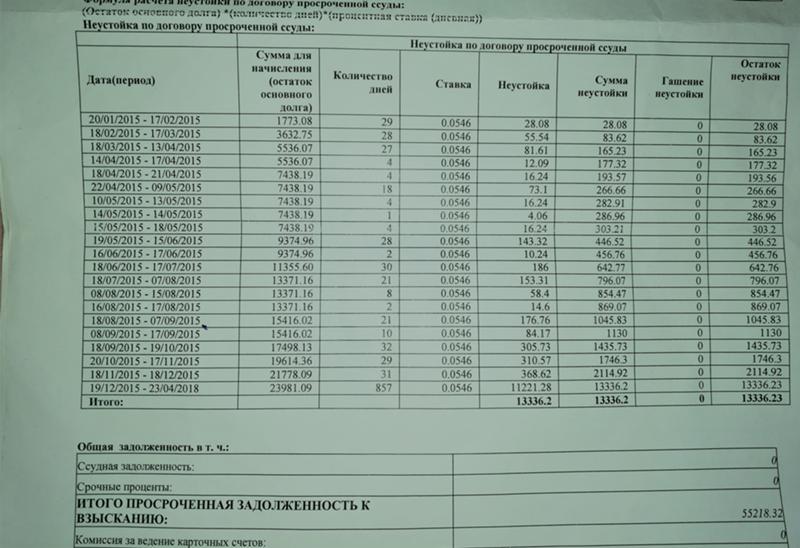

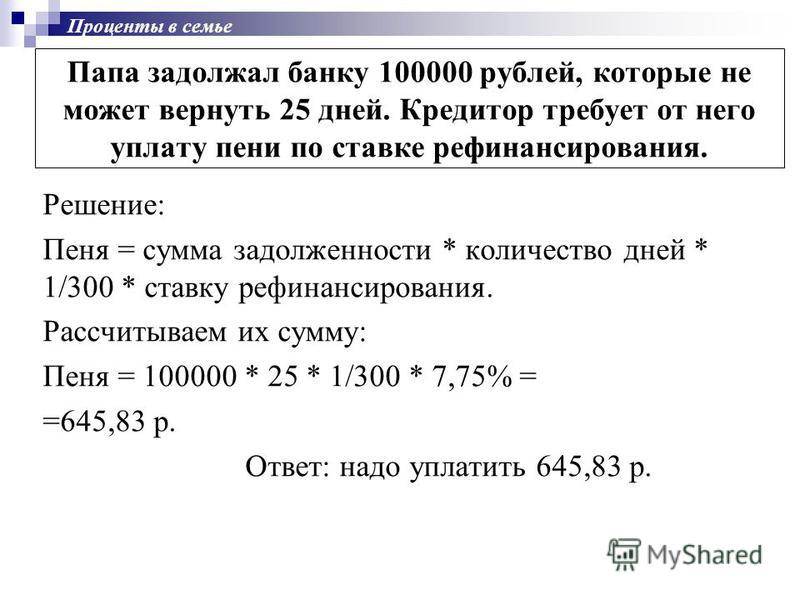

Пример расчета пени: Расчет пени по 44-ФЗ и 223-ФЗ

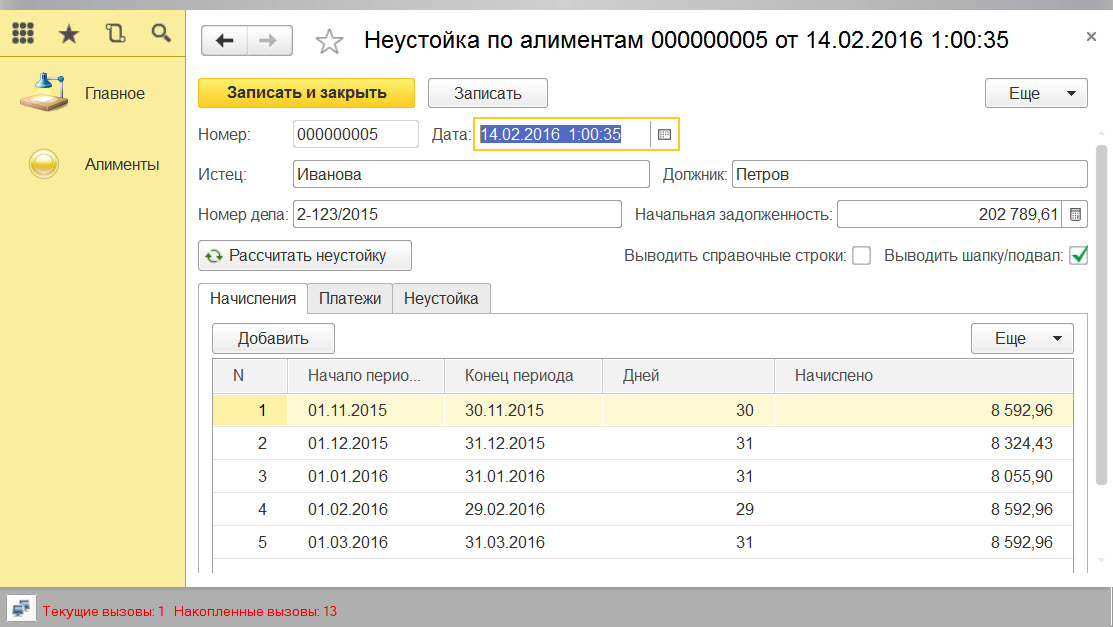

Описание расчета пени в программе 1С:Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК

В данной статье подробно разберем расшифровку расчета начисления пени в программе 1С:Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК

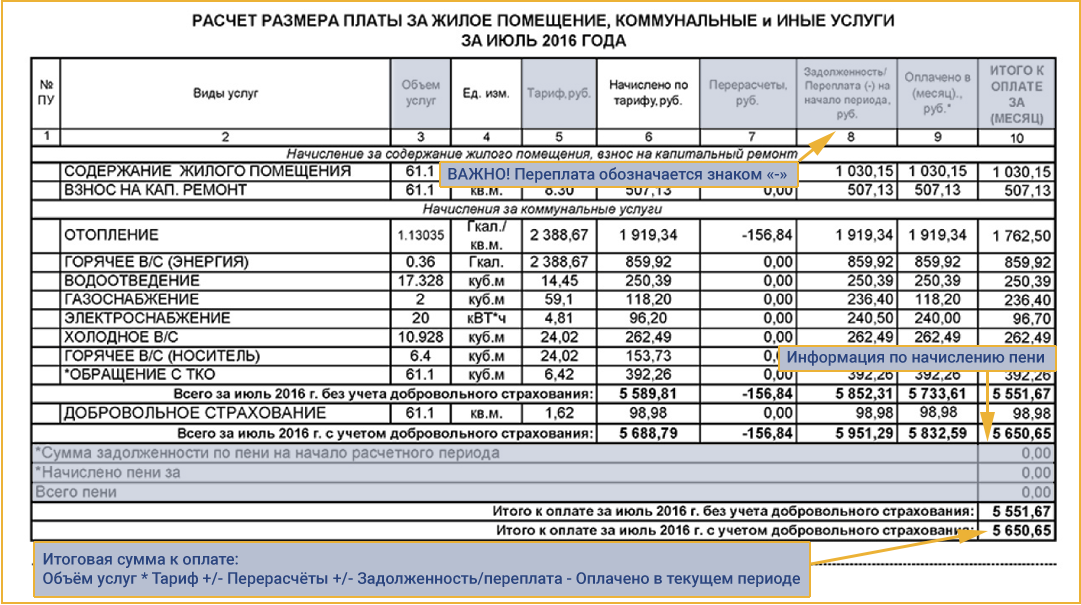

Организация начала свою деятельность с мая 2016, начисление пени первый раз решили сделать в сентябре 2016 года по всем услугам.

Для нашей организации установлен срок оплаты — 15 дней (это число будущего месяца до которого необходимо оплатить начисления текущего месяца).

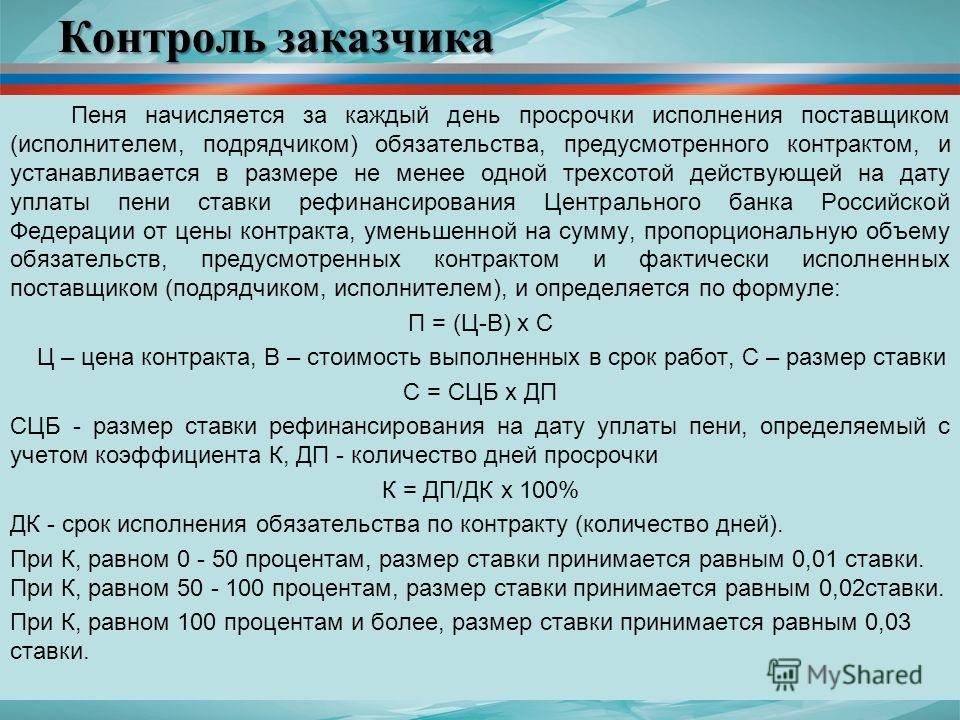

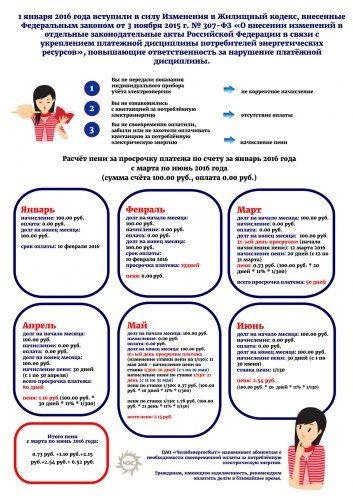

Федеральным законом от 03.11.2015 № 307-ФЗ* (далее — ФЗ № 307) внесены изменения в статью Жилищного кодекса, регулирующую порядок расчета размера пеней. Данные изменения вступили в силу с 01.01.2016

Теперь в случае нарушения срока внесения платы за жилое помещение и коммунальные услуги или внесения платы не в полном объеме, пени начисляются в следующих размерах:

| с 1 по 30 день |

Пени на начисляются. |

| с 31 по 90 день | Пени начисляются по ставке 1/300 рефинансирования |

|

с 91 по текущий момент |

Пени начисляются по ставке в повышенном размере — 1/130 ставки рефинансирования |

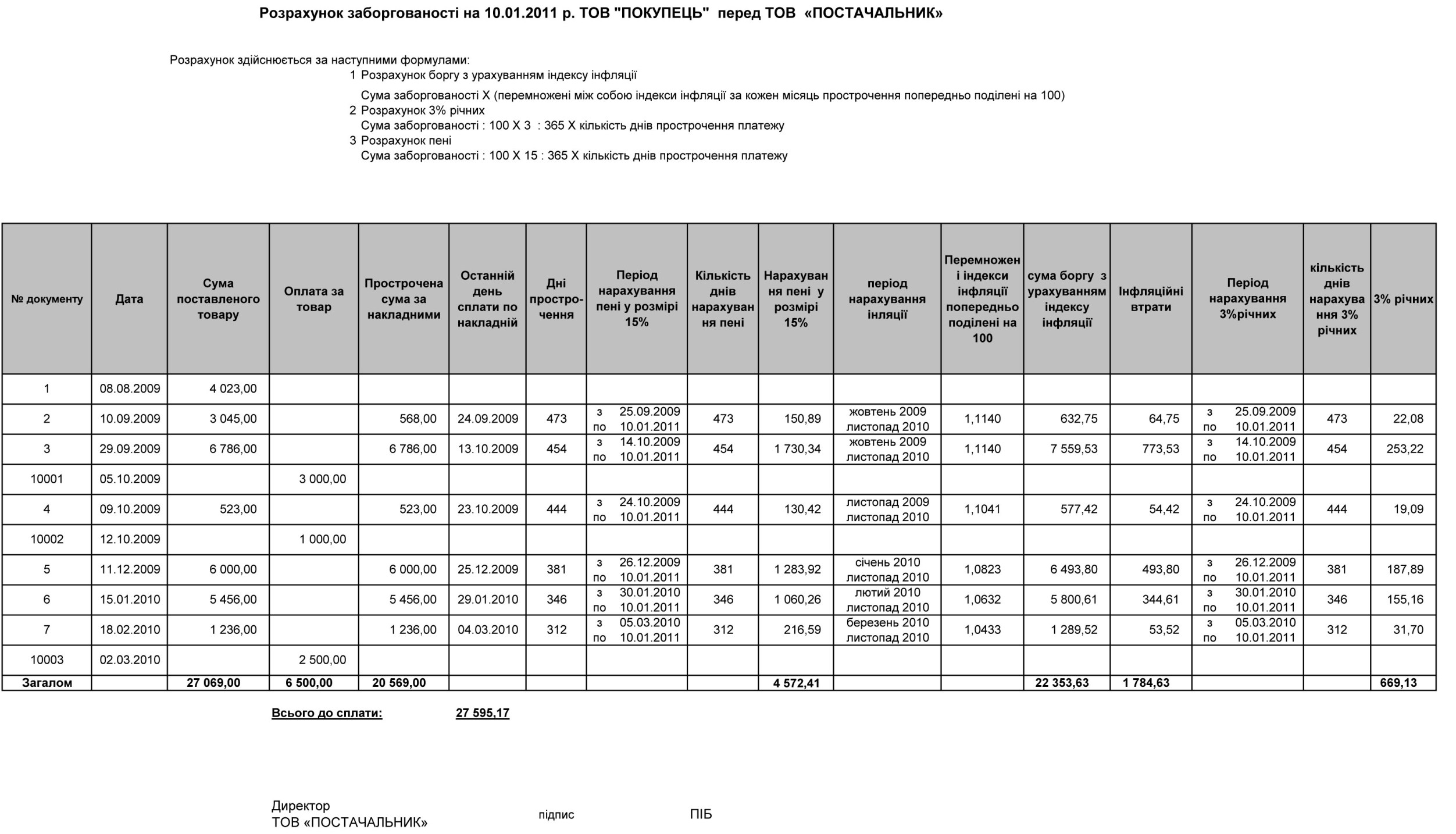

Рассмотрим алгоритм начисления пени на примере услуги «Уличная колонка» (сумма начислений меняется из-за смены тарифа в июле).

Задолженность начинается отсчитываться с того момента, когда проходит срок оплаты начислений, в нашей случае спустя 15 дней.

- Проводим начисление услуг

- Делаем закрытие месяца по начислениям ЖКХ. Данная операция помогает распределить авансы на долги в пределах одного договора, лицевого счета, услуги

- Создаем документ Начисление пени.

Для примера начислим пени только на 1 лицевой счет.

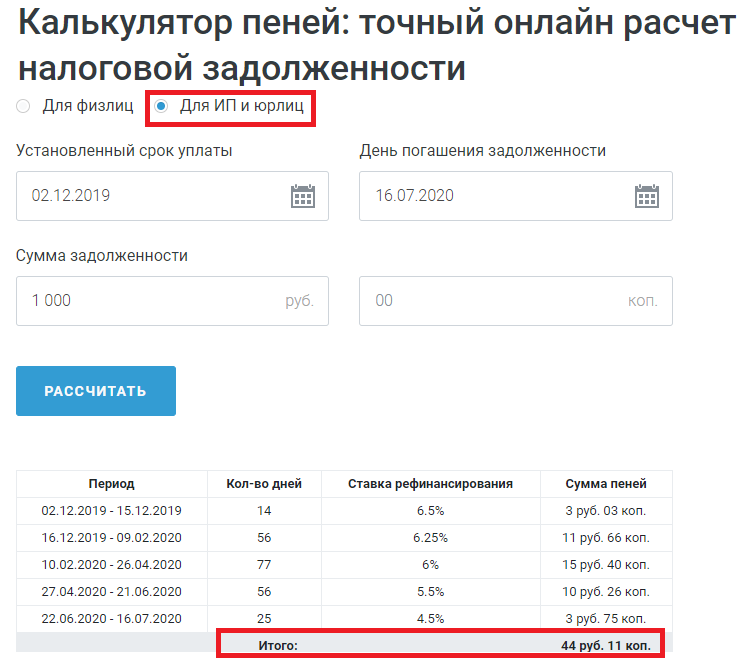

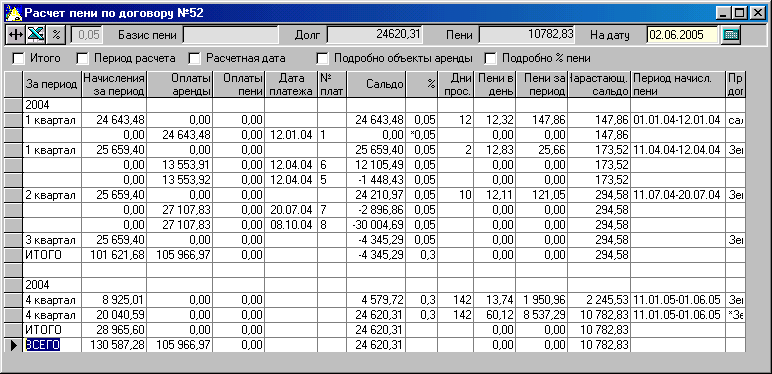

Рассмотрим отчет «Расшифровка пени»

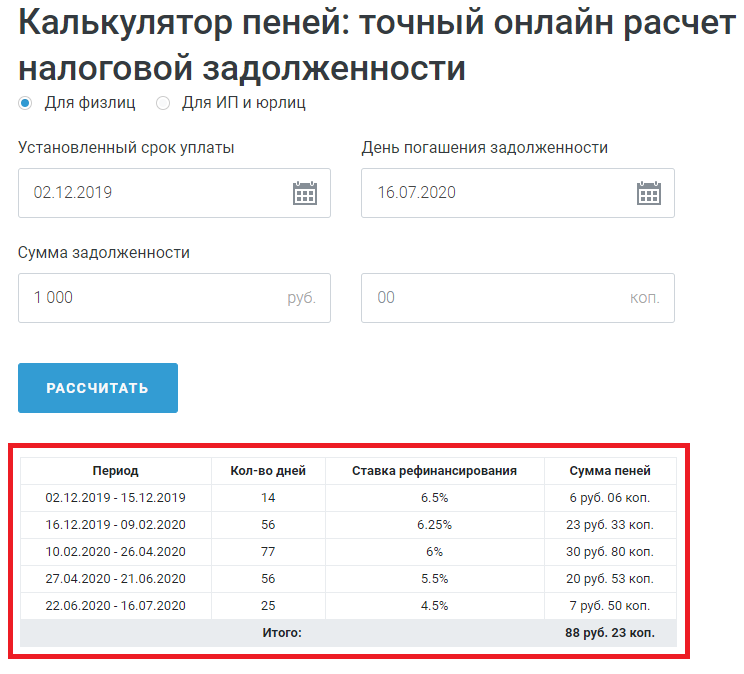

База пени — сумма начисления за данный месяц 150,55 — до июля, 154,7 — начиная с августа

Ставка пени — 10,5%(ставка рефинансирования)*1/300=0,035%

Ставка пени — 10,5%(ставка рефинансирования)*1/130=0,0807%

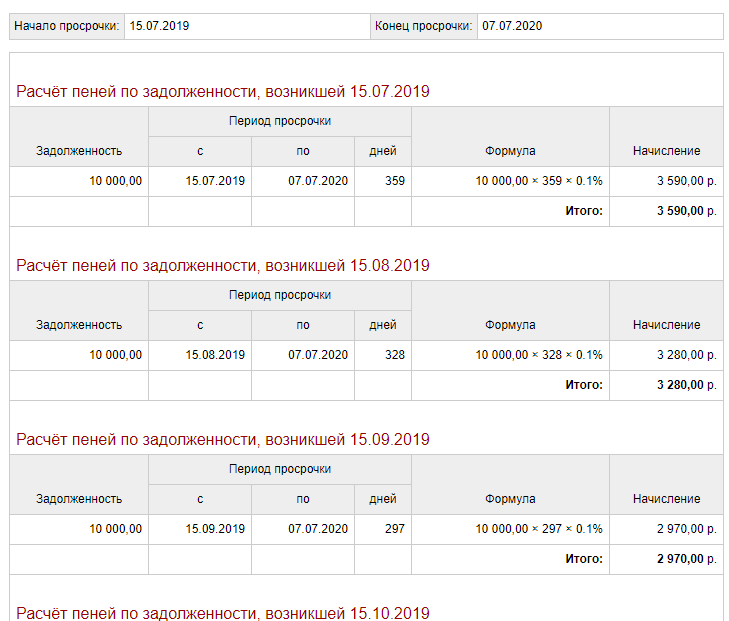

Пени начисляем в сентябре 2016 года, за это время сформировалась задолженность за май, июнь, июль, август.

Общая сумма пеней, начисленная в сентябре по задолженности с мая по сентябрь=

= сумма пени по майской задолженности + пени по июньской задолженности+ пени по июльской задолженности + пени по августовской задолженности

Ниже в таблице рассмотрим подробнее каждую составную

часть формулы для расчета пеней в сентябре:

| 1. Расчет размера пеней на задолженность, возникшую с 31 мая 2016 года |

Срок оплаты — до 15 июня 2016 года. На 15 июня 2016 года оплата за май не проведена. На 15 июня 2016 года оплата за май не проведена.С 15 июня 2016 года отсчитываются 30 дней (в этот период с 15 июня по 15 июля 2016 года включительно пени не начисляются). С 16 июля 2016 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 16 июля по 13 сентября 2016 года включительно). С 14 сентября 2016 года (с 91-го дня) и последующие дни по день фактической оплаты пени начисляются в размере 1/130 ставки рефинансирования. То есть сумма пеней по майской задолженности, при начислении в сентябре= = сумма пеней по майскому долгу по ставке, соответствующей сроку (от 31 до 90 дней) + сумма пеней по майскому долгу по ставке, соответствующей сроку (свыше 91 дня)= = (долг за май * 1/300 ставки рефинансирования * количество дней с 01.09 по 13.09) + ((долг за май*1/130 * количество дней с 14.09 по 30.09 (дату начисления пеней)) = = (150,55*(1/300*10,5)* 13) + (150,55*(1/300*10,5)* 17) = = 0.  685+2.065=2.75 685+2.065=2.75

|

| 2. Расчет размера пеней на задолженность, возникшую с 31 июня 2016 года |

|

Срок оплаты — до 15 июля 2016 года. На 15 июля 2016 года оплата за июнь не проведена. С 15 июля 2016 года отсчитываются 30 дней (в этот период с 15 июля по 14 августа 2016 года включительно пени не начисляются). С 15 августа 2016 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 15 августа по 12 ноября 2016 года включительно). = сумма пеней по июньскому долгу по ставке, соответствующей сроку (от 31 до 90 дней) = = (долг за июнь * 1/300 ставки рефинансирования * количество дней с 01.09 по 30.09 (дату начисления пеней)) = = (150,55*(1/300*10,5)* 30) =1,58 |

3. Расчет размера пеней на задолженность, возникшую с 30 июля 2016 года Расчет размера пеней на задолженность, возникшую с 30 июля 2016 года

|

|

Срок оплаты — до 15 августа 2016 года. На 15 августа 2016 года оплата за июль не проведена. С 15 августа 2016 года отсчитываются 30 дней (в этот период с 15 августа по 14 сентября 2016 года включительно пени не начисляются). С 15 сентября 2016 года (с 31-го дня по 90 день) начисляются пени в размере 1/300 ставки рефинансирования (пени в указанном размере начисляются в период с 15 сентября по 13 декабря 2016 года включительно). То есть сумма пеней по июльской задолженности, при начислении в сентябре= = сумма пеней по июльскому долгу по ставке, соответствующей сроку (с 31 до 90 дней) = = (долг за июль * 1/300 ставки рефинансирования * количество дней с 14.09 по 30.09 (дату начисления пеней)) = = (154,7*(1/300*10,5)* 16) =0,87 |

|

3. Расчет размера пеней на задолженность, возникшую с 31 августа 2016 года |

Срок оплаты — до 15 сентября 2016 года, на 15 сентября 2016 года оплата за август не проведена. С 15 сентября 2016 года отсчитываются 30 дней (в этот период с 15 сентября по 15 октября 2016 года включительно пени не начисляются). |

Итого:

Общая сумма пеней, начисленная в сентябре по задолженности с мая по сентябрь =

пени по майской задолженности + пени по июньской задолженности+ пени по июльской задолженности + пени по августовской задолженности =

= 2.75 + 1,58 + 0,87 +0 = 5.2

Если у вас остались вопросы по расчету размера пени, то мы можем проконсультировать вас более подробно.

Обзор отчета с Единого семинара

Заказать консультацию

Теория по расчету пени | Документация

Функционал программы включает ведение расчета пени с формированием финансово-расчетных документов.

По умолчанию начисление пени происходит согласно текущей редакции статьи 155 ЖК РФ (в ред. ФЗ от 03.07.2016 N 355-ФЗ) по ставке рефинансирования, действующей на день оплаты.

Для расчета размера пеней устанавливается период просрочки. Его начало приходится на предусмотренный срок внесения платы. Согласно п. 1 ст. 155 ЖК РФ это 10-е число месяца, следующего за истекшим.

Программным обеспечением может быть определен иной срок, который установлен договором управления, как на весь фонд, так и на отдельно взятые дома. Окончание периода просрочки – день фактической оплаты долга.

Функционал программы позволяет не начислять пени на определенные услуги указанным поставщикам в рамках одной управляющей компании либо прямого договора с поставщиком.

Система рассчитывает сумму пени в момент введения просроченного платежа. При изменении суммы платежа автоматически пересчитывается начисленная в расчетном периоде сумма пени. Кроме того, имеется возможность выборочно не начислять пени с просроченных платежей.

Функционал программы позволяет выделить из общего платежа сумму, предназначенную для оплаты пени, сторнировать все входящее сальдо по пени либо определенную сумму начисленных пени.

Расчет пени и выставление платежных документов ведется отдельным блоком. Задолженность по пени не суммируется с общей задолженностью.

Система позволяет настроить отдельный платежный документ (счет-квитанцию) с суммой пени за просроченные платежи с учетом оплаты по пени. Имеется возможность выставлять единый платежный документ, включающий общую задолженность и задолженность по пени с указанными отдельно штрих-кодами.

Программное обеспечение включает расчетные документы:

- подтверждающие расчет пени для определенного лицевого счета в расчетном месяце на день оплаты

- расчет пени для определенного лицевого счета по всем имеющимся на указанное число долгам

- оборотно-сальдовую ведомость по пени за выбранный период в разрезе услуг, договоров с управляющими компаниями и поставщиков

- оборотно-сальдовую ведомость по пени за выбранный период в разрезе адресов проживающих с детализацией до лицевых счетов.

В соответствии с нормативно-правовыми актами РФ при несвоевременной оплате коммунальных и жилищных услуг физическое лицо должно уплатить кредитору пени. С января 2016 года изменилось законодательство в отношении начисления пени. Соответственно, в блоке «Расчеты с абонентами — физическими лицами» произошли изменения.

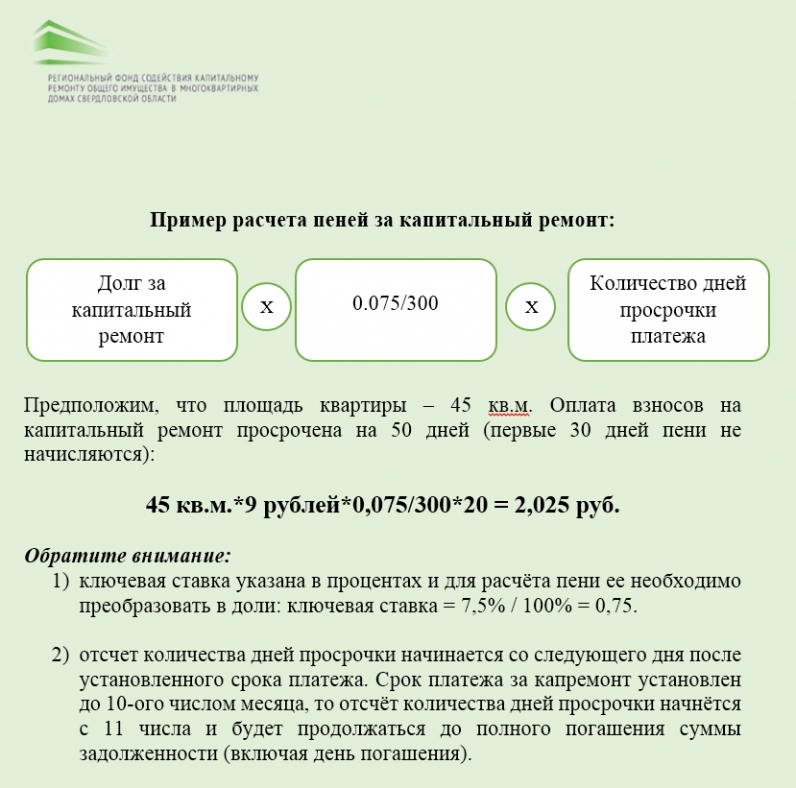

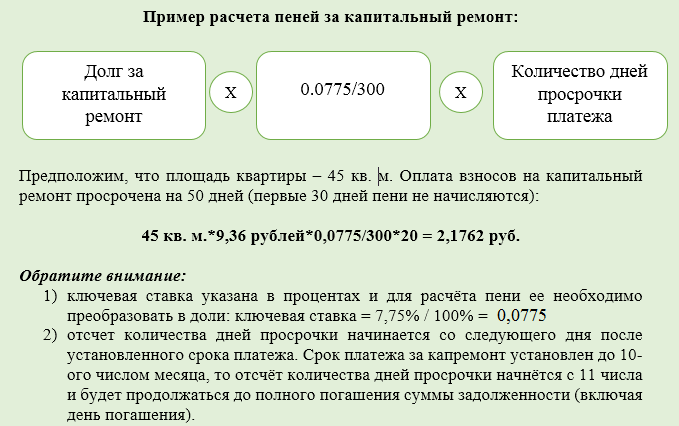

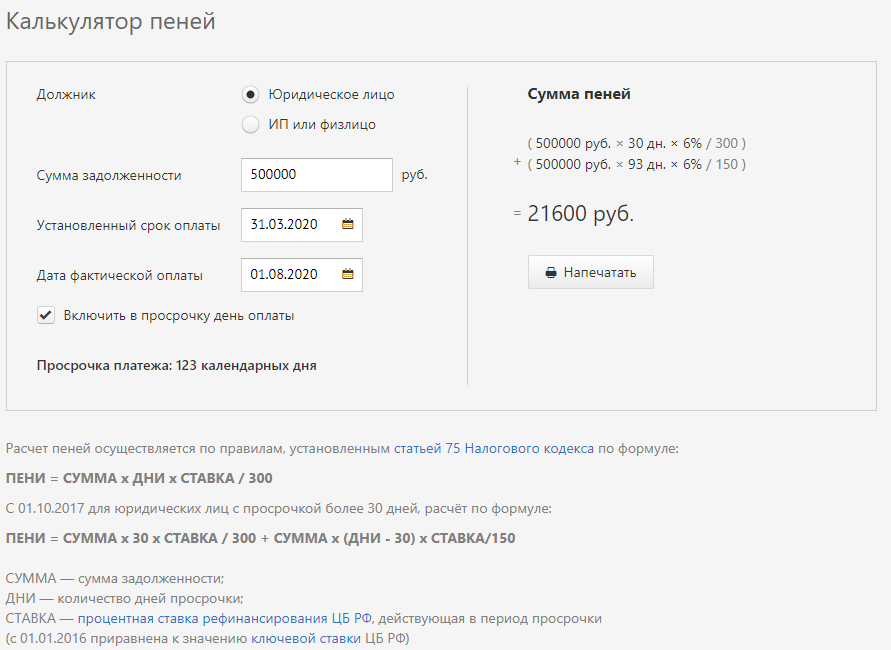

Для всех услуг кроме капитального ремонта согласно статье 155 ЖК РФ в редакции Федерального Закона №307-ФЗ от 03.11.2015 сначала производится расчет количества дней от первого дня просрочки (срок оплаты+1) до даты фактической оплаты:

- Если полученное количество дней получилось меньше либо равно 30, то пени за этот промежуток времени не начисляются

- Если полученное количество дней больше 30 и меньше либо равно 90, то начисляем пени в размере 1/300 ставки рефинансирования на день оплаты, начиная с 31 дня от установленного срока оплаты до даты фактической оплаты

- Если полученное количество дней больше 90, то пени будут складываться из 2-х составляющих: начисляем пени в размере 1/300 ставки рефинансирования на день оплаты, начиная с 31 по 90 день дня от установленного срока оплаты и с 91 дня от установленного срока оплаты до даты фактической оплаты в размере 1/130 ставки рефинансирования.

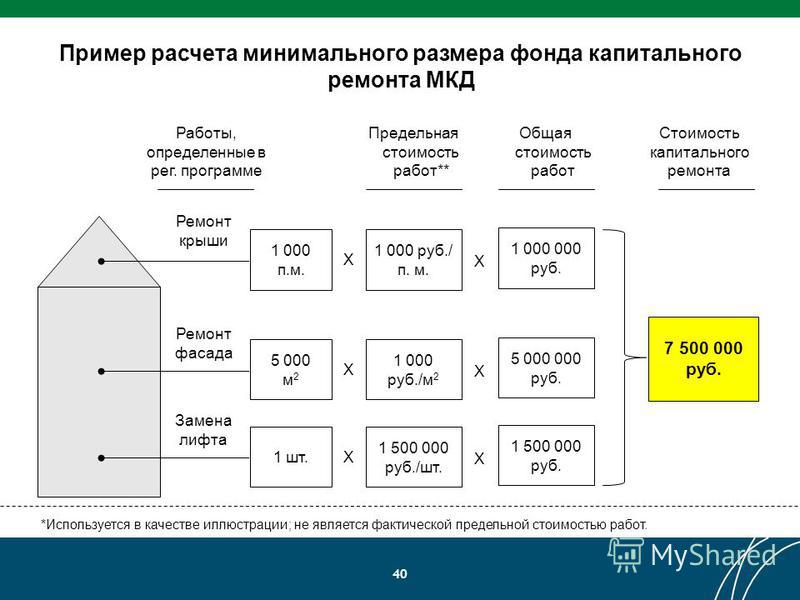

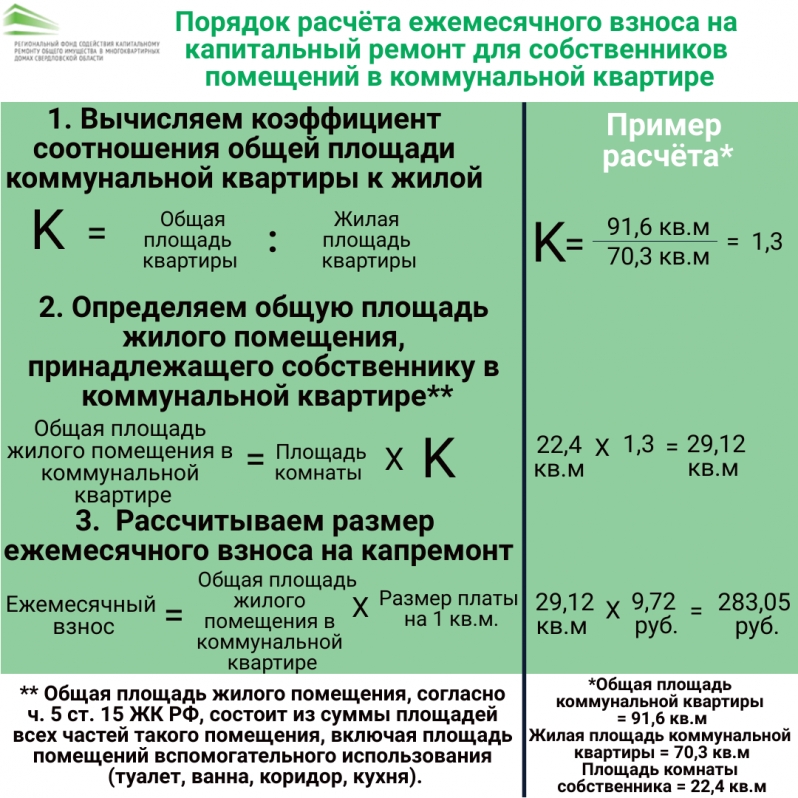

Для услуг капитального ремонта согласно статье 155 ЖК РФ в редакции Федерального Закона №307-ФЗ от 03.11.2015 отсрочка в 30 дней после наступления срока оплаты не предоставлялась и при начислении пени в день оплаты всегда применялась 1/300 ставки рефинансирования, действующей на день оплаты

Далее статья 155 ЖК РФ в редакции Федерального Закона №355-ФЗ от 03.07.2016 (данная редакция вступила в действие с 04.07.2016) была несколько изменена:

- Если полученное количество дней от первого дня просрочки (срок оплаты+1) до даты фактической оплаты получилось меньше либо равно 30, то пени за этот промежуток времени не начисляются

- Если полученное количество дней больше 30, то начисляем пени в размере 1/300 ставки рефинансирования на день оплаты, начиная с 31 дня от установленного срока оплаты до даты фактической оплаты.

Константы для расчета пени

СТАВКАРЕФ — ставка рефинансирования.

Для этого в справочнике констант необходимо проверить историю смены ставки рефинансирования согласно российскому законодательству.

Обратите внимание!

Разделителем дробной части ставки рефинансирования является «точка», а не «запятая».

ПЕНИОТСЧ — срок оплаты в днях (без учета отсрочки в 30 дней)

Например, ПЕНИОТСЧ=10 означает, что срок оплаты начислений расчетного месяца – 10 число месяца следующего за расчетным. С 11 числа следующего месяца начнется первый день начала просрочки.

НАЧПЕНИ — месяц долга, начиная с которого будут начисляться пени. С помощью этой константы можно не начислять пени на какие-то старые долги.

ПЛСТАВКА — вариант расчета пени: с плавающей ставкой (ПЛСТАВКА=1) и без учета плавающей ставки (ПЛСТАВКА=0)

РАСЧЕТПЕНИ — флаг статуса расчета пени (0 — не рассчитывать пени, 1 — расчет и хранение пени только на оплаченные долги, 2 — расчет и хранение пени на все долги)

НЕТПЕНИУСЛ – не производить начисления пени на перечисленные через «;» группы услуг.

Параметры, влияющие на расчет пени

В последнюю очередь на расчет пени влияют параметры, которые устанавливаются на уровнях адресного списка, они в свою очередь могут «перебить» своим значением значения некоторых констант.

ПЕНИ ОТСЧ — срок оплаты в днях (без учета отсрочки в 30 дней). Этот параметр перебивает значение константы ПЕНИОТСЧ, установить его можно на уровень дома и ниже.

НАЧПЕНИ — месяц долга, начиная с которого будут начисляться пени. С помощью этой константы можно не начислять пени на какие-то старые долги. Этот параметр перебивает значение одноименной константы.

ПЕНИ НЕ ВЗ — параметр, при установке которого расчет пени можно запретить. Установить его можно на уровень дома и ниже.

Правило для расчета пени

Правило для расчета пени находится в справочнике Правила операций (папка «Расчеты с абонентами/Пени»). По умолчанию правило закомментировано, для того, чтобы пени начали начисляться необходимо убрать комментарий «**» в имени правила **ПениРасч.

Внимание! Начиная с версии 201803 расчет происходит без использования правила для пени на основе внешнего кода.

Имя правила с этой версии должно быть обязательно закомментировано. За начисление пени в программе будет отвечать константа РАСЧЕТПЕНИ в значении отличном от нуля (варианты расчета: 1 или 2).

За начисление пени в программе будет отвечать константа РАСЧЕТПЕНИ в значении отличном от нуля (варианты расчета: 1 или 2).

Варианты расчета пени

Система может рассчитывать сумму пени по одному из двух вариантов:

- Расчет пени на дату оплаченной просроченной задолженности

- Расчет пени на всю имеющуюся у абонента просроченную задолженность на последнее число расчетного периода, в том числе и пени на дату оплаченной просроченной задолженности, если таковые платежи были в расчетном периоде

Расчет и хранение пени на оплаченную просроченную задолженность

В инсталляционной поставке комплекса программ «Стек» мы по умолчанию рассчитываем и храним в базе данных пени на оплаченные долги (Значение константы РАСЧЕТПЕНИ=1).

Начисление пени происходит согласно действующей редакции статьи 155 ЖК РФ по ставке рефинансирования, действующей на день оплаты в момент ввода платежа на ту часть просроченного долга, которую гасит данный платеж.

Для расчета размера пеней устанавливается период просрочки. Его начало приходится на предусмотренный срок внесения платы. Согласно ст. 155 ЖК РФ это 10-е число месяца (п.1), следующего за месяцем начисления услуг, продленное на 30 дней (п.14).

Программным обеспечением может быть определен иной срок, который установлен договором управления, как на весь фонд, так и на отдельно взятые дома. Окончание периода просрочки – день фактической оплаты долга. При явном указании в платеже программа позволяет не начислять пени с просроченных платежей.

Начисление по пени и сальдо по пени можно увидеть на лицевом на закладке «Расчет» (строка с номером услуги 65535).

Начисленные пени хранятся в разрезе периодов долга, услуг и поставщиков, просмотреть их можно по кнопке Детализация пени из закладки Расчет лицевого счета.

Если при оплате указывается сумма оплаты пени, то эта сумма идет на погашение долга по пени.

Расчет и хранение пени на все имеющиеся долги

Расчет и хранение пени на все имеющиеся у абонента долги стал возможным с версии 201803 благодаря константе РАСЧЕТПЕНИ в значении 2.

Для каждого лицевого счета, у которого имеется просроченная задолженность, независимо от оплаты будут начисляться пени в пределах количества дней расчетного месяца.

Начисление пени происходит на часть просроченного долга, которую гасит данный платеж по ставке рефинансирования, действующей на день оплаты и на остаток просроченной задолженности по ставке рефинансирования, действующей на последнее число расчетного периода. Количество дней для расчета пени в данном случае может быть равно:

- Количеству дней расчетного месяца (старая задолженность)

- Количеству дней расчетного месяца за минусом срока оплаты, в том случае, если просрочка наступает первый раз в расчетном месяце

- Подрезанному количеству дней расчетного месяца датой оплаты этого расчетного месяца

Начисление по пени и сальдо по пени можно увидеть на лицевом на закладке «Расчет» (строка с номером услуги 65535). Начисления пени на оплаченные долги и остальные имеющиеся будут отображены в одной строке.

Начисленные пени хранятся в разрезе периодов долга, услуг и поставщиков, просмотреть их можно по кнопке Детализация пени из закладки Расчет лицевого счета.

Если при оплате указывается сумма оплаты пени, то эта сумма идет на погашение долга по пени.

Просмотр пени в программе

Вкладка Расчет лицевого счета Если в программе прошло начисление пени на долги или оплата пени в расчетном периоде, или по пени имелось сальдо, то в окне лицевого счета на вкладке Расчет будет строка с номером услуги равным 65535.

Детализировать эту строку можно посредством кнопки Детализация пени. При этом открывается окно вида:

В нем 2 закладки: первая соответствует начислениям и перерасчетам пени в текущем месяце вторая — отображает детализацию входящего и исходящего сальдо пени

Детализация пени в каждом реестре по ключу: Месяц начисления + Месяц, за который происходит + Услуга + Поставщик + Договор

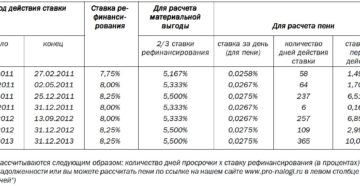

Расчет пени с учетом изменения ставки рефинансирования

Еще одной разновидностью расчета пени является возможность учета изменения ставки в течение периода просрочки задолженности. На такой вариант расчета влияет значение константы ПЛСТАВКА. По умолчанию учет плавающей ставки не включен ПЛСТАВКА=0. Включается этот расчет с помощью значения ПЛСТАВКА=1.

На такой вариант расчета влияет значение константы ПЛСТАВКА. По умолчанию учет плавающей ставки не включен ПЛСТАВКА=0. Включается этот расчет с помощью значения ПЛСТАВКА=1.

Пример. Рассмотрим влияние значения константы ПЛСТАВКА=1 на примере расчета пени на оплаченные долги (РАСЧЕТПЕНИ=1). Платежом были погашены долги октября 2017 года. Срок оплаты такого долга — 10 ноября 2017 года. На протяжении периода с 11 ноября 2017 года по дату оплаты срока 5 июля 2017 года ставка рефинансирования менялась несколько раз:

- сначала она была равна 8.25

- 18.12.17 изменилась на 7.75

- 12.02.18 изменилась на 7.5

- и, наконец, 26.03.18 изменилась на 7.25

Отчет по детализации начисления пени будет отображать начисления пени на погашенные в данном месяце долги с разбивкой на разные значения ставки:

Если бы мы не учитывали смену ставки рефинансирования (ПЛСТАВКА=0), то эти 3 строчки были бы схлопнуты в одну, и учитывалась бы ставка только на день оплаты:

Если построить отчет Пени на долги, то он покажет в подобных же разрезах начисления пени на оставшиеся долги на выбранное перед построением отчета число (в примере ниже на 30. 07.2018):

Если мы не учитываем смену ставки рефинансирования (ПЛСТАВКА=0), отчет выглядит следующим образом:

07.2018):

Если мы не учитываем смену ставки рефинансирования (ПЛСТАВКА=0), отчет выглядит следующим образом:

Если мы учитываем смену ставки рефинансирования (ПЛСТАВКА=1):

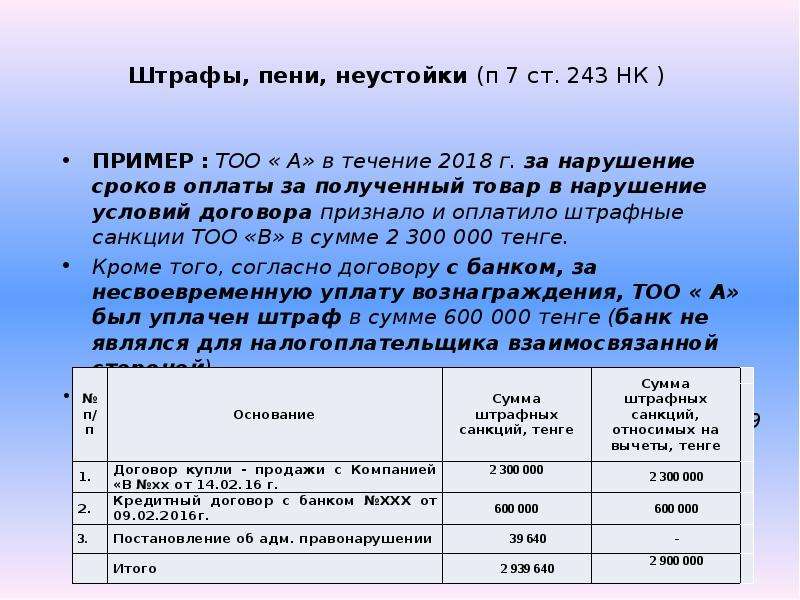

Примеры расчета штрафов

Несообщение о крупной операции с наличными, электронном переводе средств или выплате средств в казино является незначительным нарушением Положений о денежных санкциях Управления по борьбе с преступной деятельностью (отмывание денег) и Управления по борьбе с финансированием терроризма (Положения AMP). При оценке вреда, причиненного этими нарушениями, FINTRAC применяет следующие критерии:

| Уровень вреда | Тип несоответствия | Описание вреда | Штраф (без учета смягчающих обстоятельств) |

|---|---|---|---|

| Уровень 1 | Несообщение о LCTR, EFTR или CDR (транзакции, о которых не сообщается) | Полная потеря финансового интеллекта | 1000 долларов |

| Уровень 2 | LCTR, EFTR или CDR отправлены, но информация, которая идентифицирует физических и юридических лиц для транзакции, не соответствует требованиям | Не позволяет FINTRAC идентифицировать всех сторон транзакции | 750 долларов |

| Уровень 3 | LCTR, EFTR или CDR отправлены, но информация, идентифицирующая отношения или , описывает транзакции/движение средств, не соответствует требованиям | Не позволяет FINTRAC идентифицировать отношения или и отслеживать движение средств | 500 долларов |

| Уровень 4 | LCTR, EFTR или CDR отправлены, но информация, повышающая эффективность анализа FINTRAC, не соответствует требованиям | Снижает способность FINTRAC своевременно анализировать информацию, выявлять операции с высоким риском, тенденции ОД/ФТ и уязвимости в финансовой системе | 250 долларов |

Сценарий 1: незарегистрированные крупные операции с наличностью

Проверка показала, что RE не сообщал об операции с наличными на сумму 12 000 долларов США и другой операции с наличными на сумму 10 000 долларов США.

Как указано в таблице выше (Таблица 1), этот тип несоблюдения представляет собой ущерб «Уровня 1» и влечет за собой штраф в размере 1000 долларов США за каждый случай, что является предписанной максимальной суммой. Уровень 1 — это наивысший уровень ущерба, поскольку непредоставление LCTR в FINTRAC лишает его информации, которая была бы доступна для его анализа, и, следовательно, представляет собой полную потерю финансовой информации.

В Сценарии 1 было два случая крупных транзакций с наличными, о которых не было сообщено в FINTRAC, и не было никаких смягчающих факторов, которые можно было бы рассмотреть. Таким образом, FINTRAC во второй раз выдает AMP для этого RE для незарегистрированных крупных операций с наличными; применяется скидка на одну треть, что означает оплату 66% суммы. Штраф рассчитывается следующим образом:

| Классификация нарушения | Максимальное предписанное наказание за экземпляр | Описание нарушения | Уровень вреда | Описание вреда | Штраф за причинение вреда, за экземпляр | Количество экземпляров | Промежуточный итог (штраф x случаев) | Регулировка для CH и NP | Описание регулировки | Промежуточный итог после корректировки |

|---|---|---|---|---|---|---|---|---|---|---|

| Несовершеннолетний | 1000 долларов | Неучтенные транзакции | Уровень 1 | Потеря интеллекта | 1000 долларов | 2 | 2000 долларов | 66% | Второе нарушение | 1320 долларов США |

| Общая сумма штрафа | 1320 долларов | |||||||||

Легенда:

- CH = история соответствия

- NP = некарательный

Сценарий 2: Отсутствующая, неполная или неадекватная информация в LCTR

Проверка показала, что три LCTR, представленные в FINTRAC, содержали несоответствующую информацию в Части D (информация о лице, проводящем транзакцию). В частности, имя дирижера не указано во всех трех отчетах.

В частности, имя дирижера не указано во всех трех отчетах.

Отчет 1:

Часть Д:

Имя дирижера: J

Фамилия дирижера: Смит

Дата рождения дирижера: -

Адрес кондуктора: -

Телефон кондуктора: -

Сообщается только первый инициал имени дирижера. Поскольку никакой другой информации о лице, проводившем транзакцию, предоставлено не было, FINTRAC не может определить, действительно ли «Джей Смит» является Джоном Смитом. Этот тип несоблюдения не позволяет FINTRAC идентифицировать все стороны крупной операции с наличными, что соответствует вреду «Уровня 2» (Таблица 1). Штраф, назначенный за это нарушение, составляет 750 долларов США за каждый случай без учета соответствующих смягчающих обстоятельств.

Отчет 2:

Часть Д:

Имя дирижера: J

Фамилия дирижера: Смит

Дата рождения дирижера: 1981-10-23

Адрес кондуктора: 111 Main St, Ottawa, ON, K1K 1K1

Телефон кондуктора: 613-555-5555

В этом отчете указан только первый инициал имени дирижера. Однако также были указаны дата рождения кондуктора, полный адрес и номер телефона, что смягчило причиненный вред. Несмотря на то, что несоблюдение требований по сообщению имени лица, проводящего транзакцию, такое же, как и в Отчете 1, предоставленная дополнительная информация позволяет FINTRAC провести анализ, чтобы определить, что «Дж. Смит», родившийся 23 октября 19 г.81, проживающий по адресу 111 Main St, Ottawa, ON, с телефонным номером 613-555-5555, провел транзакцию. Однако эффективность разведывательного мандата FINTRAC снижается из-за дополнительного времени, необходимого для проведения анализа, что наносит вред «Уровня 4». Следовательно, штраф, назначенный для этого конкретного случая, без учета соответствующих смягчающих обстоятельств, составляет 250 долларов США.

Однако также были указаны дата рождения кондуктора, полный адрес и номер телефона, что смягчило причиненный вред. Несмотря на то, что несоблюдение требований по сообщению имени лица, проводящего транзакцию, такое же, как и в Отчете 1, предоставленная дополнительная информация позволяет FINTRAC провести анализ, чтобы определить, что «Дж. Смит», родившийся 23 октября 19 г.81, проживающий по адресу 111 Main St, Ottawa, ON, с телефонным номером 613-555-5555, провел транзакцию. Однако эффективность разведывательного мандата FINTRAC снижается из-за дополнительного времени, необходимого для проведения анализа, что наносит вред «Уровня 4». Следовательно, штраф, назначенный для этого конкретного случая, без учета соответствующих смягчающих обстоятельств, составляет 250 долларов США.

Отчет 3:

Часть Д:

Имя дирижера: J

Фамилия дирижера: Смит

Дата рождения дирижера: -

Адрес кондуктора: -

Телефон кондуктора: -

От имени: Компания John Smith's Business

111 Main Street, Оттава, ON, K1K 1K1

613-555-5555

В этом отчете указан только первый инициал имени дирижера. Однако предоставляется информация от третьих лиц, которая указывает на то, что транзакция проводится от имени компании John Smith’s Business, и включает ее полный адрес и номер телефона, что снижает причиненный ущерб. Однако FINTRAC не может ни определить связь между «Дж. Смитом» и «Бизнесом Джона Смита», ни узнать, действительно ли «Дж. Смит» является Джоном Смитом по указанному адресу и номеру телефона. Это соответствует вреду «Уровня 3», который влечет за собой штраф в размере 500 долларов США до рассмотрения соответствующих смягчающих факторов.

Однако предоставляется информация от третьих лиц, которая указывает на то, что транзакция проводится от имени компании John Smith’s Business, и включает ее полный адрес и номер телефона, что снижает причиненный ущерб. Однако FINTRAC не может ни определить связь между «Дж. Смитом» и «Бизнесом Джона Смита», ни узнать, действительно ли «Дж. Смит» является Джоном Смитом по указанному адресу и номеру телефона. Это соответствует вреду «Уровня 3», который влечет за собой штраф в размере 500 долларов США до рассмотрения соответствующих смягчающих факторов.

В Сценарии 2 было три LCTR с проблемами качества данных и факторами, которые необходимо учитывать. Таким образом, FINTRAC уже в третий раз выпускает AMP для этого RE в связи с проблемами качества данных LCTR; дальнейшие скидки не применяются. Штраф рассчитывается следующим образом:

| Классификация нарушения | Максимальный штраф за экземпляр | Описание нарушения | Уровень вреда | Описание вреда | Штраф за экземпляр | Количество экземпляров | Общий штраф (штраф x раз) | Регулировка CH и NP | Описание настройки | Итого |

|---|---|---|---|---|---|---|---|---|---|---|

| Несовершеннолетний | 1000 долларов | Качество данных | Уровень 2 | Предотвращает идентификацию сторон транзакций | 750 долларов | 1 | 750 долларов | н/д | Третье нарушение | 750 долларов |

| Несовершеннолетний | 1000 долларов | Качество данных | Уровень 4 | Снижает эффективность анализа | 250 долларов | 1 | 250 долларов | н/д | Третье нарушение | 250 долларов |

| Несовершеннолетний | 1000 долларов | Качество данных | Уровень 3 | Предотвращает идентификацию отношений | 500 долларов | 1 | 500 долларов | н/д | Третье нарушение | 500 долларов |

| Общая сумма штрафа | 1500 долларов США | |||||||||

Легенда:

- CH = история соответствия

- NP = некарательный

- Дата изменения:

Калькулятор индивидуального штрафа | KFF

КУДА Я МОГУ ОБРАЩАТЬСЯ ЗА ПОМОЩЬЮ, ЧТОБЫ ПОНЯТЬ, КАК ЗАКОН О РЕФОРМЕ ЗДРАВООХРАНЕНИЯ ПОСЛЕДУЕТ НА МЕНЯ?

Если у вас есть вопросы о том, как закон о реформе здравоохранения повлияет на вас и ваши варианты страхования, перейдите на сайт Healthcare.gov или обратитесь в их справочный центр по телефону 1-800-318-2596, если у вас есть вопросы, на которые вы не можете найти ответы на их веб-сайте. . Вы также можете обратиться в программу помощников Navigator или другую сертифицированную Marketplace программу (в штатах с федеральной торговой площадкой обратитесь к Find Local Help) или в офис Exchange вашего штата или в офис Medicaid с вопросами о правах на участие и регистрации.

Фонду семьи Кайзер исполнилось 9 лет.0007, а не может предоставить индивидуальную консультацию по вариантам страхования. Тем не менее, мы предоставляем некоторые ответы на часто задаваемые вопросы ниже, а также более подробные вопросы и ответы на нашей странице часто задаваемых вопросов о реформе здравоохранения.

МНЕ ТРУДНО ПРОСМОТР ИЛИ ПОНИМАНИЕ СВОИХ РЕЗУЛЬТАТОВ. ЧТО Я ДОЛЖЕН ДЕЛАТЬ?

Возможно, вы используете старую версию Internet Explorer или Firefox. Попробуйте обновить веб-браузер до более новой версии. Не знаете, какую версию браузера вы используете? Проверьте здесь для IE или здесь для Firefox. Если у вас по-прежнему возникают технические проблемы с Калькулятором после обновления браузера, обратитесь в Фонд семьи Кайзер.

Обратите внимание, что мы , а не , можем предоставить индивидуальный совет или помощь в понимании ваших результатов. Если у вас есть дополнительные вопросы, мы предлагаем вам связаться с Healthcare.gov или с рынком медицинского страхования вашего штата для получения дополнительной информации.

ПРЕДОСТАВЛЯЕТ ЛИ КАЛЬКУЛЯТОР ОПРЕДЕЛЕННЫЕ РЕЗУЛЬТАТЫ ДЛЯ НАЛОГОВОГО ШТРАФА, ЕСЛИ Я ОСТАНУСЬ БЕЗ МЕДИЦИНСКОЙ СТРАХОВКИ В 2018 ГОДУ?

Нет. Калькулятор предназначен для того, чтобы показать вам приблизительную оценку штрафа за отсутствие страховки в 2018 году. Этот калькулятор также оценивает , имеете ли вы право на какое-либо из следующих трех исключений из индивидуального мандатного штрафа: ваш доход ниже порога подачи подоходного налога, страховое покрытие Marketplace для вашей семьи недоступно, или вы признаны не имеющими права на Medicaid исключительно потому, что штат, в котором вы живете не расширили Medicaid. Этот калькулятор не проверяет всех исключений из индивидуального мандатного штрафа, на который вы можете претендовать. Есть несколько причин, по которым результаты вашего калькулятора могут не соответствовать вашей фактической сумме штрафа. Например, калькулятор полностью полагается на информацию, которую вы вводите, тогда как когда вы заполняете налоговую декларацию за 2018 год, IRS может рассчитать ваш модифицированный скорректированный валовой доход (MAGI) как другую сумму. Если вы в конечном итоге останетесь без страхового покрытия, вы узнаете свой фактический налоговый штраф, когда заполните федеральную налоговую декларацию за 2018 год.

Этот калькулятор также оценивает , имеете ли вы право на какое-либо из следующих трех исключений из индивидуального мандатного штрафа: ваш доход ниже порога подачи подоходного налога, страховое покрытие Marketplace для вашей семьи недоступно, или вы признаны не имеющими права на Medicaid исключительно потому, что штат, в котором вы живете не расширили Medicaid. Этот калькулятор не проверяет всех исключений из индивидуального мандатного штрафа, на который вы можете претендовать. Есть несколько причин, по которым результаты вашего калькулятора могут не соответствовать вашей фактической сумме штрафа. Например, калькулятор полностью полагается на информацию, которую вы вводите, тогда как когда вы заполняете налоговую декларацию за 2018 год, IRS может рассчитать ваш модифицированный скорректированный валовой доход (MAGI) как другую сумму. Если вы в конечном итоге останетесь без страхового покрытия, вы узнаете свой фактический налоговый штраф, когда заполните федеральную налоговую декларацию за 2018 год.

ПРЕДОСТАВЛЯЕТ ЛИ КАЛЬКУЛЯТОР ОПРЕДЕЛЕННЫЕ РЕЗУЛЬТАТЫ ДЛЯ ТО, ЧТО Я БУДУ ПЛАТИТЬ ЗА САМЫЙ НИЗКИЙ СТОИМОСТЬ В МОЕМ РЕГИОНЕ?

Нет. Калькулятор предназначен для того, чтобы показать вам приблизительную сумму, которую вы можете заплатить, и размер финансовой помощи, на которую вы можете иметь право, если вы приобретете страховое покрытие на рынке медицинского страхования. Чтобы узнать, имеете ли вы право на финансовую помощь, и зарегистрироваться, вы должны обратиться в Healthcare.gov, на рынок медицинского страхования вашего штата или в офис программы Medicaid.

Хотя Калькулятор индивидуальных штрафных санкций основан на фактических взносах за планы, проданные в вашем регионе, существует несколько причин, по которым результаты вашего калькулятора могут не соответствовать фактической сумме налогового кредита. Например, калькулятор полностью полагается на информацию, которую вы вводите, тогда как Marketplace может рассчитать ваш модифицированный скорректированный валовой доход (MAGI) как другую сумму или может сверить ваш доход с данными за предыдущий год.

Я НЕ ЗАСТРАХОВАН. ОБЯЗАН ЛИ МНЕ ПОЛУЧИТЬ МЕДИЦИНСКОЕ СТРАХОВАНИЕ?

Все должны иметь медицинскую страховку — или, точнее, «минимальную базовую страховку» — или платить налоговый штраф, если они не имеют права на освобождение. Это требование называется требованием индивидуальной ответственности или иногда именуется индивидуальным мандатом.

КАКОЙ ШТРАФ, ЕСЛИ У МЕНЯ НЕТ ПОКРЫТИЯ?

Штраф за отсутствие минимального базового страхового покрытия составляет либо фиксированную сумму, либо процент от дохода семьи, в зависимости от того, что больше. Штраф введен поэтапно и в будущем будет корректироваться с учетом инфляции.

В 2017 и 2018 годах штраф больше

.- 695 долларов США за каждого взрослого и 347,50 долларов США за каждого ребенка, до 2085 долларов США на семью или

- 2,5% семейного дохода сверх порога подачи федерального налога, который, по оценкам калькулятора, составляет 10 650 долларов США для одного лица или 21 300 долларов США для людей, подавших совместную декларацию в 2018 году

В последующие годы суммы фиксированных штрафов будут индексироваться в зависимости от прожиточного минимума.

Во все годы размер штрафа также ограничивается суммой, равной среднему национальному страховому взносу бронзового плана медицинского обслуживания, доступному через Marketplace. В 2017 году эта сумма составляла 3264 доллара на одного человека (16 320 долларов на семью из пяти и более человек). На 2018 год калькулятор оценивает эту сумму в 3816 долларов США на одного человека (19 долларов США).0,080 для семьи из пяти и более человек). Эта сумма ежегодно обновляется в инструкциях по форме 8965 IRS.

Штраф начисляется на основе «месяцев покрытия». Это означает, что каждый месяц, когда вы не застрахованы, вы можете платить 1/12 th годового штрафа. Тем не менее, короткие периоды незастрахованности могут не подлежать штрафу.

Для получения дополнительной информации о штрафе, который также называется выплатой за индивидуальную ответственность, см. инструкции к форме 8965 на веб-сайте IRS.

ЕСТЬ ИСКЛЮЧЕНИЯ ОТ НАКАЗАНИЯ? КТО ОНИ ТАКИЕ?

Да. Вы можете иметь право на освобождение, если вы:

Вы можете иметь право на освобождение, если вы:

- Не могут позволить себе страховое покрытие (определяются как те, кто готов платить более 8,05% от дохода своей семьи за самый дешевый бронзовый план, доступный им через Marketplace в 2018 г.)

- Не являетесь гражданином США, гражданином США или иностранцем-резидентом, находящимся в США на законных основаниях

- Имели перерыв в страховом покрытии менее 3 месяцев подряд в течение года

- Не буду подавать налоговую декларацию, поскольку ваш доход ниже порога подачи налоговой декларации (для налогового 2017 года порог подачи составляет 10 400 долларов США для физических лиц и 20 800 долларов США для лиц, состоящих в браке, подающих совместную декларацию. Для 2018 налогового года калькулятор оценивает порог подачи составляет 10 650 долларов США для физических лиц и 21 300 долларов США для лиц, состоящих в браке, подающих совместную декларацию)

- Не можете претендовать на Medicaid, потому что ваш штат решил не расширять программу

- Участие в служении по обмену медицинской помощью или член признанной религиозной секты с возражениями против медицинского страхования

- Являетесь членом признанного на федеральном уровне индейского племени

- находятся в заключении

Другие лица, не подпадающие под эти категории, но столкнувшиеся с трудностями, которые затрудняют приобретение страховки, могут подать заявку на освобождение от требования индивидуальной ответственности через рынок медицинского страхования.

Для получения дополнительной информации о том, как подать заявление об освобождении от индивидуального мандатного штрафа в налоговой декларации, см. веб-сайт IRS.

НА КАКИХ ОСНОВАНИЯХ Я МОГУ ПОДАТЬ ЗАЯВКУ НА ОСВОБОЖДЕНИЕ ОТ ИНДИВИДУАЛЬНОГО МАНДАТА?

Люди могут подать заявление на освобождение от выплаты в трудных условиях, если они столкнулись с трудными финансовыми или бытовыми обстоятельствами, которые не позволяют им получить страховое покрытие, например, бездомность, смерть близкого члена семьи, банкротство, значительный недавний долг за медицинские услуги или стихийные бедствия, которые существенно повредили имущество человека. . Кроме того, освобождение от помощи в трудных условиях может быть предоставлено людям, которые были признаны не имеющими права на участие в программе Medicaid только потому, что их штат не расширил охват Medicaid на жителей с доходом до 138% федерального уровня бедности. (Обратите внимание, что в большинстве случаев льготы по оказанию помощи в трудных условиях необходимо получить, подав заявку непосредственно на Marketplace. Однако освобождение для лиц с низким доходом, проживающих в штатах, не расширивших программу Medicaid, также можно указать непосредственно в налоговой декларации). освобождение, если получение покрытия будет настолько обременительным, что заявитель будет испытывать другие серьезные лишения пищи, жилья или других предметов первой необходимости. Проконсультируйтесь с вашим Marketplace для получения дополнительной информации об исключениях из трудных ситуаций.

Однако освобождение для лиц с низким доходом, проживающих в штатах, не расширивших программу Medicaid, также можно указать непосредственно в налоговой декларации). освобождение, если получение покрытия будет настолько обременительным, что заявитель будет испытывать другие серьезные лишения пищи, жилья или других предметов первой необходимости. Проконсультируйтесь с вашим Marketplace для получения дополнительной информации об исключениях из трудных ситуаций.

КАК РАБОТАЮТ СУБСИДИИ ПО МЕДИЦИНСКОМУ СТРАХОВАНИЮ?

Субсидии — это финансовая помощь от федерального правительства, которая поможет вам оплатить медицинское страхование или уход. Сумма помощи, которую вы получаете, определяется вашим доходом и размером семьи. На Marketplace доступны два типа субсидий на медицинское страхование: налоговая льгота на страховые взносы и субсидия на участие в расходах.

Премиальный налоговый кредит помогает снизить ежемесячные расходы. Эта субсидия доступна для людей с семейным доходом от 100% до 400% прожиточного минимума, которые покупают страховку на рынке медицинского страхования. Этим лицам и семьям придется платить не более 2,01% — 90,56% их доходов для плана среднего уровня («серебро»). Все, что выше этого, оплачивается государством. Сумма вашего налогового кредита основана на цене серебряного плана в вашем регионе, но вы можете использовать свой премиальный налоговый кредит для покупки любого плана Marketplace, включая планы Bronze, Gold и Platinum (эти различные типы планов описаны ниже). ). Вы можете выбрать оплату налогового кредита непосредственно страховой компании, чтобы платить меньше каждый месяц, или вы можете подождать, чтобы получить налоговый кредит единовременно, когда будете платить налоги в следующем году.

Этим лицам и семьям придется платить не более 2,01% — 90,56% их доходов для плана среднего уровня («серебро»). Все, что выше этого, оплачивается государством. Сумма вашего налогового кредита основана на цене серебряного плана в вашем регионе, но вы можете использовать свой премиальный налоговый кредит для покупки любого плана Marketplace, включая планы Bronze, Gold и Platinum (эти различные типы планов описаны ниже). ). Вы можете выбрать оплату налогового кредита непосредственно страховой компании, чтобы платить меньше каждый месяц, или вы можете подождать, чтобы получить налоговый кредит единовременно, когда будете платить налоги в следующем году.

Субсидии по разделению затрат (также называемые «сокращениями по разделению затрат») помогут вам покрыть ваши расходы при использовании медицинских услуг, например при посещении врача или госпитализации. Эти субсидии доступны только для людей, приобретающих собственную страховку и зарабатывающих от 100% до 250% прожиточного минимума (и некоторых коренных американцев). Если вы имеете право на субсидию с разделением затрат, вам необходимо подписаться на серебряный план, чтобы воспользоваться ею. В отличие от премиального налогового кредита (который можно использовать для других «металлических уровней»), субсидии с разделением затрат работают только с серебряными планами. При субсидии с разделением затрат вы по-прежнему платите по той же низкой ежемесячной ставке серебряного плана, но вы также платите меньше, когда идете к врачу или лечитесь в больнице, чем в противном случае.

Если вы имеете право на субсидию с разделением затрат, вам необходимо подписаться на серебряный план, чтобы воспользоваться ею. В отличие от премиального налогового кредита (который можно использовать для других «металлических уровней»), субсидии с разделением затрат работают только с серебряными планами. При субсидии с разделением затрат вы по-прежнему платите по той же низкой ежемесячной ставке серебряного плана, но вы также платите меньше, когда идете к врачу или лечитесь в больнице, чем в противном случае.

Для получения дополнительной информации прочтите приведенный ниже вопрос об актуарной стоимости. Если у вас есть более конкретные вопросы о вашей субсидии, вы можете просмотреть наши страницы часто задаваемых вопросов или связаться с помощником или навигатором через Healthcare.gov или Marketplace вашего штата.

ЯВНО МОЯ СЕМЬЯ НЕ ИМЕЕТ ПРАВА НА СУБСИДИИ НА РЫНКЕ, ПОТОМУ ЧТО МЫ ПОПАДАЕМ В ПРОБЕЛ MEDICAID.

Поскольку ACA предусматривала, что люди с низким доходом получают страховое покрытие через Medicaid, люди с доходом ниже уровня бедности (20 420 долларов США на семью из 3 человек в 2018 году) не имеют права на получение субсидий Marketplace. Это означает, что в 19в штатах, не расширивших Medicaid, некоторые взрослые попадают в «разрыв в покрытии», поскольку зарабатывают слишком много, чтобы претендовать на Medicaid, но недостаточно, чтобы претендовать на налоговые льготы на страховые взносы. Люди, которые попадают в разрыв в охвате, не могут получить субсидии на рынке и не должны платить штраф за отсутствие страховки.

Это означает, что в 19в штатах, не расширивших Medicaid, некоторые взрослые попадают в «разрыв в покрытии», поскольку зарабатывают слишком много, чтобы претендовать на Medicaid, но недостаточно, чтобы претендовать на налоговые льготы на страховые взносы. Люди, которые попадают в разрыв в охвате, не могут получить субсидии на рынке и не должны платить штраф за отсутствие страховки.

КАКОВЫ МОИ ВОЗМОЖНОСТИ, ЕСЛИ У МЕНЯ ЕСТЬ МЕДИЦИНСКАЯ ЗАЩИТА ПО РАБОТЕ? Как я узнаю, доступно ли страховое покрытие моего работодателя?

В большинстве планов медицинского страхования на рабочем месте работодатель оплачивает часть ваших ежемесячных или годовых расходов (взносы). Как правило, люди, которые имеют право на медицинское страхование по своей работе, не могут получить финансовую помощь через Marketplaces.

Однако, если страховое покрытие вашего работодателя либо недоступно по цене, либо не соответствует требованию «минимальной стоимости» закона о здравоохранении, вы можете иметь право на финансовую помощь для покупки через Marketplace. «Минимальная стоимость» означает, что ваш план работодателя оплачивает не менее 60 % от общей стоимости медицинских услуг. Ваш работодатель может сообщить вам, соответствует ли предлагаемый план страхования минимальной стоимости. Он также может предоставить вам информацию, чтобы определить, считается ли план доступным для вас. Например, если ваша доля страхового взноса за самостоятельное страхование в вашем плане работодателя составляет 90,56% или более от вашего семейного дохода в 2018 году, это считается неподъемным, и вы можете подать заявку на налоговые льготы на премию в Marketplace.

«Минимальная стоимость» означает, что ваш план работодателя оплачивает не менее 60 % от общей стоимости медицинских услуг. Ваш работодатель может сообщить вам, соответствует ли предлагаемый план страхования минимальной стоимости. Он также может предоставить вам информацию, чтобы определить, считается ли план доступным для вас. Например, если ваша доля страхового взноса за самостоятельное страхование в вашем плане работодателя составляет 90,56% или более от вашего семейного дохода в 2018 году, это считается неподъемным, и вы можете подать заявку на налоговые льготы на премию в Marketplace.

При использовании Калькулятора индивидуальных штрафных санкций вы можете ответить «Нет» на вопрос № 3, если страховое покрытие вашего работодателя недоступно или не соответствует требованиям минимальной стоимости.

МОЙ РАБОТОДАТЕЛЬ ПРЕДЛАГАЕТ ПОСОБИЯ ДЛЯ ЗДРАВООХРАНЕНИЯ, НО НЕ СИЛЬНО СПОСОБСТВУЕТ НА ПРЕМИУМ. Я НЕ МОГУ ПОЛУЧИТЬ СВОЮ ДОЛЮ. МОГУ ЛИ Я ПОДАТЬ ЗАЯВЛЕНИЕ НА ПОКРЫТИЕ И СУБСИДИИ НА РЫНКЕ ВМЕСТО?

Вы всегда можете приобрести медицинскую страховку на Торговой площадке. Однако, если вам предлагают медицинские льготы от работодателя, вы не можете претендовать на налоговые льготы на страховые взносы на Marketplace, за исключением случаев, когда страховое покрытие вашего работодателя считается неподъемным. Если ваша доля страхового взноса за самостоятельное страхование в плане вашего работодателя составляет 9,56% или более от дохода вашей семьи в 2018 году, это считается неподъемным, и вы можете подать заявку на налоговый кредит на страховой взнос в Marketplace.

Однако, если вам предлагают медицинские льготы от работодателя, вы не можете претендовать на налоговые льготы на страховые взносы на Marketplace, за исключением случаев, когда страховое покрытие вашего работодателя считается неподъемным. Если ваша доля страхового взноса за самостоятельное страхование в плане вашего работодателя составляет 9,56% или более от дохода вашей семьи в 2018 году, это считается неподъемным, и вы можете подать заявку на налоговый кредит на страховой взнос в Marketplace.

МОЙ РАБОТОДАТЕЛ ПРЕДЛАГАЕТ МНЕ И МОЕЙ СЕМЬЕ МЕДИЦИНСКИЕ ПОСОБИЯ, НО ПОКРЫВАЕТ ТОЛЬКО СТОИМОСТЬ МОЕГО ПОКРЫТИЯ. МЫ НЕ МОЖЕМ ЗАПИСАТЬ МОЕГО СУПРУГА И ДЕТЕЙ. МОГУТ ЛИ ОНИ ПОЛУЧИТЬ ПОКРЫТИЕ И СУБСИДИИ НА РЫНКЕ ВМЕСТО?

Вы всегда можете приобрести медицинскую страховку на Торговой площадке. Однако страховое покрытие, предоставляемое вашим работодателем, считается «доступным». Это связано с тем, что доступность страхового покрытия, спонсируемого работодателем, измеряется только в отношении индивидуального страхования. Поскольку ваш работодатель полностью оплачивает страховое покрытие только для сотрудников, технически считается, что вы имеете доступное страховое покрытие (хотя на практике оно было для вас недоступным). В результате ни вы, ни ваша супруга, ни дети не имеете права подавать заявление для премиальных налоговых кредитов в Marketplace. Иногда это правило называют «семейным глюком».

Поскольку ваш работодатель полностью оплачивает страховое покрытие только для сотрудников, технически считается, что вы имеете доступное страховое покрытие (хотя на практике оно было для вас недоступным). В результате ни вы, ни ваша супруга, ни дети не имеете права подавать заявление для премиальных налоговых кредитов в Marketplace. Иногда это правило называют «семейным глюком».

Есть еще несколько вещей, которые вам следует знать. Во-первых, в зависимости от дохода вашей семьи ваши дети могут иметь право на участие в Программе медицинского страхования детей в вашем штате. Свяжитесь с торговой площадкой вашего штата, чтобы узнать, могут ли ваши дети иметь право на получение CHIP.

Во-вторых, если сумма, которую вам пришлось бы заплатить, чтобы фактически покрыть вашу супругу и детей, составляет более 8,05% от дохода вашей семьи в 2018 году, они не будут оштрафованы за отсутствие медицинской страховки в этом году.

ЯВНО МОЯ СЕМЬЯ НЕ ИМЕЕТ ПРАВА НА СУБСИДИИ НА РЫНКЕ, ПОТОМУ ЧТО Я ИМЕЮ ПРАВО НА САМОСТОЯТЕЛЬНОЕ ПОКРЫТИЕ НА РАБОТЕ, КОТОРОЕ СЧИТАЕТСЯ ДОСТУПНЫМ.

МОЕЙ СЕМЬЕ ТАКЖЕ ПРЕДЛАГАЕТСЯ ПОКРЫТИЕ, НО СТОИМОСТЬ СЕМЕЙНОГО ПОКРЫТИЯ НЕДОСТУПНА. БУДУ ЛИ Я ПЛАТИТЬ ШТРАФ, ПОТОМУ ЧТО ЧЛЕНЫ МОЕЙ СЕМЬИ НЕ ЗАСТРАХОВАНЫ?

МОЕЙ СЕМЬЕ ТАКЖЕ ПРЕДЛАГАЕТСЯ ПОКРЫТИЕ, НО СТОИМОСТЬ СЕМЕЙНОГО ПОКРЫТИЯ НЕДОСТУПНА. БУДУ ЛИ Я ПЛАТИТЬ ШТРАФ, ПОТОМУ ЧТО ЧЛЕНЫ МОЕЙ СЕМЬИ НЕ ЗАСТРАХОВАНЫ?Нет. Если предположить, что сумма, которую вам пришлось бы заплатить, чтобы фактически покрыть вашу супругу и детей, составляет более 8,05 % от дохода вашей семьи в 2018 году, они не будут оштрафованы за отсутствие медицинской страховки.

ЧТО ВХОДИТ В ДОХОД СЕМЬИ? КАК Я УЗНАЮ, ЧТО ВВОДИТЬ ДЛЯ МОЕГО ДОХОДА?

Калькулятор индивидуальных штрафных санкций позволяет ввести доход семьи в долларах 2018 года. Доход домохозяйства включает в себя доходы лица, которое платит налоги, и его или ее супруга. Доход детей, заявленный как иждивенец налогоплательщика, также может учитываться или не учитываться в зависимости от источника и суммы дохода, а также от того, должен ли ребенок подавать собственную налоговую декларацию. См. IRS.gov для получения дополнительной информации о налоговых правилах для детей и иждивенцев. Для целей калькулятора вам следует ввести наиболее вероятное предположение о том, каким будет ваш доход в 2018 году.

Для целей калькулятора вам следует ввести наиболее вероятное предположение о том, каким будет ваш доход в 2018 году.

Когда вы зайдете на сайт Healthcare.gov или на веб-сайт рынка медицинского страхования вашего штата, он проведет вас через этапы расчета дохода вашей семьи на основе заработной платы, иностранного дохода, процентов, дивидендов и социального обеспечения. В расчет не включены доходы от подарков, наследства и некоторых других источников дохода. Для получения дополнительной информации см. эту таблицу о том, какие источники дохода следует включать или не включать.

КАКОВ ФЕДЕРАЛЬНЫЙ УРОВЕНЬ БЕДНОСТИ?

Федеральный уровень бедности зависит от размера семьи. Для охвата Marketplace в 2018 году использовался уровень бедности, равный 12 060 долларов США на одного взрослого и 24 600 долларов США на семью из 4 человек9.0003

ЧТО ТАКОЕ MEDICAID? КАК ЭТО ОТНОСИТСЯ К ФИНАНСОВОЙ ПОМОЩИ ЧЕРЕЗ РЫНОК МЕДИЦИНСКОГО СТРАХОВАНИЯ?

Medicaid — это программа медицинского страхования (финансируемая штатами и федеральным правительством), которая помогает покрыть медицинские расходы некоторым людям с ограниченным доходом и ресурсами. Программы Medicaid варьируются от штата к штату, но большинство медицинских услуг покрываются за небольшую плату или бесплатно. Если вы имеете право на участие в программе Medicaid, вы не имеете права на получение субсидий на Marketplace и вместо этого должны зарегистрироваться в программе Medicaid.

Программы Medicaid варьируются от штата к штату, но большинство медицинских услуг покрываются за небольшую плату или бесплатно. Если вы имеете право на участие в программе Medicaid, вы не имеете права на получение субсидий на Marketplace и вместо этого должны зарегистрироваться в программе Medicaid.

В соответствии с законом о здравоохранении у штатов есть возможность расширить право на участие в программе Medicaid для всех людей с доходом ниже 138% прожиточного минимума. В настоящее время 32 штата решили расширить свои программы Medicaid, а остальные — нет. Если вы живете в штате, который не расширил Medicaid, и вы ожидаете, что ваш доход будет выше прожиточного минимума, вы можете иметь право на получение субсидий через Healthcare.gov или Marketplace вашего штата. Если вы ожидаете, что ваш доход в следующем году будет ниже прожиточного минимума, возможно, вы не имеете права на помощь через Marketplace. Тем не менее, возможно, что вы по-прежнему можете претендовать на Medicaid в соответствии с критериями приемлемости вашего штата, особенно если ваш доход очень ограничен и у вас есть дети, вы беременны или имеете инвалидность. Чтобы узнать, имеете ли вы право на участие в программе Medicaid, свяжитесь с Healthcare.gov, Marketplace вашего штата или офисом программы Medicaid вашего штата для получения информации о соответствии требованиям и регистрации.

Чтобы узнать, имеете ли вы право на участие в программе Medicaid, свяжитесь с Healthcare.gov, Marketplace вашего штата или офисом программы Medicaid вашего штата для получения информации о соответствии требованиям и регистрации.

ЧТО ТАКОЕ ПРОГРАММА ДЕТСКОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ (ЧИП)?

Программа медицинского страхования детей (CHIP) покрывает расходы на детей из малообеспеченных семей. Почти все штаты охватывают детей в возрасте до 19 лет в семьях с доходом не менее 200% от федерального уровня бедности (FPL), что составляет 40 840 долларов США на семью из трех человек в 2017 году. Чтобы узнать, имеют ли ваши дети право на участие в программе Medicaid или CHIP, свяжитесь с Healthcare.gov, Marketplace вашего штата или офисом программы Medicaid вашего штата.

МОИ ДЕТИ СООТВЕТСТВУЮТ ПРАВУ НА УЧАСТИЕ В ПРОГРАММЕ ДЕТСКОГО МЕДИЦИНСКОГО СТРАХОВАНИЯ. МОГУ ЛИ Я ЗАРЕГИСТРИРОВАТЬ ИХ В НАШЕМ ПЛАНЕ MARKETPLACE HEALTH PLAN И ПОЛУЧИТЬ ЗА НИХ ПРЕМИУМ НАЛОГОВЫЕ КРЕДИТЫ?

Вы можете добавить своих детей в свой план Marketplace, но, поскольку они имеют право на участие в Программе медицинского страхования детей (CHIP) вашего штата, они не имеют права на налоговые льготы на страховые взносы. Исключением является ситуация, когда вы проживаете в штате, в котором существует период ожидания для регистрации в программе CHIP. В течение периода ожидания ваши дети имеют право на получение налоговой льготы; по истечении периода ожидания они могут зарегистрироваться в программе CHIP и лишатся права на получение налогового кредита.

Исключением является ситуация, когда вы проживаете в штате, в котором существует период ожидания для регистрации в программе CHIP. В течение периода ожидания ваши дети имеют право на получение налоговой льготы; по истечении периода ожидания они могут зарегистрироваться в программе CHIP и лишатся права на получение налогового кредита.

ЕСЛИ У МЕНЯ ЕСТЬ МЕДИЦИНА, МОГУ ЛИ Я ЗАРЕГИСТРИРОВАТЬСЯ НА РЫНКЕ?

Нет, продажа плана Marketplace лицом, знающим, что у вас есть Medicare, является нарушением закона. Большинство людей в возрасте 65 лет и старше имеют право на Medicare, программу медицинского страхования, управляемую федеральным правительством, и автоматически зачисляются в часть A Medicare в месяц, когда им исполняется 65 лет. Большинство людей также подписываются на часть B Medicare в то время. ; если вы не зарегистрируетесь в части B в течение первоначального периода действия права, вам, возможно, придется заплатить пожизненный штраф за позднюю регистрацию в части B, когда вы зарегистрируетесь.

Об авторе