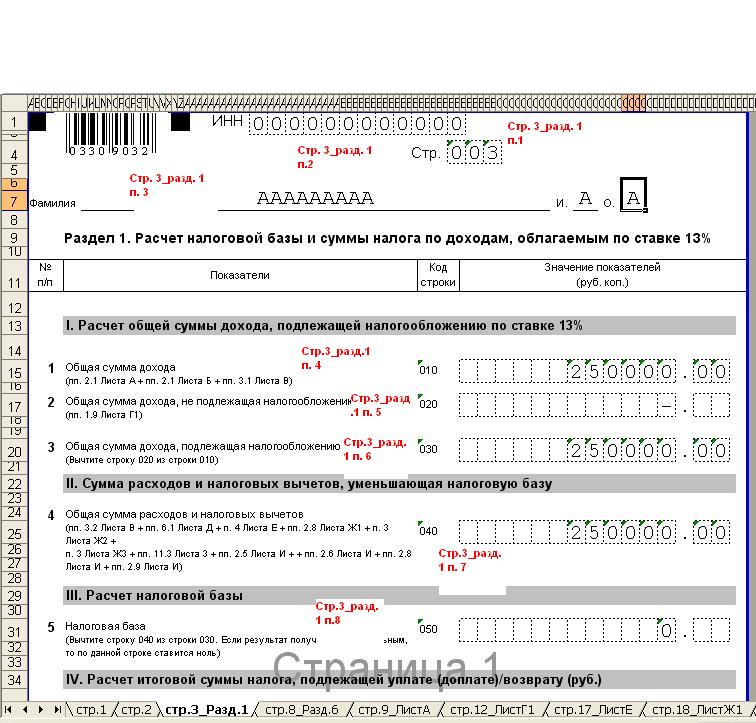

Пример заполнения 3 ндфл: Примеры заполнения налоговых деклараций по форме 3-НДФЛ | ФНС России

новости налогового и бухгалтерского учета, статьи для бухгалтера

Страхователям продлят отсрочку по уплате взносов

Вчера

Роструд: работник вправе использовать время обеденного перерыва по своему усмотрению

Вчера

Заявление на получение нового пособия на ребенка можно будет подать с 28 декабря

Вчера

ИП продал дом, который использовал для бизнеса: Минфин ответил, надо ли платить НДФЛ

Вчера

Смотреть все новости и статьи

Установлен МРОТ на 2023 год

21 153

С января вводится новый отчет ЕФС‑1: как подключить отчетность в единый Социальный фонд

15 257

ФНС сообщила, можно ли в 2023 году перечислять налоги обычными платежками

33 471

ФНС подготовила памятку по единому налоговому платежу

6 907

С 30 декабря платежки по исполнительным листам надо заполнять по новым правилам

2 661

Расчеты с работниками

Можно ли выплатить декабрьскую зарплату 30 декабря 2022 года, если срок ее выплаты— 10 января?

15 481

Страховые взносы

Можно ли отчет СЗВ-М за декабрь 2022 года сдать 30 декабря 2022 года в ПФР?

2 129

Проверки и штрафы

Нужно ли отвечать на информационное сообщение о состоянии расчетов с бюджетом?

15 026

ПСН

Можно ли 17 декабря 2021 года подать заявление на применение ПСН со 2 января 2022 года?

3 876

Гарантируем ответ в течение 3-х рабочих дней.

Задать вопрос

Расчет больничныхПошаговый калькулятор для расчета пособия по временной нетрудоспособности.

Расчет декретныхКалькулятор для расчета пособия по беременности и уходу за ребенком до полутора лет.

Расчет отпускныхОнлайн-калькулятор для расчета суммы отпускных со ссылками на нормативные акты.

Калькулятор НДСПростой расчет налога на добавленную стоимость от заданной суммы.

Калькулятор УСНРасчет авансовых платежей за квартал, полугодие, 9 месяцев и год для УСН.

Сумма прописьюСумма, записанная цифрами, переводится в сумму прописью по правилам русского языка. Расчет налоговой нагрузки

Все варианты подписки

Мобилизация и трудовые отношения: что делать работодателюМинтруд сообщил, нужно ли вносить в трудовую книжку запись о мобилизации

Может ли мобилизованный уволиться по собственному желанию: ответ Роструда

Роструд ответил, как расторгнуть срочный трудовой договор с мобилизованным

Утвержден порядок расчета страхового стажа для участников СВО

Принят закон о налогах и взносах на матпомощь мобилизованным работникам

Как написать рекомендательное письмо мобилизуемому добровольцу?

План счетов бухгалтерского учета в 2022 году

3 651

Отчет о финансовых результатах

2 628

Учетная политика организации: образцы на 2023 год, как составить, примеры

2 599

Бухгалтерский и налоговый учет лизинговых операций

1 679

Бухгалтерский учет основных средств (ОС)

1 657

Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять в 2022 годуКак в 2022 году учитывать малоценные ОС сроком использования более 12 месяцев?

80 874

Как учесть купленные чай, кофе и конфеты?

43 592

Как учитывать ноутбуки в 2022 году?

15 197

Запросить в ИФНС акт сверки по налогам через интернетСлужебная записка: как написать, примеры и образцы

4 162

Документы при увольнении сотрудника

2 150

Роструд ответил, как оформить отпуск, часть которого приходится на новогодние каникулы

1 973

Прием на работу иностранных граждан в 2022 году: пошаговая инструкция

1 863

Увольнение по соглашению сторон в 2022 году

1 632

Заполнение трудовой книжки в 2022 году: правила и образец

1 031

Как определить новый отпускной период после выхода из декрета?

44 838

Дни отпуска выпадают на новогодние праздники: на сколько дней продлевается отпуск?

Кто отвечает за ведение табеля учета рабочего времени — отдел кадров или бухгалтерия?

52 268

Составляйте кадровые документы в веб‑сервисе по готовым шаблонамКого из ИП смогут отправить в СИЗО: правительство предложило критерии для избрания меры пресечения

3 744

Революционные поправки в НК РФ: единый налоговый счет и новый порядок внесения и сверки платежей

1 215

Прямые выплаты пособий: как ФСС проверяет и за что штрафует страхователейСуд ответил, могут ли налоговики истребовать карточки счетов

ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требованиеВ ноябре возобновятся «зарплатные» проверки работодателейИП на УСН пришло уведомление о непредоставлении декларации по НДС за 2-й квартал 2021 года: что делать, если операций с НДС не было?

12 397

14 995

Получено требование от ИФНС о предоставлении пояснений о зарплате ниже МРОТ и среднеотраслевой: как ответить?

105 077

Определить вероятность выездной налоговой проверки и получить рекомендации по налоговой нагрузкеКак заполнить заявление на патент: образец, порядок и пример заполнения

4 520

Как рассчитать налог УСН 6%

1 197

Налоговики назвали крайний срок для подачи уведомления о применении УСН с 2023 года

Как заполнять КУДиР в 2022 году: правила и примеры, бланк, инструкцияКак предпринимателям на ПСН уменьшить патент на страховые взносы в 2021 году: читаем разъяснения ФНСРасчет УСН 15% «доходы минус расходы»Как при совмещении УСН (6%) и ПСН уменьшить налог на уплаченные ИП за себя страховые взносы?

5 609

Как уменьшить налог по УСН за счет взносов на ОПС и ОМС при «ликвидации» ИП?

Как ИП отказаться от УСН при переходе на ПСН?

9 426

Рассчитайте взносы «за себя» и работников при совмещении УСН и ПСНСтатус подачи | Налог штата Вирджиния

Резиденты с неполным годом

Хотя резиденты штата Вирджиния с полным и неполным годом используют разные формы подоходного налога в Вирджинии, их варианты выбора статуса подачи одинаковы.

Статус подачи 1 — Не замужем: Если в федеральной налоговой декларации вы указали статус «Не замужем», «Глава семьи» или «Вдовец», вы должны использовать Статус подачи 1 в налоговой декларации штата Вирджиния. Вы считаетесь холостым, если вы не состоите в браке, или если вы разведены или проживаете раздельно в соответствии с отдельным указом о содержании.

Статус подачи 2 — Женат, подача совместной декларации: Вы можете использовать этот статус, если вы состоите в браке и (1) вы подали совместную федеральную декларацию; (2) и вы, и ваш супруг (супруга) являетесь резидентами штата Вирджиния, или (3) ни вы, ни ваш супруг (супруга) не обязаны подавать федеральную налоговую декларацию. Если только один из супругов имеет доход, супружеская пара должна использовать Статус подачи 2.

Статус подачи 3 — Замужем, подача отдельной декларации: Если вы и ваш супруг подали отдельные федеральные декларации, вы можете использовать этот статус подачи. Если вы и ваш супруг подали совместную федеральную декларацию, но только один из вас является резидентом Вирджинии, резидент должен использовать Статус подачи 3. При использовании Статуса подачи 3 заполните налоговую декларацию следующим образом: доход, как если бы вы отдельно подавали свою федеральную налоговую декларацию; (2) запрашивать только личные льготы и льготы на иждивенцев, постатейные вычеты (если они заявлены в вашей федеральной декларации) и суммы расходов на уход за детьми и иждивенцами, которые вы могли бы потребовать, если бы вы подали отдельную федеральную декларацию. Если один из супругов потребовал постатейные вычеты, другой супруг также должен. (3) Не забудьте указать имя вашего супруга и номер социального страхования в графах, включенных в налоговую декларацию для этой информации.

Если вы и ваш супруг подали совместную федеральную декларацию, но только один из вас является резидентом Вирджинии, резидент должен использовать Статус подачи 3. При использовании Статуса подачи 3 заполните налоговую декларацию следующим образом: доход, как если бы вы отдельно подавали свою федеральную налоговую декларацию; (2) запрашивать только личные льготы и льготы на иждивенцев, постатейные вычеты (если они заявлены в вашей федеральной декларации) и суммы расходов на уход за детьми и иждивенцами, которые вы могли бы потребовать, если бы вы подали отдельную федеральную декларацию. Если один из супругов потребовал постатейные вычеты, другой супруг также должен. (3) Не забудьте указать имя вашего супруга и номер социального страхования в графах, включенных в налоговую декларацию для этой информации.

Если вы и ваш супруг подали отдельные федеральные декларации, вы можете подать объединенную декларацию по Вирджинии, используя Статус подачи 4, как описано ниже.

Статус подачи 4 — Женат, подача раздельной декларации по объединенной декларации: Вы можете подать объединенную декларацию со статусом подачи 4, если: (1) и вы, и ваш супруг имели доход; (2) и вы, и ваш супруг являетесь резидентами Вирджинии; и (3) вы подали совместную федеральную декларацию или отдельные федеральные декларации. Статус 4 может обеспечить значительную экономию налогов для женатых заявителей, как описано ниже.

Статус 4 может обеспечить значительную экономию налогов для женатых заявителей, как описано ниже.

Статус 2 или Статус 4 — что лучше для вас?

Супружеские пары, подающие форму 760PY, декларацию резидента штата Вирджиния на неполный год, имеют два варианта указать свой доход в одной и той же декларации. Супружеская пара может подать совместную декларацию со Статусом подачи 2 или совместную декларацию со Статусом подачи 4.

Подоходный налог Вирджинии взимается по дифференцированным ставкам в диапазоне от 2% до 5,75%. Самая высокая ставка применяется к налогооблагаемому доходу свыше 17 000 долларов США. Когда супружеская пара подает совместную декларацию в соответствии со Статусом подачи 2, они вместе сообщают о своем доходе в колонке B декларации. Затем более низкие ставки применяются к первым 17 000 долларов их общего налогооблагаемого дохода, а оставшаяся часть облагается налогом по ставке 5,75%. В соответствии со статусом подачи 4 каждый супруг сообщает о своем доходе отдельно, используя столбцы A и B декларации. Затем более низкие налоговые ставки применяются отдельно к первым 17 000 долларов США налогооблагаемого дохода каждого супруга, что может привести к экономии на налогах до 259 долларов США..

Затем более низкие налоговые ставки применяются отдельно к первым 17 000 долларов США налогооблагаемого дохода каждого супруга, что может привести к экономии на налогах до 259 долларов США..

Статус регистрации 2 следует использовать, если:

- Только один из супругов имел доход; или

- Доход одного из супругов будет уменьшен до нуля или меньше после подачи заявления на вычет по возрасту и любые личные льготы.

Как использовать статус подачи 4

Используйте столбец B для указания доходов и отчислений супруга, чье имя и номер социального страхования указаны в декларации первыми. Используйте столбец А для другого супруга.

Каждый из супругов должен указывать свой доход. Доход должен распределяться между супругом, который заработал доход и в отношении имущества которого этот доход относится. Например, если один из супругов владеет долей в партнерстве, доход от партнерства должен быть передан этому супругу в декларации. Как правило, вы не можете делить доход поровну между супругами.

Как правило, вы не можете делить доход поровну между супругами.

Вирджиния Прибавления и вычеты в отношении торговли, бизнеса, получения дохода или занятости должны быть отнесены к супругу, к которому они относятся. Например, если один из супругов владеет долей в корпорации S, которая проходит через доход, освобожденный от налога в Вирджинии, этот супруг должен требовать вычета дохода из декларации по Вирджинии.

Каждый из супругов должен претендовать на свои льготы. Исключения для иждивенцев могут быть выделены по взаимному согласию супругов.

Ключом к получению максимальной выгоды является распределение льгот и вычетов. Особое внимание следует уделить предоставлению любых льгот для иждивенцев. Как правило, эти льготы должны предоставляться супругу с самым высоким доходом, особенно если доход этого лица превышает 17 000 долларов США.

Понимание налоговых категорий, с примерами и их плюсами и минусами

| 2023 Предельные налоговые ставки в зависимости от дохода и статуса налоговой декларации | ||||

|---|---|---|---|---|

| Налог Ставка | Сводка по подоходному налогу для индивидуальных подателей | Подоходный налог для женатых Пары, подающие совместную декларацию | Подоходный налог для супружеских пар, подающих раздельную декларацию | Налоговая шкала для главы домохозяйства |

| 10% | 11 000 долларов США или меньше | 22 000 долларов США или меньше | 11 000 долларов США или меньше | 15 700 долларов США или меньше |

| 12% | от 11 001 до 44 725 долл. США США | от 22 001 до 89 450 долларов США | От 11 001 до 44 725 долларов США | От 15 701 до 59 850 долларов США |

| 22% | От 44 726 до 95 375 долларов США | от 89 451 до 190 750 долларов США | От 44 726 до 95 375 долларов США | от 59 851 до 95 350 долларов США |

| 24% | от 95 376 до 182 100 долларов США | от 190 751 до 364 200 долл. США | $9от 5 376 до 182 100 долларов США | от 95 351 до 182 100 долларов США |

| 32% | от 182 101 до 231 250 долларов США | от 364 201 до 462 500 долларов США | От 182 101 до 231 250 долларов США | От 182 101 до 231 250 долларов США |

| 35% | от 231 251 до 578 125 долларов США | от 462 501 до 693 750 долларов США | от 231 251 до 346 875 долларов | от 231 251 до 578 100 долларов США |

| 37% | Более 578 125 долларов США | Более 693 750 долларов США | Более 346 875 долларов США | Более 578 100 долларов США |

Источник: IRS

Пример налоговых категорий

Ниже приведен пример предельных налоговых ставок для одного заявителя на основе налоговых ставок 2022 года.

- Индивидуальные заявители с налогооблагаемым доходом менее 10 275 долларов США облагаются подоходным налогом по ставке 10% (самый низкий уровень).

- Индивидуальные заявители, которые зарабатывают более 10 275 долларов США, будут облагаться налогом на первые 10 275 долларов США по ставке 10%, но доходы сверх первой группы и до 41 775 долларов США будут облагаться налогом по ставке 12% (следующая группа).

- Доходы от 41 776 до 89 075 долларов США облагаются налогом по ставке 22 % (третья группа).

Рассмотрим следующие налоговые обязательства для одного заявителя с налогооблагаемым доходом в размере 50 000 долларов США в 2022 году:

- Первые 10 275 долл. США облагаются налогом на уровне 10%: 10 275 долл. США × 0,10 = 1027,50 долл. США

- , затем 10 276 долл. США до 41,775 долл. США, или 31,499 долл. США, облагаются на налогом 12%: 31,499 × 0,12 долл. Доход в размере 50 000 долларов США) облагается налогом по ставке 22%: 8 225 долларов США × 0,22 = 1 809 долларов США.

.50

.50

Добавьте причитающиеся налоги в каждой из скобок:

- Итого налоги: 1 027,50 долл. США + 3 779,88 долл. США + 1 809,50 долл. США = 6 616,88 долл. США

Эффективная налоговая ставка физического лица составляет примерно 13% от дохода:

- Разделите общую сумму налогов на годовой доход: 6 616,88 долл. США ÷ 50 000 долл. США = 0,13

- Умножьте 0,13 на 100, чтобы преобразовать в проценты, что составляет 13%.

Плюсы и минусы налоговых категорий

Налоговые категории — и создаваемая ими прогрессивная налоговая система — контрастируют с плоской налоговой структурой, в которой все люди облагаются налогом по одинаковой ставке, независимо от уровня их доходов.

Плюсы

Лица с более высоким доходом имеют больше возможностей платить подоходный налог и поддерживать высокий уровень жизни.

Лица с низким доходом платят меньше, оставляя им больше средств для собственного существования.

Налоговые вычеты и кредиты дают лицам с высокими доходами налоговые льготы, а также вознаграждают полезное поведение, такое как пожертвования на благотворительность.

Минусы

Состоятельные люди платят непропорционально большие налоги.

Скобки заставляют богатых сосредоточиться на поиске налоговых лазеек, в результате чего многие недоплачивают налоги, лишая правительство доходов.

Прогрессивное налогообложение приводит к сокращению личных сбережений.

Положительные

Сторонники налоговых категорий и прогрессивных налоговых систем утверждают, что люди с высокими доходами имеют больше возможностей платить подоходный налог, сохраняя при этом относительно высокий уровень жизни. Напротив, люди с низким доходом, которые изо всех сил пытаются удовлетворить свои основные потребности, должны облагаться меньшим налогом.

Сторонники подчеркивают, что вполне справедливо, что богатые налогоплательщики платят больше налогов, чем бедные и представители среднего класса, что компенсирует неравенство в распределении доходов. Это делает прогрессивную систему налогообложения прогрессивной в обоих смыслах этого слова: она повышается поэтапно и предназначена для помощи налогоплательщикам с низкими доходами.

Это делает прогрессивную систему налогообложения прогрессивной в обоих смыслах этого слова: она повышается поэтапно и предназначена для помощи налогоплательщикам с низкими доходами.

Сторонники утверждают, что эта система может генерировать более высокие доходы для правительств и при этом оставаться справедливой, позволяя налогоплательщикам снижать свои налоговые счета за счет корректировок, таких как налоговые вычеты или налоговые кредиты для расходов, таких как благотворительные взносы.

Более высокий доход, который получают налогоплательщики, затем может быть направлен обратно в экономику. Кроме того, налоговые категории оказывают автоматический стабилизирующий эффект на доход человека после уплаты налогов, поскольку уменьшению средств противодействует снижение налоговой ставки, в результате чего у человека уменьшается менее существенно.

Негативы

Противники налоговых категорий и прогрессивных шкал налогообложения утверждают, что все равны перед законом, независимо от дохода или экономического положения, и что не должно быть никакой дискриминации между богатыми и бедными.

Они также отмечают, что прогрессивное налогообложение может привести к существенному расхождению между суммой налога, которую платят богатые люди, и суммой государственного представительства, которое они получают. Некоторые даже отмечают, что граждане получают только один голос на человека, независимо от личного или даже национального процента налога, который они платят.

Оппоненты также утверждают, что более высокие налоги при более высоких уровнях доходов вынуждают некоторых более состоятельных людей использовать лазейки в налоговом законодательстве, чтобы найти творческие способы укрытия доходов и активов. На самом деле они могут в конечном итоге платить меньше налогов, чем менее обеспеченные, лишая правительство доходов. Например, некоторые американские компании переместили свои штаб-квартиры за границу, чтобы избежать или снизить свои корпоративные налоги в США.

История федеральных налоговых скобок

Налоговые категории существовали в налоговом кодексе США с момента введения самого первого подоходного налога, когда правительство Союза приняло Закон о доходах 1861 года, чтобы помочь финансировать свою войну против Конфедерации. Второй закон о доходах в 1862 году установил первые две налоговые категории: 3% для годового дохода от 600 до 10 000 долларов и 5% для доходов выше 10 000 долларов. Первоначальные четыре статуса подачи: одинокие, женатые, подающие совместную, женатые, подающие отдельно, и глава семьи, хотя ставки были одинаковыми независимо от налогового статуса.

Второй закон о доходах в 1862 году установил первые две налоговые категории: 3% для годового дохода от 600 до 10 000 долларов и 5% для доходов выше 10 000 долларов. Первоначальные четыре статуса подачи: одинокие, женатые, подающие совместную, женатые, подающие отдельно, и глава семьи, хотя ставки были одинаковыми независимо от налогового статуса.

В 1872 году Конгресс отменил подоходный налог. Он не появлялся до тех пор, пока ратификация 16-й поправки к Конституции США в 1913 году не установила право Конгресса взимать федеральный подоходный налог. В том же году Конгресс ввел подоходный налог в размере 1% для физических лиц, зарабатывающих более 3000 долларов в год, и супружеских пар, зарабатывающих более 4000 долларов, с градуированным подоходным налогом от 1% до 7% для доходов от 20000 долларов и выше.

С годами количество налоговых категорий менялось. Когда федеральный подоходный налог был введен в 1913, было семь налоговых категорий. В 1918 году это число выросло до 56 скобок, от 6% до 77%. В 1944 году максимальная ставка достигла 91%. Но в 1964 году тогдашний президент Линдон Б. Джонсон снова снизил его до 70%. В 1981 году тогдашний президент Рональд Рейган сначала снизил максимальную ставку до 50%.

В 1944 году максимальная ставка достигла 91%. Но в 1964 году тогдашний президент Линдон Б. Джонсон снова снизил его до 70%. В 1981 году тогдашний президент Рональд Рейган сначала снизил максимальную ставку до 50%.

Затем, в Законе о налоговой реформе 1986 г., скобки были упрощены, а ставки уменьшены так, что в 1988 г. было всего две скобки: 15% и 28%. Эта система просуществовала только до 1991 года, когда была добавлена третья планка в 31%. С тех пор были введены дополнительные скобки, и мы прошли полный круг и вернулись к семи скобкам.

Налоговые скобки штата

В некоторых штатах подоходный налог отсутствует: Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг. Нью-Гэмпшир не облагает налогом заработанную заработную плату, но облагает налогом доход от инвестиций и проценты. Тем не менее, он намерен поэтапно отказаться от этих налогов, начиная с 2023 года, в результате чего к 2027 году число штатов, где не будет подоходного налога, достигнет девяти.

В 2022 году девять штатов имели структуру с единой ставкой, при которой к доходу жителя применялась единая ставка: Колорадо (4,55%), Иллинойс (4,9%).5%), Индиана (3,23%), Кентукки (5,0%), Массачусетс (5,0%), Мичиган (4,25%), Северная Каролина (5,25%), Пенсильвания (3,07%) и Юта (4,95%).

В других штатах количество налоговых групп варьируется от трех до девяти (в Калифорнии, Айове и Миссури) и даже 12 (на Гавайях). Предельные налоговые ставки в этих категориях также значительно различаются. Калифорния имеет самый высокий уровень, достигая 12,3%.

Положения штата о подоходном налоге могут отражать или не отражать федеральные правила. Например, некоторые штаты разрешают резидентам использовать федеральное личное освобождение и стандартные суммы вычетов для расчета подоходного налога штата. Напротив, у других есть свои собственные суммы освобождения и стандартных вычетов.

Как найти собственную налоговую группу

Существует множество онлайн-источников, где можно найти вашу конкретную категорию федерального подоходного налога. IRS предоставляет разнообразную информацию, в том числе ежегодные налоговые таблицы, которые предоставляют очень подробные сведения о статусе подачи налоговых деклараций с шагом от 50 до 100 000 долларов США налогооблагаемого дохода.

IRS предоставляет разнообразную информацию, в том числе ежегодные налоговые таблицы, которые предоставляют очень подробные сведения о статусе подачи налоговых деклараций с шагом от 50 до 100 000 долларов США налогооблагаемого дохода.

Другие веб-сайты предоставляют калькуляторы налоговой группы, которые делают за вас математические расчеты, если вы знаете свой статус подачи и налогооблагаемый доход. Ваша налоговая категория может меняться из года в год в зависимости от корректировок инфляции и изменений в вашем доходе и статусе, поэтому стоит проверять это ежегодно.

Каковы федеральные налоговые рамки на 2022 год?

Максимальная ставка налога составляет 37% для индивидуальных плательщиков единого налога с доходом более 539 900 долларов США (или более 647 850 долларов США для супружеских пар, подающих совместную декларацию). Другие ставки:

- 35% для доходов свыше 215 950 долларов США (431 900 долларов США для супружеских пар, подающих совместную декларацию) супружеские пары подают документы совместно)

- 22% для доходов свыше 41 775 долларов США (83 550 долларов США для супружеских пар, подающих совместную декларацию)

- 12 % для доходов свыше 10 275 долларов США (20 550 долларов США для супружеских пар, подающих совместную декларацию) доход в размере 10 275 долларов США или меньше (20 550 долларов США для супружеских пар, подающих совместную заявку).

Сколько я могу заработать до уплаты 40% налога?

В настоящее время налоговая ставка 40% отсутствует. В 2022 году самые высокооплачиваемые работники в Соединенных Штатах платят федеральный налог по максимальной ставке в размере 37% со всех доходов, превышающих 539 долларов США.900 (одиночки) и 647 850 долларов (супружеские пары, подающие совместную регистрацию) .

Как мне рассчитать свою налоговую группу?

Чтобы оценить, под какие налоговые категории будет подпадать ваш заработок, вы можете самостоятельно произвести математические расчеты, воспользовавшись приведенными выше таблицами или посетив веб-сайт Службы внутренних доходов (IRS), на котором представлены очень подробные статусы налоговых деклараций с шагом в 50 долларов налогооблагаемого дохода. доход до 100 000 долларов.

Практический результат

Федеральная налоговая система в США является прогрессивной. Налогоплательщики из более низких групп платят более низкие ставки, чем налогоплательщики из более высоких категорий.

.50

.50

Об авторе