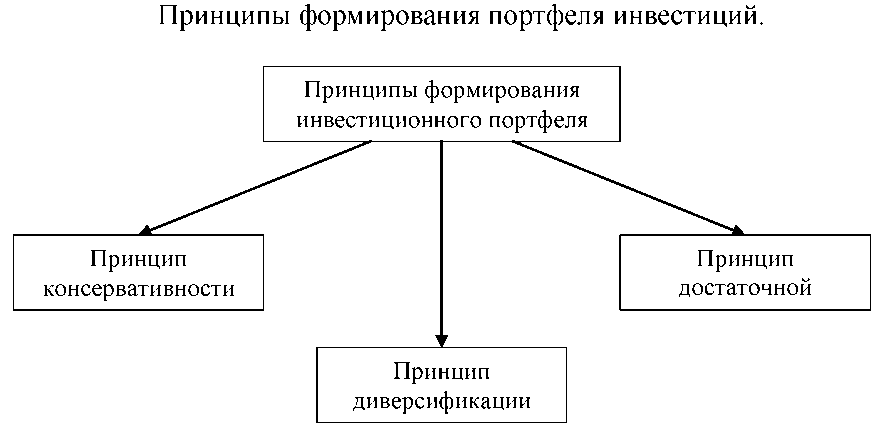

Принципы формирования инвестиционного портфеля: Формирование инвестиционного портфеля. Этапы, стратегии, принципы формирования инвестиционного портфеля

что это такое, типы, как составить

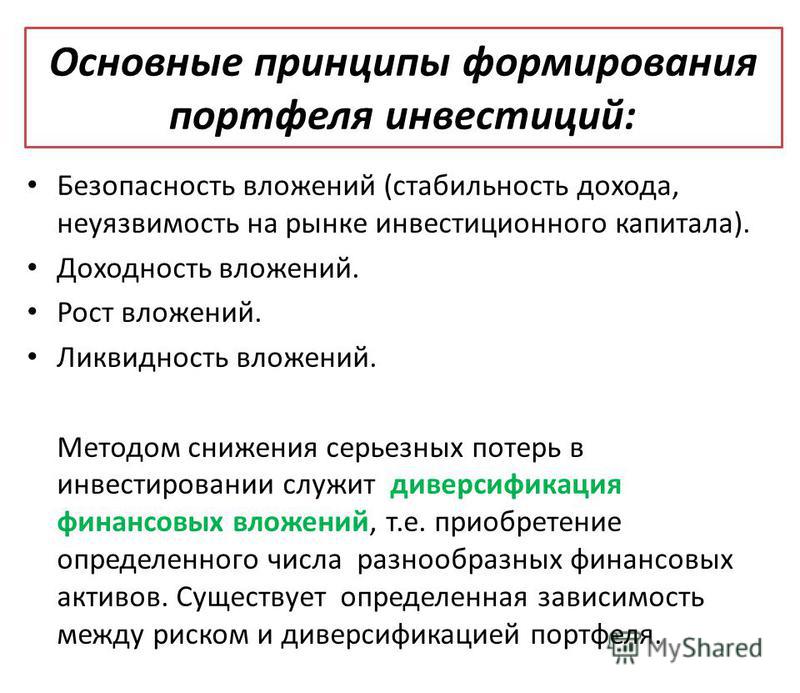

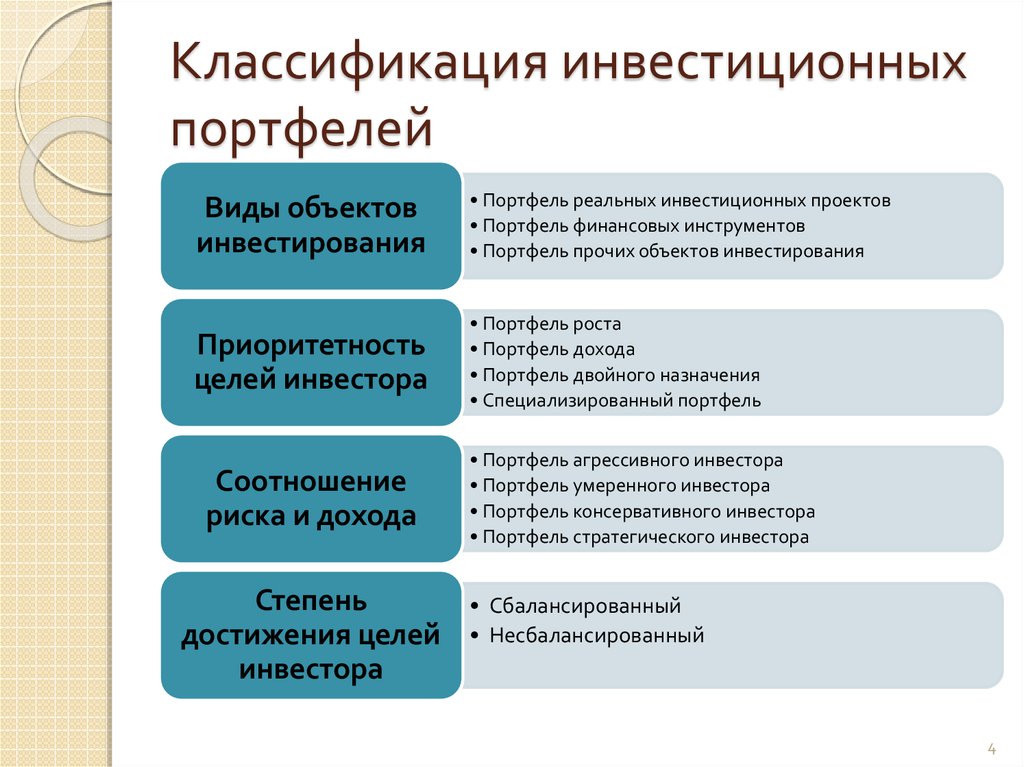

Инвестиционный портфель — это совокупность инструментов, приносящих доход. Они могут отличаться по уровню риска, прибыли и сроку вложений. Подобрав подходящий набор активов, инвестор сможет успешно реализовать свою портфельную стратегию.

Состав оптимального портфеля определяется целью, которую хочет достигнуть инвестор. Это может быть:

•

постоянный стабильный доход;

•

быстрый возврат капитала;

•

динамичное или умеренное наращивание вложений.

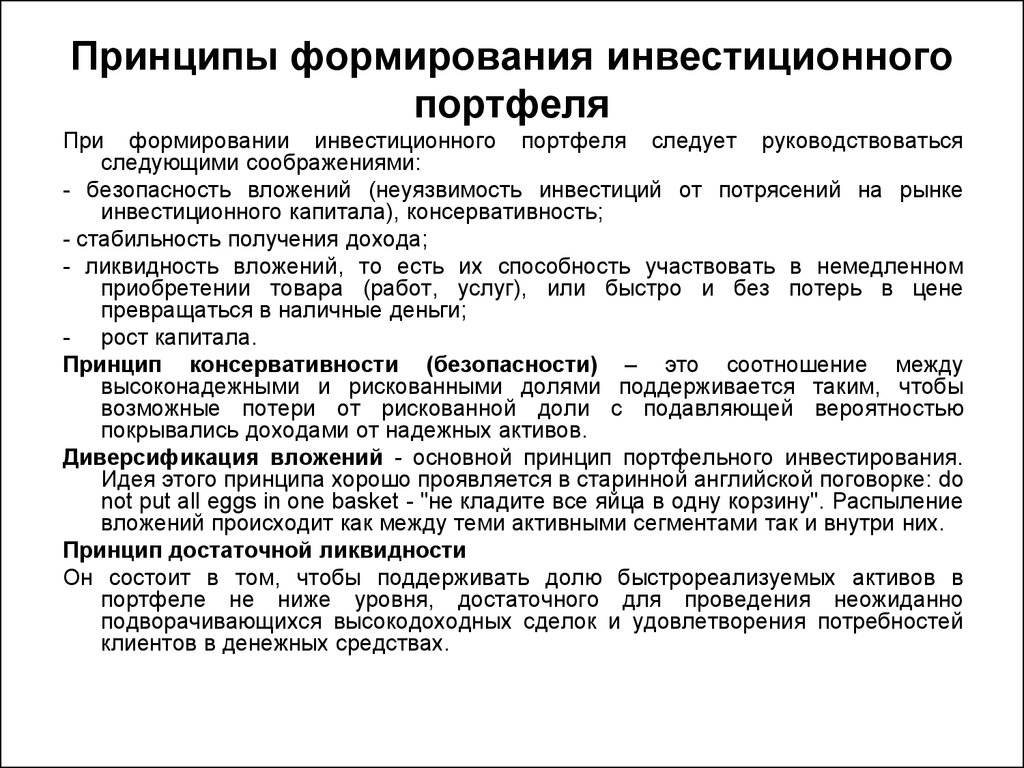

Чем более рискованные инструменты используются для формирования портфеля инвестиций, тем выше уровень потенциальной прибыли. Профессиональные инвесторы всегда имеют несколько наборов активов с разными характеристиками.

Консервативный портфель инвестиций

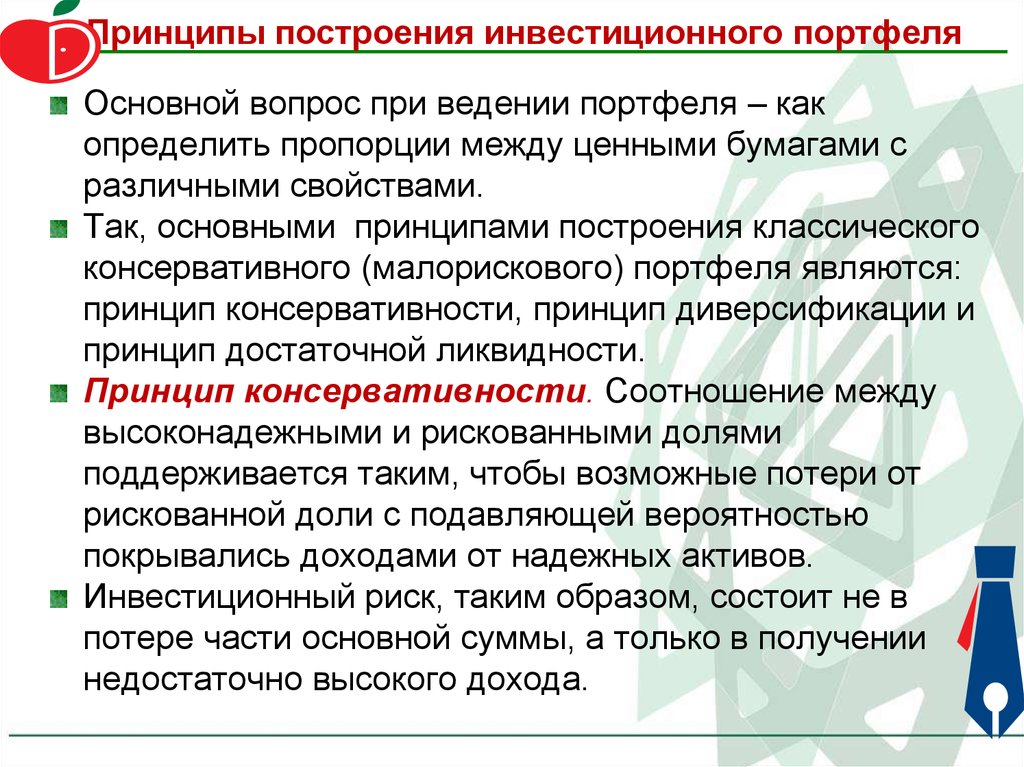

Консервативный портфель — это умеренно рисковый и, как следствие, менее прибыльный портфель, состоящий из краткосрочных займов, облигаций и других инструментов с минимальной степенью риска.

Основная цель инвестиционных инструментов такого типа — это сохранение капитала и получение хотя бы минимального, но регулярного дохода.

В основе портфельного инвестирования с низким риском и стабильной прибылью могут использоваться следующие инструменты:

•

Облигации федерального займа (ОФЗ). Желательно выбирать бумаги с рейтингом А и выше.

•

Акции категории «голубые фишки». Это ценные бумаги крупнейших компаний с высокой капитализацией. Они имеют низкую волатильность — цена стабильно растёт, без резких скачков.

•

Драгоценные металлы: золото, платина и другие.

•

Депозиты в банках с рейтингом А и более.

•

Недвижимость в странах со стабильной экономикой — Великобритании, Франции, Германии, США и в других.

Средняя доходность консервативного инвестиционного портфеля составляет 4–12% в год.

При выборе отдельных активов нужно учитывать возможное изменение их стоимости в ближайшие 5 лет, а также обращать внимание на показатели инфляции.

Умеренный портфель

Умеренный портфель. Умеренность заключается в использовании инструментов с низким и средним уровнем рисков. Первые обеспечивают стабильный доход, вторые — более высокую прибыль. В сумме такие активы дают средний уровень рисков и прибыли.

Принципы формирования умеренного инвестиционного портфеля предполагают использование следующих инструментов:

•

Государственные и корпоративные облигации. Рекомендуется покупать 7–8 разных активов этой группы.

•

ETF-фонды. Инвестор платит брокерскую комиссию за одну акцию, при этом сам фонд может работать с десятками и сотнями прибыльных активов. Это один из самых простых и доступных способов получить прибыль от дорогих акций.

•

Паевые инвестиционные фонды. Пай даёт доступ к владению частью целого набора инструментов. Поскольку доход формируется за счёт работы с разными активами, риск потери средств остаётся низким.

Биржевые фонды хороши тем, что в них за управление деньгами инвесторов отвечают профессионалы. Сами фонды могут отличаться по типу своей работы:

Также крупные компании могут формировать собственные ПИФы и ETF. То есть выбор действительно большой: можно выбрать надёжные инструменты с разным уровнем доходности.

Умеренный портфель обеспечивает прибыль в пределах 12–25% в год. Доля инструментов с высоким уровнем риска должна составлять не более 25%.

Агрессивный портфель инвестора

Основная задача такого набора активов — получить предельно высокую прибыль. Формируется агрессивный портфель из высокодоходных и рискованных инструментов. Риск не является целью, он просто неизбежен при таких вложениях.

Риск не является целью, он просто неизбежен при таких вложениях.

Инструменты, подходящие для агрессивного стиля инвестирования:

•

акции быстро развивающихся стартапов;

•

высокодоходные облигации;

•

хедж-фонды;

•

опционы;

•

IPO — первичное размещение акций на фондовом рынке;

•

вложения в развитие стартапов;

•

фонды акций с высокими дивидендами;

•

недвижимость в странах, где возможен резкий скачок цен.

Доходность агрессивного инвестиционного портфеля составляет от 30% и выше. Границы риска и прибыли могут быть разными — всё зависит от предпочтений покупателя активов. Некоторые инвесторы сильно рискуют и получают 200–300% прибыли в год. Но такие вложения стоит делать только за счёт средств, которые можно безболезненно потерять в случае неверного прогноза.

Но такие вложения стоит делать только за счёт средств, которые можно безболезненно потерять в случае неверного прогноза.

Сбалансированный портфель

Опытные инвесторы часто комбинируют разные типы портфелей, не сосредотачиваясь на одном формате. Такой подход обеспечивает предельную диверсификацию и уровень дохода от среднего и выше.

Пример распределения капитала по разным направлениям:

Сбалансированный портфель имеет похожее распределение активов: большая часть инструментов надёжная и умеренно рискованная. Для хорошей диверсификации риска в каждом портфеле должно быть от 5 активов. При этом нужно выбирать разные сегменты рынка и сектора экономики.

404 Cтраница не найдена

Мы используем файлы cookies для улучшения работы сайта МГТУ и большего удобства его использования. Более подробную информацию об использовании файлов cookies можно найти здесь.

Продолжая пользоваться сайтом, вы подтверждаете, что были проинформированы об использовании файлов cookies сайтом ФГБОУ ВО «МГТУ» и согласны с нашими правилами обработки персональных данных.

Размер:

AAA

Изображения Вкл. Выкл.

Обычная версия сайта

К сожалению запрашиваемая страница не найдена.

Но вы можете воспользоваться поиском или картой сайта ниже

|

|

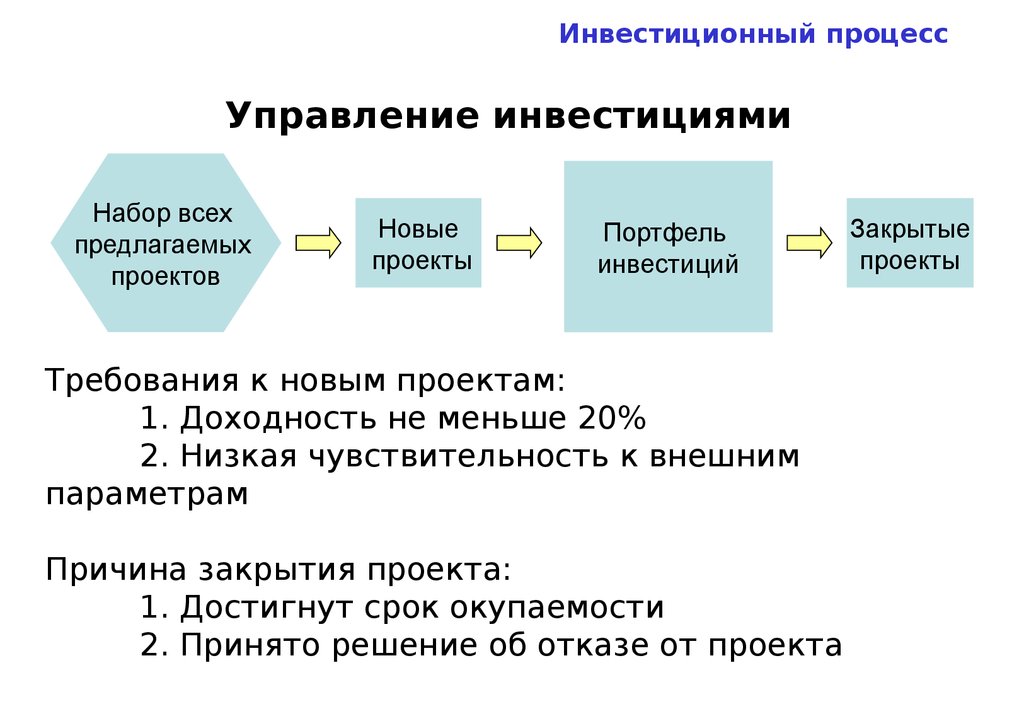

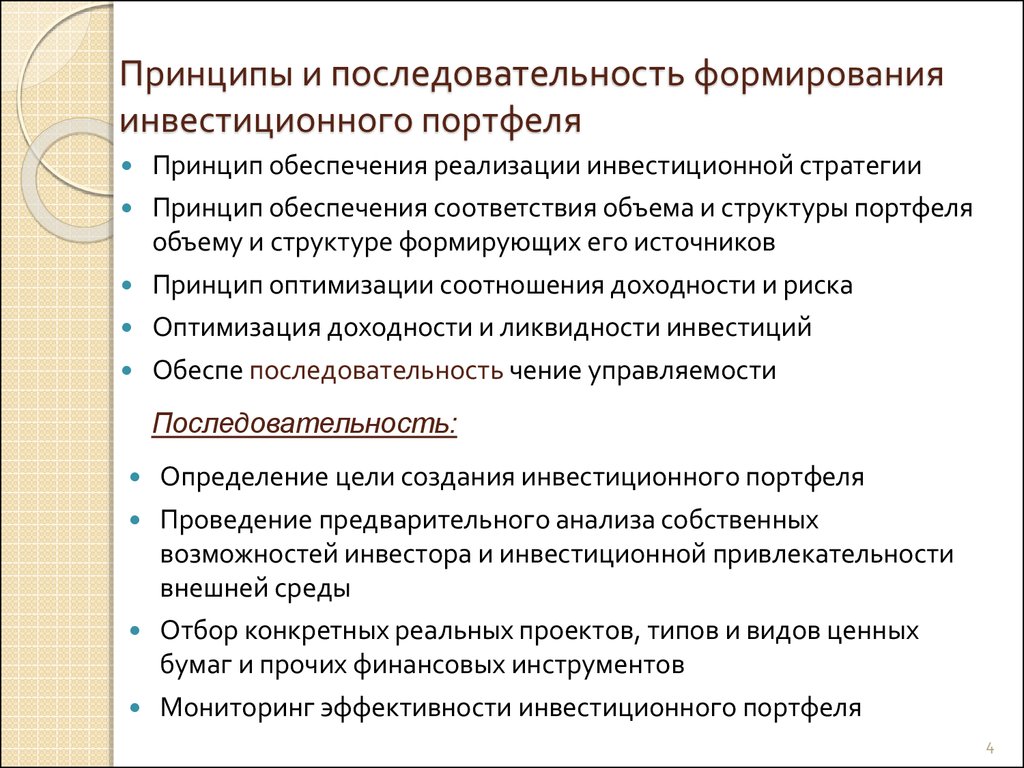

Поэтапный процесс планирования портфеля

Есть несколько вещей более важных и более сложных, чем создание долгосрочной инвестиционной стратегии, которая может позволить человеку инвестировать с уверенностью и ясностью своего будущего. Создание инвестиционного портфеля требует обдуманного и точного процесса планирования портфеля, состоящего из пяти основных этапов.

Создание инвестиционного портфеля требует обдуманного и точного процесса планирования портфеля, состоящего из пяти основных этапов.

Ключевые выводы

- Чтобы планировать будущее, сначала бросьте холодный и пристальный взгляд на настоящее, просеяв все текущие активы, инвестиции и любые долги; затем определите свои финансовые цели на краткосрочную и долгосрочную перспективу.

- Выясните, на какой риск и волатильность вы готовы пойти, и какую прибыль вы хотите получить; с установленным профилем риска и доходности можно установить контрольные показатели для отслеживания эффективности портфеля.

- Имея профиль риска и доходности, затем создайте стратегию распределения активов, которая будет диверсифицирована и структурирована для максимальной доходности; скорректируйте стратегию, чтобы учесть большие изменения в жизни, такие как покупка дома или выход на пенсию.

- Выберите, хотите ли вы активное управление, которое может включать в себя профессионально управляемые взаимные фонды, или пассивное управление, которое может включать ETF, отслеживающие определенные индексы.

- Когда портфель готов, важно следить за инвестициями и, в идеале, ежегодно пересматривать цели, внося изменения по мере необходимости.

Шаг 1: Оценка текущей ситуации

Планирование будущего требует четкого понимания текущей ситуации инвестора относительно того, где он хочет быть. Это требует тщательной оценки текущих активов, обязательств, денежных потоков и инвестиций в свете наиболее важных целей инвестора. Цели должны быть четко определены и количественно определены, чтобы оценка могла выявить любые пробелы между текущей инвестиционной стратегией и заявленными целями. Этот шаг должен включать откровенное обсуждение ценностей, убеждений и приоритетов инвестора, которые задают курс для разработки инвестиционной стратегии.

Планирование портфеля — это не разовое дело — оно требует постоянной оценки и корректировки на разных этапах жизни.

Шаг 2. Определение инвестиционных целей

Постановка инвестиционных целей основывается на определении соотношения риска и доходности инвестора. Определение того, какой риск инвестор готов и может принять на себя, и какую волатильность инвестор может выдержать, является ключом к формулированию портфельной стратегии, которая может обеспечить требуемую доходность при приемлемом уровне риска. После того, как будет разработан приемлемый профиль риска и доходности, можно установить ориентиры для отслеживания эффективности портфеля. Отслеживание эффективности портфеля по сравнению с контрольными показателями позволяет вносить небольшие корректировки по ходу дела.

Определение того, какой риск инвестор готов и может принять на себя, и какую волатильность инвестор может выдержать, является ключом к формулированию портфельной стратегии, которая может обеспечить требуемую доходность при приемлемом уровне риска. После того, как будет разработан приемлемый профиль риска и доходности, можно установить ориентиры для отслеживания эффективности портфеля. Отслеживание эффективности портфеля по сравнению с контрольными показателями позволяет вносить небольшие корректировки по ходу дела.

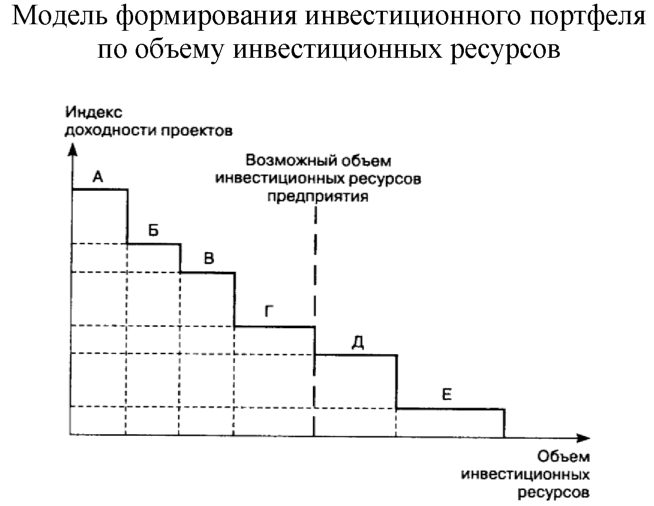

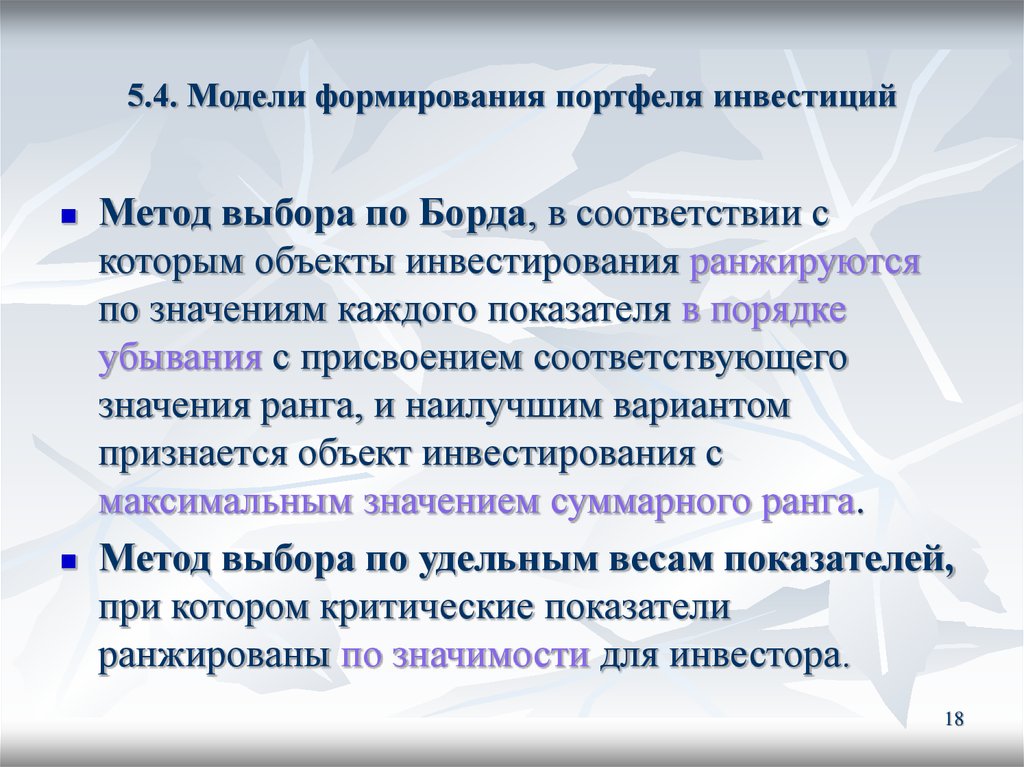

Шаг 3. Определение распределения активов

Используя профиль риск-доходность, инвестор может разработать стратегию распределения активов. Выбирая из различных классов активов и вариантов инвестирования, инвестор может распределять активы таким образом, чтобы добиться оптимальной диверсификации при достижении ожидаемой прибыли. Инвестор также может назначать проценты различным классам активов, включая акции, облигации, денежные средства и альтернативные инвестиции, исходя из приемлемого диапазона волатильности портфеля. Стратегия распределения активов основана на моментальном снимке текущей ситуации и целей инвестора и обычно корректируется по мере того, как происходят жизненные изменения. Например, чем ближе инвестор подходит к намеченной дате выхода на пенсию, тем больше может измениться распределение, чтобы отразить меньшую терпимость к волатильности и риску.

Стратегия распределения активов основана на моментальном снимке текущей ситуации и целей инвестора и обычно корректируется по мере того, как происходят жизненные изменения. Например, чем ближе инвестор подходит к намеченной дате выхода на пенсию, тем больше может измениться распределение, чтобы отразить меньшую терпимость к волатильности и риску.

Соотношение риска и вознаграждения будет меняться с годами, отдаляясь от риска по мере приближения к пенсии.

Шаг 4. Выберите варианты инвестиций

Индивидуальные инвестиции выбираются на основе параметров стратегии размещения активов. Конкретный выбранный тип инвестиций в значительной степени зависит от предпочтений инвестора в отношении активного или пассивного управления. Активно управляемый портфель может включать отдельные акции и облигации, если имеется достаточно активов для достижения оптимальной диверсификации, которая обычно превышает 1 миллион долларов в активах. Небольшие портфели могут обеспечить надлежащую диверсификацию за счет профессионально управляемых фондов, таких как взаимные фонды или биржевые фонды. Инвестор может создать пассивно управляемый портфель с индексными фондами, выбранными из различных классов активов и секторов экономики.

Инвестор может создать пассивно управляемый портфель с индексными фондами, выбранными из различных классов активов и секторов экономики.

Шаг 5: Мониторинг, измерение и повторная балансировка

После реализации плана портфеля начинается процесс управления. Это включает в себя мониторинг инвестиций и измерение эффективности портфеля по сравнению с эталонными показателями. Необходимо через регулярные промежутки времени, обычно ежеквартально, отчитываться об эффективности инвестиций и ежегодно пересматривать план портфеля. Раз в год ситуация и цели инвестора пересматриваются, чтобы определить, произошли ли какие-либо существенные изменения. Затем анализ портфеля определяет, соответствует ли распределение по-прежнему целевому значению, чтобы отслеживать соотношение риска и вознаграждения инвестора. Если это не так, то портфель можно перебалансировать, продавая инвестиции, которые достигли своих целей, и покупая инвестиции, которые предлагают больший потенциал роста.

При инвестировании для целей на всю жизнь процесс планирования портфеля никогда не останавливается. По мере того, как инвесторы проходят этапы своей жизни, могут происходить изменения, такие как смена работы, рождение детей, развод, смерть или сужение временных горизонтов, что может потребовать корректировки их целей, профилей риска и вознаграждения или распределения активов. По мере того как происходят изменения или когда диктуют рыночные или экономические условия, процесс планирования портфеля начинается заново, следуя каждому из пяти шагов, чтобы обеспечить наличие правильной инвестиционной стратегии.

По мере того, как инвесторы проходят этапы своей жизни, могут происходить изменения, такие как смена работы, рождение детей, развод, смерть или сужение временных горизонтов, что может потребовать корректировки их целей, профилей риска и вознаграждения или распределения активов. По мере того как происходят изменения или когда диктуют рыночные или экономические условия, процесс планирования портфеля начинается заново, следуя каждому из пяти шагов, чтобы обеспечить наличие правильной инвестиционной стратегии.

4 шага к созданию прибыльного портфеля

Хорошо диверсифицированный портфель жизненно важен для успеха любого инвестора. Как индивидуальный инвестор, вы должны знать, как определить распределение активов, которое лучше всего соответствует вашим личным инвестиционным целям и допустимому риску. Другими словами, ваш портфель должен соответствовать вашим будущим требованиям к капиталу и при этом давать вам душевное спокойствие. Инвесторы могут создавать портфели в соответствии с инвестиционными стратегиями, следуя систематическому подходу. Вот несколько важных шагов для принятия такого подхода.

Вот несколько важных шагов для принятия такого подхода.

Ключевые выводы

- В целом, хорошо диверсифицированный портфель — лучший выбор для последовательного долгосрочного роста ваших инвестиций.

- Во-первых, определите надлежащее распределение активов для ваших инвестиционных целей и допустимого риска.

- Во-вторых, выберите отдельные активы для своего портфеля.

- В-третьих, следите за диверсификацией своего портфеля, проверяя, как изменились веса.

- При необходимости вносите коррективы, решая, какие ценные бумаги с недостаточным весом покупать на выручку от продажи ценных бумаг с избыточным весом.

Шаг 1: Определение надлежащего распределения активов

Выяснение вашего индивидуального финансового положения и целей является первой задачей при создании портфеля. Важными моментами, которые следует учитывать, являются возраст и количество времени, которое у вас есть для увеличения ваших инвестиций, а также сумма капитала для инвестирования и потребности в будущем доходе. Неженатому 22-летнему выпускнику колледжа, который только начинает свою карьеру, нужна иная инвестиционная стратегия, чем 55-летнему женатому человеку, который рассчитывает помочь оплатить обучение ребенка в колледже и выйти на пенсию в следующем десятилетии.

Неженатому 22-летнему выпускнику колледжа, который только начинает свою карьеру, нужна иная инвестиционная стратегия, чем 55-летнему женатому человеку, который рассчитывает помочь оплатить обучение ребенка в колледже и выйти на пенсию в следующем десятилетии.

Вторым фактором, который следует учитывать, является ваша индивидуальность и терпимость к риску. Готовы ли вы рискнуть потенциальной потерей денег ради возможности получения большей прибыли? Каждый хотел бы получать высокую прибыль год за годом, но если вы не можете спать по ночам, когда ваши инвестиции краткосрочно падают, скорее всего, высокая прибыль от таких активов не стоит стресса.

Выяснение вашей текущей ситуации, ваших будущих потребностей в капитале и вашей терпимости к риску определит, как ваши инвестиции должны быть распределены между различными классами активов. Возможность получения большей прибыли достигается за счет большего риска потерь (принцип, известный как компромисс между риском и доходностью). Вы не столько хотите устранить риск, сколько оптимизировать его для своей индивидуальной ситуации и образа жизни. Например, молодой человек, которому не придется зависеть от своих инвестиций в плане дохода, может позволить себе больший риск в погоне за высокой отдачей. С другой стороны, человек, приближающийся к пенсии, должен сосредоточиться на защите своих активов и получении дохода от этих активов эффективным с точки зрения налогообложения способом.

Вы не столько хотите устранить риск, сколько оптимизировать его для своей индивидуальной ситуации и образа жизни. Например, молодой человек, которому не придется зависеть от своих инвестиций в плане дохода, может позволить себе больший риск в погоне за высокой отдачей. С другой стороны, человек, приближающийся к пенсии, должен сосредоточиться на защите своих активов и получении дохода от этих активов эффективным с точки зрения налогообложения способом.

Консервативные и агрессивные инвесторы

Как правило, чем больший риск вы можете нести, тем более агрессивным будет ваш портфель, большая часть которого приходится на акции, а меньшая — на облигации и другие ценные бумаги с фиксированным доходом. И наоборот, чем меньший риск вы можете взять на себя, тем более консервативным будет ваш портфель. Вот два примера: один для консервативного инвестора и один для умеренно агрессивного инвестора.

Изображение Джули Бэнг © Investopedia 2020 Основная цель консервативного портфеля — защитить его стоимость. Распределение, показанное выше, принесет текущий доход от облигаций, а также обеспечит некоторый долгосрочный потенциал роста капитала за счет инвестиций в высококачественные акции.

Распределение, показанное выше, принесет текущий доход от облигаций, а также обеспечит некоторый долгосрочный потенциал роста капитала за счет инвестиций в высококачественные акции.

Шаг 2: Получение портфолио

После того, как вы определили правильное распределение активов, вам необходимо разделить свой капитал между соответствующими классами активов. На базовом уровне это несложно: акции есть акции, а облигации есть облигации.

Но вы можете дополнительно разбить различные классы активов на подклассы, которые также имеют разные риски и потенциальную доходность. Например, инвестор может разделить часть собственного капитала портфеля между различными промышленными секторами и компаниями с разной рыночной капитализацией, а также между отечественными и иностранными акциями. Доля облигаций может быть распределена между краткосрочными и долгосрочными, между государственным долгом и корпоративным долгом и так далее.

Существует несколько способов выбора активов и ценных бумаг для реализации вашей стратегии распределения активов (не забывайте анализировать качество и потенциал каждого актива, в который вы инвестируете):

- Выбор акций – Выберите акции, соответствующие уровню риска, который вы хотите нести в долевой части своего портфеля; сектор, рыночная капитализация и тип акций являются факторами, которые следует учитывать.

Проанализируйте компании, использующие скринеры акций, чтобы составить краткий список потенциальных вариантов, а затем проведите более глубокий анализ каждой потенциальной покупки, чтобы определить ее возможности и риски в будущем. Это наиболее трудоемкий способ добавления ценных бумаг в ваш портфель, который требует от вас регулярного отслеживания изменений цен на ваши активы и получения последних новостей компании и отрасли.

Проанализируйте компании, использующие скринеры акций, чтобы составить краткий список потенциальных вариантов, а затем проведите более глубокий анализ каждой потенциальной покупки, чтобы определить ее возможности и риски в будущем. Это наиболее трудоемкий способ добавления ценных бумаг в ваш портфель, который требует от вас регулярного отслеживания изменений цен на ваши активы и получения последних новостей компании и отрасли. - Выбор облигации – При выборе облигаций следует учитывать несколько факторов, включая купон, срок погашения, тип облигации и кредитный рейтинг, а также общую среду процентных ставок.

- Взаимные фонды – Взаимные фонды доступны для широкого спектра классов активов и позволяют вам держать акции и облигации, которые профессионально исследованы и отобраны управляющими фондами. Конечно, управляющие фондами взимают плату за свои услуги, что снижает вашу прибыль. Индексные фонды представляют другой выбор; у них, как правило, более низкие сборы, потому что они отражают установленный индекс и, таким образом, управляются пассивно.

- Биржевые фонды (ETF) – Если вы предпочитаете не инвестировать в паевые инвестиционные фонды, жизнеспособной альтернативой могут стать ETF. ETF – это, по сути, взаимные фонды, которые торгуются как акции. Они похожи на взаимные фонды тем, что представляют большую корзину акций, обычно сгруппированных по секторам, капитализации, странам и т.п. Но они отличаются тем, что не управляются активно, а вместо этого отслеживают выбранный индекс или другую корзину акций. Поскольку они управляются пассивно, ETF предлагают экономию средств по сравнению с взаимными фондами, обеспечивая при этом диверсификацию. ETF также охватывают широкий спектр классов активов и могут быть полезны для дополнения вашего портфеля.

Шаг 3: Переоценка весовых коэффициентов портфеля

Когда у вас есть готовый портфель, вам необходимо периодически его анализировать и перебалансировать, поскольку изменения ценовых движений могут привести к изменению ваших первоначальных весов. Чтобы оценить фактическое распределение активов вашего портфеля, количественно классифицируйте инвестиции и определите соотношение их стоимости к целому.

Чтобы оценить фактическое распределение активов вашего портфеля, количественно классифицируйте инвестиции и определите соотношение их стоимости к целому.

Другими факторами, которые могут со временем измениться, являются ваше текущее финансовое положение, будущие потребности и устойчивость к риску. Если эти вещи изменятся, вам может потребоваться соответствующим образом скорректировать свой портфель. Если ваша толерантность к риску снизилась, вам может потребоваться уменьшить количество удерживаемых акций. Или, возможно, теперь вы готовы взять на себя больший риск, и ваше распределение активов требует, чтобы небольшая часть ваших активов находилась в более волатильных акциях с малой капитализацией.

Для ребалансировки определите, какие из ваших позиций переоценены, а какие недооценены. Например, скажем, вы держите 30% своих текущих активов в акциях с малой капитализацией, в то время как ваше распределение активов предполагает, что вы должны иметь только 15% своих активов в этом классе. Ребалансировка включает в себя определение того, какую часть этой позиции вам нужно сократить и выделить другим классам.

Ребалансировка включает в себя определение того, какую часть этой позиции вам нужно сократить и выделить другим классам.

Шаг 4: Стратегическая перебалансировка

После того, как вы определили, какие ценные бумаги вам нужно уменьшить и на сколько, решите, какие ценные бумаги с недостаточным весом вы купите на выручку от продажи ценных бумаг с избыточным весом. Чтобы выбрать свои ценные бумаги, используйте подходы, описанные в шаге 2.

При ребалансировке и перенастройке вашего портфеля найдите минутку, чтобы рассмотреть налоговые последствия продажи активов в это конкретное время.

Возможно, ваши инвестиции в акции роста сильно выросли за последний год, но если вы продадите все свои акции, чтобы сбалансировать свой портфель, вы можете понести значительные налоги на прирост капитала. В этом случае может быть более выгодно просто не вкладывать новые средства в этот класс активов в будущем, продолжая вносить вклад в другие классы активов. Это со временем уменьшит вес ваших акций роста в вашем портфеле без уплаты налогов на прирост капитала.

Педагогический (научно-педагогический) состав

Педагогический (научно-педагогический) состав

Проанализируйте компании, использующие скринеры акций, чтобы составить краткий список потенциальных вариантов, а затем проведите более глубокий анализ каждой потенциальной покупки, чтобы определить ее возможности и риски в будущем. Это наиболее трудоемкий способ добавления ценных бумаг в ваш портфель, который требует от вас регулярного отслеживания изменений цен на ваши активы и получения последних новостей компании и отрасли.

Проанализируйте компании, использующие скринеры акций, чтобы составить краткий список потенциальных вариантов, а затем проведите более глубокий анализ каждой потенциальной покупки, чтобы определить ее возможности и риски в будущем. Это наиболее трудоемкий способ добавления ценных бумаг в ваш портфель, который требует от вас регулярного отслеживания изменений цен на ваши активы и получения последних новостей компании и отрасли.

Об авторе