Принципы инвестиционного портфеля: Формирование инвестиционного портфеля. Этапы, стратегии, принципы формирования инвестиционного портфеля

Формирование инвестиционного портфеля. Этапы, стратегии, принципы формирования инвестиционного портфеля

Составление инвестиционного портфеля позволяет эффективно сохранять и приумножать денежные средства инвесторов. Но для достижения максимального эффекта необходимо соблюдать ряд принципов составления и управления портфелем. К примеру, многие слышали о необходимости диверсификации и управления рисками. Но как это сделать грамотно? В этой статье мы расскажем обо всех основных принципах формирования инвестиционного портфеля и тонкостях управления им.

Этапы формирования инвестиционного портфеля

Составление любого портфеля включает в себя три основных этапа:

- Отбор компаний — начальный этап формирования любого портфеля, причем этот этап не должен прекращаться никогда.

- Портфелирование — приобретение ценных бумаг при сопутствующих фундаментальных и технических факторах.

- Управление — постоянная замена одних элементов портфеля другими с целью максимизации доходности и минимизации риска.

Принципы отбора компаний для включения в инвестиционный портфель

Диверсификация. Для снижения уровня риска недостаточно просто набрать много бумаг в портфель — нужно сделать это грамотно. Иными словами, диверсифицировать необходимо не только по количеству, но и по качеству.

В первую очередь следует диверсифицировать свой портфель по отраслям. Причем желательно выбирать для вложения отрасли, которые показывают хорошую сопротивляемость снижениям индексов и опережающий рост при рыночных подъемах — это удобно отслеживать по отраслевым индексам. Также необходимо понимать, что существует ряд холдинговых компаний, чьи «дочки» присутствуют на биржевых торгах — к примеру, АФК «Система». Соответственно, диверсифицировать нужно так, чтобы компании были минимально взаимосвязаны в плане рыночных движений. Кроме того, не следует отводить на один актив свыше 10%. Если все эти правила соблюдены — значит портфель хорошо диверсифицирован. Причем для достижения лучшей диверсификации следует рассматривать для включения в портфель не только инструменты фондового рынка (акции, облигации, паи), но и срочного (фьючерсы и опционы), и валютного, а также прочие биржевые инструменты.

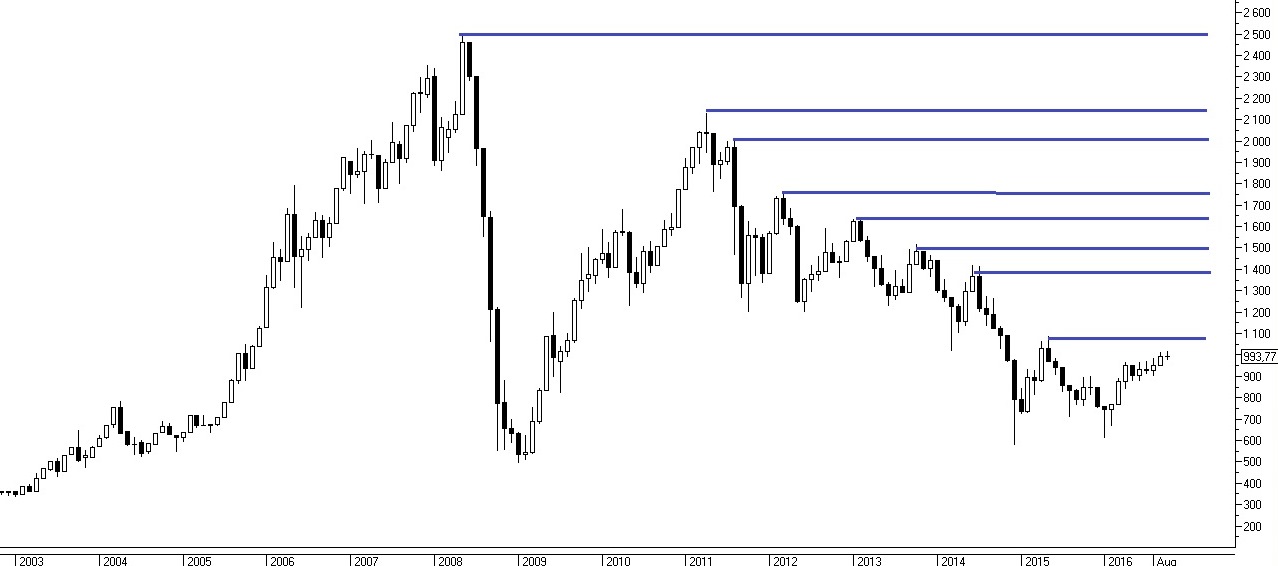

Рис. 1. Динамика отраслевых индексов в сравнении с индексом ММВБ

Постоянный анализ бумаг. Даже когда все денежные средства запортфелированы, отбор бумаг не прекращается. Инвестор продолжает изучать фундаментальные показатели, проводить технические исследования, выявляя потенциально интересные акции для инвестирования. Также он наблюдает, как именно бумаги, находящиеся в портфеле, достигают своих ценовых целей, и может принять решение об их замене на более предпочтительные для инвестирования. Этот процесс не заканчивается — рыночные фавориты и аутсайдеры постоянно сменяют друг друга, поэтому грамотный портфельный инвестор обязан быть постоянно «на гребне рыночной волны».

Принципы портфелирования при формировании инвестиционного портфеля

Постепенный набор. Многие начинающие инвесторы, желая сформировать инвестиционный портфель, приобретают бумаги ежемоментно, что нельзя назвать грамотным биржевым поведением. Бумаги нужно включать в портфель постепенно, в те моменты, когда и индекс, и интересующая бумага подходят к своим поддержкам и начинают показывать тенденцию к росту. Причина проста — подобное поведение снижает риск свободных колебаний цены акции внутри тренда. То есть бумаги следует покупать не именно в момент составления портфеля, а при наличии сигналов на их покупку. То есть методы классического технического анализа могут помогать и портфельному аналитику.

Рис. 2. Покупки акций на поддержке при восходящем тренде по индексу РТС

Совмещение длинных и коротких позиций. В момент включения длинных позиций в инвестиционный портфель желательно на определенную долю добавлять еще и шорты по слабым бумагам (тем, которые более склонны к падению даже во времена роста индексов). Причем шортить можно не только акции, но и фьючерсы на акции, так как при коротких продажах фьючерсных контрактов не взимается плата за маржинальную торговлю. Этот принцип позволяет портфелю приносить доходность более плавно, поскольку во времена рыночных снижений «шортовая» часть портфеля начинает генерировать прибыль, пока «лонговая» не показывает роста. Реализация этого принципа важна в условиях нестабильного роста индексов и высоких внешних рисков. Более приоритетно добавлять шорты от локальных максимумов.

Рис. 3. Уровни добавления коротких позициях в акциях по индексу РТС

Принципы управления инвестиционным портфелем

Контроль риска. Многие трейдеры задаются вопросом, как лучше контролировать риски инвестиционного портфеля — выставлением стоп-заявок по каждой входящей в портфель бумаге, разбавлением длинных позиций короткими или опционными позициями? При составлении портфеля часто используются бумаги «второго эшелона» — на их графиках много резких ценовых отклонений, которые могут «подрезать стопы». Именно поэтому использование стоп-заявок при портфелировании не всегда эффективно. В целях контроля риска лучше определить, насколько сформированный портфель коррелирует с индексами — в большинстве случаев между ними будет большая или меньшая синхронность — и хеджировать его индексными опционами пут, которые способны перечислением положительной вариационной маржи сглаживать кривую доходности портфеля. Опционы способны выполнять роль некой биржевой страховки, действуя в течение определенного срока (в большинстве случаев, месяца), имея свою стоимость (около 3% стоимости индекса) и компенсируя просадку при нисходящих индексных тенденциях. Еще один эффективный метод — включение в портфель коротких продаж, что позволяет относиться к риску портфеля не как к риску отдельно взятых бумаг, а комплексно.

Рис. 4. Пример резких ценовых отклонений по акциям «Дикси»

Смена составляющих портфеля. Цены активов и рыночные условия постоянно изменяются. Некоторые активы достигают своих целевых уровней, и их дальнейшее движение становится маловероятным. Другие, напротив, не показывают движения в планируемом направлении, поэтому их дальнейшее нахождение в портфеле нецелесообразно. Всё это приводит к необходимости замены составляющих портфеля. В моменты хороших индексных трендов в портфеле превалируют акции, в моменты рыночной неопределенности — облигации, и со временем они сменяют друг друга. Но пока какая-то из тенденций движется в своем развитии, инвестор выполняет первоначальную задачу — отбирает бумаги для осуществления вложений. Таким образом, процесс начинается вновь, принося всё больше прибыли по мере роста опыта инвестора.

Стратегии формирования инвестиционного портфеля могут различаться по своей механике, но в основе каждой из них будут в той или иной форме присутствовать приведенные принципы. Инвестор при этом находится в процессе постоянного анализа финансовых инструментов и рыночных трендов, совершая активные действия не слишком часто, но обдуманно.

—

Кстати, открыть свой первый брокерский счёт можно прямо на нашем сайте. А если всё ещё боитесь выходить на рынок с реальными деньгами – потренируйтесь на демо-счёте. И обязательно подпишитесь на обновления – актуальные и полезные материалы обязательно пригодятся вам в обучении!

Инвестиционный портфель и принципы его формирования — Студопедия

Состояние финансового рынка и возможности инвестора определяются его инвестиционной стратегией. Особое значение в инвестиционной стратегии инвестора занимают портфельные инвестиции, обладающие рядом особенностей и преимуществ перед прочими видами вложений капитала.

Под инвестиционным портфелем понимается совокупность ценных бумаг, принадлежащая инвестору (владельцу капитала) на правах собственности или долевого участия и выступающая как объект управления. Иными словами, портфель ценных бумаг на фондовом рынке признается самостоятельным продуктом, продажа которого удовлетворяет потребности инвестора при осуществлении вложений свободных средств на фондовом рынке.

Кроме того, портфельные инвестиции позволяют планировать, оценивать, а также контролировать результаты инвестиционной деятельности инвестора.

Как правило, инвестиционный портфель представляет собой подборку различных ценных бумаг с различными уровнями дохода и риска. Хотя встречаются и инвестиционные портфели одного вида ценных бумаг.

Основной целью портфельных инвестиций является улучшение условий инвестирования, способствующее приобретению ценными бумагами таких инвестиционных характеристик, которые не могут быть достигнуты ни одной отдельно взятой ценной бумагой и возможны только при сочетании и комбинации.

Особо важным моментом формирования инвестиционной стратегии является диверсификация портфеля, то есть распределение вложений в различные виды ценных бумаг. Формирование одноименных инвестиционных портфелей, то есть вложение средств в один вид активов или в один вид ценных бумаг, характеризует инвестиционный портфель рискованным, так как его доходность зависит только от одной ценной бумаги.

При этом формирование диверсификационного (сбалансированного) портфеля инвестиций — это только часть успешности произведенных вложений. В дальнейшем необходимо постоянно пересматривать уже сформированный портфель с целью своевременного выявления отклонений от инвестиционной стратегии с целью ее корректировки.

Основными причинами пересмотра инвестиционного портфеля являются: изменение ситуации на фондовом рынке; изменение инвестиционных целей; определение новых инвестиционных возможностей.

В основе формирования инвестиционной стратегии размещения средств лежит выбор между доходностью и рискованностью вложений. Известно, что чем выше доходность вложений, тем больший риск принимает на себя инвестор.

Формирование инвестиционного портфеля также может основываться на требованиях ликвидности вложений, получении небольшого, но постоянного дохода и др.

Таким образом, можно выделить три основных принципа формирования инвестиционного портфеля: принцип консервативности, принцип диверсификации, принцип достаточной ликвидности.

Принцип консервативности основан на том, что соотношение между высоконадежными и рискованными ценными бумагами и активами определяется таким образом, чтобы возможные потери от рискованных ценных бумаг и активов покрывались доходностью от надежных ценных бумаг и активов.

Принцип диверсификации является основным принципом портфельных инвестиций. Диверсификация инвестиционного портфеля способствует снижению инвестиционного риска за счет того, что возможный невысокий доход по одним ценным бумагам и активам будет компенсирован высокими доходами по другим ценным бумагам и активам.

Принцип достаточной ликвидности заключается в том, чтобы поддерживался определенный уровень быстрореализуемых (ликвидных) активов в портфеле для проведения высокодоходных сделок в случае их необходимости либо конвертации ценных бумаг в денежные средства.

Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения.

Как уже отмечалось, доходность и риск инвестиционного портфеля прежде всего основаны на распределении средств между акциями и облигациями.Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Если рассматривать типы портфелей в зависимости от степени риска, который приемлет инвестор, то необходимо вспомнить их классификацию, согласно которой они делились на:

консервативные,

умеренно-агрессивные,

агрессивные,

нерациональные.

Ясно, что каждому типу инвестора будет соответствовать и свой тип портфеля ценных бумаг: высоконадежный, но низко доходный; диверсифицированный; рискованный, но высокодоходный, бессистемный.

Инвесторы могут также включать в свой инвестиционный портфель низколиквидные акции, которые также предоставляют достаточно интересные возможности инвестирования.

В низколиквидных акциях существует определенная ценовая неэффективность. Однако при этом слабом внимании финансовых аналитиков к организациям и компаниям так называемого «второго эшелона», а также ограниченности информации по ним создаются довольно привлекательные инвестиционные возможности, способные обеспечить немалый доход в будущей перспективе. Направление части вложений в низколиквидные акции также позволит диверсифицировать риски инвестиционного портфеля. Также следует отметить, что цены на низколиквидные акции могут существенно возрасти за относительно короткий период времени.

Однако при включении низколиквидных акций в инвестиционный портфель следует учитывать особенности инвестирования средств в этот вид ценных бумаг. Следует учитывать тот факт, что инвестирование в низколиквидные акции, как правило, предполагает долгосрочность этих вложений (от нескольких месяцев до нескольких лет). Долгосрочность таких вложений объясняется их низкой ликвидностью, так как в случае их быстрой реализации инвестор теряет часть их первоначальной стоимости из-за разницы между ценой покупки и ценой продажи.

Примеры возможных инвестиционных стратегий с учетом доходности и риска

| Стратегия | Доля облигаций в % | Доля акций в ,% | Примечания | Ожидаемая доходность (на основе данных по российскому рынку) | ||

| Сохранение сбережений | Доходность может быть очень низкой, близкой к уровню инфляции, ликвидность вложений, как правило, высока, и риск потери основной суммы средств минимален | 17% годовых -реальная (за вычетом инфляции) доходность вложений на уровне 4 — 5% годовых с min риском | ||||

| Стабильный доход | Возможен небольшой риск потери основной суммы сбережений, но доходность, как правило, может быть выше | 21% годовых – до 10% над уровнем инфляции при низком риске отери ивестиций | ||||

| Рост стоимости портфеля | Риск потери стоимости основной суммы сбережений существует, но инвестор нацелен на получение высокого дохода | 25% годовых -реальная доходность до 13% и выше при умеренном риске вложений | ||||

| Агрессивный рост стоимости портфеля | Возможно получение очень высокого дохода со временем, но риск потери основной суммы средств также очень велик | ~33% годовых и выше высокая доходность вложений в рамках агрессивной стратегии | ||||

При приобретении облигаций следует четко представлять их суть и уметь ими управлять. Облигация является долговым финансовым инструментом, по которому инвестор производит вложения в виде займа эмитенту данной облигации. Следует отметить, что финансовые потоки по облигациям заранее определены по времени и по объему. Иными словами, цена облигации при заданной процентной ставке может быть однозначно определена в любой момент времени, так как в основе формирования ее цены лежит принцип временной стоимости денежных средств.

Облигации как финансовый инструмент имеют меньшую рискованность, чем акции. Это является следствием того, что финансовый поток по облигациям установлен заранее и четко определен, то есть инвестору гарантирован возврат произведенных им вложений в определенном размере и в определенный срок, что существенно снижает уровень неопределенности денежных потоков по облигациям и снижает риск инвесторов.

Кроме того, при инвестировании в виде приобретения облигаций инвестор принимает на себя только риск потери платежеспособности и кредитоспособности эмитента, так как платежи по эмитированным облигациям могут производиться эмитентом практически независимо от динамики прибыли и от долгосрочных перспектив развития деятельности эмитента и отрасли в целом.

Кроме того, от облигаций инвестор всегда имеет возможность получения дополнительного дохода в случае, если ценовая динамика того или иного облигационного выпуска достаточно благоприятная. При приобретении облигаций инвестор всегда уверен в получении определенного уровня доходности на инвестированные средства, так как они определены и четко зафиксированы заранее, что уже было отмечено. Поэтому даже неблагоприятная ситуация на инвестиционном рынке и ценовая нестабильность не могут повлиять на уже установленный доход. Однако следует отметить, что изменения курсовой стоимости облигаций значительно ограничены и, как правило, составляют несколько процентов.

Таким образом, можно сделать вывод о том, что облигации в отличие от акций и других финансовых инструментов являются более привлекательными для инвесторов, ориентированных на наименьший уровень риска. Иными словами, облигации являются менее доходным, но при этом менее рискованным финансовым инструментом, чем акции. Также следует отметить, что облигации являются наиболее привлекательным инструментом для размещения временно свободных средств и активов инвестора, так как их структура строится по срокам и доходности вложений.

Таким образом, облигации дают инвестору возможность для диверсификации инвестиционного портфеля и снижения его рисков, а также способствуют сохранению инвестированных средств и активов и получению при этом достаточно оптимального дохода.

Таким образом, при формировании инвестиционного портфеля следует учитывать различные виды ценных бумаг. Наиболее оптимальное распределение инвестиций среди различных видов ценных бумаг и активов способствует снижению рисков и компенсации потерь по одним ценным бумагам доходами по другим. Определение оптимального соотношения различных видов ценных бумаг и активов инвестиционного портфеля является основной задачей финансовых аналитиков и финансистов инвестора, от решений которых зависит в целом инвестиционная деятельность инвестора.

Типы портфелей

Портфель роста.

Формируется из акций компаний, курсовая стоимость которых растет. Цель данного типа портфеля — рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере, поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в портфель, и определяют виды портфелей, входящие в данную группу.

Портфель агрессивного роста. Нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного роста. Является наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Нацелен на сохранение капитала.

Портфель среднего роста. Представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами, приобретаемыми на длительный срок, рискованные фондовые инструменты, состав которых периодически обновляется. При этом обеспечивается средний прирост капитала и умеренная степень риска вложений. Надежность обеспечивается ценными бумагами консервативного роста, а доходность —ценными бумагами агрессивного роста. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

Портфель дохода. Данный тип портфеля ориентирован на получение высокого текущего дохода — процентных и дивидендных выплат. Портфель дохода составляется в основном из акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель его создания — получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора. Поэтому объектами портфельного инвестирования являются высоконадежные инструменты фондового рынка с высоким соотношением стабильно выплачиваемого процента и курсовой стоимости. Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска.

Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая — доход. Потеря одной части может компенсироваться возрастанием другой. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле.

Сбалансированный портфель. Предполагает сбалансированность не только доходов, но и риска, поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. В состав портфеля могут включаться и высоко рискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств.

Принципы формирования инвестиционного портфеля — Finova.ru

Любой инвестор, а в особенности начинающий, интересуется вопросом: как правильно составить эффективный инвестиционный портфель? Не менее важно разобраться и с тем, какие активы держать в портфеле и в каком количестве распределять собственные ресурсы между ними.

Сегодняшняя статья даст ответы на все вопросы, но прежде необходимо более подробно ознакомится с понятием инвестиционного портфеля, выяснив для чего он нужен инвестору.

Инвестиционный портфель — это набор активов, приносящих доход владельцу, управление которыми происходит как единым целым. В качестве активов могут выступать фондовые паи, облигации, акции, валюта, недвижимость и многие другие финансовые или реальные инвестиции. В случае, когда инвестор осуществляет капиталовложения в сети, его портфель по большей части состоит из ПАММ-счетов, ХАЙП-проектов и фондов доверительного управления. Главная задача, ради которой создают совокупность ценных активов, состоит в максимальной степени защити эксплуатируемых денежных средств

Принципы формирования инвестиционного портфеля:

1. Включение как можно большего количество активов, приносящих стабильный доход.

Количество включаемых в портфель активов напрямую зависит от количества денег, выделенных на инвестирование, и размера суммы для входа в тот или иной проект. Согласно рекомендациям, инвестиционный портфель следует составлять из пяти-десяти активов. Чем меньшее количество активов находится в портфеле инвестора, тем большая вероятность потерять деньги при неблагоприятной финансовой ситуации.

К примеру, если инвестор приобрел только один вид активов, допустим драгоценные бумаги, то риск банкротства равен 100%. Однако, распределив средства на три части, можно уменьшить риск потери до 33%. В случае прогорания одного актива два других компенсируют утраченные деньги за период, длительность которого зависит от их доходности.

2. Выбор качественных активов

Количество активов во многом определяется их качеством, следовательно, важно изучить инвестицию, проанализировав ее доходность, а уже затем принимать решение. Данный принцип важно соблюдать по отношению к любому инвестиционному активу.

3. Грамотное управление портфелем

Инвестиционные портфели показывают разную статистику и имеют различную доходность, что объясняется выбором стратегии, которой придерживается вкладчик. Один портфель приносит прибыль в размере 60%-120%, а другой — 5%-15%. Когда инвестор четко определился с активами, он обязан знать, что существует пять видов портфелей:

• Портфели сохранения капитала (консервативные), основывающиеся на степени надежности и приносящие небольшой доход, но ограничивающие возможные риски. Средняя годовая прибыльность — от 30% до 60%. Преимущество — максимальная защищенность от инфляции.

• Портфели агрессивного роста, выделяющиеся высокой доходностью и в то же время большими рисками. Приблизительная прибыль по окончанию года составляет более 100%. Преимущество — огромный доход.

• Портфели текущего дохода (умеренные), включающие в себя стабильные активы, в следствии чего приносящие средний доход, который колеблется от 50% до 100% за год. Преимущество — баланс надежности и прибыли.

• Портфели приумножения капитала, подходящие для долгосрочных инвестиций на срок от 5 до 10 лет. Преимущество — потенциал доходности больше за рост уровня инфляции.

• Портфели умеренного роста (сбалансированные), представляющие из себя сочетание консервативных, умеренных и агрессивных портфелей. Прибыльность зависит от пропорции различных активов, их стабильности и степени возможного риска.

Заключение

Большинство инвесторов формируют свои портфели, делая упор на активы, которые держат стабильную ценовую политику. Но не стоит пренебрегать рискованными, но потенциально выгодными инвестициями. Последним можно уделить от 10% до 30%, получив доход, соизмеримый с прибылью от остальной части портфеля.

Создание инвестиционного портфеля зависит от процесса капиталовложения и разработанного финансового плана. После выяснения итоговой цели, стоит составить грамотную схему действий, определив период инвестирования в каждый из активов.

Загрузка…

Загрузка…Принципы инвестиционного портфеля. Диверсификация. Стратегия У. Баффета

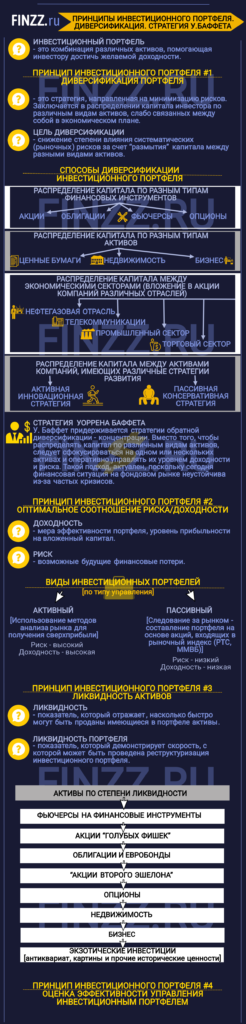

Опишем принципы инвестиционного портфеля, методы уменьшения риска, стратегию инвестирования У. Баффета, типы стратегий управления и современные тенденции формирования портфеля.

Инфографика: Принципы инвестиционного портфеля

Цели и принципы инвестиционного портфеля

Инвестиционный портфель представляет собой комбинацию различных видов активов, реализующих цели инвестора. Основными параметрами инвестиционного портфеля являются риск и доходность. Выделим несколько принципов формирования и управления инвестиционным портфелем:

Принцип инвестиционного портфеля #1. Диверсификация портфеля

Диверсификация портфеля – распределение капитала инвестора по различным видам активам, слабо экономически связанных между собой. К примеру, портфель, состоящий только из акций, имеет степень диверсификации ниже, нежели портфель, включающий различные финансовые инструменты: акции, облигации, опционы и фьючерсы. Диверсификация представляет собой стратегию инвестора направленную на минимизацию риска.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Цель диверсификации инвестиционного портфеля – снижение влияния систематических (рыночных рисков) за счет «размывания» капитала. Диверсификация может достигаться различными способами:

- Распределение инвестиционного капитала по различным типам финансовых инструментов (акции, облигации, фьючерсы, опционы и т.д.)

- Распределение инвестиционного капитала по различным типам активов: ценные бумаги, недвижимость и бизнес.

- Распределение капитала между экономическими секторами, вложение в акции компаний различных отраслей: нефтедобывающей, газовой, тяжелой промышленной, торговой, транспортной, электроэнергетики, легкой промышленности и т.д.

- Распределение капитала между активами с различными стратегиями развития. К примеру, вложение в акции телекоммуникационной компании, занимающейся развитием национальной сети, и в компанию политика которой направленная на вхождение иностранный рынок.

На рисунке ниже представлена схема возможной диверсификации портфеля по различным признакам.

Типы диверсификации инвестиционного портфеля

Диверсификация инвестиционного портфеля в современной экономике. Стратегия У. Баффета

Следует заметить, что чрезмерная диверсификация усредняет доходности инвестиционного портфеля с обще рыночной тенденцией. Подход диверсификации активно использовался в период эффективного рынка капитала 50-80е годы двадцатого века. В настоящее время финансовая ситуация на фондовом рынке не имеет должной устойчивости из-за частых кризисов.

Так У. Баффет придерживается стратегии обратной диверсификации – концентрации. Необходимо не распределять свой капитал по различным видам активов, а сфокусироваться на одном или нескольких активов и оперативно управлять их уровнем доходности и риска. Как мы видим, пассивное управление портфелем и следование за индексом рынка остается в прошлом, многие отечественные паевые инвестиционные фонды (ПИФы) в периоды кризиса потеряли более 70% своего капитала. Сейчас именно фокусирование и мастерство управления 1-2 активами позволяют увеличить доходность от инвестиций и снизить риски.

Принцип инвестиционного портфеля #2. Оптимальное соотношение риск-доходности инвестиционного портфеля

При формировании инвестиционного портфеля инвестору необходимо определить допустимый уровень доходности и риска. Под доходностью понимают меру эффективности портфеля, его прибыльность на вложенный капитал. Риск отражается как возможные будущие финансовые потери. Следует заметить, что между доходностью и риском тесная связь так, чем выше риск, тем выше доходность портфеля. На практике выделяют различные типы стратегий управления инвестиционным портфелем (виды инвестиционных портфелей).

| Тип управления | Описание | Риск | Доходность |

| Активный | Использование методов анализа рынка для получения сверхприбыли | Высок | Высока |

| Пассивный | Следование за рынком. Составление инвестиционного портфеля на основе акций, входящих в рыночный индекс (РТС, ММВБ) | Низок | Низка |

Соотношение доходность/риск определяется каждый инвестором индивидуально и отражает в большей степени его способность адекватно управлять портфелем при выбранном уровне риска.

Более подробно изучить методы составления инвестиционного портфеля, подходы к оценке риска и доходности акций вы можете в статье: “Формирование инвестиционного портфеля Марковица в Excel“.

Принцип инвестиционного портфеля #3. Ликвидность активов

Ликвидность портфеля показывает скорость, с которой может быть проведена реструктуризации инвестиционного портфеля. Ликвидность отражает, как быстро могут быть проданы имеющиеся в портфеле активы. Каждый вид актива имеет различную ликвидность. Рассмотрим рейтинг ликвидности начиная от самых ликвидных:

- Фьючерсы на финансовые инструменты имеют наивысшую степень ликвидности.

- Акции «голубых фишек». Акции компаний входящие в рыночный индекс (РТС, ММВБ) имеют максимальную степень ликвидности на фондовом рынке.

- Облигации и евробонды.

- «Акции второго эшелона». Акции компаний обращающихся на фондовом рынке, но имеющие меньшую капитализацию и привлекательность для инвестирования.

- Опционы. В России рынок опционов слабо развит, ликвидностью обладают только опционы на ключевые акции.

- Недвижимость. Актив, имеющий низкую степень ликвидности, средний период его реализации составляет от 6 месяцев до 2 лет.

- Бизнес. Низколиквидный актив, так как требует как значительного капитала на приобретение, так и наличие навыков управления им.

- Экзотические инвестиции. Вложения в антиквариат, картины и другие исторические ценности.

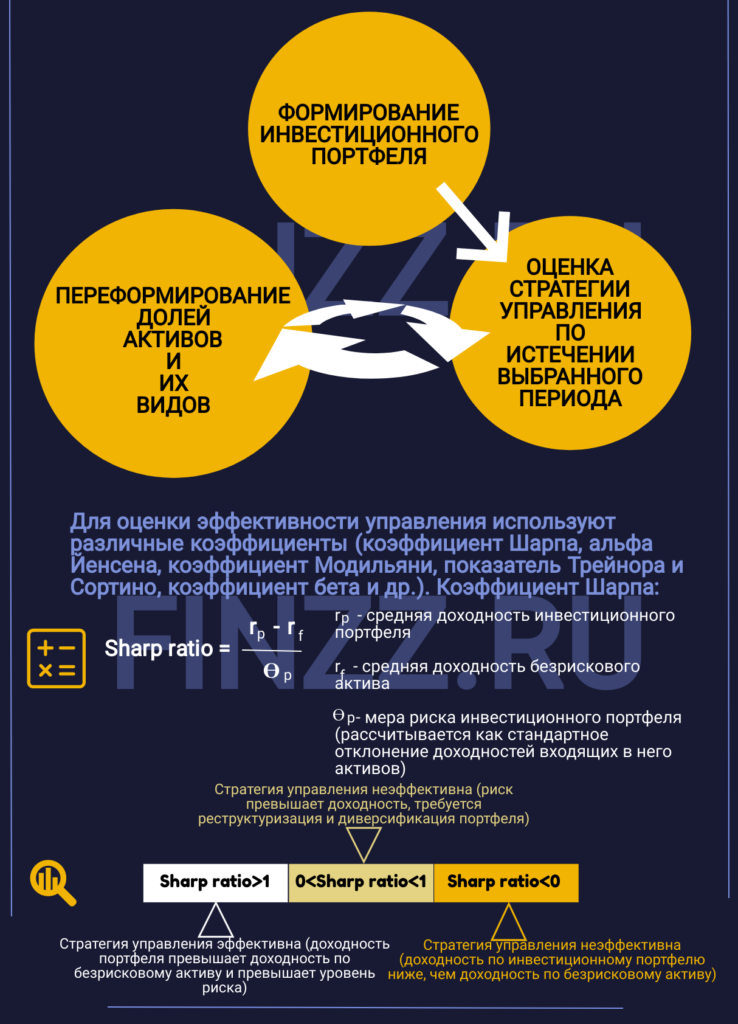

Принцип инвестиционного портфеля #4. Оценка эффективности управления инвестиционным портфелем

Инвестиционный портфель формируется на определенный отрезок времени, называемый периодом. По истечению срока, стратегия управления оценивается, и вносятся корректировки по переформированию долей активов и их видов. Для оценки эффективности управления используют различные коэффициенты, один из самых распространенных критериев – коэффициент Шарпа. Показатель представляет собой следующую формулу:

где:

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – мера риска инвестиционного портфеля, рассчитанное как стандартное отклонение доходностей входящих в него активов.

На основе показателя Шарпа можно сделать вывод об эффективности управления по доходности/риску.

| Критерий доходность/риск | Стратегия управления инвестиционным портфелем |

| Коэффициент Шарпа> 1 | Стратегия управления эффективна. Доходность портфеля превышает доходность по безрисковому активу и превышает уровень риска. |

| 1 > Коэффициент Шарпа> 0 | Стратегия управления не эффективна. Риск портфеля превышает его доходность, необходимо реструктурировать и диверсифицировать портфель |

| Коэффициент Шарпа < 0 | Неэффективная стратегия управления. Доходность по инвестиционному портфелю ниже, чем доходность по безрисковому активу |

Помимо коэффициента Шарпа существуют другие показатели эффективности управления портфелем: альфа Йенсена, коэффициент Модильяни, показатель Трейнора и Сортино, коэффициент бета и т.д. Данные показатели и их практическое построение вы можете изучить в моей статье: “Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel“.

Резюме

Рассмотренные принципы являются ключевыми для формирования любого инвестиционного портфеля. Необходимо всегда проводить мониторинг уровень риска и проводить оперативную реструктуризацию портфеля в соответствии с рыночными и экономическими условиями, быстрота реагирования будет максимальна при наличии ликвидности у финансовых инструментов. Широкая диверсификация инвестиционного портфеля в настоящее время не эффективна, так как капитал сильно усредняется. Концентрация капитала в четко выбранные активы и оперативное управление портфелем позволит значительно увеличить доходность. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич

Принципы формирования инвестиционного портфеля –основа финансового успеха

Инвестиционный бизнес, в том числе и связанный с финансовыми рынками, ценными бумагами, является одним из системообразующих секторов мировой экономики, определяя движение и распределение финансовых потоков в направлении наиболее эффективных и конкурентоспособных сфер бизнеса или отдельных компаний.

Существует множество положительных примеров того, как успешные управляющие частных инвестиционных (Black Rock и его хедж фонд iShares), социальных (фонд Нобелевского Комитета) и благотворительных фондов и корпораций добились значительных успехов, инвестируя как личные, так и капиталы своих клиентов. Наиболее яркими и, можно сказать, легендарными историями могут служить деятельность Уоррена Баффета (Berkshire Hathaway) , Джорджа Сороса (фонд Quantum), личного фонда Линды и Билла Гейтс и прочих.

Совет. Чтобы полнее и конкретнее разобраться в портфельном инвестировании, начинающему инвестору следует взять за правило, всегда оформлять свои финансовые цели четким и ясным образом, применяя опыт тех, кто уже добился успехов на этом пути.

На чем основан успех портфельного инвестирования, на каких принципах он должен формироваться, чтобы приносить ощутимый доход своим владельцам, невзирая на кризисы, экономические и социальные потрясения, и ускорение вхождения человечества в постиндустриальную эпоху?

В этой статье будет рассказано о том, что такое принципы формирования инвестиционного портфеля и об основных методах их воплощения в конкретную стратегию.

Содержание статьи

Источники и основоположники экономической категории «инвестиционный портфель» — понятие, принципы и этапы формирования

За предыдущие 200 лет мировым финансовым сообществом выработано и применяется множество различных способов управления капиталом как в реальном секторе экономике, так и финансовыми инструментами (помимо акций и облигаций существует более 1200 различных видов финансовых активов). Основоположником теории эффективного портфеля является Гарри Марковиц, который в середине 20 в. разработал общую модель построения портфеля ценных бумаг с применением подходов корреляционной зависимости.

За что он, собственно, и получил Нобелевскую премию по экономике. Его последователи, такие как Уильям Шарп, Стиглиц и другие также внесли существенный вклад в понятие инвестиционного портфеля принципы и этапы формирования.

Стоит вспомнить и знаменитого инвестора послевоенных лет У. Грэхема и его известную книгу «Разумный Инвестор», оказавшую влияние на многих портфельных и инвестиционных управляющих всего мира.

Инвестиционный портфель и принципы его формирования

Суммируя весь накопленный практический опыт и знания, касающиеся инвестирования, основные принципы формирования портфеля инвестиций выглядят следующим образом:

- Принцип постоянной доходности. Основная цель инвестора – это получение заданной нормы прибыли на выбранном им промежутке времени. Надо сказать, что от того, какая конкретная финансовая цель выбрана и в течение какого периода времени планируется ее достижение, во многом зависит выбор используемых финансовых инструментов, а значит, и степень прибыльности инвестиций. Например, цель пенсионного фонда — обеспечить уровень доходности на уровне достаточном, чтобы периодически (15-20 лет как период смены поколений) производить пенсионные отчисления своим клиентам. Соответственно, уровень дохода такого портфеля должен полностью к заданному сроку обеспечить достаточную капитализацию. Для этого, естественно, подбираются мало рискованные и надежные финансовые активы с постоянным (фиксированным) процентом — типа облигаций государственных органов (ОФЗ, американские Treasures или Eurobonds.). Если говорить о частном фонде, таких как, к примеру, хедж-фонд, то используются более рискованные активы с применением сложных стратегий и методов хеджирования, на достаточно коротких периодах инвестирования.

- Защищенность от риска. Второй по значимости принцип или фактор при формировании и управлении портфелем ценных бумаг. Предполагает систему страхования (или хеджирования) вложенных инвестором капиталов от рисков, связанных как с самими выбранными в портфель инструментами, так и от волатильности на финансовых рынках, экономических и социально-политических кризисов и потрясений. Для этого применяются различные методы страхования и защиты: использование производных финансовых инструментов (деривативов), сложных схем своп — контрактов, РЕПО и т.д. Чем рискованнее инвестиционный портфель и инвестиционная стратегия, тем больше применяются элементы хеджирования, тем более высоким должен быть профессионализм управляющих и трейдеров.

- Диверсификация портфеля. Также системный принцип, определяющий как саму структуру портфеля, так и его доходность. В зависимости от поставленных целей, уровня инвестируемого капитала портфель инвестора может быть диверсифицирован различными способами и методами. Начиная от элементарного подбора акций компаний разных секторов экономики до супер сложных стратегий, включающих аналитические, статистические и технические инструменты анализа и принятия решения. Сам принцип основан на том, что в разных экономических нишах, компаниях происходят не синхронные колебания стоимости, кредитного цикла, смены поколений технологий, рыночного спроса и т.д. Соответственно, подбирая в свой портфель финансовые активы, не имеющие связи между собой (низко коррелируемые), удается достичь общей устойчивости стоимости портфеля к различным кратковременным конъектурным колебаниям и даже ее стабильного роста. Например, акции банковского сектора и золотодобывающего имеют разнонаправленный характер стоимости на рынке. В кризис акции банков падают самые первые, одновременно растет спрос на золото как актив-убежище. На практике хорошо диверсифицированный портфель имеет уровень прибыли в пределах 20-30 %% годовых, при относительно низком соотношении показателя риск/доходность.

- Принцип управляемости или ликвидности. Принцип основан на обеспечении полной управляемости активами, входящими в его состав. Базовым условием является:

- качество его активов (ликвидность),

- тщательность анализа их стоимости во времени (независимо от горизонта инвестирования),

- способность управляющего (инвестора) принимать своевременные решения по оптимизации портфеля.

Ликвидность активов зависит от многих факторов, но, прежде всего, от того, насколько они оцениваются самим рынком – ценой и тем, сколько они действительно стоят – реальной стоимостью.

В дополнение к сказанному: доходность инвестиционного портфеля, принципы формирования которого основаны на вышеприведенных положениях, не гарантируется реальным рынком автоматически. Кроме всего прочего, необходим определенный уровень компетентности инвестора (так и его управляющего) не только в том, что такое инвестиционный портфель, принципы формирования и типы портфелей (см. Классификация инвестиционных портфелей), но и в той сфере экономики или бизнеса, куда вкладываются его деньги.

Это не означает профессиональной компетенции инвестора в каждом конкретном бизнесе (это не возможно и не нужно), поскольку в портфеле могут находиться сотни активов разной природы. В данном случае под компетентностью понимается, что инвестор имеет представление о том, какие процессы происходят в бизнесе.

Особенно, как на них влияют внешние и внутренние факторы (например, цены на сырье, уровень инфляции, потребительский спрос), с тем, чтобы, с одной стороны, не потерять общей картины своего инвестиционного плана и стратегии, а с другой — принимать инвестиционные решения с позиции практического здравого смысла.

Что такое инвестиционный портфель — как его создать и сформировать начинающему инвестору

Инвестиционный портфель — портфель инвестора по нынешним меркам очень выгодное вложение свободных денег, способное принести значительную прибыль при грамотном инвестировании.

В одной из предыдущих статей я уже подробно рассказывала, что такое инвестиции и для чего они нужны. Сегодня я предлагаю подробно рассмотреть, что представляет собой управление инвестиционным портфелем, как его правильно сформировать и как им управлять.

Что такое инвестиционный портфель

Если объяснить термин инвестиционный портфель простыми словами — то это комплекс всех денег, которые вложены в различные направления. Это могут быть как реально существующие предметы (недвижимость, валюта, и прочее), так и объекты фондового рынка и предприятия (акции, фьючерсы, сертификаты, облигации, векселя, венчурные инвестиции и так далее). Инвестиционному портфелю отводится очень важная роль в финансовой науке. Именно благодаря этому инструменту удается диверсифицировать возможные риски, то есть компенсировать возможные убытки за счет прибыли от других составляющих портфеля.

Портфелем инвестора называется комплекс денежных вливаний юрлиц и частных вкладчиков в объекты фондовых рынков.

Сбалансированный

Сформировать данный инвестиционный портфель можно покупкой любых акций тремя способами. При консервативном подходе покупаются те акции и облигации, которые принесут небольшую прибыль и имеют минимально возможные риски потери вложения. При умеренном (компромиссном) подходе выбираются акции и другие ценные бумаги, которые имеют средние показатели: прибыль в виде дивидендов не огромная, но и не маленькая, капитал умеренно растет, а возникновение рисков — под большим вопросом. При агрессивном покупаются такие акции, за счет которых можно получить максимально высокую прибыль, сравнимую с той, которую могут принести аукционы по банкротству. То есть такая, которая бы превысила Ваши вложения в несколько раз в короткие сроки, правда риск неполучения такой прибыли будет внушительным.

Консервативный

Предполагает покупку государственных акций, иных ценных бумаг или драгметаллов. Один из самых простых способов получения стабильной прибыли с возможностью сохранения собственных вложений: государственные активы отлично защищены от любых возможных рисков. Поэтому такие принципы формирования инвестиционного портфеля выбирают инвесторы, не склонные выбирать высокорискованные инструменты для инвестиций.

Агрессивный

Формируется из разных ценных бумаг и активов, которые имеют тенденцию к росту и удорожанию. За счет их покупки возможно быстро получить значительную прибыль. Но и риск потери вложенных средств слишком велик. В основном, в этом сегменте продаются и покупаются акции стартапов технической и инновационной направленности, перспективных научных направлений. Купить такие акции довольно просто, а вот найти на них покупателя — сложнее, поскольку ликвидность у них — низкая.

Виды инвестиционных портфелей

Девальвация рубля и снижение покупательской способности национальной валюты способствовало тому, что инвестициями заинтересовалось много людей. Инвестиции в России привлекли в первую очередь тех, кто хотел сохранить свои сбережения и приумножить их. Но чтобы успешно инвестировать необходимо для начала изучить основные теоретические моменты финансовых вложений, ведь инвестиционный портфель сможет быть разный.

Выделяют несколько видов инвестиционных портфелей по типу формирования, управления, набора активов, степени риска и другим параметрам. Например, это может быть криптовалютный портфель, инвестиционный портфель акций и других фондовых активов или же вообще смешанный инвестиционный портфель, в котором собраны самые разные инструменты. Рассмотрим наиболее интересные с точки зрения частного вкладчика, желающего получать пассивный доход, разновидности и то, из чего они складываются.

Портфель дохода

Этот инвестиционный портфель формируется из покупки дешевых фондовых бумаг, которые имеют тенденцию к росту стоимости. Возможность многократного увеличения стоимости и получения высокой прибыли заставляет вкладчиков идти на существенные риски, вследствие чего можно потерять всю сумму инвестиций. Продать такие ценные бумаги проблематично. Зато при росте курсов можно в несколько раз увеличить сумму вложений. Одним из подвидов портфеля доходов на сегодня являются инвестиции в криптовалюту.

Портфель роста

Формируя такой инвестиционный портфель, покупают акции молодых и перспективных компаний. Такие компании имеют тенденцию к росту и развитию, что соответствующе отражается на курсе их ценных бумаг. На стадии покупки вряд ли возможно получение серьезной прибыли за счет дивидендов, да и риски высоки. Однако ставка делается именно на долгосрочную перспективу, также как и если осуществляются инвестиции в себя. При правильном выборе объекта инвестиций возможно значительное увеличение первоначальных вливаний.

Рисковый капитал

Название говорит само за себя: уровень риска достаточно высок. Но, в перспективе, вложения в современные технологичные компании, чьей основной деятельностью является развитие технологий, внедрение новых продуктов, научные изыскания и разработки, способны принести и прибыль, и инвестиционные вливания вырастут в несколько раз. Дело в том, что деятельность этих компаний лежит в секторе, интересном для государства: велика вероятность для бизнеса получить государственные гранты и другие виды помощи.

Долгосрочные бумаги

Такие бумаги в Вашем инвестиционном портфеле способны сыграть в положительную сторону. Можно занять пассивную позицию и просто наблюдать за ростом вложенных денежных средств. К таким долгосрочным бумагам относятся действующие свыше одного года облигации, векселя, ноты, боны, акции и прочие виды ценных бумаг частных и государственных компаний. Возможность потери своих денег оценивается как достаточно низкая, а прибыль от дивидендов поступает регулярно.

Краткосрочные бумаги

Аналогично долгосрочным, краткосрочные бумаги могут включать государственные краткосрочные облигации, векселя (банковские, казначейские, корпоративные), депозитные сертификаты. Такие бумаги ограничены по времени действия — обычно не более года, но отлично продаются (ликвидность высокая), достаточно хорошо защищены от рисков. Кроме того, полученный доход не облагается налогами. Получить хорошую прибыль от таких бумаг не возможно. Но это отличный инвестиционный портфель для тех, кто стремится сохранить накопления.

Иностранные бумаги

Аналогично российским, зарубежные предприятия и иностранные госорганы и структуры выставляют различные виды ценных бумаг на биржи, где их купить или продать может любое физлицо или организация. Также существуют долгосрочные и краткосрочные обязательства. Единственным важным моментом при формировании такого портфеля является необходимость тщательного анализа. Например, если вкладывать в краткосрочные бумаги – можно приумножить прибыль, но инвестиционный риск также имеет высокий уровень. Вложения в долгосрочные бумаги способны достаточно хорошо защитить вливания инвестора, необходимо выбирать государственные акции и эмитентов, достаточно долго находящихся и известных на фондовой бирже.

Онлайн инвестирование

Одним из новых направлений является инвестирование финансовых вливаний через интернет. Здесь имеется довольно широкий спектр фондов и компаний, куда можно вложить средства. Начиная от ПАММ-инвестирования в биржи Форекс, частных инвестиционных фондов, кредитующих юридических и физических лиц, опосредованным кредитованием через систему Вебмани и заканчивая стартапами альтернативных криптовалют. Формируя инвестиционный портфель из таких инструментов, высока вероятность нарваться, как на мошенников, так и на финансовую пирамиду и потерять капиталовложения. Чтобы этого не случилось нужно уметь проводить прогноз криптовалют и их курса, и отбирать только надежные проекты.

Формирование инвестиционного портфеля

Осуществление любых инвестиций, так или иначе, связано с определением задач, которых должен достичь инвестор. Это может быть: увеличение суммы денежных вливаний, получение быстрой и большой прибыли, накопление ценных бумаг с высокой степенью ликвидности и снижение уровня риска для собственных средств.

При этом преобладание одного из означенных параметров неизменно влечет за собой изменение всех других. Просматривается прямая зависимость: увеличение доходности неизменно увеличивает риски, увеличение капиталовложений минимизирует доходы, высокая ликвидность минимизирует уровень роста капиталовложений, и наоборот. Но чтобы сформировать собственный доходный инвестиционный портфель, необходимо пройти несколько этапов.

Постановка инвестиционных целей

На первом этапе необходимо решить, какого эффекта нужно достичь от вложений. Получить прибыль, накопить, стать совладельцем компании или участвовать в управлении компанией, сберечь вложенную сумму и т.д. Вместе с выбором цели, планируют, за какой срок ее необходимо достичь, какой будет уровень дохода, на какой риск Вы готовы пойти и каким уровнем ликвидности активов готовы оперировать.

Инвестиционная стратегия

Под этим понятием скрываются все те мероприятия, целью которых является достижение задач, которые имеет инвестиционный проект: сохранение или приумножение капитала, формирование источника постоянной прибыли и т.д. Стратегия бывает агрессивной — действия инвестора направлены на то, чтобы вложить мало, а получить как можно быстрее и много. Далее идет консервативная стратегия: инвестор вкладывает, чтобы сохранить вложенные деньги. И умеренная стратегия: сохранение финансовых вливаний, их приумножение и получение определенной прибыли. Выбор стратегии — второй этап.

Анализ рынка

На третьем этапе проводится всестороннее изучение и аналитическая оценка объектов, куда планируется инвестировать портфельные вложения. Вкладчик выбирает такой продукт финансового рынка, который способен в полной мере удовлетворить его ожидания. То есть из массы вариантов выбираются те, которые в будущем войдут в портфельные инвестиции.

Выбор активов для инвестирования

Вкладчик выбирает, куда и как ему вложить деньги, в какой пропорции. Либо это самостоятельное приобретение ценных бумаг в определенном соотношении, либо покупка пая у управляющей компании инвестиционного фонда (в одной из статей я рассказывала о принципах доверительного управления). Набор активов формируется таким образом, чтобы соответствовать достижению целей при минимальной возможности возникновения угроз потери вложений. Кроме того, следует учесть тот факт, как планируется осуществлять управление инвестициями.

Инвестирование и мониторинг прибыли

При инвестировании в активы необходимо осуществлять такую процедуру, как мониторинг. То есть, отслеживание текущей ситуации на фондовых рынках, покупка перспективных и избавление от не приносящих дохода активов. Самостоятельно разобраться в этом сложно, а вот под доверительным управлением экспертов вложения денежных средств с большой долей вероятности будут сохраняться и расти: эксперты будут реагировать на все текущие изменения и способны выявить привлекательные для инвестирования ниши.

Управление инвестиционным портфелем

Управлять портфельными инвестициями можно самому, если есть соответствующий опыт и квалификация. Или доверить управление квалифицированному эксперту. Все действия специалиста по изменению состава, увеличения или снижения активов в обязательном порядке будут с Вами согласованы. Задача, которую должно решать управление — поддержание доходов на определенном уровне. Управление бывает двух видов, остановимся детально на каждом.

Эффективное управление инвестициями требует профессионального подхода, знаний механизмов рынка и умения быстро реагировать на любые его изменения.

Активное управление

Такой способ подходит для опытных игроков на рынке инвестиций. Необходимо наличие соответствующей квалификации. Не лишним будет знание механизмов рынка инвестиций. Обязательным — умение быстро ориентироваться и реагировать при любых изменениях. Активное управление предполагает активное перераспределение инвестиций в соответствии с рыночными скачками.

Пассивное управление

Пассивным называется вид управления, при котором на этапе вложений достигается создание диверсифицированного набора активов. Диверсификация инвестиционного портфеля означает комплекс равных по характеристикам ценных бумаг, за счет разнообразия которых снижаются общие риски. Набор активов остается неизменным в долгосрочном периоде. Изменения возможны только в случае значительной разницы между ожидаемыми и реальными результатами. Диверсификации инвестиционного портфеля необходимо уделить пристальное внимание любому из инвесторов.

Риски инвестиционного портфеля

Риски могут быть систематическими и несистематическими. Это зависит от вероятности их возникновения. Виды систематических рисков:

- политические — военная обстановка, государственные перевороты, смена состава правительства и прочие;

- экологические — катастрофы природного характера: землетрясения, ураганы, цунами и прочие;

- инфляционные — резкий рост цен и большой уровень инфляции;

- валютные — образовываются в результате ухудшения политико-экономической обстановки;

- процентные — зависят от изменения ключевой ставки ЦБРФ.

Другие риски, относящиеся к категории несистематических:

- кредитные — заемщики и поручители не справляются с обязательствами;

- отраслевые — связаны с изменением ситуации в экономических отраслях;

- деловые — управляющая компания совершила ошибку.

Мы рассмотрели такое понятие, как инвестиционный портфель: его возможный состав, методы и способы управления, виды и прочие важные для начинающего инвестора понятия. Не важно, во что Вы будете инвестировать — главное, как Вы будете это делать. Знание основ управления денежным капиталом и желание повысить свою финансовую грамотность — залог успешного получения высокого дохода.

Автор Ganesa K.

Автор Ganesa K.Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Инвестиционный портфель – что это такое. Формирование и управление инвестиционного портфеля

Что такое инвестиционный портфель? Этот вопрос в основном задают себе все начинающие инвесторы, которые хотят получить максимум дохода от инвестирования, уменьшив при этом риски потерь. К тому же, формирование и управление инвестиционным портфелем – это важная, необходимая и первостепенная задача всех инвесторов, от которой, в первую очередь, зависит размер их дохода. Поэтому, от того на сколько вы грамотно создадите инвестиционный портфель, будет зависеть судьба ваших вложений.

И, если вы хотите знать, как правильно формировать инвестиционный портфель, прочитайте эту статью до конца. Из нее вы узнаете все необходимые сведения, касаемые инвестиционного портфеля. Начиная от того, что такое инвестиционный портфель, его типы, виды и квалификация, заканчивая – как его оптимизировать и эффективно им управлять.

Содержание

Что такое инвестиционный портфель

Преимущества и недостатки формирования инвестиционного портфеля

Виды инвестиционных портфелей

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

3.Комбинированный смешанный или умеренный инвестиционный портфель

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Типы инвестиционного портфеля

Принципы формирования инвестиционного портфеля

1.Целевая направленность

2.Баланс рисков и доходности

3.Ликвидность

4.Диверсификация

Из чего может формироваться инвестиционный портфель

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

Шаг 1. Ставим правильную инвестиционную цель

Шаг 2. Выбираем инвестиционную стратегию

Шаг 3. Выбираем брокера

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Шаг 6. Получаем прибыль

Управление инвестиционным портфелем

1.Активный метод управления инвестиционным портфелем

2.Пассивное управление инвестиционным портфелем

Оптимизация инвестиционного портфеля

1.Диверсификация инвестиционного портфеля

2.Вложение денег в банк

3.Вложения в недвижимость

Вместо заключения

Что такое инвестиционный портфель

Для того, чтоб было больше понятно о чем идет речь в этой статье, разберемся в том, что такое инвестиционный портфель.

Инвестиционный портфель – это набор различных инвестиционных активов, в которые вкладывает свои денежные средства инвестор с целью получения прибыли.

Портфельными инвестициями могут быть ценными бумагами, товарами, недвижимостью, золотом, опционами и другими финансовыми активами, которые подбираются в зависимости от срока инвестирования и модели формирования портфеля инвестиций.

Основная и главная задача инвестиционного портфеля – это принести прибыль своему владельцу. Причем, просто находясь в этом портфеле.

Основной особенностью инвестиционного портфеля является то, что:

- инвестор в любое время может перевести инвестиционные активы в деньги;

- и низкий уровень риска: в случае потери каптала в одном инвестиционном инструменте, останутся другие.

Не смотря на это, полностью исключить инвестиционные риски просто невозможно. И самыми распространенным из таких рисков являются:

- Неправильно выбран инвестиционный инструмент. Что, в первую очередь, связано с вложением в активы сомнительных компаний или компании с сомнительными перспективами.

- Не учтена инфляция

- Неправильный выбор времени приобретения инвестиционных активов. Например, опытные инвесторы покупают акции тогда, когда все их продают, а не наоборот, как делают многие.

Как бы то не было, у каждого опытного инвестора имеется свой подход к формированию инвестиционного портфеля. И руководствуются они собственными нажитыми с течением времени правилами и принципами. Вот, как например, Уоррен Баффетт приобретал те акции, которые остальные инвесторы считали бесперспективными. И, как часто бывало, оказывался прав и получал с таких акций приличную прибыль.

Преимущества и недостатки формирования инвестиционного портфеля

К преимуществам формирования инвестиционного портфеля можно отнести:

- Ликвидность

По большей части, инвесторы вкладывают свои средства в высоколиквидные инвестиционные активы, что дает им возможность быстро их продать без особых потерь. Даже получается и так, что с хорошей прибылью.

Правда, не все инвестиционные активы можно быстро продать. Например, акции малоизвестных компаний реализовать сложнее, так как к ним инвесторы относятся с опаской. Но, как правило, такие вложения приносят зачастую неплохую прибыль.

- Открытость

Сегодня фондовый рынок достаточно открыт для любого желающего инвестировать свои средства в акции. К тому же, уже не нужно изучать и искать необходимую информацию, все находится в открытом доступе на сайте биржи.

Именно из-за такой публичности информации даже самый незнающий человек может получить всю необходимую для себя информацию, начиная от динамики цен от периода к периоду, заканчивая объемом вложений в ту или иную ценную бумагу и спред.

- Доходность

Как правило, у большинства инвесторов инвестиционный портфель состоит из ценных бумаг, которые относятся к высокодоходным инвестиционным активам. К тому же, акции могут принести доход в двух случаях: первый – в виде дивидендов, второй – когда ценные бумаги увеличиваются в цене.

- Простота в управлении

В случаи покупки ценных бумаг, то их можно приобрести и забыть о них на какое-то время. Покупаешь – и получаешь дивиденды, а в случае грамотного управления инвестициями можно их доходность увеличить в разы.

К недостаткам инвестиционного портфеля относятся:

- Рискованность

Этот минус, правда, относительный. И, в основном, зависит от того, из каких инвестиционных активов вы будете формировать свой инвестиционный портфель. Если инвестиционный портфель будет состоять только из высокодоходных активов, то и риски потерять все и сразу будет очень высоким. А, если вы грамотно и правильно распределите свои средства по различным инвестиционным инструментам, то заметно снизите риски потерять свои вложения.

- Наличие необходимых знаний

Начинать инвестировать, не имея определенных и специальных знаний, нет никакого смысла. Даже начинающий инвестор должен знать, что такое инвестиции, знать принципы инвестирования и уметь просчитывать риски. Иначе, вы не только останетесь без дохода, но и потеряете весь ваш вложенный капитал.

- Умение проводить анализ

Неумение анализировать может привести к очень печальным последствиям. Инвестор без этого навыка просто очень рискует потерять свой капитал. При инвестировании не столько важным является иметь огромные знания и умения, гораздо важнее уметь правильно выставлять причинно-следственные связи. Грамотно проведенный анализ может заранее выявить негативную тенденцию на рынке, минимизировать риски и получить даже при очень неблагоприятных условиях прибыль.

Виды инвестиционных портфелей

Виды инвестиционных портфелей – это та информация, которую должен знать любой инвестор, особенно новичок. Именно эти знания заложены в основу формирования собственных принципов инвестирования.

А теперь, рассмотрим общую и основную квалификацию инвестиционных портфелей.

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

Данный инвестиционный портфель характеризуется минимальными рисками и гарантированным средним доходом. Основными инвестиционными активами данного портфеля являются высоконадежные ценные бумаги с медленным ростом курсовой стоимости. Как правило, это акции крупных компаний, ценные бумаги, выпущенные государством, облигации эмитентов с большой степенью надежности и давно присутствующих на рынке.

Консервативный портфель в основном формируют люди, которым легче недополучить деньги, чем их совсем потерять. Также, с формирования такого портфеля начинают новички, не имеющие достаточно необходимых знаний и опыта. А вот как раз данный инвестиционный портфель позволяет всего этого набраться без огромных потерь.

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

Как правило, данный вид инвестиционного портфеля состоит из высокодоходных инвестиционных активов. А, как уже известно, где больше предполагаемый доход, там выше риск потери капитала. Как правило, такой портфель состоит из акций и ценных бумаг с большими колебаниями курса за небольшой период, что обеспечивает высокую прибыль от процентов или дивидендов.

Агрессивный инвестиционный портфель подходит для опытных инвесторов, которые имеют достаточно знаний и опыта. А также те, которые умеют анализировать ситуацию на рынке и могут предсказать его поведение. Новичкам данный вид портфеля лучше не использовать.

3.Комбинированный смешанный или умеренный инвестиционный портфель

Это такой инвестиционный портфель, где риски и доходность находятся на одном уровне. Как правило, это долговременные выгодные инвестиции с учетом их роста, к которым относятся большая часть ценных бумаг: акции и облигации надежных эмитентов, давно присутствующих на рынке.

Как торговать на фондовом рынке, можете прочитать в этой статье.

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Данный вид портфеля из-за своей непопулярности редко где упоминается. Обычно такой портфель формируется только начинающими инвесторами или инвесторами, которые занимаются инвестированием нерегулярно, без мониторинга рынка, анализа новостей. Ценные бумаги и другие активы в этом случае выбираются произвольно, без плана и стратегии.

Как уже давно было замечено экспертами по инвестированию, возраст инвестора имеет прямое отношение на формирование инвестиционного портфеля. Более молодое поколение обычно формирует свой портфель высокодоходных и наиболее рискованных инвестиционных активов. А люди более старшего возраста наоборот, предпочитают вкладывать свои средства в долгосрочные, стабильные проекты с меньшим риском и, как следствие, — меньшей доходностью.

Типы инвестиционного портфеля

По способу получения дохода модно выделить следующие типы:

- Портфель роста – это инвестиционный портфель, направленный на покупку инвестиционных активов, стоимость которых должна расти.

- Портфель дохода – направлен на покупку инвестиционных активов, которые принесут доход (от погашения, дивиденды и пр.).

- Краткосрочный портфель – направлен на покупку высоколиквидных инвестиционных активов, чтоб в последующем их продать.

- Долгосрочный портфель – направлен на приобретение инвестиционных активов (вне зависимости от их ликвидности) для получения стабильного дохода.

- Региональный портфель – это приобретение ценных бумаг одного конкретного региона, позволяющий сконцентрироваться на более узком сегменте рынка.

- Отраслевой портфель — приобретение инвестиционных активов одной отрасли для сужения поля инвестиций.

Знать классификацию инвестиционных портфелей знать должен любой инвестор, в независимости от того новичок он или нет. Это позволит лучше ориентироваться на инвестиционном рынке и поможет сделать более правильный выбор.

Принципы формирования инвестиционного портфеля

Помимо знания квалификации, для грамотного формирования инвестиционного портфеля необходимо хорошо разбираться в принципах портфельного инвестирования. Самые основные и важные приведены ниже.

1.Целевая направленность

Это самый важный и главный принцип, касаемый, вообще, всего инвестирования в целом. Суть данного принципа заключается в том, что:

Прежде, чем вкладывать свои денежные средства, необходимо знать для чего это вам нужно.

Целей вложения своих денежных средств существует множество, к самым распространенным из которых относятся:

- сохранение денег, индексация на инфляцию;

- получение большого дохода;

- получения опыта в инвестировании и приобретение навыков анализа в реальном времени;

- создание пассивного дохода;

- и т. д., целей вложения много, и у каждого они свои.

Главное, ваши цели должна быть точными, четкими и конкретными. Их может быть много, но они должны быть обязательно.

2.Баланс рисков и доходности

Это именно тот момент, споры по поводу которого не прекращаются по сей день. Одни считают, что более важно получить высокий доход, имея при этом высокие риски потери капитала. Другие считают, что главное это стабильный, хоть и не большой, но все-таки доход.

Здесь каждый сам для себя должен решить соотношение риска и доходности, не опираясь на мнение других, пусть даже очень опытных, инвесторов. То есть, человек для себя должен сам решить какую сумму он психологически готов потерять при соответствующей имеющимся риску и доходу.

3.Ликвидность

Это очень важный показатель, на который необходимо делать упор при формировании инвестиционного портфеля. Он, как правило, создается из таких инвестиционных активов, которые можно регулярно покупать и продавать. Именно это делает их очень привлекательными, особенно, для опытных инвесторов.

Правда, существуют и такие низко ликвидные активы, которые, в конечном итоге, приносят свои владельцам огромную прибыль. Здесь все относительно. Поэтому, так важно иметь аналитический склад ума, чтобы уметь предугадывать поведение инвестиционных активов на изменение экономической обстановки на финансовом рынке.

4.Диверсификация

Вот без чего, но без диверсификации инвестиционных активов практически невозможно снизить риски потери своего капитала. Поэтому, формируя инвестиционный портфель, необходимо так распределить свой капитал в инвестиционные активы, чтобы в случае убыточности одного актива остались другие, с которых вы смогли бы получить прибыль. Тогда потеря капитала не будет восприниматься очень болезненно, и вы не потеряете все свои денежные средства.

Из чего может формироваться инвестиционный портфель

При формировании портфеля инвестиций необходимо, чтобы он соответствовал следующим требованиям:

- приносить максимум прибыли;

- иметь наименьшие риски;

- все активы должны быть ликвидными, чтобы обеспечить быстрый выход из позиции в случае необходимости.

К самым распространенным и популярным составляющим инвестиционного портфеля относятся:

Акции – рисковые ценные бумаги, которые могут принести очень большую прибыль, не которые из которых за короткий срок могут сделать человека богатым.

Облигации – это более консервативный вид ценных бумаг, которые не подходят для краткосрочных вложений. Рассчитаны на пассивных инвесторов. которые предпочитают получать прибыль медленно но верно.

Фьючерсы и опционы – это такой вид вложений на РЦБ, который по-другому можно обозвать, как ставки на экономические события в стране. При таких вложениях обязательно необходимо иметь специальные знания и умения. Но, не смотря на это, данный способ инвестирования является прекрасным вариантом для новичков.

Банковские депозиты и вклады. Вложение денег в банк, как было, так и остается самым надежным способом инвестирования своих денежных средств. Здесь вкладчик практически гарантированно получит обратно вложенную сумму с небольшим доходом, только покрывающим инфляцию.

Данный финансовый инструмент идеально подходит для накопления необходимой суммы денежных средств и для создания «подушки безопасности».

Валюта других стран. Здесь необходимо уметь трезво оценивать экономическую обстановку в стране, в валюту которой собираетесь вкладывать свои средства, и ее дальнейшие перспективы. То есть, вкладчик должен хорошо разбираться в экономике, уметь анализировать и делать дальнейшие прогнозы. Новичкам, не имеющим достаточных для этого знаний и умений, здесь делать нечего.

Вложения в драгоценные металлы. Драгоценные металлы на протяжении нескольких столетий является такой валютой, которая гарантированно приносит своим вкладчикам хороший доход. Правда, чтобы получить ощутимую прибыль, необходимо вкладывать свои средства на относительно длительное время.

Как правильно инвестировать в золото, можете прочитать в этой статье.

Особое внимание здесь заслуживает ОМС (обезличено — металлический счет) – очень интересный инвестиционный инструмент, при котором вкладчику выдается на руки сертификат о владении определенным количеством драгоценных металлов. На них начисляются проценты, которые вместе с вложенной суммой можно забрать в любой момент. А при увеличении стоимости металла, ваш счет будет увеличиваться соответственно.

Реальные инвестиции – это инвестирование своих денежных средств в недвижимость, бизнес, долю стартапа и другие подобные активы. То есть, в то, что хоть как-то можно потрогать.

Это основной и самый распространенный набор финансовых инструментов, в которые инвесторы вкладывают свои средства. Правда, конкретного и определенного набора активов, из которых формируется инвестиционный портфель, не существует. Каждый выбирает их для себя сам. Но, все же, основой большинства портфелей инвестиций являются ценные бумаги, преимущественно облигации. А у более консервативных инвесторов львиную долю составляют вклады в банки.

Как открыть вклад в банке, можете прочитать в этой статье, а открытие онлайн — вклада — в этой.

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

С теорией мы разобрались, теперь можно перейти к практическим действиям. А именно, рассмотрим пошаговый план формирования инвестиционного портфеля.

Шаг 1. Ставим правильную инвестиционную цель

Любой инвестор всегда должен знать, зачем он вкладывает свои денежные средства в тот или иной инвестиционный инструмент, и, что он в конечном итоге хочет получить. Чем четче и конкретнее будет цель, тем эффективнее будет его инвестиционная деятельность. Если у инвестора в голове расплывчатые соображения, и он точно не знает, чего хочет, то и его действия будут соответствующие: расплывчатые, неточные и невнятные.

К тому же, ваша инвестиционная цель обязательно должна быть реальной. То есть, не нужно «прыгать выше головы» и пытаться достичь недосягаемое, все равно не допрыгнете, только надорветесь и разочаруетесь.

Новичкам лучше обратиться за помощью к профессиональному консультанту, слушать мудрые советы опытных инвесторов и следовать им.

Шаг 2. Выбираем инвестиционную стратегию

Инвестиционная стратегия выбирается исходя из личных соображений самого инвестора и того, что в конечном итоге он хочет достичь.

На самом деле, существует три основных инвестиционных стратегии:

- Агрессивная стратегия — это стратегия, которая предполагает получение большого дохода за короткие сроки. Инвестор при такой стратегии должен быть активным, постоянно покупать. продавать и реинвестировать. Данная стратегия требует времени, знаний и средств.

- Консервативная стратегия – это стратегия, которая предполагает пассивный подход к инвестированию, то есть выжидание. Ее цель – получение стабильного дохода при минимуме риска. в основном выбирают люди, не желающие рисковать своими средствами, и новички без необходимых знаний и умений.

- Умеренная стратегия предполагает комбинирование агрессивной и консервативной стратегии. Здесь риски и доходность находится на одном уровне. Как правило. это вложения в долгосрочные инвестиции.

Шаг 3. Выбираем брокера

Лучше буде, если вы выберете себе надежного брокера, который будет вам помогать и направлять на правильный путь. Для этого проведите анализ деятельности нескольких брокерских компаний, почитайте о них отзывы и поспрашивайте у опытных инвесторов.

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Здесь вам будет необходимо провести анализ рынка и выбрать инвестиционные активы, соответствующие вашим инвестиционным целям и выбранной стратегии.

Для начала вам будет необходимо получить всю необходимую информацию о имеющихся объектах инвестирования: почитайте специализированные сайты, статьи, книги и т.д.. После того, как вы начнете в них разбираться, и отличать их друг от друга, можно будет переходить к практике.

Особенно на самом начале своей инвестиционный деятельности, портфель инвестиций лучше формировать преимущественно из консервативных инвестиционных активов. Для новичков их доля должна быть около 50%. По мере повышения своей финансовой грамотности и получения необходимого опыта, можно будет сократить долю консервативных инвестиций, постепенно увеличивая умеренные и агрессивные.

В любом случае, выбирать необходимо только те инвестиционные объекты, в которых вы хоть немного разбираетесь. А на себя необходимо брать только те риски в виде потери капитала, которые вы психологически готовы перенести.

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Сформировать инвестиционный портфель мало, его еще нужно постоянно оптимизировать. Например, если в нем находятся акции компании, показатели которой регулярно падают, от них нужно избавляться. Можно, конечно, их и оставить, но здесь нужно иметь твердую веру в то, что они снова поднимутся в цене.

В любом случае, каждый инвестор сам выбирает, как часто ему оптимизировать свой портфель. Консерваторы, например, редко меняют свои объекты инвестирования, а вто агрессивные инвесторы делают это с завидной регулярностью.

Шаг 6. Получаем прибыль

Получение прибыли – это конечная цель любого инвестора. Каждый инвестор вправе сам для себя решать, как ею распорядиться. Кто-то использует ее, как постоянный источник пассивного дохода, а кто-то направляет на расширение инвестиционного портфеля.

Управление инвестиционным портфелем

Грамотно сформированный инвестиционный портфель при эффективном его управлении может принести владельцу внушительную прибыль. Правда, для этого необходимо понимать, что из себя представляет эффективное управление инвестиционным портфелем. А теперь попробуем разобраться в этом по порядку.

Управление инвестиционным портфелем – это совершение ряда последовательных действий, направленные на сохранение и преумножение, вложенного в инвестиционные активы, капитала.

Причем, эти действия должны способствовать снижению уровню риска потери вложенных средств и содействовать увеличению дохода.

На сегодняшний день существует два метода управления инвестиционным портфелем:

- активный;

- пассивный.

1.Активный метод управления инвестиционным портфелем

Данный метод предусматривает постоянный анализ инвестиционного рынка с целью покупку выгодных активов и продажи низкодоходных. Таким образом, инвестор постоянно мониторит, наблюдает и приобретает наиболее интересные предложения по различным инвестиционным активам, что приводит к быстрому и резкому изменению в зависимости от состояния рынка инвестиций состава инвестиционного портфеля.

Существует три основных способа активного управления инвестиционным портфелем:

- сравнение прибыли старых инвестиций с новыми;

- продажа нерентабельных активов и покупка прибыльных;

- постоянное обновление инвестиционного портфеля, его реструктуризация.

Общий смысл активного управления заключается в том, что инвестор должен непрерывно отслеживать экономическую обстановку в стране, мониторить финансовый рынок, анализировать котирвки, курсы акций и предполагать возможные изменения.