Продолжительность оборота капитала формула по балансу: Оборачиваемость оборотного капитала. Формула

Анализ финансовой отчетности

Основные понятия деловой активности предприятия

Оценка деловой активности и эффективности деятельности предприятия является завершающим этапом финансового анализа.

Термин «деловая активность» начал использоваться в отечественной учетно-аналитической литературе сравнительно недавно – в связи с внедрением широко известных в различных странах мира методик анализа финансовой отчетности на основе системы аналитических коэффициентов. Безусловно, трактовка данного термина может быть различной. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение предприятия на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия; в этом случае словосочетание «деловая активность» представляет собой, возможно, не вполне удачный перевод англоязычного термина «business activity», как раз и характеризующего соответствующую группу коэффициентов из системы показателей.

Деловая активность предприятия проявляется в динамичности его развития, достижении им поставленных целей, что отражают натуральные и стоимостные показатели, в эффективном использовании экономического потенциала, расширении рынков сбыта своей продукции.

Деловая активность предприятия характеризует результаты и эффективность текущей основной деятельности. Текущая деятельность предприятия может быть охарактеризована с различных сторон. Основными оценочными показателями традиционно считаются объем реализации и прибыль. Помимо них в анализе применяют показатели, отражающие специфику производственной деятельности предприятия. Динамику основных показателей характеризуют путем сопоставления темпов их изменения. В частности, является оптимальным следующее соотношение темповых показателей, представленных следующим неравенством (41)

(41)

где Tс, Tр, Tп – соответственно темп изменения совокупного капитала, авансированного в деятельность предприятия, объема реализации и прибыли.

Неравенства, рассматриваемые слева направо, имеют очевидную экономическую интерпретацию.

Так, первое неравенство означает, что экономический потенциал предприятия возрастает, то есть масштабы его деятельности увеличиваются.

Второе неравенство указывает на то, что по сравнению с увеличением экономического потенциала объем реализации возрастает более высокими темпами, то есть ресурсы предприятия используются более эффективно, повышается отдача с каждого тенге, вложенного в активы.

Из третьего неравенства видно, как правило, об имевшемся в отчетном периоде относительном снижении издержек производства и обращения как результате действий, направленных на оптимизацию технологического процесса и взаимоотношений с контрагентами.

Приведенное соотношение можно условно назвать «золотым правилом экономики предприятия» (по аналогии с «золотым правилом механики»). Безусловно, возможны и отклонения от этой идеальной зависимости, причем не всегда их следует рассматривать как негативные.

Например. Освоение новых перспективных направлений приложения капитала, реконструкция и модернизация действующих производств могут нарушить это «золотое правило».

Такая деятельность всегда сопряжена со значительными вложениями финансовых ресурсов, которые по большей части не дают сиюминутной выгоды, но в перспективе могут окупиться с лихвой.

При анализе необходимо принимать во внимание влияние инфляции, которая может существенно искажать динамику основных показателей. Устранение этого негативного фактора и получение более обоснованных выводов о динамике показателей осуществляется по методике, основанной на применении индексов цен.

Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств.

Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости, позволяющих определить, насколько эффективно предприятие использует свои средства.

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

Отдельные виды активов имеют различную скорость оборота, то есть скорость превращения их в денежную форму. Длительность нахождения средств в обороте определяется совокупным влиянием ряда разнонаправленных факторов внешнего и внутреннего характера.

К числу первых следует отнести сферу деятельности предприятия (производственная, снабженческо-сбытовая, посредническая и др.), отраслевая, масштабы предприятия и ряд других.

Не меньшее воздействие на оборачиваемость активов предприятия оказывает экономическая ситуация в стране и связанные с ней условия хозяйствования предприятий.

Так, протекающие в стране инфляционные процессы, отсутствие у большинства предприятий налаженных хозяйственных связей с поставщиками и покупателями приводят к вынужденному накапливанию запасов, значительно замедляющему процесс оборота средств.

В то же время следует подчеркнуть, что период нахождения средств в обороте в значительной степени определяется внутренними условиями деятельности предприятия, в первую очередь эффективностью стратегии управления его активами.

В зависимости от применяемой ценовой политики, сформированной структуры активов, используемой методики оценки товарно-материальных запасов предприятие имеет большую или меньшую свободу воздействия на длительность оборота своих средств.

Коэффициенты деловой активности имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платежеспособность предприятия.

Кроме того, увеличение скорости оборота средств отражает при прочих равных условиях повышение производственно-технического потенциала предприятия.

Показатели, характеризующие деловую активность предприятия, можно представить в виде качественных и количественных критериев на рисунке 8.

Рисунок-8 – Группировка показателей деловой активности

Показатели, характеризующие деловую активность предприятия

К обобщающим показателям оценки эффективности использования ресурсов предприятия относятся показатели: ресурсоотдача и коэффициент устойчивости экономического роста.

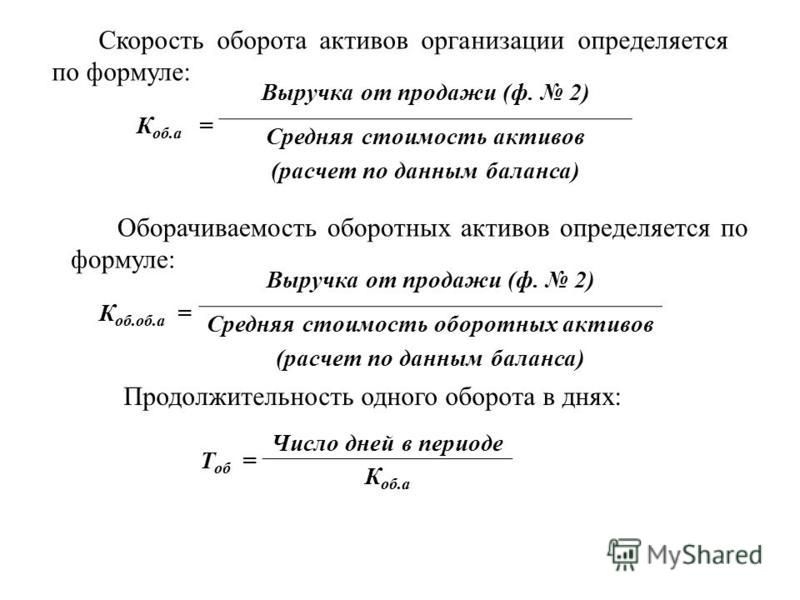

Ресурсоотдача (коэффициент оборачиваемости авансированного капитала) характеризует объем реализованной продукции, приходящийся на один тенге средств, вложенных в деятельность предприятия. Он рассчитывается по формуле (42)

(42)

где KOA – коэффициент общей оборачиваемости капитала;

ДN – доход от реализации продукции и оказания услуг;

CR – авансированный капитал.

Коэффициент общей оборачиваемости средней за период величины общего капитала дает наиболее обобщенное представление о деловой активности предприятия. Исчисляемый отношением дохода от реализации к средней величине валюты баланса (всего капитала), он отражает количество оборотов всего капитала предприятия и характеризует эффективность использования всех имеющихся ресурсов независимо от источников их привлечения. Этот показатель варьирует в зависимости от отрасли, отражая особенности производственного процесса.

При сопоставлении коэффициента общей оборачиваемости для одного или разных предприятия за разные годы необходимо проверить, обеспечено ли единообразие в оценке среднегодовой суммы активов.

Например, если на одном предприятия основные средства оценены с учетом амортизации, начисленной по методу равномерного прямолинейного списания, а на другом использовался какой-либо метод ускоренной амортизации, то во втором случае оборачиваемость будет завышена. Более того, этот показатель при прочих равных условиях будет тем выше, чем больше изношены основные средства предприятия. Отмеченные обстоятельства требуют, чтобы анализ коэффициента общей оборачиваемости капитала производился с учетом необходимых корректировок.

Следующим показателем деловой активности является оборачиваемость основных средств. Этот показатель представляет собой фондоотдачу, т.е. характеризует эффективность использования основных производственных фондов предприятия за период. Рассчитывается делением дохода (выручки) от реализации на среднюю за период величину основных средств по их остаточной стоимости.

Повышение коэффициента фондоотдачи может быть достигнуто как за счет относительно невысокого удельного веса основных средств, так и за счет их высокого технического уровня. Разумеется, его величина колеблется в зависимости от отрасли и ее капиталоемкости. Однако общие закономерности здесь таковы, что чем выше коэффициент, тем ниже издержки отчетного периода. Низкий коэффициент свидетельствует либо о недостаточном доходе от реализации продукции, либо о слишком высоком уровне вложений в эти виды активов.

Разумеется, его величина колеблется в зависимости от отрасли и ее капиталоемкости. Однако общие закономерности здесь таковы, что чем выше коэффициент, тем ниже издержки отчетного периода. Низкий коэффициент свидетельствует либо о недостаточном доходе от реализации продукции, либо о слишком высоком уровне вложений в эти виды активов.

Более точно, на наш взгляд, оборачиваемость основных средств характеризует коэффициент оборачиваемости их, который определяется отношением накопленного за год износа к среднегодовой стоимости основных средств.

Этот показатель целесообразно исчислять раздельно по пассивной и активной части основных средств. Повышение коэффициента оборачиваемости основных средств означает ускорение процесса воспроизводства.

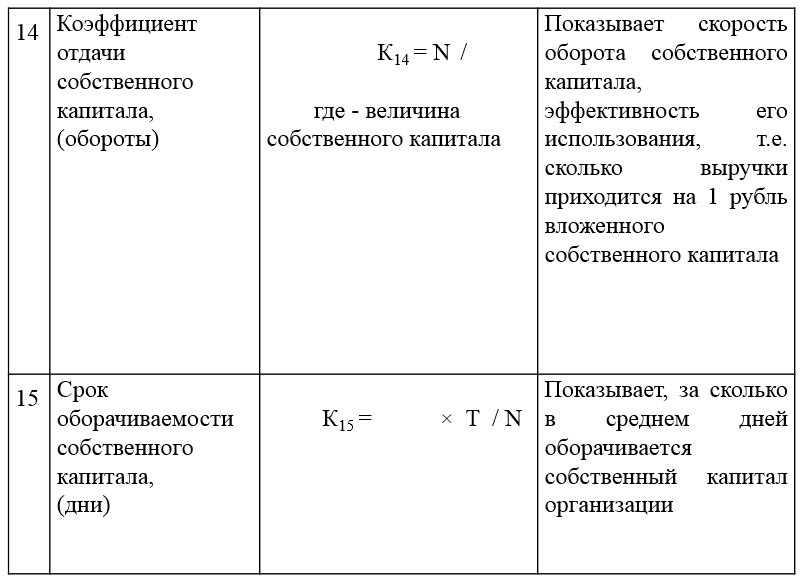

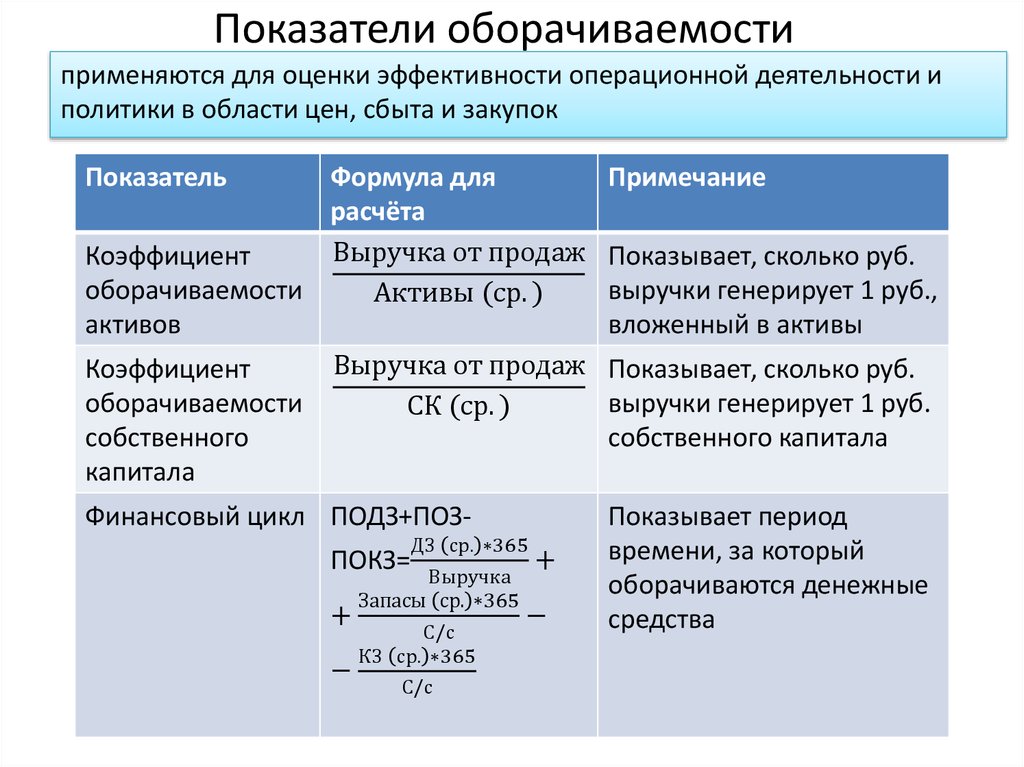

Следующий коэффициент деловой активности – это коэффициент оборачиваемости собственного капитала. Он определяется по формуле (43)

(43)

где KOC – коэффициент оборачиваемости собственного капитала;

ДN – доход от реализации продукции и оказания услуг;

CR – собственный капитал.

Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он определяет либо излишки продаж, либо их недостаток; с финансовой скорость оборота вложенного собственного капитала; с экономической активность денежных средств, которыми рискуют собственники предприятий (акционеры, государство или иные собственники). Если коэффициент слишком высок, что означает значительное превышение уровня продаж над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, когда кредиторы больше участвуют в деле, чем собственники. В этом случае отношение обязательств к собственному капиталу увеличивается, снижается безопасность кредиторов, и предприятие может иметь серьезные затруднения, связанные с уменьшением доходов. Напротив, низкий коэффициент означает бездействие части собственного капитала. В этом случае коэффициент указывает на необходимость вложения собственных средств в другой, более соответствующий данным условиям источник дохода.

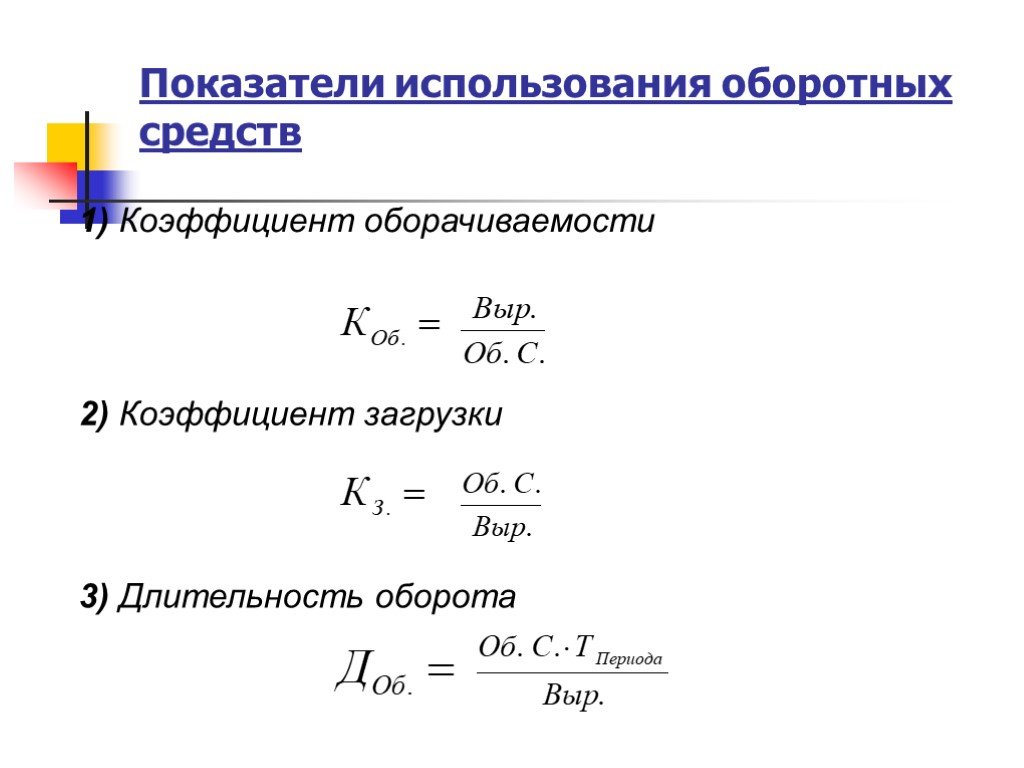

Коэффициент оборачиваемости краткосрочных активов (мобильных средств) или оборотного капитала также характеризует активность предприятия. Он определяется отношением дохода от реализации продукции и оказания услуг к средней величине текущих активов по формуле (44)

(44)

где KOTA – коэффициент оборачиваемости краткосрочных активов;

TAC – средняя величина краткосрочных активов.

Коэффициент оборачиваемости краткосрочных активов (оборотного капитала) показывает скорость их оборота, то есть количество оборотов всех оборотных средств за изучаемый период. Ускорение оборачиваемости краткосрочных активов уменьшает потребность в них, позволяет предприятиям высвобождать часть оборотных средств либо для нужд народного хозяйства (абсолютное высвобождение), либо для дополнительного выпуска продукции (относительное высвобождение).

В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов незавершенного производства и пр. , а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы увеличивают наиболее ликвидные активы хозяйствующего субъекта, в результате чего улучшается его финансовое положение, укрепляется платежеспособность.

, а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы увеличивают наиболее ликвидные активы хозяйствующего субъекта, в результате чего улучшается его финансовое положение, укрепляется платежеспособность.

Скорость оборота краткосрочных активов – это комплексный показатель организационно-технического уровня производственно-хозяйственной деятельности. Увеличение числа оборотов достигается за счет сокращения времени производства и времени обращения. Время производства обусловлено технологическим процессом и характером применяемой техники. Чтобы его сократить, надо совершенствовать технологию, механизировать и автоматизировать труд. Сокращение времени обращения также достигается развитием специализации и кооперирования, улучшением прямых межхозяйственных связей, ускорением перевозок, документооборота и расчетов.

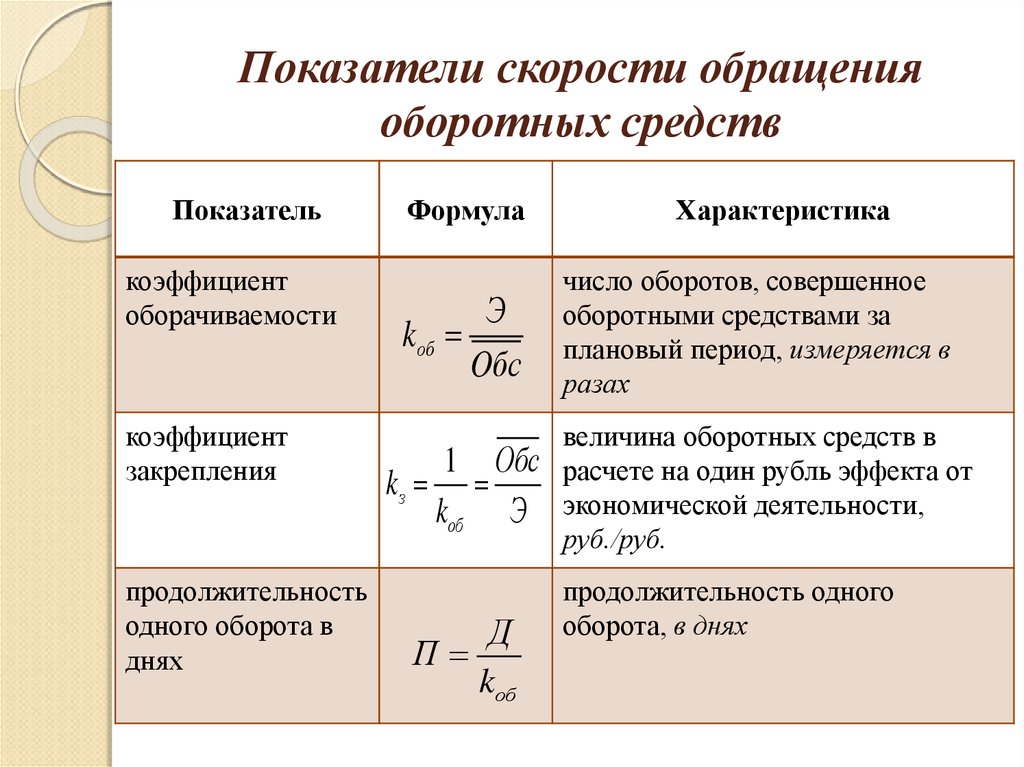

Скорость оборачиваемости краткосрочных активов характери-зуется не только количеством их оборотов, исчисленного по вышеприведенной формуле, но и длительностью оборота, а также коэффициентом закрепления оборотных средств (или оборотного коэффициента оборачиваемости).

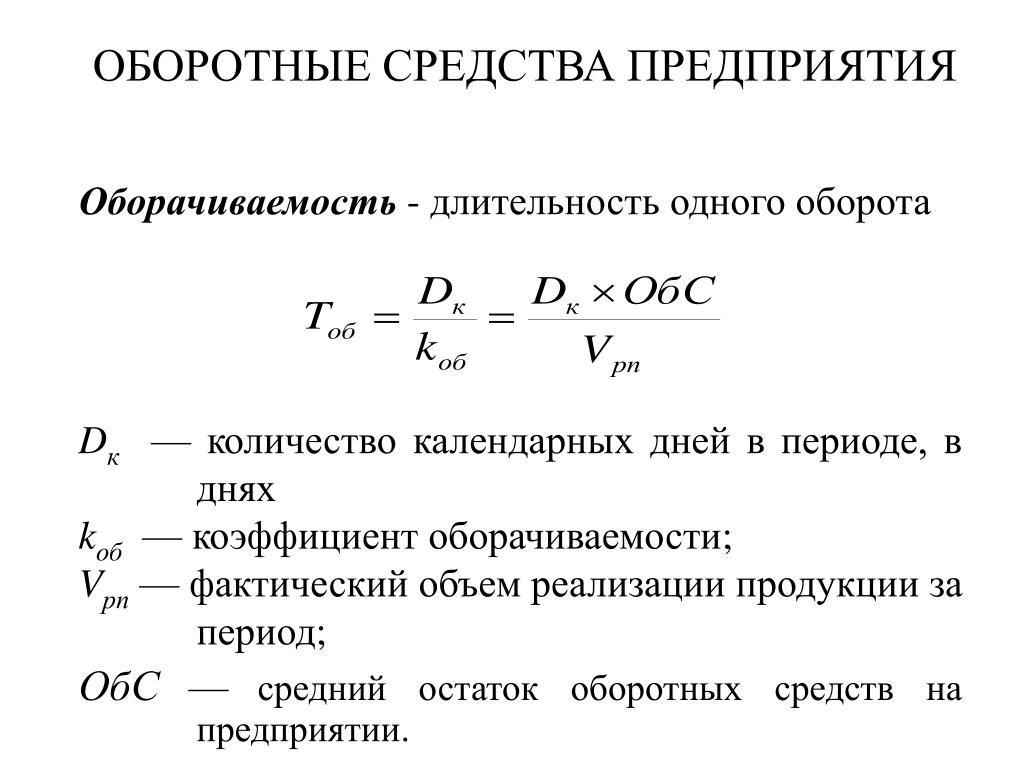

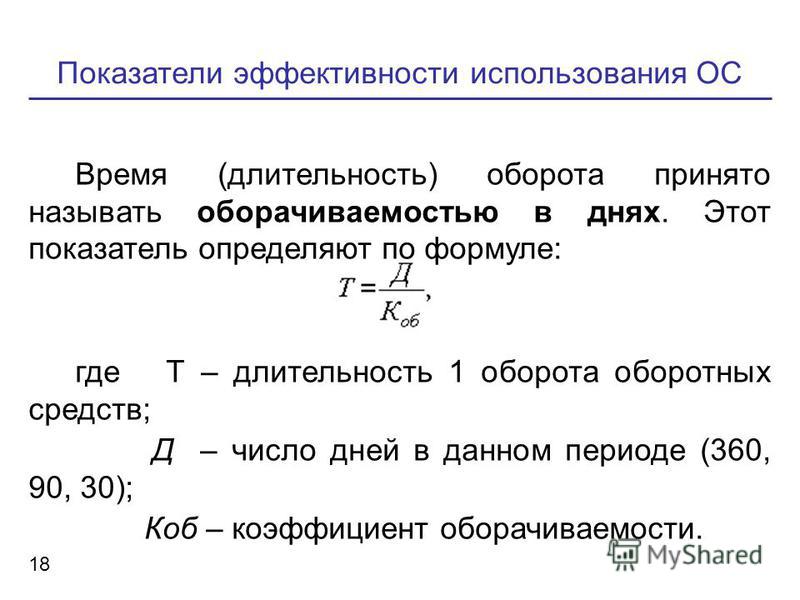

Продолжительность одного оборота краткосрочных активов определяется по формуле (45)

(45)

где До – продолжительность одного оборота в днях.

Коэффициент закрепления оборотных средств, формула (46)

(46)

где KOЗ ;– коэффициент закрепления оборотных средств.

Для выявления причин снижения коэффициента общей оборачиваемости краткосрочных активов следует проанализировать изменения в скорости и процессе оборота отдельных элементов их, расчет которых производится по аналогичным формулам, приведенным выше. Вместо величины всех краткосрочных активов в формулы подставляется величина отдельного элемента их. Частная оборачиваемость отдельных элементов называется слагаемой, если она рассчитывается по доходу от реализации. Совокупность слагаемых частных показателей по всем видам краткосрочных активов даст в результате общий показатель оборачиваемости краткосрочных активов.

Однако действительный оборот отдельных элементов характеризует не общая величина дохода от реализации, а оборот данного элемента (например, для производственных запасов – их расход на производство, для незавершенного производства – выпуск готовых изделий, для остатков готовых изделий на складах – отгрузка продукции, для товаров отгруженных и средств в расчетах – поступление денег на расчетный счет, для остатков денежных средств оборот денежных средств за анализируемый период).

Таким образом, коэффициент оборачиваемости краткосрочных активов показывает скорость оборота всех мобильных средств предприятия. Рост его характеризуется положительно, если сочетается с ростом коэффициента оборачиваемости материальных оборотных средств, и отрицательно, если последний уменьшается.

Коэффициент оборачиваемости товарно-материальных запасов отражает число оборотов товарно-материальных запасов за анализируемый период, то есть скорость реализации. В целом, чем выше значение этого коэффициента, тем меньше средств связано в этой наименее ликвидной статье, тем более ликвидную структуру имеет оборотный капитал и тем устойчивее финансовое положение предприятия. И, наоборот, затоваривание при прочих равных условиях отрицательно отражается на деловой активности предприятия. Расчет коэффициента производится по формуле где в числителе — доход от реализации, а в знаменателе – средняя за период величина стоимости товарно-материальных запасов.

Поскольку товарно-материальные запасы учитываются по стоимости и заготовления (приобретения), то для расчета коэффициента оборачиваемости товарно-материальных запасов используется не доход от реализации, а себестоимость реализованной продукции. При этом расчет осуществляется по формуле (47)

При этом расчет осуществляется по формуле (47)

(47)

где KOMЗ – коэффициент оборачиваемости материальных оборотных средств;

SN – полная себестоимость реализованной продукции;

ЗC – средняя стоимость товарно-материальных запасов.

Чем выше показатель оборачиваемости, тем быстрее запасы превращаются в наличные средства. Снижение его свидетельствует об относительном увеличении товарно-материальных запасов и незавершенного производства или о снижении спроса на готовую продукцию. В большинстве цивилизованных рыночных стран нормативом оборачиваемости запасов являются три оборота, т.е. примерно 122 дня.

В целях нормального хода производства и сбыта продукции товарно-материальные запасы должны быть оптимальными. Наличие меньших по размеру, но более подвижных запасов означает, что меньшая сумма наличных средств предприятия находится в запасах. Накопление товарно-материальных запасов является свидетельством спада активности предприятия по производству и реализации продукции.

Следует иметь в виду, что на величину коэффициента оборачиваемости материальных оборотных средств оказывает влияние не только методика их расчета, но не в меньшей степени и принятая предприятия методика оценки товарно-материальных запасов.

Коэффициент оборачиваемости готовой продукции определяется отношением дохода от реализации продукции к средней за период величине готовой продукции по формуле (48)

(48)

где ГOД/З – коэффициент оборачиваемости готовой продукции;

Г – средняя за период величина готовой продукции по балансу.

Коэффициент оборачиваемости дебиторской задолженности определяется отношением дохода от реализации продукции к средней за период величине дебиторской задолженности по формуле (49)

(49)

где KOД/З – коэффициент оборачиваемости дебиторской задолженности;

где ДO – средняя за период величина дебиторской задолженности.

Коэффициент оборачиваемости дебиторской задолженности используется для оценки качества дебиторской задолженности и ее объема, показывает расширение или снижение коммерческого кредита, предоставляемого субъектом. Если коэффициент рассчитывается по доходу от реализации, формируемого по мере оплаты счетов, рост его означает сокращение продаж в кредит, а снижение – увеличение объема предоставляемого кредита.

Если коэффициент рассчитывается по доходу от реализации, формируемого по мере оплаты счетов, рост его означает сокращение продаж в кредит, а снижение – увеличение объема предоставляемого кредита.

Наряду с показателем коэффициента оборачиваемости дебиторской задолженности следует определить средний срок оборота дебиторской задолженности по формуле (50)

(50)

где где ДOД/З – средний срок оборота дебиторской задолженности или период ее погашения.

Этот показатель характеризует время, требуемое клиентам компании на оплату выставленных ею счетов. Снижение этого показателя оценивается положительно, а повышение отрицательно.

Причинами замедления оборачиваемости дебиторской задолженности могут быть:

— ухудшение платежеспособности покупателей;

— несвоевременная отгрузка продукции покупателям;

— отказ потребителей от, оплаты полученной продукции из-за ее низкого качества и других нарушений договорных отношений.

Коэффициент оборачиваемости кредиторской задолженности. Он определяется отношением дохода от реализации продукции или себестоимости реализованной продукции к средней за период величине кредиторской задолженности по формуле (51)

(51)

где KOK/З – коэффициент оборачиваемости кредиторской задолженности;

SЗ – средняя за период величина кредиторской задолженности.

Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита по аналогии с коэффициентом оборачиваемости дебиторской задолженности. Отличие состоит в том, что коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятием, а не предприятием, как при коэффициенте дебиторской задолженности. Рост коэффициента кредиторской задолженности означает увеличение скорости оплаты задолженности предприятия, снижение – рост закупок в кредит.

Одновременно определяется средний срок оборота кредиторской задолженности по формуле (52)

(52)

где где ДOK/З – средний срок оборота кредиторской задолженности.

Этот показатель отражает средний срок возврата долгов предприятия (за исключением обязательств перед банком и по прочим займам).

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств. Следовательно, отсутствие такого максимально необходимого запаса денежных средств свидетельствует о наличии финансовых затруднений у предприятия. В то же время чрезмерная величина денежных средств говорит о том, что реально предприятие терпит убытки, связанные с инфляцией и обесцениванием денег. В этой связи возникает необходимость оценить рациональность управления денежными средствами на предприятии.

Коэффициент оборачиваемости денежных средств рассчитывается по формуле (53)

(53)

где KOДС – коэффициент оборачиваемости денежных средств;

ДСO – оборот денежных средств за анализируемый период;

ДСС – средние остатки денежных средств.

Наряду с коэффициентом оборачиваемости денежных средств, показывающим количество их оборотов в анализируемом периоде, определяется длительность периода оборота денежных средств, позволяющих оценить их достаточность. С этой целью используется формула (54)

(54)

где ДOДС – период оборота денежных средств;

ДР – длительность анализируемого периода.

Особую группу показателей деловой активности предприятия представляют показатели оборачиваемости инвестированного, перманентного и функционирующего капитала, а индекс деловой активности.

Оборачиваемость инвестированного капитала показывает скорость оборота долгосрочных и краткосрочных инвестиций предприятия, включая инвестиции в собственное развитие. Для характеристики этого показателя рассчитывают коэффициент оборачиваемости инвестированного капитала () по формуле (55)

Для характеристики этого показателя рассчитывают коэффициент оборачиваемости инвестированного капитала () по формуле (55)

(55)

где ДИ, КИ – соответственно долгосрочные и краткосрочные инвестиции.

Значения этого коэффициента полезно сравнивать со значениями за этот же период коэффициента оборачиваемости функционирующего капитала. Функционирующий капитал – это капитал непосредственно занятый в производственной деятельности и определяемый как разность между активами и краткосрочными и долгосрочными инвестициями.

Оборачиваемость функционирующего капитала (КOФК) рассчитывается по формуле (56)

(56)

Анализируя значение этого коэффициента, можно увидеть замедление или ускорение оборачиваемости капитала, непосредственно участвующего в производственной деятельности.

Скорость оборота перманентного капитала определяет коэффициент, полученный делением дохода от реализации на среднюю за период величину перманентного капитала по формуле (57)

(57)

где Пер/к – перманентный капитал, который определяется как сумма собственного капитала и долгосрочных обязательств.

Этот коэффициент показывает, насколько быстро оборачивается капитал, находящийся в долгосрочном пользовании у предприятия. Суть значений этого коэффициента схожа с показателем оборачиваемости собственного капитала с той лишь разницей, что при анализе этого коэффициента необходимо учитывать влияние долгосрочных обязательств предприятия.

Индекс деловой активности характеризует эффективность предпринимательства по основной деятельности предприятия за период в сфере управления оборотным капиталом. Рассчитывается посредством умножения; значений за анализируемый период оборачиваемости функционирующего капитала, на доходность операционной деятельности по формуле (58)

(58)

где – коэффициент оборачиваемости функционирующего капитала;

– доходность операционной деятельности.

Таким образом, анализ показателей, характеризующих деловую активность предприятия, позволяет выявить, насколько эффективно предприятие использует свои средства для получения максимальной выгоды и дальнейшего экономического развития.

Продолжительность оборота капитала — Студопедия

Поделись с друзьями:

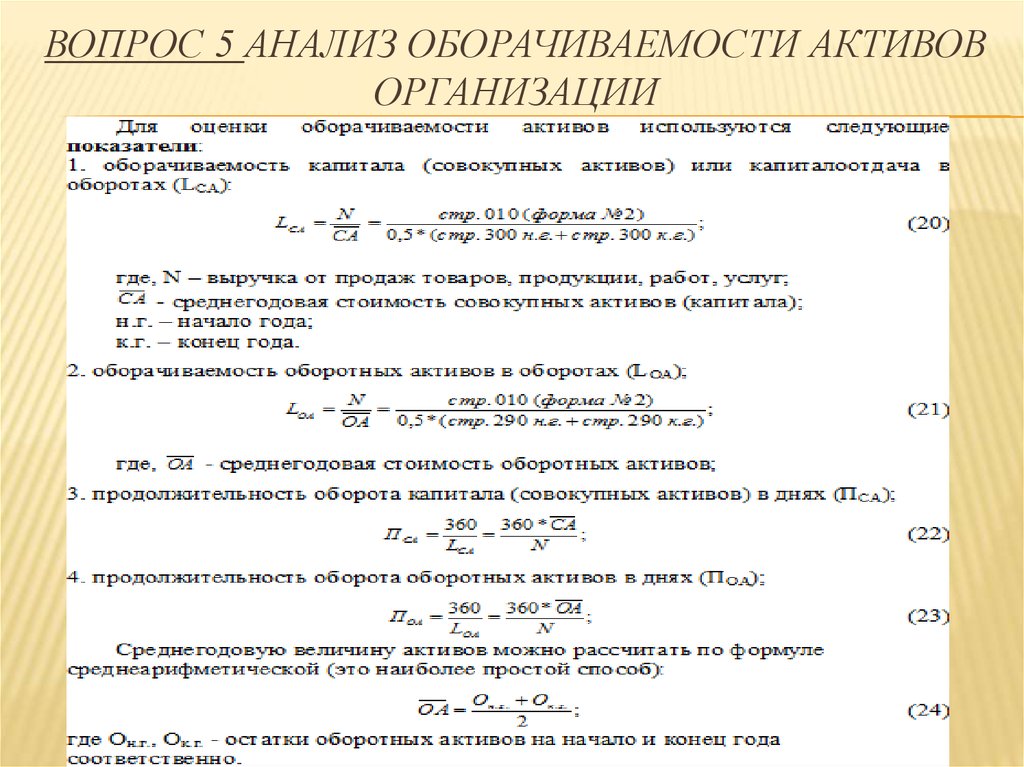

Коэффициент оборачиваемости капитала рассчитывается по формуле

Коб=Выручка (нетто) от реализации продукции / Средняя

сумма капитала за отчетный период (или его отдельных частей).

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (Ке)

Ке=Средняя сумма капитала за отчетный период / Выручка

(нетто) от реализации продукции услуг.

Поб=Средняя сумма капитала (или отдельных его частей)´

´Д / Выручка (нетто) от реализации продукции услуг,

или

где Д – количество календарных дней в анализируемом периоде (год – 360 дней, квартал – 90 дней, месяц – 30 днй).

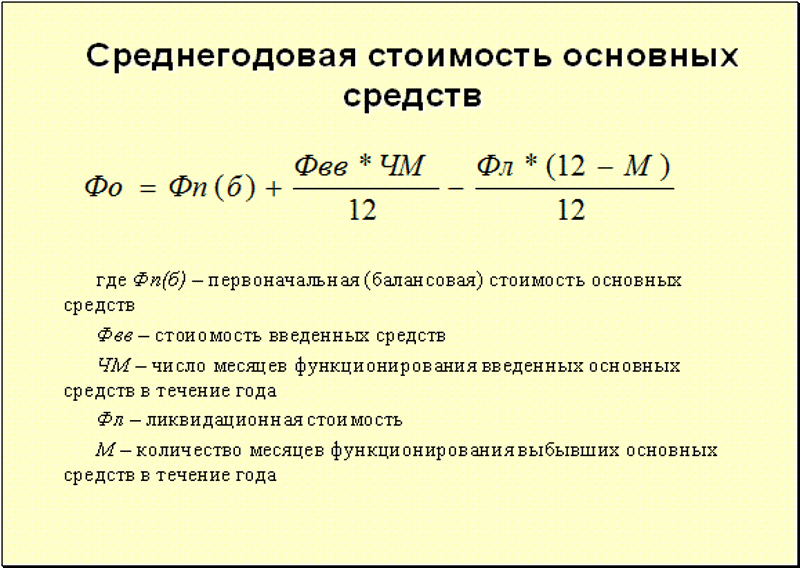

Средние остатки всего капитала и его составных частей рассчитываются по среднехронологической: 1/2 суммы на начало периода плюс остатки на начало каждого следующего месяца плюс 1/2 остатка на конец периода и результат делится на количество месяцев в отчетном периоде._(2).ppt_images/prezentaciya_tema_7._(nov)_(2).ppt_37.jpg)

При определении оборачиваемости всего капитала сумма оборота должна включать общую выручку от всех видов продаж. Если же рассчитываются показатели оборачиваемости только операционного капитала, то в расчет берется только от реализации продукции. Обороты и средние остатки по счетам капитальных вложений в данном случае не учитываются.

Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного капитала, а с другой – от его органического строения: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала, задействованного в операционном процессе, то есть:

(9)

(10)

где КОБ.(СОВ.АКТ) – коэффициент оборачиваемости совокупных активов;

УдОБ.АКТ — удельный вес оборотных активов (оборотного капитала) в общей сумме активов;

КОБ. (ОБ.АКТ) – коэффициент оборачиваемости оборотных активов;

(ОБ.АКТ) – коэффициент оборачиваемости оборотных активов;

ПОБ.(СОВ.АКТ) – продолжительность оборота совокупных активов;

ПОБ.(ОБ.АКТ) – продолжительность оборота совокупных активов.

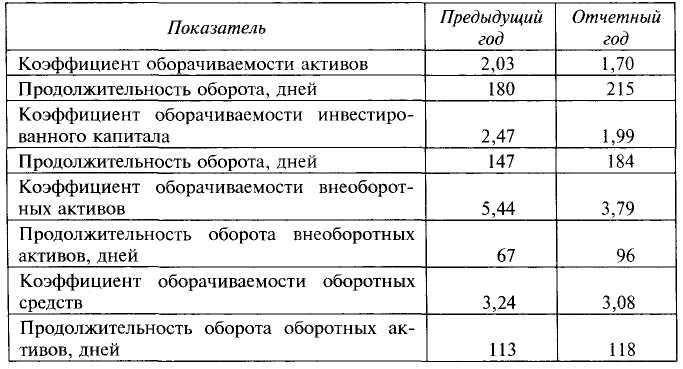

Продолжительность оборота капитала проанализирована в таблице 21.

Таблица 21 – Анализ продолжительности оборота капитала

| Показатели | Значение |

| 1 Выручка (нетто) от реализации товаров, продукции, работ, услуг, млн. р. 2 Среднегодовая стоимость общего капитала, млн. р. 3 Среднегодовая стоимость оборотного капитала, млн. р. 4 Удельный вес оборотных активов в общей сумме среднегодового общего капитала 5 Коэффициент оборачиваемости: 5.1 общего капитала (п.1:п.2) 5.2 оборотного капитала (п.1:п.3) 6 Продолжительность оборота, дни: 6.1 общего капитала (360:п.5.1) 6.2 оборотного капитала (360:п.5.2) |

Показатели оборачиваемости рассчитываются по всем видам активов, по их группам и отдельным видам. Наиболее мобильными активами являются оборотные активы.

Наиболее мобильными активами являются оборотные активы.

На длительность оборота оборотных активов оказывают влияние внешние и внутренние факторы. Внешние: отраслевая принадлежность предприятия, масштабы деятельности, уровень инфляции, хозяйственные связи с партнерами. Внутренние: ценовая политика, эффективность управления, методика оценки запасов и др.

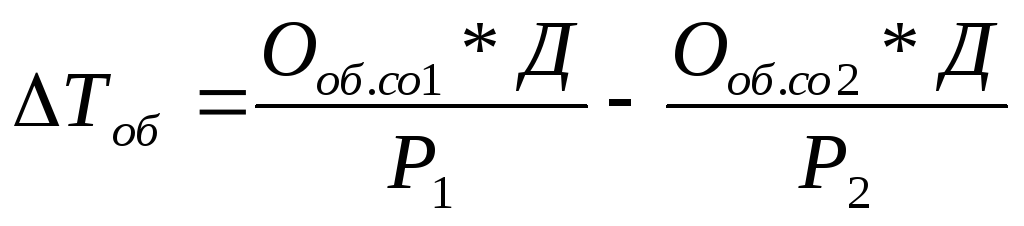

Рассчитывается влияние факторов на изменение продолжительности одного оборота оборотных активов: изменение средних остатков активов и выручки (суммы оборота). Определяется сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости. Формула расчета:

,

где — — выручка от реализации продукции в отчетном периоде,

— продолжительность оборота активов в предыдущем и отчетном периодах, дни.

Пути ускорения оборачиваемости оборотных активов:

1. Сокращение производственного цикла

2. Рациональная организация МТС

3. Недопущение образования излишних и ненужных запасов

Недопущение образования излишних и ненужных запасов

4. Своевременная отгрузка продукции и оформление платежных документов

5. Изучение платежеспособности покупателей и своевременное принятие мер по взысканию дебиторской задолженности

6. Сохранение сроков оборота на всех стадиях кругооборота средств.

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Коэффициент оборачиваемости оборотного капитала Определение и расчет

Обновлено: 17 ноября 2022 г.

Оборачиваемость оборотного капитала — это способ измерить, как ваша компания использует доступный капитал для финансирования продаж и роста. Формула измеряет, как средства идут на операции и приносят прибыль вашей организации. Цель формулы оборачиваемости оборотного капитала состоит в том, чтобы отслеживать эффективность с течением времени и определять области улучшения. Иногда его также называют чистой выручкой от оборотного капитала.

ОСНОВНЫЕ ВЫВОДЫ

- Оборачиваемость оборотного капитала рассчитывает способность использовать имеющиеся средства для обеспечения роста и получения прибыли.

- Чем выше коэффициент оборачиваемости оборотного капитала, тем лучше. Они указывают на то, что ваша компания более прибыльна.

- Оборачиваемость оборотного капитала может стать слишком высокой. Когда это происходит, это признак того, что вашей компании необходимо привлечь дополнительный капитал для будущего роста продаж.

Коэффициент оборачиваемости оборотного капитала Формула

Во-первых, вам нужно собрать соответствующие данные для использования в вашей формуле. Определите чистый годовой объем продаж, суммировав возвраты, надбавки и скидки. Затем вычтите это число из валового объема продаж компании. Оба числа должны быть из одного периода. Большинство предприятий рассчитывает на годовой основе.

Теперь найдите свой средний оборотный капитал за тот же период. Возьмите свои средние текущие активы и вычтите свои средние текущие обязательства.

Возьмите свои средние текущие активы и вычтите свои средние текущие обязательства.

Пример оборотного капитала

Предположим, что чистая выручка вашего бизнеса за календарный год составляет 10 миллионов долларов. Ваш средний оборотный капитал за тот же период составлял 2,5 миллиона долларов. Когда вы используете формулу, 10 миллионов долларов / 2,5 миллиона долларов = 4. Это означает, что на каждый доллар оборотного капитала ваш бизнес принес доход в размере 4 долларов.

Что означает оборотный капитал для вашего бизнеса?

Высокие доходы хороши для вашей компании. Высокая оборачиваемость оборотного капитала означает, что вы умеете управлять краткосрочными активами и обязательствами. Когда продажи высоки, вы получаете большую прибыль.

Низкий коэффициент может быть признаком того, что вы используете слишком много дебиторской задолженности и запасов для стимулирования продаж. Эта модель часто приводит к тому, что у вас слишком много безнадежных долгов и устаревших запасов. Если вы хотите увидеть, как ваш бизнес работает по сравнению с другими, важно сосредоточиться на предприятиях в той же отрасли. Средняя оборачиваемость оборотного капитала для другой отрасли может сильно отличаться от вашей.

Если вы хотите увидеть, как ваш бизнес работает по сравнению с другими, важно сосредоточиться на предприятиях в той же отрасли. Средняя оборачиваемость оборотного капитала для другой отрасли может сильно отличаться от вашей.

Советы по управлению оборотным капиталом

Для наилучшего управления оборотным капиталом необходимо провести анализ соотношения операционных расходов, например:

- Денежный поток

- Текущие активы

- Текущие обязательства

Вы также должны обратить внимание на коэффициенты сбора и оборачиваемости запасов. Когда вы хорошо управляете капиталом, у вас также есть сильный цикл конвертации денежных средств (CCC). Это означает, что вы можете быстро конвертировать активы и пассивы в доход (наличные деньги).

Важно тщательно отслеживать оборотный капитал. Если ваш оборотный капитал становится слишком низким, вы рискуете ликвидировать активы для оплаты своих обязательств. Это может быть нисходящей спиралью к банкротству. Один из способов предотвратить это — тщательно контролировать следующее:

Один из способов предотвратить это — тщательно контролировать следующее:

- Управление запасами

- Дебиторская задолженность

- Кредиторская задолженность

Старайтесь иметь большую подушку капитала, которая защитит вас от попадания в минус. Если ваш операционный капитал начинает сокращаться, пересмотрите уровень продаж, чтобы найти области для улучшения.

Резюме

Оборачиваемость оборотного капитала – это формула для расчета средств, доступных для роста и получения прибыли.

Высокий коэффициент оборачиваемости оборотного капитала более благоприятен. Более высокие коэффициенты указывают на прибыльность. Однако слишком высокий коэффициент оборачиваемости оборотного капитала – это плохо. Это может указывать на потребность в дополнительном капитале.

Часто задаваемые вопросы об оборотном капитале

О чем говорит оборачиваемость оборотного капитала?

Он говорит вам, хорошо ли ваше руководство управляет денежными потоками внутри организации. Высокий коэффициент указывает на сильную структуру капитала. Низкий коэффициент указывает на низкое отношение капитала к продажам. В этом случае вам может грозить банкротство.

Высокий коэффициент указывает на сильную структуру капитала. Низкий коэффициент указывает на низкое отношение капитала к продажам. В этом случае вам может грозить банкротство.

Каков хороший коэффициент оборачиваемости оборотного капитала?

Эксперты говорят, что расчет коэффициента оборачиваемости капитала от 1,5 до 2,0 является хорошим. Чем выше, тем лучше в определенной степени. Если число слишком велико, это показатель оборотного капитала, что ваши доступные средства слишком малы. Вам нужно накопить больше капитала.

Каковы преимущества высокого оборотного капитала?

Это дает вам конкурентное преимущество в вашей отрасли. У вас больше гибкости, когда случаются финансовые ловушки. Вы также с меньшей вероятностью будете бороться с инвентарем.

Что это говорит о вашей компании?

Оборотный капитал имеет решающее значение для здоровья вашей компании. Однако оборотный капитал — это больше, чем просто наличные деньги. Это также все активы, которые могут быть использованы для оплаты повседневных операций и дополнительных нужд компании. Способность вашей компании использовать активы для производства продаж можно измерить с помощью общего коэффициента оборачиваемости активов. Сегодня мы рассмотрим, как можно рассчитать общий коэффициент оборачиваемости активов и как интерпретировать полученные результаты.

Это также все активы, которые могут быть использованы для оплаты повседневных операций и дополнительных нужд компании. Способность вашей компании использовать активы для производства продаж можно измерить с помощью общего коэффициента оборачиваемости активов. Сегодня мы рассмотрим, как можно рассчитать общий коэффициент оборачиваемости активов и как интерпретировать полученные результаты.

Что такое оборачиваемость активов?

Прежде чем перейти к обороту активов, нам нужно определить, что представляет собой актив.

Вещи, которые нельзя просто превратить в деньги, называются активами. Примеры основных средств включают офисное оборудование, автомобили, недвижимость и т. д. Нематериальные активы, такие как деловая репутация, авторские права и т. д., также являются частью уравнения. Использование основных средств повышает эффективность деятельности организации, и мы можем расшифровать это, используя формулу общего коэффициента оборачиваемости активов.

Коэффициент оборачиваемости активов показывает, насколько хорошо компания использует свои активы для получения дохода. Это прямое отношение чистой выручки к средней общей сумме активов, которая обычно измеряется ежегодно. Инвесторы могут использовать коэффициент для оценки двух фирм в одном и том же секторе, чтобы увидеть, какая из них лучше распределяет деньги для создания продаж.

Это прямое отношение чистой выручки к средней общей сумме активов, которая обычно измеряется ежегодно. Инвесторы могут использовать коэффициент для оценки двух фирм в одном и том же секторе, чтобы увидеть, какая из них лучше распределяет деньги для создания продаж.

Однако, прежде чем определить коэффициент оборачиваемости активов, необходимо рассмотреть несколько элементов. Во-первых, нематериальные активы не учитываются. Во-вторых, не существует «хорошей» или «плохой» статистики коэффициента оборачиваемости активов, поскольку нет альтернативы сравнению его с отраслевыми нормами или фирмами сопоставимого размера.

Что коэффициент оборачиваемости активов говорит о компании?

Эффективность компании можно измерить коэффициентом оборачиваемости ее активов. Есть несколько способов оценить способность компании получать доход от своих активов. Это хороший показатель того, насколько хорошо бизнес генерирует доход, используя для этого свои активы. При сравнении фирм в одной отрасли это соотношение может помочь экстраполировать эффективность компании. И наоборот, было бы бессмысленно сравнивать коэффициенты оборачиваемости основных средств двух разных компаний в разных секторах.

И наоборот, было бы бессмысленно сравнивать коэффициенты оборачиваемости основных средств двух разных компаний в разных секторах.

Чтобы максимизировать прибыль, корпорация должна иметь высокий коэффициент оборачиваемости активов. С другой стороны, низкий коэффициент оборачиваемости активов предполагает, что фирма не использует должным образом свои активы для создания продаж, что может быть связано с избыточными производственными мощностями, неправильными процедурами сбора или неадекватным управлением запасами.

В целом предпочтительнее более высокий коэффициент оборачиваемости активов. Когда бизнес получает больше дохода от своих активов, чем его конкуренты, он работает более эффективно и получает максимальную отдачу от своих ресурсов. Низкий коэффициент оборачиваемости активов указывает на то, что фирма перепроизводит или недостаточно управляет своими запасами.

Если общий оборот активов компании со временем увеличивается, это говорит о том, что руководство успешно масштабирует фирму и расширяет ее производственные мощности. Крупные инвестиции в определенные области в надежде на то, что в результате вырастет доход, могут иметь место в случае с акциями роста.

Крупные инвестиции в определенные области в надежде на то, что в результате вырастет доход, могут иметь место в случае с акциями роста.

Инвесторы могут найти основные конкурентные преимущества, используя коэффициент оборачиваемости активов. Было бы лучше, если бы вы рассмотрели, почему у одной фирмы коэффициент оборачиваемости активов выше, чем у ее коллег.

Другими словами, когда оборачиваемость активов компании значительно выше, чем у ее конкурентов, это может быть тревожным сигналом. Это может быть признаком того, что руководство компании не инвестирует достаточно, чтобы максимизировать потенциал компании. Снижение коэффициента оборачиваемости активов может быть достигнуто за счет увеличения инвестиций в активы, приносящие доход, что позволяет акционерам получать благоприятную прибыль на свой капитал. Даже если следующая инвестиция не будет столь же успешной, как предыдущая, руководство должно стремиться к максимизации прибыли.

Расчет коэффициента общей оборачиваемости активов

Итак, какова формула общей оборачиваемости активов? Чтобы рассчитать коэффициент оборачиваемости активов, вам необходимо разделить чистый объем продаж на среднюю общую сумму активов.

Финансовый отчет компании должен содержать необходимую вам информацию о чистых продажах. По большей части чистые продажи используются для расчета соотношения возмещений и возвратов. Чтобы объективно проанализировать потенциал активов компании для увеличения продаж, возвраты и возмещения должны быть исключены из общего объема продаж.

Для получения средней общей суммы активов вам просто нужно просуммировать начальный и конечный общие остатки активов, а затем разделить результат на два. В этом расчете используется только среднее значение баланса за два года. Хотя это не обязательно лучшее решение, можно использовать метод средневзвешенного значения.

Формула оборота активов

Чистые продажи ÷ Общие активы = Общий оборот активов

Чистые продажи

Валовые продажи за вычетом возвратов, надбавок и скидок равны чистым продажам.

Чистая выручка = валовая выручка – возвраты – надбавки – скидки

Средняя сумма активов

термин «средние совокупные активы».

Средняя общая сумма активов = (общая сумма активов за текущий год) + (общая сумма активов за предыдущий год) / 2

Общий коэффициент оборачиваемости активов Пример

Как на самом деле работает коэффициент оборачиваемости активов? Вот пример того, о чем мы говорим. Учтите, что компания ABC имеет чистую выручку в размере 750 000 долларов США и общие активы в размере 3 000 000 долларов США. Используя формулу коэффициента оборачиваемости активов, вы можете выяснить, насколько хорошо они приносят доход от активов.

750 000 долл. США / 3 000 000 долл. США = 0,25 х 100 = 25%

Это означает, что стоимость активов компании А обеспечивает 25% чистых продаж. Другими словами, на каждый доллар активов чистая выручка от продаж составляет 25 центов.

Чтобы рассчитать коэффициент оборачиваемости активов, необходимо иметь общее количество активов и чистых продаж.

Коэффициент оборачиваемости активов: ограничения

Коэффициент оборачиваемости активов компании — это только одна часть головоломки при оценке бизнеса. Кроме того, ее концентрация на чистых продажах означает, что компания готова игнорировать прибыльность таких сделок. В результате коэффициенты оборачиваемости активов и рентабельности могут быть более эффективными при совместном использовании.

Кроме того, ее концентрация на чистых продажах означает, что компания готова игнорировать прибыльность таких сделок. В результате коэффициенты оборачиваемости активов и рентабельности могут быть более эффективными при совместном использовании.

Например, инвестор может лучше понять стоимость оборачиваемости активов с точки зрения прибыльности, рассчитав прибыль на активы. Дополнительные сведения о том, как фирма получает прибыль для акционеров, можно получить, используя оборачиваемость активов в анализе DuPont для расчета рентабельности собственного капитала.

С другой стороны, коэффициент оборачиваемости активов может ввести в заблуждение при отсутствии дополнительного контекста. Например, следует отметить, что исторические данные не обязательно являются лучшим ориентиром, когда речь идет о прогнозах. Кроме того, у одних предприятий мало активов, а у других их много. Из-за этого понятно, если эти соотношения кажутся чрезмерно используемыми. Существует широкий спектр эталонных показателей коэффициента оборачиваемости активов в различных отраслях.

Об авторе