Проведение инвентаризации дебиторской и кредиторской задолженности: Инвентаризация дебиторской и кредиторской \ Акты, образцы, формы, договоры \ Консультант Плюс

Инвентаризация дебиторской и кредиторской \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Инвентаризация дебиторской и кредиторской (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Формы документов: Инвентаризация дебиторской и кредиторскойСудебная практика: Инвентаризация дебиторской и кредиторской Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 90 «Основания обеспечительных мер» АПК РФ

(Юридическая компания «TAXOLOGY»)Суд первой инстанции удовлетворил ходатайство налогоплательщика о принятии обеспечительных мер в виде приостановления действия решения налогового органа о привлечении к ответственности до вступления решения арбитражного суда в законную силу. Суд апелляционной инстанции отменил принятые судом первой инстанции обеспечительные меры.

Суд кассационной инстанции, делая вывод об обоснованности отмены обеспечительных мер, указал, что инвентаризация основных средств, дебиторской и кредиторской задолженности общества показала резкое уменьшение активов налогоплательщика, что указывает на отсутствие у общества достаточного количества имущества, за счет которого может быть обеспечено исполнение оспариваемого решения налогового органа, а также на направленность действий общества на перевод активов с целью последующего уклонения от исполнения налоговой обязанности. Суд указал, что сохранение обеспечительных мер может привести к нарушению баланса интересов общества и публичных интересов, а также повлечь за собой утрату возможности исполнения обществом обязанности по уплате налога.Статьи, комментарии, ответы на вопросы: Инвентаризация дебиторской и кредиторскойНормативные акты: Инвентаризация дебиторской и кредиторской

Суд кассационной инстанции, делая вывод об обоснованности отмены обеспечительных мер, указал, что инвентаризация основных средств, дебиторской и кредиторской задолженности общества показала резкое уменьшение активов налогоплательщика, что указывает на отсутствие у общества достаточного количества имущества, за счет которого может быть обеспечено исполнение оспариваемого решения налогового органа, а также на направленность действий общества на перевод активов с целью последующего уклонения от исполнения налоговой обязанности. Суд указал, что сохранение обеспечительных мер может привести к нарушению баланса интересов общества и публичных интересов, а также повлечь за собой утрату возможности исполнения обществом обязанности по уплате налога.Статьи, комментарии, ответы на вопросы: Инвентаризация дебиторской и кредиторскойНормативные акты: Инвентаризация дебиторской и кредиторскойИллюстрированный самоучитель по «1С:Бухгалтерия 7.

7″ › Ведение бухгалтерского и налогового учета › Учет расчетов [страница — 211] | Самоучители по бухгалтерским программам

7″ › Ведение бухгалтерского и налогового учета › Учет расчетов [страница — 211] | Самоучители по бухгалтерским программамУчет расчетов

Учет расчетов с контрагентами по видам договоров

В типовой конфигурации предусмотрена возможность группировки сведений о расчетах с контрагентами по группам договоров, относящихся к какому-то определенному виду. Данная возможность может использоваться для получения сведений о дебиторской и кредиторской задолженности в части отдельных видов деятельности, подразделений, менеджеров и т.п.

Для отнесения договора к определенному виду в справочнике «Договоры» предусмотрен специальный реквизит «Вид договора». Список видов договоров ведется в справочнике «Виды договоров» (меню «Справочники › Виды договоров»). Его рекомендуется заполнить при первоначальном заполнении справочников, перед вводом начальных остатков.

Его рекомендуется заполнить при первоначальном заполнении справочников, перед вводом начальных остатков.

Анализ дебиторской и кредиторской задолженности организации в разрезе видов договоров производится при проведении инвентаризации расчетов с покупателями и поставщиками.

Инвентаризация расчетов с покупателями и поставщиками

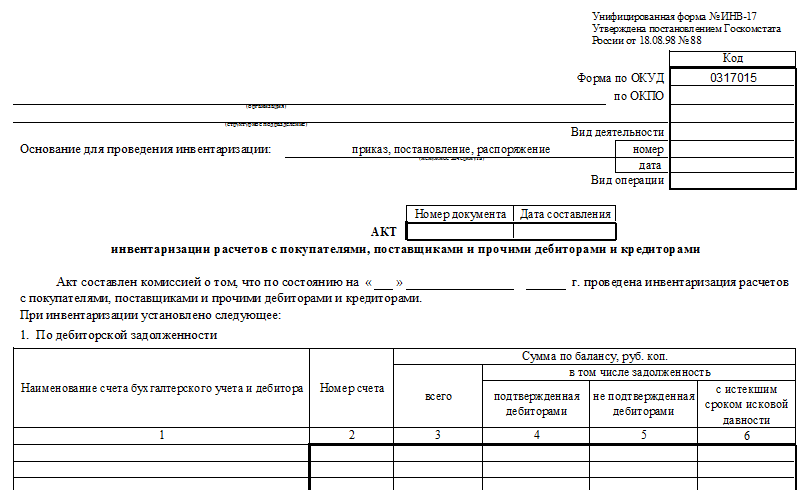

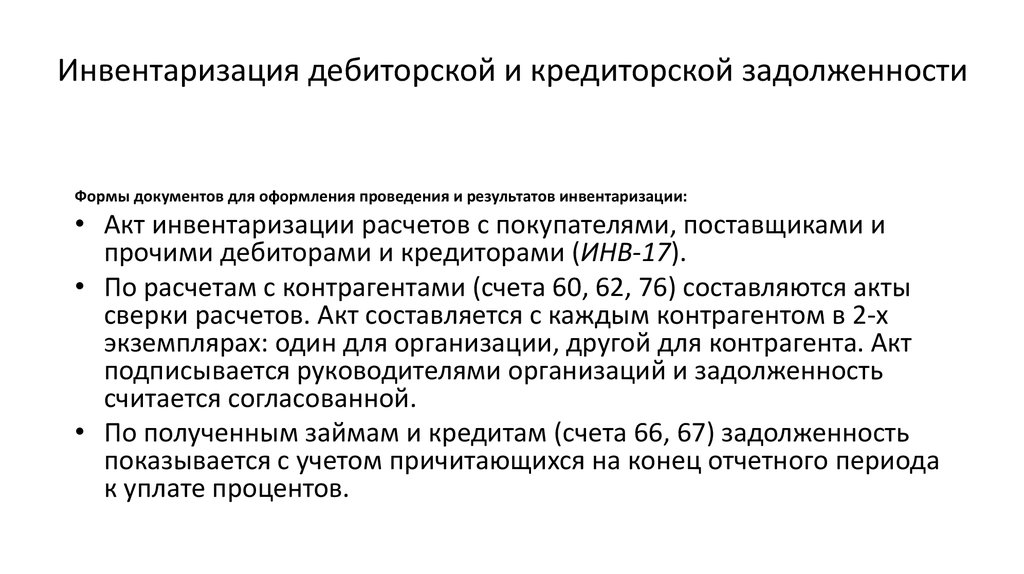

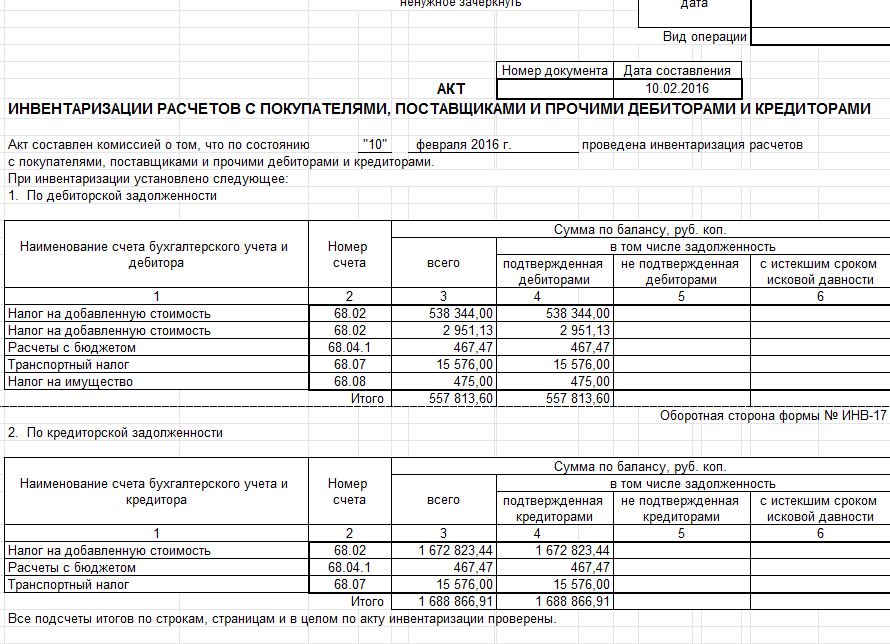

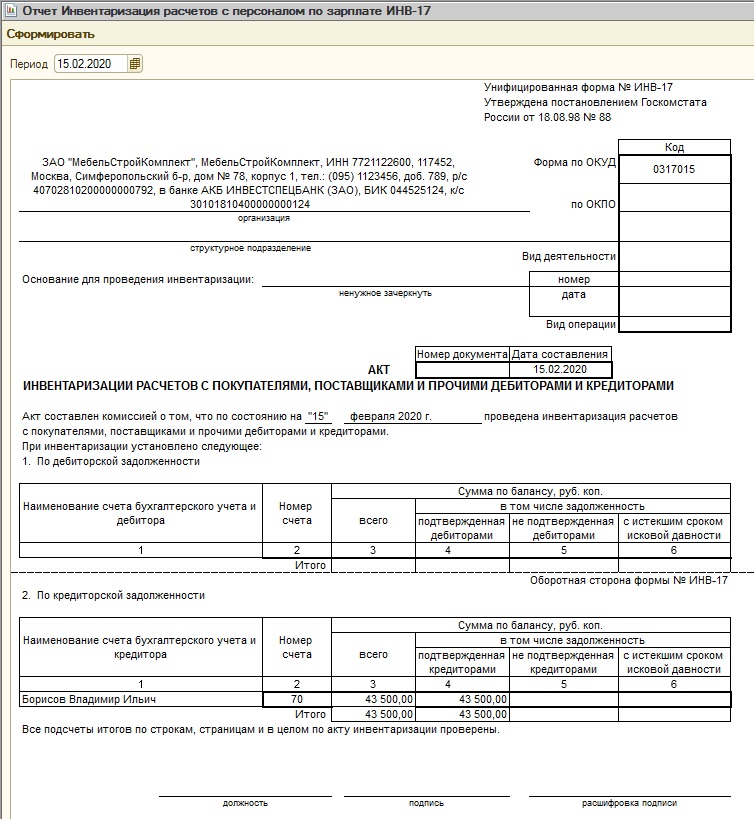

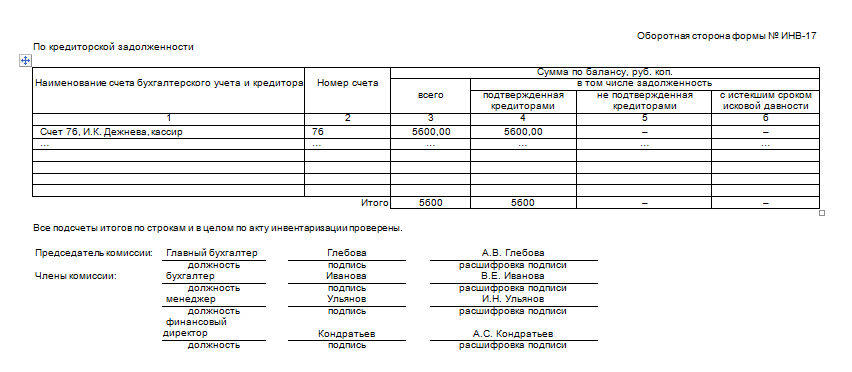

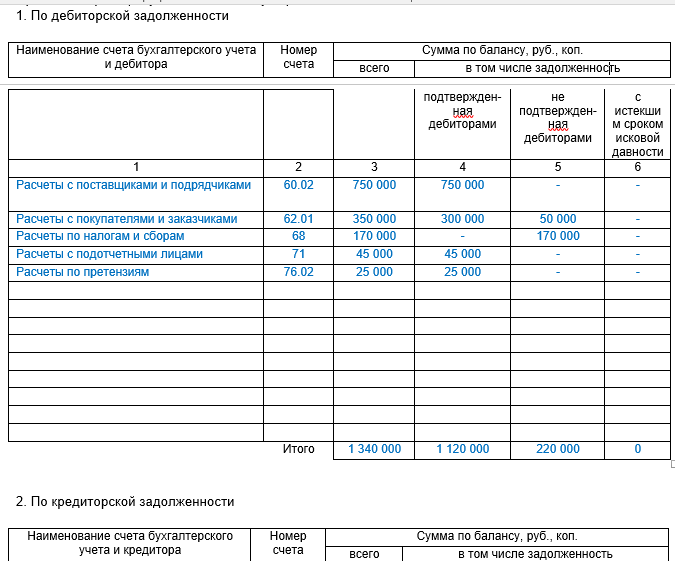

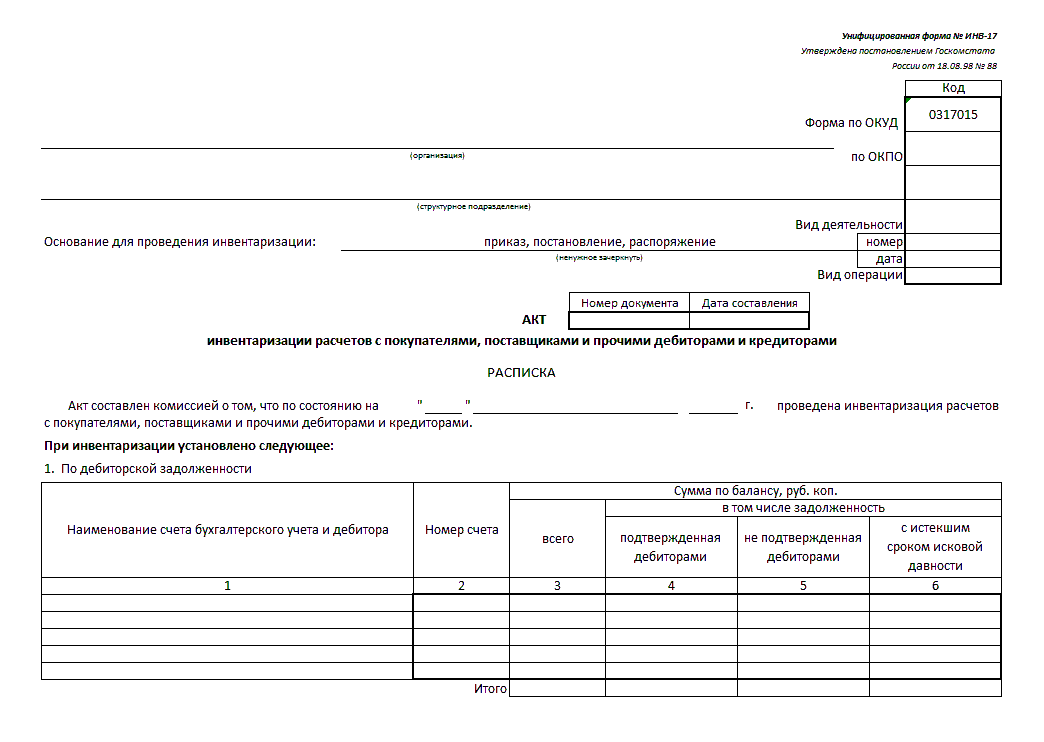

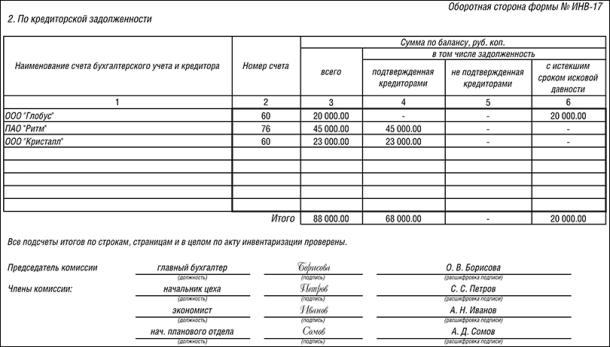

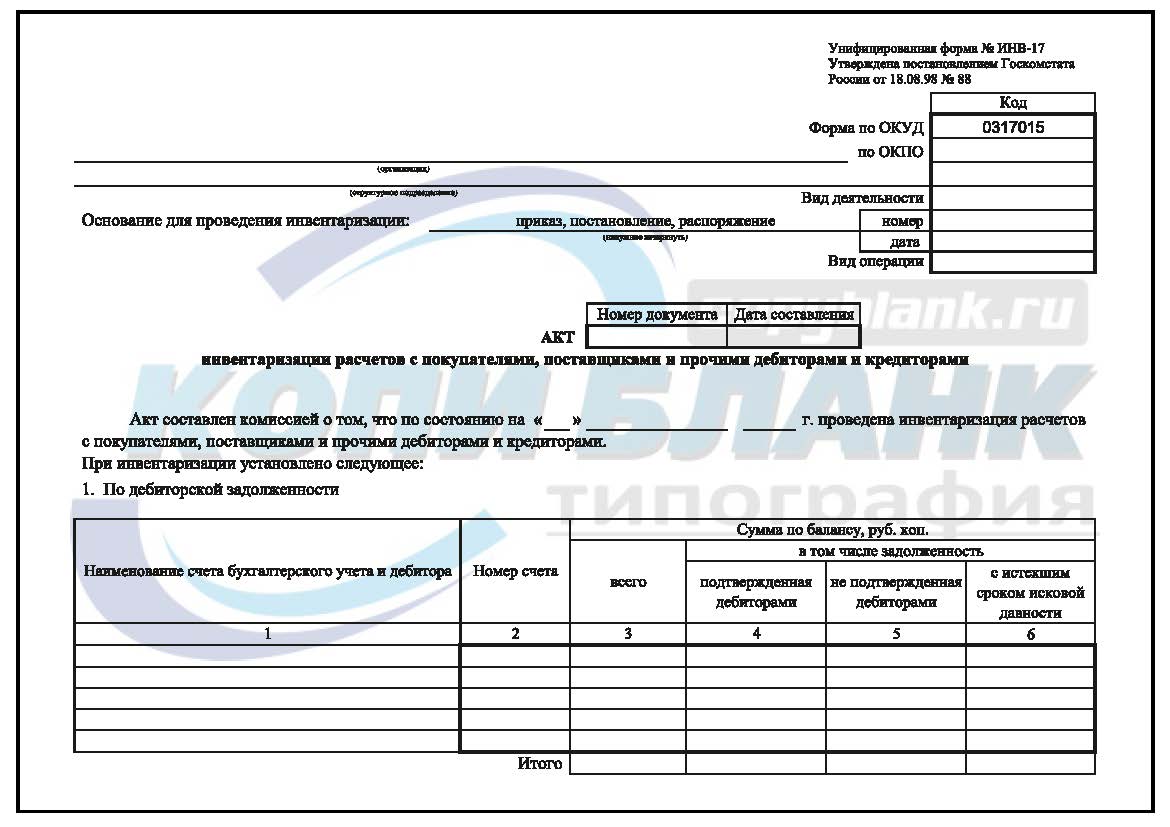

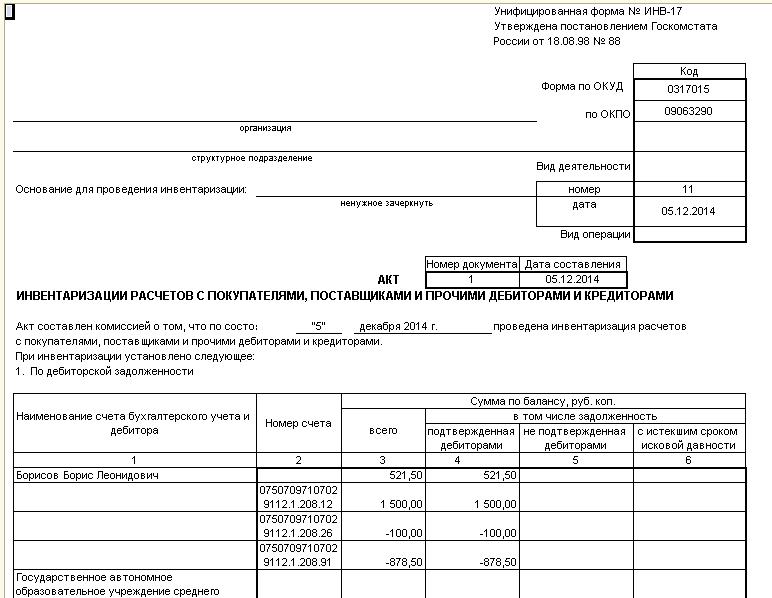

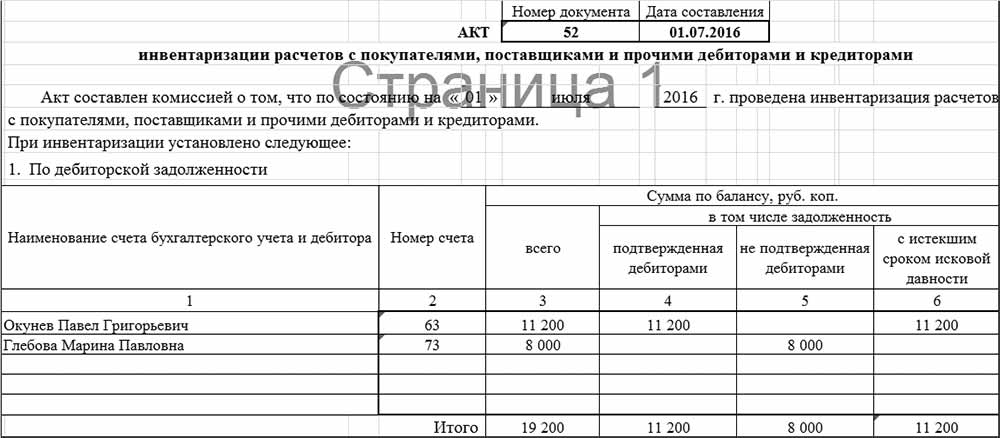

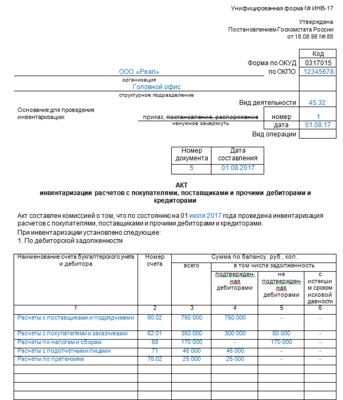

Для проведения инвентаризации расчетов предназначен специализированный отчет «Инвентаризация расчетов с контрагентами» (меню «Отчеты › Специализированные › Инвентаризация расчетов с контрагентами»). Результаты инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами оформляются по унифицированной форме ИНВ-17.

Предусмотрено два варианта формирования отчета:

- Получение унифицированной формы ИНВ-17;

- Проведение анализа задолженности по отдельным видам договоров.

Для выбора определенного варианта в диалоге отчета предназначен флажок «Использовать унифицированную форму ИНВ-17». Если флажок установлен, то в отчет будут выведены данные о текущей дебиторской и кредиторской задолженности организации.

Если флажок установлен, то в отчет будут выведены данные о текущей дебиторской и кредиторской задолженности организации.

При нажатии кнопки «Заполнить» таблицы на закладках «Дебиторская задолженность» и «Кредиторская задолженность» автоматически заполняются данными, которые после этого могут быть скорректированы.

При автоматическом заполнении задолженность в таблице отражается либо как подтвержденная, либо как с истекшим сроком исковой давности. То, что срок исковой давности задолженности истек, определяется с использованием реквизита договора «Дата погашения обязательства» (должно пройти 3 года с даты, когда задолженности должна быть погашена). Графа «Не подтверждено» не заполняется автоматически ее необходимо заполнить вручную.

Заполненную таблицу можно отсортировать по любому из столбцов. Для этого нужно установить курсор на одну из ячеек того столбца, по которому необходимо произвести сортировку и нажать на одну из двух кнопок сортировки, расположенных над таблицей.

После проведения необходимых корректировок следует нажать кнопку «Печать» и получить отчет по форме ИНВ-17.

Если флажок «Использовать унифицированную форму ИНВ-17» снят, то закладки «Дебиторская задолженность» и «Кредиторская задолженность» становятся невидимыми, а на закладке «Параметры» добавляются дополнительные поля для указания значений отбора и группировки данных.

Данный режим рекомендуется использовать для анализа расчетов по отдельным видам договоров. Для получения отчета следует указать нужные параметры и нажать кнопку «Сформировать».

В реквизите «Вид договора» можно указать один конкретный вид договора, по которому будет отбираться отражаемая в отчете задолженность контрагентов.

При необходимости вывести в отчет информацию о задолженности конкретного контрагента необходимо этого контрагента выбрать в реквизите «Контрагент».

Список счетов, по которым можно производить анализ задолженности контрагентов указывается в списке «Счета, по которым производится инвентаризация». Для того чтобы счет участвовал в формировании отчета, он должен быть отмечен в списке счетов.

Для группировки информации в отчете необходимо использовать список «Варианты возможных группировок информации».

Как провести внеплановую инвентаризацию дебиторской задолженности?

назад в раздел Заметки

Дата публикации — 23.03.2021 г.

Автор — Васильева Оксана Николаевна

доцент, к.ю.н., Департамент правового регулирования экономической деятельности

Финансового университета при Правительстве Российской Федерации, г. Москва

Cайт — www.fa.ru

Правила проведения инвентаризации дебиторской задолженности прописаны в ФЗ «О бухгалтерском учете» от 6 декабря 2011 года № 402-ФЗ. В п.3 ст. 11 вышеупомянутого закона закреплены два вида проверок:

В п.3 ст. 11 вышеупомянутого закона закреплены два вида проверок:

обязательная инвентаризация дебиторской задолженности и иных активов;

инициативная сверка, проводимая организацией по своему желанию без указания закона.

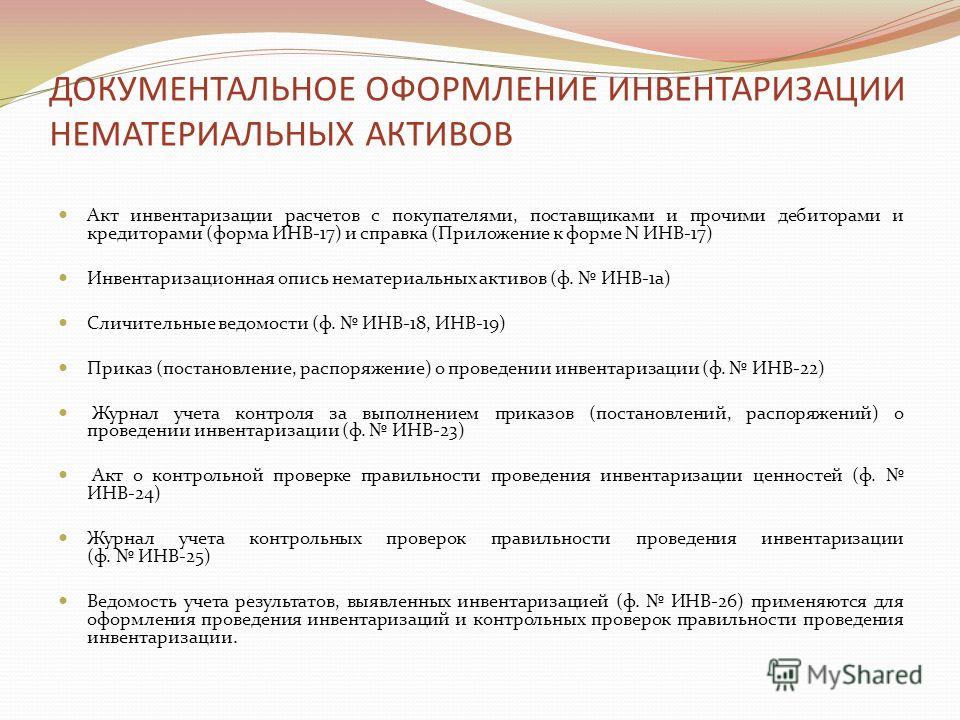

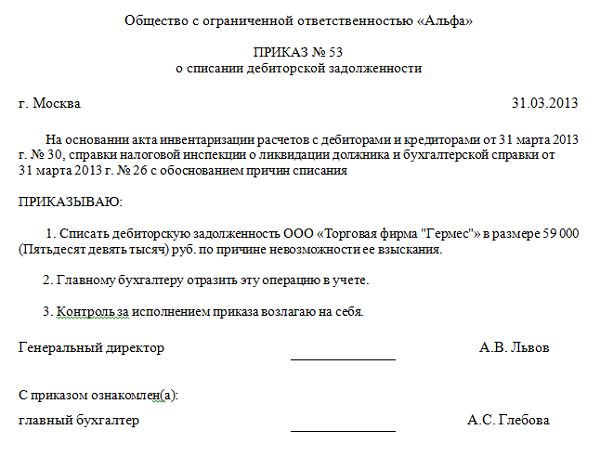

В Приказе Министерства финансов от 13.06.1995 № 49 вводятся в действие Методические указания по проведению инвентаризаций дебиторской и кредиторской задолженности, и в п. 1.5 прописаны случаи, когда инвентаризация дебиторской задолженности обязательна. Например, проверка проводится перед формированием годового отчета, организация передает имущество во временное пользование или аренду, если было принято решение о ликвидации организации и т. п. Может быть назначена и внеплановая инвентаризация добровольно, например, для анализа текущих активов организации для принятия дальнейших стратегических решений. Для назначения внеплановой инвентаризации генеральным директором организации должен бть вынесен приказ об этом.

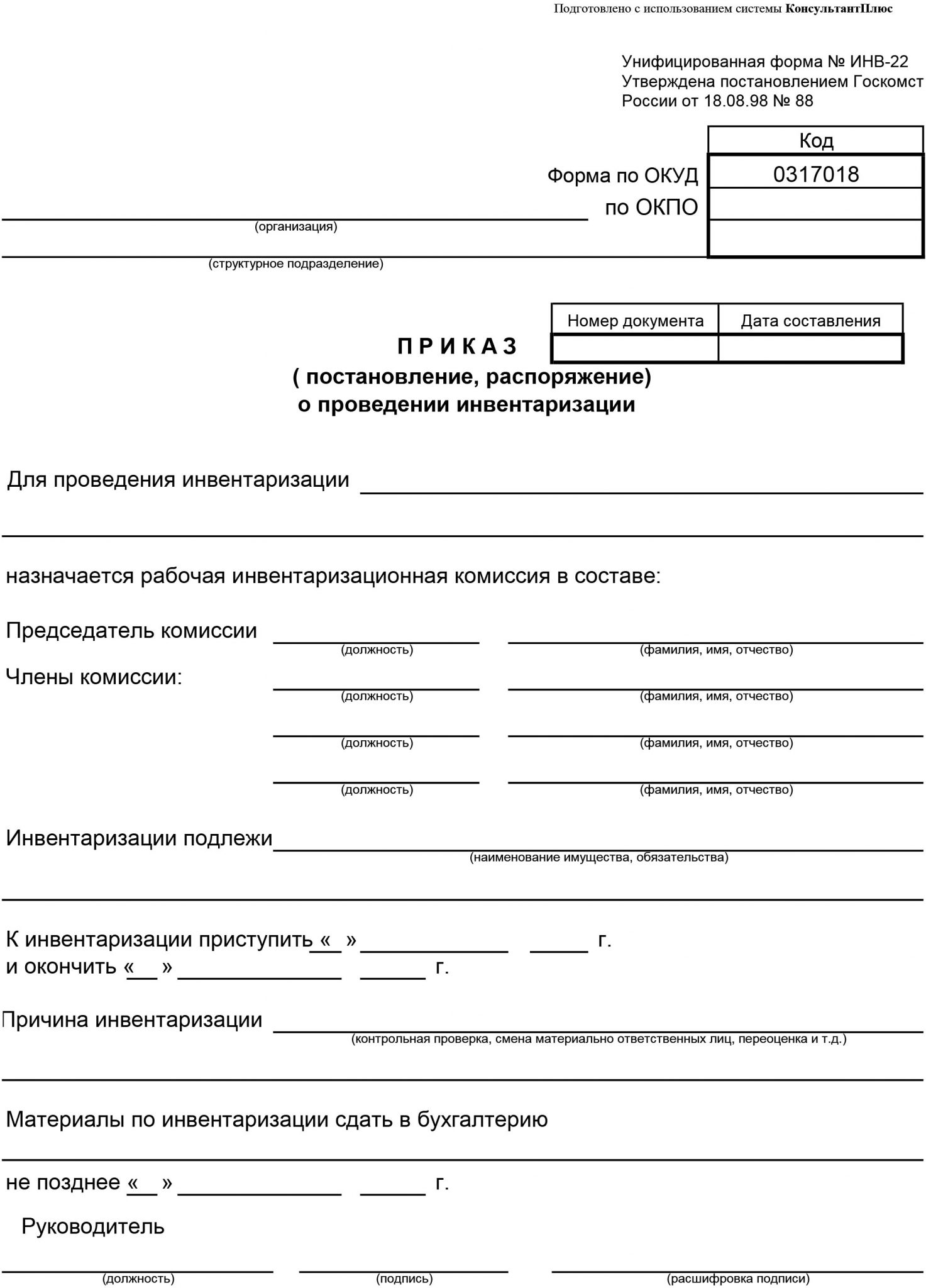

В соответствии с пунктом 2. 2 Методических указаний, введенных в действие Приказом Министерства финансов РФ от 13.06.1995 № 49 для проведения инвентаризации необходимо создать специальную инвентаризационную комиссию, в состав которой включают различных работников организации, но, как правило, в состав комиссии назначаются лица со специальными знаниями и навыками в области бухучета: работник администрации предприятия, главный бухгалтер, бухгалтер, экономист, внутренний или внешний аудитор и т. п. Созыв и состав инвентаризационной комиссии прописывается в приказе о назначении внеплановой инвентаризации дебиторской задолженности. Данная комиссия действует до окончания срока ее назначения либо до момента созыва этой комиссии, но уже в новом составе. Создание инвентаризационной комиссии оформляется путем подписания приказа о проведении инвентаризации дебиторской задолженности. Результаты же такой проверки оформляются в инвентаризационных описях.

2 Методических указаний, введенных в действие Приказом Министерства финансов РФ от 13.06.1995 № 49 для проведения инвентаризации необходимо создать специальную инвентаризационную комиссию, в состав которой включают различных работников организации, но, как правило, в состав комиссии назначаются лица со специальными знаниями и навыками в области бухучета: работник администрации предприятия, главный бухгалтер, бухгалтер, экономист, внутренний или внешний аудитор и т. п. Созыв и состав инвентаризационной комиссии прописывается в приказе о назначении внеплановой инвентаризации дебиторской задолженности. Данная комиссия действует до окончания срока ее назначения либо до момента созыва этой комиссии, но уже в новом составе. Создание инвентаризационной комиссии оформляется путем подписания приказа о проведении инвентаризации дебиторской задолженности. Результаты же такой проверки оформляются в инвентаризационных описях.

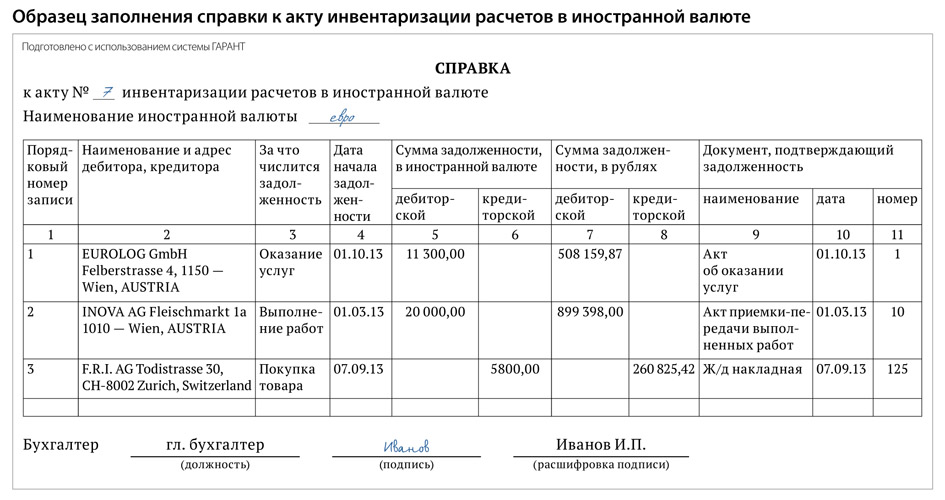

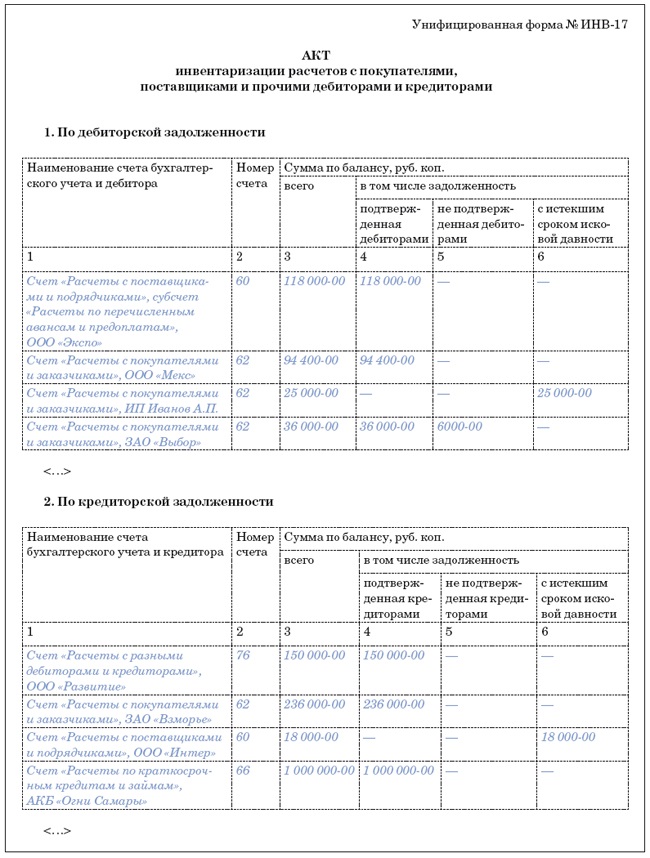

Проведение инвентаризации дебиторской задолженности начинается с оформления справки, прилагаемой к бланку № ИНВ-17, которая заполняется с учетом синтетических счетов бухучета.

Главной целью инвентаризации дебиторской задолженности является проверка обоснованности и законности сумм, находящихся на счетах бухгалтерского учета. Дебиторская задолженность должна проверяться на следующих категориях бухгалтерских счетов:

60 «Расчеты с поставщиками и подрядчиками»;

62 «Расчеты с покупателями и заказчиками»;

68 «Расчеты по налогам и сборам»;

69 «Расчеты по социальному страхованию и обеспечению»;

70 «Расчеты с персоналом по оплате труда»;

71 «Расчеты с подотчетными лицами»;

73 «Расчеты с персоналом по прочим операциям»;

75 «Расчеты с учредителями»;

76 «Расчеты с разными дебиторами и кредиторами».

Все задолженности должны быть подтверждены первичными документами бухгалтерского учета, например, договорами, товарными накладными, платежными поручениями, кассовые ордера, авансовые отчеты и т. п.

п.

Как уже было сказано выше, главной целью инвентаризации дебиторской задолженности является проверка и подтверждение сумм задолженности, которые отражаются на всех счетах бухгалтерского учета. Однако в сферу проверки может входить также оценка безнадежной или сомнительной к взысканию задолженности, в том числе и с истекшим сроком исковой давности.

Чтобы правильно оформить всю процедуру инвентаризации по форме № ИНВ-17, в справке к данному документу необходимо указывать отдельно по каждому должнику: вид долга; дата его возникновения; сумма долга; реквизиты документа, подтверждающего возникновение и существование долга. Такая сверка проводится по каждому бухгалтерскому счету и, соответственно, по каждому должнику.

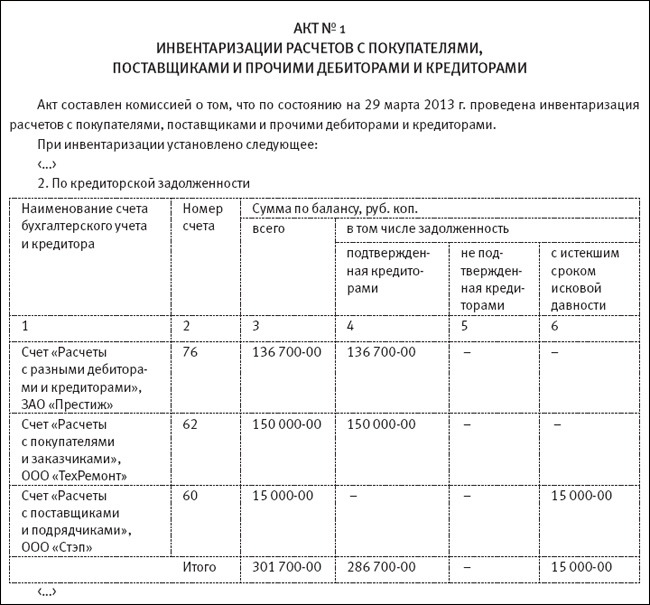

По итогам инвентаризации дебиторской задолженности составляется акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами с приложением в виде справки (Форма ИНВ-17). Его можно оформлять по форме, утвержденной Госкомстатом России в Постановлении от 19. 08.1998 № 88, а также разработанной Министерством финансов Российской Федерации в Приказе от 13.06.1995 № 49. Однако данные формы не являются строго обязательными, организация вправе самостоятельно разработать формы документов для инвентаризации дебиторской задолженности. Но все же рекомендуется использовать законодательно утвержденную форму Госкомстата во избежание ошибок оформления документации.

08.1998 № 88, а также разработанной Министерством финансов Российской Федерации в Приказе от 13.06.1995 № 49. Однако данные формы не являются строго обязательными, организация вправе самостоятельно разработать формы документов для инвентаризации дебиторской задолженности. Но все же рекомендуется использовать законодательно утвержденную форму Госкомстата во избежание ошибок оформления документации.

В инвентаризационном акте для выявления сомнительной дебиторской задолженности необходимо отразить в качестве дополнительных сведений период просрочки задолженности в днях и наличие обеспечения. Также для выявления безнадежной задолженности в акт необходимо включить начало исчисления срока исковой давности, сведения о прерывании срока исковой давности, сведения об истечении срока исковой давности и основания для признания задолженности нереальной ко взысканию. С помощью таких сведений в инвентаризационном акте организация легко определит сумму сомнительной и безнадежной задолженности, что впоследствии скажется на управлении финансами организации

назад в раздел Заметки

Инвентаризация расчетов с контрагентами в 1С БП 3.

0

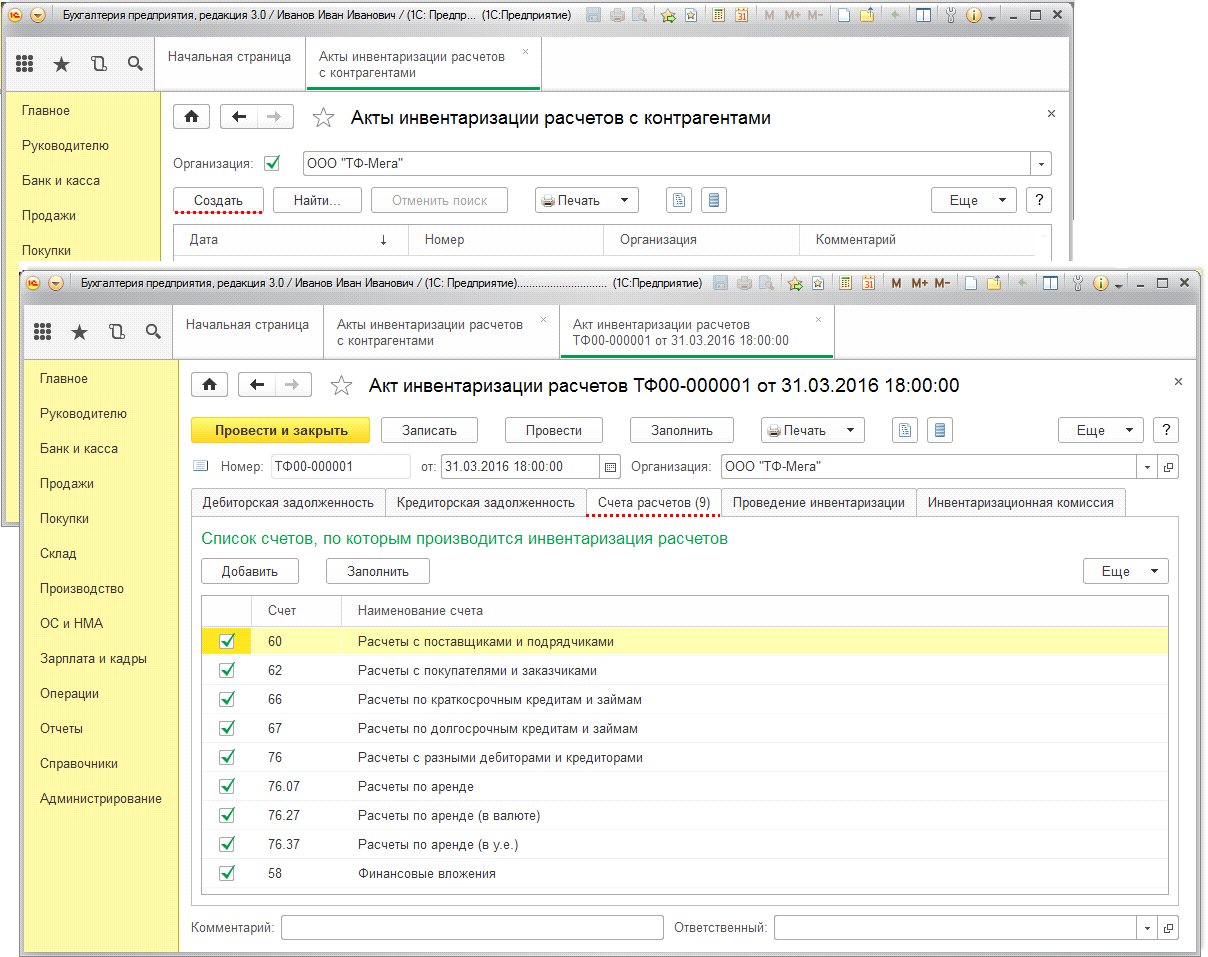

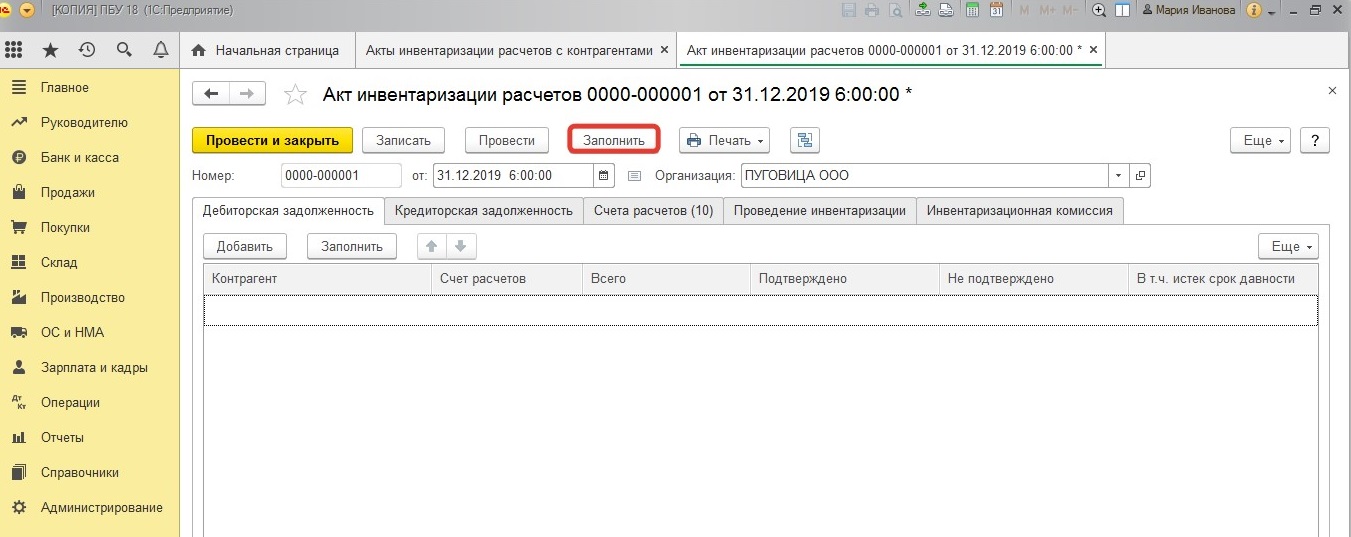

0Теперь в программе 1С появилась возможность оформить инвентаризацию дебиторской и кредиторской задолженности со сроками возникновения и сроком исковой давности. Для проведения инвентаризации расчетов с контрагентами в программе используется документ «Акт инвентаризации расчетов«.

Приводим пошаговую инструкцию.

Шаг 1. Создание документа.

- Открываем раздел: Покупки (или Продажи) – Акты инвентаризации расчетов.

- Нажимаем кнопку «Создать«.

- В поле «от» указываем дату проведения инвентаризации расчетов.

- В документе устанавливаем флажок «Детализировать по срокам«. После установки флажка на закладках «Дебиторская задолженность» и «Кредиторская задолженность» появятся данные по срокам — колонка «Срок задолженности«.

- На закладке «Счета расчетов» проверяем и при необходимости корректируем список счетов бухгалтерского учета, по которым производится инвентаризация расчетов с контрагентами .

По умолчанию в список включены все счета расчетов с контрагентами.

По умолчанию в список включены все счета расчетов с контрагентами.

Рисунок 1 — Включение детализации и установка списка счетов для инвентаризации

Шаг 2. Заполнение данных инвентаризации.

Нажимаем кнопку «Заполнить» в шапке документа, В табличной части документа на закладках «Дебиторская задолженность» и «Кредиторская задолженность» будет подобрана информация по соответствующей (дебиторской / кредиторской) задолженности. Расшифровка предоставлена по следующим параметрам:

- контрагент;

- счет учета расчетов;

- сумма на дату документа;

- срок задолженности в днях.

Можно воспользоваться кнопкой «Заполнить«, в этом случае, информация будет заполнена/переформирована только на нужной закладке.

Рисунок 2 — Заполнение данных инвентаризации

Шаг 3. Расшифровка долгов.

- Устанавливаем флажок «Детализировать по срокам«.

В табличной части появится колонка «Срок задолженности» в днях. Нажимаем на ссылку со сроком задолженности и видим расшифровки по договорам, документам расчетов, дате возникновения и сроку задолженности. В форме расшифровки можно изменить документы расчетов с контрагентами, даты возникновения и погашения задолженности. Срок задолженности пересчитается автоматически.

В табличной части появится колонка «Срок задолженности» в днях. Нажимаем на ссылку со сроком задолженности и видим расшифровки по договорам, документам расчетов, дате возникновения и сроку задолженности. В форме расшифровки можно изменить документы расчетов с контрагентами, даты возникновения и погашения задолженности. Срок задолженности пересчитается автоматически. - Указываем в в колонке «Не подтверждено» ту часть задолженности, которая не подтверждена.

- Пересчитываем и указываем сумму подтвержденной задолженности в колонке «Подтверждено«.

- В колонке «В т.ч. истек срок давности» указываем сумму не подтвержденной задолженности по сроку исковой давности.

Рисунок 3 — Расшифровка задолженностей по дням

Шаг 4. Оформляем инвентаризацию.

На закладке «Проведение инвентаризации» заполняем данные

- «Период с» и «по» устанавливаем сроки проведения;

- «Документ«, «№» и «от» выбираем вариант документа, указываем номер и дату;

- «Причина» указываем причину проведения инвентаризации расчетов.

Рисунок 4 — Заполнение закладки “Проведение инвентаризации”

На закладке «Инвентаризационная комиссия» нажимаем кнопку “Добавить” и выбираем членов комиссии. В колонке «Председатель» отмечаем флажком председателя комиссии

Рисунок 5 — Заполнение закладки “Инвентаризационная комиссия”

Все. Нажимаем кнопку «Провести«. Документ не формирует проводок. Теперь выводим на печать документы инвентаризации:

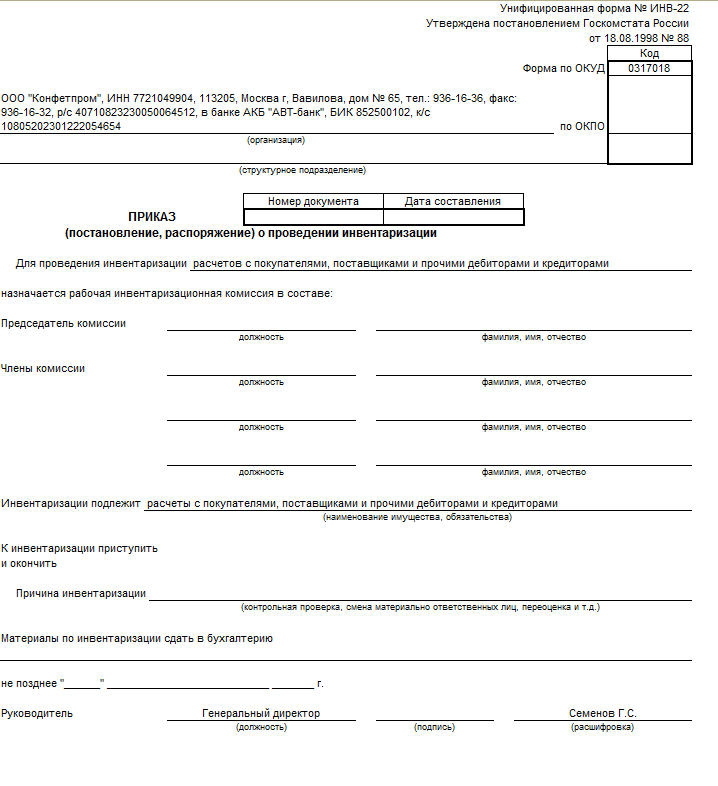

- Приказа о проведении инвентаризации (ИНВ-22).

- Акт инвентаризации расчетов (ИНВ-17).

- Справка к акту ИНВ-17.

Бухгалтерия 8.2. Понятный самоучитель для начинающих

Проведение инвентаризации расчетов

В соответствии с законодательными и нормативными документами, перед составлением годовой бухгалтерской отчетности и перед реорганизацией (ликвидацией) субъекта хозяйствования необходимо провести инвентаризацию расчетов с контрагентами. Результаты такой инвентаризации оформляются соответствующим актом. Главная задача инвентаризации расчетов с контрагентами – проверка обоснованности текущих данных о дебиторской и кредиторской задолженности предприятия.

Результаты такой инвентаризации оформляются соответствующим актом. Главная задача инвентаризации расчетов с контрагентами – проверка обоснованности текущих данных о дебиторской и кредиторской задолженности предприятия.

Чтобы провести инвентаризацию расчетов с контрагентами в программе «1С Бухгалтерия 8», нужно в главном меню выбрать команду Продажа ? Инвентаризация расчетов с контрагентами, или воспользоваться соответствующей ссылкой панели функций. В любом случае откроется окно, изображенное на рис. 9.31.

Рис. 9.31. Список актов инвентаризации расчетов

В этом окне содержится список сохраненных ранее документов о проведении инвентаризации. По мере сохранения документов они добавляются в список автоматически. Для каждого из них отображается информация, которой достаточно для идентификации документа (дата, номер, наименование организации и комментарий). Ввод и редактирование документов осуществляется в окне, которое показано на рис. 9.32.

Рис. 9.32. Формирование документа

9.32. Формирование документа

Вверху окна автоматически генерируется номер и дата документа, а в поле Организация из раскрывающегося списка выбирается название организации, в которой проводится инвентаризация. Эти параметры, также как и поля Ответственный и Комментарий, которые находятся внизу окна, нам также хорошо знакомы.

Основные действия по формированию документа выполняются на вкладках Дебиторская задолженность, Кредиторская задолженность, Счета расчетов и Дополнительно.

Содержимое вкладки Дебиторская задолженность показано на рис. 9.32; вкладка Кредиторская задолженность выглядит точно так же, и порядок работы на них одинаков. В таблице нужно сформировать список позиций, каждая из которых содержит сведения о дебиторской (кредиторской) задолженности по конкретному контрагенту. Это можно делать как вручную, так и автоматически.

При ручном заполнении списка нажмите в панели инструментов кнопку Добавить, после чего в соответствующих полях введите название контрагента, счет учета расчетов с контрагентом, сумму подтвержденной и неподтвержденной контрагентом задолженности, а также сумму задолженности, по которой истек срок исковой давности. Значения первых двух параметров выбираются из соответствующих справочников, остальные вводятся с клавиатуры (или с помощью калькулятора, открываемого по кнопке выбора). Отметим, что любую позицию списка можно удалить, нажав в панели инструментов кнопку Удалить текущий или клавишу Delete.

Значения первых двух параметров выбираются из соответствующих справочников, остальные вводятся с клавиатуры (или с помощью калькулятора, открываемого по кнопке выбора). Отметим, что любую позицию списка можно удалить, нажав в панели инструментов кнопку Удалить текущий или клавишу Delete.

На основании указанных сведений автоматически определится сумма задолженности по каждому контрагенту (она отобразится в колонке Всего, значение которой не редактируется), а также итоговая сумма задолженности по всем контрагентам с выделением подтвержденной и неподтвержденной задолженности, а также сумм, по которым истек срок исковой давности (эти сведении отобразятся в информационной строке под таблицей).

Но намного удобнее список позиций формировать в автоматическом режиме. Для этого нужно нажать в инструментальной панели вкладки кнопку Заполнить, и в открывшемся меню выполнить команду Заполнить дебиторскую/кредиторскую задолженность. После этого список позиций будет сформирован по данным бухгалтерского учета. По умолчанию все суммы считаются подтвержденными контрагентами, но при необходимости неподтвержденную сумму или сумму, по которой истек срок исковой давности, можно ввести в соответствующем поле с клавиатуры.

По умолчанию все суммы считаются подтвержденными контрагентами, но при необходимости неподтвержденную сумму или сумму, по которой истек срок исковой давности, можно ввести в соответствующем поле с клавиатуры.

На вкладке Счета расчетов формируется перечень счетов бухгалтерского учета, обороты по которым учитываются при проведении инвентаризации расчетов. По умолчанию этот список уже сформирован, но его можно изменить, добавив в него новые или удалив из него имеющиеся счета (для этого используйте соответствующие кнопки панели инструментов). Если потребуется, можно восстановить список счетов, предлагаемый по умолчанию – для этого в инструментальной панели вкладки нажмите кнопку Заполнить.

Что касается вкладки Дополнительно, то здесь определяются значения параметров общего характера. Содержимое данной вкладки показано на рис. 9.33.

Рис. 9.33. Формирование документа, вкладка Дополнительно

Здесь в поле Основание указывается тип внутреннего документа, на основании которого осуществляется инвентаризация расчетов с контрагентами. Из раскрывающегося списка выбирается одно из следующих значений – Приказ, Постановление или Распоряжение. После этого в полях Номер и от указывается соответственно номер документа и его дата.

Из раскрывающегося списка выбирается одно из следующих значений – Приказ, Постановление или Распоряжение. После этого в полях Номер и от указывается соответственно номер документа и его дата.

Затем нужно указать период времени, за который проводится инвентаризация – его начальная и конечная даты указываются в полях соответственно Дата начала и Дата окончания. В поле Причина проведения можно указать причину проведения инвентаризации (например, Годовой отчет, и т. п.).

В области Инвентаризационная комиссия формируется перечень членов инвентаризационной комиссии. Для добавления новой позиции нажмите в инструментальной панели кнопку Добавить или клавишу Insert, после чего в поле Члены комиссии нажмите кнопку выбора и в открывшемся окне справочника физических лиц выберите члена комиссии. В колонке Председатель флажком укажите члена комиссии, который будет являться ее председателем.

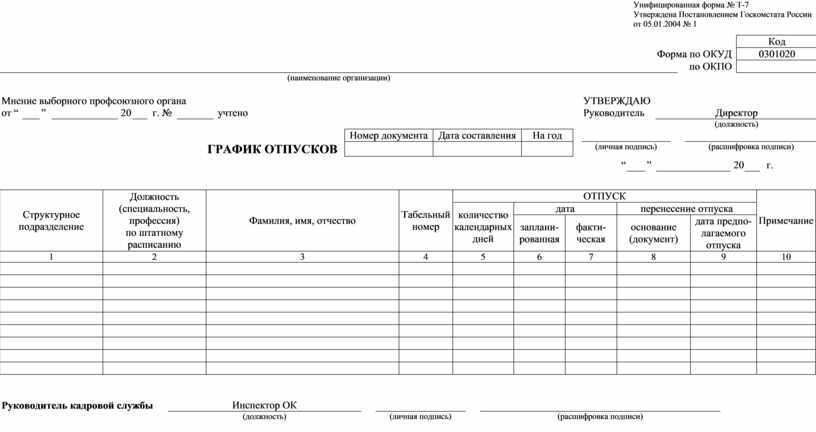

Чтобы распечатать документ, нажмите кнопку Печать и в открывшемся меню выберите печатную форму: ИНВ-17 (акт инвентаризации) или ИНВ-22 (приказ). На рис. 9.34 показан приказ по форме ИНВ-22.

На рис. 9.34 показан приказ по форме ИНВ-22.

Рис. 9.34. Приказ о проведении инвентаризации

Для отправки документа на принтер выполните команду главного меню Файл ? Печать или нажмите комбинацию клавиш Ctrl+P.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРесЗадачи по бухгалтерскому учету. Часть 08 (инвентаризация)

Задача №1378 (отражение результатов инвентаризации дебиторской задолженности)

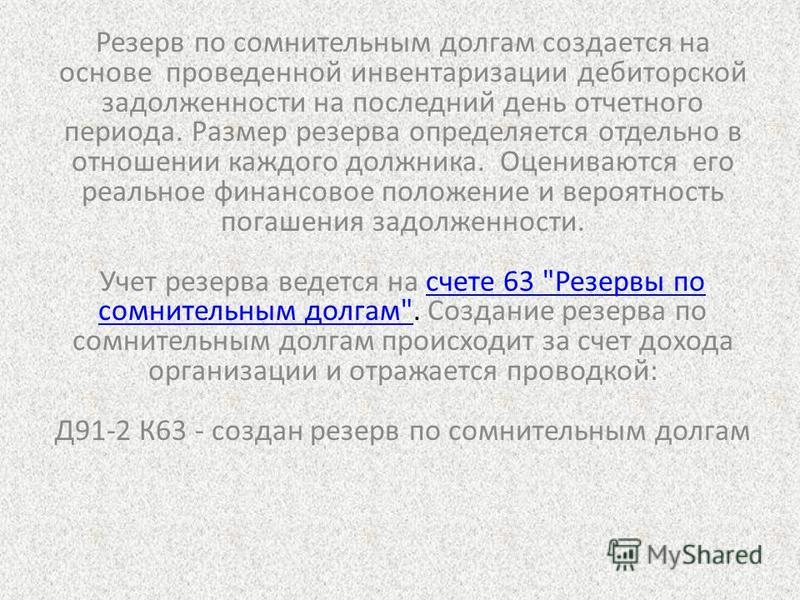

Ваша компания в июле 2009 года после проведения инвентаризации дебиторской задолженности решила создать резерв сомнительных долгов по краткосрочной задолженности одного из покупателей. В какой строке бухгалтерского баланса за 9 месяцев нужно отразить величину этого резерва?

Рекомендуемые задачи по дисциплине

Решение задачи:

В настоящее время организации обязаны составлять резервы сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации. Сомнительным долгом признается дебиторская задолженность организации, не погашенная в установленные договором сроки и не обеспеченная соответствующими гарантиями.

Сомнительным долгом признается дебиторская задолженность организации, не погашенная в установленные договором сроки и не обеспеченная соответствующими гарантиями.

Резервы сомнительных долгов создаются на основе проведенной инвентаризации дебиторской задолженности. Величина резерва определяется по каждому сомнительному долгу в зависимости от финансового состояния организации-должника и оценки вероятности погашения ею долга.

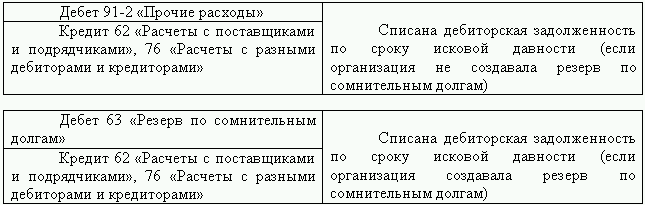

На сумму создаваемых резервов сомнительных долгов дебетуют счет 91 «Прочие доходы и расходы» и кредитуют счет 63 «Резервы по сомнительным долгам». Списание невостребованных долгов, признанных сомнительными, отражают по дебету счета 63 с кредита счетов 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с разными дебиторами и кредиторами». Списанные долги должны учитываться в течение пяти лет на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». По окончании отчетного года суммы резервов сомнительных долгов, созданные в предыдущем отчетном году и не использованные в отчетном периоде, присоединяются к прибыли отчетного года и записываются в дебет счета 63 с кредита счета 91 «Прочие доходы и расходы».

Дебиторская задолженность, по которой созданы резервы сомнительных долгов, отражается в балансе в оценке нетто, т.е. за вычетом сумм указанных резервов. Вследствие этого в бухгалтерском балансе сумма резервов сомнительных долгов отдельно не отражается.

Экзамен уровня I CFA 2021: подготовка к исследованию CFA

Дебиторская задолженность Самыми популярными показателями оценки дебиторской задолженности являются оборачиваемость дебиторской задолженности и количество дней дебиторской задолженности. Пример Build It Right, Inc. продает 5 500 сувенирных шкафов в год по цене 2 000 долларов за каждый. Кредитные условия продажи — 2/10, чистая 45. Восемьдесят процентов клиентов фирмы получают скидку. Какая сумма дебиторской задолженности фирмы? Если 80% клиентов платят в течение 10 дней, то остальные 20% должны заплатить в течение 45 дней.Сколько фирма продает каждый год? 5 500 x 2 000 долларов = 11 000 000

долларов США Средний период сбора: [0,80 x 10] + [(1 — 0,80) x 45] = 8 + 9 = 17 дней.

Оборачиваемость дебиторской задолженности: 365/17 = 21,470588.

Средний остаток дебиторской задолженности: 11000000 долларов США / 21,470588 = 512328,77 долларов США. Опись Управление запасами — это жонглирование. Чрезмерные запасы могут стать тяжелым бременем для денежных ресурсов бизнеса. Недостаток запасов может привести к потере продаж, задержкам для клиентов и т. Д.Цель управления запасами — определить уровень запасов, который позволяет обеспечить бесперебойное производство, но снижает вложения в сырье — и минимизирует затраты на повторный заказ — и, следовательно, увеличивает денежный поток. Just-In-Time (JIT) — это стратегия инвентаризации, реализованная для повышения рентабельности инвестиций бизнеса за счет сокращения производственных запасов и связанных с ними затрат. Экономичный объем заказа (также известный как модель EOQ) — это модель, которая определяет оптимальное количество заказа, которое минимизирует общие переменные затраты, необходимые для заказа и хранения запасов.

Для оценки управления запасами аналитики вычисляют коэффициент оборачиваемости запасов и количество дней запасов. Эти меры рассматриваются в Учебной сессии 7. Счета к оплате При управлении кредиторской задолженностью следует учитывать две противодействующие силы:

Для оценки управления запасами аналитики вычисляют коэффициент оборачиваемости запасов и количество дней запасов. Эти меры рассматриваются в Учебной сессии 7. Счета к оплате При управлении кредиторской задолженностью следует учитывать две противодействующие силы:- Слишком ранняя оплата обходится дорого, если компания не может воспользоваться скидками.

- Отсрочка платежа после окончания периода нетто (кредита) известна как «растягивание кредиторской задолженности» или «опора на сделку».«Возможные затраты:

- Стоимость упущенной скидки при оплате наличными (при наличии).

- Штрафы или проценты за просрочку платежа.

- Ухудшение кредитного рейтинга.

- Цена со скидкой: 5000 долларов x (1 — 0,03) = 4850 долларов

- Последний день получения скидки: 10 июня + 15 дней = 25 июня

- дней кредита: 45-15 = 30

- Неявный интерес: 0.

03 x 5000 = 150 900 16

03 x 5000 = 150 900 16 - Стоимость кредита (эффективная годовая ставка): (1 + 0,03 / 0,97) 365/30 — 1 = 44,86%

- Оборачиваемость кредиторской задолженности = Всего закупок / Кредиторская задолженность

- Количество дней кредиторской задолженности = Количество дней в периоде / Оборачиваемость кредиторской задолженности = Кредиторская задолженность / Средняя дневная покупка

Тема отмечена как завершенная.

Тема отмечена как неполная.

Тема добавлена в закладки для последующего просмотра на вашей панели управления.

Закладка удалена с панели управления.

Образцы статей о непроданных запасах и несобранной дебиторской задолженности

, относящиеся к

непроданным запасам и несобранной дебиторской задолженности Дебиторская задолженность; Инвентарь (a) Для каждой учетной записи, в отношении которой запрашиваются авансы, на дату запроса и внесения каждого аванса такая учетная запись должна быть правомочной учетной записью.

Дебиторская задолженность Вся дебиторская задолженность Компании и Дочерней компании, которая отражена в балансе или в бухгалтерских записях Компании на Дату закрытия, представляет или будет представлять действительные обязательства, возникающие в результате фактически произведенных продаж или фактически оказанных услуг осуществляется в ходе обычной деятельности Компании. Если не выплачена до Даты закрытия, такая Дебиторская задолженность на Дату закрытия будет или будет собираться за вычетом соответствующего резерва, показанного в балансе или в бухгалтерских записях Компании на Дату закрытия (какие резервы являются достаточными и рассчитано в соответствии с прошлой практикой).Каждая из таких Дебиторских задолженностей либо была, либо будет взыскана полностью, без каких-либо зачетов, в течение ста двадцати (120) дней после дня, когда она впервые стала подлежать оплате. Никаких споров, претензий или права на зачет по любому Контракту с каким-либо должником любой Дебиторской задолженности в отношении суммы или действительности такой Дебиторской задолженности не существует. В Приложении 3.27 к раскрытию информации содержится полный и точный список всей дебиторской задолженности на дату настоящего настоящего документа, в котором указывается срок действия такой дебиторской задолженности.

В Приложении 3.27 к раскрытию информации содержится полный и точный список всей дебиторской задолженности на дату настоящего настоящего документа, в котором указывается срок действия такой дебиторской задолженности.

Дебиторская задолженность Каждый существующий Счет представляет собой, и каждый возникающий в дальнейшем Счет, при возникновении такого Счета, будет представлять собой юридически действительное и имеющее обязательную силу обязательство Дебитора по Счету, за исключением случаев, когда невыполнение этого нельзя было разумно ожидать, индивидуально или в совокупности, чтобы существенно отрицательно повлиять на стоимость или возможность взыскания Счетов, включенных в Обеспечение, в целом. Никакой Должник по счету не имеет защиты, зачета, претензии или встречного иска против любого лица, предоставляющего право, которые могут быть предъявлены к Административному агенту, будь то в ходе любого судебного разбирательства по обеспечению прав Административного агента в Счетах, включенных в Обеспечение, или иным образом, за исключением защиты , взаимозачетов, требований или встречных требований, которые нельзя было разумно ожидать, по отдельности или в совокупности, чтобы существенно отрицательно повлиять на стоимость или возможность взыскания Счетов, включенных в Обеспечение, в целом. Ни одна из дебиторской задолженности Концедентов не подтверждается и не будет подтверждена векселем или другим инструментом (кроме чека), который не был передан в залог Административному агенту в соответствии с условиями настоящего Соглашения.

Ни одна из дебиторской задолженности Концедентов не подтверждается и не будет подтверждена векселем или другим инструментом (кроме чека), который не был передан в залог Административному агенту в соответствии с условиями настоящего Соглашения.

Дебиторская задолженность; Кредиторская задолженность Вся дебиторская задолженность Emergent и ее дочерних компаний, отраженная в промежуточной финансовой отчетности, и вся дебиторская задолженность, отраженная в бухгалтерских книгах Emergent и ее дочерних компаний на Дату закрытия (за вычетом резервов по сомнительным счетам, которые отражены в ней и определены в соответствии с GAAP) — это обязательства, возникающие в результате фактически осуществленных продаж или услуг, фактически оказанных в рамках Обычной деятельности, возникающие в связи с добросовестными коммерческими сделками с Лицами, которые не являются Аффилированными лицами Emergent или любой из ее Дочерних компаний, представляют собой обоснованные неоспоримые претензии и по их условиям не подлежат возражениям, зачетам или встречным искам. Ни Emergent, ни какие-либо из его дочерних компаний не получали письменного уведомления от любого должника по такой дебиторской задолженности или от его имени о том, что такой должник не желает или не может оплатить существенную часть такой дебиторской задолженности. Вся кредиторская задолженность и векселя к оплате Emergent и его дочерних компаний возникли в результате добросовестных коммерческих сделок в ходе обычной деятельности и с лицами, которые не являются аффилированными лицами Emergent или какой-либо из его дочерних компаний, и никакая такая кредиторская задолженность или векселя к оплате не являются существенными просрочками в его оплате.

Ни Emergent, ни какие-либо из его дочерних компаний не получали письменного уведомления от любого должника по такой дебиторской задолженности или от его имени о том, что такой должник не желает или не может оплатить существенную часть такой дебиторской задолженности. Вся кредиторская задолженность и векселя к оплате Emergent и его дочерних компаний возникли в результате добросовестных коммерческих сделок в ходе обычной деятельности и с лицами, которые не являются аффилированными лицами Emergent или какой-либо из его дочерних компаний, и никакая такая кредиторская задолженность или векселя к оплате не являются существенными просрочками в его оплате.

Дебиторская и кредиторская задолженность (a) Прилагаемый в качестве ПРИЛОЖЕНИЯ 4.23 (A) является достоверным, правильным и полным списком на дату не более чем за десять (10) рабочих дней до даты настоящего документа счета и векселя к получению Компании, который включает просрочку всех счетов и векселей к получению с указанием сумм, причитающихся по категориям с 30-дневным сроком погашения. Насколько известно Сторонам Продавца, вся дебиторская задолженность и векселя к получению Компании (i) возникла только в ходе обычной деятельности в соответствии с прошлой практикой, и (ii) не подлежат возражениям, зачетам или встречным искам.Насколько известно Сторонам Продавца, вся дебиторская задолженность, выставленная на счет, обычно подлежит оплате в течение тридцати (30) дней после ее начисления в бухгалтерских книгах Компании и собрана или подлежит взысканию в полной совокупной зарегистрированной сумме, за вычетом в случае Дебиторской задолженности, отраженной в Заключительном балансе, резерв на сомнительные счета, использованный при подготовке Заключительного баланса.

Насколько известно Сторонам Продавца, вся дебиторская задолженность и векселя к получению Компании (i) возникла только в ходе обычной деятельности в соответствии с прошлой практикой, и (ii) не подлежат возражениям, зачетам или встречным искам.Насколько известно Сторонам Продавца, вся дебиторская задолженность, выставленная на счет, обычно подлежит оплате в течение тридцати (30) дней после ее начисления в бухгалтерских книгах Компании и собрана или подлежит взысканию в полной совокупной зарегистрированной сумме, за вычетом в случае Дебиторской задолженности, отраженной в Заключительном балансе, резерв на сомнительные счета, использованный при подготовке Заключительного баланса.

Банковские счета; Дебиторская задолженность (a) Часть 2.7 (a) Графика раскрытия информации предоставляет точную информацию в отношении каждого счета, который ведется Компанией или в ее интересах в любом банке или другом финансовом учреждении.

Взыскание дебиторской задолженности При закрытии Продавец передает Покупателям только для взыскания дебиторскую задолженность Станций перед Продавцом на момент закрытия рабочего дня за день до Даты закрытия. График такой дебиторской задолженности будет доставлен Продавцом покупателям в Дату закрытия или как можно скорее после этого. Покупатели соглашаются прилагать коммерчески разумные усилия в ходе обычной деятельности (но без ответственности за возбуждение судебного дела или взыскания) для взыскания такой дебиторской задолженности в течение 120-дневного периода после Даты закрытия и переводят все платежи, полученные на такие счета. в течение этого 120-дневного периода на сто двадцатый (120-й) день вместе с отчетом обо всех платежах, полученных в течение этого периода.Покупатели имеют исключительное право взыскать такую дебиторскую задолженность в течение такого периода в сто двадцать (120) дней. В случае, если Покупатели получают деньги в течение 120-дневного периода после Даты закрытия от рекламодателя, который после Даты закрытия размещает рекламу на Станциях, и этот рекламодатель был включен в дебиторскую задолженность на Дату закрытия, Покупатели применяет указанные деньги к самому старому непогашенному остатку, причитающемуся на конкретном счете, за исключением случая «спорной» дебиторской задолженности.

График такой дебиторской задолженности будет доставлен Продавцом покупателям в Дату закрытия или как можно скорее после этого. Покупатели соглашаются прилагать коммерчески разумные усилия в ходе обычной деятельности (но без ответственности за возбуждение судебного дела или взыскания) для взыскания такой дебиторской задолженности в течение 120-дневного периода после Даты закрытия и переводят все платежи, полученные на такие счета. в течение этого 120-дневного периода на сто двадцатый (120-й) день вместе с отчетом обо всех платежах, полученных в течение этого периода.Покупатели имеют исключительное право взыскать такую дебиторскую задолженность в течение такого периода в сто двадцать (120) дней. В случае, если Покупатели получают деньги в течение 120-дневного периода после Даты закрытия от рекламодателя, который после Даты закрытия размещает рекламу на Станциях, и этот рекламодатель был включен в дебиторскую задолженность на Дату закрытия, Покупатели применяет указанные деньги к самому старому непогашенному остатку, причитающемуся на конкретном счете, за исключением случая «спорной» дебиторской задолженности. Для целей настоящего Раздела 6 (d) «оспариваемая» дебиторская задолженность означает такую, которую должник по счету отказывается платить, поскольку он утверждает, что деньги не причитаются или сумма неверна. В случае возникновения такой спорной учетной записи Покупатели должны немедленно вернуть ее Продавцу до истечения 120-дневного периода после Даты закрытия. Если Покупатели возвращают Продавцу спорную учетную запись, Покупатели не несут дальнейшей ответственности за ее сбор и могут принимать платежи от дебитора по счету за рекламу, размещаемую на Станциях после Даты закрытия.В конце 120-дневного периода после Даты закрытия Покупатели вернут Продавцу всю дебиторскую задолженность Станций на Дату закрытия, которая еще не была получена Продавцом, и Покупатели будут после этого не несут дополнительной ответственности в отношении взыскания такой дебиторской задолженности. В течение 120-дневного периода после Даты закрытия Покупатели должны предоставить Продавцу разумный доступ к «списку устаревших» дебиторской задолженности.

Для целей настоящего Раздела 6 (d) «оспариваемая» дебиторская задолженность означает такую, которую должник по счету отказывается платить, поскольку он утверждает, что деньги не причитаются или сумма неверна. В случае возникновения такой спорной учетной записи Покупатели должны немедленно вернуть ее Продавцу до истечения 120-дневного периода после Даты закрытия. Если Покупатели возвращают Продавцу спорную учетную запись, Покупатели не несут дальнейшей ответственности за ее сбор и могут принимать платежи от дебитора по счету за рекламу, размещаемую на Станциях после Даты закрытия.В конце 120-дневного периода после Даты закрытия Покупатели вернут Продавцу всю дебиторскую задолженность Станций на Дату закрытия, которая еще не была получена Продавцом, и Покупатели будут после этого не несут дополнительной ответственности в отношении взыскания такой дебиторской задолженности. В течение 120-дневного периода после Даты закрытия Покупатели должны предоставить Продавцу разумный доступ к «списку устаревших» дебиторской задолженности. Продавец признает и соглашается с тем, что Покупатели действуют в качестве агента по сбору платежей по настоящему Соглашению исключительно в интересах Продавца и что Покупатели приняли на себя такую ответственность за размещение Продавца.Покупатели не обязаны запрашивать форму, способ исполнения или действительность любого предмета, документа, документа или уведомления, сданного, полученного или доставленного в связи с такими усилиями по сбору, а также Покупатели не обязаны запрашивать личность, полномочия или права лиц, совершивших то же самое. Продавец должен освободить Покупателей от ответственности и обезопасить их от любых судебных решений, расходов (включая гонорары адвокатов), затрат или обязательств, которые Покупатели могут понести или понести в результате или по причине таких усилий по взысканию.

Продавец признает и соглашается с тем, что Покупатели действуют в качестве агента по сбору платежей по настоящему Соглашению исключительно в интересах Продавца и что Покупатели приняли на себя такую ответственность за размещение Продавца.Покупатели не обязаны запрашивать форму, способ исполнения или действительность любого предмета, документа, документа или уведомления, сданного, полученного или доставленного в связи с такими усилиями по сбору, а также Покупатели не обязаны запрашивать личность, полномочия или права лиц, совершивших то же самое. Продавец должен освободить Покупателей от ответственности и обезопасить их от любых судебных решений, расходов (включая гонорары адвокатов), затрат или обязательств, которые Покупатели могут понести или понести в результате или по причине таких усилий по взысканию.

Векселя и дебиторская задолженность Все векселя и дебиторская задолженность Целевого предприятия должным образом отражены в его бухгалтерских книгах и записях, являются действительной дебиторской задолженностью без взаимозачета или встречных требований, являются текущими и подлежат взысканию и будут взысканы в соответствии с их условиями на их зарегистрированные суммы, с учетом только резерва для безнадежных долгов, указанного в самом последнем балансовом отчете (а не в каких-либо примечаниях к нему), с поправкой на время, прошедшее до Даты закрытия, в соответствии с прошлым обычаем и практикой цели.

Дебиторская и кредиторская задолженность С учетом любых резервов, указанных в Промежуточном балансе, вся дебиторская задолженность Компании, показанная в Промежуточном балансе, и вся дебиторская задолженность Компании, возникающая с и после даты Промежуточного баланса и с указанием Даты закрытия, являются действительной дебиторской задолженностью, не подлежащей зачету или встречным требованиям, представляют и будут представлять собой добросовестные претензии к дебиторам по продажам и другим расходам и не подлежат скидке, за исключением обычных денежных и несущественных торговых скидок.Сумма, учитываемая по сомнительным счетам, и резервы, раскрытые в Промежуточном балансе, достаточны для покрытия любых убытков, которые могут возникнуть при реализации дебиторской задолженности. Суммы, учитываемые в качестве резервов на покрытие расходов, включая все расходы на оказанные услуги и приобретенные товары, и гарантийные претензии по Промежуточному балансу, достаточны для оплаты (a) расходов, понесенных до Даты закрытия, кроме расходов по сделке, (b ) текущие гарантийные претензии и (c) гарантийные претензии, возникшие до 12 (двенадцати) месяцев с даты составления Промежуточного баланса. Нет неоплаченных счетов-фактур или счетов, представляющих суммы, которые, как предполагается, причитаются Компании, или другие предполагаемые обязательства Компании, которые Компания оспаривала или решила оспорить или отказаться от оплаты.

Нет неоплаченных счетов-фактур или счетов, представляющих суммы, которые, как предполагается, причитаются Компании, или другие предполагаемые обязательства Компании, которые Компания оспаривала или решила оспорить или отказаться от оплаты.

Запасы Все запасы Компании и Дочерних предприятий, независимо от того, отражены они или нет в балансе или промежуточном балансе, состоят из качественных и количественных показателей, которые можно использовать и продавать в ходе обычной деятельности, за исключением устаревших предметов и предметов качество ниже стандартного, все из которых были списаны или списаны до чистой стоимости продажи в балансе или промежуточном балансе или в бухгалтерских записях Компании и Дочерних компаний на Дату закрытия, в зависимости от обстоятельств.Все не списанные запасы были оценены по наименьшей из себестоимости или рыночной стоимости по принципу «в порядке очереди». Количество каждой единицы товарно-материальных запасов (будь то сырье, незавершенное производство или готовая продукция) не является чрезмерным, но является разумным в текущих обстоятельствах Компании и Дочерних компаний.

Дебиторская и кредиторская задолженность и примеры товарных запасов

, относящиеся к

Дебиторская и кредиторская задолженность и запасы Дебиторская и кредиторская задолженность С учетом любых резервов, указанных в Промежуточном балансе, вся дебиторская задолженность Компании, показанная на Промежуточный баланс и вся дебиторская задолженность Компании, возникающая с и после даты Промежуточного баланса, включая дату закрытия, являются действительной дебиторской задолженностью, не подлежащей зачетам или встречным требованиям, представляют и будут представлять собой добросовестные требования к дебиторам по продажам и другие сборы, и не подлежат скидке, за исключением обычных денежных и несущественных торговых скидок.Сумма, учитываемая по сомнительным счетам, и резервы, раскрытые в Промежуточном балансе, достаточны для покрытия любых убытков, которые могут возникнуть при реализации дебиторской задолженности. Суммы, учитываемые в качестве резервов на покрытие расходов, включая все расходы на оказанные услуги и приобретенные товары, и гарантийные претензии по Промежуточному балансу, достаточны для оплаты (a) расходов, понесенных до Даты закрытия, кроме расходов по сделке, (b ) текущие гарантийные претензии и (c) гарантийные претензии, возникшие до 12 (двенадцати) месяцев с даты составления Промежуточного баланса. Нет неоплаченных счетов-фактур или счетов, представляющих суммы, которые, как предполагается, причитаются Компании, или другие предполагаемые обязательства Компании, которые Компания оспаривала или решила оспорить или отказаться от оплаты.

Нет неоплаченных счетов-фактур или счетов, представляющих суммы, которые, как предполагается, причитаются Компании, или другие предполагаемые обязательства Компании, которые Компания оспаривала или решила оспорить или отказаться от оплаты.

Дебиторская и кредиторская задолженность (a) Прилагаемый в качестве ПРИЛОЖЕНИЯ 4.23 (A) является достоверным, правильным и полным списком на дату не более чем за десять (10) рабочих дней до даты настоящего документа счета и векселя к получению Компании, который включает просрочку всех счетов и векселей к получению с указанием сумм, причитающихся по категориям с 30-дневным сроком погашения.Насколько известно Сторонам Продавца, вся дебиторская задолженность и векселя к получению Компании (i) возникла только в ходе обычной деятельности в соответствии с прошлой практикой, и (ii) не подлежат возражениям, зачетам или встречным искам. Насколько известно Сторонам Продавца, вся дебиторская задолженность, выставленная на счет, обычно подлежит оплате в течение тридцати (30) дней после ее начисления в бухгалтерских книгах Компании и собрана или подлежит взысканию в полной совокупной зарегистрированной сумме, за вычетом в случае Дебиторской задолженности, отраженной в Заключительном балансе, резерв на сомнительные счета, использованный при подготовке Заключительного баланса.

Дебиторская задолженность; Инвентарь (a) Для каждой учетной записи, в отношении которой запрашиваются авансы, на дату запроса и внесения каждого аванса такая учетная запись должна быть правомочной учетной записью.

Дебиторская задолженность; Кредиторская задолженность Вся дебиторская задолженность Emergent и ее дочерних компаний, отраженная в промежуточной финансовой отчетности, и вся дебиторская задолженность, отраженная в бухгалтерских книгах Emergent и ее дочерних компаний на Дату закрытия (за вычетом резервов по сомнительным счетам, которые отражены в ней и определены в соответствии с GAAP) — это обязательства, возникающие в результате фактически осуществленных продаж или услуг, фактически оказанных в рамках Обычной деятельности, возникающие в связи с добросовестными коммерческими сделками с Лицами, которые не являются Аффилированными лицами Emergent или любой из ее Дочерних компаний, представляют собой обоснованные неоспоримые претензии и по их условиям не подлежат возражениям, зачетам или встречным искам. Ни Emergent, ни какие-либо из его дочерних компаний не получали письменного уведомления от любого должника по такой дебиторской задолженности или от его имени о том, что такой должник не желает или не может оплатить существенную часть такой дебиторской задолженности. Вся кредиторская задолженность и векселя к оплате Emergent и его дочерних компаний возникли в результате добросовестных коммерческих сделок в ходе обычной деятельности и с лицами, которые не являются аффилированными лицами Emergent или какой-либо из его дочерних компаний, и никакая такая кредиторская задолженность или векселя к оплате не являются существенными просрочками в его оплате.

Ни Emergent, ни какие-либо из его дочерних компаний не получали письменного уведомления от любого должника по такой дебиторской задолженности или от его имени о том, что такой должник не желает или не может оплатить существенную часть такой дебиторской задолженности. Вся кредиторская задолженность и векселя к оплате Emergent и его дочерних компаний возникли в результате добросовестных коммерческих сделок в ходе обычной деятельности и с лицами, которые не являются аффилированными лицами Emergent или какой-либо из его дочерних компаний, и никакая такая кредиторская задолженность или векселя к оплате не являются существенными просрочками в его оплате.

Дебиторская задолженность Вся дебиторская задолженность Компании и Дочерней компании, которая отражена в балансе или в бухгалтерских записях Компании на Дату закрытия, представляет или будет представлять действительные обязательства, возникающие в результате фактически произведенных продаж или фактически оказанных услуг осуществляется в ходе обычной деятельности Компании. Если не выплачена до Даты закрытия, такая Дебиторская задолженность на Дату закрытия будет или будет собираться за вычетом соответствующего резерва, показанного в балансе или в бухгалтерских записях Компании на Дату закрытия (какие резервы являются достаточными и рассчитано в соответствии с прошлой практикой).Каждая из таких Дебиторских задолженностей либо была, либо будет взыскана полностью, без каких-либо зачетов, в течение ста двадцати (120) дней после дня, когда она впервые стала подлежать оплате. Никаких споров, претензий или права на зачет по любому Контракту с каким-либо должником любой Дебиторской задолженности в отношении суммы или действительности такой Дебиторской задолженности не существует. В Приложении 3.27 к раскрытию информации содержится полный и точный список всей дебиторской задолженности на дату настоящего настоящего документа, в котором указывается срок действия такой дебиторской задолженности.

Если не выплачена до Даты закрытия, такая Дебиторская задолженность на Дату закрытия будет или будет собираться за вычетом соответствующего резерва, показанного в балансе или в бухгалтерских записях Компании на Дату закрытия (какие резервы являются достаточными и рассчитано в соответствии с прошлой практикой).Каждая из таких Дебиторских задолженностей либо была, либо будет взыскана полностью, без каких-либо зачетов, в течение ста двадцати (120) дней после дня, когда она впервые стала подлежать оплате. Никаких споров, претензий или права на зачет по любому Контракту с каким-либо должником любой Дебиторской задолженности в отношении суммы или действительности такой Дебиторской задолженности не существует. В Приложении 3.27 к раскрытию информации содержится полный и точный список всей дебиторской задолженности на дату настоящего настоящего документа, в котором указывается срок действия такой дебиторской задолженности.

Дебиторская задолженность Каждый существующий Счет представляет собой, и каждый возникающий в дальнейшем Счет, при возникновении такого Счета, будет представлять собой юридически действительное и имеющее обязательную силу обязательство Дебитора по Счету, за исключением случаев, когда невыполнение этого нельзя было разумно ожидать, индивидуально или в совокупности, чтобы существенно отрицательно повлиять на стоимость или возможность взыскания Счетов, включенных в Обеспечение, в целом. Никакой Должник по счету не имеет защиты, зачета, претензии или встречного иска против любого лица, предоставляющего право, которые могут быть предъявлены к Административному агенту, будь то в ходе любого судебного разбирательства по обеспечению прав Административного агента в Счетах, включенных в Обеспечение, или иным образом, за исключением защиты , взаимозачетов, требований или встречных требований, которые нельзя было разумно ожидать, по отдельности или в совокупности, чтобы существенно отрицательно повлиять на стоимость или возможность взыскания Счетов, включенных в Обеспечение, в целом.Ни одна из дебиторской задолженности Концедентов не подтверждается и не будет подтверждена векселем или другим инструментом (кроме чека), который не был передан в залог Административному агенту в соответствии с условиями настоящего Соглашения.

Никакой Должник по счету не имеет защиты, зачета, претензии или встречного иска против любого лица, предоставляющего право, которые могут быть предъявлены к Административному агенту, будь то в ходе любого судебного разбирательства по обеспечению прав Административного агента в Счетах, включенных в Обеспечение, или иным образом, за исключением защиты , взаимозачетов, требований или встречных требований, которые нельзя было разумно ожидать, по отдельности или в совокупности, чтобы существенно отрицательно повлиять на стоимость или возможность взыскания Счетов, включенных в Обеспечение, в целом.Ни одна из дебиторской задолженности Концедентов не подтверждается и не будет подтверждена векселем или другим инструментом (кроме чека), который не был передан в залог Административному агенту в соответствии с условиями настоящего Соглашения.

Банковские счета; Дебиторская задолженность (a) Часть 2.7 (a) Графика раскрытия информации предоставляет точную информацию в отношении каждого счета, который ведется Компанией или в ее интересах в любом банке или другом финансовом учреждении.

Оборудование и инвентарь В отношении любого оборудования и / или инвентаря Концедента каждый такой Концедент имеет исключительное владение и контроль над таким Оборудованием и инвентарными запасами такого Концедента, за исключением (i) оборудования, сданного в аренду таким Концедентом в качестве арендатора, (ii) Оборудование или инвентарь, находящиеся в пути с обычными перевозчиками, или (iii) Оборудование и / или инвентарь, находящиеся во владении или под контролем владельца склада, хранителя или любого агента или обработчика такого Концедента в той степени, в которой такой Концедент выполнил положения Раздела 4 (e ).

Векселя и дебиторская задолженность Все векселя и дебиторская задолженность Целевого предприятия должным образом отражены в его бухгалтерских книгах и записях, являются действительной дебиторской задолженностью без взаимозачета или встречных требований, являются текущими и подлежат взысканию и будут взысканы в соответствии с их условиями на их зарегистрированные суммы, с учетом только резерва для безнадежных долгов, указанного в самом последнем балансовом отчете (а не в каких-либо примечаниях к нему), с поправкой на время, прошедшее до Даты закрытия, в соответствии с прошлым обычаем и практикой цели.

В отношении оборудования и инвентаря Концедент настоящим соглашается, что он должен

Разница между кредиторской и дебиторской задолженностью

Владельцу малого бизнеса очень важно вести бухгалтерские книги и вести точный учет. Для этого вам необходимо знать кредиторскую и дебиторскую задолженность. Обе бухгалтерские записи являются частью бухгалтерского учета с двойной записью, но в чем разница между кредиторской задолженностью изадолженность на счетах?

В чем разница между кредиторской и дебиторской задолженностью?

Счета к оплате и дебиторская задолженность — это записи главной книги, которые вы записываете, если используете учет по методу начисления. Оба счета регистрируются при возникновении доходов и расходов, а не при обмене наличными. Создайте запись о дебиторской задолженности, когда вы предлагаете кредит своим клиентам. Сделайте запись о кредиторской задолженности, когда вы покупаете что-то в кредит.

Поскольку кредиторская и дебиторская задолженность требует двойной бухгалтерии, вам нужно будет создать дебетовые и кредитовые операции для каждой учетной записи. Это поможет вам сбалансировать ваши книги.

Это поможет вам сбалансировать ваши книги.

Так в чем же разница между кредиторской и дебиторской задолженностью?

Кредиторская задолженность

Кредиторская задолженность (AP, кредиторская задолженность) — это деньги, которые вы должны поставщикам. Кредиторская задолженность — это обязательство, потому что вам все равно нужно ее оплатить.

Если вы покупаете товар или услугу в кредит, вы получаете счет от поставщика. В счете-фактуре указано, сколько денег вы должны или ваша кредиторская задолженность. В счете-фактуре указывается, кому вы должны деньги, а также срок оплаты.Поскольку счета-фактуры обычно требуют оплаты в течение короткого периода времени, кредиторская задолженность представляет собой текущие (краткосрочные) обязательства.

Чтобы отслеживать обязательства, запишите сумму к оплате в своих бухгалтерских книгах. Обязательства увеличиваются за счет кредитов и уменьшаются за счет дебетования.

Когда вы получаете счет, сумма вашей задолженности увеличивается (кредиторская задолженность). Поскольку обязательства увеличиваются за счет кредитов, вы будете кредитовать кредиторскую задолженность. И вам необходимо компенсировать запись, дебетовав другую учетную запись.

Поскольку обязательства увеличиваются за счет кредитов, вы будете кредитовать кредиторскую задолженность. И вам необходимо компенсировать запись, дебетовав другую учетную запись.

Когда вы оплачиваете счет, сумма вашей задолженности уменьшается (кредиторская задолженность). Поскольку обязательства уменьшаются за счет дебетования, вы будете дебетовать кредиторскую задолженность. И вам необходимо пополнить свой денежный счет, чтобы показать уменьшение активов.

Пример расчетов с поставщиками

Посмотрите, как работают записи о кредиторской задолженности. Вот как будет выглядеть бухгалтерская книга вашего малого бизнеса при покупке инвентаря.

| Дата | Счет | Облигации | Дебет | Кредит |

| X / XX / XXXX | Инвентарь | Компания Денежные средства 1,500 | ||

| Счета к оплате | 1,500 |

Теперь вот как будет выглядеть запись о кредиторской задолженности после выплаты долга.

| Дата | Счет | Облигации | Дебет | Кредит |

| X / XX / XXXX | Счета к оплате 9019 ABC 9018 Компания для поставок 1,500 | |||

| Денежные средства | 1,500 |

Дебиторская задолженность

Дебиторская задолженность — это деньги, причитающиеся вашему бизнесу. Это актив, потому что это деньги, которые вы получите.

Если вы предоставляете кредит клиентам, у вас будет дебиторская задолженность. Когда вы продаете товар или услугу, но не получаете немедленную оплату, вам все равно необходимо записать транзакцию. Поскольку вы ожидаете получить платеж в ближайшем будущем, дебиторская задолженность является оборотными активами.

Чтобы отслеживать актив, запишите сумму как дебиторскую задолженность в своих бухгалтерских книгах. Активы увеличиваются по дебету и уменьшаются по кредитам.

Активы увеличиваются по дебету и уменьшаются по кредитам.

Когда вы продаете товар покупателю, не получив денег, сумма задолженности увеличивается. Это означает, что вы должны списать свою дебиторскую задолженность. И вам нужно будет пополнить другую учетную запись, например, инвентарь, чтобы показать, что у вас уменьшается количество товаров.

Когда клиент платит вам, сумма причитающейся вам суммы уменьшается, поэтому вы будете кредитовать свою дебиторскую задолженность. И вы будете дебетовать свой денежный счет, так как у вас больше денег.

Пример дебиторской задолженности

Когда вы совершаете продажу, но не получаете оплату, вам необходимо сделать запись, в которой будет указано, сколько денег вам причитается.Вот как будет выглядеть ваша бухгалтерская книга.

| Дата | Счет | Облигации | Дебет | Кредит |

| X / XX / XXXX | Дебиторская задолженность | 9018 Компания1,500 | ||

| Инвентарь | 1,500 |

Теперь посмотрите, как будут выглядеть ваши записи, когда вы получите платеж. Вам необходимо создать новые записи, отражающие ваш рост денежных средств и уменьшение суммы, причитающейся вам.

Вам необходимо создать новые записи, отражающие ваш рост денежных средств и уменьшение суммы, причитающейся вам.

| Дата | Счет | Облигации | Дебет | Кредит |

| X / XX / XXXX | Наличные деньги | XYZ | 9018 XYZ XYZ||

| Дебиторская задолженность | 1,500 |

Что вы делаете, когда клиенты не платят?

Каким бы неприятным это ни было, вы можете не получать платежи от клиентов.Вам нужно будет создать вторую запись немного иначе, чем при получении платежей.

Вам необходимо сторнировать свою дебиторскую задолженность, поскольку вы не собираетесь получать деньги. Неуплаченные вам деньги известны как безнадежный долг. Расходы по безнадежным долгам — это безналичные расходы, отражающие ваши убытки. Вам нужно будет дебетовать свой расходный счет, потому что расходы увеличиваются с дебетованием. И вы будете кредитовать свой счет дебиторской задолженности, чтобы показать, что вы больше не ожидаете платежа.

И вы будете кредитовать свой счет дебиторской задолженности, чтобы показать, что вы больше не ожидаете платежа.

Если у вас плохой долг, ваша вторая запись будет выглядеть так:

| Дата | Счет | Облигации | Дебет | Кредит |

| X / XX / XXXX | Расходы по безнадежной задолженности | L Платеж компании | 1,500||

| Дебиторская задолженность | 1,500 |

Вы все равно уменьшите свою дебиторскую задолженность, но не получите денежные средства.Вместо этого вы увеличите расходы на безнадежные долги. В некоторых случаях вы можете уменьшить свои налоговые обязательства при списании безнадежных долгов.

Дебиторская и кредиторская задолженность

Напомним, вам необходимо знать разницу между записями о дебиторской и кредиторской задолженности.

Кредиторская задолженность:

- Деньги, которые вы должны поставщикам

- Обязательство

- Увеличено за счет кредита и уменьшено за счет дебета

Дебиторская задолженность:

- Причитающиеся вам деньги

- Актив

- Увеличено по дебету и уменьшено по кредиту

Создание записей дебиторской и кредиторской задолженности обновляет ваши бухгалтерские книги и отслеживает ваши входящие и исходящие деньги.

Отслеживание транзакций вашего малого бизнеса не должно вызывать проблем. Программное обеспечение для онлайн-бухгалтерского учета Patriot позволяет легко регистрировать входящие и исходящие деньги. Наше программное обеспечение, созданное для не бухгалтеров, позволяет вам снова заниматься любимым делом. Попробуйте бесплатно сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Пример и формула оборотного капитала

Формула и определение оборотного капитала

Ключевой частью финансового моделирования является прогнозирование баланса. Оборотный капитал относится к определенному подмножеству статей баланса. Определение оборотного капитала (показано ниже) простое:

Оборотный капитал относится к определенному подмножеству статей баланса. Определение оборотного капитала (показано ниже) простое:

Оборотный капитал = Текущие активы — текущие обязательства

Оборотным актив делает то, что он может быть конвертирован в наличные в течение года. Что делает обязательство текущим , так это то, что оно подлежит погашению в течение года.

Оборотные активы

| Краткосрочные обязательства

|

В качестве примера оборотного капитала приведем баланс Noodles & Company, сети ресторанов быстрого питания. По состоянию на 3 октября 2017 г. оборотные активы компании составляли 21,8 млн долларов США, а текущие обязательства — 38,4 млн долларов США, при отрицательном сальдо оборотного капитала — 16,6 млн долларов США:

По состоянию на 3 октября 2017 г. оборотные активы компании составляли 21,8 млн долларов США, а текущие обязательства — 38,4 млн долларов США, при отрицательном сальдо оборотного капитала — 16,6 млн долларов США:

Коэффициент текущей ликвидности и коэффициент быстрой ликвидности

Финансовый коэффициент, измеряющий оборотный капитал, — это коэффициент текущей ликвидности , который определяется как оборотные активы, разделенные на текущие обязательства, и предназначен для измерения ликвидности компании:

Как мы вскоре увидим, этот коэффициент имеет ограниченное применение вне контекста, но, по общему мнению, коэффициент текущей ликвидности> 1 означает, что компания более ликвидна, поскольку у нее есть ликвидные активы, которые предположительно могут быть конвертированы в денежные средства и будут больше чем покрыть предстоящие краткосрочные обязательства.

Другой тесно связанный коэффициент — коэффициент быстрой ликвидности (или кислотный тест), который выделяет только наиболее ликвидные активы (денежные средства и дебиторскую задолженность) для измерения ликвидности. Преимущество игнорирования запасов и других внеоборотных активов состоит в том, что ликвидация запасов может быть непростой или желательной, поэтому коэффициент быстрой ликвидности игнорирует их как источник краткосрочной ликвидности:

Преимущество игнорирования запасов и других внеоборотных активов состоит в том, что ликвидация запасов может быть непростой или желательной, поэтому коэффициент быстрой ликвидности игнорирует их как источник краткосрочной ликвидности:

Представление оборотного капитала в отчете о движении денежных средств

В бухгалтерском балансе активы и обязательства упорядочены в порядке ликвидности (т.е. текущие и долгосрочные), что упрощает определение и расчет оборотного капитала (оборотные активы за вычетом текущих обязательств).

Между тем, отчет о движении денежных средств организует потоки денежных средств в зависимости от того, относятся ли они к операционной, инвестиционной или финансовой деятельности, как вы можете видеть из отчета о движении денежных средств Noodles & Co. ниже:

Сверка оборотного капитала в балансе с отчетом о движении денежных средств

В бухгалтерском балансе статьи организованы на основе ликвидности, а в отчете о движении денежных средств статьи организованы в зависимости от их характера (операционная или операционная). инвестирование против финансирования).

инвестирование против финансирования).

Так получилось, что большая часть текущих активов и обязательств связана с операционной деятельностью [1] (запасы, дебиторская и кредиторская задолженность, начисленные расходы и т. Д.) И, таким образом, в основном сгруппированы в разделе операционной деятельности денежного потока. отчет в разделе «Изменения в операционных активах и обязательствах».

Ускоренный курс бухгалтерского учета Используется в ведущих инвестиционных банках и университетах. Ознакомьтесь с отчетом о прибылях и убытках, балансом, отчетом о движении денежных средств и т. Д.Узнать больше

Поскольку большинство статей оборотного капитала сгруппированы в операционной деятельности, финансовые специалисты обычно называют раздел «изменения в операционных активах и обязательствах» отчета о движении денежных средств разделом «изменения в оборотном капитале».

Однако это может сбивать с толку, поскольку не все текущие активы и обязательства привязаны к операциям. Например, такие статьи, как рыночные ценные бумаги и краткосрочная задолженность, не привязаны к операциям и вместо этого включаются в инвестиционную и финансовую деятельность (хотя в приведенном выше примере у Noodles & Co не было рыночных ценных бумаг или краткосрочной задолженности) .

Например, такие статьи, как рыночные ценные бумаги и краткосрочная задолженность, не привязаны к операциям и вместо этого включаются в инвестиционную и финансовую деятельность (хотя в приведенном выше примере у Noodles & Co не было рыночных ценных бумаг или краткосрочной задолженности) .

Операционные статьи в сравнении с оборотным капиталом в отчете о движении денежных средств

Путаницу усугубляет то, что раздел «изменения в операционной деятельности и обязательствах» (часто называемый «изменениями в оборотном капитале») отчета о движении денежных средств объединяет как текущие, так и долгосрочные операционные активы и обязательства. Это связано с тем, что цель раздела — выявить влияние на денежные средства всех активов и обязательств, связанных с операциями, а не только текущих активов и обязательств.

Например, Noodles & Co классифицирует отсроченную аренду как долгосрочное обязательство в балансе и как операционное обязательство в отчете о движении денежных средств [2] . Таким образом, он не включается в расчет оборотного капитала, но он включается в раздел «изменения в операционной деятельности и обязательствах» (который, как мы теперь знаем, люди часто также называют, что сбивает с толку, «изменениями в оборотном капитале»).

Таким образом, он не включается в расчет оборотного капитала, но он включается в раздел «изменения в операционной деятельности и обязательствах» (который, как мы теперь знаем, люди часто также называют, что сбивает с толку, «изменениями в оборотном капитале»).

Основные выводы

Представление оборотного капитала в финансовой отчетности

Ниже мы резюмируем основные выводы, которые мы сделали из представления оборотного капитала в финансовой отчетности:

- В то время как в учебнике оборотный капитал определяется как оборотные активы за вычетом текущих обязательств, специалисты по финансам также называют подмножество оборотного капитала, связанного с операционной деятельностью, просто оборотным капиталом.Добро пожаловать в волшебный мир финансового жаргона.

- Статьи баланса оборотного капитала включают как операционные, так и неоперационные активы и обязательства, тогда как раздел «изменения в оборотном капитале» отчета о движении денежных средств включает только операционные активы и обязательства, а

- Раздел отчета о движении денежных средств, неофициально названный «изменения в оборотном капитале», будет включать некоторые внеоборотные активы и обязательства (и, таким образом, исключены из определения оборотного капитала в учебнике), если они связаны с операциями.

Устный перевод оборотных средств

Теперь, когда мы рассмотрели, как представлен оборотный капитал, о чем нам говорит оборотный капитал? Продолжим наш пример Noodles & Co. О чем говорит нам отрицательный баланс оборотного капитала компании в размере 16,6 миллиона долларов?

Во-первых, это говорит нам о том, что в следующем году обязательств на 16,6 миллионов долларов больше, чем активов, которые могут быть конвертированы в течение года. Это может показаться тревожным показателем. Например, если все начисленные расходы и кредиторская задолженность Noodles & Co подлежат погашению в следующем месяце, а вся дебиторская задолженность ожидается через 6 месяцев, возникнет проблема с ликвидностью в Noodles.Им нужно будет брать взаймы, продавать оборудование или даже ликвидировать запасы.

Но тот же отрицательный баланс оборотного капитала может рассказывать совершенно другую историю, а именно о здоровом и эффективном управлении оборотным капиталом, когда кредиторская и дебиторская задолженность и запасы тщательно контролируются, чтобы обеспечить быструю продажу запасов и быстрый сбор денежных средств, что позволяет Noodles & Co, чтобы оплачивать счета по мере их поступления и покупать больше товаров, не тратя деньги и не пропуская ни секунды. Кроме того, Noodles & Co может иметь неиспользованную кредитную линию (возобновляемую кредитную линию) с достаточной способностью заимствования, чтобы устранить неожиданную задержку в сборе.

Кроме того, Noodles & Co может иметь неиспользованную кредитную линию (возобновляемую кредитную линию) с достаточной способностью заимствования, чтобы устранить неожиданную задержку в сборе.

Фактически, вот как Noodles & Co объясняет отрицательный оборотный капитал в том же 10 квартале:

Наша позиция оборотного капитала выигрывает от того факта, что мы обычно получаем наличные от продаж клиентам в тот же день или, в случае транзакций по кредитной или дебетовой карте, в течение нескольких дней после соответствующей продажи, и обычно у нас есть до 30 дней. платить нашим поставщикам.Мы считаем, что ожидаемый денежный поток от операционной деятельности, поступления, полученные от операций частного размещения, и существующая заемная способность в рамках нашей кредитной линии достаточны для финансирования требований по обслуживанию долга, обязательств по операционной аренде, капитальных затрат, обязательств по закрытию ресторанов, обязательств по защите данных и Обязательства по оборотному капиталу на оставшуюся часть 2017 финансового года.

Короче говоря, сумма оборотного капитала сама по себе мало что говорит нам без контекста.Отрицательный баланс оборотного капитала Нудл может быть хорошим, плохим или чем-то средним.

Рабочий цикл

Денежные средства, дебиторская задолженность, товарно-материальные запасы и кредиторская задолженность часто обсуждаются вместе, потому что они представляют собой движущиеся части, участвующие в операционном цикле компании (причудливый термин, который описывает время, которое требуется от начала до конца, для покупки или производства запасов, продать его и получить за него наличные).

Например, если розничному продавцу бытовой техники требуется в среднем 35 дней для продажи товарно-материальных запасов и еще 28 дней в среднем для получения денежных средств после продажи, рабочий цикл составляет 63 дня.

Другими словами, существует 63 дня между моментом, когда денежные средства были вложены в процесс, и тем, когда денежные средства были возвращены компании. Концептуально операционный цикл — это количество дней, которое проходит между моментом, когда компания изначально вкладывает деньги, чтобы получить (или производить) товар, и получением денег обратно после того, как вы продали товар.

Концептуально операционный цикл — это количество дней, которое проходит между моментом, когда компания изначально вкладывает деньги, чтобы получить (или производить) товар, и получением денег обратно после того, как вы продали товар.

Поскольку компании часто покупают товарно-материальные запасы в кредит, соответствующая концепция — это чистый операционный цикл (или цикл преобразования наличных денег ), который учитывает покупки в кредит.В нашем примере, если розничный торговец приобрел товарные запасы в кредит на 30-дневный срок, он должен был внести наличные за 33 дня до их получения. Здесь цикл конвертации наличных составляет 35 дней + 28 дней — 30 дней = 33 дня. Довольно просто.

Ниже приводится сводка формул, необходимых для расчета рабочего цикла, описанного выше:

Управление оборотным капиталом

Для многих фирм анализ и управление операционным циклом являются ключом к здоровой деятельности. Например, представьте, что розничный торговец бытовой техникой заказал слишком много запасов — его наличные деньги будут связаны и их нельзя будет потратить на другие вещи (такие как основные средства и зарплаты). Более того, ему потребуются склады большего размера, придется платить за ненужное хранение, и у него не будет места для размещения другого инвентаря.

Например, представьте, что розничный торговец бытовой техникой заказал слишком много запасов — его наличные деньги будут связаны и их нельзя будет потратить на другие вещи (такие как основные средства и зарплаты). Более того, ему потребуются склады большего размера, придется платить за ненужное хранение, и у него не будет места для размещения другого инвентаря.