Проверить налоги по инн официальный сайт: Узнай свою задолженность

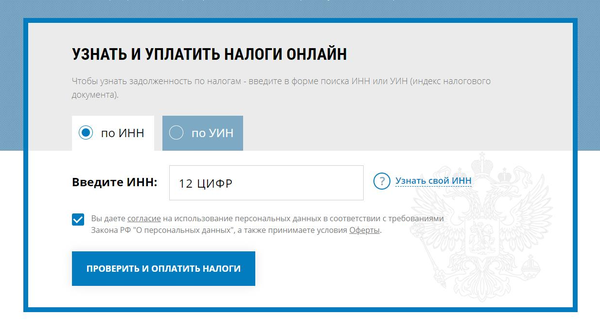

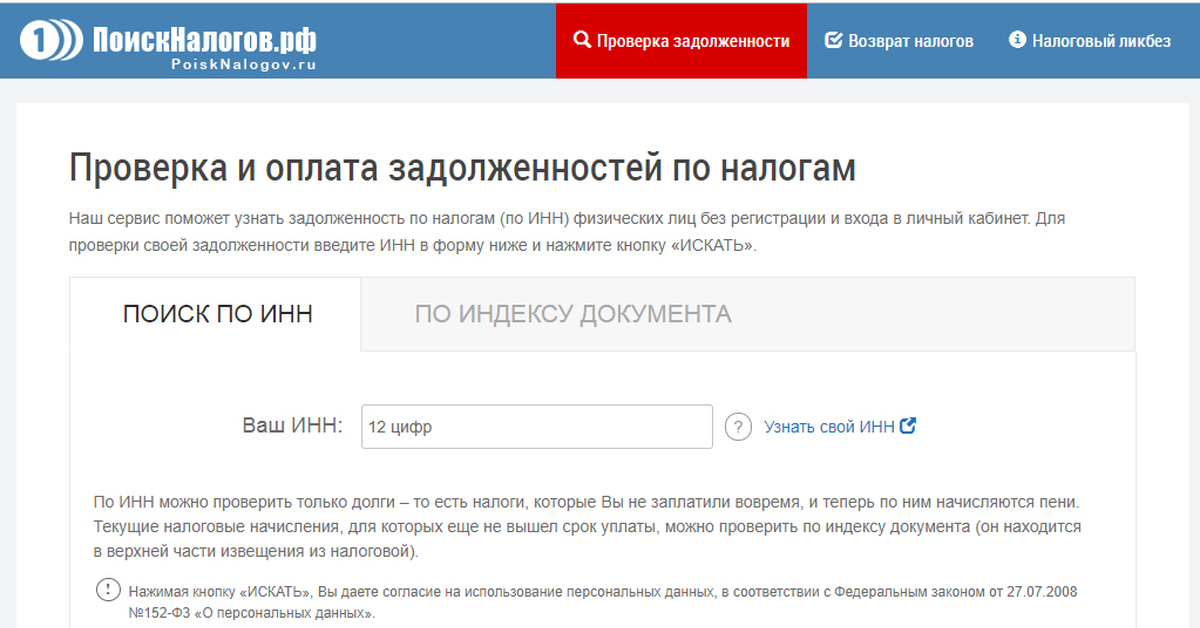

Проверить налоги по ИНН онлайн и оплатить без регистрации

Сервис поиска налогов по ИНН использует информацию с сайта www.nalog.ru. Она предоставляется бесплатно и находится в открытом доступе. Проверьте, есть ли у вас налоговые начисления или задолженности, и узнайте за что они начислены.

- Проверить налоги на имущество

- Узнать налог на автомобиль

- Проверить налоги на землю (земельный участок)

- Проверить налоги через Госуслуги

- Проверка детских налогов

- Оплатить налоги без комисии

- Мои налоги – посмотреть по фамилии и оплатить

- Оплатить налоги за 2021 год

- Проверить налоги по СНИЛС

- Проверить все налоги и долги по фамилии

- Проверка налогов по паспорту

- Проверить долги по налогам

- Оплатить налоги за 2022 год

Несвоевременная уплата налогов ведёт к наложению штрафов и пени. Задачей каждого налогоплательщика, будь то обычный человек, индивидуальный предприниматель или юридическое лицо, является погашение налоговой задолженности в установленные налоговым законодательством сроки. Проверить и погасить налоги поможет простой онлайн-сервис, взаимодействующий с базой данных ФНС.

Задачей каждого налогоплательщика, будь то обычный человек, индивидуальный предприниматель или юридическое лицо, является погашение налоговой задолженности в установленные налоговым законодательством сроки. Проверить и погасить налоги поможет простой онлайн-сервис, взаимодействующий с базой данных ФНС.

Преимущества сервиса:

- Выводит информацию о налоговой задолженности в режиме онлайн – мгновенное получение сведений о налогах.

- Минимальное количество исходных данных – достаточно указать ИНН налогоплательщика.

- Бесплатный доступ без регистрации личного кабинета – никакого утомительного ввода данных.

- Возможность оплатить налоговую задолженность онлайн – погасите задолженность банковской картой.

- Не требует личного кабинета на Госуслугах – не нужно вспоминать пароль от собственной учётной записи.

- Не хранит личные данные – обработка производится на стороне серверов Федеральной налоговой службы.

Проверьте налоги онлайн прямо сейчас и погасите задолженность, не дожидаясь начисления пени и штрафов.

Как проверить налоги по ИНН физического лица?

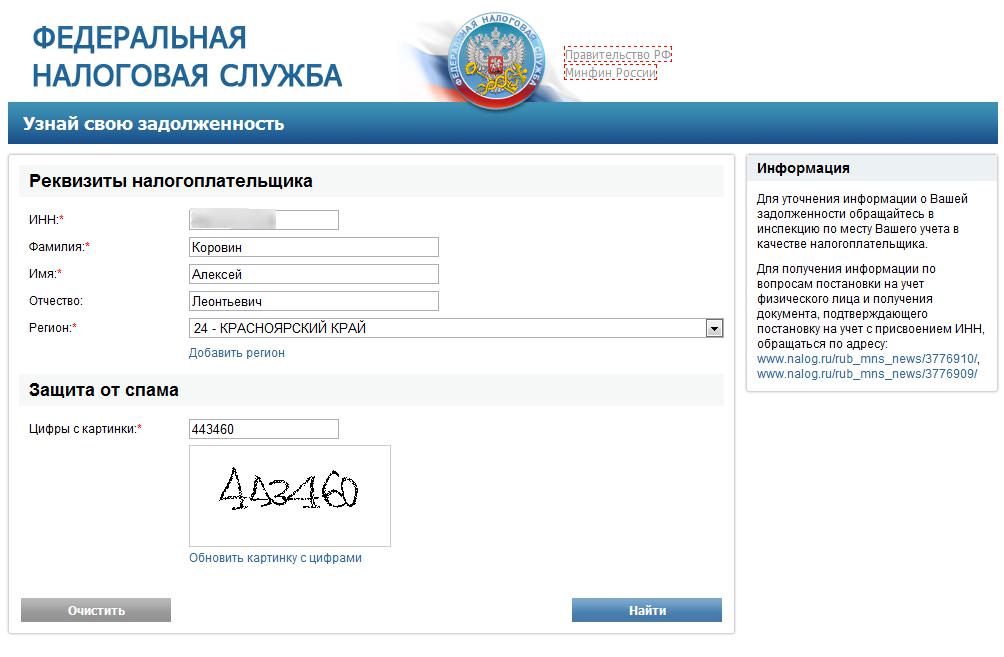

Чтобы узнать задолженность по налогам без регистрации, воспользуйтесь специальной формой, где нужно ввести номер ИНН физического лица и отправить данные в ФНС.

Используйте пошаговую инструкцию:

- Введите ИНН налогоплательщика – ИНН физического лица содержит 12 цифр.

- Перейдите к форме проверки налоговой задолженности, нажав кнопку Проверить налоги.

- Ожидайте результатов – сведения о задолженности по налогам появятся на экране уже через несколько секунд.

Сервис получает данные по налогам физических лиц из базы данных Федеральной налоговой службы.

Подключение осуществляется по защищённому официальному каналу, что гарантирует безопасность пересылаемых сведений. Результаты поступают в режиме онлайн, за актуальность полученной задолженности отвечает исключительно ФНС.

Также физическим лицам доступна функция оплаты налогов. Погасите задолженность в режиме онлайн банковской картой, что избавит от начисления пени. Возможна оплата как своих долгов, так и чужих – данная возможность предусмотрена текущим налоговым законодательством (необходимо лишь указать ФИО плательщика).

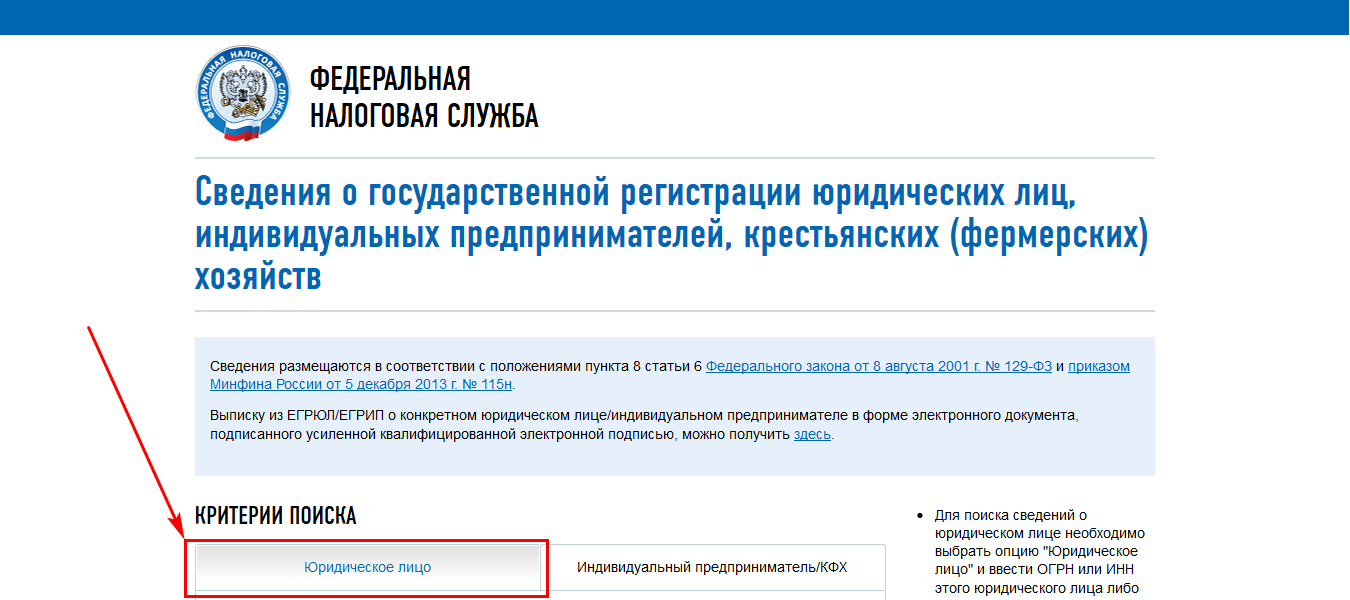

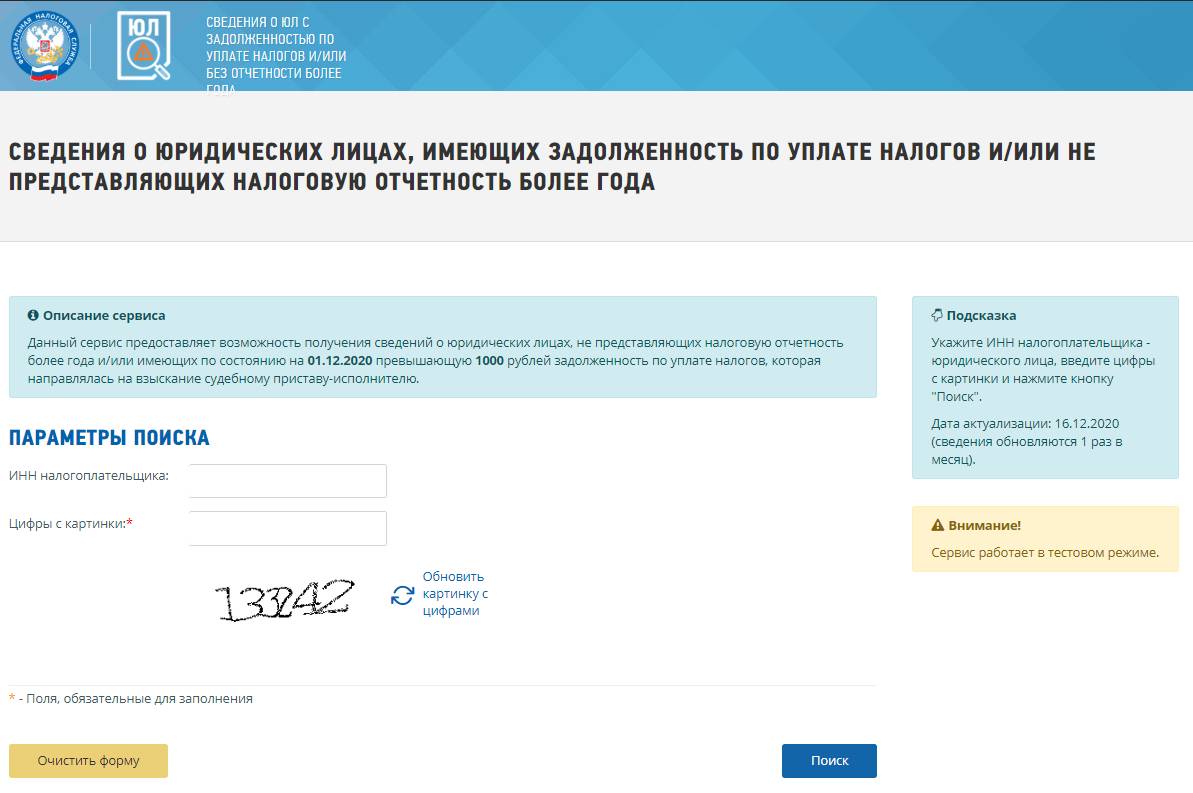

Как проверить налоги по ИНН юридического лица?

Онлайн-сервис поиска задолженностей универсален, он работает как с физическими, так и с юридическими лицами. Исходные данные всё те же – это номер ИНН. Помимо юридических лиц, воспользоваться сервисом могут индивидуальные предприниматели.

Чтобы проверить налог ИП по ИНН или налоги юридического лица, воспользуйтесь формой для поиска налоговой задолженности. Введите номер документа и ожидайте результата.

Используйте пошаговую инструкцию:

- Введите ИНН индивидуального предпринимателя или юридического лица.

- Нажмите кнопку Найти налоги.

Результаты появятся на экране через несколько секунд, без длительного ожидания. Сервис работает быстро, показывая налоговую задолженность юридических лиц и индивидуальных предпринимателей. За актуальность долгов по налогам отвечает ФНС.

Сервис работает быстро, показывая налоговую задолженность юридических лиц и индивидуальных предпринимателей. За актуальность долгов по налогам отвечает ФНС.

Альтернативные способы проверки задолженностей

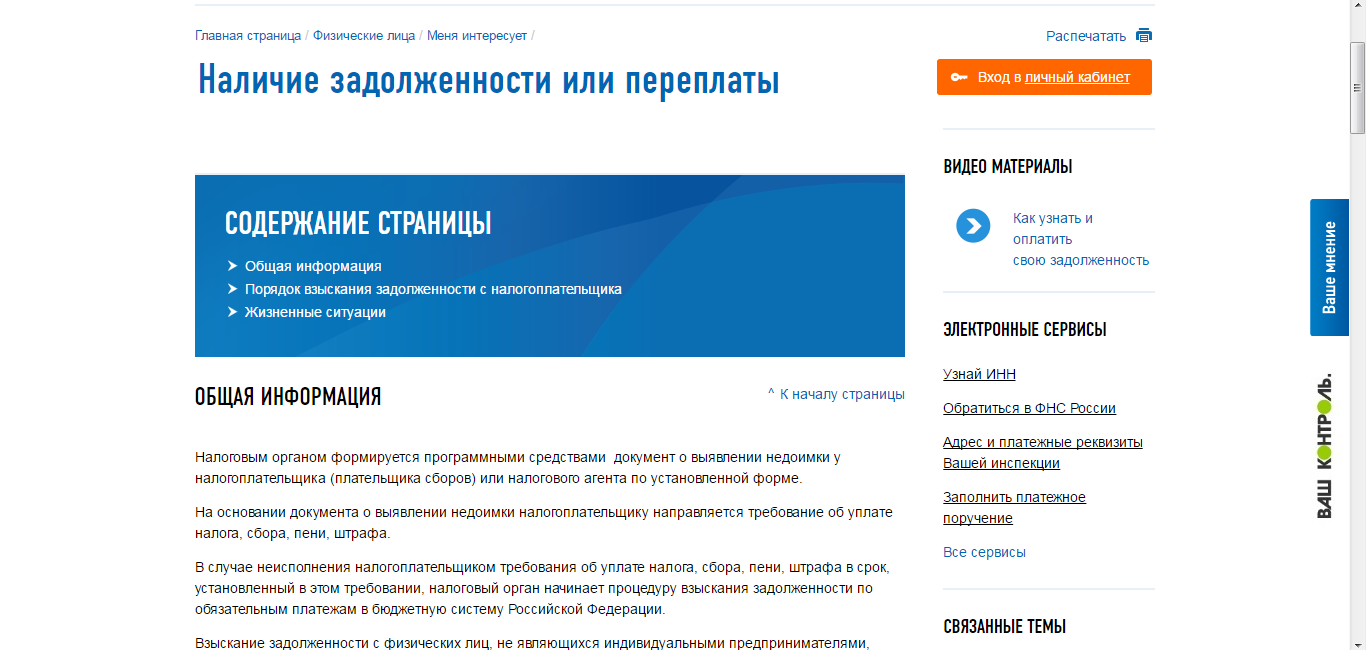

Существуют три альтернативных способа проверить наличие налоговой задолженности:

- Через портал Госуслуги – здесь предусмотрен функционал уточнения долгов по налогам. Для этого необходимо указать в своей учётной записи ИНН (также он может быть запрошен в ФНС автоматически).

- Через онлайн-банкинги и электронные платёжные системы – здесь тоже предусмотрены формы проверки налоговой задолженности.

- На официальном сайте налоговой инспекции – здесь можно проверить начисление налогов по ИНН физического лица.

Также на сайте Налог.ру предусмотрены три личных кабинета – для физических лиц, юридических лиц и индивидуальных предпринимателей, где можно проверить налоги и оплатить их любым доступным способом.

Проверка налогов через Госуслуги

Посмотреть долги по налогам физических лиц поможет портал Госуслуги. Тип учётной записи значения не имеет – она может быть как стандартной, так и подтверждённой. Для начала необходимо добавить в личный кабинет номер ИНН.

Используйте пошаговую инструкцию:

- Авторизуйтесь на портале Госуслуги под своей учётной записью.

- Откройте раздел Документы, воспользовавшись верхним меню.

- Впишите ИНН вручную или запросите из ФНС.

В большинстве случаев ИНН запрашивается в автоматическом режиме, без участия пользователей портала. Он используется при формировании некоторых заявлений и для уточнения налоговой задолженности.

Чтобы проверить размер начисленных налогов, просто зайдите в свою учётную запись. Информер с размером долга будет отображён на главной странице портала. Кликнув по сумме, вы сможете получить дополнительную информацию по начисленным налогам и оплатить их одним из доступных способов:

- С помощью банковской карты.

- С помощью электронного кошелька.

- Через Apple Pay, Samsung Pay или Google Pay.

Также можно скачать уже заполненную квитанцию и погасить задолженность в ближайшем банковском отделении.

Обратите внимание, что портал Госуслуги позволяет уточнить лишь собственные налоги. Проверить налоги третьих лиц под своей учётной записью не получится – воспользуйтесь нашим сервисом или загляните на сайт Федеральной налоговой службы.

Хотите получать сведения о начисленных налогах более оперативно? Воспользуйтесь мобильным приложением Госуслуги. Установите его на смартфон и получайте все необходимые уведомления, в том числе от Федеральной налоговой службы.

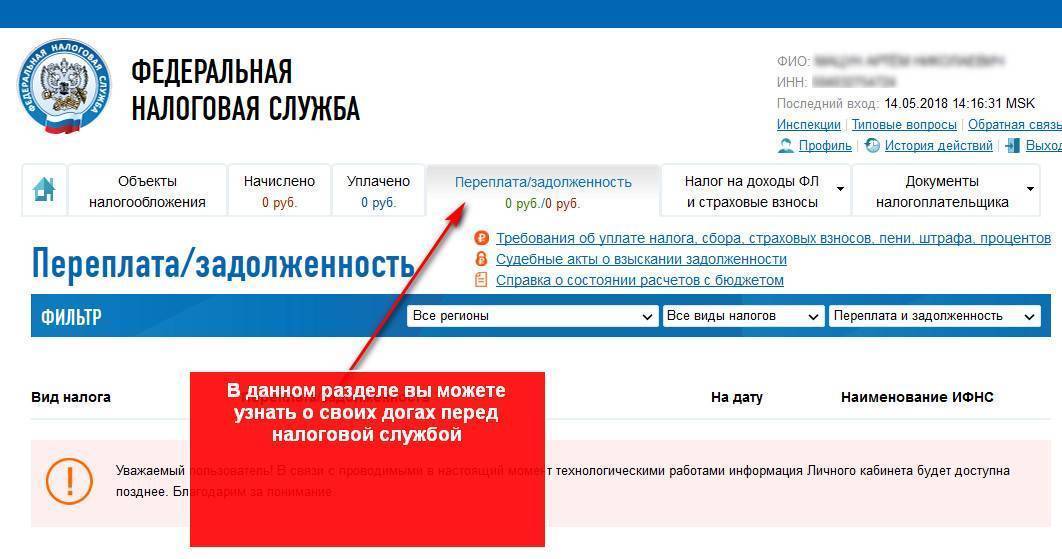

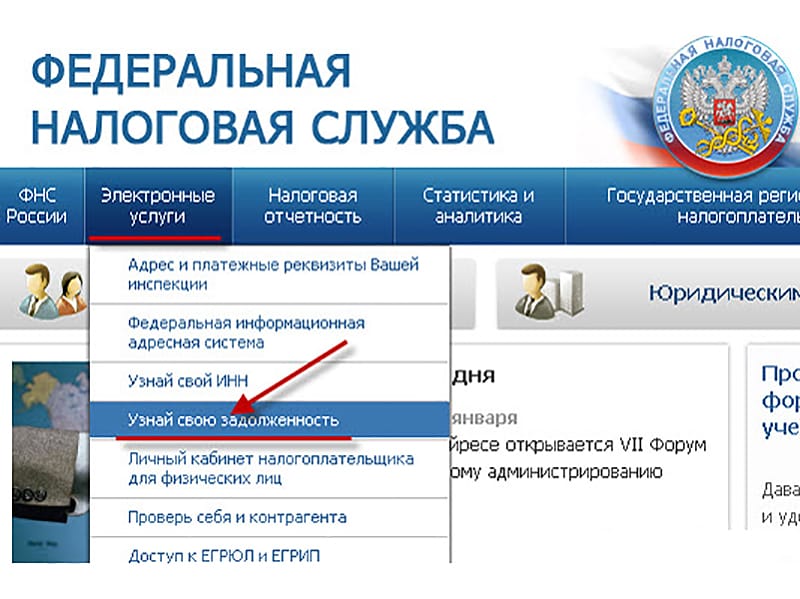

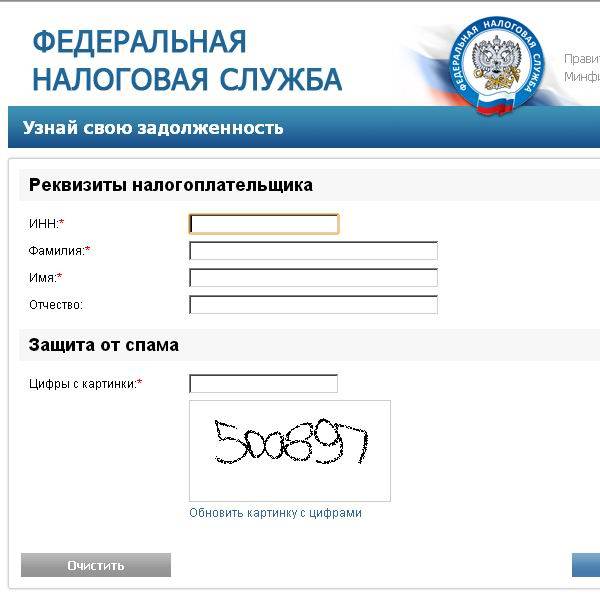

Узнать свою задолженность по налогам через сайт налоговой

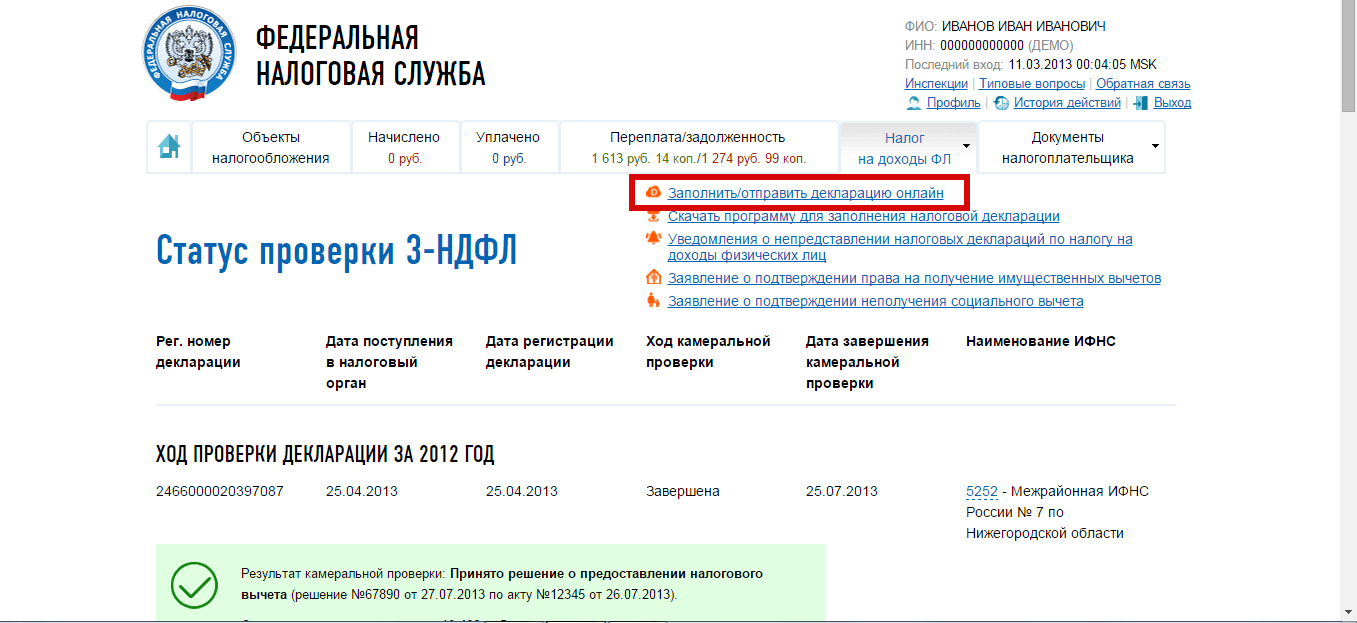

Проверить начисление долгов по ИНН физического лица поможет онлайн-сервис, запущенный на сайте Федеральной налоговой службы Налог.ру. Он формирует запросы в ту же базу, что и наш сервис. Чтобы проверить налоги, следуйте инструкции:

- Откройте в браузере официальный сайт Федеральной налоговой службы.

- Кликните по ссылке Личный кабинет в блоке Физические лица.

- Авторизуйтесь с подтверждённой учётной записью портала Госуслуги.

- Получите сведения о начисленных налогах на главной странице или в разделе Налоги.

Также на сайте ФНС имеются аналогичные сервисы для индивидуальных предпринимателей и юридических лиц.

Для более оперативного получения сведений о начисленных налогах используйте фирменные мобильные приложения от Федеральной налоговой службы. Они доступны для физических лиц и индивидуальных предпринимателей. Физлица смогут своевременно оплачивать налоги и получить сведения об имуществе, для ИП доступен функционал удобного ведения бизнеса.

Как оплатить налоги без комиссии через интернет?

Проверить и оплатить налоги можно самыми разными способами – с помощью нашего сервиса, на сайте налоговой инспекции, в личном кабинете ФНС, а также через онлайн-банкинги. Провести оплату без комиссии значительно сложнее – её берут практически все онлайн-сервисы.

- Авторизуйтесь в используемом вами банкинге.

- Выберите в каталоге сервис оплаты налогов.

- Введите ИНН для поиска налоговой задолженности.

- Ознакомьтесь с суммой и погасите долг с карты.

Например, именно так можно оплатить налоговую задолженность через онлайн-банкинг Сбербанка. Что касается остальных банков, рекомендуется уточнить размер комиссии в тарифной сетке или по телефону горячей линии.

Альтернативный способ – воспользоваться сервисом оплаты налогов на официальном сайте Федеральной налоговой службы. Но он не такой удобный, как может показаться на первый взгляд. Для начала нужно проверить налоговую задолженность, и лишь потом сформировать платёж.

Для оплаты налогов следуйте пошаговой инструкции:

- Уточните размер налоговой задолженности с помощью одного из описанных на странице способов.

- Перейдите на официальный сайт Федеральной налоговой службы.

- Выберите электронный сервис Уплата налогов и пошлин.

- Укажите, какие налоги нужно оплатить – например Физическим лицам.

- Выберите уплату налогов и страховых взносов.

- Укажите, за кого платятся налоги – за себя или за третье лицо.

- Выберите способ оплаты.

- Укажите ФИО плательщика, его ИНН и сумму.

- Выберите способ оплаты – например, банковской картой, через сайт кредитной организации или через банковскую квитанцию.

В случае с квитанцией банк может взимать комиссию.

Существует способ обойтись минимальной комиссией – вы можете оплатить налоги с помощью нашего сервиса. Комиссия составляет всего 2%, в то время как на Госуслугах она может достигать 5-6%, в зависимости от выбранного способа оплаты.

Чтобы проверить и оплатить налоги, следуйте пошаговой инструкции:

- Перейдите к форме поиска налоговой задолженности.

- Укажите ИНН и нажмите Найти налоги.

- Впишите ФИО плательщика.

- При необходимости, укажите адрес электронной почты для информирования о новых налоговых начислениях.

- Нажмите Перейти к оплате, проверьте правильность платёжных данных.

- Нажмите Оплатить и впишите реквизиты банковской карты.

- Подтвердите платёж SMS-кодом.

Налоги оплачены, в течение 10 дней они будут зачислены на и учтены.

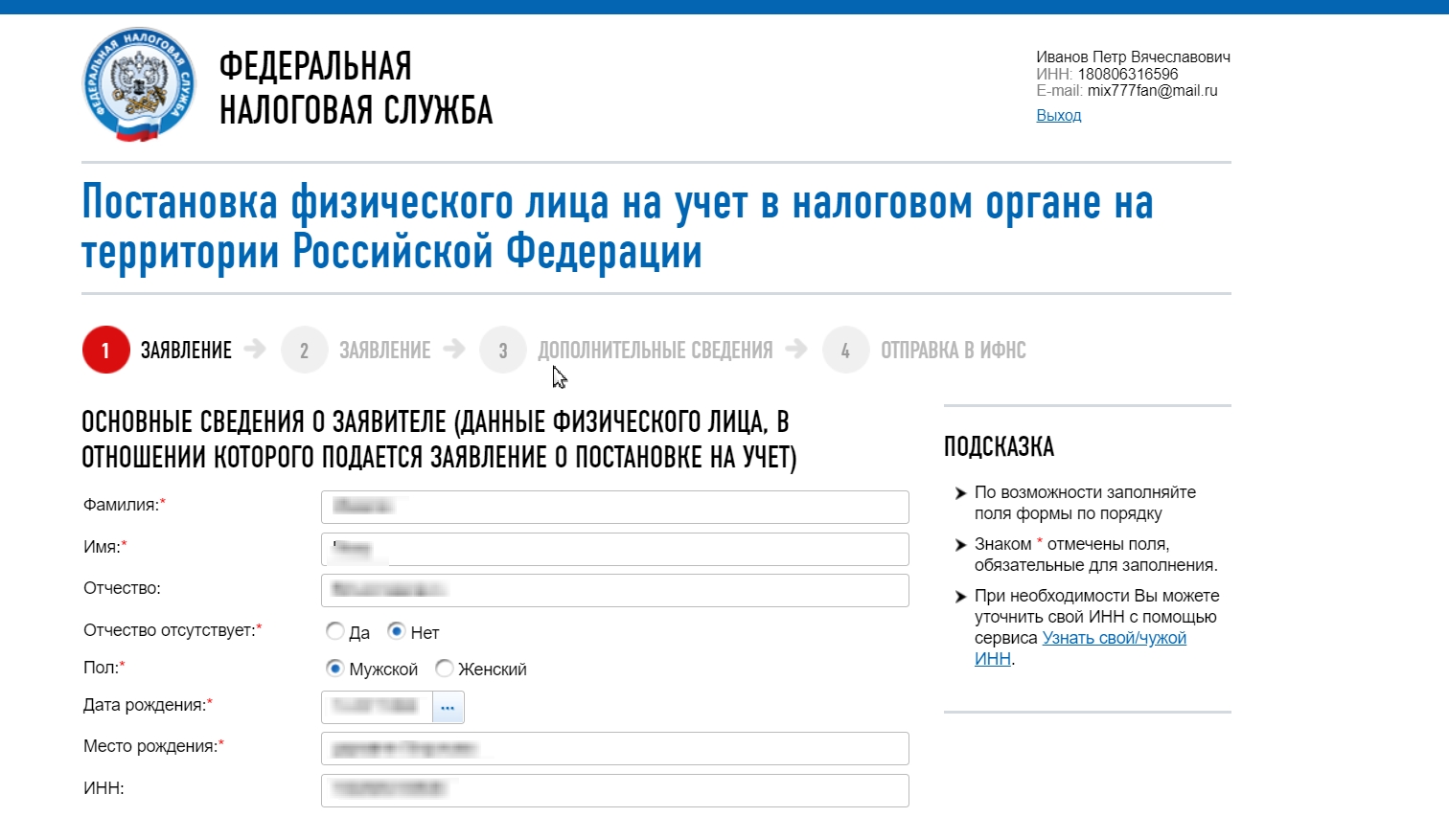

Что делать если не пришло налоговое уведомление?

Классическая схема оплаты налогов – человек получает налоговое уведомление, отправляется в банк или оплачивает задолженность через интернет-банкинг, сканируя QR-код смартфоном. Также доступна оплата через банковские терминалы и банкоматы, оснащённые сканерами кодов.

С 2020 года в России вводится новая схема рассылки уведомлений – теперь их получают только те налогоплательщики, что не зарегистрировали личные кабинеты на сайте ФНС. Уже существующие пользователи личных кабинетов получают уведомления в электронном виде. В будущем планируется отправлять налогоплательщикам только электронные уведомления, полностью избавившись от их бумажных бланков.

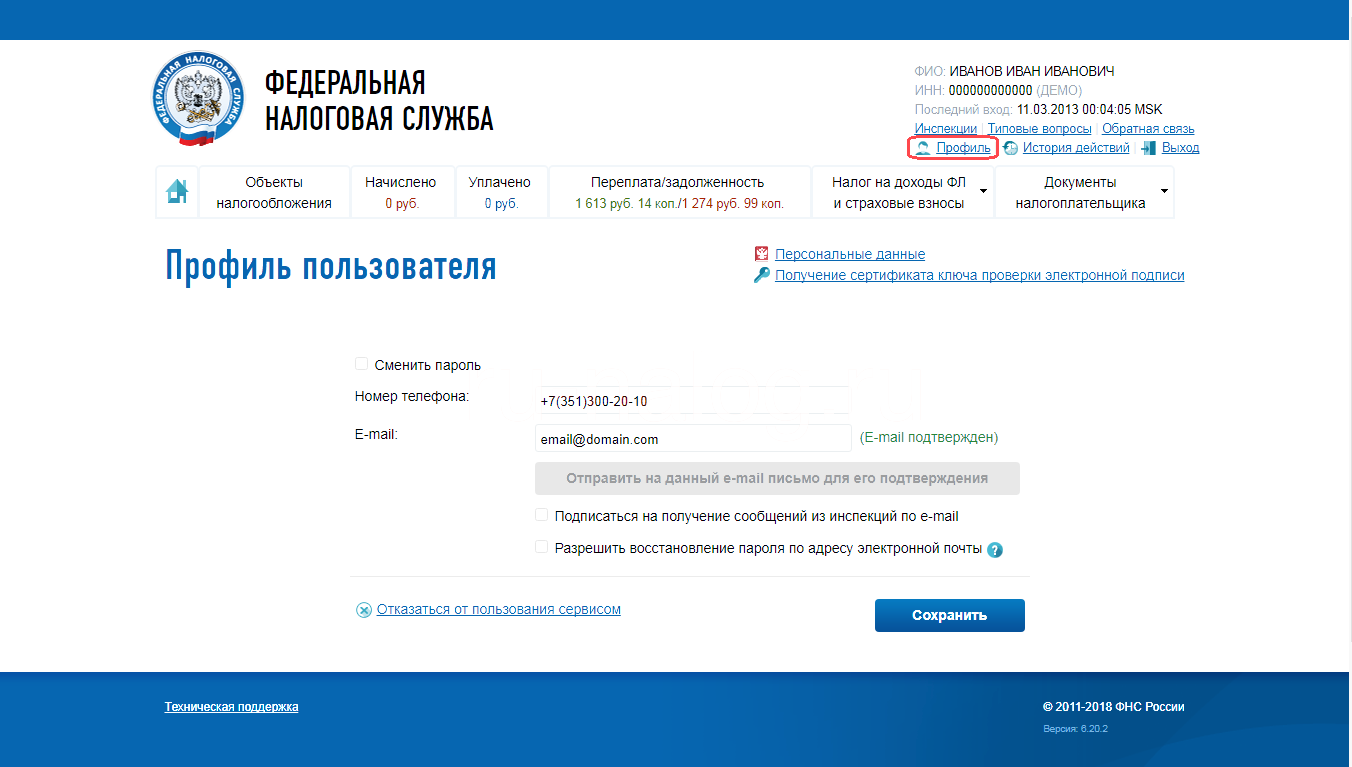

Чтобы получить доступ в личный кабинет, следуйте инструкции:

- Возьмите паспорт и отправляйтесь в ближайшее отделение Федеральной налоговой службы.

- Сообщите специалисту отдела по работе с физическими лицами, что вы хотите получить доступ к личному кабинету.

- Заполните заявление на получение доступа, указав ФИО полностью и ИНН – подпишите заявление.

- Получите временный пароль для первого входа – он будет отпечатан на бумажном носителе, который выдаст специалист ФНС.

- Войдите в личный кабинет на сайте Федеральной налоговой службы с временным паролем, далее придумайте постоянный пароль.

В качестве логина используется ИНН.

Альтернативное решение – зайти в личный кабинет ФНС с учётной записью портала Госуслуги. Учётная запись должна быть подтверждена в одном из центров обслуживания или в одном из онлайн-банкингов. Если она подтверждена письмом по почте, войти не удастся.

Нет хочется связываться с личными кабинетами – уточните размер налогов с помощью нашего сервиса. Здесь же вы сможете оперативно погасить образовавшуюся задолженность. Самый сложный способ – посетить ближайшее отделение ФНС и узнать размер долга у сотрудников.

Можно ли проверить налоги по паспорту?

Паспортные данные для проверки налогов не нужны – во всяком случае, при использовании нашего онлайн-сервиса, взаимодействующего с базой данных Федеральной налоговой службы. В качестве исходных данных нужен только ИНН налогоплательщика.

Проверка налогов в личном кабинете ФНС осуществляется без паспорта – достаточно получить пароль для входа в ФНС или зайти в личный кабинет с подтверждённой учётной записью портала Госуслуги. Паспорт понадобится только для получения пароля в ближайшем отделении налоговой инспекции.

Паспорт понадобится только для получения пароля в ближайшем отделении налоговой инспекции.

Паспорт потребуется при регистрации на портале Госуслуги, где очень удобно мониторить начисленные налоги. Введите паспортные данные при самостоятельной регистрации учётной записи или предъявите документ в одном из центров обслуживания.

Паспорт понадобится в том случае, если вы собрались проверить налоги в ближайшем отделении Федеральной налоговой службы. В этом случае он необходим для идентификации налогоплательщика – получить сведения о задолженности без предъявления документов не получится.

Осуществляется ли проверка налогов по СНИЛС?

СНИЛС является страховым свидетельством, выдаваемым Пенсионным фондом. В вопросах начисления налогов ПФР и Федеральная налоговая служба никак не взаимосвязаны. Поэтому проверить налоги по СНИЛС не получится – для этого нужен только ИНН (индивидуальный номер налогоплательщика).

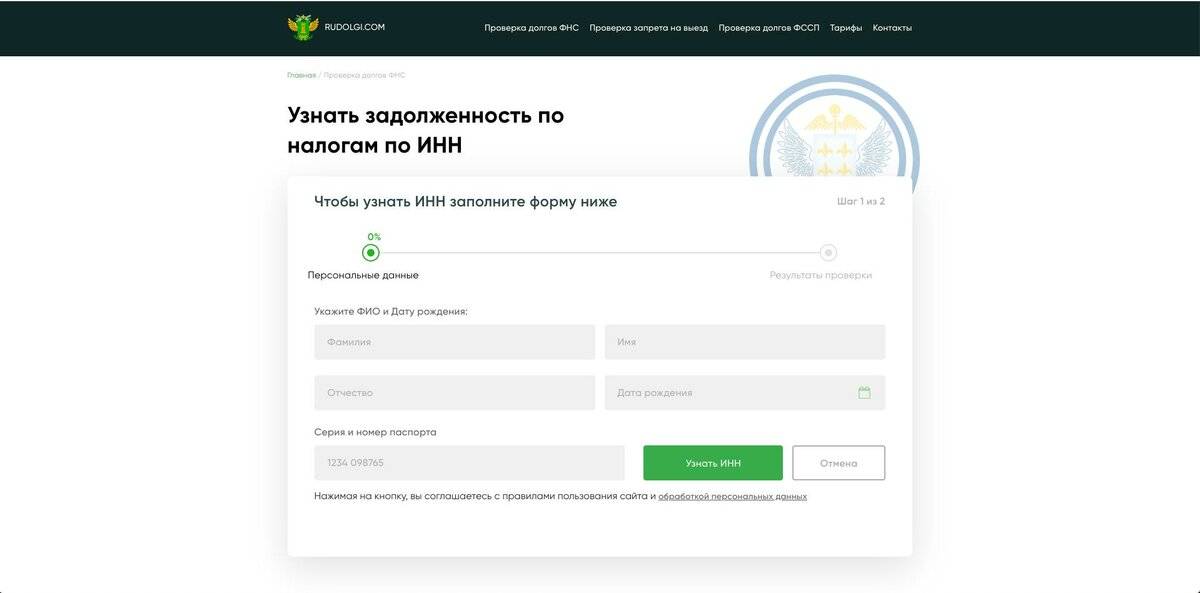

Отсутствует ИНН, но есть острая необходимость уточнить размер задолженности – воспользуйтесь онлайн-сервисом по получению номера ИНН. Он взаимодействует с базой данных Федеральной налоговой службы, забирая оттуда номер документа. Чтобы узнать ИНН, следуйте инструкции:

Он взаимодействует с базой данных Федеральной налоговой службы, забирая оттуда номер документа. Чтобы узнать ИНН, следуйте инструкции:

- Перейдите на страницу онлайн-сервиса, позволяющего узнать ИНН.

- Укажите в форме запроса паспортные данные и дату рождения.

- Нажмите Узнать ИНН.

Через несколько секунд на экране появится результат в виде присвоенного вам номера ИНН – используйте его для проверки начисленных налогов с помощью нашего онлайн-сервиса.

Сверка с налоговой: как разобраться в выписке ٩(͡๏̯͡๏)۶

⚡ Все статьи / ⚡ Всё о налогах

Даша ЧерепановаЧтобы не запутаться в том, сколько, когда и куда вы перечислили налоги, можно свериться с налоговой — заказать справку о состоянии расчётов или выписку операций по расчётам с бюджетом. А чтобы вы не заблудились в громоздких справке и выписке — мы подготовили статью с разбором обоих документов.

А чтобы вы не заблудились в громоздких справке и выписке — мы подготовили статью с разбором обоих документов.

Содержание

- Справка о состоянии расчётов

- Выписка операций по расчётам с бюджетом

- Пример выписки по налогу УСН

- Пример выписки по страховым взносам за сотрудников

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период.

По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

🎁

Проверьте историю платежей с Эльбой

Закажите справку и выписку из Эльбы без визита в налоговую.

30 дней бесплатноСправка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

Заказать справку в Эльбе

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН.

В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Заказать выписку в Эльбе

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

!

Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога.

Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот. - В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Статья актуальна на

Продолжайте читать

Все статьиКак ИП перейти с УСН на патент

Патентная система налогообложения: сколько платить и как перейти

Переплата или задолженность на ЕНС. Что делать?

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Департамент налогов и финансов

Перейти к основному содержанию

Ваш браузер должен поддерживать JavaScript, чтобы использовать этот сайт в полном объеме. Видео, данные и поиск по сайту будут отключены или работать неправильно. Департамент налогообложения и финансовТааак близко!

Иногда, даже когда ты стараешься изо всех сил, все идет не по плану. Внесение поправок в налоговую декларацию штата Нью-Йорк — это повторная работа, которую вам необходимо выполнить:

- добавить то, что вы забыли (например, W-2 с подработки),

- потребовать кредит или вычет, который вы пропустили, или

- обновите свою декларацию, чтобы учесть изменения, внесенные IRS в вашу федеральную декларацию.

Когда вы вносите изменения — используя форму IT-201-X или форму IT-203-X — это похоже на подачу новой государственной декларации.

Узнайте, как изменить

Что вы ищете?

Поиск

Популярные услуги

Подайте декларацию

Внесите платеж

Проверьте возврат

Зарегистрируйтесь для уплаты налога с продаж

Избранные ресурсы

Выберите онлайн-услугу

Мы предлагаем ряд онлайн-услуг, которые подойдут вашему занятому образу жизни. Проверьте свой платежный баланс, подайте декларацию, произведите платеж или ответьте на уведомление отдела — в любом месте и в любое время.

Войдите в систему или создайте учетную запись

Узнайте о льготах STAR для домовладельцев

Если вы недавно купили дом или никогда не подавали заявку на льготы STAR для вашего нынешнего дома, вам следует изучить доступные вам варианты STAR . Вы можете сэкономить сотни каждый год!

Вы можете сэкономить сотни каждый год!

Посетите ресурсный центр STAR

Использование веб-файла налога с продаж

Войдите в свою учетную запись Business Online Services для веб-подачи налоговых деклараций. С помощью веб-файла вы можете заранее планировать платежи, сохранять информацию о своем банковском счете для использования в будущем и обновлять информацию о своей компании.

Веб-файл вашего возврата

Ответ на уведомление отдела

Если вы получили счет или уведомление, ответьте онлайн. Это самый простой и быстрый способ. Мы проведем вас через весь процесс.

Примечание. Если в вашем статусе возврата указано, что мы отправили вам письмо с запросом дополнительной информации, см. раздел Ответ на письмо, чтобы получить дополнительную информацию и просмотреть наши контрольные списки допустимых доказательств.

Ответить онлайн

Найти формы и инструкции

Если вы просматриваете эту страницу на своем компьютере, вам, вероятно, необходимо отправить файл в электронном виде. Однако вы можете выполнить поиск в наших списках форм по номеру или типу налога, если хотите просмотреть инструкции или получить доступ к форме.

Однако вы можете выполнить поиск в наших списках форм по номеру или типу налога, если хотите просмотреть инструкции или получить доступ к форме.

Поиск формы

Просмотрите наш календарь сроков родов

Ищете срок родов? Ознакомьтесь с нашим календарем сроков подачи налоговых деклараций по корпоративному налогу, подоходному налогу с населения и налогу с продаж.

Найдите дату родов

Что нового

Центр ресурсов по расчетному налогу

Наш новый центр ресурсов по расчетному налогу упрощает расчетный налог, предоставляя информацию о том, кто должен платить, и инструменты, которые помогут вам.

посетите информационный центр

Вы работаете не по найму? Посетите также наш ресурсный центр самозанятости!

Зарегистрируйтесь или продлите

Владельцы бизнеса — если вы пропустили это, мы создали новую страницу со всеми вашими обязанностями по регистрации (и продлению). Если вы только начинаете или закрываете свой бизнес, наша страница может помочь вам удовлетворить ваши требования.

См. регистрацию или обновление

Добавлено в мае

Проверьте свою оценку имущества

В большинстве городов штата Нью-Йорк оценщики публикуют список предварительных оценок на городском или окружном веб-сайте в начале мая. Список предварительных оценок включает в себя оценку имущества, оценку оценщиком рыночной стоимости имущества (сумма, за которую может быть продано ваше имущество) и информацию об освобождении от налога. Вы должны ежегодно пересматривать список предварительных оценок.

Проверьте свою оценку

Получали ли вы от нас письмо?

Мы создали ресурсный центр, чтобы вам было проще идентифицировать и отвечать на почту налогового департамента.

Узнайте, что мы отправляем в этом месяце, какие письма мы отправляем, как на них отвечать и многое другое!

См. почтовый ресурсный центр

Пропущенный срок?

Если вы не подали налоговую декларацию и не уплатили ее, воспользуйтесь нашим калькулятором штрафов и процентов, чтобы рассчитать штрафы и проценты за несвоевременную подачу и несвоевременную уплату налогов.

Примечание: Используйте этот калькулятор, только если вы отправляете просроченный возврат и просроченный платеж вместе.

Рассчитать штраф

Просмотрите часто задаваемые вопросы о требованиях к подаче документов, проживании и удаленной работе

На этой странице кратко изложены действующие законы штата Нью-Йорк и рекомендации, касающиеся часто задаваемых вопросов в связи с пандемией COVID-19.

ПРОЧИТАЙТЕ ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Ознакомьтесь с нашей программой финансового образования

Программа финансового образования представляет собой серию коротких модулей и видеороликов, предназначенных для ознакомления вас с доступными вам преимуществами и обязанностями налогоплательщика штата Нью-Йорк. Вы можете начать с любой части серии или просмотреть все модули. Это для вас — дайте нам знать, что вы думаете!

Ознакомьтесь с нашей программой

Обновлено:

Налог на проживание в гостинице

Кто несет ответственность за этот налог?

Владельцы, операторы или менеджеры отелей должны взимать налог штата на размещение в отеле со своих гостей, которые арендуют номер или место в отеле стоимостью 15 долларов США или более в день. Налог распространяется не только на отели и мотели, но и на гостиницы типа «постель и завтрак», кондоминиумы, апартаменты и дома. Местный гостиничный налог взимается со спальных номеров стоимостью 2 доллара США и более в сутки.

Налог распространяется не только на отели и мотели, но и на гостиницы типа «постель и завтрак», кондоминиумы, апартаменты и дома. Местный гостиничный налог взимается со спальных номеров стоимостью 2 доллара США и более в сутки.

В связи с многочисленными спортивными и развлекательными мероприятиями по всему штату многие домовладельцы сдают свои дома или комнаты в своих домах людям, посещающим эти мероприятия. Лица, сдающие в аренду свои дома, должны взимать налог со своих клиентов таким же образом, как гостиница или мотель взимают налог со своих гостей. Компании по управлению недвижимостью, онлайн-туристические компании и другие сторонние компании по аренде также могут нести ответственность за сбор налога.

Тарифы

Ставка налога штата на проживание в отеле составляет 6 процентов (0,06) от стоимости номера.

Города, некоторые округа и районы специального назначения имеют право взимать дополнительный местный налог на проживание в отелях, который собирает местный налоговый орган.

Срок выполнения

Ежемесячно: 20-й день месяца, следующего за окончанием каждого календарного месяца (например, 20 апреля для активности в марте). Ежеквартально (если соответствует требованиям): 20-й день месяца, следующего за окончанием календарного квартала (например, 20 апреля для деятельности в первом квартале).

Штрафы и проценты

Штрафы- Штраф в размере 50 долларов начисляется за каждый отчет, поданный после установленного срока.

- Если налог уплачивается в течение 1-30 дней после установленного срока, начисляется 5-процентный штраф.

- Если налог уплачивается более чем через 30 дней после установленного срока, начисляется 10-процентный штраф.

- Проценты по просроченным налогам начисляются через 61 день после даты платежа.

- Чтобы рассчитать проценты по просроченным налогам, посетите страницу Причитающиеся и заработанные проценты.

Скидки

Если этот налог подан и уплачен в установленный срок, налогоплательщики могут применить 1-процентную скидку к налогу, причитающемуся к ежемесячной или квартальной декларации..jpg)

Требования к отчетности и оплате

Выберите сумму налогов, уплаченных вами в предыдущем финансовом году штата (с 1 сентября по 31 августа), чтобы найти методы отчетности и оплаты, которые следует использовать.

Менее 10 000 долларов СШАВыберите один из этих методов отчетности :

- Веб-файл

- Налоговые формы

Выберите один из этих способов оплаты :

- Электронный перевод средств через Интернет (EFT) или кредитная карта через веб-файл (American Express, Discover, Mastercard и Visa)

- ТЕКСНЕТ

- Чек

Выберите один из этих методов отчетности :

- Веб-файл

- Налоговые формы

Выберите один из этих способов оплаты :

- Электронный перевод средств через Интернет (EFT) или кредитная карта через веб-файл (American Express, Discover, Mastercard и Visa)

- ТЕКСНЕТ

Веб-файл является единственным приемлемым методом создания отчетов .

Об авторе