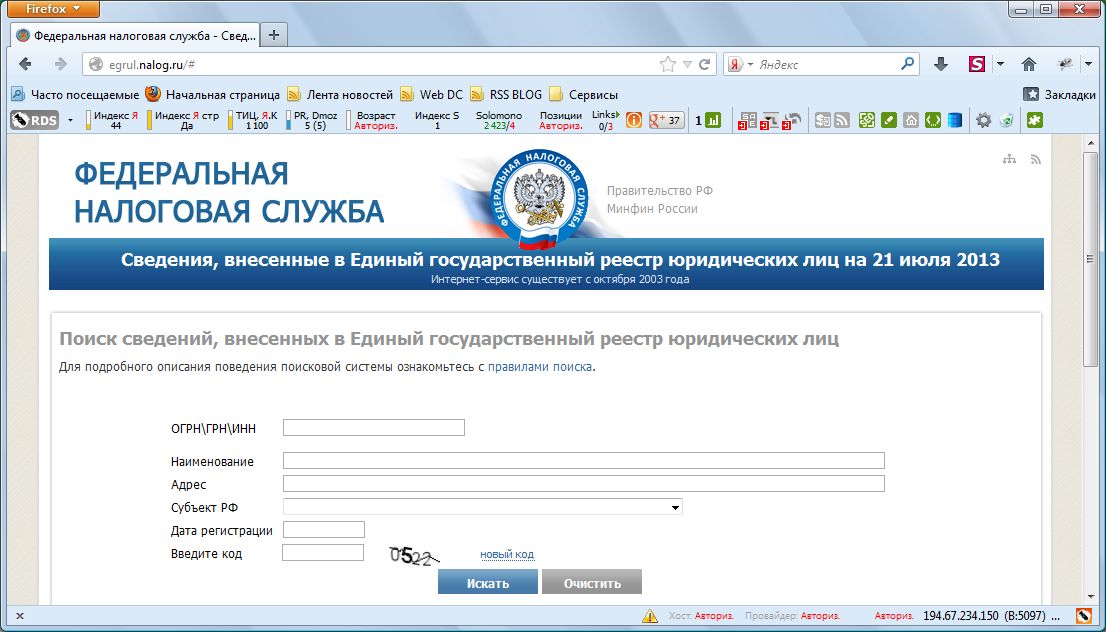

Проверка налогоплательщика по инн: Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде

Проверить себя и контрагента по ИНН

Проверить себя и контрагента по ИНН — бесплатная проверка в реестре ФНС и FEKФедеральный Единый Каталог FEK.RU

Проверить контрагента и себя по налоговой базе ФНС, ЕГРЮЛ, базам Росстата, ФССП, Роскомнадзора, ТПП, Судебным делам. Для проверки контрагента укажите ИНН, ОГРН, название или адрес организации:

{{data.address.value}}

{{/each}}

Федеральный Единый Каталог содержит информацию по 10 000 000 контрагентам на 17.04.2023

Источники информации о Юридических лицах и ИП:

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА ФНС

ДАННЫЕ РОССТАТА

ФЕДЕРАЛЬНАЯ СЛУЖБА СУДЕБНЫХ ПРИСТАВОВ ФССП

ТОРГОВАЯ ПРОМЫШЛЕННАЯ ПАЛАТА ТПП РФ

АРБИТРАЖНЫЕ СУДЫ РОССИИ

ФЕДЕРАЛЬНАЯ НОТАРИАЛЬНАЯ ПАЛАТА ФНП

РОСПАТЕНТ

ЦЕНТРОБАНК РФ

ПРОКУРАТУРА РФ

КАЗАНАЧЕЙСТВО

ГОСЗАКУПКИ И ГОСКОНТРАКТЫ

АРХИВ СУДЕБНЫХ РЕШЕНИЙ

ФЕДЕРАЛЬНЫЙ РЕЕСТ СВЕДЕНИЙ О БАНКРОТСТВЕ

ОТКРЫТЫЕ ДАННЫЕ КОМПАНИИ

АНАЛИЗ ДАННЫХ В СМИ И ИНТЕРНЕТЕ

ОСОБЫЕ РЕЕСТРЫ

ДАННЫЕ МАЛОГО И СРЕДНЕГО ПРЕДПРИНИМАТЕЛЬСТВА

Так же ФЭК получает информацию из следующих реестров:

Количество источников может меняться в зависимости от типа юридического лица, окончательный список доступных данных выводиться на странице предварительног отчета.

- Реестры ЕГРЮЛ и ЕГРИП Федеральной налоговой службы России

- База Росстата (годовая бухгалтерская отчетность организаций)

- Реестр государственных контрактов

- Высшего арбитражного суда

- Единый федеральный реестр сведений о банкротстве

- Реестр товарных знаков и знаков обслуживания Роспатента

- База исполнительного производства

- Правоприемники и предшественники

- Центры раскрытия информации эмитентами ценных бумаг

- Реестры лицензий: Росалкоголь, Росздравнадзор, Роскомнадзор, Роспотребнадзор и т.д.

- Реестры особых адресов ФНС (адреса массовой регистрации… и т.д.)

- Реестры ФНС (юрлица с задолженностью более 1000 р.

и т.)

и т.) - Реестр членов Торгово-промышленной палаты

- Реестр дисквалифицированных лиц

- Реестр плановых проверок

- Реестр недобросовестных поставщиков

- Реестр заключенных госконтрактов (44-ФЗ, 223-ФЗ, 94-ФЗ) Яндекс Карты

- Реестр уведомлений о залоге движимого имущества нотариальной палаты

- Единый реестр малого и среднего предпринимательства ФНС

Статистика по данным:

+ 22 источника

+ 19 реестров

+ 18,3 млн. данных

Данные актуальные на 17.08.2019 цифры могут не значительно олтличаться от действительности

Налоговая проверка контрагента по ИНН

Если у контрагента обнаружены признаки недобросовестности, ФНС может решить, что в действительности сделки не было или что ее цель была в получении налоговой выгоды. В таком случае возникает риск, что организации будут доначислены налоги, также ей откажут в вычетах. Защититься можно, если проверить контрагента на сайте налоговой по ИНН. Рассказываем, какие возможности для этого дает официальный сайт ФНС – налог.ру.

В таком случае возникает риск, что организации будут доначислены налоги, также ей откажут в вычетах. Защититься можно, если проверить контрагента на сайте налоговой по ИНН. Рассказываем, какие возможности для этого дает официальный сайт ФНС – налог.ру.

Зачем нужна проверка потенциального партнера

При выборе контрагентов необходимо быть осмотрительным, это обязательное требование ФНС, в соответствии со ст. НК РФ. Имеется в виду детальная проверка потенциальных партнеров перед заключением сделки.

ИФНС может легко отказать в учете расходов либо в получении вычета по НДС, если обнаружит признаки того, что сделка с контрагентом была заключена с целью уклонения от налогов. Инспекторы могут заподозрить неладное, если у контрагента нет активов, массовый адрес или директор, налоговые задолженности или имеются иные маркеры недобросовестной деятельности.

Судебная практика в данном опросе исходит из стандарта, который прописан в п.14 Письма ФНС России от 10 марта 2021 г.№ БВ-4-7/3060. В соответствии с данным документом, перед заключением договора добросовестный предприниматель обязан проверить, действительно ли контрагент может исполнить свои обязательства, достаточно ли у него активов для покрытия причиненных убытков.

Если ИФНС решит, что налогоплательщик проверил контрагента в достаточной степени, его не лишат права на налоговую выгоду.

Даже если вы сотрудничаете со своими контрагентами давно, это не означает, что с точки зрения налоговой или кредитной организации они не выглядят как сомнительные. Рассмотрим соответствующий пример.

Пример

Компания «А» ведет сомнительную деятельность, предоставляет документы на так называемый бумажный НДС, то есть использует фиктивные сделки с фирмами-однодневками, имеет долги по налогам, судится с контрагентами и налоговой, не сдает отчетность, однако при этом продает реальные товары контрагентам. Она продает партию товара компании «Б», которая реализует его компании «В», а та в итоге реализует его ИП Иванов, который не имеет понятия о фирме «А», а просто осуществляет продажи уже напрямую клиентам, доставляя товары курьером. Но вот с точки зрения налоговиков, ИП — это участник какой-то схемы. И они подвергают сомнению покупку товаров: пусть фирма “Б” докажет, что проявила осмотрительность, приобретая товары у компании «В».

Она продает партию товара компании «Б», которая реализует его компании «В», а та в итоге реализует его ИП Иванов, который не имеет понятия о фирме «А», а просто осуществляет продажи уже напрямую клиентам, доставляя товары курьером. Но вот с точки зрения налоговиков, ИП — это участник какой-то схемы. И они подвергают сомнению покупку товаров: пусть фирма “Б” докажет, что проявила осмотрительность, приобретая товары у компании «В».

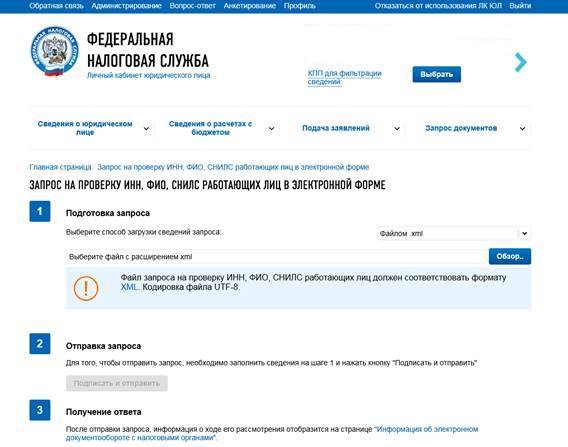

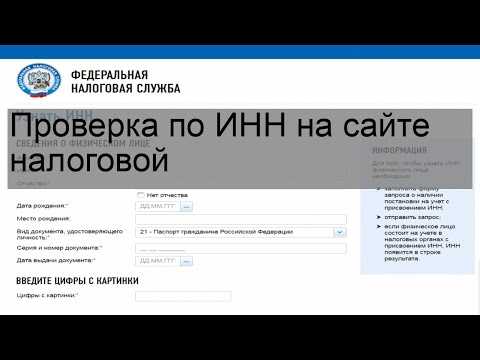

Проверка будущего партнера по ИНН и ОГРН на сайте налоговой

Чтобы налогоплательщики могли самостоятельно оценивать риски работы с каждым новым партнером, налоговая служба разработала специальные бесплатные сервисы для проверки. Все их можно найти на официальном сайте ФНС. Разберемся, что именно можно узнавать посредством сервисов ФНС, а также какие сведения о контрагенте потребуются для запроса данных.

В таблице ниже рассмотрим, какую информацию об организации и ИП предоставляет федеральная налоговая служба Проверка контрагента позволяет узнать следующее:

|

Проверь себя и контрагента на сайте ИФНС: данные, которые можно проверить |

|

|

1 |

Факты внесения компании в ЕГРЮЛ и постановки на учет в ИФНС. |

|

2 |

Юридический адрес на массовость регистрации и на фактическое присутствие контрагента по нему. |

|

3 |

Учредителя, собственника либо руководителя на факт участия в смежных организациях. |

|

4 |

Были ли ликвидация, реорганизация, уменьшение уставного капитала, исключение из госреестра. |

| 5 |

Наличие долгов по налогам и отчетности. |

|

6 |

Наличие дисквалифицированных лиц в составе учредителей, собственников либо руководителей партнера. |

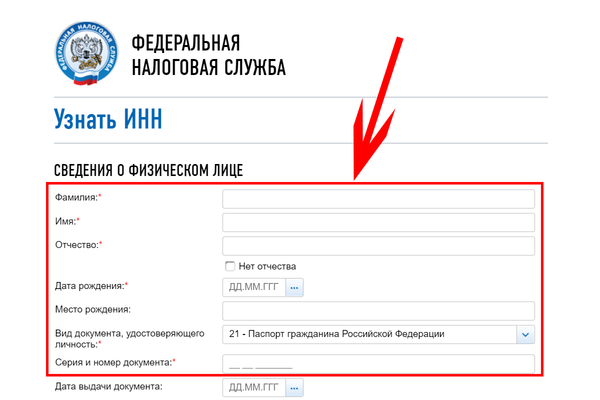

Сведения для поиска

Чтобы найти всю доступную информацию, потребуются следующие данные контрагента:

- ИНН;

- ОГРН;

- КПП;

- название компании;

- ФИО предпринимателя;

- регион.

Зная лишь название организации либо только фамилию и имя ИП, будет непросто проверить партнера, так как существуют тезки, и названия компаний тоже могут повторяться.

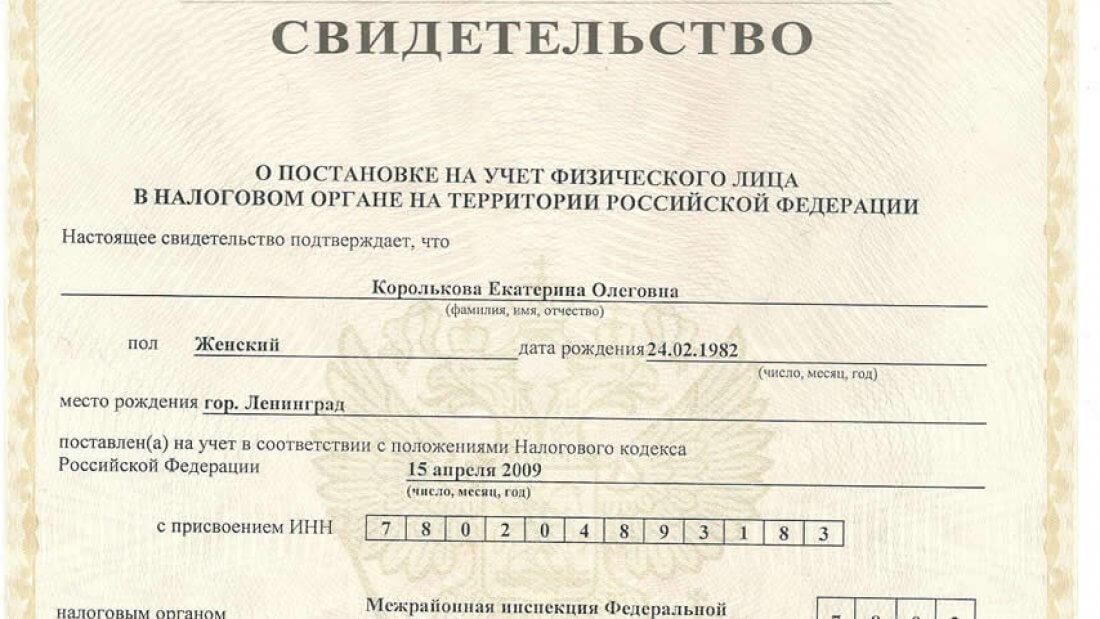

Что касается ИНН и ОГРН, это полностью уникальные номера, которые не дублируются. А потому даже если название у организаций одинаковое, их уникальных номеров достаточно для проверки контрагента. Прежде чем использовать их для поиска, следует убедиться, что они корректные.

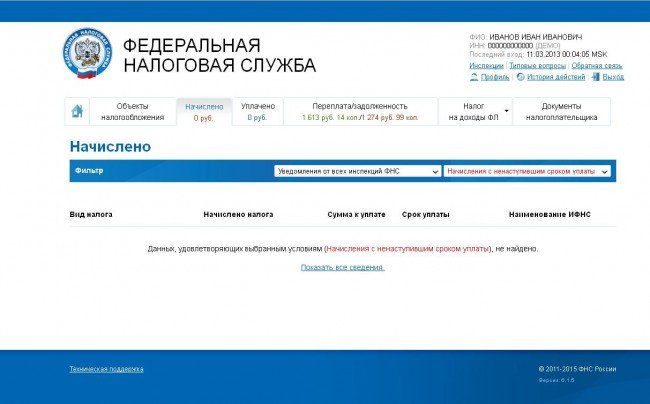

Данные об организации или ИП в ИФНС

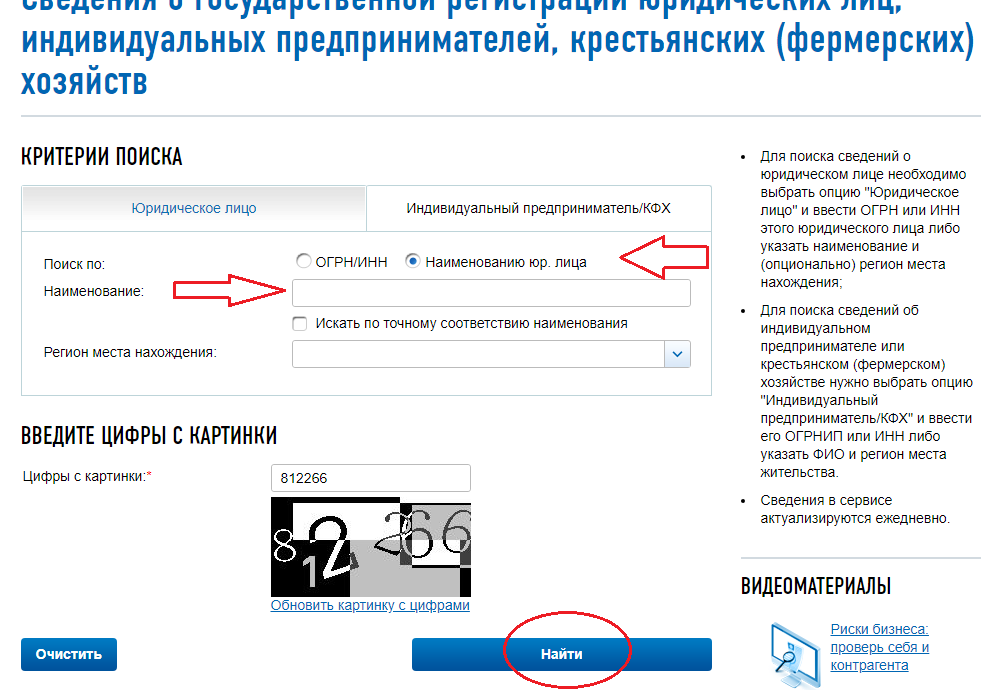

Налоговая ведет единые госреестры юрлиц и индивидуальных предпринимателей — ЕГРЮЛ и ЕГРИП. На сайте ФНС можно бесплатно получить электронную выписку из государственного реестра.

На сайте ФНС можно бесплатно получить электронную выписку из государственного реестра.

Для точного поиска потребуются такие данные, как ИНН, ОГРН (ОГРНИП) или наименование контрагента, регион. Чем больше сведений указать, тем точнее окажется поиск.

Узнать можно любые данные из реестра: место нахождения и юридический адрес, дату регистрации, основные и дополнительные виды деятельности, сведения о лицензии, данные о лицах с правом подписи без доверенности и учредителей. Там же отражены все изменения в реестре, включая записи о начале ликвидации либо реорганизации.

Следует обратить внимание на то, что выписка из реестра — это такой документ, в котором собрана ключевая информация о компании или предпринимателе. При этом в выписке могут стоять соответствующие отметки о недостоверности, если, например, налоговая служба провела выездную проверку и никого не нашла по указанному адресу.

В выписке необходимо посмотреть, как давно был зарегистрирован контрагент, подходят ли его виды деятельности для будущей сделки, есть ли в наличии необходимые лицензии.

Посмотреть, как выглядит бумажная выписка из ИФНС, можно далее:

Выписка из ИФНС проверка контрагента

Скачать

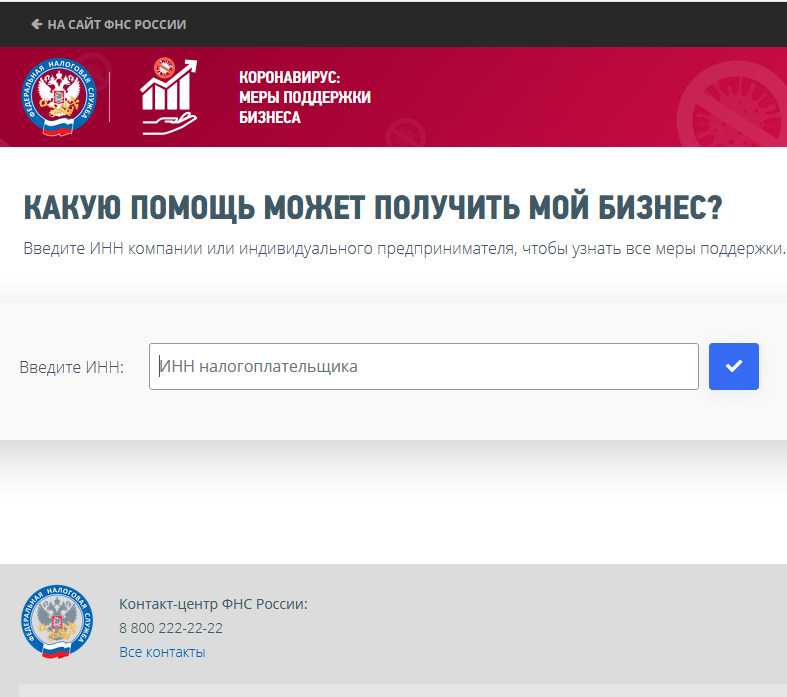

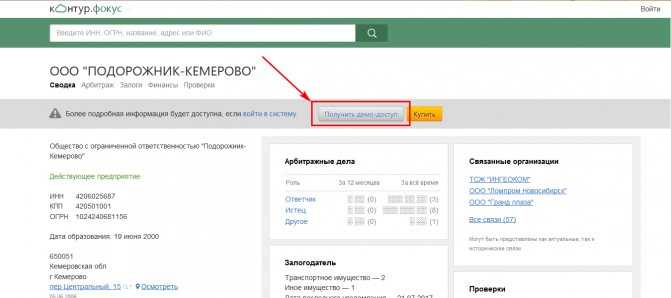

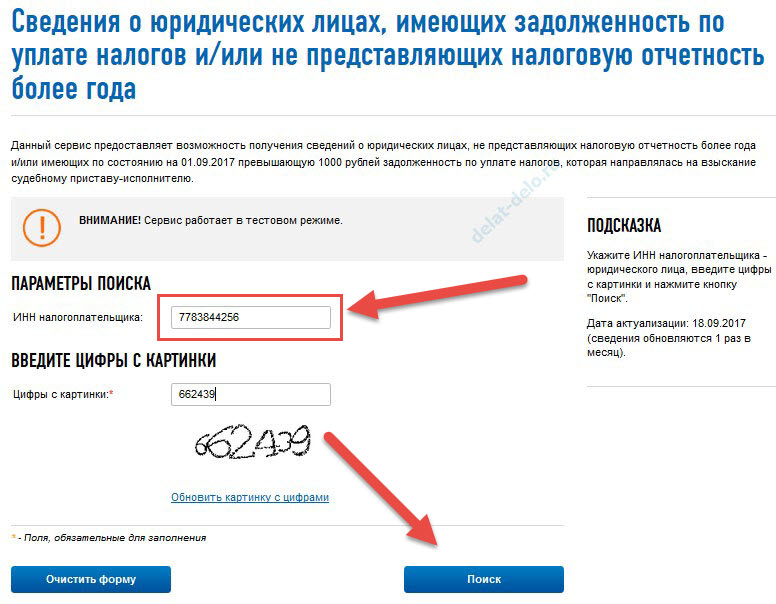

Проверка контрагента в отношении долгов по налогам и отчетности

С помощью сервиса ФНС «Прозрачный бизнес» можно узнать, есть ли у контрагента долги, пени и штрафы по налогам, сдает ли он своевременно отчетность, совершал ли какие-либо налоговые правонарушения, сколько у него сотрудников, и какой размер выручки. Для этого потребуются ИНН, наименование организации или ФИО ИП.

Сервис покажет основную информацию из ЕГРЮЛ, а также систему налогообложения, задолженности по налогам и отчетности, количество сотрудников, сумму уплаченных налогов, сведения о доходах и расходах.

Перечислим, на что следует обратить особое внимание:

-

Есть ли данные о публикации сообщений в «Вестнике госрегистрации».

В нем могут быть сведения о начале ликвидации, реорганизации, банкротства либо о предстоящем исключении из ЕГРЮЛ по решению налоговой.

В нем могут быть сведения о начале ликвидации, реорганизации, банкротства либо о предстоящем исключении из ЕГРЮЛ по решению налоговой. - Есть ли у контрагента проблемы с налоговым законодательством. Судебные разбирательства, долги, штрафы повышают риск встречной проверки. Помимо этого, при налоговом долге 25% от активов организация считается нестабильной и потому не может участвовать в государственных закупках.

- Подходит ли спецрежим контрагента для совместной комфортной работы. Например, будет ли возможность выставить счет-фактуру с НДС.

- Есть ли у контрагента активы (на основании доходов и расходов).

- Достаточно ли у контрагента сотрудников для выполнения всех обязательств.

Следует сохранить карточку компании, выписку из ЕГРЮЛ и реестра субъектов малого и среднего предпринимательства, если контрагент состоит в нем. Данные документы могут понадобиться в случае налоговой проверки.

Дисквалификация и ограничение участия

В реестре есть данные тех физических лиц, которым суд запретил занимать руководящие должности, то есть по тем или иным причинам дисквалифицировал. Такое случается, если директор нарушил закон на своем посту. Договор, который подписан таким руководителем, может быть признан незаключенным. Проверить директора на дисквалификацию можно через «Прозрачный бизнес», перейдя на вкладку «Дисквалификация». Для проверки потребуются ФИО человека, название или ИНН организации.

Там же есть возможность проверить учредителей на ограничение участия в юрлицах. Зарегистрировать организацию с таким участником не получится. Такие ограничения накладывают, например, на учредителя (с долей свыше 50%) компании, которую налоговая исключила как недействующую из ЕГРЮЛ. Полный список оснований указан в п. 1 ст. 23 Федерального закона от 8 августа 2001 г. №129-ФЗ «О госрегистрации».

Важно! Сервис поможет узнать, состоит ли в реестре дисквалифицированных проверяемый руководитель. Если нет, можно получить об этом справку. Такие же сведения есть и по ограничениям на участие.

Номинальный или массовый руководитель

Массовым является директор, руководящий более чем пятью компаниями. Это считается одним из критериев недобросовестности, на который ФНС обращает свое внимание. Во вкладке «Участие в ЮЛ» на сервисе «Прозрачный бизнес» можно проверить, сколькими организациями руководит один человек. Достаточно знать ФИО или ИНН физического лица.

Также можно узнать о числе, местоположении и видах деятельности компаний, которыми руководит проверяемый гражданин. Этот же сервис позволяет проверить все организации дополнительно.

Само по себе руководство большим количеством организаций еще не свидетельствует напрямую о недобросовестности, однако все-таки это тревожный сигнал о том, что вы почти наверняка получите повышенное внимание от налоговой по такой сделке.

Дополнительно следует проверить, есть ли у лица, с которым заключается договор, право подписи без доверенности или доверенность. Если таковые отсутствуют, нельзя заключать сделку, поскольку исполнителем по договору будет фиктивное лицо.

Адрес массовой регистрации

С помощью вкладки «Адреса ЮЛ» в сервисе «Прозрачный бизнес» и таких сведений, как точный адрес и субъект РФ, можно понять, сколько по адресу контрагента зарегистрировано организаций. Там же содержится соответствующая отметка, если инспекторами уже установлена недостоверность адреса. Это является признаком однодневки.

Таким образом, у вас получится узнать, какое число компаний зарегистрировано по тому же адресу, получить детальную информацию о них. Лимит регистраций на одном адресе устанавливается территориальным УФНС, согласно п. 1.2.1 Приложения 2 к Приказу ФНС от 29 декабря 2006 г. №САЭ-3-09/911.

Важно! Вместе с тем, одно лишь наличие регистраций других компаний по одному и тому же адресу еще ни о чем не говорит. Это является только одним из признаков недобросовестности, который не стоит рассматривать отдельно от других.

Это является только одним из признаков недобросовестности, который не стоит рассматривать отдельно от других.

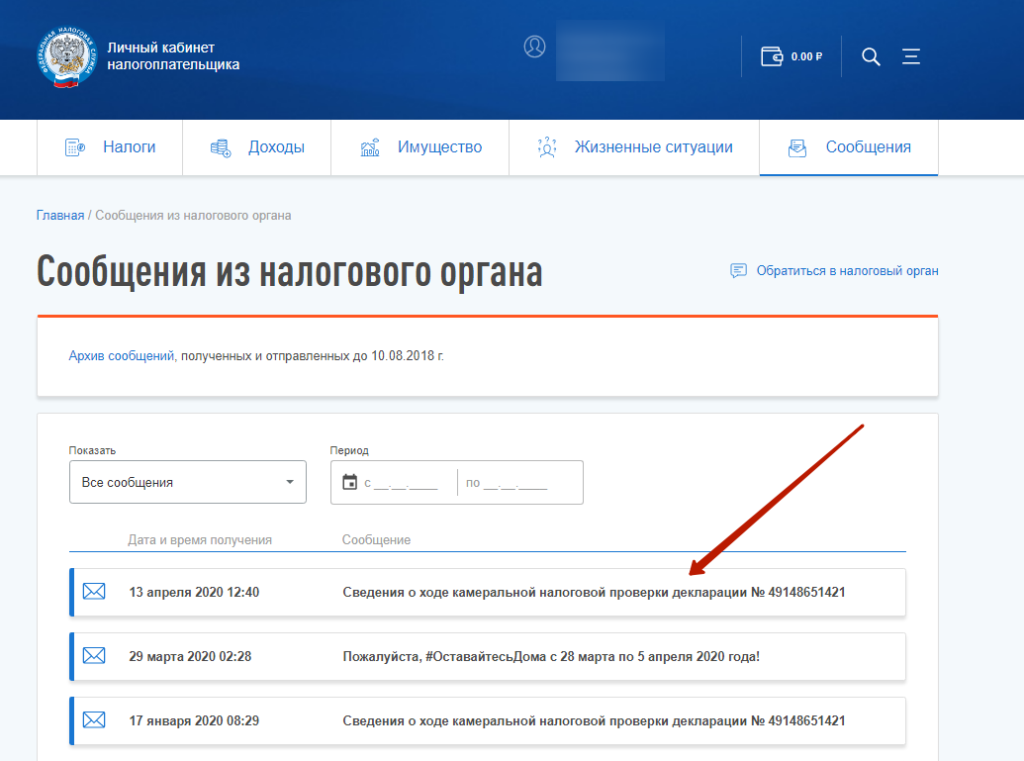

Заявления на государственную регистрацию изменений

Если контрагент подаст документы на реорганизацию либо на смену директора незадолго до момента совершения сделки, это может привести к ряду проблем.

Чтобы их избежать, можно проверить, подавал ли контрагент документы на регистрацию новых сведений в ЕГРЮЛ либо ЕГРИП, например, для начала ликвидации или реорганизации, смены директора, пересмотра уставного капитала, изменения состава учредителей. Для этого нужны такие данные, как ИНН, ОГРН, ОГРНИП, наименование.

Важно! Если сервис сообщает, что контрагент меняет свои данные в реестре, следует дождаться, пока процедура завершится. Так как, например, в случае со сменой директора партнера на дату подписания соглашения руководитель запросто может смениться, а это влечет риски возникновения споров в будущем. Если речь идет о срочной сделке, можно попросить обеспечение.

Если речь идет о срочной сделке, можно попросить обеспечение.

Налоговая нагрузка контрагента

Существует возможность проверить налоговую нагрузку контрагента, показывающую, какая именно часть доходов организации приходится на уплату налогов. Если нагрузка окажется ниже нормы, налоговая может решить, что контрагент является потенциальным нарушителем, и внести его в план проверок.

Чтобы узнать, является ли налоговая нагрузка контрагента средней для его вида деятельности, масштаба и места работы, следует проверить нагрузку по всем налогам сразу, а также по отдельным видам. Для этого нужно посмотреть основную информацию о партнере в сервисе «Прозрачный бизнес», а затем перейти в налоговый калькулятор и оценить нагрузку фирмы по налогам. Могут потребоваться такие данные, как ИНН, ОКВЭД, субъект РФ, размер компании (микропредприятие, малое, среднее либо крупное), а также суммы уплаченных налогов.

В первую очередь, следует обратить внимание на так называемое отклонение, то есть на разницу между среднеотраслевой и фактической нагрузкой. Если будут обнаружены существенные отличия, рекомендуется выяснить их причины у партнера.

Если будут обнаружены существенные отличия, рекомендуется выяснить их причины у партнера.

Судебная практика: спорные контрагенты и необоснованная выгода

Выводы инспекции о получении Обществом необоснованной налоговой выгоды по взаимоотношениям со спорными контрагентами стали основанием для доначисления налога на прибыль, пеней, а также штрафов. Суд отказал удовлетворить исковые требования. Строительно-монтажные работы были выполнены самим заявителем, а не спорными подрядчиками.

У контрагентов не было возможности выполнить спорные работы, представленные документы содержали недостоверные данные. Таким образом, в нарушение ст. 54.1 НК РФ Общество отнесло неподтвержденные затраты в расходы по налогу на прибыль (Постановление АС ПО от 17 июня 2021 г., дело №А55-18579/2020 ООО «Росэнергострой»).

Читайте также Проверка патента на действительность

Частые вопросы

Кто такой контрагент?

+

Это физ- или юрлицо, с которым сторона заключила гражданско-правовой договор. Иными словами, это поставщик либо покупатель товаров и услуг. Речь может идти о компании, строящей дом, или ИП, заказывающем перепелиные яйца на частной ферме. Обычно данный термин используется, когда говорят об отношениях юрлиц и ИП.

Иными словами, это поставщик либо покупатель товаров и услуг. Речь может идти о компании, строящей дом, или ИП, заказывающем перепелиные яйца на частной ферме. Обычно данный термин используется, когда говорят об отношениях юрлиц и ИП.

Как проводится налоговая проверка контрагента по ИНН в налоговой базе?

+

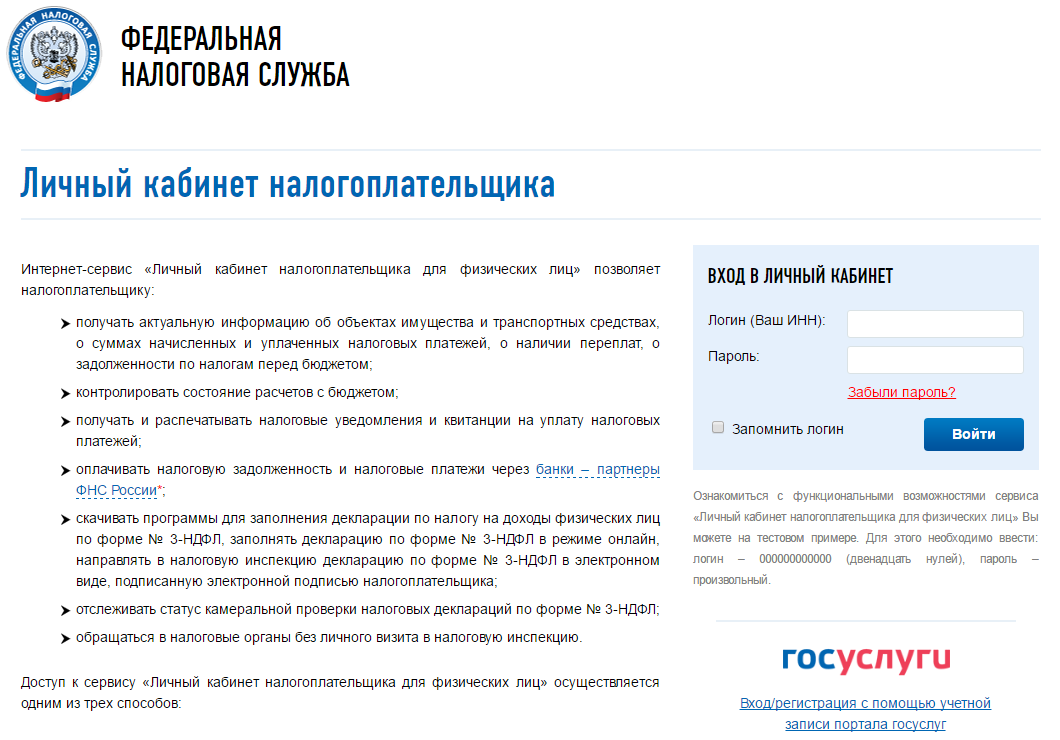

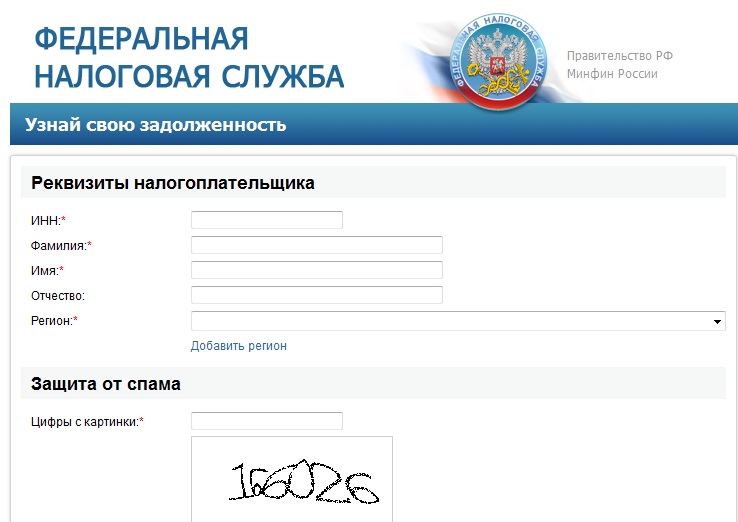

Самостоятельную проверку следует начинать с посещения официального сайта ФНС. Там размещен электронный сервис под названием «Риски бизнеса: проверь себя и контрагента». Посредством него можно сформировать выписку из ЕГРЮЛ или ЕГРИП. С этой целью следует ввести ИНН либо ОГРН (ОГРНИП) проверяемого налогоплательщика. Или же можно указать название организации (ФИО физического лица) и выбрать соответствующий регион.

Для чего нужен раздел ИФНС «Показатели для партнеров»?

+

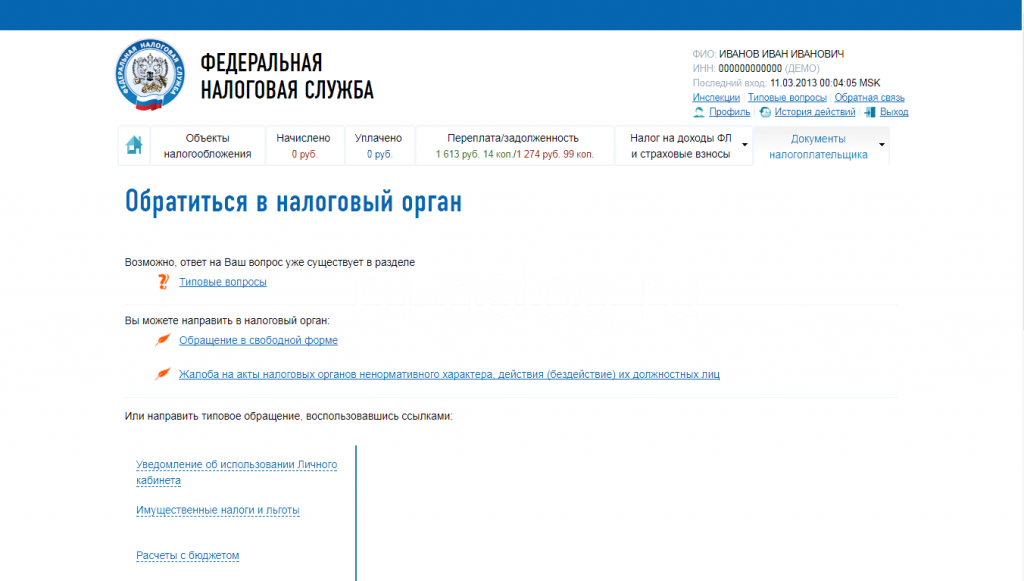

Это раздел в личном кабинете юридического лица или ИП в разделе «Как меня видит налоговая». В нем — данные, полученные из последних деклараций, расчетов и в результате мероприятий налогового контроля. Имеются в виду все сведения, используемые ФНС с целью подготовки плана проверок. Такими данными можно делиться с контрагентами. Для этого нужно попросить своего потенциального партнера добавиться в друзья, как в соцсетях, чтобы получить доступ к информации. Из раздела для партнеров можно узнать, превышает ли среднемесячная заработная плата работников среднюю по отрасли, сколько налогов было начислено и уплачено за период, превышают ли вычеты по НДС 89% налога с реализации, а также есть ли у контрагента разрывы в книге покупок.

В нем — данные, полученные из последних деклараций, расчетов и в результате мероприятий налогового контроля. Имеются в виду все сведения, используемые ФНС с целью подготовки плана проверок. Такими данными можно делиться с контрагентами. Для этого нужно попросить своего потенциального партнера добавиться в друзья, как в соцсетях, чтобы получить доступ к информации. Из раздела для партнеров можно узнать, превышает ли среднемесячная заработная плата работников среднюю по отрасли, сколько налогов было начислено и уплачено за период, превышают ли вычеты по НДС 89% налога с реализации, а также есть ли у контрагента разрывы в книге покупок.

От каких договорных и репутационных рисков защищает проверка контрагента на сайте ИФНС?

+

Проверка контрагентов необходима не только для того, чтобы избежать проблем с налоговой, но также и для защиты от негативных последствий. К договорным и репутационным рискам относятся следующие: суд может признать незаключенным контракт с неуполномоченным лицом, и в итоге некому будет предъявлять требования; некачественная работа партнера может повлиять на отношение к организации других партнеров или клиентов; неплатежеспособность контрагента может стать причиной просрочки и возникновения дебиторской задолженности; ликвидация либо банкротство компании, с которой планируется сделка, сильно увеличат время исполнения им своих обязательств, также может не хватить средств на всех кредиторов.

Заключение эксперта

ФНС запустила сразу несколько сервисов, посредством которых осуществляется налоговая проверка контрагента по ИНН. Онлайн можно получить сведения о нем по ИНН еще до заключения договора. Там же можно выяснить ИНН компании по названию либо получить выписку по ИНН на сайте налоговой.

Проверка ИНН: воспользуйтесь Службой проверки ИНН и избегайте штрафов IRS.

Мы используем файлы cookie, чтобы улучшить ваш опыт просмотра и функциональность нашего сайта. Пожалуйста, «Примите» наше использование файлов cookie.

Ознакомьтесь с нашей Политикой использования файлов cookie и конфиденциальности.

услуги/услуги по проверке жести

Служба проверки идентификационного номера налогоплательщика

Избегайте подачи форм 1099 с ошибками в ИНН.

Обновлено 15 декабря 2022 г.

Распространенной ошибкой является указание неверного идентификационного номера налогоплательщика или имени при подаче формы 1099 в IRS. Иногда это могут быть опечатки, а также это может быть связано с тем, что поставщик предоставляет название своей компании со своим номером социального страхования (SSN) или наоборот. IRS недавно увеличил штрафы за неправильную регистрацию. Чтобы предотвратить штрафы IRS за неточную отчетность и сократить расходы, связанные с выдачей B-Notice и удержанием федеральных налоговых платежей, мы настоятельно рекомендуем вам проверить точность ИНН получателя, прежде чем подавать 1099 форм.

С помощью службы проверки TIN имена и налоговые идентификаторы 1099 поставщиков сверяются с записями IRS. Проверка ИНН позволяет вам убедиться, что вы подаете форму 1099 с указанием фактического имени поставщика и налогового идентификатора.

Количество уведомлений о штрафах, рассылаемых IRS, увеличивается с каждым годом. Штраф IRS за несоответствие комбинации идентификатора налогоплательщика и имени может достигать 280 долларов США за несоответствие. Вы можете избежать этого штрафа, воспользовавшись нашей услугой подбора ИНН. Наша служба сопоставления ИНН позволяет вам проверить ИНН и имя перед отправкой информации в IRS. Налоговый кодекс 6724 предусматривает, что любые штрафы в соответствии с разделом 6721 могут быть сняты, если лицо, подавшее заявление, докажет, что непредставление правильного ИНН в информационном отчете произошло по уважительной причине, а не по умышленному пренебрежению. Заявители могут доказать должную осмотрительность и получить освобождение от предложенных штрафов, если они используют программу сопоставления ИНН.

Штраф IRS за несоответствие комбинации идентификатора налогоплательщика и имени может достигать 280 долларов США за несоответствие. Вы можете избежать этого штрафа, воспользовавшись нашей услугой подбора ИНН. Наша служба сопоставления ИНН позволяет вам проверить ИНН и имя перед отправкой информации в IRS. Налоговый кодекс 6724 предусматривает, что любые штрафы в соответствии с разделом 6721 могут быть сняты, если лицо, подавшее заявление, докажет, что непредставление правильного ИНН в информационном отчете произошло по уважительной причине, а не по умышленному пренебрежению. Заявители могут доказать должную осмотрительность и получить освобождение от предложенных штрафов, если они используют программу сопоставления ИНН.

Как работает сервис проверки ИНН?

Наша служба проверки ИНН без проблем работает с нашей системой электронной подачи документов. Просто выберите вариант сопоставления ИНН при отправке форм. Если вы выбрали услугу сопоставления ИНН, наша система автоматически отправит запрос на сопоставление ИНН перед отправкой электронных форм. Если в результате совпадения ИНН обнаруживается несоответствие, мы информируем вас, чтобы вы могли сверить информацию с вашим получателем и исправить ее. Мы повторно отправляем вашу информацию для проверки. Если это совпадение, мы отправим ваши формы в электронном виде.

Если в результате совпадения ИНН обнаруживается несоответствие, мы информируем вас, чтобы вы могли сверить информацию с вашим получателем и исправить ее. Мы повторно отправляем вашу информацию для проверки. Если это совпадение, мы отправим ваши формы в электронном виде.

Индикатор соответствия

IRS отображает один из следующих кодов «Индикатор соответствия» рядом с комбинацией TIN и имени:

Требуется ли сопоставление ИНН при подаче формы 1099?

Сопоставление ИНН не требуется, но мы рекомендуем его, чтобы убедиться, что вы правильно подаете 1099. Когда вы подаете 1099 с неточной комбинацией TIN и имени, IRS выдает уведомления CP2100 или CP2100A, информируя вас о том, что вы можете нести ответственность за дополнительное удержание. Затем вы должны отправить B-Notices получателю платежа и попытаться собрать правильную информацию о W-9.сформировать или начать резервное удержание.

Вы растеряны? Вы не одиноки, указание неверной информации о ИНН в форме 1099 может привести к головной боли. Проще воспользоваться услугой сопоставления ИНН и избежать всей этой лишней работы и проблем. Мы в eFile360 всегда советуем нашим клиентам сопоставлять TIN перед подачей форм 1099.

Что произойдет, если ИНН не совпадает с записями IRS?

Если вы воспользуетесь нашей услугой для сопоставления ИНН и получите отрицательный результат, то есть комбинация ИНН и имени не соответствует записям Налогового управления США, вы можете связаться с получателем платежа (получателями), чтобы предоставить правильную информацию. Затем вы можете обновить запись получателя платежа, и наша система автоматически выполнит еще одну проверку ИНН. Мы продолжаем этот процесс (если позволяет время), пока не получим совпадение.

Затем вы можете обновить запись получателя платежа, и наша система автоматически выполнит еще одну проверку ИНН. Мы продолжаем этот процесс (если позволяет время), пока не получим совпадение.

Передовой опыт:

Всегда рекомендуется собирать форму W-9 от поставщиков перед осуществлением каких-либо платежей. Продавец, скорее всего, обязуется до оплаты, чем после того, как он получил платеж. Получив форму W-9, установите процесс использования службы сопоставления ИНН для предварительной проверки ИНН. Ожидание последнего момента для сбора информации о поставщике может усилить ваше беспокойство и увеличить вероятность ошибок.

Как работает проверка TIN с eFile360?

При подаче форм 1099 с помощью eFile360 мы предлагаем услугу проверки ИНН в качестве дополнительной услуги. На кассе вы можете добавить или удалить эту услугу. Установив флажок в поле ИНН, вы сможете избежать всех хлопот, связанных с подачей неверной информации о ИНН и имени. Есть небольшая стоимость, но она того стоит.

Есть небольшая стоимость, но она того стоит.

Пожалуйста, свяжитесь с нами, чтобы узнать больше о нашей услуге сопоставления ИНН 1099.

Готовы ли вы сэкономить время и деньги, чтобы подавать свои информационные декларации в электронном виде?

Зарегистрируйте бесплатную учетную запись сейчас

Связанные вопросы

Сопоставление ИНН (сопоставление идентификационного номера налогоплательщика) — это услуга, при которой мы сопоставляем идентификационный номер налогоплательщика (EIN или SSN) и имя 1099 поставщиков с записями IRS. Это помогает выявить любые потенциальные ошибки в именах поставщиков или налоговом идентификаторе до подачи 1099 форм.

Чтобы подтвердить ИНН с помощью нашего сервиса, выберите вариант совпадения ИНН во время оформления заказа. Это все, что вам нужно сделать. Затем мы сверяем ИНН с IRS и сообщаем вам обо всех ошибках, что позволяет вам исправить ошибки до подачи форм 1099.

Затем мы сверяем ИНН с IRS и сообщаем вам обо всех ошибках, что позволяет вам исправить ошибки до подачи форм 1099.

Причин для ИНН может быть много и не по математике. Скорее всего опечатка в имени или ИНН, сменилось имя человека. Продавец использовал свое имя вместе со своим налоговым идентификатором или наоборот. Иногда поставщики используют свое имя DBA (Doing Business As) вместо названия своего юридического лица. IRS признает только название юридического лица.

Стоимость сопоставления TIN начинается с 1 доллара США за запрос на сопоставление TIN. Чем больше у вас форм, тем большую скидку вы получите. Ознакомьтесь с нашими ценами на совпадение ИНН здесь.

ИНН — это идентификационный номер налогоплательщика, получающего форму 1099. Это может быть идентификационный номер работодателя (EIN) или номер социального страхования (SSN) поставщика.

Процесс проверки ИНН используется для проверки идентификационного номера налогоплательщика продавца. Однако обратите внимание, что вы можете использовать услугу сопоставления ИНН только для 1099 целей подачи. Сопоставление ИНН не допускается ни для каких других целей. Плательщики, имеющие отчетные платежи, на которые распространяются положения о дополнительном удержании, могут подтвердить идентификационный номер налогоплательщика.

Однако обратите внимание, что вы можете использовать услугу сопоставления ИНН только для 1099 целей подачи. Сопоставление ИНН не допускается ни для каких других целей. Плательщики, имеющие отчетные платежи, на которые распространяются положения о дополнительном удержании, могут подтвердить идентификационный номер налогоплательщика.

Если номер SSN указан неверно, вы должны заполнить форму исправления, чтобы исправить ошибку. IRS сопоставляет имя в форме 1099 с налоговым идентификатором (SSN или EIN), и если они не совпадают с записями IRS, форма помечается. Исправление типа 2 необходимо для исправления ошибок в SSN. Ознакомьтесь с подробностями, чтобы увидеть больше информации об исправлениях типа 2. Вы должны подать исправление в IRS, а также предоставить исправленную копию получателю.

С помощью нашей дополнительной услуги проверки ИНН мы можем проверить правильность идентификационных номеров налогоплательщика (ИНН), используемых в ваших формах. Мы сопоставляем комбинацию имени и налогового идентификатора поставщика с записями IRS. ИНН может быть либо номером социального страхования (SSN), либо идентификационным номером работодателя (EIN).

Мы сопоставляем комбинацию имени и налогового идентификатора поставщика с записями IRS. ИНН может быть либо номером социального страхования (SSN), либо идентификационным номером работодателя (EIN).

Хорошей практикой является получение идентификационного номера налогоплательщика от поставщиков по форме W-9 до совершения каких-либо платежей. Поставщик должен предоставить свой ИНН предприятиям, с которыми он работает. Если поставщик не зарегистрирован в качестве предприятия, используется его номер социального страхования (SSN).

Основное различие между ИНН и ИНН заключается в том, что ИНН используется для идентификации компаний. Напротив, TIN используется для идентификации налогооблагаемых лиц в США. Хотя оба они используются для целей отчетности и идентификации, разница заключается в сценариях, в которых может использоваться конкретный номер.

Не совсем. Для IRS, если номер является действительным девятизначным числом, не имеет значения, как он отформатирован. EIN имеет формат XX-XXXXXXX, тогда как SSN имеет формат XXX-XX-XXXX. Эта разница в форматировании полезна только при печати TIN.

EIN имеет формат XX-XXXXXXX, тогда как SSN имеет формат XXX-XX-XXXX. Эта разница в форматировании полезна только при печати TIN.

В форме 1099 необходимо указать идентификационный номер налогоплательщика продавца. ИНН — это единственный способ, с помощью которого IRS определяет налоговые обязательства получателя формы 1099.

Да, используя наш веб-сайт eFile360.com, вы можете проверить ИНН онлайн. Когда вы отправляете свои формы 1099, вы можете выбрать услугу проверки ИНН, и мы проверим ИНН для ваших поставщиков.

Программа сопоставления идентификационного номера налогоплательщика (ИНН) — это бесплатный веб-инструмент, предлагаемый Налоговым управлением США через электронные услуги и созданный для плательщиков отчетных платежей, на которые распространяются положения о дополнительном удержании в соответствии с разделом 3406 Налогового кодекса.

Можно подать 1099 без налогового идентификатора получателя. Вы можете использовать все 0 вместо идентификационного номера налогоплательщика. Как правило, об отсутствующих или неправильных идентификационных номерах налогоплательщиков сообщается на 1099, IRS выпускает уведомления CP2100, инструктирующие вас инициировать запрос TIN от вашего поставщика. Чтобы соответствовать требованиям, рекомендуется заблаговременно собирать информацию о ИНН у поставщиков.

Вы можете использовать все 0 вместо идентификационного номера налогоплательщика. Как правило, об отсутствующих или неправильных идентификационных номерах налогоплательщиков сообщается на 1099, IRS выпускает уведомления CP2100, инструктирующие вас инициировать запрос TIN от вашего поставщика. Чтобы соответствовать требованиям, рекомендуется заблаговременно собирать информацию о ИНН у поставщиков.

«ИНН» – идентификационный номер налогоплательщика, который получатель должен предоставить плательщику. ИНН может быть идентификационным номером работодателя (EIN), номером социального страхования (SSN) или индивидуальным идентификационным номером налогоплательщика налоговой службы (ITIN).

Некоторые независимые подрядчики (разновидность индивидуальных предпринимателей) используют идентификационный номер работодателя, а не номер социального страхования, чтобы защититься от кражи личных данных. Индивидуальные владельцы иногда используют EIN, чтобы показать свой статус независимых подрядчиков, а не сотрудников.

Как плательщик, когда вы подаете 1099 с неправильным TIN (EIN или SSN), IRS выдает вам уведомление CP2100 или CP2100A, в котором сообщается, что вы можете нести ответственность за дополнительное удержание. Это означает, что в следующий раз, когда вы сделаете какие-либо платежи указанному поставщику, вы должны удержать определенный процент от денег, которые вы платите поставщику, и заплатить в IRS.

Если ваш получатель платежа отказывается предоставить вам свой ИНН, вы должны немедленно начать дополнительное удержание любых отчетных платежей. Вы должны ежегодно запрашивать ИНН у поставщика. Вы должны резервно воздерживаться до тех пор, пока не получите ИНН.

Предположим, вы получили уведомление CP2100 или CP2100A от IRS о неправильном или отсутствующем TIN в форме 1099. Вы должны отправить уведомление B своему получателю платежа с запросом информации об их ИНН. Если вы еще не начали резервное удержание, начните делать это немедленно и продолжайте до тех пор, пока не получите ИНН.

Уведомление «B» — это дополнительное уведомление об удержании, которое вы отправляете получателю платежа, если он не предоставил вам свой ИНН. Вы должны отправить Уведомление «B» и Форму W-9 получателю платежа после получения Уведомления CP2100 или CP2100A для запроса правильной комбинации имени и ИНН.

Вы должны немедленно подать формы исправления, чтобы исправить ИНН в форме 1099. Ознакомьтесь с нашим процессом подачи исправлений для 1099 форм.

Список наших услуг

- 1099 Служба электронной подачи документов

- 1099 почтовых услуг

- 1099 Объединенная федеральная и государственная регистрация

- 1099 Подача исправлений

- 1099 Служба проверки ИНН

- 1099 Служба электронной доставки

- Поддерживаемые формы

Совпадение ИНН — Проверка идентификационного номера налогоплательщика

Повторный взгляд на заявителей, которые предоставляют ИНН вместо номера социального страхования

Несмотря на наличие законных и совершенно законных причин для использования ИНН (идентификационного номера налогоплательщика), работодатели должны проявлять бдительность в отношении почему. Часто индивидуальные предприниматели могут использовать ИНН вместо SSN индивидуального владельца.

Часто индивидуальные предприниматели могут использовать ИНН вместо SSN индивидуального владельца.

Если у них есть действительный SSN, почему вместо этого они предоставляют ITIN?

Здесь все немного сложнее. Номера ITIN не могут быть проверены на подлинность личности (дата рождения, псевдонимы и прежние адреса). Чтобы должным образом проверить чье-то прошлое, работодатель должен убедиться, что человек является тем, кем он себя называет. В противном случае вы можете искать несуществующего человека с явно чистым послужным списком. Например, совпадение ИНН может подтвердить, что «Джон Доу» имеет действительный ИНН, выданный на его имя, но не раскрывает его точную дату рождения. Таким образом, поиск судимостей может дать «ложноотрицательный результат», если Джон Доу предоставил несколько иную дату рождения. Интересно, что официальное имя Джона Доу может быть Джонни Доу или Хуан Доу, и все же получить совпадение с совпадением IRS TIN при пороге совпадения 80%. Это также может сбросить проверку криминального прошлого.

Наконец, новый сотрудник может получать страховое возмещение по безработице, используя свой SSN, поскольку это вполне может быть причиной, по которой он предоставляет работодателю номер ИНН.

Какие шаги я могу предпринять как работодатель, получив номер ИНН?

Наша служба сопоставления ИНН не прекращает работу после получения совпадения ИНН. Мы делаем дополнительный шаг, чтобы проверить их настоящую личность с использованием различных алгоритмов, чтобы подтвердить предоставленную ими информацию и предупредить вас об этом, чтобы вы могли теперь пройти действительную проверку на наличие судимостей.

Сообщение о неверном номере SSN или TIN в Налоговое управление США и/или органы государственных доходов могут привлечь вас к ответственности за указание дохода в W-2 или форме 1099 с неверным идентификационным номером налогоплательщика.

В 2018 году увеличились штрафы за несоответствие ИНН/имени IRS. Теперь 260 долларов за несоответствие, максимум 3 218 500 долларов.

В приведенном ниже примере заявитель предоставил следующую информацию:

| Имя | Джон С. Доу |

| SSN | 960-55-1212 |

| DOB | 01/10/1985 |

| Address | 1120 No Oak Ln, Anytown, MO 89542 |

TIN Matching Report

Unable to Verify Name/Address Records Associated with Ввод SSN

Это может быть связано с недавно выданным SSN, рабочим номером DHS только для работы, идентификационным номером налогоплательщика (TIN) , статусом несовершеннолетнего или неверным вводом SSN. Также рекомендуется подтвердить право на трудоустройство через uscis.gov/e-verify 9.0004

Наша служба сопоставления TIN предоставила следующие результаты:

Комбинация TIN и имени совпадает с записями SSN IRS

EIN не найден: TIN является SSN. «/>

Совпадение файла мастера смерти не найдено.

GIIN не указан. Поиск GIIN пропущен.

Адрес подтвержден как действующий, проверен на соответствие формату почтовой службы и при необходимости стандартизирован

Стандартизированный адрес USPS: (изменения выделены)

1120 No Oak Ln

Anytown, MO 89542 Код пункта доставки: 558

Список OFAC/SDN: совпадений не найдено

GCB Nevada Список исключенных лиц: совпадений не найдено

Mississippi Gaming Commission Found Exclusion List 90 0 0

Illinois Gaming Board Список исключений: совпадений не найдено

Список исключений Комиссии по азартным играм штата Миссури: совпадений не найдено

Список исключений Комиссии по контролю за казино Нью-Джерси: совпадений не найдено

Список запрещенных лиц: совпадений не найдено

Список исключенных сторон: совпадений не обнаружено

Список служб здравоохранения и социальных служб: совпадений не обнаружено

Центральное разведывательное управление: совпадений не обнаружено

ФБР: наиболее разыскиваемые террористы: совпадений не обнаружено

ФБР: Преступление белых воротничков: совпадений нет Найдено

ФБР: Дополнительные насильственные преступления: совпадения не найдены

ФБР: Предупреждения о преступлениях: совпадения не найдены

ФБР: Преступления против детей: совпадения не найдены

ФБР: Киберпреступления: совпадения не найдены : совпадений не найдено

ФБР: Внутренний терроризм: совпадения не найдены

ФБР: Ищу информацию: совпадения не найдены

ФБР: Поиск информации о терроризме: совпадения не найдены

ФБР: Десять самых разыскиваемых: совпадений не найдено : Совпадения не найдены

Государственный департамент: Совпадения не найдены

Список иностранных лиц, уклоняющихся от санкций (FSE): Совпадений не найдено

Список IRS FATCA GIIN: Совпадений не найдено

Санкционный список ЕС: Совпадений не найдено

Контроль за экспортом оружия Список актов: совпадений не найдено

Иностранные финансовые учреждения Subj. 561 List: Совпадений не найдено

561 List: Совпадений не найдено

Список организаций, освобожденных от IRS: Совпадений не найдено

Список иранских санкций: Совпадений не найдено

Идентификационный список секторальных санкций: Совпадений не найдено

Непроверенный список: Совпадений не найдено

Список организаций: Нет Совпадения найдены

Список Законодательного совета Палестины: Совпадений не найдено

Санкционный список Украины и России: Совпадений не найдено

Список организаций, финансирующих борьбу с терроризмом: Совпадений не найдено

Список актов о нераспространении ядерного оружия между Ираном и Сирией: совпадений не обнаружено

Список по борьбе с финансированием терроризма: совпадений не обнаружено

Консолидированный отчет Организации Объединенных Наций: совпадений не найдено

Консолидированный отчет Министерства финансов: совпадений не найдено

Комиссия по торговле товарными фьючерсами США. Административные санкции: совпадений не найдено

Комиссия по торговле товарными фьючерсами США.

Об авторе