Расчет чистых активов организации: Порядок расчета чистых активов по балансу — формула 2022

Право на аренду земельного участка не учитывается при расчете чистых активов (судебная практика)

Право на аренду земельного участка не учитывается при расчете чистых активов (судебная практика) — БУХ.1С, сайт в помощь бухгалтеруНовости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

20.07.2010

Право на аренду земельного участка не увеличивает состав активов, учитываемых при расчете чистых активов организации. Это подтверждено в постановлении ФАС Северо-Кавказского округа от 02.07.2010 по делу № А63-4752/2006.

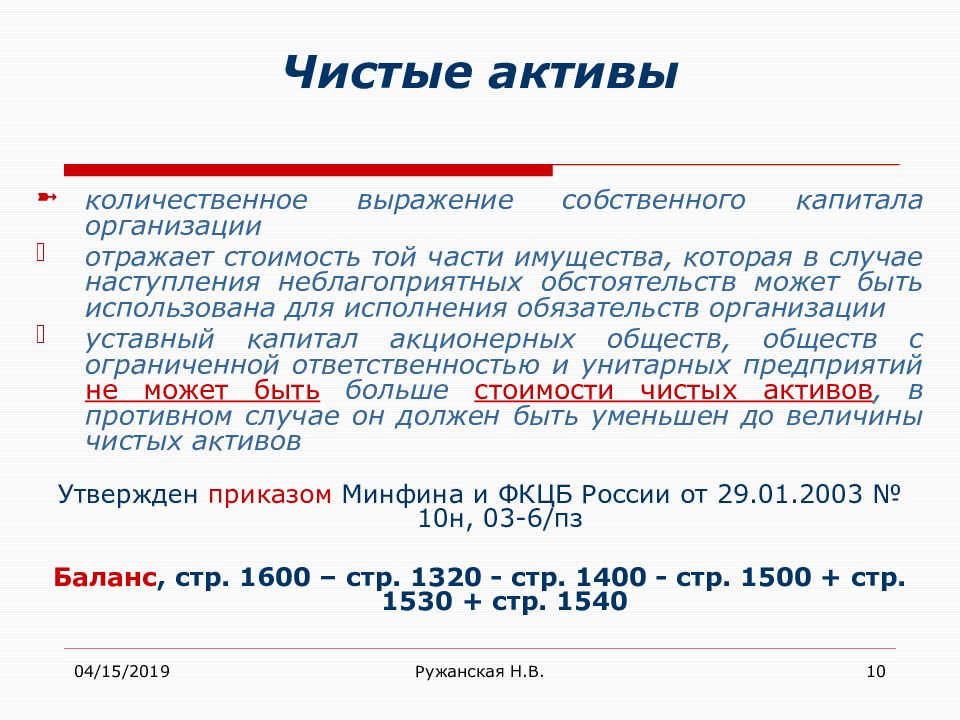

Обосновывается данный вывод так. Как следует из пунктов 1 — 3 Порядка оценки стоимости чистых активов акционерных обществ, утвержденного приказом Минфина России и ФКЦБ России от 29.01.2003 № 10н, 03-6/пз, в состав активов общества, принимаемых к расчету стоимости чистых активов, включаются активы, отражаемые в бухгалтерском балансе.

При этом согласно требованиям Инструкции по применению Плана счетов, утвержденной приказом Минфина России от 31.10.2000 № 94н, арендованные основные средства учитываются на забалансовом счете 001 «Арендованные основные средства», соответственно, их стоимость не отражается в балансе.

Темы: учет в АО, арбитражная практика, учет в ООО

Рубрика: Правовое регулирование деятельности

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Минтруд рассказал, должен ли единственный учредитель компании платить себе зарплату Правительство изменит критерии малого и среднего предпринимательства 1С:Бесплатно: доступ к сервису проверки контрагентов Как проверить легальность используемых программ 1С Кто и почему может заблокировать ваш расчетный счет

Опросы

Исключение НДФЛ из ЕНС

Поддерживаете ли вы идею исключения НДФЛ из ЕНС?

Да, поддерживаю.

Нет, я против. Одно исключение повлечет за собой другие.

Что такое ЕНС?

Мероприятия

1 февраля – 15 мая 2023 года — Конкурс корпоративной автоматизации «1С:Проект года» 5 апреля 2023 года — ЕДИНЫЙ ОНЛАЙН-СЕМИНАР 1С для бухгалтеров и руководителей | 1C:Лекторий: 4 апреля 2023 года (вторник, начало в 12:00, все желающие) 1C:Лекторий: 13 апреля 2023 года (четверг, начало в 10:00) — 1С-Отчетность за 1 квартал 2023 года — новое в отчетности, особенности формирования в программах 1С |

Все мероприятия

Best Practices for Nonprofit Financial Health, Part One: Top 3 Measures of Financial Health

Лидеры некоммерческих организаций часто спрашивают нас в NFF: «С чего мне начать с финансами?» В серии из трех статей «Передовой опыт финансового оздоровления некоммерческих организаций» Элис Антонелли, директор по консультационным услугам Фонда некоммерческого финансирования (NFF), исследует ответы на некоторые наиболее часто задаваемые вопросы о финансировании некоммерческих организаций и делится передовым опытом. для финансового здоровья в социальной сфере. В этой первой части Элис делится своими «3 основными показателями финансового здоровья».

для финансового здоровья в социальной сфере. В этой первой части Элис делится своими «3 основными показателями финансового здоровья».

Как вы думаете, какие три наиболее важных финансовых показателя должны учитываться руководством при анализе финансового состояния?

Существуют три основных показателя, на которые я обращаю внимание при анализе финансового состояния организации и которые, по моему мнению, очень важны для исполнительного руководства и совета директоров и должны постоянно проверяться.

1. Производит ли организация постоянные излишки ? Мы обращаемся к отчету о прибылях и убытках, чтобы выяснить, создает ли организация излишек — годовой доход превышает расходы. Если организация не производит излишки, ей будет трудно нарастить балансовую устойчивость (т. е. резервы). В идеале лидеры должны смотреть на то, генерирует ли организация неограниченный излишек и спросите, покрывает ли неограниченный доход операционные расходы.

Неограниченный доход обычно поступает из заработанного дохода, такого как плата за услугу, продажа билетов или членский доход; он также может исходить от общей операционной поддержки или временно ограниченного дохода, в отношении которого были соблюдены ограничения. Последний пункт важен . Некоторые лидеры включают временно ограниченный доход, когда думают об общем доходе за год. Однако в целях планирования вы действительно хотите сосредоточиться только на доходах, которые организация, вероятно, потратит в этом году (неограниченный и/или временно ограниченный доход), а не на будущих обязательствах.

2. Имеет ли организация положительный собственный капитал ? Бухгалтерский баланс — это место, где вы можете найти собственный капитал. По сути, вы суммируете все активы (например, денежные средства, дебиторскую задолженность, основные средства), а затем вычитаете обязательства (например, кредиторскую задолженность, долг), чтобы получить чистую стоимость организации — или чистые активы (мне нравится думать о чистых активах как об активах). за вычетом , или за вычетом, обязательств). В некоторых случаях чистая стоимость или чистые активы организации будут включать в себя постоянно ограниченные чистые активы, такие как пожертвования (корпус которых вообще нельзя использовать) и/или временно ограниченные чистые активы, баланс которых ограничен на определенный срок. конкретной цели или временных рамок, поэтому их нельзя трогать до тех пор, пока ограничения не будут соблюдены.

за вычетом , или за вычетом, обязательств). В некоторых случаях чистая стоимость или чистые активы организации будут включать в себя постоянно ограниченные чистые активы, такие как пожертвования (корпус которых вообще нельзя использовать) и/или временно ограниченные чистые активы, баланс которых ограничен на определенный срок. конкретной цели или временных рамок, поэтому их нельзя трогать до тех пор, пока ограничения не будут соблюдены.

Без ограничений Чистые активы — это цифры, на которых следует сосредоточиться. Почему? Потому что они позволяют лидерам быстро оценить собственный капитал, который можно использовать в случае чрезвычайной ситуации или для решения проблем с денежными потоками. Являются ли они положительными? С надеждой. Если нет, это означает, что организация должна больше, чем владеет на неограниченной основе, что не является идеальной ситуацией. В идеале вы хотите сосредоточиться на ликвидных неограниченных чистых активах — это ресурсы, которые доступны немедленно. при необходимости (подробнее об этом далее в этом блоге).

при необходимости (подробнее об этом далее в этом блоге).

3. Далее, как ликвидна организация? В самом простом смысле, сколько наличных средств имеется в наличии у организации для поддержки операций? Опять же, наличные деньги находятся на балансе (и, конечно же, на вашем текущем или сберегательном счете). Очень важно знать, сколько наличных денег есть у организации. Организациям нужны наличные деньги, чтобы выжить, и я сделаю еще один шаг вперед: наличные без ограничений лучше всего. Почему? Нам нужны свободные деньги, чтобы иметь возможность оплачивать счета за коммунальные услуги, заработную плату и другие расходы, не беспокоясь о том, что ограничено в использовании. Вы не хотите тратить деньги на счета за коммунальные услуги, когда они предназначены для художественных материалов.

Итак, теперь давайте немного углубимся в вопрос: на какие наиболее важные показатели следует обратить внимание руководству для определения финансового благополучия? В NFF мы изучаем финансовые показатели организаций из всех регионов и секторов. Многие наши запросы основаны больше на анализе тенденций, чем на анализе соотношений. При этом есть два коэффициента, которые, по моему мнению, очень важно отслеживать руководителям некоммерческих организаций, и оба они связаны с ликвидностью.

Многие наши запросы основаны больше на анализе тенденций, чем на анализе соотношений. При этом есть два коэффициента, которые, по моему мнению, очень важно отслеживать руководителям некоммерческих организаций, и оба они связаны с ликвидностью.

1. Первый номер месяцев кассы соотношение . Сколько месяцев наличных денег есть у организации для оплаты счетов как в хорошие, так и в плохие времена? Вы, возможно, знаете из передовой практики в области личных финансов, что многие предлагают иметь наличные расходы за шесть месяцев наличными — на случай, если ситуация с вашим доходом резко изменится. Шесть месяцев обеспечивают хорошую подушку. Некоммерческий сектор ничем не отличается; однако некоторых организаций просто еще нет. Например, я работал с очень небольшими организациями, которые могут работать с расходами на одну или две недели в наличных деньгах. Вместо того, чтобы предложить им с самого начала сэкономить на шестимесячных расходах наличными, я встречусь с ними там, где они есть, и предложу краткосрочные цели по получению наличных на один или два месяца для начала.

Для расчета просто возьмите общие расходы за год и разделите на 12, чтобы получить сумму ежемесячных расходов. Затем возьмите общую сумму наличных (или для более консервативного подхода используйте общую сумму неограниченных денежных средств, если вы ее знаете) и разделите на сумму ежемесячных расходов. Чтобы проиллюстрировать эту и другие концепции в этой серии блогов, я буду использовать пример небольшого театра исполнительских искусств (давайте назовем его Театр королевы драмы (DQ)). Бюджет DQ Theater составляет 600 000 долларов, что означает, что ежемесячные расходы составляют около 50 000 долларов. Если бы у этого театра было 100 000 долларов неограниченной наличности, у него было бы всего два месяца наличных денег для поддержки операций.

Шаги по расчету месяцев денежного соотношения | Пример: The Drama Queen Theatre |

Шаг 1. Шаг 2. Разделите общую сумму денежных средств на ежемесячные расходы: | Общие расходы 600 000 долл. США / 12 месяцев = ежемесячные расходы 50 000 долл. США

100 000 долларов свободных денежных средств / 50 000 долларов ежемесячных расходов = 2 месяца денежных средств |

2. Второе соотношение, на которое я хотел бы обратить внимание, — это месяца свободных свободных чистых активов0 (04LUNA 90). Идея состоит в том, чтобы понять, сколько ликвидных, неограниченных чистых активов доступно для поддержки операций или для оплаты счетов. Это число может быть больше, равно или меньше количества месяцев наличных денег. Если он больше, то, скорее всего, это означает, что у организации есть неограниченная дебиторская задолженность (возможно, залог грантов), которая может быть доступна для конвертации в денежные средства в ближайшем будущем. Если число меньше, это может означать, что часть наличных денег ограничена или оговорена. Это аналогичный расчет для месяцев наличными. Сначала вы берете неограниченные чистые активы и вычитаете собственный капитал любых основных средств (основные средства за вычетом задолженности). Важно вычесть собственный капитал основных средств, потому что, если вы не продадите свое оборудование, собственность или здание, вы не сможете оплачивать счета основным средством. Затем вы делите эту цифру на ежемесячный расход.

Если число меньше, это может означать, что часть наличных денег ограничена или оговорена. Это аналогичный расчет для месяцев наличными. Сначала вы берете неограниченные чистые активы и вычитаете собственный капитал любых основных средств (основные средства за вычетом задолженности). Важно вычесть собственный капитал основных средств, потому что, если вы не продадите свое оборудование, собственность или здание, вы не сможете оплачивать счета основным средством. Затем вы делите эту цифру на ежемесячный расход.

Руководство может захотеть отслеживать оба числа или только более консервативное из двух, чтобы следить за изменением ликвидности. В случае DQ Theatre сумма их неограниченного собственного капитала или чистых активов составляет 175 000 долларов. Театру принадлежит звуковое и световое оборудование и фургон, все они были куплены за 200 000 долларов с непогашенным долгом примерно 100 000 долларов; следовательно, собственный капитал в его основных средствах составляет около 100 000 долларов США (200 000–100 000 долларов США). Для DQ Theatre их LUNA составляет 75 000 долларов (175 000 долларов неограниченных чистых активов минус 100 000 долларов капитала в основных средствах). Если мы разделим это на ежемесячные расходы, которые составляют 50 000 долларов, мы увидим, что у него есть 1,5 месяца ликвидности. Поскольку у них немного больше наличных денег, чем у LUNA, возможно, некоторые из них ограничены или оговорены. В любом случае месяцы LUNA могут быть метрикой для подражания, поскольку это более консервативная мера из двух.

Для DQ Theatre их LUNA составляет 75 000 долларов (175 000 долларов неограниченных чистых активов минус 100 000 долларов капитала в основных средствах). Если мы разделим это на ежемесячные расходы, которые составляют 50 000 долларов, мы увидим, что у него есть 1,5 месяца ликвидности. Поскольку у них немного больше наличных денег, чем у LUNA, возможно, некоторые из них ограничены или оговорены. В любом случае месяцы LUNA могут быть метрикой для подражания, поскольку это более консервативная мера из двух.

Шаги по расчете LUNA и месяцах ликвидности | Пример: ABC Theatre |

Шаг 1. Расчет LUNA: 9008 | |

Шаг. и оборудование минус задолженность) = ликвидные неограниченные чистые активы (LUNA) Шаг 2. Разделите LUNA на ежемесячные расходы | $ 175 000 Неограниченные чистые активы — 100 000 долл. долл. США 75 000 долл. США / 50 000 долл. США ежемесячные расходы = 1,5 месяца ликвидности |

Уверенно, финансовая история для каждой организации является различной. Эти показатели финансового здоровья предназначены для того, чтобы служить точками соприкосновения для руководства и совета директоров, чтобы обсудить наилучший путь развития организации.

Далее вторая часть: «Умные некоммерческие бизнес-модели»

Присоединяйтесь к более чем 24 000 лидеров социального сектора, которые в течение года получают наши последние идеи и интересные истории.

Как мы интерпретируем нашу финансовую отчетность?

Этот ресурс помогает некоммерческим организациям понимать и интерпретировать свою финансовую отчетность, измеряя эффективность организации, оценивая достаточность финансовых ресурсов и определяя важные тенденции. Получатели некоммерческих грантов могут многое узнать о состоянии своей организации, изучив представленную числовую информацию.

Получатели некоммерческих грантов могут многое узнать о состоянии своей организации, изучив представленную числовую информацию.

Финансовые показатели из отчета о деятельности (отчет о прибылях и убытках)

Финансовые показатели с использованием информации из более чем одного финансового отчета

Читатели финансовой отчетности могут многое узнать о состоянии некоммерческой организации, изучив представленную числовую информацию. В частности, финансовая информация помогает читателям:

Измерьте эффективность организации, используя такие факторы, как:

- Количество произведенных услуг по сравнению с затратами

- Доход от сбора средств по сравнению с суммами, потраченными на сбор средств

- Чистый доход от платной программы по сравнению с полученным вознаграждением

Оценка достаточности финансовых ресурсов, часто через:

- Показатели ликвидности, такие как коэффициент текущей ликвидности

- Сравнение общей суммы обязательств или общей суммы активов с чистыми активами (ранее называлось остатком средств)

- Прогнозы движения денежных средств

Ищите важные финансовые тенденции по:

- Вертикальный анализ (рассмотрение простой позиции в процентах от общего дохода или расхода)

- Горизонтальный анализ (сравнение предыдущих периодов с текущим периодом)

Для разных организаций разные числа будут иметь разное значение. Например, представьте себе организацию, которая показывает операционный дефицит за год в размере 20 000 долларов. Это красный флаг? В небольшой организации с небольшими резервами такой дефицит действительно может указывать на серьезное перерасходование или неспособность получать доход. В крупной организации 20 000 долларов могут составлять менее одного процента от дохода и могут быть незначительными. Еще одна организация может целенаправленно тратить денежные резервы на важную программу, и этот «дефицит» может представлять собой это решение. Для еще одной организации убыток в размере 20 000 долларов может не вызывать беспокойства сам по себе, но поскольку он представляет собой третий год подряд дефицита, он вызывает беспокойство.

Например, представьте себе организацию, которая показывает операционный дефицит за год в размере 20 000 долларов. Это красный флаг? В небольшой организации с небольшими резервами такой дефицит действительно может указывать на серьезное перерасходование или неспособность получать доход. В крупной организации 20 000 долларов могут составлять менее одного процента от дохода и могут быть незначительными. Еще одна организация может целенаправленно тратить денежные резервы на важную программу, и этот «дефицит» может представлять собой это решение. Для еще одной организации убыток в размере 20 000 долларов может не вызывать беспокойства сам по себе, но поскольку он представляет собой третий год подряд дефицита, он вызывает беспокойство.

Соотношения тоже имеют разное значение в разных ситуациях. Например, новая организация может обнаружить, что тратит 90 процентов своих долларов на сбор средств. В устоявшейся организации такое соотношение, безусловно, было бы тревожным сигналом. Но при ближайшем рассмотрении услуги этой новой организации предоставляются волонтерами, и единственный оплачиваемый персонал, который у них есть, — сбор средств.

Точно так же, как сеть быстрого питания и авиакомпания относятся к разным видам бизнеса с разными финансовыми показателями, конкретное соотношение будет означать что-то различное для разных типов некоммерческих организаций. Для художественных организаций существуют разные красные флажки, чем для организаций сферы услуг, и разные красные флажки для организаций, которые полагаются на пожертвования, чем для организаций, которые полагаются на индивидуальные гонорары.

В некоторых случаях анализ коэффициентов используется для оценки финансового состояния организации. Коэффициенты — это инструмент для сравнения чисел, представляющих различные аспекты финансового положения организации. Ценность инструмента заключается в том, чтобы определить, какие числа сравнивать, и определить, на что может указывать сравнение. Хотя бухгалтеры установили определенные стандартные диапазоны для этих соотношений в некоторых некоммерческих отраслях (искусство, библиотеки, агентства социального обеспечения и т. д.), наиболее важно определить тенденции в вашей собственной организации и проанализировать изменения с течением времени. Поэтому вместо того, чтобы указывать конкретные диапазоны в следующих примерах, в этой статье указывается вероятное значение «высокой» или «низкой» связи между числами, сравниваемыми в соотношении.

д.), наиболее важно определить тенденции в вашей собственной организации и проанализировать изменения с течением времени. Поэтому вместо того, чтобы указывать конкретные диапазоны в следующих примерах, в этой статье указывается вероятное значение «высокой» или «низкой» связи между числами, сравниваемыми в соотношении.

Излишек или дефицит

Если доходы превышают расходы за определенный период, скажем, за год, организация получила прибыль. Если расходы превышают доходы, организация имеет дефицит за период. Не существует правила, согласно которому организации должны иметь профицит, дефицит или безубыточность. Как правило, бюджет некоммерческих организаций безубыточен. Однако организации могут намеренно принять решение о расходовании своих денежных резервов (расширяемых чистых активов) для конкретной цели, например, для запуска новой программы. Это приводит к операционному дефициту, но тот, который является запланированным. Точно так же, если некоммерческая организация определила, что ей необходим денежный резерв для конкретных будущих целей (денежный поток, инвестирование в новую программу защиты от будущего сокращения финансирования и т.

Бюджет в фактический для доходов и расходов

Возможно, наиболее часто используемый финансовый показатель — это сравнение запланированных доходов с фактическими доходами и запланированных расходов с фактическими расходами. Эти сравнения производятся как по месяцам, так и по годам. Значительные отклонения от бюджета следует исследовать, чтобы понять, следует ли делать новые прогнозы на основе фактического опыта и/или целесообразно ли вмешательство руководства.

Коэффициенты функциональных расходов

При заполнении федеральной формы 900 некоммерческие организации должны сообщать о расходах по функциональному признаку с разбивкой на категории «Программа», «Управление и общая деятельность» и «Сбор средств». Доноры и агентства, оценивающие деятельность некоммерческих организаций, часто обращают внимание на то, чтобы большая часть средств вашей организации использовалась на программные цели. Однако разные источники рекомендуют разные методы и политику распределения расходов между функциональными категориями расходов. В результате важно разработать последовательные руководящие принципы в вашей собственной организации, чтобы определить, какие из ваших расходов идут на поддержку программы, а какие — на управление и общую деятельность или сбор средств.

Доноры и агентства, оценивающие деятельность некоммерческих организаций, часто обращают внимание на то, чтобы большая часть средств вашей организации использовалась на программные цели. Однако разные источники рекомендуют разные методы и политику распределения расходов между функциональными категориями расходов. В результате важно разработать последовательные руководящие принципы в вашей собственной организации, чтобы определить, какие из ваших расходов идут на поддержку программы, а какие — на управление и общую деятельность или сбор средств.

Некоторые коэффициенты функциональных расходов:

Если они высокие, большая часть расходов связана с программой. Относительно мало тратится на управление или сбор средств.

Возьмите расходы на сбор средств и [разделите] на общие расходы

Если они высокие, большой процент расходов тратится на усилия по сбору средств. Потенциальные доноры могут сделать вывод, что слишком большая часть их вклада будет потрачена на сбор средств, а не на услуги программы.

Коэффициент покрытия краткосрочных обязательств (быстрый коэффициент)

Будет ли достаточно наличных для оплаты счетов в ближайшем или ближайшем будущем? Сложите все активы, которые можно использовать для оплаты счетов за определенный период времени, например, один месяц или три месяца, и сравните это со счетами, которые должны быть оплачены в течение того же периода времени.

Возьмите наличные + неограниченные инвестиции + дебиторская задолженность и [разделите] на текущую кредиторскую задолженность + текущие начисления.

Если высокий уровень, то может быть слишком много наличных денег, некоторые могли бы заработать больше, если бы вложили их. Если он низкий, вам может угрожать кризис с наличностью, нехватка наличных для оплаты неотложных счетов.

Коэффициент тока

Будет ли достаточен денежный поток для оплаты счетов в следующем году?

Возьмите Текущие активы и разделите на Текущие обязательства

Если высокий, то же, что и выше. Предупреждение: даже если коэффициент текущей ликвидности правильно рассчитан за год, в течение года могут быть периоды, когда наличных денег недостаточно для оплаты счетов.

Предупреждение: даже если коэффициент текущей ликвидности правильно рассчитан за год, в течение года могут быть периоды, когда наличных денег недостаточно для оплаты счетов.

Отложенный доход или чистые временно ограниченные активы

Доходы будущих периодов традиционно относятся к денежным средствам, полученным в связи с некоторым ограниченным условием, которое еще не было выполнено. В соответствии с новым Положением о стандартах финансового учета № 116, выпущенным Советом по стандартам финансового учета (FASB), большая часть этих средств будет удерживаться не как доходы будущих периодов, а как дополнение к временно ограниченным чистым активам.

Чтобы определить соотношение, возьмите отсроченный доход и разделите на денежные средства + сбережения — или — возьмите временно ограниченные чистые активы и разделите их на денежные средства + сбережения.

Если отсроченный доход или временно ограниченные чистые активы превышают денежные средства и сбережения, возможно, вы тратите ограниченные денежные средства на цели, отличные от тех, которые предназначались спонсором, или используете денежные средства, предназначенные для будущих целей (например, выполнение подписки на журналы) для покрытия текущих расходов.

Коэффициент сальдо фонда или неограниченный коэффициент чистых активов

Коэффициент остатка средств, который теперь называется неограниченным коэффициентом чистых активов, измеряет сумму неограниченного расходуемого собственного капитала по отношению к годовым операционным расходам организации.

Чтобы определить соотношение, возьмите расходуемые неограниченные чистые активы и разделите их на годовые расходы.

Если низкий, то у организации мало неограниченных, пригодных для использования собственных средств, доступных для покрытия временной нехватки наличности, чрезвычайной ситуации или дефицита в будущем. Это может иметь место даже в организациях со значительными неограниченными чистыми активами, если большая часть собственного капитала связана с основными средствами.

Дебиторская задолженность

Коэффициент дневной дебиторской задолженности измеряет среднее количество дней, которое требуется для получения оплаты за продажу или услугу, оказанную за вознаграждение. Этот коэффициент полезен для организаций, которые получают значительную часть своего дохода от комиссий, взимаемых с клиентов, или от продаж продукции.

Этот коэффициент полезен для организаций, которые получают значительную часть своего дохода от комиссий, взимаемых с клиентов, или от продаж продукции.

Чтобы определить это соотношение, возьмите кредиторскую задолженность, умноженную на 365 дней, и разделите на количество покупок.

При высоком значении платежи, длящиеся более 30 или 60 дней, считаются невнимательными и могут привести к трениям с поставщиками сообщества. Кроме того, организация может нести дополнительные расходы в результате просроченных или отсроченных платежей (например, штрафы за просрочку платежа, процентные расходы и т. д.). Очень длинный коэффициент кредиторской задолженности или внезапное увеличение числа дней, подлежащих оплате, может указывать на неспособность оплачивать счета.

Непредставление финансовой информации

Для оценки финансового состояния вашей организации необходима своевременная и надежная финансовая информация. Отсутствие надлежащей финансовой информации может указывать на то, что у сотрудников или внешних подрядчиков недостаточно времени для выполнения функции бухгалтерского учета, что персонал нуждается в дополнительной подготовке по составлению финансовой отчетности или что финансовая система нуждается в улучшении.

Расчет. Номер расхода

Расчет. Номер расхода США. Основные активы = 75 000 долл. США

США. Основные активы = 75 000 долл. США

Об авторе