Расчет налогов и взносов: Калькулятор для расчета заработной платы онлайн в 2021 году — программа для расчета ЗП бесплатно

Налоговый калькулятор | SK

IP Center Skolkovo

Калькулятор налоговых льгот

для участников проекта «Сколково»

Настоящий калькулятор подготовлен юристами Центра интеллектуальной собственности «Сколково» (далее – «ЦИС»).

Юристы ЦИС оказывают полный комплекс юридических и патентных услуг соискателям, участникам и партнерам «Сколково».

Оставьте заявку

*пожалуйста, заполните обязательные поля

ПОЛУЧИТЬ КОНСУЛЬТАЦИЮ

Нажимая кнопку, я даю свое согласие на обработку моих персональных данных, в соответствии с №152-ФЗ «О персональных данных» от 27.07.2006 года, на условиях и для целей, определенных в Согласии на обработку персональных данных.

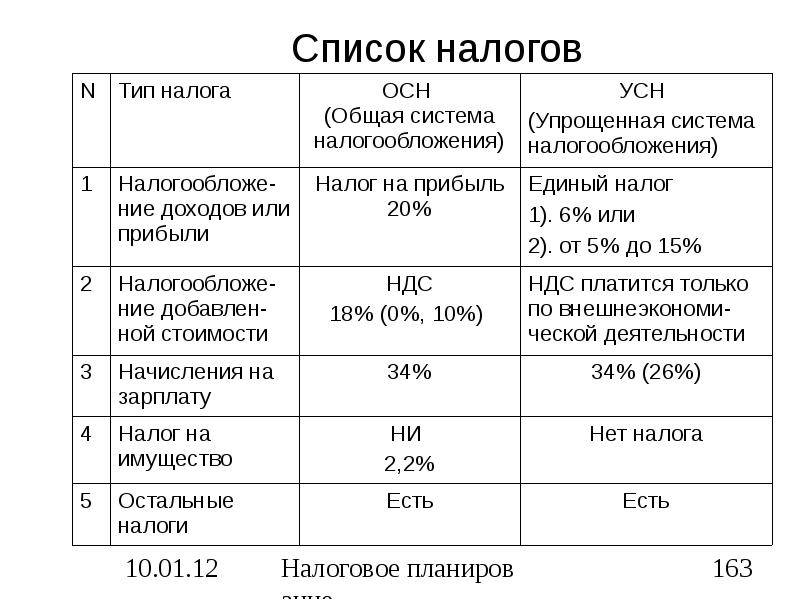

Для участников проекта «Сколково» доступны следующие льготы:

1

Освобождение от исполнения обязанностей плательщика налога на прибыль

2

Льгота по налогу на добавленную стоимость — 0%

Освобождение от исполнения обязанностей плательщика НДС, связанных с исчислением и уплатой налога

3

Пониженные страховые взносы — 14%

Применение пониженных тарифов страховых взносов: взносы на обязательное пенсионное страхование – 14%, прочие страховые взносы – 0%.

4

Льгота на налог на имущество — 0%

Освобождение от налогообложения налогом на имущество

Если у Вас возникли вопросы по применению льгот «Сколково» или нужен правовой аудит, пожалуйста, обратитесь в ЦИС.

Калькулятор налоговых льгот

для заполнения параметров расчета воспользуйтесь ползунками, либо укажите точное значение, нажав на

Штат (количество работников)

0 чел. 1 000 чел.

Средняя зарплата 1 работника за 1 месяц

0 ₽ 1 000 000 ₽

Выручка (без учета НДС) за год

0 ₽ 1 000 000 000 ₽

Прибыль за год

0 ₽ 500 000 000 ₽

Стоимость недвижимого имущества

0 ₽ 100 000 000 ₽

Сумма налогов

(общая система налогообложения)

Сумма налогов

(для участника «Сколково»)

Экономия участника «Сколково»

| ОСН | «Сколково» | Экономия | |

|---|---|---|---|

| Страховые взносы | |||

| ОПС (пенсионное страхование) |

|||

| ОCС (социальное страхование) |

|||

| ОМС (медицинское страхование) |

|||

| ВСЕГО (страховые взносы) |

|||

| Налоги | |||

| Налог на прибыль организации | |||

| Налог на имущество организации | |||

| НДС | |||

| ВСЕГО | |||

Расчет является примерным и произведен со следующими допущениями:

- Для расчета страховых взносов принято, что у всех работников одинаковая заработная плата;

- НДС рассчитан по ставке 20% и без учета вычетов, пониженных ставок и льгот;

- По налогу на имущество используется ставка 1,8%, которая действует в Москве в 2021 году;

Цель модели – показать потенциальную экономию на налогах и сборах без анализа финансового положения потенциального участника «Сколково».

Обращаем ваше внимание, что ЦИС «Сколково» не является органом, уполномоченным давать официальные пояснения в сфере налогового законодательства.

В силу положений п. 1 ст. 34.2 НК РФ письменные разъяснения по вопросам применения законодательства о налогах и сборах уполномочено давать Министерство финансов Российской Федерации, к которому налогоплательщик имеет право обратиться в соответствии с пп. 2 п. 1 ст. 21 НК РФ.

Центр интеллектуальной собственности «Сколково»

Юридические и патентные услуги

Контакты

Телефон: +7 495 956 00 33 (доб. 2405)

E-mail: [email protected]

Мы находимся на территории инновационного центра «Сколково»

143026 Москва, территория инновационного центра «Сколково», ул. Луговая, дом 4, корп. 2

Луговая, дом 4, корп. 2

17.01.23 «Заработная плата – 2023. Единый налоговый платеж. Реформирование страховых взносов. Расчеты с мобилизованными и прочие изменения» Онлайн-семинар

1. Новые правила исчисления и уплаты налогов (страховых взносов). Единый налоговый платеж. Единый налоговый счет. Новые правила формирования обязательств и осуществления платежей. Единые даты уплаты обязательных платежей. Сальдо по счету. Определение принадлежности платежа. Уведомление об исчисленных суммах налогов. Взаимодействие с налоговыми органами. Ответственность. Отражение сумм в бухгалтерском и налоговом учете.

2. НДФЛ и отчетность по налогу. Революционные преобразования в НДФЛ — новые правила признания зарплаты полученным доходом, сроки уплаты налога. Уплата налога одним единым платежом. Возможность уплатить налог авансом. Формирование новой формы по налогу – Уведомление об исчисленных суммах налога. Отчетность по налогу – новый отчетный период в течение календарного года, новые сроки сдачи Расчета 6-НДФЛ. Изменения правил отражения в отчете доходов и сумм налога. Отражение в отчетности заработка за декабрь 2022 года. Новая форма отчета. Автоматизированная упрощенная система налогообложения.

Изменения правил отражения в отчете доходов и сумм налога. Отражение в отчетности заработка за декабрь 2022 года. Новая форма отчета. Автоматизированная упрощенная система налогообложения.

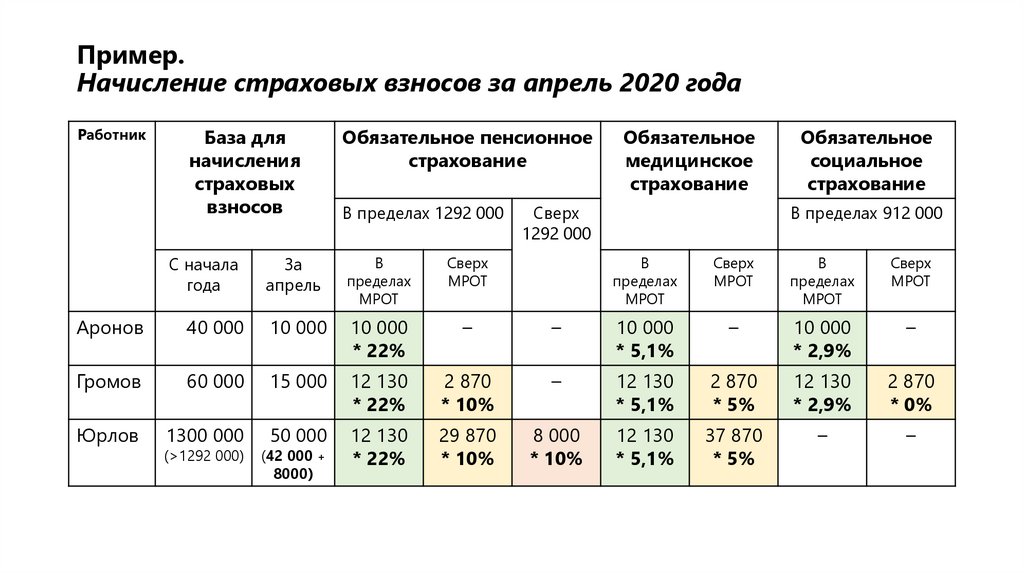

3. Страховые взносы и отчетность по взносам. Объединение Пенсионного фонда и ФСС России. Уплата взносов по единому тарифу. Единые предельная база и объект обложения взносами. Тарифы страховых взносов. Изменения в отчетности – оптимизация Расчета по страховым взносам, отказ от 4-ФСС, единая форма сведений ЕФС-1.

4. Пособия по социальному страхованию. Переход на «проактивный» механизм назначения и выплаты. Отказ от справки № 182н с 2023 года, правила исчисления пособия за первые три календарных дня. Новые формы документов для назначения пособий. «Проактивный» механизм назначения пособий (отмена «бумажных» больничных и реестров; автоматическая выгрузка информации о листках нетрудоспособности сотрудников; передача в ФСС сведений по каждому из работников, отказ от справок с места работы или жительства другого супруга и др. ).

).

5. Заработная плата в текущий период времени. Удержания по исполнительным документам (новые ограничения, новый Перечень выплат, изменения порядка перечисления удержанных сумм). Новая «кодировка» выплат в платежных документах (коды «4» и «5»). Новые правила предоставления отпусков и расчета компенсации за отпуск.

6. Расчеты с мобилизованными сотрудниками. Приостановление трудовых договоров. Отражение в табеле учета рабочего времени. Оформление расчетов, льготы и гарантии. Особенности отражения в отчетности.

7. Заработная плата и трудовые отношения в условиях нарастающего экономического кризиса. Особенности регулирования трудовых отношений в 2022 году. Отсрочка по уплате страховых взносов. Неполная занятость. Простой. Увольнение работников. Снижение заработной платы. Отпуска без сохранения заработной платы. Задержка выплаты заработной платы. Прием на работу граждан из числа беженцев и лиц, получивших убежище. МРОТ – новые размеры, правила установления и вопросы применения.

Schwab MoneyWise: расчет налогов

reii

genlp

Навигация по вашему 1040.

Наши два цента

Наши два цента

Файл вовремя! Вы можете получить отсрочку, но с любой суммы, которая не будет выплачена до 15 апреля, будут начисляться проценты. Также предусмотрен штраф за несвоевременную подачу документов.

Любой человек с доходом свыше определенной суммы должен платить федеральный подоходный налог. Большинство штатов также взимают подоходный налог, а в некоторых местах также существуют местные подоходные налоги. Как мы обсуждали в разделе Подоходный налог, налоговые ставки зависят от суммы дохода и от того, подаете ли вы декларацию в одиночку или состоите в браке.

Расчет налогов и подача налоговой декларации иногда могут вызвать затруднения. Эта страница предназначена для того, чтобы помочь вам понять и заполнить индивидуальную налоговую декларацию с помощью формы IRS 1040.

Вы не всегда должны перечислять свои вычеты.

Не всегда нужно перечислять свои отчисления.

Если ваши отчисления (не включая выплаты по студенческому кредиту) в сумме не превышают стандартные отчисления, детализирование не принесет вам дополнительной экономии на налогах. Другими словами: если вам нечего вычитать, не беспокойтесь об отслеживании утерянных квитанций — они вам не понадобятся.

Расчет ваших налогов

Что такое общий или валовой доход?

Что такое общий или валовой доход? [Строка 22]

Что такое общий или валовой доход? [Строка 22]

Ваш общий или валовой доход включает:

- Трудовой доход , который поступает от работы и может принимать форму заработной платы, оклада, чаевых, комиссионных и премий.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

- Незаработанный доход , полученный из источников, отличных от занятости, таких как дивиденды, проценты, прирост капитала или сберегательные облигации США. Большая часть незаработанного дохода облагается подоходным налогом.

Важно помнить

- Другими источниками налогооблагаемого дохода являются алименты, пособие по безработице, выигрыши в азартных играх или лотереях.

- Доход, который не облагается налогом (это называется исключением), включает в себя: подарок или наследство, алименты, поступления по страхованию жизни после смерти застрахованного, проценты по муниципальным облигациям (могут облагаться федеральным альтернативным минимальным налогом плюс налог штата на государственных облигаций), доход по нетрудоспособности, если вы заплатили премию долларами после уплаты налогов, а также некоторые дополнительные льготы для сотрудников.

- Если у вас есть акции, облигации или другие инвестиционные активы на налогооблагаемом счете, ваша прибыль или убыток известны как прирост капитала или убыток от капитала. В настоящее время прирост капитала облагается налогом по максимальной ставке 20 процентов, но только для людей, находящихся в самых высоких налоговых категориях. В противном случае долгосрочный прирост капитала облагается налогом по ставке 15% или 0%, в зависимости от вашей предельной налоговой категории.

СОВЕТ ДЛЯ РОДИТЕЛЕЙ:

Наконечник для родителей

Если вы являетесь родителем, налогооблагаемый доход вашего ребенка неразрывно связан с вашим. Получите информацию для подачи заявки на иждивенца и узнайте о налоге на детей.

Как рассчитать скорректированный валовой доход

Как рассчитать скорректированный валовой доход [строка 37]

Скорректированный валовой доход (AGI) является важной частью расчета налога. Чтобы получить свой AGI, вы можете вычесть определенные вычеты из своего дохода, чтобы уменьшить сумму дохода, который будет облагаться налогом.

Чтобы получить свой AGI, вы можете вычесть определенные вычеты из своего дохода, чтобы уменьшить сумму дохода, который будет облагаться налогом.

Некоторые примеры вычетов, которые помогают определить ваш AGI:

- Вычитаемые взносы IRA

- Взносы в пенсионный план Кео (самозанятых)

- Отчисления по медицинскому страхованию самозанятых

- Половина налога на самозанятость

- Алименты выплачены

- Квалифицированные расходы на переезд

- Штраф за досрочное снятие сбережений

- Расходы на квалифицированное высшее образование

- Расходы на обучение учителей до 250 долларов США

- Квалифицированный интерес к образованию

ПОЧЕМУ ВАШ AGI ВАЖЕН

Почему ваш AGI важен

Ваш AGI также определяет ваше право на некоторые другие вычеты и кредиты. Например, вы имеете право вносить вклад в IRA Roth, только если ваш AGI составляет менее 114 000 долларов США для одиночных регистраторов и менее 19 долларов США.1000, если вы женаты и подаете документы совместно.

Например, вы имеете право вносить вклад в IRA Roth, только если ваш AGI составляет менее 114 000 долларов США для одиночных регистраторов и менее 19 долларов США.1000, если вы женаты и подаете документы совместно.

Выбор стандартных или постатейных вычетов

Выбор стандартных или постатейных вычетов [Строка 40]

Как только вы узнаете свой AGI, у вас появится возможность еще больше снизить налогооблагаемый доход путем вычитания либо стандартного вычета, либо ваших постатейных вычетов — в зависимости от того, что больше.

Когда учитывать стандартный вычет

Если ваше финансовое положение является простым, стандартный вычет может быть лучшим и самым простым выбором. Стандартный вычет на 2014 год составляет 6 200 долларов США для лиц, подающих документы в одиночку, 12 400 долларов США для граждан, подающих совместную декларацию, и 9 100 долларов США для главы семьи.

Когда следует учитывать детализированные вычеты

Если вы платите много подоходного налога штата, заложили дом, много отдаете на благотворительность, оплатили большие медицинские счета или управляете большими инвестициями, возможно, вам лучше взять дополнительное время для перечисления ваших отчислений.

Примеры законных постатейных вычетов:

- Налоги на недвижимость

- Штатные и местные подоходные налоги (или государственные налоги с продаж, если в вашем штате нет подоходного налога)

- Определенные медицинские и стоматологические расходы, которые превышают 10 процентов от вашего AGI (или 7,5 процентов, если вам 65 лет и старше), включая ограниченную сумму страховых взносов, уплаченных за полисы долгосрочного ухода

- Проценты по ипотеке на первое и вторичное жилье (до максимального долга в размере 1 миллиона долларов США), плюс проценты по кредитам под залог собственного жилья (максимальный долг до 100 000 долларов США)

- Благотворительные взносы в освобожденные от налогов организации

- Ущерб от несчастных случаев и краж (см.

руководство IRS)

руководство IRS)

- Инвестиционные процентные расходы (например, маржинальные процентные расходы)

- Прочие расходы, в том числе расходы, связанные с ухудшением состояния здоровья лиц с инвалидностью, и убытки от азартных игр в размере выигрыша от азартных игр

- Кроме того, если совокупная сумма превышает 2 процента вашего AGI, можно перечислить следующее:

- Коммерческие расходы, не оплачиваемые вашим работодателем (например, профсоюзные или профессиональные взносы, неоплачиваемый проезд или униформа)

- Налоговые сборы

- Вознаграждение инвестиционного консультанта

- Коммерческие расходы, не оплачиваемые вашим работодателем (например, профсоюзные или профессиональные взносы, неоплачиваемый проезд или униформа)

ЧТО ВЫ НЕ МОЖЕТЕ ВЫЧИСЛИТЬ

Что нельзя вычесть

Имейте в виду, что вы не можете вычитать взносы на политические цели, проценты по кредитной карте или проценты по личному автокредиту.

На сколько личных льгот вы можете претендовать?

На сколько личных льгот вы можете претендовать?

На сколько личных льгот вы можете претендовать? [Строка 6d]

Личное освобождение — это сумма, которую вы можете вычесть из вашего AGI, которая определяется правительством и ежегодно индексируется с учетом инфляции. На 2014 год личное освобождение составляет 3950 долларов.

Вы можете потребовать три вида личных льгот:

- Для себя — вам разрешено одно исключение для себя.

- Для вашего супруга. Если вы состоите в браке и подаете совместную декларацию, вам разрешено два исключения: одно для вас и одно для вашего супруга.

- Для ваших иждивенцев — вам разрешено освобождение для каждого квалифицированного иждивенца, которым может быть ребенок или другой родственник.

ЧТО ТАКОЕ КВАЛИФИЦИРОВАННЫЙ ЗАВИСИМЫЙ?

Что такое квалифицированный иждивенец?

Ребенок соответствует требованиям на основании возраста, отношения к вам, места жительства и средств поддержки. Другой родственник может быть квалифицирован на основании отношения к вам, валового дохода родственника и суммы поддержки, которую вы оказываете. Для получения дополнительной информации перейдите на IRS.gov.

Другой родственник может быть квалифицирован на основании отношения к вам, валового дохода родственника и суммы поддержки, которую вы оказываете. Для получения дополнительной информации перейдите на IRS.gov.

Определение налогооблагаемого дохода

Определение налогооблагаемого дохода

Определение налогооблагаемого дохода [Строка 43]

Зная свой AGI, а также вычеты и освобождения, на которые вы имеете право, вы можете рассчитать свой налогооблагаемый доход и причитающийся налог. На веб-сайте IRS вы найдете советы по налогооблагаемому и необлагаемому налогом доходу, а также подробные налоговые таблицы (PDF)

Какая у вас ставка налога?

Вы платите пропорционально большую сумму налогов на более высокие суммы дохода. Это приводит к двум различным налоговым ставкам:

- Ваша предельная налоговая ставка это процент налога, который вы платите с последнего доллара налогооблагаемого дохода.

- Ваша средняя налоговая ставка это всего лишь средняя сумма, которую вы платите с учетом всех ваших доходов.

Например, если вы одиноки и ваш налогооблагаемый доход составляет 40 000 долларов США, ваша предельная ставка налога на прибыль составляет 25 процентов, но ваша средняя ставка налога, вероятно, будет немного ниже.

ВАША КОМБИНИРОВАННАЯ НАЛОГОВАЯ СТАВКА И ВАШ ИНВЕСТИЦИОННЫЙ ДОХОД

Ваша комбинированная налоговая ставка и доход от инвестиций

Есть еще одна налоговая ставка, которую вам нужно учитывать: ваша совокупная предельная налоговая ставка. Сюда входит ставка подоходного налога штата плюс ставка федерального подоходного налога. Итак, если вы платите 25 процентов федеральных налогов и 5 процентов государственных налогов, ваша общая ставка составляет 30 процентов. Это число особенно важно при расчете рентабельности инвестиций. Потому что, если инвестиции приносят 8 процентов, а ваша совокупная предельная ставка налога составляет 25 процентов, ваша норма прибыли на самом деле составляет 6 процентов.

Потому что, если инвестиции приносят 8 процентов, а ваша совокупная предельная ставка налога составляет 25 процентов, ваша норма прибыли на самом деле составляет 6 процентов.

Использование налоговых кредитов

Использование налоговых кредитов

Использование налоговых льгот [строки 47–54]

Налоговые льготы уменьшают налоги, которые вы должны по доллару за доллар. Кредит более ценен, чем вычет. Кредит на 100 долларов означает, что вы платите на 100 долларов меньше налогов. Вычет просто уменьшает ваш налогооблагаемый доход.

Существует ряд доступных налоговых льгот, в зависимости от вашего дохода и личного положения. Вот несколько примеров:

- Кредит на квалифицированные расходы на усыновление

- Кредит для квалифицированного ребенка в возрасте до 17 лет

- Кредит по уходу за детьми и иждивенцами

- Жилищный энергетический кредит

- Налоговый кредит на образование American Opportunity (ранее кредит Hope) для квалифицированных расходов в течение первых четырех лет обучения в колледже.

- Пожизненный зачет на обучение для покрытия расходов, связанных с улучшением профессиональных навыков и получением степени бакалавра, магистра или профессиональной степени. Узнайте больше на IRS.gov.

ЧАСТО ПРОПУСКАЕМЫЙ КРЕДИТ

Часто упускаемый кредит

Некоторые работающие лица и семьи с низким доходом имеют право на налоговый кредит на заработанный доход. Это ценное преимущество обеспечивает фактическое возмещение, а не просто кредит в счет причитающихся налогов. Вы можете узнать, соответствуете ли вы требованиям, посетив IRS.gov.

Как получить налоговую задолженность

Как прийти к уплате налога [строка 63]

Как рассчитать причитающийся налог [строка 63]

После того, как вы подсчитали свой налогооблагаемый доход, необходимо выполнить еще несколько шагов, чтобы получить фактический причитающийся налог.

- Вычтите любые платежи и/или кредиты из причитающихся налогов. [Строка 74]

- В строках 75 и 76 вы определите, должны ли вы платить налоги или получите возмещение.

Если вы получаете большой возврат средств, возможно, вы слишком много удержали из своей зарплаты. По сути, это означает, что вы даете правительству беспроцентный кредит. С другой стороны, если вы удержали слишком мало, с вас может быть взыскан штраф за недоплату.

Налоги с заработной платы 101.

Кто платит налоги FICA и Medicare?

- Дополнительные 12,4 процента вашего дохода (до 142 800 долларов США в 2021 году) будут перечисляться в фонд социального обеспечения, а 2,9 процента (без ограничений) будут выплачиваться Medicare от вашего имени.

Если вы являетесь наемным работником или наемным работником, ваш работодатель возьмет на себя половину этой вкладки (таким образом, вы будете платить 6,2 процента в фонд социального обеспечения и 1,45 процента в Medicare). Это означает, что в общей сложности будет удержано 7,65 процента вашей зарплаты, и ваш работодатель также заплатит 7,65 процента.

Это означает, что в общей сложности будет удержано 7,65 процента вашей зарплаты, и ваш работодатель также заплатит 7,65 процента.

ЧТО ЕСЛИ ВЫ САМОЗАнятЫЙ?

Что делать, если вы работаете не по найму

Если вы работаете не по найму, вы платите все 15,3% налогов FICA и Medicare. В этом случае вы можете вычесть половину этого налога из вашего валового дохода при расчете вашего AGI.

Какие записи вести

Уплачивать налоги будет намного проще, если вы будете вести правильные записи и обеспечивать их легкодоступность. Целесообразно хранить:

- Все ваши налоговые декларации за семь лет. Это включает в себя все подтверждающие документы, такие как формы, которые показывают ваш доход и подтверждают ваши отчисления: W-2, 1099s, погашенные чеки, квитанции на благотворительные взносы и т.

д.

д. - Все документы, подтверждающие право собственности на жилье, включая записи об улучшениях дома. (Это понадобится вам для расчета налоговой базы при продаже дома.)

- Записи об инвестициях, включая то, что вы заплатили и когда продали.

- Выписки по пенсионным счетам. В частности, вам нужно будет иметь записи об отчислениях после уплаты налогов.

Несколько слов о налоговых проверках

Несколько слов о налоговых проверках

Несмотря на то, что у Налогового управления США есть только три года для проверки вашей декларации, у них есть шесть лет, чтобы принять меры, если вы занижаете свой доход более чем на 25 процентов. Кроме того, если вы не подадите налоговую декларацию или подадите мошенническую налоговую декларацию, срок проведения расследования не ограничен.

(0316-0885)

Как взносы 401(k) влияют на вашу зарплату

Достаточно ли вы откладываете для выхода на пенсию? Если у вас на работе есть форма 401(k), это отличное начало. Увеличение ваших взносов 401 (k) сегодня может значительно улучшить ваши пенсионные перспективы. Воспользуйтесь нашим калькулятором взносов 401(k) ниже, чтобы увидеть, как эти дополнительные деньги могут повлиять на вашу зарплату и ваше будущее.

Увеличение ваших взносов 401 (k) сегодня может значительно улучшить ваши пенсионные перспективы. Воспользуйтесь нашим калькулятором взносов 401(k) ниже, чтобы увидеть, как эти дополнительные деньги могут повлиять на вашу зарплату и ваше будущее.

Зачем использовать форму 401(k) для пенсионных сбережений?

Отсроченные налоги и доходы. С традиционной формой 401(k) вы не будете платить налоги на взносы или доходы, пока не снимете деньги.

Совпадение с работодателем. Многие работодатели сопоставляют взносы на ваш счет до максимальной суммы. Например, если вы вносите 4% от своей зарплаты на свой счет 401(k), ваш работодатель может добавить такую же сумму на ваш счет. Если вы не внесете хотя бы соответствующую сумму, вы можете упустить эти дополнительные деньги.

Можете ли вы позволить себе внести больший вклад в ваш план 401(k)?

Этот калькулятор показывает, как увеличение ваших взносов 401(k) повлияет на вашу зарплату. Это также показывает, насколько ваши пенсионные сбережения могут вырасти с этим увеличением. Вы можете быть удивлены тем, как изменения сегодня могут иметь большое влияние на ваше будущее.

Вы можете быть удивлены тем, как изменения сегодня могут иметь большое влияние на ваше будущее.

Как пользоваться калькулятором взносов 401(k)

Для начала вам потребуется самая последняя выписка о заработной плате. Он показывает, сколько вам платят и сколько вы сейчас вносите, а также другую информацию о вычетах.

После того, как вы заполните все поля калькулятора, гистограмма покажет вам, насколько меньше вы будете получать домой с каждой зарплаты, если увеличите свой взнос, и насколько больше вы могли бы получить к пенсии. Попробуйте вводить разные проценты, пока не найдете число, с которым вы сможете жить как сегодня, так и завтра. Ваша способность делать сбережения может меняться на разных этапах вашей карьеры, поэтому периодически пользуйтесь этим калькулятором.

В этом калькуляторе используются самые последние графики, правила и ставки удержания налогов (публикация IRS 15).

Начало работы

Калькулятор

Нужна помощь с планированием выхода на пенсию?

Заказать звонок

[Перейти к содержанию]

Для этого калькулятора требуется Javascript. Если вы используете Internet Explorer, вам может потребоваться выбрать «Разрешить заблокированное содержимое», чтобы просмотреть этот калькулятор.

Если вы используете Internet Explorer, вам может потребоваться выбрать «Разрешить заблокированное содержимое», чтобы просмотреть этот калькулятор.

Для получения дополнительной информации об этих финансовых калькуляторах посетите: Финансовые калькуляторы от KJE Computer Solutions, Inc.

© Standard & Poor’s Financial Services LLC, 2022 г. Индекс S&P 500® состоит из 500 избранных обыкновенных акций, большинство из которых котируются на Нью-Йоркской фондовой бирже. Это не инвестиционный продукт, доступный для покупки.

Инвестиционный доход и основная стоимость инвестиций в ценные бумаги будут колебаться. Стоимость на момент выкупа может быть больше или меньше первоначальной стоимости. Прошлые результаты не являются гарантией будущих результатов.

Вы можете потерять деньги, инвестируя во взаимный фонд, даже если через план вашего работодателя или IRA. Инвестиции во взаимные фонды не застрахованы и не гарантированы Федеральной корпорацией страхования депозитов или любым другим государственным учреждением.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

Заработанный доход может облагаться как подоходным налогом, так и налогом на заработную плату.

руководство IRS)

руководство IRS)

д.

д.

Об авторе