Расчет пеней по налогам: Онлайн калькулятор для расчёта пеней по налогам в 2022 году — Контур.Норматив

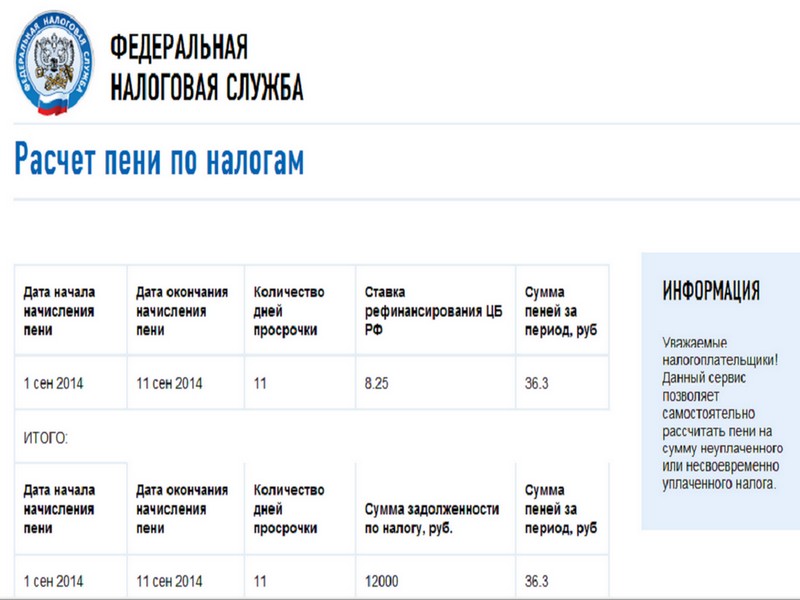

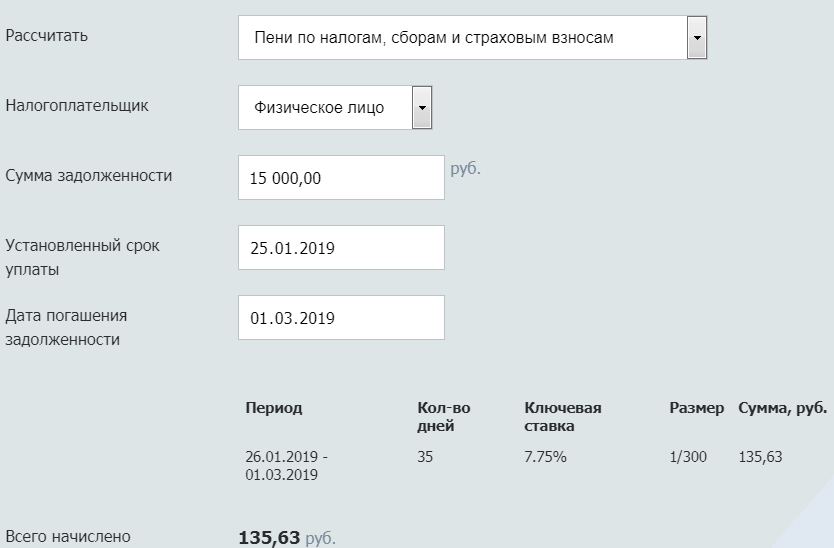

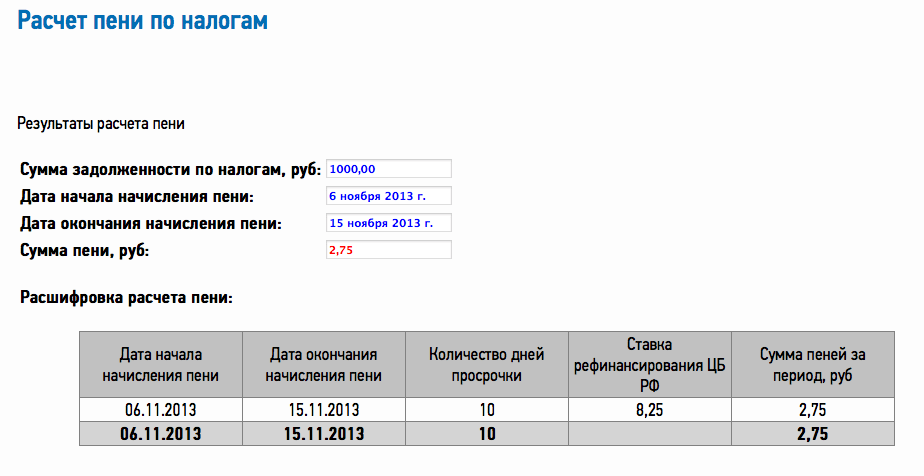

Пример расчета пени по налогам

Калькулятор пені

Калькулятор

податку на додану вартість (ПДВ)

Калькулятор пені

по податкам

Одновременное взыскание штрафа и пени

Одновременное взыскание с участника хозяйственных отношений, который нарушил хозяйственное обязательство по договору, штрафа и пени не противоречит Конституции Украины

19 июля 2017 Дело № 914/1854/16 Высший хозяйственный суд Украины

Читати далі

Расчет пени калькулятор

Вступление

Данная стать содержит практические рекомендации по расчету пени, прежде всего, ориентирована на случаи применения санкций в хозяйственных правоотношениях.

Для быстрого расчета воспользуйтесь калькулятором.

Как воспользоваться калькулятором?

Для расчета пени за несвоевременное выполнение обязательств необходимо выполнить следующие действия:

Укажите сумму задолженности, которая возникла по денежным обязательствам.

Укажите дату обязательства, которое просрочено.

Читати далі

Расчет пени. Практические рекомендации

Вступление

Данная статья содержит практические рекомендации по расчету пени, прежде всего, предназначена для хозяйственных правоотношений.

Напомним, что согласно с частью третьей статьи 549 Гражданского кодекса Украины (далее по тексту «ГК Украины») пеня это штрафная санкция за несвоевременное исполнение денежных обязательств, которая начисляется в процентном соотношении от суммы задолженности за каждый день просрочки. Пеня не может быть выражена в натуре без привязки к денежной сумме. Такое утверждение содержит пункт 7 письма Высшего арбитражного суда Украины от 07.03.1996 № 01-8/106 «О некоторых вопросах практики применения отдельных норм действующего законодательства при решении споров.

Читати далі

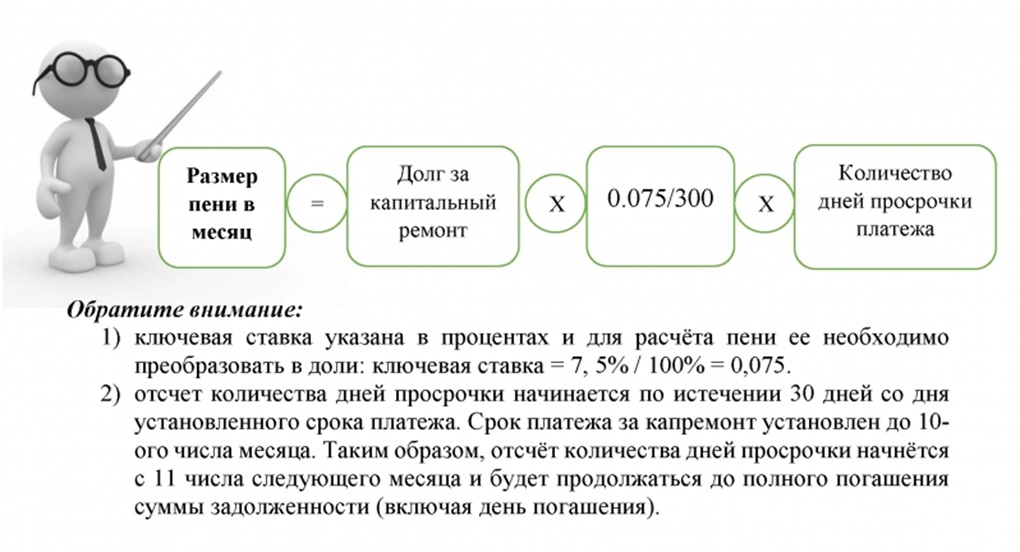

Ответственность за коммунальные долги.

Что нужно знать?

Что нужно знать?Коммунальные услуги направлены на удовлетворение потребности физического или юридического лица в обеспечении: холодной и горячей водой, водоотведением, газо- и электроснабжением, отоплением, а также вывоз бытовых отходов в порядке, установленном законодательством. Оплата услуг осуществляется в соответствии с условиями договоров и действующего законодательства. Законодательством предусмотрены санкции за несвоевременную оплату потребленных коммунальных услуг потребителем.

Читати далі

В случае просрочки платежей потребитель коммунальных услуг обязан уплатить санкции

Правоотношения, сложившиеся между сторонами на основании договора о предоставлении коммунальных услуг являются денежным обязательством, в котором, среди прочих прав и обязанностей сторон, на должника возложена исключительно определенная гражданско-правовая обязанность по оплате полученных жилищно-коммунальных услуг, которой корреспондирует право требования кредитора (часть 1 статьи 509 Гражданского кодекса Украины) — требовать уплату денег за предоставленные услуги.

Читати далі

Размер и срок начисления штрафных санкций

Установив размер и срок начисления штрафных санкций за нарушение денежного обязательства, законодатель предусмотрел также и право сторон урегулировать эти отношения в договоре.

Так что, в таких случаях 6-ю месяцами все не ограничивается.

Постановление от 21 июня 2017 № 3-432гс17 Судебная палата по хозяйственным делам Верховного Суда Украины

Читати далі

Как обеспечить исполнение обязательств по договору?

Гражданский кодекс Украины (далее — ГКУ) в ст. 546 предусматривает такие виды обеспечения исполнения обязательств: неустойка, поручительство, гарантия, залог, удержание, задаток. Этот перечень не исчерпывающий, и стороны могут обусловливать другие специфические виды обеспечения, что также предусмотрено упомянутой статье ГКУ. В зависимости от значимости договорного обязательства, можно выбирать разные по характеру способы обеспечения, а при необходимости — применять одновременно несколько обеспечений.

В зависимости от значимости договорного обязательства, можно выбирать разные по характеру способы обеспечения, а при необходимости — применять одновременно несколько обеспечений.

Читати далі

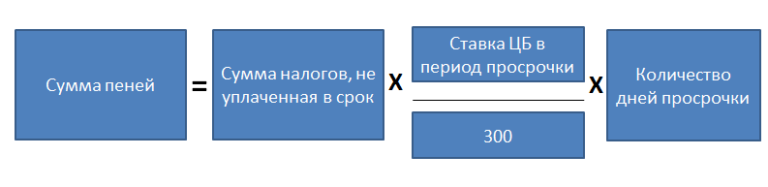

Что такое пеня по налогу и как ее рассчитать?

Бывает так, что бизнесмен пропустил срок уплаты налогов. Все бы ничего, только фискальной службой за несвоевременную уплату обязательных платежей в бюджет к нему может быть применена санкция в виде начисления пени. Во избежание более суровых мер привлечения предпринимателя к ответственности за несоблюдение налогового законодательства в виде приостановления расходных операций по банковским счетам либо кассе, а также ограничения в распоряжении имуществом, в этой статье мы расскажем о том, что такое пеня, как ее рассчитать и кто может быть освобожден от ее уплаты.

Что такое пеня?В соответствии со статьей 117 Налогового кодекса РК, пеня представляет собой сумму, начисляемую по налогам и другим обязательным, в том числе текущим и авансовым платежам в бюджет, которые не были уплачены в установленный законом срок. С помощью начисления пени государство обеспечивает исполнение предпринимателями налогового обязательства. При этом, ее начисление не зависит от применения к субъекту налогообложения иных мер взыскания за неисполнение норм налогового законодательства.

С помощью начисления пени государство обеспечивает исполнение предпринимателями налогового обязательства. При этом, ее начисление не зависит от применения к субъекту налогообложения иных мер взыскания за неисполнение норм налогового законодательства.

Пеня взыскивается за каждый день просрочки уплаты обязательных платежей в бюджет начиная со дня следующего за днем погашения налоговой задолженности. По авансовым и текущим платежам взыскание начинается со дня уплаты в госбюджет.

Сумма пени равняется 1,25-кратной базовой ставке Нацбанка РК за каждый просроченный день. Пеня за просрочку уплаты КПН и ИПН, появившихся после сдачи в органы государственных доходов дополнительных форм налоговой отчетности равна 0,65-кратной базовой ставке валютного регулятора.

Подробную статью по формам налоговой отчетности можно прочитать по ссылке https://nurkassa.kz/news/formy-nalogovoi-otcetnosti-respubliki-kazaxstan.

Итак, формула расчета пени выглядит следующим образом:

Пеня = Сумма недоимки Х Ставка рефинансирования Х Коэффициент кратности Х Количество дней/365

Для расчета суммы пени можно воспользоваться онлайн калькулятором сайта kgd. gov.kz, где необходимо ввести данные только виду налога, периоду, в который была начислена пеня и сумме недоимки*.

gov.kz, где необходимо ввести данные только виду налога, периоду, в который была начислена пеня и сумме недоимки*.

*Сумма недоимки в данном случае означает размер неоплаченных обязательных платежей в бюджет.

Наряду с этим, можно воспользоваться другими электронными сервисами для расчета пени, которые широко представлены на просторах Интернета.

Когда можно не платить пеню?Согласно пункту 3 статьи 117 НК РК пеня не подлежит уплате:

- кредиторами ликвидированных банков, в случае наличия соответствующего решения суда;

- кредиторами филиалов банков-нерезидентов РК, прекративших свою деятельность при наличии решения Агентства РК по регулированию и развитию финансового рынка;

- в случае отсутствия в месте жительства физического лица сведений о нем в течении одного года и наличия аналогичного решения суда;

- в случае пересмотра органами государственных доходов начисленных сумм налога за движимое и недвижимое имущество, налога на землю, а также налога на автотранспортные средства с физлиц после того, как наступил срок их оплаты;

- при наличии определения суда о возбуждении дела о банкротстве либо реабилитации;

- на суммы обязательных платежей в бюджет, возникших у субъекта налогообложения ввиду полученных им предварительных разъяснений органа государственных доходов и т.

д.

д.

В случае если суд примет решение об отказе субъекту налогообложения в признании его банкротом, отказе в утверждении плана реабилитации либо отказе в утверждении соглашения о реструктуризации, пеня подлежит начислению со дня принятия соответствующего судебного акта.

ЗаключениеВ этой статье мы рассказали о порядке расчета пеней по обязательным платежам в бюджет в Казахстане. Другие полезные статьи по вопросам налогообложения и автоматизации бизнес-процессов читайте в блоге сайта prosklad.kz.

Что такое процентный налоговый щит?

Что такое процентная налоговая защита?

Процентный налоговый щит относится к экономии на налогах в результате вычета из налогооблагаемой суммы процентных расходов по долговым займам. Выплата процентных расходов уменьшает налогооблагаемый доход и сумму причитающихся налогов – продемонстрированная выгода от долга и процентных расходов.

Содержание

- Как рассчитать процентный налоговый щит (шаг за шагом)

- Формула налогового щита

- Калькулятор процентного налогового щита – шаблон модели Excel

- Шаг 1.

Операционные предположения

Операционные предположения - Шаг 2. Анализ расчета процентного налогового щита

Как рассчитать процентный налоговый щит (шаг за шагом)

Если компания решает взять в долг, кредитор получает компенсацию за счет процентных расходов, которые будут отражены в отчете о прибылях и убытках компании в разделе внереализационных доходов/(расходов).

Налоговый щит помогает компенсировать убытки, вызванные процентными расходами, связанными с долгом, поэтому компании уделяют ему пристальное внимание, когда берут дополнительные долги.

Из-за того, что процентные расходы подлежат вычету из налогооблагаемой базы, средневзвешенная стоимость капитала (WACC) учитывает в своей формуле уменьшение налога. В отличие от дивидендов, процентные расходы уменьшают налогооблагаемый доход.

Пренебрежение налоговым щитом было бы игнорированием очень важного преимущества заимствования, которое потенциально может привести к недооценке компании из-за завышенной стоимости долга.

Но поскольку WACC уже учитывает это, при расчете свободного денежного потока без заемных средств эта экономия на налогах НЕ учитывается — в противном случае вы бы дважды учитывали выгоду.

По этой причине формула для измерения свободного денежного потока компании без использования заемных средств начинается с чистой операционной прибыли после уплаты налогов (NOPAT), которая облагает налогом показатель операционного дохода, в отличие от использования показателя с использованием заемных средств (т. е. после вычета процентов).

Стоимость налогового щита может быть рассчитана как общая сумма налогооблагаемых процентных расходов, умноженная на налоговую ставку.

Формула налогового щита

Формула расчета процентного налогового щита выглядит следующим образом.

Процентный налоговый щит = Процентные расходы × Налоговая ставка

Например, если ставка налога составляет 21,0%, а у компании есть процентные расходы в размере 1 млн долларов США, стоимость налоговой защиты процентных расходов составляет 210 тыс. долларов США (21,0% x 1 млн долларов США).

долларов США (21,0% x 1 млн долларов США).

Обратите внимание, что приведенная выше формула применима только к компаниям, которые уже являются прибыльными по строке налогооблагаемого дохода.

Поскольку процентные расходы по долгу вычитаются из налогооблагаемой базы, в то время как дивиденды держателям обыкновенных акций не облагаются налогом, заемное финансирование часто изначально считается «более дешевым» источником капитала.

Таким образом, компании стремятся максимизировать налоговые льготы по долгу, не подвергаясь риску дефолта (т. е. невыполнения процентных расходов или обязательств по погашению основной суммы долга в установленный срок).

Калькулятор процентного налогового щита — шаблон модели Excel

Теперь мы перейдем к упражнению по моделированию, доступ к которому вы можете получить, заполнив форму ниже.

Шаг 1. Операционные предположения

В этом упражнении мы сравним чистую прибыль компании с выплатой процентных расходов и без нее. Для обеих компаний мы будем использовать следующие операционные предположения:

Для обеих компаний мы будем использовать следующие операционные предположения:

- Выручка = 50 млн долларов

- Себестоимость проданных товаров (COGS) = 10 млн долларов США

- Операционные расходы (OpEx) = 5 млн долларов США

- Процентные расходы компании A = $0 млн / Процентные расходы компании B $4 млн

- Эффективная налоговая ставка % = 21%

Здесь у компании A не будет долга на балансе (и, следовательно, у нее нулевые процентные расходы), тогда как у компании B будут 4 миллиона долларов процентных расходов.

Для обеих компаний финансовые показатели одинаковы до строки операционной прибыли (EBIT), где каждая из них имеет EBIT в размере 35 миллионов долларов.

Шаг 2. Анализ расчета процентного налогового щита

Но как только процентные расходы учтены, финансовые показатели двух компаний начинают различаться. Поскольку у компании А нет внереализационных расходов, подлежащих учету, ее налогооблагаемая прибыль остается на уровне 35 млн долларов.

С другой стороны, налогооблагаемая прибыль компании B становится равной 31 миллиону долларов после вычета 4 миллионов долларов в виде процентных расходов.

Учитывая уменьшение налогооблагаемого дохода, налоги компании B за текущий период составляют примерно 6,5 млн долларов, что на 840 000 долларов меньше, чем 7,4 млн долларов налогов компании А.

Разница в налогах представляет собой процентный налоговый щит компании B, но мы также можем рассчитать ее вручную по приведенной ниже формуле:

- Процентный налоговый щит = Вычет процентных расходов x Эффективная налоговая ставка

- Процентный налоговый щит = 4 миллиона долларов x 21% = 840 тысяч долларов

Несмотря на то, что компания А имеет более высокую чистую прибыль, при прочих равных условиях у компании Б будет больше наличных денежных средств от долгового финансирования, которые можно потратить на планы будущего роста, получая выгоду от налоговой экономии на процентных расходах.

В заключение, мы можем увидеть влияние процентного налогового щита из нашего простого сравнения двух компаний с двумя разными структурами капитала.

Как показано в завершенных выходных данных выше, налоги компании B были на 840 тысяч долларов ниже, чем налоги компании A.

Кредитные процентные ставки и расчет

Расчет и процентные ставки по процентам, которые мы выплачиваем за досрочные платежи, переплаты и задержку в выплате вашего возмещения.

На этой странице

- Процентные ставки

- Как рассчитать сумму процентов

- Пример расчета кредитных процентов

Процентные ставки

Ставка, которую мы используем для расчета суммы процентов, устанавливается законом. Мы пересматриваем и обновляем ставку каждый квартал.

Мы выплачиваем проценты только в размере 50 центов и более.

Период | Процентная ставка |

|---|---|

с 1 июля 2022 г. | 1,00 |

с 1 октября 2022 г. по 31 декабря 2022 г. | 2,31 |

с 1 января 2023 г. по 31 марта 2023 г. | 3,06 |

Период | Процентная ставка |

|---|---|

с 1 июля 2021 г. по 30 сентября 2021 г. | 0,04 |

с 1 октября 2021 г. по 31 декабря 2021 г. | 0,01 |

с 1 января 2022 г. по 31 марта 2022 г. | 0,04 |

с 1 апреля 2022 г. по 30 июня 2022 г. | 0,07 |

Период | Процентная ставка |

|---|---|

с 1 июля 2020 г. | 0,10 |

с 1 октября 2020 г. по 31 декабря 2020 г. | 0,10 |

с 1 января 2021 г. по 31 марта 2021 г. | 0,02 |

с 1 апреля 2021 г. по 30 июня 2021 г. | 0,01 |

Ставки за предыдущие годы см.:

- Проценты за досрочные платежи и переплаты по налогу 2020

- Проценты по досрочным платежам и переплатам налога 2019

- Проценты по досрочным платежам и переплатам налога 2018

- Проценты по досрочным платежам и переплатам налога 2017

- Проценты по досрочным платежам и переплатам налога 2016

- Проценты по досрочным платежам и переплатам налога 2015

- Проценты по досрочным платежам и переплатам налога 2014

- Проценты по досрочным платежам и переплатам налога 2013

Как рассчитать сумму процентов

Используйте следующую формулу для расчета суммы процентов:

(A ÷ B) × C × (D ÷ 100)

Где:

- A количество дней в период, когда вы имеете право на проценты

- B — количество дней в году (например, 365 для невисокосных лет и 366 для високосных)

- C – сумма, на которую выплачиваются проценты

- D – процентная ставка за период.

Вы также можете использовать Калькулятор процентов за досрочный платеж, чтобы рассчитать сумму процентов.

С марта 2022 года мы автоматизируем начисление и выплату процентов по досрочным платежам. Этот процесс применяется к суммам, которые вы заплатили нам с 1 июля 2021 г. . Мы будем выплачивать проценты непосредственно на указанный вами банковский счет.

Пример расчета процентов по кредиту

В следующем примере показано, как рассчитать сумму процентов. В примере предполагается обычный год (365 дней) и используется единая процентная ставка в размере 2 %.

Пример: разовый досрочный платеж

Эван платит сумму в размере 1926 долларов США более чем за 14 дней до даты платежа. Его проценты за досрочную выплату основаны на следующем:

- 29 октября ATO выдает Эвану уведомление об оценке, показывающее налоговый долг в размере 1926 долларов.

- Срок уплаты Эваном этого долга — 21 ноября того же года.

д.

д. Операционные предположения

Операционные предположения по 30 сентября 2022 г.

по 30 сентября 2022 г. по 30 сентября 2020 г.

по 30 сентября 2020 г.

Об авторе