Расчет показателей финансовой устойчивости: На смену процессам глобализации приходит глокализация

Показатели финансовой устойчивости — Альт-Инвест

Рубрики

Открыть эту статью в PDF

Назначение и расчет показателейФинансовая устойчивость означает способность компании отвечать по своим долговым обязательствам как в отношении процентов, так и в отношении выплаты основной части долга. В оценке финансовой устойчивости коэффициенты могут предоставить информацию об относительном уровне долга в капитале. Использование показателей полезно для сравнения структуры капитала компании с другими участниками рынка или со сложившимися в отрасли нормами.

Показатели финансовой устойчивости рассчитывают как отношение между разными разделами баланса, и поскольку все они в равной степени характеризуют финансовую устойчивость, в их названии просто используют описание формулы расчета (часто в английском варианте).

| Показатель | Числитель | Знаменатель |

|---|---|---|

| Финансовый рычаг | Суммарные активы | Собственный капитал |

| Суммарный долг | Суммарные активы | |

| Debt-to-Capital | Суммарный долг | Собственный капитал + Суммарный долг |

| Debt-to-Equity (D/E) | Суммарный долг | Собственный капитал |

Комментарии к расчету этих показателей:

- Под суммарным долгом обычно подразумевают сумму долгосрочного и краткосрочного долга, на который начисляются проценты.

Но возможна и другая интерпретация, при которой в расчет включают все обязательства компании.

Но возможна и другая интерпретация, при которой в расчет включают все обязательства компании. - Распространение получили как варианты, при которым берут значения на конец отчетного периода, так и средние значения за период.

- У всех показателей, использующих в формуле суммарный долг, есть варианты, которые используют только долгосрочный долг (Long-term debt, LTD) или только краткосрочный долг (Short-term debt, STD) .

Пример расчета показателей финансовой устойчивости

Предположим, у нас есть пассив баланса, который выглядит вот так:

Тогда расчет показателей финансовой устойчивости даст следующие результаты:

Интерпретация показателей финансовой устойчивости

С увеличением долга растет риск банкротства компании— в случае снижения доходов она не сможет выплачивать предусмотренные контрактом суммы процентов и погашения основного долга. Собственный капитал не создает таких рисков, так как для акционеров не предусмотрено фиксированных платежей, они получают все свободные средства компании, но во время кризиса им можно ничего не платить.

Собственный капитал не создает таких рисков, так как для акционеров не предусмотрено фиксированных платежей, они получают все свободные средства компании, но во время кризиса им можно ничего не платить.

При том, что тенденция роста рисков очевидна, предельные значения долга будут зависеть от страны, отрасли, экономической ситуации, а в конечном счете индивидуальны для каждой компании. В качестве начальной точки отсчета, при отсутствии более точных ориентиров, иногда принимают предположение, что сумма долга не должна превышать сумму собственного капитала. Другой возможный подход заключается в том, чтобы определить среднее соотношение долга и собственного капитала у конкурентов изучаемой компании и сравнивать ее финансовый рычаг с долговой нагрузкой конкурентов.

Финансовый рычаг и рентабельность капитала

Показатель финансового рычага играет важную роль в анализе рентабельности собственного капитала. Чем больше финансовый рычаг, тем меньше собственного капитала потребуется компании, чтобы получить те же финансовые результаты. Поэтому отношение прибыли к собственному капиталу будет расти. В частности, учет финансового рычага заложен в формулу «ДюПон», позволяющую проследить влияние различных факторов на рентабельность собственного капитала.

Поэтому отношение прибыли к собственному капиталу будет расти. В частности, учет финансового рычага заложен в формулу «ДюПон», позволяющую проследить влияние различных факторов на рентабельность собственного капитала.

С другой стороны, с увеличением финансового рычага растет и нестабильность рентабельности для акционеров— при изменении доходов расходы на оплату долга остаются неизменными, и рычаг начинает действовать уже на падение прибыли, ускоряя его так же, как до этого увеличивал рентабельность.

Финансовый рычаг и оценка бизнеса

В оценке бизнеса показатель D/E используют для расчета требуемой ставки дисконтирования. Он применяется как составляющая часть формулы определения покрытой беты компании. Чем выше финансовый рычаг, тем больше будет бета, а следовательно, выше будет стоимость собственного капитала.

Кроме того, доли собственного и заемного капитала используют для расчета средневзвешенной стоимости капитала, WACC.

Спасибо, Вы зарегистрированы

на семинар «Альт-Инвест»!

Наш менеджер свяжется с Вами в ближайшее время.

Спасибо, Ваша заявка принята!

Мы отправили Вам письмо для проверки контактной информации на адрес [email protected].

Подтвердите, пожалуйста, свой адрес, и заявка будет направлена консультанту. После этого мы свяжемся с Вами для уточнения наиболее удобного времени и формата презентации.

Спасибо, Вы почти подписаны на новостную рассылку «Альт-Инвест»!

Мы отправили Вам письмо для подтверждения вашего e-mail на адрес [email protected].

Теперь проверьте почту.

Спасибо за интерес к нашим программам!

Мы отправили Вам письмо, где сказано как получить демо-версию, на адрес [email protected].

Теперь проверьте свою почту.

Таблица показателей финансовой устойчивости

Главная » ⚡ Финансовый анализ » Финансовая устойчивость » Таблица показателей финансовой устойчивости предприятия

Автор Василий Жданов На чтение 2 мин Просмотров 40. 6к.

6к.

В этой статье мы приведем таблицу показателей финансовой устойчивости. Финансовая устойчивость определяет долгосрочную платежеспособность организации, она показывает степень погашения долговых обязательств своими ликвидными активами.

Показателями, отражающими финансовую устойчивость предприятия являются:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «

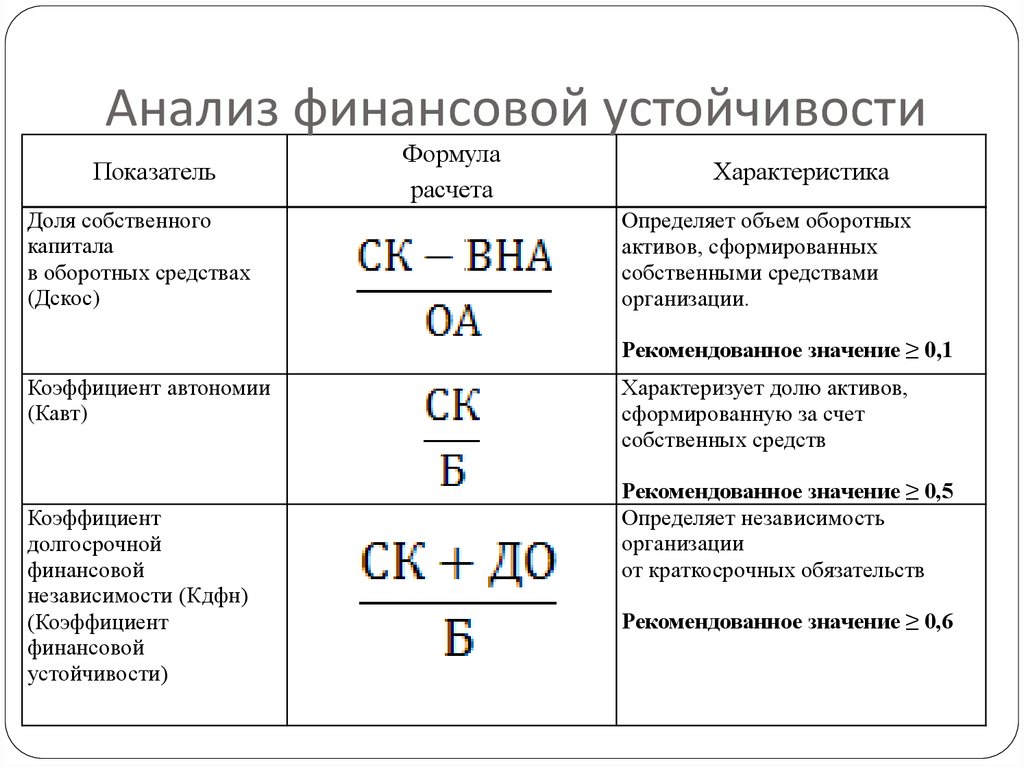

- Коэффициент автономии (финансовой независимости). Формула расчета: (Собственный капитал /Активы). Показатель отражает удельный вес собственного капитала в разрезе всех активов. Чем выше значение, тем долгосрочная ликвидность у предприятия выше.

- Коэффициент капитализации. Формула расчета: (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал. Показатель показывает каких средств у предприятия больше: собственных или заемных?

- Коэффициент обеспеченности собственными оборотными средствами.

Формула расчета: (Собственный капитал — Внеоборотные активы) / Оборотные активы.

Формула расчета: (Собственный капитал — Внеоборотные активы) / Оборотные активы.

Про расчет коэффициента автономии на примере читайте статью: Коэффициент автономии. Формула. Пример расчета для ОАО «Северсталь».

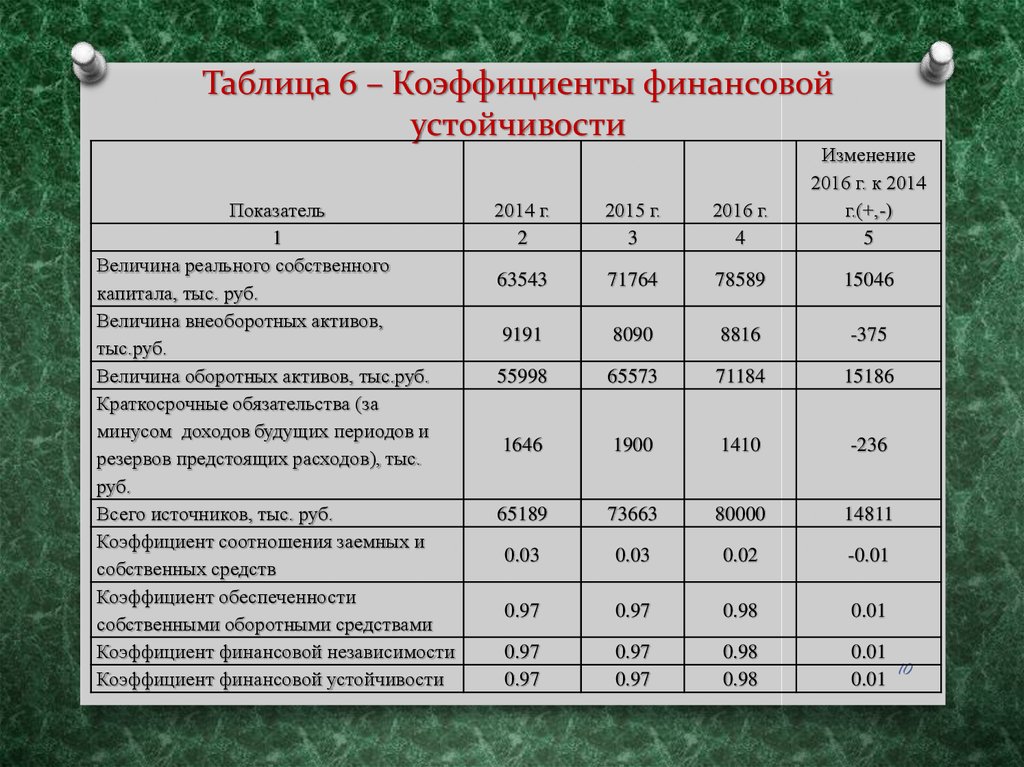

В таблице ниже отражены основные показатели финансовой устойчивости предприятия, приведена формула их расчета по балансу РСБУ и нормативное значение, а также кто является основным пользователем финансового показателя.

| Показатели | Расчет по РСБУ | Норматив | Кем используется |

| Коэффициент автономии | >0,5 | Финансовые аналитики, арбитражные управляющие, кредиторы | |

| Коэффициент капитализации | <0,7 | Инвесторы | |

| Коэффициент обеспеченности собственными оборотными средствами | >0,5 | Арбитражные управляющие |

Автор: Жданов Василий Ю, к.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

коэффициенты финансовая устойчивость

Оцените автора

Microsoft Word — MEESS0318排版.docx

%PDF-1.4 % 34 0 объект >>>]/ON[62 0 R]/Порядок[]/RBGroups[]>>/OCGs[62 0 R 110 0 R]>>/PageLabels 28 0 R/Страницы 30 0 R/Тип/Каталог>> эндообъект 109 0 объект >/Шрифт>>>/Поля 114 0 R>> эндообъект 31 0 объект >поток 2018-08-04T09:34:23+08:00PScript5.dll версии 5.2.22018-08-14T19:31:52+02:002018-08-14T19:31:52+02:00Acrobat Distiller 10.1.0 (Windows) приложение/pdf

OFR Индекс финансового стресса | Office of Financial Research

ПРИМЕЧАНИЕ

27. 10.2022 визуализация FSI была изменена, чтобы лучше проиллюстрировать содержание полученных измерений. Не было никаких изменений во входных данных, вычислениях или выходных данных инструмента.

10.2022 визуализация FSI была изменена, чтобы лучше проиллюстрировать содержание полученных измерений. Не было никаких изменений во входных данных, вычислениях или выходных данных инструмента.

Как интерпретировать индекс

OFR FSI измеряет системный финансовый стресс — нарушения нормального функционирования финансовых рынков. Каждая переменная в индексе измеряет характеристику финансового стресса. Финансовый стресс можно определить по тому, как переменные изменяются вместе во времени. Статистический алгоритм фиксирует это совместное движение и создает набор весов для переменных.

Значение OFR FSI в данный день представляет собой средневзвешенный уровень каждой переменной, наблюдаемой на рынке в этот день, по отношению к его истории. Индекс равен нулю, когда это среднее значение равно нулю, что свидетельствует о нормальном уровне стресса. Индекс рассчитывается после каждого торгового дня в США.

Мониторинг финансовой стабильности требует отслеживания как уязвимости, так и стресса. OFR разработал Мониторинг уязвимостей финансовой системы для выявления потенциальных уязвимостей финансовой системы — скрытых недостатков в системе, которые могут вызывать, усиливать или передавать стресс.

OFR разработал Мониторинг уязвимостей финансовой системы для выявления потенциальных уязвимостей финансовой системы — скрытых недостатков в системе, которые могут вызывать, усиливать или передавать стресс.

Категории показателей

Кредит: Содержит показатели кредитных спредов, которые представляют собой разницу в стоимости займов для фирм с разной кредитоспособностью. В периоды стресса кредитные спреды могут расширяться, когда увеличивается риск дефолта или нарушается функционирование кредитного рынка. Более широкие спреды могут указывать на то, что инвесторы менее склонны удерживать долг, что увеличивает затраты заемщиков на получение финансирования.

Оценка акций: Содержит оценки акций по нескольким индексам фондового рынка, которые отражают уверенность инвесторов и склонность к риску. Во время стресса стоимость акций может упасть, если инвесторы станут менее склонны держать рискованные активы.

Финансирование: Содержит меры, связанные с тем, насколько легко финансовые учреждения могут финансировать свою деятельность. Во время стресса рынки финансирования могут замереть, если участники осознают более высокий кредитный риск контрагента или риск ликвидности.

Во время стресса рынки финансирования могут замереть, если участники осознают более высокий кредитный риск контрагента или риск ликвидности.

Безопасные активы: Содержит показатели оценки активов, которые считаются средствами сбережения или имеют стабильные и предсказуемые денежные потоки. Во времена стресса более высокие оценки безопасных активов могут указывать на то, что инвесторы переходят от рискованных или неликвидных активов к более безопасным активам.

Волатильность: Содержит показатели подразумеваемой и реализованной волатильности на фондовых, кредитных, валютных и товарных рынках. Во время стресса растущая неопределенность в отношении стоимости активов или поведения инвесторов может привести к повышению волатильности.

Регионы

Переменные классифицируются по регионам в зависимости от расположения рынков, которые они отражают.

США: переменные, ориентированные на США.

Прочие страны с развитой экономикой: Переменные, измеряющие стресс в странах с развитой экономикой, кроме США, в том числе в первую очередь в еврозоне и Японии.

Развивающиеся рынки: Переменные, измеряющие стресс развивающихся рынков.

Некоторые переменные охватывают несколько регионов. Эти переменные имеют одинаковый вес среди регионов, которые они охватывают. Например, рынок нефти является глобальным рынком, поэтому наша мера волатильности рынка нефти имеет равный вес для США, других стран с развитой экономикой и регионов с формирующимся рынком.

Дополнительная информация

Дополнительную информацию о OFR FSI см. в рабочем документе «Индекс финансового стресса OFR».

Список индикаторов, используемых для построения OFR FSI, см. в таблице OFR FSI Indicators.

Для получения информации об изменениях OFR FSI см. Историю изменений FSI.

Правовая оговорка

Этот монитор OFR представлен исключительно в информационных целях, и на него нельзя полагаться при принятии финансовых решений; он не предназначен для предоставления каких-либо инвестиционных или финансовых рекомендаций. Если у вас есть какие-либо конкретные вопросы по любому финансовому или иному вопросу, обратитесь к специалисту с соответствующей квалификацией.

Но возможна и другая интерпретация, при которой в расчет включают все обязательства компании.

Но возможна и другая интерпретация, при которой в расчет включают все обязательства компании. Формула расчета: (Собственный капитал — Внеоборотные активы) / Оборотные активы.

Формула расчета: (Собственный капитал — Внеоборотные активы) / Оборотные активы.

Об авторе