Расчетная цена фьючерса: Алгоритм расчетной цены — Московская Биржа

Алгоритм расчетной цены — Московская Биржа

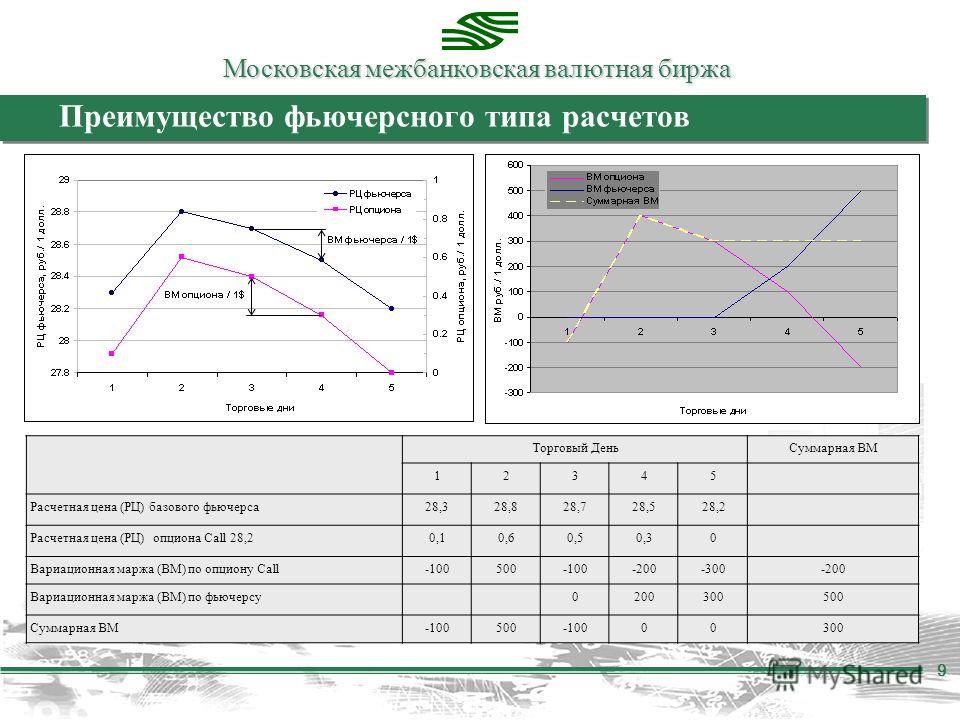

Расчетные цены фьючерсов определяются в соответствии с внутренними документами ПАО Московская Биржа и НКО НКЦ (АО).

Параметры для определения расчетных цен:

| Тип БА | Время загрузки рыночных данных для дневной клиринговой сессии MDtimeIcl |

Время загрузки рыночных данных для вечерней клиринговой сессии MDtimeEcl |

Частота загрузки рыночных данных freq |

Количество загрузок рыночных данных count |

Параметр, определяющий приоритет рыночных данных spread |

|---|---|---|---|---|---|

| Все, кроме российских акций и пшеницы |

3 минуты | 2 минуты | 5 секунд | 12 | 0. 2 2 |

| Российские акции | 3 минуты | 13 минут | 5 секунд | 12 | 0.2 |

| Пшеница 4 класса, Индекс пшеницы | 180 минут | 180 минут | 5 секунд | 2136 | 0.2 |

Для ликвидных фьючерсов (приоритет рыночных данных= 1):

Начиная с момента MDtime перед клиринговой сессией каждые freq секунд count раз по всем инструментам загружаются значения лучших заявок на покупку bid, продажу askи цена последней сделки last.

Фильтрованные значения bid, ask и last рассчитываются как медиана по загруженным массивам данных. Расчетная цена определяется равной медиане по фильтрованным значениям bid, ask и last.

Расчетная цена определяется равной медиане по фильтрованным значениям bid, ask и last.

Пример 1:

в качестве РЦ берется медиана по данным сделок

Рыночные данные

| Bid | Last | Ask |

|---|---|---|

| 118110 | 118130 | |

| 118530 | 118600 | 118760 |

| 118560 | 118570 | 118570 |

| 118590 | 118590 | 118620 |

| 118230 | 118320 | 118400 |

| 118220 | 118440 | 118380 |

| 118640 | 118560 | 118890 |

| 118670 | 118680 | 118700 |

| 118700 | 118800 | 118750 |

| 118340 | 118920 | 118530 |

Фильтрованные данные

| 118545 | 118580 | 118595 |

Расчетная цена

| 118580 |

Пример 2:

РЦ определяется на основе заявок на покупку, так как заявки улучшают цену последней сделки

Рыночные данные

| Bid | Last |

Ask |

|---|---|---|

| 118110 | 118130 | 118250 |

| 118530 | 118130 | 118760 |

| 118560 | 118130 | 118570 |

| 118590 | 118130 | 118620 |

| 118230 | 118130 | 118400 |

| 118220 | 118130 | 118380 |

| 118640 | 118130 | 118890 |

| 118670 | 118130 | 118700 |

| 118700 | 118130 | 118750 |

| 118340 | 118130 | 118530 |

Фильтрованные данные

| 118545 | 118130 | 18595 |

Расчетная цена

| 118545 |

Для неликвидных фьючерсов (приоритет рыночных данных = 2):

Если по другому фьючерсному контракту на данный базовый актив есть рыночные данные 1 приоритета, то РЦ неликвидного фьючерса определяется на основе РЦ ликвидного и загруженной кривой процентных ставок.

Рыночные данные считаются 2 приоритетом, если отсутствуют какой-либо из фильтрованных значений

Пример:

Если фьючерс с номером Num = 2 неликвидный, то РЦ второго срока определяется следующим образом:

РЦ (2) = РЦ (спот)* (1 + r * T), где РЦ (спот) – расчетная цена спота, T – время до экспирации фьючерса, r – процентная ставка по базовому активу для срока T.

Расчетная цена спота определяется на основе рыночных данных, если актив торгуется на фондовом или валютном рынках, по такому же алгоритму, как для фьючерса (может быть 1 или 2 приоритетом), или дисконтированием РЦ фьючерса с первым приоритетом к текущей дате.

Вебинар

Фьючерс на индекс RTS — Investing.com

Фьючерс на индекс RTS

- Пред. закр.

- 111.465

- Месяц

- —

- Размер тика

- 10

- Открытие

- 110.830

- Разм. контракта

- 1 x Index Price

- Стоимость тика

- 10

- Дн. диапазон

- 110.280-111.790

- Тип расчетов

- Наличные

- Тикер

- RIRTS

- 52 недель

- 65.290-187.340

- Расчетный день

- 16.03.2022

- Цена пункта

- 1 = $1

- Изменение за год

- -40,12%

- Дата последнего перехода на новый контракт

- 12.

12.2021

12.2021 - Месяцы

- HMUZ

Каков ваш прогноз по инструменту RTS?

В данный момент рынок закрыт. Голосование будет доступно во время торговых часов.

Индекс МосБиржи повысился на 0,4%, индекс РТС — на 0,6%

ОтIFX-

Российский фондовый рынок, начавший торги на позитиве, завершил вторник . Индекс МосБиржи к 18:50 мск повысился на 0,36% и составил 2174,35 пункта. Индекс РТС к 18:50 мск вырос…

Российский рынок акций открылся ростом индексов РТС и МосБиржи на 0,4-0,6%

ОтIFX-

Рынок акций РФ во вторник начал первые торги в ноябре ростом индикаторов на фоне улучшения внешней фондовой и сырьевой конъюнктуры (растут нефть и металлы) в преддверии.

..

..Российский рынок акций снизился на 0,1-0,2%, за октябрь индекс МосБиржи вырос на 10,7%, индекс РТС — на 5,3%

Рынок акций РФ завершил торги в небольшом минусе при смешанной динамике blue chips из-за локальной и выборочной фиксации прибыли игроками на фоне разнополярных внешних сигналов. В…

Прогноз форекс на 2 — 3 ноября 2022

Прогноз форекс на 2 — 3 ноября 2022: eurusd, gbpusd, audusd, nzdusd, usdcad, usdchf, usdjpy, индекс доллара, usdrub, cnyrub, биткоин, эфириум, лайткоин, рипл, золото, серебро,…

Три важнейших события для фондового рынка и индекса доллара. Курс доллара к рублю

Впереди очень важные и волатильные события. Их три. Это заявление ФРС США и процентная ставка, рынок труда или non farm, и инфляция в США.

Эти события все вместе или в одиночку,…

Эти события все вместе или в одиночку,…Итоги октября – идея реинвестирования дивидендов Газпрома поддержала рынок

Российский фондовый рынок после обвала в первой половине месяца завершает октябрь заметным повышением. Индикатор Мосбиржи подскочил почти на 11%, ранее обновив минимум с февраля, а…

Цена | |||||||

|---|---|---|---|---|---|---|---|

ITI Funds RTS Equity UCITS SICAV | RUSE | 1.699,50 | 0,00% | 0 |

Тип | 5 мин | 15 мин | 1 час | 1 день | 1 месяц |

|---|---|---|---|---|---|

Скол. средние средние | Активно покупать | Активно покупать | Покупать | Покупать | Продавать |

| Тех. индикаторы | Активно покупать | Покупать | Активно покупать | Активно покупать | Продавать |

| Резюме | Активно покупать | Активно покупать | Активно покупать | Активно покупать | Продавать |

Определение расчетной цены

По

Адам Хейс

Полная биография

Адам Хейс, доктор философии, CFA, финансовый писатель с более чем 15-летним опытом работы на Уолл-стрит в качестве трейдера деривативов. Помимо своего обширного опыта торговли деривативами, Адам является экспертом в области экономики и поведенческих финансов. Адам получил степень магистра экономики в Новой школе социальных исследований и докторскую степень. из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

из Университета Висконсин-Мэдисон по социологии. Он является обладателем сертификата CFA, а также лицензий FINRA Series 7, 55 и 63. В настоящее время он занимается исследованиями и преподает экономическую социологию и социальные исследования финансов в Еврейском университете в Иерусалиме.

Узнайте о нашем редакционная политика

Обновлено 19 мая 2022 г.

Рассмотрено

Сомер Андерсон

Рассмотрено Сомер Андерсон

Полная биография

Сомер Дж. Андерсон является дипломированным бухгалтером, доктором бухгалтерского учета и профессором бухгалтерского учета и финансов, который работает в сфере бухгалтерского учета и финансов более 20 лет. Ее опыт охватывает широкий спектр областей бухгалтерского учета, корпоративных финансов, налогов, кредитования и личных финансов.

Узнайте о нашем Совет финансового контроля

Факт проверен

Ариэль Кураж

Факт проверен Ариэль Кураж

Полная биография

Ариэль Кураж — опытный редактор, исследователь и специалист по проверке фактов. Она выполняла работу по редактированию и проверке фактов для нескольких ведущих финансовых изданий, включая The Motley Fool и Passport to Wall Street.

Она выполняла работу по редактированию и проверке фактов для нескольких ведущих финансовых изданий, включая The Motley Fool и Passport to Wall Street.

Узнайте о нашем редакционная политика

Какова расчетная цена?

Расчетная цена, обычно используемая на рынках взаимных фондов и деривативов, представляет собой цену, используемую для определения ежедневной прибыли или убытка по позиции, а также соответствующих маржинальных требований по позиции.

Расчетная цена может также относиться к окончательной цене, которую достигает базовый актив со ссылкой на опционные контракты, чтобы определить, будут ли они в деньгах (ITM) или вне денег (OTM) по истечении срока действия, и каковы должны быть их выплаты. быть. В качестве альтернативы расчетные цены могут использоваться для расчета стоимости чистых активов (СЧА) взаимных фондов или биржевых фондов (ETF) на ежедневной основе.

Ключевые выводы

- Расчетная цена – это цена, по которой закрывается актив или цена, на которую будет ссылаться дериватив в конце каждого торгового дня и/или по истечении срока его действия.

- Расчетная цена будет определена на дату расчета конкретного контракта.

- Для классов активов не существует стандарта расчета расчетных цен, поэтому расчетные цены аналогичных контрактов на разных биржах сильно различаются.

Понимание расчетных цен

Расчетная цена используется в качестве справочной цены для обозначения стоимости открытых контрактов на деривативы или для оценки их стоимости по истечении срока действия. Эта цена получается на дату расчета.

Расчетная цена может быть рассчитана одним из нескольких способов и обычно устанавливается в соответствии с определенными процедурами, которые немного различаются в зависимости от биржи и торгуемого инструмента.

Расчетные цены обычно основаны на средних ценах за определенный период времени. Эти цены могут быть рассчитаны на основе активности в течение всего торгового дня — с использованием цен открытия и закрытия как части расчета — или на основе активности, которая происходит в течение определенного периода времени в течение торгового дня.

Цена открытия отражает цену конкретной ценной бумаги в начале торгового дня на конкретной бирже, а цена закрытия относится к цене конкретной ценной бумаги в конце того же торгового дня. В случаях, когда ценные бумаги торгуются на нескольких рынках, цена закрытия может отличаться от цены открытия следующего дня из-за активности в нерабочее время, когда первый рынок закрыт.

Хотя цены открытия и закрытия обычно обрабатываются одинаково на разных биржах, не существует стандарта определения расчетных цен на разных биржах, что приводит к различиям на мировых рынках.

Расчетные цены часто основаны на средней цене контракта за определенный период, рассчитанной как при открытии, так и при закрытии каждого торгового дня, хотя не все рынки используют одну и ту же формулу.

Определение расчетных цен на определенных рынках

Как правило, расчетная цена устанавливается путем определения средневзвешенной цены за определенный период торговли, как правило, незадолго до закрытия рынка.

На Чикагской товарной бирже расчетные цены определенных фьючерсов на акции определялись средневзвешенным объемом активности биржевых торгов за 30 секунд между 15:14:30 и 15:30. и 15:15:00 Центральное летнее время (CDT). С декабря 2014 года время было сдвинуто на 12:59.:30 вечера и 13:00:00 CDT, соответственно, сохраняет предыдущее 30-секундное окно, но основывает его на другом временном периоде.

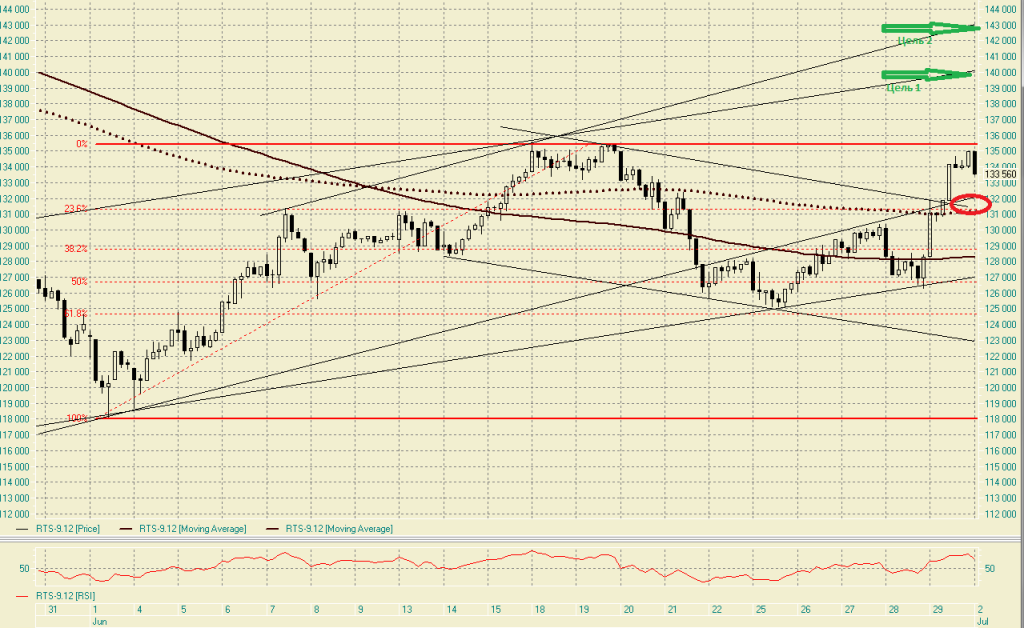

На Московской бирже (MOEX), например, расчетные цены для индексов РТС и ММВБ основаны на активности между 15:00 и 15:00. и 16:00 последнего торгового дня. Российский индекс волатильности использует другой период времени, вместо этого ориентируясь на активность между 14:03:15 и 14:03:15. и 18:00:00

Пример расчетной цены

Если у вас есть колл-опцион с ценой исполнения 100 долларов, а расчетная цена базового актива по истечении срока его действия составляет 120 долларов, то владелец колл-опциона может купить акции за 100 долларов, которые затем можно продать с прибылью в 20 долларов, поскольку это ИТМ. Если, однако, расчетная цена составляла 90 долларов, то опционы истекли бы бесполезно, поскольку они являются OTM.

Если, однако, расчетная цена составляла 90 долларов, то опционы истекли бы бесполезно, поскольку они являются OTM.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

CME Group. «Краткие факты о расчетах в CME Group». По состоянию на 18 мая 2021 г.

Группа CME. «Ежедневные диапазоны времени расчетов». По состоянию на 18 мая 2021 г.

Московская биржа. «Расчетная цена, определяемая Спецификациями контракта». По состоянию на 18 мая 2021 г.

В чем разница в расчетной цене и цене закрытия? | Finance

Автор: Шарон Р. Барстоу

Барстоу

Цена закрытия используется для расчета расчетной цены.

Jupiterimages/Photos.com/Getty Images

Между торговлей акциями и деривативами существует множество нюансов. Акции торгуются в зависимости от стоимости компании, которую они представляют; торговля деривативами на основе стоимости базового актива. Стоимость акций на конец дня основана на цене закрытия, а стоимость деривативов основана на расчетной цене.

Цена закрытия

Акции торгуются на различных биржах по всему миру. В то время как акции по-прежнему могут торговаться вверх или вниз в цене в течение ночи, у каждой биржи есть определенное время для открытия и закрытия. Цена акций при открытии биржи называется ценой открытия. Цена акций при закрытии биржи называется ценой закрытия, которая является последней ценой сделки или последней ценой, по которой рынок торговался при закрытии.

Расчетная цена

Торговля деривативами на основе стандартных контрактов, и стоимость этих контрактов выводится из средней цены контракта в течение торгового дня. Среднее значение рассчитывается с использованием цен открытия и закрытия для каждого торгового дня. Маржинальные требования основаны на расчетной цене, а не на цене закрытия. Каждая биржа деривативов имеет набор процедур, используемых для расчета расчетной цены.

Среднее значение рассчитывается с использованием цен открытия и закрытия для каждого торгового дня. Маржинальные требования основаны на расчетной цене, а не на цене закрытия. Каждая биржа деривативов имеет набор процедур, используемых для расчета расчетной цены.

Чикагская товарная биржа

Чикагская товарная биржа — крупнейшая биржа деривативов в мире. Он обеспечивает расчетную цену фьючерсов с использованием средневзвешенного объема между 15:14 и 15:15 по центральному времени. Затем расчетная цена и цена последней сделки публикуются на странице спецификаций контракта. Также на странице спецификаций контракта указана процедура ежедневного расчета, в которой поясняется, как рассчитать расчетную цену.

Расчет CME против. Закрыть

Производные контракты основаны на месяцах. Они часто используются для хеджирования колебаний цен на конкретный актив. Например, если компании нужна кукуруза для производства продаваемого ею продукта, она может приобрести контракт на поставку кукурузы в будущем по определенной цене, что позволит ей покупать или продавать кукурузу по определенной цене.

12.2021

12.2021 ..

.. Эти события все вместе или в одиночку,…

Эти события все вместе или в одиночку,…

Об авторе