Расчеты по инкассо схема: Расчеты по инкассо в коммерческих банках схема

Расчеты по инкассо в коммерческих банках схема

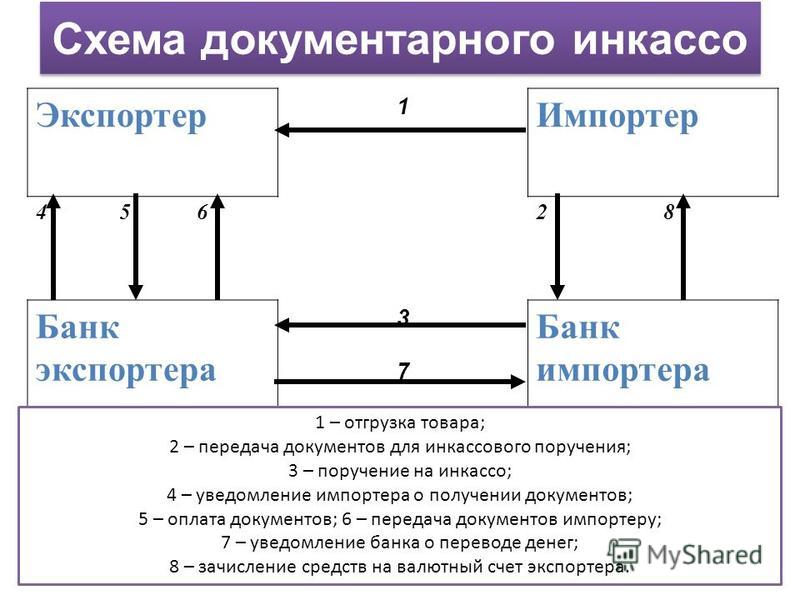

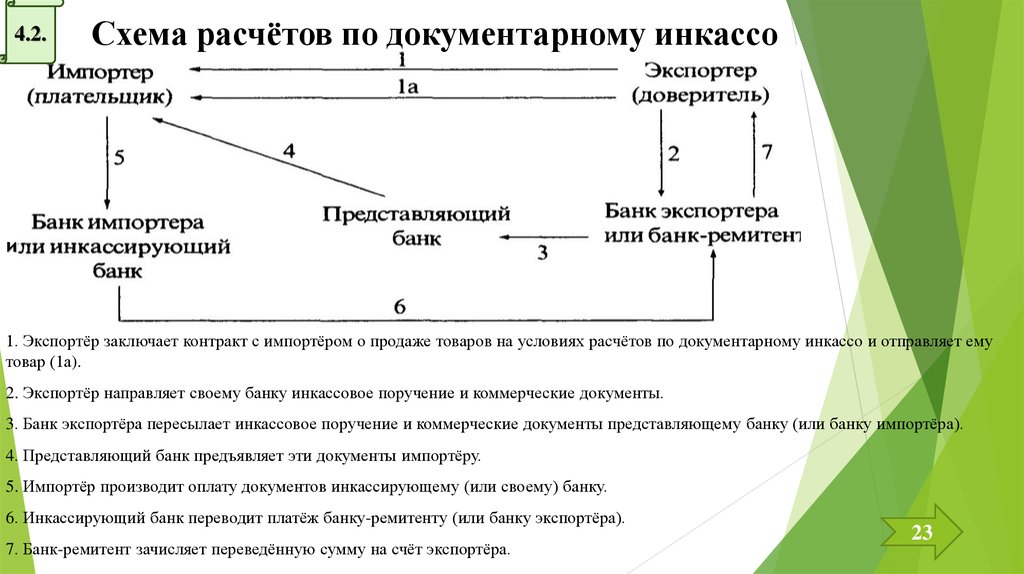

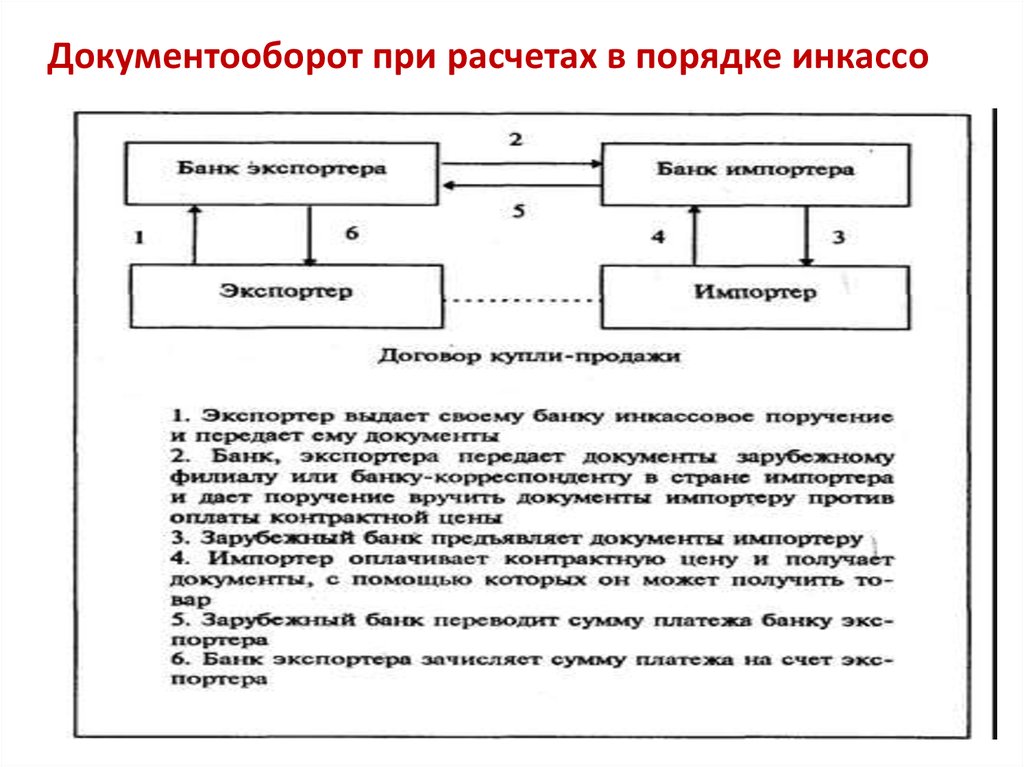

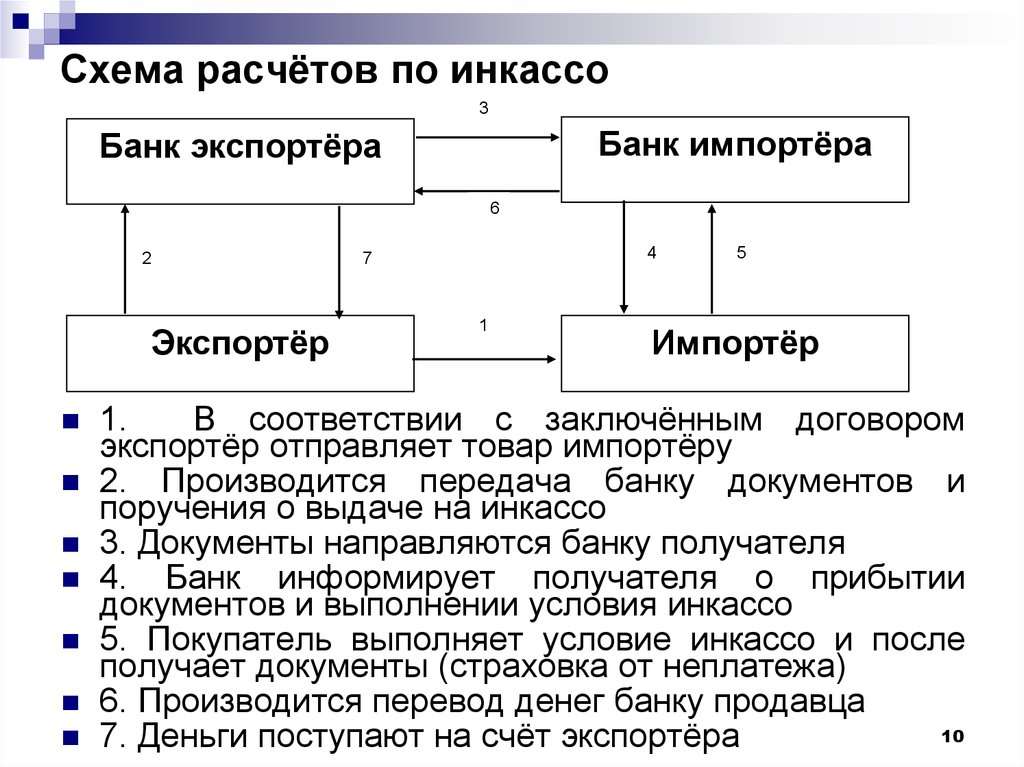

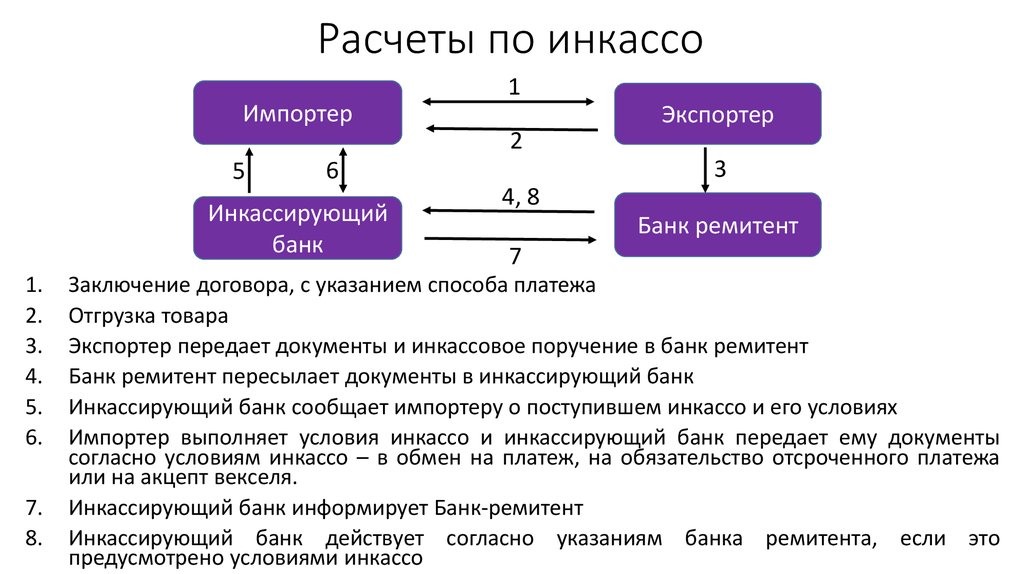

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другие банки (исполняющие).

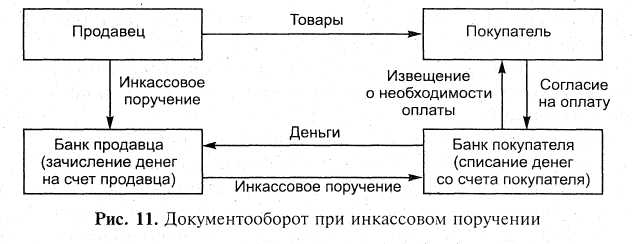

Расчеты в порядке инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится в безакцептном порядке. Указанные расчетные документы предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя).

Платежное требование – это расчетный документ, содержащий требование кредитора (получателя средств) по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

- платежные требования предприятий ТЭК за электрическую и тепловую энергию, газ, нефть и нефтепродукты, выписанные на основании показателей измерительных приборов и действующих тарифов;

- платежные требования коммунальных, энергетических и водопроводно — канализационных предприятий за отпускаемую электрическую и тепловую энергию, услуги водоснабжения и водоотведения, выписанные на основании показателей измерительных приборов и действующих тарифов;

- платежные требования предприятий связи за оказываемые услуги по показателям приборов и на основании действующих тарифов.

В основном расчеты платежными требованиями осуществляются с акцептом плательщика.

Отказ от оплаты может быть полным (на всю сумму, указанную в платежном требовании) или частичным. Ответственность за необоснованный отказ от оплаты платежных требований несет плательщик в порядке, предусмотренном действующим законодательством. При получении в установленный срок либо отказа от акцепта платежных требований либо согласия об оплате банк выполняет соответствующие действия (операции).

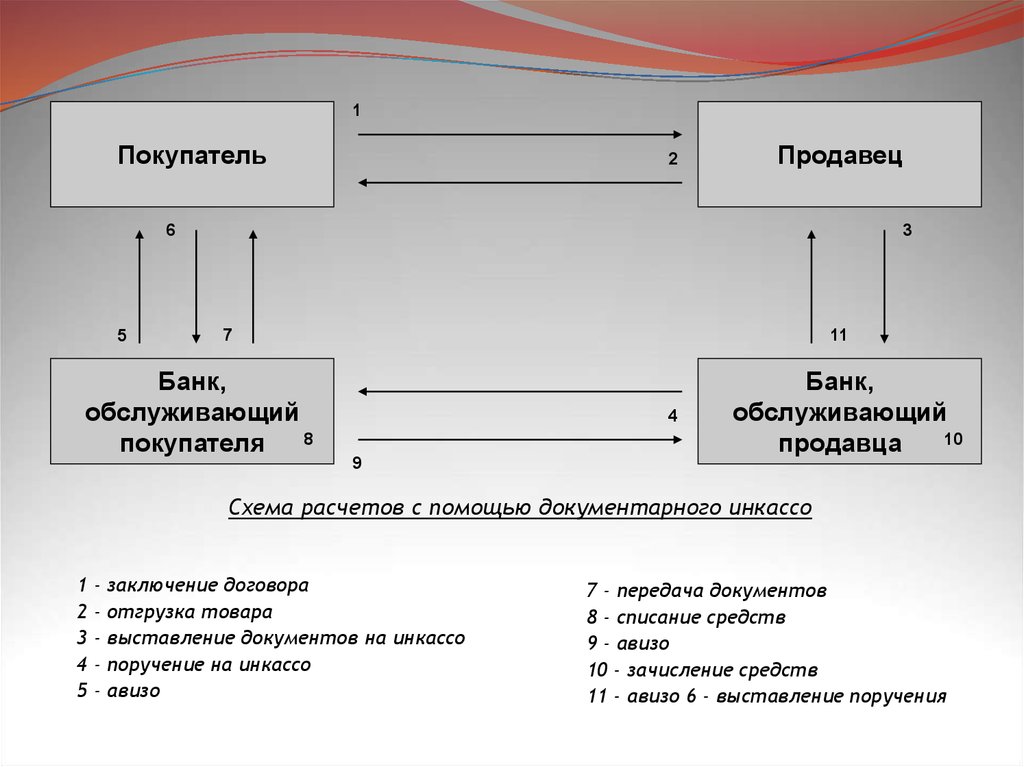

Схема расчетов платежными требованиями с акцептом:

1) отгрузка товаров, выполнение работ, оказание услуг; пересылка отгрузочных документов;

2) сдача на инкассо в свой банк платежных требований на имя покупателя при реестре; вручение с отметкой банка 2-го экземпляра реестра платежных требований вместе с их последними экземплярами;

3) пересылка документов в банк покупателя для предъявления к оплате покупателю;

4) один (третий) экземпляр платежного требования вручается покупателю для акцепта;

5) остальные два экземпляра платежного требования помещаются в банковскую картотеку № 1 «Расчетные документы, ожидающие акцепта»;

6) покупатель дает заявление о частичном отказе от акцепта платежного требования поставщика;

7) платежное требование изымается из картотеки №1оплачивается с расчетного счета покупателя в сумме, им акцептованной; при этом первый экземпляр платежного требования вместе с первым экземпляром заявления на частичный отказ от акцепта остается в документах дня банка, а второй экземпляр заявления об отказе от акцепта покупателя вместе со вторым экземпляром платежного требования пересылается в банк поставщика; вручение покупателю выписки из его расчетного счета и 3-го экземпляра заявления об отказе от акцепта с отметкой банка; пересылка документов и перевод денежных средств на имя поставщика в банк поставщика; зачисление средств на расчетный счет поставщика в акцептованной покупателем сумме платежного требования; вручение поставщику выписки из его расчетного счета, заявления покупателя о частичном отказе от акцепта платежного требования.

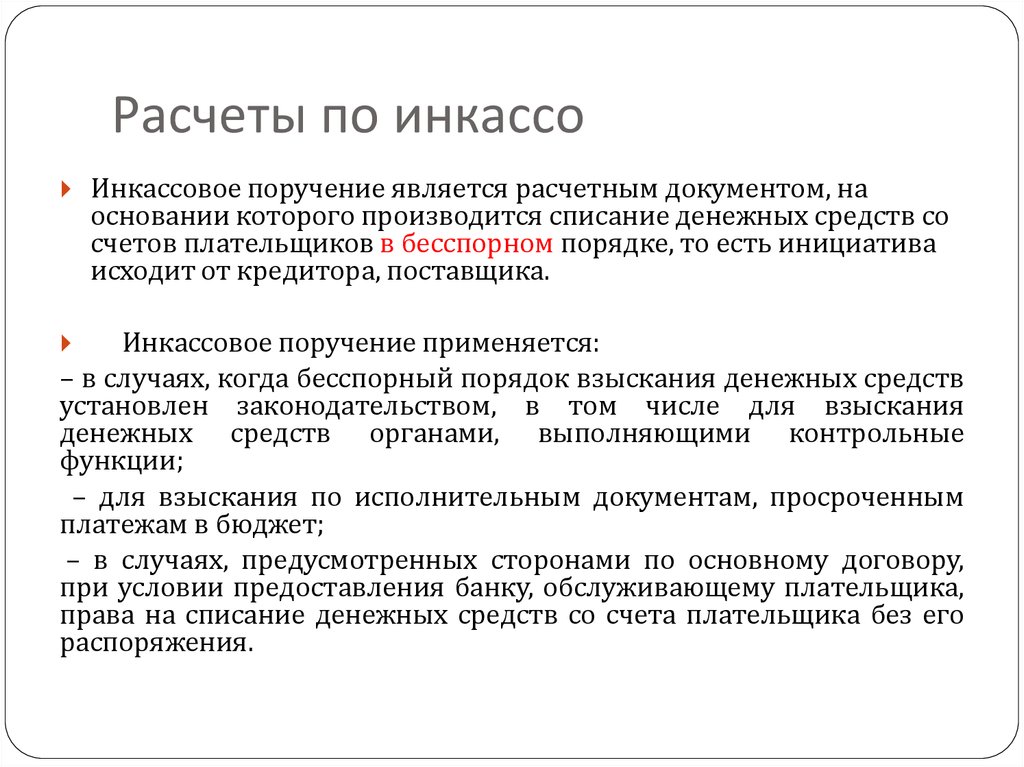

Инкассовая форма расчетов используется также для бесспорного списания средств со счетов клиентов. В этом случае используется расчетный документ с названием «инкассовое поручение». Инкассовые поручения применяются в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством (в том числе для взыскания денежных средств органами, выполняющими контрольные функции), либо для взыскания по исполнительным документам судебных и арбитражных органов. При этом в первом случае в инкассовом поручении должна быть сделана ссылка на законодательный акт (номер, дату, статью, часть, пункт), на основании которого осуществляется взыскание. При взыскании денежных средств на основании исполнительных документов инкассовое поручение должно содержать ссылку на дату и номер исполнительного документа, а также наименование органа, вынесшего решение, подлежащее принудительному исполнению. В данном случае банк взыскателя принимает инкассовые поручения с приложением подлинника исполнительного документа либо его дубликата.

Например, срок давности по исполнительным документам судов – 1 год, по приказам арбитража – 3 месяца. Бесспорное списание средств со счетов предприятий осуществляется государственными налоговыми инспекциями при взыскании недоимок по налогам и другим обязательным платежам в бюджет, сумм штрафов и при иных санкциях, предусмотренных законодательными актами, а также по исполнительным и приравненным к ним документам и другим обязательным платежам в бюджет, сумм штрафов и при иных санкциях, предусмотренных законодательными актами, а также по исполнительным и приравненным к ним документам.

- < Назад

- Вперёд >

Глава 7. Расчеты инкассовыми поручениями \ КонсультантПлюс

7.1. Инкассовые поручения применяются при расчетах по инкассо в случаях, предусмотренных договором, и расчетах по распоряжениям взыскателей средств. Получателем средств может являться банк, в том числе банк плательщика.

Получателем средств может являться банк, в том числе банк плательщика.

7.2. Реквизиты, форма (для инкассового поручения на бумажном носителе), номера реквизитов инкассового поручения установлены приложениями 1, 4 и 5 к настоящему Положению.

7.3. Инкассовое поручение составляется, предъявляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

7.4. Применение инкассовых поручений при расчетах по инкассо осуществляется при наличии у получателя средств права предъявлять распоряжение к банковскому счету плательщика, предусмотренного федеральным законом или договором между плательщиком и банком плательщика. В случае если право получателя средств предъявлять распоряжение к банковскому счету плательщика предусмотрено федеральным законом, применение инкассовых поручений при расчетах по инкассо осуществляется при представлении плательщиком и (или) получателем средств в банк плательщика сведений о получателе средств, имеющем право предъявлять инкассовые поручения к банковскому счету плательщика, об обязательстве плательщика и основном договоре. В случае если право получателя средств предъявлять распоряжение к банковскому счету плательщика предусмотрено договором между плательщиком и банком плательщика, применение инкассовых поручений при расчетах по инкассо осуществляется при представлении плательщиком в банк плательщика сведений о получателе средств, имеющем право предъявлять инкассовые поручения к банковскому счету плательщика, об обязательстве плательщика и основном договоре.

В случае если право получателя средств предъявлять распоряжение к банковскому счету плательщика предусмотрено договором между плательщиком и банком плательщика, применение инкассовых поручений при расчетах по инкассо осуществляется при представлении плательщиком в банк плательщика сведений о получателе средств, имеющем право предъявлять инкассовые поручения к банковскому счету плательщика, об обязательстве плательщика и основном договоре.

(в ред. Указаний Банка России от 29.04.2014 N 3248-У, от 11.10.2018 N 4930-У)

(см. текст в предыдущей редакции)

Если получателем средств является банк плательщика, условие о списании денежных средств с банковского счета плательщика может быть предусмотрено договором банковского счета и (или) иным договором между банком плательщика и плательщиком.

7.5. Если получателем средств является банк плательщика, списание денежных средств с банковского счета клиента-плательщика может осуществляться банком в соответствии с договором банковского счета на основании составляемого банком банковского ордера.

7.6. В целях исполнения распоряжения взыскателя средств, не являющегося инкассовым поручением, предъявленного непосредственно в банк плательщика, указанный банк составляет инкассовое поручение.

7.7. Инкассовое поручение взыскателя средств может быть предъявлено в банк плательщика через банк получателя средств.

Инкассовое поручение, предъявляемое через банк получателя средств, действительно для представления в банк получателя средств в течение 10 календарных дней со дня, следующего за днем его составления.

(в ред. Указания Банка России от 29.04.2014 N 3248-У)

(см. текст в предыдущей редакции)

Банк получателя средств, принявший инкассовое поручение в целях взыскания денежных средств, обязан направить инкассовое поручение в банк плательщика не позднее рабочего дня, следующего за днем его приема.

(в ред. Указания Банка России от 29.04.2014 N 3248-У)

(см. текст в предыдущей редакции)

7.8. При расчетах инкассовыми поручениями могут применяться распоряжения, предусмотренные пунктом 1. 11 настоящего Положения.

11 настоящего Положения.

Недостатки урегулирования задолженности

Логин клиента ACCC позволяет текущим клиентам получить доступ к информации о своей программе, включая дату погашения, преимущества программы и другие документы.

Выберите логин клиента ниже на основе службы, в которой вы в настоящее время зарегистрированы:

Программа управления задолженностью

Логин клиента

Банкротство

Предбанкротный клиент

Клиент после банкротства

Клиент еще не , но хотите начать?ACCC предлагает варианты облегчения бремени задолженности для отдельных лиц и семей, которые страдают от стресса, связанного с задолженностью по кредитной карте, предоставляя эффективные кредитные консультации, помогая консолидировать долг и консультируя по вопросам управления долгом.

Начало работы

Урегулирование взыскания задолженности: преимущества и недостатки.

Урегулирование задолженности или урегулирование долга — это стратегия погашения долга путем предложения единовременного платежа кредиторам в обмен на уменьшение общей суммы вашего долга. Работает ли погашение долга? Это зависит от того, кого вы спросите. Агентства по урегулированию задолженности скажут вам, что они могут погасить ваш долг за небольшую часть того, что вы должны. Но многие потребители, нанявшие агентство для погашения долга, скажут вам, что преимущества не всегда перевешивают недостатки.

Работает ли погашение долга? Это зависит от того, кого вы спросите. Агентства по урегулированию задолженности скажут вам, что они могут погасить ваш долг за небольшую часть того, что вы должны. Но многие потребители, нанявшие агентство для погашения долга, скажут вам, что преимущества не всегда перевешивают недостатки.

Итак, урегулировать долг — хорошая идея? Вот краткое введение в то, как работает урегулирование задолженности, которое может помочь вам принять собственное решение.

Как работает урегулирование взыскания задолженности?

Когда вы зарегистрируетесь в плане погашения задолженности, ваше агентство по урегулированию проинструктирует вас прекратить выплаты вашим кредиторам и вместо этого положить деньги на сберегательный счет. Через несколько месяцев, когда ваши счета значительно просрочены, и ваши кредиторы начинают беспокоиться о том, что они могут больше не получить от вас денег, агентство сделает предложение об урегулировании задолженности каждому кредитору, предлагая произвести единовременный платеж. на некоторую часть суммы долга. Если ваш кредитор примет предложение, вы произведете платеж из суммы, которую вы сэкономили, и вы заплатите агентству по взысканию долгов комиссию, обычно 25% от сэкономленной суммы. Вы также должны будете заплатить налог со всех прощенных долгов. Однако, если ваш кредитор откажется от предложения об урегулировании задолженности, вы все равно будете нести ответственность за причитающуюся сумму, а также штрафы, проценты и потенциальные судебные издержки, если они решат подать на вас в суд.

на некоторую часть суммы долга. Если ваш кредитор примет предложение, вы произведете платеж из суммы, которую вы сэкономили, и вы заплатите агентству по взысканию долгов комиссию, обычно 25% от сэкономленной суммы. Вы также должны будете заплатить налог со всех прощенных долгов. Однако, если ваш кредитор откажется от предложения об урегулировании задолженности, вы все равно будете нести ответственность за причитающуюся сумму, а также штрафы, проценты и потенциальные судебные издержки, если они решат подать на вас в суд.

Урегулирование долга плохо влияет на ваш кредитный рейтинг? Определенно. Независимо от того, будет ли ваш план погашения долга успешным или нет, ваш кредитный рейтинг будет поврежден на годы, и у вас могут возникнуть проблемы с подачей заявления на получение кредита, получением кредитной карты, получением ипотеки или арендой квартиры.

Объективная консультация по взысканию задолженности с АССС.

Если вам нужна профессиональная консультация по вопросам урегулирования задолженности и других способов погашения долга, вам могут помочь профессиональные сертифицированные консультанты American Consumer Credit Counseling (ACCC). Как некоммерческое агентство, наша миссия состоит в том, чтобы помочь потребителям, таким как вы, найти лучший способ расплатиться с долгами и научиться жить без долгов с этого момента. Мы предлагаем бесплатные консультационные услуги по кредитам, где вы можете узнать обо всех доступных вам вариантах погашения долга, включая услуги по урегулированию кредита, консолидацию долга и банкротство, а также способы погашения долга, которые не повредят вашему кредитному рейтингу. Свяжитесь с нами сегодня, чтобы запланировать бесплатную консультацию по кредитам и сделать первый шаг к будущему без долгов.

Как некоммерческое агентство, наша миссия состоит в том, чтобы помочь потребителям, таким как вы, найти лучший способ расплатиться с долгами и научиться жить без долгов с этого момента. Мы предлагаем бесплатные консультационные услуги по кредитам, где вы можете узнать обо всех доступных вам вариантах погашения долга, включая услуги по урегулированию кредита, консолидацию долга и банкротство, а также способы погашения долга, которые не повредят вашему кредитному рейтингу. Свяжитесь с нами сегодня, чтобы запланировать бесплатную консультацию по кредитам и сделать первый шаг к будущему без долгов.

Как лучше договориться с коллектором об урегулировании задолженности?

Прежде чем вести переговоры со сборщиком долгов, узнайте о долге и спланируйте реалистичное предложение.

30 ноября 2021 года вступило в силу Постановление CFPB о взыскании долгов, разъясняющее некоторые положения Закона о добросовестной практике взыскания долгов (FDCPA).

Как договориться о мировом соглашении с коллектором

Чтобы подготовиться к заключению соглашения об урегулировании или погашении задолженности с коллектором, рассмотрите этот трехэтапный подход:

Узнать о долге

Любой коллектор, который связывается с вами для взыскания долга, должен предоставить вам определенную информацию при первом контакте с вами или в письменной форме в течение 5 дней после обращения к вам, включая:

- Имя кредитора

- Сумма задолженности

- вы можете оспорить долг или запросить имя и адрес первоначального кредитора, если он отличается от текущего кредитора.

Вы можете оспорить долг или запросить дополнительную информацию у коллектора.

узнать больше . Если вы оспорите долг или часть долга с коллектором в письменной форме, в течение 30 дней после получения уведомления о подтверждении долга коллектору не разрешается снова связываться с вами, пока он не отправит вам письменное подтверждение долга. Если вы не уверены, кому вы должны деньги или сколько вы должны, обычно рекомендуется

Если вы не уверены, кому вы должны деньги или сколько вы должны, обычно рекомендуется CFPB подготовил образцы писем, которые вы можете использовать, чтобы ответить коллектору, пытающемуся взыскать долг. В письмах есть советы по их использованию. Образцы писем могут помочь вам получить информацию, установить ограничения или прекратить дальнейшее общение, а также воспользоваться некоторыми своими правами.

Если вы не знаете имя кредитора, вы можете узнать, для чего был первоначальный долг (кредитная карта, недостаток права выкупа ипотечного кредита и т. д.), и запросить имя первоначального кредитора. Получив ответ коллектора, сравните его со своими записями.

План реалистичного предложения по выплате или урегулированию

Если вы хотите сделать предложение по погашению этого долга, вот несколько соображений:

- Будьте честны с собой в отношении того, сколько вы можете платить каждый месяц. Сначала пересмотрите свои приоритеты в отношении долга, так как просрочка по другим счетам из-за того, что вы выплачиваете этот долг, может вызвать у вас больше проблем.

- Запишите краткую информацию о вашей ежемесячной заработной плате и всех ваших ежемесячных расходах (включая сумму, которую вы хотите выплачивать каждый месяц, и другие платежи по долгам). Постарайтесь оставить часть дохода для покрытия непредвиденных расходов и чрезвычайных ситуаций. Кредитный консультант может помочь, и они часто предоставляют услуги через некоммерческие организации бесплатно.

Будьте осторожны с компаниями, которые утверждают, что они могут пересмотреть, урегулировать или изменить условия вашего долга.

Будьте осторожны с компаниями, которые утверждают, что они могут пересмотреть, урегулировать или изменить условия вашего долга. - Определите общую сумму, которую вы готовы заплатить, чтобы погасить весь долг. Это может быть единовременная сумма или несколько платежей. Не платите больше, чем можете себе позволить.

Наконечник

Не платите по старому долгу, пока не поговорите с юристом. Прежде чем платить, узнайте «срок исковой давности» вашего штата по долгу.

Срок исковой давности — это период, когда на вас могут подать в суд. Большинство сроков исковой давности составляют от трех до шести лет, хотя в некоторых юрисдикциях они могут продлеваться и дольше. В некоторых штатах частичный платеж может возобновить срок исковой давности по долгу. Он также может перезапустить период времени, в течение которого отрицательная информация сохраняется в вашем кредитном отчете. Если срок исковой давности близок к истечению, коллектор может захотеть договориться с вами на более выгодных условиях.

Если срок исковой давности прошел, ваша защита в судебном иске может помешать кредитору или коллектору получить судебное решение. Вы можете найти адвоката в вашем штате, чтобы узнать о сроке давности по вашему долгу. Потребители с низким доходом могут претендовать на бесплатную юридическую помощь.

Если срок исковой давности прошел, ваша защита в судебном иске может помешать кредитору или коллектору получить судебное решение. Вы можете найти адвоката в вашем штате, чтобы узнать о сроке давности по вашему долгу. Потребители с низким доходом могут претендовать на бесплатную юридическую помощь.Проведите переговоры со сборщиком долгов, используя предложенный план погашения

- Объясните свой план. При разговоре со сборщиком долгов объясните свое финансовое положение. У вас может быть больше возможностей для ведения переговоров с коллектором, чем с первоначальным кредитором. Также может помочь работа через кредитного консультанта или адвоката.

- Запишите свое соглашение. Иногда сборщики долгов и потребители по-разному запоминают свои разговоры. Если вы согласны с планом погашения или урегулирования, запишите план и обещания коллектора.

Эти обещания могут включать в себя прекращение усилий по взысканию и прекращение или списание долга после того, как вы завершили эти платежи. Получите это в письменной форме до совершения платежа .

Эти обещания могут включать в себя прекращение усилий по взысканию и прекращение или списание долга после того, как вы завершили эти платежи. Получите это в письменной форме до совершения платежа .

Остерегайтесь компаний, которые берут деньги заранее, чтобы погасить за вас ваши долги. Работа с компаниями урегулирования задолженности может быть рискованным. Некоторые компании урегулирования задолженности обещают больше, чем они делают. Некоторые кредиторы также могут отказаться работать с выбранной вами компанией по урегулированию задолженности. Во многих случаях компания по урегулированию задолженности все равно не сможет погасить за вас долг. Узнайте больше о компаниях по урегулированию долгов.

Остались проблемы со взысканием долга?

Компании обычно могут ответить на вопросы, уникальные для вашей ситуации и более специфичные для продуктов и услуг, которые они предлагают. Если у вас есть жалоба, расскажите нам о ней — мы перешлем вашу проблему в компанию, предоставим вам номер для отслеживания и будем держать вас в курсе статуса вашей жалобы.

Если у вас есть жалоба, расскажите нам о ней — мы перешлем вашу проблему в компанию, предоставим вам номер для отслеживания и будем держать вас в курсе статуса вашей жалобы.

Узнайте, как работает процесс подачи жалоб

Ver página en españolО нас

Мы — Бюро финансовой защиты потребителей (CFPB), правительственное учреждение США, которое следит за тем, чтобы банки, кредиторы и другие финансовые компании относились к вам справедливо.

Узнайте, как CFPB может вам помочь

Правовая оговорка

Содержимое этой страницы содержит общую информацию для потребителей. Это не юридическая консультация или нормативное руководство. CFPB периодически обновляет эту информацию.

Если вы не уверены, кому вы должны деньги или сколько вы должны, обычно рекомендуется

Если вы не уверены, кому вы должны деньги или сколько вы должны, обычно рекомендуется

Будьте осторожны с компаниями, которые утверждают, что они могут пересмотреть, урегулировать или изменить условия вашего долга.

Будьте осторожны с компаниями, которые утверждают, что они могут пересмотреть, урегулировать или изменить условия вашего долга. Если срок исковой давности прошел, ваша защита в судебном иске может помешать кредитору или коллектору получить судебное решение. Вы можете найти адвоката в вашем штате, чтобы узнать о сроке давности по вашему долгу. Потребители с низким доходом могут претендовать на бесплатную юридическую помощь.

Если срок исковой давности прошел, ваша защита в судебном иске может помешать кредитору или коллектору получить судебное решение. Вы можете найти адвоката в вашем штате, чтобы узнать о сроке давности по вашему долгу. Потребители с низким доходом могут претендовать на бесплатную юридическую помощь. Эти обещания могут включать в себя прекращение усилий по взысканию и прекращение или списание долга после того, как вы завершили эти платежи. Получите это в письменной форме до совершения платежа .

Эти обещания могут включать в себя прекращение усилий по взысканию и прекращение или списание долга после того, как вы завершили эти платежи. Получите это в письменной форме до совершения платежа .

Об авторе