Расписка в получении денег за товар: Расписка в получении денежных средств | Образец — бланк — форма

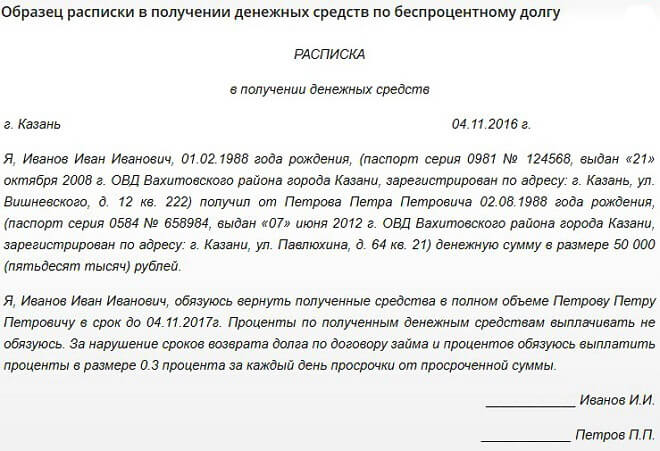

Расписка о возврате денег которые были взяты в долг образец

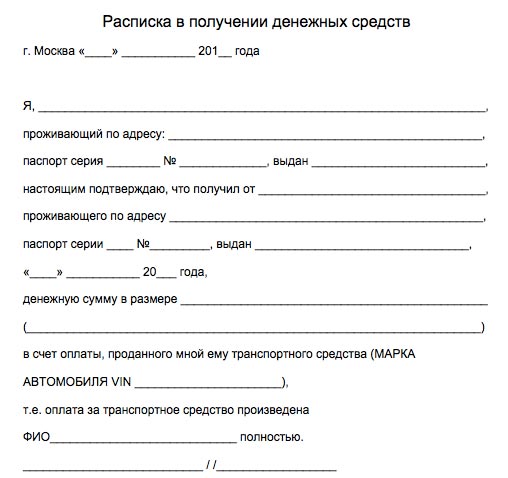

Расписка в получении денежных средств Передача наличных денежных средств от одного человека другому должна сопровождаться составлением специальной расписки. Чаще всего этот документ используется в отношениях между физическими лицами, но иногда возможно его применение и между обычными гражданами и организациями (например, когда речь идет о банках или микрофинансовых компаниях).

Для чего нужна расписка

Содержание статьи

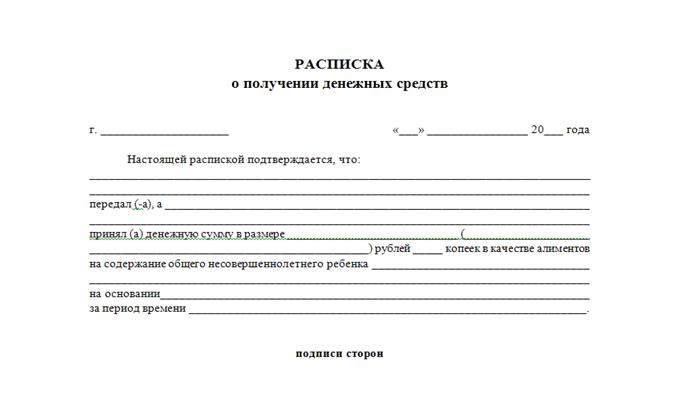

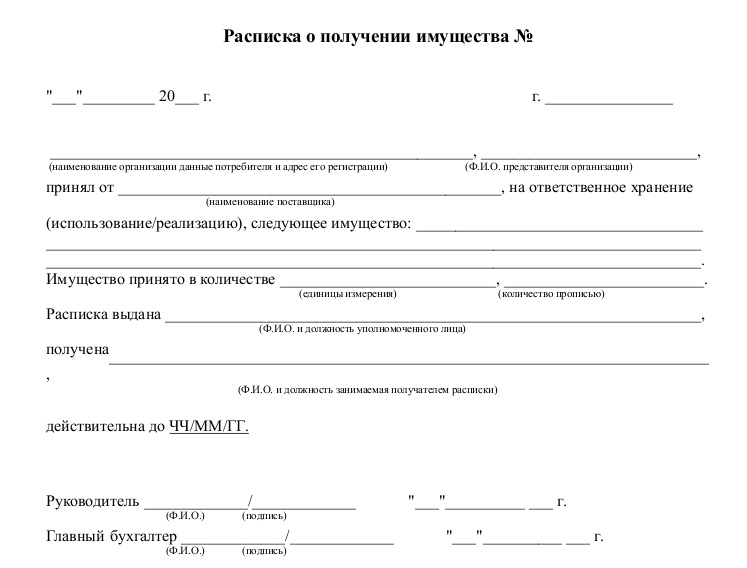

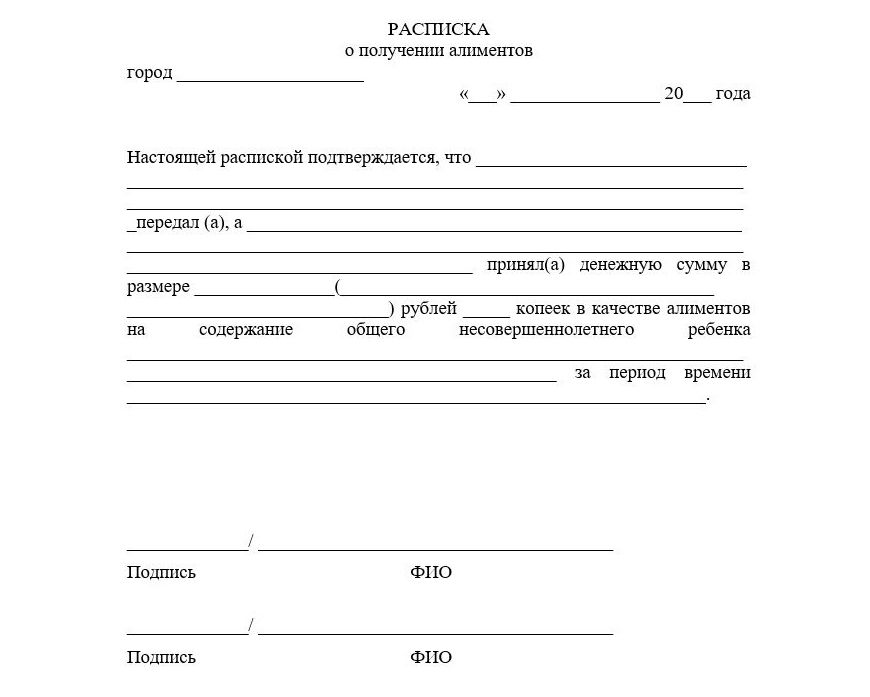

Расписка – документ, который подтверждает то, что деньги были переданы от одного физического или юридического лица какому-либо человеку в долг или по другим основаниям.

Расписка содержит информацию о том, сколько денежных средств, на каких условиях было отдано и в какой период они должны быть возвращены займодавцу.

В случаях, когда между кредитором и должником возникают разногласия и кто-либо из них решает обратиться в судебную инстанцию, именно расписка становится той официальной бумагой, которая доказывает факт передачи денег, а также показывает условия их использования и сроки, в которые они должны были быть отданы обратно.

Расписка не относится к числу обязательных документов, которые должны сопровождать передачу наличности (к слову, в отношениях между гражданами таких документов вообще нет), но является рекомендованной.

Когда чаще всего используется документ

Поводов для формирования расписки в получении денежных средств много:

- купля-продажа товаров;

- оплата услуг или аренды;

- простой долг и т. д.

Следует отметить, что в ситуации, когда речь идет о долговом обязательстве, стороны иногда заключают между собой договор займа – он серьезнее с точки зрения закона, т. к. содержит более полную и подробную информацию, но должен составляться по определенный схеме и структуре, тогда как расписка — проще с точки зрения оформления и при этом имеет практически равную юридическую силу (при условии, конечно, что она содержит некоторые обязательные сведения).

Кто пишет расписку

ВАЖНО! Расписка всегда пишется от лица человека, который принимает наличность.

Однако, в некоторых случаях граждане, не имеющие возможности взять деньги лично, прибегают к помощи представителей. В этом случае в расписке обязательно должен быть указан тот факт, что деньги приняты по доверенности, с указанием даты, места ее выдачи, номера и прочих индивидуальных параметров.

Надо ли заверять у нотариуса

Обязанность по заверению расписки у нотариуса в законодательстве РФ не прописана, т. е. каждый займодавец сам вправе решать, заинтересован ли он в том, чтобы расписка была удостоверена подписью работника нотариальной конторы, или нет.

Тем не менее, сам факт наличия автографа нотариуса придает расписке более весомое значение, поэтому пренебрегать ею не стоит.

Единственный минус здесь, точнее, даже два – временные затраты и дополнительные финансовые расходы.

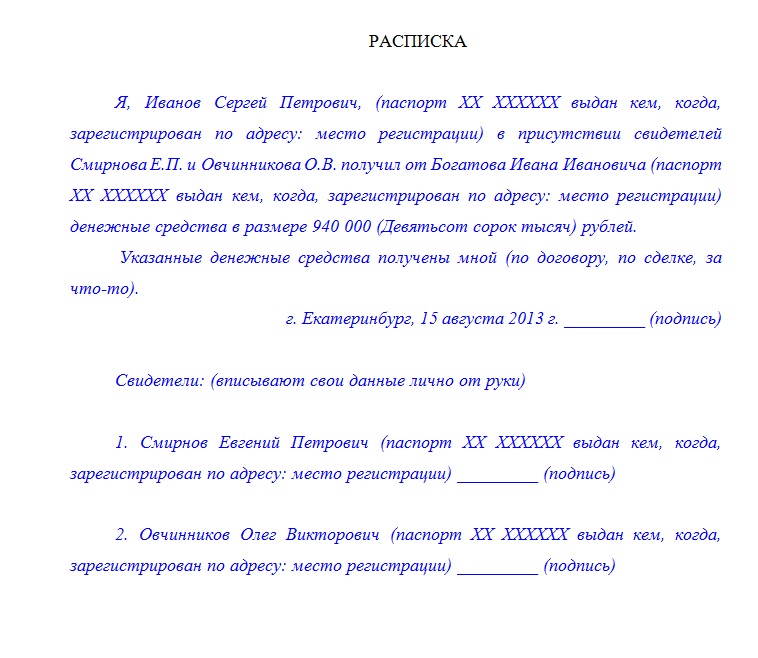

Для чего нужны свидетели

Некоторые займодавцы при передаче денег предусмотрительно заручаются поддержкой свидетелей. В качестве них могут выступать незаинтересованные лица, сведения о которых также в обязательном порядке вносятся в расписку (их ФИО, паспортные данные и адрес места жительства).

Своими подписями они подтверждают факт того, что деньги были переданы именно в том размере, о котором говорится в расписке и на обозначенных в ней условиях.

По сути дела, неким образом свидетели выполняют функцию нотариуса.

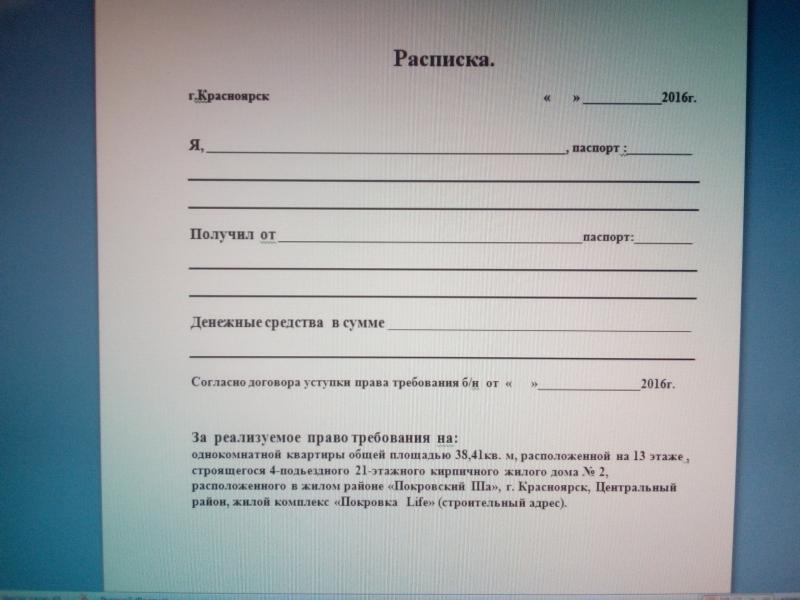

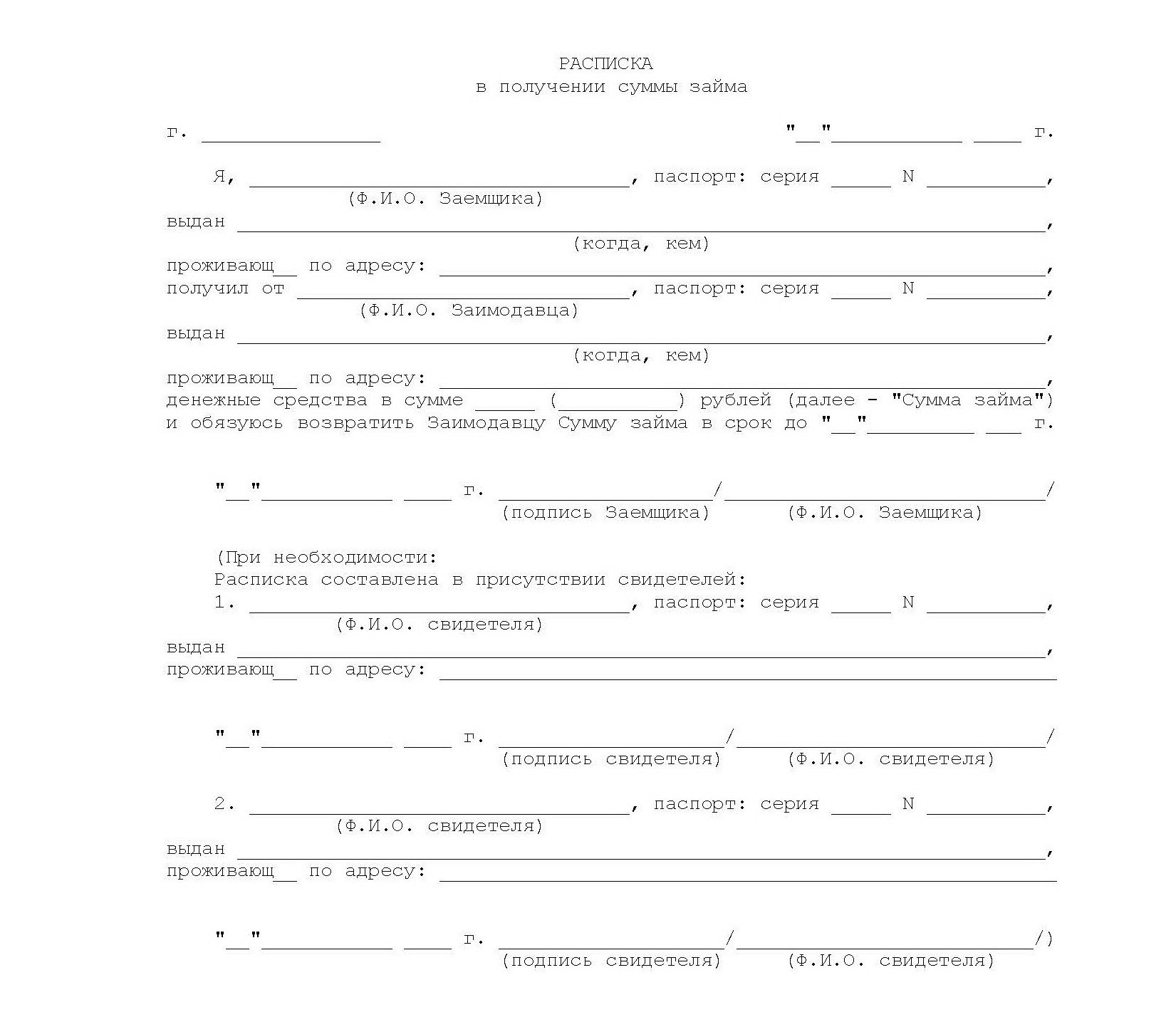

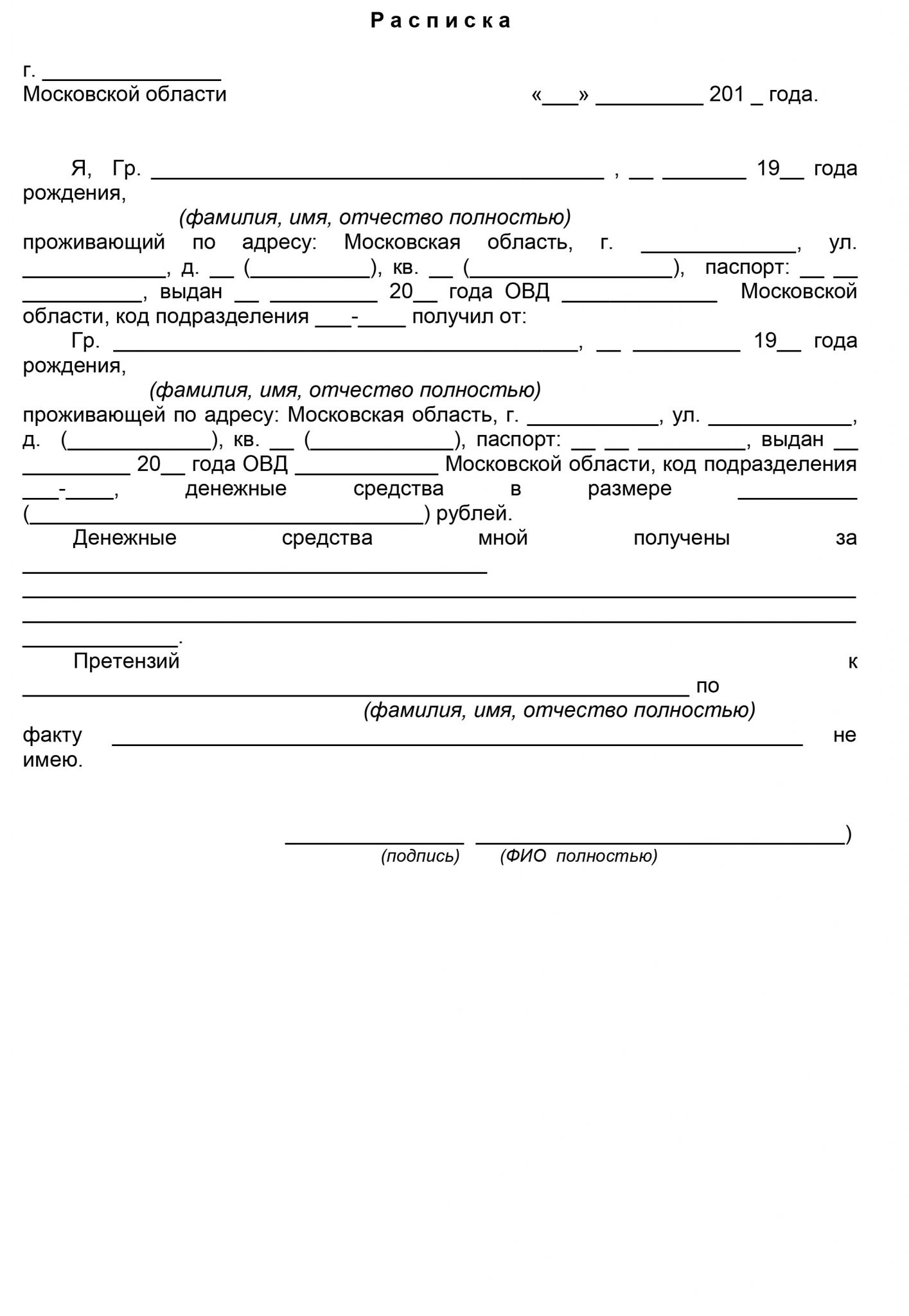

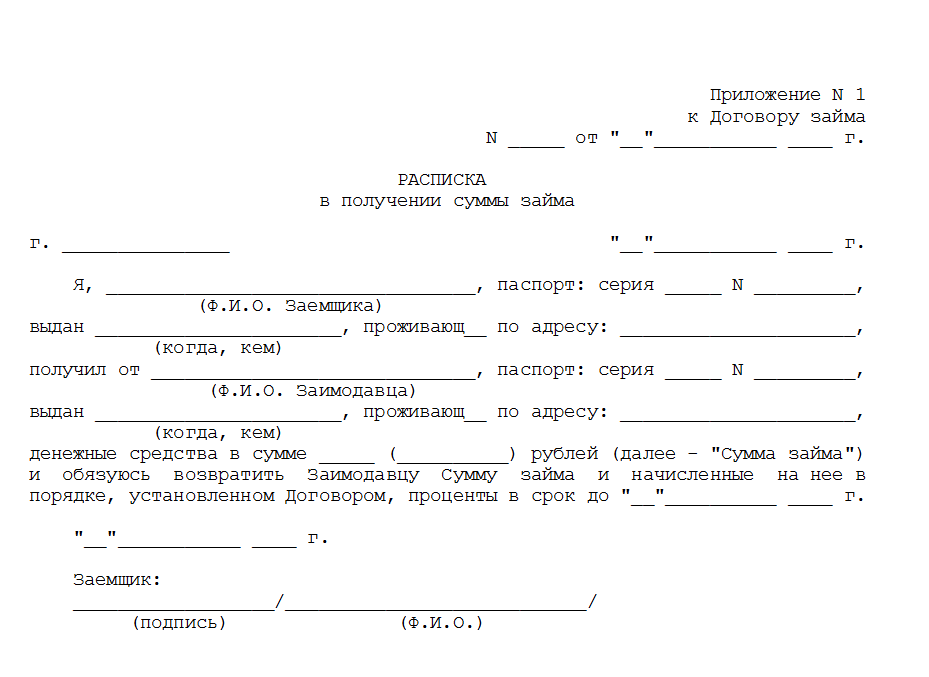

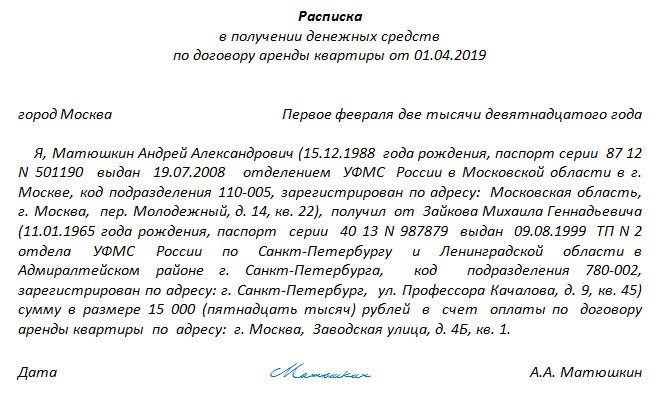

Правила составления расписки

Данный документ формируется в простой письменной форме в произвольном виде на обычном листе бумаги. Допускается печатать расписку и на компьютере, но такой вариант не считается лучшим, поскольку в случае, если возникнет необходимость в проведении графологической, почерковедческой экспертизы, такая расписка станет не самым удобным объектом исследования.

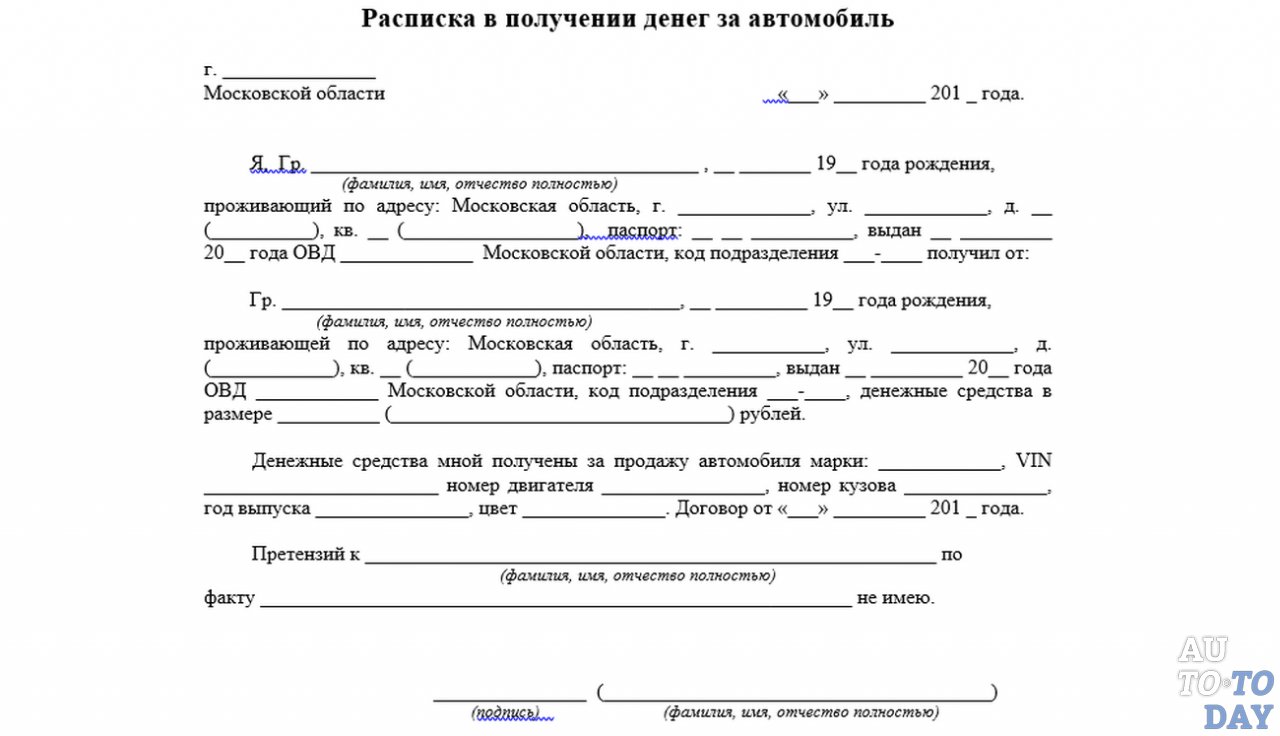

В тексте обязательно должны быть указаны:

- дата и место формирования документа;

- фамилия-имя-отчество человека, который берет деньги, его паспортные данные, адрес места проживания (официальный и фактический). Аналогичным образом в расписку вносятся сведения о том, кто дает деньги;

- сумма – ее нужно обязательно указывать цифрами и прописью;

- если наличность передается в валюте, советуем указать ее курс на текущий момент и то, в каком размере необходимо будет произвести возврат долга;

- срок возврата денежных средств;

- способ возврата: наличкой или по безналичному расчету – на карту или на банковский счет) и способ возврата – единовременно или в рассрочку.

Если выбран второй вариант – надо составить подробный график выплат;

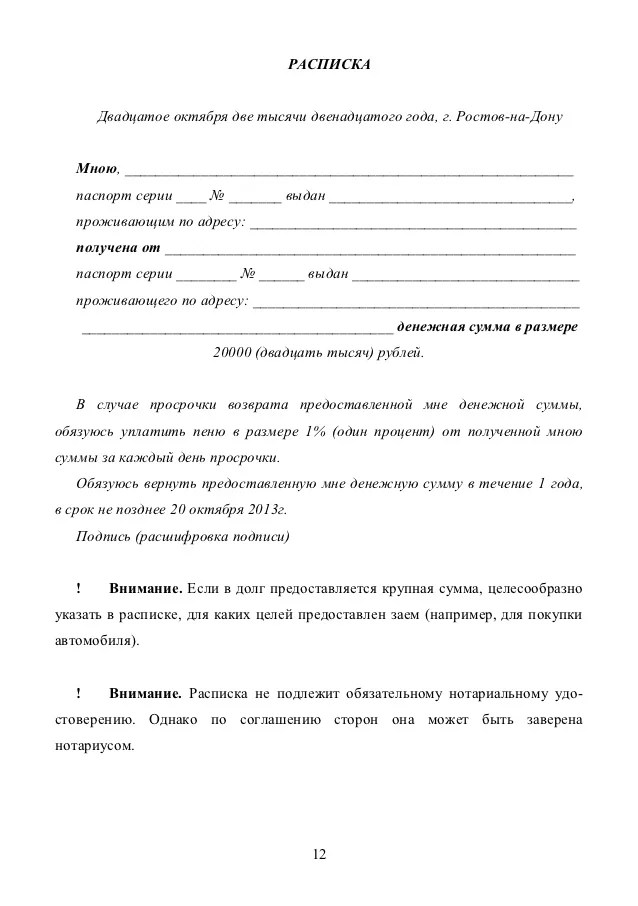

Если выбран второй вариант – надо составить подробный график выплат; - в случае, когда деньги давались, что называется «под проценты это нужно также обязательно указать в документе (и прописать размер процентной ставки).

В завершение расписка должна быть заверена подписью человека, который принимает деньги (при этом желательно, чтобы подпись соответствовала той, что стоит в его паспорте) и автографами свидетелей, если таковые были при процедуре передачи денег. При желании займодавец также может расписаться в документе.

Расписка составляется в единственном экземпляре и передается на руки займодавцу.

После составления расписки

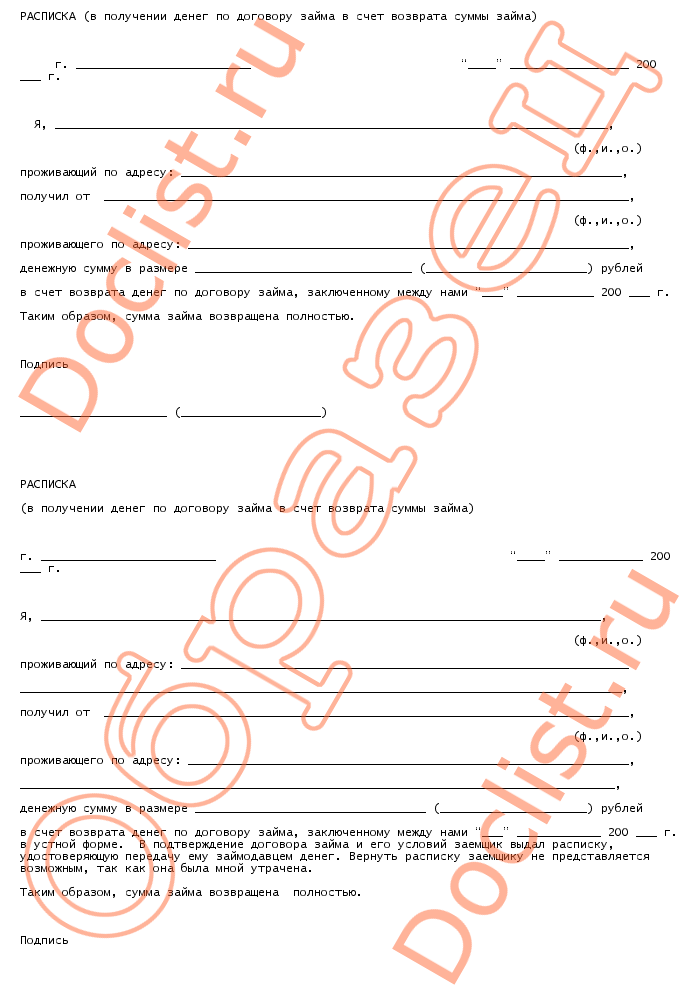

Когда дело дойдет до возврата денег, это тоже нужно оформить документально. Существуют два способа для подтверждения возврата долга:

- поставить отметку о том, что средства были отданы обратно непосредственно под распиской;

- просто вернуть документ должнику, который наверняка ее сразу же и уничтожит.

Основные правила составления расписки на возврат задолженности

Основные правила составления расписки на возврат задолженности Законодательно не запрещено брать взаймы не только у официальных кредитных организаций, но и у физических лиц. Ссудить необходимую сумму денег нередко в состоянии друзья, родственники, коллеги по работе и прочие знакомые. Во избежание дальнейших конфликтных ситуаций по выплатам придет на помощь своевременно оформленная расписка о возврате долга, которая является некоторым гарантом погашения обязательств.

Законодательное регулирование вопроса

Иногда нет необходимости прибегать к услугам банков и МФО. Если нужно немедленно оплатить услуги по квартплате, погасить квитанции по коммунальным платежам, или просто хочется приобрести понравившийся товар, не дожидаясь зарплаты, многие предпочитают обращаться за помощью к своим знакомым.

Очень часто такие взаимоотношения более выгодны для должника, так как вопрос о переплате в виде начисленных процентов почти не рассматривается.

Учитывая, что подобные сделки практически не регулируются законодательством, велик шанс возникновения конфликтных ситуаций и споров между сторонами. В неприятное положение могут попасть и кредитор, и сам займополучатель. Это затрагивает саму выдачу средств и процедуру их возврата. При этом риски невозврата денег присутствуют как при небольших суммах, так и при крупных займах.

Для того чтобы максимально обезопасить сделку между гражданами по предоставлению друг другу материальных ресурсов, рекомендуется оформить ее должным образом.

Если же в качестве одной из сторон сделки выступает юридическое лицо, то необходимо заключение договора. Для подтверждения финансовых взаимоотношений между гражданами достаточно упрощенной формы по стандартному шаблону. При фактах длительных невыплат заполненные бланки, подтверждающие полученный заем, являются основанием для решения спорных моментов в суде.

Погашение задолженности подтверждается распиской от кредитора в получении денег. Если же заимодавцем выступала организация, то свидетельством внесения денег станет приходный кассовый ордер (если долг погашается наличными).

Написание расписки со стороны должника

Даже предоставление денег взаймы хорошо знакомым людям не гарантирует возврат выданных сумм. Поэтому перед тем, как предоставить материальную поддержку другим, не стоит пренебрегать оформлением расписки.

Поэтому перед тем, как предоставить материальную поддержку другим, не стоит пренебрегать оформлением расписки.

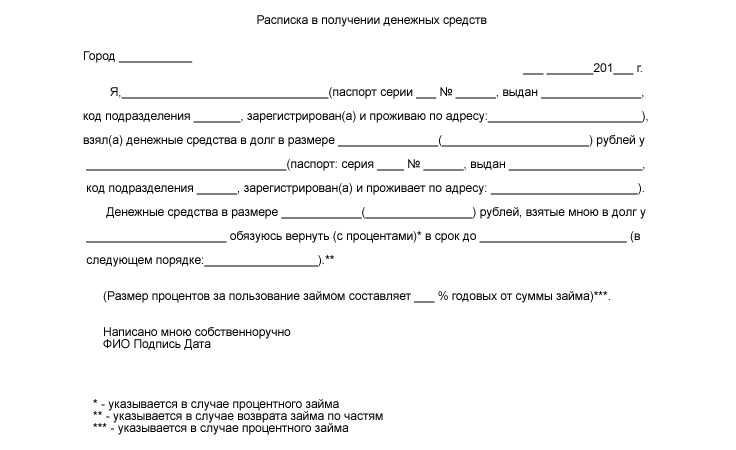

Рекомендуется писать документ от руки, не прибегая к машинной технике. Если позже возникнут разногласия, экспертиза почерка поможет доказать правоту заявителя. Документ составляется в произвольной форме, но с обязательным указанием некоторых факторов и реквизитов, среди которых следующие:

- Паспортные данные участников сделки.

- Сумма займа, написанная цифрами и прописью.

- Срок и порядок возврата денежных средств.

- Место и дата оформления бланка.

- Подписи свидетелей (при наличии) процесса.

При написании документа не допускаются исправления и зачеркивания. Копия расписки юридической силы не имеет. Полными правами обладает лишь оригинал. Подписи сторон должны совпадать с паспортными образцами. В противном случае доказать факт передачи денег будет трудно. Расписка подготавливается в единственном экземпляре, остается у кредитора в течение всего периода погашения.

Написание расписки со стороны займодателя

Погашение ранее полученных денежных средств также необходимо подтвердить письменно. Иначе недобросовестные кредиторы могут попробовать изъять сумму повторно, пользуясь оставшимся на руках документов. Ситуация в таком случае будет для заемщика весьма неприятной, если доказательства факта выплаты не будут представлены.

Важно знать, как грамотно подойти к процедуре возврата средств. Допускается 3 варианта развития событий:

- При погашении задолженности частями уместно формировать документ при каждой выплате средств. Образец расписки о возврате денежного долга должен содержать сумму и дату операции.

- Если сумма выплачивается единоразово, то достаточно просто отдать бывшему должнику документ, сделав на нем пометку о возврате долга. Данный факт подтверждается подписью кредитора и датой.

- Вопросов не возникнет, если просто вернуть документ займополучателю, не делая на бланке дополнительных записей.

В такой ситуации рекомендуется расписку сразу же уничтожить.

В такой ситуации рекомендуется расписку сразу же уничтожить.

Заверение расписки нотариусом

Для того чтобы придать сделке большую законную силу, многие и в 2018 году предпочитают заверять ее нотариально. Часто к этой услуге прибегают малознакомые люди. По этой причине дальнейшие споры минимизируются за счет того, что оформление документа происходило в присутствии нотариуса.

Расписку о погашении долга по образцу также допускается составить при участии третьих лиц. Однако нормы ГК РФ (статья 163) предполагают возможность нотариального заверения сделки, то есть одного лишь обязательства о возвращении недостаточно. Поэтому расписка скорее всего будет заверена как составляющая часть договора займа.

Еще один положительный момент обращения к нотариусу состоит в том, что будут проверены все пункты документов, паспорта участников. В случае обнаружения неточностей или некорректного заполнения бумаги переделываются.

Правила оформления документа и образец

Факт погашения денежных обязательств необходимо зафиксировать. Важно знать, как правильно составить расписку о возврате долга, образец которой не вызовет дальнейших сомнений при возможных конфликтных ситуациях. Следует придерживаться тех же норм, что и при составлении документа о получении денег:

Важно знать, как правильно составить расписку о возврате долга, образец которой не вызовет дальнейших сомнений при возможных конфликтных ситуациях. Следует придерживаться тех же норм, что и при составлении документа о получении денег:

- Паспортные данные участников сделки.

- Размер передаваемой суммы в счет погашения.

- Дата проведения операции.

- Отметка кредитора с его подписью о получении долга (полностью или частично).

Так же как и шаблон о передаче средств взаймы, расписку о возврате рекомендуется писать полностью вручную. Машинописный текст с одной лишь подписью может создать затруднения при распознавании почерка.

Если сроки по возврату долга были заранее не оговорены, то кредитор вправе потребовать свои средства в течение 30 дней с момента обращения. Если же обязательства не будут погашены вовремя, то многие обращаются за помощью к мировым судьям. Срок исковой давности по данным вопросам 3 года со дня возникновения задолженности.

Каких-либо четких требований к бланку законодательство не предъявляет. Нет необходимости заверять документ и нотариально. Все дополнительные действия осуществляются по желанию сторон.

О правилах составления расписки будет рассказано в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Расписка в получении денег от покупателя за возврат товара

Прочитайте другие статьи о возврате товаров:

Составить договор аренды квартиры в Москве, заказать по низкой цене

Договор аренды квартиры необходимо заключать между собственником жилья и квартиросъёмщиком, чтобы исключить дальнейших спорных ситуаций. Такой договор будет считаться официальным документом.

Договор аренды квартиры: особенности

Договор аренды квартиры оформляется в письменном виде и содержит в себе условия, согласно которым собственник передаёт в аренду квартиросъёмщику своё жильё (ст. 673 678 682 ГК РФ). Предметом договора служит жильё, передаваемое во временное пользование. Для начала необходимо оформить договор.

673 678 682 ГК РФ). Предметом договора служит жильё, передаваемое во временное пользование. Для начала необходимо оформить договор.

Что входит в содержание договора:

- Данные владельца квартиры, реквизиты паспорта, прописка. В дальнейшем будет являться арендодателем.

- Данные квартиросъёмщика. Реквизиты паспорта, прописка. В дальнейшем будет считаться арендатором.

- Точное местоположение съемной квартиры.

- Срок аренды.

- Указание наличия мебели, бытовой техники и всего, чего захочет указать арендодатель.

- Обязанности сторон.

- Указание суммы оплаты за квартиру, которая заранее была оговорена в договоре аренды квартиры.

- Порядок оплаты. В какие сроки вносить плату, куда и кому переводить деньги.

- Права каждой стороны.

- Ответственность сторон.

- Порядок изменения и расторжения договора.

- Подпись каждой из сторон в конце документа.

Условия в квартире, которая будет служить для сдачи, должны соответствовать определённым требованиям и быть пригодна для проживания, согласно статье 673 ГК РФ.

Особенности договора аренды квартиры

Положения, указанные в статье 679 ГК РФ, свидетельствуют об определенных нормах, которым должна соответствовать квартира. Площадь не должна быть меньше 12 кв.м. на одного человека.

СПРАВКА: Если возникает нарушение какого-либо пункта, у арендодателя есть право расторгнуть договор. Например, жилье не оплачивалось арендатором более чем два раза.ст. 619 ГК РФ

Собственник жилья обязан исполнять ряд пунктов:

- Сдавать жильё вовремя и в соответствующем виде. ст. 611 ГК РФ

- Если в ходе эксплуатации жилья квартиросъемщиком появляются недостатки, препятствующие комфортной жизни, арендодатель должен устранить их. ст. 612 ГК РФ

- Делать за свой счёт капитальный ремонт. ст. 616 ГК РФ

Права арендатора:

- Потребовать возместить убытки, нанесённые жилью.

ст. 611

ст. 611 - Только с согласия собственника жилья, сдавать квартиру в субаренду.ст. 615 ГК РФ

- Если квартиросъёмщик обнаружил недостатки, которые не были указаны в договоре, то он вправе потребовать снизить арендную плату, либо возместить деньги, потраченные на ремонт.

Важно! В статье 675 ГК РФ указано правило, которое защищает права как арендатора, так и арендодателя. Если меняется правообладатель квартиры, договор не может быть расторгнут или изменяться в одностороннем порядке. Просто происходит смена нанимателя.

Порядок подписание договора

Чтобы обезопасить себя (арендатора) от нежелательных проблем, до подписания договора необходимо проверить паспорт владельца квартиры и документы на жилье. Договор аренды квартиры стоит подписывать только с собственником жилья, либо его официальным представителем.

После составления договора, у каждого остается по экземпляру, заполненному от руки. Когда договор подписан, к квартиросъемщику переходит право пользования не только самой квартирой, но и мест общего пользования: подъездом, лестничной площадкой и т. д.

д.

После того, как документы подписаны, арендатор производит оплату за месяц. Если присутствовал агент, то ему тоже оплачиваются услуги, при необходимости.

Составить договор найма (аренды) квартиры в Москве по низкой цене

Рынок недвижимости пестрит объявлениями о сдаче квартиры в наем. Как говорится, спрос порождает предложение, а это значит, что желающих снять квартиру ещё больше. Статья расскажет вам, как урегулировать этот процесс с точки зрения права.

Содержание договора аренды (найма) квартиры

Как правило, основные параметры договора найма квартиры отражены в Гражданском кодексе РФ, а именно в главе 35 «Наем жилого помещения». Для грамотного оформления типового бланка необходимо указать следующие сведения:

- Ф. И. О. и паспортные данные нанимателя и наймодателя (их нужно сверить с паспортом)

ВАЖНО! Возможно, в вашей квартире будут проживать не один, а сразу несколько человек (семья, например). Тогда следует добавить Ф. И. О. и паспортные данные всех, кто будет находиться в квартире.

Тогда следует добавить Ф. И. О. и паспортные данные всех, кто будет находиться в квартире.

- точные данные (адрес, этаж, номер) и параметры квартиры (площадь, количество комнат)

- права и обязанности сторон

- срок найма квартиры и стоимость за каждый промежуток времени, а также порядок оплаты.

- пересмотр платы за жилье

ВАЖНО! Обращаем ваше внимание, что в ГК РФ ч.2 ст.682 закреплено, что не допускается изменение платы за жилое помещение в одностороннем порядке. Любые изменения в стоимости сторонам следует сначала согласовать друг с другом.

- условия и порядок досрочного расторжения договора прописаны в ст. 684 ГК РФ. Логично предположить, что договор расторгается в случае неисполнения его условий одной из сторон. Так, например, наниматель может завести домашних питомцев, хотя собственник жилого помещения в договоре указал, что животных в квартире быть не должно.

Особенности оформления договора найма квартиры

«Подводным камнем» именно этого типа документов является срок сдачи квартиры. В основном квартира сдается на 1 месяц, или же на квартал – 3 месяца. Но есть исключения, когда срок найма превышает 1 год. В таком случае это регулируется ч.4 ст. 51 ФЗ «О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ НЕДВИЖИМОСТИ», а именно: договор найма на срок более 1 года нужно зарегистрировать в Росреестре в течение одного месяца после его подписания. Если договор заключается на срок менее 12 месяцев, то регистрация не требуется. Поэтому целесообразно заключать договор на 11 месяцев или 364 дня.

В основном квартира сдается на 1 месяц, или же на квартал – 3 месяца. Но есть исключения, когда срок найма превышает 1 год. В таком случае это регулируется ч.4 ст. 51 ФЗ «О ГОСУДАРСТВЕННОЙ РЕГИСТРАЦИИ НЕДВИЖИМОСТИ», а именно: договор найма на срок более 1 года нужно зарегистрировать в Росреестре в течение одного месяца после его подписания. Если договор заключается на срок менее 12 месяцев, то регистрация не требуется. Поэтому целесообразно заключать договор на 11 месяцев или 364 дня.

Порядок подписания договора найма квартиры

Договор следует распечатать в двух экземплярах и заверить обеими сторонами. Регистрация договора аренды, то есть внесение соответствующей записи в ЕГРП — Единый госреестр прав, нужна только в случае арендного периода свыше 1 года (об этом написано выше), или если одной из сторон выступает юр. лицо.

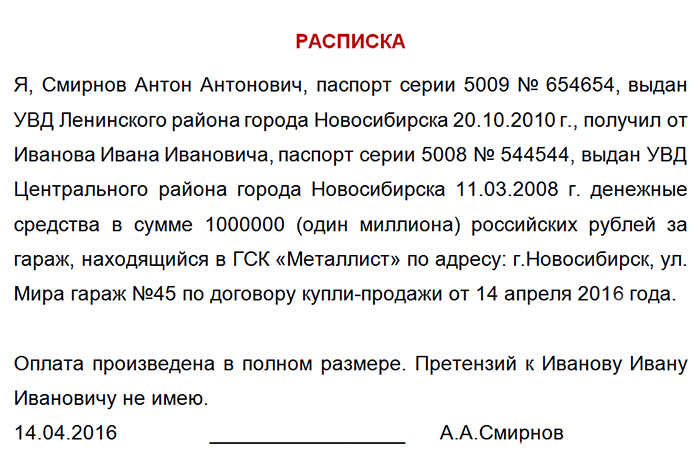

Расписка в получении денег за гараж образец

Записки, справкиПродажа гаража оформляется договором купли-продажи, который заключается между продавцом и покупателем. В договоре стороны оговаривают все особенности и условия сделки, в числе этих условий – порядок внесения оплаты за гараж.

В договоре стороны оговаривают все особенности и условия сделки, в числе этих условий – порядок внесения оплаты за гараж.

Покупатель, оплатив стоимость гаража продавцу, желает получить документ, который подтвердит факт передачи денег и, соответственно, исполнение обязательств по договору. Если продавец гаража – это физическое лицо, то единственный документ, который он может предоставить покупателю – это расписка в получении денег за гараж, образец такого расписки предлагаем скачать ниже по ссылке.

Расписка, написанная продавцом, прикладывается к экземпляру договора купли-продажи покупателя. Покупателю следует проверить правильность написания расписки, грамотность формулировок текста. Только правильно написанная расписка может послужить в суде доказательством передачи денег за гараж.

Как правильно написать расписку, читайте здесь.

Скачать образцы других расписок:

- В получении денег за автомобиль – образец;

- В получении денег за квартиру – образец;

- В получении денег в долг – скачать.

Как написать правильно расписку

Расписка в получении денег за гараж оформляется от лица продавца имущества, который получает денежные средства.

Следует на любом листе бумаги написать, что продавец получил денежные средства от покупателя в определенном размере. Приводятся сведения о продавце и покупателе – ФИО, паспортные данные. Сумма денег пишется цифрами и прописью.

Особое внимание следует уделить наличию фразы о том, за что получены деньги – должно быть прописано «за гараж по договору купли-продажи №__ от ____». При чем пишется адрес гаража, его номер, наименование гаражного кооператива, к которому он принадлежит.

Закончить текст расписки следует фразой о том, что продавец претензий к покупателю не имеет.

Расписка подписывается лично получателем денег.

Передача денежных средств должна производиться в присутствии двух свидетелей, которые должны также поставить свои подписи на расписке и указать свои ФИО и паспортные данные. При необходимости могут быть приложены копии паспортов свидетелей.

При необходимости могут быть приложены копии паспортов свидетелей.

Только оформленная таким образом расписка позволит покупателю при необходимости отстоять свои права.

Скачать образец

Расписка в получении денег за гараж образец – скачать.

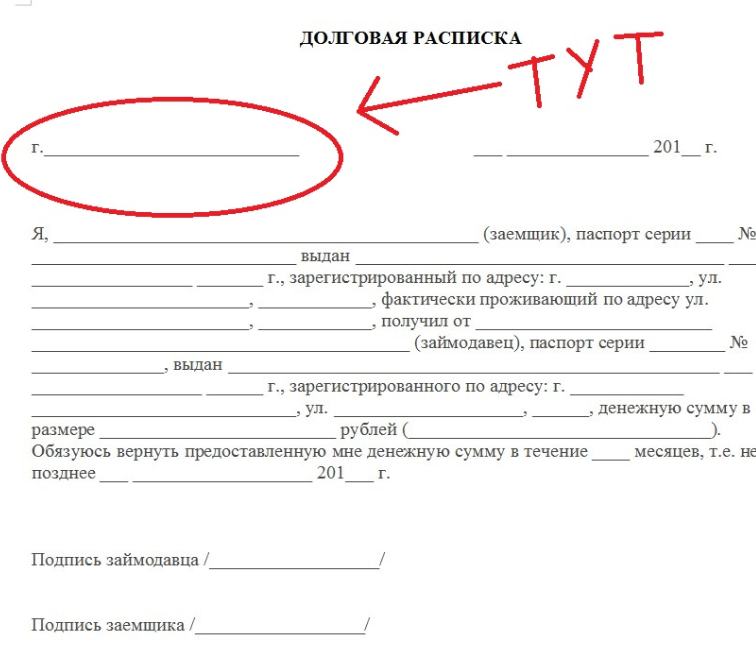

Долговая расписка — Как правильно написать расписку

Если решились дать или взять деньги в долг, то стоит изучить небольшую, но полезную информацию об этом процессе, а также о том, как правильно написать расписку.

В постановлении от 08.07.2019 по делу №524 / 4946/16-ц Верховный Суд отметил, что расписка как документ, подтверждающий долговое обязательство, должен содержать условия получения заемщиком в долг с обязательством его возврата и даты получения средств.

Поэтому по делам о взыскании долга по договору займа истец должен подтвердить свое право требовать от ответчика исполнения долгового обязательства, а суд должен установить наличие между истцом и ответчиком правоотношений по договору займа, исходя из действительного содержания и достоверности документа, на основании которого доказывается факт заключения договора займа и его условий.

Статья 1046 Гражданского кодекса Украины. Договор займа.

1. По договору займа одна сторона (заимодатель) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или такое же количество вещей того же рода и качества.

Договор займа считается заключенным с момента передачи денег или других вещей, определенных родовыми признаками.

Статья 1047 ГКУ. Форма договора займа

-

Договор займа заключается в письменной форме, если его сумма превышает не менее чем в десять раз превышает установленный законом размер необлагаемого минимума доходов граждан, а в случаях, когда заимодавцем является юридическое лицо, — независимо от суммы.

- В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему заимодателем определенной денежной суммы или определенного количества вещей.

Анализируйте судебный акт: Розписка про отримання в борг грошових коштів є документом, який боржник видає за договором позики, підтверджуючи як його укладення, так і умови договору, і засвідчуючи отримання грошей (ВС/КЦС, №604/1038/16-ц,12.09.19)

«Только расписка о получении средств, а не любая…»

Постановлением от 22.08.2019р. по делу № 369/3340/16-ц ВС указал, что по своей сути расписка о получении в долг денежных средств является документом, который выдается должником Заимодателю по договору займа после получения средств, подтверждая как факт заключения договора и содержание условий договора, так и факт получения должником от Заимодателя определенной денежной суммы.

При этом факт получения средств в долг подтверждает не любая расписка, а именно расписка о получении средств, из содержания которой можно установить, состоявшейся определенной суммы средств от Заимодателя к заемщику.

В деле, которое рассматривалось Верховный Суд указал на недоказанность существования между сторонами правоотношений по договору займа, поскольку по распиской ответчик лишь обязался отдать истцу денежные средства после продажи земельного участка, а не вернуть полученную в долг сумму денег.

Анализируйте судебный акт: ВСУ скасував рішення трьох інстанцій і відмовив особі у поверненні 500тис. $ оскільки боргова розписка не містила зобов’язання боржника про повернення коштів (Постанова ВСУ від 11 листопада 2015 року у справі № 6-1967цс15)

Расписка, как подтверждение сделки

Ранее, в Постановлении, ВСУ от 13 декабря 2017 по делу №309 / 3458/14-ц определил следующее.

Раніше, в Постанові, ВСУ від 13 грудня 2017 по справі №309/3458/14-ц визначив наступне.

Статьей 202 ГКУ — сделкой является действие лица, направленное на приобретение, изменение или прекращение гражданских прав и обязанностей. Сделки могут быть односторонними и двух- или многосторонними (договоры).

Согласно ч.ч.1 и 2 ст.207 ГК (в редакции, действующей на момент заключения договора займа) сделка считается совершенной в письменной форме, если его содержание зафиксировано в одном или нескольких документах, в письмах, телеграммах, которыми обменялись стороны . Сделка считается совершенной в письменной форме, если он подписан его стороной (сторонами). Сделка, совершаемая юридическим лицом, подписывается лицами, уполномоченными на это его учредительными документами, доверенностью, законом или другими актами гражданского законодательства, и скрепляется печатью.

По своей сути расписка о получении в долг средств является документом, который должник выдает Заимодателю по договору займа, подтверждая, как его заключения, так и договора, а также свидетельствуя получения от Заимодателя определенной денежной суммы или вещей.

Итак, исследуя долговые расписки или договора займа, суды должны проявлять настоящую правовую природу заключенного договора, а также давать оценку всем имеющимся доказательствам и в зависимости от установленных результатов — делать соответствующие правовые выводы.

Свидетели

В своём Постановлении от 18.07.2018 делу №143/280/17 о взыскании суммы долга Верховный суд Украины, указал, что ст.59 ГПК Украины (в ред.2004г.) что может быть подтверждена лишь соответствующими доказательствами, а значит факт исполнение обязательства по договору займа, не может быть доказан с помощью объяснений стороны и показаний свидетелей.

Кроме того, в Постановлении ВСУ обозначил, что объяснениями стороны и показаниями свидетеля не может доказываться факт исполнения обязательства по договору займа. Поэтому ссылки ОСОБА_2 на нарушение судом его права на защиту от предъявленных к нему безосновательных исковых требований являются необоснованными. Наличие у истца долгового документа — расписки ответчика свидетельствует о невыполнении им взятых на себя обязательств.

Анализируйте судебный акт: Невірно складена боргова розписка перетворила договір займу на договорі зберігання (ВС/КЦС № 295/11438/16-ц від 31. 01.2019)

01.2019)

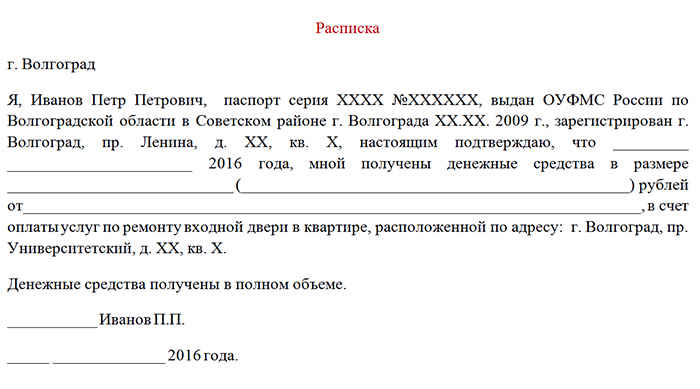

Как правильно написать расписку и что обязательно должно быть в ней указано?

- Наименование документа – «Расписка»;

- Фамилия, имя, отчество сторон сделки т.е. Заимодателя и Заемщика;

- Идентифицирующие данные, например, регистрационный номер учетной карточки плательщика налогов, номер паспорта и когда и кем он был выдан;

- Сумма денег или иной предмет займа;

- Срок займа;

- Дата, а также место составления расписки, передача денег или иных предметов займа, личная подпись Заемщика и Заимодателя;

- Расписка пишется желательно собственноручно заемщиком.

- Другая информация, которую стороны сочтут важной при этой сделке.

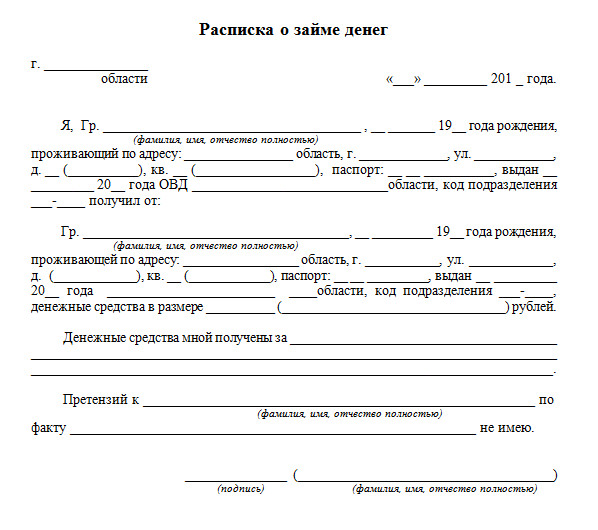

Образец (пример) расписки

Я, Фамилия Имя Отчество (Заемщик), дата и год рождения, проживающий по адресу:, (регистрационный номер учетной карточки плательщика налогов, номер паспорта и когда и кем он был выдан), даю данную расписку Фамилия Имя Отчество (Заимодатель), дата и год рождения, проживающий по адресу:

(регистрационный номер учетной карточки плательщика налогов, номер паспорта и когда и кем он был выдан) о том, что заемщик получил от Заимодатель в долг денежную сумму в размере (размер долга прописью), наличным способом.

Я, Фамилия Имя Отчество – обязуюсь вернуть долг Фамилия Имя Отчество — в полном объеме, в сумме в срок до 31 мая 2020 года.

Расписка написана мной собственноручно «» 2019 года.

ФИО Заемщика

(подпись)

ФИО Заимодателя

(подпись)

Анализируйте судебный акт: Факт отримання коштів у борг підтверджує не будь-яка розписка, а саме розписка про отримання коштів, зі змісту якої можливо установити, що відбулася передача певної суми коштів саме в позику (ВС/КЦС, справа № 369/3340/16-ц,22.08.19)

Если не определён срок исполнения обязательства и применение ст.625 ГК

Иногда в расписке не указывается дата возврата средств. Поэтому, в этом случае необходимо исходить из требований ч.2 статьи 530 ГК Украины, если срок (период) выполнения должником обязательства не установлен или определен моментом предъявления требования, кредитор имеет право требовать его выполнения в любое время. Согласно части 1 статьи 1049 ГК Украины, Заемщик обязан возвратить заимодавцу заем в установленный срок, а если срок не установлен, в течение 30 дней со дня предъявления заимодавцем требования об этом.

Согласно части 1 статьи 1049 ГК Украины, Заемщик обязан возвратить заимодавцу заем в установленный срок, а если срок не установлен, в течение 30 дней со дня предъявления заимодавцем требования об этом.

Итак, необходимо направить требование заемщику о возврате средств и направить ее почтовой связью (заказным письмом с уведомлением о вручении или ценным письмом с описью вложения) или вручить лично должнику. В этом случае, вернуть заем заемщик обязан в течение 30-ти дней.

В случае, не выполнения обязательств по возврату суммы займа, согласно ч.2 ст.625 ГК Должник, который просрочил выполнение денежного обязательства, по требованию кредитора обязан уплатить сумму долга с учетом установленного индекса инфляции за все время просрочки, а также три процента годовых от просроченной суммы, если иной размер процентов не установлен договором или законом. В этом случае, также необходимо либо по почте, либо лично направить должнику требование об уплате 3% и инфляции за все время просрочки.

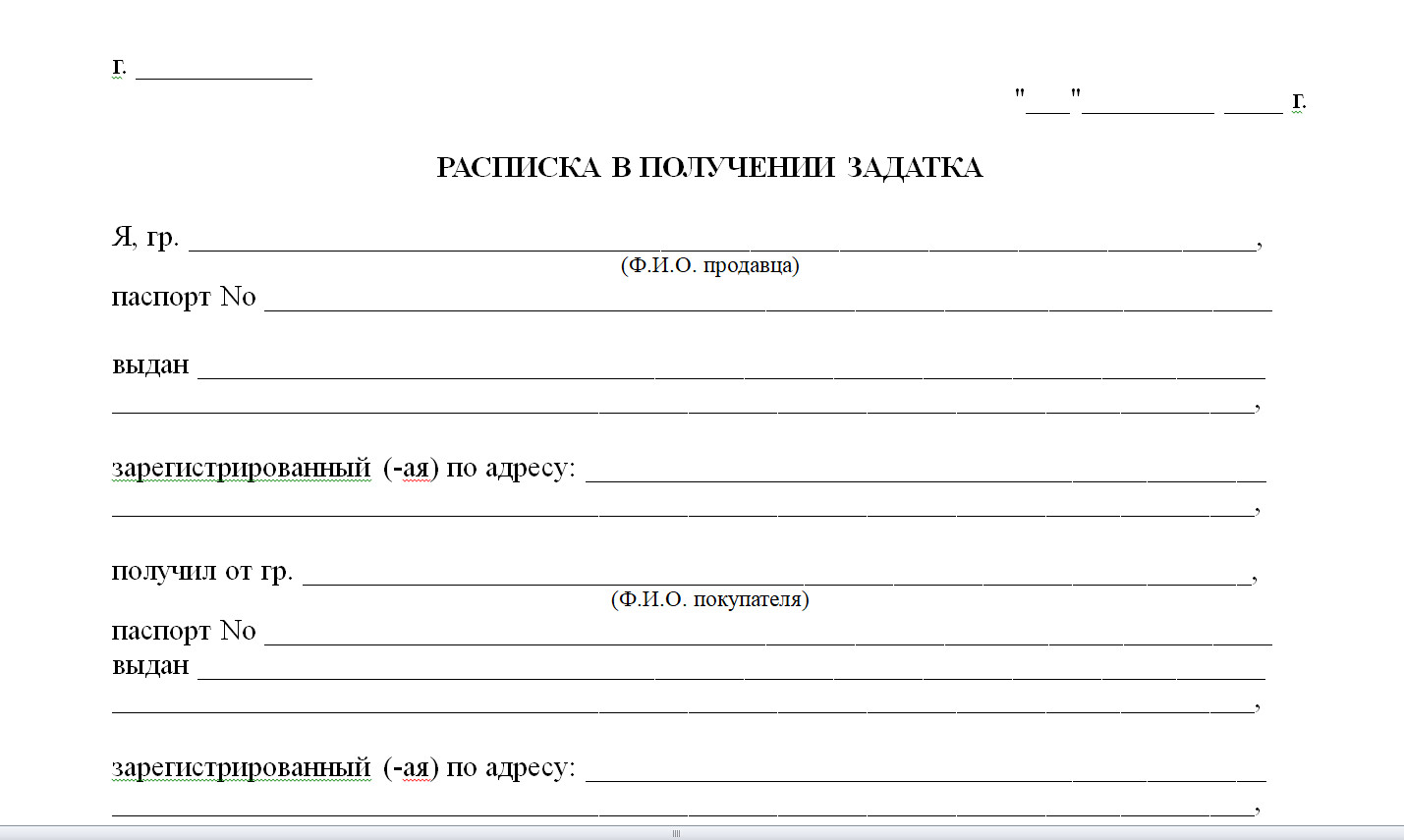

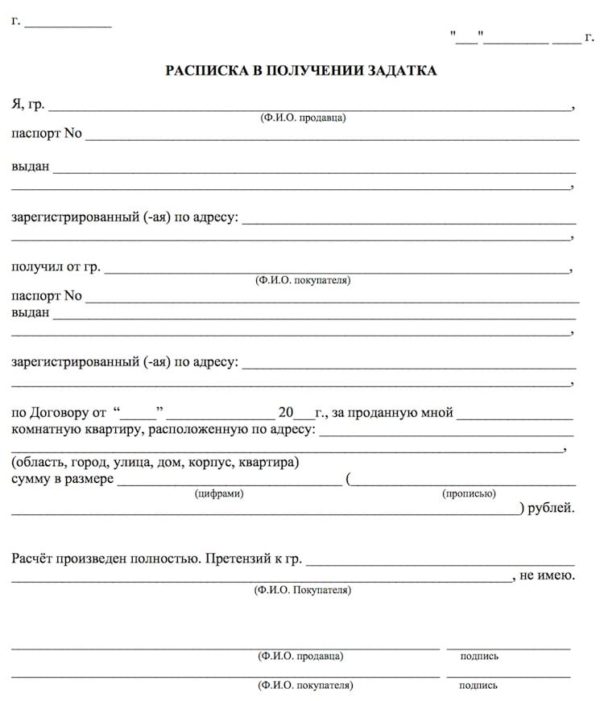

Расписка о получении задатка

Расписка нужна не только для получения денег в долг, но и, например, в случае получения задатка, скажем при купли-продажи недвижимости.

Рассмотрим для начала правовые понятия некоторой терминологии этой области.

Ч.1 статьи 570 Гражданского кодекса Украины. Понятие задатка.

Задатком является денежная сумма или движимое имущество, которое выдается кредитору должником в счет причитающихся с него по договору платежей, в подтверждение обязательства и в обеспечение его исполнения.

Расписка о получении задатка, составляется по такой же форме, которая указана выше, однако кроме всего должна в себе содержать указания того, что деньги, полученные именно в качестве задатка и переданы в обеспечение исполнения договора (сделки), а сторонами в расписке должны быть те же стороны, что и по договору.

СОВЕТЫ Заемщику

Позичальнику, особі, яка отримала гроші в борг, слід звернути увагу на наступне.

Заемщику, лицу, которое получило деньги в долг, следует обратить внимание на следующее.

При получении денег в долг обязательно определяйте условие платности или бесплатности займа.

Согласно статьи 1048 ГКУ — Проценти по договору займа, если договором не установлен размер процентов, их размер определяется на уровне учетной ставки Национального банка Украины.

То есть, если стороны договорились о том, что средства берутся без уплаты процентов, а в расписке об этом не указано, то Заимодатель в будущем сможет через суд взыскать с заемщика плату за пользование деньгами. Поэтому, если заем бесплатный, при составлении расписки следует обязательно указывать, что Заимодатель не будет иметь права на получение процентов от суммы займа.

При возврате долга полностью или частично обязательно берите письменную расписку с Заимодателя о получении им денег.

Важно, чтобы такая расписка содержала сведения о том, что средства Заимодатель получил от заемщика именно в счет погашения долга по расписке или договору, по которым были получены средства в долг, согласно расписке «от…».

Аналогичное положение и в займе в иностранной валюте. В расписке необходимо четко указать, в какой валюте, подлежит долг возврату и изменению (увеличению) в случае колебания курса валюты.

В данной статье собрана краткая и наиболее важная информация, относительно рассматриваемой темы – расписки, но при возникновении других неописанных в статье вопросов стоит обращаться за подробной консультацией к адвокату, который сможет не только ответить на вопросы, но и при необходимости, профессионально сопроводить сделку (заключение и исполнение договора).

Автор консультации: Анферова К.С.

директор, адвокат АБ «Катерины Анферовой»

Источник: Юридический портал Протокол

Анализируйте судебный акт: Верховний Суд відмовив у стягненні 431 250 доларів США з підстав іншої правової природи розписки (ВС/КЦС № 367/7135/16-ц від 05.09.2018р)

Как правильно писать расписку

Для этого существует расписка — документ, который подтверждает факт получения чего-либо. Различают разные типы расписок, которые подтверждают оплату услуги или товара, передачу имущества другому лицу на сохранение, но наиболее распространенной является долговая расписка.

Различают разные типы расписок, которые подтверждают оплату услуги или товара, передачу имущества другому лицу на сохранение, но наиболее распространенной является долговая расписка.

Взыскание одолженных денег через суд на основе долговой расписки, является законным и реальным делом, но для этого нужно правильно ее составить. Ведь бывают случаи, когда малейшая ошибка может повернуть дело в суде не в Вашу пользу. Потом вернуть деньги на законных основаниях будет невозможно.

Является ли расписка юридическим документом, или это просто лист бумаги? Давайте разберемся.

Юридическая сила расписки. Нужен ли нотариус?

Написанная от руки расписка, с учетом всех правил и необходимой информации, имеет полную юридическую силу. Главным условием является четкое указание кто, кому и что одолжил.

Расписки бывают обычными рукописными и официально заверенными нотариусом. По возможности, лучше составить официальную расписку и заверить ее у нотариуса. Так в суде будет легче и быстрее доказать подлинность расписки и лиц, которые ее составляли. Но это понесет за собой дополнительные финансовые расходы на услуги нотариуса в размере 600-1500 грн.

Так в суде будет легче и быстрее доказать подлинность расписки и лиц, которые ее составляли. Но это понесет за собой дополнительные финансовые расходы на услуги нотариуса в размере 600-1500 грн.

Обычная расписка написанная от руки также служит официальным документом, даже без заверения нотариуса. Рекомендуем предоставить возможность заемщику лично составить расписку, так в судебном разбирательстве будет легче доказать подлинность и авторство документа с помощью почерковедческой экспертизы.

В случае передачи денежных средств и подтверждения данного факта в виде письменной расписки без заверения нотариуса, на Вас ложится груз ответственности за наличие всей информации, необходимой для юридической силы документа.

Что должно быть указано в расписке?

Обязательные шесть пунктов, которые должны быть в каждой расписке. Подробней о каждом из них мы напишем ниже. Стоит заметить, что это не общие правила указанные в Законе Украины, а собранные рекомендации, которые помогут Вам в случае судебных разбирательств отстоять свои права и вернуть деньги.

- Полная информация о кредиторе и должнике. В этот список входят ФИО, серия и номер паспорта, организация, которая его выдала, место прописки, а также идентификационный код. Указать только фамилию и имя недостаточно.

- Сумма займа. Этот пункт запишите цифрами и прописью, чтобы не было возможности его исправить.

- Срок возврата долга. Укажите точную дату, когда должник обязан вернуть денежные средства. Также можете указать процент начисления пени, в случае несвоевременной оплаты. Если в расписке нет даты возвращения долга, считается, что вернуть деньги заемщик обязан на протяжении 30 дней после предъявления ему требования уплаты в письменном виде.

- Дата и факт передачи денежных средств. Будьте здесь внимательны! Вы должны четко прописать, что данная расписка подтверждает факт получения денег в момент ее подписания заемщиком. Бывали случаи, когда в суде заемщик сообщал, что расписка подписана о займе, но денег он не получал, а это значит, что возвращать он ничего не должен.

- Укажите цель передачи средств. Четко пропишите, что “деньги даны в долг”. В противном случае заемщик может заявить, что брал деньги на коммерческую деятельность, что сопровождена с риском, который не оправдался. Деньги, данные для коммерческих операций, возвращению не подлежат. Или просто заявит, что передача средств заемщику была с целью подарка либо возвращение долга.

- Дата составления документа и подпись заемщика с указанием фамилии.

Как правильно писать расписку

Очень важно соблюсти все вышеизложенные пункты для своевременного возвращения средств. Конечно, в большинстве случаев дело не доходит до суда, и деньги возвращаются в срок, но правильно оформленная расписка добавляет уверенности кредитору и ответственности заемщику, что способствует успешному завершению сделки.

Тонкости процесса

- Наличие свидетелей не является обязательным, но может Вам помочь в случае судебных разбирательств.

Если при составлении расписки присутствуют свидетели, укажите их паспортные данные и попросите расписаться.

Если при составлении расписки присутствуют свидетели, укажите их паспортные данные и попросите расписаться. - Расписка может быть составлена на украинском языке и на русском. Но при возможности лучше писать ее на украинском.

- Будьте внимательны, срок действия расписки ограничен тремя годами.

- Расписку можно напечатать на компьютере, но обязательно проверьте наличие подписи и фамилии от руки заемщика. Такой документ лучше всего заверить у нотариуса для полной безопасности.

- Желательно составлять расписку в двух экземплярах и подписать их. Таким образом у Вас на руках будет оригинал с подписью всех сторон.

- Обязательно сверьте данные с паспортом, ведь может обычная ошибка или хитрость заемщика сыграть против Вас. Обратите особое внимание на подпись, совпадает ли она с паспортом.

- Для большей гарантии возьмите ксерокопию паспорта и идентификационного кода заемщика, с его надписью “копия верна (дата + подпись)”

- Укажите город, где была составлена расписка.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

Пример правильной расписки

Расписка

г. Киев 10 марта 2018 года

Я, Василенко Антон Андреевич, паспорт НЮ 123456, выдан 19 июля 1987 года, Соломенским РО ГУМВД города Киева, прописан – г.Киев, ул. Владимирская, д.11, кв.25, идентификационный код 0987654321, беру в долг у гражданина Качуренко Богдана Константиновича паспорт НС 145323, выдан 22 октября 1982 года, Дарницким РО ГУМВД города Киева, прописан – г.Киев, ул. Олеся Гончара, д.8, кв.11, идентификационный код 3485939402 – 100.000 гривен (сто тысяч гривен) сроком на 1 (один) год. Обязуюсь возвратить долг до 07.03.2019 г. Деньги получил в полном объеме при подписании расписки.

Расписка написана мной собственноручно.

Василенко Антон Андреевич (подпись заемщика)

При передаче денег присутствовали свидетели:

Я, Кондратенков Борис Андреевич, паспорт ПА 232481, выдан 07 сентября 1992 г. Днепровским РО ГУМВД города Киев, прописан — г. Тернополь, ул. Бродська, д.16, кв.23, идентификационный код 2304300593 подтверждаю факт передачи денег и свидетельствую о добровольном написании без принуждения и обременений.

Днепровским РО ГУМВД города Киев, прописан — г. Тернополь, ул. Бродська, д.16, кв.23, идентификационный код 2304300593 подтверждаю факт передачи денег и свидетельствую о добровольном написании без принуждения и обременений.

Кондратенков Борис Андреевич (подпись свидетеля)

Вывод

Написать расписку не сложно, главное соблюдать простые, но важные правила. В компании Cronvest наши юристы помогут Вам на всех этапах оформления кредита под залог авто или недвижимости. Включая написание расписки и подписание всех документов.

Как написать официальную квитанцию о деньгах | Small Business

Квитанция — это документ, подтверждающий, что кто-то дал деньги в обмен на товары или услуги. Таким образом, официальная квитанция о деньгах является юридически признанным материальным документом, используемым в качестве доказательства того, что деньги были предоставлены для транзакции. Квитанции используются для подтверждения права собственности на товар, подтверждения погашения долга или требования компенсации за дефектные товары при определенных условиях ведения бизнеса. Предварительная квитанция — это уникальный тип квитанции, которая выдается, когда коммерческая сделка не завершена.

Предварительная квитанция — это уникальный тип квитанции, которая выдается, когда коммерческая сделка не завершена.

Поместите копировальную бумагу между оригиналом квитанции и копией квитанции, которая останется в книге квитанций после того, как вы оторвете оригинал квитанции. Вам необходимо четко зафиксировать детали квитанции в копии для дальнейшего использования и сверки при составлении отчетов о продажах, подаче налоговой декларации и во время аудита. Заполните имя человека, который приобрел товар, в части «Имя» на квитанции и введите дату.

Перечислить товары и услуги, оказанные по сделке, в разделе товарной квитанции.Укажите количество приобретенных товаров и их стоимость в разделах «Количество» и «Цена» соответственно.

Добавьте общую стоимость всех товаров и услуг, которые вы предоставили, и укажите общую сумму в разделе «Итого» официального чека. Убедитесь, что вы написали знак валюты, а также полную сумму, включая центы. Например, вы должны указать общую сумму транзакции в размере 467,25 доллара в точности так, как она есть, поскольку отсутствие символа цента или валюты может сделать информацию о квитанции неполной.

Укажите, является ли полученная сумма полной или частичной оплатой. Если это частичный платеж, вычтите сумму частичного платежа из общей суммы квитанции и запишите разницу как непогашенный остаток. Также покажите способ оплаты, то есть наличные, чек, PayPal, платежный ваучер или кредитную карту. Убедитесь, что все записи в квитанции верны, прежде чем проштамповать и подписать квитанцию.

Ссылки

Советы

- Заполните форму в двух экземплярах, чтобы компания сохранила документацию о проведенной транзакции.

Предупреждения

- Неправильный ввод общих затрат приведет к убыткам, если введенная сумма меньше фактической стоимости товаров или услуг.

Писатель Биография

Пол Мерчант начал писать в 2005 году. Его статьи публиковались в «Журналах JSTOR» и «Журналах управления Wileys». Он является сертифицированным бухгалтером и квалифицированным экспертом по управлению проектами. Мерчант имеет степень бакалавра искусств в области коммуникации Университета Найроби.

Шаблон квитанции — заполнить онлайн, для печати, заполняемый, пустой

Кому нужен заполняемый кассовый чек?

Квитанция об оплате часто требуется, когда физическое или юридическое лицо, будь то поставщик услуг или продавец товаров, получает платеж от покупателя. Таким образом, кассовый чек — это документальное подтверждение продажи / покупки определенного продукта или услуги. Этот документ важен не только для продавцов или поставщиков услуг, но и для клиентов или потребителей.В случае соответствия требованиям или обмену последний может ссылаться на кассовый чек как на доказательство покупки.

pdfЗаполнение формы делает заполнение кассовых чеков простым, быстрым и доступным онлайн в любом месте и для всех.

Для чего нужна форма кассового чека?

Как уже упоминалось выше, кассовый чек — это выписка, подтверждающая, что либо конкретный товар был продан, либо была оказана услуга за определенную сумму платежа. Квитанции должны выдаваться каждым хозяйствующим субъектом, занимающимся продажей товаров или оказанием услуг.

Прилагаются ли к кассовому чеку другие формы?

В большинстве случаев кассовый чек является достаточным доказательством сделки купли-продажи. Однако, если указанный товар подразумевает определенные гарантийные случаи, гарантийный сертификат также должен быть выдан покупателю.

Когда должен быть получен кассовый чек?

Квитанция выдается в момент покупки.

Как мне заполнить кассовый чек?

Чтобы заполнить форму кассового чека, вам необходимо предоставить:

- Дата

- Плательщик

- Адрес, по которому производится оплата

- Сумма платежа (в долларах)

- Товар или услуга оплачены по

- Итого к оплате

- Выплаченная сумма

- Остаток к оплате

- Форма оплаты (наличные, чек, денежный перевод)

- Лицо, получившее платеж

Куда отправить кассовый чек?

Один экземпляр кассового чека выдается покупателю; другая копия хранится в финансовой отчетности компании-продавца. Далее каждый чек будет использоваться при подсчете прибыли компании за определенный период.

Далее каждый чек будет использоваться при подсчете прибыли компании за определенный период.

Разница между счетом-фактурой и квитанцией

Когда вы продаете товары или услуги, вам необходимо создать запись о транзакции. В зависимости от ситуации вы либо выставляете клиентам счет, либо квитанцию. В чем разница между счетом-фактурой и квитанцией? Разбирайтесь в различиях между счетом-фактурой и квитанцией, чтобы избежать путаницы.

Счет-фактура против квитанции

Как счета-фактуры, так и квитанции представляют собой бумажные или электронные квитанции, в которых подробно описываются операции покупки.Счета-фактуры и квитанции не взаимозаменяемы. Счет-фактура — это запрос на оплату, в то время как квитанция является доказательством оплаты. Клиенты получают счета до оплаты продукта или услуги и получают квитанции после оплаты.

Счет-фактура

Компании, которые предоставляют товары или услуги клиентам до получения оплаты, отправляют счета. Счета-фактуры — это счета, отправленные клиентам после того, как они получили товар или услугу.

Счета-фактуры — это счета, отправленные клиентам после того, как они получили товар или услугу.

Счета — это запросы на оплату. Вы можете отправлять квитанции по электронной или обычной почте.Или вы можете доставить их вручную.

Вы не будете выставлять счет каждому покупателю. Счета используются для клиентов, которые:

- Сделайте покупку с кредитом магазина

- Есть план платежей

- Выставлены просроченные счета (после получения товара или услуги, например, за коммунальные услуги)

Счет-фактура — это запись, в которой подробно описывается транзакция. Он включает такую информацию, как дата создания счета, условия оплаты счета и общая сумма к оплате. Кроме того, в счете-фактуре указана контактная информация продавца и покупателя, например имя, адрес и номер телефона.

Счета-фактуры напоминают клиентам, что они должны деньги вашему бизнесу. Они важны для ускорения движения денежных средств, обеспечения оплаты и ведения финансовой отчетности для вашего бизнеса.

Пример счета

Вы продаете покупателю стиральную машину с сушилкой. Вы доставите стиральную машину и сушилку через две недели. Их оплата не производится до тех пор, пока они не получат стиральную машину и сушилку. Предоставьте клиенту счет-фактуру, чтобы показать, сколько он должен.

Квитанция

Квитанция служит доказательством транзакции.Вы даете клиентам квитанции после того, как они заплатили за товар или услугу.

Квитанции включают информацию о проданных товарах или услугах, такую как цена, количество, скидки и налоги. Они также предоставляют информацию о способе оплаты, сумме уплаты и подробностях о продавце.

Во многих случаях покупателям требуются квитанции, если они хотят вернуть товар за покупку или обменять товар. Поскольку в квитанции указаны продукты и цены, вы можете подтвердить, что покупатель приобрел товар (-ы) у вашего предприятия.По большей части вы должны предоставлять покупателям квитанцию по каждой транзакции.

Многие компании придерживаются политики возврата, согласно которой покупатели должны иметь квитанцию для возврата продукта. Вы должны решить, какую политику возврата вы хотите. Вот несколько примеров политики возврата:

- Без квитанций возвратов нет

- Кредит магазина для возвратов без квитанций

- Возвраты принимаются без квитанций

Как владелец малого бизнеса, вам необходимо хранить копии квитанций клиентов, потому что они действуют как записи.И сохраняйте все квитанции, которые вы получаете от продавцов. Эти подтверждающие документы обеспечивают точность ваших бухгалтерских книг. И вам нужны записи, если вы проходите аудит. Храните деловые квитанции не менее трех лет.

Пример квитанции

Вы продаете одежду покупателю. Они платят вам наличными в точке продажи. Вы должны предоставить им квитанцию, поскольку вы совершили продажу и приняли оплату наличными. Через неделю покупатель возвращает одну из купленных рубашек. Поскольку у них есть квитанция, вы можете подтвердить покупку и обменять рубашку на наличные.

Поскольку у них есть квитанция, вы можете подтвердить покупку и обменять рубашку на наличные.

Краткое различие между счетом-фактурой и поступлением

Итак, в чем основное отличие счета-фактуры от квитанции?

- Счет-фактура — это требование платежа. Вы выставляете счет после того, как покупатель получит свой товар или услугу.

- Квитанция является подтверждением оплаты. Вы даете квитанцию после того, как покупатель оплатил товар или услугу.

Клиенты, получившие счет, также получат квитанцию при оплате. Но покупатели, которые производят оплату в точках продаж, не получат счет-фактуру.

Ищете простой способ обработки счетов? Онлайн-бухгалтерское программное обеспечение Patriot позволяет создавать и отслеживать неоплаченные счета. Таким образом, вы можете ускорить движение денежных средств в своем малом бизнесе. И мы предлагаем поддержку в США. Попробуйте бесплатно сегодня!

Это не является юридической консультацией; Для большей информации, пожалуйста нажмите сюда.

Управление и учет денежных поступлений

Если вы владелец малого бизнеса, вы, скорее всего, будете получать от клиентов наличные.А если вы получаете платежи наличными, вам необходимо знать о регистрации денежных поступлений в ваших книгах. Итак, как вы это делаете?

Чтобы ваши книги были точными, вам необходимо разбираться в учете кассовых чеков. Читайте дальше, чтобы получить внутреннюю информацию об управлении и регистрации денежных поступлений в вашем малом бизнесе.

Что такое кассовые чеки?

Вы регистрируете денежные поступления, когда ваша компания получает денежные средства из внешнего источника, такого как клиент, инвестор или банк. И когда вы получаете деньги от клиента, вам необходимо записать сделку и отразить продажу в своем балансе.Когда вы получаете деньги от клиента, наличные деньги увеличивают (дебетуют) ваш баланс.

При регистрации денежных поступлений, увеличения или списания остатка денежных средств. Учет денежных поступлений компенсирует остаток дебиторской задолженности от продажи.

Если у вас продажа за наличные, вы несете ответственность за регистрацию кассового чека. При продаже за наличный расчет считаются следующие способы оплаты:

- Денежные средства

- Чек

- Покупки в кредит магазина

Запишите все платежи наличными в журнал кассовых чеков.И введите кассовую проводку в свой журнал продаж или книгу дебиторской задолженности.

Журнал кассовых поступлений

Журнал денежных поступлений управляет всеми поступлениями денежных средств для вашего бизнеса. Запишите все поступающие наличные в журнал.

Журнал денежных поступлений обычно включает категории продаж за наличные и кредитные категории. В свой журнал вы захотите записать:

- Дата операции

- Примечания к сделке

- Контрольный номер (если имеется)

- Количество

- Типы счетов для поступления денежных средств (например,г., дебиторская задолженность)

- Скидки без скидки

Этапы учета кассовых поступлений

Теперь, когда вы знаете о них немного больше, пора научиться вести учет денежных поступлений.

Используйте следующие шаги для правильного учета денежных поступлений в книгах малого бизнеса:

- Продажа за наличные

- Записать операцию кассового поступления

- Создайте запись продажи

1. Продажа за наличные

Прежде чем вы сможете регистрировать кассовые чеки, вам необходимо произвести продажу за наличный расчет.При продаже за наличный расчет сохраняйте все чеки. Квитанция о продаже является подтверждением того, что продажа состоялась.

Квитанция с продаж обычно включает в себя такие вещи, как имя покупателя, дату продажи, подробное описание проданных продуктов или услуг, цену каждого товара, общую сумму продажи и налог с продаж (если применимо).

Если вы принимаете чеки, не забудьте также указать номер чека в кассовом чеке. Чтобы ваши книги были максимально точными, убедитесь, что вы организовываете бизнес-квитанции с использованием системы хранения (например,g., картотечные шкафы или компьютер).

2. Запишите операцию кассового поступления

В вашем журнале кассовых чеков должна быть хронологическая запись ваших кассовых операций. Используя товарные чеки, записывайте каждую кассовую операцию в журнале кассовых чеков.

Не записывайте собранный вами налог с продаж в журнале кассовых чеков. Вместо этого вы должны записать это в журнал продаж.

3. Создайте запись продаж

Запишите свои продажи за наличные в журнал продаж как кредит и в журнал денежных поступлений как дебет.Имейте в виду, что ваши записи будут отличаться, если вы предлагаете кредит магазина или если клиенты используют комбинацию способов оплаты (например, частично наличными и кредитом).

Примеры записей в журнале кассовых чеков

Давайте взглянем на пару примеров кассовых чеков. Чтобы убедиться, что у вас есть кассовые чеки, ознакомьтесь с примерами ниже.

Продажа за наличные

Допустим, вы продаете за наличные 250 долларов своему малому бизнесу. Поскольку вы уже получили наличные в точке продажи, вы можете записать их в свои бухгалтерские книги.Опять же, вы должны записать дебет в журнал кассовых чеков и кредит в журнал продаж.

Поскольку вы уже получили наличные в точке продажи, вы можете записать их в свои бухгалтерские книги.Опять же, вы должны записать дебет в журнал кассовых чеков и кредит в журнал продаж.

Журнал кассовых расписок

Если выбран второй вариант – надо составить подробный график выплат;

Если выбран второй вариант – надо составить подробный график выплат;

В такой ситуации рекомендуется расписку сразу же уничтожить.

В такой ситуации рекомендуется расписку сразу же уничтожить.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

Если дело дойдет до суда, заседание состоится по адресу прописки должника, либо там где расписка была создана.

)

) Порядок получения доходов 97-22 гласит, что цифровые квитанции должны быть точными, легко хранимыми, сохраняемыми, извлекаемыми и воспроизводимыми. Владелец бизнеса должен иметь возможность предоставить копию в IRS.

Порядок получения доходов 97-22 гласит, что цифровые квитанции должны быть точными, легко хранимыми, сохраняемыми, извлекаемыми и воспроизводимыми. Владелец бизнеса должен иметь возможность предоставить копию в IRS. 1.

1.  ]

] © HarperCollins Publishers 1991, 1994, 1998, 2000, 2003, 2006, 2007, 2009, 2011, 2014

© HarperCollins Publishers 1991, 1994, 1998, 2000, 2003, 2006, 2007, 2009, 2011, 2014

Читать

Читать Вот основные отличия счета от квитанции:

Вот основные отличия счета от квитанции: Поставщик услуг отправит этот счет своему клиенту в качестве запроса на оплату.

Поставщик услуг отправит этот счет своему клиенту в качестве запроса на оплату. Квитанции позволяют предприятиям отслеживать все свои расходы и служат важной документацией в случае налоговой проверки. Полная запись деловых расходов в виде квитанций также может помочь предприятиям в их будущем планировании, поскольку компания может просматривать исторические данные через свои квитанции и использовать эту информацию для создания бизнес-бюджетов на основе прошлых расходов.

Квитанции позволяют предприятиям отслеживать все свои расходы и служат важной документацией в случае налоговой проверки. Полная запись деловых расходов в виде квитанций также может помочь предприятиям в их будущем планировании, поскольку компания может просматривать исторические данные через свои квитанции и использовать эту информацию для создания бизнес-бюджетов на основе прошлых расходов.

Об авторе