Рассчитать енвд для ип: Калькулятор расчета ЕНВД онлайн. Рассчитать налог в 2019 году для ИП и ООО

Основная информация о ЕНВД

Как рассчитать налог при ЕНВД, по какой формуле

Особенности расчета ЕНВД в 2018-2019 годах для ИП и компаний

Где найти пример расчета ЕНВД в 2018-2019 годах

Основная информация о ЕНВД

Прежде чем перейти к формуле расчета ЕНВД, вкратце напомним, что это за режим налогообложения. ЕНВД расшифровывается как «Единый налог на вмененный доход» и представляет собой специальный налоговый режим, порядок применения которого регулирует гл. 26.3 НК РФ. ЕНВД существует в налоговой практике страны почти 20 лет и пользуется популярностью у малого и среднего бизнеса, осуществляющего деятельность в сфере услуг.

Чтобы применять вмененку, предприниматель или организация должны соответствовать ряду критериев, определенных ст. 346.26 НК РФ: по виду деятельности, численности сотрудников и др. Кроме того, будущий «вмененщик» должен проверить, разрешен ли ЕНВД в его регионе (например, в Москве нельзя применять ЕНВД, так как этот налоговый режим здесь отменен).

Переход на вмененку добровольный: если компания оказывает услуги, по которым можно использовать спецрежим ЕНВД, то у нее остается право перейти на ЕНВД или использовать другие налоговые режимы.

ЕНВД можно совмещать с другими режимами налогообложения. Что касается налогов, плательщик вмененного дохода не платит НДС, НДФЛ (для ИП) или налог на прибыль (для организаций) по той деятельности, которая облагается ЕНВД. До 2014 года «вмененщики» не платили и налог на имущество, в настоящее время обязанность платить этот налог зависит от того, включена ли недвижимость «вмененщика» в кадастровый перечень.

«Вмененщику» пока разрешено не использовать в своей деятельности ККТ, а выдавать по просьбе клиента БСО.

Подробнее см. здесь.

Декларации плательщик вмененного налога сдает 4 раза в год – каждый квартал. Декларация ЕНВД проста в заполнении: нужно указать физический показатель, корректирующие коэффициенты, базовую доходность, КБК и ОКТМО, а также данные самой компании. Таким образом, сведения для расчета сумм к уплате вмененного налога и данные для налоговой декларации по ЕНВД совпадают.

Похожим на ЕНВД налоговым режимом является ПСН – патентная система налогообложения. Патент приобретается на ограниченный период времени, а после окончания срока его действия нужно снова подавать документы для получения патента. Стоимость патента также рассчитывается исходя из предполагаемого дохода. Чиновники предлагают ПСН как замену вмененке. У ПСН есть свои преимущества, однако в большинстве случаев расчет ЕНВД показывает, что вмененка выгоднее в силу наличия ряда особенностей, о которых вы можете прочесть в этой рубрике.

Как рассчитать налог при ЕНВД, по какой формуле

Расчет ЕНВД имеет свои нюансы: формула расчета ЕНВД включает в себя как реальные показатели бизнеса (численность сотрудников, количество единиц транспорта, площадь магазина), так и предполагаемые – месячную доходность деятельности. Это фиксированная сумма, которую рассчитывают чиновники, она меняется довольно редко. А для учета инфляционных процессов и местных особенностей деятельности используются коэффициенты-дефляторы: К1, который устанавливает Минэкономразвития, и К2 – его определяют муниципальные чиновники.

Для расчета ЕНВД необходимо знать налоговую базу. Как рассчитать налоговую базу по ЕНВД – читайте здесь.

Редко какая компания начинает свою работу с первого дня нового квартала. В связи с этим возникает вопрос: а как нужно считать вмененный налог, если фирма начала свою работу в середине месяца? Подробный ответ со ссылками на разъяснения Минфина дает статья «Если новый бизнес начат в середине месяца, ЕНВД считают только за отработанные дни».

ВАЖНО! Изменять размер вмененного налога к уплате в зависимости от фактически отработанных дней компания может только в начале своей деятельности в качестве «вмененщика» или при закрытии бизнеса на ЕНВД. Читайте подробнее об этом в материале «Вмененный доход не зависит от количества фактически отработанных дней».

Итак, вы перешли на ЕНВД и хотите знать, как без ошибок рассчитать налоговую базу по ЕНВД и оградить себя от придирок налоговых инспекторов? Тогда вам нужно прочесть эту публикацию.

У вмененки есть один несомненный плюс, благодаря которому этот спецрежим в некоторых случаях выгоднее, чем ПСН, которую также можно применять для многих видов деятельности, подпадающих под ЕНВД. Плательщик ЕНВД может уменьшить налог к оплате на сумму страховых взносов. Как это сделать, расскажет вам статья «Порядок уменьшения ЕНВД на сумму обязательных страховых взносов»

Если вы являетесь руководителем компании и хотите проверить работу ваших бухгалтеров, то вам пригодится наша статья.

Данная публикация содержит формулу расчета вмененного налога, ссылки на регулирующие расчет законодательные акты, размеры коэффициентов-дефляторов и сам калькулятор для расчета ЕНВД. Зная размер физического показателя, вы можете рассчитать налог к уплате. Калькулятор будет полезен не только руководителям, но и бухгалтерам – используйте его для проверки своих вычислений.

Особенности расчета ЕНВД в 2018-2019 годах для ИП и компаний

Расчет ЕНВД в 2017-2018 годах для ИП и организаций не претерпел значительных изменений. Главная новость, которую должны учитывать бухгалтеры в работе – значение коэффициента-дефлятора К1 на соответствующий год. Для 2017 года значение этой величины можно посмотреть в публикации «Установлены коэффициенты — дефляторы на 2017 год».

Дефлятор на 2018 год см. здесь.

Налоговая ставка по вмененному налогу определяется согласно НК РФ. Максимальная ее величина составляет 15%, но у регионов с 2016 года есть право снижения ставки до 7,5%. Подробнее о ее размере можно узнать из этой статьи.Налоговая база – обязательный элемент любого налога. Какие показатели входят в налоговую базу по ЕНВД и какие особенности нужно учесть при определении налоговой базы, расскажет публикация «Расчет налоговой базы ЕНВД в 2017 году».

А чтобы вы правильно могли рассчитать вмененный налог, мы подготовили специальный материал.

Данная публикация содержит информацию о том, как рассчитать ЕНВД для соответствующего года с приведением примеров и ссылок на нормативные акты, чтобы в случае возникновения претензий со стороны налоговых органов вы могли обосновать свои подсчеты.

Где найти пример расчета ЕНВД в 2018–2019 годах

Наша рубрика «Расчет ЕНВД» содержит не только публикации об общих правилах исчисления вмененного налога, но и разбор отдельных нюансов на примере расчета ЕНВД в определенной сфере деятельности.

Если предприниматель только открывает свой бизнес на ЕНВД, ему пригодится наша публикация «Пример расчета налоговой базы по ЕНВД в случае начала нового вида ”вмененной“ деятельности не с первого числа календарного месяца».

В большинстве розничных магазинов на стенде информации для потребителей указано, что торговая точка работает на вмененке. Почему ЕНВД для многих розничных продавцов является наиболее выгодным налоговым режимом? Ответ ищите в статье «Применение ЕНВД в розничной торговле в 2017-2018 годах».

Кризисная ситуация в российской экономике вынуждает налогоплательщиков экономить на всем. В целях снижения затрат «вмененщики» пытаются снизить размер аренды, а если это не получается, то переносят бизнес в другое помещение. Как платить ЕНВД при переезде магазина на новое место, читайте здесь.

ЕНВД в 2017-2018 годах может применяться для услуг в сфере грузоперевозок, ремонта и технического обслуживания транспортных средств, для автомоек. Подробнее о том, как применять вмененку при оказании услуг по перевозке грузов, читайте в этой статье.

А о том, какие физические показатели используются при расчете вмененного налога для станций СТО и автомоек, расскажет вам эта публикация.

Поскольку вмененку нередко совмещают с другими налоговыми режимами, например, упрощенкой или ОСН, то возникает вопрос: как учесть при расчете физического показателя численность административно-управленческого и общехозяйственного персонала (например, бухгалтеров, юристов, охранников)?

Здесь мы подготовили ответ на этот вопрос с учетом разъяснений Минфина.

Мы уже писали о том, что на ЕНВД бизнесмен может уменьшить налоговое бремя за счет уплаченных страховых взносов.

Вы также можете ознакомиться с правилами уменьшения ЕНВД на сумму страховых взносов – они представлены в статьях:

Нужно ли платить налог и подавать декларацию в случае приостановки деятельности расскажет наш материал «ФНС разъяснила, как быть с ЕНВД при приостановке деятельности».

Хотя законодательство не предусматривает расчет ЕНВД за год, налогоплательщику эта информация может потребоваться для анализа налоговой нагрузки и выбора оптимальной системы налогообложения. Поможет с расчетом ЕНВД за год наша статья «Как рассчитать ЕНВД за год-пример».

Читайте нашу рубрику «Расчет ЕНВД», будьте в курсе законодательных нововведений и предстоящих инициатив.

Как рассчитать ЕНВД за год — пример

Рассчитать ЕНВД за год — такого НК РФ не требует, но эту задачу может поставить перед собой сам налогоплательщик. Рассмотрим, зачем может понадобиться знание годовой величины вмененного налога и как можно сделать такой расчет.

ВАЖНО! Режим ЕНВД действует до 31.12.2020, а с 2021 года будет отменен.

Законодательно установленные принципы расчета ЕНВД

Какой расчет приводит декларация по вмененному налогу?

Зачем может понадобиться информация о годовом обороте ЕНВД?

Примеры расчета ЕНВД за год

Итоги

Законодательно установленные принципы расчета ЕНВД

ЕНВД — налог, не зависящий от фактически получаемых налогоплательщиком доходов. Он начисляется даже тогда, когда этих доходов нет вообще, при условии что плательщик вмененного налога не подал в ИФНС заявление о прекращении применения этого режима налогообложения.

Подробнее об этом — в материале «У вмененщика не может быть нулевых деклараций».

Объем начисляемого при применении ЕНВД налога определяют (ст. 346.29 НК РФ):

- вид осуществляемой деятельности;

- физический показатель, характеризующий этот вид деятельности;

- величина базовой доходности соответствующего физического показателя, законодательно установленная для полного месяца осуществления деятельности;

- коэффициент-дефлятор, устанавливаемый ежегодно приказом Минэкономразвития России;

- региональный коэффициент, учитывающий территориальные особенности ведения деятельности, облагаемой ЕНВД.

В качестве налогового периода для вмененного налога установлен квартал (ст. 346.30 НК РФ), и к его завершению привязываются и сдача декларации по итогам этого периода (п. 3 ст. 346.32 НК РФ), и уплата налога за квартал (п. 1 ст. 346.32 НК РФ).

Таким образом, формировать декларацию по ЕНВД за год законодательство не требует.

Какой расчет приводит декларация по вмененному налогу?

Сама форма утвержденной декларации по ЕНВД (приказ ФНС России от 26.06.2018 № ММВ-7-3/414@) содержит только то число строк для расчета налоговой базы, которое отвечает количеству месяцев в квартале. То есть расчет осуществляется помесячно.

Для каждого из месяцев расчета предусмотрена возможность корректировки величины вмененного дохода за месяцы неполного применения вмененки (п. 10 ст. 346.29 НК РФ).

Корректировка, учитывающая изменение физического показателя в течение месяца, в расчете не предусмотрена, т. к. такое изменение должно отражаться в нем с начала того месяца, в котором изменился показатель (п. 9 ст. 346.29 НК РФ).

Пример расчета ЕНВД с помощью нашего калькулятора, а также образец заполнения декларации ищите в этой статье.

Зачем может понадобиться информация о годовом обороте ЕНВД?

Величина оборота по ЕНВД за год может представлять интерес для самого налогоплательщика. Происходит это, например, в таких ситуациях:

- анализируются фактически осуществленные расходы по налогу за прошедший год, для чего рассматриваются все данные за этот период в целом;

- составляются прогнозные расчеты, касающиеся платежей по налогу на ближайший год;

- делается сопоставление налоговых нагрузок, сопровождающих разные системы налогообложения, с целью выбора оптимальной из них.

То есть целью получения подобных данных является их последующий анализ.

О том, какие аспекты характеризуют наиболее часто применяемые системы налогообложения, читайте в статье «Как организации выбрать режим налогообложения: ОСН, УСН или ЕНВД?».

Примеры расчета ЕНВД за год

Каким образом можно сделать расчет ЕНВД за год? В зависимости от цели создания и используемых данных он может делаться двумя путями:

- из фактических данных за прошедший год;

- на основании предполагаемых исходных данных.

В первом случае придется просто просуммировать данные из налоговых деклараций за все налоговые периоды прошедшего года.

Для второй ситуации нужно будет сначала спрогнозировать исходную информацию, необходимую для расчета налога по его обычной формуле. Расчет здесь может оказаться как ориентировочным, так и основанным на более точных данных. Например, возможен учет изменения физического показателя в периоде прогноза или сравнение результатов расчетов, сделанных с применением региональных коэффициентов, действующих в разных субъектах РФ.

При ориентировочной оценке расчет можно сделать, применив обычную расчетную формулу, используемую для получения величины налога за полный месяц, и умножив ее результат на 12.

Для более точной оценки можно выполнить вычисления с разбивкой периода прогноза на периоды, состоящие из определенного количества месяцев, и тогда в вышеприведенной формуле расчета число 12 будет последовательно заменяться на соответствующее число месяцев, а результат расчета по периодам просуммируется.

Если потребуется прогнозный расчет с помесячной детализацией, то он выполняется в обычном порядке, т. е. так же, как и для включения в декларацию, с той только разницей, что расчетов будет не 3, как для декларации, а 12.

Итоги

Налоговым периодом для налога на вмененный доход является квартал, по истечении которого составляется декларация и уплачивается начисленный по ней налог. Составление годовых расчетов по ЕНВД законодательством не предусмотрено. Однако получение информации о величине уплаченного налога или того, который может образоваться к уплате за год, может представлять интерес для самого налогоплательщика.

Расчет фактически уплаченной за год суммы получают простым сложением сумм налога, начисленного в декларациях. Прогнозный расчет может делаться по-разному: путем использования кратной нужному числу месяцев прогноза обычной формулы расчета, применяемой к 1 месяцу, или расчета, выполняемого с помесячной детализацией по образцу того, который приводится в декларации.

Источники:

- Налоговый кодекс РФ

- Приказ ФНС России от 26.06.2018 № ММВ-7-3/414@

Полный и бесплатный доступ к системе на 2 дня.

ЕНВД — единый налог на вмененный доход. Это специальный налоговый режим: компании или ИП платят налог не с фактического дохода, а с предполагаемого государством в этой сфере.

Диана Дёмина

разобралась с ЕНВД

Антон Дыбов

эксперт по налогообложению

От других налогов они освобождаются.

ЕНВД действует для определенных сфер бизнеса, например для розницы, общепита, бытовых услуг.

В Москве на этом режиме работать нельзя. А с 1 января 2021 года его планируют отменить и в других регионах. Но всё может измениться: сроки отодвигали уже несколько раз. Разбираемся в ЕНВД, пока не отменили.

Кто может работать на ЕНВД

Чтобы перейти на ЕНВД, есть два условия: работать в определенных сферах деятельность и соответствовать требованиям. Общие требования для ИП и ООО такие:

- Средняя численность сотрудников за предыдущий год — менее 100 человек.

- Деятельность не связана с договором простого товарищества или доверительного управления.

- Не оказывают услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Для ООО есть два дополнительных условия:

- Доля участия других юрлиц — менее 25%. Если в уставный капитал ООО вложили деньги другие компании, их доля должна быть меньше 25%.

- Не быть госучреждением, которое работает в сфере общепита. Проще говоря, школа или больница с собственной столовой перейти на ЕНВД не может.

Есть нюансы с общепитом в госучреждениях. Если школа или больница сдает столовую в аренду целиком, вместе с залом, арендующая ее компания или ИП может работать на ЕНВД. Но если арендуется помещение без зала, тогда нет.

Виды деятельности

- Ветеринарные услуги.

- Услуги по ремонту, техобслуживанию и мойке автомототранспортных средств.

- Услуги автостоянок.

- Услуги по перевозке пассажиров и грузов (не больше 20 единиц транспорта).

- Розничная торговля (торговый зал не может превышать 150 м2).

- Общественное питание (зона обслуживания не может превышать 150 м2).

- Размещение и распространение наружной рекламы и рекламы на транспорте.

- Гостиничные услуги.

- Бытовые услуги.

- Услуги по сдаче в аренду торговых мест и точек питания без залов для обслуживания посетителей.

- Услуги по сдаче в аренду земельных участков под размещение объектов торговли или общепита.

Если работаете в одной из этих сфер, можно переходить на ЕНВД. Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

С начала 2020 года нельзя применять ЕНВД, если продаете в розницу лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

абз. 12 ст. 346.27 НК РФ

подп. 38 п. 2 и подп. 1 п. 3 ст. 346.43 НК РФ

Каждый регион может решить, будет ли действовать ЕНВД на его территории, или ограничить режим для определенных сфер деятельности. Например, в Москве предприниматели не могут работать на ЕНВД.

Как перейти на ЕНВД

Прежде чем подавать заявление о переходе, нужно убедиться в трех вещах:

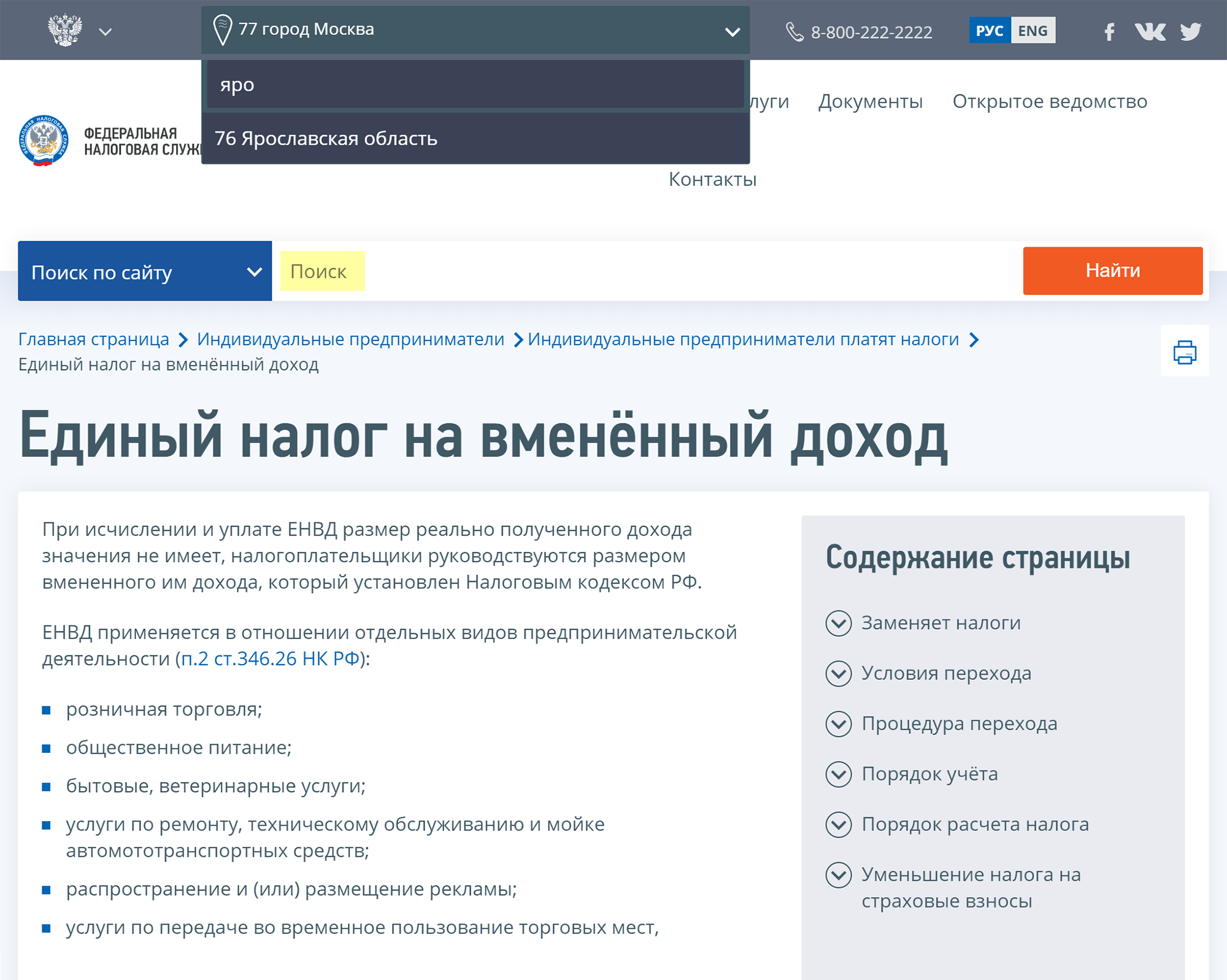

Статья про ЕНВД на сайте ФНС

- Спецрежим действует на той территории, где ведете бизнес. Пока ограничение — только Москва, но на всякий случай лучше проверить информацию на сайте налоговой. Вдруг какой-то регион тоже запретит ЕНВД.

- Вид деятельности подпадает под ЕНВД. Проверьте налоговый кодекс и местные нормативные акты. Может быть так, что по налоговому кодексу всё в порядке, но местные власти запретили спецрежим для вашего вида деятельности.

- Компания или ИП подходит под требования, о которых мы писали в начале статьи.

Например, автомойка работает в Ярославле и хочет перейти на ЕНВД. В налоговом кодексе есть эта сфера деятельности, пока всё в порядке.

На сайте налоговой переходим на страницу ЕНВД, выбираем Ярославскую область.

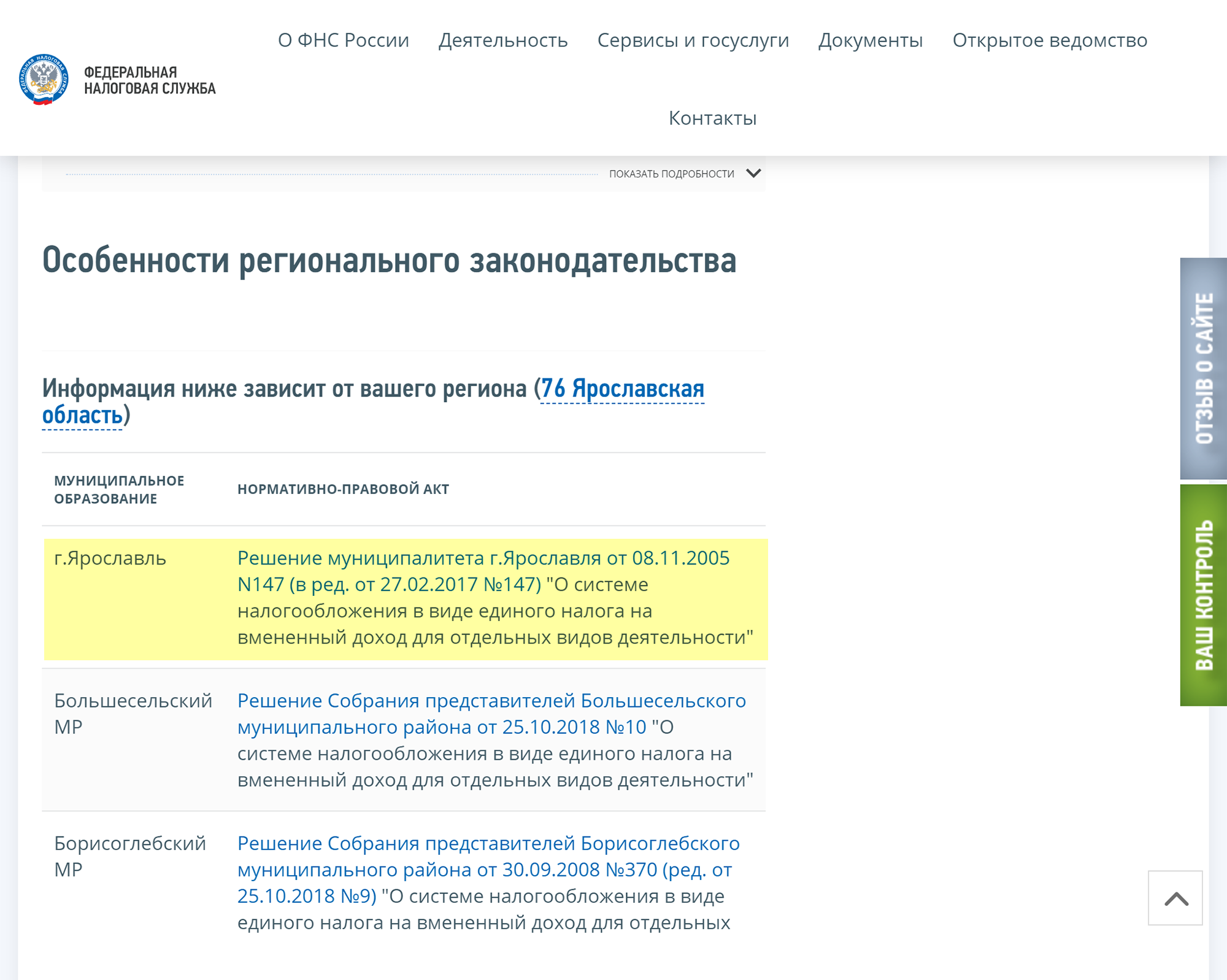

Каждый регион может вводить свои требования по ЕНВД

Каждый регион может вводить свои требования по ЕНВД Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов

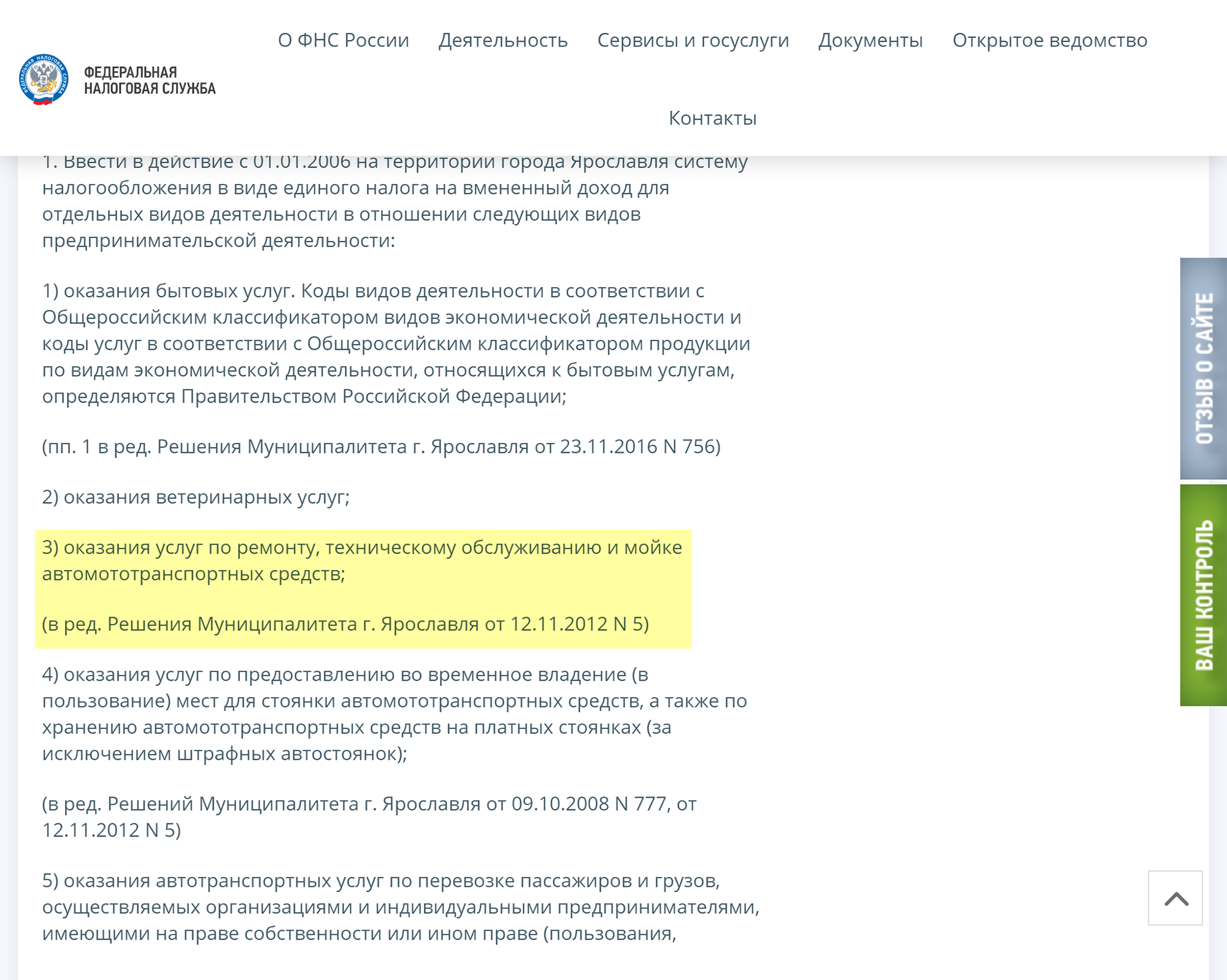

Спускаемся до раздела «Особенности регионального законодательства» и находим Ярославль. Требования по ЕНВД могут различаться не только для отдельных регионов, но даже для муниципальных районов В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВД

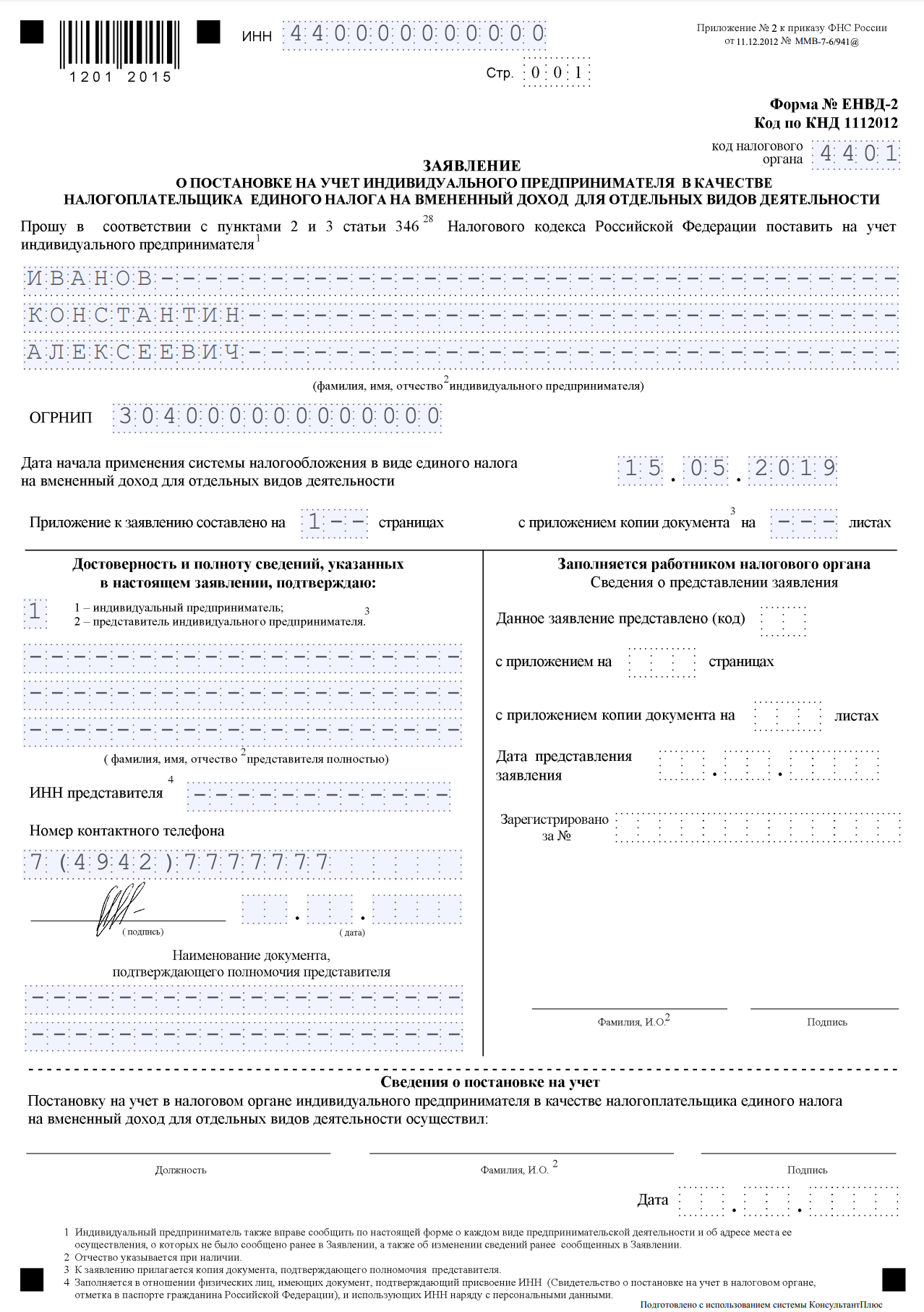

В решении муниципалитета Ярославля услуга включена в список, значит, автомойка в Ярославле может перейти на ЕНВДЧтобы перейти на ЕНВД, нужно направить в налоговую заявление в двух экземплярах. Срок — в течение пяти дней с момента, когда компания начала работать на ЕНВД.

Форма ЕНВД-1 — для организаций

Форма ЕНВД-2 — для ИП

Обычно заявление подают в налоговую по месту ведения деятельности. Но есть исключения. Заявление нужно подавать по месту нахождения компании или месту жительства ИП, если у бизнеса один из этих видов деятельности:

- Развозная или разносная розничная торговля.

- Размещение рекламы на транспортных средствах.

- Перевозка пассажиров и грузов автотранспортом.

Налоговая рассматривает заявление в течение пяти дней и выдает уведомление о постановке на учет по ЕНВД. Если бизнес работает в нескольких регионах, встать на учет нужно в каждом из них. Перейти на ЕНВД можно в любое время, даже в середине года. Но есть исключение для ИП и компаний на упрощенке: они могут перейти на ЕНВД только с начала года.

Первая страница формы заявления о переходе на ЕНВД для ИП

Первая страница формы заявления о переходе на ЕНВД для ИПРасчет налога по ЕНВД

Компании и ИП платят ЕНВД не с фактического дохода, а с предполагаемого государством в этой сфере. Рассчитать налог сложно: придется использовать несколько формул. Формула для расчета ЕНВД за месяц выглядит так:

ЕНВД = Налоговая база (вмененный доход) × Ставка налога

Налоговая база — предполагаемый или вмененный доход. Он рассчитывается так:

Вмененный доход = Физический показатель × Базовая доходность × К1 × К2

Базовая доходность — сумма вмененного дохода с физического показателя. Для каждого вида деятельности законодательство устанавливает свои физические показатели и базовую доходность.

В штате ветклиники работает пять человек. Физический показатель для этого вида деятельности — количество сотрудников. Базовая доходность — 7500 Р в месяц. Считаем вмененный доход за месяц без учета коэффициентов:

5 × 7500 Р = 37 500 Р

К1 и К2 — два корректирующих коэффициента. К1 каждый год устанавливает Минэкономразвития. В 2020 году он равен 2,009. К2 устанавливают местные власти. Посмотреть его можно на сайте налоговой в нормативно-правовых актах своего муниципалитета.

Об установлении коэффициента К1 для ЕНВД на 2020 год

Ветклиника работает в Дмитрове Московской области. К2 для ветеринарных услуг в этом городе — 1. Считаем вмененный доход за месяц с учетом коэффициентов:

5 × 7500 Р × 2,009 × 1 = 75 337,5 Р

Это сумма, с которой нужно заплатить налог.

Ставка налога в разных регионах может колебаться от 7,5% до 15% — нужно смотреть в нормативно-правовых актах на сайте налоговой.

Налоговая ставка для ЕНВД

В Московской области налоговая ставка для ветеринарных услуг — 15%. ЕНВД за месяц:

75 337,5 Р × 15% = 11 300,62 Р

После округления получается 11 301 Р.

Если организация или предприниматель перешел на ЕНВД в середине месяца, нужно платить не за полный месяц, а рассчитывать точное количество дней. Тогда формула выглядит так:

ЕНВД = (Налоговая база × Ставка налога) / Количество дней в месяце × Количество дней, во время которых велась деятельность на ЕНВД

Налог платят каждый квартал. Для этого сложите сумму за три месяца.

Если случайно неверно рассчитали ЕНВД и занизили его, то штраф — 20% от недоимки. Если это сделали умышленно — 40%.

Зовите бухгалтера

При расчете ЕНВД просто ошибиться: взять старые коэффициенты или запутаться в цифрах. Выйдет неправильная сумма налога, придется разбираться с налоговой. Тут нужен опытный бухгалтер.

Мы, конечно, рекомендуем наше бухгалтерское обслуживание. Это обычный бухгалтер, только на удаленке. Его не надо нанимать в штат и каждый месяц платить зарплату. Если заболеет — его подменит другой без потери качества.

Бухгалтер рассчитывает налоги, готовит отчетность, сдает ее в налоговую. ЕНВД тоже посчитает и не запутается в коэффициентах. Если налоговая пришлет требования или вопросы — сам с ними разберется.

Бухгалтер всегда на связи: в чате или по телефону. От вас — только присылать первичные документы, можно фотками или сканами.

Как уменьшить налог по ЕНВД

Сумму налога по ЕНВД можно уменьшить:

- На страховые взносы за сотрудников и за себя.

- На больничные за первые три дня болезни сотрудника.

- На вычет по кассе.

Если ИП работает один, можно уменьшить сумму ЕНВД до нуля. С сотрудниками — только вполовину. При расчете ЕНВД за квартал учитывают страховые взносы, которые заплатили в том же квартале.

ИП работает без сотрудников и платит 40 874 Р взносов за себя. Взносы он платит равными частями четыре раза в год, за каждый квартал получается 10 218,5 Р. За первый квартал уже оплатил. Допустим, сумма ЕНВД за первый квартал вышла 10 220 Р. Он может вычесть из общей суммы уплаченные страховые взносы:

10 220 Р — 10 218,5 Р = 1,5 Р

Округляем до 2 Р — столько ИП должен оплатить по ЕНВД за первый квартал.

Сроки уплаты ЕНВД

ЕНВД платят каждый квартал, до 25-го числа:

- первый квартал — не позднее 25 апреля;

- второй квартал — не позднее 25 июля;

- третий квартал — не позднее 25 октября;

- четвертый квартал — не позднее 25 января следующего года.

Если крайний срок уплаты налога выпадает на праздничный или выходной день, он переносится на следующий рабочий день. К примеру, за четвертый квартал 2019 года налог можно оплатить до 27 января 2020 года, потому что 25 января — это суббота.

Если не вовремя заплатить правильно посчитанный ЕНВД, то начислят пени. Штрафа не будет.

Налоговый учет и отчетность по ЕНВД

Компании или ИП на ЕНВД не обязаны вести налоговый учет. Даже записывать доходы не нужно, потому что они никак не влияют на расчет налога.

- первый квартал — не позднее 20 апреля;

- второй квартал — не позднее 20 июля;

- третий квартал — не позднее 20 октября;

- четвертый квартал — не позднее 20 января следующего года.

Если не сдать декларацию по ЕНВД, но сам налог заплатить в срок, штраф — 1000 Р. Если не сдать декларацию и не заплатить налог, штраф — 5% от суммы неуплаченного налога за каждый полный или неполный месяц просрочки, но не более 30% и не менее 1000 Р.

Совмещение с другими налоговыми режимами

ЕНВД применяют к отдельным видам деятельности, поэтому этот налоговый режим можно совмещать с ОСН, УСН и патентом. Если компания или ИП развивает несколько видов деятельности одновременно и какое-то из них не отвечает требованиям ЕНВД, то налог с этого направления бизнеса платится по другой налоговой схеме.

Компания «Здоровая грядка» занимается розничной и оптовой торговлей овощами. Розничная торговля подпадает под ЕНВД, а оптовая — нет. Значит, платить налоги с оптовой торговли нужно по другой налоговой схеме, например по УСН.

Раздельный учет на ЕНВД

Компания или ИП может совмещать разные режимы. Например, по одним видам деятельности работать по ЕНВД, а по другим — по упрощенке. В этом случае придется раздельно учитывать доходы и расходы по разным видам деятельности. Обычно с доходами всё ясно: это всё, что пришло на счет по конкретному ОКВЭД. С расходами сложнее. Например, непонятно, к какому виду деятельности относить зарплату. В этом случае расходы распределяют пропорционально доходу от разных видов деятельности.

Компания продает овощи оптом и в розницу. Она арендует офис. По оптовой торговле компания работает на упрощенке, по рознице — по ЕНВД. Оба вида деятельности приносят равный доход. Компания платит за аренду 200 000 Р в месяц. Эти общие расходы делятся пополам между двумя направлениями бизнеса каждый месяц.

Обычно расчеты в реальном бизнесе сложнее, но принцип такой же.

Утрата права на ЕНВД

Если компания или ИП перестает соответствовать требованиям, право на ЕНВД теряется. Например, средняя численность сотрудников превысила 100 человек — с этого момента работать на ЕНВД нельзя. Придется подавать уведомление в налоговую и переходить на другую систему налогообложения.

Как снять компанию или ИП с ЕНВД

Чтобы перестать платить вмененку, нужно подать в налоговую заявление в двух экземплярах. На это есть пять дней с момента, когда компания перестала работать по ЕНВД или потеряла на него право.

Форма ЕНВД-3 — для организаций

Форма ЕНВД-4 — для ИП

В течение пяти рабочих дней после получения заявления налоговая выдаст уведомление. Оно подтверждает, что компания или ИП больше не работает по ЕНВД. Датой снятия с учета будет день окончания ведения деятельности, указанный в заявлении.

Если подать уведомление в налоговую позже срока, компанию или ИП снимут с учета в последний день месяца, когда подали заявление. Проще говоря, если опоздать, то конкретный день подачи заявления уже не так важен: будь то 5 или 15 мая — с учета все равно снимут только 31 мая.

Как перейти с ЕНВД на другой налоговый режим

Есть несколько случаев, когда компания или ИП переходит с ЕНВД на другой налоговый режим.

Теряет право ЕНВД. В этом случае компания или ИП автоматически переходит на общую систему налогообложения до конца года.

Больше не работает по вмененному виду деятельности. ООО может перейти на упрощенку с первого числа месяца, в котором снялась с учета по единому налогу. ИП может перейти на упрощенку или на патент. Если не снять компанию с учета по ЕНВД, она автоматически перейдет на общую систему налогообложения.

Патентная система налогообложения

Хочет перейти на другую систему налогообложения. На общую систему можно перейти автоматически при снятии с учета по ЕНВД. На УСН — только с 1 января следующего года.

Плюсы и минусы ЕНВД

Самое важное преимущество ЕНВД в том, что налог не зависит от выручки. Это выгодно, если зарабатываете выше базовой доходности, которую рассчитало государство.

Кроме этого, ЕНВД освобождает от налога на имущество, НДС; для ООО — от налога на прибыль; для ИП — от НФДЛ. Там есть свои нюансы: например, если налог на имущество определяется по кадастровой стоимости, его придется платить. Все это расскажет бухгалтер. Еще по ЕНВД простой налоговый учет — нужна только декларация — и его можно совмещать с другими режимами налогообложения. Из минусов:

- Cпецрежим невыгоден, если зарабатываете меньше базовой доходности. Платить все равно придется по полной.

- Нужно вести раздельный учет по разным видам деятельности, если совмещаете ЕНВД с другими режимами.

- Каждый квартал нужно сдавать декларацию.

Важно

Обратитесь к опытному бухгалтеру. Не решайте сложные вопросы и не считайте налог по статьям из интернета. Законы меняются, статьи устаревают — из-за этого потом могут быть проблемы с налоговой.

Расчёт ЕНВД для ИП в 2020 году

.png)

2020 год станет последним годом, когда ИП смогут применять ЕНВД. О том, как рассчитать этот налог, рассказываем в статье.

12 Декабря 2019 8716ЕНВД для ИП в 2020 году

Формула для расчёта налога на вменённый доход в новом году останется прежней. ЕНВД за квартал до вычетов рассчитывают так:

Некоторые из этих значений прописаны в НК РФ:

1. ФП – физический показатель. Он зависит от количества работников, площади торгового зала и т.д.

2. БД – базовая доходность. Для каждого вида деятельности на ЕНВД она своя. Узнать её можно в статье 346.29 НК РФ.

2. Ставка налога – 15% от величины вменённого дохода (346.31 НК РФ).

Другие значения могут меняться:

1. К1 – коэффициент-дефлятор, который ежегодно устанавливает Минэкономразвития. К1 на 2020 год – 2,009.

2. К2 – понижающий коэффициент, который ежегодно устанавливается местными властями. Найти К2 для вашего региона вы можете на сайте ФНС (пункт «Особенности регионального законодательства»).

12 Декабря 2019

8716

Комментарии для сайта CackleСпасибо за отзыв!

Площадь торгового зала при ЕНВД: каков предел для этого спецрежима

Торговое место (ЕНВД): особенности определения площади

Надо ли при расчете физического показателя учитывать не использующиеся в торговле помещения

Как считать физический показатель, когда торговый объект состоит из помещений разного назначения

Итоги

Площадь торгового зала при ЕНВД: каков предел для этого спецрежима

Прямой формулировки, что такое торговый зал, в НК РФ нет. Однако если судить по подп. 2 п. 3 ст. 346.2 НК РФ, то торговые залы — это принадлежность стационарной торговли. Они представляют собой обособленные и специально оборудованные помещения, в которых ведется розничная торговля, а также обслуживание покупателей.

Иначе говоря, если часть площади в торговом помещении отведена под обслуживание покупателей, считается, что торговый зал имеется.

Абз. 14 ст. 346.27 НК РФ относит к объектам стационарной сети, в которых есть торговые залы, только магазины и павильоны.

Магазином согласно абз. 26 ст. 346.27 НК РФ считается оборудованное здание или его часть, если оно:

- служит для реализации товаров и оказания услуг;

- оборудовано помещениями, предназначенными для торговли, складирования товаров, их подготовки к продаже, размещения административного персонала и подсобных нужд.

Павильоном согласно абз. 27 ст. 346.27 НК РФ считается строение, имеющее торговый зал и рассчитанное на малое количество рабочих мест (одно или несколько).

При ведении розничной торговли в магазине или павильоне налогоплательщик должен иметь в виду, что режим ЕНВД для него будет доступен лишь до тех пор, пока площадь торгового зала не превысит 150 кв. м. Этот показатель согласно подп. 6 п. 2 ст. 346.26 НК РФ является предельным для такого вида деятельности и таких помещений.

Подробнее о правилах расчета площади торгового зала читайте в материале «Как рассчитать площадь торгового зала для целей применения ЕНВД?».

Величина площади торгового зала непосредственно влияет на сумму налога.

Формулу его расчета смотрите в этой статье.

Достаточно часто возникают ситуации, в которых налогоплательщики затрудняются правильно определить площадь торгового зала. А ведь она прямо влияет на сумму налога к уплате. Разъяснения для большинства встречающихся на практике спорных случаев, подкрепленные ссылками на мнение чиновников и судей, вы найдете в Путеводителе от КонсультантПлюс, бесплатно получив доступ к этой авторитетной правовой системе.

Торговое место (ЕНВД): особенности определения площади

Если для розничной торговли используется торговое место площадью более 5 кв. м, то в соответствии с п. 3 ст. 346.29 НК РФ для ЕНВД физическим показателем является площадь такого помещения.

НК РФ в гл. 26.3, посвященной этому виду налога, не указывает, как следует рассчитывать площадь торгового места для ЕНВД. Вся поясняющая информация сосредоточена в многочисленных письмах Минфина и ФНС России и накопившейся судебной практике.

Специалисты министерства и налогового ведомства разъясняют, что площадь торгового места надо определять строго по правоустанавливающим или инвентаризационным документам.

К ним, согласно письмам Минфина России от 19.05.2014 № 03-11-11/23429, от 08.08.2012 № 03-11-11/231 и ФНС России от 27.07.2009 № 3-2-12/83 можно отнести технические паспорта помещений, договоры купли-продажи, аренды помещений или их частей, схемы, планы, экспликации.

О том, как закрытие торгового объекта влияет на расчет ЕНВД, читайте в материале «Как рассчитать ЕНВД, если торговая точка закрылась?».

Надо ли при расчете физического показателя учитывать не использующиеся в торговле помещения

В своих письмах контролирующие органы настаивают на том, что в уже упоминавшейся ранее гл. 26.3 НК РФ нет положения, согласно которому можно исключить из площади торгового места ту площадь, которая свободна от обслуживания покупателей. Имеются в виду подсобные помещения, склады и пр. (письма Минфина России от 05.03.2012 № 03-11-11/68, от 26.12.2011 № 03-11-11/320, ФНС России от 25.06.2009 № ШС-22-3/507@).

Такие действия позволительны только в отношении магазинов и павильонов, поскольку в них есть торговые залы (абз. 22 ст. 346.27 НК РФ).

Эту точку зрения поддерживают арбитражные суды всех уровней, вплоть до ВАС РФ (постановление от 14.06.2011 № 417/11). В качестве примера решений нижестоящих судебных инстанций можно привести постановления ФАС Волго-Вятского округа от 12.03.2013 № А79-7818/2012, ФАС Московского округа от 10.02.2012 № А41-31817/10, ФАС Центрального округа от 11.03.2011 № А62-4419/2010).

Наконец, аналогичного мнения относительно торговых мест придерживается и Конституционный суд РФ, который в определении от 16.07.2013 № 1075-О не нашел в этом нарушения прав плательщиков ЕНВД.

В этой связи во избежание доначислений при проверках налоговых органов следует включать в площадь торгового места те места и помещения, где товар хранится или подготавливается к реализации.

Как считать физический показатель, когда торговый объект состоит из помещений разного назначения

В деловой практике довольно часто встречаются обстоятельства, когда объект торговли состоит из складских и торговых помещений, основанием чему служат необходимые правоустанавливающие либо инвентаризационные документы.

Президиум ВАС РФ в постановлении № 417/11 причислил такие объекты к имеющим торговый зал. Нижестоящие суды в разное время приходили к аналогичному выводу (постановления ФАС Поволжского округа от 28.06.2012 № А55-23133/2011, ФАС Волго-Вятского округа от 31.05.2012 № А11-1487/2011).

Получается, что в таких случаях налогоплательщик должен применять для определения ЕНВД площадь торгового зала, а не торгового места.

Логика судей такова: торговым местом должно считаться место, где товар выставлен и реализуется. Складские, подсобные, административные и бытовые помещения к ним относиться не должны. Если же они появляются, то категория объекта повышается до помещения с торговым залом.

Какие виды помещений следует отнести к торговому залу, а какие нет, читайте в статье «Минфин пояснил, что не относится к площади торгового зала в целях ЕНВД».

Пример

Компания «Сигма», занимающаяся розничной торговлей, арендует помещение, общая площадь которого составляет 47 кв. м. В соответствии с договором в распоряжение «Сигмы» отдано помещение, состоящее из двух частей: в одной части происходит непосредственно торговля товарами, в другой товар складируется.

Площадь, на которой происходит торговля, составляет 9,8 кв. м. В приведенных обстоятельствах следует применять показатель «площадь торгового зала», равный 9,8 кв. м.

Налогоплательщику в таких случаях следует иметь в виду, что при использовании складских и подсобных помещений для обслуживания клиентов показатель может быть сразу увеличен на величину и этих площадей.

При этом именно налоговики согласно постановлению № 417/11 должны доказать, что складские помещения используются для обслуживания покупателей, основываясь на том, что у последних имеется свободный доступ к стендам и складируемым товарам.

Как быть в ситуации, когда часть торгового зала вы сдали в аренду (субаренду)? Ответ на этот вопрос вы можете узнать, получив пробный доступ к КонсультантПлюс.

См. также «Нельзя «отгородиться» от ЕНВД витриной».

Судебная практика свидетельствует, что арбитры в таких обстоятельствах поддерживают налоговую службу. Подтверждение можно найти в многочисленных решениях, в частности, в постановлениях ФАС Поволжского округа от 07.02.2013 № А65-23254/2011, ФАС Волго-Вятского округа от 24.12.2012 № А38-1707/2012, ФАС Уральского округа от 19.09.2011 № Ф09-5821/11.

См. также «Торговля в розницу через склад может переводиться на вмененку».

Итоги

При применении ЕНВД в розничной торговле одним из физических показателей, применительно к которому определяется базовая доходность вида осуществляемой деятельности, является площадь помещения или места, в котором осуществляется торговля. Важен он для продаж, ведущихся через стационарную сеть торговли (с торговыми залами или без них) или при отсутствии стационарной сети (на торговых местах).

Пределы площади для применения ЕНВД с показателем размера торгового зала или места ограничены цифрами:

- 150 кв. м для торгового зала — его превышение приводит к невозможности применения ЕНВД;

- 5 кв. м для торговых мест — наличие меньшей площади требует применения другого физического показателя.

Размер площади устанавливается по документам. Однако в ряде случаев следует учитывать определенные нюансы отнесения помещений к торговым.

Источники:

Налоговый кодекс РФ Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня. к.т..

Сложное процентное уравнение

A = P (1 + r / n) nt

Где:

- A = Начисленная сумма (основная сумма + проценты)

- P = основная сумма

- I = Сумма процентов

- R = годовая номинальная процентная ставка в процентах

- р = годовая номинальная процентная ставка в десятичном виде

- r = R / 100

- т = время, участвующее в годах, 0.5 лет рассчитывается как 6 месяцев и т. Д.

- n = количество периодов смешивания на единицу t; в конце каждого периода

Сложные процентные формулы и расчеты:

- Рассчитать начисленную сумму (основная сумма + проценты)

- Рассчитать основную сумму, решить для P

- Рассчитать процентную ставку в десятичном виде, решить за г

- Рассчитать процентную ставку в процентах

- Рассчитать время, решить за т

- t = ln (A / P) / n [ln (1 + r / n)] = [ln (A) — ln (P)] / n [ln (1 + r / n)]

Формулы, где n = 1 (составляется один раз за период или единицу t)

- Рассчитать начисленную сумму (основная сумма + проценты)

- Рассчитать основную сумму, решить для P

- Рассчитать процентную ставку в десятичном виде, решить за г

- Рассчитать процентную ставку в процентах

- Рассчитать время, решить за т

- t = t = ln (A / P) / ln (1 + r) = [ln (A) — ln (P)] / ln (1 + r)

формулы непрерывного сложения (n → ∞)

- Рассчитать начисленную сумму (основная сумма + проценты)

- Рассчитать основную сумму, решить для P

- Рассчитать процентную ставку в десятичном виде, решить за г

- Рассчитать процентную ставку в процентах

- Рассчитать время, решить за т

Пример расчета

У меня есть инвестиционный счет, который за 30 месяцев увеличился с 30 000 до 33 000 долларов.Если мой местный банк предлагает сберегательный счет с ежедневным начислением (365), какую годовую процентную ставку мне нужно получить, чтобы соответствовать доходности, полученной с моего инвестиционного счета?

В калькуляторе выберите «Рассчитать ставку (R)». Уравнение, которое будет использовать калькулятор: r = n [(A / P) 1 / nt — 1] и R = r * 100.

Введите:

Всего P + I (A): 33 000 $

Основная сумма (P): 30 000 долл. США

соединение (n): ежедневно (365)

Время (т в годах): 2.5 лет (2,5 года — 30 месяцев)

Ваш ответ: R = 3,8126% в год

Интерпретация: Вам нужно будет положить 30 000 долларов на сберегательный счет, который платит 3,8126% в год и составляет проценты ежедневно, чтобы получить такую же прибыль, что и ваш инвестиционный счет.

,Пример расчета

Предположим, у нас есть набор данных из с семью числами: 2, 4, 5, 6, 6, 9, 10 . Как рассчитать стандартное отклонение? Выполните следующие действия:

1. Рассчитать среднее значение

Чтобы вычислить среднее значение (x̄), разделите сумму всех чисел на количество точек данных:

x̄ = (2 + 4 + 5 + 6 + 6 + 9 + 10) / 7

x̄ = 6

2.Рассчитать квадратичные различия от среднего

Теперь, когда мы знаем среднее значение (x̄ = 6) , мы рассчитаем квадратную разницу из среднего значения для каждой точки данных:

(x i - x̄) 2

Для первой точки со значением 2 расчет будет:

(2 - 6) 2 = (-4) 2 = 16

Рассчитанные квадратичные различия от среднего значения для всех точек данных приведены в таблице ниже:

| х я | (x i — x̄) 2 |

|---|---|

| 2 | 16 |

| 4 | 4 |

| 5 | 1 |

| 6 | 0 |

| 6 | 0 |

| 9 | 9 |

| 10 | 16 |

3.Рассчитать дисперсию и стандартное отклонение

Поскольку мы используем выборочные данные, мы вычисляем дисперсию , используя выборочное уравнение дисперсии и возведенные в квадрат различия от среднего значения, найденного на шаге 2:

с 2 = ∑ (x i - x̄) 2 / (N - 1)

с 2 = (16 + 4 + 1 + 0 + 0 + 9 + 16) / (7 - 1)

с 2 = 7,6667

Стандартное отклонение (я) — это квадратный корень из дисперсии, поэтому наш последний шаг:

с = √7.6667

с = 2,7689

Стандартное отклонение образца набора данных было 2,8 . Теперь, когда вы знаете, как найти стандартное отклонение, попробуйте рассчитать его самостоятельно, а затем проверьте свой ответ с помощью нашего калькулятора!

.Калькулятор стандартного отклонения

Пожалуйста, укажите числа, разделенные запятой, для расчета стандартного отклонения, дисперсии, среднего значения, суммы и допустимой погрешности.

Калькулятор связанных вероятностей | Образец размера калькулятор | Калькулятор статистики

Стандартное отклонение в статистике, обычно обозначаемое σ , является мерой изменения или дисперсии (относится к степени растяжения или сжатия распределения) между значениями в наборе данных. Чем ниже стандартное отклонение, тем ближе точки данных к среднему (или ожидаемому значению), μ .И наоборот, более высокое стандартное отклонение указывает на более широкий диапазон значений. Подобно другим математическим и статистическим концепциям, существует много различных ситуаций, в которых может использоваться стандартное отклонение, и, следовательно, множество различных уравнений. В дополнение к выражению изменчивости популяции стандартное отклонение также часто используется для измерения статистических результатов, таких как предел погрешности. При использовании таким образом стандартное отклонение часто называют стандартной ошибкой среднего значения или стандартной ошибкой оценки относительно среднего значения.Вышеприведенный калькулятор вычисляет стандартное отклонение популяции и стандартное отклонение выборки, а также аппроксимации доверительных интервалов.

Стандартное отклонение населения

Стандартное отклонение совокупности, стандартное определение σ , используется, когда можно измерить всю совокупность, и является квадратным корнем из дисперсии данного набора данных. В тех случаях, когда можно выбрать каждого члена населения, можно найти следующее уравнение, чтобы найти стандартное отклонение для всего населения:

| Где x i — это индивидуальное значение |

Для тех, кто не знаком с суммирующей нотацией, приведенное выше уравнение может показаться сложным, но при рассмотрении через его отдельные компоненты это суммирование не особенно сложно. i = 1 в сумме указывает начальный индекс, т.е. для набора данных 1, 3, 4, 7, 8, i = 1 будет 1, i = 2 будет 3 и т. Д. , Следовательно, суммационная запись просто означает выполнение операции (x i — μ 2 ) для каждого значения через N , что в данном случае равно 5, поскольку в этом наборе данных есть 5 значений.

Пример: μ = (1 + 3 + 4 + 7 + 8) / 5 = 4,6

σ = √ [(1 — 4.6) 2 + (3 — 4,6) 2 + … + (8 — 4,6) 2 )] / 5

σ = √ (12,96 + 2,56 + 0,36 + 5,76 + 11,56) / 5 = 2,577

Образец Стандартное отклонение

Во многих случаях невозможно отобрать каждого члена в пределах популяции, требуя, чтобы вышеприведенное уравнение было изменено так, чтобы стандартное отклонение могло быть измерено посредством случайной выборки исследуемой популяции. Общей оценкой для σ является стандартное отклонение выборки, обычно обозначаемое с .Стоит отметить, что существует много различных уравнений для расчета стандартного отклонения выборки, поскольку в отличие от среднего значения выборки, стандартное отклонение выборки не имеет единой оценки, которая была бы несмещенной, эффективной и имела бы максимальную вероятность. Уравнение, представленное ниже, является «стандартным отклонением скорректированной выборки». Это исправленная версия уравнения, полученная в результате изменения уравнения стандартного отклонения совокупности с использованием размера выборки в качестве размера совокупности, что устраняет некоторые отклонения в уравнении.Однако непредвзятая оценка стандартного отклонения является весьма сложной и варьируется в зависимости от распределения. Таким образом, «стандартное отклонение с поправкой выборки» является наиболее часто используемым оценщиком для стандартного отклонения популяции и обычно называется просто «стандартным отклонением выборки». Это намного лучшая оценка, чем ее нескорректированная версия, но все же имеет значительный уклон для небольших выборок (N

| Где x i — это одно значение выборки |

Обратитесь к разделу «Стандартное отклонение населения» для примера того, как работать с суммированием.Уравнение по существу такое же, за исключением члена N-1 в уравнении скорректированного отклонения выборки и использования значений выборки.

приложений стандартного отклонения

Стандартное отклонение широко используется в экспериментальных и промышленных условиях для проверки моделей на реальных данных. Примером этого в промышленных приложениях является контроль качества для некоторого продукта. Стандартное отклонение может использоваться для расчета минимального и максимального значения, в пределах которого некоторый аспект продукта должен попадать в высокий процент времени.В случаях, когда значения выходят за пределы расчетного диапазона, может потребоваться внести изменения в производственный процесс для обеспечения контроля качества.

Стандартное отклонение также используется в погодных условиях для определения различий в региональном климате. Представьте себе два города, один на побережье и один в глубине страны, с одинаковой средней температурой 75 ° F. Хотя это может вселить уверенность в том, что температуры в этих двух городах практически одинаковы, реальность можно замаскировать, если рассматривать только среднее значение и игнорировать стандартное отклонение.В прибрежных городах, как правило, температура гораздо стабильнее из-за регулирования большими водоемами, поскольку теплоемкость воды выше, чем у земли; по существу, это делает воду гораздо менее восприимчивой к изменениям температуры, а прибрежные районы остаются теплее зимой, а летом прохладнее из-за количества энергии, необходимого для изменения температуры воды. Следовательно, в то время как прибрежный город может иметь температурные диапазоны от 60 ° F до 85 ° F в течение определенного периода времени, в результате чего среднее значение составляет 75 ° F, во внутреннем городе могут быть температуры в диапазоне от 30 ° F до 110 ° F до результат в том же значении.

Еще одна область, в которой стандартное отклонение в основном используется, — это финансы, где он часто используется для измерения сопутствующего риска колебаний цен на некоторые активы или портфели активов. Использование стандартного отклонения в этих случаях дает оценку неопределенности будущих доходов от данной инвестиции. Например, при сравнении запаса А, который имеет среднюю доходность 7% со стандартным отклонением 10%, с запасом В, который имеет такую же среднюю доходность, но стандартное отклонение 50%, первая акция явно будет более безопасным вариантом, Так как стандартное отклонение запаса B значительно больше, для точно такой же доходности.Это не означает, что акция А, безусловно, является лучшим вариантом для инвестиций в этом сценарии, поскольку стандартное отклонение может искажать среднее значение в любом направлении. В то время как запас А имеет более высокую вероятность получения среднего дохода ближе к 7%, запас Б потенциально может обеспечить значительно больший доход (или убыток).

Это лишь несколько примеров того, как можно использовать стандартное отклонение, но существует еще много других. Как правило, вычисление стандартного отклонения полезно в любое время, когда желательно знать, как далеко от среднего значения может быть типичное значение из распределения.

,Использование калькулятора

Этот квартиль калькулятор и калькулятор межквартильного диапазона находит первый квартиль Q 1 , второй квартиль Q 2 и третий квартиль Q 3 набора данных. Он также находит средний, минимальный, максимальный и межквартильный размах.

Введите данные, разделенные запятыми или пробелами.

Вы также можете копировать и вставлять строки данных из электронных таблиц или текстовых документов. См. Все допустимые форматы в таблице ниже.

Quartiles

Quartiles отмечают каждые 25% набора данных:

- Первый квартиль Q 1 — это 25-й процентиль

- Второй квартиль Q 2 — 50-й процентиль

- Третий квартиль Q 3 — это 75-й процентиль

Второй квартиль Q 2 легко найти.Это медиана любого набора данных, и он делит упорядоченный набор данных на верхнюю и нижнюю половины.

Первый квартиль Q 1 является медианой нижней половины, не включая значение Q 2 . Третий квартиль Q 3 является медианой верхней половины, не включая значение Q 2 .

Как рассчитать квартили

- Закажите ваш набор данных от минимального до максимального значения

- Найдите медиану.Это второй квартиль Q 2 .

- В Q 2 разбить упорядоченный набор данных на две половины.

- Нижний квартиль Q 1 — это медиана нижней половины данных.

- Верхний квартиль Q 3 является медианой верхней половины данных.

Если размер набора данных нечетный, не включайте медиану при поиске первого и третьего квартилей.

Если размер набора данных четный, медиана является средним из средних двух значений в наборе данных. Добавьте эти 2 значения, а затем разделите на 2. Медиана разбивает набор данных на нижнюю и верхнюю половинки и представляет собой значение второго квартиля Q 2 .

Как найти межквартирный диапазон

Межквартильный диапазон IQR — это диапазон значений от первого квартиля Q 1 до третьего квартиля Q 3 .Найдите IQR, вычитая Q 1 из Q 3 .

Как найти минимум

Минимум — это наименьшее значение в наборе данных выборки.

Упорядочение набора данных от минимального до максимального значения, x 1 ≤ x 2 ≤ x 3 ≤ … ≤ x n , минимальное минимальное значение x 1 .{n} \]

Как найти максимум

Максимум — это наибольшее значение в наборе данных выборки.

Упорядочение набора данных от минимального до максимального значения, x 1 ≤ x 2 ≤ x 3 ≤ … ≤ x n , максимальное значение является наибольшим x n . Формула для максимума:

\ [\ text {Max} = x_n = \ text {max} (x_i) _ {i = 1} ^ {n} \]Как найти диапазон набора данных

Диапазон набора данных — это разница между минимумом и максимумом.Чтобы найти диапазон, вычислите x n минус x 1 .

\ [R = x_n — x_1 \]допустимых форматов данных

Колонка(Новые строки)

42

54

65

47

59

40

53

42, 54, 65, 47, 59, 40, 53

с разделителями-запятыми (CSV)

42,54,

65,

47,

59,

40,

53,

или

42, 54, 65, 47, 59, 40, 53

42, 54, 65, 47, 59, 40, 53

пробелов

42 5465 47

59 40

53

или

42 54 65 47 59 40 53

42, 54, 65, 47, 59, 40, 53

Смешанные разделители

42

54 65 ,,, 47,, 59,

40 53

42, 54, 65, 47, 59, 40, 53

Список литературы

[1] Википедия.»Квартиль.» Википедия, свободная энциклопедия. Последнее посещение 10 апреля 2020 г.

,

Об авторе