Рассчитать irr: Калькулятор внутренней нормы доходности (IRR)

Online Internal Rate of Return calculator Free

Если вы хотите проверить внутреннюю норму прибыли для любых инвестиций, калькулятор IRR — лучший бесплатный онлайн-инструмент, позволяющий выполнить работу без найма бухгалтера. Поскольку калькулятор работает только в долларах ($), вам необходимо сначала конвертировать потраченные деньги в доллары. Для этого проверьте обменную стоимость и умножьте ее на сумму, которую хотите вставить. Введите первоначальные инвестиции в первое поле, а затем сумму на предстоящий год в следующие поля. У вас всегда есть возможность добавить больше лет или удалить уже введенные поля, если вы хотите проверить IRR для менее указанных лет. Наконец, нажмите кнопку «Рассчитать», и результаты появятся справа.

Что такое IRR?

IRR означает внутреннюю норму прибыли, также известную как ставка дисконтирования, основанная на всей NPV (чистой приведенной стоимости) всех денежных потоков, включая положительные и отрицательные от инвестиции, равной нулю. Это наиболее часто используемый финансовый показатель, применяемый для анализа потенциала любой инвестиции или проекта. Это означает, что если IRR высока, вы можете рассчитывать на хорошую окупаемость инвестиций, а более низкая IRR указывает на обратные результаты. Давайте узнаем, как можно рассчитать IRR или какую формулу использует этот калькулятор IRR.

Это наиболее часто используемый финансовый показатель, применяемый для анализа потенциала любой инвестиции или проекта. Это означает, что если IRR высока, вы можете рассчитывать на хорошую окупаемость инвестиций, а более низкая IRR указывает на обратные результаты. Давайте узнаем, как можно рассчитать IRR или какую формулу использует этот калькулятор IRR.

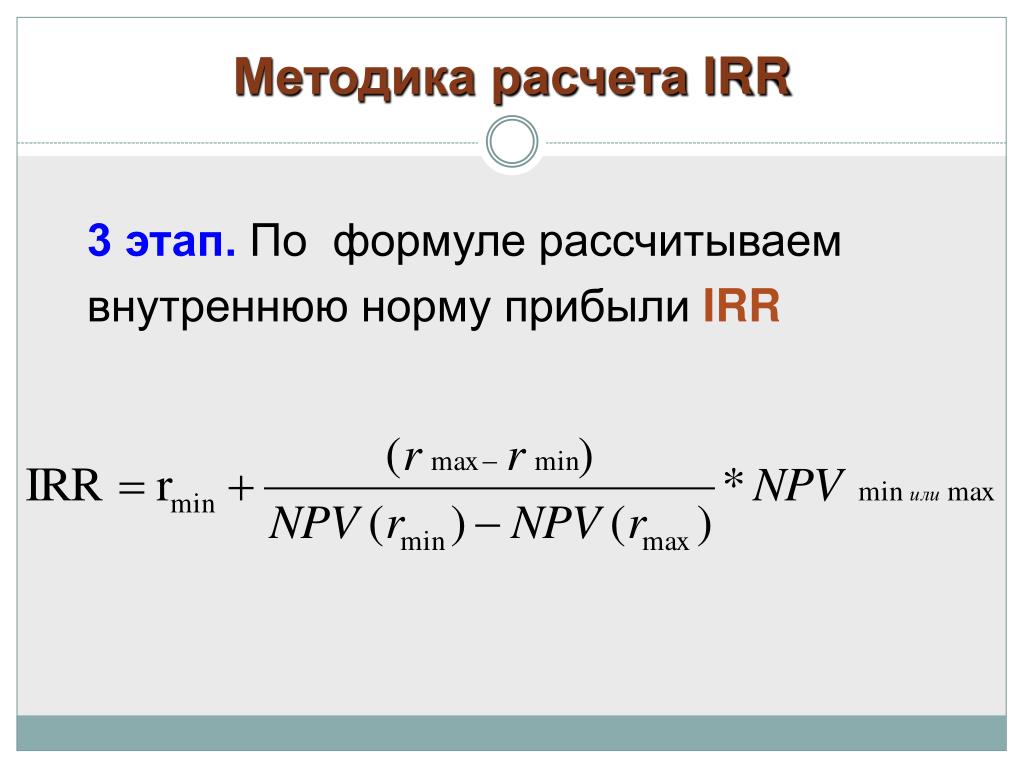

Как рассчитать IRR?

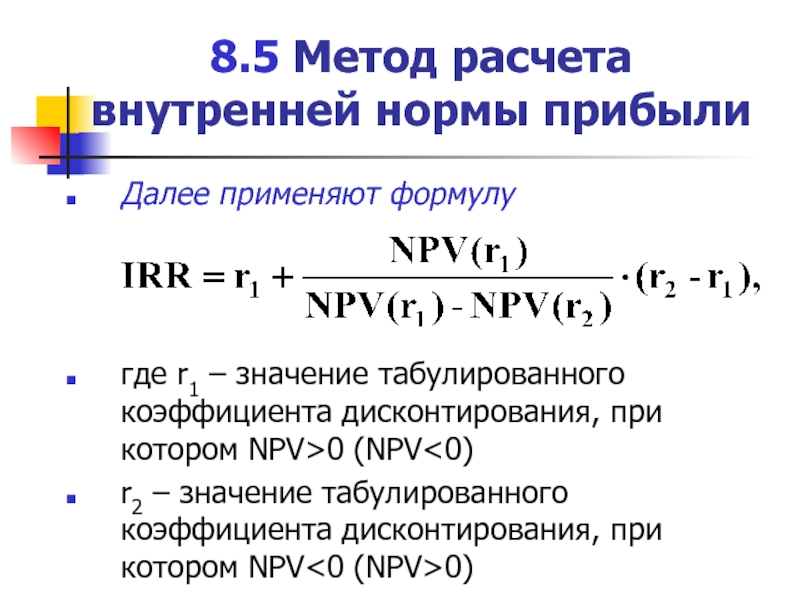

Поскольку внутренняя норма доходности рассчитывается в единицах NPV (используйте калькулятор NPV для расчета чистой приведенной стоимости), чистая приведенная стоимость должна быть равна нулю. Используйте эту формулу для расчета IRR инвестиции.

Где:

N = общее количество периодов

n = положительное число

C = денежный поток

r = внутренняя норма прибыли

NPV = чистая приведенная стоимость

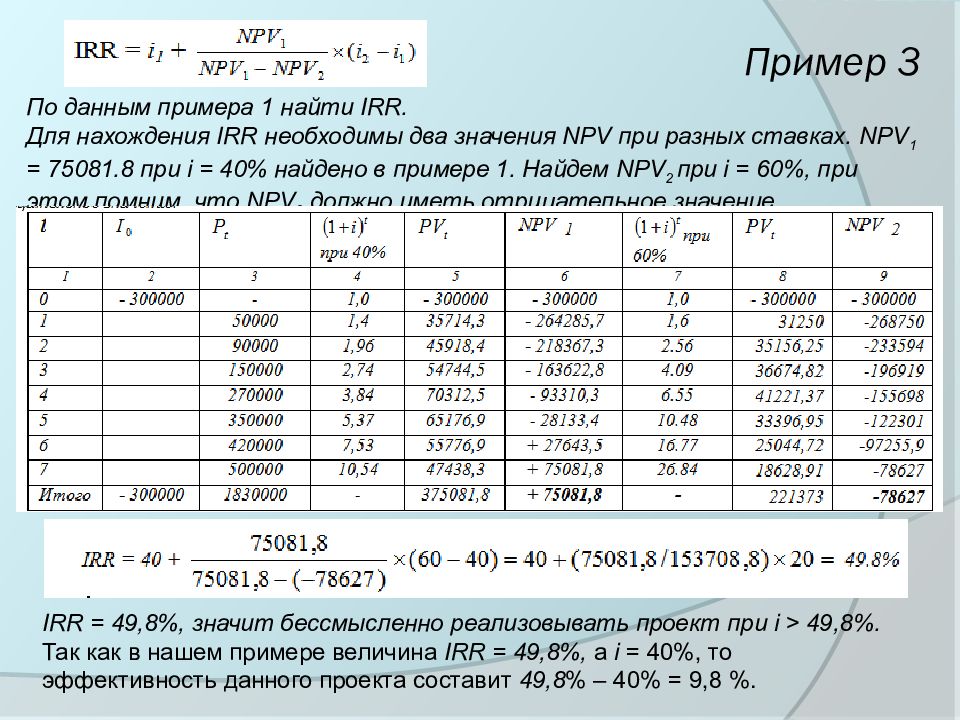

Общий пример IRR

Предположим, у вас есть начальная сумма (инвестиции) в размере 10 000 долларов, которые вы хотите инвестировать в проект. Ожидаемый денежный поток за три года составляет 4500, 4000 и 5500 долларов соответственно. Давайте посмотрим, как формула применяется для получения результатов.

Ожидаемый денежный поток за три года составляет 4500, 4000 и 5500 долларов соответственно. Давайте посмотрим, как формула применяется для получения результатов.

Поскольку формула такая:

0 = C1/(1+r) + C2/(1+r)2 + C3/(1+r) 3 — первоначальное вложение

После вставки значений это будет примерно так:

0 = 4500/(1+r) + 4000/(1+r) 2 + 5500/(1+r) 3 — 10000

Результат показывает, что IRR составляет 18.2%

Это означает, что если вы получаете 10 % рентабельности от других инвестиций, вы должны продолжать этот проект, который принесет более высокий доход — 18,2 %.

Ограничения IRR

IRR не следует использовать для определения ценности нескольких инвестиций, а, скорее, использовать для одной инвестиции, чтобы увидеть, какой потенциал имеет проект. В противном случае вы не сможете получить дополнительную точность результатов.

Кроме того, вы можете получить тот же результат при повторном инвестировании по той же ставке, но на самом деле все иначе — значения меняются со временем из-за внешних факторов. IRR не должен быть одинаковым для нескольких сумм из-за внешних факторов, которые никогда не дают одинаковых результатов.

IRR не должен быть одинаковым для нескольких сумм из-за внешних факторов, которые никогда не дают одинаковых результатов.

Когда использовать калькулятор IRR?

Если у вас есть более одного проекта или вы, вероятно, начнете несколько проектов. Все проекты требуют одинаковых вложений. Вам следует выбрать тот, у которого более высокий IRR. В крупных корпорациях IRR играет важную роль в программах обратного выкупа акций, чтобы показать, лучше ли вложения в собственные акции компании, чем в любые другие.

Заключительные слова

Всякий раз, когда вы хотите сделать небольшие или большие инвестиции, вам следует обратиться к онлайн-калькуляторам IRR, чтобы иметь приблизительное представление, но никогда не ожидайте точных и точных результатов. После того, как вы получите оценку, обратитесь к профессиональным консультантам, чтобы получить более точные результаты, чтобы сделать ваши инвестиции успешными и получить максимальную отдачу. Убедитесь, что у вас есть сумма в той же валюте, что указана в калькуляторе IRR.

Работа с денежными потоками: вычисление показателей ЧПС и ВСД в Excel

Вы теряете спящий режим и знаете, как максимально повысить прибыльность и свести к минимуму риски, связанные с бизнес-инвестициями? Остановить переключение и поворот. Расслабьтесь и перейти к потоку.

Наличные, то есть. Взгляните на движение денежных средств, а также на то, что выходит за рамки вашей компании. Положительный денежный поток — это показатель получения денежных средств (продажи, проценты, проблемы с акциями и так далее), тогда как отрицательный денежный поток — это показатель выходных денежных средств (покупки, выплаты, налоги и так далее). Чистое движение денежных средств — это разница между положительным и отрицательным денежными потоками и ответы на наиболее фундаментальные деловые вопросы о том, сколько денег осталось в хлеве?

Для развития бизнеса необходимо принимать ключевые решения о том, куда вкладывать деньги в долгосрочной перспективе. Microsoft Excel сравните параметры и сделайте правильный выбор, чтобы можно было отдохнуть как днем, так и ночью.

Вопросы о проектов по capital investment

Если вы хотите взять деньги с себя, сделать его рабочим и вкладывать их в проекты, которые составляют вашу бизнес, вам нужно задать несколько вопросов об этих проектах:

Будет ли новый долгосрочный проект прибыльным? Когда?

-

Лучше ли вкладывать деньги в другой проект?

-

Следует ли вкладывать средства в текущий проект еще больше или стоит ли сократить потери?

Теперь рассмотрим каждый из этих проектов подробнее и спросите:

В итоге вам действительно нужны номера нижней строки, которые можно использовать для сравнения вариантов проектов. Но для этого необходимо включить в анализ значения времени денежных средств.

Но для этого необходимо включить в анализ значения времени денежных средств.

Мой гогол как-то сказал мне: «»Юный, лучше получить деньги как можно скорее и удерживать на нем как можно больше времени». Позже я узнал, почему. Вы можете вкладывать эти деньги по сложным процентным ставкам, что означает, что ваши деньги могут заработать вам больше денег , а затем некоторые из них. Другими словами, при выходе или выходе денежных средств так же важно, как и то, сколько денег выходит или поступает.

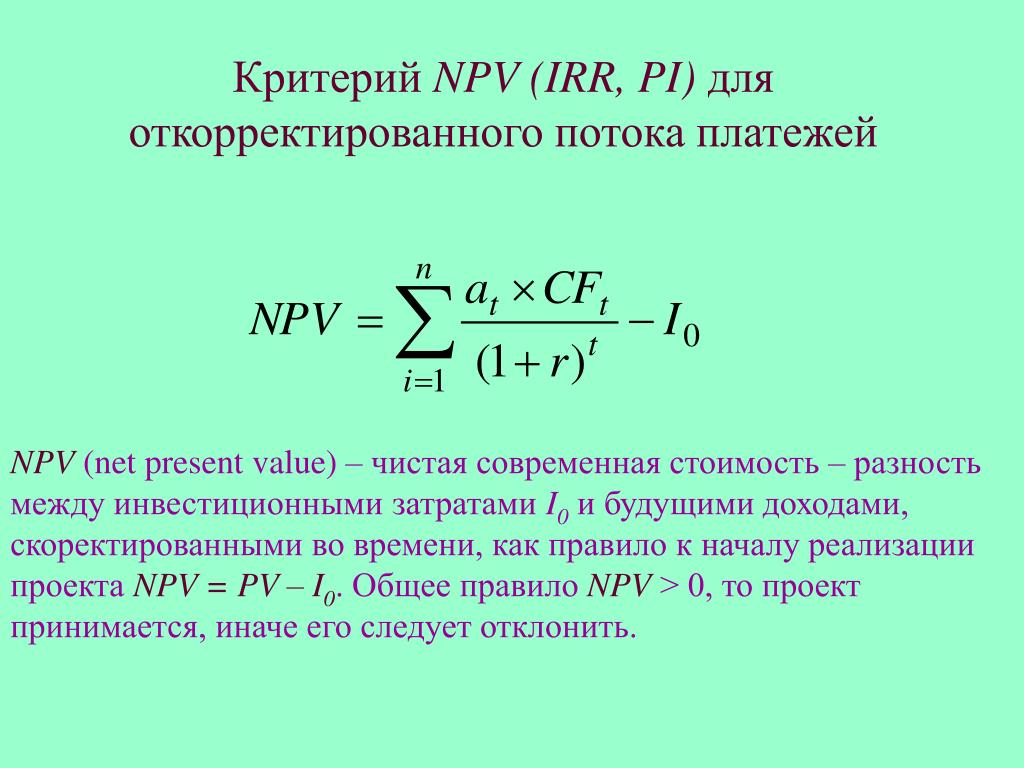

Ответы на вопросы с помощью ЧПС и IRR

Существует два финансовых способа, которые помогут вам ответить на все эти вопросы: чистая стоимость (ЧПС) и внутренняя ставка прибыли (IRR). Как ЧПС, так и IRR называются дисконтируемыми методами движения денежных средств, так как они применяют значение времени к оценке проектов по capital investment. Как ЧПС, так и IRR основаны на рядах будущих платежей (отрицательный денежный поток), доходов (положительный денежный поток), потерь (отрицательный денежный поток) или «нулевых денежных потоков».

Npv

ЧПС возвращает чистую стоимость денежных потоков, представленных в современных рублях. Из-за денежной стоимости каждый доллар сегодня стоит больше, чем завтра. ЧПС вычисляет обтекаемую стоимость для каждого ряда денежных потоков и объединяет их, чтобы получить чистую стоимость.

Формула ЧПС:

Где n — количество денежных потоков, а i — процентная или скидка.

Irr

IRR основан на ЧПС. Это можно представить в особом случае ЧПС, где вычисляемая ставка прибыли представляет процентную ставку, соответствующую нулевой (нулевой) чистой стоимости.

NPV(IRR(values),values) = 0

Если все отрицательные денежные потоки происходят раньше всех положительных или когда последовательность денежных потоков проекта содержит только один отрицательный денежный поток, IRR возвращает уникальное значение. Большинство проектов по инвестиции в основном начинаются с больших отрицательных денежных потоков (в начале инвестиции), за которыми следуют положительные денежные потоки, и, следовательно, имеют уникальный IRR. Однако иногда может быть несколько допустимых IRR или вообще ничего.

Большинство проектов по инвестиции в основном начинаются с больших отрицательных денежных потоков (в начале инвестиции), за которыми следуют положительные денежные потоки, и, следовательно, имеют уникальный IRR. Однако иногда может быть несколько допустимых IRR или вообще ничего.

Сравнение проектов

ЧПС определяет, должен ли проект получить больше или меньше желаемой ставки прибыли (уровень сложности), и хорошо определяет, будет ли проект прибыльным. IRR на один шаг дальше, чем ЧПС, чтобы определить определенную ставку прибыли для проекта. Как ЧПС, так и IRR — это числа, которые можно использовать для сравнения проектов и выбора оптимальных вариантов для вашей компании.

Выбор соответствующей Excel функции

hich Office Excel функции, которые можно использовать для вычисления ЧПС и IRR? Существует пять: функция ЧПС,функция ЧПС,функция IRR,ФУНКЦИЯ XIRRи МВСД. Выбор зависит от предпочитаемого финансового метода, от того, происходят ли денежные потоки через определенные интервалы времени и являются ли они периодическими.

Выбор зависит от предпочитаемого финансового метода, от того, происходят ли денежные потоки через определенные интервалы времени и являются ли они периодическими.

Примечание: Денежные потоки заданы как отрицательные, положительные или нулевые значения. При использовании этих функций обратите особое внимание на то, как вы обрабатываете мгновенные денежные потоки, которые происходят в начале первого периода, и все остальные денежные потоки, которые происходят в конце периодов.

|

Синтаксис функции |

Используйте, когда нужно |

Примечания |

|

Функция ЧПС

(ставка; значение1; [значение2]; . |

Определите чистую стоимость на основе денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно. |

Каждый денежный поток, заданный как значение,происходит в конце периода. Если в начале первого периода имеется дополнительный денежный поток, он должен быть добавлен к значению, возвращаемом функцией ЧПС. См. пример 2 в разделе справки по функции ЧПС. |

|

Функция ЧПС (ставка, значения, даты) |

Определите чистую стоимость на основе денежных потоков, которые возникают через нерегулярные интервалы. |

Каждый денежный поток, указанный как значение, происходит в запланированную дату платежа. |

|

Функция IRR (значения, [предположение]) |

Определите внутреннюю ставку прибыли с использованием денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно. |

Каждый денежный поток, заданный как значение,происходит в конце периода. IRR вычисляется с помощью итеративной процедуры поиска, которая начинается с оценки для IRR , указанной в качестве прогноза, и затем несколько раз изменяет это значение до тех пор, пока не будет достигнут правильный IRR. Указать аргумент «предположение» необязательно. Excel в качестве значения по умолчанию используется значение 10%. Если имеется несколько допустимых ответов, функция IRR возвращает только первый из них. Примечание. Другой вариант может возвращать другой результат, если имеется более одной внутренней ставки прибыли. |

|

ФУНКЦИЯ XIRR (значения, даты, [предположение]) |

Определите внутреннюю ставку прибыли с помощью денежных потоков, которые возникают через нерегулярные интервалы. |

Каждый денежный поток, указанный как значение, происходит в запланированную дату платежа. XIRR вычисляется с помощью итеративной процедуры поиска, которая начинается с оценки IRR , указанной в качестве прогноза, и затем несколько раз изменяет это значение до тех пор, пока не будет достигнут правильный XIRR. Если имеется несколько допустимых ответов, функция XIRR возвращает только первый из них. Если xiRR не находит ответ, возвращается #NUM! значение ошибки #ЗНАЧ!. Используйте другое значение для предположения, если вы получаете ошибку или результат отличается от ожидаемого. Примечание. Другой вариант может возвращать другой результат, если имеется более одной внутренней ставки прибыли. |

|

Функция MIRR (значения, finance_rate, reinvest_rate) |

Определите модифицированную внутреннюю ставку прибыли с использованием денежных потоков, которые происходят регулярно, например ежемесячно или ежегодно, и учитывайте как стоимость инвестиций, так и проценты, полученные от реинвестирования денежных средств. |

Каждый денежный поток, заданный как значение,происходит в конце периода, за исключением первого денежного потока, который определяет значение в начале периода. Процентная ставка, которую вы платите с денежных средств, используемых в денежных потоках, указана в finance_rate. Процентная ставка, получаемая для денежных потоков при реинвестирования, указывается в reinvest_rate. |

Дополнительные сведения

Дополнительные сведения об использовании ЧПС и IRR см. в разделах Главы 8 «Оценка инвестиций с использованием критериев чистой стоимости» и Глава 9 ,»Внутренняя ставка прибыли» в Microsoft Excel Анализ данных и бизнес-моделирование Уин Л. Уинстон. чтобы узнать больше об этой книге.

К началу страницы

Расчет IRR (внутренняя норма доходности) в Excel

В этом руководстве показано, как рассчитать IRR проекта в Excel с помощью формул и функции поиска цели. Вы также узнаете, как создать шаблон внутренней нормы прибыли, чтобы автоматически выполнять все расчеты IRR.

Вы также узнаете, как создать шаблон внутренней нормы прибыли, чтобы автоматически выполнять все расчеты IRR.

Когда вы знаете внутреннюю норму прибыли предлагаемых инвестиций, вы можете подумать, что у вас есть все необходимое для ее оценки — чем больше IRR, тем лучше. На практике все не так просто. Microsoft Excel предоставляет три различные функции для определения внутренней нормы доходности, и действительно понимание того, что вы на самом деле рассчитываете с помощью IRR, будет очень полезным.

Что такое IRR?

Внутренняя норма доходности (IRR) является широко используемой метрикой для оценки рентабельности потенциальных инвестиций. Иногда он также упоминается как дисконтированная ставка денежного потока доходности или экономическая норма доходности .

Технически IRR — это ставка дисконтирования, при которой чистая приведенная стоимость всех денежных потоков (как притоков, так и оттоков) от определенных инвестиций равна нулю.

Термин «внутренний» указывает на то, что IRR учитывает только внутренние факторы; внешние факторы, такие как инфляция, стоимость капитала и различные финансовые риски, исключаются из расчета.

Что показывает IRR?

При составлении бюджета капиталовложений IRR широко используется для оценки рентабельности предполагаемых инвестиций и ранжирования нескольких проектов. Общий принцип прост: чем выше внутренняя норма доходности, тем привлекательнее проект.

При оценке отдельного проекта финансовые аналитики обычно сравнивают IRR со средневзвешенной стоимостью капитала компании или пороговой нормой , которая является минимальной нормой прибыли на инвестиции, которую компания может принять. В гипотетической ситуации, когда IRR является единственным критерием для принятия решения, проект считается хорошей инвестицией, если его IRR больше пороговой ставки. Если IRR ниже стоимости капитала, проект следует отклонить. На практике существует множество других факторов, влияющих на решение, таких как чистая приведенная стоимость (NPV), период окупаемости, абсолютная доходность и т. д.

д.

Ограничения IRR

Хотя IRR является очень популярным методом оценки капитальных проектов, он имеет ряд недостатков, которые могут привести к неоптимальным решениям. Основные проблемы с IRR:

- Относительная мера . IRR учитывает процентное значение, а не абсолютное значение, в результате чего он может отдать предпочтение проекту с высокой нормой прибыли, но очень небольшой стоимостью в долларах. На практике компании могут предпочесть крупный проект с более низкой IRR небольшому проекту с более высокой IRR. В этом отношении NPV является лучшим показателем, поскольку он учитывает фактическую сумму, полученную или потерянную в результате реализации проекта.

- Та же ставка реинвестирования . IRR предполагает, что все денежные потоки, генерируемые проектом, реинвестируются по ставке, равной самой IRR, что является очень нереалистичным сценарием. Эту проблему решает MIRR, который позволяет задавать разные ставки финансирования и реинвестирования.

- Несколько результатов . Для проектов с чередующимися положительными и отрицательными денежными потоками можно найти более одного IRR. Проблема также решена в MIRR, который предназначен для получения только одной ставки.

Несмотря на эти недостатки, IRR продолжает оставаться важной мерой планирования капиталовложений, и, по крайней мере, вы должны скептически взглянуть на него, прежде чем принимать инвестиционное решение.

Расчет IRR в Excel

Поскольку внутренняя норма доходности представляет собой ставку дисконтирования, при которой чистая приведенная стоимость данной серии денежных потоков равна нулю, расчет IRR основан на традиционной формуле NPV:

Если вы не очень хорошо знакомы с обозначениями суммирования, расширенная форма формулы IRR может быть проще для понимания:

Где:

- CF 0 — первоначальные инвестиции (представлены отрицательным числом)

- CF 1 , CF 2 … CF n — денежные потоки

- i — номер периода

- n — всего периодов

- IRR — внутренняя норма доходности

Характер формулы таков, что не существует аналитического способа расчета внутренней нормы доходности. Мы должны использовать подход «угадай и проверь», чтобы найти его. Чтобы лучше понять концепцию внутренней нормы доходности, давайте выполним расчет IRR на очень простом примере.

Мы должны использовать подход «угадай и проверь», чтобы найти его. Чтобы лучше понять концепцию внутренней нормы доходности, давайте выполним расчет IRR на очень простом примере.

Пример : Вы инвестируете 1000 долларов сейчас и получаете 500 долларов и 660 долларов в следующие 2 года. При какой ставке дисконтирования чистая текущая стоимость равна нулю?

В качестве нашего первого предположения, давайте попробуем ставку 8%:

- Сейчас: PV = -1000 долларов США

- Год 1: PV = 500 долл. США / (1+0,08) 1 = 462,96 долл. США

- Год 2: PV = 660 долл. США / (1 + 0,08) 2 = 565,84 долл. США

Суммируя их, мы получаем NPV , равную $28,81:

О, даже близко не к 0. Может быть, лучшее предположение, скажем, 10%, может что-то изменить?

- Сейчас: PV = -1000 долларов США

- Год 1: PV = 500 долл. США / (1+0,1) 1 = 454,55 долл. США

- Год 2: PV = 660 долл.

США / (1+0,1) 2 = 545,45 долл. США

США / (1+0,1) 2 = 545,45 долл. США - NPV: -1000 + 454,55 долл. США + 545,45 долл. США = 0,00 долл. США

Вот оно! При ставке дисконтирования 10% чистая приведенная стоимость равна ровно 0. Таким образом, внутренняя норма доходности для этой инвестиции составляет 10%:

Вот как вы рассчитываете внутреннюю норму доходности вручную. Microsoft Excel, другие программы и различные онлайн-калькуляторы IRR также полагаются на этот метод проб и ошибок. Но, в отличие от людей, компьютеры могут выполнять несколько итераций очень быстро.

Как рассчитать IRR в Excel с помощью формул

Microsoft Excel предоставляет 3 функции для определения внутренней нормы доходности:

- IRR — наиболее часто используемая функция для расчета внутренней нормы доходности для ряда денежных потоков, которые происходят через регулярных интервалов .

- XIRR – находит IRR для ряда денежных потоков, которые происходят через нерегулярных интервалов .

Поскольку она учитывает точные даты платежей, эта функция обеспечивает более высокую точность расчета.

Поскольку она учитывает точные даты платежей, эта функция обеспечивает более высокую точность расчета. - MIRR – возвращает модифицированную внутреннюю норму доходности , которая представляет собой вариант IRR, учитывающий как стоимость заимствования, так и сложные проценты, полученные от реинвестирования положительных денежных потоков.

Ниже вы найдете примеры всех этих функций. Для согласованности мы будем использовать один и тот же набор данных во всех формулах.

Формула IRR для расчета внутренней нормы прибыли

Предположим, вы рассматриваете 5-летнюю инвестицию с денежными потоками в B2:B7. Чтобы рассчитать IRR, используйте эту простую формулу:

= IRR(B2:B7)

Примечание. Чтобы формула IRR работала правильно, убедитесь, что ваши денежные потоки имеют по крайней мере одно отрицательное значение (отток) и одно положительное значение (приток), и все значения перечислены в хронологическом порядке .

Для получения дополнительной информации см. функцию Excel IRR.

Формула ЧВНДР для определения внутренней нормы доходности для нерегулярных денежных потоков

В случае потоков денежных средств с неравным временем использования функции IRR может быть рискованно, так как предполагается, что все платежи происходят в конце периода и все периоды времени равны. В этом случае XIRR будет более разумным выбором.

С денежными потоками в B2:B7 и их датами в C2:C7 формула будет выглядеть следующим образом:

=ЧИСТРРР(B2:B7,C2:C7)

Примечания:

- Хотя функция ЧИСТВНДОХ не обязательно требует дат в хронологическом порядке, дата первого денежного потока (первоначальных инвестиций) должна быть первой в массиве.

- Даты должны быть указаны как действительные даты Excel ; предоставление дат в текстовом формате подвергает Excel риску их неправильной интерпретации.

- Функция ЧИСТВНДОХ в Excel использует другую формулу для получения результата.

Формула ЧИСТВНРД дисконтирует последующие платежи, исходя из 365-дневного года, в результате ЧИСТВНОРД всегда возвращает внутреннюю норму доходности в годовом исчислении .

Формула ЧИСТВНРД дисконтирует последующие платежи, исходя из 365-дневного года, в результате ЧИСТВНОРД всегда возвращает внутреннюю норму доходности в годовом исчислении .

Для получения дополнительной информации см. функцию ЧССНП в Excel.

Формула MIRR для расчета модифицированной IRR

Чтобы справиться с более реалистичной ситуацией, когда средства проекта реинвестируются по ставке, близкой к стоимости капитала компании, вы можете рассчитать модифицированную внутреннюю норму доходности, используя формулу MIRR:

=MIRR(B2:B7,E1,E2)

Где B2:B7 — денежные потоки, E1 — ставка финансирования (стоимость заимствования денег), а E2 — ставка реинвестирования (проценты, полученные от реинвестирования прибыли).

Примечание. Поскольку функция MIRR Excel вычисляет сложные проценты на прибыль, ее результат может существенно отличаться от результатов функций IRR и XIRR.

IRR, XIRR и MIRR — что лучше?

Я считаю, что никто не может дать общий ответ на этот вопрос, потому что теоретическая основа, преимущества и недостатки всех трех методов все еще оспариваются учеными-финансистами. Пожалуй, лучше всего было бы сделать все три расчета и сравнить результаты:

Пожалуй, лучше всего было бы сделать все три расчета и сравнить результаты:

Обычно считается, что:

- XIRR обеспечивает лучшую точность расчета, чем IRR, поскольку учитывает точные даты денежных потоков.

- IRR часто дает неоправданно оптимистическую оценку прибыльности проекта, тогда как MIRR дает более реалистичную картину.

Калькулятор IRR — шаблон Excel

Если вам необходимо регулярно рассчитывать IRR в Excel, настройка шаблона внутренней нормы прибыли может значительно облегчить вашу жизнь.

Наш калькулятор будет включать в себя все три формулы (IRR, XIRR и MIRR), так что вам не придется беспокоиться о том, какой результат является более достоверным, но вы можете рассмотреть их все.

- Введите денежные потоки и даты в два столбца (в нашем случае A и B).

- Введите ставку финансирования и ставку реинвестирования в 2 отдельные ячейки. При желании назовите эти продажи Finance_rate и Reinvest_rate соответственно.

- Создайте два динамически определяемых диапазона с именем Cash_flows и Даты .

Предположим, что ваш рабочий лист называется Sheet1 , первый денежный поток (начальные инвестиции) находится в ячейке A2, а дата первого денежного потока — в ячейке B2, создайте именованные диапазоны на основе следующих формул:

Денежные_потоки:

=СМЕЩЕНИЕ(Лист1!$A$2,0,0,COUNT(Лист1!$A:$A),1)Даты:

=СМЕЩЕНИЕ(Лист1!$B$2,0,0,COUNT(Лист1!$B:$B),1)Подробные инструкции можно найти в разделе Как создать динамический именованный диапазон в Excel.

- Используйте только что созданные имена в качестве аргументов следующих формул. Обратите внимание, что формулы можно вводить в любой столбец, кроме A и B, которые зарезервированы исключительно для денежных потоков и дат соответственно.

= IRR(Cash_flows)=ЧВВНДР(Денежные_потоки, Даты)=MIRR(Cash_flows, Finance_rate, Reinvest_rate)

Готово! Теперь вы можете ввести любое количество денежных потоков в столбец A, и ваши формулы динамической внутренней нормы прибыли будут соответствующим образом пересчитаны:

В качестве меры предосторожности против небрежных пользователей, которые могут забыть заполнить все необходимые входные ячейки, вы можете заключить свои формулы в функцию ЕСЛИОШИБКА, чтобы предотвратить ошибки:

=ЕСЛИОШИБКА(IRR(Cash_flows), "")

=ЕСЛИОШИБКА(ЧИСТРОД(Деньги_потоков, Даты), "")

=ЕСЛИОШИБКА(MIRR(Cash_flows, Finance_rate, Reinvest_rate), "")

Имейте в виду, что если ячейки Finance_rate и/или Reinvest_rate пусты, функция MIRR Excel предполагает, что они равны нулю.

Как сделать IRR в Excel с поиском цели

Функция Excel IRR выполняет только 20 итераций, чтобы получить скорость, а XIRR выполняет 100 итераций. Если после этого количества итераций результат с точностью до 0,00001% не найден, выдается ошибка #ЧИСЛО! возвращается ошибка.

Если вам требуется более точный расчет IRR, вы можете заставить Excel выполнить более 32 000 итераций с помощью функции поиска цели, которая является частью анализа «что, если».

Идея состоит в том, чтобы заставить Goal Seek найти процентную ставку, которая делает NPV равным 0. Вот как:

- Настройте исходные данные следующим образом:

- Введите денежные потоки в столбец (в данном примере B2:B7).

- Поместите ожидаемую IRR в какую-нибудь ячейку (B9). Значение, которое вы вводите, на самом деле не имеет значения, вам просто нужно что-то «скормить» формуле NPV, так что просто поставьте любой процент, который придет вам на ум, скажем, 10%.

- Введите следующую формулу NPV в другую ячейку (B10):

=ЧПС(B9,B3:B7)+B2

- На вкладке Данные в группе Прогноз щелкните Что если анализ > Поиск цели…

- В диалоговом окне Goal Seek определите ячейки и значения для проверки:

- Установить ячейку — ссылку на ячейку NPV (B10).

- В значение введите 0, что является желаемым значением для ячейки Set.

- При изменении ячейки — ссылка на ячейку IRR (B9).

По завершении нажмите OK .

- Установить ячейку — ссылку на ячейку NPV (B10).

- Появится диалоговое окно Goal Seek Status , в котором будет указано, найдено ли решение. В случае успеха значение в ячейке IRR будет заменено новым значением, которое сделает NPV нулевым.

Нажмите OK , чтобы принять новое значение, или Cancel , чтобы вернуться к исходному значению.

Аналогичным образом вы можете использовать функцию поиска цели, чтобы найти XIRR. Единственное отличие состоит в том, что вам нужно будет использовать формулу XNPV вместо NPV.

Примечание. Значение IRR, найденное с помощью Goal Seek, равно static , оно не пересчитывается динамически, как это делают формулы. После каждого изменения исходных данных вам придется повторять вышеописанные шаги, чтобы получить новый IRR.

Вот как можно рассчитать IRR в Excel. Чтобы поближе познакомиться с формулами, обсуждаемыми в этом руководстве, вы можете загрузить наш образец книги ниже. Я благодарю вас за чтение и надеюсь увидеть вас в нашем блоге на следующей неделе!

Практическая рабочая тетрадь для скачивания

Excel IRR Calculator — примеры (файл .xlsx)

Вас также может заинтересовать

Как рассчитать внутреннюю норму прибыли (IRR)

Designer491/iStock через Getty Images

Что такое внутренняя норма прибыли?

Внутренняя норма доходности, или IRR, — это норма доходности инвестиций, при которой внешние факторы, такие как инфляция или стоимость капитала, не учитываются. IRR можно использовать для измерения фактической отдачи от инвестиций, сделанных в прошлом, или для оценки нормы прибыли от будущих инвестиций.

Самый простой способ понять IRR — рассмотреть денежные потоки, при этом отрицательный денежный поток возникает во время первоначальных инвестиций, а затем либо положительный, либо отрицательный денежный поток. По определению:

По определению:

IRR представляет собой годовую эффективную совокупную доходность, которая устанавливает чистую текущую стоимость (NPV) всех денежных потоков от инвестиций, как положительных, так и отрицательных, равных нулю.

NPV всегда представляет собой сумму, а IRR всегда представляет собой процент, отражающий процентный доход от инвестиций. Иными словами, IRR составляет:

- Процентная ставка, при которой чистая приведенная стоимость будущих денежных потоков равна первоначальной инвестиции.

- Процентная ставка, при которой общая приведенная стоимость затрат или отрицательных денежных потоков равна общей приведенной стоимости выгод или положительных денежных потоков.

IRR отражает то, что известно как временная стоимость денег , которая является финансовой концепцией, согласно которой сумма денег в настоящее время стоит больше, чем такая же сумма денег в будущем. То есть конкретный доход от инвестиций, полученный в настоящее время, стоит больше, чем такой же доход, полученный в более позднее время.

В случае инвестиций с фиксированным доходом, таких как казначейские облигации, когда облигация покупается один раз, а проценты по определенной процентной ставке выплачиваются каждый период времени, например ежегодно, IRR равна указанной процентной ставке. .

Формула IRR

Ниже приведена формула расчета IRR, а устрашающий вид символ, греческая буква Sigma, просто означает суммирование ряда членов:

Формула расчета IRR (Wendorf)

- N = общее количество периодов

- n = текущий период, обычно в годах

- r = внутренняя норма доходности

- C = годовые полученные проценты

Для первоначального

Формула IRR с первоначальными инвестициями 12 000 долларов США (Wendorf) будет выглядеть следующим образом: сумма инвестиций в размере 12 000 долл. США за трехлетний период с доходностью 3 600 долл. США, 5 400 долл. США и 4 800 долл. США, расширенная формула IRR будет выглядеть следующим образом:0005

США, расширенная формула IRR будет выглядеть следующим образом:0005

Чего мы не знаем в приведенном выше уравнении, так это r или IRR. Мы могли бы попытаться вычислить r математически, но гораздо проще использовать электронные таблицы, такие как Excel.

Как рассчитать внутреннюю норму доходности с помощью электронной таблицы

В таблице ниже показана внутренняя норма доходности для двух отдельных пятилетних инвестиций, первая из которых имеет первоначальные инвестиции в размере 70 000 долларов США, а вторая — 45 000 долларов США.

Прибыль от первых вложений в начале высока, она составляет 17% в первый год и достигает 37% в пятый и последний год. Вторая инвестиция начинается аналогичным образом, возвращая 18% в первый год и увеличивая до 36% в последний год. Итак, какие инвестиции обеспечивают большую отдачу?

Расчет IRR с помощью электронной таблицы (Wendorf)

Как мы видим, вторая инвестиция, хотя и скромнее первой, обеспечивает несколько более высокую внутреннюю норму доходности.

Чтобы рассчитать IRR с помощью электронной таблицы:

Шаг 1: Добавьте период времени в столбец A

Поместите количество периодов, которые обычно отражаются в годах, в столбец, начиная с периода 0.

Шаг 2: Добавить суммы в столбец B

Поместите суммы, начиная с начальной суммы, которая всегда является отрицательной, в соседний столбец.

Шаг 3: Добавьте описания в столбец C

Если хотите, добавьте описания в другой столбец. Это необязательно и просто для справки.

Шаг 4. Запустите уравнение

В ячейку под столбцом сумм добавьте знак равенства, за которым следует функция IRR, которая в большинстве электронных таблиц обозначается как «IRR», затем в скобках добавьте обозначение столбца/строки начального значения. сумма и обозначение столбца/строки последней суммы.

В приведенных выше примерах введены следующие формулы:

= IRR(B2:B7) и = IRR(B12:B17)

Назначение и использование внутренней нормы прибыли

IRR можно использовать для анализа:

900 39

IRR по сравнению с ROI и CAGR

CAGR обозначает совокупный годовой темп роста и является мерой возврата инвестиций за определенный период времени. Разница между IRR и CAGR заключается в том, что IRR подходит для более сложных инвестиций и проектов, таких как те, которые имеют разные денежные оттоки и денежные потоки. В то время как IRR трудно рассчитать вручную, CAGR легко рассчитывается вручную. 9(1/количество лет)] — 1) * 100

- Конечная стоимость = стоимость отдельной инвестиции, портфеля или показателя бизнеса на конец периода времени

- Начальная стоимость = стоимость отдельной инвестиции, портфеля или показателя бизнеса в начале периода времени

- Количество лет = неполных года, которые можно преобразовать в полные годы путем определения количества дней и последующего деления на 365 дней в году

Например, начальная стоимость 1000 долларов США и окончательная стоимость 2000 долларов США в течение четырех лет дадут CAGR 21,7%.

Возврат инвестиций, или ROI, представляет собой процентное увеличение или уменьшение инвестиций за определенный период времени. Формула для расчета ROI:

ROI = [(ожидаемая сумма — начальная сумма)/начальная сумма] * 100

40%

[((1400 — 1000 долл. США)/1000 долл. США] * 100 = 40%

В течение первого года ROI и IRR будут почти одинаковыми, однако начнутся по всему дольше, что ROI и IRR будут почти одинаковыми, они начнут различаться по всему дольше. периоды времени.

Ограничения IRR

Поскольку IRR просто сравнивает денежные потоки с суммой капиталовложений, которые генерируют эти денежные потоки, он не принимает во внимание размер проектов, поскольку более крупные проекты могут приносить значительно большую прибыль в течение более длительных периодов времени.

Кроме того, IRR игнорирует ставки реинвестирования, поскольку, хотя IRR позволяет рассчитать стоимость будущих притоков денежных средств, инвестиции с высоким IRR не всегда могут быть реинвестированы по той же ставке, что и IRR.

..)

..)

Если IRR не находит ответ, возвращается #NUM! значение ошибки #ЗНАЧ!. Используйте другое значение для предположения, если вы получаете ошибку или результат отличается от ожидаемого.

Если IRR не находит ответ, возвращается #NUM! значение ошибки #ЗНАЧ!. Используйте другое значение для предположения, если вы получаете ошибку или результат отличается от ожидаемого. Указать аргумент «предположение» необязательно. Excel в качестве значения по умолчанию используется значение 10%.

Указать аргумент «предположение» необязательно. Excel в качестве значения по умолчанию используется значение 10%.

Об авторе