Рентабельность перманентного капитала это: Рентабельность перманентного капитала для бизнес-плана

Рентабельность перманентного капитала для бизнес-плана

В статье разберем рентабельность перманентного капитала предприятия. Показатель применяется как в оценке компаний, так и для анализа бизнес-планов.

Рентабельность перманентного капитала. Формула расчета

Рентабельность перманентного капитала (аналог: рентабельность инвестированного капитала, англ: Return on Invest Capital, ROIC) – показатель отражающий эффективность (доходность) использования долгосрочного (перманентного) капитала предприятием. Чем выше значение показателя, тем более эффективно работает предприятие. Тем не менее, при высоких значениях показателя рентабельности перманентного капитала появляется риск банкротства предприятия из-за наличия большого количества необеспеченных обязательств.

→Основные показатели рентабельности для оценки бизнеса, 14 формул расчета.

Формула расчета рентабельности перманентного капитала по балансу

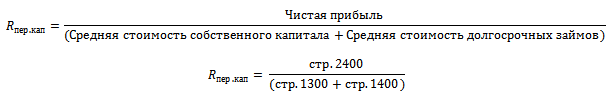

Показатель вычисляется как отношение чистой прибыли организации к среднегодовой стоимости собственного капитала и долгосрочных займов. Формула расчета показателя выглядит следующим образом:

Средняя стоимость собственного капитала и долгосрочных займов рассчитывается как сумма значений на начало года и конец, деленная на 2. Иногда в формуле расчета используют не чистую прибыль, а прибыль до налогообложения, а в зарубежных формулах расчета используется показатель EBIT.

В экономической литературе показатель рентабельности перманентного капитала также называют рентабельностью инвестированного капитала. Инвестированный капитал является суммой долгосрочно привлеченных инвестиций и собственных средств. Более подробно про рентабельность собственного капитала читайте в статье: “Рентабельность собственного капитала (ROE). Формула. Пример расчета для ОАО “КАМАЗ”“.

Резюме

Рентабельность перманентного капитала показывает эффективность использования капитала (собственного и заемного), вложенного на длительный срок в деятельность предприятия. Данный показатель позволяет производить сравнение эффективности деятельности различных предприятий, чем выше значение, тем больше прибыли создает предприятие. Данный показатель может использовать инвесторами для оценки различных альтернативных инвестиционных проектов, а также для оценки целесообразности привлечения заемных средств.

Спасибо за внимание!

Автор: Жданов Василий, к.э.н.

Рентабельность перманентного капитала — ГЛАВБУХ-ИНФО

Рентабельность перманентного капитала — определение

Рентабельность перманентного капитала — коэффициент равный отношению балансовой прибыли к сумме среднегодовой стоимости собственного капитала и стоимости долгосрочных заемных средств. Данными для его расчета служит бухгалтерский баланс.

Рентабельность перманентного капитала — что показывает

Рентабельность перманентного капитала показывает эффективность использования капитала (собственного и заемного), вложенного в деятельность организации на длительный срок.

Рентабельность перманентного капитала — формула

Общая формула расчета коэффициента:

| Крпк= | Прибыль до налогообложения | *100% |

| Ср. стоимость собственного капитала + Ср. стоимость долгосрочных обязательств |

Формула расчета по данным бухгалтерского баланса:

| Kрпк = | стр.140 | *100% |

| 0.5 * (стр.490 нг + стр.490 кг + стр.590 нг + стр.590 кг) |

где стр.140, стр. 490 нг — на начало года, стр. 490 кг — на конец года, стр. 590 нг — на начало года, стр. 590 кг — на конец года отчета о прибылях и убытках (форма №2).

Рентабельность перманентного капитала — значение

Рентабельность перманентного капитала говорит от том насколько эффективно менеджмент предприятия инвестирует средства в основную деятельность предприятия.

| < Предыдущая | Следующая > |

|---|

Рентабельность перманентного капитала

⇐ ПредыдущаяСтр 3 из 3

Этот коэффициент рентабельности перманентного капитала показывает эффективность использования капитала, вложенного в деятельность организации на длительный срок.

На основе рассчитанных коэффициентов можно сделать вывод, что предприятие обладает достаточной платежеспособностью, т.е. способно наличными денежными ресурсами своевременно погашать свои платежные обязательства. Следовательно, кредиторы и инвесторы могут быть уверены, что кредиты будут возвращены, а проценты по ним уплачены.

Заключение

В данной курсовой работе было изучено управление заемными средствами и проведен анализа финансово-хозяйственной деятельности предприятия.

Для исследования был выбран завод «Красного Сормово» занимающийся производством.

Важным является роль финансовых средств предприятий в обеспечении сбалансированности в народном хозяйстве между материальными и денежными фондами, предназначенными для целей потребления и накопления. Финансовые средства предприятий – это экономическая категория, особенность которой заключается в сфере ее действия и присущих ей функций, они являются важнейшей составной частью единой системы финансов государства, т.к. они обслуживают сферу материального производства, в которой создаются совокупный общественный продукт и национальный доход.

В настоящих условиях гарантией нормального процесса расширенного воспроизводства является финансирования капитальных вложений путём заимствования средств. Поиск эффективных направлений заимствования финансовых ресурсов и своевременное привлечение заемных средств становятся основными в управлении финансовыми средствами предприятия и одной из главных задач финансовых служб предприятия. Условиями, которые ставятся руководством предприятия перед финансовым менеджментом, являются привлечение дополнительные финансовых средств на выгодных условиях и инвестирование их с наибольшим эффектом.

Список литературы

1. Абрютина М.С. Грачев А.В. Анализ финансово-экономической деятельности предприятия. Учебно-практическое пособие, М.: «Дело и сервис», 1998.

2. Абчук В.А Менеджмент.Учебнрое пособие – 2-е издание – СПб: Изд-во Михайлова В.А ,2004.

3. Артеменко В. Г., Беллендир М. В. Финансовый анализ, М.: «ДИС», 1997

4. Балабанов И.Т. Основы финансового менеджмента. — М.Финансы и статистика, 1999

5. Басовский Х.Е Менеджмент: Учебное пособие – Москва: ИНФРА,2004

6. Вяткин В.Н. и др. Принятие финансовых решений в управлении бизнесом: концепции, задачи, ситуации: Учебник для вузов / Ин-т международного бизнеса и финансов; — М. — Екатеринбург: ЗАО «Издательский дом «ЯВА», 1998.

7. Джей К. Шим, Джоэл Г. Сигел Финансовый менеджмент. – М., 1997.

8. Ковалев В.В. Введение в финансовый менеджмент. — М.: Финансы и статистика, 2001

9. Любушин Н. П., Лещева В. Б., Дьякова В. Г. Анализ финансово-экономической деятельности предприятия: Учеб. пособие для вузов / Под ред. Проф. Н, П. Любушина. – М.: ЮНИТИ-ДАНА, 2003.

10. Макарьева В.И., Андреева Л.В. Анализ финансово-хозяйственной деятельности организации. – М.: Финансы и статистика, 2004

11. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. ИП «Экоперспектива»:Москва, 1997

12. Сердюк В.Б. Финансовый менеджмент. Методика и опыт. – Самара. ДСМ, 200413. Финансовый менеджмент: Учебник для вузов / Под. ред. Н.Ф. Самсонова. — М.: ЮНИТИ-ДАНА, 2001.

14. Финансовый менеджмент: теория и практика Учебник / Под ред.Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во «Перспектива», 2001.

15. Экономика предприятий: Учебник / Под ред. В.М. Семенова. – М., 2001.

Приложение 1.

АКТИВ

Анализ показателей рентабельности — Студопедия

Производственно-хозяйственный подход направлен на получение абсолютной прибыли.

Абсолютная прибыль предопределяет показатели рентабельности продукции, рентабельности продаж, а также оценивает прибыль по отношению к применяемому капиталу.

Для анализа показателей рентабельности используются форма №2 годового отчета «Отчет о финансовых результатах», форма №1 годового отчета «Бухгалтерский баланс».

Общая формула расчета рентабельности:

(5.1)

где

V – показатель, по отношению к которому определяется рентабельность.

Показатели рентабельности определяют за отчетный и предыдущий периоды.

Показатели рентабельности делятся на 2 группы:

1) Рентабельность капитала и его составляющих:

а) Обобщающим показателем эффективности хозяйственной деятельности является показатель рентабельности активов:

, (5.2)

б) Рентабельность собственного капитала:

, (5.3)

в) Рентабельность перманентного капитала:

, (5.4)

Перманентный капитал = Собственный капитал + Долгосрочные обязательства (долгосрочный заемный капитал)

г) Фондорентабельность:

, (5.5)

2) Рентабельность продукции и продаж:

а) Рентабельность продаж:

— по прибыли от продаж

, (5.6)

— по прибыли до налогообложения

, (5.7)

— по чистой прибыли

, (5.8)

б) Рентабельность реализованной продукции:

, (5.9)

в) Рентабельность отдельных видов продукции:

, (5.10)

Таблица 5.6 – Динамика показателей рентабельности 2013-2014 гг, %

| Показатели | Период | Отклонение, абс. | |

| 2013 год | 2014 год | ||

| Рентабельность активов | 10,83 | 6,61 | -4,23 |

| Рентабельность собственного капитала | 15,39 | 9,63 | -5,76 |

| Рентабельность перманентного капитала | 9,95 | 5,81 | -4,14 |

| Рентабельность продаж: | |||

| — по прибыли от продаж | 38,46 | 42,64 | 4,17 |

| — по прибыли до налогообложения | 31,19 | 19,15 | -12,03 |

| — по чистой прибыли | 24,98 | 14,74 | -10,23 |

| Рентабельность реализованной продукции | 62,51 | 74,33 | 11,83 |

Рентабельность активов в 2014 году составляет 6,61% это означает ,что с каждого вложенного рубля в отчетном периоде, предприятие получило 6,61 копейки прибыли до налогообложения, с каждого вложенного рубля в имущество предприятия. В динамике этот показатель снизился на 4,23% в результате снижения прибыли до налогообложения и увеличении средней величины активов в 2014 году.

Рентабельность собственного капитала в отчетном периоде составила 9,63%, это означает, что предприятие получило 9,63 коп. чистой прибыли с каждого вложенного рубля в собственный капитал. В динамике этот показатель снизился на 5,76% в результате снижения эффективности использования собственного капитала.

Рентабельность перманентного капитала в 2014 году составила 5,81%.

В динамике этот показатель снизился на 4,14% в результате увеличения долгосрочных обязательств и снижению чистой прибыли, по отношению к 2013 году.

Рентабельность по прибыли от продаж в 2014 году составила 42,64%, что на 4,17% выше, чем в предыдущем периоде. Это произошло в результате увеличения доли прибыли от продаж в выручке предприятия в отчетном периоде.

Рентабельность по прибыли до налогообложения в 2014 году снизилась на 12,03% и составила 19,15%. Такое резкое снижение произошло в результате снижения прибыли до налогообложения примерно на 33% по отношению к 2013 году, что видно из «Отчета о финансовых результатах» компании.

Рентабельность по чистой прибыли в 2014 году составила 14,74% и означает, что предприятие получило с каждого рубля оборота 14,74 копейки чистой прибыли. В динамике этот показатель снизился на 10,23%.

Рентабельность реализованной продукции в динамике увеличилась на 11,83% и составила 74,33%. Это означает, что с каждого рубля потраченного на выпуск и реализацию продукции предприятие получило 74 копейки с прибыли от продаж.

Все выше перечисленное означает, что рентабельность предприятия в 2014 году снизилась.

Рентабельность всего капитала предприятия (ROE, ROCE). Формула. Расчет на примере ОАО «Мечел»

Рассмотрим рентабельность капитала предприятия. Углубимся в разбор двух коэффициентов, которые определяют рентабельность капитала: рентабельность собственного капитала (ROE), рентабельность задействованного капитала (ROCE).

Инфографика: Рентабельность всего капитала предприятия

Определения коэффициентов рентабельности собственного и задействованного капитала

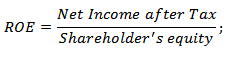

Коэффициент рентабельности собственного капитала (Return On Equity , ROE) показывает, как эффективно были вложены в предприятие собственные денежные средства.

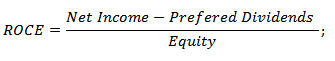

Коэффициент рентабельности задействованного капитала (Return On Capital Employed, ROCE) показывает эффективность вложения в предприятие как собственных, так и привлеченных средств. Показатель отражает, как эффективно предприятие использует в своей деятельности собственный капитал и долгосрочно привлеченные средства (инвестиции).

Чтобы понять рентабельность капитала, мы проанализируем и сравним два коэффициента ROE и ROCE. В сравнении будут видны отличия одного от другого. Схема разбора двух коэффициентов рентабельности капитала будет следующая: рассмотрим экономическую сущность коэффициентов, формулы расчета, нормативы и произведем их расчет для отечественного предприятия.

Рентабельность капитала. Экономическая сущность

Коэффициент рентабельности задействованного капитала (ROCE) используется в практике финансовыми аналитиками для определения доходности, которую предприятие приносит на вложенный капитал (как собственный, так и привлеченный).

Для чего это нужно? Для того чтобы можно было сравнить рассчитанный коэффициент рентабельности с другими видами бизнеса для оправданности инвестирования средств.

Рентабельность всего капитала. Сравнение показателей ROE и ROCE

| ROE | ROCE | |

| Кто использует данный коэффициент? | Собственники | Инвесторы + собственники |

| Ключевые отличия | В качестве инвестирования в предприятие используется собственный капитал | В качестве инвестирования в предприятие используется как собственный, так и привлеченный капитал (через акции). Помимо этого из чистой прибыли нельзя забывать вычитание дивидендов. |

| Формула расчета | =Чистая прибыль/Собственный капитал | =(Чистая прибыль)/(Собственный капитал + Долгосрочные обязательства) |

| Норматив | Максимизация | Максимизация |

| Отрасль для использования | Любая | Любая |

| Частота оценки | Ежегодно | Ежегодно |

| Точность оценки финансов предприятия | Меньше | Больше |

Чтобы лучше понять разницу между коэффициентами рентабельности капитала запомните, что если у предприятия нет привилегированных акций (долгосрочных обязательств), то значение ROCE=ROE.

Как читать рентабельность капитала?

Если коэффициент рентабельности капитала (ROE или ROCE) снижается, то это говорит о том, что:

- Увеличивается собственный капитал (а также долговые обязательства для ROCE).

- Уменьшается оборачиваемость активов.

Если коэффициент рентабельности капитала (ROE или ROCE) растет, то это говорит о том, что:

- Увеличивается прибыль предприятия.

- Увеличивается финансовый рычаг.

Рентабельность капитала. Синонимы коэффициентов

Рассмотрим синонимы для рентабельности собственного капитала и рентабельности задействованного капитала, т.к. зачастую в литературе по-разному их называют. Полезно знать все названия, чтобы избежать путаницы в терминах.

| Синонимы рентабельности собственного капитала (ROE) | Синонимы рентабельности задействованного капитала (ROCE) |

| доходность собственного капитала | рентабельность привлеченного капитала |

| Return on Equity | рентабельность акционерного капитала |

| Return on shareholders’ equity | показатель рентабельности обыкновенного акционерного капитала |

| эффективность собственного капитала | коэффициент задействованного капитала |

| Return on owners equity | Return on capital Employed |

| рентабельность вложенного капитала |

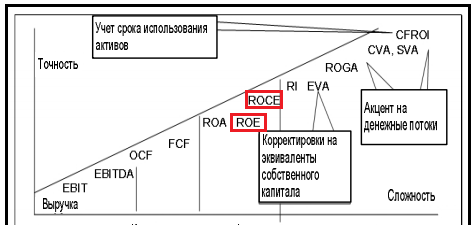

На рисунке ниже показана точность оценки состояния предприятия с помощью различных коэффициентов.

Ранжирование коэффициентов по сложности расчета и точности диагностирования финансового состояния предприятия

Коэффициент задействованного капитала (ROCE) оказывается полезным для анализа предприятий, где есть высокая интенсивность использования капитала (часто осуществляется инвестирование). Связано это с тем, что коэффициент задействованного капитала использует в своем расчете привлеченные денежные средства. Применение коэффициента задействованного капитала (ROCE) позволяет сделать более точный вывод о финансовых результатах компаний.

Рентабельность капитала. Формулы расчета

Формулы расчета для рентабельности капитала.

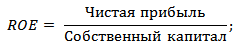

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал=

стр.2400/стр.1300

Коэффициент задействованного капитала = Чистая прибыль/(Собственный капитал + Долгосрочные обязательства)=

стр.2400/(стр.1300+стр.1400)

В иностранном варианте формула для рентабельности собственного и рентабельности задействованного капитала будет следующая:

Net Income – чистая прибыль,

Preferred Dividends – дивиденды по привилегированным акциям,

Total Stockholder Equity – величина обыкновенного акционерного капитала.

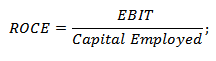

Еще одна иностранная формула (по МСФО) для рентабельности задействованного капитала:

Зачастую в иностранных источниках в формуле расчета ROCE используется EBIT (прибыль до уплаты налогов и процентов), в российской практике зачастую используется чистая прибыль.

Видео-урок: “Рентабельность инвестированного капитала”

Рентабельность капитала. Расчет на примере ОАО «Мечел»

Для того чтобы еще лучше разобраться, что такое рентабельность капитала рассмотрим расчет двух его коэффициентов для отечественного предприятия.

| Будем рассчитывать коэффициент рентабельности собственного капитала и коэффициент рентабельности задействованного капитала для ОАО «Мечел» |

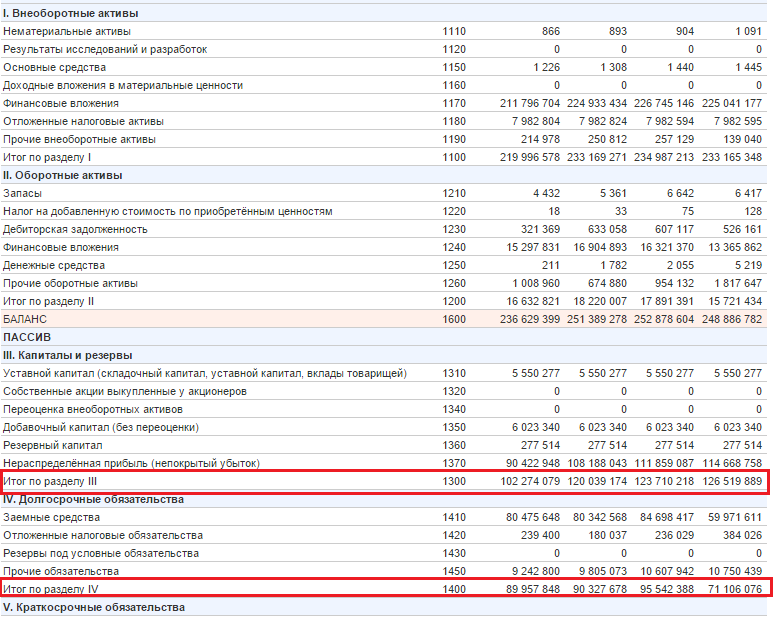

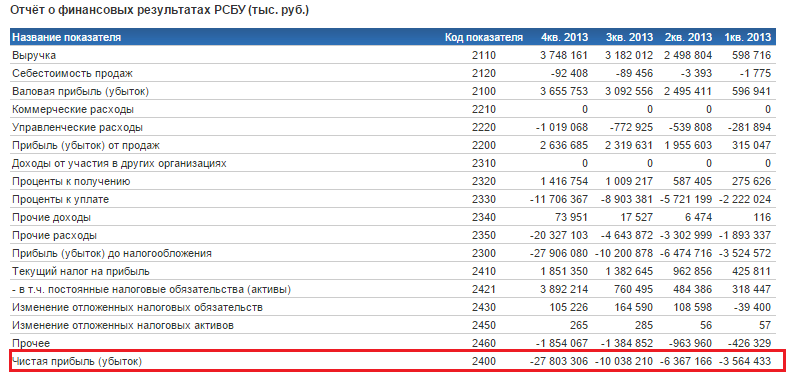

Для оценки рентабельности собственного капитала ОАО “Мечел” возьмем с официального сайта финансовую отчетность за четыре периода 2013 года и рассчитаем показатели ROE и ROCE.

Рентабельность капитала для ОАО “Мечел”-1

Рентабельность капитала для ОАО “Мечел”-2

Рентабельность капитала ОАО «Мечел»

Коэффициент рентабельности собственного капитала 2013-1 = -3564433/126519889 = -0,02

Коэффициент рентабельности собственного капитала 2013-2 = -6367166/123710218 = -0,05

Коэффициент рентабельности собственного капитала 2013-3 = -10038210/120039174 = -0,08

Коэффициент рентабельности собственного капитала 2013-4 = -27803306/102274079 = -0,27

Коэффициент рентабельности задействованного капитала 2013-1 = -3564433/(126519889+71106076) = -0,01

Коэффициент рентабельности задействованного капитала 2013-2 = -6367166/(123710218+95542388) = -0,02

Коэффициент рентабельности задействованного капитала 2013-3 = -10038210/(120039174+90327678) = -0,04

Коэффициент рентабельности задействованного капитала 2013-4 = -27803306/(102274079+89957848) = -0,14

Не совсем удачно выбрал пример баланса предприятия, так как рентабельность за все периоды была меньше 0, что говорит о неэффективности предприятия. Тем не менее, общий расчет для коэффициентов рентабельности капитала понятен. Если бы у нас был доход, то соотношение этих двух коэффициентов было следующим: ROE>ROCE. Если еще рассмотрим рентабельность активов предприятия (ROA) в соотношении с коэффициентами рентабельности капитала, то неравенство будет следующим: ROA>ROCE>ROA.

Предприятие может рассматриваться, как потенциальный объект для инвестирования, когда ROCE (и соответственно и ROE) > безрисковые/низкорисковые вложения (к примеру, банковские депозиты).

Резюме

Итак, мы рассмотрели рентабельность капитала. Она включает в себя расчет двух коэффициентов: коэффициент рентабельности собственного капитала (ROE) и коэффициент рентабельности задействованного капитала (ROCE). Рентабельность капитала является одним из ключевых показателей эффективности деятельности предприятия на ряду с такими коэффициентами как: рентабельность актива и рентабельность продаж. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: “Рентабельности продаж (ROS). Формула. Расчет на примере ОАО “Аэрофлот”“.Данные коэффициенты полезно рассчитывать собственникам предприятия и инвесторам для поиска подходящего объекта для инвестирования.

Автор: Жданов Василий Юрьевич, к.э.н.

Коэффициенты оценки прибыли и рентабельности предприятия — Студопедия

1. Рентабельность продаж – показывает, сколько чистой прибыли приходится на каждый рубль реализованной продукции.

Общая рентабельность

3. Рентабельность собственного капитала. Показатель эффективности использования собственного капитала и динамика этого показателя оказывают влияние на уровень котировки акций.

4. Экономическая рентабельность – показатель эффективности использования всех активов предприятия.

5. Фондорентабельность – показатель эффективности использования оборотных средств предприятия.

В знаменателе дроби стоит строка 190 баланса.

6. Рентабельность основной деятельности – показывает, сколько прибыли от реализации приходится на 1 рубль затрат.

7. Рентабельность функционирующего или перманентного капитала – показывает эффективность использования капитала, вложенного в деятельность организаций на длительный срок.

8. Коэффициент устойчивости экономического роста – характеризует возможность деятельности предприятия на рынке ценных бумаг (только для АО) и показывает, какими темпами увеличивается собственный капитал за счет финансирования хозяйственно деятельности.

Если R8 растет, то предприятие развивается правильными темпами.

9. Период окупаемости собственного капитала –показывает число лет, в течение которых полностью окупаются вложения в данную организацию.

Финансовые риски

Финансовые риски – вероятность возникновения непредвиденных финансовых потерь (снижение прибыли, снижение доходов, потери капитала) в ситуации неопределенных условий финансовой деятельности предприятия.

Рентабельность собственного капитала

В статье мы разберем один из ключевых показателей финансовой устойчивости компании – рентабельность собственного капитала. Используется как для оценки финансового состояния бизнеса так и инвестиционных проектов.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – это показатель характеризующий прибыльность собственного капитала предприятия. Рентабельность собственного капитала показывает эффективность управления менеджментом предприятия собственными средствами и напрямую определяет инвестиционную привлекательность для инвесторов и кредиторов. Чем выше рентабельность, тем выше доходность собственного капитала.

Данный коэффициент используется инвесторами для сравнительной оценки различных инвестиционных проектов и вариантов инвестирования, сопоставляя доходность собственного капитала с альтернативными вложениями: акции, банковские вклады, фьючерсы, индексы и т.д. Если рентабельность собственного капитала превышает минимально установленный уровень доходности для инвестора, то предприятие становится инвестиционно привлекательным. Минимально допустимым уровнем может быть доходность по безрисковому активу. На практике, за безрисковый актив принимают государственные ценные бумаги, которые обладают максимальным уровнем надежности. В России к таким бумагам относят – государственные корпоративные облигации (ГКО) и облигации федерального займа (ОФЗ).

Читайте также →рентабельность заемного капитала, →рентабельность перманентного капитала (ROIC), →рентабельность совокупного капитала.

Формула расчета рентабельности собственного капитала бизнеса

Данные для расчета рентабельности собственного капитала берутся из бухгалтерского баланса (Собственный капитал) и отчета о прибылях и убытках (Чистая прибыль). Расчет коэффициента представляет собой отношение чистой прибыли предприятия к размеру собственных средств.

Для получения более точного значения показателя используют средние значения чистой прибыли и собственного капитала, которые рассчитываются как среднеарифметическое значение на начало и конец года.

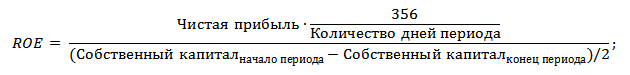

Расчет рентабельности собственного капитала для периода, отличного от года используют следующую модификацию формулы:

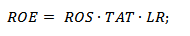

Одним из подходов расчета рентабельности собственного капитала является оценка показателя на основе модели Дюпона. Данная модель представляет трехфакторный анализ основных параметров, формирующих рентабельность собственного капитала.

где:

ROS (Return on Sales) – рентабельность продаж предприятия;

TAT (Total Assets Turnover) – оборачиваемость активов;

LR (Leverage Ratio) – финансовый рычаг.

Можно заметить, что прибыльность собственного капитала определяется эффективностью системы продаж, скоростью оборота активов и уровнем финансового риска (зависимость от заемных средств) и отражает экономический, производственный и финансовый аспект деятельности предприятия. Более подробно про рентабельность продаж читайте в статье “Коэффициент рентабельности продаж (ROS). Расчет на примере ОАО “Аэрофлот”“.

Пример расчета коэффициента рентабельности собственного капитала

Анализ показателя рентабельности собственного капитала

Чем выше значение рентабельности собственного капитала, тем выше доходность и эффективность управления менеджментом предприятия только собственным капиталом. Так как данный показатель используется в оценки инвестиционных проектов стратегическими инвесторами, то его значение сопоставляют с доходностью альтернативных вложений или безрисковой процентной ставкой. Коэффициент целесообразно применять для оценки только в том случае если предприятие имеет собственный капитал, другими словами, положительные чистые активы. В противном случае показатель не актуален для проведения анализа.

Резюме

Показатель рентабельности собственного капитала является важнейшим коэффициентом оценки финансового состояния предприятия и уровня инвестиционной привлекательности и активно используется как менеджерами, собственниками и инвесторами для диагностики финансового состояния.

Автор: к.э.н. Жданов Иван Юрьевич

Определение рентабельности инвестированного капитала (ROIC) | Формула ROIC

25 июля

Вернуться домой

Рентабельность инвестированного капитала (ROIC)

См. Также:

Анализ рентабельности капитала

Требуемая норма прибыли

Анализ рентабельности активов

Финансовые коэффициенты

Средневзвешенная стоимость капитала (WACC)

Рентабельность вложенного капитала (ROCE)

Рентабельность инвестированного капитала (ROIC) — это процентная сумма, которую компания получает за каждый процентный пункт сверх стоимости капитала | Средневзвешенной стоимости капитала (WACC).Более конкретно, доходность инвестиционного капитала — это процентная доходность, которую компания получает от инвестированного капитала. Однако инвестированный капитал измеряется необходимой денежной стоимостью, а не стоимостью активов, которые были куплены. Следовательно, инвестированный капитал — это сумма долгосрочного долга плюс количество простых и привилегированных акций.

Рентабельность инвестированного капитала ( ROIC ) Формула

Формула рентабельности инвестированного капитала выглядит следующим образом:

Чистая операционная прибыль после налогообложения (NOPAT) / инвестированный капитал = ROIC

NOPAT — Это операционная прибыль в отчете о прибылях и убытках за вычетом налогов.Следует отметить, что процентные расходы не были исключены из этого уравнения.

Инвестированный капитал — это общая сумма долгосрочного долга плюс общая сумма собственного капитала, будь то обыкновенный или привилегированный. Последняя часть инвестированного капитала — это вычитание суммы наличных денег, которые есть у компании.

Вы продаете свою компанию? Первое, что нужно сделать, — это выявить «разрушителей», которые могут повлиять на стоимость вашей компании.Загрузите бесплатно «10 самых ценных разрушителей».

Скачать 10 лучших разрушителей стоимости

Рентабельность инвестированного капитала ( ROIC ) Пример

Например, Боб руководит Rolly Polly Inc., компанией, специализирующейся на тяжелой сельскохозяйственной и строительной технике. Бобу было любопытно, как его компания работает в последнее время, и он решает посмотреть на доходность компании от анализа инвестированного капитала. Удивительно, но компания не отслеживает коэффициент рентабельности инвестированного капитала.Боб решает продолжить и провести анализ ROIC и получает следующую информацию:

Долгосрочная задолженность — 25 миллионов долларов

Акционерный капитал — 75 миллионов долларов

Операционная прибыль — 20 миллионов долларов

Налоговая ставка — 35%

WACC — 11%

Подставляя эти числа в формулу, Боб находит следующее:

20 миллионов долларов — (20 миллионов * 35%) = 13 миллионов долларов

13 миллионов долларов / (25 миллионов долларов + 75 миллионов долларов) = 0,13 или 13% = ROIC

Чтобы увидеть, насколько хорошо компания фактически приносит доход, Боб затем сравнивает 13% с WACC, который составляет 11%.Таким образом, Боб обнаруживает, что компания получает на 2% больше прибыли, чем затраты на поддержание работы.

Как финансовый лидер, ваша роль заключается в улучшении чистой прибыли и подсчете прибыли на вложенный капитал. Управление высокой доходностью более привлекательно для потенциальных покупателей. Если вы хотите продать свою компанию в ближайшем будущем, загрузите бесплатный технический документ «10 самых разрушителей ценности», чтобы узнать, как максимально увеличить свою ценность.

[box] Дополнительный член лаборатории стратегического финансового директора

Получите доступ к контрольному списку стратегии выхода в лаборатории SCFO Lab.Пошаговый план, как получить максимальную отдачу от вашей компании при продаже.

Щелкните здесь , чтобы получить доступ к вашему плану выполнения. Не участник лаборатории?

Щелкните здесь , чтобы узнать больше о SCFO Labs [/ box]

постоянного капитала — это … Что такое постоянный капитал?

постоянный капитал — существительное: капитал, не требующий замены, но постоянно существующий… Полезный английский словарь

Permanent Capital Vehicle — PCV — Инвестиционная организация для управления капиталом в течение неограниченного периода времени. PCV, как правило, направлен на увеличение капитала с оптимальной долгосрочной скоростью и поэтому в меньшей степени ориентирован на краткосрочные результаты.Хорошими примерами PCV могут быть…… Инвестиционный словарь

Столичный округ — Эта статья о столичном округе Нью-Йорка. Для другого использования столичного округа см. Столичные округа и территории или столичный регион. Столичный округ Столичный регион, Техническая долина… Википедия

постоянный — постоянный, ente [pɛrmanɑ̃, ɑ̃t] прил. et n. • 1370; проницаемый «стабильный» 1120; лат. permanens, стр. pres. de permanere «demeurer jusqu au bout» 1 ♦ Qui dure, demeure sans discontinuer ni changer.⇒ постоянный, стабильный. L Essence permanente des…… Encyclopédie Universelle

CAPITAL — Изобилие значений термина «капитал» в ансамбле литературной экономики, конституирующем для лингвистов, и превосходный образец способности к тому, чтобы оно содержало в себе право (ou l’essentiel ) et le spécifique… Encyclopédie Universelle

Налог на прирост капитала в Австралии — Налог на прирост капитала (CGT) в Австралии применяется к приросту капитала, полученному при выбытии любого актива, за исключением особых исключений.Наиболее существенным исключением является семейный дом. Положения о пролонгации применяются к некоторым случаям выбытия, одной из самых…… Wikipedia

Capital Cities Communications — Capital Cities перенаправляется сюда. Для статьи о резиденции правительства см Капитал. Capital Cities Communications (иногда именуемая CapCities) — американская медиакомпания, наиболее известная своей неожиданной покупкой гораздо более крупного…… Wikipedia

Capital One Bowl — Маленькая чаша с логотипом Big Heart Capital One Bowl Стадион Citrus Bowl Расположение Орландо, Флорида Предыдущая страница… Wikipedia

Capital Country — это название одного из 16 регионов Нового Южного Уэльса, Австралия.Это географическое разделение сделано для улучшения торговли, в частности туризма, в штате. Столичный район является одним из старейших населенных пунктов Нового Южного Уэльса и известен своими…… Wikipedia

Capital Acquisitions and Management Corporation — (CAMCO) было агентством по взысканию долгов в Соединенных Штатах и дочерней компанией Risk Management Financial Services, Inc., которое было оштрафовано и закрыто за неоднократные нарушения Закона о справедливой практике взыскания долгов (FDCPA). . Его закрытие ознаменовало собой первое…… Wikipedia

Постоянная военная экономика — Концепция постоянной военной экономики зародилась в 1944 году в статье Эда Сарда (он же Франк Демби, Уолтер С.Оукс и Т. Вэнс; он был троцкистом 1930-х годов), предсказавшим послевоенную гонку вооружений. В то время он утверждал, что США…… Википедия

Об авторе