Рынок деривативов это: что это простыми словами — Финансовая азбука — Финам.Ру

Деривативы, рынок кредитных деривативов, внебиржевой дериватив, производные и валютные деривативы

Ежедневно по всему миру заключаются тысячи, а возможно и миллионы фьючерсных контрактов. Явление приобрело настолько массовый характер, что даже стало одной из главных причин последнего финансового кризиса. Несмотря на это трейдеры на всех континентах продолжают хеджировать риски и зарабатывать с помощью покупки и продажи деривативов.

Деривативы

Рынок деривативов

Внебиржевой дериватив

Производные деривативы

Кредитные деривативы

Валютные деривативы

Деривативы

Фьючерсный контракт в виде соглашения на продажу или приобретение основного актива по цене, зафиксированной на дату подписания такого контракта, называется дериватив. Фактически сделка проводится в будущем в заранее оговоренный день и час. Работает эта схема только на финансовых биржах в рамках заключения контракта стандартной формы.

Среди наиболее распространенных деривативов выделяются:

- Форвард – эквивалент фьючерса за рамками биржи, который относится к контрактам нестандартного типа.

Условия продажи или покупки определяются исключительно в рамках соглашения между продавцом и покупателем.

Условия продажи или покупки определяются исключительно в рамках соглашения между продавцом и покупателем.

- Опцион – право, которое предоставляется покупателю на проведение сделки определенного характера при условии перечисления вознаграждения в пользу продавца. Такое вознаграждение именуется опционом.

Рынок деривативов

Как работает рынок деривативов удобнее всего пояснить на практическом примере. Представьте, что вы посетили автомобильный салон для покупки машины приглянувшегося бренда. С этого момента остается зафиксировать цену, по которой вам продадут автомобиль, оговорить особенности дополнительного оснащения, мощность двигателя и цвет корпуса.

Далее остается внести средства на депозит и заключить форвардный контракт на определенный срок, к примеру, на приобретение автомобиля через 2 месяца. Теперь вам не страшны ценовые колебания на рынке, поскольку вы уже застолбили за собой право, а также обязанность, приобрести автомобиль по заранее зафиксированной стоимости.

Внебиржевой дериватив

Среди внебиржевых деривативов наибольшей популярностью пользуются свопы, опционы и форварды. Все перечисленные инструменты имеют ряд отличительных характеристик:

- После проведения большинства контрактов фиксируется физическая поставка актива.

- Торговля контрактами возможна в круглосуточном режиме.

- Передача позиций в пользу других участников рынка или их закрытие затруднено.

- Участники рынка обязаны знать друг друга.

- Стандартная спецификация и прозрачность образования цен отсутствует.

- Процесс заключения сделок проходит в рамках переговоров в атмосфере строгой конфиденциальности.

Производные деривативы

Опционы и фьючерсы – наиболее популярные биржевые деривативы, которые также имеют ряд отличительных характеристик:

- Физическая поставка актива характерна незначительному числу контрактов.

- Торги проходят по правилам биржи в рамках времени, отведенного на торговую сессию.

- Позиции достаточно легко ликвидируются, участники не знакомы друг с другом.

- Заключаются контракты стандартного типа, спецификация носит общедоступный характер и подлежит публикации.

- Цены характеризуются прозрачностью и доступностью.

- Заключение сделок возможно как с помощью автоматизированной системы, так и в биржевом зале.

Кредитные деривативы

Кредитные деривативы используются преимущественно для оптимизации управления кредитными рисками. Нередко этими инструментами с успехом заменяют кредитные лимиты и портфельную диверсификацию. Кредитные деривативы обращаются только за пределами биржи. Среди наиболее распространенных типов инструментов выделяют свопы и кредитные опционы на совокупный доход, а также свопы на активы, по которым зафиксирован дефолт.

По данным Британской Банковской Ассоциации объем кредитных деривативов на современном рынке превышает 600 млрд долларов. Основные участники, заключающие сделки в сегменте – международные банки.

Валютные деривативы

Валютные деривативы – это экзотические и ванильные опционы, а также валютные свопы и форвардные контракты. При работе с экзотическими опционами современные трейдеры используют преимущественно средние и барьерные инструменты. Работа с валютными, как и с кредитными деривативами, проходит преимущественно на внебиржевом рынке. В качестве стандартной валюты для определения номинальной стоимости инструмента используется американский доллар.

Совет от Сравни.ру: Опытные трейдеры, которые умеют просчитывать поведение большинства участников рынка на несколько шагов вперед и делать точные прогнозы состояния рынка в краткосрочной и среднесрочной перспективе, успешно используют деривативы в качестве спекулятивного инструмента для зарабатывания денег. Спешить вкладываться в деривативы новичкам не рекомендуется. Понимание и потребность в использовании контрактов на будущее приходит с опытом.

Лучшие предложения дня

Сравни. ру

ру

Энциклопедия

Банки

Словарь

Деривативы

15.5. Мировой рынок деривативов. Финансы и кредит. Учебное пособие

15.5. Мировой рынок деривативов. Финансы и кредит. Учебное пособиеВикиЧтение

Финансы и кредит. Учебное пособие

Полякова Елена Валерьевна

Содержание

15.5. Мировой рынок деривативов

Деривативы — это производные финансовые инструменты. В их основе лежат другие, более простые финансовые инструменты — акции, облигации, валюта. Наиболее распространенными видами деривативов являются опционы (дающие его обладателю право продать или купить необходимые акции), свопы (соглашения об обмене денежными платежами в течение определенного периода времени), фьючерсы (контракты на будущую поставку, в том числе валюты, по указанной в контракте цене).

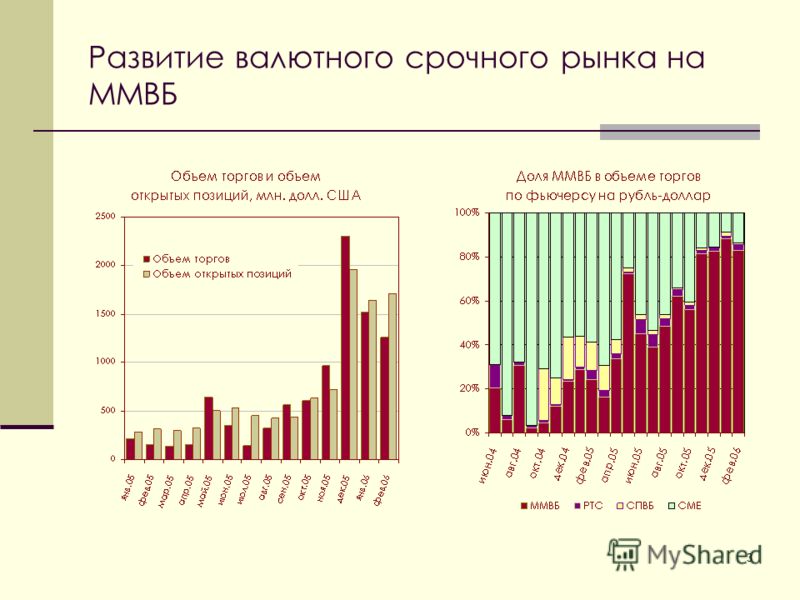

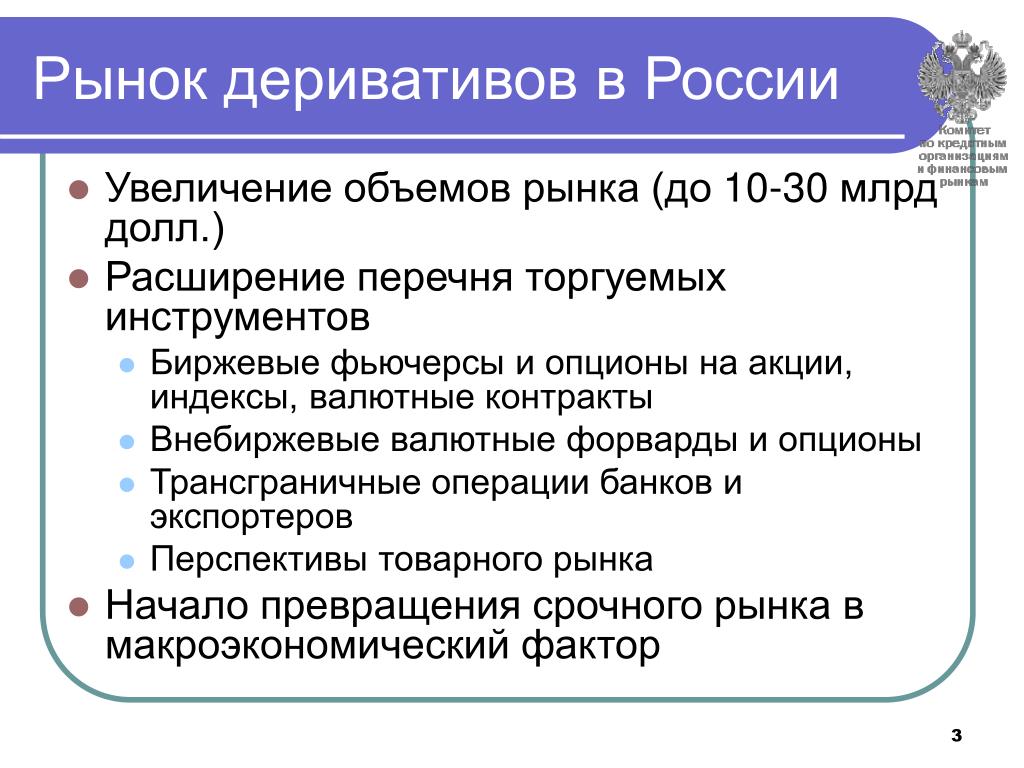

Рынок деривативов тесно связан с валютным рынком, и прежде всего на основе обмена одной валюты на другую или ценных бумаг в одной валюте на другие. Объем рынка деривативов за последние годы (1986–1997 гг.) значительно вырос: по статистике биржевой торговли в 19 раз (с 618,8 млрд долл. до 12,2 трлн долл. в год), количество опционов, торгуемых на биржах, достигло 1,2 млрд контрактов, а с учетом внебиржевых торговых систем — 50 трлн долл. Основная часть этого рынка приходится на валютные фьючерсы и свопы, преимущественно краткосрочные.

Ведущей биржей по производным финансовым инструментам является Чикагская товарная биржа. На нее, а также на Чикагскую торговую палату, Лондонскую международную биржу финансовых фьючерсов приходится почти половина всего биржевого рынка производных финансовых инструментов.

В России торговля срочными контрактами появилась в 1992 г. , на Московской товарной бирже (МТБ) была открыта фьючерсная секция и началась регулярная торговля валютными опционами.

, на Московской товарной бирже (МТБ) была открыта фьючерсная секция и началась регулярная торговля валютными опционами.

Данный текст является ознакомительным фрагментом.

15.6. Мировой кредитный рынок

15.6. Мировой кредитный рынок В отечественной экономической литературе нет однозначного толкования понятия «мировой кредитный рынок». В узком смысле слова «мировой кредитный рынок», или «мировой рынок капитала», — это рынок международных кредитных операций. В силу

14.5. Enron, ICE и клиринг внебиржевых энергетических деривативов

14.5. Enron, ICE и клиринг внебиржевых энергетических деривативов Плох тот ветер, который никому не дует в корму. Банкротство Enron в декабре 2001 года предоставило редкий шанс бывшему строителю электростанций, находившемуся вдали от финансовых центров, Нью-Йорка и Чикаго,

Деревья деривативов

Деревья деривативов

И снова о сжигании денег и опять о французе. Но на этот раз речь не о Серже Гинзбурге, а о герое нашего времени по имени Жером Кервьель. Жег он деньги, правда, в фигуральном смысле – но зато сколько! Не какие-то жалкие 500 франков, а 5 миллиардов – евро!

Но на этот раз речь не о Серже Гинзбурге, а о герое нашего времени по имени Жером Кервьель. Жег он деньги, правда, в фигуральном смысле – но зато сколько! Не какие-то жалкие 500 франков, а 5 миллиардов – евро!

5.1 Выход на мировой финансовый рынок

5.1 Выход на мировой финансовый рынок Рассматриваемое время стало периодом активного и расширяющегося взаимодействия российского бизнеса с мировым финансовым рынком. И если в конце 1990-х — начале 2000-х гг. вектор этого взаимодействия был направлен из России, а само оноМИРОВОЙ ФИНАНСОВЫЙ КРИЗИС ПРЕВРАЩАЕТСЯ В МИРОВОЙ ЭКОНОМИЧЕСКИЙ

МИРОВОЙ ФИНАНСОВЫЙ КРИЗИС ПРЕВРАЩАЕТСЯ В МИРОВОЙ ЭКОНОМИЧЕСКИЙ До настоящего момента мировой финансовый кризис развивается по наихудшему из всех возможных сценариев. Ни триллионы долларов, добавленной мировыми Центральными банками ликвидности, ни волна

Мировой лидер

Мировой лидер

Только Америка имеет моральное право, а также материальную основу, позволяющие занимать место мирового лидера.

Новый мировой порядок

Новый мировой порядок Маятник экономической мысли качнулся в сторону А. Смита в конце 1960-х годов. А. Гринспен [698] Начать опять же придется с истории. Некоторую трудность представляет только с чего — существует множество различных отправных точек: например, К. Маркс,

§ 2 Мировой рынок товаров, услуг и валют

§ 2 Мировой рынок товаров, услуг и валют Современная международная торговля: что изменилось на рубеже XX–XXI вв.Во второй половине XX в. на мировом экономическом пространстве развились известные нам тенденции? углубилось международное разделение труда,

Мировой рабочий класс

Мировой рабочий класс

Общее количество работоспособных жителей планеты (людей в возрасте от 20 до 64 лет) вырастет с 3,9 млрд в 2010 г.

Гринспен предлагает в 1987 году схему деривативов

Гринспен предлагает в 1987 году схему деривативов В октябре 1987 года Гринспен возглавил чрезвычайную спасательную операцию на фондовом рынке после краха 20 октября, вкачивая в экономику огромные суммы ликвидности. Одновременно он включился в закулисные манипуляции на

МИРОВОЙ РЕКОРД

МИРОВОЙ РЕКОРД И, наконец, мы расскажем вам, как один торговец с помощью визуализации установил мировой рекорд, и его имя было опубликовано тиражом в 6,5 миллионов экземпляров в «Книге мировых рекордов Гиннеса».Виктор Ковенс владеет агентством путешествий в Балтиморе,

Типы, соображения, плюсы и минусы

Что такое производная?

Термин производный относится к типу финансового контракта, стоимость которого зависит от базового актива, группы активов или эталона. Производный инструмент устанавливается между двумя или более сторонами, которые могут торговать на бирже или внебиржевом рынке (OTC).

Производный инструмент устанавливается между двумя или более сторонами, которые могут торговать на бирже или внебиржевом рынке (OTC).

Эти контракты могут использоваться для торговли любым количеством активов и несут свои риски. Цены на деривативы зависят от колебаний базового актива. Эти финансовые ценные бумаги обычно используются для доступа к определенным рынкам и могут продаваться для хеджирования рисков. Производные могут использоваться либо для снижения риска (хеджирование), либо для принятия на себя риска с ожиданием соразмерного вознаграждения (спекуляция). Производные могут переместить риск (и сопутствующие вознаграждения) от людей, не склонных к риску, к тем, кто ищет риск.

Ключевые выводы

- Производные инструменты – это финансовые контракты, заключенные между двумя или более сторонами, стоимость которых определяется базовым активом, группой активов или эталоном.

- Производным инструментом можно торговать на бирже или внебиржевом рынке.

- Цены на производные финансовые инструменты зависят от колебаний базового актива.

- Производные инструменты обычно являются инструментами с использованием заемных средств, что увеличивает их потенциальные риски и выгоды.

- Обычные производные инструменты включают фьючерсные контракты, форварды, опционы и свопы.

Производный инструмент: мой любимый финансовый термин

Понимание производных инструментов

Производный инструмент — это сложный тип финансового обеспечения, устанавливаемого между двумя или более сторонами. Трейдеры используют деривативы для доступа к определенным рынкам и торговли различными активами. Как правило, деривативы считаются формой продвинутого инвестирования. Наиболее распространенными базовыми активами для деривативов являются акции, облигации, товары, валюта, процентные ставки и рыночные индексы. Стоимость контракта зависит от изменения цены базового актива.

Производные можно использовать для хеджирования позиции, спекуляций на направленном движении базового актива или предоставления кредитного плеча вложениям. Эти активы обычно торгуются на биржах или OTC и покупаются через брокерские конторы. Чикагская товарная биржа (CME) — одна из крупнейших в мире бирж деривативов.

Эти активы обычно торгуются на биржах или OTC и покупаются через брокерские конторы. Чикагская товарная биржа (CME) — одна из крупнейших в мире бирж деривативов.

Важно помнить, что когда компании хеджируют, они не спекулируют на цене товара. Вместо этого хеджирование — это просто способ для каждой стороны управлять риском. Каждая сторона имеет свою прибыль или маржу, встроенную в цену, и хеджирование помогает защитить эту прибыль от уничтожения рыночными движениями цены товара.

Внебиржевые деривативы, как правило, имеют большую вероятность риска контрагента, что представляет собой опасность дефолта одной из сторон, участвующих в сделке. Эти контракты торгуются между двумя частными сторонами и не регулируются. Чтобы хеджировать этот риск, инвестор может приобрести валютный производный инструмент, чтобы зафиксировать определенный обменный курс. Производные инструменты, которые можно использовать для хеджирования такого рода рисков, включают валютные фьючерсы и валютные свопы.

Торгуемые на бирже деривативы стандартизированы и более строго регулируются, чем внебиржевые.

Особые указания

Первоначально деривативы использовались для обеспечения сбалансированного обменного курса товаров, торгуемых на международном рынке. Международные трейдеры нуждались в системе для учета различной стоимости национальных валют.

Предположим, у европейского инвестора есть инвестиционные счета, деноминированные в евро (EUR). Допустим, они покупают акции американской компании через американскую биржу, используя доллары США (USD). Это означает, что они теперь подвержены риску обменного курса, удерживая эти акции. Риск обменного курса – это угроза роста стоимости евро по отношению к доллару США. Если это произойдет, любая прибыль, полученная инвестором при продаже акций, станет менее ценной при конвертации в евро.

Спекулянт, который ожидает повышения курса евро по отношению к доллару, может получить прибыль, используя производный инструмент, стоимость которого растет вместе с евро. При использовании деривативов для спекуляций на движении цены базового актива инвестору не нужно иметь холдинг или портфель в базовом активе.

При использовании деривативов для спекуляций на движении цены базового актива инвестору не нужно иметь холдинг или портфель в базовом активе.

Многие производные инструменты используют кредитное плечо, что означает, что требуется небольшой капитал, чтобы иметь долю в большой сумме стоимости базового актива.

Типы производных финансовых инструментов

Деривативы сегодня основаны на широком спектре транзакций и имеют гораздо больше применений. Существуют даже производные, основанные на данных о погоде, таких как количество осадков или количество солнечных дней в регионе.

Существует множество различных типов деривативов, которые можно использовать для управления рисками, спекуляций и увеличения позиции. Рынок деривативов продолжает расти, предлагая продукты, отвечающие практически любым потребностям и допустимым рискам.

Существует два класса производных продуктов: «замок» и «опцион». Продукты блокировки (например, фьючерсы, форварды или свопы) связывают соответствующие стороны с самого начала согласованными условиями в течение всего срока действия контракта. С другой стороны, опционные продукты (например, опционы на акции) предлагают держателю право, но не обязательство, купить или продать базовый актив или ценную бумагу по определенной цене в день истечения срока действия опциона или до него. Наиболее распространенными типами деривативов являются фьючерсы, форварды, свопы и опционы.

С другой стороны, опционные продукты (например, опционы на акции) предлагают держателю право, но не обязательство, купить или продать базовый актив или ценную бумагу по определенной цене в день истечения срока действия опциона или до него. Наиболее распространенными типами деривативов являются фьючерсы, форварды, свопы и опционы.

Фьючерсы

Фьючерсный контракт или просто фьючерс — это соглашение между двумя сторонами о покупке и поставке актива по согласованной цене в будущем. Фьючерсы — это стандартизированные контракты, которые торгуются на бирже. Трейдеры используют фьючерсные контракты, чтобы хеджировать свои риски или спекулировать на цене базового актива. Участвующие стороны обязаны выполнить обязательство по покупке или продаже базового актива.

Например, предположим, что 6 ноября 2021 года компания А покупает фьючерсный контракт на нефть по цене 62,22 доллара за баррель, срок действия которого истекает 19 декабря., 2021. Компания делает это, потому что ей нужна нефть в декабре, и она обеспокоена тем, что цена вырастет до того, как компании нужно будет покупать. Покупка фьючерсного контракта на нефть хеджирует риск компании, поскольку продавец обязан поставить нефть компании А по цене 62,22 доллара за баррель по истечении срока действия контракта. Предположим, что цены на нефть вырастут до 80 долларов за баррель к 19 декабря 2021 года. Компания А может принять поставку нефти от продавца фьючерсного контракта, но если нефть ей больше не нужна, она также может продать контракт до истечения срока действия и сохранить прибыль.

Покупка фьючерсного контракта на нефть хеджирует риск компании, поскольку продавец обязан поставить нефть компании А по цене 62,22 доллара за баррель по истечении срока действия контракта. Предположим, что цены на нефть вырастут до 80 долларов за баррель к 19 декабря 2021 года. Компания А может принять поставку нефти от продавца фьючерсного контракта, но если нефть ей больше не нужна, она также может продать контракт до истечения срока действия и сохранить прибыль.

В этом примере и покупатель фьючерса, и продавец хеджируют свои риски. Компания А нуждалась в нефти в будущем и хотела компенсировать риск того, что цена может вырасти в декабре, с помощью длинной позиции по фьючерсному контракту на нефть. Продавцом может быть нефтяная компания, обеспокоенная падением цен на нефть, которая хочет устранить этот риск, продавая фьючерсные контракты или открывая короткие позиции по фьючерсным контрактам с фиксированной ценой, которую она получит в декабре.

Также возможно, что одна или обе стороны являются спекулянтами с противоположным мнением о направлении декабрьской нефти. В этом случае можно получить выгоду от контракта, а можно и нет. Возьмем, к примеру, фьючерсный контракт на нефть West Texas Intermediate (WTI), который торгуется на CME и представляет собой 1000 баррелей нефти. Если бы цена на нефть выросла с 62,22 до 80 долларов за баррель, трейдер с длинной позицией — покупатель — по фьючерсному контракту получил бы прибыль в размере 17 780 долларов [(80 долларов — 62,22 доллара) x 1000 = 17 780 долларов]. Трейдер с короткой позицией — продавец — в контракте получит убыток в размере 17 780 долларов.

В этом случае можно получить выгоду от контракта, а можно и нет. Возьмем, к примеру, фьючерсный контракт на нефть West Texas Intermediate (WTI), который торгуется на CME и представляет собой 1000 баррелей нефти. Если бы цена на нефть выросла с 62,22 до 80 долларов за баррель, трейдер с длинной позицией — покупатель — по фьючерсному контракту получил бы прибыль в размере 17 780 долларов [(80 долларов — 62,22 доллара) x 1000 = 17 780 долларов]. Трейдер с короткой позицией — продавец — в контракте получит убыток в размере 17 780 долларов.

Расчеты фьючерсами наличными

Не все фьючерсные контракты рассчитываются по истечении срока действия путем поставки базового актива. Если обе стороны фьючерсного контракта являются спекулянтами или трейдерами, маловероятно, что кто-то из них захочет договориться о поставке большого количества баррелей сырой нефти. Спекулянты могут прекратить свои обязательства по покупке или поставке базового товара, закрыв (раскрутив) свой контракт до истечения срока действия с помощью компенсационного контракта.

Многие деривативы на самом деле рассчитываются наличными, а это означает, что прибыль или убыток в сделке — это просто бухгалтерский денежный поток на брокерский счет трейдера. Фьючерсные контракты с расчетами наличными включают многие фьючерсы на процентные ставки, фьючерсы на фондовые индексы и более необычные инструменты, такие как фьючерсы на волатильность или погодные фьючерсы.

Форварды

Форвардные контракты, или форварды, аналогичны фьючерсам, но ими не торгуют на бирже. Эти контракты торгуются только на внебиржевом рынке. При создании форвардного контракта покупатель и продавец могут настроить условия, размер и процесс расчетов. Как внебиржевые продукты, форвардные контракты несут большую степень контрагентского риска для обеих сторон.

Риск контрагента — это тип кредитного риска, заключающийся в том, что стороны могут быть не в состоянии выполнить обязательства, изложенные в договоре. Если одна из сторон становится неплатежеспособной, другая сторона может не иметь права регресса и может потерять ценность своей позиции.

После создания стороны форвардного контракта могут компенсировать свои позиции с другими контрагентами, что может увеличить потенциал контрагентских рисков по мере того, как все больше трейдеров будут участвовать в одном и том же контракте.

Обмен

Свопы — еще один распространенный тип деривативов, часто используемый для обмена одного вида денежного потока на другой. Например, трейдер может использовать процентный своп, чтобы переключиться с кредита с плавающей процентной ставкой на кредит с фиксированной процентной ставкой или наоборот.

Представьте, что компания XYZ занимает 1 000 000 долларов и выплачивает по кредиту переменную процентную ставку, которая в настоящее время составляет 6%. XYZ может быть обеспокоен ростом процентных ставок, которые увеличат стоимость этого кредита, или столкнуться с кредитором, который не хочет предоставлять больше кредита, в то время как компания имеет этот риск переменной ставки.

Предположим, что XYZ создает своп с компанией QRS, которая готова обменять платежи, причитающиеся по кредиту с плавающей процентной ставкой, на платежи, причитающиеся по кредиту с фиксированной процентной ставкой в размере 7%. Это означает, что XYZ выплатит QRS 7% от основной суммы в размере 1 000 000 долларов, а QRS выплатит XYZ 6% от той же основной суммы. В начале свопа XYZ просто заплатит QRS разницу в 1 процентный пункт между двумя ставками свопа.

Это означает, что XYZ выплатит QRS 7% от основной суммы в размере 1 000 000 долларов, а QRS выплатит XYZ 6% от той же основной суммы. В начале свопа XYZ просто заплатит QRS разницу в 1 процентный пункт между двумя ставками свопа.

Если процентные ставки упадут так, что переменная ставка по первоначальному кредиту теперь составит 5%, компания XYZ должна будет выплатить компании QRS разницу в 2 процентных пункта по кредиту. Если процентные ставки вырастут до 8%, то QRS придется выплатить XYZ разницу в 1 процентный пункт между двумя ставками свопа. Независимо от того, как изменятся процентные ставки, своп достиг первоначальной цели XYZ по превращению кредита с плавающей процентной ставкой в кредит с фиксированной процентной ставкой.

Свопы также могут быть созданы для обмена валютным риском или риском дефолта по кредиту или денежным потокам от другой коммерческой деятельности. Свопы, связанные с денежными потоками и потенциальными дефолтами по ипотечным облигациям, являются чрезвычайно популярным видом дериватива. На самом деле, они были слишком популярны в прошлом. Именно контрагентский риск подобных свопов в конечном итоге привел к кредитному кризису 2008 года.

На самом деле, они были слишком популярны в прошлом. Именно контрагентский риск подобных свопов в конечном итоге привел к кредитному кризису 2008 года.

Опции

Опционный контракт похож на фьючерсный контракт тем, что это соглашение между двумя сторонами о покупке или продаже актива в заранее определенную дату в будущем по определенной цене. Ключевое различие между опционами и фьючерсами заключается в том, что покупатель опциона не обязан выполнять свое соглашение о покупке или продаже. Это только возможность, а не обязательство, как фьючерсы. Как и в случае с фьючерсами, опционы могут использоваться для хеджирования или спекуляций на цене базового актива.

Что касается сроков вашего права на покупку или продажу, то это зависит от «стиля» опциона. Американский опцион позволяет держателям реализовать права опциона в любое время до и включая день истечения срока действия. Европейский опцион может быть исполнен только в день экспирации. У большинства акций и биржевых фондов есть опционы в американском стиле, а у индексов акций, включая S&P 500, — опционы в европейском стиле.

Представьте, что инвестор владеет 100 акциями по цене 50 долларов за акцию. Они считают, что стоимость акций в будущем будет расти. Однако этот инвестор обеспокоен потенциальными рисками и решает застраховать свою позицию с помощью опциона. Инвестор может купить опцион пут, который дает ему право продать 100 акций базового актива по цене 50 долларов за акцию (так называемая цена исполнения) до определенного дня в будущем, известного как дата истечения срока действия.

Предположим, что к моменту истечения срока действия акции падают в цене до 40 долларов за акцию, и покупатель пут-опциона решает реализовать свой опцион и продать акции по первоначальной цене исполнения 50 долларов за акцию. Если покупка опциона пут стоила инвестору 200 долларов, то он потерял только стоимость опциона, потому что цена исполнения была равна цене акции, когда они первоначально купили опцион пут. Подобная стратегия называется защитным путом, потому что она хеджирует риск падения акций.

В качестве альтернативы предположим, что инвестор не владеет акциями, которые в настоящее время стоят 50 долларов за акцию. Они считают, что его стоимость вырастет в течение следующего месяца. Этот инвестор может купить опцион колл, который дает ему право купить акцию за 50 долларов до или после истечения срока действия. Предположим, что этот колл-опцион стоил 200 долларов, а акции выросли до 60 долларов до истечения срока действия. Покупатель теперь может воспользоваться своим опционом и купить акцию стоимостью 60 долларов за акцию по цене исполнения 50 долларов за первоначальную прибыль в размере 10 долларов за акцию. Опцион колл представляет собой 100 акций, поэтому реальная прибыль составляет 1000 долларов за вычетом стоимости опциона — премии — и любых брокерских комиссий.

Они считают, что его стоимость вырастет в течение следующего месяца. Этот инвестор может купить опцион колл, который дает ему право купить акцию за 50 долларов до или после истечения срока действия. Предположим, что этот колл-опцион стоил 200 долларов, а акции выросли до 60 долларов до истечения срока действия. Покупатель теперь может воспользоваться своим опционом и купить акцию стоимостью 60 долларов за акцию по цене исполнения 50 долларов за первоначальную прибыль в размере 10 долларов за акцию. Опцион колл представляет собой 100 акций, поэтому реальная прибыль составляет 1000 долларов за вычетом стоимости опциона — премии — и любых брокерских комиссий.

В обоих примерах продавцы обязаны выполнять свою часть договора, если покупатели решат исполнить договор . Однако, если цена акции выше цены исполнения по истечении срока действия, пут будет бесполезен, и продавец (продавец опциона) получает право удерживать премию по истечении срока действия опциона. Если цена акции ниже страйк-цены на момент экспирации, колл будет бесполезен, и продавец колла удержит премию.

Преимущества и недостатки производных инструментов

Преимущества

Как показывают приведенные выше примеры, деривативы могут быть полезным инструментом как для бизнеса, так и для инвесторов. Они позволяют сделать следующее:

- Фиксация цен

- Защита от неблагоприятных изменений ставок

- Снижение рисков

Эти плюсы часто могут быть получены за ограниченную стоимость.

Производные также часто можно приобрести с маржей, что означает, что трейдеры используют заемные средства для их покупки. Это делает их еще менее дорогими.

Недостатки

Производные трудно оценить, потому что они основаны на цене другого актива. Риски для внебиржевых деривативов включают риски контрагента, которые трудно предсказать или оценить. Большинство производных также чувствительны к следующему:

- Изменения времени до экспирации

- Стоимость владения базовым активом

- Процентные ставки

Эти переменные затрудняют точное сопоставление стоимости производного инструмента с базовым активом.

Поскольку дериватив не имеет внутренней стоимости (его стоимость зависит только от базового актива), он уязвим для рыночных настроений и рыночного риска. Факторы спроса и предложения могут вызывать рост и падение цены дериватива и его ликвидности независимо от того, что происходит с ценой базового актива.

Наконец, деривативы обычно являются инструментами с использованием заемных средств, а использование заемных средств работает в обоих направлениях. Хотя это может увеличить норму прибыли, это также ускоряет рост убытков.

Плюсы

Фиксация цен

Хеджирование риска

Можно использовать

Диверсификация портфеля

Минусы

Трудно оценить

При условии невыполнения обязательств контрагентом (если внебиржевой)

Сложный для понимания

Чувствительные к факторам спроса и предложения

Что такое производные?

Производные ценные бумаги – это ценные бумаги, стоимость которых зависит от базового актива или получена от него. Например, фьючерсный контракт на нефть — это тип производного инструмента, стоимость которого основана на рыночной цене нефти. В последние десятилетия деривативы становятся все более популярными: общая стоимость находящихся в обращении деривативов оценивалась в 610 триллионов долларов США по состоянию на 30 июня 2021 года.

Например, фьючерсный контракт на нефть — это тип производного инструмента, стоимость которого основана на рыночной цене нефти. В последние десятилетия деривативы становятся все более популярными: общая стоимость находящихся в обращении деривативов оценивалась в 610 триллионов долларов США по состоянию на 30 июня 2021 года.

Каковы некоторые примеры деривативов?

Типичные примеры деривативов включают фьючерсные контракты, опционные контракты и дефолтные свопы. Помимо этого, существует огромное количество деривативных контрактов, адаптированных для удовлетворения потребностей различных контрагентов. На самом деле, поскольку многие деривативы торгуются на внебиржевом рынке (OTC), их в принципе можно бесконечно настраивать.

Каковы основные преимущества и риски деривативов?

Производные инструменты могут быть очень удобным способом достижения финансовых целей. Например, компания, которая хочет застраховаться от рисков, связанных с сырьевыми товарами, может сделать это, покупая или продавая производные энергетические инструменты, такие как фьючерсы на сырую нефть. Точно так же компания может хеджировать свой валютный риск, покупая валютные форвардные контракты. Производные инструменты также могут помочь инвесторам использовать свои позиции, например, покупая акции через опционы на акции, а не акции. К основным недостаткам деривативов относятся контрагентский риск, неотъемлемые риски использования заемных средств и тот факт, что сложная сеть деривативных контрактов может привести к системным рискам.

Точно так же компания может хеджировать свой валютный риск, покупая валютные форвардные контракты. Производные инструменты также могут помочь инвесторам использовать свои позиции, например, покупая акции через опционы на акции, а не акции. К основным недостаткам деривативов относятся контрагентский риск, неотъемлемые риски использования заемных средств и тот факт, что сложная сеть деривативных контрактов может привести к системным рискам.

Определение базового актива

По

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 29 декабря 2020 г.

Рассмотрено

Майкл Дж. Бойл

Рассмотрено Майкл Дж. Бойл

Полная биография

Майкл Бойл — опытный специалист в области финансов, более 10 лет занимающийся финансовым планированием, деривативами, акциями, фиксированным доходом, управлением проектами и аналитикой.

Узнайте о нашем Совет по финансовому обзору

Что такое базовый актив

Базовый актив — это финансовые активы, на которых основана цена производного инструмента. Опционы – это пример производного инструмента. Производный инструмент — это финансовый инструмент, цена которого основана на другом активе.

Что такое базовый актив?

Основы базового актива

Базовые активы придают производным их стоимость. Например, опцион на акции XYZ дает держателю право покупать или продавать XYZ по цене исполнения до истечения срока действия. Базовым активом для опциона являются акции XYZ.

Базовый актив может использоваться для идентификации предмета в рамках соглашения, который обеспечивает стоимость контракта. Базовый актив поддерживает ценную бумагу, участвующую в соглашении, которую стороны соглашаются обменять в рамках производного контракта.

Понимание производных контрактов

Цена опциона или фьючерсного контракта зависит от цены базового актива. В опционном контракте продавец должен либо купить, либо продать базовый актив покупателю в указанную дату по согласованной цене. Покупатель не обязан приобретать базовый актив, но может воспользоваться своим правом, если захочет. Если срок действия опциона подходит к концу, а базовый актив не изменился достаточно благоприятно, чтобы оправдать исполнение опциона, покупатель может допустить истечение срока действия, и он потеряет сумму, которую он заплатил за опцион.

Фьючерсы являются обязательством перед покупателем и продавцом. Продавец фьючерса соглашается предоставить базовый актив по истечении срока, а покупатель контракта соглашается купить базовый актив по истечении срока. Цена, которую они получают и платят, соответственно, является ценой, по которой они заключили фьючерсный контракт. Большинство фьючерсных трейдеров закрывают свои позиции до истечения срока действия, поскольку, например, розничным трейдерам и хедж-фондам не нужно физически вступать во владение баррелями нефти. Но они могут купить или продать контракт по одной цене, и, если она движется благоприятно, они могут выйти из сделки и таким образом получить прибыль. Фьючерсы являются деривативом, потому что цена фьючерсного контракта на нефть основана, например, на динамике цен на нефть.

Цена, которую они получают и платят, соответственно, является ценой, по которой они заключили фьючерсный контракт. Большинство фьючерсных трейдеров закрывают свои позиции до истечения срока действия, поскольку, например, розничным трейдерам и хедж-фондам не нужно физически вступать во владение баррелями нефти. Но они могут купить или продать контракт по одной цене, и, если она движется благоприятно, они могут выйти из сделки и таким образом получить прибыль. Фьючерсы являются деривативом, потому что цена фьючерсного контракта на нефть основана, например, на динамике цен на нефть.

Ключевые выводы

- Базовые активы представляют собой активы, из которых производные получают свою стоимость.

- Знание стоимости базового актива помогает трейдерам определить соответствующее действие (купить, продать или держать) с их производным инструментом.

Пример базового актива

В случаях, связанных с опционами на акции, базовым активом является сама акция.

Условия продажи или покупки определяются исключительно в рамках соглашения между продавцом и покупателем.

Условия продажи или покупки определяются исключительно в рамках соглашения между продавцом и покупателем.

Об авторе