Секьюритизации активов это: Что такое секьюритизация активов и в каких целях она проводится

Секьюритизация активов: что это простыми словами

Автор Виктория Булахова На чтение 11 мин.

Секьюритизация – это достаточно новый способ повышения ликвидности активов. Из этой статьи вы узнаете, как работает эта форма финансирования на фондовом рынке, рынке ипотечных кредитов, а также о зарубежной практике секьюритизации.

Говоря простыми словами, секьюритизация – это эмиссия акций или облигаций, которые обеспечены активами. Под активами обычно понимается дебиторская задолженность, не имеющая признаков просроченной. Секьюритизация является своего рода рефинансированием долговых обязательств путем превращения их в ликвидные инструменты финансового рынка.

Что такое секьюритизация активов

Секьюритизация активов – это процесс повышения ликвидности активов двумя путями:

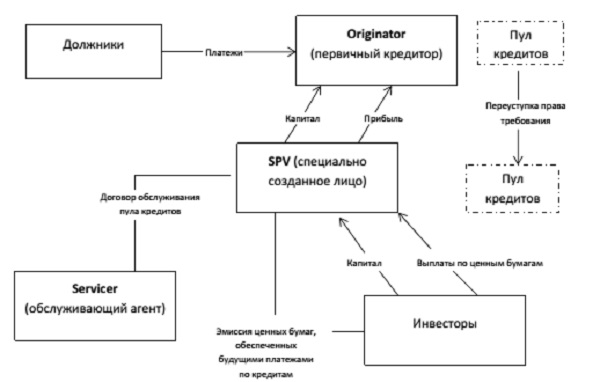

- Перевод активов на баланс дочерней компании или организации-посредника – Special Purpose Vehicle (SPV). При этом происходит своего рода переуступка прав требования по текущим обязательствам.

- Эмиссия ценных бумаг, обеспеченных активами.

Суть процесса секьюритизации

Итак, что такое секьюритизация и зачем она нужна? В основном эта процедура проводится с двумя целями:

- сокращение неликвидных активов;

- привлечение дополнительных оборотных средств.

Далее рассмотрим классификацию этого понятия.

Виды и типы секьюритизации

Секьюритизация активов

Активы бывают двух видов:

- Внеоборотные активы подразделяются на нематериальные (например, права владения или пользования, товарные знаки, деловая репутация организации) и материальные (здания, машины, оборудование и иное имущество).

- Оборотные активы – это запасы, денежные средства, финансовые вложения, дебиторская задолженность.

Именно к оборотным активам и применяется процедура секьюритизации.

Чтобы разобраться в данном понятии, для начала следует определить, какие активы являются неликвидными. Это могут быть:

- Товарные запасы, которые по какой-то причине числятся на балансе в течение долгого срока. Однако это является редкостью, поскольку торговые предприятия, как правило, стараются закупать товары для перепродажи под конкретный заказ.

- Долгосрочная или краткосрочная дебиторская задолженность.

- Долгосрочные финансовые вложения (выданные займы, инвестиции в ценные бумаги, депозиты).

Секьюритизация активов – это своего реструктуризация дебиторской задолженности или финансовых вложений.

Что представляет из себя секьюритизация дебиторской задолженности? Рассмотрим на простом примере.

Предприятие выиграло тендер на строительно-монтажные работы. Заказчиком по тендеру является крупная государственная организация. В соответствии с договором, работы выполняются в несколько этапов – поквартально, с подписанием актов приема работ и справок по формам КС-2 и КС-3. Однако оплата за каждый выполненный этап работ осуществляется с отсрочкой в 3 месяца.

Из личного многолетнего опыта работы с бюджетными организациями я знаю, что такие заказчики, как правило, производят оплату в последние дни квартала или календарного года. То есть, числа так 31 декабря на счет подрядчика может упасть весьма крупная сумма. Делается это с известной целью – «освоить» средства, выделенные государством в рамках годового бюджета. Если не потратить деньги в этом году, на будущий год они «пропадут». А до конца года заказчики обычно затягивают с оплатой. Применить к ним штрафные санкции, конечно, возможно, но это обойдется «себе дороже». Поэтому подрядчик терпеливо ждет конца года или квартала.

Итак, мы видим: работы выполнены, ресурсы (материальные и человеческие) на строительство затрачены, а денег нет. И ждать придется не один месяц, а подрядчику нужно как минимум оплачивать аренду, зарплату рабочим и т.д. В этом случае на помощь приходит секьюритизация финансовых активов.

Сумма дебиторской задолженности отчуждается в пользу финансового посредника (SPV), который выплачивает строительной организации деньги в размере этого долга. Далее посредник выпускает ценные бумаги, обеспечением по которым является долг государственной организации. Инвесторы приобретают ценные бумаги у SPV. Прибыль по акциям или облигациям формируется по мере погашения этого долга.

Таким образом, секьюритизация долга – это выгодное решение для всех сторон:

- подрядчик получает необходимые ему оборотные средства;

- SPV получает доход от эмиссии ценных бумаг;

- инвесторы получают прибыль от вложения в активы государственной компании.

Секьюритизация кредитов

Данная процедура применима не только к ипотечным кредитам, о которых поговорим чуть ниже. Всем известно о коллекторах, которые зачастую применяют не самые легальные способы взыскания задолженности. Секьюритизация кредитов – более безопасное и менее затратное решение.

Банку не обязательно отчуждать суммы имеющейся задолженности по кредитам. Достаточно выпустить ценные бумаги, которые будут обращаться на финансовом рынке. Доход от эмиссии может уменьшить ту часть «безнадежных» долгов, которые не покрываются страховкой, а также обеспечить свободные средства для выдачи кредитов другим лицам.

В этом случае можно говорить о секьюритизации финансовых рынков, т.к. банковские кредиты замещаются ценными бумагами, и происходит перераспределение имеющихся долговых обязательств – неликвидные, висящие «мертвым грузом» долги трансформируются в оборотные средства.

Секьюритизация рисков

Владелец высоко рисковых финансовых инструментов может минимизировать свои риски путем частичной передачи их в другой сектор финансового рынка.

Например, нефтедобывающая компания является владельцем акций крупной сети телекоммуникаций. На сегодняшний момент ценные бумаги корпорации связи падают в цене и отличаются высокой волатильностью. Для уменьшения риска нефтяная компания выпускает собственные акции, доход от эмиссии которых можно направить в резерв по снижению рисков от возможных потерь.

Секьюритизация ценных бумаг

В рамках имеющегося инвестиционного портфеля также возможна процедура секьюритизации. Приведем пример секьюритизации на рынке ценных бумаг. Предположим, я – инвестор, который владеет каким-то небольшим количеством акций компании N. Акции приобретались за немалые деньги, и по ним были обещаны дивиденды. Но выплат пока нет. Так бывает, и нередко.

А мне, как инвестору, нужна прибыль, нужны свободные средства сейчас, чтобы приобретать другие ценные бумаги, которые ликвидны на сегодняшний день. Я нахожу другого инвестора, которому недостает как раз такого количества ценных бумаг, которое имеется у меня, чтобы завладеть контрольным пакетом компании N. Этот человек преследует несколько другие цели, чем я – ему нужно определенное влияние в совете директоров. На помощь приходит секьюритизация: я получаю деньги, другой инвестор – нужное количество акций.

Секьюритизация ипотечных кредитов

Ипотека всегда подразумевает определенный риск для банка: займы предоставляются на долгий срок, в течение которого могут произойти самые различные обстоятельства: потеря трудоспособности заемщика, болезнь или даже смерть. Обязательная во многих банках процедура страхования не всегда и не полностью покрывает убытки. К тому же, существует определенный процент недобросовестных заемщиков. Секьюритизация ипотеки позволяет уменьшить риски банка при выдаче ипотечных кредитов путем продажи долговых обязательств. Процедура проводится в двух разновидностях:

- Секьюритизация банковских активов. В этом случае банк выпускает ценные бумаги, обеспеченные обязательствами по выданным кредитам. Инвесторы получают прибыль по мере погашения заемщиками задолженности по ипотеке.

- Секьюритизация с привлечением посторонних активов в виде займов или средств, поступающих с фондового рынка.

Секьюритизация ипотечных кредитов – это процесс, включающий следующие этапы:

- Выдача ипотечного займа.

- Формирование так называемого кредитного пула – суммы займов, которая может быть секьюритизирована. Иными словами, определение того уровня выданных средств, который является критическим.

- Эмиссия собственных ценных бумаг.

- Продажа ценных бумаг на фондовом рынке.

- Использование прибыли от реализации долговых обязательств:

- на покрытие возможных убытков от ипотечного кредитования;

- на выдачу кредитов другим заемщикам.

Банк-оригинатор, выпускающий ценные бумаги, – это не единственный участник процесса секьюритизации. Также могут привлекаться:

- SPV, который выкупает у оригинатора ценные бумаги для реализации на фондовом рынке;

- банк или страховая компания, выступающие как гарант процесса секьюритизации;

- андеррайтер – компания, которая ведет сделку, следит за изменением котировок и оформлением документов;

- юридические и консалтинговые компании, отвечающие за налогообложение операций и соответствие сделки требованиям законодательства.

Многие из вас, кто пользовался услугами банка в области ипотечного кредитования, сталкивался с предложениями от других банков рефинансировать ваш долг. В некоторых случаях это имеет смысл, особенно если кредит оформлялся несколько лет назад, когда ставки были существенно выше.

Но немногие знают, что рефинансирование – это, по сути, и есть секьюритизация ипотечных кредитов. Если вы приняли решение о смене банка, следует учитывать, что ваша выгода здесь будет гораздо меньше, нежели у других участников процесса. И вот почему: рефинансирующий банк будет взыскивать с вас проценты, которые, по сути, уже уплачены. Внимательно сравнивайте график, по которому вы платите сейчас и тот, что предлагается при рефинансировании. Обращайте внимание на структуру платежа: какая часть основного долга будет погашаться согласно новому графику. Если «тело» кредита будет уменьшаться медленнее, от смены банка, на мой взгляд, лучше отказаться. В любом случае учитывайте два недостатка рефинансирования:

- Вам придется собирать полный пакет документов, такой же, как и при первичном оформлении кредита.

- Срок кредитования, скорее всего, будет увеличен.

Но в некоторых случаях, например, снижение доходов, заболевание и др., рефинансирование может быть выходом из сложной ситуации и обезопасит вас от преследования со стороны коллекторов.

Механизм и процесс секьюритизации

Обобщим кратко, как происходит секьюритизация долга.

- Определение доли неликвидных активов.

- Избавление от таких активов тремя путями:

- продажа (переуступка) долга сторонней компании, имеющей свои интересы во взаимоотношениях с должником;

- эмиссия собственных ценных бумаг;

- перевод активов на баланс посредника (SPV), который выпускает ценные бумаги, обеспеченные обязательствами дебитора или заемщика.

- Получение дохода от реализации ценных бумаг или переуступки долга с целью:

- пополнения оборотных средств;

- покрытия убытков.

Зарубежный опыт применения секьюритизации

Впервые термин «секьюритизация» использовался в США в 1977 году, когда Bank of America решил продать свой ипотечный кредит с помощью финансового посредника – компании Solomon Brothers. В Европе секьюритизация начала развиваться на десятилетие позже. Для европейских стран характерно различие законодательных и экономических условий на рынке кредитования. Так, например, в Германии при оформлении ипотеки ставка фиксируется на весь срок действия договора. Возможность привлечения средств со стороны ограничена с целью уменьшения влияния котировок на фондовых рынках на жилищное строительство.

Во Франции практикуется выделение средств из государственного бюджета для выплаты премий банкам за количество открытых счетов, а также для обеспечения льгот по процентным ставкам.

В Великобритании ипотека финансируется в основном средствами депозитарных институтов, однако в последние годы секьюритизация ипотечных кредитов набирает обороты.

В последние годы в США и Европе широкое распространение получила торговля ипотечными ссудами whole loans. Это инвестиции в определенное ипотечное обязательство, в отличие от доли в ипотечном пуле. Whole loans отличаются высокой степенью риска. Однако путем грамотной диверсификации инвестиционного портфеля возможно получение существенных сумм прибыли. Иногда такие обязательства включаются в транши облигаций, которые отличаются низким рейтингом при высокой доходности.

Секьюритизация в России

Благодаря развитию ипотечного рынка секьюритизация в России получила широкое распространение. На сегодняшний день опыт проведения секьюритизации получили крупные коммерческие банки, выдающие ипотечные ссуды физическим лицам:

- «Газпромбанк»;

- «Русский Стандарт»;

- «Альфа-Банк»;

- «Банк Москвы»;

- «Юниаструм»;

- «ДельтаКредит»;

- «МДМ Банк»;

- «Собинбанк»;

- «Международный Московский Банк».

Зачем нужна секьюритизация

Секьюритизация способствует таким положительным явлениям, как:

- увеличение клиентской базы за счет привлечения оборотных средств;

- расширение рынка инвестирования;

- покрытие убытков;

- увеличение полезного потенциала активов.

Секьюритизация на простом примере

Выше мы разобрали несколько примеров применения секьюритизации. Приведем еще один пример о том, как данный механизм может быть полезен на начальных этапах бизнеса.

ООО «Север» выкупила объект недвижимости в собственность для размещения делового центра. Своими силами в помещении был произведен ремонт. Для покупки здания и строительных работ привлекались заемные средства.

Таким образом, у компании уже есть задолженность перед банком, а выручки от аренды еще нет. Когда в деловой центр придут работать первые арендодатели, они также заплатят не сразу и не всю нужную сумму. Как компенсировать этот «разрыв» в бюджете?

На собрании учредителей ООО «Север» было принято решение: оформить договор переуступки прав требования арендной платы в пользу крупной компании, предоставляющей услуги электроснабжения (назовем ее АО «ГорЭлектроСнаб»). Договор заключается на 3 календарных года. Взамен ООО «Север» получает денежные средства, которых будет достаточно для частичного погашения задолженности перед банком.

АО «ГЭС» произвело эмиссию акций, которые обращаются на фондовом рынке. За 3 года выручка от аренды и прибыль от продажи акций целиком покроет ту сумму, которая была перечислена в пользу ООО «Север».

Разумеется, здесь существуют риски:

- Риск отсутствия или неплатежеспособности арендодателей. Но бизнес-центр расположен в оживленном месте, вблизи станции метро, а стоимость арендной платы в течение первого года планируется ниже среднего по региону.

- Риск падения котировок акций. Но в этом случае рискуют сторонние инвесторы, которые будут приобретать ценные бумаги, а сам эмитент, при условии, что все акции будут проданы, риска не несет.

Заключение

Развитию секьюритизации способствуют следующие факторы:

- Рост строительства в крупных городах.

- Увеличение спроса на ипотечные кредиты.

- Государственное регулирование обеспечения доступности жилья.

- Освоение новых инвестиционных рынков.

- Для крупных компаний – обеспечение «прозрачности» бизнеса, т.к. организацию с большим размером дебиторской задолженности трудно ликвидировать.

- Необходимость улучшения показателей финансовой отчетности для расширения клиентской базы компании.

Секьюритизация активов

Секьюритизация активов (Asset Securitization) — способ трансформации долговых обязательств банка в ликвидные инструменты рынка капиталов путем выпуска долговых ценных бумаг, обеспеченных пулом однородных активов. Секьюритизация активов является внебалансовым источником формирования финансовых ресурсов банка. Иногда секьюритизацию активов называют обеспечением активов или формой финансирования путем выпуска ценных бумаг, обеспеченных активами, генерирующими денежные потоки.

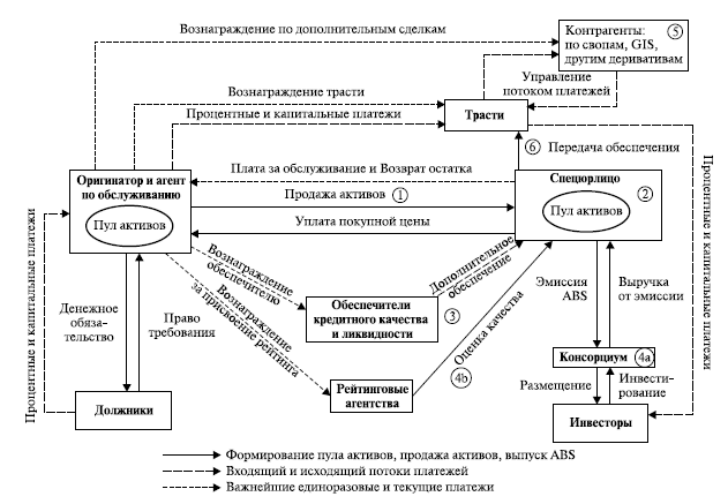

Суть секьюритизации активов заключается в том, что определенную часть доходных активов (ипотечных или потребительских займов, автокредитов, лизинговых активов, коммерческой недвижимости, объектов залога и т.п.) банк выводит за свой баланс и осуществляет их рефинансирование путем эмиссии ценных бумаг, которые реализует на открытом рынке. Такие ценные бумаги, обеспеченные пулом активов, называют ценными бумагами, обеспеченными активами (Asset Backed Securities — ABS). При совершении сделки секьюритизации активов права требования, которые являются объектами секьюритизации, должны быть однородными.

Приобретение инвесторами ценных бумаг дает им право на получение дохода в виде фиксированного процента, источником которого являются проценты и основная сумма платежей по секьюритизированным активам (из денежных потоков активов пула).

Целью секьюритизации активов является перераспределение рисков путем трансформации активов банка в ценные бумаги на основе рефинансирования. Рефинансирование активов банка может осуществляться либо путем выпуска ценных бумаг, обеспеченных активами (Asset-Backed Securities — ABS), или путем получения синдицированного кредита (Asset-Backed Loan).

При секьюритизации активов финансовые активы списываются с баланса банка, отделяются от другого имущества и передаются специально созданному финансовому посреднику — учреждению особого назначения (Special Purpose Vehicle — SPV), а затем рефинансируются на денежном рынке или рынке капитала. Целью создания и деятельности SPV является отделение активов, подлежащих секьюритизации, от оригинатора, и, соответственно, снижение его рисков. В Украине при осуществлении «классической» секьюритизации ипотечных кредитов функции SPV выполняет Государственное ипотечное учреждение (ГИУ), созданное в 2004 г.

В зависимости от эмитента ценных бумаг секьюритизацию активов разделяют на «классическую» и «синтетическую», а в зависимости от уровня — на первичную и вторичную. При «классической» (внебалансовой) секьюритизации активов эмитентом ценных бумаг является SPV, которой оригинатор (кредитор по денежному обязательству) продает право требования и таким образом списывает активы со своего баланса (выводит с баланса).

«Классическая» секьюритизация основана на принципе «true sale» — «окончательная» или «безвозвратная продажа». В Законе Украины «Об ипотечных облигациях» определено, что ипотечные активы, приобретенные ГИУ, считаются приобретенными в безотзывном порядке, то есть без права их замены, обратного выкупа или передачи.

При «синтетической» секьюритизации активов эмитентом является банк-оригинатор, который сформировал портфель соответствующих активов и самостоятельно от своего имени выпускает долговые ценные бумаги, обеспеченные правами требования к этому портфелю активов. В отличие от «классической», в рамках «синтетической» секьюритизации активов продается не пул активов, а определенный риск, связанный с пулом активов. Пул активов остается в собственности оригинатора. Выплата дивидендов владельцам секьюритизированных ценных бумаг (инвесторам) осуществляется за счет денежных средств, поступающих банку от заемщиков, и других источников (прибыль оригинатора, заемные средства и т.п.). Примером «синтетической» секьюритизации активов является выпуск в 2007 г. «Укргазбанком» обычных ипотечных облигаций на сумму 50 млн. грн. Преимуществом такого типа секьюритизации является относительная простота и незначительные затраты по сравнению с «классической» секьюритизацией. Вместе с тем, эмитент несет риск досрочного погашения заемщиками ипотечного кредита и кредитный риск.

Метод секьюритизации активов впервые был применен в США в 1970 г. Государственной национальной ипотечной ассоциацией (Government National Mortgage Association — Ginnie Mae) при разработке концепции передачи ценных бумаг, обеспеченных ипотечными закладными, и программы обеспечения своевременной уплаты процентов и выплаты основной суммы долга на определенный набор стандартизированных объектов залога. Эта программа предусматривала сбор финансовыми институтами (банками и ссудо-сберегательными ассоциациями) определенного пакета закладных, гарантированных GNMA, и продажу этого пакета третьей стороне — институциональным инвесторам. Когда эмитенты залоговых осуществляли платежи по ним финансовому институту, тот переводил их владельцу гарантии, пересылая чек на общую сумму всех платежей. Поскольку гарантом по платежам была GNMA, переданные ценные бумаги имели низкий уровень риска невыполнения обязательств.

Секьюритизация активов на основе залоговых и ипотечных кредитов со временем получила широкое распространение. С середины 1980-х гг. в США началась секьюритизация активов на основе автокредитов, дебиторской задолженности по кредитным картам, коммерческих и компьютерных лизингов и тому подобное.

Наибольшее распространение секьюритизация активов приобрела в США. До последнего времени рынок секьюритизации активов развивался высокими темпами. В США объемы обращения ABS превысили 3 трлн. долл. Наибольший интерес секьюритизация активов имеет для банков, которые обладают значительными портфелями однородных кредитов, для лизинговых компаний, фондов недвижимости и девелоперов.

По состоянию на 01.01.2011 г. в Украине было совершено 4 сделки секьюритизации финансовых активов. «ПриватБанк» совершил трансграничную секьюритизацию по законодательству Великобритании, а «Укргазбанк», Государственное ипотечное учреждение и «Ощадбанк» выпустили обычные ипотечные облигации в соответствии с Законом Украины «Об ипотечных облигациях».

Финансовый кризис 2008-2009 гг. показал, что значительная часть выпущенных секьюритизированных ценных бумаг, особенно вторичной секьюритизации, имела значительные риски, которые были переданы другим участникам рынка, что способствовало усилению кризиса. Стремясь защитить себя, банки прибегали к еще большим заимствованиям с целью дальнейшей секьюритизации. Например, американский инвестиционный банк Lehman Brothers покупал ипотечные кредиты с целью секьюритизации и последующей их продажи. Со временем отдельные банки начали покупать эти самые ценные бумаги на рынке у других банков. Впоследствии, из-за ухудшения качества секьюритизации активов, замедлилось или вовсе прекратилось поступление платежей к инвесторам, что подорвало доверие к данному виду финансовых продуктов и привело к снижению их рыночной стоимости и, как следствие, — к убыткам инвесторов. В 2008 г. Lehman Brothers обанкротился.

Во многих странах до 2010 г. было разрешено включать секьюритизированные ценные бумаги в капитал 3-го уровня. Однако, с 2011 г. Базельский комитет по банковскому надзору практически отменил такую практику. С 2010 г. в соответствии с Законом Dodd-Frank существенно ужесточены требования к секьюритизированным ценным бумагам в США. Компании, которые эмитируют ценные бумаги под залог ипотечных кредитов, будут обязаны оставлять часть рисков (до 5% от общего кредитного риска), если базовые ипотечные кредиты не соответствуют стандартам безрисковости). Одновременно от эмитентов требуется раскрывать больше информации о базовых активах и анализировать их качество.

(См. Кондуит, Основной сервисер, Проспект эмиссии, Структурное финансирование, Управление ипотечными активами).

Секьюритизация — это… (активов, ипотечных кредитов)

Секьюритизация – это привлечение финансирования для отдельных видов активов путем выпуска акций, облигаций и других видов ценных бумаг. Данная процедура может применяться также к ипотечным кредитам, автозаймам и т.д.

Иными словами, это когда, к примеру, банку требуется получить дополнительные деньги. Тогда он печатает ценные бумаги, приобретя которые человек как бы сам становится кредитором, которому причитается определенная сумма денег через какое-то время. Банк получает при этом деньги сегодня, а человек – некую выгоду в будущем.

Суть процесса секьюритизации

Итак, что же это за метод и для чего он применяется? Проще всего понять, что же из себя представляет данная финансовая операция, на примере.

- Допустим, что в банке имеется портфель обязательств, выданных по ипотечным займам, лизинговым договорам и еще нескольким видам кредитов. Для целей освобождения собственных средств, кредитор выпускает долговые облигации, обеспечением которых является право требования долга по данным активам.

- Другой вариант, когда создается отдельная организация, которая приобретает активы. Финансируется данная фирма за счет выпущенных ценных бумаг. По результатам данной операции банк снижает имеющиеся риски и получает доступ к новым финансовым возможностям.

В наши дни процесс секьюритизирования можно встретить не только на финансовом рынке. Вновь обратимся к примеру. Компания-девелопер занимается строительством офисного центра. Использовав процедуру секьюритизации, она может продать будущие доходы от аренды, и таким образом привлечь средства на начальном этапе.

Помимо этого, к секьюритизации часто прибегают в рамках антикризисного управления. Банк зачастую использует данный инструмент, чтобы улучшить свое финансовое состояние за счет наименее качественных активов. При этом покупатели ценных бумаг могут насчитывать получить достаточную прибыль, то есть при формировании стоимости такой ценной бумаги учитывается риск невозврата.

Процесс секьюритизации состоит из трех этапов.

- Подбираются активы

- Производится обособление отобранных активов

- Для целей обеспечения данных активов производится выпуск ценных бумаг.

В российской банковской практике к процедуре секьюритизации прибегали такие крупные банки, как Банк Москвы, Газпромбанк, Русский Стандарт и другие.

Понятие секьюритизации и ее виды

Несмотря на то, что данный финансовый термин достаточно широко встречается в специализированной литературе, зачастую можно столкнуться с тем, что значение его достаточно расплывчато. Можно сказать, что правильнее употреблять словосочетание «секьюритизация активов», поскольку один термин не несет в себе той смысловой нагрузки, которую в него вкладывают финансисты.

Несмотря на то, что данный финансовый термин достаточно широко встречается в специализированной литературе, зачастую можно столкнуться с тем, что значение его достаточно расплывчато. Можно сказать, что правильнее употреблять словосочетание «секьюритизация активов», поскольку один термин не несет в себе той смысловой нагрузки, которую в него вкладывают финансисты.

Проанализировав все имеющиеся определения секьюритизации активов, их можно разделить на два типа:

- Секьюритизация как способ перевода неликвидных активов в ликвидные с помощью фондового рынка.

- Процесс секьюритизации как определенная последовательность действий.

Механизм данного процесса представляет собой достаточно сложную операцию, состоящую из множества этапов с участие нескольких финансовых организаций и с использованием различных финансовых инструментов.

Рассмотрим базовый пример секьюритизации активов, где инициатором процесса является банк-кредитор, выдавший заемщику займ в денежном выражении. При этом банк-инициатор является одновременно эмитентом, выпускающим ценные бумаги (в данном примере облигации), обеспеченные активами. Помимо этого в процессе участвуют:

- Инвестор, приобретающий облигации, дающие ему право получения по окончанию срока своего действия суммы начальной стоимости бумаги плюс проценты.

- Заемщик, обратившийся в банк за получением ссуды, который выплачивает банку сумму долга и начисляемые проценты.

- При этом на практике в данный момент могут добавляться различные организации-посредники, выполняющие процесс выпуска, размещения или погашения ценных бумаг.

Секьюритизация в России

Данная процедура вошла в российскую банковскую практику относительно недавно.

Данная процедура вошла в российскую банковскую практику относительно недавно.

- Первые подобные сделки были проведены российскими коммерческими банками в 2005 году, когда банк «Союз», «Русский Стандарт» и «Банк Хоум Кредит» провели рефинансирование портфелей потребительских и авто- кредитов. Данные сделки были проведены с участием иностранных компаний, для привлечения иностранного капитала были выпущены иностранные облигации.

- В 2007 году «Газпромбанк» провел первую сделку секьюритизации ипотечных займов. В данном случае сделки попадали под действие закона «Об ипотечных ЦБ», который допускал выпуск облигаций, обеспеченных ипотечными кредитами с баланса банка, либо с привлечением ипотечного агента.

- Следующие три года после первых сделок на российском финансовом рынке можно охарактеризовать как бурный рост числа секьюритизационных сделок. Активами, под которые выпускались ценные бумаги, выступали уже не только портфели потребительских займов, но и лизинговые и факторинговые платежи, автокредиты и, конечно, ипотека. Все проведенные в этот период сделки носили трансграничный характер, то есть покупателями портфелей выступали иностранные компании.

- Из-за разразившегося в 2008 году финансового кризиса внешний рынок оказался фактически закрыт, и трансграничные сделки стали вновь заключаться лишь спустя четыре года после начала кризиса.

- В этом же году впервые в российской банковской практике реализуется сделка секьюритизации портфеля потребительских займов на внутреннем рынке. С этого момента была разработана схема секьюритизации всех видов активов за счет выпуска национальных облигаций.

Рынок ценных бумаг в России постоянно растет и развивается, в обиход входят все новые и новые их виды, увеличивается процент сделок к их использованием. Все это является причиной появления сделок по секьюритизации активов в России.

В настоящее время появляется вторичный рынок займов с участием ценных бумаг, что неизбежно ведет к снижению риска и увеличению вероятности привлечения недорогих денежных ресурсов за счет рефинансирования.

Дальнейшая судьба секьюритизации активов в российском банковском секторе очень сильно зависит от развития юридической законодательной базы.

В рамках решения данного вопрос был подготовлен проект изменений в ряд действующих законов и кодексов, нацеленный на развитие рынка секьюритизации в российском финансовом секторе.

На сегодняшний день в России имеется ряд проблем, препятствующих росту числа секьюритизационных сделок. Для их решения и был подготовлен описанный выше законопроект, который в идеале сможет законодательно установить следующие моменты:

- Порядок налогообложение в отношении сделок по секьюритизации активов;

- Новый способ обеспечения обязательств;

- Функции и полномочия государственного органа, курирующего на рынке ценных бумаг сделки секьюритизации;

- Перечень прав требования, которые могут быть переуступлены;

- Процедура банкротства;

- Учет особенностей в валютном регулировании;

- Перечень требований к эмитенту, выпускающему ценные бумаги в рамках процесса секьюритизации активов;

- Установление определенного перечня допустимых для секьюритизационных сделок активов.

Однако, помимо проблем с законодательной базой, существуют и другие трудности, сдерживающие развитие данного вида финансовых операций. Это сдерживающие факторы экономического рода, которые вызваны тем фактом, что российский рынок достаточно молод и незрел.

К примеру, на российском рынке практически отсутствуют крупные инвесторы, которые в западной практике являются целевой группой в процессе секьюритизации. Отсутствует статистика погашения долгосрочных облигаций, а банки обладают короткой кредитной историей.

Данный законопроект был реализован путем принятия в 2014 году Федерального закона 379-ФЗ, призванного создать эффективное правовое регулирование процесса секьюритизации активов в России.

Появление законодательно закрепленных правил, регулирующих процесс секьюритизации активов, является важным эволюционным шагом развития российского рынка ценных бумаг.

В данном законе установлено определение самого процесса, как финансирование, либо рефинансирование активов, принадлежащих юридическим лицам, путем перевода этих активов в ликвидную форму благодаря выпуску ценных бумаг.

Подводя итог, стоит сказать о том, что российскому финансовому рынку еще предстоит пройти через множество этапов развития, однако первый камень законодательной основы был успешно заложен. Это дает надежду на создание в дальнейшем рынка высококачественных сделок секьюритизации, проходящих по единому, законодательно утвержденному стандарту.

Ваш репост и оценка статьи:

Похожие статьи

- Свободная Экономическая Зона

- Ростовщичество

- Реинвестирование прибыли

- Реэкспорт товара

- Реимпорт

рынок, сделки в России, активы и кредиты, риски и ценные бумаги

Ипотечная секьюритизация

Ипотечная секьюритизация фактически означает процедуру рефинансирования ипотечного займа. Если формат сотрудничества перестает устраивать заемщика или кредитора, на сцену выходит третья сторона. Как правило, речь идет о покупке кредитных обязательств на выгодных всем условиях. Банк, выдавший ипотечный кредит заемщику, имеет право перепродать обязательства третьей стороне. Новый участник процесса закладывает свой интерес в сделку и берет на себя кредитные риски. Чтобы процесс передачи прав состоялся, инициируют выпуск ипотечных ценных бумаг. Эти документы выступают в роли предмета сделки.

Содержание

Скрыть- Ипотечная секьюритизация

- Рынок секьюритизации

- Сделки секьюритизации

- Секьюритизация в России

- Секьюритизация активов

- Секьюритизация кредитов

- Секьюритизация рисков

- Секьюритизация ценных бумаг

- Механизм секьюритизации в системе рефинансирования ипотечного кредитования

- Основные участники процесса секьюритизации и их функции

- Секьюритизация кредитного портфеля банка

- Эффективность применения механизма секьюритизации

Рынок секьюритизации

Рынок секьюритизации в РФ появился в 2004 году. Первую сделку провели по инициативе ОАО «Газпром». Выпущенные ценные бумаги подтверждали права на обязательства по будущим экспортным поступлениям голубого топлива. Сумма сделки составила 1,25 млрд долларов. В 2005 году на рынке России зафиксированы еще 2 сделки по секьюритизации. В 2006 году таких сделок было уже 8 и так далее. На текущий момент секьюритизация в РФ развивается достаточно активно. Рефинансирование розничных кредитов – один из наиболее распространенных продуктов. Услуга существенно облегчает жизнь заемщикам и кредиторам.

Сделки секьюритизации

Чтобы сделать ресурсную базу более доступной, российские банки проводят сделки секьюритизации. Речь идет о финансовых учреждениях с рейтингом В или ВВ. При этом по старшим траншам к получению предполагаются рейтинги от ВВВ+ или выше. Такие условия обеспечивают прямую экономическую выгоду от секьюритизации. Слишком высокие транзакционные издержки и небольшие объемы по сделкам секьюритизации в РФ существенно снижают чистый экономический эффект от проведенных операций.

Секьюритизация в России

Бурное развитие рынка секьюритизации в России пришлось на 2006 год. С этого времени количество выпусков ценных бумаг по различным направлениям постоянно растет. Спрос на продукт обусловлен растущей потребностью оригинаторов (выпускают и выдают ипотечные займы) расширять ресурсную базу. Это дает возможность оптимизировать финансирование стремительно растущих активов. Секьюритизация массово проводится в сегменте розничных кредитов коммерческих банков. Таким образом, кредиторам удается восполнить дефицит заемных ресурсов, чтобы еще больше нарастить объемы розничных активов.

Секьюритизация активов

Секьюритизация активов — по-настоящему привлекательный источник финансирования долгосрочного характера для большинства коммерческих банков РФ. К сожалению, несовершенная законодательная база не позволят максимально раскрыть потенциал популярного направления. Секьюритизация внутри РФ проводится с целью сформировать обеспечение по ипотечным активам. Для этого в стране разработана достаточная правовая база. При секьюритизации банковских дебетовых карт или потребительских кредитов возможные юридические риски по-прежнему остаются достаточно высокими.

Секьюритизация кредитов

Многие коммерческие банки нуждаются в источниках долгосрочного финансирования. Для этой цели они инициируют секьюритизацию кредитов из ипотечного сегмента. Крупные игроки кредитного рынка способны выпускать необходимые ценные бумаги за счет имеющихся на балансе ресурсов. Такие процессы протекают в рамках программ, разработанных в институтах развития, а также посредством SPV (специальная компания) при поддержке оригинатора. Игроки мелкого и среднего уровня инициируют совместные выпуски или организуют процесс при участии нескольких оригинаторов.

Секьюритизация рисков

Секьюритизация риска заключается в организации процесса передачи риска в зону финансового рынка. При этом владелец риска выпускает ценные бумаги с привязкой к секьюретизируемому риску. Первое размещение ценных бумаг позволяет сформировать резерв, который используется как обеспечение для секьюритизируемого риска.

Широкое распространение получила секьюритизация рисков катастрофического характера. В качестве инструмента используются облигации сроком на 12 месяцев. Доход и номинальная стоимость распределяются между инвесторами в зависимости от того, был ли реализован катастрофический риск.

Секьюритизация ценных бумаг

Слишком активная секьюритизация ценных бумаг стала основной причиной ипотечного кризиса 2008 года в США. В последствии происходящие события привели к серьезным финансовым потрясениям в мировых масштабах.

Так называемые непервоклассные ипотеки в Штатах оказались простым мыльным пузырем. Недвижимость и автомобили раздавали неплатежеспособным гражданам, которые были не способны выплачивать ежемесячные взносы.

Грамотно организованная секьюритизация ценных бумаг включает профессиональный мониторинг ситуации со стороны регулирующих органов, объективную стоимостную оценку имеющихся ресурсов, а также более жесткие критерии отбора потенциальных заемщиков на начальном этапе.

Механизм секьюритизации в системе рефинансирования ипотечного кредитования

Механизм секьюритизации в системе рефинансирования ипотечного кредитования изобрели в США несколько десятилетий назад. В то время в финансовом и банковском секторе экономики страны произошла настоящая революция. Несмотря на все недостатки, секьюритизацию по-прежнему считают главным импульсом, давшим толчок развитию финансовых рынков на рубеже 20-21 веков. Фактически, механизм сводится к переводу активов в более ликвидный формат. В более узком понимании речь ведется о переводе активов с низким уровнем ликвидности в ценные бумаги. Предмет сделки имеет обеспечение в виде поступлений от исходных активов. Таким образом удается более равномерно распределить риски между инвесторами, гарантом и владельцами активов.

Основные участники процесса секьюритизации и их функции

- Оригинатор – занимается выдачей и обслуживанием ипотечных кредитов.

- Специальная инвестиционная компания (SPV). Выкупает активы у банка. Проводит эмиссию ценных бумаг. Держит на балансе активы по ипотечным кредитам.

- Агент резервного сервиса. Его задействуют, если у банка нет возможности выполнять собственные функции.

- Гаранты (страховые компании и крупные банки) – обеспечивают кредитную поддержку секьюритизации.

- Андеррайтер – оценивает выпущенные бумаги, структурирует сделки.

- Консалтинговые и рейтинговые компании – консультируют и оценивают деятельность участников процесса.

- Инвесторы – вкладывают средства в ипотечные ценные бумаги.

Секьюритизация кредитного портфеля банка

Секьюритизация кредитного портфеля банка начинается со сбора пула кредитов по инициативе оригинатора. Когда процесс завершен, первичный кредитор продает портфель однородных по определенным признакам кредитов специальной компании (SPV).Special purpose vehicle в свою очередь финансирует приобретение посредством эмиссии облигаций или других ценных бумаг. В качестве обеспечения выступают платежи по кредитам в будущих периодах. В результате у оригинатора появляется капитал, который удалось привлечь через инвесторов фондового рынка. В процессе секьюритизации также принимает участие обслуживающий агент.

Эффективность применения механизма секьюритизации

Эффективность применения механизма секьюритизации в РФ определяется целями и преимуществами самого процесса. Секьюритизация появилась из-за дороговизны заемного капитала. Причина высокой стоимости кредитов – низкий уровень развития фондового рынка и банковского сектора. Благодаря присутствию на рынке ценных бумаг кредитные организации привлекают дополнительные средства на более выгодных условиях. В результате финансовые учреждения как бы убивают двух зайцев одновременно: получают дополнительные средства для развития бизнеса, а также избавляются от активов с низкой ликвидностью.

Секьюритизация. Что такое секьюритизация активов?

Секьюритизация – сравнительно новое понятие. Впервые оно появилось в США 30 лет назад. Достаточно быстро развиваясь на просторах финансового рынка своей родной страны, она стала предметов рассмотрения со стороны других держав.

Так, около 25 лет назад секьюритизация появилась и в Европе. До нас она дошла недавно.

Само слово секьюритизация, как посчитает большинство людей, походит от «секьюрити» — охрана. Однако об этом не совсем уместно было бы утверждать.

Охрана, казалось бы, тут имеет прямое отношение, но не в том смысле, когда активы застрахованы, а, скорее, где есть большой спектр услуг, направленный на уникальный в своем роде продукт.

Секьюритизация активов позволяет упростить операции с ними, а также сделать их более ценными в бумажном эквиваленте. При этом риски распределяются поровну между инвестором, владельцем и заинтересованным лицом.

Так что же за продукт – секьюритизация? Это новый финансовый инструмент, который позволяет создавать ценные бумаги для ряда активов, как правило, низколиквидных.

Группируя активы, мы получаем ценные бумаги, которым характерен более широкий спектр возможностей по совершению операций.

Управление активами в секьюритизации

Управляют активами по традиционному методу. Есть также и синтетический, однако сегодня в России он не применяется.

Кредиты для бизнеса, которые выражаются в ипотечных договорах с банками, которые были направлены на получение предпринимательских активов, управляются с помощью традиционного способа секьюритизации.

Этот метод предполагает разделение активов высокого качества от активов низкого качества. Для чего это делается, а главное, как?

На последний вопрос ответ прост, но воплощение его в реальность проблематично. Активы высокого качества выводятся с баланса банка, поскольку на них влияют риски финансового учреждения.

Грубо говоря, активы несут риски банка, и это – крайне негативный фактор для них. Выводятся они через специальные компании, которые не несут финансовых рисков и попросту содержат в своем обороте эти активы.

Впрочем, не все так просто. Организация-продавец активов, которая хранит их на своем балансе, во многом ограничена. Точнее, она строго ограничена, да и прибегнуть к использованию ее услуг может далеко не каждая компания.

После того, как организация наберет нужное количество активов, она эмитирует их в ценные бумаги, обеспечивающиеся набранными активами.

Участники секьюритизации

Секьюритизация предполагает участие в процессе обращения активов в бумаги. Важно и то, что многие инструменты управления финансами и кредитными средствами не противоречат друг другу.

Их принципы сопоставимы между собой. Сюда же относится и вексельный кредит.

В целом, участники секьюритизации следующие:

- банк-оригинатор (банк, который оформлял кредитование, выдавал средства). Он выполняет функции сервисного агента, то есть обслуживает кредит;

- организация-накопитель (инвестиционная компания). Накапливает активы путем выкупа их у банка. Эмитирует их в ценные бумаги;

- резервный сервисный агент. Услуги резервного агента нужны, когда банк не в силах по ряду причин обслужить кредит;

- гарант. Поддерживает кредит организации. Как правило, в качестве гаранта выступают страховые компании;

- платежный агент. На него возложена работа по управлению ценными бумагами: эмиссия, транширование;

- андеррайтер. Принимает участие в структурном составлении условий сделки, определяет и поддерживаю цены на активы и ценные бумаги по ним на определенном уровне;

- консалтинговые компании. Решают вопросы налогообложения, бухгалтерии, юридические проблемы;

- рейтинговая компания. Определяет рейтинг ценных бумаг и распределяет их;

- инвесторы. Вкладывают финансовые средства.

Участниками секьюритизации могут быть стороны, которые оформляют ипотеку, кредитные договора, облигационный заем.

Формирование пула в секьюритизации

Пул – это комплекс однотипных кредитов, которые группируются по максимально схожим условиям.

Секьюритизация происходит после того, как сформирован пул – объединены однотипные договора банком-оригинатором.

Это делается для более правильного и четкого анализа рисков и объема активов, которые обеспечиваются в последующем ценными бумагами. В пул не должны входить проблемные кредиты, поскольку он содержит активы с минимальными рисками.

После дифференциации кредитов только может быть начата продажа активов.

Далее реализовываются пулы, а затем активы переходят на баланс компании, которая их переводит к себе и продает ипотечному агенту.

Именно последний и является эмитентом в выпуске ценных бумаг, являющихся ключевым звеном в процедуре трансформации активов в ценные.

Секьюритизация. Коротко о главном.

«Многомиллиардные кредиты они называют

разными именами: CDO,CMO,ABS,MBS.

Я считаю только 75 человек в мире знают,

что это такое…» Гордон Гекко, Wall Street 2.

Ты будешь 76-м! Поехали…

Секьютиризация – это финансовая операция, при которой различные виды активов, обеспечивающий процентный доход (жилищные и коммерческие ипотечные кредиты, автокредиты, кредиты на обучение и т.д.) объединяются в пул, на основе которого выпускают ценные бумаги и размещают среди широкого круга инвесторов.

В широком понимании – это один из способов финансирования или, точнее выражаясь, рефинансирования, будущих процентных поступлений. Речь идет о механизме, при котором активы (читай кредиты) списываются с баланса банка, отделяются от остального имущества и продаются некоему специальному посреднику (Special Purpose Vehicle — SPV), который, в свою очередь, выпускает ценные бумаги (обычно это долговые обязательства), обеспеченные этими активами, и реализует их на рынке.

Схематически процесс секьюритизации выглядит следующим образом:

Рассмотрим этапы секьюритизации подробнее:

- Создание, объединение в пул и продажа активов. Под активами, в данном случае, понимаются кредиты, выданные банком, которые на протяжении срока действия приносят регулярный процентный доход. Банк собирает много-много-много розничных кредитов в один пул (индикативный портфель) и продает его SPV. При реализации такого пула от Банка к SPV переходят а) все денежные обязательства заемщика Банка (теперь процентные поступления и тело кредита это уже … «не твой, и не даже не мой, это теперь их зуб © …, а доходы SPV б) все кредитные риски Банка (если заемщике обанкротится, то проблемы индейцев (SPV), шерифа (Банк) не волнуют).

- Выпуск ценных бумаг. SPV на данном этапе обладает портфелем активов, генерирующих регулярные поступления в виде процентов. И вот тут начинается магия. Индикативный портфель разбивается на несколько частей, именуемыми траншами (Tranche), каждый из которых имеет различный сопутствующий уровень риска и очередность получения прибыли. Так, «старший» транш А имеет преимущества перед траншем В в первоочередном получении доходов и находится в самом конце очереди при списании убытков. Соответственно, транш А имеет наиболее низкую доходность при самом низком уровне риска. Эти транши активов ложатся в обеспечение (backed) эмитируемых SPV ценных бумаг. Получив для различных траншей различные рейтинги, готова новая порция угощения для различного рода фондового люда: от аллергетиков риска (пенсионные фонды, инвестирующие в инструменты с рейтингом не ниже А), до наркоманов риска – фанатов «мусорных облигаций». Угощение назвали просто – MBS (mortgage-backed security) и ABS (asset-backed security).

- Структура денежных потоков. Источник денежных потоков один – заемщики, которые и не догадываются, что их кредит уже перепродан и обращается в виде MBS или ABS на открытом рынке. Тем не менее, они продолжают выплачивать проценты за кредит Банку. Банк, реализовавший активы с баланса, зачастую остается платежным агентом, который за соответствующее вознаграждение принимает платежи у заемщиков и перенаправляет их SPV. Последний, в свою очередь, согласно условий эмиссии ценных бумаг, за счет поступивших платежей выполняет свои обязательства перед инвесторами. Схематически это можно представить следующим образом:

Преимущества

1. Для Банка — улучшение показателей баланса, при которой активы снимаются с баланса, повышается ликвидность, снижаются требования к капитала. Секьюритизация выступает источником дополнительного финансирования текущих операций. Отдельно нужно отметить – снижение расходов по фондированию. При продаже активов они отделяются не только от баланса Банка, но и от его кредитного рейтинга, что позволяет привлечь средства по более низкой ставке. Например, компания с рейтингом В и активами с рейтингом ААА могла бы путем секьютеризации этих активов осуществить фондирование используя более високий рейтинг, что дешевле, чем привлечение ресурсов при рейтинге В.

2. Для инвестора – возможность осуществлять инвестиции в различные виды активов с различными степенями риска и доходности.

Недостатки

1. Для Банка – требуется поддерживать административную структуру для обслуживания поступлений; операция требует издержек по оформлению и проведению сделки – юридические, рейтинговые, андеррайтинговые.

2. Для инвестора – кредитный риск. Инвестор даже не подозревает, какие кредиты и каких заемщиков упакованные в приобретенную им ценную бумагу. На него в полной мере ложится риск дефолта по кредиту.

ВИДЕО ПО ТЕМЕ:

Секьюритизация (англ.)

Секьюритизация активов — РБК (Азбука инвестора)

Стоит оговорится, что выше рассмотрен вариант так называемой секьритизации с “действительной продажей» (true sale), при которой активы списываются с баланса Банка. Тип секьюритизации под зачаровывающим названием «синтетическая», когда происходит передача лишь кредитного риска третьей стороне, а активы остаются на балансе, мы рассмотрим в следующих статьях.

Что такое секьюритизация ипотечных кредитов и порядок ее организации

ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕСекьюритизация ипотечных кредитов стала применяться российскими банками сравнительно недавно. Это специальный инструмент, который используют финучреждения с целью снижения собственных рисков. Рассмотрим подробнее, что означает эта процедура и как она применяется на практике.

Секьюритизация: определение и виды

Простыми словами, секьюритизация ипотечных кредитов – это продажа долговых обязательств. Когда банк выдает средства на покупку жилой или коммерческой недвижимости, часто присутствует риск, что заемщик не вернет долг или выплатит, но частично. Для снижения таких рисков финансовые компании выпускают ипотечные ценные бумаги и перепродают инвесторам. Вторые приобретают их зачастую по меньшей стоимости и в будущем получают доход.

Кредитный портфель, как правило, включает пакет долговых обязательств с низкой корреляцией. То есть каждый ипотечный заем не зависит от другого и снижение доходности одного не влияет на прибыль «соседнего» займа. Таким образом, даже если портфель содержит сравнительно рискованные кредиты (или со средней ликвидностью), общая доходность будет выше, чем реализация всех долгов по отдельности. Цена продажи при этом формируется с учетом различных рисков. Также на размер прибыли инвестора может повлиять общая экономическая обстановка в стране.

Выгода банка от секьюритизации активов очевидна: он быстро возвращает переданные клиентам средства, что дает возможность повторно финансировать заемщиков, и защищает себя от рисков невозврата задолженности, то есть от потенциальной потери прибыли.

Секьюритизация делится на два основных вида:

- С участием банковских активов – выполняется с использованием выпуска ценных бумаг или за счет привлеченных кредитов.

- С участием посторонних активов (небанковских) – осуществляется благодаря кредитным средствам или финансам, поступающим с фондового рынка.

Кто участвует в сделке

Процедура секьюритизации предусматривает участие:

- Банка-оригинатора – предоставляет ипотечные займы и занимается их обслуживанием.

- Специальной инвестиционной организации – выкупает активы у кредитора-оригинатора, накапливает их, занимается эмиссией ценных бумаг.

- Резервного сервисного агента – приступает к выполнению обязанностей только после того, как основной банк теряет способность по обслуживанию данных кредитов.

- Гаранта – поддерживает процесс секьюритизации на кредитном уровне. Это может быть крупный банк или страховая компания.

- Платежного (ипотечного) агента – проводит операции с ценными бумагами.

- Андеррайтера – структурирует сделку, оценивает и поддерживает стоимость ценных бумаг.

- Консалтинговой компании (решает юридические и бухгалтерские вопросы) – консультирует в области налогообложения и юриспруденции.

- Рейтингового агентства – присваивает рейтинг выпущенным ипотечным ценным бумагам с учетом изученной характеристики пула (кредитного портфеля) и уровня финансовой независимости участников сделки.

- Инвесторов – занимаются вложением денег в эмитированные ипотечные ценные бумаги.

Это классическая схема. Некоторые участники могут не фигурировать в сделке, например, при использовании такого вида как синтетическая секьюритизация. В этом случае банк-оригинатор переуступает права требования по долговым обязательствам напрямую покупателю (инвестору). При этом отпадает необходимость создавать специальную инвестиционную компанию, в качестве которой, как правило, выступает акционерное общество.

Как происходит процесс

В простом понимании процесс выглядит следующим образом:

- выдача ипотечного кредита заемщикам;

- формирование кредитного пула;

- выпуск ценных бумаг;

- продажа долговых обязательств инвестору;

- получение прибыли.

Изначально банк-оригинатор формирует и накапливает кредитный пул для эмиссии ценных бумаг. Учитывая, что фактическая стоимость такой сделки для банка весьма ощутима, портфель должен содержать не один и не два обязательства, они могут исчисляться тысячами. Есть определенные требования и к самим активам, как правило, это схожие по риску, срокам и ликвидности ипотечные кредиты. Схема секьюритизации может быть любой.

Накапливание активов (ипотечных долговых обязательств) производится разными способами. Банк может делать это в пределах своей организации, что не всегда выгодно. Альтернативный вариант – аккумулирование таких активов вне баланса – для этого создаются акционерные общества (специальные инвестиционные организации – один из участников сделки).

Специальные инвестиционные компании (именуемые в сокращении SPV) совместно с платежным агентом выпускают ценные бумаги для их дальнейшей реализации. На основании анализа рейтингового агентства производится оценка ликвидности «товара». На этом же этапе привлекаются андеррайтер и консалтинговое агентство, контролирующие процесс и оказывающие необходимую поддержку в части отладки бухгалтерии, выплаты налогов и юридической стороны сделки.

Впоследствии банк-оригинатор, изначально выдававший ипотеку населению или юридическим лицам, обслуживает эти кредиты, то есть принимает от заемщиков оплату по ним. Если он теряет лицензию или возможность и дальше выполнять функции агента, привлекается резервный сервисный центр, он продолжает обслуживать займы.

Ценная бумага, которую банк выпустил с целью подтверждения долговых обязательств, в дальнейшем может перезакладываться или несколько раз продаваться.

Заемщик, который приобрел недвижимость, продолжает выплачивать ипотечный кредит в установленном договором порядке. Секьюритизация никак не влияет на этот процесс. Исключением может стать только изменение реквизитов получателя денежных средств, в случае прекращения деятельности первоначального банка-оригинатора.

Как внедрялась секьюритизация в РФ

Процедура секьюритизации появилась в России сравнительно недавно. В процессе ее развития важную роль сыграло образование АИЖК. Банковские компании выдавали кредиты, которые в дальнейшем выкупались этим агентством, созданным под началом государства.

Старт секьюритизации был положен коммерческими кредитными учреждениями в 2005 году, в момент, когда такие банковские структуры как «Русский Стандарт», «Союз» и «Хоум Кредит» совершили сделки, направленные на рефинансирование портфелей, включающих потребительские займы и автокредиты. Первопроходцем процедуры секьюритизации ипотечного кредита стал «Газпромбанк» в 2007 году, подав пример другим банкам.

В течение следующих трех лет, после того как был заключен ряд первоначальных сделок на территории РФ, их количество начало усиленно расти. Активами для выпуска ценных бумаг стали выступать не только портфели потребительских займов. К ним присоединилось автомобильное и ипотечное кредитование, а также факторинговые платежи. Все осуществленные сделки имели трансграничную форму, то есть отечественные банки продавали свои портфели заграничным предприятиям.

В 2008 году, в связи с обострившимся финансовым кризисом, проведение трансграничных сделок стало невозможным. Возобновить их получилось только спустя 4 года. Одновременно с этим российская банковская практика получила первый опыт реализации секьюритизации на отечественном рынке. Именно этот момент положил начало разработке схемы рефинансирования активов разных форм с использованием облигаций, выпущенных внутри страны.

В 2017 году «Агентство ипотечного жилищного кредитования» и Сбербанк провели масштабную сделку по секьюритизации жилищных займов. Были выпущены однотраншевые ипотечные облигации с участием «Фабрики ИБЦ», созданной с целью привлечения финансовых вливаний на ипотечный рынок России, а также для увеличения числа состоявшихся кредитных сделок по более низким ставкам.

В 2020 году ценные бумаги присутствуют и на вторичном рынке, что в будущем, вероятнее всего, повлечет уменьшение риска и мобилизацию доступных денежных резервов с помощью рефинансирования. Как в дальнейшем проявит себя секьюритизация активов в банковском сегменте напрямую зависит от изменений в юридической законодательной базе и от ее будущего развития. К сдерживающим факторам может быть отнесена недостаточность спроса, то есть числа инвесторов, готовых вложить средства в ценные бумаги.

Но стоит отметить, что сама по себе процедура достаточно выгодна для всех сторон сделки. Участие принимают различные компании, получающие прибыль от деятельности, процесс ипотечного кредитования имеет меньше рисков для банковских структур, увеличивая объем выданных займов. Последнее несет выгоду для населения и юридических лиц, так как открывается возможность приобрести собственную недвижимость для проживания или ведения коммерческой деятельности.

Секьюритизация активов — значение, процесс, вовлеченные стороны и выгоды

Секьюритизация активов — это способ финансирования для кредиторов с целью получения средств на рынках капитала для предоставления потребительских и бизнес-кредитов. Это отличается от традиционного способа финансирования, при котором кредиторы финансируют предоставление займов за счет депозитов. Рынок секьюритизации активов, начатый в 1970 году, имел замечательную историю роста и развития. К 2000 году он стал крупнейшим сектором рынка ценных бумаг с фиксированной доходностью в США.На зрелом рынке капитала секьюритизация активов оказалась эффективным способом финансирования, поскольку она снижает конечную стоимость финансирования для заемщика, улучшает финансовые операции для кредитора и обеспечивает диверсифицированные инвестиционные продукты для инвестора.

Процесс секьюритизации активов

В современном мире секьюритизация активов означает процесс, с помощью которого одна организация объединяет свою долю в серии идентифицируемых будущих денежных потоков, а затем передает требования по этим будущим денежным потокам другой организации, которая созданы с единственной целью удержания этих требований.Это другое предприятие выпускает ценные бумаги, которые обеспечены требованиями о будущих денежных потоках. После реализации денежные потоки используются для выплаты основной суммы долга и процентов инвесторам с течением времени. Кредитная поддержка из источника, отличного от денежных потоков, может использоваться или не использоваться для выплат инвесторам. Таким образом, сделка секьюритизации используется для предоставления финансирования (путем продажи активов). Однако это не финансирование в обычном смысле слова, поскольку организация, которая секьюритизирует свои активы, не заимствует деньги, а вместо этого продает денежные потоки, которые будут начислены организации даже без операции секьюритизации.Субъектами, обеспечивающими секьюритизацию активов, могут быть частные корпорации (финансовые или нефинансовые) или государственные предприятия.

Процесс секьюритизации начинается с того, что физическое или юридическое лицо берет ссуду или ипотеку в банке, другом финансовом учреждении или компании в любой отрасли. У этой компании много клиентов (физических и институциональных), которым они предоставляют ссуды и ожидают своевременных платежей от них в виде основной суммы долга и процентов. Другими словами, у них на балансе есть дебиторская задолженность.Поскольку эта компания предоставила ссуды, мы будем называть ее «компанией-источником» или «отправителем». Оригинаторами могут быть банки, ипотечные компании, финансовые компании, инвестиционные банки и другие организации. Создатель идентифицирует группу или пул дебиторской задолженности (ссуд), которая соответствует некоторым критериям качества, и принимает решение о секьюритизации этой дебиторской задолженности. Затем этот пул дебиторской задолженности передается другому предприятию, которое называется «предприятие специального назначения» (SPE) или «предприятие специального назначения» (SPV). В большинстве случаев пул дебиторской задолженности или пул активов передается по номинальной стоимости; это означает, что они передаются по непогашенной основной сумме ссуд в пуле.Цель SPE / SPV состоит в том, чтобы удерживать пул активов и платить за него оригинатору путем выпуска ценных бумаг. Это означает, что SPV будет выпускать ценные бумаги (в большинстве случаев облигации или коммерческие ценные бумаги) для широкой публики и будет использовать вырученные средства для оплаты создателя пула активов.

Ценные бумаги, выпущенные SPV, оцениваются агентствами кредитного рейтинга отдельно и получают кредитный рейтинг отдельно от оригинатора, основываясь исключительно на качестве активов в пуле, а не на кредитном состоянии компании-источника.Выпуская ценные бумаги, SPV несет ответственность перед инвесторами этих ценных бумаг. SPV должно погасить основную сумму и выплачивать проценты в будущем. Когда денежные потоки пула активов реализуются на более позднем этапе; то есть, когда заемщики погашают ссуды из пула, SPV будет использовать эти денежные потоки для выплаты инвесторам ценных бумаг, выпущенных SPV. Таким образом, ранее выпущенные ценные бумаги обеспечиваются пулом активов. Инвесторами ценных бумаг, выпущенных SPV, являются в основном институциональные инвесторы, такие как пенсионные фонды, паевые инвестиционные фонды, страховые компании и управляющие деньгами.Обычно эти ценные бумаги не продаются розничным инвесторам. Денежные потоки от пула активов будут использоваться на взаимоисключающей основе.

Это означает две вещи; во-первых, отправитель не имеет никаких претензий по дебиторской задолженности в пуле. Во-вторых, инвесторы в ценные бумаги, выпущенные SPV, не имеют никаких претензий к активам оригинатора, кроме как в пределах гарантии, предоставленной оригинатором.

Как правило, в процессе секьюритизации активов участвуют следующие стороны:

- Оригинаторы — стороны, такие как ипотечные кредиторы и банки, которые первоначально создают активы для секьюритизации.

- Агрегатор — покупает активы аналогичного типа у одного или нескольких Оригинаторов для формирования пула активов, подлежащих секьюритизации.

- Депозитор — создает SPV / SPE для секьюритизированной транзакции. Вкладчик приобретает объединенные активы у Агрегатора и, в свою очередь, вкладывает их в SPV / SPE.

- Эмитент — приобретает объединенные активы и выдает сертификаты для последующей продажи инвесторам. Однако Эмитент не предлагает напрямую инвесторам сертификаты на продажу.Вместо этого Эмитент передает сертификат Депоненту в обмен на объединенные активы. В упрощенных формах секьюритизации эмитент — это SPV, который в конечном итоге удерживает объединенные активы и действует как канал для денежных потоков от объединенных активов.

- Андеррайтер — обычно инвестиционный банк, покупает все сертификаты SPV у Вкладчика с обязанностью предложить их для продажи конечным инвесторам. Деньги, уплаченные андеррайтером вкладчику, затем переводятся от вкладчика к агрегатору к оригинатору в качестве покупной цены объединенных активов.

- Инвесторы — приобретение сертификатов SPV. Каждый инвестор имеет право получать ежемесячные платежи в счет основной суммы долга и процентов от SPV. Порядок очередности выплаты каждому инвестору, процентная ставка, выплачиваемая каждому инвестору, и другие платежные права, предоставляемые каждому инвестору, включая скорость погашения основной суммы, в зависимости от того, какой класс или транш сертификатов были приобретены. SPV осуществляет выплаты Инвесторам из денежных потоков объединенных активов.

- Доверительный управляющий — сторона, назначенная для надзора за выпускающим SPV и защиты интересов Инвесторов путем расчета денежных потоков от объединенных активов и перевода чистой прибыли SPV Инвесторам в качестве прибыли.

- Обслуживающее лицо — сторона, которая собирает деньги, причитающиеся от заемщиков по каждому отдельному займу в пуле активов. Обслуживающее лицо передает собранные средства Доверительному управляющему для распределения Инвесторам. Сервисные центры имеют право взимать комиссию за обслуживание объединенных кредитов.Следовательно, некоторые Оригинаторы желают сохранить за собой права на обслуживание пула как для получения полной оплаты за свои секьюритизированные активы при продаже, так и для получения остаточного дохода по тем же займам за счет права на постоянную комиссию за обслуживание. Некоторые Оригинаторы заключают договор с другими организациями на выполнение функций обслуживания или продажу ценных прав на обслуживание.

На SPV никто не работает, и у него нет физического местонахождения. Более того, он не может принимать бизнес-решения.Для достижения двух целей — передачи активов и одновременного создания финансового инструмента — создается такая организация, как SPV. SPV — это средство, обеспечивающее уверенность в том, что активы изолированы от риска неисполнения обязательств отправителем. Это означает, что SPV «удалено от банкротства». Это юридическое лицо создается с единственной целью — владеть переданными активами и для последующего выпуска ценных бумаг, обеспеченных этими активами. Таким образом, инвесторы не обязаны напрямую владеть активами оригинатора.Вместо этого они делают это косвенно через SPV. Фактически SPV является своего рода посредником между оригинатором и инвесторами.

SPV — это, по сути, организация с номинальным собственным капиталом, не имеющая содержания. Это означает, что SPV приобретает пул активов, но не имеет необходимой инфраструктуры для сбора дебиторской задолженности. Следовательно, он не может выполнять функцию сбора и обслуживания. Функция обслуживания включает обслуживание заемщиков, сбор денежных потоков и перенаправление этих денежных потоков инвесторам.Поскольку компания-источник имеет необходимую инфраструктуру и систему для предоставления этих услуг, в большинстве случаев она сохраняет функцию обслуживания и взимает плату за обслуживание. Поэтому заемщики не знают, что их кредиты секьюритизированы. Однако компания-источник не владеет активами, как до операции секьюритизации. Разница с секьюритизацией активов заключается в том, что после получения выплат по ссуде инициатор перенаправляет денежные потоки в SPV.Функция обслуживания также может быть передана третьей стороне, если эта сторона имеет сравнительное преимущество в обслуживании.

Рейтинговые агентства должны присвоить кредитный рейтинг АБС, чтобы выпуск был признан рыночным. Они высказывают свое мнение о качестве пула активов и на основании этого присваивают кредитный рейтинг. Обычно сделка секьюритизации должна иметь кредитный рейтинг AAA, чтобы инвесторы положительно оценили ее.

Средства повышения кредитного качества влияют на кредитный риск, обеспечивая более или менее защиту обещанных денежных потоков по ценной бумаге.Дополнительная защита может помочь ценной бумаге достичь более высокого рейтинга, более низкая защита может помочь создать новые ценные бумаги с иным желаемым риском, и эти дифференциальные меры защиты могут помочь разместить ценную бумагу на более привлекательных условиях.

Помимо субординации, кредит может быть увеличен за счет:

- Резервного счета или счета спреда, на котором накапливаются средства, оставшиеся после выплаты таких расходов, как платежи по основной сумме и процентам, списания и другие комиссии, и может использоваться, когда расходы SPE превышают его доход.

- Страхование третьих лиц или гарантии выплаты основной суммы и процентов по ценным бумагам.

- Избыточное обеспечение, обычно за счет использования финансового дохода для выплаты основной суммы по некоторым ценным бумагам до взыскания основной суммы по соответствующей доле обеспечения.

- Денежное финансирование или денежный залоговый счет, обычно состоящий из краткосрочных инвестиций с высоким рейтингом, приобретенных либо за счет собственных средств продавца, либо из средств, заимствованных у третьей стороны

Секьюритизация | Определение | Этапы | Достоинства | Льготы для банков — Денежные дела

Что такое секьюритизация?

«Секьюритизация — это процесс, с помощью которого финансовые учреждения создают дополнительную ликвидность за счет поддержки своих существующих активов за счет продажи финансовых инструментов».

По мере расширения бизнеса потребность в различных видах финансирования также увеличивается. Финансовые учреждения по всему миру наращивают свои ресурсы на денежном рынке, рынке капитала и рынке долговых инструментов.Правительства увеличивают свои финансы, выпуская различные типы инструментов. Таким образом, секьюритизация — это новая концепция, с помощью которой финансовые учреждения могут приобретать дополнительные ресурсы, используя свои существующие долгосрочные активы.

Пример: жилищный кредит, автокредит и т. Д.

Когда банки и финансовые учреждения предоставляют долгосрочные ссуды, проценты, полученные от них за период. со временем может снизиться из-за плавающей процентной ставки. Посредством хеджирования, то есть страхования от риска снижения процентной ставки, в отношении этих долгосрочных активов, кредитные инструменты выпускаются на рынке с более низкой процентной ставкой, и добавляются дополнительные средства.Средства, полученные от продажи долговых инструментов, таких как CD (Certificate of Deposits), будут использоваться для предоставления краткосрочных или среднесрочных кредитов.

Мы можем объяснить секьюритизацию в следующем балансе банка.

(Пример секьюритизации в балансе банка)Теперь банк может передать жилищную ссуду в траст и получить от них рупии. Фонды на сумму 1 крор, против которых он может выдать Сертификат о депозитах с меньшей процентной ставкой, чем жилищная ссуда.

Например, по жилищному кредиту может быть 10% годовых, а по депозитному сертификату — только 8%. Даже если проценты по жилищному кредиту упадут из-за плавающей процентной ставки, это не повлияет на банк из-за хеджирования.

Этапы секьюритизации:

Первый этап секьюритизации:

На первом этапе финансовое учреждение или банкир называется ORIGINATOR . ОРИГИНАТОР объединит свои займы, такие как ипотека или дебиторская задолженность, в однородный тип на основе процентной ставки, срока погашения и т. Д.Таким образом, первый этап называется этапом процесса идентификации.

Второй этап секьюритизации:

Оригинатор переведет все свои активы в другое учреждение, которое помогает в процессе секьюритизации. Активы конвертируются в ценные бумаги СПЕЦИАЛЬНЫЙ АВТОМОБИЛЬ (S.P.V) или траст. Попечителями могут быть вышедшие в отставку судьи высокого суда, которые могут иметь представление об оценке активов и финансов. Есть также коммерческие банкиры, которые действуют как SPV и как агенты по выпуску.Репутация коммерческих банкиров поможет в выпуске долговых инструментов, по которым долговые инструменты будут переподписаны.

Этап эмиссии в секьюритизации:

SPV разделяет различные активы на разные типы ценных бумаг в соответствии с датой погашения и процентной ставкой.

SPV выпускает следующие ценные бумаги инвесторам:

- Прохождение сертификатов

- Оплата сертификатами

- Сертификаты только на проценты

- Сертификаты только для принципала

Прохождение сертификатов:

В случае Проходных сертификатов платежи принимаются от активов, таких как жилищная ссуда, из которых производится оплата за сертификат о депозитах, как и когда они подлежат оплате.

Pay Through сертификатов:

В этом случае будут выпущены сертификаты с множественной структурой погашения в зависимости от структуры погашения различных активов, так что по мере погашения активов будут выплачиваться соответствующие сертификаты.

Сертификаты только на проценты:

Проценты по этим сертификатам будут выплачиваться в соответствии с доходами от секьюритизированных активов.

Сертификаты только для принципала:

По свидетельствам о реализации активов будет выплачиваться только основная сумма.

Этап погашения при секьюритизации:

Платежи, полученные от различных активов, используются для погашения различных выпущенных кредитных инструментов. Это делает сам составитель. В некоторых случаях может быть назначен отдельный агент по обслуживанию, который возьмет на себя коллекторские работы, за которые будет выплачиваться соответствующая комиссия. Работа обслуживающего агента будет заключаться в погашении активов за счет сбора основной суммы и процентов и урегулирования долговых инструментов.

Например, жилищный заем может быть получен с основной суммой, процентами и фи.после его сбора будут выполнены долговые инструменты, такие как депозитные сертификаты.

Проходной сертификат, о котором мы уже упоминали, может быть с регрессным сертификатом или без регрессного сертификата . В случае сертификата регресса, если платеж не будет произведен, отправитель будет нести ответственность SPV. Таким образом, SPV играет важную роль в урегулировании требований инвесторов.

Этап кредитного рейтинга по секьюритизации:

Сертификат прохождения, выданный SPV, должен иметь кредитный рейтинг, поскольку они являются долговыми инструментами, которые выпускаются для общественности.Финансовые учреждения, выпускающие эти долговые инструменты, должны будут получить кредитный рейтинг, установленный законом в некоторых странах. Долговые инструменты также торгуются на вторичном рынке, особенно для процентных свопов.

Ниже перечислены различные активы, которые могут быть использованы для секьюритизации финансовыми учреждениями.

- Жилищный кредит, предоставленный физическим или юридическим лицам

- Ипотека по автокредиту

- Финансовая аренда, особенно финансовая аренда

- Счета за снабжение государственных ведомств

- Непогашенная задолженность по кредитным картам

- Долгосрочные ссуды, предоставленные известным сторонам.

Схематическое изображение этапов процесса секьюритизации:

Рассмотренные выше этапы схематично можно представить следующим образом:

Достоинства секьюритизации

- Это позволяет кредитным организациям повысить свою ликвидность за счет конвертации своих долгосрочных активов в секьюритизацию.

- По мере увеличения оборачиваемости повышенной ликвидности доходы оригинатора растут.

- Финансовые учреждения могут получить прибыль от секьюритизации путем процентного свопа

- По мере уменьшения структуры и объема активов коэффициент достаточности капитала увеличивается, что снижает риск по активам.

- Из долгосрочных активов привлекаются средства и вкладываются в различные долговые инструменты, что влечет за собой диверсификацию рисков.

- Финансовое учреждение может получить лучший кредитный рейтинг, что позволяет им получать средства по более низкой цене.

- Паевые инвестиционные фонды и другие финансовые учреждения, такие как страховые компании, получат выгоду за счет различных портфельных инвестиций.

- Растущий спрос на денежном рынке может быть удовлетворен за счет долгосрочных активов, и это сделает рынок капитала более динамичным.

Преимущества секьюритизации для банков:

Коммерческие банки несут важную ответственность по защите интересов вкладчиков и в то же время предоставляют им привлекательные процентные ставки. Это балансирование может быть выполнено только тогда, когда коммерческие банки проводят секьюритизацию. А именно, коммерческие банки получают следующие преимущества благодаря секьюритизации.

- Они получают лучший источник средств.

- Они могут поддерживать нормы достаточности капитала, когда активы с высоким риском противопоставляются активам с меньшим риском.

- Банки могут создавать больше кредитов, поскольку они могут переходить от одного инвестиционного портфеля к другому, особенно во время выборочного кредитного контроля.

- Посредством процентных свопов и оборотных средств прибыль банков увеличивается, а прибыльность растет.

- Выгоды для управления активами и пассивами: При наличии плавающей процентной ставки это может повлиять на доход банка. Этому может противодействовать переход банка на более высокие процентные доходы, чтобы его доходов было достаточно для удовлетворения требований вкладчиков.

Секьюритизация активов Финансовое определение секьюритизации активов