Схема банкротства юридического лица: Признаки банкротства юридических лиц, этапы и последствия

Стадии банкротства юридического лица: схема

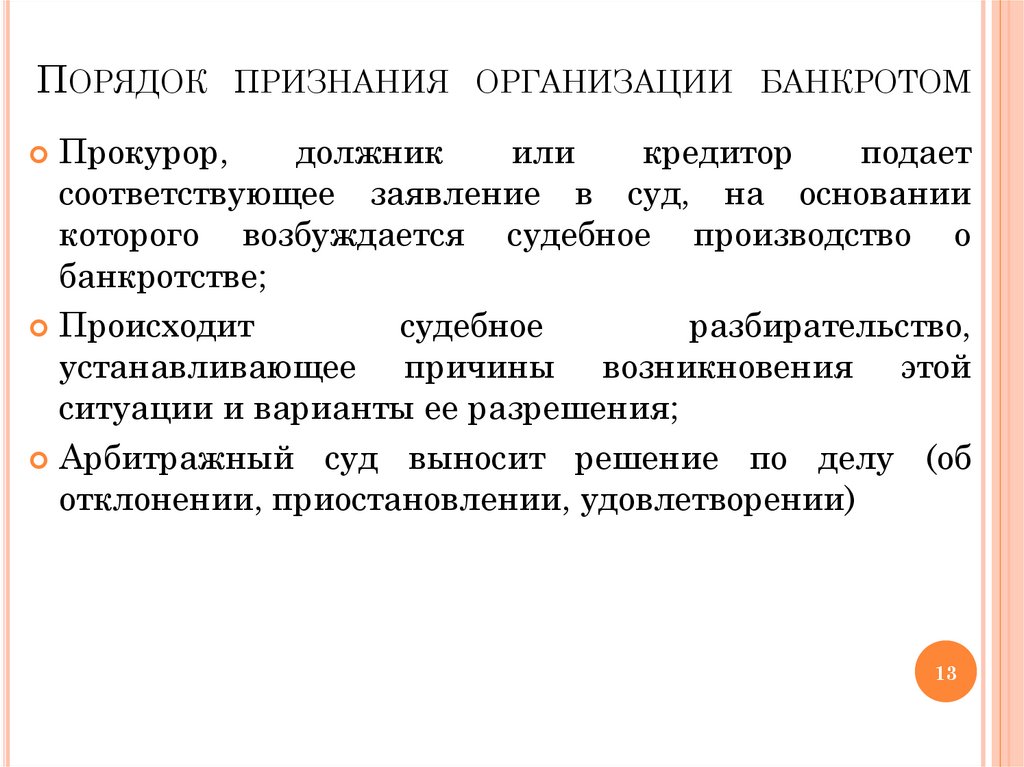

В целях признания должника банкротом используется понятие несостоятельности предприятия, то есть неспособности вовремя рассчитываться по имеющимся обязательствам. Какие существуют стадии банкротства в соответствии с законодательными требованиями? В каком порядке проходит эта судебная процедура? Обо всех юридических нюансах пойдет речь далее.

Основные стадии банкротства юридического лица

Возможность объявить себя банкротом является единственным выходом законно ликвидировать бизнес в тех случаях, когда исполнить обязательства кредиторов не представляется возможным. При этом, как правило, сумма накопленных долгов превышает величину активов предприятия, а срок просрочки составляет свыше 3 мес. (ст. 3 Закона № 127-ФЗ от 26.10.02 г.). В некоторых ситуациях анализ финансово-хозяйственного состояния компании позволяет предпринять превентивные меры по нормализации деятельности организации в целях расчетов с кредиторами. Но если перспектив развития бизнеса нет, собственникам приходится подавать в арбитраж заявление о несостоятельности.

Четкий регламент и обязательные этапы банкротства юридического лица утверждены на федеральном уровне в уже упомянутом Законе № 127-ФЗ. Этот нормативно-правовой документ определяет алгоритм действий, которые проводятся в процессе признания компании неплатежеспособной. Требования являются обязательными для всех участников процесса независимо от организационного статуса организации и ее отраслевой принадлежности.

Не все этапы банкротства применяются по мере решения дела, но предварительное наблюдение проводится всегда. Решение о введении наблюдательных мероприятий выносится судом по итогам рассмотрения заявления (может быть подано как должником, так и любым из кредиторов, а также уполномоченными госорганами). При этом внимательно изучаются представленные доказательства о неплатежеспособности должника. По итогам наблюдения делаются соответствующие выводы о дальнейшей судьбе предприятия – прекращение производства банкротства или переход к следующему этапу.

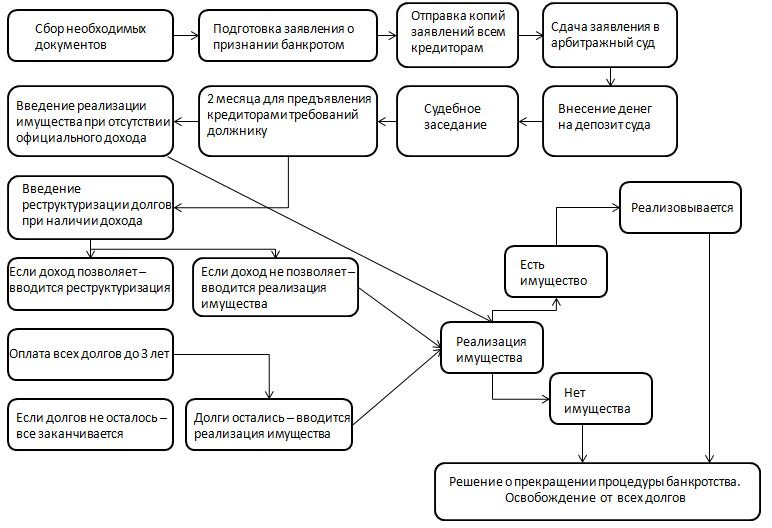

Стадии банкротства юридического лица – схема

Общепринятый порядок признания юрлица банкротом включает в себя проведение пяти обязательных стадий. Одну из них, а именно мировое соглашение, разрешается возобновлять в любой момент, а часть прочих (за исключением наблюдения) проводится не всегда и по назначению конкурсных кредиторов, участвующих в производстве. Право влияния прямо предусмотрено нормами Закона № 127-ФЗ. Итак, рассмотрим внимательно схему стадий банкротства.

Одну из них, а именно мировое соглашение, разрешается возобновлять в любой момент, а часть прочих (за исключением наблюдения) проводится не всегда и по назначению конкурсных кредиторов, участвующих в производстве. Право влияния прямо предусмотрено нормами Закона № 127-ФЗ. Итак, рассмотрим внимательно схему стадий банкротства.

Из представленной схемы становится понятен механизм рассмотрения судом дел о неплатежеспособности. О том, какие задачи преследуют стадии процедуры банкротства, подробнее в следующем разделе.

Основные этапы банкротства – цели и взаимосвязи

Каждый из этапов признания фирмы несостоятельной тесно взаимосвязан друг с другом и проводится ради достижения поставленных целей. Сроки мероприятий, их цели и задачи перечислены в Законе № 127-ФЗ. Рассмотрим подробнее все пять процедур:

Стадия 1. Наблюдение

Анализ текущего материального положения должника проводится на предварительном наблюдательном этапе (стат. 62-75 № 127-ФЗ). Для независимой оценки финсостояния назначается временный управляющий, который публикует уведомление о введении наблюдения. Эта стадия назначается также для обеспечения неприкосновенности активов предприятия, уведомления кредиторов, составления реестра требований. Руководство компании сохраняет свои полномочия, но с некоторыми (весьма существенными) ограничениями.

Эта стадия назначается также для обеспечения неприкосновенности активов предприятия, уведомления кредиторов, составления реестра требований. Руководство компании сохраняет свои полномочия, но с некоторыми (весьма существенными) ограничениями.

Максимальная продолжительность наблюдения составляет 7 мес. За этот период управляющий проводит полный сбор сведений о должнике, его финансово-хозяйственной деятельности, величине активов и обязательств, возможности восстановления нормального функционирования хозяйствующего субъекта. По итогам управляющий подготавливает сводный отчет, который наряду с протоколом первого кредиторского собрания, представляется в арбитраж. Затем судом принимается решение о целесообразности дальнейшего рассмотрения банкротства или прекращении дела в связи с возможностью оздоровления организации с целью погашения долгов в полных объемах. Также возможно подписание мирового соглашения и реструктуризация обязательств.

Стадия 2. Финансовая санация

Целью оздоровления должника становится восстановление финансовой платежеспособности юрлица и, соответственно, погашение образовавшихся долгов. Процедура проводится по законодательным нормам согласно стат. 76-92 Закона № 127-ФЗ. Этап назначается не во всех случаях, а только при выявлении скрытых потенциалов реанимации бизнеса. Решение о применении утверждается на первом кредиторском собрании совместно с разработкой предварительного графика погашения долгов.

Процедура проводится по законодательным нормам согласно стат. 76-92 Закона № 127-ФЗ. Этап назначается не во всех случаях, а только при выявлении скрытых потенциалов реанимации бизнеса. Решение о применении утверждается на первом кредиторском собрании совместно с разработкой предварительного графика погашения долгов.

Среди последствий санации нужно выделить следующие шаги:

- Отмена абсолютно всех досудебных действий по погашению долгов, включая уже выпущенные приказы о взыскании.

- Приостановление выдачи дивидендов, запрет на выплату процентов по акциям.

- Запрет на проведение любых операций с обязательствами (бартеры, зачеты и т.д.).

- Снятие арестов с активов должника, приостановление начисления санкций на суммы долгов.

Ответственным за выполнение принятого плана финоздоровления назначается независимый управляющий. Максимальный срок проведения составляет 2 года (календарных). Если же предпринятые меры не принесли ожидаемых результатов в виде улучшения финсостояния юрлица, осуществляется переход к внешнему управлению или сразу к конкурсному производству, то есть к распродаже активов.

Стадия 3. Внешнее управление

В соответствии с требованиями стат. 93-123 Закона № 127-ФЗ этап внешнего управления вводится по итогам санации при невозможности возврата к успешной жизнедеятельности должника. Или же применяется как единственная альтернатива при отсутствии резервов восстановления нормального материального положения компании. План управления разрабатывается экспертом-управляющим и в том числе включает в себя:

- Закрытие убыточных направлений бизнеса.

- Смену стратегии деятельности и перепрофилирование производственных проектов.

- Реализацию имущественных объектов организации.

- Взыскание дебиторских обязательств.

- Получение займов от третьих лиц, увеличение размеров вкладов участников.

- Дополнительный выпуск собственных акций для обращения на фондовом рынке.

- Проведение инвентаризации всех активов, выявление внутренних резервов бизнеса.

План управления может включать самые радикальные меры, необходимые для оздоровления должника, вплоть до массового сокращения персонала, прекращения выпуска продукции и привлечения сторонних квалифицированных управленцев.

Стадия 4. Конкурсное производство

Завершением признания несостоятельности должника выступает введение конкурсного производства. Сама процедура проводится строго по регламенту Закона № 127-ФЗ (стат. 124-149) и означает неизбежность банкротства бизнеса. По-прежнему и на этом этапе сторонам разрешается заключать мировое соглашение. Основная цель производства – максимально полное погашение кредиторских требований через продажу активов компании на свободных торгах. Руководством занимается назначаемый арбитражным судом конкурсный управляющий, на которого возлагаются следующие функции:

- Проведение инвентаризационных действий для определения перечня активов и их стоимости путем независимой оценки.

- Создание конкурсной массы с включением в специальный фонд расчетов с кредиторами всех ТМЦ должника, основных фондов и других видов активов, выявленных в ходе инвентаризации.

- Прием кредиторских требований для проведения торгов в целях соразмерного погашения совокупных обязательств.

По завершении этапа конкурсного производства и в случае нехватки активов для осуществления полных расчетов все непогашенные долги признаются удовлетворенными, а должник считается ликвидированным. По судебному решению органами ИФНС вносится запись в единый реестр (ЕГРЮЛ), деятельность юрлица прекращается.

Стадия 5. Мировое соглашение

Составление по обоюдному взаимному согласию мирового договора допускается на любом этапе рассмотрения банкротства. Первоначальное предложение может исходить от должника или кредиторов, но в действие соглашение вступает только, если никто из участников процесса не возражает. Если инициатором выступают кредиторы, соответствующее решение необходимо единогласно утвердить на собрании. Автоматически подписание согласия подразумевает полное прекращение процедуры неплатежеспособности.

Какая информация отражается в соглашении? В первую очередь, это точный порядок погашения обязательств кредиторов; также обозначается формат расчетов, включая сроки и процентные ставки. Дополнительно в документ могут включаться и другие условия, не противоречащие законодательным требованиям. Нередко в заключении соглашения участвуют третьи лица – заинтересованные в погашении долгов инвесторы, в роли которых разрешается выступать как физлицам, так и предприятиям, в т.ч. иностранным. Нарушение исполнения условий соглашения со стороны должника служит поводом для возобновления процедуры банкротства компании.

Дополнительно в документ могут включаться и другие условия, не противоречащие законодательным требованиям. Нередко в заключении соглашения участвуют третьи лица – заинтересованные в погашении долгов инвесторы, в роли которых разрешается выступать как физлицам, так и предприятиям, в т.ч. иностранным. Нарушение исполнения условий соглашения со стороны должника служит поводом для возобновления процедуры банкротства компании.

Стадии банкротства – таблица

Таким образом, мы кратко рассмотрели основные этапы – стадии банкротства. Узнать, кто назначается ответственным на каждом из упомянутых мероприятий, исключая мировое соглашение, можно из нижеприведенной таблицы.

|

Стадия производства о банкротстве |

Функции и права руководящего органа компании-банкрота |

Уполномоченное лицо – управляющий (стат. |

Сроки максимально (в мес.) |

|

Наблюдение |

Ограничены |

Временный |

7 |

|

Финансовая санация |

Ограничены, полностью прекращаются только по решению суда |

Административный |

24 |

|

Внешнее управление |

|

Внешний |

18 |

|

Конкурсное производство |

Прекращены полностью |

Конкурсный |

12 |

Вывод – в этом материале мы рассмотрели главные стадии банкротства предприятия согласно действующим в РФ законодательным нормам. Как становится понятно, с юридической точки зрения процесс признания юрлица несостоятельным является достаточно сложным и длительным. Но в некоторых ситуациях только официальная ликвидация должника через банкротство позволяет избежать административной и уголовной ответственности в виде крупных денежных штрафов и реальных сроков наказания.

Как становится понятно, с юридической точки зрения процесс признания юрлица несостоятельным является достаточно сложным и длительным. Но в некоторых ситуациях только официальная ликвидация должника через банкротство позволяет избежать административной и уголовной ответственности в виде крупных денежных штрафов и реальных сроков наказания.

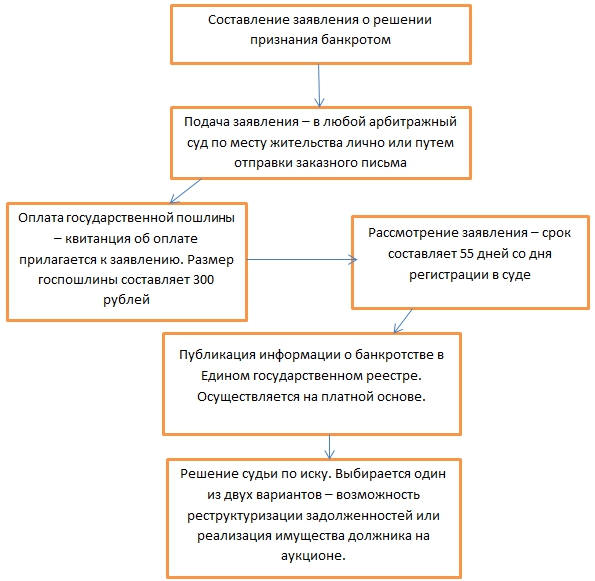

Банкротство юридических лиц: пошаговая инструкция

Упущенная выгода статья 15 ГК РФ

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статью

Одностороннее расторжение договора

Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статью

Взыскание убытков с директора

Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статью

Юридическая защита бизнеса и активов. Организация защиты

Организация защиты

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статью

Дробление бизнеса: работа с чужими ошибками

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статью

Ответственность бывшего директора и учредителя

Привлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статью

Как работает программа АСК НДС-2 и способы ее обхода

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статью

Взыскание долгов с контролирующих лиц без банкротства

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статью

Два участника в обществе с ограниченной ответственностью

Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статью

Структурирование бизнеса как рабочий инструмент бизнеса

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статью

Корпоративное банкротство: обзор

Если компания, в которую вы вложили средства, подает заявление о банкротстве, удачи в возврате денег, говорят пессимисты, а если вы это сделаете, скорее всего, вы вернете пенни на доллар. Но так ли это? Ответ зависит от ряда факторов, включая тип банкротства и тип ваших инвестиций.

Ключевые выводы

- Компании могут подать заявление о банкротстве по главе 7 или главе 11, если они не в состоянии выплатить свои долги.

- Глава 7 просто ликвидирует активы компании, в то время как Глава 11 позволяет бизнесу продолжать работать в соответствии с планом реорганизации.

- Если компания, в которую вы инвестировали, объявляет о банкротстве, то, сколько вы, вероятно, получите обратно, будет зависеть от типа банкротства и вида инвестиций, таких как акции или облигации.

Виды корпоративного банкротства

Тип процедуры банкротства — глава 7 или глава 11 — обычно дает некоторое представление о том, получит ли средний инвестор все, часть или ничего из своей финансовой доли. Но даже это будет варьироваться в каждом конкретном случае. Существует также иерархия кредиторов и инвесторов, которая диктует, кто получит деньги первым, вторым и последним (если вообще получит). В этой статье мы объясним, что происходит, когда публичная компания подает заявку на защиту в соответствии с главой 7 или главой 11, и как это влияет на ее инвесторов.

Но даже это будет варьироваться в каждом конкретном случае. Существует также иерархия кредиторов и инвесторов, которая диктует, кто получит деньги первым, вторым и последним (если вообще получит). В этой статье мы объясним, что происходит, когда публичная компания подает заявку на защиту в соответствии с главой 7 или главой 11, и как это влияет на ее инвесторов.

Глава 7

В соответствии с главой 7 Кодекса США о банкротстве «компания прекращает все операции и полностью прекращает свою деятельность. Для ликвидации (продажи) активов компании назначается доверительный управляющий, а деньги используются для погашения долга», — говорится в сообщении U.S. Securities and Exchange. Заметки комиссии.

Но не все долги рассматриваются одинаково. Неудивительно, что инвесторы или кредиторы, подписавшиеся на наименьший риск, получают деньги в первую очередь. Например, инвесторы, владеющие корпоративными облигациями обанкротившегося концерна, имеют относительно меньшую подверженность убыткам: они уже отказались от возможности участия в любой сверхприбыли от компании (как если бы они купили ее акции) в обмен на безопасность регулярных, оговоренных процентных выплат по своим облигациям.

Акционеры, однако, имеют возможность получить свою долю прибыли компании, что отражается в росте цены акций. Но в обмен на возможность получения большей прибыли они берут на себя риск того, что акции могут упасть в цене. Таким образом, в случае банкротства по главе 7 акционеры не могут получить полную компенсацию стоимости своих акций. В свете этого компромисса между риском и доходностью кажется справедливым (и логичным), что акционеры являются вторыми в очереди после держателей облигаций, когда происходит банкротство.

Обеспеченные кредиторы принимают на себя даже меньший риск, чем держатели облигаций. Они принимают очень низкие процентные ставки в обмен на дополнительную безопасность корпоративных активов, заложенных по корпоративным обязательствам. Поэтому, когда компания разоряется, ее обеспеченные кредиторы возвращают деньги до того, как какие-либо обычные держатели облигаций начнут получать свою долю в том, что осталось. Этот принцип называется абсолютным приоритетом.

Глава 11

В случае банкротства по главе 11 компания не прекращает свою деятельность, но может реорганизоваться. Компания, подающая Главу 11, надеется в будущем вернуться к нормальной работе и стабильному финансовому состоянию. Этот тип банкротства обычно подается корпорациями, которым нужно время для реструктуризации долга, который стал неуправляемым.

1 сентября 2021 года судья суда США по делам о банкротстве Роберт Дрейн утвердил урегулирование дела о банкротстве производителя оксиконтина Purdue Pharma LP на сумму 4,5 миллиарда долларов в соответствии с главой 11. Мировое соглашение распускает Purdue Pharma и создает новую общественную благотворительную компанию, которой поручено финансирование лечения и профилактики опиоидной зависимости. Он защищает бывших владельцев, семью Саклер, которая заплатит 4,5 миллиарда долларов в течение девяти лет, включая федеральные сборы, от судебных исков, связанных с опиоидной эпидемией. Purdue также согласилась опубликовать 30 миллионов документов, связанных с этим делом.

16 декабря 2021 года федеральный судья отменил соглашение на сумму 4,5 миллиарда долларов, которое юридически защищало членов семьи Саклер от будущих судебных разбирательств по поводу опиоидов.

Глава 11 позволяет компании начать новую жизнь, но она все равно должна выполнить свои обязательства в соответствии с планом реорганизации. Реорганизация по главе 11 является наиболее сложной и, как правило, самой дорогостоящей из всех процедур банкротства. Поэтому оно предпринимается только после того, как компания тщательно рассмотрела все альтернативы.

Публичные компании, как правило, подают документы в соответствии с Главой 11, а не Главой 7, потому что это позволяет им продолжать вести свой бизнес и участвовать в процессе банкротства. Вместо того, чтобы просто передать свои активы доверительному управляющему для ликвидации, как это было бы необходимо в главе 7, компания, входящая в главу 11, имеет возможность перестроить свою финансовую структуру и, в идеале, вернуться к прибыльности. Если процесс терпит неудачу, все активы компании ликвидируются, а заинтересованные стороны выплачиваются в соответствии с абсолютным приоритетом, как описано выше.

Если процесс терпит неудачу, все активы компании ликвидируются, а заинтересованные стороны выплачиваются в соответствии с абсолютным приоритетом, как описано выше.

Когда компания подает заявку на главу 11, ей назначается комитет, который представляет интересы кредиторов и акционеров. Этот комитет работает с компанией над разработкой плана реорганизации бизнеса и избавления от долгов, превращая его в прибыльное предприятие. Акционерам может быть предоставлено право голоса по плану, но это никогда не гарантируется. Если комитет не сможет разработать подходящий план реорганизации и утвердить его в суде, акционеры не смогут предотвратить продажу активов компании для выплаты кредиторам.

Когда компания подает заявление о банкротстве в соответствии с главой 11, у инвесторов есть в основном два варианта: дожить до конца, надеясь, что компания возродится, или просто выйти из положения и принять убытки.

Как банкротство влияет на инвесторов

Ясно, что никто не вкладывает деньги в компанию, будь то в ее акции или долговые обязательства, ожидая, что она объявит о банкротстве. Однако, когда вы выходите за пределы безрисковой сферы государственных ценных бумаг, вы принимаете на себя этот дополнительный риск.

Однако, когда вы выходите за пределы безрисковой сферы государственных ценных бумаг, вы принимаете на себя этот дополнительный риск.

Когда компания начинает процедуру банкротства, ее акции и облигации обычно продолжают торговаться, хотя и по чрезвычайно низким ценам. Как правило, если вы являетесь акционером, вы, как правило, увидите существенное снижение стоимости ваших акций за время, предшествующее объявлению компании о банкротстве. Облигации компаний, находящихся на грани банкротства, обычно оцениваются как мусорные.

Как только компания обанкротится, есть очень большая вероятность, что вы не вернете полную стоимость своих инвестиций. На самом деле, есть большая вероятность, что вы вообще ничего не вернете.

Во время банкротства в главе 11, как резюмирует SEC, «держатели облигаций перестанут получать проценты и выплаты основной суммы, а акционеры перестанут получать дивиденды. Если вы являетесь держателем облигаций, вы можете получить новые акции в обмен на свои облигации, новые облигации или их комбинацию. акций и облигаций. Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши старые акции в обмен на новые акции реорганизованной компании. Количество новых акций может быть меньше и их стоимость может быть меньше, чем у ваших старых акций. В плане реорганизации будут изложены ваши права как инвестора и то, что вы можете ожидать получить от компании».

акций и облигаций. Если вы являетесь акционером, доверительный управляющий может попросить вас вернуть ваши старые акции в обмен на новые акции реорганизованной компании. Количество новых акций может быть меньше и их стоимость может быть меньше, чем у ваших старых акций. В плане реорганизации будут изложены ваши права как инвестора и то, что вы можете ожидать получить от компании».

По сути, как только компания подает заявку на защиту от банкротства любого типа, ваши права как инвестора меняются, чтобы отразить статус банкротства компании. В то время как некоторые компании действительно успешно возвращаются после реструктуризации, многие другие этого не делают. И если ваша доля в компании, существовавшей до главы 11, в конечном итоге будет стоить чего-нибудь в реструктурированной фирме, скорее всего, она не будет такой высокой, как раньше.

Во время банкротства по главе 7 инвесторы находятся еще ниже по лестнице. Обычно акции компании, в отношении которой ведется разбирательство по главе 7, становятся бесполезными, и инвесторы просто теряют свои деньги. Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распределения, и от того, какое место ваши инвестиции занимают в списке приоритетов.

Если вы держите облигацию, вы можете получить часть ее номинальной стоимости. То, что вы получите, зависит от количества активов, доступных для распределения, и от того, какое место ваши инвестиции занимают в списке приоритетов.

Обеспеченные кредиторы имеют наилучшие шансы возместить стоимость своих первоначальных инвестиций. Необеспеченные кредиторы должны ждать, пока обеспеченные кредиторы не получат адекватную компенсацию, прежде чем они получат какую-либо компенсацию. Акционеры обычно получают немного, если вообще что-то получают.

Практический результат

С точки зрения инвестора, о банкротстве мало что можно сказать хорошего. Независимо от того, какие инвестиции вы вложили в компанию, как только она обанкротится, вы, вероятно, получите меньше, чем ожидали.

В целом глава 11 лучше для инвесторов, чем глава 7. Но в любом случае не ждите многого. Относительно небольшое количество компаний, в отношении которых ведется разбирательство в соответствии с главой 11, снова становятся прибыльными после реорганизации; даже если они это делают, это редко бывает быстрым процессом. Как инвестор, вы должны реагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: осознайте резкое снижение перспектив компании и спросите себя, хотите ли вы по-прежнему оставаться преданным делу.

Как инвестор, вы должны реагировать на банкротство компании так же, как если бы ее акции неожиданно упали по другим причинам: осознайте резкое снижение перспектив компании и спросите себя, хотите ли вы по-прежнему оставаться преданным делу.

Если ответ отрицательный, отпустите неудачную инвестицию. Промедление, пока компания находится в процедуре банкротства, может привести только к бессонным ночам и, возможно, к еще большим убыткам в будущем. Если ничего другого, вы можете взять капитальный убыток на ваши налоги.

Что корпоративное банкротство означает для акционеров

Это большое, плохое слово «Б», которое ни один инвестор не хочет слышать: банкротство.

Когда компания подает заявление о защите от банкротства, велика вероятность того, что ее акции потеряют большую часть своей стоимости, если не всю, и компания будет исключена из листинга на бирже. Это плохая новость для акционеров.

Но вот факт, который может удивить некоторых инвесторов: ценные бумаги компаний, находящихся в состоянии банкротства, могут и часто продолжают торговаться, поскольку нет федерального закона, запрещающего торговать акциями компаний-банкротов. Однако инвесторы должны знать, что торговля акциями компании, находящейся под защитой от банкротства, невероятно рискованна и может привести к потере всех ваших инвестиций.

Однако инвесторы должны знать, что торговля акциями компании, находящейся под защитой от банкротства, невероятно рискованна и может привести к потере всех ваших инвестиций.

Если компания в вашем портфеле подала заявление о банкротстве, вот что вам следует ожидать и почему так рискованно торговать исключенными из листинга акциями обанкротившихся компаний.

Глава 7 против Главы 11

Компании обычно подают один из двух типов защиты от банкротства в соответствии с федеральным налоговым кодексом, известным как Глава 7 или Глава 11. Это означает, что компания прекращает свою деятельность, а все ее активы выставляются на продажу назначенным судом управляющим, а вырученные средства распределяются между должниками компании в порядке старшинства долга.

| Структура капитала: кому заплатят первым |

|---|

| 1. Держатели обеспеченных (обеспеченных) облигаций |

| 2. Держатели необеспеченных облигаций |

3. Держатели субординированного долга Держатели субординированного долга |

| 4. Владельцы привилегированных акций |

| 5. Простые акционеры |

Подача документов по главе 11 означает, что компания может подвергнуться реорганизации и продолжить свою деятельность. Тем не менее, глава 11 не исключает возможности продажи. Вся компания может быть продана в ходе так называемой продажи по Разделу 363 с одобрения суда. Как правило, это не очень хорошо для акционеров, поскольку от продажи обычно не остается достаточно денег, чтобы компенсировать инвесторов акциями.

Глава 11 Реорганизация и компенсация инвесторам

Когда подача заявки в соответствии с Главой 11 не приводит к продаже по Разделу 363, это может дать небольшой проблеск надежды инвесторам, стремящимся возместить хотя бы часть своих денег. Это связано с тем, что планы реорганизации иногда включают положения об освобождении акционеров.

Для реорганизации в соответствии с Главой 11 компания должна согласовать план реорганизации с назначенным правительством комитетом акционеров компании, который обычно состоит из кредиторов и может также включать акционеров компании. В плане будет указано, какую часть долга компании она погасит, сколько она погасит, а также может быть предложена акционерам какая-то компенсация за их акции.

В плане будет указано, какую часть долга компании она погасит, сколько она погасит, а также может быть предложена акционерам какая-то компенсация за их акции.

План обычно ставится на голосование, но даже если кредиторы или акционеры отвергают план, суд все равно может определить, что план справедлив и должен быть реализован. Узнайте больше о структуре планов реорганизации.

В некоторых случаях акционеры могут получить существенную компенсацию, например, денежные средства или акции новой компании, если компания, подавшая заявку на защиту в соответствии с главой 11, находилась в относительно хорошем состоянии и решила добиваться защиты от банкротства по стратегическим причинам.

Но чаще всего акционеры обанкротившихся компаний практически не получают компенсации за свои инвестиции. Особенно редки случаи, когда старые акции могут быть обменены на акции вновь реорганизуемых обществ.

Торговля после банкротства: игра с высоким риском

Компании, подающие заявку на защиту от банкротства в соответствии с главой 11, часто не соответствуют требованиям листинга основных бирж и впоследствии исключаются из листинга.

2, 20 № 127-ФЗ)

2, 20 № 127-ФЗ)

Об авторе