Система налогообложения по инн на сайте налоговой: Как узнать какая система налогообложения у ИП в 2020 году

Как узнать систему налогообложения по ИНН

Порой в процессе деятельности предприниматели сталкиваются с необходимостью получения информации о режиме налогообложения. Эти сведения при этом могут касаться самого предпринимателя или его торговых партнеров.

Для осуществления этого мероприятия вовсе не придется готовить многочисленные бумаги – достаточно лишь знать ИНН предпринимателя или организации.

Ныне существуют удобные возможности для выяснения режима налогообложения в онлайн-режиме или через ИФНС.

Система налогообложения, применяемая фирмой говорит о многом, в том числе о порядке внесения обязательных платежей в казну, о действующей налоговой ставке, о характере ведения налогового и бухгалтерского учета.

Важную роль играет и выяснение того, платит ли предприятие НДС (в особенности это касается потенциальных контрагентов).

Иногда фирма стремится выяснить систему налогообложения, действующую не только их партнеров по бизнесу, но и собственный режим взимания налогов.

В общем виде система налогообложения любого субъекта хозяйствования определяется:

| В процессе регистрации бизнеса | Если фирма не заявит о праве на использование одного из льготных режимов, то в его отношении будет установлена общая система |

| В ходе деятельности | Если фирма соответствует параметрам любого из льготных режимов, то она имеет право в любой момент подать уведомление о переходе в ИФНС; при этом сам переход будет осуществлен с начала нового налогового года |

Определения

Система налогообложения – это совокупность законодательных правил, обязательных платежей в бюджет (налогов и сборов) и порядка их взимания.

Она имеет несколько разновидностей, для каждой из которых характерны свои элементы: объект, ставка, льготы, сроки представления отчетности в ИФНС и т.п. (ст. 11 НК РФ).

В настоящее время в России действует пять систем взимания обязательных платежей в бюджет, в том числе общая (ОСН), упрощенная (УСН), система единого налога на вмененный доход (ЕНВД) и на сельскохозяйственную деятельность (ЕСХН), а также патентная система.

ИНН – это специальный код, который получает по итогам регистрации в налоговом ведомстве каждый налогоплательщик РФ.

Он представляет собой комбинацию из 12 цифр, причем первые две – код региона, в котором плательщик стоит на учете (ст. 84 НК РФ).

ИНН прописывается в учредительных и регистрационных документах фирмы, а также в ее договорах, контрактах, отчетности и т.д. По этому коду налоговые органы легко могут идентифицировать субъекта налогообложения.

Существующие системы налогообложения

Любой российский предприниматель должен обладать общими сведениями относительно действующих в стране систем налогообложения, чтобы наиболее адекватно выбрать подходящий вариант для своего бизнеса.

Общая система (ОСН)

Это самый распространенный вариант взимания обязательных платежей с физических и юридических лиц в России.

Если в момент регистрации предприниматель или организация не успели заявить о праве использовать льготный режим (в течение 30 дней), то они попадают под ОСН.

Общая система предусматривает полноценное ведение налогового и бухгалтерского учета, а также уплату в казну следующих обязательных платежей:

| Налога на прибыль | 20% – для организаций или НДФЛ и 13% – для ИП |

| Налога на имущество | Ставки определяются на региональном уровне |

| НДС | о ставкам 0,10 и 18% в зависимости от типа товаров |

Упрощенная система (УСН)

Широко распространена среди начинающих компаний – ИП и ООО. Она может использоваться только в случае соблюдения фирмой ограничительных лимитов, касающихся размеров годового дохода, численности персонала, числа транспортных средств и др.

При этом сам плательщик имеет право выбрать один из объектов обложения:

| «Доходы» | Предполагает уплату в бюджет 6% годового дохода |

| «Доходы минус затраты» | Предусматривает внесение в казну 15% прибыли |

При использовании УСН предприятия имеют право на упрощенный механизм ведения налогового и бухгалтерского учета.

Кроме того, при объекте «Доходы» фирма имеет право вычитать из общей суммы, подлежащей уплате в бюджет страховые взносы (гл. 26.2 НК РФ).

Налог на вмененный доход (ЕНВД)

Эта специальная система, которая также относится к разряду льготных. Она может применяться субъектами хозяйствования, которые не только соответствуют ограничениям по численности персонала и доходу, но и занимаются определенными видами деятельности.

При этом бизнесменам придется платить всего один налог, отчисления которого в бюджет рассчитываются по специальной формуле.

Фирмы на ЕНВД имеют полное право снизить сумму налога, подлежащего уплате в бюджет за счет страховых взносов, но не более, чем на 50% (гл. 26.3 НК РФ).

Патентная система

Рассчитана только на мелкие фирмы, которые действуют на правах ИП и занимаются определенными видами деятельности.

По сути, предпринимателю придется лишь приобрести на год патент и беспокоиться по поводу иных платежей в бюджет (гл. 26.5 НК РФ).

Единый сельхозналог (ЕСХН)

Имеет сходство с упрощенкой, но может применяться только в отношении предприятий, занятых, производством, переработкой и продажей сельхозпродукции. При этом все три процесса фирма должна осуществлять самостоятельно (гл. 26. 1 НК РФ).

Стоит отметить, что при специальных режимах налогообложения фирма ведет упрощенную налоговую отчетность, которую имеет право представлять в ИФНС всего один раз в год.

Законные основания

Главным нормативным основанием для использования той или иной системы внесения в казну обязательных платежей выступает Налоговый кодекс РФ.

В частности, особое внимание следуют уделить таким его главам, как:

| 21-26 | Описывают детально все налоги и сборы, которым облагаются субъекты хозяйствования, действующие на ОСН |

| 26.1 | Раскрывает особенности применения системы единого сельскохозяйственного налога |

| 26.2 | Указывает на то, при соблюдении каких условий фирма может применять УСН, базовые условия этого режима, а также порядок перехода на эту систему |

| 26.3 | Устанавливает параметры применения системы единого платежа с вмененного дохода |

| 26.5 | Затрагивает вопросы применения малыми фирмами патентной системы обложения |

Роль же ИНН, как кода, идентифицирующего любого налогоплательщика подробно описана в статье 84.

ИНН любого налогоплательщика обычно находится в свободном доступе, поэтому можно по этой комбинации цифр выяснить не только свой режим налогообложения, но и то по какой системе осуществляют платежи в казну контрагенты.

В настоящее время спектр способов установления системы взимания налога по ИНН достаточно широк и включает в себя:

| Посещение территориального отделения ИФНС | Если речь идет о контрагенте, то того филиала, к которому он относится |

| Запрос в онлайн-режиме | Для этих целей не следует пользоваться сомнительными сервисами – доверять желательно только официальному сайту ФНС и порталу Госуслуги |

| Звонок по телефону горячей линии | Номер можно уточнить на официальном сайте ФНС |

| Отправка СМС-сообщения | Номер мобильного сервиса также имеется на сайте налоговой службы |

Если предприниматель и его контрагент зарегистрированы на территории одного города, но в разных отделениях ИФНС, информацию можно уточнить через любое из них.

Например, в Москве ИП по ИНН могут установить систему налогообложения своего партнера даже через свое отделение налогового ведомства, вне зависимости от того, в каком из них зарегистрирован контрагент.

Юридического лица

Если речь идет об установлении режима взимания налогов для организаций, то здесь существует несколько простых способов:

| Во-первых | Следует просмотреть учредительные документы – если при регистрации фирма перешла сразу на ЕНВД или УСН, то к ним прикрепляются соответствующие копии уведомления в налоговую службу |

| Во-вторых | Можно поднять прежнюю налоговую отчетность, по которой режим налогообложения вовсе несложно установить |

Это уместно, если новый бухгалтер устанавливает режим налогообложения своей компании. Однако, как узнать систему налогообложения ООО по ИНН, если речь идет о контрагенте.

В этой ситуации проще всего воспользоваться ИНН. С этим кодом можно провести следующие операции:

- Отправиться в ближайшее отделение ИФНС и написать там заявление с указанием идентификационного кода;

- Ввести ИНН в специальное поле на сайтах nalog.

ru и gosuslugi.ru, после чего мгновенно получить сведения;

ru и gosuslugi.ru, после чего мгновенно получить сведения; - Сообщить ИНН оператору горячей линии ФНС код и получить сведения о плательщике и применяемой им системе обложения.

Что касается ИП?

Многие предприниматели задаются вопросом: как узнать систему налогообложения ИП по ИНН?

Решить этот вопрос можно теми же способами, что и для юридических лиц, то есть:

| Представить заявление в ИФНС по месту регистрации | Сведения будут предоставлены в день обращения |

| Позвонить или отправить СМС-сообщение по телефону горячей линии ФНС | Ответ предоставляется в течение нескольких минут |

| Воспользоваться электронными сервисами сайта ФНС или портала Госуслуги | Информация передается мгновенно |

Стоит отметить, что ранее получение информации о системе налогообложения по ИНН через интернет было доступно только для организаций. Теперь же в круг входят и ИП.

Однако для этого им потребуется получить предварительно электронно-цифровую подпись (ЭЦП). Но процедура эта проводится всего один раз.

Таким образом, предприниматели и организации ныне имеют удобную возможность уточнения собственного режима взимания налогов и системы налогообложения своих контрагентов посредством ИНН.

Для этого субъектам бизнеса достаточно представить комбинацию цифр в ИФНС, указать ее в запросе на сайте ФНС или сообщить оператору горячей линии – и без труда получить необходимые сведения.

Следует отметить, что используемая система весьма актуальна при начислении НДС и получении вычетов по нему.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Узнать на какой системе налогообложения находится ооо

Организации и ИП применяют систему налогообложения по своему выбору. Когда начинается работа с новым контрагентом или, к примеру, подотчетник приобрел что-то в магазине, хочется понять, какой режим применяет контрагент и облагается ли его деятельность НДС. А как узнать режим налогообложения организации или ИП?

Виды применяемых систем налогообложения

Выделяют обычную и специальные системы налогообложения. Обычной системой налогообложения считают режим, при котором организация является плательщиком налога на прибыль, а также большинства иных налогов (НДС, налог на имущество и др.). Обычная система налогообложения также часто именуется общей или традиционной.

К специальным системам налогообложения относятся следующие:

- система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог, ЕСХН) – гл. 26.1 НК РФ;

- упрощенная система налогообложения (УСН) – гл. 26.2 НК РФ;

- система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) — гл. 26.3 НК РФ.

Как получить информацию о системе налогообложения

Чтобы получить информацию о применяемой контрагентом системе налогообложения, можно обратиться к нему с соответствующем запросом. Часто вопрос о системе налогообложения возникает к тем, кто выставляет отгрузочные документы с пометкой «без НДС» или «НДС не облагается». Но у таких организаций и ИП, как правило, заранее подготовлено письмо или справка о применяемой системе налогообложения, образец которой мы рассматривали в нашей консультации. В то же время, необходимо иметь в виду, что действующее законодательство не обязывает вашего контрагента информировать вас о том, какую систему налогообложения он применяет.

Узнать о том, какая система налогообложения у контрагента по ИНН через налоговую инспекцию также непросто, ведь обязанности информировать вас об этом у налогового ведомства нет. Электронный сервис, который был позволял по ИНН определить применяемую систему налогообложения, на сайте ФНС nalog.ru также не предусмотрен.

Можно отметить, что едва ли не единственный открытый источник, по которому можно определить применяемую контрагентом систему налогообложения, является чек ККТ. Ведь если организация или ИП обязаны применять кассовые аппараты, формируемые ими чеки ККТ должны содержать информацию о применяемой при расчете системе налогообложения (п. 1 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ ). Поэтому в чеке можно найти по строке, например, «СНО» (система налогообложения) показатель «ОСНО», «УСН доход – расход» или др.

Система налогообложения – это принцип, в соответствии с которым исчисляются и уплачиваются налоги в бюджет государства. В процессе смены учредителей, руководителей, а также при управлении одним собственником несколькими организациями точная информация об используемом режиме налогообложения утрачивается.

В ее получении также могут нуждаться контрагенты, работники. Поэтому вопрос, связанный с поиском этой информации, является актуальным. Можно ли решить поставленную задачу, зная ИНН, и как это сделать?

Можно ли получить такие данные

Идентификационный номер налогоплательщика обычно находится в свободном доступе. Поэтому на основании данной комбинации не составит труда выяснить не только свой режим, но и режим, применяемый другими индивидуальными предпринимателями, юридическими лицами.

На сегодняшний день получить интересующую информацию можно несколькими способами – посетить отделение Федеральной налоговой службы лично, использовать официальный сайт ФНС, сделать звонок по телефонному номеру налоговой или отправить сообщение в службу поддержки.

Разница в налогообложении ИП и ООО

В деятельности юридических лиц и индивидуальных предпринимателей существуют определенные различия. Они заключаются и в налогообложении.

В процессе определения режима налогообложения ООО можно воспользоваться несколькими способами:

- Посмотреть учредительную документацию организации. Если в процессе официальной регистрации на государственном уровне компания сразу перешла на использование упрощенной или вмененной системы, к документу (уставу) прикрепляются копии уведомлений.

- Посмотреть налоговую отчетность за прошлый период. Такой вариант действий является уместным в случае, если новым бухгалтером устанавливается новая система налогообложения.

Эти способы оптимально и целесообразно использовать в случае, когда требуется информация о собственном режиме налогообложения. Если требуются сведения о системе, используемой другими организациями, проще всего использовать ИНН. Сделать это можно несколькими способами:

- Личное обращение в отделение Федеральной налоговой службы. Для решения вопроса нужно будет написать и подать заявление, указав в нем идентификационный номер налогоплательщика.

- Использование специализированных сайтов – Госуслуги и официальный портал ФНС. Значение ИНН вносится в специально предназначенное для этого поле, и сведения предъявляются системой максимально оперативно.

- Сообщение оператору горячей линии, относящейся к ФНС, получение соответствующих данных о плательщике и системе налогообложения, применяемой им.

Для решения этого вопроса индивидуальными предпринимателями необходимо использовать те же способы, что и для юридических лиц. Вариантов действий также несколько.

- Отправка заявления в ИФНС по месту, где производилась регистрация ИП. Предоставление сведений происходит в день обращения.

- Звонок или отправка сообщения на номер телефона горячей линии. Получить ответы на интересующие вопросы можно на протяжении нескольких минут.

- Применение электронных сервисов, действующих на сайте ФНС или портала государственных услуг. Предоставление сведений происходит максимально быстро.

Как проверить систему налогообложения контрагента

Способов проверки информации о системе налогообложения, используемой контрагентом, достаточно. Каждый из них имеет свои положительные и отрицательные аспекты. Чтобы иметь представление об их плюсах и минусах, стоит рассмотреть их на практике.

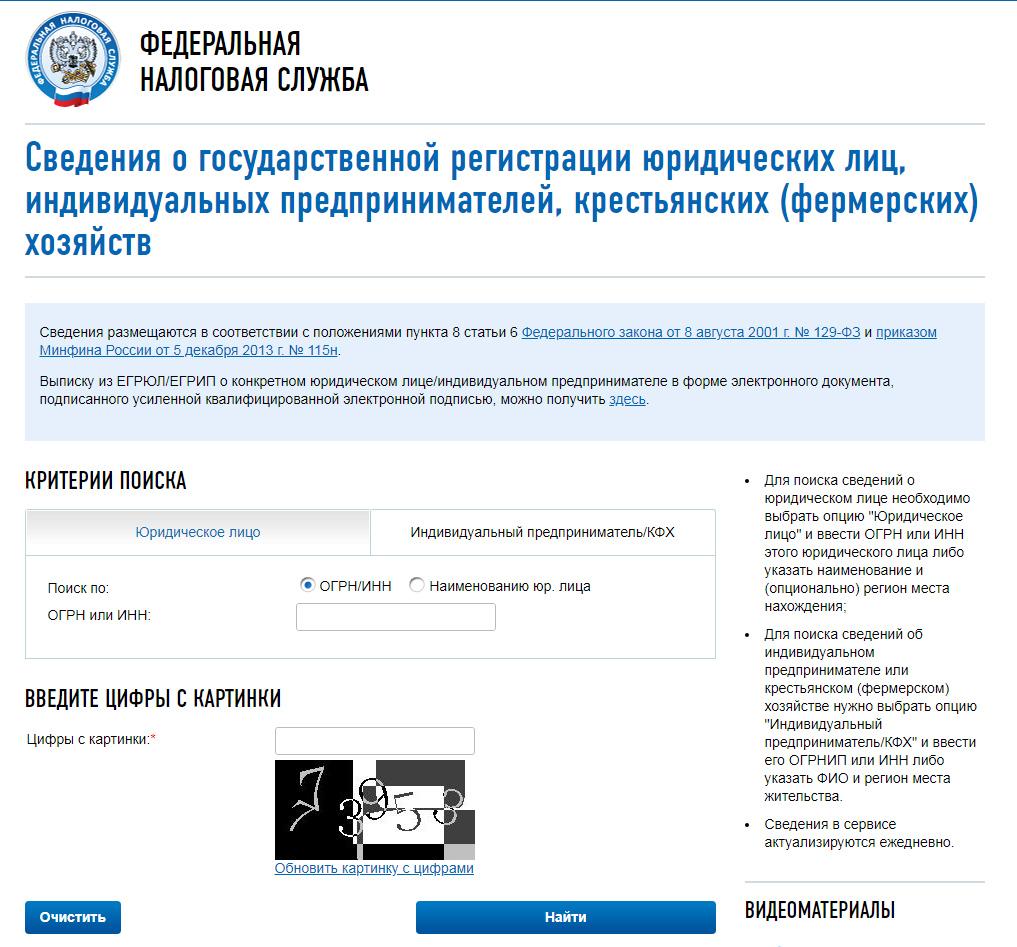

Сайт налоговой службы

Этот способ является наиболее распространенным, так как он прост и удобен в использовании. Чтобы его применить, нужно обратиться к сервису «Сведения о государственной регистрации юридических лиц». Найти их можно с помощью ИНН, ОГРН, названия ЮЛ, ИП.

Необходимо ввести в соответствующее поле ИНН, а затем – пароль (переписать предложенные буквы). Такой подход позволит проверить, кто именно создает запрос на получение информации – реальный человек или компьютер. После этого останется нажать на кнопку «Найти». Ровно через секунду система выдаст результат поиска в виде файла формата PDF. Он будет содержать все необходимые сведения об ООО, включая режим, по которому работает организация.

Государственные услуги

Официальный портал государственных услуг позволяет найти любую необходимую информацию. Зная ИНН, можно узнать об ООО большое количество сведений, включая систему уплаты налогов в бюджет. Порядок действий является таким же, как и в прошлом случае.

- Зайти на сайт.

- Заполнить поле, введя идентификационный номер налогоплательщика.

- Дождаться обработки данных системой.

- Получить готовый результат с указанием системы уплаты налогов.

Другие способы

Наряду с приведенными вариантами существует несколько других способов действий для поиска актуальной и достоверной информации.

- Портал «Прозрачный бизнес». Он был создан силами Федеральной налоговой службы, в планы которой входила публикация данных, которые ранее относились к категории налоговой тайны. Однако эта процедура неоднократно переносилось, поэтому проект на какое-то время был «заморожен». Тем не менее, ФНС занимается публикацией определенного набора сведений, поэтому каждый пользователь может получить необходимую информацию. Все, что ему для этого потребуется, зайти на страницу «Сведения о специальных режимах…». Нужно открыть файл, находящийся в архиве, по ссылке, а затем осуществлять поиск ООО в нем.

- Личное посещение ФНС. Способ является наиболее простым и консервативным, поскольку подразумевает гарантированное получение ответа. Прежде чем предоставить нужную информацию, работники государственной структуры попросят составить соответствующее обращение.

- Через «горячую линию» налоговой службы. Получить запрашиваемые сведения можно далеко не всегда.

- Использование мобильного сервиса ФНС. Номера, коды, команды могут быть получены на официальном ресурсе. Информация будет предоставлена пользователю в виде текстового сообщения в качестве ответа на запрос, который содержит ИНН.

К остальным сервисам проверки стоит относиться осторожно, поскольку источники информации, которую они предоставляют, не являются проверенными. Если подобный вопрос возникает у сотрудника ООО, быстрее и проще его решить в процессе ознакомления с внутренними документами (отчетностями, договорами, накладными).

Если они отсутствуют, или доступ к ним утрачен, целесообразно воспользоваться предложенными вариантами. Процедура отнимет не более 5 минут времени и позволит получить рациональные проверенные данные максимально быстро и просто. Услуга является бесплатной.

Дополнительная инструкция по проверке контрагента представлена ниже.

Наличие верных сведений о системе налогообложения своей организации — необходимое условие работы каждого бухгалтера. Кроме того, эти сведения чрезвычайно полезны при заключении соглашений с контрагентами. В этой статье мы расскажем вам, можно ли узнать систему налогообложения по ИНН (индивидуальный налоговый номер — спецкод любого налогоплательщика в России — как физического, так и юридического лица, который ему выдается при регистрации в отделении налоговой службы) и как это сделать. Начнем с определения таковых систем, существующих сегодня.

Системы налогообложения

Прежде чем рассказать о том, как узнать систему налогообложения по ИНН, разберемся с самим понятием. Под ним понимается ряд правил, которые регулируют размер и порядок взимания налогов и прочих сборов (ст. 11 Налогового кодекса России). В нашем государстве таких режимов пять, различных по ставке, объекту, срокам подачи отчетности, наличия определенных льгот:

- ОСН — общая система налогообложения.

- УСН (иначе — «упрощенка») — упрощенная.

- ЕНВД — единый налог на вмененный доход.

- ПС — патентная система (только для ИП).

- ЕСХН — единый с/х налог.

При регистрации ООО автоматически оказывается на ОСН. Затем организация или предприниматель при наличии требуемых характеристик может выбрать любой из четырех других режимов.

Почему многим требуется выяснить, как узнать систему налогообложения контрагента по ИНН? Не на всех налоговых режимах фирма платит НДС — где-то он ложиться на плечи партнера. Впрочем, поговорим о системах налогообложения чуть подробнее.

Виды налоговых режимов

Представим в таблице ключевые особенности существующих систем налогообложения, доступных для ООО.

| Вид режима | Характеристика | Важные условия |

| ОСН |

Ведение налоговой и бухгалтерской отчетности в полном размере.

Уплата налога на прибыль, имущество, НДС.

Налог на прибыль — 20 %.

НДС — 0,1-0,18 %, в зависимости от разновидности товара.

Налог на имущество — региональные ставки.

Распространена среди фирм-новичков. Чтобы выбрать ее для себя, компания должна соответствовать целому ряду ограничительных лимитов — численность персонала, количество транспорта, ежегодный доход.

Упрощенное ведение отчетности.

Ставка «доходы» — 6 % от общей ежегодной прибыли. Льготы на страховые взносы.

Ставка «доходы минус расходы» — 15 % от годовой прибыли.

Теперь перейдем еще более ближе к сути вопроса.

Как определить систему налогообложения ООО по ИНН: законность вопроса

ИНН — это строгая 12-цифровая комбинация. Первые два из ее символов могут рассказать о регионе, где данное лицо или организация состоит на налоговом учете (ст. 84 НК России). А вот как узнать систему налогообложения ООО по ИНН контрагента — вопрос, с которым справиться несколько труднее.

Однако он заметно упрощается тем, что налоговый код относится к открытым данным — он обязательно прописывается во всей учредительной и регистрационной документации, а также в договорах, отчетности и контрактах фирмы. Поэтому, раз эта информация есть в свободном доступе, вопрос: «Как узнать систему налогообложения ООО по ИНН?» абсолютно законен. А теперь озвучим все имеющиеся способы получения такой информации.

Как узнать систему налогообложения ООО по ИНН: 4 метода

Способы достаточно просты и доступны:

- Посетите отделение налоговой службы, в котором зарегистрирован контрагент, и обратитесь к инспектору с интересующим вас вопросом — напишите соответствующее заявление, где нужно прописать ИНН партнера.

- Узнать о налогом режиме ООО можно и в режиме онлайн — зайдите на официальный сайт налоговой службы или же «Госуслуги». Введите код в специальное поле — и сведения моментально появятся перед вами.

- Получить необходимую информацию «здесь и сейчас» также возможно, позвонив на горячую линию ФНС.

- Еще один быстрый способ — отправить СМС с определенным кодом на номер мобильного сервиса ФНС. Информация придет к вам также в текстовом послании. Узнать номер сервиса, коды-команды вы можете на официальном сайте налоговой службы РФ.

Данные способы доступны не только для организаций, но и для ИП. Не забывайте о получении электронной цифровой подписи для доступа к онлайн-услугам на перечисленных ресурсах. Настоятельно просим вас не обращать внимания на посторонние сервисы, обещающие предоставить информацию о налоговом режиме ООО через ИНН, — проще и безопаснее использовать официальные методы.

Дополнительные способы

Если вопрос: «Как узнать систему налогообложения ООО по ИНН?» задает бухгалтер, а не контрагент, то можно рассмотреть еще два простых способа:

- Просмотрите учредительные документы компании — если она при регистрации не осталась на ОСН, а перешла на другой режим, то вы обнаружите там копии бумаг, свидетельствующих о данном факте.

- Несложно определить режим по отчетности за прошлые периоды.

Определение налогового режима ИП

Действуют те же способы, что и для ООО:

- Обращение с заявлением в налоговый орган — информация будет доступна в день визита.

- Через электронный сервис сайта ФНС и «Госуслуг» — моментальное отображение требуемых данных.

- СМС-сообщение или звонок на горячую линию налоговой службы — сервис или оператор предоставят вам информацию в течение нескольких минут.

Мы убедились, что определить налоговый режим конкретного ООО — несложная задача. Кроме того, приведенные способы полезны для знакомства и с системой налогообложения ИП.

| Базовые поля, заполняются для всех тарифов | |

| value | Наименование компании |

| unrestricted_value | = value |

| data.inn | ИНН |

| data.kpp | КПП |

| data.ogrn | ОГРН |

| data.ogrn_date | Дата выдачи ОГРН |

| data.hid | Внутренний идентификатор в Дадате |

| data.type | Тип организацииLEGAL — юридическое лицо INDIVIDUAL — индивидуальный предприниматель |

| data.name | Наименование |

| └ full_with_opf | — полное наименование |

| └ short_with_opf | — краткое наименование |

| └ latin | — не заполняется |

| └ full | — полное наименование без ОПФ ⚠️ будет удалено в 2021, используйте full_with_opf |

| └ short | — краткое наименование без ОПФ ⚠️ будет удалено в 2021, используйте short_with_opf |

| Коды статистики (только для действующих головных организаций и ИП): | |

| data.okato | Код ОКАТО |

| data.oktmo | Код ОКТМО |

| data.okpo | Код ОКПО |

| data.okogu | Код ОКОГУ |

| data.okfs | Код ОКФС |

| data.okved | Код ОКВЭД |

| data.okved_type | Версия справочника ОКВЭД (2001 или 2014) |

| data.opf | Организационно-правовая форма |

| └ code | — код ОКОПФ |

| └ full | — полное название ОПФ |

| └ short | — краткое название ОПФ |

| └ type | — версия справочника ОКОПФ (99, 2012 или 2014) |

| data.management | Руководитель |

| └ name | — ФИО руководителя |

| └ post | — должность руководителя |

| data.branch_count | Количество филиалов |

| data.branch_type | Тип подразделенияMAIN — головная организация BRANCH — филиал |

| data.address | Адрес |

| └ value | — адрес одной строкой:

|

| └ unrestricted_value | — адрес одной строкой (полный, с индексом) стандартизован, поэтому может отличаться от записанного в ЕГРЮЛ. |

| └ data | — гранулярный адрес |

| └ data.source | — адрес одной строкой как в ЕГРЮЛ |

| └ data.qc | — код проверки адреса0 — адрес распознан уверенно 1 или 3 — требуется ручная проверка |

| data.state | Состояние |

| └ actuality_date | — дата актуальности сведений |

| └ registration_date | — дата регистрации |

| └ liquidation_date | — дата ликвидации |

| └ status | — статус организации

ACTIVE — действующая

LIQUIDATING — ликвидируется

LIQUIDATED — ликвидирована

BANKRUPT — банкротство (февраль 2021)

REORGANIZING — в процессе присоединения к другому

юрлицу, с последующей ликвидацией |

| └ code (декабрь 2020) | — детальный статус |

| Дополнительные поля, заполняются в зависимости от тарифа Заполняются при выборе конкретной подсказки. До этого они пустые. | |

| Тарифы «Расширенный» и «Максимальный» | |

| data.employee_count | Среднесписочная численность работников |

| data.finance.tax_system | Система налогообложения

ENVD — единый налог на вмененный доход (ЕНВД)

ESHN — единый сельскохозяйственный налог (ЕСХН)

SRP — система налогообложения при выполнении

соглашений о разделе продукции (СРП)

USN — упрощенная система налогообложения (УСН)

ENVD_ESHN — ЕНВД + ЕСХН

USN_ENVD — УСН + ЕНВД |

| data.okved | Код ОКВЭД |

| data.okveds[ ] | Коды ОКВЭД дополнительных видов деятельности |

| └ main | — основной или нет (true / false) |

| └ type | — версия справочника ОКВЭД (2001 или 2014) |

| └ code | — код по справочнику |

| └ name | — наименование по справочнику |

| data.authorities | Сведения о налоговой, ПФР и ФСС |

| data.authorities.fts_registration | ИФНС регистрации |

| └ type | — код гос. органа |

| └ code | — код отделения |

| └ name | — наименование отделения |

| └ address | — адрес отделения одной строкой |

| data.authorities.fts_report | ИФНС отчётности, структура аналогична fts_registration |

| data.authorities.pf | Отделение Пенсионного фонда, структура аналогична fts_registration |

| data.authorities.sif | Отделение Фонда соц. страхования, структура аналогична fts_registration |

| data.citizenship | Гражданство ИП |

| └ code.numeric | — числовой код страны по ОКСМ |

| └ code.alpha_3 | — трехбуквенный код страны по ОКСМ |

| └ name.full | — полное наименование страны |

| └ name.short | — краткое наименование страны |

| Только «Максимальный» | |

| data.founders[ ] | Учредители компании |

| └ ogrn | — ОГРН учредителя (для юрлиц) |

| └ inn | — ИНН учредителя |

| └ name | — наименование учредителя (для юрлиц) |

| └ fio | — ФИО учредителя (для физлиц) |

| └ hid | — внутренний идентификатор |

| └ type | — тип учредителя (LEGAL / PHYSICAL) |

| data.founders[ ].share | Доля учредителя |

| └ type | — тип значения (PERCENT / DECIMAL / FRACTION) |

| └ value | — значение (для type = PERCENT и type = DECIMAL) |

| └ numerator | — числитель дроби (для type = FRACTION) |

| └ denominator | — знаменатель дроби (для type = FRACTION) |

| data.management.disqualified | Наличие дисквалифицированных лиц в руководстве компании.

Возвращает true при наличии, иначе null. |

| data.managers[ ] | Руководители компании |

| └ ogrn | — ОГРН руководителя (для юрлиц) |

| └ inn | — ИНН руководителя |

| └ name | — наименование руководителя (для юрлиц) |

| └ fio | — ФИО руководителя (для физлиц) |

| └ post | — должность руководителя (для физлиц) |

| └ hid | — внутренний идентификатор |

| └ type | — тип руководителяEMPLOYEE — сотрудник FOREIGNER — иностранный гражданин LEGAL — юрлицо |

| data.predecessors[ ] (ноябрь 2020) | Правопредшественники, только для юрлиц |

| └ ogrn | — ОГРН предшественника |

| └ inn | — ИНН предшественника |

| └ name | — наименование предшественника |

| data.successors[ ] (ноябрь 2020) | Правопреемники, только для юрлиц |

| └ ogrn | — ОГРН преемника |

| └ inn | — ИНН преемника |

| └ name | — наименование преемника |

| data.capital | Уставной капитал компании |

| └ type | — тип капитала |

| └ value | — размер капитала |

| data.finance | Финансовые показатели за год |

| └ income | — доходы по бух. отчетности |

| └ expense | — расходы по бух. отчетности |

| └ debt | — недоимки по налогам |

| └ penalty | — налоговые штрафы |

| data.documents | Документы |

| data.documents.fts_registration | Свидетельство о регистрации в налоговой |

| └ type | — тип документа (= FTS_REGISTRATION) |

| └ series | — серия документа |

| └ number | — номер документа |

| └ issue_date | — дата выдачи |

| └ issue_authority | — код подразделения |

| data.documents.pf_registration | Свидетельство о регистрации в Пенсионном фонде, структура аналогична fts_registration |

| data.documents.sif_registration | Свидетельство о регистрации в Фонде соц. страхования, структура аналогична fts_registration |

| data.documents.smb | Запись в реестре малого и среднего предпринимательства |

| └ type | — тип документа (= SMB) |

| └ category | — категория предприятия (MICRO, SMALL или MEDIUM) |

| └ issue_date | — дата регистрации в реестре |

| data.licenses[ ] | Лицензии |

| └ series | — серия документа |

| └ number | — номер документа |

| └ issue_date | — дата выдачи |

| └ issue_authority | — название выдавшего органа |

| └ suspend_date | — дата приостановки |

| └ suspend_authority | — название приостановившего органа |

| └ valid_from | — дата начала действия |

| └ valid_to | — дата окончания действия |

| └ activities[ ] | — перечень лицензируемых видов деятельности |

| └ addresses[ ] | — перечень адресов, по которым действует лицензия |

| Не заполняются | |

| data.phones[ ] | Не заполняется |

| data.emails[ ] | Не заполняется |

| data.source | Не заполняется |

| data.qc | Не заполняется |

Налоговое резидентство — Организация экономического сотрудничества и развития

Правила налогового резидентства

В этом разделе представлен обзор правил налогового резидентства, применимых в юрисдикциях, которые обязались автоматически обмениваться информацией в рамках CRS, как это было предоставлено секретариату ОЭСР этими юрисдикциями. Налоговое резидентство определяется в соответствии с внутренним налоговым законодательством каждой юрисдикции. Могут возникнуть ситуации, когда лицо квалифицируется как налоговый резидент в соответствии с правилами налогового резидентства более чем одной юрисдикции и, следовательно, является налоговым резидентом более чем одной юрисдикции.Для целей CRS финансовые учреждения должны обеспечить, чтобы Владельцы счетов (или Контролирующие лица) раскрывали все налоговые резиденции в требуемой самосертификации. Для целей CRS Владелец счета (или Контролирующее лицо) должен раскрыть все свои налоговые резиденции в требуемой самосертификации. Обратите внимание, что простое право проживать в данной юрисдикции (на постоянной или временной основе) или факт наличия гражданства данной юрисдикции не означает автоматически, что лицо должно считаться налоговым резидентом в такой юрисдикции или что, после При получении резидентства или гражданства налоговое резидентство прекращается в бывшей юрисдикции (ах) налогового резидентства.«

Доступ к информации можно получить, щелкнув название юрисдикции в конце этой страницы. Хотя юрисдикции и Секретариат ОЭСР стараются поддерживать информацию как можно более точной и актуальной, ее следует рассматривать только как предварительное руководство.

Руководство для конкретной юрисдикции

Последнее обновление: 21 октября 2020 г. (Щелкните здесь, чтобы просмотреть обновления)

* Юрисдикция, предлагающая схемы получения гражданства и / или проживания за инвестиции (CBI / RBI), которые представляют высокий риск злоупотребления для обхода отчетности CRS.Доступна дополнительная информация об этих схемах и соответствующие инструкции для финансовых учреждений.

Заявление об отказе от ответственности:

Информация о конкретных юрисдикциях, опубликованная на портале OECD AEOI, не обязательно отражает точку зрения OECD. Хотя портал AEOI находится в ведении ОЭСР, каждая юрисдикция несет ответственность за содержание своей юрисдикции и ссылки на свои собственные страницы. Информация в этом разделе носит (i) только общий характер и не предназначена для рассмотрения конкретных обстоятельств какого-либо конкретного физического или юридического лица, (ii) не обязательно исчерпывающая, полная, точная или актуальная, (iii) иногда связана с внешние сайты, которые ОЭСР не контролирует и за которые ОЭСР не несет ответственности, и (iv) не профессиональные или юридические консультации.Если вам нужна конкретная консультация, всегда следует обращаться к специалисту.

Международные услуги по возврату налогов | Налог на прибыль

? Как я узнаю, что мне причитается возврат налога?

Мы можем сообщить вам, если вы должны вернуть налог. Чтобы рассчитать, сколько налогов вы получите обратно, нам нужны ваши данные, например, где вы работали и как долго. Вы можете быстро узнать, задолжали ли вам налог, используя одну из наших бесплатных калькуляторов возврата налога.Они бесплатно предоставляют расчет возврата налогов на месте!

? Сколько налогов я получу обратно?

Сумма возвращаемого налога зависит от множества факторов, включая следующие.

- Страна, в которой вы работали

- Тип вашей визы (если применимо)

- Сумма, которую вы заработали

- Как долго вы проработали

- Если вы понесли какие-либо связанные с работой расходы

- Тип работы, которую вы выполняли

- Если вы состоите в браке или имеете иждивенцев

? Как мне вернуть свой налог?

Вы попали в нужное место! Мы можем подать заявку на возврат налога от вашего имени.Мы просто попросим вас заполнить налоговый пакет, отправить нам некоторые документы, например, вашу расчетную ведомость, а затем мы подадим налоговую декларацию от вашего имени. Мы подаем налоговую декларацию, чтобы получить вам возврат налога.

? Сколько времени потребуется, чтобы получить возврат налога?

Продолжительность ожидания возврата налога зависит от налоговой инспекции и ее загруженности. У налоговых инспекций одних стран время ожидания больше, чем в других.Мы можем сообщить вам среднее время ожидания для каждой налоговой страны. Возврат австралийских налогов обычно занимает около двух рабочих недель. После того, как мы подадим заявку на возврат налога от вашего имени, мы продолжим поиски этого от вашего имени.

? Сколько будет стоить возврат налога?

Прежде всего, это бесплатно получить оценку возврата налога. Только если вы решите продолжить подачу заявления на возврат налога, вы заплатите сбор. Однако этот сбор вычитается из вашего возврата налога, поэтому вам не нужно ничего платить, пока он не вернется.Наши сборы варьируются в зависимости от страны налогообложения, из которой производится возврат. Вы можете увидеть полную разбивку всех наших сборов здесь.

? Почему минимальная комиссия?

Минимальная плата покрывает все вещи, которые делают использование нашего сервиса таким простым для вас, как:

- Поддержка клиентов 24/7 по телефону и в чате

- Счет для отслеживания онлайн, любезно предоставлен Tax Tracker®

- Бесплатный телефон и бесплатный факс

- Местный персонал встретит вас и проведет вас через процесс

- Специалисты по налоговым вопросам

- Исследователи найдут новые юридические изменения, чтобы максимально увеличить ваши возмещения

- Группа обеспечения качества

? Как я могу быть в курсе статуса возврата налога?

Мы сообщим вам каждый раз, когда у нас появятся новые данные в вашем заявлении на возврат налогов.Вы также можете проверить наличие обновлений в любое время дня, войдя в свою учетную запись Tax Tracker®. Tax Tracker® — это безопасная онлайн-система, которая документирует все действия по вашему заявлению.

международных налогов | Налоговый фонд

Поиск

- Федеральные налоги

Индивидуальные и потребительские налоги

- Налоги на прибыль и заработную плату

- Налог на прирост капитала и дивиденды

- Налоговые расходы, кредиты и вычеты

- Налог на наследство и дарение

- Акцизы и налоги на потребление

- Соблюдение налоговых требований и сложность

- Зоны возможностей

- Предпринимательство

- гиг-эконом

Бизнес-налоги

- Налог на прибыль предприятий

- Малый бизнес, сквозные и некоммерческие организации

- Возмещение затрат

- Международные налоги

- Расходы, кредиты и отчисления

- Соблюдение налоговых требований и сложность

- Зоны возможностей

- Тарифы и торговля

- Налог на цифровые услуги

Кампания и законодательные предложения

- Налоговый план Джо Байдена на 2020 год

- 2020 Налоговый счетчик

- Анализ налоговых предложений на 2020 год

- Налог на имущество

- Medicare для всех

- Вычет СОЛИ

- Максимальная ставка налога 70%

- Налог на финансовые операции

- «Дивиденд свободы»

- Налог на наследство

- Налоговый кредит на ренту

Экономическое моделирование

- COVID-19 Экономическая помощь

- Налог на имущество

- Налог на заработную плату

- Индивидуальный подоходный налог

- Корпоративный подоходный налог

- Налог на реальную корпоративную прибыль

- Закон о возмещении стоимости жизни

- LIFT Tax Credit

- Обзор налоговой модели и методология

Популярные ресурсы

- Налоговые скобки

- Основы налогообложения

- Познакомьтесь с U.S. Данные о налогах

- Данные о федеральном подоходном налоге

- Источники налоговых поступлений в США

- Президентский налоговый трекер 2020

- Тарифный трекер

- Улучшение возмещения затрат

- Налоги на прибыль: показано

- Бизнес в Америке

- Калькулятор налоговых планов

- Закон о сокращении налогов и занятости: Разъяснение

- У.С. Налоговая нагрузка на рабочую силу

- Варианты реформирования Налогового кодекса Америки

- Государственные пошлины

Личный налог и налог с продаж

- Индивидуальные подоходные налоги

- Налог на недвижимость

- Налоги с продаж

- Налоговые каникулы с продаж

- Налоги с продаж через Интернет

- Налог на наследство и дарение

- Кредиты и вычеты

- Альтернативный минимальный налог

Бизнес-налоги

- Налог на прибыль предприятий

- Налоги на малый бизнес

- Валовые поступления и налоги на маржу

- Налог на прирост капитала и дивиденды

- Налог на недвижимость

- Кредиты и вычеты

- Индекс налогового климата штата

- Местоположение имеет значение

- Налог на цифровые услуги

Акцизы

- Налоги на сигареты и табак

- Налог на сахар, закуски и газированные напитки

- Налоги на марихуану

- Налоги на алкоголь

- Налоги на газ и транспорт

- Гостиничный и туристический налог

- Налоги на мобильные и беспроводные телефоны

Популярные ресурсы

- Факты и цифры

- Индекс налогового климата штата

- Ставки и скобки индивидуального подоходного налога

- Ставки и скобки корпоративного подоходного налога

- Ставки налога с продаж

- Налоги с продаж через Интернет

- Налоговые каникулы с продаж

- Основы налогообложения

- Книги государственной налоговой реформы

- Местоположение имеет значение

- Рейтинг налогового бремени штатов и местных органов власти

- Книги с диаграммами

- Карты государственных налогов

- Глобальные налоги

Индивидуальные и потребительские налоги

- Налоги на прибыль и заработную плату

- Налог на прирост капитала и дивиденды

- Акцизы и налоги на потребление

- Соблюдение налоговых требований и сложность

Бизнес-налоги

- Налог на прибыль предприятий

- Возмещение затрат

- Налогообложение транснациональных предприятий

- Соблюдение налоговых требований и сложность

Налоговые предложения, сравнения и экономика

- COVID-19 Экономическая помощь

- Ставки корпоративного налога в мире

- Источники государственных доходов в ОЭСР

- Налоговая нагрузка на рабочую силу в ОЭСР

- Возмещение капитальных затрат в странах ОЭСР

- Возможности для реформы налогообложения в Австрии

- Предложения по странам

- Налоговые предложения ЕС

- Международные предложения

Популярные ресурсы

- Международный индекс налоговой конкурентоспособности

- Изучите налоговые данные по странам

- Базовая эрозия и смещение прибыли (BEPS)

- Налоги на цифровые услуги

- Руководство по налоговой реформе Великобритании

- Глобальные налоговые карты

- Блог

- Подкаст

- Основы налогообложения

ru и gosuslugi.ru, после чего мгновенно получить сведения;

ru и gosuslugi.ru, после чего мгновенно получить сведения;

Об авторе