Сколько берется подоходный налог с зарплаты: Полная информация для работы бухгалтера

Уровни подоходного налога 2023 — Налоговые ставки в Израиле на человека (включая работника или самозанятых)

Индивидуальный человек, включая работника или работающего не по найму, должен платить налог на свой доход в соответствии с уровнем подоходного налога за год, в котором был получен или начислен доход. Налог рассчитывается в годовом исчислении, хотя на практике он вычитается из зарплаты работника каждый месяц.

Цель статьи — объяснить, что такое налоговые скобки, как они рассчитываются, и другую информацию.

Что такое скобки подоходного налога?

Подоходный налог в Израиле на человека (работника, работающего не по найму или лица, у которого есть другой доход, который не обязательно от работы, бизнеса или профессии), рассчитывается в соответствии с уровнями подоходного налога. Метод налогообложения прогрессивен — чем выше доход, тем выше ставка налога на эту часть дохода.

Скобки подоходного налога (На иврите: « Мадрэгот Мас Ахнаса », מדרגות מס הכנסה) представляют собой ранги или слои дохода, поэтому каждый слой облагается налогом по разной ставке, которая выше при увеличении заработной платы индивидуума. Фактически, подоходный налог представляет собой диапазон заработной платы, для которого диапазон заработной платы облагается налогом по ставке, определенной законом.

Фактически, подоходный налог представляет собой диапазон заработной платы, для которого диапазон заработной платы облагается налогом по ставке, определенной законом.

Налог взимается с облагаемого налогом дохода, который представляет собой доход после вычетов, взаимозачетов и освобождений, разрешенных законом, и до налоговых льгот. После расчета налога в соответствии с шагами можно рассчитать, имеет ли тот человек право на снижение налога из-за различных кредитов в соответствии с законом. Наконец, рассчитывается окончательный налог, который должен заплатить человек.

Тем не менее, индивидуальный человек может платить налог не в соответствии с подоходным налогом, если это доход, для которого существует налогообложение другим методом (например, по единой ставке всей суммы дохода).

Кроме того, в скобках подоходного налога учитывается, помимо прочего, от чего был получен доход. Если доход был получен от личного усилия или нет от личного усилия, когда на личное усилие есть лестницы с более низкой ставкой.

Целевое население — кто должен?

Подоходный налог в соответствии с уровнем подоходного налога применяется ко всем следующим:

- Индивидуальный (лицо), живущий в Израиле — доход из всех источников в соответствии с законом, который был произведен или выращен в Израиле или за его пределами.

- Индивидуальный (лицо), иностранный резидент — доход из всех источников согласно закону, который был произведен или выращен в Израиле.

Сумма подоходного налога в скобках

Как было написано ранее, подоходный налог рассчитывается по двум источникам дохода:

- Доход от личных усилий.

- Доход от не-личных усилий.

Однако, прежде всего, важно сказать, что подоходный налог — это налог, рассчитываемый ежегодно, а не ежемесячно.

1. Налоговые скобки на доходы от личных усилий

Личный доход — весь доход в результате работы или усилий. В том числе: доход от работы, доход от бизнеса или профессии, пенсия от предыдущего работодателя (бюджетная пенсия), пенсия из резервного фонда, пенсия по случаю потери кормильца, пенсия по инвалидности, пенсия выплачиваемая от Битуах Леуми, выходное пособие, пенсионное пособие или пособие в случае смерти, сумма капитализации вышеуказанных пособий, доход от арендной платы, который по крайней мере за 10 лет до того, как арендная плата использовалась в качестве личного дохода, бизнеса или профессии

Это налоговые ставки:

| Ежемесячный доход (месячные налоговые скобки) | Годовой доход (годовые налоговые скобки) | Ставка налога |

|---|---|---|

| До 6,790 шекелей | До 81,480 шекелей | 10% |

| 6,791 шекелей — 9,730 шекелей | 81,481 шекелей — 116,760 шекелей | 14% |

| 9,731 шекелей — 15,620 шекелей | 116,761 шекелей — 187,440 шекелей | 20% |

| 15,621 шекелей — 21,710 шекелей | 187,441 шекелей — 260,520 шекелей | 31% |

| 21,711 шекелей — 45,180 шекелей | 260,521 шекелей — 542,160 шекелей | 35% |

| 45,181 шекелей или более | 542,161 шекелей или более | 47% |

Кроме того, лицо, имеющее годовой доход выше 698,280 шекелей (приблизительно 58,190 шекелей в месяц), должно платить налог на высокий доход (дополнительный налог) плюс 3%. То есть общий налог на высокий доход составляет 50% (47% + 3%).

То есть общий налог на высокий доход составляет 50% (47% + 3%).

пример:

Человек зарабатывает 10,000 шекелей в месяц в результате работы в среднем за год (120,000 шекелей в год). Какую сумму он будет платить?

- За зарплату до 81,480 шекелей он будет платить 10%, то есть 8,148 шекелей.

- За зарплату выше 81,480 шекелей до 116,760 шекелей (всего 35,280 шекелей) он будет платить 14%, то есть 4,939.20 шекелей.

- За зарплату выше 116,760 шекелей до 120,000 шекелей (всего 3,240 шекелей) он будет платить 20%, то есть 648 шекелей.

- Общий подоходный налог, который нужно платить в год, составляет 13,735.20 шекелей (или 1,144.60 шекелей в месяц).

Однако из этой суммы можно уменьшить кредиты, на которые имеет право то лицо: налоговые кредитные баллы, налоговый кредит на пенсионное обеспечение, налоговые льготы для разных населенных пунктов и многое другое.

Относительно ежедневного работника

| Ежедневный доход (ежедневные налоговые скобки) | Ставка налога |

|---|---|

До 271. 60 шекелей 60 шекелей | 10% |

| 271.61 шекелей — 389.20 шекелей | 14% |

| 389.21 шекелей — 624.80 шекелей | 20% |

| 624.81 шекелей — 868.40 шекелей | 31% |

| 868.41 шекелей — 1,807.20 шекелей | 35% |

| 1,807.21 шекелей или более | 47% |

2. Налоговые скобки на доходы от неперсональной нагрузки

Неличный доход — все прочие доходы от неперсонального напряжения. В том числе: аренда жилой квартиры и т.д.

Это налоговые ставки:

| Ежемесячный доход (месячные налоговые скобки) | Годовой доход (годовые налоговые скобки) | Ставка налога |

|---|---|---|

| До 21,710 шекелей | До 260,520 шекелей | 31% |

| 21,711 шекелей — 45,180 шекелей | 260,521 шекелей — 542,160 шекелей | 35% |

| 45,181 шекелей или более | 542,161 шекелей или более | 47% |

Кроме того, лицо, имеющее годовой доход выше 698,280 шекелей (приблизительно 58,190 шекелей в месяц), должно платить налог на высокий доход (дополнительный налог) плюс 3%. То есть общий налог на высокий доход составляет 50% (47% + 3%).

То есть общий налог на высокий доход составляет 50% (47% + 3%).

Лицо, достигшее 60-летнего возраста в течение налогового года, имеет право на уплату налога в соответствии с налоговыми скобками по личным доходам — даже если на практике они были созданы не по личным доходам.

Больше информации

- Уровни подоходного налога обновляются каждый год в соответствии с изменением индекса потребительских цен (инфляция) — положительное изменение означает, что суммы обновляются в сторону увеличения и, следовательно, налог, который должен быть уплачен, будет ниже при тех же уровнях заработной платы.

- Работник, который заплатил больше налогов, чем он должен, или имел право на различные кредиты и не получил их, может подать заявку на возврат подоходного налога после конца года.

- Работник, который работает на нескольких работах или получает доход из нескольких источников, должен внести корректировку в подоходный налог, чтобы правильно платить налог и чтобы работодатели не делали вычеты в соответствии с максимальной ставкой.

- Кредитные пункты подоходного налога, кредит на пенсионные отчисления и другие — это кредиты, которые могут уменьшить сумму налога, рассчитанную в соответствии с налоговыми скобками.

Другие языки

- Иврит — מדרגות מס הכנסה

- Английский — Income Tax Levels

Налогообложение в Великобритании: сколько платят физлица, инвесторы и предприниматели

Содержание:

- Налоги для физических лиц

- Важное для инвесторов

- Владельцам компаний

- Льготы для инновационных стартапов

Налоги для физических лиц

Как формируются налоговые связи с Великобританией

В Великобритании действует особый подход к определению статуса налогоплательщика. Он зависит не только от налогового резидентства физического лица, но и от его домицилия (места постоянного проживания).

Налоговым резидентом человек может быть признан по ряду критериев, ключевым из которых является фактическое нахождение в стране не менее 183 дней в течение налогового периода

Если при этом резидент обладает британским домицилием, он также платит налог на все свои общемировые доходы. Между Великобританией и Россией заключено соглашение об избежании двойного налогообложения, поэтому дважды платить один и тот же налог не нужно.

Если человек является просто резидентом без статуса домицилия, то получает специальную льготу, которая позволяет ему не платить налог со своих иностранных доходов. Но только при условии, что он не ввозит их в Великобританию.

«Практика показывает, что существенное число людей, обосновавшихся в Великобритании из России и стран СНГ, британским домицилием не обладают, — рассказывает Дмитрий Заполь, партнер IFS Consultants. — К примеру, бизнесмен, который переехал в Лондон, получающий проценты от депозита в российском банке, дивиденды от своего российского ООО, прибыль от реализации имущества в России или, скажем, прибыль при продаже ценных бумаг в Швейцарии, может полностью избежать британского налогообложения в отношении указанных сумм».

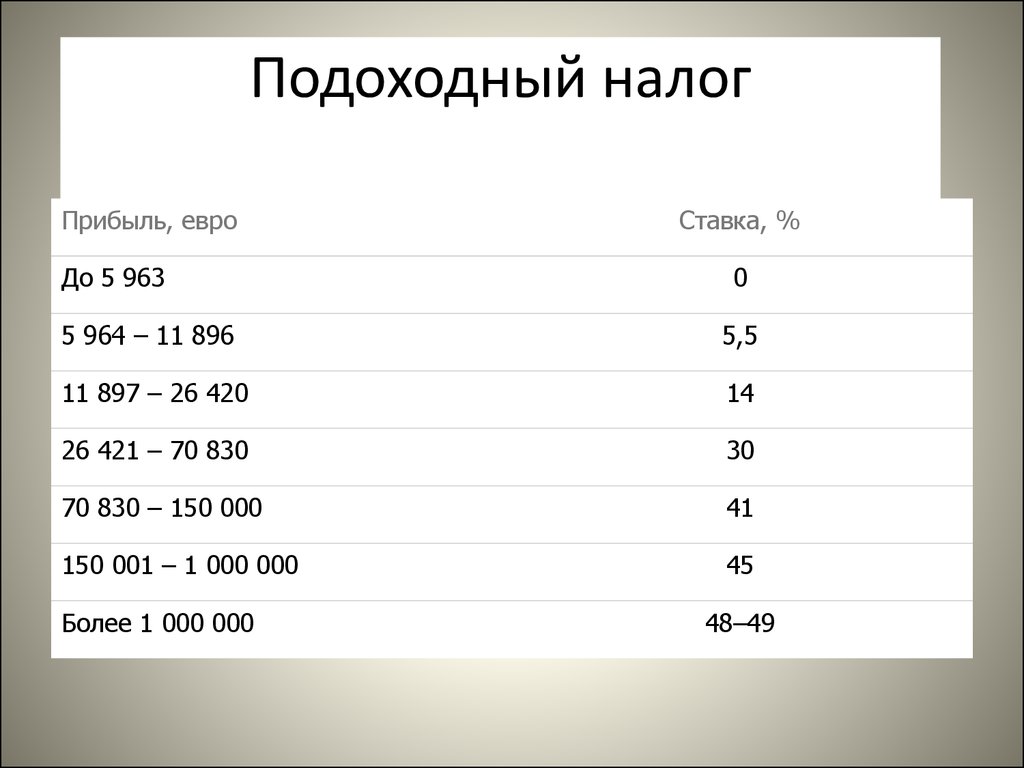

Подоходный налог

Налогом облагается доход, который включает заработную плату, премии, пенсию и проценты со сберегательных счетов. Налоговый период для подоходного налога действует с 6 апреля текущего года по 5 апреля следующего.

Зарплаты в Великобритании часто называют без учета налогов, поэтому важно уметь считать доход, который останется на руках. Доход физического лица облагается налогом по прогрессивной шкале. Процентные ставки в 2021/2022 гг.:

- До 12 570 £ (17 482 $) — 0%

- От 12 571 (17 483 $) до 50 270 £ (69 914 $) — 20%

- От 50 271 (69 915 $) до 150 000 £ (208 616 $) — 40%

- Более 150 000 £ (208 616 $) — 45%

Ставки ежегодно индексируются. На территории Шотландии шкала немного отличается.

Для дохода более 100 000 £ не облагаемая налогом база уменьшается.

Если вы заработаете за год меньше 12 570 £, например, отработав не полный налоговый период, а несколько месяцев, то платить подоходный налог вам не нужно. Если больше — заплатите налог только с той части дохода, которая превышает 12 570 £.

Если больше — заплатите налог только с той части дохода, которая превышает 12 570 £.

Пример: посчитаем налог для зарплаты 60 000 £ в год. Доход 12 570 £ налогом не облагается, на часть дохода от 12 571 до 50 270 £ будет действовать налоговая ставка 20%, а с 50 271 до 60 000 £ — 40%:

12 570 х 0% + 37 700 х 20% + 9 730 х 40% = 11 432 £ (подоходный налог)

Не облагаются налогом: первые 1 000 £ от самозанятости и аренды недвижимости, дивиденды до 2 000 £, индивидуальные сберегательные счета (ISA) и национальные сберегательные сертификаты.

Страховой взнос

Из дохода также вычитается страховой взнос, который идет на формирование государственных пособий и пенсии. Он обязателен к уплате для наемных работников с зарплатой выше 184 £ в неделю и для самозанятых с доходом выше 6 515 £, также можно платить добровольные взносы.

Ставка страхового взноса (отличается для самозанятых):

- От 184 до 967 £ в неделю (от 797 до 4 189 £ в месяц) — 12%

- Более 967 £ в неделю (4 189 £ в месяц) — 2%

В нашем примере из заплаты будет вычтено:

9564 х 0% + 40 704 х 12% + 9 732 х 2% = 4 884 + 195 = 5 079 £ (страховой взнос)

Таким образом, после вычета подоходного налога и страхового взноса чистый доход останется 43 489 £. Для расчета можно пользоваться готовым калькулятором.

Для расчета можно пользоваться готовым калькулятором.

И подоходный налог, и страховой взнос выплачивает работодатель.

Важное для инвесторов

Налог на прирост капитала

В Соединенном Королевстве существует отдельный налог на прибыль при реализации любого актива: например, ценных бумаг или недвижимости.

Налогом облагается сумма выше 12 300 £. Для большинства активов ставка налога на прибыль составляет 20%, для жилой недвижимости (кроме основного жилья) — 28%.

Венчурное инвестирование

Для инвесторов доступны четыре выгодные схемы вложения венчурного капитала, предназначенные для помощи малому и среднему бизнесу:

- The Enterprise Investment Scheme (EIS) — схема для стартапов среднего уровня, направленная на рост бизнеса.

- The Seed Enterprise Investment Scheme (SEIS) — для компаний на ранней стадии развития.

- Social Investment Tax Relief (SITR) — социальное предпринимательство.

- Venture capital trust (VCT) — аналог инвестиционного траста, который ссужает деньги небольшим компаниям, не котируемым на бирже.

| Максимальные ежегодные инвестиции, по которым можно требовать возмещения | Процент инвестиций, для которых можно запросить возврат подоходного налога | |

| EIS | 1 млн £ (или 2 млн £, если хотя бы 1 млн из этой суммы инвестируется в наукоемкие компании) | 30% |

| SEIS | 100 000 £ | 50% |

| SITR | 1 млн £ | 30% |

| VCT | 200 000 £ | 30% |

При продаже акций налог на прирост капитала платить не нужно. По схеме SEIS льгота действует для 50% акций, по остальным — для 100%.

По схеме SEIS льгота действует для 50% акций, по остальным — для 100%.

Приобретение недвижимости

Покупателю недвижимости в Великобритании необходимо оплатить гербовый сбор. «Если недвижимость покупается на физическое лицо, размер налога будет варьироваться от 0 до 17% в зависимости от стоимости покупки, иммиграционного статуса и наличия или отсутствия у вас другой жилой недвижимости», — рассказывает Наталья Герман, руководитель отдела зарубежной недвижимости Homeapp.

Стандартная ставка на жилые объекты прогрессирующая: на сумму до 125 000 £ налог не начисляется, далее от 2% до 12%. Если при этом у вас уже есть недвижимость, взимаются еще 3% от стоимости покупки как сбор на второе жилье. Иностранные покупатели, нерезиденты, платят дополнительные 2% на всю сумму.

Избежать налога можно, если вы покупаете первое жилье стоимостью до 300 000 фунтов стерлингов. Также налог не платится при покупке пакета одинаковых квартир в одном комплексе зданий и на некоторые виды земельных участков.

Гербовый сбор. Источник: Wikipedia

Юрлица платят единую ставку 15% на объект стоимостью более 500 000 фунтов стерлингов. На жилую недвижимость взимаются дополнительные 3%.

Рассчитать размер налога для разных условий можно с помощью калькулятора.

Владение недвижимостью и сдача в аренду

В отличие от многих других стран, в Великобритании отсутствует ежегодный налог на недвижимость для физических лиц. Его платят только компании, которые владеют жилой недвижимостью.

«Сумма налога зависит от стоимости недвижимости на дату покупки и пересматривается учетом ее рыночной стоимости (каждые 5 лет). Если недвижимость сдается в аренду, то компания освобождается от уплаты налога, но должна сдать налоговую декларацию на доходы, полученные от аренды», — уточняет Наталья Герман.

Все владельцы или арендаторы жилья платят муниципальный налог, различающийся в зависимости от места проживания. Однако есть довольно большой список льгот: налог не платят студенты и получатели социальных пособий, также владельцы второго жилья и пустующей недвижимости могут претендовать на скидку.

Однако есть довольно большой список льгот: налог не платят студенты и получатели социальных пособий, также владельцы второго жилья и пустующей недвижимости могут претендовать на скидку.

Доход от аренды недвижимости облагается налогом так же, как и остальные виды доходов физических и юридических лиц. Однако из налогообложения вычитаются расходы, связанные с обслуживанием недвижимости: гонорары агентов, страхование недвижимости, коммунальные услуги и т.п. Если вы компания, уплачивающая налог на прибыль, то можете требовать проценты по ссудам на недвижимость в качестве допустимых расходов.

Владельцам компаний

Корпоративный налог

Аналогом российского налога на прибыль является корпоративный налог в размере 19%. С 1 апреля 2023 (начала финансового года) основная ставка повышается до 25%, но для компаний с прибылью менее 50 000 £ она останется на прежнем уровне.

Корпоративный налог начисляется на прибыль от ведения бизнеса и продажи активов. Его платят компании с ограниченной ответственностью и любые иностранные компании с головным офисом или представительством в Великобритании.

Компании-резиденты облагаются корпоративным налогом на все источники дохода, независимо от того, в какой стране он был получен

«Мы выбрали именно Великобританию как страну, в которой у нас появился первый головной офис, поскольку лицензия FCA (Financial Conduct Authority или Управление по финансовому регулированию и контролю Великобритании) является одной из самых авторитетных в мире.

С точки зрения налогообложения у нас такие же условия, как и у любой другой компании», — делится Владимир Поляков, руководитель отдела продаж международного платежного провайдера Ecommpay.

Если компания не является резидентом, то платит налог только на те доходы, которые касаются ее деятельности непосредственно в Великобритании. Налог должен быть уплачен не позже чем через 9 месяцев и 1 день после окончания отчетного периода компании — обычно он составляет те же 12 месяцев, что и финансовый год, охватываемый вашей годовой отчетностью.

Налог должен быть уплачен не позже чем через 9 месяцев и 1 день после окончания отчетного периода компании — обычно он составляет те же 12 месяцев, что и финансовый год, охватываемый вашей годовой отчетностью.

«Если отчетный период вашей компании не совпадает с финансовым годом в Англии, вам нужно быть очень внимательными, — обращает внимание Владимир Поляков. — Например, если ваш отчётный период идёт с 1 января 2021 до 31 декабря 2021, вы должны платить корпоративный налог по следующей схеме:

- В срок с 1 января по 31 марта 2021 действует ставка 2020/21 г. (19%)

- В срок с 1 апреля по 31 декабря 2021 действует ставка 2021/22 г. (19%)

В этом примере размеры ставки совпадают, но в других случаях могут и различаться».

НДС

В качестве плательщика НДС зарегистрироваться необходимо, если годовой товарооборот бизнеса превышает 85 000 фунтов стерлингов. Также можно сделать это добровольно, например, для возврата налога за покупку офисного оборудования или в репутационных целях.

Стандартная ставка НДС составляет 20%, для некоторых категорий товаров снижена до 5%, для большинства детских товаров налоговая ставка 0%.

Льготы для инновационных стартапов

Британская локация особенно выгодна стартапам, которые работают над инновационными проектами в области науки и технологий. Компании, осуществляющие НИОКР, освобождаются от уплаты налога.

Чтобы претендовать на льготу, в компании должно быть менее 500 сотрудников, оборот менее 100 миллионов евро или общий баланс менее 86 миллионов евро. «На каждый фунт, который компания тратит на наукоемкие разработки, она имеет право увеличить свои расходы на 240%. Речь идет о действительно наукоемких разработках, оценка инновационности затрат осуществляется независимыми органами», — уточняет Дмитрий Заполь, партнер IFS Consultants, LL.M (Tax), ADIT (Aff.).

Великобритания также активно способствует поддержке малого бизнеса со стороны инвесторов. Программы EIS и SEIS дают стартапам хорошие шансы на привлечение инвестиций, поскольку те не облагаются налогом.

Программы EIS и SEIS дают стартапам хорошие шансы на привлечение инвестиций, поскольку те не облагаются налогом.

Обложка: IR Stone/ Shutterstock

Что вы на самом деле забираете домой из зарплаты в 50000 долларов в каждом штате

Джон Цизар

Поделись

Что ты на самом деле забираешь домой из зарплаты в 50 000 долларов в каждом штате

Несмотря на то, что 50 000 долларов США могут быть приличной зарплатой, в зависимости от того, где вы живете и его стоимости жизни, как только вы платите налоги, этот доход может значительно сократиться. Во многих штатах вам приходится возвращать больший процент от вашей зарплаты, чем вам хотелось бы. Общая сумма чистых налогов может сильно различаться в зависимости от того, где вы живете, а это означает, что часть наших 50 000 долларов, которую вы фактически можете держать в своем кармане, может стать сюрпризом.

Совет: отключите эти приборы, которые увеличивают ваш счет за электроэнергию

Прочтите: При приближении рецессии сделайте эти 3 шага на пенсию, чтобы не сбиться с пути

В штате GOBankingRates использовались данные Налогового фонда и Управления социального обеспечения, а также расчеты с использованием внутреннего калькулятора подоходного налога, чтобы выяснить, на какую заработную плату вы можете рассчитывать в каждом штате при зарплате в размере 50 000 долларов.

Алабама

- Заработная плата: 35 897 долларов

Вы будете платить около 14 103 долларов в виде налогов на зарплату в 50 000 долларов в Алабаме, что означает получать около 65 долларов в две недели. Однако Алабама набирает больше баллов в другой налоговой категории: здесь самые низкие налоги на недвижимость в стране.

Примите участие в нашем опросе: какую часть налогового возмещения вы ожидаете в 2023 году?

Аляска

- Выплата на руки: $38 231

Если вы хотите сохранить как можно больше из своей зарплаты в $50 000, подумайте о том, чтобы жить на Аляске. Жители Аляски, зарабатывающие 50 000 долларов, могут рассчитывать на то, что принесут домой 38 231 доллар, где нет налогов штата, а федеральное налоговое бремя составляет 15,89%. Это также благоприятный для пенсионеров штат.

Жители Аляски, зарабатывающие 50 000 долларов, могут рассчитывать на то, что принесут домой 38 231 доллар, где нет налогов штата, а федеральное налоговое бремя составляет 15,89%. Это также благоприятный для пенсионеров штат.

Аризона

- Заработная плата: 37 304 долларов США

Ступенчатая система подоходного налога штата помогает поддерживать низкие налоговые ставки в штате Гранд-Каньон. Налог штата Аризона начинается с 2,5%. Стандартные вычеты и личные льготы также помогают снизить общую сумму налога.

Арканзас

- Заработная плата: $35 813

Жители Арканзаса в целом зарабатывают меньше, чем средний американец, но они платят подоходный налог по высокой ставке в размере 5,50%. Общая налоговая нагрузка как государственных, так и федеральных налогов составляет 14 187 долларов США, или 20,72%.

Калифорния

- Выплата на руки: 36 749 долларов

Калифорния очень привлекательна, но если вы хотите избежать налогов, этот штат не подходит для этого. Калифорния поражает своих самых больших заработков самой высокой ставкой подоходного налога штата в стране — 12,3%. Вам понадобится доход в размере более миллиона долларов, чтобы получить эту максимальную ставку, но даже скромный доход в размере 50 000 долларов приводит к 6-процентной налоговой ставке для индивидуальных подателей.

Калифорния поражает своих самых больших заработков самой высокой ставкой подоходного налога штата в стране — 12,3%. Вам понадобится доход в размере более миллиона долларов, чтобы получить эту максимальную ставку, но даже скромный доход в размере 50 000 долларов приводит к 6-процентной налоговой ставке для индивидуальных подателей.

Колорадо

- Заработная плата: 38 942

Жители Колорадо, зарабатывающие 50 000 долларов, получают домой значительную часть своей зарплаты, уплачивая 4,55% государственных налогов. Общая налоговая нагрузка, включая федеральные налоги, составляет 19,26%.

Коннектикут

- Выплата на руки: $35 926

Самая высокая налоговая ставка в Коннектикуте, составляющая 5,50%, применяется к одиноким работникам и 5% к совместителям. Суммарная налоговая нагрузка, включая федеральные налоги, составляет 20,49 руб.%. Хорошей новостью для работающих в штате является то, что в Коннектикуте самый высокий средний семейный доход в стране. не получают большого перерыва со ставкой 5,5 процента независимо от статуса подачи. Этого достаточно, чтобы опустить Делавэр до рейтинга ниже среднего, когда дело доходит до ранжирования заработной платы на вынос.

не получают большого перерыва со ставкой 5,5 процента независимо от статуса подачи. Этого достаточно, чтобы опустить Делавэр до рейтинга ниже среднего, когда дело доходит до ранжирования заработной платы на вынос.

Флорида

- Выплата на руки: $38 224

Несмотря на то, что у Саншайн-Стейт есть со-чемпионы, он является королем горы, когда дело доходит до выплаты на руки. Жители, зарабатывающие 50 000 долларов, получают приличные 38 224 доллара, что является одним из лучших показателей в стране. Флорида — наряду с другими восемью штатами в списке с самым высоким показателем заработной платы — обязана своей короной тому факту, что в штате нет подоходного налога.

Грузия

- Выплата на дом: $35 831

Подоходный налог штата Джорджия одинаков независимо от статуса подачи и составляет 5,75%. Стандартные вычеты и личные льготы также помогают снизить общую сумму налога. Общая налоговая нагрузка, включая федеральные налоги, составляет 20,67%.

Гавайи

- Выплата на дом: $35,024

Гавайи могут быть раем для некоторых, но когда наступает время уплаты налогов, некоторые жители могут задаться вопросом, стоит ли стоимость своей цены. Те, кто зарабатывает 50 000 долларов, проигрывают государству 7,90%, если они подают документы в одиночку, или 7,20%, если подают документы совместно.

Айдахо

- Выплата на руки: 36 072

Жители Айдахо, зарабатывающие 50 000 долларов, находятся примерно в середине списка, когда речь заходит о том, какую часть своей зарплаты они могут оставить себе. Хотя Айдахо предлагает достойный стандартный вычет для снижения налогового удара, в штате одна из самых высоких налоговых ставок штата в стране. Те, кто зарабатывает 50 000 долларов, платят 5,80% независимо от статуса подачи.

Иллинойс

- Выплата на дом: 35 745 долларов США

Заработная плата работников среднего звена в Иллинойсе немного ниже среднего. Хотя подоходный налог штата представляет собой фиксированную ставку, которая начинается с первого доллара, ставка в размере 4,95 процента в целом не является особенно обременительной.

Хотя подоходный налог штата представляет собой фиксированную ставку, которая начинается с первого доллара, ставка в размере 4,95 процента в целом не является особенно обременительной.

Индиана

- Выплата на руки: $36 644

Индиана — еще один штат с единой налоговой ставкой и средней суммой заработной платы. При ставке 3,15%, начиная с первого доллара, жители Индианы, зарабатывающие 50 000 долларов, могут рассчитывать на то, что заберут домой всего 36 644 доллара.

Айова

- Заработная плата: 35 783 долларов

Жители Айовы получают домой небольшую зарплату после уплаты налогов, как и их родственники со Среднего Запада в Индиане. Хотя ставка подоходного налога в штате Айова составляет 5,70% для лиц, подающих документы в одиночку, и 4,82% для лиц, подавших совместную декларацию, зарабатывающих 50 000 долларов США. Общая налоговая нагрузка, включая федеральные налоги, составляет 20,76%.

Канзас

- Заработная плата: 36 024

Канзас находится в самом сердце Америки, а налоги на доходы в размере 50 000 долларов находятся примерно посередине дороги. Для лиц, зарабатывающих 50 000 долларов США, независимо от статуса подачи налоговая ставка составляет 3,15%. Общая налоговая нагрузка, включая федеральные налоги, составляет 20,28%.

Кентукки

- Заработная плата: $36 091

Возможно, этот штат не имеет репутации штата с высокими налогами, но ставка налога в Кентукки составляет 4,50%, что-то среднее. В дополнение к тому, что штат Блюграсс является домом для чистокровных гонок в Америке, его общая налоговая нагрузка составляет 20,14%.

Луизиана

- Заработная плата: $36 671

Ставка подоходного налога штата Луизиана для жителей штата Луизиана составляет 4,25 % для индивидуальных и 3,50 % для совместных. Без каких-либо государственных налоговых вычетов для уменьшения дохода жители Луизианы, зарабатывающие 50 000 долларов, в конечном итоге получают примерно среднюю долю на вынос.

Без каких-либо государственных налоговых вычетов для уменьшения дохода жители Луизианы, зарабатывающие 50 000 долларов, в конечном итоге получают примерно среднюю долю на вынос.

Мэн

- Заработная плата: $35 932

Несмотря на то, что штат Мэн предлагает относительно высокий вычет подоходного налога штата, высоких налоговых ставок в штате Мэн достаточно, чтобы снизить рейтинг заработной платы штата до уровня ниже среднего. Жители штата Мэн, зарабатывающие 50 000 долларов, платят высокие 6,75% и 5,80% для тех, кто подает документы совместно. Общая налоговая нагрузка составляет 20,45%.

Мэриленд

- Выплата на руки: 36 002 долларов

Жители Мэриленда, зарабатывающие 50 000 долларов, получают домой немного меньше, чем в других штатах. Они платят 4,75% независимо от статуса подачи в штате. Их общая налоговая нагрузка составляет 20,31%.

Массачусетс

- Заработная плата: 35 712

Массачусетс славится высокими налогами, но работники, зарабатывающие в штате 50 000 долларов, получают домой немногим больше, чем в других штатах. Единая ставка подоходного налога штата в размере 5% применяется ко всем доходам от одного доллара.

Единая ставка подоходного налога штата в размере 5% применяется ко всем доходам от одного доллара.

Мичиган

- Заработная плата: $36 086

Жители Мичигана со средним доходом получают домой примерно столько же, сколько средний американец, благодаря фиксированной ставке подоходного налога штата в размере 4,25%. Эта ставка применяется к первому доллару заработанного дохода и не увеличивается по мере того, как вы зарабатываете.

Minnesota

- Заработная плата: $36,094

Для тех, кто зарабатывает $50,000, они могут рассчитывать на выплату 6,80% для индивидуальных подателей и 5,35% для совместителей. Это означает, что жители Миннесоты со средним доходом забирают домой меньше, чем средний американец. Их общая налоговая нагрузка составляет 20,12%.

Миссисипи

- Выплата на руки: $36 324

Миссисипи Выплата на руки чуть ниже средней по стране. Те, кто зарабатывает 50 000 долларов, платят 5,00% от своего заработка независимо от статуса подачи. Их общая налоговая нагрузка составляет 190,66%.

Те, кто зарабатывает 50 000 долларов, платят 5,00% от своего заработка независимо от статуса подачи. Их общая налоговая нагрузка составляет 190,66%.

Миссури

- Выплата на руки: 35 729 долларов

Жители штата Миссури, зарабатывающие 50 000 долларов, будут платить 5,30% от этого дохода как для одиночных, так и для совместных подателей. Тем не менее, этот показатель не так плох, как в некоторых других штатах, поэтому, хотя от него зависит большая часть их доходов, чем в некоторых штатах, жители Миссури, зарабатывающие 50 000 долларов, по-прежнему забирают домой больше, чем в среднем.

Монтана

- Выплата на дом: 35 729 долларов США

Ставки подоходного налога в штате Монтана довольно высоки и составляют 6,75% независимо от того, подаете ли вы заявление в одиночку или совместно. Те, кто зарабатывает 50 000 долларов, страдают от этой высокой ставки подоходного налога штата, в результате чего размер получаемой на руки заработной платы ниже среднего. заработок, но только 3,51% для совместных подачи. Для жителей Небраски, зарабатывающих 50 000 долларов, этих налогов достаточно, чтобы перетащить их чистую заработную плату в нижнюю часть страны.

заработок, но только 3,51% для совместных подачи. Для жителей Небраски, зарабатывающих 50 000 долларов, этих налогов достаточно, чтобы перетащить их чистую заработную плату в нижнюю часть страны.

Невада

- Заработная плата: 38 205 долларов США

Невада — блестящая жемчужина Америки, когда дело касается подоходного налога штата. При нулевой ставке подоходного налога штата жители Невады, зарабатывающие 50 000 долларов, получают самую высокую чистую заработную плату в стране, такую же, как в восьми других штатах.

Нью-Гемпшир

- Выплата на руки: 38 204 долларов США

Нью-Гэмпшир — еще один из немногих штатов в стране, где нет подоходного налога штата. Хотя государство облагает проценты и дивиденды налогами, все доходы от заработной платы не облагаются налогом. Это ставит Нью-Гэмпшир в ничью с девятью участниками по самой высокой заработной плате при доходе в 50 000 долларов, что составляет 38 204 доллара.

Нью-Джерси

- Выплата на руки: 37 339 долларов

Резиденты Нью-Джерси, зарабатывающие 50 000 долларов, облагаются налогом по ставке 5,53% при подаче документов по отдельности и только 1,75% при подаче документов совместно. Несмотря на это, жители Нью-Джерси сохраняют большую часть своей зарплаты. Это возможно, потому что нижняя налоговая планка в штате низка. Владельцы недвижимости в штате Гарден несут большую часть налогов штата, поскольку в Нью-Джерси самые высокие налоги на недвижимость в стране.

Нью-Мексико

- Выплата на руки: $36 666

Жители Нью-Мексико платят подоходный налог штата по относительно низкой ставке 4,90%. Тем не менее, жители Нью-Мексико в конечном итоге забирают домой среднюю зарплату. Общая налоговая нагрузка составляет 18,96%.

Нью-Йорк

- Заработная плата: 35 958 долларов

Нью-Йорк известен высокими налогами, и жители, зарабатывающие 50 000 долларов, действительно могут рассчитывать на получение домой меньше, чем в среднем по стране. Тем не менее, все не так плохо, как могло бы быть: жители Нью-Йорка, зарабатывающие 50 000 долларов, даже не входят в десятку самых бедных, когда речь идет о заработной плате, однако они платят только 5,85% государственных налогов и 20,38% в целом. налоговое бремя.

Тем не менее, все не так плохо, как могло бы быть: жители Нью-Йорка, зарабатывающие 50 000 долларов, даже не входят в десятку самых бедных, когда речь идет о заработной плате, однако они платят только 5,85% государственных налогов и 20,38% в целом. налоговое бремя.

Северная Каролина

- Заработная плата: $36 431

Налоги штата в Северной Каролине просты, но чистый результат для жителей штата по-прежнему ниже среднего. В штате действует фиксированная налоговая система со ставкой 4,75%, которая применяется ко всем доходам. Хотя в целом это не высокая ставка, она требует затрат, поскольку начинается с первого доллара дохода.

Северная Дакота

- Выплата на дом: $37 791

Северная Дакота может похвастаться медленно меняющейся налоговой системой с низкими ставками. Индивидуальные и совместные заявители, зарабатывающие более скромные 50 000 долларов, находятся только в группе 1,10%. Результатом является самая высокая заработная плата среди всех штатов, взимающих подоходный налог штата.

Огайо

- Выплата на руки: 37 479 долларов

Выплата на руки входит в треть лучших в Огайо для лиц со средним доходом. Заработок в размере 50 000 долларов США платит 3,23% от своего заработка, независимо от статуса регистрации, что составляет 1 441,50 долларов США в виде двухмесячных платежей. Общая налоговая нагрузка составляет 17,33% с учетом федеральных налогов.

Оклахома

- Заработная плата: $36 312

Ставка налога штата Оклахома составляет 4,75%. Стандартные вычеты и личные льготы помогают снизить общую эффективную налоговую ставку, но жители Оклахомы по-прежнему получают домой немного меньше, чем в среднем, при доходе в 50 000 долларов. Их общая налоговая нагрузка составляет 19,66%.

Орегон

- Выплата на руки: 34 290 долларов

Как ни странно, жители штата Орегон, зарабатывающие 50 000 долларов, имеют самую низкую сумму в стране. Резиденты штата Орегон должны иметь дело со ставкой налога штата в размере 8,75% для единоличных и совместных заявителей. Общая налоговая нагрузка составляет 23,70%.

Резиденты штата Орегон должны иметь дело со ставкой налога штата в размере 8,75% для единоличных и совместных заявителей. Общая налоговая нагрузка составляет 23,70%.

Pennsylvania

- Выплата на руки: 36 660 долларов США

Резиденты штата Кистоун платят фиксированную налоговую ставку всего в 3,07%, которая является низкой, но применяется ко всем доходам, начиная с первого доллара. Общая налоговая нагрузка составляет 18,96%.

Род-Айленд

- T ake-home pay: $36 668

Род-Айленд может быть самым маленьким штатом в стране, но он занимает высокие позиции, когда дело доходит до налогообложения его жителей. Налоговая ставка штата для лиц, зарабатывающих 50 000 долларов, составляет 3,75% как для одиночных, так и для совместных подателей, что достаточно, чтобы вывести штат в нижнюю треть, когда речь идет о заработной плате.

Южная Каролина

- Заработная плата: 36 144 долларов США

Для жителей Южной Каролины установлена высокая налоговая ставка в размере 7% как для отдельных, так и для совместных лиц. Конечным результатом является более низкая чистая заработная плата в размере 50 000 долларов США. Общая налоговая нагрузка составляет 19,99%.

Конечным результатом является более низкая чистая заработная плата в размере 50 000 долларов США. Общая налоговая нагрузка составляет 19,99%.

Южная Дакота

- Выплата на руки: $38 192

В Южной Дакоте нет подоходного налога штата, поэтому ее жители забирают домой столько же, сколько другие восемь штатов, где такого налога нет. Это означает, что заработок на дому составляет 38,19 долларов США.2 при доходе в 50 000 долларов. Это верно независимо от источника, поскольку в Южной Дакоте нет отдельной налоговой шкалы для дивидендов и дохода.

Теннесси

- Выплата на руки: $38 191

Теннесси лидирует среди восьми других, когда речь заходит о выплате на руки, но она отмечена звездочкой. Хотя человек, зарабатывающий 50 000 долларов, может рассчитывать на то, что он принесет домой 38 191 доллар, как и в других ведущих штатах в списке, это не относится к тем, кто получает доход в виде процентов и дивидендов, которые облагаются отдельной фиксированной налоговой ставкой.

Техас

- Выплата на руки: 38 190 долларов

Штат Одинокой Звезды занимает первое место в стране, когда речь идет о заработной плате на руки: 50 000 долларов, которые он получает, оставляют себе 38 190 долларов. Как один из девяти штатов без подоходного налога, Техас должен разделить этот титул с восемью другими штатами, но его жители, вероятно, не возражают, поскольку они приносят домой больше, чем жители других штатов с таким же уровнем дохода.

Юта

- Выплата на дом: 35 752 долл. США

В штате Юта действует упрощенная структура подоходного налога штата, при которой 4,95% каждого заработанного доллара поступает в казну штата. Эта фиксированная ставка применяется ко всем доходам, независимо от уровня дохода или статуса подачи. Общая налоговая нагрузка составляет 20,76%.

Вермонт

- Выплата на руки: 36 638 долларов

Жители Вермонта, зарабатывающие 50 000 долларов, будут платить 6,60 % при подаче документов по отдельности и 3,35 % при подаче документов совместно. Суммарная налоговая нагрузка на этих резидентов составляет 18,99%.

Суммарная налоговая нагрузка на этих резидентов составляет 18,99%.

Вирджиния

- Заработная плата: 35 935 долларов США

Ставка подоходного налога штата Вирджиния составляет 5,75% для отдельных или совместных подателей. Чистый результат для тех, кто зарабатывает 50 000 долларов, — это ставка заработной платы ниже средней. Общая налоговая нагрузка с учетом федеральных налогов составляет 20,39%.

Вашингтон

- Выплата на руки: 38 186 долларов

Как один из девяти штатов в стране, где нет подоходного налога, Вашингтон является победителем в отделе выплаты на руки. Жители Вашингтона, зарабатывающие 50 000 долларов, получают 38 186 долларов США и имеют самую высокую заработную плату в стране, как и остальные восемь безналоговых штатов.

Западная Вирджиния

- Заработная плата: 36 010 долларов

Западная Вирджиния может не иметь репутацию штата с высокими налогами, но жители, зарабатывающие 50 000 долларов, платят 6,00% от своего дохода. Кроме того, общая налоговая нагрузка составляет 20,24%.

Кроме того, общая налоговая нагрузка составляет 20,24%.

Wisconsin

- Заработная плата: 36 466 долларов

Подоходный налог штата в Висконсине относительно высок: работник, зарабатывающий 50 000 долларов, платит 5,30 %, если он подает документы по отдельности, и 4,65 %, если они подают вместе. Не супервысокая, но достаточно высокая, чтобы снизить чистую заработную плату штата. Общая налоговая нагрузка составляет 190,33%.

Вайоминг

- Выплата на руки: $38 183

Вайоминг — отличный штат для проживания, если вы хотите забрать домой большую часть своего дохода, поскольку это один из девяти штатов, где нет подоходного налога. Жители, зарабатывающие 50 000 долларов, могут рассчитывать на сохранение 38 183 долларов, что является одним из лучших показателей в стране. Вайоминг также считается одним из лучших штатов в стране для пенсионеров.

Еще от GOBankingRates

- Социальное обеспечение: Предложение о дополнительных чеках на 2400 долларов расширено и повторно представлено в Конгрессе

- У вас есть вопросы по налогам? Обратитесь в налоговую службу

- Защитите свою пенсию от экономической нестабильности

- Подходит ли вам перевод баланса кредитной карты?

Джордан Розенфельд участвовал в написании этой статьи.

Методология. Чтобы выяснить, как на самом деле выглядит зарплата в размере 50 000 долларов в каждом штате, GOBankingRates взяла как федеральные, так и штатные налоговые категории из данных Налогового фонда за 2023 год. GOBankingRates использовала собственный калькулятор подоходного налога, чтобы найти как эффективную, так и предельную ставку налога на доход в размере 50 000 долларов США в каждом штате. GOBankingRates также обнаружил налог на Федеральный закон о страховых взносах, ставка которого была получена от Управления социального обеспечения. Эти расчеты были сделаны для лица, подающего налоги в одиночку, и для супружеской пары, подающей совместную декларацию. GOBankingRates определил общий уплаченный подоходный налог, общее налоговое бремя, общую заработную плату, общую валовую двухнедельную зарплату, двухнедельную зарплату после уплаты подоходного налога для каждого штата и общую сумму, вычитаемую из каждой двухнедельной зарплаты из-за налоги. Все данные были собраны и актуальны на 25 января 2023 года.

Поделиться этой статьей:

Об авторе

Джон Цизар

После получения степени B.A. по английскому языку со специализацией в бизнесе Калифорнийского университета в Лос-Анджелесе, Джон Цизар работал в сфере финансовых услуг в качестве зарегистрированного представителя в течение 18 лет. Попутно Чизар получил звания сертифицированного специалиста по финансовому планированию и зарегистрированного консультанта по инвестициям, а также получил лицензию агента по страхованию жизни, работая как в крупной телекоммуникационной компании Уолл-стрит, так и в своей собственной инвестиционной консалтинговой фирме. За время работы советником Чизар управлял клиентскими активами на сумму более 100 миллионов долларов, предоставляя индивидуальные инвестиционные планы сотням клиентов.

Читать далее

Подпишитесь на нашу бесплатную рассылку новостей!

Получите совет по достижению ваших финансовых целей и будьте в курсе главных финансовых новостей дня.

Нажимая кнопку «Подписаться сейчас», вы соглашаетесь с нашими Условиями использования и Политикой конфиденциальности. Вы можете нажать на ссылку «отписаться» в электронном письме в любое время.

Ставки налога на заработную плату (Руководство по 2023 г.) — Forbes Advisor

Обновлено: 18 января 2023 г., 9:34

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Содержание

- Ставки федерального налога на заработную плату

- Государственные налоги на заработную плату

- Местные налоги

- Максимальный налогооблагаемый доход 2023

- Подоходный налог

- Прочие расходы на заработную плату и удержания

- Штрафы за пропущенные или просроченные платежи

- Часто задаваемые вопросы (FAQ)

Показать больше

Налоги с заработной платы — это платежи, которые вы как работодатель производите при расчете заработной платы сотрудников. Они включают в себя налоги, взимаемые с заработной платы работника, а также расходы, которые вы покрываете по федеральным программам, программам штата и местным программам. Ставка налога на заработную плату в просторечии относится к ставке, которую вы платите за налоги на социальное обеспечение и медицинскую помощь, но налоги на заработную плату могут включать в себя больше, чем эти две затраты.

Они включают в себя налоги, взимаемые с заработной платы работника, а также расходы, которые вы покрываете по федеральным программам, программам штата и местным программам. Ставка налога на заработную плату в просторечии относится к ставке, которую вы платите за налоги на социальное обеспечение и медицинскую помощь, но налоги на заработную плату могут включать в себя больше, чем эти две затраты.

Featured Partners

Advertisement

1

Gusto

1

Gusto

Learn MoreOn Gusto’s Website

2

OnPay

2

OnPay

Learn MoreOn OnPay’s Website

3

Paychex Flex

3

Paychex Flex

Узнать большеНа веб-сайте Paychex

Ставки федерального налога на заработную плату

В большинстве случаев федеральная ставка налога на заработную плату составляет около 15,3 %, при этом работник покрывает 7,65 %, а работодатель — 7,65 %. . Если вы работаете не по найму — как индивидуальный предприниматель или владелец бизнеса — вы несете ответственность за уплату полных 15,3%, обычно называемых налогом на самозанятость.

Потенциальные дополнительные налоги и кредиты, зависящие от ваших обстоятельств, могут изменить то, за что несет ответственность ваша компания.

Работодатели и работники платят федеральные налоги на занятость, которые включают платежи в фонд социального обеспечения, Medicare и страхование по безработице.

Налоги на социальное обеспечение и Medicare вместе известны (и могут указываться в квитанциях о зарплате) как налоги FICA в связи с Законом о федеральных страховых взносах, включенным в законодательство Нового курса 1930-х годов, которое ввело социальное обеспечение. Налог на безработицу известен как налог FUTA в Федеральном законе о налоге на безработицу от 1939, в котором было введено это преимущество.

Ставки повышались с течением времени, хотя с 1992 года они практически не изменились. Ставки федерального налога на заработную плату на 2023 год составляют:

- Ставка налога на социальное обеспечение: 6,2% для работника плюс 6,2% для работодателя

- Налоговая ставка Medicare: 1,45% для работника плюс 1,45% для работодателя

- Дополнительная программа Medicare: 0,9% для работника, когда заработная плата превышает 200 000 долларов США в год

- Ставка налога FUTA: 6% для работодателя на первые 7000 долларов, выплаченные работнику

Когда ваша компания ежегодно подает налоговую декларацию, вы должны включить форму, показывающую, что вы уплатили налоги штата по безработице, и в большинстве случаев это может дать вам право на налоговый кредит. Кредит может снизить налоговую ставку FUTA до 0,6%. Узнайте больше о налоге FUTA в IRS и поработайте с квалифицированным налоговым специалистом, чтобы подать правильные формы.

Кредит может снизить налоговую ставку FUTA до 0,6%. Узнайте больше о налоге FUTA в IRS и поработайте с квалифицированным налоговым специалистом, чтобы подать правильные формы.

Налоги штата на заработную плату

В дополнение к федеральным налогам вы можете нести ответственность за уплату налогов штата на заработную плату. Наиболее распространенный государственный налог на заработную плату идет на государственное страхование по безработице (налог SUTA), 100% которого вы покрываете как работодатель.

Вы платите страховку по безработице на основе того, что налоговые органы называют базой заработной платы, которая является верхним пределом заработной платы, облагаемой определенным налогом. База заработной платы и налоговые ставки варьируются в зависимости от штата. Обратитесь в отдел развития рабочей силы вашего штата или в другой офис, который управляет страхованием по безработице, чтобы узнать ваши ставки.

Вы можете выплачивать налог штата по безработице вместе с фондом заработной платы или в виде отдельного платежа каждый месяц или квартал, в зависимости от процессов, доступных в вашем штате.

Некоторые штаты взимают дополнительные налоги с заработной платы для таких вещей, как развитие рабочей силы, страхование по инвалидности и транзит. Проконсультируйтесь с бухгалтером в вашем штате, чтобы узнать, какие налоги ваша компания несет ответственность за уплату или вычет из заработной платы.

Местные налоги

Вы можете облагаться дополнительными налогами на заработную плату в зависимости от почтового индекса, округа или муниципалитета, в котором находится ваш бизнес. Эти налоги могут использоваться для оплаты различных местных проектов, таких как транспорт, которые поддерживают бизнес и производство. Это могут быть налоги, за которые вы несете ответственность как работодатель, налоги, за которые несет ответственность работник, или и то, и другое.

Обратитесь в местные налоговые органы и проконсультируйтесь с местным бухгалтером, чтобы понять свои местные налоговые обязательства.

Максимальный налогооблагаемый доход 2023

Администрация социального обеспечения устанавливает годовой максимальный предел суммы заработной платы любого работника, облагаемой налогом на социальное обеспечение. Это называется базой взносов и пособий, и она меняется ежегодно. На 2023 год максимальная сумма заработной платы, облагаемая налогом на социальное обеспечение, составляет 147 000 долларов США.

Это называется базой взносов и пособий, и она меняется ежегодно. На 2023 год максимальная сумма заработной платы, облагаемая налогом на социальное обеспечение, составляет 147 000 долларов США.

Максимального налогооблагаемого предела для налога Medicare нет, поэтому вы и сотрудник будете по-прежнему делить 2,9% налога на доходы свыше 147 000 долларов США, даже если эти доходы не будут облагаться налогом на социальное обеспечение.

Базовая заработная плата, облагаемая федеральным налогом и налогом штата на безработицу, также меняется ежегодно. Сумма заработной платы, облагаемая налогами FUTA и SUTA, ограничена исходя из базовой заработной платы для каждого из них.

Подоходный налог

Как правило, когда люди говорят о «налогах на заработную плату», они имеют в виду налоги FICA и FUTA, а также дополнительные государственные или местные налоги. Другим важным налогом, который вы подаете при расчете заработной платы в качестве работодателя, является подоходный налог с сотрудников.

Вы не несете ответственности за уплату какой-либо части федерального, государственного или местного подоходного налога сотрудника, но вы несете ответственность за вычет этой суммы из его зарплаты, а также отчетность и отправку этой суммы в Налоговое управление США и другие налоговые органы.

Вы регистрируете подоходный налог с сотрудников на основании формы W-4, которую они заполняли при приеме на работу. В этой форме указано, сколько именно удерживать из каждой зарплаты — вы не несете ответственности за то, покрывает ли удержанная сумма все налоговые обязательства работника или нет.

Другие расходы по заработной плате и вычеты

Наряду с вашими налоговыми обязанностями вы можете оплачивать другие расходы по заработной плате в соответствии с требованиями законодательства или дополнительными льготами, предлагаемыми вашей компанией. Сюда могут входить:

- Страхование компенсации работникам. Штаты устанавливают требования к страхованию компенсаций работникам.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом. - Государственное страхование по инвалидности. Калифорния, Гавайи, Нью-Джерси, Нью-Йорк, Род-Айленд и Пуэрто-Рико имеют обязательные требования по инвалидности для работодателей для поддержки программ, которые выплачивают часть заработной платы работника за работу, пропущенную из-за ухода или инвалидности.

- Оплачиваемый отпуск. Если ваша компания предлагает оплачиваемый отпуск в личные дни, отпуск, больничный, отпуск по уходу за ребенком или по любой другой причине, это должно регистрироваться как часть вашего процесса расчета заработной платы. В чеках заработной платы обычно указывается компенсация, которая выплачивается как часть оплачиваемого отпуска работника, даже если заработная плата работника такая же, как обычно.

- Расходы на здравоохранение. В соответствии с Законом о доступном медицинском обслуживании компании со штатом более 50 сотрудников обычно обязаны предоставлять план медицинского страхования для сотрудников.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель. - Пенсионные отчисления. Если ваша компания спонсирует пенсионный план сотрудников, вы должны управлять взносами с заработной платой. Вы будете вычитать взносы сотрудников из их заработной платы и нести ответственность за любое предложение работодателя.

- Компенсации и пособия. Если вы предлагаете стипендию (например, для домашнего офиса) или компенсацию (например, за командировку, связанную с работой), вы обычно обрабатываете их вместе с платежной ведомостью и включаете в зарплатный чек сотрудника. Ставки подоходного налога для возмещения расходов и пособий отличаются от ставок для обычного дохода, поэтому позаботьтесь о том, чтобы правильно их классифицировать.

- Дополнительное удержание.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу. - Прочие льготы. Вы также будете управлять другими льготами с заработной платой, включая благотворительные взносы и отчисления, взносы HSA, программы оздоровления и другие льготы для сотрудников. В зависимости от пособия вы можете вычитать взносы сотрудников, производить платежи на связанный счет или включать стипендию в зарплату сотрудника.

Дополнительная литература: Лучшее налоговое программное обеспечение для малого бизнеса

Штрафы за пропущенные или просроченные платежи

Налоговое управление США взимает штраф за просрочку платежа, если вы не вносите вовремя причитающийся налог с заработной платы, что называется штрафом за неуплату налога. Вы получите уведомление от IRS, если вы должны выплатить штраф.

Штрафы по налогу на заработную плату:

- От одного до пяти дней: 2% от невыплаченной суммы

- От 6 до 15 дней: 5% от невыплаченной суммы

- Более 15 дней: 10% от невыплаченной суммы

- Более чем через десять дней после вашего первого уведомления: 15% от невыплаченной суммы

Рекомендуемые партнеры

Advertisement

1

Gusto

1

Gusto

Learn MoreOn Gusto’s Website

2

OnPay

2

OnPay

Learn MoreOn OnPay’s Website

3

Paychex Flex

3

Paychex Flex

Узнайте большеНа веб-сайте Paychex

Bottom Line

Налоги на заработную плату включают налоги на заработную плату, которые вы и ваши сотрудники платите по федеральным программам и программам штата, включая социальное обеспечение, Medicare, страхование по безработице и пособия по нетрудоспособности. Они также включают в себя подоходный налог, вычитаемый из заработной платы ваших сотрудников, и другие налоговые вычеты из заработной платы, такие как пособия по болезни и оплачиваемый отпуск.

Они также включают в себя подоходный налог, вычитаемый из заработной платы ваших сотрудников, и другие налоговые вычеты из заработной платы, такие как пособия по болезни и оплачиваемый отпуск.

Ставка федерального налога на занятость составляет 15,3%, при этом работодатель платит 7,65%. Это, плюс стоимость компенсации работникам, льготы и государственные и местные требования, составляют стоимость содержания вашего сотрудника в дополнение к зарплате или заработной плате, которую вы им платите.

Часто задаваемые вопросы (FAQ)

Как вы платите налоги с заработной платы?

Расчет налога на заработную плату может быть сложным, но многие службы расчета заработной платы могут выполнять расчеты, платежи и подачу документов автоматически. Просмотрите наш список лучших услуг по расчету заработной платы, чтобы найти платформу, подходящую для вашего бизнеса.

Какова ставка работодателя FICA на 2023 год?

Ставка FICA работодателя составляет 7,65% в 2023 году. Наемные работники платят дополнительный налог FICA в размере 7,65%, а самозанятые работники платят полные 15,3%.

Наемные работники платят дополнительный налог FICA в размере 7,65%, а самозанятые работники платят полные 15,3%.

Выросли ли налоги на заработную плату в 2023 году?

Нет, ставка налога на заработную плату остается неизменной с 1990 года, но максимальная сумма дохода, к которой он может применяться, меняется каждый год. Ставка налога FICA составляет 15,3%. База заработной платы для различных государственных и федеральных налогов может меняться из года в год.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Дана Миранда — сертифицированный преподаватель по личным финансам (CEPF), с 2011 года пишет и редактирует материалы, посвященные личным финансам, карьере и цифровым медиа. Она писала о работе и деньгах для New York Times, CNBC, The Motley Fool, The Penny Hoarder, колонки для Inc. и многого другого. Дана обучала журналистов, писателей и редакторов тому, как писать для Интернета, через Университет долины Юты, Королевский университет в Кингстоне, ACES: Общество редакторов, Национальную ассоциацию независимых писателей и редакторов, онлайн-курсы и частные тренинги. Найдите ее на danasitar.com.

Она писала о работе и деньгах для New York Times, CNBC, The Motley Fool, The Penny Hoarder, колонки для Inc. и многого другого. Дана обучала журналистов, писателей и редакторов тому, как писать для Интернета, через Университет долины Юты, Королевский университет в Кингстоне, ACES: Общество редакторов, Национальную ассоциацию независимых писателей и редакторов, онлайн-курсы и частные тренинги. Найдите ее на danasitar.com.

Кэсси — заместитель редактора, сотрудничающая с командами по всему миру и живущая в прекрасных холмах Кентукки. Она увлечена экономическим развитием и входит в совет директоров двух некоммерческих организаций, стремящихся возродить свой бывший железнодорожный городок. До прихода в команду Forbes Advisor Кэсси была менеджером по работе с контентом и менеджером по копирайтингу в Fit Small Business.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом. Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель. Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.

Об авторе