Сколько процентов налог с зарплаты: Подоходный налог с зарплаты в 2021 году

Калькулятор удержания налогов Часто задаваемые вопросы

Примечание: Дополнительная информация о таблицах удержания доступна на странице Часто задаваемые вопросы о таблицах удержания налогов Налогового управления США.

В: Должны ли все наемные работники проверять свое удержание налогов?

О: Да. Наемным работникам следует проверять удержание налогов в начале каждого года или при изменении их личных обстоятельств. В этом году стала еще более важной для людей проверка зарплаты «paycheck checkup», после изменений в налоговом законодательстве через налоговую реформу «Tax Cuts and Jobs Act». С новым налоговым законодательством стало особенно важной для некоторых людей проверка их удержания налогов. К ним относятся физические лица, которые принадлежат к семьям с двумя источниками дохода, которые ранее делали постатейные вычеты, которые занимаются двумя или более работами, работают в течение части года, имеют иждивенцев, высокие доходы, сложные налоговые декларации или имели большой возврат налогов или большой налоговый счет в 2017 году.

В: Почему наемным работникам советуется проверить свое удержание налогов?

О: Налоговое управление США всегда рекомендует наемным работникам проверять свое удержание налогов каждый год, чтобы всегда иметь правильную сумму удержанную из их зарплат. В этом году, еще более важно чем когда-либо раньше проводить такую проверку, после значительных изменений в налоговом законодательстве через новую налоговую реформу «Tax Cuts and Jobs Act». Среди прочего, новое законодательство увеличило стандартный вычет, избавилось от части дохода отдельного лица, не облагаемой налогом, увеличило налоговый зачет, выплачиваемый за ребенка, ограничило или прекратило некоторые вычитания из налога, и изменило налоговые ставки и налоговые категории. Эти изменения означают, что сейчас особенно подходящее время налогоплательщикам провести проверку зарплаты «paycheck checkup» чтобы пересмотреть свое удержание налогов.

В: Есть какие нибудь критерии среди наемных работников которые повышают вероятность изменений в их удержании налогов в 2018 году?

О: Да. Для людей с более простой налоговой ситуацией, таблицы удержания налогов за 2018 год предназначены для обеспечения правильной суммы удержания налогов, избегая недоплачивания и переплачивания удержания налогов. Это означает, что людям с простыми ситуациями не нужно вносить какие-либо изменения, предполагая, что их текущая налоговая Форма W-4, которая имеется в наличии у их работодателя, была заполнена в соответствии с инструкциями этой налоговой формы. Простые ситуации включают в себя лица, не состоящие в браке и лица, состоящие в браке, супружеские пары у которых только одна работа, у которых нет иждивенцев и которые не претендуют на постатейные вычеты, изменения подоходного налога или налоговых зачетов.

Но у многих встречаются более сложные финансовые ситуации, и таким лицам, возможно, придется пересмотреть сумму налога, удерживаемого из их заработной платы. Учитывая изменения, внесенные новым налоговым законодательством, таким лицам особенно важно воспользоваться Калькулятором удержания налогов на IRS.gov, чтобы проверить, правильная ли у них сумма удержания налогов.

Среди групп с более сложными финансовыми ситуациями, которым советуется проверить их удержание налогов, являются:

- Семьи с двумя источниками дохода.

- Люди, которые работают на двух или более рабочих местах или которые работают только часть года.

- Люди с детьми которые запрашивают налоговые зачеты, например налоговый зачет выплачиваемый за ребенка.

- Люди со взрослыми иждивенцами, включая детей в возрасте от 17 лет и старше.

- Люди, которые использовали постатейные вычеты в 2017 году.

- Люди с высокими доходами и более сложными налоговыми декларациями.

- Люди с большим налоговым возвратом или большими налоговыми счетами за 2017 год.

Налогоплательщикам с более сложными ситуациями возможно придется использовать Публикацию № 505, «Удерживаемые и расчетные налоги», вместо Калькулятора удержания налогов. К примеру, сюда относятся люди, которые должны платить налог, взимаемый с лиц, работающих на себя, альтернативный минимальный налог, налог за незаработанный доход от иждивенцев, и люди с приростом капитала или с доходами от дивидендов.

В: Когда налогоплательщики должны использовать Калькулятор удержания налогов за 2018 год?

О: Как можно скорее. Удержание налогов происходит в течение всего года. Наемному работнику, которому необходимо внести поправки к своему удержанию налогов, советуется сделать это как можно быстрее, чтобы обеспечить как можно более времени для равномерного удержания налогов на протяжение остатка этого года. Но ожидание до конца года означает, что количество периодов оплаты, во время которых можно внести изменения в налоги, становится меньше, что в свою очередь может оказать большее влияние на каждую зарплату. Тем не менее, налогоплательщикам рекомендуется использовать Калькулятор удержания налогов при наличии копии заполненной налоговой декларации 2017 или 2016 года. Поскольку налогоплательщики обязаны оценивать определенные суммы для своей ситуации в 2018 году, наличие аналогичной информации из прошлого года упростит пользование Калькулятором удержания налогов .

Тем не менее, налогоплательщикам рекомендуется использовать Калькулятор удержания налогов при наличии копии заполненной налоговой декларации 2017 или 2016 года. Поскольку налогоплательщики обязаны оценивать определенные суммы для своей ситуации в 2018 году, наличие аналогичной информации из прошлого года упростит пользование Калькулятором удержания налогов .

В: Как наемные работники могут поменять сумму налога, удержанную из их зарплат?

О: Налогоплательщики, которым необходимо изменить сумму налога, удержанного из их зарплаты, должны заполнить налоговую Форму W-4 и предоставить ее своему работодателю. Некоторые работодатели предоставляют возможность наемным работникам подавать Форму W-4 в электронном виде. Наемные работники должны предпринимать этот шаг каждый раз когда им становится известно, что им необходимо удерживать больше или меньше налогов из зарплаты. Это может произойти после использования Калькулятора удержания налогов, ознакомления с рабочими листами налоговой Формы W-4, Публикацией № 505 или после консультации налогоплательщика с налоговым специалистом.

В: Влияют ли изменения удержания налогов на налоговые декларации 2017 года, которые подлежат подачи в 2018 году?

О: Нет. Изменения удержания налогов не влияют на налоговые декларации 2017 года. Однако, заполненная налоговая декларация 2017 года облегчит, при использовании Калькулятора удержания налогов, проверку правильной суммы налогов для удержания в 2018 году. Изменения налогового удержания повлияют на налоговые декларации 2018 года, которые налогоплательщики будут подавать в 2019 году.

В: Налоговые ставки были сокращены по новому закону. Почему люди должны проверять свое удержание налогов?

О: Новые таблицы удержания налогов, выпущенные в январе, отражают более низкие налоговые ставки, но есть и другие изменения в налоговом законодательстве, которые могут повлиять на налоги, взимаемые за 2018 год. Немедленная проверка удержания налогов может помочь наемному работнику увидеть, если его работодатель удерживает правильную сумму налога из его зарплаты.

В: Если кто-то привык всегда получать возврат переплаченных налогов, зачем ему тогда проверять свое удержание налогов?

О: Хотя ожидается, что число налогоплательщиков, получающих возврат переплаченных налогов в 2019 году, будет по-прежнему примерно таким же, как и в предыдущие годы, изменения налогового законодательства делают еще более важной проверку удержания налогов в этом году. С одной стороны, принятие этого шага может помочь защитить от удержания налогов в недостаточном размере и столкновения с непредвиденным налоговым счетом или штрафом в налоговое время. С другой стороны, при среднем возмещении, превышающем $ 2800 США, некоторые люди могут предпочесть меньше налогов, удерживаемых авансом, и получать больше в своих заработных платах.

Налоговое управление США просит наемных работников использовать Калькулятор удержания налогов чтобы проверить свою личную ситуацию и выяснить, удерживается ли у них нужная сумма налогов. Это особенно касается тех лиц, которые ранее делали постатейные вычеты из налогов, у которых есть двое или более работников в домохозяйстве, которые имеют иждивенцев, работают только часть года, имеют высокие доходы, или имели большой возврат налогов или большой налоговый счет в 2017 году..jpg)

В: Подвержены ли некоторые налогоплательщики риску удержания налогов в недостаточном размере?

О: У некоторых людей более сложные налоговые обстоятельства, и поэтому, они могут столкнутся с возможностью недостаточного удержания налогов. Например, людям, которые ранее делали постатейные вычеты из налогов, у которых есть двое или более работников в домохозяйстве, или которые имеют иждивенцев в возрасте от 17 лет или старше, особенно рекомендуется пересмотреть свои налоговые обстоятельство на предмет недостаточного удержания налогов. См. Вопросы и ответы 3. Но Налоговое управление США просит всех наемных работников проверить свое удержание налогов. Налоговое управление США обновило налоговую Форму W-4 и Калькулятор удержания налогов за 2018 год чтобы поспособствовать этому процессу.

В: Часто у людей случается удержание налогов в недостаточном размере?

О: Большая часть наемных работников переплачивает налоги методом удержания из зарплаты. Более семи из десяти налогоплательщиков имели переплаченные налоги за налоговый год 2016, что значит, они получили возвраты при подаче налоговой декларации в 2017. В частности, налогоплательщики, имеющие детей моложе 17 лет, возможно заметят, что их возврат переплаченных налогов увеличивается в результате нового налогового законодательства. Этим налогоплательщики, возможно, надлежит использовать Калькулятор удержания налогов, чтобы узнать, как они могут уменьшить свое удержание и получить больше денег в своих зарплатах в течение года, а не во время налогового сезона в следующем году.

Более семи из десяти налогоплательщиков имели переплаченные налоги за налоговый год 2016, что значит, они получили возвраты при подаче налоговой декларации в 2017. В частности, налогоплательщики, имеющие детей моложе 17 лет, возможно заметят, что их возврат переплаченных налогов увеличивается в результате нового налогового законодательства. Этим налогоплательщики, возможно, надлежит использовать Калькулятор удержания налогов, чтобы узнать, как они могут уменьшить свое удержание и получить больше денег в своих зарплатах в течение года, а не во время налогового сезона в следующем году.

В: Каковы штрафы за недостаточное удержание налогов?

О: По закону, расчетная налоговая пеня обычно применяется в случаях, когда налогоплательщик платил недостаточную сумму налога в течение налогового года. Пеня исчисляется на основе процентной ставки, взимаемой Налоговым управлением США по неоплаченному налогу. Для большинства людей избегание налогового штрафа означает обеспечение того, что в течение года выплачивается не менее 90 процентов их общей налоговой ответственности — либо путем удержания подоходного налога, либо путем ежеквартальной выплаты расчетной суммы налога. Исключения в отношении штрафа или особые правила применяются к некоторым группам налогоплательщиков, таким как фермерам, рыболовам, жертвам несчастных случаев и стихийных бедствий, тем, кто недавно стал инвалидом, недавно ушел на пенсию, тем, кто основывает свои выплаты на прошлогоднем налоге и тем, кому доход на протяжении года поступает неравномерно. Пеня подробно обсуждается в Публикации № 505 Налогового управления США.

Исключения в отношении штрафа или особые правила применяются к некоторым группам налогоплательщиков, таким как фермерам, рыболовам, жертвам несчастных случаев и стихийных бедствий, тем, кто недавно стал инвалидом, недавно ушел на пенсию, тем, кто основывает свои выплаты на прошлогоднем налоге и тем, кому доход на протяжении года поступает неравномерно. Пеня подробно обсуждается в Публикации № 505 Налогового управления США.

В: Предпочитает ли Налоговое управление США ситуации, в которых люди получают возврат переплаченных налогов?

О: Получение возврата переплаченных налогов является личным выбором для налогоплательщиков. Налоговое управление США стремится помочь людям понять свои налоговые обязанности и объяснить им, как удержание налогов влияет на их зарплату. Налоговое управление США также хочет помочь обеспечить плавный процесс подачи налоговых деклараций, включая как можно скорее возврат налогов налогоплательщикам. Налоговое управление США всегда просит людей планировать заранее, чтобы они не получили неожиданного налогового счета или даже штрафов за то, что у них не было достаточного удержания налогов в течение года.

В: Придется ли наемным работникам заполнять новую налоговою Форму W-4 в 2018?

О: Это зависит. Новые таблицы удержания налогов рассчитаны на максимально возможное сокращение бремени налогоплательщика и будут работать с налоговыми Формами W-4 которые работники предоставляют своим работодателям что бы получить налоговые скидки, учитываемые при определении объема удержания налогов работодателем из заработной платы работников. Налоговое управление США исправило рабочие листы налоговой Формы W-4 и Калькулятор удержания налогов для того, чтобы более полно отразить новый закон и предоставить наемным работникам информацию, которая поможет им определить, нужно ли им вносить поправки в свое удержание налогов. Наемным работникам советуется использовать Калькулятор удержания налогов чтобы проверить, нужно ли им вносить поправки в свое удержание налогов. Если им необходимо заполнить новую налоговую Форму W-4, они должны ее заполнить и предоставить своим работодателям как можно скорее.

В: Если у человека с текущими налоговыми удержаниями все в порядке, должен ли он подавать новую налоговую Форму W-4?

О: Нет, не обязательно. Изменения платежной ведомости связанные с удержанием налогов производятся каждый год работодателями и их фондами заработной платы, поэтому наемные работники не обязаны предпринимать какие-либо дополнительные шаги в 2018 году. Однако, поскольку налоговое законодательство недавно изменилось, каждый налогоплательщик должен пересмотреть свое удержание налогов, чтобы удостовериться, что они удерживают правильную сумму налога по своей личной ситуации. Использование Калькулятора удержания налогов может помочь наемным работникам проверить, правильная ли сумма удерживается из их заработной платы, или определить, нужно ли им внести поправки в свое удержание налогов через подачу налоговой Формы W-4 их работодателю.

В: Как кто-то может определить, сколько налоговых скидок они должны вводить в свою налоговую Форму W-4?

О: Калькулятор удержания налогов сумеет помочь наемным работникам определить это. Помните, что чем меньше налоговых скидок вы вводите в налоговою Форму W-4, тем больше налогов будут удержано из вашей зарплаты. Таким образом, ввод «0» или «1» в строке 5 налоговой Формы W-4 будет означать, что больше налогов удерживается из их зарплаты. Ввод большего количества налоговых скидок означает уменьшение удержания налогов, что означает меньший возврат переплаченного налога или, возможно, счет к уплате налогов, когда наемный работник подает налоговую декларацию. Налогоплательщики должны тщательно пересмотреть свою ситуацию. Калькулятор удержания налогов может помочь.

Помните, что чем меньше налоговых скидок вы вводите в налоговою Форму W-4, тем больше налогов будут удержано из вашей зарплаты. Таким образом, ввод «0» или «1» в строке 5 налоговой Формы W-4 будет означать, что больше налогов удерживается из их зарплаты. Ввод большего количества налоговых скидок означает уменьшение удержания налогов, что означает меньший возврат переплаченного налога или, возможно, счет к уплате налогов, когда наемный работник подает налоговую декларацию. Налогоплательщики должны тщательно пересмотреть свою ситуацию. Калькулятор удержания налогов может помочь.

В: Что, если изменение уклада жизни повлияет на налоговые скидки, учитываемые при определении объема удержания налогов работодателем из заработной платы работников?

Как правило, у наемного работника есть 10 дней для подачи новой налоговой Формы W-4 своему работодателю после такого изменения уклада жизни, которое уменьшает его налоговые скидки (учитываемые при определении объема удержания налогов работодателем из заработной платы работников). Однако, Уведомление 2018-14 Налогового управления США позволяет наемным работникам использовать налоговую Форму W-4 2018 года, которая была опубликована 28 февраля 2018 года. Если у кого-то случилось изменение уклада жизни уменьшающее его налоговые скидки (учитываемые при определении объема удержания налогов работодателем из заработной платы работников) в начале 2018 года, и этот человек использовал налоговую Форму W-4 2018 года, ему дается срок до 30 марта на подачу новой налоговой Формы W-4. Изменения, которые уменьшают налоговые скидки — учитываемые при определении объема удержания налогов работодателем из заработной платы работников — включают в себя развод, начало второй работы или ребенок, который перестает считаться иждивенцем.

Однако, Уведомление 2018-14 Налогового управления США позволяет наемным работникам использовать налоговую Форму W-4 2018 года, которая была опубликована 28 февраля 2018 года. Если у кого-то случилось изменение уклада жизни уменьшающее его налоговые скидки (учитываемые при определении объема удержания налогов работодателем из заработной платы работников) в начале 2018 года, и этот человек использовал налоговую Форму W-4 2018 года, ему дается срок до 30 марта на подачу новой налоговой Формы W-4. Изменения, которые уменьшают налоговые скидки — учитываемые при определении объема удержания налогов работодателем из заработной платы работников — включают в себя развод, начало второй работы или ребенок, который перестает считаться иждивенцем.

В: Может ли отдел расчета заработной платы или отдел кадров помочь кому-то понять эти изменения налогового законодательства, или объяснить кому-либо как использовать Калькулятор удержания налогов?

О: Налогоплательщики несут ответственность за проверку своего удержания налогов и обязаны сами определять, насколько оно подходит под их личные ситуации. Отделы расчета заработной платы и отделы кадров ответственны только за обработку налоговой Формы W-4. Важно помнить, что люди, работающие в этих кабинетах, не знакомы со всеми аспектами чьего-либо личного финансового положения, и их должность не заключается в предоставлении налоговых консультаций. Наемным работникам с налоговыми вопросами советуется проконсультироваться с доверенным налоговым специалистом.

Отделы расчета заработной платы и отделы кадров ответственны только за обработку налоговой Формы W-4. Важно помнить, что люди, работающие в этих кабинетах, не знакомы со всеми аспектами чьего-либо личного финансового положения, и их должность не заключается в предоставлении налоговых консультаций. Наемным работникам с налоговыми вопросами советуется проконсультироваться с доверенным налоговым специалистом.

В: Имеет ли значение, когда кто-то проверяет их удержание налогов?

О: Чем скорее, тем лучше. Удержание налогов происходит в течение всего года. Наемному работнику, которому необходимо внести поправки в свое удержание налогов, советуется сделать это как можно быстрее, чтобы обеспечить как можно более времени для равномерного удержания налогов на протяжении остатка этого года. Но ожидание до конца года означает, что количество периодов оплаты, во время которых можно внести изменения в налоги, становится меньше, что в свою очередь может оказать большее влияние на каждую зарплату. Кроме того, наемным работникам, которым необходимо представить новую налоговую Форму W-4 чтобы внести поправки в свое удержание налогов, должны иметь в виду, что работодателям потребуется время для внесения изменений. Факторы, которые могут повлиять на то, как быстро вносятся изменения в удержание налогов, включают в себя: как часто оплачиваются наемные работники (например, еженедельно, раз в две недели или ежемесячно), и в какой момент периода оплаты наемный работник представляет налоговую Форму W-4 своему работодателю.

Кроме того, наемным работникам, которым необходимо представить новую налоговую Форму W-4 чтобы внести поправки в свое удержание налогов, должны иметь в виду, что работодателям потребуется время для внесения изменений. Факторы, которые могут повлиять на то, как быстро вносятся изменения в удержание налогов, включают в себя: как часто оплачиваются наемные работники (например, еженедельно, раз в две недели или ежемесячно), и в какой момент периода оплаты наемный работник представляет налоговую Форму W-4 своему работодателю.

В: Что такое таблица удержания налогов?

О: Таблица удержания показывает организациям, предоставляющим услуги по выплате заработной платы и работодателям, какое количество налогов стоит удерживать из заработных плат наемного работника, представляя оклад наемного работника, его семейное положение, и количество налоговых скидок (учитываемых при определении объема удержания налогов работодателем из заработной платы работников) которыми они воспользуются.

В: Что такое налоговая Форма W-4?

О: Это налоговая форма Налогового управления США, отдаваемая наемными работниками их работодателям с целью предоставления информации, которая поможет установить количество федеральных подоходных налогов для удерживания из каждой заработной платы наемного работника. Наемным работникам следует проверять свое удержание налогов каждый раз, когда их личная или финансовая информация меняется. В налоговой Форме W-4 имеются рабочие листы, при помощи которых наемные работники могут внести поправки в их удержание налогов, на основе их личных обстоятельств, таких как например есть ли у них дети или супруг(а) который(ая) тоже имеет работу. Наемным работникам, использовавшим Калькулятор удержания налогов для проверки удержания налогов, не нужно заполнять рабочие листы в налоговой Форме W-4.

Налоговая Форма W-4 относится к удержанию федерального налога наемных работников. Удержание налогов для конкретного штата не входит в эту налоговую форму.

В: Что такое Калькулятор удержания налогов?

О: Калькулятор удержания налогов — инструмент, доступный через IRS.gov и созданный, чтобы помочь наемным работникам определить правильную сумму налогов, удерживаемую их работодателями из заработных плат. Это является более точной альтернативой рабочим листам, которые сопровождают налоговую Форму W-4s. Налоговое управление США обновило Калькулятор удержания налогов чтобы отразить изменения к налоговому законодательству в налоговой реформе «Tax Cuts and Jobs Act», подписанной и принятой в закон в декабре 2017 года. Используя Калькулятор удержания налогов, налогоплательщики сумеют определить, нужно ли им внести поправки в свое удержание и подать новую налоговую Форму W-4 своему работодателю.

В: Почему Налоговое управление США внесло обновления в Калькулятор удержания налогов и в налоговую Форму W-4?

О: Обновления потребовались, чтобы отразить изменения к налоговому законодательству в налоговой реформе «Tax Cuts and Jobs Act», подписанной и принятой в закон в декабре 2017 года. В январе 2018 года, Налоговое управление США опубликовало новые таблицы удержания налогов для того, чтобы работодатели могли внести изменения в свои системы платежных ведомостей. Обновленные таблицы удержания предназначены для работы с существующими налоговыми Формами W-4, которые имеются у наемных работников, но многие налогоплательщики (например, те, у кого есть дети или несколько рабочих мест, и те, кто использовал постатейные вычеты в соответствии с предыдущим законом), подвергаются воздействию нового закона не покрываемому в новых таблицах удержания налога. Таким образом, в феврале 2018 года, Налоговое управление США обновило налоговую Форму W-4 чтобы помочь людям определить, если их работодатель удерживает правильную сумму налогов из их заработных плат.

В январе 2018 года, Налоговое управление США опубликовало новые таблицы удержания налогов для того, чтобы работодатели могли внести изменения в свои системы платежных ведомостей. Обновленные таблицы удержания предназначены для работы с существующими налоговыми Формами W-4, которые имеются у наемных работников, но многие налогоплательщики (например, те, у кого есть дети или несколько рабочих мест, и те, кто использовал постатейные вычеты в соответствии с предыдущим законом), подвергаются воздействию нового закона не покрываемому в новых таблицах удержания налога. Таким образом, в феврале 2018 года, Налоговое управление США обновило налоговую Форму W-4 чтобы помочь людям определить, если их работодатель удерживает правильную сумму налогов из их заработных плат.

В: Собирается ли Налоговое управление США вносить дальнейшие изменения в налоговую Форму W-4 в 2019 году?

О: В 2019 году Налоговое управление США ожидает внесения дальнейших изменений, связанных с удержанием налогов. Налоговое управление США с готовностью будет работать с частными предприятиями и сообществами налоговых и платежных ведомостей для объяснения и реализации этих дополнительных изменений.

Налоговое управление США с готовностью будет работать с частными предприятиями и сообществами налоговых и платежных ведомостей для объяснения и реализации этих дополнительных изменений.

Эти часто задаваемые вопросы не включены в Бюллетень Налогового управления США, и поэтому на них нельзя ссылаться как на законные полномочия. Это означает, что эта информация не может использоваться для поддержки юридического аргумента в судебном деле.

Сколько налогов платит работодатель за сотрудника

Опубликовано: 28. 07. 2021

Орієнтовний час читання: 1 хвилина

Налоги для работодателя — 2021: во сколько обходится сотрудник

Как мы уже писали, с 1 сентября в Украине повысился размер минимальной заработной платы – теперь он составляет 5000 гривен (Закон о внесении изменений в Закон “О Государственном бюджете Украины на 2020 год” (реестр. № 3963).

№ 3963).

Повышение размера минимальной зарплаты имеет прямое влияние на уровень налоговой нагрузки – и на работодателя, и на сотрудника. Величина минимальной зарплаты совершенно не означает, что именно эту сумму сотрудник получает на руки, поскольку два из трех видов налогов удерживаются именно из нее.

Уровень налогов за сотрудника – точные цифры

Ситуация: работник оформлен и получает ставку 5000 грн.

Налоги, которые должны быть выплачены:

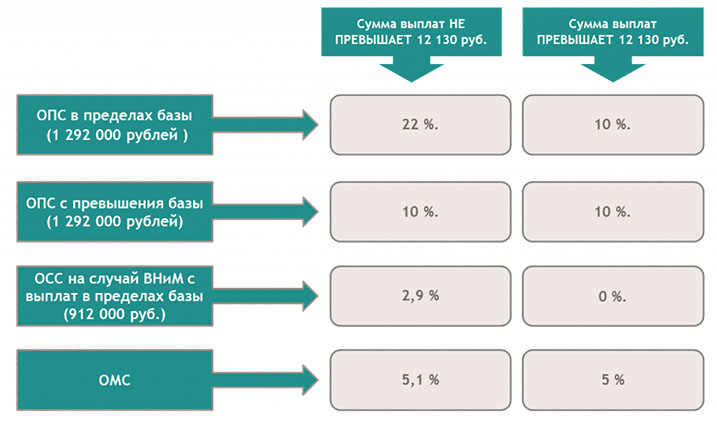

- НДФЛ 18% – 900 грн

- ЕСВ – 1100 грн

- Военный сбор 1,5% – 75 грн

При этом НДФЛ и военный сбор удерживаются из ставки работника, ЕСВ платит работодатель.

Таким образом, работа сотрудника на минимальной ставке обходится работодателю в 6100 грн/месяц. На руки сотрудник получает 4025 грн/месяц.

Общая сумма налогов составляет 2075 грн/месяц.

Обратите внимание на наши услуги 🤗

Оцените статью, плиз Сколько налогов платит работодатель за сотрудника

Налоги для работодателя — 2021: во сколько обходится сотрудник Как мы уже писали, с 1 сентября в Украине повысился размер минимальной заработной платы – теперь он составляет 5000 гривен (Закон о внесении изменений в Закон “О Государственном бюджете Украины на 2020 год” (реестр. № 3963). Повышение размера минимальной зарплаты имеет прямое влияние на уровень налоговой нагрузки – […]

№ 3963). Повышение размера минимальной зарплаты имеет прямое влияние на уровень налоговой нагрузки – […]

Налог на доходы физических лиц

| Данный налог является совместным налогом, распределяемым между центральным и местным правительствами. | Уплата данного налога регулируется управлениями по местным налогам. |

Взимание налога на доходы физических лиц в настоящее время регулируется Законом КНР «О налоге на доходы физических лиц» в редакции от 31.08.2018 и Нормами и правилами применения Закона КНР «О налоге на доходы физических лиц» в редакции от 18. 12.2018 (последние изменения в данных документах вступили в силу с 01.01.2019).

12.2018 (последние изменения в данных документах вступили в силу с 01.01.2019).

Плательщиками налога на доходы физических лиц являются следующие физические лица:

- Граждане КНР или иностранные граждане, постоянно проживающие на территории КНР 183 и более дней в году. Данные лица должны выплачивать налог на доходы физических лиц в отношении дохода, полученного на территории КНР и из-за рубежа. Следует заметить, что в соответствии со ст.6 Подробных правил применения Закона КНР «О налоге на доходы физических лиц» иностранные граждане, проживающие в КНР в течение от 1 до 5 лет, освобождены от уплаты налога на доходы, полученные за рубежом. Данные доходы подлежат декларированию и уплате налога начиная с шестого года проживания в КНР в случае если иностранный гражданин в течение данного года не потерял статус налогового резидента в КНР.

- Иностранные граждане, не являющиеся налоговыми резидентами КНР и находящиеся в КНР менее 1 года. Данные лица выплачивают налог на доходы физических лиц в отношении дохода, полученного на территории КНР.

Вне зависимости от места фактической выплаты, к доходам, полученным на территории КНР относятся:

- доход, полученный в результате предоставления на территории КНР трудовых услуг в соответствии в связи с наймом на работу, приемом на должность, соглашением и др.

- доход, полученный в результате сдачи в аренду имущества для использования арендатором на территории КНР;

- доход, полученный от передачи (продажи) недвижимого имущества, прав пользования землей или иного имущества на территории КНР

- доход, полученный от разрешения на использование на территории КНР патентных прав;

- доход в виде дивидендов, процентов и роялти, полученных от компаний, предприятий, иных экономических организаций или физических лиц из КНР

Налог на доходы физических лиц применяется к различным видам доходов, в отношении которых действует различная применяемая ставка налога. Законом выделяется различный порядок налогообложения следующих видов доходов физического лица:

- оплата труда

- доход от индивидуальной предпринимательской деятельности и подряда

- гонорары

- доход от предоставления трудовых услуг

- доход от предоставления права использования патентных прав (роялти), аренды имущества

- доход от передачи имущества

- доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Оплата труда

Оплата труда (полученная заработная плата, оклад, премии, годовые бонусы, участие в прибыли предприятия, субсидии и компенсации и иные виды дохода, полученные в результате найма на работу или занятия должности) облагается по прогрессивной шкале ставок от 3% до 45% за вычетом минимального необлагаемого налогом минимума. В настоящее время сумма минимального необлагаемого налогом минимума для граждан КНР и граждан иностранного государства составляет 5 000 юаней.

В настоящее время сумма минимального необлагаемого налогом минимума для граждан КНР и граждан иностранного государства составляет 5 000 юаней.

Таким образом, формула расчета налогооблагаемого дохода за месяц выглядит следующим образом:

Налогооблагаемый доход за месяц = размер оплаты труда за месяц — необлагаемый налогом минимум

Формула расчета НДФЛ к уплате:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х Применяемая ставка налога

Ставки НДФЛ в отношении оплаты труда:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога |

| менее 3 000 юаней | 3% |

| от 3 001 до 12 000 юаней | 10% |

| от 12 001 до 25 000 юаней | 20% |

| от 25 001 до 35 000 юаней | 25% |

| от 35 001 до 55 000 юаней | 30% |

| от 55 001 до 80 000 юаней | 35% |

| 80 001 юаней и выше | 45% |

Чтобы рассчитать сумму налога на доходы физических лиц, можно воспользоваться таблицей для расчета налога, содержащей т. н. «суммы для быстрого исчисления». Ниже приведены таблица сумм быстрого исчисления и соответствующая формула расчета НДФЛ:

н. «суммы для быстрого исчисления». Ниже приведены таблица сумм быстрого исчисления и соответствующая формула расчета НДФЛ:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога | Сумма для быстрого исчисления (юани) |

| менее 3 000 юаней | 3% | 0 |

| от 3 001 до 12 000 юаней | 10% | 2 520 |

| от 12 001 до 25 000 юаней | 20% | 16 920 |

| от 25 001 до 35 000 юаней | 25% | 31 920 |

| от 35 001 до 55 000 юаней | 30% | 52 920 |

| от 55 001 до 80 000 юаней | 35% | 85 920 |

| 80 001 юаней и выше | 45% | 181 920 |

Ставка налога

Формула расчета НДФЛ к уплате с использованием суммы для быстрого исчисления:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х применяемая ставка налога — вычитаемая сумма для быстрого исчисления

Доход от индивидуальной предпринимательской деятельности и подряда

Доход от индивидуальной предпринимательской деятельности и подряда облагается по прогрессивной шкале ставок от 5% до 35%.

Гонорары

Гонорары (доход физического лица от публикации в книгах и периодических изданиях) подлежат налогообложению по ставке в размере 20% на сумму гонорара, после производится вычет 30% от суммы налога к выплате.

В случае если сумма гонорара не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма гонорара более 4 000 юаней, вычитается 20% от полученного гонорара.

Доход от предоставления трудовых услуг

Доход от предоставления трудовых услуг (доход, полученный физическим лицом в сфере проектирования, монтажа, медицины, юридических и бухгалтерских услуг, консультационных услуг, рекламы, перевода, аудио- и видеозаписи, технических, посреднических, агентских услуг и др.) подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода не превышает 4 000 юаней, применяется вычет в размере 800 юаней.В случае если единовременная сумма дохода составляет более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

В случае если сумма дохода от единовременного оказания трудовых услуг завышена, допускается довзыскание НДФЛ с учетом отдельно установленных требований налогового законодательства.

Доход от предоставления права использования патентных прав (роялти), аренды имущества

Доход от предоставления права использования патентных прав (роялти), аренды подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода от предоставления права использования патентных прав, аренды имущества не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма дохода более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

Доход от передачи имущества

Доход от передачи имущества подлежит налогообложению по ставке в размере 20% на сумму дохода.

Налогооблагаемой суммой дохода при передаче имущества считается разность полученного дохода и первоначальной стоимости приобретения имущества, включая рационально обоснованные расходы.

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею и прочих видов дохода подлежит налогообложению по ставке в размере 20% на сумму дохода. При расчете налогооблагаемой суммы данных видов дохода единовременный вычет не применяется.

Освобождение от уплаты НДФЛ

В отношении следующих видов доходов НДФЛ не взимается:

- Премии за достижения в сфере науки, образования, техники, культуры, здравоохранения, спорта, охраны окружающей среды, присужденные народными правительствами не ниже провинциального уровня, министерствами (ведомствами) Государственного Совета КНР, подразделением Народно-освободительной армии КНР не ниже уровня дивизии, а также иностранными и международными организациями.

- Доход от процентов по ценным бумагам государственного займа и другим ценным бумагам, выпущенным государством.

- Субсидии и компенсации, выплачиваемые государством в едином порядке.

- Пособия по социальному обеспечению, пособия по потере кормильца, материальная помощь пострадавшим от бедствий.

- Страховые возмещения.

- Подъемные пособия, пособия при уходе в отставку или демобилизации кадровых служащих и рядовых военнослужащих вооруженных сил.

- Пособия на переезд, пенсии, материальная помощь, выплачиваемые государством в едином порядке кадровым работникам, рабочим и служащим.

- Доходы дипломатических представителей, консульских работников и других сотрудников иностранных посольств и консульских служб в Китае, на которых в соответствии с законодательством КНР распространяется льготный налоговый режим.

- Доходы, освобождаемые от налогообложения согласно международным соглашениям, одним из участников которых является правительство КНР, и в соответствии с подписанными им соглашениями.

Сроки уплаты налога

Компании обязаны удерживать из зарплаты своих работников и уплачивать в бюджет налог на доходы физических лиц, выплачиваемых работникам, поскольку при регистрации в налоговых органах компании получают статус налогового агента. Периодичность уплаты налога на доходы физических лиц – ежемесячная. Налог подлежит перечислению в течение 15 дней с окончания предыдущего месяца.

Периодичность уплаты налога на доходы физических лиц – ежемесячная. Налог подлежит перечислению в течение 15 дней с окончания предыдущего месяца.

НДФЛ на доходы от индивидуальной предпринимательской деятельности и подряда и доходы от трудовых услуг предварительно перечисляется ежемесячно в течение 15 дней после окончания месяца. После окончания налогового года в течение 3 месяцев производится окончательный расчет суммы налога и доплачивается или возвращается излишне уплаченная сумма налога.

Я являюсь резидентом РФ, но работаю за рубежом | ФНС России

Содержание страницыНалогообложение доходов физических лиц не зависит от гражданства этих лиц, а зависит от их налогового статуса и от вида полученного ими дохода.

Итак, налоговыми резидентами Российской Федерации в календарном году признаются лица, которые в течение этого года находятся в России не менее 183 дней.

Эти лица подлежат обложению НДФЛ по всем полученным ими доходам, независимо

от их источника. К началу страницы

К началу страницы

Если гражданин работает за рубежом, но при этом является налоговым резидентом РФ, то с полученного им дохода от этой работы он обязан самостоятельно исчислить и уплатить НДФЛ, а также представить декларацию по НДФЛ (форма 3-НДФЛ) в налоговый орган по месту своего жительства не позднее 30 апреля следующего года (ст. 228, 229 НК РФ).

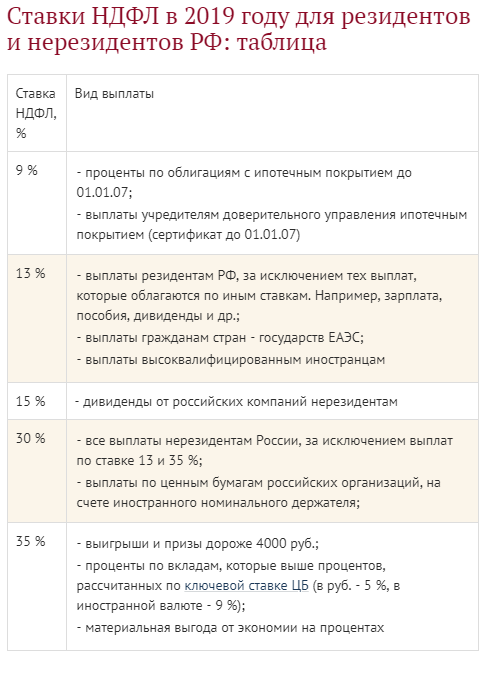

Указанный доход подлежит обложению НДФЛ по ставке 13% (ст. 224 НК РФ).

Налог на зарплату в Украине 2021: Обзор, ставки

Всего в Украине непосредственно из самой заработной платы вычитаются два налога, еще один платится работодателем

В Украине принято разделять получаемую зарплату на две суммы – «грязные» деньги и «чистые». Первое понятие обозначает зарплату, с которой еще не уплачены налоги.

Всего в Украине непосредственно из самой заработной платы вычитаются два налога – налог на доходы физических лиц (НДФЛ) и военный сбор. Их ставки составляют 18% и 1,5% соответственно. Также работодатель обязан платить за работника единый социальный взнос – 22% от суммы заработной платы (или 8,41% если работник – лицо с инвалидностью).

Также работодатель обязан платить за работника единый социальный взнос – 22% от суммы заработной платы (или 8,41% если работник – лицо с инвалидностью).

Налог на зарплату под названием НДФЛ удерживается из заработной платы по ставке 18% (п. 167.1 НКУ). При этом снизить НДФЛ можно с помощью налоговой социальной льготы — это та сумма, которая уменьшает базу налогообложения НДФЛ при начислении заработной платы. НСЛ устанавливается в размере, равном 50% размера прожиточного минимума для трудоспособного лица (в расчете на месяц), установленного законом на 1 января отчетного налогового года (пп. 169.1.1 НКУ).

НСЛ применяется к доходу в виде зарплаты, начисленного в пользу налогоплательщика в течение отчетного налогового месяца, если размер такого дохода не превышает сумму, равную размеру месячного прожиточного минимума, действующего для трудоспособного лица по состоянию на 1 января отчетного налогового года,

Военный сбор появился в Украине с 2014 года. Его ставка всегда составляет 1,5%. Эту сумму как-то снизить невозможно. Как и НДФЛ, военный сбор взимается с полной суммы заработной платы. Вместе эти два налога составляют обязательные к уплате налоги с зарплаты — в том числе и с минимальной зарплаты.

Его ставка всегда составляет 1,5%. Эту сумму как-то снизить невозможно. Как и НДФЛ, военный сбор взимается с полной суммы заработной платы. Вместе эти два налога составляют обязательные к уплате налоги с зарплаты — в том числе и с минимальной зарплаты.

Выплата единого социального взноса за каждого наемного работника целиком и полность ложится на плечи работодателя. Строго говоря, ЕСВ вообще-то налогом не считается, а является страховым платежом, так как практически это обязательный платеж в систему общеобязательного государственного социального страхования.

Важно помнить, что ЕСВ не вычитается из зарплаты, а начисляется отдельно и уплачивается за счет работодателя (предприятия, ФЛП) и является его расходами, а не расходами сотрудника. Соответственно, на сумму зарплаты в итоге он не влияет.

Что в итогеВ целом, именно такая ситуация с уплатой налога на зарплату в Украине часто приводит к возникновению «теневой занятости» — когда работодатели, желая сэкономить на налогах, оформляют сотрудника на работу на зарплату по документам меньшую, чем в реальности, а разницу выдают в «конверте», или же вовсе не оформляют сотрудника документально. Не пугают даже введенные с 2021 года грандиозные штрафы за такие нарушения.

Не пугают даже введенные с 2021 года грандиозные штрафы за такие нарушения.

В общем-то это не мудрено – например, сотрудник с зарплатой в минимальные 6 тысяч гривен и премией в 3 тысячи гривен при полной уплате ЕСВ и других налогов обойдется предприятию не в 9 тысяч гривен – а чуть ли не в 10,5 тысяч.

Ранее мы рассказывали о том, как можно вернуть переплаченные государству налоги.

В Италии – новый налог на зарплаты. Теперь в Серию А легче заманить топов — ДжанлукаЛападула — Блоги

Летом 2018-го «Ювентус» взорвал рынок трансфером Криштиану Роналду, побив сразу два рекорда. 100 миллионов евро – самая дорогая покупка в истории Серии А, 31 миллион евро в год – самая большая зарплата в чемпионате Италии.

В прошлом сезоне Криш заработал в 4,4 раза больше, чем второй среди самых высокооплачиваемых игроков «Юве» – Пауло Дибала (7 млн евро). Доход Роналду превзошел зарплатные ведомости девяти клубов Серии А, среди которых попавшая в Лигу чемпионов «Аталанта» (27 млн евро). Но 31 миллион – это чистая зарплата португальца. «Ювентусу» он обходится намного дороже.

Но 31 миллион – это чистая зарплата португальца. «Ювентусу» он обходится намного дороже.

Подоходный налог в Италии для физических лиц, которые получают свыше 75 тысяч евро в год, – 43%. Каждый год «Юве» выделяет из бюджета 54,4 миллиона евро на оплату игры Криштиану. Невероятная сумма – только три итальянских клуба («Ювентус», «Лацио» и совсем недавно «Интер») тратили больше на приобретение футболиста.

Однако клубам из других топ-чемпионатов содержать Роналду было бы еще сложнее. Подоходный налог в Испании – 52%, в Германии – 47,5%, в Англии и Франции – 45%. В Италии самые выгодные условия среди первенств большой пятерки, а с 2020 года у местных клубов появится дополнительный козырь. В налоговой системе произошли изменения, после которых привлекать топовых футболистов будет еще легче.

29 июня был принят (158 голосов за в Сенате, 270 – в Палате депутатов) Декрет о росте, согласно которому подоходным налогом облагается только 50% суммы заработка профессиональных спортсменов, приезжающих в Италию из-за рубежа.

По словам создателей закона, который стал носить имя легендарного британского футболиста, он был задуман для привлечения высокооплачиваемых международных руководителей, медиков и ученых. До 2005-го зарубежные граждане, которые жили на территории Испании более 183 дней в год, считались налоговыми резидентами – для них налог составлял от 15% до 43% в зависимости от уровня дохода.

Новый закон предполагал фиксированную ставку в 24%, а доходы, полученные за пределами Испании, налогами не облагались. Этим, в первую очередь, воспользовались футбольные клубы, которые могли приглашать игроков на выгодных условиях. Самым громким трансфером Ла Лиги тогда был переход Дэвида Бекхэма из «Манчестер Юнайтед» в «Реал» – неофициально закон был назван в его честь.

72% тех, кто воспользовался новыми правилами, были футболистами, сообщала Marca. За пять лет в Испанию переехали Криштиану Роналду, Златан Ибрагимович, Кака, Карим Бензема, Арьен Роббен, Уэсли Снайдер, Клаас-Ян Хунтелар, Робиньо и другие звезды. «Реал», подписав Роналду за 94 миллиона евро, побил трансферный рекорд Ла Лиги. Его зарплата в Мадриде (в первый сезон Криштиану получал около 10,5 млн евро) стоила бы клубам АПЛ на 5 миллионов в год больше, чем «Реалу».

«Реал», подписав Роналду за 94 миллиона евро, побил трансферный рекорд Ла Лиги. Его зарплата в Мадриде (в первый сезон Криштиану получал около 10,5 млн евро) стоила бы клубам АПЛ на 5 миллионов в год больше, чем «Реалу».

«Закон Бекхэма» в первоначальном виде действовал по отношению к спортсменам до 2010-го. Узнав о его отмене, президенты главных клубов страны угрожали забастовкой. «Это конец чемпионата звезд, – говорил вице-президент Лиги Хавьер Тебас. – Через несколько лет Ла Лига станет средненьким турниром, потому что лучшие игроки мира не будут к нам ехать».

Все оказалось не так пессимистично. За девять лет с момента отмены «Закона Бекхэма» в Испании четыре раза обновлялся трансферный рекорд, а испанские клубы шесть раз выиграли Лигу чемпионов.

В первой версии Декрета о росте «Наполи» оказывался в огромном выигрышеЗаконопроект Декрета о росте появился в конце апреля. В нем сообщалось об изменениях в системе налогов для тех, кто приезжает работать в Италию после как минимум двух лет за пределами страны. Речь шла как об итальянцах, так и о гражданах других стран.

Речь шла как об итальянцах, так и о гражданах других стран.

Согласно законопроекту, налогом облагались только 30% грязной зарплаты. А для тех, кто переезжал в южные регионы (Абруццо, Молизе, Кампанию, Пулью, Базиликату, Калабрию, Сардинию и Сицилию), – всего 10%.

Цель реформы – вернуть в страну итальянцев, которые выехали за ее пределы, а также привлечь иностранных специалистов за счет налоговой выгоды. Особые привилегии получали компании с юга Италии, который считается неблагополучным и непривлекательным для зарубежных специалистов.

Неаполь – центр Кампании, и если бы закон приняли в первоначальном виде, «Наполи» оказался бы в очень большом выигрыше. В качестве примера рассмотрим ситуацию с Хамесом Родригесом, которого «Наполи» хочет подписать до закрытия трансферного окна. По информации Sky Sport Italia, клуб договорился с колумбийцем о зарплате в 6,5 миллионов евро. По старым правилам «грязными» Хамес обходился бы «Наполи» в 11,4 миллиона евро в год. С подоходным налогом на 10% зарплаты эта сумма составила бы всего 6,9 млн.

С подоходным налогом на 10% зарплаты эта сумма составила бы всего 6,9 млн.

В финальной версии закона 30% и 10% применимы к представителям других профессий, но не к спортсменам. Для них ввели специальную норму – налогами облагаются 50% зарплаты.

Новые правила – самые выгодные в топ-чемпионатахСайт Calcio e Finanza цитирует Антонио Томассини и Антонио Лонго, адвокатов международного агенства DLA Piper, которое в конце июля провело в Милане семинар, посвященный значимости Декрет о росте для футбола. Они в один голос утверждают, что новые правила – это настоящая бомба, которая приведет к революции кальчо.

Декрет о росте будет применим к контрактам, которые подписаны летом 2019-го, но только начиная с сезона 2020/21. Например, сумма, которую «Интер» платит по контракту Антонио Конте, снизится на 4,7 млн евро.

Что касается доходов за пределами Италии, то на них налоги не распространяются – достаточно заплатить взнос в 100 тысяч евро в год. Простой способ избежать проблем с налоговой, которые регулярно возникают у футболистов в Испании, – там после отмены «Закон Бекхэма» игроки вынуждены платить налоги и за прибыль, полученную по спонсорским контрактам, которые заключены в других странах. Из-за этого имиджевые сделки прячут через офшорные компании, что стало причиной массовых исков.

Простой способ избежать проблем с налоговой, которые регулярно возникают у футболистов в Испании, – там после отмены «Закон Бекхэма» игроки вынуждены платить налоги и за прибыль, полученную по спонсорским контрактам, которые заключены в других странах. Из-за этого имиджевые сделки прячут через офшорные компании, что стало причиной массовых исков.

«Это самый интересный вариант с налогами среди топовых европейских чемпионатов», – говорит Томассини. «После таких изменений многие профессиональные спортсмены станут более доступными для итальянских клубов, – считает Лонго. – Новый закон исключительно положительно скажется на финансовой ситуации, которая сейчас очень важна в связи с действием ФФП».

***

Если бы «Ювентус» взял Роналду этим летом, а не прошлым, то во втором сезоне сэкономил бы на его зарплате почти 15 миллионов евро. Как раз хватило бы на оклад еще одной звезде.

Фото: Gettyimages.ru/Thananuwat Srirasant, Carlos Alvarez; globallookpress.com/Davide Pischettola/ZUMAPRESS. com

com

подоходный, транспортный, на недвижимость и другие

Налоги в Финляндии являются весьма высокими. Финляндия отличается высоким уровнем жизни, приличными зарплатами и достаточно совершенной налоговой системой. Размер налогового взноса напрямую зависит от уровня получаемой заработной платы. В Финляндии платить налоги обязаны все: как граждане этой страны, так и нерезиденты.

Памятник в центральной части Хельсинки

Содержание материала

Классификация

Основную часть казны Финляндии составляют именно налоговые платежи с населения. В этой стране их разделяют на такие категории, как:

- Косвенные.

- Прямые.

Прямые налоги состоят из:

- Корпоративного налога.

- Налога на доход с капитала.

- Подоходного налога.

- На имущество.

График сравнения различных финских налогов с другими странами Европы

Косвенные налоги составляют такие отчисления, как:

- На добавленную стоимость.

- Таможенная пошлина.

- Налоги на социальные нужды.

- Акцизный сбор.

Корпоративный налог

Корпоративные отчисления представляют собой выплаты с прибыли предприятия. Его уплачивают лишь юридические лица, то есть предприниматели, имеющие собственный бизнес.

Но для того чтобы платить корпоративный налог, предприятие должно находиться в статусе акционерного общества, фонда или кооператива. Другими словами, плательщик должен обладать статусом отдельного налогоплательщика. Размер налога равняется 26 процентам с ежегодной прибыли организации.

Отчисления с суммы капитала

Доход с капитала платится частными предпринимателями, обладающими более мелким бизнесом.

Разница корпоративного налога и дохода с капитала состоит в том, что корпоративный платят только компании с определённым статусом, а доход с капитала распространяется на всех остальных предпринимателей. Для таких предприятий существует два обязательных налога:

- В размере 18 процентов.

Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год.

Эта сумма рассчитывается исходя из суммарной стоимости активов предприятия. Таким образом, если общая стоимость активов организации равна 1000 евро, то предприниматель обязан заплатить 180 евро в год. - В размере 28 процентов. Это налог с годового дохода или оборота предприятия.

Подоходный налог

Подоходный налог обязаны платить все, кто получает заработную плату, то есть являются наёмными работниками. Он входит в трудовой доход. Другими словами, подоходный налог является одним их общеобязательных отчислений. В подоходный налог включается церковный налог и платежи на обязательную медицинскую страховку.

Сравнение величины подоходного налога в Финляндии и России

Размер подоходного налога напрямую зависит от уровня зарплаты. Чем выше оплата труда, тем соответственно выше будет налог. Минимальная налоговая ставка подоходного налога составляет 6 процентов, а максимальная равна 31 проценту.

Если годовая оплата труда менее 16 тысяч евро, то гражданин Финляндии не платит налог. Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если заработная плата гражданина или нерезидента этого государства составляет более 16 тысяч, но менее 24 тысяч, то налогоплательщик обязан отчислять в государственную казну 6 процентов от своей заработной платы. При оплате труда свыше 24 тысяч, но менее 39 600, человек платит 17 процентов.

Если сумма оплаты труда свыше 39 600, но менее 71 300 евро, налог равняется 21.4 процента от общей суммы зарплаты. При зарплате от 71 300 евро до 100 тысяч, налог равняется 29.7 процента.

Сравнение зарплаты в Финляндии по различным специальностям

Если человек зарабатывает более 100 тысяч, то ему необходимо будет заплатить в казну 31.7 процента.

Отчисления на имущество

Многих иностранцев, желающих приобрести недвижимость на территории Финляндии, интересует, какие налоги при покупке имущества необходимо будет платить. Налог на приобретение имущества существует. При покупке имущества потребуется заплатить налог на недвижимость в Финляндии от 0.30 до 0. 75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости.

75 процента от общей стоимости имущества. Размер налога на имущества напрямую зависит от места расположения приобретаемой недвижимости.

Если приобретается земельный участок, то потребуется внести в государственную казну от 0.6 до 1.30 процента от общей стоимости земли.

На добавленную стоимость

Налог на добавленную стоимость, именуемый НДС, необходимо оплачивать ежемесячно. Основной ставкой является размер налога, составляющий 22 процента. 17 процентов взимается с пользования продовольственными товарами, 8 процентов отходит на развитие транспортной системы, изобретение печатной продукции, медикаментов, на средства массовой информации и т. п. Все отчисления производятся из заработных плат.

Отчисления в социальные фонды

Социальные фонды представлены такими организациями, как:

- Социальное страхование населения. Размер этого налога 2 процента.

- Служба занятости и безработицы. Размер 0.60 процента.

- Медицинское страхование и обслуживание.

- Пенсионное страхование. Его размер равен 5.15 процента.

Сравнение финской пенсии с другими странами

Отчисления в социальные фонды осуществляется только работодателями и предпринимателями.

Налогообложение на сезонных работах

Страна является лидером среди стран по количеству мигрантов, приезжающих работать в Финляндию на сезонных работах. Соответственно, иностранные представители также обязаны платить налоги в государственную казну.

Иностранцы, прибывшие работать на сезонные работы, платят налоги по одной из систем. Их всего две:

- Упрощённая.

- Прогрессивная.

Упрощённая система налогообложения в Финляндии характеризуется единой выплатой в размере 35 процентов от заработной платы. Это подоходный налог. По такой системе платят более 85 процентов всех работающих мигрантов. Платить налог в таком размере могут лишь работники, приехавшие по рабочей визе категории С. Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Для мигрантов, работающих непосредственно на сезонных работах, существует единый налог. Он равен 510 долларам или 17 долларам каждый день.

Если 35 процентов от зарплаты превышает сумму в 510 долларов, то он обязан платить именно высчитываемый процент. Например: если зарплата иностранца равна 1500 евро, то он обязан платить 525 евро в месяц. Но если зарплата 1400, то платить он уже будет не 490 евро, а 510, то есть фиксированную сумму.

Прогрессивная система подходит лишь тем мигрантам, которые работают по длительному контракту, срок которого составляет более шести месяцев. Размер налога зависит от уровня заработной платы. Такие мигранты платят налоги наравне со всеми гражданами Финляндии. Платить обязаны все мигранты, независимо от рода их деятельности.

Но если мигранты работают на сезонных работах, то к общему списку, они должны платить ещё налог на сезонную работу. Его размер колеблется от уровня оплаты труда и колеблется от 2 до 10 процентов в год.

Налог на наследство

В Финляндии, как и в другой цивилизованной стране, присутствует налог на дарение. Налог напрямую зависит от степени родства и суммы наследства. Так, ближайшие родственники платят от 7 до 13 процентов. Дальние родственники должны оплачивать от 7 до 30 процентов.

Так, если наследниками являются родители, внуки, дети, муж или жена, то они платят 10 процентов от суммы наследства или дарения. Но это только в том случае, если сумма наследства не превышает 40 тысяч.

Если сумма выше этого показателя, но меньше 60 тысяч, то наследники обязаны заплатить 13 процентов. При наследстве более 60 тысяч, налог составляет 16 процентов. Для родственников второй очереди все налоговые ставки автоматически удваиваются при превышении суммы в 60 тысяч евро.

Квитанция оплаты коммунальных платежей

Налоговая система Финляндии является безупречной. Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 – 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Многие согласятся, что именно в этой стране, самые высокие налоги. В среднем гражданин Финляндии каждый месяц отчисляет из своей заработной платы около 36 процентов. Для иностранных граждан сумма налоговых платежей равняется 35 – 40 процентов. Все граждане Финляндии получают заработную плату уже с вычетом налогов. Работодатель обязан самостоятельно внести за своего наёмного работника все платежи в бюджет.

Поделиться записью:

Автор:

Журналист, редактор, благодаря которому на сайт выкладывается наибольшая часть материалов. Окончил ММУ (Московский Международный Университет) по специальности журналистика в 2009 году.

Окончил ММУ (Московский Международный Университет) по специальности журналистика в 2009 году.

Общие сведения о налогах на заработную плату и о том, кто их платит

По данным Министерства финансов США, налоги на заработную плату составили 38,3% федеральных налоговых поступлений в 2020 финансовом году. Это 1,31 триллиона долларов из 3,42 триллиона долларов. Эти налоги поступают из заработной платы, окладов и чаевых, которые выплачиваются сотрудникам, и правительство использует их для финансирования социального обеспечения и медицинской помощи. Работодатели удерживают налог с заработной платы от имени своих сотрудников и платят его напрямую государству. Если вы внимательно посмотрите на отчет о прибылях и убытках, вы увидите, что налоги на заработную плату серьезно сокращают вашу зарплату. Но финансовый консультант может изучить ваши налоги на заработную плату и помочь вам достичь ваших финансовых целей.

Если вы внимательно посмотрите на отчет о прибылях и убытках, вы увидите, что налоги на заработную плату серьезно сокращают вашу зарплату. Но финансовый консультант может изучить ваши налоги на заработную плату и помочь вам достичь ваших финансовых целей.

Ознакомьтесь с нашим калькулятором подоходного налога.

A Определение налога на заработную плату Налоги на заработную плату являются одной из причин, по которой получаемая вами зарплата отличается от вашей зарплаты. Если ваши взносы на медицинское страхование и пенсионные сбережения автоматически вычитаются из вашей зарплаты, то эти отчисления (в сочетании с налогами на заработную плату) могут привести к тому, что зарплаты будут намного ниже того, что вы получили бы в противном случае.Когда вы начинаете новую работу и заполняете форму удержания налога W-4, ваш работодатель начинает вычитать из вашего заработка налоги штата и федеральные налоги на заработную плату для оплаты социального обеспечения и медицинской помощи.

Налоги на социальное обеспечение начались в 1937 году со скромной ставки в 2%. Налоги на медицинское страхование по программе Medicare не взимались до 1966 года и составляли 0,7%. С тех пор ставки, конечно, выросли, поскольку повышение ставок налогов на социальное обеспечение опережает рост налогов на страхование больниц по программе Medicare.

В 2020 году налоги на заработную плату применяются только к первым 137 700 долларам дохода, а в 2021 году они будут применяться к первым 142 800 долларам США.Ограничение дохода по налогу на заработную плату заставило некоторых критиковать налог на заработную плату. Те, кто хочет реформировать налог на заработную плату, называют его регрессивным налогом, который не требует от богатых платить больше.

В трудные экономические времена, такие как Великая рецессия, Конгресс снижает налоги на заработную плату, чтобы дать американцам небольшую дополнительную заработную плату. Недавно президент Трамп разрешил работодателям временно приостановить удержание и уплату налогов на заработную плату, чтобы предложить помощь в связи с COVID-19. Когда такие сокращения истекают, это возобновляет дебаты о том, как работают налоги на заработную плату.Избранный президент Байден предложил повысить предел дохода по налогам на заработную плату.

Когда такие сокращения истекают, это возобновляет дебаты о том, как работают налоги на заработную плату.Избранный президент Байден предложил повысить предел дохода по налогам на заработную плату.

Связанная статья: Контрольный список для налоговой подготовки

Налог на заработную плату работодателяРаботодатели платят часть некоторых налогов на заработную плату своих сотрудников. Вот почему, если вы превратитесь из другого сотрудника в самостоятельную работу, ваши налоговые обязательства по заработной плате увеличатся вдвое. Это то, на что стоит выделить бюджет, если вы думаете о том, чтобы заняться самозанятостью.

До 1989 года ставка налога для самозанятых была меньше, чем комбинированная ставка налога на работодателей и наемных работников.Однако те дни прошли. IRS недавно объявило, что будет принимать жесткие меры в отношении работодателей, которые не собирают достаточно денег в виде налогов на фонд заработной платы. Если вы владелец бизнеса, примите к сведению.

Если вы владелец бизнеса, примите к сведению.

Под общим термином «налоги на заработную плату» работодатели обязаны удерживать подоходный налог штата и федеральный подоходный налог из заработка своих сотрудников, а также налоги на социальное обеспечение и медицинское обслуживание. Эти два последних налога известны как налоги FICA в честь Федерального закона о страховых взносах. Федеральные налоги на заработную плату одинаковы для разных штатов, в то время как налоги на заработную плату штата варьируются в зависимости от ставок подоходного налога в каждом штате.

Часть налогов на заработную плату, которую работодатель удерживает от имени работника, является обязательствами для целей бухгалтерского учета. Работодатель играет роль агента правительства, собирая налоги с сотрудников и перечисляя их правительству штата и федеральному правительству. Однако соответствующая доля налогов FICA, которую платит работодатель, считается коммерческими расходами, а не обязательством. Поскольку это коммерческие расходы, их можно списать во время уплаты налогов.

Поскольку это коммерческие расходы, их можно списать во время уплаты налогов.

Статья по теме: Самые низкие налоги в Америке

Ставки налога на заработную платуТекущая ставка налога на социальное обеспечение — 6.2% для работодателя и 6,2% для работника, всего 12,4%. Текущая ставка Medicare составляет 1,45% для работодателя и 1,45% для работника, что в сумме составляет 2,9%. Это означает, что комбинированные налоговые ставки FICA на 2020 год составляют 7,65% для работодателей и 7,65% для сотрудников, в результате чего общая сумма составит 15,3%.

В недавнем отчете Бюджетного управления Конгресса говорится, что повышение налогов на фонд социального обеспечения необходимо для повышения платежеспособности Доверительного фонда социального обеспечения. Как уже говорилось, повышение максимального налогооблагаемого дохода может быть дополнением или альтернативой повышению ставок налога на заработную плату.

С 2013 года люди с высоким доходом должны были платить небольшую дополнительную сумму налога на заработную плату в рамках программы Medicare в соответствии с положениями Закона о доступном медицинском обслуживании. Этот дополнительный налог на Medicare добавляет 0,9% к оплачиваемой работникам части налога на заработную плату сверх определенного порога дохода.

Для одиночных файловых систем этот порог составляет 200 000 долларов. Для супружеских пар, подающих совместную регистрацию, порог дохода составляет 250 000 долларов. Жениться отдельно? Ваш порог дохода составляет 125 000 долларов США. Скажем, вы подающий-одиночка. Первые 200000 долларов вашей зарплаты будут облагаться стандартным 1.45% оплачиваемый работником налог на Medicare. Тогда каждый доллар выше 200 000 долларов будет облагаться налогом по ставке 2,35% (1,45 + 0,9 = 2,35).

Итог Налоги на заработную плату уменьшают получаемую вами зарплату. Но поскольку они вычитаются из вашего заработка, вам не придется платить огромные налоги один раз в год. Это может упростить управление вашими деньгами и даже может привести к возмещению налогов после уплаты налогов. Вот почему важно правильно заполнить форму удержания налога W-4, когда вы начинаете новую работу, и обновлять ее по мере необходимости, поскольку это определяет, сколько ваш работодатель удерживает из вашей зарплаты.

Это может упростить управление вашими деньгами и даже может привести к возмещению налогов после уплаты налогов. Вот почему важно правильно заполнить форму удержания налога W-4, когда вы начинаете новую работу, и обновлять ее по мере необходимости, поскольку это определяет, сколько ваш работодатель удерживает из вашей зарплаты.

- Найти подходящего финансового консультанта, отвечающего вашим потребностям, не должно быть сложно. Бесплатный инструмент SmartAsset подберет вам финансовых консультантов в вашем районе за пять минут. Если вы готовы к сотрудничеству с местными консультантами, которые помогут вам в достижении финансовых целей, начните прямо сейчас, .

- Есть много способов снизить налоги. Финансовый консультант может помочь вам найти лучшую стратегию для ваших финансовых целей и потребностей.Если вы работаете не по найму, консультант может помочь вам избежать налогов на трудоустройство, структурируя ваш бизнес таким образом, чтобы выплачивать вам дивиденды вместо заработной платы.

- Если вы работаете на стороне, вам нужно будет платить налоги с этого дополнительного дохода. Вы можете платить ориентировочные налоги ежеквартально или получать больше налогов, удерживаемых из вашей зарплаты. Калькулятор федерального подоходного налога SmartAsset может помочь вам выяснить, какую сумму удерживать. (Вам понадобится квитанция о заработной плате, чтобы узнать, сколько вы платите налогов и сколько еще должны.)

Фото: © iStock / Ahlapot, © iStock / i_frontier, © iStock / GaryPhoto

Амелия Джозефсон Амелия Джозефсон — писатель, увлеченный освещением тем, связанных с финансовой грамотностью. Ее области знаний включают выход на пенсию и покупку жилья. Работа Амелии появилась в Интернете, в том числе на AOL, CBS News и The Simple Dollar. Она имеет ученые степени Колумбийского и Оксфордского университетов. Амелия, родившаяся с Аляски, теперь называет Бруклин своим домом.Тема № 751 Ставки удержания на социальное обеспечение и медицинское обслуживание

Налоги в соответствии с Федеральным законом о страховых взносах (FICA) состоят из налогов на страхование по старости, на случай потери кормильца и на случай потери трудоспособности, также известных как налоги на социальное обеспечение, и налога на больничное страхование. , также известный как налоги Medicare. Для этих налогов применяются разные ставки.

, также известный как налоги Medicare. Для этих налогов применяются разные ставки.

Ставки удержаний в системе социального обеспечения и медицинской помощи

Текущая ставка налога на социальное обеспечение составляет 6,2% для работодателя и 6,2% для работника, или 12.Всего 4%. Текущая ставка Medicare составляет 1,45% для работодателя и 1,45% для работника, или всего 2,9%. Дополнительную информацию см. В Публикации 15 (Циркуляр E) Налогового руководства работодателя; или Публикация 51 (Циркуляр А), Руководство по налогам для сельскохозяйственных работодателей для сельскохозяйственных работодателей. См. Уведомление 2020-65 и Уведомление 2021-11 для получения информации, позволяющей работодателям отложить удержание и уплату доли налога на социальное обеспечение определенных сотрудников.

Дополнительная налоговая ставка по программе Medicare

Дополнительный налог в рамках программы Medicare применяется к заработной плате физического лица в рамках программы Medicare, превышающей пороговую сумму на основании статуса налогоплательщика. Работодатели несут ответственность за удержание 0,9% дополнительного налога по программе Medicare с заработной платы физического лица, превышающей 200 000 долларов в течение календарного года, независимо от статуса регистрации. Работодатель должен начать удерживать дополнительный налог на Medicare в период выплаты заработной платы, в течение которой он выплачивает заработную плату, превышающую 200 000 долларов США, и продолжать удерживать ее каждый период выплаты заработной платы до конца календарного года. Дополнительный налог на медицинское обслуживание не может быть сопоставлен с работодателем. Для получения дополнительной информации см. Инструкции по заполнению формы 8959 и Вопросы и ответы по дополнительному налогу на Medicare.

Работодатели несут ответственность за удержание 0,9% дополнительного налога по программе Medicare с заработной платы физического лица, превышающей 200 000 долларов в течение календарного года, независимо от статуса регистрации. Работодатель должен начать удерживать дополнительный налог на Medicare в период выплаты заработной платы, в течение которой он выплачивает заработную плату, превышающую 200 000 долларов США, и продолжать удерживать ее каждый период выплаты заработной платы до конца календарного года. Дополнительный налог на медицинское обслуживание не может быть сопоставлен с работодателем. Для получения дополнительной информации см. Инструкции по заполнению формы 8959 и Вопросы и ответы по дополнительному налогу на Medicare.

Базовый предел заработной платы

Только налог на социальное обеспечение имеет предел базовой заработной платы. Предел базовой заработной платы — это максимальная заработная плата, которая подлежит налогообложению за этот год. Для заработка в 2021 году эта база составляет 142800 долларов. Обратитесь к разделу «Что нового» в Публикации 15, чтобы узнать о текущем пределе заработной платы для заработной платы социального обеспечения; или Публикация 51 для сельскохозяйственных работодателей.

Обратитесь к разделу «Что нового» в Публикации 15, чтобы узнать о текущем пределе заработной платы для заработной платы социального обеспечения; или Публикация 51 для сельскохозяйственных работодателей.

Нет предела базовой заработной платы для налога на Медикэр. Вся покрываемая заработная плата облагается налогом по программе Medicare.

Налог на заработную плату | Факты о государственной и федеральной быстрой заработной плате и налогах

Хотя наш инструмент быстрой оценки заработной платы и налоговых фактов удобен в крайнем случае, знание тонкостей налогов на фонд заработной платы может помочь поддержать долгосрочные усилия по соблюдению нормативных требований.

Налог на заработную плату

С годами термин «налог на заработную плату» стал синонимом всего, что связано с налогами на квитанцию о заработной плате.В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат определенной цели для общественного благосостояния. Уделяя особое внимание соблюдению требований, работодатели могут помочь реализовать это общественное благо и избежать значительных штрафов.

Уделяя особое внимание соблюдению требований, работодатели могут помочь реализовать это общественное благо и избежать значительных штрафов.

Что такое налог на заработную плату?

Налог на фонд заработной платы — это налог, взимаемый федеральным правительством, правительством штата или местным правительством для финансирования государственных программ. Обычно он оплачивается за счет прямых взносов работодателей, а также удержаний из заработной платы сотрудников, отсюда и название налога на заработную плату.

Какой пример налога на заработную плату?

Примеры налога на заработную платувключают Medicare, которая обеспечивает медицинское страхование для взрослых старше 65 лет, и Social Security, которая обеспечивает пенсионный доход для взрослых в возрасте 62 лет и старше, а также определенных лиц с ограниченными возможностями и некоторых оставшихся в живых налогоплательщиков.

В чем разница между налогом на заработную плату и налогом на прибыль?

Налоги на заработную плату имеют фиксированную ставку и направляются непосредственно в программу, для которой они предназначены, e. g., Medicare, Social Security и т. д. Подоходные налоги, с другой стороны, имеют прогрессивные ставки, которые зависят от общего дохода и поступают в Министерство финансов США, где они могут использоваться для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют предел базовой заработной платы, после которого налог больше не вычитается из заработной платы работника до конца года. У подоходного налога такого предела нет.

g., Medicare, Social Security и т. д. Подоходные налоги, с другой стороны, имеют прогрессивные ставки, которые зависят от общего дохода и поступают в Министерство финансов США, где они могут использоваться для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют предел базовой заработной платы, после которого налог больше не вычитается из заработной платы работника до конца года. У подоходного налога такого предела нет.

Какие основные виды налога на заработную плату?

На национальном уровне и на уровне штатов существует несколько видов налогов на фонд заработной платы.Они следующие:

- Федеральный налог на заработную плату

Более известный как Федеральный закон о страховых взносах (FICA), федеральный налог на заработную плату состоит из двух частей — одной для Medicare и другой для социального обеспечения. - Налог на заработную плату социального обеспечения

Работодатели и работники участвуют в налоге на социальное обеспечение, при этом каждый оплачивает половину общей суммы обязательств до тех пор, пока работник не достигнет предела базовой заработной платы в размере 142 800 долларов США (по состоянию на 2021 год).

- Налог на заработную плату Medicare

Налог на Medicare также равномерно распределяется между работодателями и работниками, но, в отличие от Social Security, он не имеет ограничения заработка.Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог на Medicare, который работодатели не обязаны уплачивать. - Налоги на безработицу

Только работодатели платят федеральный налог по безработице (FUTA) с первых 7000 долларов, которые зарабатывает каждый сотрудник. То же самое верно и для государственных программ по безработице, за исключением того, что пределы базовой заработной платы различаются, а в некоторых штатах работники также вносят взносы в налог. Работодатели, которые вовремя выплачивают пособие по безработице штата и не находятся в штате со скидкой, могут иметь право на более низкую ставку федерального налога на безработицу. - Штатный и местный налог на заработную плату

В некоторых штатах и муниципалитетах могут быть введены дополнительные налоги на заработную плату в случае краткосрочной нетрудоспособности, оплачиваемого семейного отпуска по болезни или других программ. Работодатели должны уточнять у местных властей конкретные требования.

Работодатели должны уточнять у местных властей конкретные требования.

Налоги на заработную плату

Для сотрудников налоги на заработную плату могут быть просто статьями в квитанции о заработной плате, но работодатели должны иметь более глубокое понимание связанных тем, например:

- Налоговые вычеты из заработной платы

За некоторыми исключениями на уровне штата и на местном уровне, единственными налогами на заработную плату, которые работодатели вычитают из заработной платы сотрудников, являются налог на медицинское обслуживание и налог на социальное обеспечение. - Ставки налога на заработную плату

Налоги на заработную плату взимаются по фиксированным ставкам. Вот последние федеральные ставки на одного сотрудника на 2021 год:- Социальное обеспечение — 6,2%

- Medicare — 1,45%

- Дополнительная программа Medicare — 0,9%

- Безработица — 6% (0,6% с полным сокращением кредита)

Ставки государственного налога по безработице обычно варьируются в зависимости от предыдущей истории требований работодателя.

Таким образом, бизнес, в котором многие предыдущие сотрудники подавали заявления о безработице, как правило, будет иметь более высокий процент, чем бизнес, у которого его нет.Другие ставки государственного и местного налога на заработную плату различаются в зависимости от местоположения.

Таким образом, бизнес, в котором многие предыдущие сотрудники подавали заявления о безработице, как правило, будет иметь более высокий процент, чем бизнес, у которого его нет.Другие ставки государственного и местного налога на заработную плату различаются в зависимости от местоположения. - Депозит и подача налога на заработную плату