Скорость обращения оборотных средств: Оборачиваемость оборотных средств — Контур.Эксперт — СКБ Контур

Измерение эффективности использования оборотных средств корпорации

В современных условиях управление оборотными средствами становится одним из ключевых факторов успеха предприятия. Статья посвящена рассмотрению коэффициентного подхода к измерению эффективности использования оборотных средств.

Ключевые слова: оборотные средства, эффективность

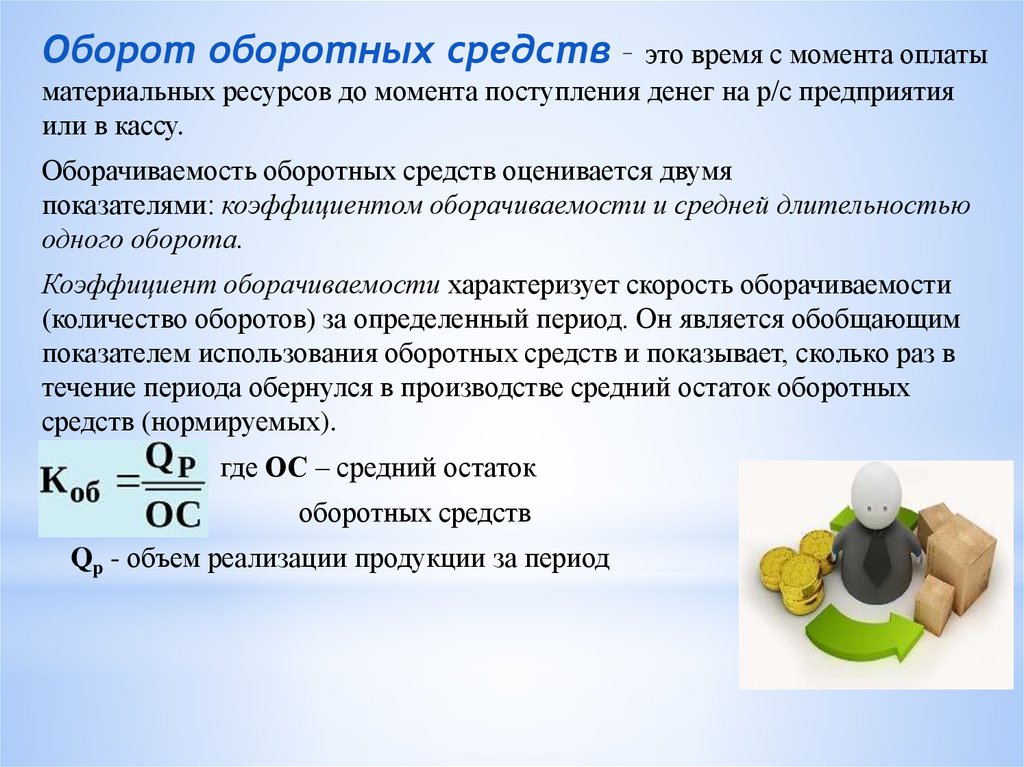

Оборачиваемость — неотъемлемая черта оборотных активов, она же — главный показатель, как указывают Грузинов В. Д., Грузинов В. П. и Кузьменко В. А., эффективности использования оборотных активов — «скорость оборачиваемости оборотных средств является важнейшим показателем интенсивности использования оборотных средств» [5, c. 149].

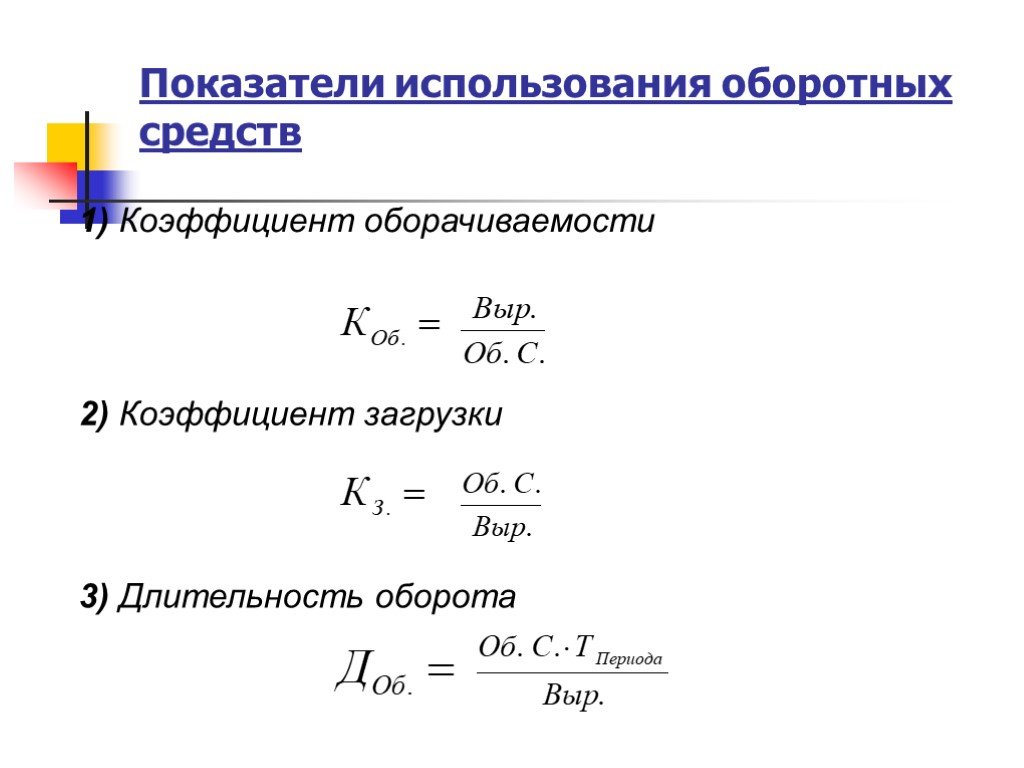

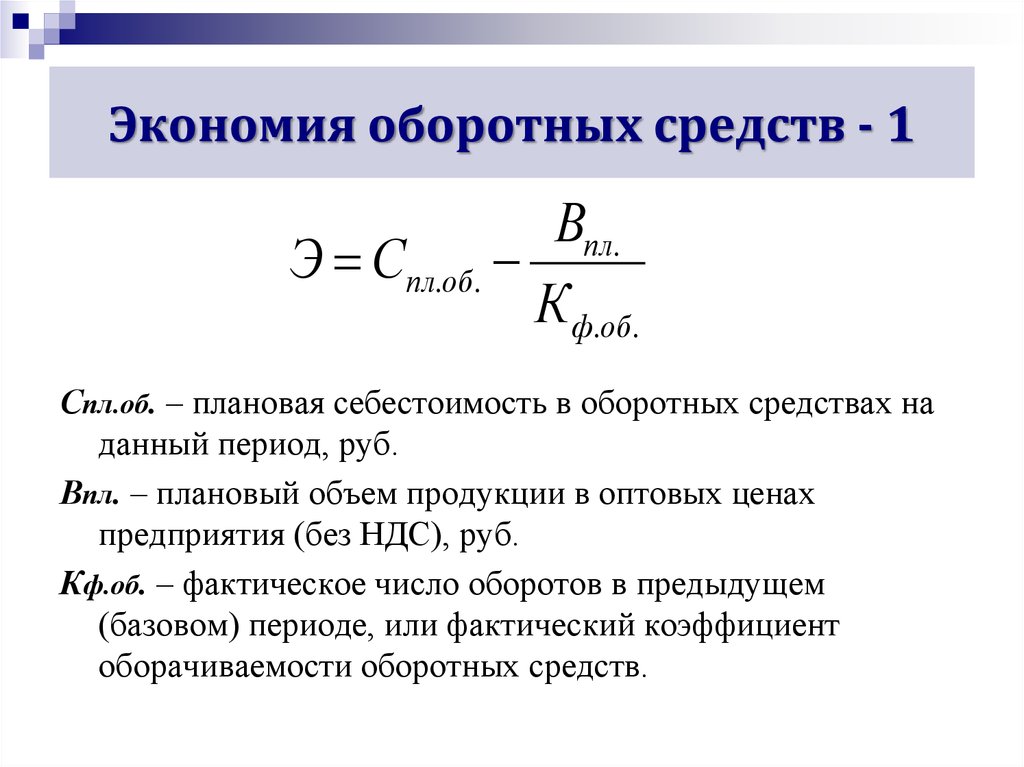

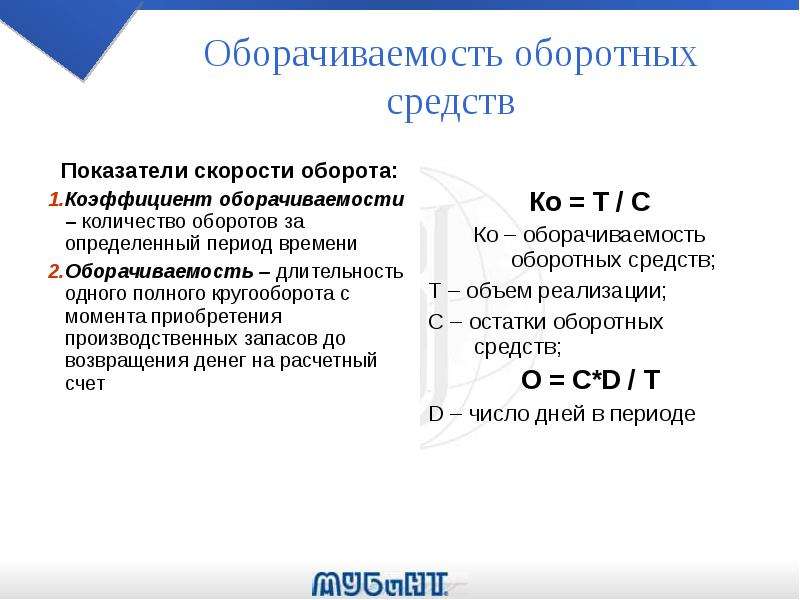

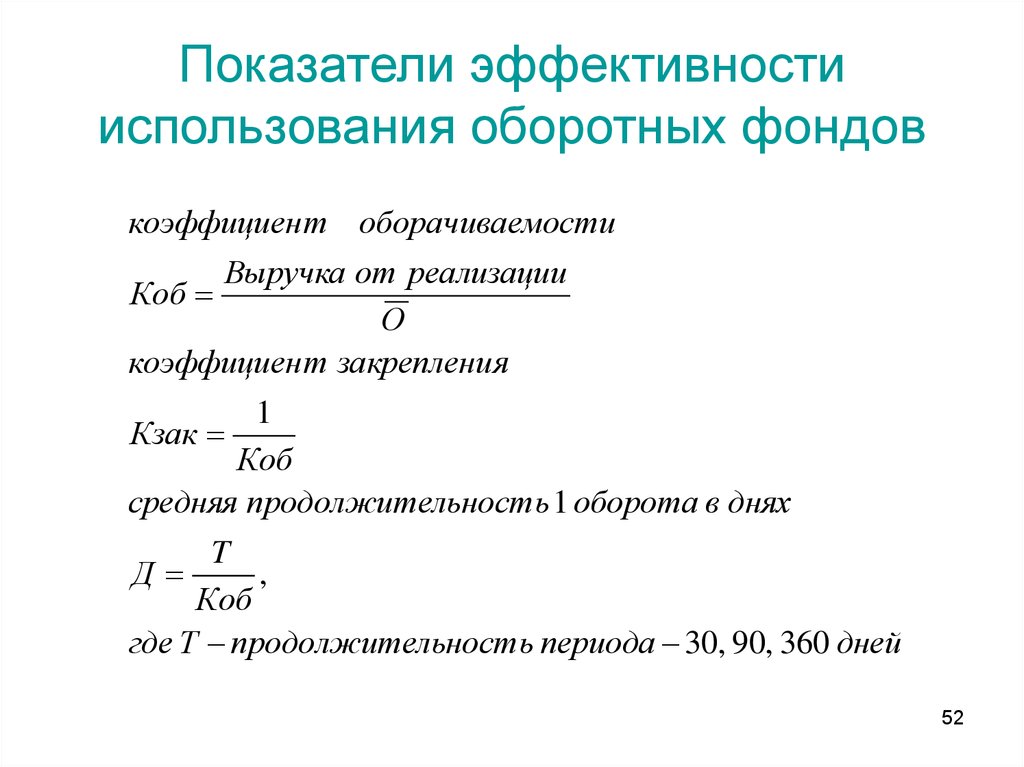

Итак, для характеристики оборачиваемости используются определенные показатели. Одним из самых простейших считается коэффициент оборачиваемости. В учебной литературе его можно посчитать с помощью следующей формулы [5, c.

Где РП — стоимость реализованной продукции, или, иначе, выручка от реализации,

О — средний остаток оборотных средств за анализируемый период.

Следует отметить, что для сопоставимости данных необходимо анализировать равные промежутки времени. Нужно брать выручку за год и средний остаток оборотных средств также за год. Показатель показывает, сколько оборотные средства раз совершили оборотов за год. С ростом данного показателя улучшается использование оборотных средств.

Для проведения анализа эффективности также можно прибегнуть к использованию производного показателя, который рассчитывается по следующей формуле:

Соответственно, если анализируемый период равен одному году, то показатель «число дней в периоде» будет равно 360 дням. Если период оборота уменьшается, то оборотные средства могут считаться использованными эффективно.

В некоторых исследованиях рекомендуется использовать коэффициент, который по своей сути обратен коэффициенту оборачиваемости.

Показатель характеризует ту сумму, которая остается от оборотных средств и приходится на один рубль выручки от реализации.

Соединяя показатели коэффициента оборачиваемости и периода оборота можно получить длительность оборота:

С помощью этой формулы можно «обернуть» оборотные активы в целом и денежные средства. Длительность оборота производственных запасов, незавершенного производства, готовой продукции можно посчитать по следующей формуле:

Все эти показатели буду оборачиваться через себестоимость продаж. Данные показатели очень важны для определения и понимания эффективности использования оборотных активов на предприятии. С помощью этих показателей могут быть рассчитаны циклы оборота средств на предприятии. На рисунке 1 изображены расчеты длительности циклов.

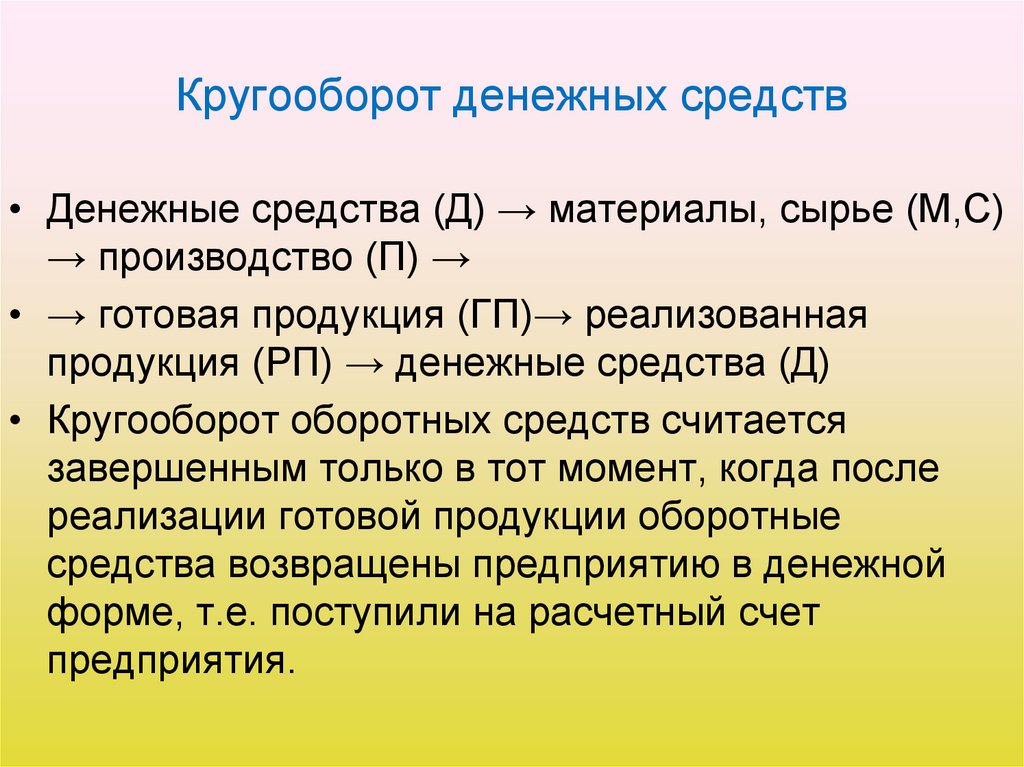

С момента начала первой стадии кругооборота оборотных активов, с момента поступления на предприятие сырья и материалов, начинается производственный цикл предприятия. Данный цикл характеризует период полного оборота материально-производственных активов, которые непосредственно обслуживают процесс изготовления продукции. Данный цикл может быть найден по следующей формуле:

Данный цикл характеризует период полного оборота материально-производственных активов, которые непосредственно обслуживают процесс изготовления продукции. Данный цикл может быть найден по следующей формуле:

ДПЦ = Дпз + Днзп + Дгп

где Дпз — длительность оборота производственных запасов,

Днзп — длительность оборота незавершенного производства,

Дгп — длительность оборота готовой продукции.

Рис. 1. Расчет длительности циклов [3, c. 185]

Соответственно, сокращение производственного цикла можно достичь за счет уменьшения длительность оборотов запасов, незавершенного производства, готовой продукции. Эффектом такого сокращения становятся «выжимание» из оборудования большего объема продукции, увеличение фондоотдачи, повышение оборачиваемости оборотных средств, и, как следствие, более эффективное их использование.

Цикл денежного оборота или иначе говоря финансовый цикл — это период времени от оплаты сырья до получения денежных средств за реализованную продукцию» [6, c. 92]. Применяется следующая форма расчета:

92]. Применяется следующая форма расчета:

ДФЦ = ДПЦ + Ддз — Дкз

где Ддз — длительность дебиторской задолженности,

Дкз — длительность кредиторской задолженности, оборачиваемой через себестоимость продаж

Согласно учебному пособию «Финансовый менеджмент. Руководство по технике эффективного менеджмента», финансовый цикл «начинается с момента оплаты поставщикам материалов (погашение кредиторской задолженности), заканчивается в момент получения денег от покупателей за отгруженную продукцию (погашение дебиторской задолженности)» [9, c. 77]. С нашей точки зрения, следует подчеркнуть тот факт, что длительность финансового цикла может быть отрицательной величиной. Отрицательная величина говорит о наличии на предприятии кассового разрыва — оплата за реализованную продукцию от клиентов происходит раньше, чем оплата счетов поставщиков.

По мнению финансистов, операционный цикл — это время полного оборота всей суммы оборотных активов, а именно «количество дней, которое проходит с момента поступления сырья и материалов на склад компании до реализации готовой продукции» [7]. Операционной цикл больше финансового цикла на величину длительности оборота кредиторской задолженности. Операционный цикл может быть рассчитан по следующей формуле:

Операционной цикл больше финансового цикла на величину длительности оборота кредиторской задолженности. Операционный цикл может быть рассчитан по следующей формуле:

ДОЦ = ДПЦ + Ддз = ДФЦ + Дкз

С нашей точи зрения, следует иметь ввиду, что длительность кредиторской задолженности не должна быть больше длительности кредиторской задолженности. Нельзя не отметить неоспоримое сходство между этапами кругооборота оборотных средств и всеми тремя видами циклов, что позволяет судить о возникновении проблем в эффективности управления сквозь призму конкретного этапа.

Однако показатели оборачиваемости нельзя считать единственно применимыми в системе оценки эффективности использования оборотных средств. Например, можно рассчитать рентабельность текущих активов. Этот показатель дает комплексную оценку эффективности использования оборотных средств, а также демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании.

Рис. 2. Расчет рентабельности оборотных активов

Нельзя не применить в системе оценки эффективности использования оборотных средств коэффициент сохранности собственных оборотных средств. Если происходит невыполнение планов по получению прибыли, допускаются сверхнормативные убытки, траты по ЖКХ, большие расходы на проценты по кредитам и прочие причины, то происходит «проедание» собственных оборотных средств. Коэффициент расчитывается по следующей формуле:

где в числителе — Остатки оборотных средств на конец периода,

в знаменателе — Остатки оборотных средств на начало периода.

В системе оценке показателей эффективности есть еще один показатель, который обеспечивает достаточность средств для ведения операционной деятельности предприятия.

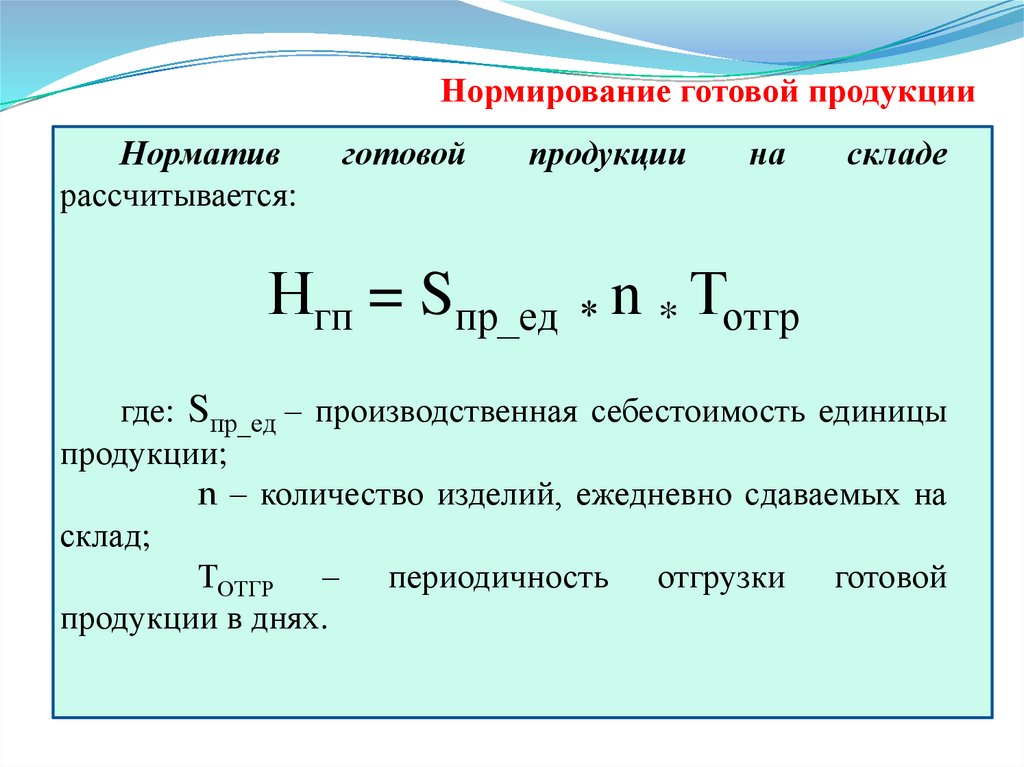

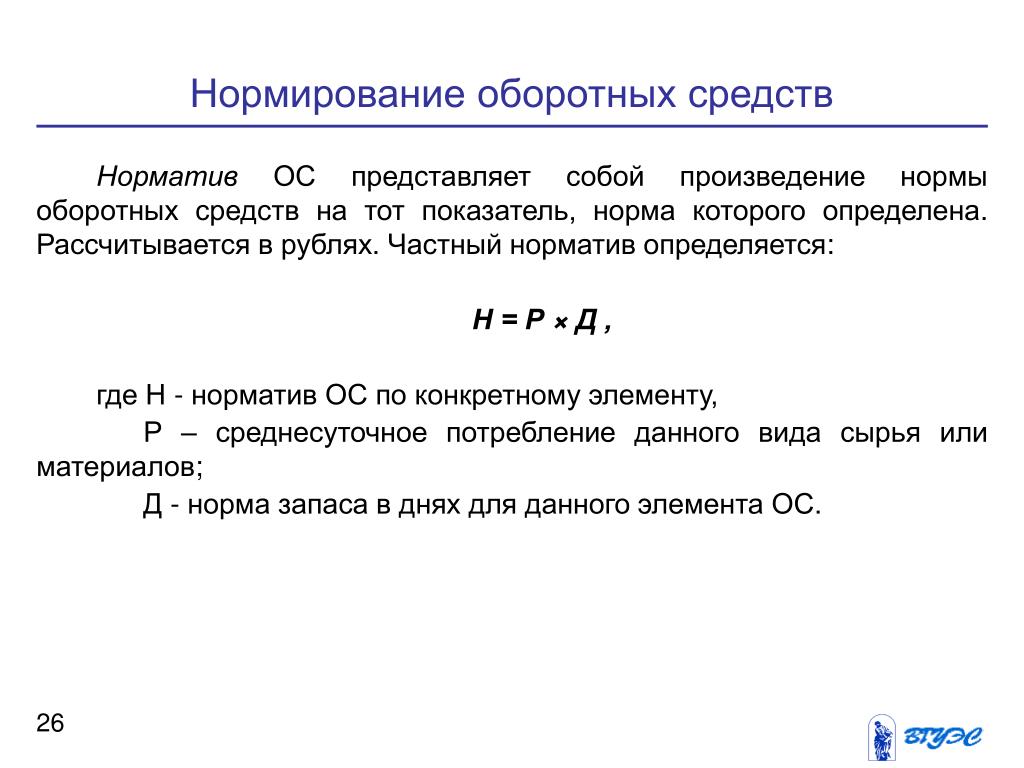

где НР — норма расхода конкретного вида сырья и материалов на производство единицы продукции;

V — объем выпускаготовой продукцииза сутки;

Ц — цена конкретного вида сырья и материалов;

tЗ — норматив запаса сырья и материалов, дни;

Таким образом, чтобы оценить эффективность использования оборотных средств рекомендуется применять соответствующую рассмотренную систему оценки, состоящую из определенного инструментария, в виде коэффициентов оборачиваемости, длительности оборотов в разрезе структурных элементов оборотных активов, коэффициент рентабельности, сохранности, а также отклонения от нормативных значений.

Литература:

1. Абдукаримов И. Т., Абдукаримова Л. Г. Мониторинг и анализ оборотных средств на основе бухгалтерской (финансовой) отчетности коммерческих предприятий // Социально-экономические явления и процессы. 2013. № 5 (051).

2. Алтухова М. В. Как нормировать оборотные средства компании // Планово-экономический отдел. — 2011. — № 7.

3. Бланк И. А. Финансовый менеджмент. Учебный курс. — М.: Эльга. Ника-Центр, 20054. Графов А. В. Методы регрессионного анализа при планировании и прогнозировании потребности в оборотных средствах / А. В. Графов, С. А. Шахватова // Аудитор.– 2013. — № 1(215).

5. Грибов В. Д., Грузинов В. П., Кузьменко В. А. Экономика организации (предприятия). — М.: КНОРУС, 2012.

— М.: КНОРУС, 2012.

6. Когденко В. Г. и др. Краткосрочная и долгосрочная финансовая политика. — М., 2011

7. Леднев А. Как планировать продолжительность финансового и операционного циклов // Журнал «Финансовый директор». — 2011.

8. Сериков Д. А., Егорова М. С. Анализ показателей эффективности использования оборотных средств и ликвидности Polymetal International PLC // Молодой ученый. — 2015. — № 11.4.

9. Финансовый менеджмент. Руководство по технике эффективного менеджмента. — М.: CARANA Corporation — USAID — PRC, 1998.

Основные термины (генерируются автоматически): средство, длительность оборота, кредиторская задолженность, готовая продукция, показатель, финансовый цикл, актив, незавершенное производство, реализованная продукция, формула.

Page not found — Сайт ecoorg!

Unfortunately the page you’re looking doesn’t exist (anymore) or there was an error in the link you followed or typed. This way to the home page.

- ГЛАВНАЯ

- КОНТАКТ

- БЛОГ

- НОВОСТИ

- Группа 4-БУ-1-11К на защите дипломных работ

- Успешная защита дипломной работы.

- Группа 4-МО-1-11К

- Ещё фотографии с защиты ВКР

- О СЕБЕ

- МЕТОДИЧЕСКАЯ РАБОТА.

- Официальные сайты по образованию

- Рабочие программы

- Другие разработки

- Самоанализ уроков

- СОДЕРЖАНИЕ ЗАНЯТИЙ

- Основной капитал

- Классификация и оценка основных фондов

- Амортизация основных фондов

- Показатели использования основных фондов

- Практические занятия

- Оборотный капитал предприятия

- Состав и стуктура оборотного капитала.

- Кругооборот оборотных средств

- Материальные ресурсы и показатели их использования

- Определение потребности в оборотных средствах

- Показатели эффективности использования оборотных средств

- Практические занятия.

- Трудовые ресурсы и оплата труда.

- Состав и структура трудовых ресурсов.

- Планирование кадров и их подбор.

- Организация и нормирование труда.

- Производительность труда.

- Практические занятия.

- Планирование деятельности организации.

- Сущность и принципы планирования.

- Виды и методы планирования.

- Стратегическое планирование.

- Бизнес-планирование.

- Нормы и нормативы, их классификация

- Экономическая эффективность капитальных вложений.

- Показатели использования материальных ресурсов

- Основы экономики

- ДЗ Основы экономики

- «Экономика и управление

- Себестоимость продукции

- Методы управления

- Конфликты

- Практические занятия

- ДЗ Экономика и управление

- Презентации

- Управление персоналом

- Практические занятия

- ПМ 03 Планирование и организация работы персонала подразделения

- Экзаменационные вопросы

- Вопросы к дифференцированному зачету

- Темы докладов и рефератов.

- Презентации

- Оперативно-производственное планирование

- Методы контроля использования сырья и материалов в производстве

- Практические занятия

- ПЗ №3, №4 Расчет норм труда и производительности труда

- ПЗ №5, № 6 Расчет трудоемкости продукции и численности рабочих.

- ПЗ №7 , № 8 Расчет заработной платы рабочих при повременной и сдельной оплате труда.

- ПЗ №9, № 10, №11 Расчет годового фонда зарплаты рабочих и ИТР

- №45, №46 Анализ эффективности использования оборотных средств.

- П/З № 47, №48 Анализ расхода сырья и материалов в производстве продукции.

- ПЗ №49, №50 Анализ себестоимости продукции.

- ПЗ № 51, №52 Анализ показателей прибыли предприятия.

- ПЗ №53, № 54 Анализ показателей рентабельности предприятия

- Контрольная работа

- Курсовая работа

- Учебная практика

- Содержание занятий по УП

- Занятие 2

- Занятие 4

- Занятие 5

- Занятие 6

- Вопросы к диплому

- Презентация к экономическому расчету диплома

- ПМ 03 Участие в организации производственной деятельности структурного подразделения.

- Экзаменационные вопросы

- Презентации

- Рефераты

- Типы производства

- Производственный процесс и принципы его организации

- Практические занятия

- ПЗ №1. «Расчет длительности производственного цикла

- ПЗ №4 Расчет графика ППР оборудования

- ПЗ №5 Расчет трудоемкости ремонтных работ

- ПЗ №6 Расчет численности ремонтных рабочих.

- ПЗ № 7 Расчет годового фонда заработной платы ремонтных рабочих.

- ПЗ № 8 Расчет затрат на вспомогательные материалы и запчасти для ремонтных работ

- ПЗ №9 Расчет себестоимости ремонтов оборудования.

- ПЗ № 16 Расчет графика сменности в производстве.

- ПЗ № 29 Выбор структуры управления

- ПЗ № 31, 32 Методы управления

- ПЗ № 34 Управленческие решения

- ПЗ № 36, № 38, № 39 Должностная инструкция мастера по ремонту оборудования

- ПЗ №40 Мотивация труда

- ПЗ № 41 Анализ мотивации персонала по методу В.

И. Герчикова

И. Герчикова - ПЗ №43 Оценка стиля руководства

- ПЗ №44 Исследование основ власти по различным должностям

- ПЗ № 45, 46 Составление плана проведения делового совещания, беседы

- ПЗ № 47, 48 Трансакции

- ПЗ № 49, № 50, № 51 Конфликты

- ПЗ № 55 , № 53, № 54 Графические методы управления

- ПЗ № 56 Расчет потребности персонала по методу трудоемкости и нормам обслуживания

- ПЗ № 58, №59 Оценка текучести кадров, подготовка документов по найму на работу

- ПЗ №60, №61 Анализ деловых ситуаций, формирование коллектива

- Задание на самостоятельную работу.

- Проведение совещаний, деловых бесед

- Трансакционный анализ

- Экзаменационные вопросы

- Задания по основам экономики отрасли

- Дифференцированный зачет

- Учебная практика

- Занятие 1

- Занятие 2

- Занятие 4

- Занятие 3

- Занятие 5

- Занятие 6

- Дополнительные материалы к занятию 5.

- Социально-бытовые методы стимулирования

- Корпоративно-системные методы стимулирования

- Социально-психологические методы стимулирования

- Должностные инструкции начальника цеха, механика

- Должностные инструкции начальника ПЭО, мастера

- Методы управления структурным подразделением.

- Управленческие решения.

- Анализ конфликтных ситуаций.

- Себестоимость продукции

- Доходы, прибыль, рентабельность предприятия

- Дополнительные материалы для отчета по учебной практике.

- Организация труда

- Производственная мощность.

- Нормирование труда.

- Организация заработной платы на предприятии.

- Технико-экономическое планирование.

- Курсовая работа

- Методические рекомендации к курсовой работе

- Презентация к курсовой работе

- Титульный лист

- Методы исследования

- Введение

- Заключение

- Производственная практика

- диплом

- Содержание экономического расчета к диплому

- Введение

- Составление годового графика ППР

- Расчет затрат труда рабочих на выполнение ремонта.

- Расчет фонда заработной платы ремонтных рабочих.

- Расчет затрат на вспомогательные материалы и запчасти.

- Расчет себестоимости ремонтов.

- Заключение.

- Презентация экономического расчета

- Вопросы к экономическому расчету

- МОИ СТАТЬИ

- Тестовый инструментарий для оценки качества подготовки выпускника

- Компьютерная зависимость, и как с нею бороться?

- Богатые богатеют

- Просто о сложном: лизинг.

- Пенсионная система РФ.

- Кредитование населения.

- Ипотечные кредиты.

- Кредит. Рынок кредитных карт.

- Кредитование малого бизнеса.

- Гигиена и красота.

- Здоровое питание.

- О вреде курения.

- Влияние наркотиков на организм человека.

- РАБОТЫ СТУДЕНТОВ

- 07/01/2015 — Самый ценный подарок.

- 07/01/2015 — О происхождении русских.

- 06/29/2015 — Плейкаст

- 06/29/2015 — Славяно-арийские веды.

- 06/28/2015 — О нашем Риме.

- 06/28/2015 — И один в поле воин, если он по-русски скроен.

- 06/28/2015 — Все пройдет: и печаль, и радость.

Объяснение управления оборотным капиталом: как это работает

Что такое управление оборотным капиталом?

Управление оборотным капиталом — это бизнес-стратегия, призванная обеспечить эффективную работу компании путем мониторинга и использования ее текущих активов и обязательств для их наиболее эффективного использования.

Эффективность управления оборотным капиталом можно количественно оценить с помощью анализа коэффициентов.

Основные выводы

- Управление оборотным капиталом требует мониторинга активов и обязательств компании для поддержания достаточного денежного потока для покрытия ее краткосрочных операционных расходов и краткосрочных долговых обязательств.

- Управление оборотным капиталом в основном связано с управлением дебиторской и кредиторской задолженностью, товарно-материальными запасами и денежными средствами.

- Управление оборотным капиталом включает в себя отслеживание различных коэффициентов, включая коэффициент оборотного капитала, коэффициент собираемости и коэффициент запасов.

- Управление оборотным капиталом может улучшить управление денежными потоками компании и качество прибыли за счет эффективного использования ее ресурсов.

- Стратегии управления оборотным капиталом могут не реализоваться из-за колебаний рынка или могут пожертвовать долгосрочными успехами ради краткосрочных выгод.

Оборотный капитал

Понимание управления оборотным капиталом

Основная цель управления оборотным капиталом состоит в том, чтобы позволить компании поддерживать достаточный денежный поток для покрытия краткосрочных операционных расходов и краткосрочных долговых обязательств. Оборотный капитал компании состоит из ее текущих активов за вычетом текущих обязательств.

Оборотные активы включают в себя все, что можно легко превратить в наличные деньги в течение 12 месяцев. Это высоколиквидные активы компании. Некоторые оборотные активы включают денежные средства, дебиторскую задолженность, товарно-материальные запасы и краткосрочные инвестиции. Краткосрочные обязательства – это любые обязательства, подлежащие погашению в течение следующих 12 месяцев. К ним относятся начисления на операционные расходы и текущие части платежей по долгосрочным долгам.

Это высоколиквидные активы компании. Некоторые оборотные активы включают денежные средства, дебиторскую задолженность, товарно-материальные запасы и краткосрочные инвестиции. Краткосрочные обязательства – это любые обязательства, подлежащие погашению в течение следующих 12 месяцев. К ним относятся начисления на операционные расходы и текущие части платежей по долгосрочным долгам.

Управление оборотным капиталом отслеживает движение денежных средств, текущие активы и текущие обязательства с помощью анализа коэффициентов, таких как коэффициент оборотного капитала, коэффициент сбора и коэффициент оборачиваемости запасов.

Основные компоненты управления оборотным капиталом

Некоторые балансовые счета более важны при рассмотрении вопроса об управлении оборотным капиталом. Хотя оборотный капитал часто влечет за собой сравнение всех текущих активов с текущими обязательствами, есть несколько счетов, которые более важно отслеживать.

Наличные

Ядром управления оборотным капиталом является отслеживание денежных средств и потребности в них. Это включает в себя управление денежными потоками компании путем прогнозирования потребностей, мониторинга остатков денежных средств и оптимизации притока и оттока денежных средств, чтобы гарантировать, что у компании достаточно денежных средств для выполнения своих обязательств. Поскольку денежные средства всегда считаются текущим активом, следует учитывать все счета. Однако компаниям следует помнить об ограниченных или ограниченных по времени депозитах.

Это включает в себя управление денежными потоками компании путем прогнозирования потребностей, мониторинга остатков денежных средств и оптимизации притока и оттока денежных средств, чтобы гарантировать, что у компании достаточно денежных средств для выполнения своих обязательств. Поскольку денежные средства всегда считаются текущим активом, следует учитывать все счета. Однако компаниям следует помнить об ограниченных или ограниченных по времени депозитах.

Дебиторская задолженность

Чтобы управлять капиталом, компании должны помнить о своих доходах. Это особенно важно в краткосрочной перспективе, поскольку они ждут завершения продаж в кредит. Это включает в себя управление кредитной политикой компании, мониторинг платежей клиентов и совершенствование практики сбора платежей. В конце концов, завершение продажи не имеет значения, если компания не может получить оплату за продажу.

Кредиторская задолженность

Кредиторская задолженность — один из аспектов управления оборотным капиталом, которым могут воспользоваться компании, над которым они часто имеют больший контроль. В то время как другие аспекты управления оборотным капиталом могут быть не в компетенции компании (например, продажа товаров или взыскание дебиторской задолженности), компании часто имеют право голоса в том, как они платят поставщикам, каковы условия кредита и когда производятся денежные расходы.

В то время как другие аспекты управления оборотным капиталом могут быть не в компетенции компании (например, продажа товаров или взыскание дебиторской задолженности), компании часто имеют право голоса в том, как они платят поставщикам, каковы условия кредита и когда производятся денежные расходы.

Инвентаризация

Компании в первую очередь учитывают запасы при управлении оборотным капиталом, поскольку это может быть наиболее рискованным аспектом управления капиталом. Когда запасы проданы, компания должна выйти на рынок и полагаться на предпочтения потребителей, чтобы конвертировать запасы в наличные деньги. Если это не может быть завершено своевременно, компания может быть вынуждена иметь краткосрочный ресурс, застрявший в неликвидной позиции. В качестве альтернативы компания может быстро продать товарно-материальные запасы, но только с существенной скидкой.

Виды оборотного капитала

В простейшей форме оборотный капитал — это просто разница между текущими активами и текущими обязательствами. Однако существует множество различных типов оборотного капитала, каждый из которых может быть важен для компании, чтобы лучше понять ее краткосрочные потребности.

Однако существует множество различных типов оборотного капитала, каждый из которых может быть важен для компании, чтобы лучше понять ее краткосрочные потребности.

- Постоянный оборотный капитал: Постоянный оборотный капитал — это сумма ресурсов, которая всегда будет необходима компании для непрерывного ведения бизнеса. Это минимальное количество краткосрочных ресурсов, жизненно важных для операций.

- Регулярный оборотный капитал: Регулярный оборотный капитал является составной частью постоянного оборотного капитала. Это та часть постоянного оборотного капитала, которая фактически требуется для повседневных операций и составляет «наиболее важную» часть постоянного оборотного капитала.

- Резервный оборотный капитал: Резервный оборотный капитал является другим компонентом постоянного оборотного капитала. Компаниям может потребоваться дополнительный оборотный капитал на случай чрезвычайных ситуаций, сезонности или непредсказуемых событий.

- Переменный оборотный капитал: Компании могут быть заинтересованы только в том, чтобы знать, каков их переменный оборотный капитал. Например, компании могут выбрать оплату запасов, поскольку это переменная стоимость. Однако у компании может быть ежемесячное обязательство, связанное со страхованием, от которого она не имеет возможности отказаться. Колеблющийся оборотный капитал учитывает только переменные обязательства, над которыми компания имеет полный контроль.

- Валовой оборотный капитал: Валовой оборотный капитал — это просто общая сумма текущих активов предприятия до учета любых краткосрочных обязательств.

- Чистый оборотный капитал: Чистый оборотный капитал представляет собой разницу между текущими активами и текущими обязательствами.

Зачем управлять оборотным капиталом?

Управление оборотным капиталом может улучшить управление денежными потоками компании и качество доходов за счет эффективного использования ее ресурсов. Управление оборотным капиталом включает управление запасами, а также управление дебиторской и кредиторской задолженностью.

Управление оборотным капиталом включает управление запасами, а также управление дебиторской и кредиторской задолженностью.

Управление оборотным капиталом также включает определение сроков погашения кредиторской задолженности (т. е. оплаты поставщикам). Компания может экономить наличные деньги, выбирая растянуть оплату поставщикам и максимально использовать доступный кредит, или может тратить наличные деньги, покупая за наличные — эти решения также влияют на управление оборотным капиталом.

Целями управления оборотным капиталом, помимо обеспечения того, чтобы у компании было достаточно денежных средств для покрытия своих расходов и долгов, минимизация стоимости денег, потраченных на оборотный капитал, и максимизация прибыли от инвестиций в активы.

Коэффициенты управления оборотным капиталом

В управлении оборотным капиталом важны три коэффициента: коэффициент оборотного капитала (или коэффициент текущей ликвидности), коэффициент собираемости и коэффициент оборачиваемости запасов.

Текущий коэффициент (коэффициент оборотного капитала)

Коэффициент оборотного капитала или коэффициент текущей ликвидности рассчитывается путем деления текущих активов на текущие обязательства. Коэффициент текущей ликвидности является ключевым показателем финансового состояния компании, поскольку он демонстрирует ее способность выполнять свои краткосрочные финансовые обязательства.

Коэффициент оборотного капитала ниже 1,0 часто означает, что у компании могут возникнуть проблемы с выполнением своих краткосрочных обязательств. Это потому, что у компании больше краткосрочных долгов, чем краткосрочных активов. Чтобы оплатить все свои счета по мере их наступления, компании может потребоваться продать долгосрочные активы или получить внешнее финансирование.

Коэффициенты оборотного капитала от 1,2 до 2,0 считаются желательными, поскольку это означает, что у компании больше текущих активов по сравнению с текущими обязательствами. Однако коэффициент выше 2,0 может свидетельствовать о том, что компания неэффективно использует свои активы для увеличения доходов. Например, высокий коэффициент может указывать на то, что у компании слишком много денежных средств и она может более эффективно использовать этот капитал для инвестирования в возможности роста.

Например, высокий коэффициент может указывать на то, что у компании слишком много денежных средств и она может более эффективно использовать этот капитал для инвестирования в возможности роста.

Коэффициент погашения (дни невыплаченных продаж)

Коэффициент сбора, также известный как количество дней погашения задолженности (DSO), является мерой того, насколько эффективно компания управляет своей дебиторской задолженностью. Коэффициент собираемости рассчитывается путем умножения количества дней в периоде на среднюю сумму непогашенной дебиторской задолженности. Затем этот продукт делится на общую сумму чистых продаж в кредит за отчетный период. Чтобы найти среднюю сумму средней дебиторской задолженности, компании чаще всего просто берут среднее между начальным и конечным остатками.

Расчет коэффициента сбора обеспечивает среднее количество дней, которое требуется компании для получения платежа после сделки купли-продажи в кредит. Обратите внимание, что коэффициент погашения задолженности по дням не учитывает продажи за наличные. Если отдел выставления счетов компании эффективно собирает дебиторскую задолженность, у компании будет более быстрый доступ к наличным деньгам, которые можно использовать для роста. Между тем, если компания имеет длительный период непогашенной задолженности, это фактически означает, что компания предоставляет кредиторам беспроцентные краткосрочные кредиты.

Если отдел выставления счетов компании эффективно собирает дебиторскую задолженность, у компании будет более быстрый доступ к наличным деньгам, которые можно использовать для роста. Между тем, если компания имеет длительный период непогашенной задолженности, это фактически означает, что компания предоставляет кредиторам беспроцентные краткосрочные кредиты.

Коэффициент оборачиваемости запасов

Еще одним важным показателем управления оборотным капиталом является коэффициент оборачиваемости запасов. Чтобы работать с максимальной эффективностью, компания должна иметь достаточно запасов для удовлетворения потребностей клиентов. Однако компания также должна стремиться минимизировать затраты и риски, избегая при этом ненужных складских запасов.

Коэффициент оборачиваемости запасов рассчитывается делением себестоимости проданных товаров на средний остаток запасов. Опять же, средний остаток в запасах обычно определяется путем получения среднего начального и конечного остатков.

Коэффициент показывает, насколько быстро запасы компании используются в продажах и заменяются. Относительно низкий коэффициент по сравнению с аналогами в отрасли указывает на риск чрезмерно высокого уровня запасов, а это означает, что компания может захотеть рассмотреть возможность замедления производства, чтобы снизить стоимость страхования, хранения, безопасности или кражи. В качестве альтернативы, относительно высокий коэффициент может указывать на неадекватные уровни запасов и риск для удовлетворенности клиентов.

Цикл оборотного капитала

В дополнение к коэффициентам, рассмотренным выше, компании могут полагаться на цикл оборотного капитала при управлении оборотным капиталом. Управление оборотным капиталом помогает поддерживать бесперебойную работу чистого операционного цикла, также известного как цикл конвертации денежных средств (CCC) — минимальное количество времени, необходимое для преобразования чистых текущих активов и обязательств в денежные средства. Цикл оборотного капитала — это мера времени, которое требуется компании для преобразования своих текущих активов в денежные средства, или:

Цикл оборотного капитала — это мера времени, которое требуется компании для преобразования своих текущих активов в денежные средства, или:

Цикл оборотного капитала в днях = Цикл запасов + Цикл дебиторской задолженности — Цикл кредиторской задолженности

Цикл оборотного капитала представляет собой период, измеряемый в днях, с момента, когда компания платит за сырье или инвентарь, до момента, когда она получает оплату за товары или услуги, которые она продает. В этот период ресурсы компании могут быть привязаны к обязательствам или в ожидании ликвидации к денежным средствам.

Цикл инвентаризации

Цикл запасов представляет собой время, которое требуется компании для приобретения сырья или запасов, преобразования их в готовую продукцию и хранения их до тех пор, пока они не будут проданы. На этом этапе денежные средства компании связаны в запасах. Хотя она начинает цикл с наличными деньгами, компания соглашается расстаться с оборотным капиталом, ожидая, что она получит больше оборотного капитала в будущем, продав продукт с прибылью.

Цикл дебиторской задолженности

Цикл дебиторской задолженности представляет собой время, необходимое компании для получения оплаты от своих клиентов после того, как она продала товары или услуги. На этом этапе денежные средства компании связаны с дебиторской задолженностью. Хотя компания смогла расстаться со своими запасами, ее оборотный капитал теперь связан с дебиторской задолженностью и по-прежнему не дает компании доступа к капиталу до тех пор, пока не будут получены эти продажи в кредит.

Кредиторская задолженность Цикл

Цикл кредиторской задолженности представляет собой время, необходимое компании для оплаты своих поставщиков за полученные товары или услуги. На этом этапе денежные средства компании связаны с кредиторской задолженностью. С положительной стороны, это представляет собой краткосрочный кредит от поставщика, что означает, что компания может удерживать наличные деньги, даже если они получили товар. С другой стороны, это создает ответственность, которой необходимо управлять.

Ограничения управления оборотным капиталом

При эффективном управлении оборотным капиталом компания должна быть в состоянии обеспечить наличие достаточного капитала для работы и роста. Однако у подхода есть недостатки. Управление оборотным капиталом сосредоточено только на краткосрочных активах и обязательствах. Он не затрагивает долгосрочное финансовое состояние компании и может пожертвовать лучшим долгосрочным решением в пользу краткосрочных выгод.

Даже при наличии лучших практик управление оборотным капиталом не может гарантировать успеха. Будущее неопределенно, и трудно предсказать, как рыночные условия повлияют на оборотный капитал компании. Будь то изменения макроэкономических условий, поведение клиентов или сбои в цепочке поставок, прогноз компании по оборотному капиталу может просто не оправдаться, как они ожидали.

Наконец, хотя эффективное управление оборотным капиталом может помочь компании избежать финансовых трудностей, оно не обязательно приведет к увеличению прибыльности. Управление оборотным капиталом само по себе не увеличивает прибыльность, не делает продукцию более востребованной и не укрепляет позиции компании на рынке. Компаниям по-прежнему необходимо сосредоточиться на росте продаж, контроле над затратами и других мерах, чтобы улучшить свою прибыль. По мере улучшения итогового показателя управление оборотным капиталом может просто улучшить положение компании.

Управление оборотным капиталом само по себе не увеличивает прибыльность, не делает продукцию более востребованной и не укрепляет позиции компании на рынке. Компаниям по-прежнему необходимо сосредоточиться на росте продаж, контроле над затратами и других мерах, чтобы улучшить свою прибыль. По мере улучшения итогового показателя управление оборотным капиталом может просто улучшить положение компании.

Что такое управление оборотным капиталом?

Управление оборотным капиталом направлено на более эффективное использование ресурсов компании путем мониторинга и оптимизации использования текущих активов и обязательств. Цель состоит в том, чтобы поддерживать достаточный денежный поток для покрытия краткосрочных операционных расходов и краткосрочных долговых обязательств, а также максимизировать прибыльность. Управление оборотным капиталом является ключом к циклу преобразования денежных средств (CCC), или количеству времени, которое фирма использует для преобразования оборотного капитала в пригодные для использования денежные средства.

Почему важен текущий коэффициент?

Коэффициент текущей ликвидности (также известный как коэффициент оборотного капитала) показывает, насколько хорошо фирма способна выполнять свои краткосрочные обязательства, и является мерой ликвидности. Если коэффициент текущей ликвидности компании меньше 1,00, это означает, что краткосрочные долги и счета превышают текущие активы, что является сигналом того, что финансы компании могут оказаться в опасности в краткосрочной перспективе.

Почему важен коэффициент сбора?

Коэффициент взыскания, или количество дней погашения задолженности (DSO), является мерой того, насколько эффективно компания может взыскивать свою дебиторскую задолженность. Если для сбора требуется много времени, это может быть сигналом того, что наличных денег не хватит для выполнения краткосрочных обязательств. Управление оборотным капиталом пытается повысить скорость сбора дебиторской задолженности.

Почему важен коэффициент запасов?

Коэффициент оборачиваемости запасов показывает, насколько эффективно компания продает свои запасы запасов. Относительно низкий коэффициент по сравнению с аналогами в отрасли указывает на риск того, что уровни запасов чрезмерно высоки, в то время как относительно высокий коэффициент может указывать на неадекватные уровни запасов.

Относительно низкий коэффициент по сравнению с аналогами в отрасли указывает на риск того, что уровни запасов чрезмерно высоки, в то время как относительно высокий коэффициент может указывать на неадекватные уровни запасов.

Практический результат

Управление оборотным капиталом лежит в основе ведения бизнеса. Без достаточного капитала компания не может оплачивать свои счета, начислять заработную плату или инвестировать в рост. Компании могут лучше понять структуру своего оборотного капитала, анализируя коэффициенты ликвидности и обеспечивая постоянное удовлетворение своих краткосрочных потребностей в денежных средствах.

Понимание цикла оптимизации оборотного капитала | Регион Банк

Целевая страница сегмента — Business Insights. Нажмите здесь, чтобы перейти на целевую страницу сегмента.

Понимание цикла оптимизации оборотного капитала

ПредыдущийТип контента: Статья

Меньше денежных средств, связанных с дебиторской и кредиторской задолженностью и товарно-материальными запасами, означает наличие большего количества денежных средств для погашения долгов или инвестирования в ваш бизнес.

Резюме с Джейсоном Свиттом, менеджером группы ликвидности и депозитов менеджер группы ликвидности и депозитов в Региональном банке.

Свэтт недавно поделился своими мыслями о цикле и его значении для вашего бизнеса.

Что такое цикл оптимизации оборотного капитала?

Цикл оптимизации оборотного капитала — это способ взглянуть на дебиторскую и кредиторскую задолженность и товарно-материальные запасы компании, а также на то, как она справляется с ними на ежедневной основе.

Цикл показывает, сколько оборотного капитала требуется для ведения вашего бизнеса.

Есть три аспекта: дебиторская задолженность, кредиторская задолженность и запасы. Перспектива дебиторской задолженности показывает, сколько дней требуется, чтобы получить оплату. Перспектива кредиторской задолженности показывает, сколько времени требуется, чтобы заплатить вашим поставщикам. Перспектива инвентаризации показывает, сколько времени требуется, чтобы перевернуть ваш инвентарь.

Как рассчитать цикл оптимизации оборотного капитала?

Чтобы рассчитать дебиторскую задолженность, умножьте свои продажи на 365 дней и разделите полученную сумму на свою дебиторскую задолженность. Это даст вам ваши дневные продажи выдающихся.

Чтобы рассчитать кредиторскую задолженность, умножьте стоимость проданных товаров на 365 дней и разделите полученную сумму от кредиторской задолженности. Это даст вам ваши дни, подлежащие оплате, непогашенные.

Чтобы рассчитать свои запасы, умножьте стоимость проданных товаров на 365 дней и разделите полученную сумму от стоимости запасов. Это даст вам дневной инвентарь.

Цикл оптимизации оборотного капитала равен количеству дней погашения продаж плюс количество дней погашения запасов минус количество дней погашения задолженности по оплате.

Этот номер зависит от вашего бизнеса и отрасли. Тем не менее, компаниям следует анализировать свой цикл оптимизации оборотного капитала из года в год, чтобы увидеть, как они работают, и сравнить себя со своими коллегами. Информация о публично торгуемых компаниях доступна в Интернете для использования в качестве эталона.

Информация о публично торгуемых компаниях доступна в Интернете для использования в качестве эталона.

Как бизнес может управлять этими тремя аспектами, чтобы увеличить денежный поток?

Вы хотите получить дебиторскую задолженность как можно быстрее, и вы делаете это, используя правильное сочетание услуг управления казначейством, например, заставляя ваших клиентов платить вам через автоматизированную клиринговую палату или телеграфом. Вы также можете предложить скидку для клиентов, которые платят быстро.

Что касается кредиторской задолженности, вы хотите как можно дольше отсрочить оплату поставщикам, если только не существует скидка за досрочную оплату, которой вы можете воспользоваться. Вы хотите сохранить свои деньги как можно дольше, чтобы использовать их для погашения долга или инвестирования.

Инвентаризация зависит от бизнеса, но каждый бизнес должен управлять своими запасами — бережливое производство и своевременные поставки — два популярных метода инвентаризации.

Как бизнес может сократить цикл оптимизации оборотного капитала?

Предприятия должны использовать правильное сочетание продуктов управления финансами. Самостоятельная передача чеков в банк требует времени, но такой продукт, как быстрый депозит, позволяет вам вносить чеки прямо со своего рабочего места.

Вы также можете использовать сейф, который ускоряет процесс внесения депозита и обеспечивает доступ к средствам на несколько дней раньше, чем если бы вы отнесли деньги в банк.

Предприятия, такие как заправочные станции, которые используют много наличных денег, могут захотеть использовать услугу электронного хранилища, в которой кассиры помещают деньги в хранилище, которое отправляет поток в банк, сообщая ему сумму. Это обеспечивает немедленный доступ к средствам.

Почему так важно понимать цикл оптимизации оборотного капитала?

Это позволяет вам зарабатывать больше денег, что делается либо за счет погашения долга, такого как кредитная линия, либо за счет возможности быстрее инвестировать средства, чтобы у вас была норма прибыли на ваши деньги, а не просто в цикле.

И. Герчикова

И. Герчикова

Об авторе