Составление личного финансового плана: Как составить личный финансовый план. Пошаговая инструкция

Личный финансовый план- инструкция по составлению.

В любой книге, брошюре, финансовой инструкции вы прочтете, что личный финансовый план — это пошаговая инструкция по достижению ваших финансовых целей.Разберемся: насколько действительно нужен личный финансовый план.

Большинству людей кажется, что составление личного финансового плана — это некая идея фикс финансового консультанта. Зачем составлять план на бумаге, ведь у каждого в голове есть свой готовый и всегда работающий план.

Но на практике большинство предпочитает жить здесь и сейчас, не думая о будущем, ведь «живем один раз». Как следствие — мы совершаем хаотические покупки, а затем переходим на режим жесткой экономии. Причем, в разряд импульсивных покупок входят не только одежда и другие предметы роскоши, но и квартиры и машины.

При этом вы наверняка знаете «золотое правило»: если цели не зафиксированы письменно, то вероятность их реализации стремится к нулю.

Люди любят мечтать о том, что они будут делать, когда вдруг неожиданно разбогатеют. Но миллион не свалится вам на голову — нужно перестать жить от зарплаты до зарплаты. Научитесь правильно тратить деньги и богатеть.

Когда я начинаю рассказывать людям о финансовом планировании, все комментарии сводятся к одному: пытаться планировать свою жизнь в нашей стране безнадежно. Основная просьба, с которой ко мне обращаются, чем-то напоминает поход в травматологию после перелома руки: «Просто скажите мне что делать. Покупать доллары или евро??))»

Суть финансового планирования не в том, чтобы создать ложное чувство уверенности будто бы кто-то знает, что произойдет через тридцать или сорок лет. Обстоятельства жизни и планы меняются. Все мы помним слова Джона Леннона, что жизнь — это то что, происходит с нами, пока мы строим планы.

Но финансовый план — это то, что поможет выбраться из хаоса обстоятельств и перемен.

По своему опыту могу сказать, что мы не можем точно знать, что нас ждет в будущем, но мы может строить разумные предположения относительно того, куда мы бы хотели двигаться. Именно план движения к достижению своих финансовых целей мы называем личным финансовым планом. Он должен быть составлен только для вас, учитывать ваше текущее финансовое положение и те сроки и цели, к которым вы стремитесь.

Именно план движения к достижению своих финансовых целей мы называем личным финансовым планом. Он должен быть составлен только для вас, учитывать ваше текущее финансовое положение и те сроки и цели, к которым вы стремитесь.

Как составить линый финансовый план- Личный капитал

Как составить личный финансовый план

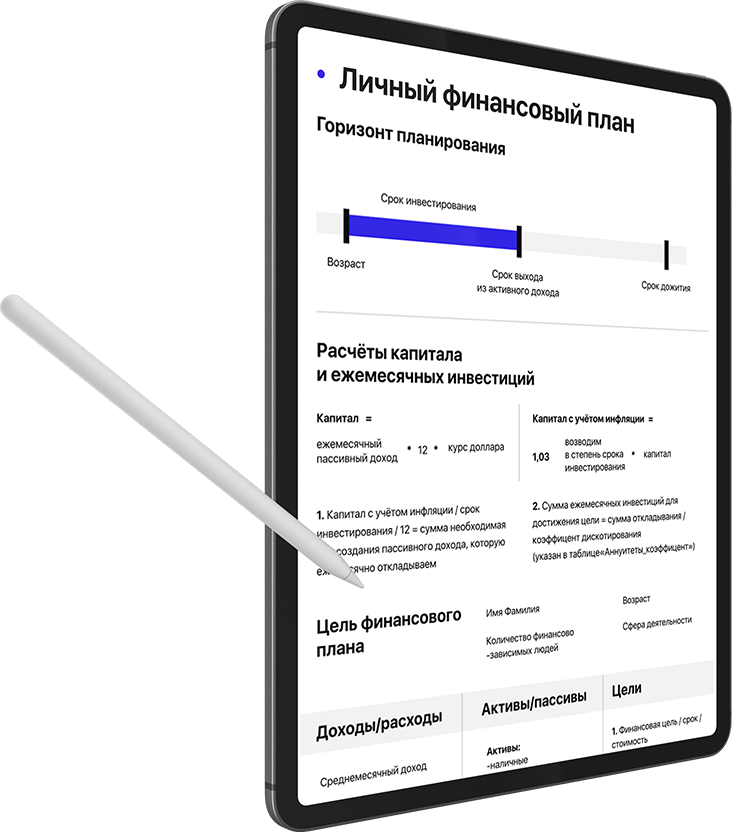

Личный финансовый план (ЛФП) — это пошаговая инструкция по достижению ваших финансовых целей. Ее можно рассматривать как дорожную карту, которая показывает, как сберегать, тратить и инвестировать.

Личный финансовый план необходим каждому человеку, независимо от уровня его дохода.

Цель составления личного финансового плана:

• формирование капитала для получения пассивного дохода,

• накопление на обучение детей;

• покупка недвижимости, автомобиля;

• открытие собственного бизнеса;

• переезд в другую страну;

• забота о близких и др.

Создав ЛФП, вы сможете понять, что нужно сделать, чтобы, к примеру, через 15 лет получать пассивный доход от капитала в размере 1 000 долларов (или 50 000 долларов) в месяц, и как накопить 300 000 долларов на обучение ребенка в Англии, и т.д.

Что показывает личный финансовый план?

Личный финансовый план дает вам цельную финансовую картину будущего и показывает: как распределить денежные потоки, куда разместить средства в период накопления, чтобы необходимая сумма была получена к нужному сроку.

В частности, план дает понимание того:

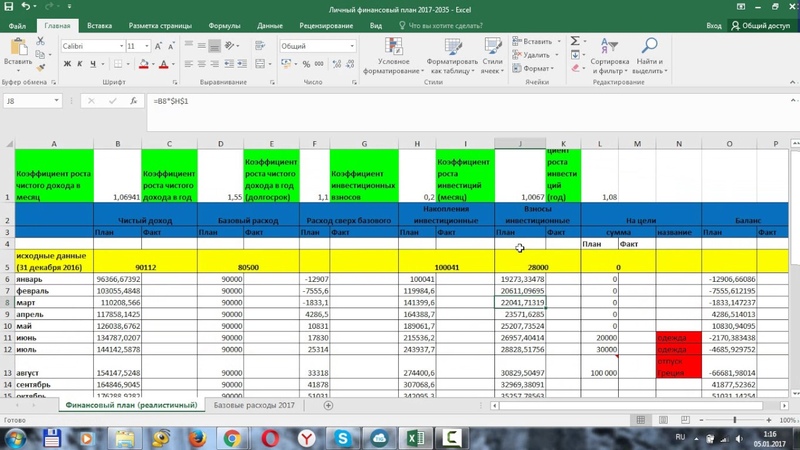

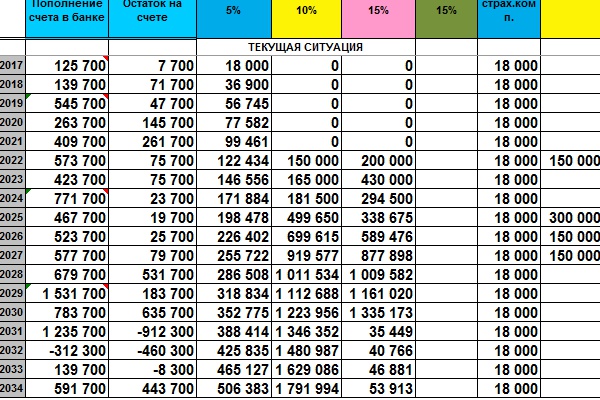

- как будет расти капитал при инвестировании определенной вами суммы и выбранной стратегии инвестирования;

- хватит ли средств на финансирование всех целей;

- какие суммы необходимо инвестировать, чтобы достичь всех ваших целей;

- из каких активов будут изыматься средства на финансирование целей;

- какую сумму вы накопите к окончанию плана;

- какой пассивный доход с капитала вы сможете получать.

Составной частью ЛФП является план финансовой защиты, задача которого обеспечить стабильное финансовое положение вам и вашим близким в настоящем, а также дать уверенность в вашем будущем.

План может меняться с течением времени

Личный финансовый план — это не единожды составленный отчет с цифрами, инвестициями и диверсифицированным распределением активов.

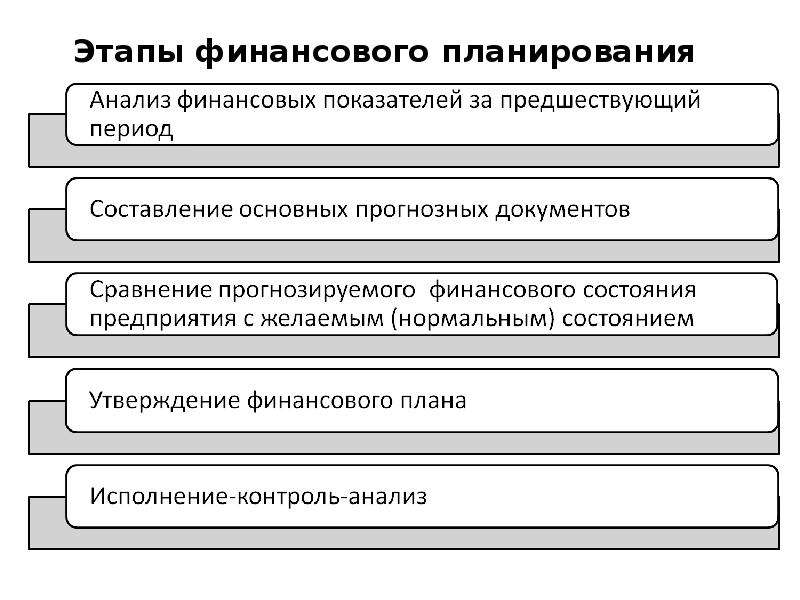

Финансовое планирование — это всесторонний непрекращающийся процесс, который начинается с помощи в определении ваших финансовых целей, разработки плана их достижения и продолжается отслеживанием его на всем пути реализации и внесением, в случае необходимости, корректировок и рекомендаций.Личный финансовый план требует редактирования в зависимости от изменения уровня жизни, корректировки финансовых целей и изменения ситуации на финансовых рынках.

Невозможно создать универсальный финансовый план, но основные принципы планирования всегда одни и те же:Навести порядок в своих финансах ⇒ взять их под контроль ⇒ защитить себя и близких ⇒ начать инвестировать часть своего дохода

Наш подход к разработке личного финансового плана

Мы используем индивидуальный подход, который позволяет разработать личный финансовый план именно для вас.

Важным моментом в реализации составленного финансового плана является соответствие ваших финансовых возможностей и желаний.

Что мы предлагаем?

Вариант личного финансового плана подбирается в зависимости от ваших целей, сроков инвестирования и финансовых возможностей.

Сроки создания зависят от того, какой из трех вариантов плана вы выберете:

- комплексный личный финансовый план

- инвестиционный финансовый план

- экспресс-план

⇒ Комплексный личный финансовый план

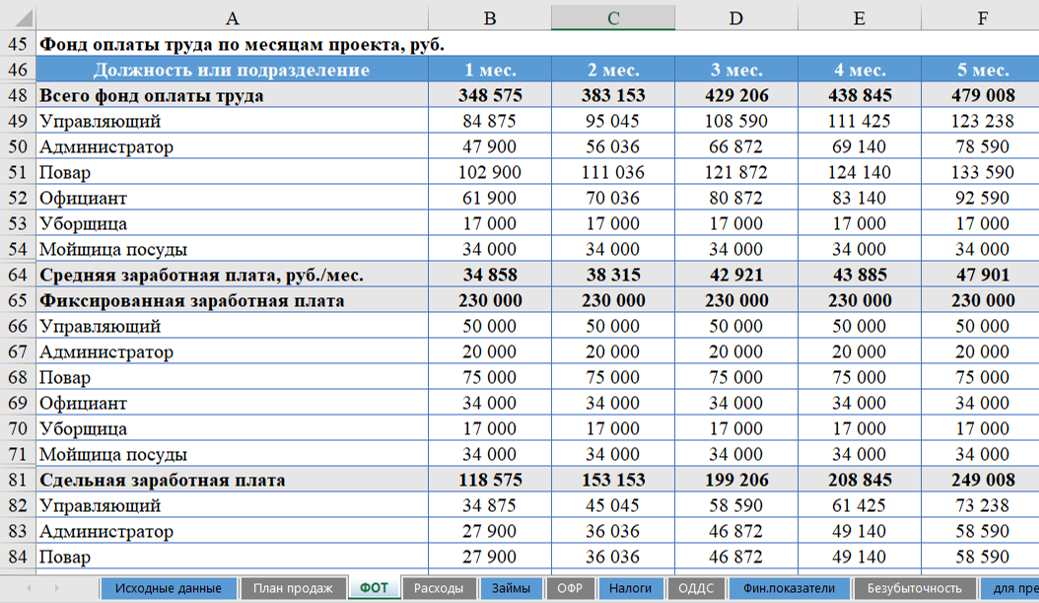

Комплексный финансовый план включает в себя тщательный анализ вашей текущей финансовой ситуации. Ваш консультант задаст ряд персональных вопросов о возрасте и семейном положении, структуре доходов и расходов, долгах, кредитах и имеющихся сбережениях. Он поможет четко сформулировать ваши финансовые цели и расставить приоритеты между сбережением и потреблением.

В результате вы получаете документ с конкретными предложениями по улучшению текущей ситуации, стратегией и тактикой достижения поставленных целей, планом инвестирования и пошаговыми действиями по реализации плана.

⇒ Инвестиционный личный финансовый план

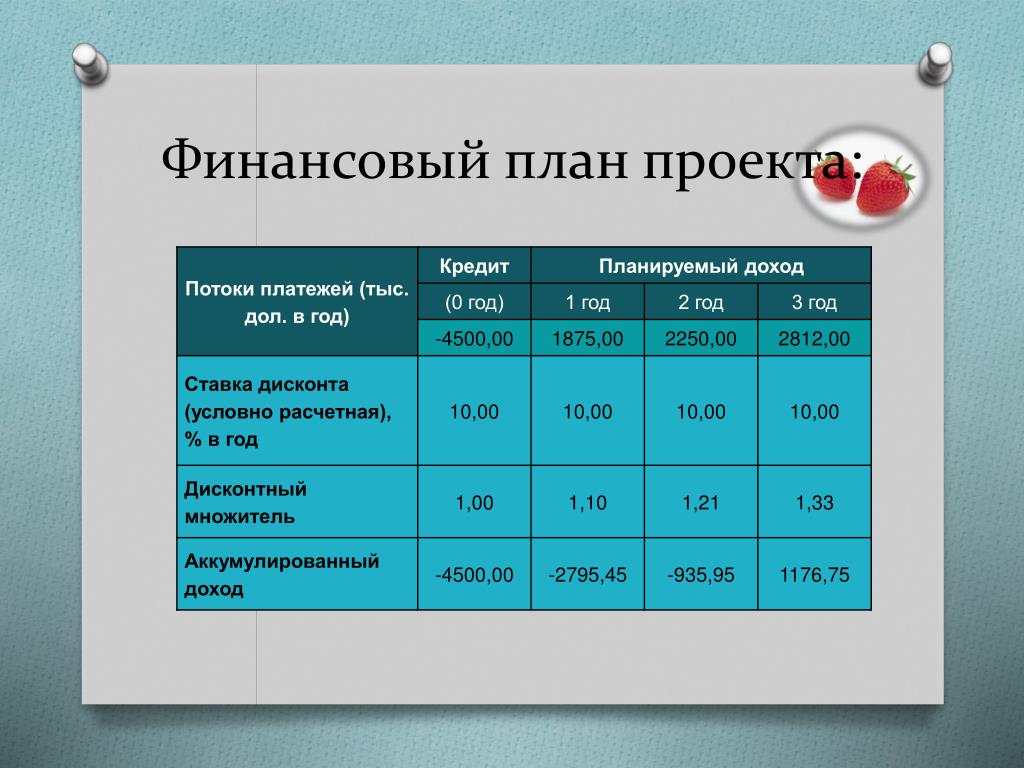

Инвестиционный план может быть разработан на основании поставленных финансовых целей и определенной вами суммы для инвестирования. При этом не требуется анализ текущей финансовой ситуации в плане доходов и расходов, но по вашему желанию в него может быть включен анализ ваших активов — сбережений и инвестиций.В результате вы получаете документ с описанием стратегии и тактики достижения поставленных целей, пошаговые действия по реализации плана и ответы на следующие вопросы:

– достижимы ли ваши цели при заданной инвестиционной сумме;

– что нужно сделать (какие суммы нужно инвестировать), чтобы достичь ваших целей;

– анализ инвестиционных инструментов под задачу клиента;

– какую сумму вы накопите к определенному сроку.

Решение о том, какой план необходим в конкретной ситуации, вы сможете принять с вашим финансовым консультантом.

Составить Личный финансовый план

________

В работе с клиентами мы используем собственное запатентованное программное обеспечение LK-FINANCE — первую в России программу для финансовых консультантов, созданную для автоматизации процесса разработки консалтинговых услуг, — что существенно повышает качество сервиса, разработки и отчетности по услугам компании.

Личный финансовый план — Урок №1. Постановка финансовых целей

Персональное финансовое планирование

Персональный финансовый план (ПФП) — это стратегия движения к желаемым целям клиента с помощью подбора оптимального сочетания различных инвестиционных, кредитных, страховых, пенсионных и иных финансовых продуктов.

Соответственно, персональное финансовое планирование — это составление персонального финансового плана и постоянное поддержание его в актуальном состоянии, корректировка и мониторинг. Это процесс, который имеет начало (сбор информации об инвесторе), но не имеет конца, т.к. финансовый план постоянно меняется, появляются новые цели, либо изменяется текущая ситуация, требуя оптимизации плана.

Это процесс, который имеет начало (сбор информации об инвесторе), но не имеет конца, т.к. финансовый план постоянно меняется, появляются новые цели, либо изменяется текущая ситуация, требуя оптимизации плана.

Как и любой план, он начинается с постановки целей.

Существует полный и короткий цикл ПФП.

-

Короткий цикл представляет собой упрощенный ПФП, когда инвестор уже определился с суммой, сроками и целями инвестирования — остается только определить готовность к риску и составить портфель в соответствии с целями.

-

Длинный (полноценный) цикл ПФП — включает детальный анализ действующей финансовой ситуации: доходы, расходы, активы, пассивы, стресс-тесты, в результате чего в зависимости от результатов исследования определяется сумма инвестирования, риск-профиль и составляются портфели под каждую цель и просчитывается достижимость целей в установленные сроки.

Определение финансовых целей

Очень многие инвесторы допускают одну и ту же ошибку: они проскакивают этот этап и сразу просят составить им инвестиционный портфель. Вся проблема в том, что 90% успеха финансового плана зависит от того, насколько тщательно вы прописали ваши финансовые цели.

Приведем пример:

Инвестор на встрече с инвестиционным консультантом ответил на вопрос о цели кратко — «сбережение», то есть — попросил составить инвестиционный портфель с риском 0-3% и доходностью на 1-2% выше инфляции. Прочие факторы отметил как не имеющие значения.

Инвестору был составлен портфель в российских рублях, например, структурные продукты с полной защитой и драгоценные металлы.

Через год выясняется, что целью инвестора в среднесрочной перспективе является выезд в Великобританию на ПМЖ и создание пассивного дохода от инвестиционного портфеля. Это означает, что доход инвестору будет необходим в фунтах стерлингов и на регулярной основе. И при четком следовании первоначальным целям его ожидания скорее всего не оправдаются:

При падении рубля к фунту он будет получать меньший денежный поток на капитал, и даже при высоких доходах в рублях в фунтовом эквиваленте это может быть мизерный прирост или даже отрицательная доходность.

Структурный продукт оформлен в России из бумаг, торгуемых на российском рынке, и при выезде на ПМЖ в Британию клиент становится налоговым нерезидентом РФ и будет вынужден платить 30% НДФЛ с дохода по этому инструменту, что существенно снижает доходность подобных инвестиций.

Если структурный продукт не подразумевает регулярный доход (например, ежегодный купон до окончания срока продукта или его досрочного погашения), он в принципе не подойдет для того, чтобы использоваться как пассивный доход.

Поэтому инвестиции без четкой стратегической цели — это гарантия того, что ваши инвестиционные ожидания не оправдаются.

Итак, первый этап личного финансового планирования — составить полный список всех целей клиента, и по каждой из них определить следующие параметры:

-

Стоимость цели и допустимые отклонения от нее (например, пассивный доход в размере $3000 плюс-минус $1000) — это даст в дальнейшем гибкость, если в результате расчетов будет сделан вывод, что всех целей достичь невозможно.

-

Срок цели и допустимые отклонения по нему (например, приобрести дом через 3 года плюс-минус 1 год)

-

Валюта цели — это позволит понять превалирующую валюту портфеля. Если ситуация такова, что валюта не известна (например, вы не знаете, где будете жить через 10 лет, когда вам потребуется пассивный доход), — проставьте знак вопроса. В этом случае вам нужно будет на эту цель копить в нескольких валютах.

-

Регулярность или единовременность расходов на цель — это будет важно при подборе финансовых инструментов под цели. Одно дело — если все накопления потребуются сразу, а другое — если нужны будут инструменты, способные давать регулярный доход или хотя бы допускают частичное изъятие средств без чрезмерных издержек и потерь.

-

Важность цели: если цель важна, то для нее будет использован более консервативный портфель, нельзя чрезмерно рисковать.

-

Налоговое, валютное резидентство клиента, а также предполагаемое гражданство (гражданства) на момент реализации цели, чтобы понимать, какие инструменты клиент может использовать и какое налогообложение будет к инвестициям применяться.

Цели нужно прописать на всех членов семьи, не только на одного человека. Если семья имеет финансово зависимых людей, то и цели, связанные с ними, тоже попадут в финансовый план: например, обучение детей, помощь родителям, оплата сиделки, ежегодные операции и лекарства и т.д.

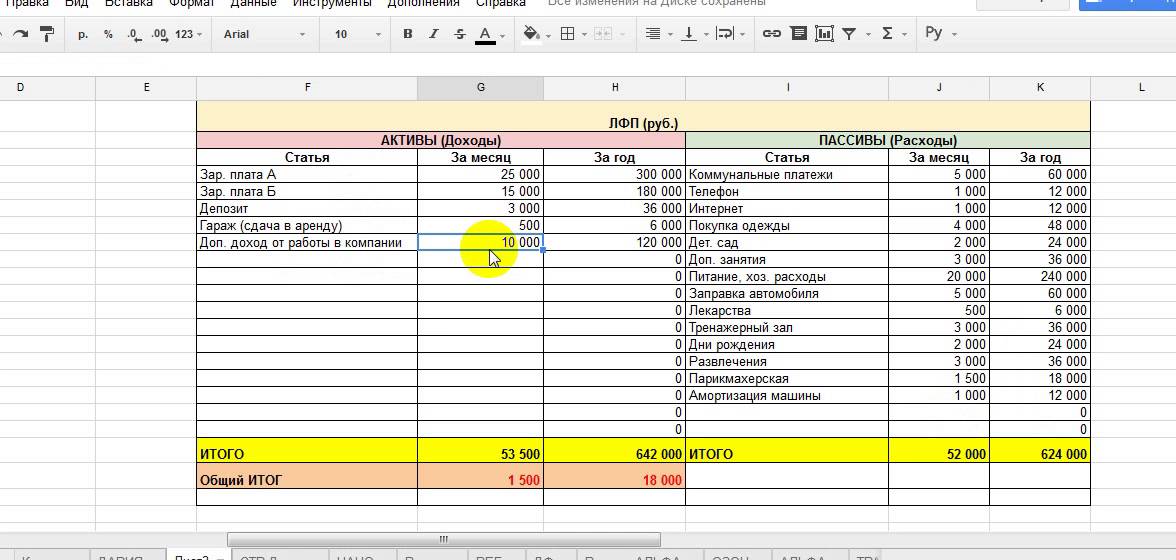

Удобно все это сделать в табличном виде:

Теперь, когда все цели прописаны, можно перейти ко второму этапу — уточнить ресурсы под эти цели, а также в целом все имеющиеся ресурсы под озвученные и будущие цели (которые человек еще не осознал, не сформулировал, либо которые еще только появятся в будущем). К ресурсам относится разница между доходами и расходами, а также разница между активами (имущество, накопления, инвестиционный портфель) и пассивами (заемными средствами).

Личный финансовый план — не нужен

Любимый «продукт» всех финансовых советников. Большого ума для составления не надо, а денег можно взять много. За «сопровождение» в том числе.

Практической пользы в этом нет никакой. Польза — в разнесении своих денег по целевым счетам.

- Заведите отдельные счета на обязательные, текущие и плановые расходы. Просто отдельный накопительный счёт в вашем банке, в названии/комментарии укажите что за счёт и сколько там должно быть денег.

- Сформируйте (опять же, на отдельном счёте) резерв на обязательные и текущие расходы на несколько месяцев вперёд.

- Если есть кредиты — лучше объедините в один (заодно на процентной ставке сэкономите). И погашайте досрочно так быстро, как получается. Пока не объединили — начиная с того, у которого максимальная процентная ставка. Ипотеки это не касается, её погашать по графику.

- Сделайте и наполните счета для страховых резервов.

- Когда резервы наполнены — заданный (желательно не меньше 20% и постоянно увеличивающийся) процент доходов направляйте в капитал.

- Только после этого можно приступать к финансовым целям. Вновь, на каждую финансовую цель заведите отдельный счёт с подписью на что и сколько. Сколько по сумме и времени надо откладывать можете прикинуть в калькуляторах. Деньги, оставшиеся после обязательных сбережений и расходов, распределяйте между финансовыми целями. Не возбраняется перемещать суммы между целями и даже изымать из целей на потребление. Главное, вы видите что происходит с вашими целями при этом (если видно плохо, помогут те же калькуляторы).

- Если остаются свободные деньги — их тоже в капитал. Его много не бывает.

Преимущества перед бумажным ЛФП:

- Никаких расходов на составление и поддержание в актуальном состоянии.

- Вы всегда чётко видите сколько у вас есть денег и на что. Нет большой суммы денег на счёте которая соблазняет себя потратить. Если, к примеру, у вас в бумажном плане 5 целей по 200Кр, а на общем счету в банке 500, то ленивый мозг ассоциирует эти деньги со всеми целями и у вас будто бы 300 «свободны». Когда у вас в банке 5 счетов, где на каждом написано «надо 200», а лежит 100 — такой фокус не пройдёт.

- Вы наглядно видите последствия своих финансовых решений: как перерасходы и недофинансирование отдаляют вас от целей. Опять же, когда цели на бумажке/в эксельке, а деньги на одном счету, мозг не ассоциирует растрату ни с одной из целей, и эта растрата не причиняет никакой боли, но приносит моментное удовольствие. Можно, конечно, себя заставлять сперва эту растрату учитывать в эксельке, но это долго и сложно.

- Система динамична и мгновенно учитывает изменение ваших приоритетов (на какой цели больше денег — та и в приоритете) и общую финансовую ситуацию. В случае изменений не надо ничего переделывать и перепланировать — вы просто перераспределяете деньги между счетами в обычном режиме.

Ещё одно бесполезное упражнение от советников — оценка своего финансового положения, которое заключается в выписывании рыночной стоимости всех имуществ и объёма всех долгов. Я даже не думаю, что таким образом можно напугать человека, у которого ипотечная квартира и дорогая кредитная машина, а все доходы он проматывает. Он в курсе. Остальным это тем более незачем.

Составление личного финансового плана

Личный финансовый план (ЛФП) — это «финансовая карта», отражающая последовательную пошаговую стратегию аккумуляции и сохранения капитала и создания адекватного уровня дохода для достижения финансовых и личных целей человека с учетом текущей ситуации.

Наличие личного финансового плана (ЛФП):

- позволяет чувствовать себя уверенно в настоящем и держать под контролем свое будущее

- ведет к реализации финансовых целей наиболее коротким и надежным путем

- экономит ваше время

- заставляет деньги трудиться более эффективно

- является эффективной профилактикой рисков

- укрепляет финансовую дисциплину.

ЛФП — это 80% успеха на пути к достижению финансовых целей.

Финансовый план необходим, если вы:

- Хотите взять свои финансы под контроль, так как понимаете, что только так можно реализовать желания и цели

- Заботитесь о своем будущем, будущем своих близких и хотите обеспечить их финансовую защиту

- Знаете, чего вы хотите достичь в финансовом плане и намерены двигаться к этим целям

- Готовы инвестировать от 300$ в месяц

Примеры важных финансовых целей:

- недвижимость для молодой семьи

- создание накоплений на период, когда придет время отойти от дел

- фонд на образование и будущее детей

- загородная недвижимость или недвижимость на побережье.

Виды личных финансовых планов:

- Инвестиционный план. В рамках плана выявляется сумма для регулярного инвестирования, выбирается способ инвестирования, строится график инвестиций с заданным уровнем риска и доходности, дается мнение в отношении провайдеров для открытия инвестиционных счетов, программ и инвестиционных инструментов.

- Комплексный финансовый план предполагает глубокий анализ текущей ситуации, активов и пассивов семьи. Вы получаете рекомендации по оптимизации активов/пассивов/расходов при необходимости, анализ финансовых рисков семьи на протяжении пути к их целям и рекомендации к их закрытию. После чего составляется пошаговый план реализации финансовых целей семьи, который включает необходимые финансовые и страховые инструменты.

ЛФП – это «живая» конструкция, которая подлежит уточнениям и корректировкам в случае существенных изменений жизненных обстоятельств. При этом корректировки могут касаться нескольких сфер. Например, избавления от нерентабельных активов, консолидации и рефинансирования долгов, повышение доходов и увеличение инвестиционных возможностей, введения новых финансовых инструментов.

Финансовый советник окажет помощь на протяжении всего пути к достижению финансовых целей, помогая сориентироваться в многообразии финансовых продуктов, изменении законодательства, вовремя подстроить план под изменившиеся внешние и внутренние обстоятельства.

Поделитесь этой информацией в соцсетях!

Личный финансовый план — ФинПотребСоюз

Личный финансовый план — это долгосрочный прогноз

финансовых потоков семьи. То есть, это документ, из которого видно, как будут зарабатываться и тратиться деньги в течение периода планирования. Личный финансовый план нужен не для того, чтобы тратить меньше. Это инструмент, помогающий получить больше за те же деньги и за такое же время.

ДОЛГОСРОЧНОЕ ПЛАНИРОВАНИЕ ПОЗВОЛЯЕТ:

заранее распланировать свои расходы и поставить перед собой важные цели и распределить зарабатываемые деньги между этими целями. В результате, удается получить намного больше важного и нужного за то же самое время и деньги. Провести такую оптимизацию в уме невозможно, ведь за несколько лет мы должны будем совершить огромное количество маленьких и больших финансовых операций. А финансовый план позволяет увидеть всю картину своего финансового будущего целиком, а также проработать в деталях любую ее часть.

В результате, удается получить намного больше важного и нужного за то же самое время и деньги. Провести такую оптимизацию в уме невозможно, ведь за несколько лет мы должны будем совершить огромное количество маленьких и больших финансовых операций. А финансовый план позволяет увидеть всю картину своего финансового будущего целиком, а также проработать в деталях любую ее часть.

Часто можно услышать мнение, что если денег нет, то никакой план ситуацию не изменит. Однако опыт показывает, что наибольшую пользу финансовое планирование приносит как раз в ситуации, когда денег мало. Ведь именно в этой ситуации «цена» ошибки при принятии финансовых решений особенно высока. План помогает провести анализ реалистичности поставленных перед собой целей. И, кроме всего прочего, этот анализ покажет, что нужно изменить в текущей ситуации для того, чтобы достичь нужных результатов в разумные сроки. Важно отметить, что с помощью плана можно (и нужно) отслеживать прогресс в направлении достижения целей, что позволяет вовремя замечать проблемы, корректировать свои действия при изменении окружающей обстановки, а также сохранить мотивацию при работе над долгосрочными целями. Вторая важная задача личного финансового плана — моделирование последствий тех или иных финансовых решений. Например, с его помощью можно проанализировать, как повлияет на жизнь семьи решение о покупке квартиры в кредит, или решение о смене работы, или решение о запуске собственного бизнеса. Также можно сказать, что план является картой денежного потока, при помощи которой удобно принимать решения об управлении движением денег.

КАК СОСТАВИТЬ ФИНАНСОВЫЙ ПЛАН?

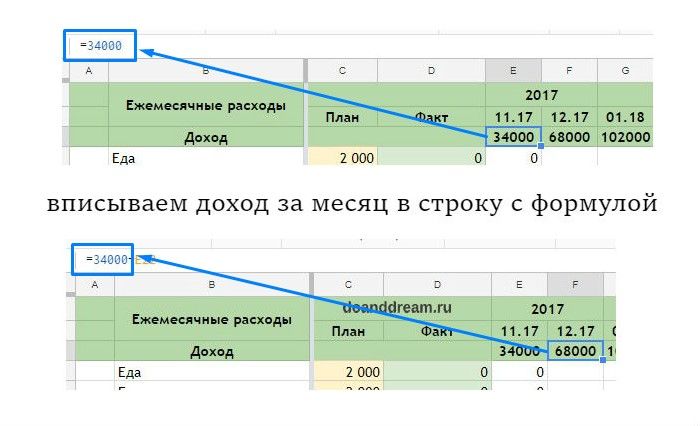

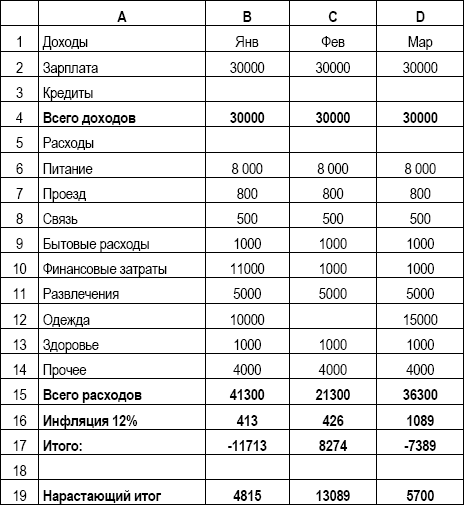

Чтобы составить ЛФП нужно сделать несколько весьма простых шагов: Проанализировать текущую ситуацию с деньгами. Для этого необходимо 2-3 месяца вести подробный учет доходов и расходов. Сам по себе учет тоже дает хороший эффект, но все же лучше рассматривать учет лишь как первый шаг в составлении личного финансового плана.

-

Сформулировать цели, которые хотелось бы достичь за период планирования.

На этом этапе очень важно учесть и большие, и маленькие цели за весь период. То есть, при составлении плана нужно очень хорошо продумать свой образ жизни на весь срок составления плана. В план должны войти не только большие цели, такие как покупка недвижимости или автомобиля, но и маленькие «цели», такие как расходы на отпуск, покупка одежды, нового мобильного телефона или телевизора. Следует иметь в виду, что чем длиннее срок, на который составляется план, тем больший масштаб целей можно запланировать: в план на месяц никак не влезут покупка квартиры или открытие собственного бизнеса. Наилучший эффект дают планы, составленные на период 3-5 лет и дольше.

На этом этапе очень важно учесть и большие, и маленькие цели за весь период. То есть, при составлении плана нужно очень хорошо продумать свой образ жизни на весь срок составления плана. В план должны войти не только большие цели, такие как покупка недвижимости или автомобиля, но и маленькие «цели», такие как расходы на отпуск, покупка одежды, нового мобильного телефона или телевизора. Следует иметь в виду, что чем длиннее срок, на который составляется план, тем больший масштаб целей можно запланировать: в план на месяц никак не влезут покупка квартиры или открытие собственного бизнеса. Наилучший эффект дают планы, составленные на период 3-5 лет и дольше. -

Составить график поступления и расходования денег и с помощью него определить наиболее подходящую и реалистичную комбинацию целей, последовательно подставляя цели в график. Если план показывает, что на все желаемые цели не хватает денег, то необходимо убрать какие-либо цели из плана или подумать над поиском дополнительных источников доходов.

-

Подобрать финансовые инструменты (кредитные или инвестиционные), с помощью которых можно получить результат быстрее или дешевле.

Не стоит относиться к финансовому плану, как к статичному документу, который должен быть реализован в неизменном виде. Поскольку окружающая ситуация постоянно меняется, план обязательно нужно корректировать в соответствии с этими изменениями.

С составления финансового плана должно начинаться принятие любых финансовых решений. К сожалению, зачастую невозможно в уме проанализировать, как повлияет то или иное решение на дальнейшую жизнь. Очень многие люди в нашей стране оказываются в затруднительном положении в результате неразумного использования кредитов, чрезмерного увлечения спекуляциями на фондовом рынке, теряют деньги в различных мошеннических схемах. В большинстве случаев проблемы можно было спрогнозировать заранее и вовремя изменить ошибочное решение.

Например: план может показать, что собрать сумму, достаточную для покупки желаемой недвижимости, получится только через 30 лет. Но это не означает, что реализация цели невозможна раньше этого срока. Следующим шагом будет подбор финансовых инструментов, которые сделают возможным получение результата раньше. Для начала можно построить план, исходя из предположения, что желаемая квартира приобретается немедленно при помощи ипотечного банковского кредита. Однако, вполне вероятно, что после уплаты ежемесячного платежа по кредиту будет оставаться слишком мало денег для комфортной жизни семьи.

Тогда при планировании можно смоделировать еще несколько вариантов: покупка квартиры через 1-2 года (накопленный первоначальный взнос уменьшит размер кредита и, следовательно, размер ежемесячных платежей), инвестирование накапливаемых денег в различные финансовые инструменты (что ускорит накопление желаемой суммы), продажа каких-либо имеющихся активов и так далее. И окончательное финансовое решение следует принимать только после анализа всех возможных вариантов действий. Поскольку предугадать все неожиданно возникающие аспекты невозможно, важно предусмотреть в плане запас наличности на экстренный случай, а также подумать о вопросе страхования от несчастных случаев и потери трудоспособности. Если же Вы желаете обеспечить себе действительно комфортную жизнь на пенсии, то необходимо вдобавок запланировать формирование «личного пенсионного фонда» в виде портфеля различных активов, способных приносить так называемый «пассивный доход».

Материал подготовлен Центробанком РФ (cbr.ru).

Личный финансовый план — Fortune Capital

Каждый человек ставит для себя цели – большие и амбициозные, на которые может уйти вся жизнь или кратковременные, которые решают насущную проблему. Неважно, что за ними стоит. Главное, что они есть и требуют решения. Именно с этим и возникают зачастую проблемы, и, как правило, финансовые. Потому что все имеющиеся деньги уходят на текущие расходы. А до целей просто не доходит ход.

Потому что все имеющиеся деньги уходят на текущие расходы. А до целей просто не доходит ход.

Что нужно для составления личного финансового плана

Оптимизировать подобные планы и расходы в уме не реально. Да и самостоятельно наметить долгосрочный план действий тоже сложно. Поэтому для составления личного финансового плана лучше всего прибегнуть к помощи консультантов, которые помогут:

- сделать анализ ситуации исходя из текущих финансовых потоков за 2-3 месяца

- сформулировать цели (краткосрочные и долгосрочные) и сроки, в которые планируется их реализовать

- определить при помощи плана доходов и расходов подходящую комбинацию целей

- подсказать, куда выгодно инвестировать в России, Англии и Америке, России, Украине и странах СНГ или любой из других стран

- подобрать кредитные или инвестиционные документы, посредством которых можно наиболее быстро получить желаемый результат.

Некоторые полагают, что если доходы семьи минимальны, то личный финансовый план не поможет справиться ни с какими целями. Однако практика показывает, что именно при малом бюджете финансовый план помогает избежать серьезных ошибок и даже с небольшими деньгами быстро добиться поставленных целей.

Можно ли планировать надолго

Не нужно относиться к личному финансовому плану, как к неизменному документу. Это нормально, что изменяются ситуации и обстоятельства (увеличивается или уменьшается доход, меняется страна проживания, количество членов семьи и др.).

В этом случае финансовый консультант:

- вовремя оценит все изменения и поможет внести коррективы

- изменит период и правила инвестирования

- определит целесообразность инвестирования в тот или иной проект.

Например, если личный финансовый план показывает, что возможность реализации целей наступит только через 5, 10 или 15 лет, то это вовсе не значит, что нет шансов изменить сроки на более короткие.

В этом случае консультант поможет изменить финансовые инструменты (посоветует увеличить сумму кредита, продать активы или подскажет, куда инвестировать более выгодно) на более эффективные, что даст возможность сократить период получения результата.

Оставьте заявку, чтобы узнать больше об услуге и записаться.

Оставить заявку

Пошаговое руководство по составлению личного бюджета

Если вы хотите контролировать свои расходы и работать над достижением финансовых целей, вам нужен бюджет.

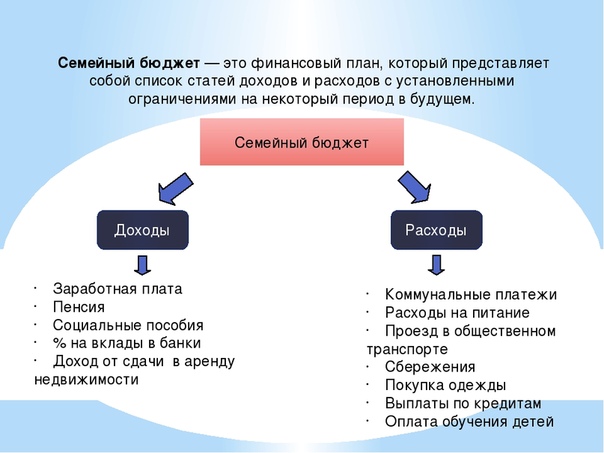

Личный или семейный бюджет — это сводка, в которой сравниваются и отслеживаются ваши доходы и расходы за определенный период, обычно один месяц. Хотя слово «бюджет» часто ассоциируется с ограниченными расходами, бюджет не обязательно должен быть ограничивающим, чтобы быть эффективным.

Бюджет покажет вам, сколько денег вы ожидаете получить, а затем сравните это с вашими необходимыми расходами, такими как аренда и страхование, и вашими дискреционными расходами, такими как развлечения или питание вне дома.Вместо того, чтобы рассматривать бюджет как отрицательный фактор, вы можете рассматривать его как инструмент для достижения своих финансовых целей.

Что делает бюджет

Письменный ежемесячный бюджет — это инструмент финансового планирования, который позволяет вам планировать, сколько вы будете тратить или экономить каждый месяц. Это также позволяет вам отслеживать свои привычки в расходах.

Хотя составление бюджета может показаться не самым захватывающим занятием (а для некоторых это просто страшно), это важная часть поддержания вашего финансового дома в порядке.Это потому, что бюджеты зависят от баланса. Если вы тратите меньше в одной области, вы можете потратить больше в другой, откладывать деньги на крупную покупку, создать фонд «на черный день», увеличить свои сбережения или инвестировать в накопление богатства.

Бюджет работает только в том случае, если вы честно оцениваете свои доходы и расходы. Чтобы составить эффективный бюджет, вы должны быть готовы работать с подробной и точной информацией о своих привычках зарабатывать и расходовать средства.

В конечном итоге результат вашего нового бюджета покажет вам, откуда берутся ваши деньги, сколько в них денег и куда они расходуются каждый месяц.

Как составить бюджет за шесть простых шагов

Чтобы создать бюджет, который работает и позволяет вам жить комфортной и счастливой жизнью, вам нужно четко понимать, что вы в настоящее время тратите, что можете себе позволить и каковы ваши приоритеты.

Прежде чем приступить к составлению бюджета, найдите хороший шаблон, который вы можете использовать, чтобы указать цифры своих расходов и доходов.

Хотя вы можете использовать старомодную ручку и бумагу для составления бюджета, проще и эффективнее использовать таблицу ежемесячного бюджета или приложение для составления бюджета.Они будут содержать специальные поля для доходов и расходов в различных категориях, а также встроенные формулы, которые помогут вам с минимальными усилиями вычислить профицит или дефицит бюджета.

1. Соберите финансовые документы

Прежде чем начать, соберите всю свою финансовую отчетность, в том числе:

- Банковские выписки

- Инвестиционные счета

- Последние счета за коммунальные услуги

- W-2 и корешки

- 1099с

- Счета по кредитной карте

- Поступления за последние три месяца

- Выписки по ипотеке или автокредиту

Вы хотите иметь доступ к любой информации о своих доходах и расходах.Одним из ключей к процессу составления бюджета является создание среднемесячного значения. Чем больше информации вы откопаете, тем лучше.

2. Рассчитайте свой доход

Какой доход вы можете ожидать каждый месяц? Если ваш доход представляет собой обычную зарплату, при которой налоги автоматически удерживаются, то использование суммы чистого дохода (или получаемой на руки суммы) вполне нормально. Если вы работаете не по найму или имеете внешние источники дохода, такие как алименты или социальное обеспечение, включите их также.Запишите этот общий доход как ежемесячную сумму.

Если у вас переменный доход (например, от сезонной или внештатной работы), подумайте об использовании дохода за месяц с самым низким доходом в прошлом году в качестве базового дохода при формировании бюджета.

3. Создайте список ежемесячных расходов

Составьте список всех расходов, которые вы ожидаете понести в течение месяца. Этот список может включать:

- Ипотечные платежи или аренда

- Автоплаты

- Страхование

- Продовольственные товары

- Утилиты

- Развлечения

- Личная гигиена

- Питание вне дома

- Уход за детьми

- Транспортные расходы

- Путешествие

- Студенческие ссуды

- Экономия

Используйте свои банковские выписки, квитанции и выписки по кредитным картам за последние три месяца, чтобы определить все свои расходы.

4. Определение постоянных и переменных расходов

Фиксированные расходы — это те обязательные расходы, за которые вы платите одинаковую сумму каждый раз. Включая такие расходы, как ипотечные платежи или арендная плата, оплата автомобиля, интернет-услуги с фиксированной оплатой, вывоз мусора и регулярный уход за детьми. Если вы платите стандартным платежом по кредитной карте, включите эту сумму и любые другие важные расходы, которые, как правило, остаются неизменными из месяца в месяц.

Если вы планируете откладывать фиксированную сумму или выплачивать определенную сумму долга каждый месяц, также включайте сбережения и погашение долга в качестве фиксированных расходов.

Переменные расходы — это тип, который будет меняться от месяца к месяцу, например:

- Продовольственные товары

- Бензин

- Развлечения

- Питание вне дома

- Подарки

Если у вас нет резервного фонда, включите категорию «неожиданных расходов», которые могут появиться в течение месяца и сорвать ваш бюджет.

Начните присваивать стоимость каждой категории, начиная с ваших фиксированных расходов. Затем прикините, сколько вам нужно будет тратить в месяц на переменные расходы.

Если вы не уверены, сколько вы тратите в каждой категории, просмотрите свои последние два или три месяца по кредитной карте или банковским операциям, чтобы сделать приблизительную оценку.

5. Итого ваш ежемесячный доход и расходы

Если ваш доход превышает ваши расходы, у вас хорошее начало. Эти дополнительные деньги означают, что вы можете направить средства на различные области своего бюджета, такие как пенсионные сбережения или погашение долга.

Если у вас больше доходов, чем расходов, подумайте о том, чтобы принять философию составления бюджета «50-30-20».В бюджете 50-30-20 «потребности» или основные расходы должны составлять половину вашего бюджета, потребности должны составлять еще 30%, а сбережения и погашение долга должны составлять последние 20% вашего бюджета.

Если ваши расходы превышают ваш доход, это означает, что вы тратите слишком много средств и вам необходимо внести некоторые изменения.

6. Скорректировать расходы

Если вы находитесь в ситуации, когда расходы превышают доходы, найдите в своих переменных расходах области, которые можно сократить.Найдите места, где вы можете сократить свои расходы, например, меньше есть вне дома, или исключите категорию, например, отменив членство в спортзале.

Если ваши расходы намного превышают ваш доход или у вас есть значительная задолженность, сокращения переменных расходов может быть недостаточно. Возможно, вам придется сократить фиксированные расходы и увеличить доход, чтобы сбалансировать свой бюджет.

Стремитесь, чтобы ваши столбцы доходов и расходов были одинаковыми. Этот равный баланс означает, что весь ваш доход учитывается и направляется в бюджет на конкретные цели по расходам или сбережениям.

Как использовать свой бюджет

После того, как вы настроили свой бюджет, вы должны отслеживать и продолжать отслеживать свои расходы в каждой категории, в идеале — каждый день месяца. Та же таблица или приложение для составления бюджета, которое использовалось для составления бюджета, также можно использовать для записи общих расходов и доходов.

Запись того, что вы тратите в течение месяца, убережет вас от перерасхода средств и поможет выявить ненужные расходы или проблемные модели расходов. Ежедневно выделяйте несколько минут на запись своих расходов, а не откладывайте их до конца месяца.

Ежедневно выделяйте несколько минут на запись своих расходов, а не откладывайте их до конца месяца.

Если вы не уверены, что сможете бюджетировать свои деньги, используйте систему конвертов, в которой вы разделяете наличные деньги для расходов на отдельные конверты для разных категорий расходов. Когда конверт опустеет, вам придется прекратить тратить деньги в этой конкретной категории.

Используя свой бюджет, следите за тем, сколько вы потратили. После того, как вы достигли предела расходов в категории, вам нужно будет либо прекратить этот тип расходов в течение месяца, либо переместить деньги из другой категории для покрытия дополнительных расходов.

Ваша цель при использовании бюджета должна состоять в том, чтобы ваши расходы были равными или ниже вашего дохода за месяц.

Обзор и настройка

Обстоятельства меняются. Наши приоритеты меняются, мы меняем работу, мы переезжаем, у нас появляются дети. Назначьте встречу с собой каждые несколько месяцев, чтобы обсудить свой бюджет и убедиться, что он соответствует вашим текущим целям и реалиям.

Если вы уже подключили свои цифры к программе или на веб-сайте, легко поиграйте с категориями бюджета, чтобы увидеть, где вы можете создать дополнительную комнату или установить приоритет одного над другим.

Помните, ваш бюджет должен работать на вас, а не наоборот.

Общие советы по составлению бюджета

После того, как вы установили базовый бюджет, настройте его в соответствии со своим финансовым положением и целями.

- Если вы работаете на комиссионных, будьте агрессивны в сбережении, чтобы покрыть периоды, когда рынок медленный.

- Если у вас есть проблемы с денежным потоком из-за того, что вам платят только один раз в месяц, разделите этот платеж на недели и храните денежные средства, которые вы планировали потратить в оставшиеся недели, на отдельном счете, пока они вам не понадобятся.

- Расплачивайтесь кредитной картой только в том случае, если у вас будут деньги для выплаты в конце месяца.

В противном случае вы будете должны проценты сверх цены всего, что вы купили.

В противном случае вы будете должны проценты сверх цены всего, что вы купили. - Ежемесячно корректируйте свой бюджет, если вы обнаружите, что переоценили или недооценили свои расходы. Следите за крупными расходами, которые происходят только раз в несколько месяцев, например, за страховые выплаты.

- Если вы склонны тратить слишком много средств в определенных категориях, используйте приемы бюджетирования, такие как переход на бюджет только наличными.

- Как только ваши расходы станут ниже, чем ваш доход, прежде чем увеличивать свои расходы, направьте бюджет на достижение целей экономии.

- Найдите время, чтобы изучить другие финансовые навыки, чтобы повысить свою финансовую грамотность и заставить деньги работать на вас больше.

7 шагов к созданию разумного финансового плана

Если вам нужна финансовая безопасность, вам нужно знать, как составить лучший финансовый план. Хорошая новость в том, что создать его несложно. Вот семь одобренных экспертами шагов по финансовому планированию, которые помогут вам встать на путь.

1. Отслеживайте, куда уходят ваши деньги

Первым и наиболее важным шагом к созданию финансового плана является разработка бюджета с подробным указанием того, куда идут ваши деньги (расходы / сбережения) и откуда (доход) каждый месяц.

Думайте о своем бюджете как о ежемесячном денежном справочнике. Создание бюджета также не должно быть сложным. Вы можете создать его:

Отслеживание доходов и расходов в записной книжке

Использование электронной таблицы с шаблоном бюджета и ее еженедельное обновление

Найдите приложение для составления бюджета, которое поможет вам автоматически отслеживать ваши доходы и расходы.Некоторые варианты: Mint, Wally и Personal Capital.

Продолжайте отслеживать и составлять бюджет для более чем одного периода оплаты, чтобы фиксировать все расходы. Определив свои текущие расходы, вы сможете лучше строить финансовые планы на будущее.

2. Установите цели для своего финансового плана

После того, как вы тщательно отслеживаете свои доходы и расходы, пора подумать о будущем и о том, как составить финансовый план, который поможет вам достичь поставленных целей. Однако первой целью всегда должно быть наличие резервного фонда на случай личного финансового кризиса.

Затем задайте себе вопрос: «Где я хочу быть через 10 лет?»

Избегайте общих ответов вроде «Я хочу быть богатым». Ответьте с конкретными деталями, например:

«Я хочу владеть домом с выплаченной половиной ипотечной ссуды»

«Я хочу иметь инвестиционный портфель в размере 500 000 долларов США»

«Я хочу получить фонд колледжа для моего Дети.»

«Я хочу побывать в 15 странах».

Постановка конкретных целей помогает не сбиться с пути выполнения вашего финансового плана.

3. Начните откладывать сейчас

После того, как вы поставили свои основные цели, начните откладывать в фонд на случай чрезвычайной ситуации, а затем на свои более крупные цели. Это означает повторную проверку отслеживаемых вами расходов и доходов. Вы можете начать экономить одним из двух способов:

Сокращение расходов

Посмотрев на свои расходы, определите, на что вы, возможно, тратите слишком много. Вы тратите деньги на развлечения? А как насчет оплаты за машину, отпуска или еды?

Ищите способы сэкономить кое-где, но всегда помните о балансе. Ваша цель не в том, чтобы исключить все развлечения, а в том, чтобы контролировать свои расходы, чтобы вы могли высвободить часть своего дохода для сбережений.

Ваша цель не в том, чтобы исключить все развлечения, а в том, чтобы контролировать свои расходы, чтобы вы могли высвободить часть своего дохода для сбережений.

Увеличение вашего дохода

Вы также можете сэкономить больше денег, увеличив свой доход. Это можно сделать, попросив повышения, сменив карьеру, взяв подработку или устроившись на вторую работу. Просто убедитесь, что ваш дополнительный доход действительно идет на сберегательный счет (а не тратится на латте).

4. Узнайте, как создать портфель в своем финансовом плане

Хотя вы откладываете деньги на краткосрочные финансовые цели, вы должны помнить о долгосрочной финансовой цели: выход на пенсию.Это будет одна из самых больших ваших расходов в жизни, и она должна занять важное место в вашем финансовом плане.

Вы можете найти деньги для инвестирования так же, как вы это сделали, чтобы начать сберегать: сократить расходы и увеличить свой доход. Ключ к инвестированию — делать это последовательно в течение длительного времени, поэтому начните с 50 долларов в месяц, а затем увеличивайте, когда сможете.

Как для новых, так и для опытных инвесторов самый простой способ начать создание инвестиционного портфеля — это паевые инвестиционные фонды.Вы можете легко найти паевые инвестиционные фонды, которые соответствуют вашей конкретной терпимости к риску, и они отлично подходят для распределения вашего инвестиционного риска. Паевые инвестиционные фонды также обеспечивают профессиональное управление капиталом, что является отличной идеей, если у вас нет времени (или опыта), чтобы действовать в одиночку.

5. Создание стратегии выхода из финансового плана

Вам нужно спланировать стратегию выхода, которая соответствовала бы каждой цели сбережений и инвестиций в вашем финансовом плане. Стратегия выхода состоит из двух компонентов: как вы распределяете деньги и как вы можете получить к ним доступ.

Допустим, вы хотите купить дом в течение десяти лет. Вероятно, вам нужно будет направить меньше денег на свой инвестиционный портфель и сэкономить больше денег на краткосрочном счете (например, на счете денежного рынка). Когда придет время покупать дом, убедитесь, что вывести свой первоначальный взнос легко. Это означает проверку комиссий и штрафов за снятие средств с вашего счета.

Точно так же, если вы собираетесь потребовать деньги в колледже для детей или выхода на пенсию, убедитесь, что у вас есть стратегия выхода на эти деньги.Подумайте также о плане недвижимости для своих наследников.

6. Следите за своим кредитом

Хороший кредит необходим для поиска лучших процентных ставок для финансирования и лучших предложений по кредитным картам. Это очень важно при составлении финансового плана.

Вам необходимо проверить свой кредитный рейтинг в каждом из трех крупных кредитных агентств:

Вы можете получить бесплатную копию этих официальных отчетов один раз в год на сайте AnnualCreditReport.com.

Убедитесь, что между вашими записями и кредитными отчетами нет расхождений.Если есть ошибки, обсудите их с агентством, сообщившим о них.

Вы также можете отслеживать свой кредитный рейтинг в течение года с помощью таких сайтов, как CreditKarma. Если вы заметили изменение в рейтинге, это означает, что что-то изменилось с аккаунтами на ваше имя (например, добавление кредитной карты или погашение кредита).

7. Следите за своим финансовым планом

Управляйте своим финансовым планом. Вышеупомянутые шаги финансового планирования не являются одноразовой системой.Вам всегда нужно следить за своим личным финансовым положением.

Изменились ли ваши цели?

Увеличился или уменьшился ваш доход или долг?

Каковы потребности и состояние вашего здоровья в настоящее время?

Как росли ваши инвестиции?

В зависимости от обстоятельств может иметь смысл ежеквартально пересматривать свой финансовый план. Помните: когда вы пересматриваете свой план, не путайте свои долгосрочные цели (выход на пенсию) с краткосрочными взлетами и падениями в вашей личной ситуации.Короче говоря, не меняйте свой финансовый план, не глядя на всю картину.

Помните: когда вы пересматриваете свой план, не путайте свои долгосрочные цели (выход на пенсию) с краткосрочными взлетами и падениями в вашей личной ситуации.Короче говоря, не меняйте свой финансовый план, не глядя на всю картину.

Пример личного финансового плана — эффективное планирование финансового будущего

Планируете ли вы свое финансовое будущее? Как узнать, что вы на правильном пути в финансовом отношении? Какие элементы составляют надежный финансовый план? Вот пример, чтобы смоделировать, как вы можете создать личный финансовый план.

Хотите мгновенно сэкономить деньги?

- Личный капитал: Мой личный фаворит для управления своими деньгами.Его можно использовать совершенно бесплатно, он автоматически рассчитает вашу чистую стоимость, если вы свяжете все свои учетные записи. Присоединяйтесь к Personal Capital сейчас

- Trim: Совершенно бесплатно, Trim автоматически просканирует ваши расходы, чтобы сэкономить деньги за счет снижения ваших счетов за Интернет, кабельное телевидение и телефон. Сократите свои расходы сейчас

- Wikibuy: Хотите сэкономить на рутинных покупках? Создавайте коды купонов на автопилоте, чтобы мгновенно сэкономить деньги. Присоединяйтесь к Wikibuy бесплатно и сэкономьте

- Arcadia Power: Мгновенно сэкономьте на счетах за электроэнергию, перейдя на чистую энергию БЕЗ начальных затрат.Присоединяйтесь Arcadia Power сейчас

Идеальный финансовый план основан на прочном фундаменте и должен соответствовать вашим личным потребностям. В этом примере финансового плана мы рассмотрим жизненно важные компоненты, которые входят в тщательно разработанный финансовый план.

При личном финансовом планировании не существует единого подхода, подходящего для всех. Идеальный план должен учитывать ваши взгляды и цели относительно ваших денег.

Хотя вам следует использовать такой инструмент, как Personal Capital, чтобы более эффективно управлять своими деньгами.

Вы все равно должны понимать свои личные цели финансового планирования более подробно, создавая что-то с нуля. Это поможет вам проанализировать ваши истинные потребности и желания с учетом ваших личных финансов.

Что такое финансовый план?Финансовый план — это составленная стратегия, помогающая поддерживать финансовое здоровье и достигать финансовых целей. Разрабатывая финансовый план, вы сможете контролировать свое финансовое положение.

Финансовый план снижает неопределенность, связанную с деньгами, и, таким образом, улучшает качество вашей жизни.

Разработка личного финансового плана может помочь вам эффективно спланировать свое будущее. Для вас жизненно важно знать, как составить финансовый план.

С помощью финансового плана вы можете определить области, в которых у вас все хорошо, и где можно улучшить. Вы можете найти шаблон личного финансового плана в Интернете.

Если вы не в состоянии сделать это или вам нужна помощь в его разработке, обратитесь за помощью к специалисту по финансовому планированию. Этот пример финансового плана исследует некоторые ключевые элементы, которые должен учитывать ваш финансовый план.Узнайте, как контролировать свой личный финансовый бюджет, если вы хотите лучше понять свои сбережения и составление бюджета.

Прежде чем мы рассмотрим пример, вот несколько важных советов, которые помогут вам составить отличный финансовый план.

См. По теме : 16 полезных финансовых советов

Хороший финансовый план начинается с знания собственного капитала. Это включает в себя создание баланса. Если вы хотите лучше спланировать свое будущее, вы должны принять во внимание текущую финансовую ситуацию.

Это включает в себя составление списка ваших текущих активов и пассивов. Ваш собственный капитал представляет собой истинное измерение вашего богатства и является хорошей отправной точкой при разработке финансового плана.

Активы — это вещи, которыми вы владеете, включая предметы личного имущества, такие как денежные средства или их эквиваленты, и инвестированные активы, такие как акции, пенсии и облигации.

С другой стороны, обязательствавключают в себя ваши долги, включая текущие счета, жилищные ссуды, медицинские долги, студенческие ссуды, долги по кредитным картам и многое другое.

Расчет чистой стоимости активов включает в себя получение общей суммы ваших активов и последующее вычитание суммы ваших обязательств из этой суммы.

Чистая стоимость активов может быть положительной или отрицательной. Положительная чистая стоимость — это когда ваши активы превышают ваши обязательства.

С другой стороны, отрицательная чистая стоимость означает, что у вас больше обязательств, чем активов.

Вот где в игру может вступить личный капитал. Это совершенно бесплатно и позволит рассчитать вашу чистую стоимость, когда вы свяжете все свои аккаунты.

Личный капитал Цена:Бесплатно

Личный капитал — мой личный фаворит для управления денежными потоками пассивного дохода, инвестициями и пенсионными счетами. С их бесплатным счетчиком собственного капитала и пенсионным планировщиком я могу управлять своими деньгами менее чем за 10 минут в месяц. ПРИСОЕДИНИСЬ БЕСПЛАТНОСледуйте моему пошаговому руководству, чтобы узнать, как использовать Personal Capital для составления бюджета.

- Ведите учет своих финансов

Если вы хотите взять на себя ответственность за свой будущий финансовый путь, вы должны вести все записи своих финансов. К ним относятся ваши банковские выписки, налоговые декларации, информация о страховом полисе, квитанции, документы о праве собственности, завещания и контракты.

Кроме того, они включают в себя счета, выписки по пенсионным счетам, отчеты о вознаграждениях сотрудников, отчеты по инвестиционным планам, ипотечные кредиты, квитанции о заработной плате и другие типы документов, которые имеют отношение к вашей личной финансовой жизни.

Когда вы ведете учет всех своих финансов, вам легче составить финансовый план.

Вы можете использовать такой инструмент, как Trim, чтобы сократить все ваши расходы, такие как подписка и счет за кабельное телевидение.

Trim автоматически предоставит рекомендации о том, где «урезать» ваши расходы.

См. Также : Можно ли обналичить поврежденный чек?

Еще один важный компонент идеального финансового плана — это отчет о движении денежных средств. Отчет о движении денежных средств может помочь вам отслеживать количество поступающих и уходящих денежных средств и их эквивалентов.

Cashflow может рассказать вам, как вы тратите свои деньги и какие привычки привели к текущему состоянию.

Денежный поток может быть как отрицательным, так и положительным.

Положительный денежный поток означает, что ваши наличные деньги увеличиваются, а отрицательный денежный поток — наоборот.

См. По теме : Как стать финансово грамотным

- Создание финансовых целей и определение направлений действий

Если вы хотите спланировать свое финансовое будущее, вы должны разработать план финансовых действий и цели, которых вы хотите достичь.Это включает в себя постановку краткосрочных, промежуточных и долгосрочных финансовых целей.

Вы можете спланировать свой образ жизни в настоящий момент, в ближайшем и далеком будущем. План должен охватывать все аспекты вашей жизни.

Будьте «УМНЫМИ» при постановке финансовых целей. То есть убедитесь, что ваши цели:

- специальный,

- Измеримый,

- достижимо,

- Реалистичный и

- По времени.

Постарайтесь включить членов своей семьи или близкого человека в разработку своих финансовых целей.Если вы включите в план свою семью, это поможет вам быстро и легко достичь своих целей.

Даже если у вас есть партнер, высока вероятность того, что у вас разные взгляды на финансы. Однако при правильном общении и планировании у вас может быть общий план, который будет работать для вас обоих.

Однако при правильном общении и планировании у вас может быть общий план, который будет работать для вас обоих.

При разработке финансового плана изучите все варианты, которые у вас есть, а также будущие финансовые цели, которых вы хотели бы достичь.

Вам необходимо обрисовать в общих чертах, как вы можете использовать уже существующие ресурсы, как увеличить сбережения и способы получения дополнительного дохода.

Например, вы можете искать способы заработать деньги в Интернете или вложения, которые вы можете сделать, которые со временем будут цениться, как недвижимость.

Подумайте о способах увеличения благосостояния или снижения расходов.

Самый простой способ сделать это — просто рефинансировать ипотечный кредит по более низкой ставке. Это может сэкономить вам значительные суммы денег. Пройдите этот простой тест, чтобы узнать, подходите ли вы.

Вы подходите?Бесплатная викторина

Узнайте, сколько именно вы можете заработать по кредитной линии, рефинансированию или покупке дома.Начните с бесплатной расценки за считанные минуты. ПРОЙТИ ВИКТОРИНГРассмотрите более широкую картину, а затем попытайтесь разделить ее на небольшие достижимые цели.

Вот пример простого финансового плана:

Пример личного финансового планаВ этом примере мы проиллюстрируем использование гипотетической модели пары миллениалов.

Это просто иллюстративный пост с использованием иллюстративных фигур, и поэтому он представляет собой лишь предположение о том, что может произойти в реальной ситуации.

Пример личного финансового плана «Джойс» и «Аллан»Предположим, Аллан и Джойс хотят составить финансовый план. Они заполнят бланк личного финансового отчета, чтобы помочь им понять свое финансовое положение.

Джойс и Аллан — пара DINK, им под тридцать. За последние пять лет у этой пары не было твердого финансового плана на будущее.

За последние пять лет у этой пары не было твердого финансового плана на будущее.

Как пара DINK, они жили своей жизнью, не составив твердого финансового плана.Однако у них есть многочисленные инвестиции в различные активы и страхование жизни.

Образец личного финансового плана Оценка активовАллан работает, а Джойс работает не по найму. В то время как Аллан, инвестор в недвижимость, зарабатывает 115 000 долларов в год, Джойс, онлайн-предприниматель, зарабатывает около 30 000 долларов.

Активов, которыми они владеют на данный момент, включают:

Банковские счета, наличные и денежные средства, компакт-диски и денежный рынок — 250 000 долларов США

Облигации и акции на брокерском счете — 615 000 долларов, что является текущей стоимостью, 300 000 долларов на основе

Сбережения Аллана 401 (k) (720 000 долларов США) и его работодатель равен 6%

ИРА Джойса — 600 000 долларов

У Аллана есть машина стоимостью около 150 000 долларов.Непогашенный остаток по кредиту составляет 40 000 долларов. Он ехал на машине последние два года и шесть месяцев.

Пара живет в доме стоимостью 650 000 долларов. Они взяли ипотеку на сумму 150 000 долларов под 6,5% годовых.

См. По теме : 32 лучших идеи пассивного дохода

Страховая защитаАллан и Джойс получили страховку жизни.

Аллан застрахован по работе на сумму 400 000 долларов и ежемесячно вносит страховой взнос в размере 250 долларов.

Джойс, с другой стороны, вносит свой вклад в свою политику на всю жизнь в размере 85 000 долларов США в случае смерти, 30 000 долларов наличными деньгами и 20 000 долларов США с ежемесячной надбавкой в размере 150 долларов США.

См. По теме : 12 сайтов, которые приносят деньги

Пенсионные расходы Если Аллан выйдет на пенсию в возрасте 45 лет, он имеет право на получение пенсии, которая будет составлять не менее 40% от его наивысшего среднего оклада (140 000 долларов) на всю оставшуюся жизнь.

Пенсионный аннуитет (текущая стоимость 350 000 долларов, базис 230 000 долларов)

Аллан пополняет свой счет 401 (k) ежегодно.

Джойс, напротив, работает не по найму и не имеет пенсионного плана.

Совместные расходыИ Аллан, и Джойс тратят примерно 11 000 долларов в месяц на предметы первой необходимости и расходы на проживание, такие как развлечения, коммунальные услуги, основные предметы, такие как налог на имущество, продукты питания и другие расходы.

Фонды социального обеспечения Аллана будут составлять 8 050 долларов в месяц в возрасте 60 лет. Он планирует подавать заявление на получение пособия по социальному обеспечению при выходе на пенсию или при наличии права на их получение.

У Аллана и Джойса нет желания и планов оставаться бездетными на протяжении всей своей жизни.

См. Также : 15 проверенных способов увеличения дохода

Пример личного плана для Аллана и Джойса| Инвестиционные активы | |

| Описание | Итого ($) |

| Пенсионные планы работодателя | 720 000 |

| Индивидуальные пенсионные счета | 600 000 |

| Не облагаемые и не облагаемые налогом счета | 865 000 |

| Аннуитеты и продукты с отсроченным налогом | 350 000 |

| Общая сумма инвестиций | 2 535 000 |

| Дополнительные активы | |

| Денежная стоимость жизни | 30 000 |

| Личные активы | 865 000 |

| Итого дополнительные активы | 895 000 |

| Обязательства | |

| Ипотека | 150 000 |

| Автокредит | 40 000 |

| Общая сумма обязательств | 190 000 |

| Чистая стоимость пары | 3 240 000 |

Это всего лишь гипотетическая иллюстрация для моделирования сценария из реальной жизни. Цифры получены следующим образом:

Цифры получены следующим образом:

Чистая стоимость = Общая сумма активов — Общая сумма обязательств

Расчет чистой стоимости для Аллана и Джойса| Описание | Аллан | Джойс | Шарнир | Итого ($) |

| Инвестиции Активы | ||||

| Пенсионные планы (Работодатель) | ||||

| Аллан (401) к | 720 000 | 720 000 | ||

| Джойс SEP IRA | 600 000 | 600 000 | ||

| Индивидуальный пенсионный счет | ||||

| Джойс Рот IRA | 0 | 0 | ||

| Продукты с отсроченным налогом и аннуитеты | ||||

| Allan Неквалифицированный аннуитет | 350 000 | 350 000 | ||

| Не облагаемые налогом и / или налогооблагаемые счета | ||||

| Остаток на банковских счетах | 250 000 | 250 000 | ||

| Совместное брокерское обслуживание (облигации и акции) | 615 000 | 615 000 | ||

| Общая сумма инвестиционных активов | 350 000 | 0 | 865 000 | 2 535 000 |

| Дополнительные активы | ||||

| Личные активы | ||||

| Дом | 650 000 | 650 000 | ||

| Автомобиль | 150 000 | 150 000 | ||

| Денежная ценность жизнь | ||||

| Вся жизнь Джойс | 85 000 | 85 000 | ||

| Итого дополнительные активы | 885 000 | |||

| Обязательства | ||||

| Автокредит | 40 000 | 40 000 | ||

| Ипотека | 150 000 | 150 000 | ||

| Общая сумма обязательств | 40 000 | 150 000 | 190 000 | |

| Собственный капитал | 3,230,000 |

У этой пары хороший план, и они обеспечили свое будущее финансово. Учитывая, что они пара типа Динк (двойной доход и отсутствие детей), у них больше шансов рано выйти на пенсию и при этом жить идеальной жизнью.

Учитывая, что они пара типа Динк (двойной доход и отсутствие детей), у них больше шансов рано выйти на пенсию и при этом жить идеальной жизнью.

Аллан работает и имеет гарантии занятости.

С другой стороны, у Джойс нет гарантированного дохода, потому что она предприниматель.

Эта пара может рассмотреть возможность инвестирования в дополнительные активы, чтобы увеличить свою чистую стоимость. Это может снизить риск их портфеля за счет увеличения основных средств над собственным капиталом.

Им также может потребоваться сократить бюджет на автомобиль со 150 000 до 20 000 долларов.Кроме того, они могут подумать о покупке дома меньшего размера, учитывая, что они динки и им не нужен большой дом.

Если они купят дом стоимостью 150 000 долларов, это снизит его стоимость примерно на 500 000 долларов. Они могут использовать эти деньги для увеличения своих сбережений и инвестиций.

См. Также : 5 шагов к эффективному мониторингу личного бюджета

Инвестиционный анализ и стратегияДля лучшего будущего Аллана и Джойса им необходимо инвестировать в портфель инвестиций.

Им необходимо увеличить распределение своих активов, а также портфель акций до 75%. Это может помочь им досрочно выйти на пенсию.

Кроме того, они могут сократить свои ежемесячные расходы с 11 000 до 5 000 долларов. Затем распределите эти деньги на инвестиции, включая квалифицированные и неквалифицированные счета.

Они могут разделить свои классы активов в соответствии с их налоговым режимом.

Когда они размещают около 80% налогооблагаемой прибыли на счетах с отложенным налогом, они могут инвестировать оставшиеся 20% в квалифицированные дивиденды, которые обычно облагаются налогом по более низким ставкам.

Пара должна найти инвестиционные инструменты, которые позволят их деньгам работать на них. Это может помочь им увеличить свои активы и еще быстрее достичь своих финансовых целей.

Это может включать следующее:

См. Также : Причины отклонения вашей дебетовой карты

Страховая стратегияАллан может получить страховку по уходу и пожизненный полис, чтобы защитить Джойса от финансовых трудностей в случае, если он умрет до 60 лет.

Покупка пожизненного полиса на сумму 550 000 долларов на Аллана на 15 лет может охватывать жену в случае, если муж уйдет раньше.

Кроме того, они могут рассмотреть возможность получения медицинской страховки.

См. По теме : 10+ финансовых статистических данных, которые вам необходимо знать

Планировка недвижимостиСупружеской паре нужно искать документы по имущественному планированию. Кроме того, им нужен поверенный, который поможет им составить завещание и оформить доверенность.

В завещании можно указать, как будет разделена их недвижимость, и опекун, который может вступить во владение в случае смерти.

См. По теме : Лучшие трекеры доходов и расходов

Пенсионный планЕсли пара надеется досрочно выйти на пенсию, они могут увеличить свой пенсионный портфель и инвестиционные средства для быстрого достижения своих целей.

Например, если они инвестируют в облигации или портфель дивидендов, они смогут получать от этого постоянный доход в дополнение к своей пенсии и пенсионным пособиям.

См. По теме : Обзор RealtyMogul

Заключение по примеру финансового планаПри составлении финансового плана подумайте о своей текущей ситуации и начните думать о том, как сделать ваши маленькие цели и большие цели реалистичными.

Сосредоточьтесь на развитии своих чистых активов и сокращении долгов.

Если вы направите часть своих ресурсов на погашение долгов, вы сможете предотвратить некоторые проблемы, которые могли возникнуть позже.

Рассмотрите возможность найма финансового консультанта, который поможет принять оптимальные финансовые решения с учетом вашего финансового положения.

Профессиональный финансовый консультант не будет предвзятым, потому что он / она не имеет эмоциональной привязанности к вашей финансовой ситуации.

Я надеюсь, что этот пример финансового плана дал вам полезную информацию о том, как планировать свои финансы для лучшего будущего.

Была ли эта статья полезной для вас? Поделитесь своими комментариями, связавшись со мной напрямую.

Связанные обзоры

Связанные ресурсы

Следуйте за мной на Facebook и Twitter

Процесс финансового планирования

Как у вас дела с финансовой точки зрения? Вы должны время от времени задавать себе этот вопрос, и он, безусловно, должен стать вашей отправной точкой, когда вы решите инициировать более или менее формальный финансовый план. Первым шагом в решении этого вопроса является сбор и анализ записей о том, что вам принадлежит и что вы должны , а затем применить несколько бухгалтерских терминов к результатам:

Подготовка отчета о чистой стоимости активов

Ваша чистая стоимость — разница между активами и обязательствами физического лица.(термин для учета вашего состояния ) — это разница между вашими активами и вашими обязательствами. Таким образом, формула для определения чистой стоимости активов:

Активы — Обязательства = Чистая стоимость Если вы владеете больше, чем должны, ваш собственный капитал будет положительным ; если вы задолжали больше, чем владеете, это будет минус . Чтобы определить, положительна или отрицательна ваша чистая стоимость, вы можете подготовить отчет о собственном капитале. Личный баланс, в котором указана стоимость ваших вещей, суммы задолженности другим лицам и разница, называемая «чистая стоимость». .»Как на рисунке 14.6« Отчет о чистой стоимости активов », который мы составили для вымышленного студента по имени Джо Колледж. (Обратите внимание, что мы включили строки для элементов, которые могут иметь отношение к отчетам о собственном капитале некоторых людей, но оставили их пустыми, если они не относятся к Джо.)

.»Как на рисунке 14.6« Отчет о чистой стоимости активов », который мы составили для вымышленного студента по имени Джо Колледж. (Обратите внимание, что мы включили строки для элементов, которые могут иметь отношение к отчетам о собственном капитале некоторых людей, но оставили их пустыми, если они не относятся к Джо.)

Рисунок 14.6 Отчет о чистом капитале

Активы

Джо имеет два типа активов:

- Во-первых, это его денежных или ликвидных активов — его наличные деньги, деньги на его текущих счетах, а также стоимость любых сбережений, компакт-дисков и счетов денежного рынка.Их называют ликвидными , потому что либо это наличные, либо их можно легко превратить в наличные.

- Все остальное — это материальный актив — то, что Джо может использовать вместо инвестиций. (Мы не предоставили Джо никаких инвестиций — таких финансовых активов, как акции, облигации или паевые инвестиционные фонды — потому что люди обычно покупают эти инструменты для достижения таких долгосрочных целей, как покупка дома или отправка ребенка в колледж.)

Обратите внимание, что мы тщательно рассчитали активы Джо с точки зрения их справедливой рыночной стоимости — цены, которую вы могли бы получить, продав активы по их нынешней цене.- цена, которую он мог получить, продав их в настоящее время, а не цена, которую он заплатил за них, или цена, которую он мог получить в будущем.

Обязательства

В отчете о чистом капиталеДжо также делятся его обязательства на две категории:

- Все, что Джо задолжал по таким предметам, как мебель и компьютер, составляет текущие обязательства — долги, которые необходимо выплатить в течение одного года.

Без сомнения, большая часть этой задолженности попадает на баланс кредитной карты Джо, что считается текущим обязательством, поскольку он должен выплатить ее в течение года.

Без сомнения, большая часть этой задолженности попадает на баланс кредитной карты Джо, что считается текущим обязательством, поскольку он должен выплатить ее в течение года. - В отличие от этого, его платежи за автомобиль и выплаты по студенческому кредиту представляют собой долгосрочные обязательства — выплаты по долгам, продолжающиеся более одного года. Джо не в состоянии покупать дом, но для большинства людей ипотека является их самым значительным долговременным обязательством.

Наконец, обратите внимание, что у Джо положительный собственный капитал. На этом этапе жизни среднего студента колледжа положительный собственный капитал может быть немного необычным.Если у вас сейчас отрицательный собственный капитал, вы технически неплатежеспособный , но помните, что главная цель получения высшего образования — найти рабочую силу с наилучшей возможной возможностью для создания достаточного богатства, чтобы переломить эту ситуацию.

Подготовка отчета о движении денежных средств

Теперь, когда вы знаете кое-что о своем финансовом положении на заданную дату , вам нужно узнать больше о нем за период времени .Это функция отчета о движении денежных средств или доходов, показывающая, откуда пришли ваши деньги и куда они должны поступить, где показано, откуда пришли ваши деньги и куда они должны поступить.

Рисунок 14.7 «Отчет о движении денежных средств» — это отчет о движении денежных средств Джо Колледжа. Как видите, доход Джо ( его денежных поступлений — поступление денег) получен из двух источников: студенческие ссуды и доход от работы неполный рабочий день. Его расходы (наличные оттоки — деньги уходят) делятся на несколько категорий: жилье, еда, транспорт, личное и медицинское обслуживание, отдых / развлечения, образование, страхование, сбережения и другие расходы. Чтобы узнать чистый денежный поток Джо , мы вычитаем его расходы из его дохода:

Чтобы узнать чистый денежный поток Джо , мы вычитаем его расходы из его дохода:

Рисунок 14.7 Отчет о движении денежных средств

Джо смог сохранить положительный денежный поток за год, закончившийся 31 августа 2012 года, но он приближается к его сокращению. Более того, он в плюсе только из-за притока студенческих ссуд — дохода, который, как вы помните из его отчета о чистом капитале, также является долгосрочным обязательством.Однако мы готовы дать Джо преимущество сомнения: хотя он несет высокие расходы на образование, он готов взять на себя обязательства по долгам (и, мы предположим, осторожным расходам), потому что он считает образование как инвестиции, которые окупятся в будущем.

Помните, что при построении отчета о движении денежных средств вы должны записывать только доходы и расходы, относящиеся к определенному периоду, будь то месяц, семестр или (как в случае Джо) год.Помните также, что вы должны рассчитать как приток, так и отток на кассовой основе : вы записываете доход только тогда, когда получаете деньги, а расходы записываете только тогда, когда вы платите деньги. Когда, например, Джо использовал свою кредитную карту для покупки компьютера, он фактически не выплачивал никаких денег. Однако каждый ежемесячный платеж по его кредитной карте — это отток средств, который должен регистрироваться в его отчете о движении денежных средств (в соответствии с типом расходов — скажем, отдых / развлечения, еда, транспорт и т. Д.).

Таким образом, отчет о движении денежных средств дает другой взгляд на вашу платежеспособность : если вы неплатежеспособный , то это потому, что вы тратите больше, чем зарабатываете. В конечном итоге отчеты о вашем собственном капитале и движении денежных средств имеют наибольшую ценность, когда вы используете их вместе. В то время как отчет о чистом капитале позволяет узнать, сколько вы стоите — сколько у вас богатства, — отчет о движении денежных средств позволяет точно узнать, какое влияние на ваше состояние оказывают ваши привычки тратить и сбережения.

14.3 Процесс финансового планирования — изучение бизнеса

Цели обучения

- Определите три этапа процесса планирования личных финансов .

- Объясните, как составить личный отчет о чистой стоимости , личный отчет о движении денежных средств и личный бюджет .

Мы разделили процесс финансового планирования на три этапа:

- Оцените свое текущее финансовое положение, составив отчет о собственном капитале и проведя анализ денежных потоков.

- Установите краткосрочные, среднесрочные и долгосрочные финансовые цели.

- Используйте бюджет, чтобы спланировать будущие поступления и оттоки денежных средств, а также оценить свои финансовые показатели, сравнив заложенные в бюджете цифры с фактическими суммами.

Шаг 1. Оценка текущего финансового положения

Как у вас дела с финансовой точки зрения? Вы должны время от времени задавать себе этот вопрос, и он, безусловно, должен стать вашей отправной точкой, когда вы решите инициировать более или менее формальный финансовый план.Первым шагом в решении этого вопроса является сбор и анализ записей о том, что вам принадлежит и что вы должны , а затем применить несколько бухгалтерских терминов к результатам:

- Ваши личные активы состоят из того, что принадлежит вам .

- Ваши личные обязательства — это ваши обязательства — ваши обязательства перед различными кредиторами, большими и малыми.

Подготовка отчета о чистой стоимости активов

Ваша чистая стоимость (термин для учета вашего состояния ) — это разница между вашими активами и вашими обязательствами.Таким образом, формула для определения чистой стоимости активов:

Активы — Обязательства = Собственная стоимость

Если вы владеете больше, чем должны, ваш собственный капитал будет положительным ; если вы задолжали больше, чем владеете, это будет минус . Чтобы определить, положительна или отрицательна ваша чистая стоимость, вы можете подготовить отчет о собственном капитале, подобный показанному на рис. 14.6 «Отчет о чистом капитале», который мы составили для вымышленного студента по имени Джо Колледж.(Обратите внимание, что мы включили строки для элементов, которые могут иметь отношение к отчетам о собственном капитале некоторых людей, но оставили их пустыми, если они не относятся к Джо.)

Чтобы определить, положительна или отрицательна ваша чистая стоимость, вы можете подготовить отчет о собственном капитале, подобный показанному на рис. 14.6 «Отчет о чистом капитале», который мы составили для вымышленного студента по имени Джо Колледж.(Обратите внимание, что мы включили строки для элементов, которые могут иметь отношение к отчетам о собственном капитале некоторых людей, но оставили их пустыми, если они не относятся к Джо.)

Рисунок 14.6 Отчет о чистом капитале

Активы

Джо имеет два типа активов:

- Во-первых, это его денежных или ликвидных активов — его наличные деньги, деньги на его текущих счетах, а также стоимость любых сбережений, компакт-дисков и счетов денежного рынка. Их называют ликвидными , потому что либо это наличные, либо их можно легко превратить в наличные.

- Все остальное — это материальный актив — то, что Джо может использовать вместо инвестиций. (Мы не предоставили Джо никаких инвестиций — таких финансовых активов, как акции, облигации или паевые инвестиционные фонды — потому что люди обычно покупают эти инструменты для достижения таких долгосрочных целей, как покупка дома или отправка ребенка в колледж.)

Обратите внимание, что мы тщательно рассчитали активы Джо с точки зрения их справедливой рыночной стоимости — цены, которую он мог получить, продав их в настоящее время, а не цены, которую он заплатил за них, или цены, которую он мог бы получить в будущем. .

Обязательства

В отчете о чистом капиталеДжо также делятся его обязательства на две категории:

- Все, что Джо задолжал по таким предметам, как мебель и компьютер, составляет текущие обязательства — долги, которые необходимо выплатить в течение одного года. Без сомнения, большая часть этой задолженности попадает на баланс кредитной карты Джо, что считается текущим обязательством, поскольку он должен выплатить ее в течение года.

- В отличие от этого, его платежи за автомобиль и выплаты по студенческому кредиту представляют собой долгосрочные обязательства — выплаты по долгам, продолжающиеся более одного года.Джо не в состоянии покупать дом, но для большинства людей ипотека является их самым значительным долговременным обязательством.

Наконец, обратите внимание, что у Джо положительный собственный капитал. На этом этапе жизни среднего студента колледжа положительный собственный капитал может быть немного необычным. Если у вас сейчас отрицательный собственный капитал, вы технически неплатежеспособный , но помните, что главная цель получения высшего образования — найти рабочую силу с наилучшей возможной возможностью для создания достаточного богатства, чтобы переломить эту ситуацию.

Подготовка отчета о движении денежных средств

Теперь, когда вы знаете кое-что о своем финансовом положении на заданную дату , вам нужно узнать больше о нем за период времени . Это функция отчета о движении денежных средств или доходов, которая показывает, откуда пришли ваши деньги и куда они должны пойти.