Составные части пенсии: Пенсионные накопления СФР (ранее ПФР)

Три источника и три составные части пенсии

Страховая часть пенсии не способна обеспечить достойный коэффициент замещения – четвертый год подряд проблемы выплат нынешним пенсионерам решаются за счет отъема денег у пенсионеров будущих / А. Астахова / Ведомости

В скором времени в России должна начать свою деятельность рабочая группа по пенсионной реформе. Ее создание 16 июня анонсировал глава Центра стратегических разработок (ЦСР) Алексей Кудрин. Это еще одна попытка комплексно заняться решением всех проблем пенсионной системы. Пока мы наблюдаем только отдельные заявления министерств с совершенно полярными предложениями по переустройству системы пенсий, а в большинстве своем – только споры о недостатках элементов действующей пенсионной системы.

Несмотря на ряд принятых решений о сохранении обязательного накопительного компонента, кардинальные изменения в пенсионной системе кажутся неизбежными. Основные причины – отсутствие понимания у государства путей достижения долгосрочных целей развития пенсионной системы, а также тяжелое состояние бюджета страны.

Государство должно найти в себе силу сказать, что оно считает нужным сделать в пенсионной системе, и зафиксировать эти решения на десятилетия вперед. На сегодняшний день у рабочей группы есть все перспективы стать, по сути, интегратором проекта новой пенсионной реформы – провести совместные расчеты, обсудить методологию и подходы ко всем предлагаемым изменениям в сфере пенсионного обеспечения и прийти к общему знаменателю. Это первый шаг к началу открытого обсуждения всех кабинетных наработок с участием всех заинтересованных сторон, в том числе представителей профессионального и экспертного сообществ.

На сегодняшний день только одна сторона официально направила в правительство и все ключевые ведомства свое видение и подходы к изменению системы пенсий. Национальная ассоциация негосударственных пенсионных фондов (НАПФ) в конце апреля 2016 г. публично представила предложения, разработанные пенсионным рынком.

Мы предлагаем сохранить действующий порядок формирования страховой и накопительной пенсий, а также преобразовать негосударственное пенсионное обеспечение, основную роль в котором будут играть обязательные корпоративные пенсионные системы. Именно такая система из трех ключевых элементов способна обеспечить гражданам коэффициент замещения заработной платы от 70% и выше.

Что касается страховых пенсий, мы полагаем, что эта часть системы обязательного пенсионного страхования должна действовать в текущем формате. Хотя объективно «балльная» система не только не способна повысить размер пенсий, но и сохранить его даже на уровне инфляции. Главный вопрос, который нужно решить в этой части, – прекратить донорство пенсионных накоплений для страховой пенсии, а точнее, для спасения бюджета и латания дыр Пенсионного фонда. Для этого нужны другие методы. Прежде всего, нужно решать проблему теневой занятости – в систему не поступают пенсионные взносы более 15 млн граждан.

Для этого нужны другие методы. Прежде всего, нужно решать проблему теневой занятости – в систему не поступают пенсионные взносы более 15 млн граждан.

Накопительный компонент тоже должен сохраниться в действующем формате. Стоит напомнить, что под контролем мегарегулятора пенсионный рынок решил задачу повышения надежности в работе с пенсионными накоплениями граждан – 99% всех застрахованных лиц и их средств находится в системе гарантирования. В необходимость сохранения накопительной пенсии поверили сами граждане – такой выбор сделало более 30 млн россиян.

Трехлетние «заморозки» серьезно подорвали доверие населения, а без него реформа государства в пенсионной сфере будет обречена на провал. Первый шаг для возвращения доверия – сохранение обязательного формата накопительного компонента пенсии и введение механизма права собственности на пенсионные накопления, чтобы эти средства были защищены от любых конфискаций.

Трансформация обязательного накопительного компонента в добровольный формат не будет иметь успеха у основной части населения. Россияне с низкой заработной платой не смогут откладывать дополнительные средства – 70% граждан не имеют сбережений в принципе, таковы данные опроса «Ромира», проведенного в марте 2016 г. О какой добровольности можно говорить в таких условиях? Люди с высокими доходами не пойдут в эту систему из-за последовательных обманов со стороны государства в части обязательных пенсионных накоплений. Добровольные программы должны и могут быть только дополнительным инструментом к обязательной накопительной пенсии, но не ее заменой.

Россияне с низкой заработной платой не смогут откладывать дополнительные средства – 70% граждан не имеют сбережений в принципе, таковы данные опроса «Ромира», проведенного в марте 2016 г. О какой добровольности можно говорить в таких условиях? Люди с высокими доходами не пойдут в эту систему из-за последовательных обманов со стороны государства в части обязательных пенсионных накоплений. Добровольные программы должны и могут быть только дополнительным инструментом к обязательной накопительной пенсии, но не ее заменой.

Третья часть сценария пенсионного рынка – это элемент корпоративных пенсий. В первую очередь предстоит решить вопрос внедрения корпоративных пенсионных программ для работников вредных условий труда. Такие программы – серьезная альтернатива дополнительным взносам на досрочные пенсии, которая может сократить ежегодные расходы бюджета до 40%. С реформой пенсий для «досрочников» согласен социальный блок правительства и Министерство труда, она также поддержана в бюро правления РСПП, что означает готовность работодателей к предлагаемым изменениям. Осталось только дать старт процессу.

Осталось только дать старт процессу.

Только тогда, когда пенсия граждан будет формироваться за счет нескольких источников, ее размер удастся существенно повысить. В этом ключевой смысл очередной пенсионной реформы. Проблемы и недоработки есть в каждом из элементов действующей системы – нужно решать их, а не разрушать радикальными мерами.

Автор – президент Национальной ассоциации негосударственных пенсионных фондов

Новости СМИ2

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясьИз чего состоит пенсия и как формируются пенсионные выплаты

Чем раньше человек начинает задумываться о своем будущем, тем осознаннее он принимает те или иные решения. При чем правило это верно практически для всего в нашей жизни, в том числе и для пенсии. Чем раньше ты начинаешь задумываться о своей будущей пенсии, тем ощутимее ты способен повлиять на ее размер. Чтобы не гадать в старости, будет ли тебе хватать денег на жизнь, нужно заранее как следует изучить пенсионную систему страны, в которой ты живешь.

В этой статье мы решили поспособствовать повышению юридической грамотности наших читателей и затронуть важный вопрос: из чего состоит пенсия?

Особенности начисления пенсий

Мы сейчас не будем рассматривать чрезвычайные ситуации, когда, например, человек теряет способность трудиться из-за болезни или травмы, т. е. становится инвалидом, или когда несовершеннолетний ребенок теряет кого-нибудь из родителей и не может содержать сам себя. Эти категории граждан, получают пенсию независимо от собственных трудовых заслуг.

е. становится инвалидом, или когда несовершеннолетний ребенок теряет кого-нибудь из родителей и не может содержать сам себя. Эти категории граждан, получают пенсию независимо от собственных трудовых заслуг.

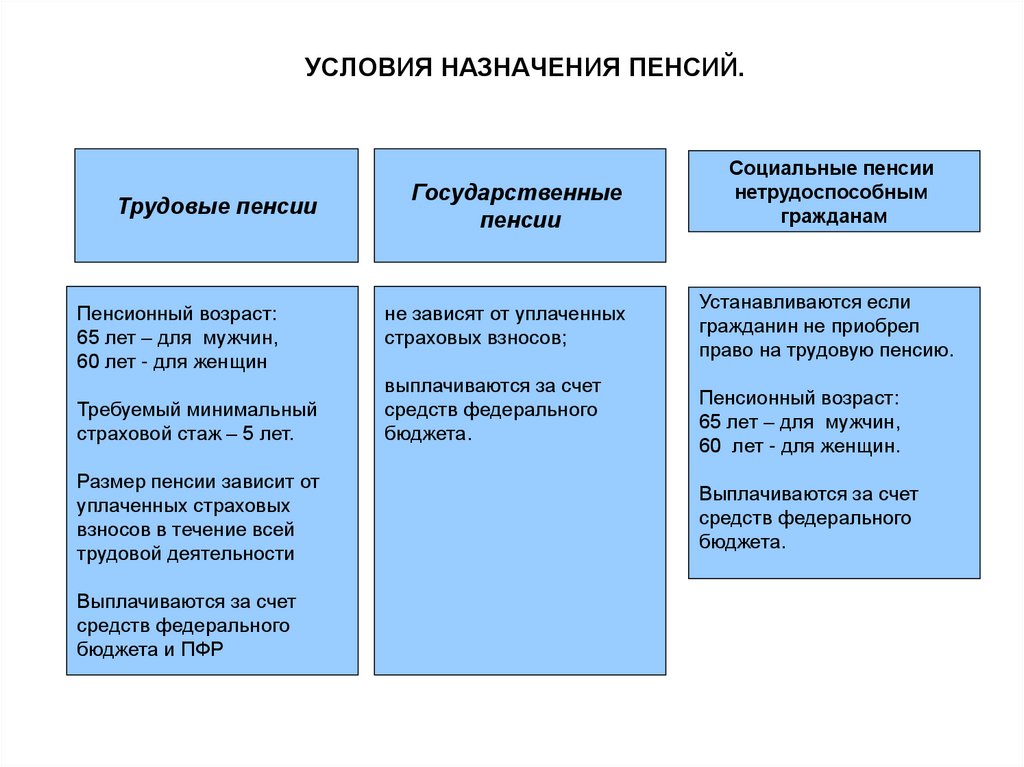

Мы же поговорим об обычных людях — пенсионерах, которые благополучно дожили до старости и собираются на заслуженный отдых. Размер их пенсии напрямую зависит от того, как долго человек трудился в своей жизни: работал, служил и даже ухаживал за детьми.

Когда мы работаем официально, по трудовому договору или ведем собственный бизнес, работодатель платит за нас «социальные налоги» (они же — «страховые платежи»). Чем дольше человек работает, чем выше у него официальная заработная плата, тем больше «социальных налогов» за него перечисляет работодатель. Когда человек достигает определенного возрастного рубежа, после которого он по закону может больше не работать, все, что накопилось на его собственном счете в Пенсионном Фонде делится на части и выплачивается ему в виде пенсии.

Впрочем, люди, которые в своей жизни не работали вообще или по каким-либо причинам не смогли проработать достаточно много, чтобы накопить необходимый минимальный капитал, в старости тоже не остаются без поддержки. Им выплачивается социальная пенсия. Впрочем, не удивительно, что размер такой пенсии оказывается в несколько раз ниже той, которую человек заработал своим трудом.

Но вернемся к теме нашего разговора: из чего, а точнее из каких частей состоят трудовая и социальная пенсии?

Социальная пенсия имеет фиксированный размер, которые зависит от того, к какой группе (инвалиды, дети — сироты, коренные жители Крайнего Севера или граждане нетрудоспособного возраста, жертвам техногенных аварий или катастроф) относится данный конкретный пенсионер.

Составные части трудовой пенсии

- индивидуальной части страховой пенсии;

- фиксированной выплаты;

- накопительной пенсий.

Первая и последняя формируются из «социальных налогов» работодателей, но на разных счетах и даже (при желании) в разных учреждениях.

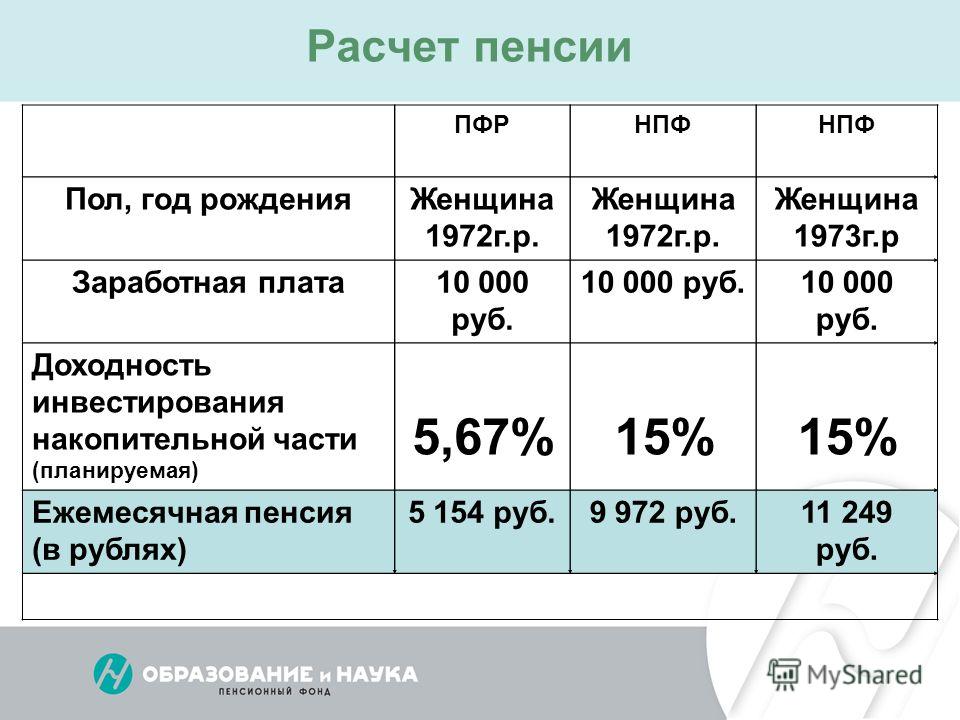

За сохранение и гарантию страхового капитала целиком отвечает ПФ РФ, а вот за накопительный — та инвестиционная организация во главе с государственным или негосударственным пенсионным фондом, которую будущий пенсионер выбрал сам. Если страховой капитал на протяжении всех лет до пенсии остается неизменным и лишь индексируется с учетом инфляции, то накопительный капитал изменяется согласно тому, как (успешно или не успешно) инвестор вкладывает его в те или иные ценные бумаги.

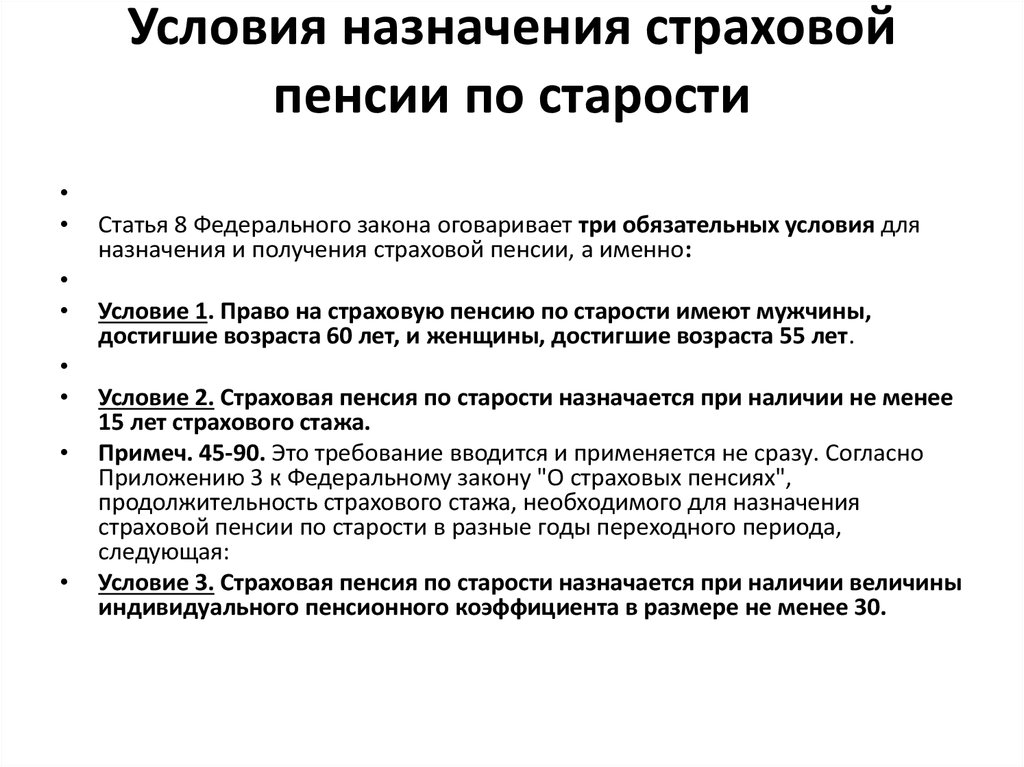

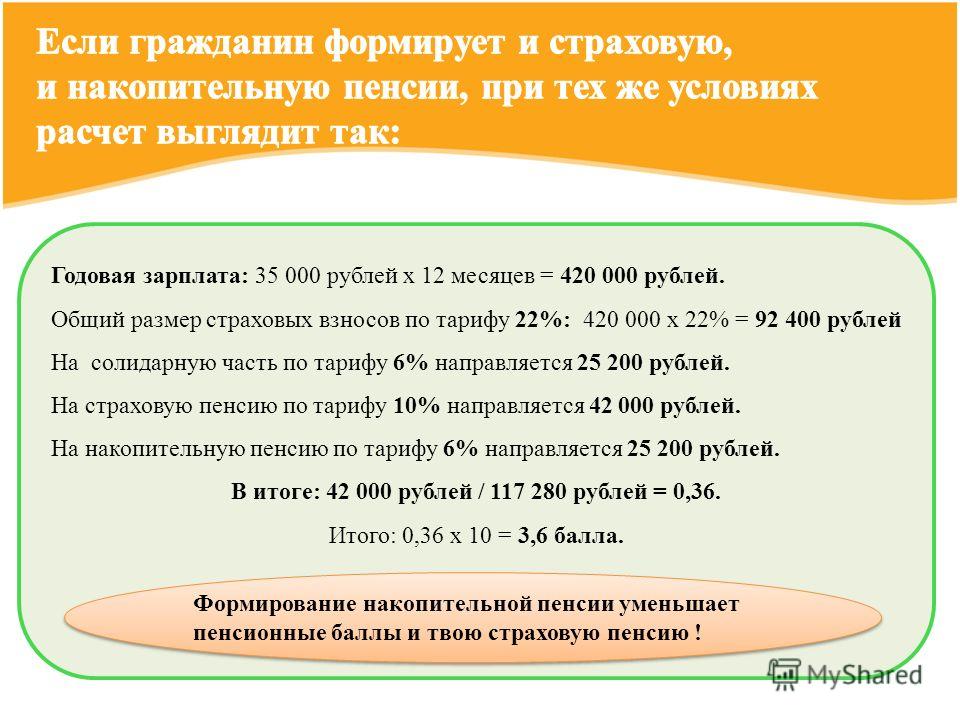

Расчет будущей индивидуальной части страховой пенсии производится на основании ФЗ №400 от 28.12.13г. Для этого на протяжении всей трудовой деятельности пенсионера, уплаченные им «социальные налоги», преобразовывались в пенсионные баллы. Когда придет время выплачивать пенсию, пенсионные баллы будут умножены на номинальный размер одного такого балла — так получится индивидуальная часть страховой пенсии. У каждого пенсионера она будет разной и тем выше, чем дольше работал и большие деньги получал данный человек.

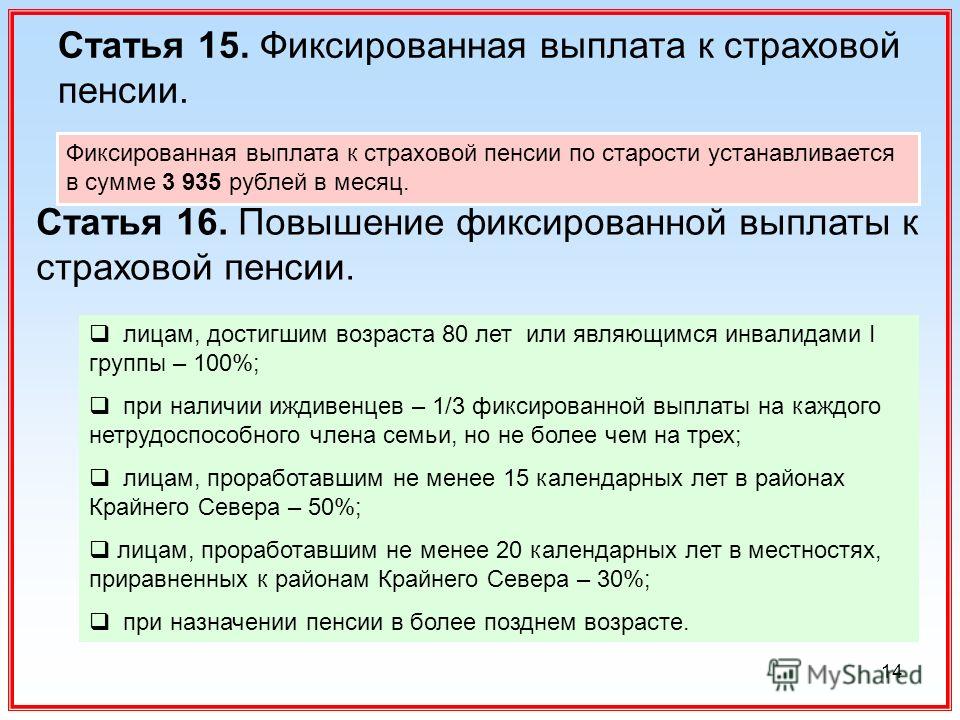

Затем к рассчитанной величине приплюсуют фиксированную выплату — она гарантирована государством и изначально одинакова для всех, получающих страховую пенсию. Однако, если пенсионер решит подождать и не оформлять какое-то время пенсию по возрасту, то фиксированная выплата ему будет увеличена.

Ну и наконец, после назначения страховой пенсии, гражданин имеет право обратиться за накопительной пенсией. Ее могут выплатить один раз или будут выплачивать всю жизнь до самой смерти — все зависит от того, как много денег накопилось у пенсионера. Если месячный размер накопительной пенсии больше пяти процентов от месячного размера страховой пенсии (включая фиксированную выплату), то выплачивают такую пенсию пожизненно. В противном случае — однократно, всей суммой.

Из каких частей состоит пенсия отдельных категорий граждан?

- оклада за должность;

- оклада за звание;

- надбавки за выслугу;

При этом военные на сегодняшний день не получают пенсию полностью — им выплачивается только определенная часть расчетного размера пенсии. Каждый год эта часть увеличивается и пенсионеры получают на несколько процентов больше, чем в прошлом году. Предполагается, что к 2025 году военные пенсионеры наконец начнут получать 100% расчетного размера пенсий.

Каждый год эта часть увеличивается и пенсионеры получают на несколько процентов больше, чем в прошлом году. Предполагается, что к 2025 году военные пенсионеры наконец начнут получать 100% расчетного размера пенсий.

Если вы относитесь к категории государственных служащих, летчиков или космонавтов, за разъяснениями по поводу пенсии вам нужно обратиться в ваше основное ведомство.

Какие компоненты пенсионных расходов отражаются в отчете о прибылях и убытках? | Малый бизнес

Автор Chron Contributor Обновлено 21 сентября 2020 г.

Пенсионные расходы сигнализируют о годовых затратах работодателя на поддержание пенсионного плана работника. Работодатели, которые предоставляют пенсионный план, должны рассчитывать и раскрывать активы и обязательства плана в отчете о прибылях и убытках, а также делать записи в журнале пенсионных расходов для любых изменений. Чтобы рассчитать пенсионные расходы, работодатель должен указать стоимость услуг и процентов, ожидаемую прибыль на активы плана, амортизацию стоимости предыдущих услуг и влияние прибылей и убытков.

Стоимость услуг

Основным компонентом пенсионных расходов является стоимость услуг. Работодатели несут ответственность за каждый полный год работы сотрудника. Стоимость услуг представляет собой текущую стоимость прогнозируемых пенсионных пособий, полученных работниками, на которых распространяется действие страховки, в текущем году. Проще говоря, стоимость услуг относится к необходимой сумме, которую работодатель должен откладывать каждый год для покрытия пенсионных выплат работникам при выходе на пенсию. Стоимость услуг зависит от таких факторов, как продвижение по службе, повышение заработной платы и досрочный выход на пенсию, поскольку они влияют на конечную сумму пособия.

Процентные расходы

Процентные расходы представляют собой проценты, накопленные на невыплаченный остаток обязательств по прогнозируемым вознаграждениям по мере увеличения срока службы работника. Обязательство по прогнозируемым вознаграждениям относится к текущей стоимости всех вознаграждений, которые работники получают во время работы. С каждым годом полного стажа сотрудники на один год ближе к получению пенсионных пособий. Поскольку пенсии представляют собой соглашение об отсроченной компенсации, работодатель несет ответственность до тех пор, пока работники не уйдут на пенсию — технически они не являются «затратами», согласно Accounting Tools. Работодатели должны отражать эту стоимость со скидкой. Рыночные процентные ставки по премиальным инвестициям или норма прибыли по пенсионным аннуитетам устанавливают ставку дисконтирования.

С каждым годом полного стажа сотрудники на один год ближе к получению пенсионных пособий. Поскольку пенсии представляют собой соглашение об отсроченной компенсации, работодатель несет ответственность до тех пор, пока работники не уйдут на пенсию — технически они не являются «затратами», согласно Accounting Tools. Работодатели должны отражать эту стоимость со скидкой. Рыночные процентные ставки по премиальным инвестициям или норма прибыли по пенсионным аннуитетам устанавливают ставку дисконтирования.

Доходность активов плана

Активы пенсионного плана обычно состоят из акций, облигаций и других инвестиционных инструментов, таких как взаимные фонды и недвижимость. Доход от активов плана представляет собой доход текущего года от инвестированных активов плана. Работодатель рассчитывает норму прибыли путем умножения справедливой стоимости активов на начало года на предполагаемую норму прибыли долгосрочных активов. Справедливая стоимость относится к текущей цене покупки или продажи актива на текущем рынке. Работодатель должен вычесть прибыль и добавить убытки при расчете пенсионных расходов.

Работодатель должен вычесть прибыль и добавить убытки при расчете пенсионных расходов.

Амортизация стоимости предыдущей службы

Когда работодатель реализует или изменяет пенсионный план, работники обычно получают кредит за работу до внесения изменений. По данным Money-Zine, работодатели должны покрывать эти расходы сверх неоплаченной части услуг сотрудника. Амортизация предыдущей службы представляет собой стоимость предоставления ретроактивных пособий в течение оставшихся лет службы застрахованных сотрудников.

Прибыли и убытки

Нестабильность рынка влияет на пенсионные расходы. Компоненты прибыли или убытка показывают изменения в обязательствах работодателя по прогнозируемым выплатам и влияние рынка на активы плана. Например, стоимость предыдущей службы обычно увеличивает пенсионные расходы работодателя, но может уменьшить расходы, если работодатель не предоставляет ретроактивные пенсионные выплаты. Расходы на обслуживание и проценты всегда увеличивают пенсионные расходы. Норма прибыли обычно снижает пенсионные расходы, но может увеличить их, если активы терпят убытки. Держите под рукой таблицу пенсионных расходов, чтобы напомнить своим бухгалтерам о подробностях пенсионных расходов в отчете о прибылях и убытках.

Расходы на обслуживание и проценты всегда увеличивают пенсионные расходы. Норма прибыли обычно снижает пенсионные расходы, но может увеличить их, если активы терпят убытки. Держите под рукой таблицу пенсионных расходов, чтобы напомнить своим бухгалтерам о подробностях пенсионных расходов в отчете о прибылях и убытках.

Ссылки

- Инструменты учета: пенсионные расходы

- Money-Zine: пенсионные расходы

Определение пенсионных расходов — AccountingTools

/ Стивен БрэггЧто такое пенсионные расходы?

Пенсионные расходы – это сумма, которую предприятие относит на расходы в связи с обязательствами по выплате пенсий работникам. Сумма этих расходов варьируется в зависимости от того, является ли базовая пенсия планом с установленными выплатами или планом с установленными взносами. Характеристики этих типов планов указаны ниже.

Характеристики этих типов планов указаны ниже.

План с установленными выплатами

В соответствии с планом с установленными выплатами работодатель предоставляет заранее установленные периодические выплаты работникам после выхода на пенсию. Сумма этой будущей выплаты зависит от ряда будущих событий, таких как оценка продолжительности жизни сотрудников, как долго нынешние сотрудники будут продолжать работать в компании и уровень заработной платы сотрудников непосредственно перед их выходом на пенсию. По сути, учет планов с установленными выплатами вращается вокруг оценки будущих выплат, которые должны быть сделаны, и признания соответствующих расходов в периоды, когда работники оказывают услуги, которые дают им право на получение платежей в будущем в соответствии с условиями плана. план.

План с установленными взносами

В соответствии с планом с установленными взносами все обязательства работодателя завершаются после внесения им взноса в план, если никакие сопутствующие расходы не откладываются для признания в более поздние периоды. Таким образом, работодатель обязуется внести определенную сумму средств в план, но не берет на себя обязательства в отношении суммы пособий, впоследствии распределяемых по этому плану. Учет плана с установленными взносами заключается в списании его взносов на расходы по мере их возникновения.

Таким образом, работодатель обязуется внести определенную сумму средств в план, но не берет на себя обязательства в отношении суммы пособий, впоследствии распределяемых по этому плану. Учет плана с установленными взносами заключается в списании его взносов на расходы по мере их возникновения.

Затраты на пенсионный план с установленными выплатами

Ниже приводится сводная информация о соответствующих затратах, связанных с пенсионным планом с установленными выплатами, которые в сумме составляют чистые периодические пенсионные затраты, признаваемые в каждом отчетном периоде:

Об авторе