Специфическая ставка таможенной пошлины это: ТК ТС Статья 71. Виды ставок таможенных пошлин \ КонсультантПлюс

Таможенные платежи. Понятие и виды таможенных платежей

1. Понятие и виды таможенных платежей.

2. Возникновение и прекращение обязательств по уплате таможенных платежей. Порядок исчисления и уплаты таможенных платежей. Общие правила принудительного взыскания.

3. Обеспечение исполнения налогового обязательства по уплате таможенных платежей.

4. Таможенные льготы и преференции.

1.Согласно ТК РБ можно выделить следующие виды таможенных платежей:

1)ввозная или вывозная таможенные пошлины

2)специальные, антидемпинговые и компенсационные пошлины

3)НДС, который взимается при ввозе товара на таможенную территорию

4)акцизы, которые взимаются при ввозе товара на таможенную территорию на строго определенные товары

5)таможенные сборы

Таможенная пошлина – обязательный платеж в республиканский бюджет, который взимается таможенными органами РБ в связи с перемещением товаров и транспортных средств через таможенную границу.

Основную часть таможенных пошлин практически во всех странах мира, как и в РБ составляют именно ввозные таможенные пошлины (импортные пошлины). Импортные пошлины предназначены для:

Импортные пошлины предназначены для:

1)для защиты национальных производителей от неблагоприятного воздействия иностранной конкуренции на определенные товары

2)для эффективного структурирования ввозимых товаров с целью поддержания экономики и т.д.

Вывозные таможенные пошлины устанавливаются на товары, произведенные на территории РБ, а в некоторых случаях и за ее пределами. Экспортные пошлины предназначены для:

1)ограничения вывоза за пределы страны тех товаров, которые необходимы для национальной экономики

2)сдерживания вывоза сырьевых товаров и продуктов первичной обработки

Как правило, импортные ввозные пошлины и вывозные экспортные пошлины предназначены для пополнения доходной части республиканского бюджета.

Ставки ввозных и вывозных пошлин утверждаются указами Президента. Указ Президента №699; 31.12.1997 №700; 18.06.2009 №320.

Специальные таможенные пошлины применяются как защитная мера, если товары ввозятся на таможенную территорию РБ на каких условиях и в таком количестве, которые могут нанести ущерб конкурирующим отечественным товарам.

Антидемпинговые таможенные пошлины применяются в случаях импорта на таможенную территорию РБ товаров по более низкой цене, чем их нормальная стоимость в стране экспорта.

Компенсационные пошлины применяются в случаях ввоза на таможенную территорию РБ тех товаров, при производстве которых прямо или косвенно использовались субсидии и если такой ввоз может нанести материальный ущерб отечественным товарам либо препятствует организации или расширению производства таких товаров.

НДС – один из основных налогов в РБ, который представляет собой форму изъятия в бюджет некоторой части добавленной стоимости, создаваемой на всех стадиях производства. объектом НДС является ввоз товаров на таможенную территорию РБ и иные обстоятельства, с которыми законодательство РБ связывает возникновение налогового обязательства по уплате НДС.

Акциз – косвенный налог, который входит в состав цене отдельных товаров (подакцизные товары). Акциз может взиматься как с отечественных, так и с иностранных товаров.

Таможенные сборы представляют собой плату за совершение юридически значимых действий со стороны таможенных и иных органов. Таможенные органы РБ могут взимать следующие таможенные сборы:

1)за таможенное оформление

2)за таможенное сопровождение товаров

3)за выдачу квалификационного аттестата специалиста таможенного оформления

4)за принятие таможенными органами предварительного решения

5)за выдачу марок, выдачу знаков для обозначения товаров и т.д.

6)за включение в реестр банков и небанковских кредитно-финансовых организаций, признанных таможенными органами гарантами уплаты таможенных платежей и т.д.

Виды таможенных сборов, а также порядок их взимания и ставки предусмотрены указом Президента от 24.01.2007 «О таможенных сборах».

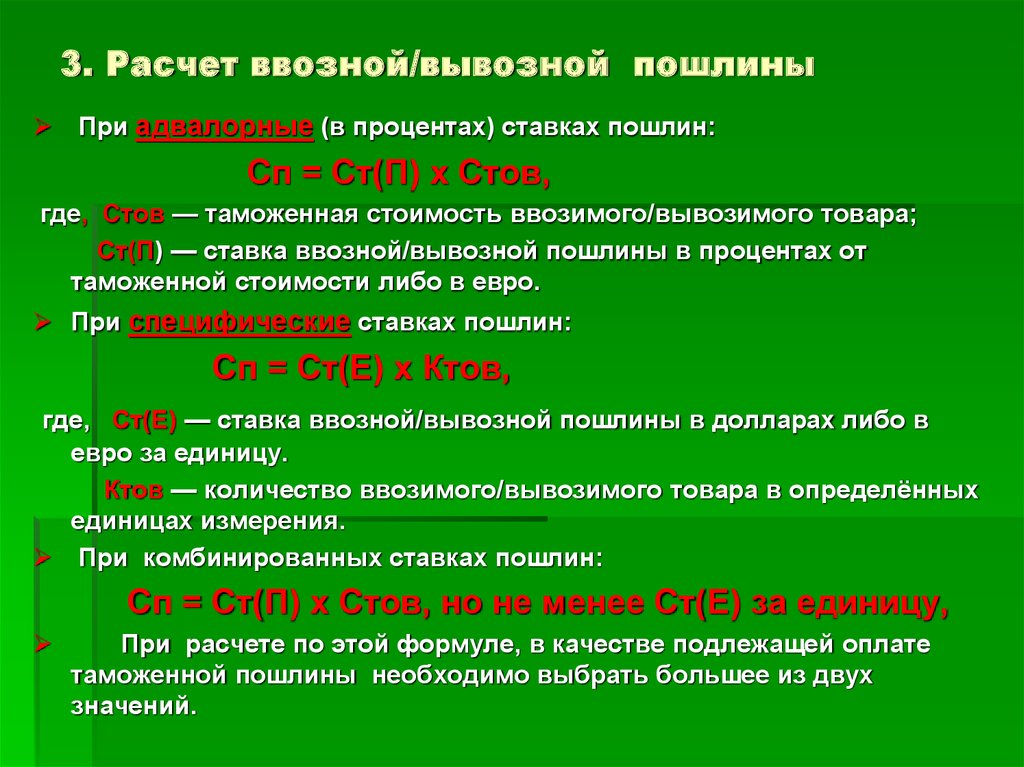

Согласно законодательству выделяют следующие виды ставок таможенных пошлин:

1)адвалорная ставка – применяется, когда таможенная пошлина исчисляется в процентах от таможенной стоимости товаров

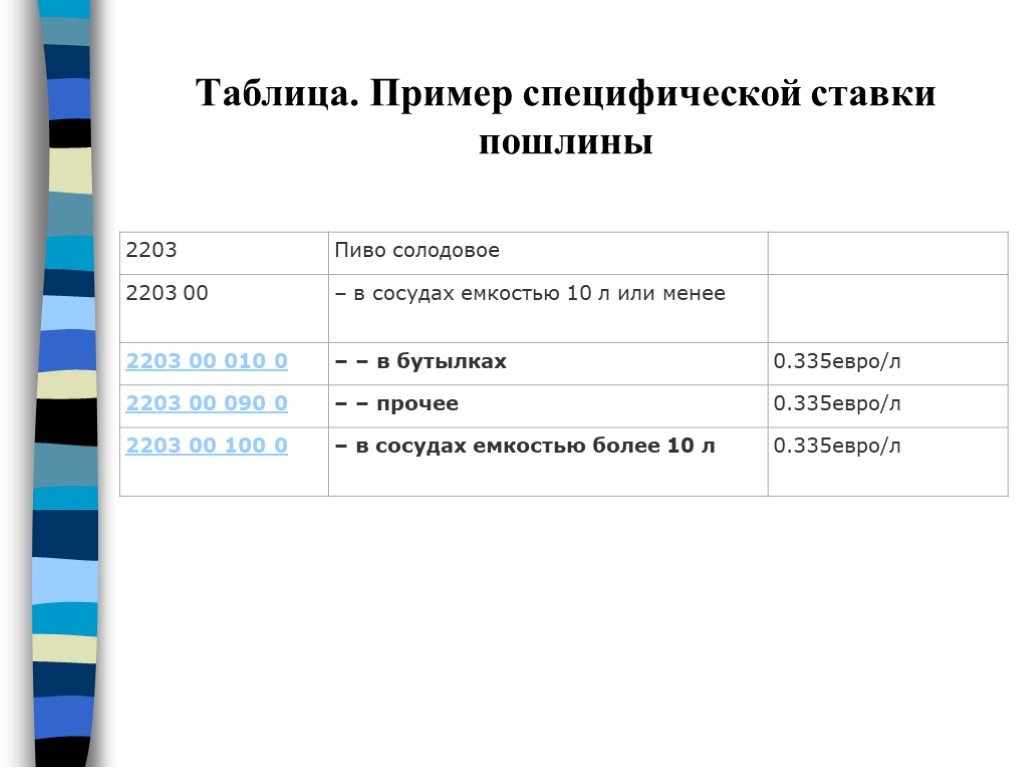

2)специфическая ставка – применяется, когда таможенная пошлина исчисляется в определенном размере за единицу товара

3)комбинированная ставка – складывается из 2 предыдущих видов ставок и рассчитывается как с таможенной стоимости товара, так и с их объема в натуральном выражении. Может уплачиваться большая из них или обе.

Может уплачиваться большая из них или обе.

Расчет ввозной таможенной пошлины | Авангард Директ

Импортеры уплачивают таможенную пошлину при ввозе товаров в Россию. Пошлина рассчитывается тремя основными методами — процент от стоимости, пошлина с единицы товара и комбинированный метод. Выбрать любой из вариантов не получится. Для каждого кода ТН ВЭД свой метод расчёта. Рассказываем о расчете таможенной пошлины на примерах.

11 июня 2021

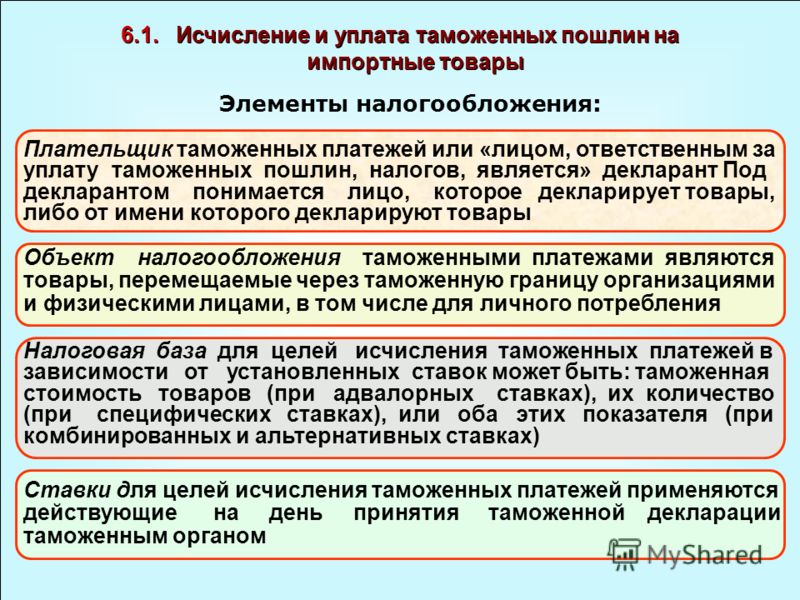

При ввозе импортного товара в Россию компании уплачивают таможенные платежи. Это пошлины, сборы, налоги — на добавленную стоимость и акцизы. После прохождения контроля и уплаты таможенных платежей импортер вправе реализовывать ввезенные товары и услуги.

Пошлины составляют большую часть всего таможенного платежа. Государство использует пошлины для регулирования рынка и защиты отечественных производителей. Поэтому на одни товары высокая пошлина, на другие низкая. Вторая функция — пополнение бюджета.

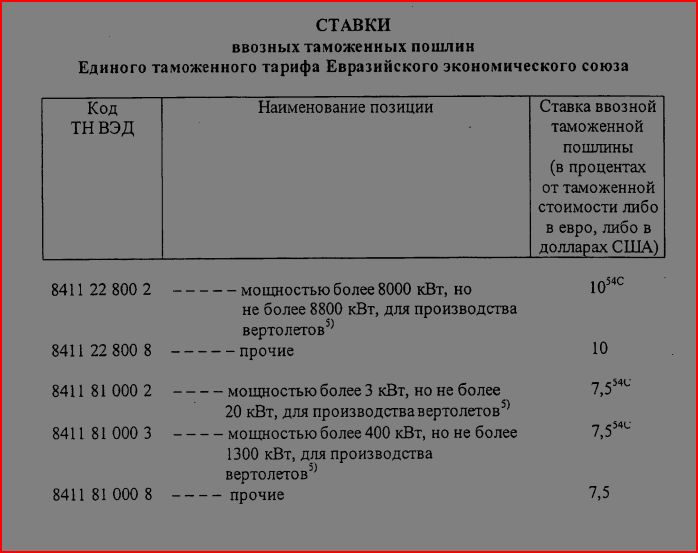

Три основных способа исчисления пошлины — процент от стоимости, пошлина с единицы товара и комбинированный метод. Но импортер не может выбрать любой понравившийся вариант. Для каждого кода ТН ВЭД предусмотрен свой способ, который описан в едином таможенном тарифе. Поэтому перед расчетом пошлины нужно классифицировать товар.

Но импортер не может выбрать любой понравившийся вариант. Для каждого кода ТН ВЭД предусмотрен свой способ, который описан в едином таможенном тарифе. Поэтому перед расчетом пошлины нужно классифицировать товар.

Ставки ввозных таможенных пошлин и метод их исчисления — решение Совета ЕЭК от 16.07.2012 №54 / единый таможенный тариф ЕАЭС.

Как рассчитываются таможенные пошлины?

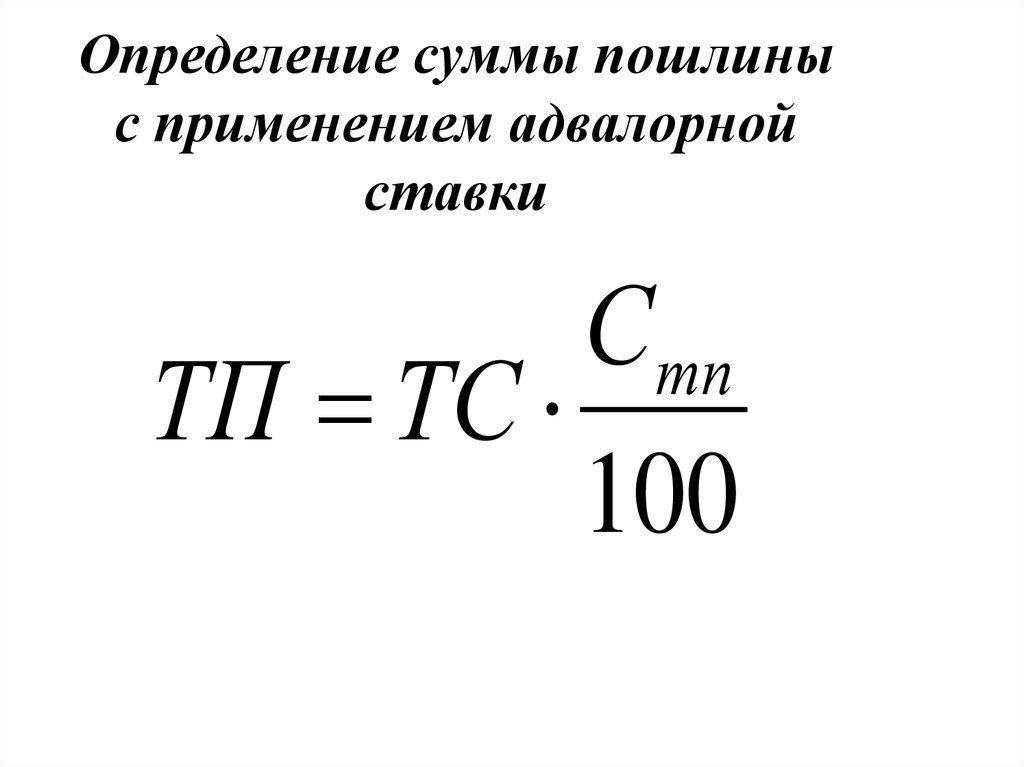

1. Процент от стоимостиадвалорная пошлина стоимостная пошлина

Адвалорная пошлина рассчитывается как процент от таможенной стоимости груза. Это наиболее распространенная форма исчисления, которую Всемирная таможенная организация рекомендует использовать государствам.

Пошлина = таможенная стоимость товара * ставка в %

Электрический утюг

Код ТН ВЭД: 8516 40 000 0

Таможенная стоимость: стоимость товара по инвойсу + стоимость перевозки + страховка = $35 100

Ставка: 10%

Ввозная таможенная пошлина = $35 100 х 10% = $3 510

2. С каждой единицы товара

С каждой единицы товараспецифическая пошлина европошлина

Специфическая пошлина рассчитывается с каждой единицы товара. Единица товара — количество, вес, объем, мощность и другое. Для обуви — количество пар, для двигателей — мощность, для ковров — квадратный метр. Единицы товара прописаны к коду ТН ВЭД в едином таможенном тарифе.

Пошлина = количество единиц товара * ставка в евро за единицу

Тряпка для уборки

Код ТН ВЭД: 6307 10 100 0

Вес нетто = 678,07 кг

Ставка: €0,61 за кг

Ввозная таможенная пошлина = 678,07 кг х €0,61 = €413,6

3. Выбор между двумя ставкамикомбинированная пошлина

Для комбинированной пошлины нужно вычислить суммы по двум предыдущим методам — процент от стоимости и пошлина с каждой единицы товара.

Затем по описанию к коду в едином таможенном тарифе есть два варианта:

- выбрать большую из двух пошлин;

- суммировать результаты двух пошлин.

Диван

Код ТН ВЭД: 9401 61 000 0

Комбинированная ставка: 12.5% , но не менее 0.44 евро/кг

1.Расчет процента от стоимости

Таможенная стоимость: стоимость товара по инвойсу + стоимость перевозки + страховка = $5 400

Ввозная таможенная пошлина = $5 400 х 12,5% = $675

2. Расчет пошлины с каждой единицы товара

Вес нетто = 1000 кг

Ввозная таможенная пошлина = 1000 кг х €0,44 = €440

3.Выбрать сумму пошлины, которая больше

Сумма пошлины, которая рассчитана как процент от стоимости товара, больше. Поэтому к уплате $675.

1. Классифицировать товар в соответствии с номенклатурой внешнеэкономической деятельности.

2. Найти код ТН ВЭД в едином таможенном тарифе.

3. Рассчитать пошлину в соответствии с описанием к коду.

Читать дальшеИмпортные пошлины и налоги США

Большинство руководителей компаний предпочитают самостоятельно управлять экспедированием грузов. Если вы импортируете несколько раз в год, все же лучше контролировать транспортировку из порта или аэропорта отправления, используя условия продажи FOB (Free on Board).

Если вы импортируете несколько раз в год, все же лучше контролировать транспортировку из порта или аэропорта отправления, используя условия продажи FOB (Free on Board).

Мы здесь, чтобы поддержать вас, предоставив следующую основную информацию о ввозных пошлинах и налогах США и о том, как они оцениваются. Для получения информации о текущем повышении тарифных ставок и его влиянии посетите нашу веб-страницу по этой теме.

После ознакомления с этой информацией позвоните нам и задайте вопросы. Наша штатная и доверенная команда готова помочь вам в экспедировании грузов, 800-645-0386.

Обзор

Импортные пошлины и налоги уплачиваются при ввозе товаров в США как частными лицами, так и коммерческими организациями. Метод оценки — FOB, что означает, что импортные пошлины и налоги, подлежащие уплате, рассчитываются исключительно на основе стоимости импортируемых товаров. Однако некоторые пошлины основаны частично на стоимости и частично на количестве.

Таможенная территория США включает все 50 штатов, округ Колумбия и Пуэрто-Рико. Таким образом, Пуэрто-Рико применяет те же тарифные коды и ставки, что и Соединенные Штаты, но имеет собственную фискальную юрисдикцию.

Ставки пошлин

Ставки пошлин в Соединенных Штатах могут быть адвалорными (в процентах от стоимости) или конкретными (в долларах/центах за единицу). Ставки пошлин варьируются от 0 до 37,5 процента, при этом типичная ставка пошлины составляет около 5,63 процента. Некоторые товары не облагаются пошлиной (например, некоторые электронные товары или оригинальные картины и антиквариат старше 100 лет).

Преференциальные ставки пошлин

Соединенные Штаты подписали соглашения о свободной торговле (FTA) с рядом стран. Чтобы иметь право на этот преференциальный тарифный режим, товар должен соответствовать критериям «происхождения», изложенным в Правилах происхождения отдельных ССТ. Сертификат происхождения (COO) требуется при ввозе для применения льготных ставок пошлин. См. образец COO для NAFTA здесь .

Сертификат происхождения (COO) требуется при ввозе для применения льготных ставок пошлин. См. образец COO для NAFTA здесь .

Соглашения о свободной торговле, подписанные Соединенными Штатами, применяются на таможенной территории США, в которую входит Пуэрто-Рико.

Налог с продаж

Налог с продаж не взимается автоматически с импортируемых товаров. Тем не менее, декларации таможенного и пограничного контроля (CBP) предоставляются налоговым представителям штата, которые могут время от времени требовать уплаты государственных налогов с импортера.

Минимальные пороги

Пошлина не взимается, если стоимость ввозимых товаров не превышает 800 долларов США.

Другие налоги и таможенные сборы

CBP собирает федеральные налоги и сборы от имени других федеральных агентств, таких как Налоговая служба, в зависимости от импортируемого товара. Плата за пользование зависит от типа входа и вида транспорта.

- Федеральный акцизный сбор взимается с импорта алкогольных напитков и табака.

- Плата за обработку товаров (MPF) взимается с официальных и неофициальных заявок:

— MPF с неофициальных заявок составляет либо 2,10 доллара США за отправку, либо 5,77 доллара США за почтовую плату, либо 3,15 доллара США за ввод вручную.

— MPF для официальных записей (для импорта товаров на сумму более 2500 долларов США) устанавливается в размере 0,3464 процента от стоимости товаров с минимальным сбором в размере 26,22 долларов США и максимальным размером 508,70 долларов США.

Возврат пошлины

В случае переплаты пошлины или возврата импортной продукции продавцу импортер может иметь право на возврат пошлины. Соответствующую информацию и требования можно найти здесь.

Местная таможня и контакты

Дополнительную информацию о процедурах декларирования импорта и ограничениях на импорт можно найти по телефону Службы таможенного и пограничного контроля США

Теги: Налоги на импортные пошлины США Рубрика: Новости

3 типа тарифных ставок: как они вызывают колебания ставок — наземные, морские и воздушные перевозки

Ставки пошлин (также называемые импортными пошлинами, таможенными пошлинами, тарифными ставками, налогом на импорт и импортным тарифом) представляют собой налоги, взимаемые с импорта в Соединенные Штаты. Это также может применяться в обратном порядке, когда иностранное государство применяет пошлину к экспорту из Соединенных Штатов. Тарифные ставки преследуют две общие цели: 1) продвигать и увеличивать рыночное преимущество отечественных товаров и 2) повышать доход правительства страны-импортера. Ставка пошлины на любой конкретный импорт сильно различается в зависимости от типа товара, откуда он ввозится, а также от нескольких других факторов, часто определяемых Код HTS .

При импорте в США

Поскольку конечная стоимость товара представляет собой цену, уплачиваемую за товар в дополнение к ставке пошлины, покупка товаров отечественного производства может оказаться дешевле; тем самым удовлетворяя одну цель тарифных ставок. В Соединенных Штатах, когда импорт попадает на границу, покупатель, таможенный брокер или Зарегистрированный импортер подает необходимые отгрузочные документы и оплачивает таможенному агентству пошлины за очистку товаров для импорта.

Поскольку конечная стоимость товара представляет собой цену, уплачиваемую за товар в дополнение к ставке пошлины, покупка товаров отечественного производства может оказаться дешевле; тем самым удовлетворяя одну цель тарифных ставок. В Соединенных Штатах, когда импорт попадает на границу, покупатель, таможенный брокер или Зарегистрированный импортер подает необходимые отгрузочные документы и оплачивает таможенному агентству пошлины за очистку товаров для импорта.Хотя пошлины уплачиваются в зависимости от типа и количества товаров, ввозимых в Соединенные Штаты, существует несколько различных способов, которыми тарифы могут назначаться на товары, что приводит к значительным колебаниям тарифа.

Специфический тариф Специфический тариф представляет собой импортную пошлину, которая взимается в виде фиксированного доллара за единицу импортируемых товаров. Например, конкретный тариф на импорт бензина может составлять 0,18 доллара за галлон. Таким образом, если вы импортируете 21 000 литров (5 548 галлонов) бензина в Соединенные Штаты, вы в конечном итоге заплатите тариф в размере 9 долларов США.98,64 на отгрузке.

Таким образом, если вы импортируете 21 000 литров (5 548 галлонов) бензина в Соединенные Штаты, вы в конечном итоге заплатите тариф в размере 9 долларов США.98,64 на отгрузке.

Адвалорный тариф — это импортная пошлина, которая взимается в виде фиксированного процента от стоимости одной единицы товара. Вот почему точные отчеты о документации со стороны Зарегистрированного импортера важны, поскольку импортная пошлина взимается в виде процента от денежной стоимости товара.

Преференциальные пошлины Преференциальные пошлины представляют собой очень низкие ввозные пошлины (или беспошлинный ввоз), взимаемые с определенных товаров в зависимости от страны их происхождения. Цель преференциальных пошлин состоит в том, чтобы стимулировать рост и развитие малых, менее развитых наций и стран. Импортные пошлины на товары того же типа будут значительно выше, если они ввозятся из страны, не входящей в «предпочтительную группу».

Об авторе