Справка для кредита сбербанк: Как заполнить справку по форме банка Сбербанк, образец заполнения справки 2023 скачать

Справка для оформления кредита в Сбербанке и других банках: особенности оформления и бланки

Решение о предоставлении физическому лицу потребительского кредита банк принимает на основании анализа пакета документов и личного общения с будущим заемщиком. Один из основных документов – справка для оформления кредита / поручительства. Единого для всех финансовых учреждений образца справки не существует, но формы этого документа в разных банках во многом схожи.

Что представляет собой справка для оформления кредита?

Справка для оформления кредита по форме Сбербанка

Справка для оформления поручительства по кредиту

Как выглядит бланк и образец справки?

Какие еще документы потребуются?

Возможно ли оформление кредита без справки?

Что представляет собой справка для оформления кредита?

Справка для оформления кредита представляет собой документ, подтверждающий доход заемщика. Такая справка является аналогом справки по форме 2-НДФЛ.

На практике случаются ситуации, когда работодатель не может или не хочет предоставить работнику справку 2-НДФЛ. Причины могут быть самые разные: нарушение законодательных требований, проблемы с ведение налогового учета, определенный регламент ведения документооборота. Но банку для принятия решения необходим официальный документ. В качестве альтернативы банки разрабатывают справки собственного образца.

Причины могут быть самые разные: нарушение законодательных требований, проблемы с ведение налогового учета, определенный регламент ведения документооборота. Но банку для принятия решения необходим официальный документ. В качестве альтернативы банки разрабатывают справки собственного образца.

Справка представляет собой отчет о трудоустройстве гражданина и его доходах по месту работы.

Справка для оформления кредита по форме Сбербанка

В качестве примера можно рассмотреть образец справки для оформления кредита по форме Сбербанка. Справка содержит следующую информацию:

- название филиала банка, в который будет предоставлен документ

- информация о работодателе (полное наименование, местонахождение, контактные телефоны бухгалтерии и отдела кадров, ИНН, ОГРН, банковские реквизиты)

- ФИО заемщика

- период времени, в течение которого он работает на предприятии

- занимаемая должность

- среднемесячные доходы за определенный период

- среднемесячные удержания и их расшифровка

Перечень информации в справках других банков может незначительно отличаться, но в целом документ должен отвечать на вопрос, где работает заемщик и сколько он при этом зарабатывает.

Справка для оформления поручительства по кредиту

Лицам, которые планируют выступить в качестве поручителя по кредиту, банк также может предложить заполнить справку для оформления поручительства по кредиту. Как правило, эта справка готовится по одной форме, поскольку цель ее предоставления аналогичная – помочь банку удостовериться в платежеспособности поручителя.

Как выглядит бланк и образец справки?

Форму бланка можно получить непосредственно в банке или скачать на сайте финансового учреждения в разделе, где речь идет о перечне документов, необходимых для получения кредита.

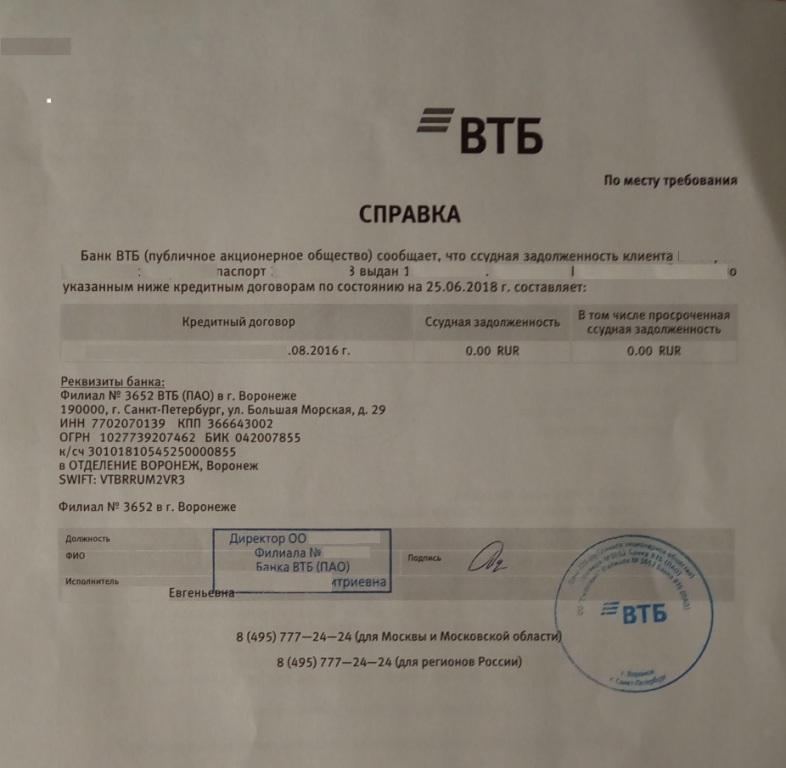

Форма справки для Сбербанка выглядит так.

Какие еще документы потребуются?

Кроме справки, подтверждающей место работы и размер дохода, банк может запросить другие документы, характеризующие финансовое положение:

- справку о размере пенсии, если заемщик пенсионер

- документ, подтверждающий наличие имущества, которое может использоваться в качестве залога (движимое/недвижимое имущество)

- документы о семейном положении (свидетельство о браке/разводе)

Возможно ли оформление кредита без справки?

В последнее время огромной популярностью пользуются потребительские кредиты, которые выдаются на основании минимального пакета документов. Банки требуют только гражданский паспорт, а остальную информацию получают из беседы с заемщиком. Оформление кредита без справок не является редкостью, но суммы таких кредитов небольшие, а проценты, наоборот, завышенные. Более высокие риски кредитования «вслепую» банки покрывают за счет клиентов, которые платят по таким кредитам дороже.

Банки требуют только гражданский паспорт, а остальную информацию получают из беседы с заемщиком. Оформление кредита без справок не является редкостью, но суммы таких кредитов небольшие, а проценты, наоборот, завышенные. Более высокие риски кредитования «вслепую» банки покрывают за счет клиентов, которые платят по таким кредитам дороже.

Закономерность такова, чем больше документов требует банк, тем выгоднее условия он предлагает.

Справка по форме банка в Сбербанке для кредита

Не важно, каким видом кредитования вы собираетесь воспользоваться – ипотекой, авто или потребительским займом. Для любого из этих методов вам потребуется справка по форме банка. Не многие знают, что это за документ и каковы его особенности. В этой статье мы поговорим о нем подробнее.

Что это такое?Любому заимодателю важно получить гарантию того, что выданные им деньги будут возвращены – и для этого заемщику необходимо подтвердить свою платежеспособность. Как правило, для получения любого вида займа нужна официальная справка доходов физического лица 2-НДФЛ – она и есть подтверждение финансового положения клиента банка. В ней содержится информация о работодателе, о самом заемщике и его доходе за определенный период (как правило, за год), данные о налоговых вычетах, а также каких-либо удержаниях из заработной платы. Такая справка наиболее полно отражает данные о платежеспособности человека.

Как правило, для получения любого вида займа нужна официальная справка доходов физического лица 2-НДФЛ – она и есть подтверждение финансового положения клиента банка. В ней содержится информация о работодателе, о самом заемщике и его доходе за определенный период (как правило, за год), данные о налоговых вычетах, а также каких-либо удержаниях из заработной платы. Такая справка наиболее полно отражает данные о платежеспособности человека.

Впрочем, иногда заемщик не может предоставить справку 2-НДФЛ в связи с формой собственности организации, в которой он работает, или регламентом ведения ее документации. На этот случай тоже есть решение. Многие кредиторы принимают справку по форме банка – в том числе и Сбербанка.

Сбербанк упростил задачу свои клиентам. Справка для оформления кредита/поручительства доступна на сайте самой организации в самом «свежем» издании 2020 года. Так вы можете предварительно ознакомиться с документом и заполнить его у бухгалтера или директора вашей организации.

Если вы по каким-то причинам не можете скачать или распечатать бланк сами, запросите его в любом отделении Сбербанка лично – помочь вам может любой операционист. Однако нужно помнить важный момент: справка актуальна не более 30 дней с момента ее подписания на вашем месте работы.

Кстати, такой же документ потребуется и поручителю. При несоблюдении сроков заемщиком, сумма остатка по долгу переходит в его обязательства, поэтому кредитору важно знать, в состоянии ли вы вернуть деньги, полученные заемщиком. Поэтому потребуется справка для оформления поручительства. Она может быть как в виде, рассматриваемом в статье, так в виде 2-НДФЛ.

Скачать бланкНиже представлена справка для оформления кредита по форме банка. Скачать ее можно по ссылке. Не пользуйтесь прикрепленным изображением – лучше скачать документ и оформить уже его. Найти документ на сайте Сбербанка очень просто: перейдите с главной страницы Сбербанка на любую программу кредитования и откройте вкладку «Документы». Найдите в ней нужную форму и сохраните на свой компьютер или флешку, чтобы распечатать.

Найдите в ней нужную форму и сохраните на свой компьютер или флешку, чтобы распечатать.

По сути, справка по форме банка 2020 года в Сбербанке – это упрощенная версия 2-НДФЛ. Что в ней указывается?

- Информация о доходах физического лица;

- Текущее место работы;

- Должность заемщика;

- Имеющийся стаж сотрудника.

Кроме того, бланк должен содержать следующее:

- Физический и почтовый адрес;

- Телефонные номера отдела кадров и бухгалтерии предприятия;

- ИНН организации;

- ОГРН;

- Банковские реквизиты – расчетный и корреспондентский счет.

Подробная инструкция по заполнению находится на самом документе, внизу. Сбербанк требует полного соответствия этим требованиям. Так, при заполнении информации о стаже заемщика, если вы все еще работаете на указанном месте организации, нужно указывать «по текущее время». При увольнении — дата увольнения.

В поле среднемесячного дохода и удержаний на рассмотрение берут последние 6 месяцев работы, а при стаже меньше полугода – число отработанных фактически и оплаченных месяцев работы, а также средний месячный доход за этот период.

Справка для оформления кредита/поручительства должна быть передана в Сбербанк с подписями директора (или управляющего) и главного бухгалтера организации. Если же на вашем месте работы нет главбуха, обе подписи может поставить руководитель – но нужно сделать отметку об отсутствии должности бухгалтера.

Это также касается и печати. Юридические лица проставляют ее в соответствии с уставом, а при отсутствии – используются только подписи.

Можно ли обойтись без справки о доходах?

Вам не потребуется заполнять справку для оформления поручительства или кредита, если вы уже имеете зарплатную карту в Сбербанке – так заимодатель всегда остается в курсе вашего финансового положения. Однако справка может потребоваться в случае, если зарплата не поступала на карточку в течение последних четырех месяцев. Кроме того, заполнение документа потребуется, если вам необходимо учесть несколько источников доходов – по каждому из них нужно подтверждение.

Подтверждать платежеспособность не нужно и вкладчикам Сбербанка. Однако также, как в первом случае, банк может запросить справку в случае, если поступления на вклад не происходили в течение 4−6 месяцев. Открытый и вовремя погашения кредита – еще один плюс в «копилку» заемщика и может избавить вас от необходимости оформлять справку.

Однако также, как в первом случае, банк может запросить справку в случае, если поступления на вклад не происходили в течение 4−6 месяцев. Открытый и вовремя погашения кредита – еще один плюс в «копилку» заемщика и может избавить вас от необходимости оформлять справку.

Рекомендуемые кредиты

Лиц. №354

Кредит наличными

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

1 г. 1 мес. – 7 лет

Ставка

от 4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4%

- Срок: от 1 г.

1 мес. до 7 лет

1 мес. до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

Надежный банк!

Лиц. №1481

Кредит на любые цели

Сумма

30 000 ₽ – 30 000 000 ₽ до 30 000 000 ₽

Срок

3 месяца – 5 лет

Ставка

от 4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 ₽ до 30 000 000 ₽ до 30 000 000 ₽

- Валюта: рубли

- Ставка: от 4%

- Срок: от 3 месяцев до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Подробнее Подать заявку

0% в первый месяц

Лиц. №1000

№1000

«Наличными»

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

Срок

6 месяцев – 7 лет

Ставка

от 4,4%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

Подробнее Подать заявку

Лиц. №650

№650

Кредит наличными

Сумма

30 000 ₽ – 5 000 000 ₽ до 5 000 000 ₽

Срок

3 – 7 лет

Ставка

от 4,5%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 ₽ до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: от 4,5%

- Срок: от 3 лет до 7 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: день в день

Подробнее Подать заявку

Лиц. №902

№902

Кредит под залог недвижимости

Сумма

500 000 ₽ – 20 000 000 ₽ до 20 000 000 ₽

Срок

1 месяц – 20 лет

Ставка

от 8,8%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 ₽ до 20 000 000 ₽ до 20 000 000 ₽

- Валюта: рубли

- Ставка: от 8,8%

- Срок: от 1 месяца до 20 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог, поручительство

- Решение: день в день

Подробнее Подать заявку

Сбербанк выпускает первое электронное ипотечное свидетельство

Добро пожаловать в Finextra. Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Мы используем файлы cookie, чтобы помочь нам предоставлять наши услуги. Мы предполагаем, что вы согласны с этим, но вы можете изменить свои предпочтения в нашем Центре файлов cookie.

Пожалуйста, ознакомьтесь с нашей Политикой конфиденциальности.

Принять

каналы

Новости

Все новости компании »

Связанные компании

Сбербанкканалов

Розничные банковские услугиКлючевые слова

Оформление ипотеки03 июля 2018 г.

Источник: Сбербанк

2 июля 2018, Тюмень – Сбербанк создал свой первый электронный ипотечный сертификат и отправил его в Росреестр. Электронные ипотечные сертификаты могут быть выданы с 1 июля в связи с внесением изменений в Федеральный закон № 102-ФЗ «Об ипотеке недвижимого имущества». 16 июля 1998 г.

Электронные ипотечные сертификаты могут быть выданы с 1 июля в связи с внесением изменений в Федеральный закон № 102-ФЗ «Об ипотеке недвижимого имущества». 16 июля 1998 г.

Это возможно благодаря достижениям Росреестра в области применения цифровых технологий и интеграции сервисов Сбербанка в сфере недвижимости и ипотечного кредитования.

Изменения в законе означают, что теперь можно выдавать ипотечные сертификаты на бумаге и в электронном виде. Электронные сертификаты должны быть удостоверены надежной квалифицированной электронной подписью заемщика (залогодателя) и банка (залогодержателя).

Депозитарий Группы Сбербанк осуществляет хранение, учет и подтверждение прав по электронным закладным.

«Возможность создания электронных ипотечных сертификатов ускоряет процесс оформления залога для клиентов, обращающихся за ипотечным кредитованием, и не требует от них совершения каких-либо дополнительных действий. Электронные ипотечные сертификаты — важный этап цифровизации ипотечного кредитования», — прокомментировал Николай Васев, директор дивизиона «ДомКлик» Сбербанка.

Связанные компании

Сбербанкканалов

Розничные банковские услугиКлючевые слова

Оформление ипотекиКомментарии: (0)

Присоединяйтесь к обсуждению

Напишите сообщение в блоге об этой истории (требуется членство)

[Вебинар по запросу] Подключение к мгновенным платежам в облаке

В тренде

Mastercard представляет инструмент для международных платежей

Партнеры Visa PayPal для интероперабельных платежей P2P AI

Банк Англии начинает формирование команды Britcoin

Приготовьтесь к запуску: руководство Fintech по платежной службе FedNow

Исследования

Посмотреть все отчеты »

Будущее финансовых технологий в Великобритании 2023

52 загрузки

Качество обслуживания клиентов.

Является ли гиперперсонализация следующим рубежом?

Является ли гиперперсонализация следующим рубежом?96 загрузок

Безопасная виртуальная подпись: требования заказчика

49 загрузок

Sberbank CZ, a.s. Выплата | Komerční banka

- Лично – в отделениях KB

- Для получения более подробной информации посетите веб-сайт FMGS

Физические лица, действующие от имени юридических лиц

Физические лица, действующие от имени юридических лиц, должны предъявить действительный документ, удостоверяющий личность (удостоверение личности, паспорт или вид на жительство, в зависимости от обстоятельств)

Перечень документов, необходимых для осуществления платежа (139 кБ, PDF)

Личность бенефициарного собственника

Для получения выплаты, превышающей 15 000 евро, также необходимо представить другие документы, которые могут потребоваться для идентификации бенефициарного собственника, такие как нотариальный акт, годовой отчет, реестр акционеров или учредительный договор, а также выписка из реестра бенефициарных владельцев.

Перечень документов, необходимых для осуществления платежа (139kB, PDF)

Изменения в реквизитах, зарегистрированных в государственном реестре

Если произошли какие-либо изменения в связи с юридическим лицом (на основании созванного Общего собрания или собрания иного компетентного органа соответствующего юридического лица), которые еще не зарегистрированы в государственном реестре, необходимо представить оригинал протокола общего собрания или заседания иного компетентного органа юридического лица в виде нотариального акта (или его официально удостоверенной копии) вместе с доказательством того, что заявление о регистрации соответствующих изменений в соответствующем внесен государственный реестр.

Выплата на основании доверенности

Компенсации по вкладам могут также выплачиваться лицам, уполномоченным на это, на основании официально удостоверенной доверенности (22 кБ, DOC), включая любые документы, необходимые для осуществления платежа. Такая доверенность выдается исключительно с целью выплаты возмещения по вкладам Системой гарантирования финансовых рынков. Принимаются только доверенности, оформленные на официальном бланке.

Такая доверенность выдается исключительно с целью выплаты возмещения по вкладам Системой гарантирования финансовых рынков. Принимаются только доверенности, оформленные на официальном бланке.

Перечень документов, необходимых для осуществления платежа (139 кБ, PDF)

Конкретные лица, претендующие на компенсацию:

— Наследство

— Несовершеннолетние

— Совершеннолетние лица с ограниченной дееспособностью в лице опекуна ad litem

Дополнительная информация по запросам конкретных лиц (140 кБ, PDF)

Перечень документов, необходимых для осуществления платежа (139 кБ, PDF)

Юридические лица – НЕ- РЕЗИДЕНТЫ – подача документов, выданных за границей

В случае юридических лиц – НЕРЕЗИДЕНТОВ – которые подтверждают свое существование документами, выданными за границей, выплата возмещения по вкладам подлежит только утверждению Системой гарантий финансового рынка. Такие документы всегда должны быть представлены вместе с их официально заверенными переводами на чешский язык.

Об авторе