Справка по форме сбербанка для ипотеки образец: Как заполнить справку по форме банка Сбербанк, образец заполнения справки 2023 скачать

Справка об уплаченных процентах по ипотеке для налогового вычета. Как узнать в банке сумму уплаченных процентов по ипотеке

Для получения налогового вычета за ипотеку в 2023 году в пакет для налоговой инспекции необходимо вложить справку об уплаченных процентах. В статье разберемся, где взять справку, где посмотреть сумму платежей, когда ее нужно предоставлять и какие еще бумаги потребуются.

Где получить справку о выплаченных процентах

Справка из банка о сумме уплаченных процентов по кредиту за все годы или конкретные периоды оформляется в том же кредитном учреждении, где была оформлена ипотека. Для получения документа с собой требуется взять паспорт и кредитный договор.

Фото: Суммы имущественных вычетов при ипотеке

Специальной формы для справки не существует. Она оформляется на бланке, разработанном по внутренним регламентам каждого из банков, но имеет общие данные:

- персональные данные заемщика;

- данные по кредитному договору;

-

таблица с информацией по погашению %.

Налоговая инспекция для оформления имущественной льготы принимает только оригинал с печатью. Копия не подходит. Информацию о сроке изготовления предоставляет сам банк.

Если вы оформляете вычет по ипотеке за 2022 год, то возьмите в банке справку о погашенных процентах. Без нее вам будет отказано в предоставлении льготы. Обращайтесь к нашим экспертам: мы проверим ваши документы, за 2 дня заполним декларацию 3-НДФЛ, предоставим вам в формате pdf и xml или самостоятельно отправим в вашу ИФНС.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в интуитивном конструкторе

Подробнее

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ для налогового вычета и самостоятельно отправит ее в ИФНС

3 490 ₽

Подробнее

Оптимальный

Наш эксперт проверит ваши документы, рассчитает максимальный налоговый вычет и заполнит за вас декларацию 3-НДФЛ

1 690 ₽

Подробнее

Документы для оформления налогового вычета по ипотеке

Налоговый вычет позволяет вернуть часть уплаченных налогов за погашение ипотечного долга. С 2021 года возврат налога можно оформить по следующим видам доходов:

С 2021 года возврат налога можно оформить по следующим видам доходов:

|

№ |

Вид доходов |

|

1. |

Оплата по трудовому договору или договору ГПХ |

|

2. |

Оплата за оказание услуг |

|

3. |

Доход от сдачи в аренду квартиры |

|

4. |

Продажа или получение в дар имущества (кроме ЦБ) |

|

5. |

Некоторые другие доходы |

Оформить возврат разрешается только на фактически выплаченные проценты, а не на всю сумму долга. Справка об уплаченных процентах для налогового вычета подтвердит точную сумму потраченных средств, которую получится вернуть.

Справка об уплаченных процентах для налогового вычета подтвердит точную сумму потраченных средств, которую получится вернуть.

Фото: Документы для предоставления в ИФНС

Помимо документального подтверждения выплат необходимо предоставить в налоговую инспекцию:

- Декларацию 3-НДФЛ;

- Заявление на возврат налога. С 2020 года входит в форму декларации;

- 2-НДФЛ о доходах от работодателя. Ее выдает бухгалтерия по месту работы;

- Договор о приобретении недвижимости;

- Свидетельство о государственной регистрации права собственности, если жилье куплено до 15 июля 2016 года, выписка из ЕГРН в случае покупки жилья с 15 июля 2016 года, включая указанный день, или акт приема-передачи квартиры при покупке по ДДУ;

- Ипотечный договор;

-

График погашения ипотеки и уплаты % по ипотечному договору.

- Документы, подтверждающие оплату: кассовые чеки, квитанции, платежные поручения, банковские выписки и прочее;

- Заявление о распределении выплат между супругами, если таковое требуется.

Важно! Справка из банка об уплаченных процентах ипотеки оформляется ежегодно по требованию заемщика. Заявление на возврат НДФЛ по уплате кредитных % разрешается подавать каждый год.

Образец заявления

Перечень необходимых документов для оформления налогового вычета при покупке жилья

Скачать

Частые вопросы

Оформил целевой кредит на работе. Нужна ли справка об уплате процентов?

+

Да, чтобы получить имущественный вычет, в налоговую инспекцию необходимо предоставить справку о фактически уплаченных %. Возьмите ее в бухгалтерии своей организации.

Возьмите ее в бухгалтерии своей организации.

Отправляю декларацию через ЛК налогоплательщика. Подойдет ли скан справки?

+

Да, все документы через Личный кабинет на сайте ФНС отправляются в виде сканов. Если налоговому инспектору понадобится оригинал, его необходимо будет предоставить по требованию.

Могу ли я вернуть НДФЛ за проценты, которые планирую уплатить по ипотеке?

+

Нет, имущественный вычет по ипотеке предоставляется только на уже фактически выплаченные %.

+

При покупке жилой недвижимости с помощью потребительского кредита имущественная льгота предоставляется только на саму покупку. Вычет на проценты предоставляется только по ипотеке.

Заключение эксперта

Узнать сумму уплаченных процентов по ипотеке возможно в банковском приложении или в офисе банка. При этом основанием для расчета имущественной льготы является справка из банка. Именно этот документ подтверждает платежи и их фактический размер, поэтому обязателен при подаче заявления на возврат. Подавать документы по ипотечным расходам разрешается каждый год.

Публикуем только проверенную информацию

Автор статьи

Наталья Юренко Специалист по налогообложению

Стаж 3 года

Консультаций 2210

Cтатей 24

Осуществляет формирование пакета документов и отправку деклараций 3-НДФЛ для физлиц, ведет диалог с налоговой инспекцией по компенсации денежных средств, заявленных в декларации, оказывает устные и письменные консультации по НДФЛ

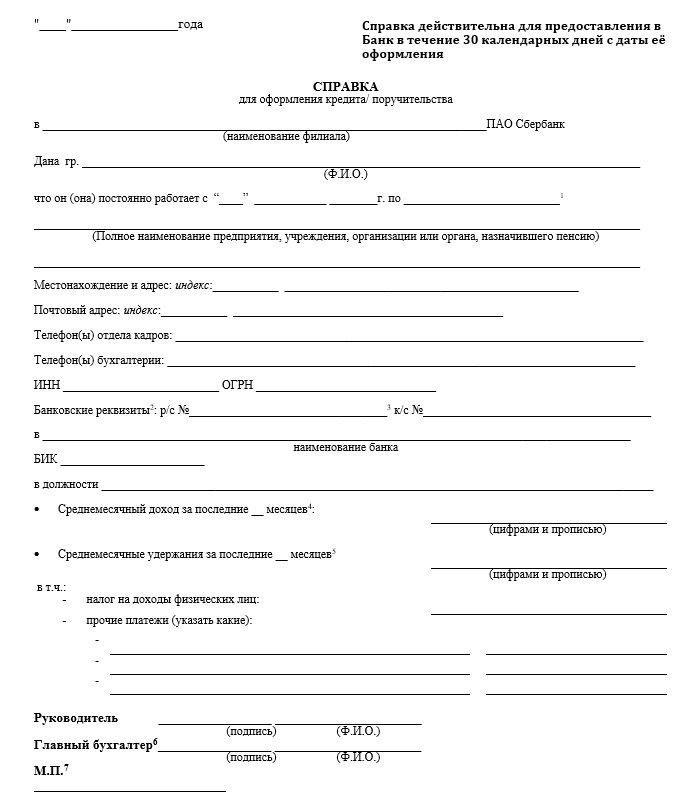

Справка по форме банка для ипотеки в Сбербанке подтверждающая финансовое состояние и трудовую занятость

Чтобы оформить ипотеку, потенциальному заемщику нужно заполнить анкету и представить необходимые документы.

- Что такое справка о доходах по форме банка

- В каких случаях нужна справка по форме Сбербанка

- Где взять справку о доходах по форме банка

- Как правильно заполнить справку

- Образец заполнения

- Плюсы и минусы

Что такое справка о доходах по форме банка

Множество работников на сегодняшний день получают зарплату «в конверте». Работодатели не желают официально отражать полную зарплату своих работников, чтобы избежать уплаты налогов. Поэтому чаще всего в 2-НДФЛ указывается минимальный уровень зарплаты, а этого недостаточно, чтобы взять кредит в банке. Кредитные учреждения прекрасно понимают данную ситуацию и идут на уступки своим клиентам. Поэтому вместо 2-НДФЛ разрешают представить справку по форме банка, которую заполняет работодатель и указывает реальный уровень дохода работника. Каждая кредитная организация разрабатывает бланк самостоятельно. Работодателю остается внести туда только нужные данные и заверить ее подписями и печатью.

Поэтому чаще всего в 2-НДФЛ указывается минимальный уровень зарплаты, а этого недостаточно, чтобы взять кредит в банке. Кредитные учреждения прекрасно понимают данную ситуацию и идут на уступки своим клиентам. Поэтому вместо 2-НДФЛ разрешают представить справку по форме банка, которую заполняет работодатель и указывает реальный уровень дохода работника. Каждая кредитная организация разрабатывает бланк самостоятельно. Работодателю остается внести туда только нужные данные и заверить ее подписями и печатью.

Важно! Справка о доходах по форме банка является официальным документом. Ее можно получить только по месту официального трудоустройства. Если вы не оформлены, такую бумагу получить не удастся.

В каких случаях нужна справка по форме Сбербанка

Чтобы взять ипотечный кредит и без проблем выплачивать его в дальнейшем, у человека должен быть соответствующий уровень доходов. При подаче заявления и документов, клиент должен убедить банк в том, что его финансовое положение достаточно стабильное, и он получает хороший доход.

- Если в организации, где работает человек, не выдается 2-НДФЛ на основании внутреннего регламента и нормативных документов.

- Если работодатель не желает отражать в налоговых документах реальный уровень зарплаты работника и поэтому официально устанавливает низкий оклад, а остальную часть зарплаты выдает на руки.

- Если клиент получает зарплату на карту Сбербанка, но хочет? чтобы дополнительно были учтены иные источники неофициального дохода (подработка, работа по совместительству, вторая работа и т.д).

Таким образом, справка о доходах по форме банка – это такой документ, в котором отражается реальная зарплата работника за последние 6 месяцев.

Важно! Сбербанк не имеет права афишировать и передавать полученную информацию в сторонние организации (в том числе и в налоговую инспекцию).

Где взять справку о доходах по форме банка

Работник должен самостоятельно раздобыть бланк и отнести ее работодателю. Тот в свою очередь должен заполнить ее от руки и заверить:

Тот в свою очередь должен заполнить ее от руки и заверить:

- Можно попросить бланк в любом отделении Сбербанка у консультантов. Они любезно предоставят вам бумагу.

- Скачать бланк справки на ипотеку по форме Сбербанка можно по ссылке или найти его на официальном сайте Сбербанка. Затем его нужно распечатать.

Как правильно заполнить справку

Данный документ является официальным подтверждением вашего дохода. Полномочия заполнять его имеются у бухгалтера или директора организации. Данные вносятся вручную, а не на компьютере. Документ нужно заполнять аккуратно разборчивым почерком и без ошибок.

Важно! Неверно заполненная справка о доходах может стать причиной отказа в выдаче кредита в Сбербанке.

Поэтому сами перепроверяйте правильность заполнения документа.

В справке обязательно указываются данные касательно работника и организации, в которой он работает.

Информация о работнике:

- ФИО полностью.

- Должность.

- Период трудоустройства.

- Среднемесячная сумма доходов и налоговых отчислений.

Информация о работодателе:

- Полное наименование и название организации.

- Адрес расположения и телефоны отдела кадров и бухгалтерии.

- Регистрационные данные: ИНН, ОГРН.

- Банковские реквизиты.

Общие сведения:

- Дата заполнения справки.

- Название филиала Сбербанка, куда будет предоставлена справка.

В конце ставится печать организации, подписи директора и бухгалтера. Если бухгалтера в предприятии нет, этот факт указывается в справке отметкой «Должность бухгалтера отсутствует за отсутствием необходимости».

Чтобы было легче заполнять документ, в бланке есть сноски с уточняющей информацией.

Важно! Срок действия справки – 30 дней с момента выдачи.

Образец заполнения

Обычно внесение данных на работника и организацию не составляет никакой трудности. Сложности могут возникнуть при заполнении таблицы с отражением доходов, налоговых отчислений, иных выплат. Чтобы разобраться во всем и не допустить ошибок, используйте образец заполнения бланка.

Чтобы разобраться во всем и не допустить ошибок, используйте образец заполнения бланка.

Плюсы и минусы

Возможность замены 2-НДФЛ справкой по форме банка имеет как положительные, так и отрицательные моменты.

Плюсы:

- Клиент Сбербанка может официально подтвердить реальный уровень доходов и повысить шансы на получение ипотеки.

- Документ заполняется быстро, достаточно передать работодателю бланк и попросить заполнить его.

Минусы:

- Возможность отказа выдачи подобного документа, так как для работодателя это рискованно и может иметь неприятные последствия.

- Тщательная проверка кандидатуры Сбербанком, поскольку для него такая справка также несет риск обмана и указания ложных данных о реальном доходе заемщика.

- Возможность завышения процентной ставки по ипотеке на усмотрение Сбербанка (если будут подозрения на счет честности предоставленных данных).

Не стоит указывать ложную информацию о доходах и намеренно завышать их или покупать поддельный документ у сомнительных контор. Такие действия могут повлечь за собой уголовную ответственность по факту мошенничества и обернуться неприятностями как для работника, так и для работодателя.

Такие действия могут повлечь за собой уголовную ответственность по факту мошенничества и обернуться неприятностями как для работника, так и для работодателя.

Доминирующий российский кредитор Прибыль Сбербанка выросла на 9,8% в годовом исчислении в январе /Files

- Сводка

- Компании

- Этот контент был создан в России, где закон ограничивает освещение российских военных операций в Украине

МОСКВА, 9 фев (Рейтер) — крупнейший кредитор России Сбербанк (SBER.MM) заявил в четверг, что его чистая прибыль за январь выросла на 9на 0,8% в годовом исчислении до 110,1 млрд рублей (1,51 млрд долларов США) благодаря сдержанному росту расходов и стабильному качеству кредитного портфеля.

Из-за масштабных западных санкций, включая запрет на международную платежную сеть SWIFT, и вынужденного закрытия большинства своих операций в Европе годовая прибыль Сбербанка упала почти на 76% в 2022 году.

Банк, который обслуживает почти 107 миллионов розничных клиентов вернулись к прибыльности во второй половине года, увеличив свой капитал и его достаточность, а также наблюдая рост в нескольких областях своего бизнеса.

«Чистый процентный доход в январе вырос на 16,4% до 173,8 млрд рублей за счет увеличения доли розничных кредитов и снижения доли валютных активов в структуре работающих активов», — говорится в сообщении Сбербанка. бухгалтерские стандарты.

Последние обновления

FinancecategoryAnalysis: Goldman Sachs сталкивается с жесткой продажей своих потребительских активов, статья с изображением

Marketscategory0005

Посмотреть еще 2 новости

Кредитные портфели российских банков в иностранной валюте сократились на 18,2% в 2022 году, сообщил центральный банк в прошлом месяце, или на 30,2 млрд долларов, поскольку Москва активизировала усилия по снижению подверженности доллару США и другим валютам. так называемые «недружественные» валюты.

так называемые «недружественные» валюты.

В январе розничный кредитный портфель банка увеличился на 1%, в основном за счет ипотечного кредитования и кредитных карт, в то время как корпоративный кредитный портфель сократился на 0,9% за счет погашения кредитов несколькими крупными заемщиками.

Доля Сбербанка на рынке кредитных карт составляла 46,3% по состоянию на 1 января, что на 2,5 процентных пункта больше, чем в 2022 году, что подчеркивает доминирующее положение кредитора в российском банковском секторе и его фундаментальное значение для экономики.

Российские банки перестали отчитываться о финансовых результатах вскоре после того, как Россия ввела войска в Украину в прошлом году, а Сбербанк возобновил работу в базовой форме только в ноябре. Кредитор № 2 ВТБ (VTBR.MM), который обвинил все свои убытки в 2022 году в санкциях, мало что раскрыл.

«Стоимость риска в январе приблизилась к нормированному уровню 1,1%», — сообщили в Сбербанке.

Чистый комиссионный доход вырос в январе на 14,9% до 45,6 млрд рублей, говорится в сообщении банка.

(1 доллар = 73.0000 рублей)

Сообщение Александра Морского; Под редакцией Ким Когхилл

Наши стандарты: Принципы доверия Thomson Reuters.

Ch33 0483 5094 6018 6300 0

Ch33 0483 5094 6018 6300 0 РИЯД

РИЯД

Об авторе