Справки для пенсионного фонда: Заказать справки Пенсионного фонда можно через сайт

Справка (выписка) из ПФР: что это, как получить

Глоссарий

от Ольга Шмидт

/ 27 октября 12:10

6 мин.

Текст изменился /

29 ноября 2022

До 2013 года россияне ежегодно получали «письма счастья» от Пенсионного фонда. После того как их упразднили, узнать о состоянии лицевого счета можно из справки. Как ее получить и для чего она нужна, читайте в статье.

- Справка из ПФР – что это

- Для чего нужна

- Как получить справку из Пенсионного фонда

- Через госуслуги

- На сайте ПФР

- Лично в офисе ПФР или в МФЦ

- Через «Почту России»

- Через уполномоченный банк

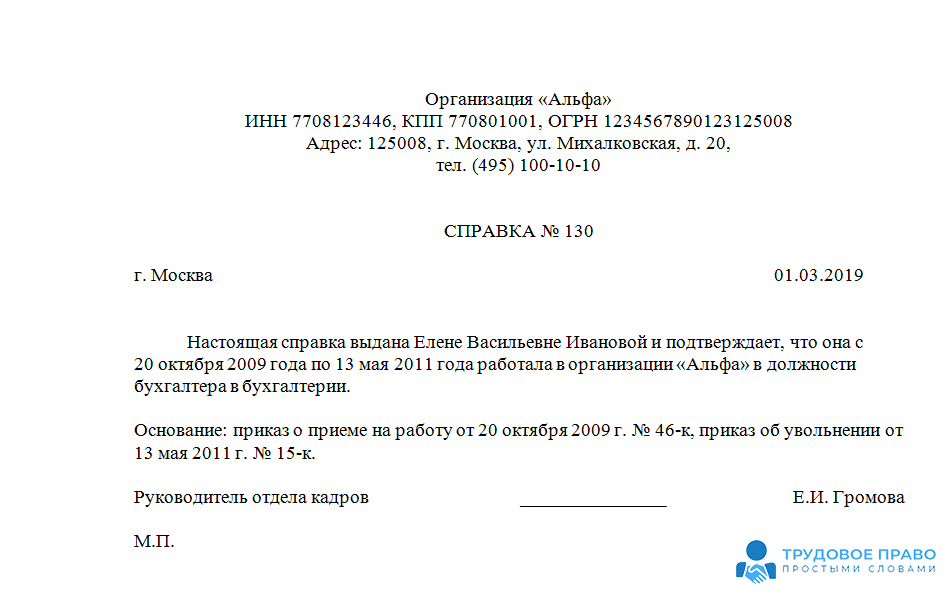

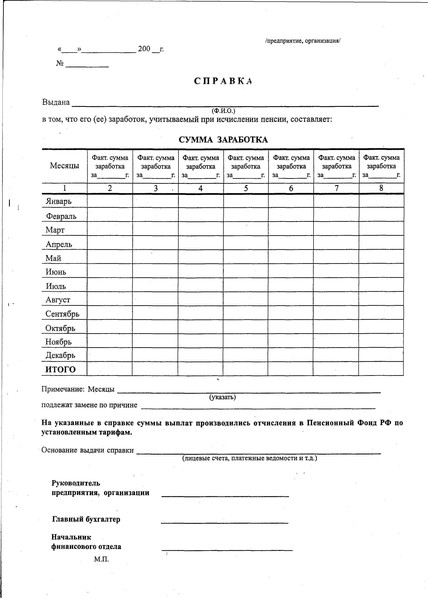

Справка (или выписка) из ПФР – это документ, содержащий подробную информацию об индивидуальном лицевом счете (ИЛС) гражданина в системе пенсионного страхования.

Рассмотрим подробнее, что указано в документе.

- Вид пенсионного обеспечения. Граждане, родившиеся после 1967 года, могли выбрать способ распределения отчислений в фонд – на формирование только страховой части пенсии или страховой и накопительной. Выбранный вариант прописывается в самом начале справки.

- Индивидуальный пенсионный коэффициент. Измеряется в баллах. Чем больше у работника трудовой стаж и официальная зарплата, тем выше показатель.

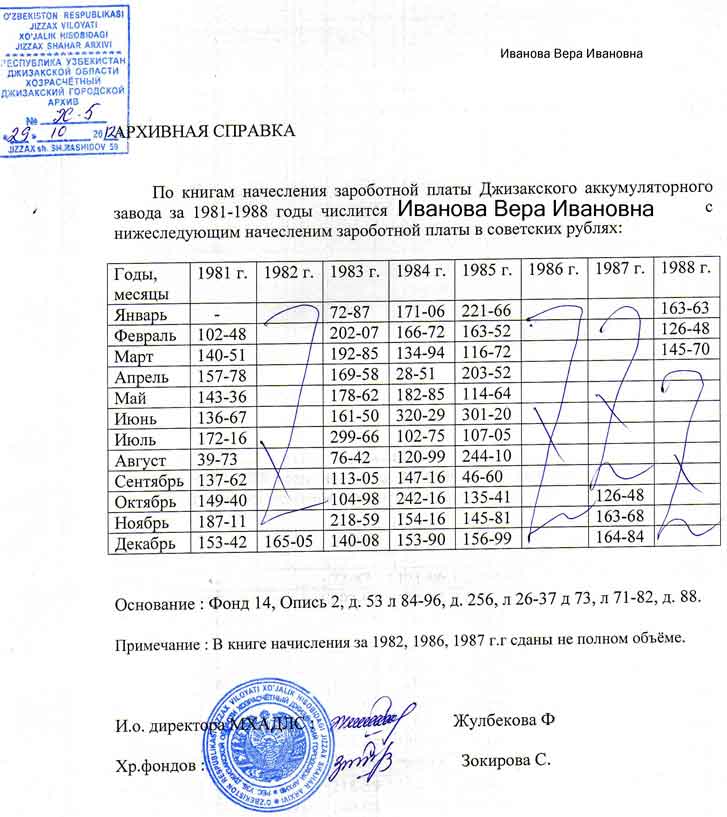

- Общая сумма накоплений. Деньги, которые работодатели успели перечислить на лицевой счет гражданина с даты его устройства на первое место работы до момента формирования выписки.

- Трудовой стаж. В этом пункте также указывают периоды работы, которые учитываются при досрочном назначении пенсии по старости. Есть несколько категорий работников, которые могут уйти на законный отдых до достижения пенсионного возраста.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Что такое стаж и сколько нужно работать, чтобы выйти на пенсию

- Данные об отчислениях. В таблице подробно расписано, кто, когда и сколько денег перечислил на ваш ИЛС.

- Наименование организации, в которой хранится накопительная часть пенсии (если таковая имеется) – ПФР или негосударственный пенсионный фонд (НПФ).

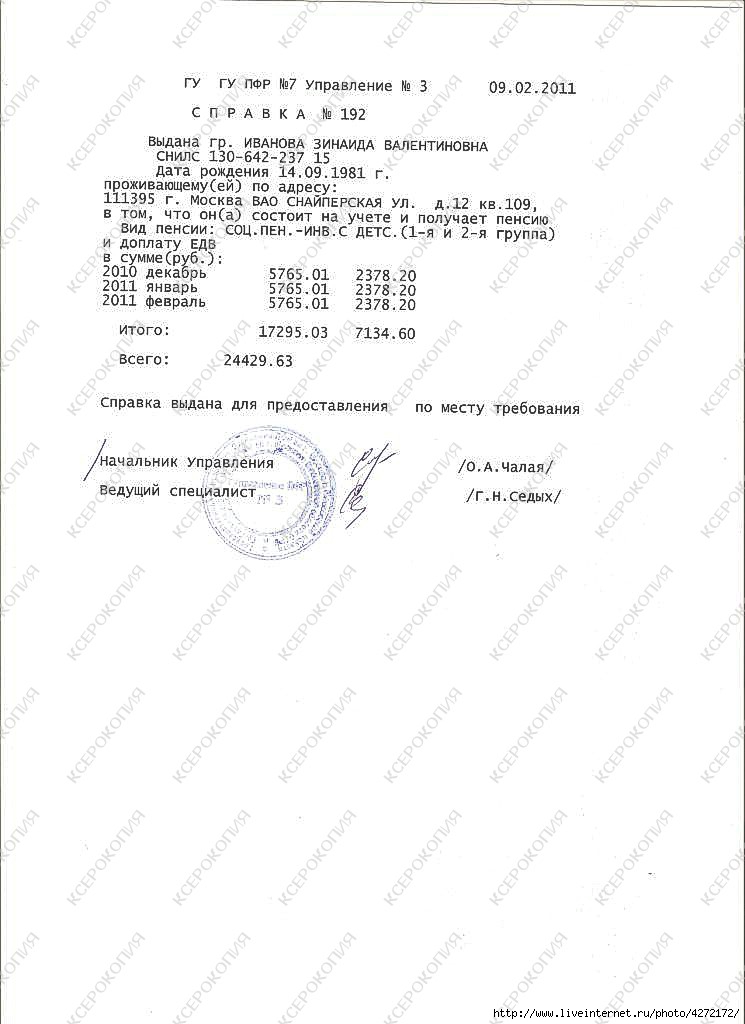

- Информация о выплаченных средствах. Этот пункт есть только у тех, кто уже получает пенсию.

Алексей – серьезный и ответственный молодой человек. Он любит все держать под контролем, в особенности личные финансы. Ежегодно парень проверяет, как обстоят дела с пенсионными накоплениями, хотя ему всего 30 лет.

В этот раз Алексея ждал неприятный сюрприз. Накопительная часть пенсии непонятным образом «перекочевала» из ПФР в НПФ «Ромашка».

Накопительная часть пенсии непонятным образом «перекочевала» из ПФР в НПФ «Ромашка».

Ошибки и нестыковки в информации на ИЛС могут дорого стоить. Чем раньше человек обнаружит их, тем менее неприятными будут последствия.

Одно дело, если в момент формирования выписки произошел сбой и данные отобразились некорректно. И совсем другое – когда информация не соответствует действительности или представлениям человека о ней.

С нашим героем произошел как раз второй случай. При устройстве на новую работу он подписывал целый ворох бумаг, в числе которых было заявление на перевод пенсионных отчислений в НПФ.

Как выяснилось, это стандартная практика в организации. Алексей не заподозрил подвоха и подписал часть бумаг не глядя. Пришлось тратить время и нервы, чтобы восстановить статус-кво. Работу он, кстати, поменял, так как всерьез усомнился в добросовестности работодателя.

Недобросовестные организации порой злоупотребляют доверием людей. Поэтому внимательно читайте, что подписываетеРекомендуем регулярно запрашивать выписку из Пенсионного фонда во избежание недоразумений.

Сделать это можно онлайн за пару минут. Платить ничего не придется.

Проверка информации – не единственная причина, по которой люди обращаются за справкой. Ее часто запрашивают работодатели при приеме на работу, а также банки при оформлении ипотеки и потребительских займов.

Для последних документ служит официальным подтверждением дохода. Работодатель каждый месяц переводит в ПФР 22% от официального заработка сотрудника. На основе этих данных можно легко рассчитать размер зарплаты и оценить платежеспособность клиента.

К тому же получить ее проще, чем справку 2-НДФЛ с места работы, а подделать гораздо сложнее.

В Совкомбанке оформить ипотеку можно без лишней бумажной волокиты. При желании клиента основные этапы проходят онлайн.

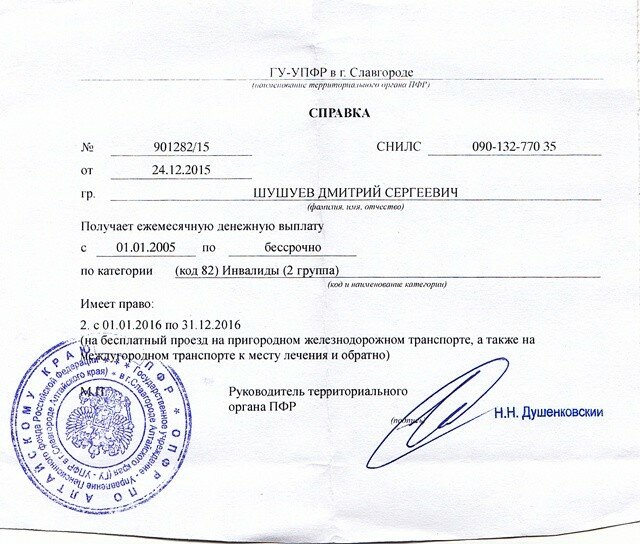

Как получить справку из Пенсионного фондаВажно: если вы уже вышли на пенсию и собираетесь взять кредит, в качестве подтверждения дохода данная выписка не подойдет. Понадобится другой документ – справка о размере пенсии.

Есть три доступных способа. Расскажем о каждом из них подробно.

Расскажем о каждом из них подробно.

Для заказа справки нужна подтвержденная учетная запись. Если у вас ее нет, зарегистрируйтесь онлайн, а затем подтвердите информацию электронной подписью, лично в центре обслуживания или через банк.

Далее следуйте инструкции.

- Авторизуйтесь на сайте.

- Перейдите в раздел «Пенсии, льготы, пособия».

- Выберите пункт «Извещение о состоянии лицевого счета в ПФР», нажмите «Получить услугу».

Справка появится в течение минуты. Ее можно сохранить на устройстве или отправить по электронной почте.

На сайте ПФРОтправление выписки из личного кабинета служит гарантией ее подлинности. Внести какие-либо изменения или подделать документ при этом невозможно.

Еще один простой способ заказать справку онлайн.

- Зайдите на сайт ПФР.

- Кликните на «Личный кабинет гражданина» – откроется список доступных услуг.

- Нажмите «Заказать справку о состоянии ИЛС». Система перенаправит вас на страницу авторизации.

- Введите логин и пароль от портала госуслуг.

- Нажмите «Запросить», и спустя пару секунд справка будет готова.

Запросить документ можно любом отделении – место проживания и прописка значения не имеют. Рекомендуем предварительно позвонить в выбранный офис и уточнить, нужно ли записываться заранее.

Не забудьте взять с собой паспорт и СНИЛС. Заявление можно заполнить на месте или принести уже готовое. Время изготовления справки – до десяти дней.

Какие налоги могут не платить пенсионеры

Через «Почту России»Отправьте заказное письмо в ПФР с запросом на предоставление выписки. Рекомендуем выбирать ближайшее отделение – так вы получите документ быстрее. Почтовый адрес можно узнать на официальном сайте ПФР.

В конверт нужно вложить копию паспорта и заявление, причем обе бумаги должны быть заверены нотариально. Срок предоставления услуги – до десяти дней без учета времени на доставку.

Срок предоставления услуги – до десяти дней без учета времени на доставку.

Это самый затратный вариант за счет необходимости обращения к нотариусу. Если есть возможность, воспользуйтесь другим способом, а сэкономленные деньги переведите в онлайн-копилку Совкомбанка.

Хороший способ сберечь деньги – онлайн-копилка с возможностью пополнения и снятия средств. Откройте онлайн-копилку до 8% годовых в мобильном приложении «Халва – Совкомбанк».

Через уполномоченный банкС несколькими кредитными организациями ПФР заключил договоры об обмене информацией. Граждане могут получить выписку через них. Доступные способы:

- лично в отделении;

- в официальном приложении банка;

- через терминалы.

Готовиться к пенсии нужно задолго до ее наступления. Если, конечно, вы не хотите повторить судьбу стрекозы из известной басни Крылова. Регулярный контроль за состоянием ИЛС поможет вам держать руку на пульсе и при необходимости скорректировать стратегию накоплений.

Для тех, кто ценит свое время

Подпишитесь на еженедельную email-рассылку и узнавайте о самых интересных публикациях.

Хотите лучше управлять деньгами и постичь финансовый дзен?

Подписывайтесь на наш канал в TelegramОльга Шмидт

Расскажу, как достичь компромисса между желаниями и возможностями с помощью доступных финансовых инструментов.

Справка (выписка) из ПФР: что это, как получить

Глоссарий

от Ольга Шмидт

/ 27 октября 12:10

6 мин.

Текст изменился /

29 ноября 2022

До 2013 года россияне ежегодно получали «письма счастья» от Пенсионного фонда. После того как их упразднили, узнать о состоянии лицевого счета можно из справки. Как ее получить и для чего она нужна, читайте в статье.

- Справка из ПФР – что это

- Для чего нужна

- Как получить справку из Пенсионного фонда

- Через госуслуги

- На сайте ПФР

- Лично в офисе ПФР или в МФЦ

- Через «Почту России»

- Через уполномоченный банк

Справка (или выписка) из ПФР – это документ, содержащий подробную информацию об индивидуальном лицевом счете (ИЛС) гражданина в системе пенсионного страхования. Оформляется по форме, утвержденной ПФР 15.06.2016 года, и носит официальное название СЗИ-6.

Оформляется по форме, утвержденной ПФР 15.06.2016 года, и носит официальное название СЗИ-6.

Рассмотрим подробнее, что указано в документе.

- Вид пенсионного обеспечения. Граждане, родившиеся после 1967 года, могли выбрать способ распределения отчислений в фонд – на формирование только страховой части пенсии или страховой и накопительной. Выбранный вариант прописывается в самом начале справки.

- Индивидуальный пенсионный коэффициент. Измеряется в баллах. Чем больше у работника трудовой стаж и официальная зарплата, тем выше показатель.

- Общая сумма накоплений. Деньги, которые работодатели успели перечислить на лицевой счет гражданина с даты его устройства на первое место работы до момента формирования выписки.

- Трудовой стаж. В этом пункте также указывают периоды работы, которые учитываются при досрочном назначении пенсии по старости. Есть несколько категорий работников, которые могут уйти на законный отдых до достижения пенсионного возраста.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Что такое стаж и сколько нужно работать, чтобы выйти на пенсию

- Данные об отчислениях. В таблице подробно расписано, кто, когда и сколько денег перечислил на ваш ИЛС.

- Наименование организации, в которой хранится накопительная часть пенсии (если таковая имеется) – ПФР или негосударственный пенсионный фонд (НПФ).

- Информация о выплаченных средствах. Этот пункт есть только у тех, кто уже получает пенсию.

Алексей – серьезный и ответственный молодой человек. Он любит все держать под контролем, в особенности личные финансы. Ежегодно парень проверяет, как обстоят дела с пенсионными накоплениями, хотя ему всего 30 лет.

В этот раз Алексея ждал неприятный сюрприз. Накопительная часть пенсии непонятным образом «перекочевала» из ПФР в НПФ «Ромашка».

Накопительная часть пенсии непонятным образом «перекочевала» из ПФР в НПФ «Ромашка».

Ошибки и нестыковки в информации на ИЛС могут дорого стоить. Чем раньше человек обнаружит их, тем менее неприятными будут последствия.

Одно дело, если в момент формирования выписки произошел сбой и данные отобразились некорректно. И совсем другое – когда информация не соответствует действительности или представлениям человека о ней.

С нашим героем произошел как раз второй случай. При устройстве на новую работу он подписывал целый ворох бумаг, в числе которых было заявление на перевод пенсионных отчислений в НПФ.

Как выяснилось, это стандартная практика в организации. Алексей не заподозрил подвоха и подписал часть бумаг не глядя. Пришлось тратить время и нервы, чтобы восстановить статус-кво. Работу он, кстати, поменял, так как всерьез усомнился в добросовестности работодателя.

Недобросовестные организации порой злоупотребляют доверием людей. Поэтому внимательно читайте, что подписываетеРекомендуем регулярно запрашивать выписку из Пенсионного фонда во избежание недоразумений.

Сделать это можно онлайн за пару минут. Платить ничего не придется.

Проверка информации – не единственная причина, по которой люди обращаются за справкой. Ее часто запрашивают работодатели при приеме на работу, а также банки при оформлении ипотеки и потребительских займов.

Для последних документ служит официальным подтверждением дохода. Работодатель каждый месяц переводит в ПФР 22% от официального заработка сотрудника. На основе этих данных можно легко рассчитать размер зарплаты и оценить платежеспособность клиента.

К тому же получить ее проще, чем справку 2-НДФЛ с места работы, а подделать гораздо сложнее.

В Совкомбанке оформить ипотеку можно без лишней бумажной волокиты. При желании клиента основные этапы проходят онлайн.

Как получить справку из Пенсионного фондаВажно: если вы уже вышли на пенсию и собираетесь взять кредит, в качестве подтверждения дохода данная выписка не подойдет. Понадобится другой документ – справка о размере пенсии.

Есть три доступных способа. Расскажем о каждом из них подробно.

Расскажем о каждом из них подробно.

Для заказа справки нужна подтвержденная учетная запись. Если у вас ее нет, зарегистрируйтесь онлайн, а затем подтвердите информацию электронной подписью, лично в центре обслуживания или через банк.

Далее следуйте инструкции.

- Авторизуйтесь на сайте.

- Перейдите в раздел «Пенсии, льготы, пособия».

- Выберите пункт «Извещение о состоянии лицевого счета в ПФР», нажмите «Получить услугу».

Справка появится в течение минуты. Ее можно сохранить на устройстве или отправить по электронной почте.

На сайте ПФРОтправление выписки из личного кабинета служит гарантией ее подлинности. Внести какие-либо изменения или подделать документ при этом невозможно.

Еще один простой способ заказать справку онлайн.

- Зайдите на сайт ПФР.

- Кликните на «Личный кабинет гражданина» – откроется список доступных услуг.

- Нажмите «Заказать справку о состоянии ИЛС». Система перенаправит вас на страницу авторизации.

- Введите логин и пароль от портала госуслуг.

- Нажмите «Запросить», и спустя пару секунд справка будет готова.

Запросить документ можно любом отделении – место проживания и прописка значения не имеют. Рекомендуем предварительно позвонить в выбранный офис и уточнить, нужно ли записываться заранее.

Не забудьте взять с собой паспорт и СНИЛС. Заявление можно заполнить на месте или принести уже готовое. Время изготовления справки – до десяти дней.

Какие налоги могут не платить пенсионеры

Через «Почту России»Отправьте заказное письмо в ПФР с запросом на предоставление выписки. Рекомендуем выбирать ближайшее отделение – так вы получите документ быстрее. Почтовый адрес можно узнать на официальном сайте ПФР.

В конверт нужно вложить копию паспорта и заявление, причем обе бумаги должны быть заверены нотариально. Срок предоставления услуги – до десяти дней без учета времени на доставку.

Срок предоставления услуги – до десяти дней без учета времени на доставку.

Это самый затратный вариант за счет необходимости обращения к нотариусу. Если есть возможность, воспользуйтесь другим способом, а сэкономленные деньги переведите в онлайн-копилку Совкомбанка.

Хороший способ сберечь деньги – онлайн-копилка с возможностью пополнения и снятия средств. Откройте онлайн-копилку до 8% годовых в мобильном приложении «Халва – Совкомбанк».

Через уполномоченный банкС несколькими кредитными организациями ПФР заключил договоры об обмене информацией. Граждане могут получить выписку через них. Доступные способы:

- лично в отделении;

- в официальном приложении банка;

- через терминалы.

Готовиться к пенсии нужно задолго до ее наступления. Если, конечно, вы не хотите повторить судьбу стрекозы из известной басни Крылова. Регулярный контроль за состоянием ИЛС поможет вам держать руку на пульсе и при необходимости скорректировать стратегию накоплений.

Для тех, кто ценит свое время

Подпишитесь на еженедельную email-рассылку и узнавайте о самых интересных публикациях.

Хотите лучше управлять деньгами и постичь финансовый дзен?

Подписывайтесь на наш канал в TelegramОльга Шмидт

Расскажу, как достичь компромисса между желаниями и возможностями с помощью доступных финансовых инструментов.

Пенсионные фонды

Что такое пенсионный фонд?

Пенсионный фонд, также известный как пенсионный фонд в некоторых странах, представляет собой любой план, фонд или схему, обеспечивающую пенсионный доход. Пенсионные фонды представляют собой объединенные денежные взносы из пенсионных планов, созданных работодателями, профсоюзами или другими организациями для обеспечения пенсионных пособий своих сотрудников или членов. Пенсионные фонды являются крупнейшими инвестиционными блоками в большинстве стран и доминируют на фондовых рынках, куда они инвестируют.

Глобальное исследование пенсионных активов Willis Towers Watson за 2017 год охватывает 22 основных пенсионных рынка, совокупные пенсионные активы которых составляют 36,4 трлн долларов США и на которые приходится 62% ВВП этих стран. Федеральный трастовый фонд по старости и страхованию в связи с потерей кормильца (который является частью Фонда социального обеспечения США) является крупнейшим в мире государственным пенсионным фондом, который контролирует активы в размере 3 триллионов долларов.

Пенсионные планы частного сектора

Пенсионные планы частного сектора в основном регулируются Законом об обеспечении пенсионных доходов работников от 1974 года (ERISA), который устанавливает минимальные стандарты для пенсионных планов в частном секторе, как показано в следующем разделе.

Закон о пенсионном обеспечении работников от 1974 г. (ERISA)

Закон об обеспечении пенсионных доходов работников от 1974 года (ERISA) — это федеральный закон, устанавливающий минимальные стандарты для пенсионных планов в частном секторе. ERISA не требует от работодателя создания пенсионного плана. Требуется только, чтобы те, кто разрабатывает планы, соответствовали определенным минимальным стандартам. Закон обычно не определяет, сколько денег участник должен быть выплачен в качестве пособия.

Правило благоразумного человека

ERISA также разъясняет то, что сейчас известно как «правило осмотрительного человека». Это правило предусматривает, что инвестиции должны осуществляться исключительно в интересах бенефициаров плана. В нем четко указано, что единственными критериями, которые могут учитывать фидуциары, являются финансовые, а не другие цели, которые могут отвечать более широким интересам бенефициаров, такие как влияние инвестиций на экономику или окружающую среду.

Требования ERISA к пенсионным планам

Для ERISA требуется следующее:

- Планы должны предоставлять участникам информацию о плане, включая важную информацию о функциях плана и финансировании. План должен предоставлять некоторую информацию регулярно и автоматически.

- Планы должны устанавливать минимальные стандарты участия, наделения правами, накопления пособий и финансирования.

- Планы должны предусматривать особую ответственность доверенных лиц плана. ERISA обычно определяет фидуциария как любого, кто осуществляет дискреционные полномочия или контроль над управлением или активами плана, включая любого, кто дает рекомендации по инвестициям в план. Доверенные лица, которые не следуют принципам поведения, могут быть привлечены к ответственности за восстановление убытков в плане.

- Планы должны предоставлять участникам право предъявлять иски в отношении выгод и нарушений фидуциарных обязанностей.

- Планы должны гарантировать выплату определенных пособий в случае прекращения действия определенного плана.

Правила ERISA для фидуциариев

ERISA налагает следующие правила на фидуциаров пенсионных планов. В дополнение к этим правилам фидуциарий должен соответствовать фидуциарным стандартам общего права:

- Правило исключительной цели. Доверительный управляющий должен действовать (1) исключительно в интересах участников и бенефициаров и (2) исключительно для предоставления выгод участникам и бенефициарам и покрытия разумных административных расходов плана.

- Правило разумного человека. Фидуциарии должны действовать с осторожностью, умением, благоразумием и усердием при сложившихся в данный момент обстоятельствах, которые благоразумный человек, действующий в аналогичном качестве и знакомый с такими вопросами, использовал бы при ведении предприятия аналогичного характера с аналогичными целями.

- Правило диверсификации. Фидуциары должны диверсифицировать план инвестиций, чтобы свести к минимуму риск больших убытков, за исключением случаев, когда в конкретных обстоятельствах это явно нецелесообразно.

- Действия в соответствии с правилом плановых документов. Доверенные лица должны действовать в соответствии с документами и инструментами, регулирующими план, в той мере, в какой эти документы и инструменты соответствуют положениям ERISA.

Государственные пенсионные планы

Согласно опросу, проведенному Бюро переписи населения США в 2016 году, в Соединенных Штатах насчитывается 299 государственных фондов и 5 977 местных государственных пенсионных систем с установленными выплатами с активами на общую сумму 3,7 трлн долларов. В 2010 году SEC ужесточила ограничения в отношении практики «плати за игру» на рынке муниципальных ценных бумаг. Эта мера была еще одной попыткой закрыть лазейки, которые позволяли политическому влиянию коррумпировать аспекты государственного пенсионного бизнеса.

Комиссия по ценным бумагам и биржам (SEC) проголосовала за то, чтобы запретить инвестиционным менеджерам, которые вносят политические взносы чиновникам, имеющим влияние на государственные пенсионные фонды, управлять этими фондами в течение двух лет. Комиссия по ценным бумагам и биржам также запретила инвестиционным менеджерам платить третьей стороне за участие в пенсионном бизнесе от их имени, если третья сторона не зарегистрирована в Комиссии по ценным бумагам и биржам или другим регулирующим органам и, таким образом, не подлежит аналогичным запретам на оплату за игру. Мэри Шапиро, тогдашний председатель Комиссии по ценным бумагам и биржам, назвала оплату за игру негласной, но укоренившейся и хорошо понятной практикой. В последние годы SEC предприняла несколько попыток пресечь эту практику pay-to-play.

Комиссия по ценным бумагам и биржам также запретила инвестиционным менеджерам платить третьей стороне за участие в пенсионном бизнесе от их имени, если третья сторона не зарегистрирована в Комиссии по ценным бумагам и биржам или другим регулирующим органам и, таким образом, не подлежит аналогичным запретам на оплату за игру. Мэри Шапиро, тогдашний председатель Комиссии по ценным бумагам и биржам, назвала оплату за игру негласной, но укоренившейся и хорошо понятной практикой. В последние годы SEC предприняла несколько попыток пресечь эту практику pay-to-play.

Из-за уникального характера государственных пенсионных планов они в основном регулируются законами штата и местными законами, хотя федеральное регулирование этих планов продолжало развиваться. Когда ERISA был принят, Конгресс исключил государственные пенсионные планы из некоторых разделов ERISA, поскольку было сочтено необходимым дополнительное время для определения необходимости федерального регулирования этих планов.

ERISA призвала Конгресс изучить несколько аспектов государственных пенсионных планов, включая адекватность их механизмов финансирования и фидуциарных стандартов. Кабинет, В отчете Целевой группы по пенсионному обеспечению о пенсионных системах государственных служащих , который был завершен в 1978 году, сообщалось о некоторых недостатках в государственных планах, в том числе в планах, касающихся федеральных служащих, в области финансирования, отчетности и раскрытия информации, а также фидуциарной практики. Однако в отчете говорится, что прекращение действия государственных пенсионных планов и случаи неплатежеспособности случаются редко. (Позже в том же году федеральное правительство ввело требования к отчетности и раскрытию информации о пенсионных системах для своих сотрудников.)

Кабинет, В отчете Целевой группы по пенсионному обеспечению о пенсионных системах государственных служащих , который был завершен в 1978 году, сообщалось о некоторых недостатках в государственных планах, в том числе в планах, касающихся федеральных служащих, в области финансирования, отчетности и раскрытия информации, а также фидуциарной практики. Однако в отчете говорится, что прекращение действия государственных пенсионных планов и случаи неплатежеспособности случаются редко. (Позже в том же году федеральное правительство ввело требования к отчетности и раскрытию информации о пенсионных системах для своих сотрудников.)

Многие разделы ERISA применимы к планам государственного сектора. Государственные планы освобождаются от требований ERISA к отчетности, раскрытию информации и финансированию, а также от страховки на случай прекращения действия плана. Хотя некоторые наблюдатели по-прежнему считают, что планы штатов и местных органов власти выиграют от введения на федеральном уровне стандартов, подобных ERISA, планы штатов и местных органов власти являются финансово обоснованными. Несмотря на то, что некоторые планы с недостаточным финансированием все еще можно найти (в основном на местном уровне), государственные пенсионные системы в целом хорошо финансируются.

Несмотря на то, что некоторые планы с недостаточным финансированием все еще можно найти (в основном на местном уровне), государственные пенсионные системы в целом хорошо финансируются.

видов пенсионных планов | Министерство труда США

Закон о пенсионном обеспечении работников (ERISA) распространяется на два типа пенсионных планов: планы с установленными выплатами и планы с установленными взносами.

План с установленными выплатами обещает установленное ежемесячное пособие при выходе на пенсию. В плане это обещанное пособие может быть указано в виде точной суммы в долларах, например, 100 долларов в месяц при выходе на пенсию. Или, что чаще, он может рассчитать пособие по формуле плана, которая учитывает такие факторы, как заработная плата и услуги — например, 1 процент от средней заработной платы за последние 5 лет работы за каждый год работы у работодателя. Пособия по большинству традиционных планов с установленными выплатами защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

План с установленными взносами, с другой стороны, не обещает конкретной суммы пособий при выходе на пенсию. В этих планах работник или работодатель (или оба) вносят взносы на индивидуальный счет работника в соответствии с планом, иногда по установленной ставке, например 5 процентов от заработка в год. Эти взносы обычно инвестируются от имени работника. Работник в конечном итоге получит остаток на своем счете, который основан на взносах плюс или минус прибыль или убытки от инвестиций. Стоимость счета будет колебаться в связи с изменением стоимости инвестиций. Примеры планов с установленными взносами включают планы 401 (k), планы 403 (b), планы владения акциями сотрудников и планы участия в прибылях.

Упрощенный пенсионный план для сотрудников (SEP) — относительно несложный механизм пенсионных накоплений. SEP позволяет сотрудникам делать взносы на льготной налоговой основе на индивидуальные пенсионные счета (IRA), принадлежащие сотрудникам. К SEP предъявляются минимальные требования к отчетности и раскрытию информации. В соответствии с SEP работник должен создать IRA, чтобы принимать взносы работодателя. Работодатели больше не могут устанавливать SEP для сокращения заработной платы. Тем не менее, работодателям разрешено устанавливать планы ПРОСТОЙ IRA с отчислениями на сокращение заработной платы. Если у работодателя был SEP для сокращения заработной платы, работодатель может продолжать разрешать взносы в план для сокращения заработной платы.

В соответствии с SEP работник должен создать IRA, чтобы принимать взносы работодателя. Работодатели больше не могут устанавливать SEP для сокращения заработной платы. Тем не менее, работодателям разрешено устанавливать планы ПРОСТОЙ IRA с отчислениями на сокращение заработной платы. Если у работодателя был SEP для сокращения заработной платы, работодатель может продолжать разрешать взносы в план для сокращения заработной платы.

План распределения прибыли или бонусный план акций — это план с установленными взносами, в соответствии с которым план может предусматривать или работодатель может ежегодно определять, какая сумма будет вноситься в план (из прибыли или иным образом). План содержит формулу распределения каждому участнику доли каждого годового взноса. План распределения прибыли или бонусный план акций могут включать план 401(k).

План 401(k) — это план с установленными взносами, предусматривающий оплату наличными или отсрочку. Сотрудники могут отложить получение части своей зарплаты, которая вместо этого перечисляется от их имени до вычета налогов в план 401(k). Иногда работодатель может соответствовать этим взносам. Существует долларовый лимит на сумму, которую сотрудник может выбрать для отсрочки каждый год. Работодатель должен информировать сотрудников о любых ограничениях, которые могут применяться. Сотрудники, участвующие в планах 401 (k), берут на себя ответственность за свой пенсионный доход, внося часть своей зарплаты и, во многих случаях, направляя свои собственные инвестиции.

Иногда работодатель может соответствовать этим взносам. Существует долларовый лимит на сумму, которую сотрудник может выбрать для отсрочки каждый год. Работодатель должен информировать сотрудников о любых ограничениях, которые могут применяться. Сотрудники, участвующие в планах 401 (k), берут на себя ответственность за свой пенсионный доход, внося часть своей зарплаты и, во многих случаях, направляя свои собственные инвестиции.

План владения акциями сотрудников (ESOP) представляет собой форму плана с установленными взносами, в котором инвестиции в основном осуществляются в акции работодателя.

План с установленным балансом денежных средств — это план с установленными выплатами, который определяет выгоду в терминах, более характерных для плана с установленными взносами. Другими словами, план остатка денежных средств определяет обещанную выгоду с точки зрения установленного остатка на счете. В типичном плане баланса наличности на счет участника ежегодно зачисляется «кредит на оплату» (например, 5 процентов компенсации от его или ее работодателя) и «кредит на проценты» (либо фиксированная ставка, либо переменная ставка, которая привязана к такому индексу, как годовая ставка казначейских векселей). Увеличение и уменьшение стоимости инвестиций плана напрямую не влияет на суммы выплат, обещанных участникам. Таким образом, инвестиционные риски и вознаграждения по активам плана несет исключительно работодатель. Когда участник получает право на получение вознаграждения в соответствии с планом остатка денежных средств, получаемые вознаграждения определяются с точки зрения остатка на счете. Пособия по большинству планов остатка денежных средств, как и по большинству традиционных планов с установленными выплатами, защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

Увеличение и уменьшение стоимости инвестиций плана напрямую не влияет на суммы выплат, обещанных участникам. Таким образом, инвестиционные риски и вознаграждения по активам плана несет исключительно работодатель. Когда участник получает право на получение вознаграждения в соответствии с планом остатка денежных средств, получаемые вознаграждения определяются с точки зрения остатка на счете. Пособия по большинству планов остатка денежных средств, как и по большинству традиционных планов с установленными выплатами, защищены, в определенных пределах, федеральным страхованием, предоставляемым через Корпорацию по гарантированию пенсионных пособий (PBGC).

Веб-страницы по этой теме

Планы остатка наличности: вопросы и ответы (PDF) — ответы на часто задаваемые вопросы о планах остатка наличности.

Информация для потребителей о пенсионных планах — публикации и другие материалы, предоставляющие информацию о ваших правах в качестве участников пенсионных планов в соответствии с федеральным законом о пенсионном обеспечении.

Compliance Assistance — Предоставляет публикации и другие материалы, предназначенные для оказания помощи работодателям и специалистам по плану вознаграждения работникам в понимании и соблюдении требований ERISA в отношении управления пенсионными планами и планами медицинского страхования.

Выбор пенсионных планов для малого бизнеса (PDF) — содержит информацию о пенсионных планах для малого бизнеса.

Система приема заявок ERISA (EFAST2) — EFAST2 представляет собой полностью электронную систему, разработанную Министерством труда, Налоговой службой и Корпорацией пенсионных гарантий для упрощения и ускорения подачи, получения и обработки формы 5500 и формы 5500-СФ.

QDRO: разделение пенсионных пособий посредством квалифицированных распоряжений о внутренних отношениях (PDF) — QDRO — это распоряжения о семейных отношениях, которые признают существование права альтернативного получателя на получение пособий, выплачиваемых участнику в рамках пенсионного плана. В этой публикации представлены вопросы и ответы по QDRO.

Пенсионное обеспечение и медицинское страхование: вопросы и ответы для уволенных работников (PDF) — содержит ответы на часто задаваемые вопросы от уволенных работников об их пенсионном обеспечении и страховых выплатах.

Планы SIMPLE IRA для малого бизнеса (PDF) — содержит информацию об основных функциях и требованиях планов SIMPLE IRA.

SEP Пенсионные планы для малого бизнеса (PDF) — описывает простой и недорогой пенсионный план для работодателей.

Общие сведения о взносах и расходах пенсионного плана (PDF) — содержит информацию о взносах плана, чтобы помочь вам оценить варианты инвестиций вашего плана и потенциальных поставщиков.

401(k) Инструмент для раскрытия информации о вознаграждениях за участие в плане — модель сравнительной диаграммы для раскрытия информации о результатах деятельности и вознаграждениях участникам, чтобы помочь им сравнить варианты инвестиций в планы.

Что вам следует знать о пенсионном плане (PDF) — содержит информацию, которая поможет ответить на многие наиболее распространенные вопросы о пенсионных планах.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей. Сделать это можно онлайн за пару минут. Платить ничего не придется.

Сделать это можно онлайн за пару минут. Платить ничего не придется.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей.

Например, трудящиеся на вредных производствах, за Полярным кругом, под землей. Сделать это можно онлайн за пару минут. Платить ничего не придется.

Сделать это можно онлайн за пару минут. Платить ничего не придется.

Об авторе