Среднегодовая сумма капитала: Ошибка выполнения

Стоимость собственного капитала — Энциклопедия по экономике

Эта техника предполагает проведение расчета в три этапа. На первом этапе оценивается чистый операционный доход (NOI) объекта недвижимости. На втором этапе рассчитывается текущая стоимость выручки от перепродажи. На третьем этапе определяется оценочная стоимость собственного капитала путем суммирования текущей стоимости денежных поступлений и текущей стоимости выручки от перепродажи. [c.300]Сама коммерческая организация (предприятие) может способствовать реализации данного принципа соблюдением экономически обоснованных пропорций при распределении вновь созданной стоимости, собственного капитала, формировании фонда потребления и фонда накопления. Интересы государства могут быть соблюдены рентабельной деятельностью организаций (предприятий), ростом производства и соблюдением налоговой дисциплины. Очевидно, что в настоящее время имеются [c.281]

Стоимость собственного капитала предприятия в отчетном периоде определяется следующим образом [c.

Х4— балансовая стоимость собственного капитала / заемный капитал [c.321]

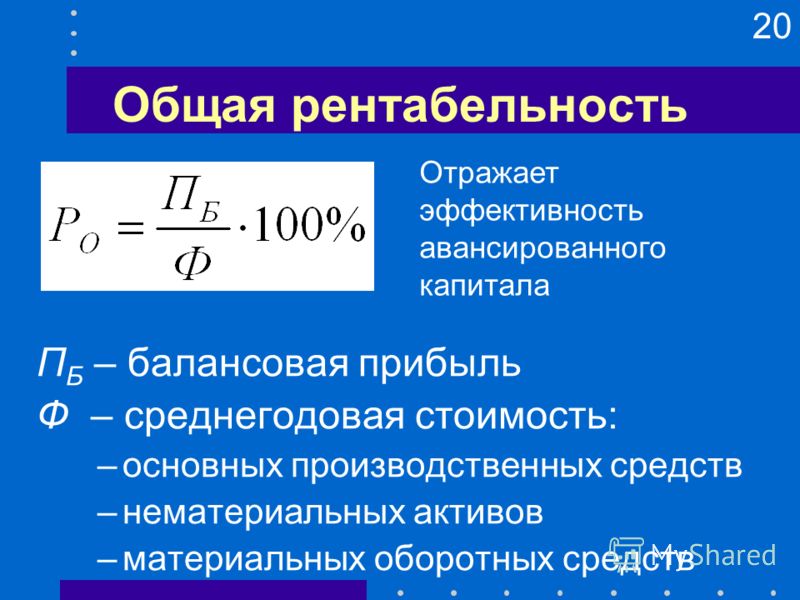

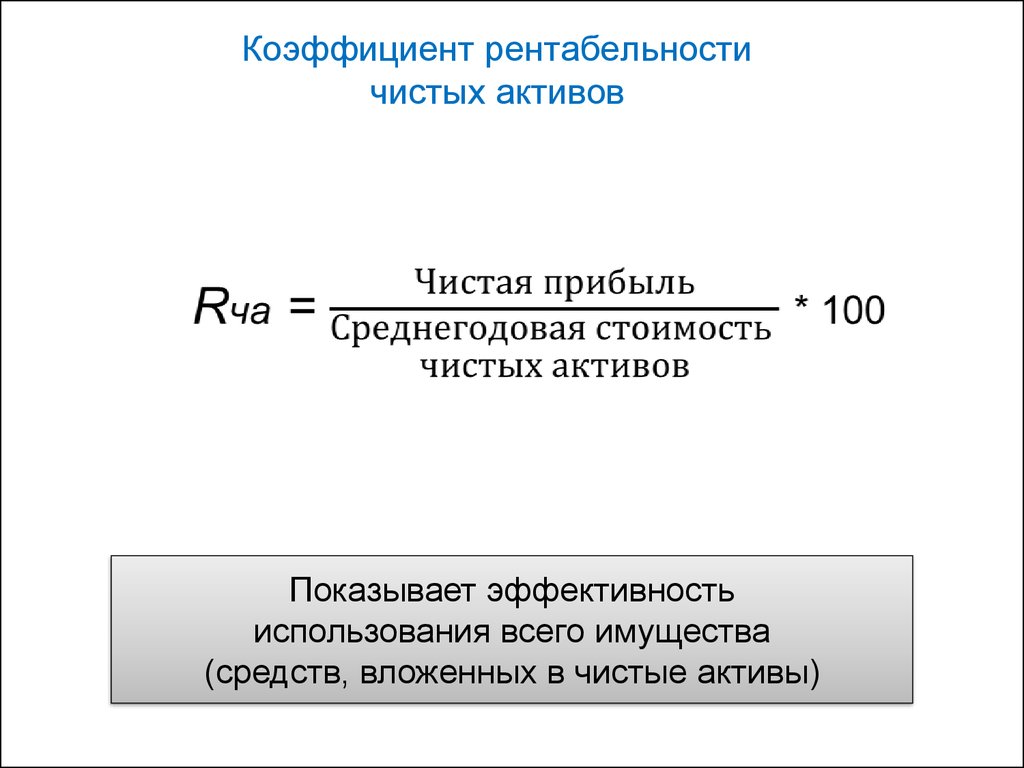

Основной задачей управления финансами любого коммерческого предприятия независимо от его организационно-правовой формы или сферы деятельности является увеличение его рыночной стоимости, предопределяющей сумму денежных средств, которую может получить сособственник предприятия при продаже своего пакета акций или доли участия, и соответственно доходность (рентабельность) инвестиций с позиции собственника. Рыночная стоимость, или стоимость бизнеса предприятия, зависит от многих финансово-экономических факторов, важнейшими из которых являются стоимость чистых активов (фактическая стоимость собственного капитала), доходность (рентабельность) деятельности, уровень предпринимательских рисков и др. [c.172]

Использование заемного капитала (напомним, что это условный термин, обобщенно характеризующий долгосрочные обязательства предприятия) для финансирования деятельности предприятия, как правило», выгодно экономически, поскольку плата за этот источник в среднем ниже, чем за акционерный капитал (имеется в виду, что проценты по кредитам и займам меньше рентабельности собственного капитала, характеризующей, по сути, уровень стоимости собственного капитала.

Иными словами, в нормальных условиях заемный капитал является более дешевым источником по сравнению с собственным капиталом). Кроме того, привлечение этого источника позволяет собственникам и топ-менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т. е. расширить инвестиционные возможности предприятия. Основными видами заемного капитала являются облигационные займы и долгосрочные кредиты.

[c.391]

Иными словами, в нормальных условиях заемный капитал является более дешевым источником по сравнению с собственным капиталом). Кроме того, привлечение этого источника позволяет собственникам и топ-менеджерам существенно увеличить объем контролируемых финансовых ресурсов, т. е. расширить инвестиционные возможности предприятия. Основными видами заемного капитала являются облигационные займы и долгосрочные кредиты.

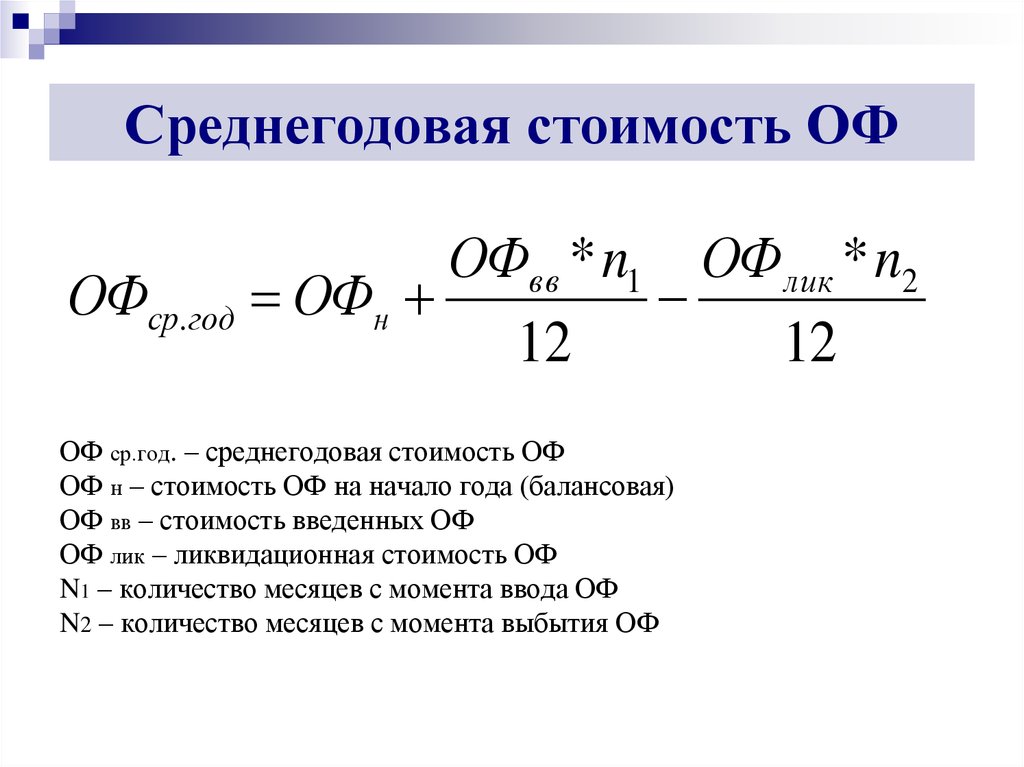

[c.391]Среднегодовая стоимость собственного капитала (СК) 305 684 272 405 +33 279 112,2 [c.118]

СК — средняя стоимость собственного капитала организации за отчетный период. [c.127]

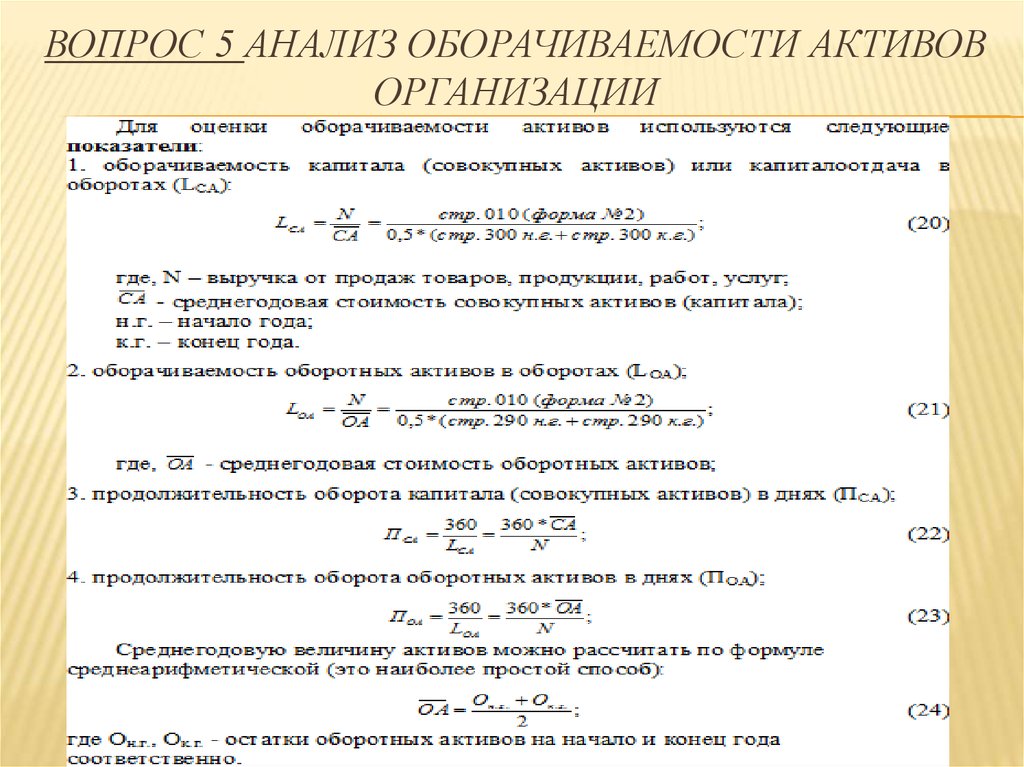

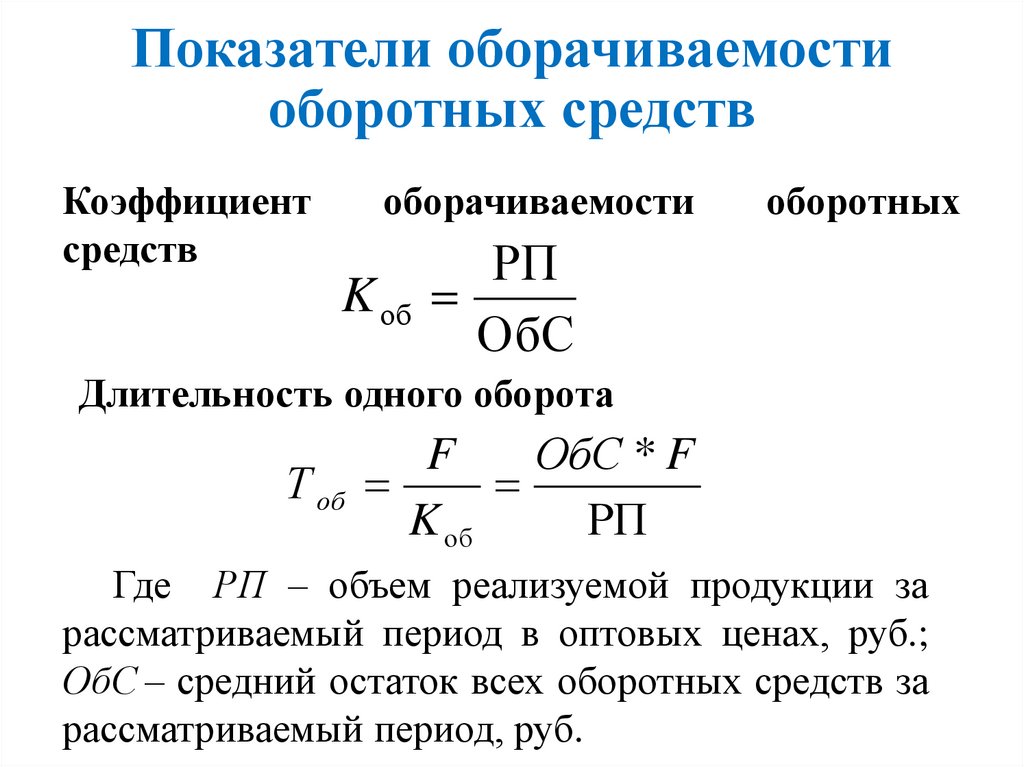

Оборачиваемость собственного капитала, исчисляемая в оборотах, определяется как отношение объема реализации (продаж) (N) к среднегодовой стоимости собственного капитала (СК) [c.198]

Оборачиваемость инвестиционного капитала (ИК) определяется как частное от деления объема реализации на стоимость собственного капитала плюс долгосрочные обязательства. [c.198]

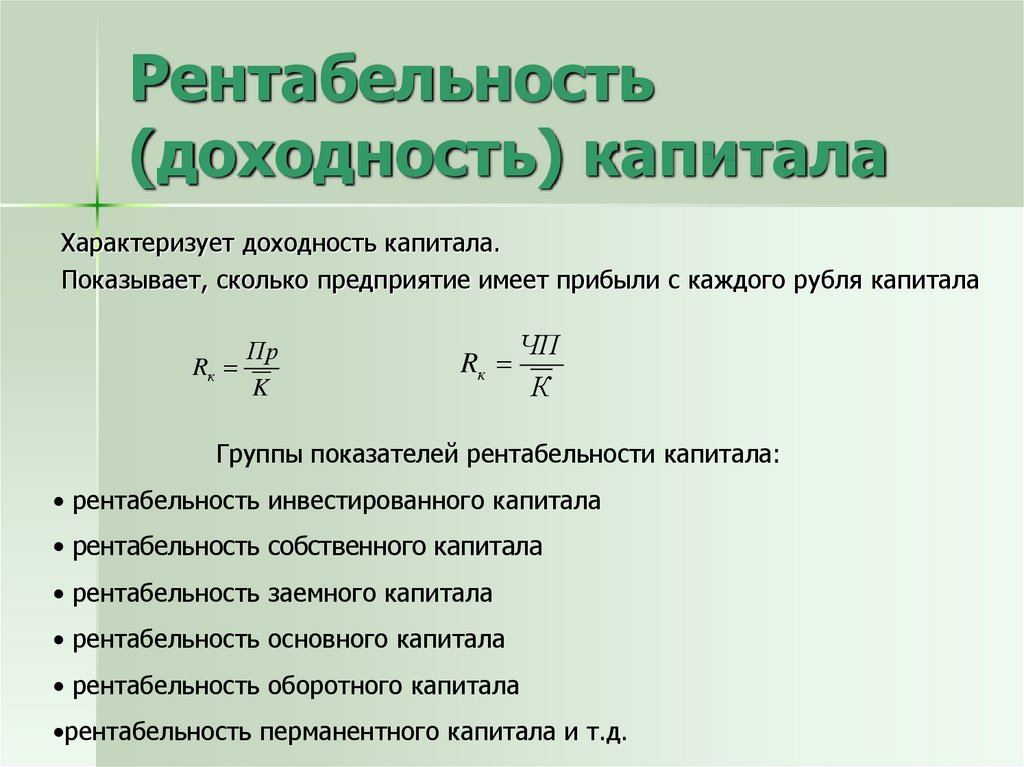

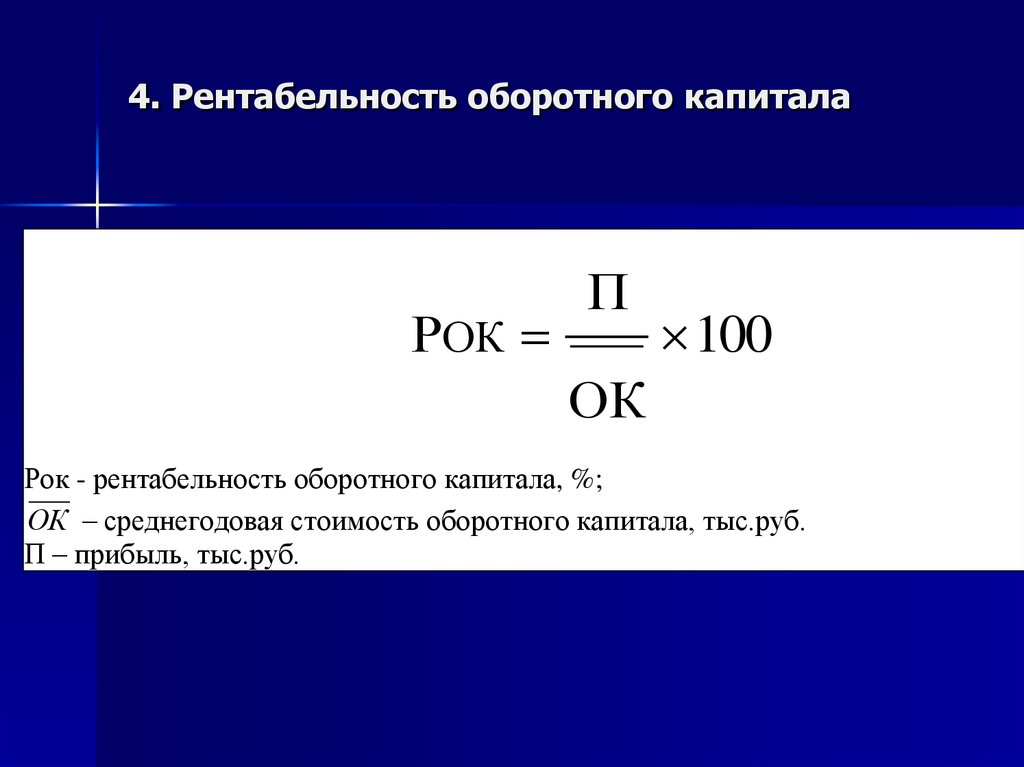

Рентабельность собственного капитала позволяет определить эффективность использования инвестированного собственниками капитала и сравнить с возможным получением прибыли от вложения этих средств в другие ценные бумаги. Исчисляется он как отношение чистой прибыли к среднегодовой стоимости собственного капитала [c.216]

Исчисляется он как отношение чистой прибыли к среднегодовой стоимости собственного капитала [c.216]

Исходные данные табл. 7.1 о количественных и качественных показателях для проведения факторного анализа рентабельности заемного капитала свидетельствуют о том, что рентабельность заемного капитала в отчетном году по сравнению с предыдущим годом увеличилась на 13,29 пунктов, а рентабельность собственного капитала — на 9,16 пунктов, при этом следует отметить значительно высокий уровень показателей рентабельности отчетного года. Так рентабельность собственного капитала составила 55,56%, рентабельность продаж — 18,1%, а рентабельность заемного капитала — 81,52%, чистая прибыль увеличилась в отчетном году по сравнению с предыдущим годом на 29,31%, стоимость заемного капитала — на 8,24%, а стоимость собственного капитала — на 8%. [c.222] Четвертое неравенство является лакмусовой бумажкой оценки ликвидности баланса оно требует превышения или равенства П4 над А4, т.е. величина собственного капитала и других видов постоянных пассивов должна быть достаточна по стоимости или даже быть больше стоимости труднореализуемых активов.

Но всо же основное внимание при составлении данной цепочки показателей уделяется таким экономическим категориям как добавленная стоимость, собственный капитал, имущество, начисления по всем основаниям, в том числе налоги, учитывая, что каждая из этих категорий может принимать денежную и неденежную форму. [c.220]

Основным показателем финансово-хозяйственной деятельности организации является финансовый результат, который представляет собой прирост (уменьшение) стоимости собственного капитала организации за отчетный период. [c.390]

Собственный капитал — стоимость активов, принадлежащих собственникам предприятия (акционерам). Стоимость собственного капитала определяется как разность между общей стоимостью активов (валютой баланса) и обязательствами. Собственный капитал называется иначе акционерным капиталом.

[c.153]

Стоимость собственного капитала определяется как разность между общей стоимостью активов (валютой баланса) и обязательствами. Собственный капитал называется иначе акционерным капиталом.

[c.153]

Среднегодовая стоимость собственного капитала [c.168]

В балансе активов и пассивов отражается стоимость экономических активов, находящихся в собственности институциональных единиц, и их финансовых обязательств на определенный момент времени (на начало или конец периода). На правой стороне баланса показывается балансирующая статья Чистая стоимость собственного капитала , которая определяется как разность между стоимостью активов и обязательств. Этот показатель характеризует стоимость имущества институционального сектора или национального богатства страны на определенный момент. [c.183]

Аналогичные взаимосвязи существуют для показателей финансовых обязательств и чистой стоимости собственного капитала. [c.184]

Счет операций с капиталом отражает операции между резидентами и нерезидентами, связанные с приобретением и продажами непроизведенных нефинансовых активов, и изменение чистой стоимости собственного капитала остального мира в результате текущих операций и капитальных трансфертов. [c.187]

[c.187]

Капитальные трансферты, полученные и переданные нерезидентами, отражаются в графе Изменения в обязательствах и чистой стоимости собственного капитала внешнеэкономического счета операций с капиталом, соответственно со знаком + и знаком — , а чистое приобретение нерезидентами непроизведенных нефинансовых активов показывается в графе Изменение в активах этого счета. [c.190]

Изменения в обязательствах и чистой стоимости собственного капитала [c.190]

Изменение чистой стоимости собственного капитала в результате текущих операций и капитальных трансфертов 760 [c.190]

Этот показатель характеризует оборачиваемость собственных источников средств. Однако необходимо реально оценить величину собственного капитала. В активе баланса собственным источникам покрытия соответствуют, в частности, нематериальные активы и запасы. При оценке стоимости собственного капитала рекомендуется уменьшить его на величину нематериальных активов, которые практически ничего бы не стоили, например, при вынужденной ликвидации или реорганизации предприятия. Кроме того, запасы надо уменьшить в соответствии с разницей цен, по какой они числятся на балансе и по какой они могли бы быть реализованы или списаны.

[c.109]

Кроме того, запасы надо уменьшить в соответствии с разницей цен, по какой они числятся на балансе и по какой они могли бы быть реализованы или списаны.

[c.109]

Итак, определение стоимости собственного капитала и задачи оптимизации -его структуры ставят ряд вопросов. В частности, необходимо знать, какую стоимость капитала необходимо оценить (текущую, целевую или предельную), какой метод определения стоимости собственного капитала является наиболее подходящим в конкретном случае. Метод дивидендов и доходный метод, как уже говорилось, дают довольно грубое приближение, а модель САРМ, будучи более точным инструментом измерения цены собственного капитала, предполагает наличие развитого фондового рынка и проработанных методик расчета коэффициента р. [c.177]

Инвестиции — это активы, являющиеся собственностью компании, которые она использует для получения прибыли и увеличения стоимости собственного капитала. При этом материально-производственные запасы и основные средства (кроме инвестиционной собственности) в контексте соответствующих стандартов IAS 2 и IAS 16 не являются инвестициями. [c.54]

[c.54]

Расчет будущих дивидендов. Если мы сможем точно рассчитать будущие дивиденды, ожидаемые на рынке, нетрудно найти ставку дисконта, которая уравнивает эти дивиденды с рыночной стоимостью акционерного капитала фирмы. Так как ожидаемые будущие дивиденды не заданы заранее и не очевидны, их нужно рассчитать. Именно в этом состоит основная трудность определения стоимости собственного капитала. Для достаточно стабильных моделей роста можно продолжить имеющийся тренд в будущее. Но при этом нужно быть осторожными и учитывать рыночную ситуацию, т. е. оценку участниками рынка перспектив движения курсов и цен. Понять возможные изменения помогут аналитические статьи о компании в финансовых газетах и журналах. [c.418]

Мы видим, что текущие дивиденды, DQ, являются базой, на которой строится ожидаемый рост дивидендов. Решив уравнение (15.5) относительно ke, получим стоимость собственного капитала. Для этого можно использовать метод, рассмотренный в гл. 5. Например, если текущие дивиденды, DO, составляют 2 дол.

Вместо расчета движения будущих дивидендов фирмы, а затем вычисления стоимости собственного капитала, мы можем попробовать непосредственно определить необходимую норму прибыли на собственный капитал компании. Из обсуждения САРМ в гл. 5 известно, что согласно этой модели предполагается следующая необходимая норма прибыли от акционерного капитала [c.420]

Если расчет был точным, а предположения принимались верные, то стоимость собственного капитала, определенная этим методом, будет такой же, как и при использовании модели капитализации дивидендов. Вспомните недавнюю нашу оценку—ставку дисконта, которая уравнивает сегодняшнюю стоимость ожидаемых в будущим дивидендов и текущую рыночную стоимость акций. Уже должно быть очевидно, что мы можем получить лишь приблизительную стоимость собственного капитала. Мы надеемся, что предложенные методы позволят получить более или менее точное приближение в зависимости от ситуации. Для крупной компании, акции которой являются объектом активных сделок на Нью-Йоркской бирже, и чей систематический риск приближается к риску на рынке в целом, мы можем проводить расчеты более уверенно, чем для средней компании, чьими акциями нечасто торгуют на внебиржевом рынке и чей систематический риск очень велик. Мы должны примириться с неточностью, неизбежной в расчетах, и выполнять их как можно лучше.

[c.422]

Мы надеемся, что предложенные методы позволят получить более или менее точное приближение в зависимости от ситуации. Для крупной компании, акции которой являются объектом активных сделок на Нью-Йоркской бирже, и чей систематический риск приближается к риску на рынке в целом, мы можем проводить расчеты более уверенно, чем для средней компании, чьими акциями нечасто торгуют на внебиржевом рынке и чей систематический риск очень велик. Мы должны примириться с неточностью, неизбежной в расчетах, и выполнять их как можно лучше.

[c.422]

Это значение будет использоваться как стоимость собственного капитала. Преимущества такого подхода в том, что не нужна информация о бета для вычисления по формуле (15.6). Недостаток нет возможности изменить премию за риск с течением времени и так как 3% — это показатель для всех компаний, то наш расчет не так точен, как прямые вычисления необходимой прибыли на собственный капитал непосредственно для конкретной компании. Однако это альтернативный метод расчета стоимости собственного капитала в рамках САРМ. [c.423]

[c.423]

Первая группа — это лендеры, т.е. физические и юридические лица, ссужающие деньги коммерческой организации на долгосрочной основе и получающие свою долю в виде процентов по ссудам и займам. Основной абсолютный показатель, характеризующий результативность работы ком-мерчес кой организации с позиции этой группы лиц, — прибыль до вычета процентов и налогов (на схеме видно, что именно из этого источника лен-деры получают свое вознаграждение). В большинстве экономически развитых стран проценты уплаченные списываются на затраты и уменьшают налогооблагаемую прибыль именно поэтому данный источник относительно выгоден, поскольку его стоимость меньше стоимости собственного капитала. [c.372]

Первая — модель N1 (англ, net in ome) — базируется на признании неизменности значений требуемой акционерами отдачи (стоимости собственного капитала). В этом случае изменение структуры капитала ведет к изменению уровня чистого дохода и, следовательно, к росту ценности предприятия. [c.331]

[c.331]

Вторая — модель NOI (англ, net operating in ome) — исходит из того, что инвестор обязательно потребует компенсации за финансовый риск. Следовательно, рост левериджа должен сопровождаться ростом стоимости собственного капитала. NOI-модель предполагает, что именно чистый операционный доход служит определяющим фактором цены фирмы, а значит, эта цена не зависит от уровня заемных и собственных средств. [c.331]

Исходя из модели DDM (dividend dis ount models), представленной в гл. 5, под стоимостью собственного капитала можно подразумевать ставку дисконта, которая уравнивает текущую стоимость всех ожидаемых будущих дивидендов на 1 акцию по предельным расчетам инвесторов и текущую рыночную цену одной акции. Как отмечалось в гл. 5 [c.418]

404 Cтраница не найдена

Размер:

AAA

Изображения Вкл. Выкл.

Обычная версия сайта

К сожалению запрашиваемая страница не найдена.

Но вы можете воспользоваться поиском или картой сайта ниже

|

|

Средний годовой доход (СГД): определение, расчет и пример

Что такое средний годовой доход (СГД)?

Средняя годовая доходность (AAR) — это процент, используемый при сообщении исторической доходности, такой как трех-, пяти- и 10-летняя средняя доходность взаимного фонда. Среднегодовая доходность указывается за вычетом коэффициента операционных расходов фонда. Кроме того, он не включает сборы за продажу, если применимо, или комиссионные за брокерские операции с портфелем.

Среднегодовая доходность указывается за вычетом коэффициента операционных расходов фонда. Кроме того, он не включает сборы за продажу, если применимо, или комиссионные за брокерские операции с портфелем.

Проще говоря, средний годовой доход (AAR) измеряет деньги, заработанные или потерянные взаимным фондом за определенный период. Инвесторы, рассматривающие возможность инвестирования во взаимные фонды, часто просматривают AAR и сравнивают его с другими аналогичными взаимными фондами в рамках своей инвестиционной стратегии взаимных фондов.

Ключевые выводы

- Среднегодовая доходность (AAR) представляет собой процент, который представляет среднюю историческую доходность взаимного фонда, обычно определяемую за три, пять и 10 лет.

- Прежде чем инвестировать во взаимный фонд, инвесторы часто анализируют средний годовой доход взаимных фондов, чтобы измерить долгосрочную эффективность фонда.

- Три компонента, влияющие на среднегодовой доход взаимного фонда, — это прирост стоимости акций, прирост капитала и дивиденды.

Понимание среднегодовой доходности (AAR)

Когда вы выбираете взаимный фонд, средний годовой доход является полезным ориентиром для измерения долгосрочной эффективности фонда. Тем не менее, инвесторы должны также следить за годовой доходностью фонда, чтобы в полной мере оценить постоянство его годовой общей прибыли.

Например, пятилетняя среднегодовая доходность в 10% выглядит привлекательно. Однако, если годовая доходность (те, которые принесли среднегодовую доходность) составляла +40%, +30%, -10%, +5% и -15% (50 / 5 = 10%), производительность за последние три года требует проверки управления фондом и инвестиционной стратегии.

Компоненты среднегодовой доходности (СГД)

Есть три компонента, которые влияют на среднегодовую доходность (AAR) паевого инвестиционного фонда: повышение цены акций, прирост капитала и дивиденды.

Увеличение стоимости акций

Повышение цены акций является результатом нереализованных прибылей или убытков от базовых акций, находящихся в портфеле. Поскольку цена акции колеблется в течение года, она пропорционально увеличивает или уменьшает AAR фонда, который поддерживает участие в выпуске.

Поскольку цена акции колеблется в течение года, она пропорционально увеличивает или уменьшает AAR фонда, который поддерживает участие в выпуске.

Например, крупнейшим холдингом American Funds AMCAP Fund является Netflix (NFLX), на долю которого приходится 3,7% чистых активов портфеля по состоянию на 29 февраля 2020 года. Netflix является одним из 199 акций в фонде AMCAP. Управляющие фондами могут добавлять или вычитать активы из фонда или изменять пропорции каждого холдинга по мере необходимости для достижения целей фонда. Совокупные активы фонда внесли свой вклад в 10-летний AAR портфеля в размере 11,58% до 29 февраля 2020 года.

Распределение доходов от прироста капитала

Распределения прироста капитала, выплачиваемые из взаимного фонда, являются результатом получения дохода или продажи акций, от которых менеджер получает прибыль в портфеле роста. Акционеры могут выбрать получение распределения наличными или реинвестировать их в фонд. Прирост капитала — это реализованная часть AAR. Распределение, которое снижает цену акций на сумму выплаченных долларов, представляет собой налогооблагаемую прибыль для акционеров.

Распределение, которое снижает цену акций на сумму выплаченных долларов, представляет собой налогооблагаемую прибыль для акционеров.

Фонд может иметь отрицательный AAR и по-прежнему производить налогооблагаемые распределения. 11 декабря 2015 года фонд Wells Fargo Discovery Fund выплатил прирост капитала в размере 2,59 доллара США, несмотря на то, что его AAR составляет минус 1,48%.

Дивиденды

Квартальные дивиденды, выплачиваемые из прибыли компании, вносят вклад в AAR взаимного фонда, а также уменьшают стоимость чистых активов портфеля (NAV). Как и прирост капитала, дивидендный доход, полученный от портфеля, может быть реинвестирован или получен наличными.

Фонды акций с большой капитализацией с положительной прибылью обычно выплачивают дивиденды индивидуальным и институциональным акционерам. Эти ежеквартальные распределения включают компонент доходности дивидендов AAR взаимного фонда. Фонд роста дивидендов T. Rowe Price имеет скользящую 12-месячную доходность в размере 1,36%, что способствует трехлетнему AAR фонда в размере 15,65% до 29 февраля 2020 года.

Особые указания

Расчет среднегодовой доходности намного проще, чем среднегодовая норма доходности, в которой вместо обычного среднего используется среднее геометрическое. Формула: [(1+r 1 ) x (1+r 2 ) x (1+r 3 ) x … x (1+r i )] (1/n) — 1, где r – годовая норма прибыли, а n — количество лет в периоде.

Средняя годовая доходность иногда считается менее полезной для представления картины эффективности фонда, поскольку доходность скорее складывается, чем суммируется. Инвесторы должны обращать внимание на взаимные фонды, чтобы сравнить те же типы доходности для каждого фонда.

Капитальные затраты (CapEx) Определение, формула и примеры

Что такое капитальные затраты (CapEx)?

Капитальные затраты (CapEx) — это средства, используемые компанией для приобретения, модернизации и обслуживания физических активов, таких как недвижимость, заводы, здания, технологии или оборудование. CapEx часто используется для реализации новых проектов или инвестиций компании. Капитальные затраты на основные средства могут включать ремонт кровли (если срок службы кровли продлен), покупку оборудования или строительство нового завода. Этот тип финансовых расходов осуществляется компаниями для расширения масштабов своей деятельности или добавления некоторой будущей экономической выгоды к операции.

CapEx часто используется для реализации новых проектов или инвестиций компании. Капитальные затраты на основные средства могут включать ремонт кровли (если срок службы кровли продлен), покупку оборудования или строительство нового завода. Этот тип финансовых расходов осуществляется компаниями для расширения масштабов своей деятельности или добавления некоторой будущей экономической выгоды к операции.

Ключевые выводы

- Капитальные затраты — это платежи за товары или услуги, которые учитываются или капитализируются в балансе компании, а не относятся на расходы в отчете о прибылях и убытках.

- Расходы важны для компаний, чтобы поддерживать существующее имущество и оборудование, а также инвестировать в новые технологии и другие активы для роста.

- Если срок полезного использования объекта составляет менее одного года, он должен быть отнесен на расходы в отчете о прибылях и убытках, а не капитализирован, что означает, что он не считается капитальным расходом.

- В отличие от CapEx, операционные расходы (OpEx) — это краткосрочные расходы, используемые для повседневных операций бизнеса.

- Примеры капитальных затрат включают покупку земли, транспортных средств, зданий или тяжелой техники.

Капитальные затраты (CAPEX)

Понимание капитальных затрат (CapEx)

CapEx может сказать вам, сколько компания инвестирует в существующие и новые основные средства для поддержания или развития своего бизнеса. Иными словами, CapEx — это любой тип расходов, которые компания капитализирует или показывает в своем балансе как инвестиции, а не в отчете о прибылях и убытках как расходы. Капитализация актива требует от компании распределения стоимости расходов на срок полезного использования актива.

Сумма капитальных затрат, которые компания, вероятно, будет иметь, зависит от отрасли. Некоторые из наиболее капиталоемких отраслей имеют самые высокие уровни капитальных затрат, включая разведку и добычу нефти, телекоммуникации, обрабатывающую промышленность и коммунальные услуги.

CapEx можно найти в денежном потоке от инвестиционной деятельности в отчете о движении денежных средств компании. Различные компании выделяют капитальные расходы по-разному, и аналитик или инвестор могут увидеть их в списке как капитальные затраты, приобретение основных средств и оборудования (основные средства) или расходы на приобретение.

Вы также можете рассчитать капитальные затраты, используя данные из отчета о прибылях и убытках и баланса компании. В отчете о прибылях и убытках найдите сумму амортизационных отчислений за текущий период. В балансовом отчете найдите баланс основных средств за текущий период.

Найдите баланс основных средств компании за предыдущий период и возьмите разницу между ними, чтобы найти изменение в балансе основных средств компании. Добавьте изменение основных средств к амортизационным расходам за текущий период, чтобы получить капитальные расходы компании за текущий период.

Типы капиталовложений

Многие различные типы активов могут придавать компании долгосрочную ценность. Таким образом, есть несколько типов покупок, которые можно считать капитальными затратами.

Таким образом, есть несколько типов покупок, которые можно считать капитальными затратами.

- Здания могут использоваться в качестве офисных помещений, производства товаров, хранения запасов или других целей.

- Земля может быть использована для дальнейшего развития. Порядок учета может отличаться для земли, специально предназначенной для спекулятивных долгосрочных инвестиций.

- Оборудование и машины могут использоваться для производства товаров и преобразования сырья в конечные продукты для продажи.

- Компьютеры или серверы могут использоваться для поддержки операционных аспектов компании, включая логистику, отчетность и связь операций. Программное обеспечение также может рассматриваться как капитальные затраты при определенных обстоятельствах.

- Мебель может быть использована для отделки офисного здания, чтобы сделать пространство удобным для использования персоналом и клиентами.

- Транспортные средства могут использоваться для перевозки товаров, подвоза клиентов или использования персоналом в служебных целях.

- Патенты могут иметь долгосрочную ценность, если право собственности на идею будет реализовано в результате разработки продукта.

Формула и расчет капитальных затрат

Капитальные расходы знак равно Δ СИЗ + Текущая амортизация куда: Капитальные расходы знак равно Капитальные расходы Δ СИЗ знак равно Изменение основных средств, установок и оборудования \begin{align} &\text{CapEx} = \Delta \text{PP\&E} + \text{Текущая амортизация} \\ &\textbf{где:}\\ &\text{CapEx} = \text{Капитал расходы} \\ &\Delta \text{PP\&E} = \text{Изменения в основных средствах} \\ \end{aligned} CapEx=ΔPP&E+Текущая амортизация, где:CapEx=Капитальные затратыΔPP&E=Изменения в основных средствах, установках и оборудовании

Капитальные затраты также используются при расчете свободного денежного потока к собственному капиталу (FCFE). FCFE — это сумма денежных средств, доступных акционерам. Формула FCFE:

FCFE — это сумма денежных средств, доступных акционерам. Формула FCFE:

FCFE знак равно ЭП − ( CE − Д ) × ( 1 − ДР ) − Δ С × ( 1 − ДР ) куда: FCFE знак равно Свободный денежный поток в капитал ЭП знак равно Прибыль на акцию CE знак равно Капитальные расходы Д знак равно Амортизация ДР знак равно Коэффициент задолженности Δ С знак равно Δ Чистый капитал, изменение чистого оборотного капитала \begin{aligned} &\text{FCFE} = \text{EP} — ( \text{CE} — \text{D} ) \times ( 1 — \text{DR} ) — \Delta \text{C} \times ( 1 — \text{DR} ) \\ &\textbf{где:}\\ &\text{FCFE} = \text{Свободный денежный поток к собственному капиталу} \\ &\text{EP} = \text{ Прибыль на акцию} \\ &\text{CE} = \text{CapEx} \\ &\text{D} = \text{Амортизация} \\ &\text{DR} = \text{Коэффициент долга} \\ & \Delta \text{C} = \Delta \text{Чистый капитал, изменение чистого оборотного капитала} \\ \end{aligned} FCFE=EP-(CE-D)×(1-DR)-ΔC×(1-DR), где: FCFE=свободный денежный поток к капиталуEP=прибыль на акциюCE=CapExD=амортизацияDR=коэффициент долга ΔC=Δчистый капитал, изменение чистый оборотный капитал

Или, альтернативно, его можно рассчитать как:

FCFE знак равно Н. И. − НЦЭ − Δ С + нет данных − ДР куда: Н.И. знак равно Чистая прибыль НЦЭ знак равно Чистые капитальные затраты нет данных знак равно Новый долг ДР знак равно Возврат долга \begin{aligned} &\text{FCFE} = \text{NI} — \text{NCE} — \Delta \text{C} + \text{ND} — \text{DR} \\ &\textbf{где :}\\ &\text{NI} = \text{Чистая прибыль} \\ &\text{NCE} = \text{Чистые капитальные затраты} \\ &\text{ND} = \text{Новый долг} \\ & \text{DR} = \text{Погашение долга} \\ \end{aligned}

FCFE=NI-NCE-ΔC+ND-DR, где:NI=Чистый доходNCE=Чистая капитализацияExND=Новый долгDR=Погашение долга

И. − НЦЭ − Δ С + нет данных − ДР куда: Н.И. знак равно Чистая прибыль НЦЭ знак равно Чистые капитальные затраты нет данных знак равно Новый долг ДР знак равно Возврат долга \begin{aligned} &\text{FCFE} = \text{NI} — \text{NCE} — \Delta \text{C} + \text{ND} — \text{DR} \\ &\textbf{где :}\\ &\text{NI} = \text{Чистая прибыль} \\ &\text{NCE} = \text{Чистые капитальные затраты} \\ &\text{ND} = \text{Новый долг} \\ & \text{DR} = \text{Погашение долга} \\ \end{aligned}

FCFE=NI-NCE-ΔC+ND-DR, где:NI=Чистый доходNCE=Чистая капитализацияExND=Новый долгDR=Погашение долга

Чем выше капитальные затраты фирмы, тем ниже FCFE.

Особые указания

Помимо анализа инвестиций компании в ее основные средства, показатель CapEx используется в нескольких соотношениях для анализа компании. Отношение денежных потоков к капитальным затратам (CF-to-CapEx) относится к способности компании приобретать долгосрочные активы, используя свободный денежный поток. Отношение CF к капитальным затратам часто будет колебаться, поскольку предприятия проходят циклы больших и малых капитальных затрат.

Коэффициент больше 1 может означать, что деятельность компании генерирует денежные средства, необходимые для финансирования приобретения активов. С другой стороны, низкий коэффициент может свидетельствовать о том, что у компании есть проблемы с притоком денежных средств и, следовательно, с покупкой основных средств. Компании с коэффициентом меньше единицы, возможно, потребуется занять деньги для финансирования покупки основных средств.

Капитальные затраты и операционные расходы (эксплуатационные расходы)

Капитальные затраты не следует путать с операционными расходами (OpEx). Операционные расходы — это краткосрочные расходы, необходимые для покрытия текущих операционных расходов на ведение бизнеса. В отличие от капитальных затрат, операционные расходы могут быть полностью вычтены из налогов компании в том же году, в котором они понесены.

С точки зрения бухгалтерского учета, капитальные расходы считаются капитальными расходами, когда актив представляет собой недавно приобретенный капитальный актив или инвестицию со сроком службы более одного года или улучшающую срок полезного использования существующего капитального актива. Однако, если расходы связаны с поддержанием актива в его текущем состоянии, например, ремонт, затраты обычно полностью вычитаются в том году, когда были понесены расходы.

Однако, если расходы связаны с поддержанием актива в его текущем состоянии, например, ремонт, затраты обычно полностью вычитаются в том году, когда были понесены расходы.

Примеры капитальных затрат

В рамках своей финансовой отчетности на конец 2021 финансового года Apple, Inc. сообщила об общих активах в размере 351 миллиарда долларов. Из них он записал 39 долларов.44 миллиарда основных средств за вычетом накопленной амортизации.

Apple Inc, общие активы (2021 г.).Эти балансы диктуются общепринятыми принципами бухгалтерского учета (GAAP). Правила, подход и политика, которой должна следовать компания при учете капитальных затрат, обычно отражают подход Apple, описанный ниже.

Apple, средства индивидуальной защиты (2021 г.). Балансовый отчет Apple объединяет все основные средства, заводы и оборудование в одну строку. Тем не менее, в примечаниях к финансовой отчетности часто требуется предоставить дополнительную информацию об основных средствах. В этом случае эта дополнительная информация объясняет, что Apple имеет валовую стоимость средств индивидуальной защиты в размере 109 долларов США.миллиардов, из которых почти 79 миллиардов долларов составляют машины, оборудование и программное обеспечение для внутреннего использования.

В этом случае эта дополнительная информация объясняет, что Apple имеет валовую стоимость средств индивидуальной защиты в размере 109 долларов США.миллиардов, из которых почти 79 миллиардов долларов составляют машины, оборудование и программное обеспечение для внутреннего использования.

В примечаниях также поясняется, как баланс основных средств уменьшается на накопленный остаток амортизации. В этом примере Apple использовала 70,3 млрд долларов из 109,7 млрд долларов капитальных затрат. Балансовая стоимость этой категории капиталовложений оценивается в 39,4 миллиарда долларов.

Apple PPE (2021 г.) — Поломка.Пример использования CapEx

Вот гипотетический пример, показывающий, как работает CapEx. Предположим, что капитальные затраты компании ABC в финансовом году составили 7,46 миллиарда долларов по сравнению с корпорацией XYZ, которая приобрела основные средства на сумму 1,25 миллиарда долларов за тот же финансовый год. Денежный поток от операций компаний ABC и XYZ Corporation за финансовый год составил 14,51 млрд долларов и 6,88 млрд долларов соответственно.

CF-to-CapEx рассчитывается следующим образом:

CF/CapEx знак равно Денежный поток от операций Капитальные расходы куда: CF/CapEx знак равно Отношение денежного потока к капитальным затратам \begin{aligned} &\text{CF/CapEx} = \frac { \text{Денежный поток от операционной деятельности} }{ \text{CapEx} } \\ &\textbf{где:}\\ &\text{CF/ CapEx} = \text{Отношение денежного потока к капитальным затратам} \\ \end{aligned} CF/CapEx=CapExCash Поток от Операций,где: CF/CapEx = отношение денежного потока к капитальным затратам

Используя эту формулу, отношение CF к CapEx компании ABC выглядит следующим образом:

$ 14.51 миллиард $ 7,46 миллиард знак равно 1,94 \begin{выровнено} &\frac { \$14,51\ \text{Миллиард} }{ \$7,46\ \text{Миллиард} } = 1,94 \\ \end{выровнено} 7,46 миллиарда долларов 14,51 миллиарда долларов = 1,94

XYZ CF-to-CapEx выглядит следующим образом:

$ 6,88 миллиард $ 1,25 миллиард знак равно 5,49 \begin{выровнено} &\frac { \$6,88\ \text{Миллиард} }{ \$1,25\ \text{Миллиард} } = 5,49 \\ \end{выровнено} 1,25 миллиарда долларов 6,88 миллиарда долларов= 5,49

Важно отметить, что это коэффициент для конкретной отрасли, и его следует сравнивать только с коэффициентом, полученным от другой компании, которая имеет аналогичные требования к капитальным затратам.

К какому типу инвестиций относятся капиталовложения?

CapEx — это инвестиции, которые компании делают для роста или поддержания своей коммерческой деятельности. В отличие от операционных расходов, которые постоянно повторяются из года в год, капитальные затраты менее предсказуемы. Например, компания, которая покупает дорогое новое оборудование, будет учитывать эти инвестиции как капитальные затраты. Соответственно, стоимость оборудования будет амортизироваться в течение срока его полезного использования.

Вычитается ли налог на капитальные затраты?

Капитальные затраты напрямую не вычитаются из налогооблагаемой базы. Однако они могут косвенно снизить налоги компании за счет амортизации, которую они производят. Например, если компания покупает оборудование стоимостью 1 миллион долларов со сроком полезного использования 10 лет, она может включать амортизационные отчисления в размере 100 000 долларов каждый год в течение 10 лет. Эта амортизация уменьшит прибыль компании до налогообложения на 100 000 долларов в год, тем самым снизив их подоходный налог.

В чем разница между CapEx и OpEx?

Ключевое различие между капитальными затратами и операционными расходами заключается в том, что операционные расходы повторяются на регулярной и предсказуемой основе, например, в случае арендной платы, заработной платы и коммунальных расходов. Капитальные затраты, с другой стороны, происходят гораздо реже и с меньшей регулярностью. Операционные расходы отражаются в отчете о прибылях и убытках и полностью не облагаются налогом, в то время как капитальные затраты уменьшают налоги только за счет амортизации, которую они производят.

Что означает CapEx?

CapEx — это сокращенный термин для капитальных затрат, крупных покупок, которые обычно капитализируются в балансе компании, а не относятся на расходы.

Что такое пример капитальных затрат?

Когда компания приобретает транспортное средство для пополнения своего парка, покупка часто капитализируется и рассматривается как капитальные затраты. Стоимость транспортного средства амортизируется в течение срока его полезного использования, и приобретение первоначально отражается на балансе компании.

Об авторе