Средние остатки оборотных средств формула: Средние остатки оборотных средств: формула

Задачи по экономике предприятия. Часть 15 (оборотные средства)

Решение:

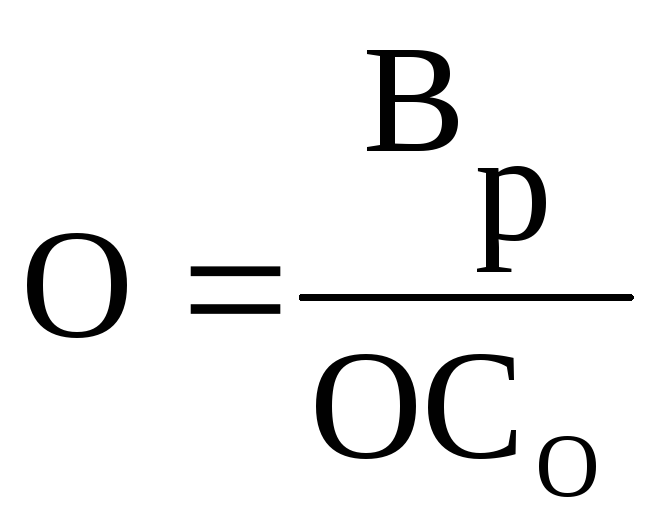

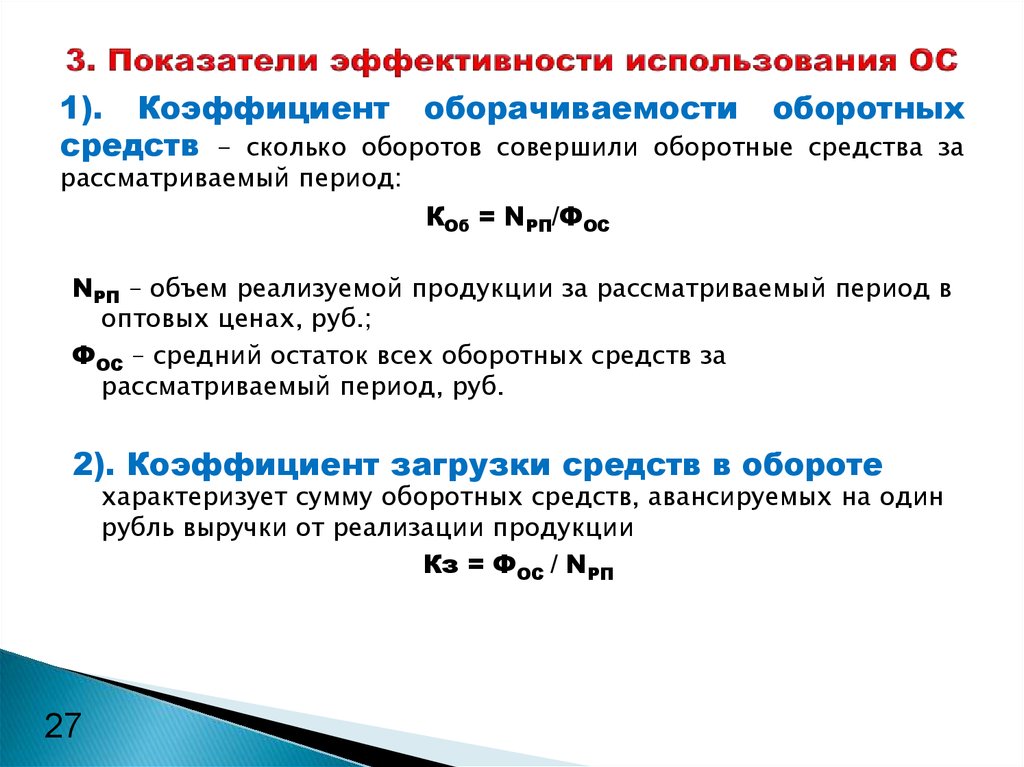

Коэффициент оборачиваемости оборотных средств (КОБ) рассчитывается как частное от деления объема произведенной продукции (П) на среднегодовой остаток оборотных средств предприятия (ОБС):

Коб=П/ОБС.

Продолжительность одного оборота оборотных средств рассчитывается как частное от деления продолжительности периода (Т=360 дней) на коэффициент оборачиваемости ОБС (КОБ):

Тоб=Т/Коб.

Кроме того, рассчитываем коэффициенты выполнения планового задания (это отношение плановых данных к данным за предыдущий период, т.е. гр.3/гр.2) и коэффициент роста (это отношение отчетных данных отчетного года к отчетным данным предшествующего года, т.е. гр.4/гр.2).

В таблице представлен расчет указанных показателей:

| Показатели | Предшествующий год | Отчетный год по плану | Отчетный год по факту |

1. Средние остатки нормируемых оборотных средств, тыс. |

|||

| а) на начало года | 950 | 1002 | 1014 |

| б) на конец года | 992 | 1142 | 1140 |

| 2. Среднегодовые остатки оборотных средств, тыс. ден. ед. | (950+992)/2=971 | (1002+1142)/2=1072 | (1014+1140)/2=1077 |

| 3. Объем реализованной продукции, тыс. ден. ед. | 5240 | 5350 | 5360 |

| 4. Коэффициент оборачиваемости оборотных средств | 5240/971=5,396 | 5350/1072=4,991 | 5360/1077=4,977 |

| 5. Продолжительность одного оборота оборотных средств | 360/5,4=66,7 | 360/5,0=72,1 | 360/5,0=72,3 |

Продолжение:

| Показатели | Коэффициент выполнения планового задания | Коэффициент роста в отчетном году по сравнению с предшествующим |

1. Средние остатки нормируемых оборотных средств, тыс. ден. ед. Средние остатки нормируемых оборотных средств, тыс. ден. ед. |

||

| а) на начало года | 1,012 (1002/950) | 1,067 (1014/950) |

| б) на конец года | 0,998 (1142/992) | 1,149 (1140/992) |

| 2. Среднегодовые остатки оборотных средств, тыс. ден. ед. | 1,005 (1072/971) | 1,109 (1077/971) |

| 3. Объем реализованной продукции, тыс. ден. ед. | 1,002 (5350/5240) | 1,023 (5360/5240) |

| 4. Коэффициент оборачиваемости оборотных средств | 0,997 (4,991/5,396) | 0,922 (4,977/5,396) |

| 1,003 (72,1/66,7) | 1,084 (72,3/66,7) |

Результаты расчетов свидетельствуют, что предприятие не выполнило планового уровня оборачиваемости оборотных средств на 0,3% (100-99,7). По сравнению с предыдущим годом эффективность использования оборотных средств снизилась на 7,8% (100-92,2). Аналогичная картина наблюдается по показателю продолжительности одного оборота оборотных средств.

По сравнению с предыдущим годом эффективность использования оборотных средств снизилась на 7,8% (100-92,2). Аналогичная картина наблюдается по показателю продолжительности одного оборота оборотных средств.

Среднее остатки — оборотные средство

Cтраница 1

| Анализ оборачиваемости оборотных средств. [1] |

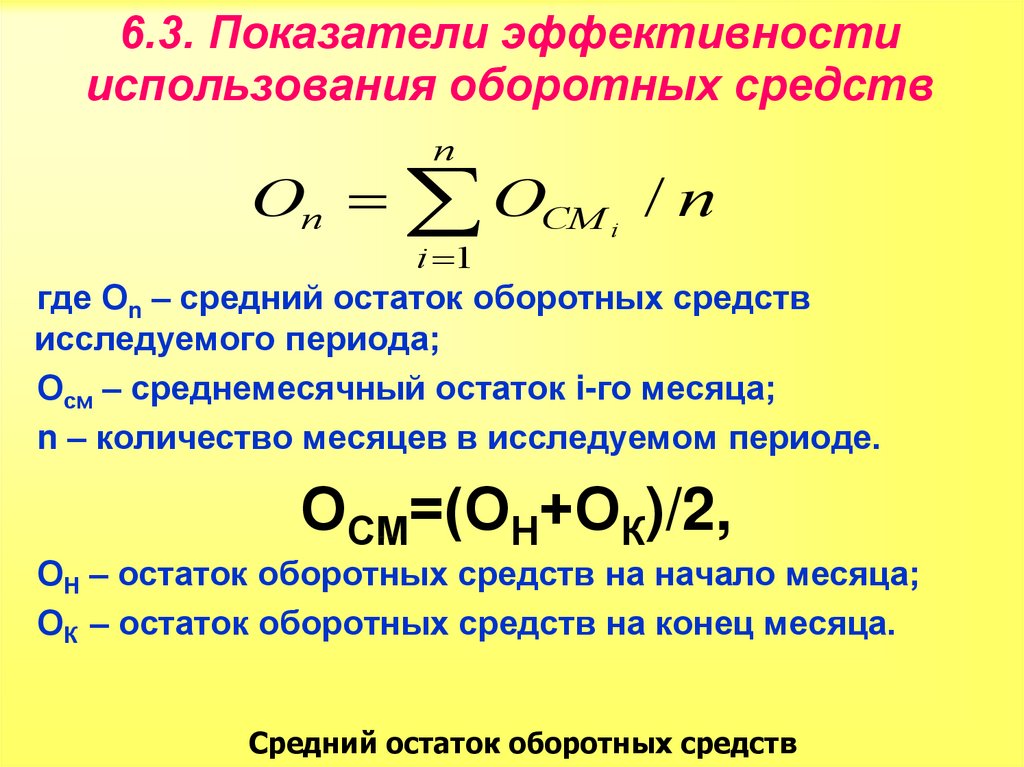

Средние остатки оборотных средств исчисляют делением на 12 суммы, полученной от сложения половины остатка на начало года, половин остатка на конец года и остатков на первые числа всех остальных месяцев отчетного года. [2]

Средние остатки оборотных средств исчисляются методом qpeflneft хронологической по всей сумме нормируемых и ненормируемых средств за исключением остатка средств на расчетном счете, поскольку они всегда находятся в народнохозяйственном обороте. [3]

Средние остатки оборотных средств рассчитываются по формуле средней хронологической, например, среднегодовые остатки определяются как частное от деления на 12 суммы, полученной от сложения половины остатка на начало года, половины остатка на конец года и остатков на первое число всех остальных месяцев. Средние плановые остатки нормируемых оборотных средств исчисляются по сумме нормативов, сезонных запасов и кредитов банка на прирост норматива оборотных средств. Остатки сезонных запасов добавляются в размере фактической средней задолженности банку по ссудам под эти ценности и задолженности поставщикам, зачтенной банкам при кредитовании.

[4]

Средние плановые остатки нормируемых оборотных средств исчисляются по сумме нормативов, сезонных запасов и кредитов банка на прирост норматива оборотных средств. Остатки сезонных запасов добавляются в размере фактической средней задолженности банку по ссудам под эти ценности и задолженности поставщикам, зачтенной банкам при кредитовании.

[4]

Если возникает необходимость определить средние остатки оборотных средств за период времени, включающий несколько равных по продолжительности отрезков ( например, за год по данным об остатках на начало и конец каждого квартала), то используется формула средней хронологической простой. [5]

Существуют другие методы расчета средних остатков оборотных средств. [6]

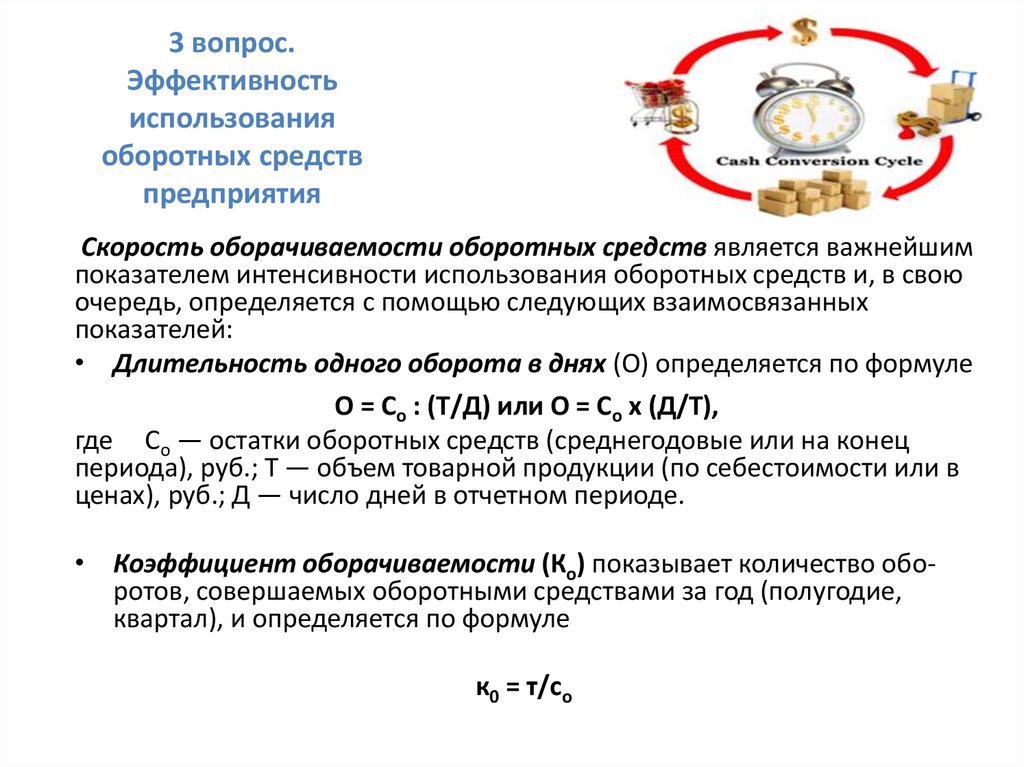

Продолжительность одного оборота в днях исчисляется отношением средних остатков оборотных средств на однодневный объем реализации, который в свою очередь определяется делением общего оборота средств за период на число дней в нем. [7]

[7]

При определении показателей оборачиваемости за различные периоды времени средние остатки оборотных средств

исчисляются следующим образом: за месяц — как сумма остатков на начало и конец месяца, деленная на два; за квартал — как сумма трех средних месячных остатков, деленная на три; за год — как сумма двенадцати средних месячных остатков, деленная на двенадцать. Средние остатки оборотных средств за год могут быть исчислены также как частное от деления на 12 суммы, полученной от сложения половины остатка на начало года, половины остатка на конец года и остатков на 1 — е число каждого месяца в году, кроме января. [8] Относительное высвобождение оборотных средств происходит-с ростом объема реализации продукции при сохранении средних остатков оборотных средств или при увеличении их в таком темпе, который отстает от темпа роста объема продукции. Экономия средств, образующаяся в данном случае, определяется сопоставлением фактического размера оборотных средств с суммой средств, которая потребовалась бы при оборачиваемости, предусмотренной планом или достигнутой в предыдущие периоды.

Относительное высвобождение оборотных средств происходит с ростом объема реализации продукции при сохранении средних остатков оборотных средств или при увеличении их в таком темпе, который отстает от темпа роста объема продукции. Экономия средств, образующаяся в данном случае, определяется сопоставлением фактического размера оборотных средств с суммой средств, которая потребовалась бы при оборачиваемости, предусмотренной планом или достигнутой в предыдущие периоды. [10]

Относительное высвобождение оборотных средств происходит с ростом объема реализации продукции при сохранении средних остатков оборотных средств или увеличении их в таком темпе, который отстает от темпа роста объема и себестоимости продукции. Образующуюся в данном случае экономию средств определяют, сопоставляя фактический размер оборотных средств с суммой средств, которая потребовалась бы при оборачиваемости, предусмотренной планом или достигнутой в предыдущие периоды.

Яр — стоимость реализованной продукции в действующих оптовых ценах предприятия; Оср — средние остатки оборотных средств. [12]

На отклонение показателей фактической оборачиваемости от базисной оказывают влияние изменения оборота по реализации и средних остатков оборотных средств. [13]

На отклонение показателей фактической оборачиваемости от базисной оказывают влияние изменения оборота по реализации продукции и средних остатков оборотных средств. [14]

На высвобождение оборотных средств из оборота через показатель их оборачиваемости действуют такие факторы, как изменение средних остатков оборотных средств

Страницы: 1 2

Чистый оборотный капитал | Формула, калькулятор и пример

Чистый оборотный капитал — это коэффициент ликвидности, который показывает, может ли компания погасить свои текущие обязательства своими текущими активами. Это важный показатель для руководства, кредиторов и поставщиков компании, поскольку он измеряет финансовое состояние компании, в частности, краткосрочную ликвидность и способность эффективно использовать активы компании.

Это важный показатель для руководства, кредиторов и поставщиков компании, поскольку он измеряет финансовое состояние компании, в частности, краткосрочную ликвидность и способность эффективно использовать активы компании.

Формула чистого оборотного капитала очень похожа на коэффициент оборотного капитала и используется для текущих обязательств, таких как торговая задолженность компании, кредиторская задолженность и любые векселя, подлежащие погашению в текущем году.

Как он измеряет финансовое здоровье компании? Что ж, если компания не может погасить свои долги текущими активами, руководство может быть вынуждено использовать долгосрочные активы или любые активы доходного продукта для выплаты долгов.

Это проблема, потому что продажа этих типов активов может повлиять на эффективность бизнеса и привести к сокращению операций, снижению объемов продаж и т. д., а также может быть признаком более серьезных организационных проблем.

Чистый оборотный капитал Формула

Формула чистого оборотного капитала представляет собой очень простой расчет, при котором текущие обязательства вычитаются из текущих активов, и у вас остается чистый оборотный капитал.

Оборотные активы и обязательства часто указываются в балансе компании, но иногда баланс не разделяет текущие и внеоборотные активы.

Текущие активы, которые будут включены в расчет чистого оборотного капитала:

- Денежные средства и их эквиваленты

- Дебиторская задолженность

- Инвентаризация запасов

- Краткосрочные инвестиции

Текущие обязательства включают:

- Кредиторская задолженность

- Незаработанный доход

- Налоги к уплате

- Начисленные расходы

- Торговый долг

В некоторых случаях вы также можете включить текущую часть долгосрочной задолженности в текущие обязательства.

Хотя это долгосрочное обязательство, текущая часть этого долга должна быть погашена в течение текущего года, поэтому имеет смысл включить его в другие обязательства, которые необходимо выполнить в текущем году.

Коэффициент оборотного капитала

Еще одним полезным показателем является коэффициент оборотного капитала, который измеряет текущие активы по отношению к обязательствам.

Чистый оборотный капитал является абсолютной величиной, но коэффициент оборотного капитала дает число, которое можно использовать для быстрого получения представления о том, достаточно ли у компании активов для выплаты долга.

Коэффициент оборотного капитала выше 1 означает, что компания может погасить текущий долг своими оборотными активами.

Коэффициент оборачиваемости оборотного капитала

Это еще одна формула, которая рассматривает взаимосвязь между чистым оборотным капиталом и чистыми продажами, чтобы определить, насколько эффективна компания.

Чтобы рассчитать средний оборотный капитал, просуммируйте чистый оборотный капитал на начало года и на конец года и разделите полученное значение на 2.

Если компания имеет высокую оборачиваемость оборотного капитала, это означает, что она получает больший доход. за 1 доллар инвестиций, и это хорошо.

Анализ чистого оборотного капитала

Само собой разумеется, что положительный чистый оборотный капитал более благоприятен для компании. Когда у вас положительный чистый оборотный капитал, вы можете показать как кредиторам, так и своим инвесторам, что компания способна погасить свои долги оборотными активами — если это необходимо.

Когда у вас положительный чистый оборотный капитал, вы можете показать как кредиторам, так и своим инвесторам, что компания способна погасить свои долги оборотными активами — если это необходимо.

Значительное положительное значение чистого оборотного капитала также указывает на то, что у компании есть доступный капитал для инвестирования в дальнейший рост без необходимости дополнительного финансирования.

Тем не менее, если текущие активы слишком высоки по отношению к текущим обязательствам, это уменьшит оборачиваемость оборотного капитала компании, и это может быть признаком того, что компания не использует свои активы так эффективно, как могла бы.

Отрицательный чистый оборотный капитал

Когда у вас отрицательный чистый оборотный капитал, это говорит инвесторам и кредиторам о том, что компания не производит достаточно капитала для погашения своих текущих долгов.

Со временем это может привести к тому, что бизнесу придется продать некоторые долгосрочные или приносящие доход активы, которые они должны заплатить по текущим долгам, например, по зарплате.

Компания также не сможет инвестировать в рост, не принимая дополнительных долгов или инвесторов, и в течение достаточно длительного периода отрицательный тренд чистого оборотного капитала может привести к банкротству.

Чистый оборотный капитал Пример

Хорошо, давайте посмотрим на пиццерию Фрэнки. Фрэнки владеет пиццерией и имеет следующие оборотные активы и обязательства:

- Денежные средства: 5000 долларов

- Дебиторская задолженность: 2000 долларов США

- Акции (ингредиенты для пиццы): 5000 долларов

- Кредиторская задолженность: 3000 долларов США

- Начисленные расходы: 1000 долларов США

Итак, первое, что нам нужно сделать, это получить общую сумму всех текущих активов и обязательств:

Теперь, когда они у нас есть, мы можем запустить формулу чистого оборотного капитала:

Фрэнки имеет здоровый, положительный чистый оборотный капитал и хороший коэффициент 3. Это означает, что он может легко погасить свои текущие долги, используя только свои текущие активы. Пиццерия очень ликвидна и в хорошем финансовом состоянии.

Это означает, что он может легко погасить свои текущие долги, используя только свои текущие активы. Пиццерия очень ликвидна и в хорошем финансовом состоянии.

На самом деле, Фрэнки мог бы использовать ликвидность бизнеса для продолжения роста, открыв еще одну пиццерию или расширив ассортимент, включив в него гамбургеры и хот-доги.

Калькулятор чистого оборотного капитала

Вы можете использовать приведенный ниже калькулятор чистого оборотного капитала для расчета чистого оборотного капитала и коэффициента.

Текущие активы

Текущие обязательства

Чистый оборотный капитал

Коэффициент чистого оборотного капитала

Часто задаваемые вопросы

1. Что такое чистый оборотный капитал?

Чистый оборотный капитал представляет собой разницу между текущими активами и обязательствами. Это мера того, сколько капитала у компании в течение ее операционного цикла.

2. Как рассчитать чистый оборотный капитал?

Для расчета чистого оборотного капитала используйте следующую формулу:

Чистый оборотный капитал = Текущие активы (CA) – Текущие обязательства (CL).

3. Каков хороший коэффициент чистого оборотного капитала?

Коэффициент чистого оборотного капитала 3 или более считается хорошим.

4. Включаете ли вы денежные средства в чистый оборотный капитал?

Нет, вы не включаете денежные средства в чистый оборотный капитал. Это мера текущих активов и обязательств, за исключением денежных средств.

5. Может ли чистый оборотный капитал быть отрицательным?

Да, чистый оборотный капитал может быть отрицательным, если текущие обязательства превышают текущие активы.

Как рассчитать баланс оборотного капитала | Малый бизнес

Автор: Джим Вудрафф Обновлено 1 февраля 2019 г.

Достаточно ли у вас оборотных средств для вашего бизнеса? Может быть, нет, и вы, вероятно, хотели бы иметь больше, верно? Оборотный капитал — это показатель, который владельцы малого бизнеса должны отслеживать еженедельно. Это кровь компании. Прибыль — это хорошо, но счета оплачивает оборотный капитал.

Что такое оборотный капитал?

Простое определение оборотного капитала – это текущие активы за вычетом текущих обязательств. Эти цифры можно найти в вашем балансе, и они должны быть легко доступны в любое время в вашей бухгалтерской программе.

Эти цифры можно найти в вашем балансе, и они должны быть легко доступны в любое время в вашей бухгалтерской программе.

Take an example from the figures of the Hasty Rabbit Corporation:

- Cash: $35,000

- Accounts receivable: $175,000

- Inventory: $215,000

- Total current assets: $425,000

- Accounts payable: $85,000

- Краткосрочный долг: 53 000 долларов

- Текущая часть векселей к оплате: 43 000 долларов

- Налоги на заработную плату к уплате: 13 000 долларов

- Начисленные расходы: 14 000 долларов

- Общая сумма текущих обязательств: 208 000 долларов США.

Позиция оборотного капитала для Hasty Rabbit:

Оборотные активы — текущие обязательства = оборотный капитал, поэтому 425 000 долларов — 208 000 долларов = 217 000 долларов.

Сколько оборотного капитала вам нужно?

Вы, наверное, слышали, как ваш банкир что-то говорил о хорошем коэффициенте текущей ликвидности. Он сказал, что нужно иметь соотношение хотя бы 2:1. Что это значит? Коэффициент текущей ликвидности — это ваши текущие активы, разделенные на текущие обязательства 9.0208 . Снова посмотрите на цифры для Hasty Rabbit, чтобы найти его коэффициент текущей ликвидности:

Он сказал, что нужно иметь соотношение хотя бы 2:1. Что это значит? Коэффициент текущей ликвидности — это ваши текущие активы, разделенные на текущие обязательства 9.0208 . Снова посмотрите на цифры для Hasty Rabbit, чтобы найти его коэффициент текущей ликвидности:

Оборотные активы/Текущие обязательства = Коэффициент текущей ликвидности, поэтому 425 000 долл. США/208 000 долл. США = 2,0.

Это означает, что компания имеет 2 доллара текущих активов на каждый доллар текущих обязательств. Это хорошо. Соотношение менее 1:1 означает, что у компании отрицательный оборотный капитал или больше долга в текущих обязательствах, чем в текущих активах. Это плохо.

Превышение текущих активов над текущими обязательствами необходимо предприятиям для управления перебоями в движении денежных средств. Цикл движения денежных средств от продажи запасов и создания дебиторской задолженности до получения денежных средств никогда не бывает идеальным. С другой стороны, сумма денег, которую вы должны, текущие обязательства и сроки погашения долга четко определены. Кредиторы всегда ясно об условиях погашения. Сильный коэффициент текущей ликвидности необходим, чтобы справиться с иногда неустойчивым потоком наличности.

Кредиторы всегда ясно об условиях погашения. Сильный коэффициент текущей ликвидности необходим, чтобы справиться с иногда неустойчивым потоком наличности.

Что такое коэффициент быстрой ликвидности?

Коэффициент быстрой ликвидности является более жестким тестом на ликвидность. Это денежные средства плюс дебиторская задолженность, деленная на текущие обязательства. Кредиторы хотели бы видеть это соотношение по крайней мере 1:1. Коэффициент быстрой ликвидности для Hasty Rabbit:

(Денежные средства + Дебиторская задолженность) / Текущие обязательства = Коэффициент быстрой ликвидности, или (35 000 долл. США + 175 000 долл. США) / 208 000 долл. США = 1,0.

С коэффициентом текущей ликвидности 2,0 и коэффициентом быстрой ликвидности 1,0, Поспешный Кролик имеет удобную позицию оборотного капитала на данный момент.

Как увеличить свой оборотный капитал

Если ваш оборотный капитал невелик, вот несколько вещей, которые вы можете сделать, чтобы увеличить свою ликвидность:

- Сократите сроки погашения дебиторской задолженности.

- Попросите своих поставщиков увеличить сроки погашения.

- Сохранение прибыли вместо выплаты дивидендов.

- Выпуск новых обыкновенных акций.

- Рефинансирование краткосрочной задолженности в долгосрочные векселя.

- Продать неиспользуемые основные средства за наличные.

Хотя конечной целью является получение прибыли, повседневное ведение бизнеса означает наличие достаточного оборотного капитала. Как бы странно это ни звучало, вполне возможно указать прибыль в отчете о прибылях и убытках и при этом не иметь возможности оплачивать свои счета. Мониторинг и поддержание комфортных коэффициентов текущей и быстрой ликвидности предотвратит кризис ликвидности.

Ссылки

- Investopedia: Как рассчитать оборотный капитал?

- Wall Street Prep: оборотный капитал: формулы, заблуждения и реальные примеры

Writer Bio

Джеймс Вудрафф работал консультантом по вопросам управления в более чем 1000 малых предприятий.

Об авторе