Сроки давности по кредиторской задолженности физических лиц: Cрок исковой давности по кредиту физических лиц

Исковая давность по кредитному договору: судебная практика 2020 года

Статья акутальна на: Декабрь 2020 г.

Достаточно часто финансовые организации начинают предъявлять претензии заемщикам относительно исполнения их долговых обязательств по прошествии некоторого количества лет после того, как истек срок длительности кредитного соглашения. Срок исковой давности по кредиту – судебная практика в таких делах чаще всего касается вопроса возврата заемных средств уже после аннулирования кредитного договора в результате истечения срока его действия.

В связи с тем, что подобные судебные дела чаще всего затягиваются на долгие годы, с помощью изменений в законодательстве РФ заемщики получили возможность освободиться от обязанности погашать заем на вполне законных основах. В итоге если заемщик и его кредитор на протяжении трех последних лет не имели никакой коммуникации друг с другом, то такая задолженность может приобрести статус аннулированной. В теории все выглядит достаточно просто, но на практике могут возникнуть различные проблемы, которые необходимо решать.

Есть ли срок давности по кредитам и можно ли не платить по долгам?

Многие люди пытаются выяснить, есть ли срок давности по кредитам и можно ли их не оплачивать по истечении срока длительности договора? У людей могут возникнуть самые разные житейские ситуации, которые вынуждают их искать ответы на подобные вопросы. Так, к примеру, заемщик кредита может испытывать серьезные финансовые трудности, не позволяющие ему своевременно погасить заем. Также в условиях текущей экономической нестабильности проблемы могут возникнуть и у самого банка, что может для него закончиться элементарным отзывом лицензии. Поэтому важно выяснить, есть ли срок давности по кредитам и что делать людям в таких ситуациях?

Изначально требуется помнить, что заемщик получает кредитные средства от банка на условиях их обязательной возвратности. Исходя из данного фактора, получатель кредита должен выполнить свои финансовые обязательства перед банком до момента завершения действия соглашения о займе.

По этой причине, когда речь идет о сроках давности по выплате кредитов, необходимо вести разговор о возможности предъявления судебных претензий заемщику на протяжении определенного временного промежутка после того, как закончится срок долгового контракта.

Кроме того, действующая законодательная база имеет определенный перечень обстоятельств, при которых банк не имеет права требовать от заемщика выполнения его долговых обязательств. Фемида часто выбирает сторону заемщика, что дает ему возможность на законных основаниях освободиться от обязанности выплачивать кредит.

Сроки исковой давности по невыполненным долговым обязательствам

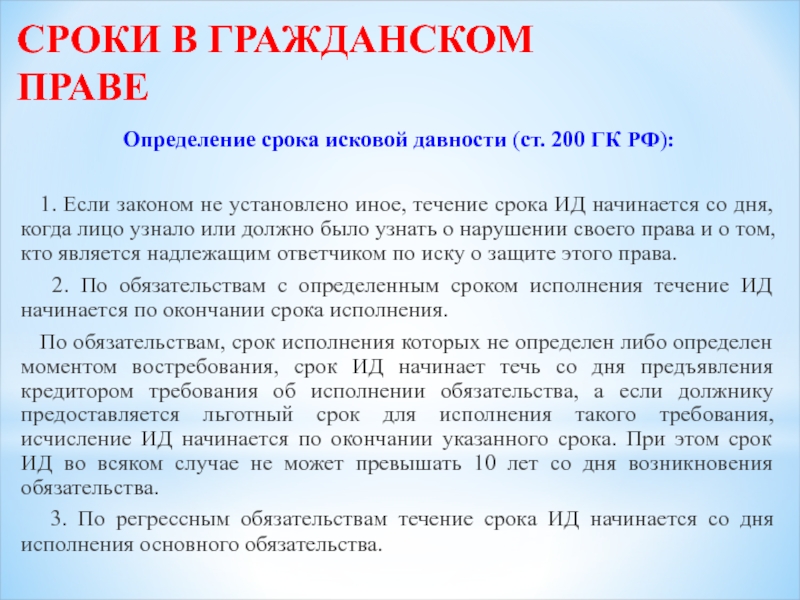

На сегодняшний день срок исковой давности по неоплаченным кредитным займам составляет 3 года. Данный срок должен быть установлен с того момента, как были нарушены права займодателя в рамках составленного долгового соглашения.

Статьи по теме (кликните, чтобы посмотреть)

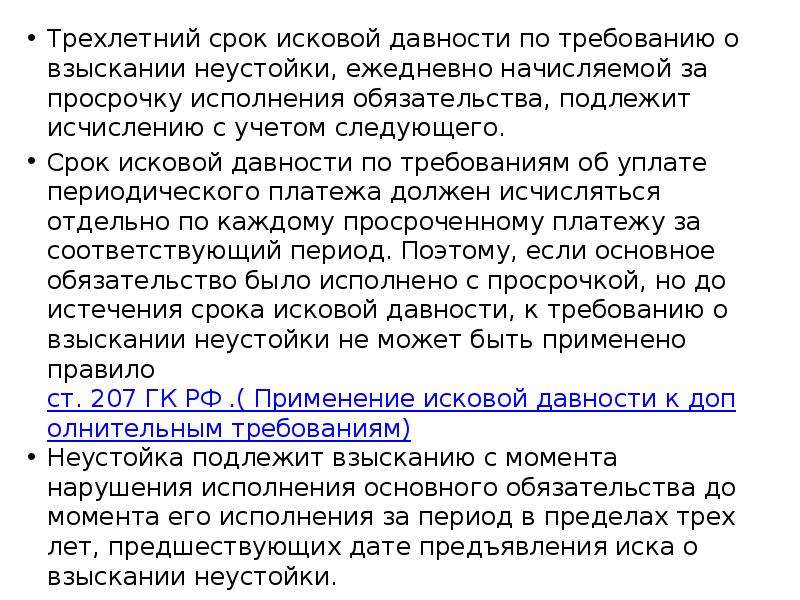

Важно отметить тот факт, что исковая давность по всевозможным штрафным санкциям по кредиту истекает в тот же момент, когда заканчивается срок исковой давности по основной сумме займа.

Если же не удается определить срок исковой давности, то он должен начать исчисляться непосредственно с того дня, когда должник впервые отказался оплачивать очередной кредитный платеж для погашения займа. Если на протяжении 90 дней клиент банка не оплачивает регулярные платежи по долговому контракту, то финансовая структура имеет право истребовать от него выплату всей оставшейся суммы. В таком случае сроки исковой давности будут исчисляться с того момента, как банк предъявит клиенту подобные требования.

При этом стоит помнить, что при предъявлении человеку таких требований от банка срок исковой давности начнет исчисляться с даты окончания этих требований.

Также стоит отметить, что есть некоторые нюансы, которые требуется выполнять в процессе вычисления срока давности по кредитным делам. Согласно отдельным положениям ГК РФ, срок давности по кредитным договорам начинает исчисляться в момент окончания действия таких соглашений. При этом он не может превышать 10 лет с момента возникновения финансовых обязательств гражданина перед финансовой структурой.

Судебная практика по истребованию задолженностей при истечении срока давности

Срок исковой давности по кредиту – судебная практика в таких ситуациях показывает, что даже при истечении срока давности кредитная организация имеет возможность подать судебный иск с требованием о погашении задолженности.

Российские суды часто принимают такие заявления к рассмотрению и в некоторых случаях даже могут выносить положительные решения по ним. Для оспаривания судебного решения заемщику потребуется доказать факт окончания всех исковых сроков. Исходя из данного фактора, более рациональным решением будет представление подобных факторов суду еще на этапе первичного разбирательства.

Одновременно стоит помнить о том, что даже столь твердая позиция стороны заемщика в некоторых обстоятельствах может не помочь ему в суде, ведь кредитор имеет возможность истребовать у суда отказ от определения сроков исковой давности. Банк в качестве оснований для этого может использовать следующие аспекты:

- обращение юридической службы банка в суд для получения долга от заемщика еще до момента истечения искового срока давности;

- различные внесудебные формы по принудительному истребованию долга от должника банка;

- отправка официальных писем заемщику с требованием оплатить долг при одновременном предоставлении суду фактов того, что заемщик лично получал данные письма;

- переговоры с заемщиком по телефону с одновременной записью таких разговоров (с согласия заемщика), где он признает факт наличия у него долга перед финансовой структурой.

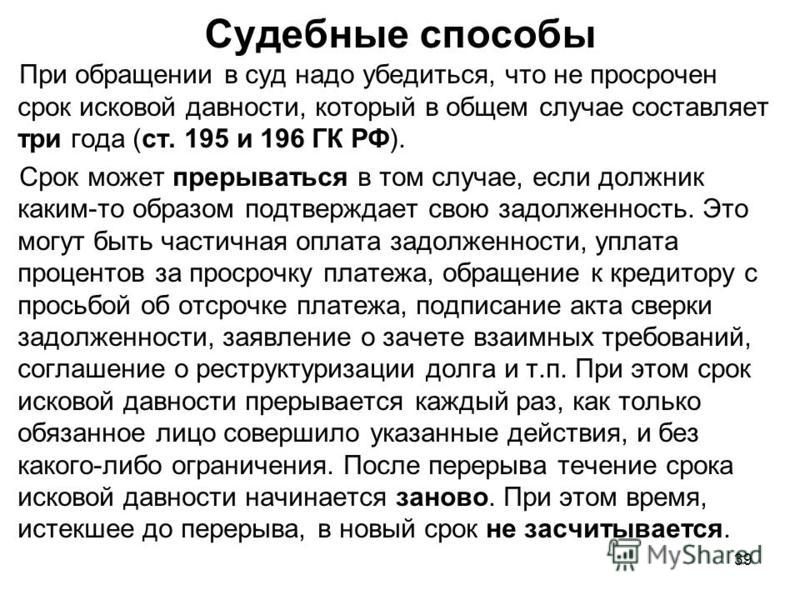

Также при элементарном незнании факторов, влияющих на длительность срока исковой давности, заемщик сам может своими действиями повлиять на уменьшение срока, что будет учитываться в суде. К примеру, срок давности прерывается в таких случаях:

К примеру, срок давности прерывается в таких случаях:

- заемщик поставил свою подпись на каком-то документе, имеющем отношение к ранее заключенному кредитному договору;

- оплата части долговых обязательств;

- добровольное признание заемщиком наличия у него кредитного долга перед банком.

В таких ситуациях срок давности по искам будет вычисляться при наступлении подобных обстоятельств.

В каких случаях неоплата кредита может быть расценена как мошенничество

В некоторых случаях попытка человека использовать срок исковой давности по выплате кредита может обернуться для него серьезными последствиями. Так, к примеру, кредитор может обратиться в органы прокуратуры с заявлением об инициации возбуждения в отношении заемщика уголовного дела по статье «мошенничество». В итоге вполне возможно, что заемщик окажется в весьма затруднительном положении.

Мнение эксперта

Григорьев Егор Кириллович

Консультант в области права с 7-летним стажем. Специализируется в области уголовного права. Опыт более 3 лет в защите правовых интересов.

Специализируется в области уголовного права. Опыт более 3 лет в защите правовых интересов.

Для того чтоб избежать подобного развития событий, заемщик должен в письменном виде уведомить кредитора о том, что из-за определенных обстоятельств и причин не может выполнять условия кредитного договора.

Также в качестве подтверждения факта отсутствия у человека злого умысла по неуплате кредита могут служить следующие обстоятельства:

- оплата нескольких траншей по погашению кредита;

- факт наличия залога в рамках кредитного договора;

- небольшой размер невыплаченной части долга.

В любом случае, как бы ни закончился судебный процесс для заемщика, его ожидает существенное ухудшение кредитной истории с минимальной возможностью получить кредит в дальнейшем.

Выводы

Каков срок исковой давности по кредиту? Судебная практика в ситуациях, когда банковская организация лишается лицензии в результате банкротства, свидетельствует о том, что сроки давности по искам будут приостановлены по причине действия определенных обстоятельств непреодолимой силы.

Кроме того, стоит отметить, что при банкротстве банка будет определен его правопреемник, который и займется последующим истребованием выполнения долговых обязательств со стороны заемщиков.

Содержание статьи

Срок исковой давности по кредиту – судебная практика в 2019 году

С каждым годом количество судебных споров между кредиторами и должниками только увеличивается. Кредитор имеет право обратиться в суд, если должник нарушил взятые на себя обязательства. По общему правилу, на это кредитору дается три года с момента последнего платежа – столько составляет срок исковой давности по кредиту в 2019 году. Если иск подан после истечение трех лет, должник вправе заявить о пропуске срока давности, что само по себе является основанием для отказа в удовлетворении требований истца.

Расскажем подробнее, что такое срок исковой давности по кредиту в банке и какой установлен порядок его применения.

Что это такое?

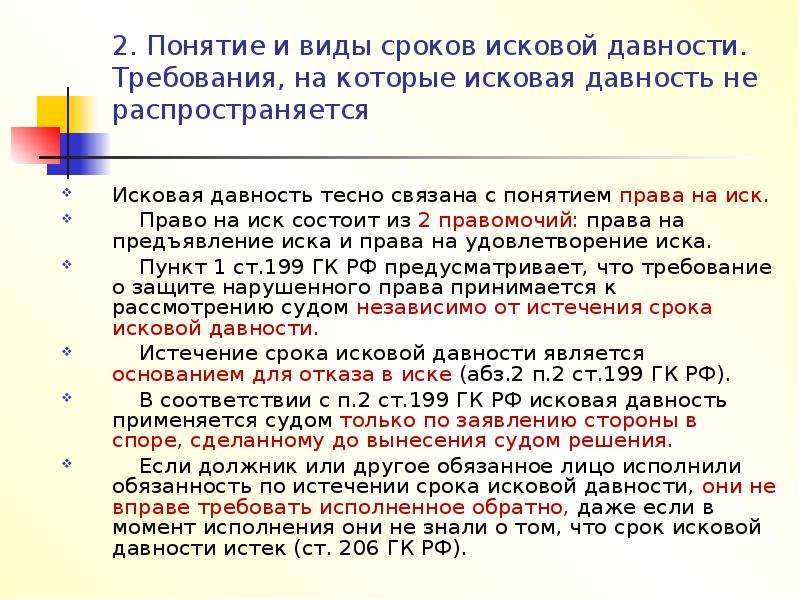

Срок исковой давности (далее по тексту будет употребляться аббревиатура СИД) — это период времени, в течение которого возможна защита нарушенных прав в суде.

Данное определение дано в соответствии со ст. 196 ГК РФ. В ст. 199 установлен порядок применения СИД:

- пропуск СИД не препятствует подаче иска;

- СИД применяется только по отдельному заявлению, ходатайству стороны ответчика;

- если о применении СИД заявлено, это является для суда безусловной причиной отказа в удовлетворении требований истца.

Общий срок – 3 года. Законодатель оставляет за собой право устанавливать специальные сроки или правила его подсчета для отдельных требований, однако СИД не может быть более 10 лет (ст. 196 ГК РФ).

Как СИД применяется к кредитной задолженности — судебная практи

Срок исковой давности по взысканию кредита: сколько длится и как посчитать?

Срок исковой давности по кредиту — время, когда кредитор вправе на подать иск о взыскании долга. Как посчитать исковую давность, как о ней заявить, и что делать, если банк взыскивает просроченный кредит — читайте в этом материале.

Как посчитать исковую давность, как о ней заявить, и что делать, если банк взыскивает просроченный кредит — читайте в этом материале.

Исковая давность: сколько длится и как посчитать?

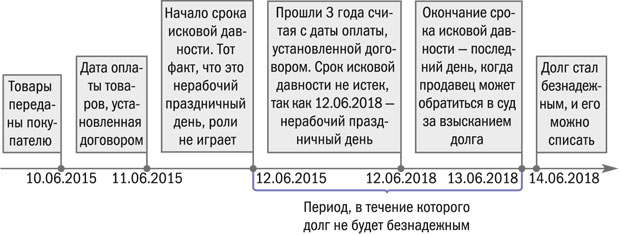

Понятие исковой давности закреплено в законе — там же содержатся особенности ее применения. В статье 196 ГК сказано, что продолжительность исковой давности — 3 года. В статье 200 говорится, что отсчет начинается со дня, когда банк или узнал о нарушении кредитного договора.

Из графика платежей, который идет вместе с договором, видно, в какой день заемщик должен вносить платежи. Давность по займу, который возвращается ежемесячными платежами, а не одной суммой единовременно, для каждого платежа отчитывается отдельно. Поскольку проценты и штрафы начисляются позднее обязательных платежей, то и по ним расчет тоже происходит отдельно.

ст. 207 ГК РФ

Как считать. Представим, что вы должны ежемесячно вносить платежи 25 числа, но в марте 2020 года сделать это не получилось. Датой первой просрочки становится следующий день — 26.03.2020. С этого момента начинается исчисление тех самых трех лет, которые истекут 26.03.2023. Такой принцип работает с любым просроченным платежом.

Представим, что вы должны ежемесячно вносить платежи 25 числа, но в марте 2020 года сделать это не получилось. Датой первой просрочки становится следующий день — 26.03.2020. С этого момента начинается исчисление тех самых трех лет, которые истекут 26.03.2023. Такой принцип работает с любым просроченным платежом.

Ст. 207 ст. ГК объясняет, что после окончания срока давности по основному требованию дополнительные начисления также сгорают.

Можно ли не платить кредит, когда исковая давность закончилась?

Многие заемщики, прочитав статью об исковой давности, полагают, что это отличный способ не платить по договору. Списывают ли кредиторы задолженность, когда срок давности по кредиту прошел?

Кредитор может подать иск, даже если давность уже закончилась, и если вы не возразите в суде — банк выиграет дело. Что делать, если по прошествии трех лет кредитор подал иск, читайте ниже.

Еще одна причина, по которой не стоит рассчитывать на то, что банк пропустит срок — это тесное сотрудничество с коллекторами.

Если образовалась просрочка, кредиторы передают взыскание коллекторским службам. Их методы работы известны — от звонков на работу до угроз и разбитого автомобиля.

Несмотря на Федеральный закон, защищающий физических лиц от действий коллекторов при возврате просроченной задолженности, выбиватели долгов ничего не боятся. Общаться с ними неприятно, спорить бесполезно и даже опасно. Как бороться с коллекторами по закону с помощью полиции и ФССП, мы рассказали здесь.

Разрешено ли банкам требовать возврат задолженности с истекшим сроком?

Взыскать долг кредитор может, даже если срок давности уже завершен. У банков и МФО есть соответствующий инструментарий:

обратиться в суд за приказом о взыскании задолженности.

регулярно сообщать клиенту о необходимости погасить кредитные обязательства с помощью телефонных звонков или писем.

Если кредитор выбрал первый сценарий, должнику обязательно нужно уведомить суд о пропуске срока на взыскание.

Для этого в суд подается Заявление о применении срока исковой давности.

Сам судья не будет разбираться со сроком исковой давности — по закону это право сторон, а не обязанность суда. Попросить применить исковую давность можно следующим образом:

во время заседания в суде — для этого следует сообщить судье, что срок исковой давности пропущен, и вы просите применить ст. 199 ГК РФ.

отправить заявление в суд заказным письмом или подать в канцелярию суда.

Если банк, МФО или коллекторское агентство не подали в суд, но названивают или угрожают заемщику, его близким людям, стоит написать заявление в прокуратуру и в полицию, а также подать жалобу в ЦБ.

Исковая давность прошла, но пристают коллекторы — что делать?

Если срок прошел, но стали поступать звонки от коллекторов, настаивайте на решении проблемы через суд. В суде вы заявите об окончании срока давности по кредиторской задолженности, и в требованиях откажут.

Случаи прерывания искового срока

Если исковая давность прерывается,3 года начинают считать заново, что дает кредитору преимущество. Прерывание срока происходит, когда:

человек попросил продлить займ или отсрочить платежи.

стороны заключили соглашение о реструктуризации и пересмотрели условия кредита.

кредитор потребовал вернуть долг, а заемщик выразил несогласие с суммой.

произошли действия, которые можно трактовать как согласие с предъявляемыми требованиями — просьба о кредитных каникулах, письменное обещание оплатить.

Если не хотите давать банку или МФО шанс на решение вопроса через суд, когда исковая давность уже закончилась, не подписывайте никаких бумаг о признании требований.

Прерываются ли 3 года, если вносится часть долга? Иногда банки расценивают такой шаг, как согласие физ лица с выдвигаемыми требованиями, и начинают подсчет искомого срока заново. Но в Постановлении Пленума Верховного Суда РФ от 29. 09.2015 N43 четко говорится, что при внесении части средств речи о признании задолженности не идет. Это значит, что срок по другим платежам не прервется.

09.2015 N43 четко говорится, что при внесении части средств речи о признании задолженности не идет. Это значит, что срок по другим платежам не прервется.

Как считается срок в случае с кредитками?

Пользование заемными средствами с помощью банковских карт и оформление потребительских кредитов регулируют одинаковые законы. Поэтому срок давности по ним также равен 3 годам. Разница в том, как он считается, ведь для таких карт нет четкого срока оплаты. Поэтому расчет происходит так:

с даты, когда держатель карты последний раз вносил средства на счет;

с даты, когда держатель получил письмо от кредитора, в котором тот требует досрочно погасить задолженность;

с даты снятия средств с кредитки, если держатель карты после этого не пополнял счет.

Дату, с которой должен начинаться срок, может поменять суд, если удастся доказать, что между держателем карты и ее эмитентом (банком, выпустившим карту) была встреча, на которой они обсуждали несвоевременный возврат долга.

Что происходит со сроком, если должник умер

В случае смерти заемщика задолженность перед кредитором не исчезает. Происходит ее переход к наследникам. Это событие не меняет сроки возврата и не повод требовать возврата долга досрочно.

По российскому законодательству наследник вступает в права через полгода после смерти наследодателя. На этот период интересующий нас срок ставится на паузу, а кредитор не начисляет неустойки.

Спустя полгода гражданин имеет право:

официально стать наследником;

не вступать в наследство, отказавшись от него.

В первом варианте срок перестает идти. В следующий раз отсчет начнется с момента, когда наследник получит свидетельство о праве собственности.

Во втором случае кредитор не требует деньги, даже если наследниками могли стать ближайшие родственники. Срок после полугодовой паузы пойдет дальше. Когда он закончится, родственники вправе стать наследниками, обратившись в суд. Однако так наследники не избегут обязательств. Финансовые учреждения вернут долги, восстановив срок исковой давности.

Финансовые учреждения вернут долги, восстановив срок исковой давности.

Есть вопросы по списанию кредитов?

Как рассчитывается исковая давность для поручителей

Срок для людей, которые выступают поручителями по кредитным сделкам, регламентирует ст. 367 Гражданского кодекса. Если в соглашении дата начала и завершения поручительства не указана, период его действия составляет 1 год после того, как кредитный договор завершил свое действие.

Если кредитор за это время успел подать в суд на поручителя, тому придется взять на себя возврат денег. Если давность уже истекла, то ни у банков или МФО, ни у суда не получится возобновить, приостановить или запустить ее отсчет заново, поскольку само обязательство поручителя прекратило свое действие.

Стоит учитывать, что если банк или МФО в рамках действующего кредитного соглашения поменяли ставку процента, притом что поручитель не давал на это согласия, договор поручительства становится недействительным.

Когда должник умирает, в вопросе поручительства возможны следующие сценарии:

Человек продолжает выступать поручителем по сделке, если в соглашение включен соответствующий пункт.

При таком раскладе даже если должник умрет, это никак не повлияет на продолжительность поручительства.

При таком раскладе даже если должник умрет, это никак не повлияет на продолжительность поручительства.Человек прекращает быть поручителем, когда долг переходит по наследству.

Исковая давность, если банк признали банкротом

А что будет, если банк, у которого был взят кредит, потерял лицензию на право заниматься банковской деятельностью? Не стоит обольщаться, поскольку потеря лицензии не значит, что банк будет закрыт. Организация не выдает новые кредиты, но долги требует по-прежнему.

Какие действия предпринять?

Первое — заемщик может возвращать средства в соответствии с подписанным кредитным соглашением. Если внести деньги невозможно по причинам, которые от него не зависят (например, закрыты все офисы в городе), вступает 202 статья ГК о приостановлении срока из-за непреодолимых обстоятельств.

Даже если кредитор банкротится, долг аннулирован не будет. У банка появится правопреемник, который продолжит возврат просроченных долгов с клиентов.

Чаще всего обанкротившийся банк сливается с другим, либо права требования по кредитам разоренного банка продают коллекторам.

Чаще всего обанкротившийся банк сливается с другим, либо права требования по кредитам разоренного банка продают коллекторам.

Следуйте рекомендациям, чтобы избежать проблем, которые мы затронули в статье:

Прежде чем оформить кредит, рассчитайте свои возможности.

Рассмотрите возможность реструктуризировать или рефинансировать кредит.

Внимательно изучайте любые подписываемые документы.

Не забывайте, что суды не вправе сами применять исковую давность. Так что, если кредитор подает иск, с требованиями которого вы не согласны, необходимо доказать свое мнение в суде, подкрепляя доказательную базу ссылками на законы.

Для гарантированного результата воспользуйтесь помощью компетентных юристов, которые смогут защитить ваши права. Если у вас остались вопросы, задайте их нашим специалистам. Это можно сделать по телефону или воспользовавшись формой обратной связи. Мы поможем даже в самой трудной ситуации!

Видео: наши услуги по банкротству физ. лиц

лиц

Обнаружили ошибку? Выделите ее и нажмите

Обнаружили ошибку? Пожалуйста, выделите ее.

темы:

Срок давности КредитыКаковы сроки исковой давности по взысканию задолженностей? Можно ли взыскать долги по истечении сроков?

Вопросам истечения сроки давности в части взыскания задолженности посвящена 12 Глава Гражданского кодекса. Исходя из положений ст. 195 ГК, под сроком исковой давности понимается временной промежуток, в течение которого кредитор вправе потребовать от должника возврата денежных средств. Это сроки, в которые кредитор может обратиться в суд для защиты нарушенных прав. Кредитор в данном случае может быть абсолютно любым: это может быть банк, управляющая компания, юридическое лицо и пр.

Кредитор в данном случае может быть абсолютно любым: это может быть банк, управляющая компания, юридическое лицо и пр.

СодержаниеПоказать

По общему правилу, если кредитор не успевает обратиться в суд в отведенные ему сроки давности, а обязательства перед ним остались непогашенными, то долги физлица или юрлица подлежат списанию независимо от их размера.

Сроки исковой давности

По нормам ст. 196 Гражданского кодекса в общем случае на возврат задолженности кредитору отводится не более 3 лет. В случае продления и восстановления сроков общий срок для возврата задолженности составляет не более 10 лет.

Исходя из положений ст. 206 Гражданского кодекса, при истечении сроков и наличии письменного подтверждения у должника о наличии невыплаченных обязательств срок в три года начинает отсчитываться с этого момента. В ст. 208 ГК прописан перечень долговых обязательств, которые не подлежат списанию и исковые заявления по их взысканию допускается подать в любой момент.

К подобным долговым обязательствам можно отнести:

- Требования от клиентов банковских учреждений по возмещению дебиторской задолженности и возврату ранее сделанных вкладов.

- Обязательства от ответственных лиц по возмещению вреда, причиненного жизни и здоровью граждан.

- Прочие долговые обязательства, которые определены на законодательном уровне.

Получается, что задолженность по кредитам и штрафам имеет свои сроки давности, после истечения которых с плательщика не допускается взыскать средства, если он сам добровольно не решит их погасить.

Порядок исчисления

Особенности исчисления сроков давности регламентируются статьей 200 Гражданского кодекса. Здесь сказано, что сроки давности физлиц по долгам определяются исходя из типов заключенной ими сделки.

Если по документу, который является основанием для возникновения задолженности, не был определен период погашения, то для определения сроков давности по п. 2 ст. 200 ГК в качестве отправной точки учитывается момент предъявления требований кредитора к должнику. Но право на предъявление требований кредиторов ограничиваются сроком в 10 лет после того, как был заключен договор.

2 ст. 200 ГК в качестве отправной точки учитывается момент предъявления требований кредитора к должнику. Но право на предъявление требований кредиторов ограничиваются сроком в 10 лет после того, как был заключен договор.По другим типам соглашений сроки отсчитываются с первого дня после истечения срока исполнения обязательства. Срок исковой давности начинает течь с момента истечения срока исполнения обязательства по п. 2 ст. 200 ГК. Например, если по договору купли-продажи поставщик должен был оплатить товары до 2 сентября, сроки давности начинают отсчитываться с 3 сентября.

Согласно ст. 196, 200 Гражданского кодекса, такой срок определяется с даты, когда кредитор узнал или должен был узнать о нарушении своего права на получение долга.

Например, если последний день для возврата кредита был установлен как 31 августа 2019 года, то сроки давности истекут 1 сентября 2022 года. Но по сложившейся судебной практике три года отсчитываются со дня последней оплаты по кредиту, которая была внесена должником.

Например, для договоров транспортной экспедиции срок исковой давности установлен как 1 год с момента возникновения права на предъявление иска по ст. 13 87-ФЗ от 2003 года.

В случае смерти должника все неисполненные им обязательства переходят к его наследникам. При переходе долга к наследникам начисление по срокам давности не прерывается.

По долгам, которые продолжают накапливаться и начисляться, применяются положения о сроках исковой давности. Примером таких платежей являются налоги или начисления по коммунальным услугам. В любом случае допускается списание с должника обязательств с наступившими сроками исполнения более, чем 3 года.

Возможно ли взыскание долга после истечения срока давности

В случае если истец уложится в отведенные сроки исковой давности, и суд вынесет приказ о взыскании задолженности, с этим документом взыскатель может направиться в ФССП или напрямую к работодателю должника (если долг не превышает 25 000 р. ). Задолженность допускается взыскать с зарплатной или пенсионной карт должника, а также за счет описи и реализации имущества должника.

). Задолженность допускается взыскать с зарплатной или пенсионной карт должника, а также за счет описи и реализации имущества должника.

Но нередко даже получение исполнительного документа для взыскания задолженности не является гарантом получения денег от должника. ФССП вправе приостановить исполнительное производство и вернуть документ кредитору из-за невозможности определения местоположения должника или отсутствия у него имущества или доходов для взыскания.

В случае пропуска сроков давности задолженность вместе с начисленными штрафными санкциями в виде пени и процентов списывается.

На основании ст. 199 Гражданского кодекса сроки давности по взысканию задолженности не влияют на обязанности судебной инстанции принять иски к рассмотрению. Получается, что кредитор вправе передать исковое заявление о взыскании задолженности и за пределами сроков давности. Судебное разбирательство начнется независимо от того, были ли просрочены сроки или нет.

Но ответчик вправе сделать встречный ход и направить ходатайство в суд об истечении срока давности. После поступления такого документа суд рассматривает его обоснованность и выносит определение об остановке процесса из-за истечения сроков давности. Случаи, когда ответчик не пользуется свои законным правом остановить судебное разбирательство из-за пропуска сроков давности, являются исключением.

На основании ст. 205 Гражданского кодекса продление и восстановление сроков исковой давности допускается, но только при наличии уважительных оснований. В качестве таких причин могут выступать: тяжелая болезнь или отсутствие реальной возможности у кредитора заявить о своих требованиях.

Для восстановления сроков кредитор должен обратиться с соответствующим ходатайством в суд и приложить документальные подтверждения изложенных обстоятельств (например, справки из медицинского учреждения и пр.).

В любом случае признание причины пропуска сроков уважительной допускается только по решению суда.

Только суд может решить продлить и восстановить сроки давности либо отказать в удовлетворении ходатайства.

Стоит обратить внимание, что юридические лица и предприниматели (если те предъявляют требования, связанные с предпринимательским статусом) лишены права на восстановление сроков, и причина их пропуска в данном случае значения не имеет.Сроки исковой давности могут прерываться и приостанавливаться.

Ситуации, когда происходит приостановка срока исковой давности, перечислены в ст. 202 Гражданского кодекса. Здесь указано на следующие случаи:

- Стороны находятся на этапе разрешения спора в отношении задолженности во внесудебном порядке.

Ими применяются процедуры медиации и посредничества. Период приостановки сроков давности в данном случае установлен законом, который регулирует данные процедуры, а при отсутствии установленных сроков – как 6 месяцев с даты ее начала (по нормам п. 3 ст. 202 ГК).

Ими применяются процедуры медиации и посредничества. Период приостановки сроков давности в данном случае установлен законом, который регулирует данные процедуры, а при отсутствии установленных сроков – как 6 месяцев с даты ее начала (по нормам п. 3 ст. 202 ГК). - Иск нельзя было предъявить из-за обстоятельств непреодолимой силы, которые возникли или продолжили существовать в последние 6 месяцев срока давности по п. 2 ст. 202 ГК.

После перерыва в сроке давности оставшаяся часть срока менее 6 месяцев продлевается до полугода, а если сроки давности равны 6 месяцам или оказываются менее 6 месяцев, то до срока давности по п. 4 ст. 202 ГК.

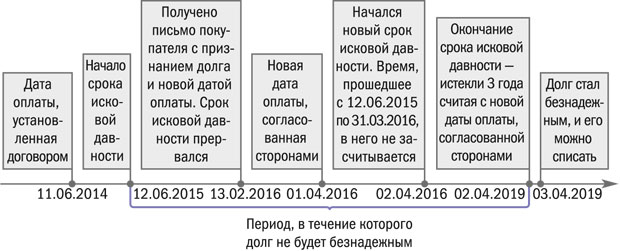

По нормам ст. 203 Гражданского кодекса сроки давности могут отсчитываться заново, если должник предпринял определенные действия по признанию задолженности: написал расписку, погасил часть задолженности. На основании п. 20 Постановления Пленума ВАС от 2015 года №43 к действиям должника, которые свидетельствуют о признании долга, относят просьбу об отсрочке или рассрочке, изменение договорных обязательств уполномоченным лицом, подписанный должником акт сверки расчетов. В перечисленных ситуациях срок исковой давности течет заново, а прошедший срок до признания долга в расчет не включается.

В перечисленных ситуациях срок исковой давности течет заново, а прошедший срок до признания долга в расчет не включается.Например, покупатель должен был произвести платеж за товар до 15 сентября 2019 года. Сроки давности начали отсчитываться с 16 сентября 2019 года. Стороны подписали акт сверки расчетов 31 декабря 2019 года. Соответственно, сроки давности начинают исчисляться с 1 января 2020 года.

Если кредитор не успеет обратиться в суд с требованием о взыскании задолженности в течение срока давности, то по умолчанию вернуть средства можно с согласия самого должника. В случае если банк решит передать долг коллекторам, это не станет основанием для нового отсчета сроков давности.

Если кредитор продолжает требовать погашения долга уже после истечения сроков давности, то на него можно пожаловаться в прокуратуру.

Таким образом, для взыскания задолженности в принудительном порядке через суд кредитор должен обратиться с заявлением в установленные законом сроки исковой давности. Общие сроки исковой давности по ст. 196 ГК составляют три года с момента нарушения прав кредитора. После истечения сроков давности задолженность не подлежит взысканию.

Общие сроки исковой давности по ст. 196 ГК составляют три года с момента нарушения прав кредитора. После истечения сроков давности задолженность не подлежит взысканию.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии 8 (800) 350-34-85. Это бесплатно.

Эксперт в сфере права и финансов

Срок давности взыскания долга судебными приставами

После открытия исполнительного производства полномочия по взысканию задолженности переходят к службе судебных приставов. Как долго может длиться работа по взысканию долга приставами и может ли данная процедура стать бесконечной?

Общий срок давности взыскания

Когда банку не удается в добровольном порядке получить свои деньги от заемщика, ему ничего не остается как обратиться за защитой своих интересов в суд. Судья по результатам рассмотрения дела открывает исполнительное производство, тем самым передает работу по взысканию образовавшейся задолженности к судебным приставам. Они будут действовать в пределах установленных законом возможностей по возврату долгов и с учетом предельных сроков давности.

Судья по результатам рассмотрения дела открывает исполнительное производство, тем самым передает работу по взысканию образовавшейся задолженности к судебным приставам. Они будут действовать в пределах установленных законом возможностей по возврату долгов и с учетом предельных сроков давности.

Многие заемщики возлагают большие надежды на истечение срока давности по взысканию задолженности по кредитам. Они полагают, что после того как им удастся выстоять перед напором приставов определенное время, их задолженность будет списана. Попробуем разобраться, как обстоят дела на самом деле.

Российское законодательство установило предельный срок взыскания задолженности по кредитным долгам в 3 года (ст. 21, ст. 22 Закона № 229-ФЗ). Но закон весьма неплохо защищает права кредиторов и дает им возможность продления сроков взыскания. В результате срок давности может никогда не истечь и долги могут перейти по наследству.

На практике дождаться истечения срока давности с наименьшими потерями должникам удается достаточно редко. Ведь приставы наделены широким спектром полномочий, помогающим им взыскивать задолженность. Так, они вправе арестовывать счета, приходить домой к должнику для описи и дальнейшей продажи его имущества, направлять запросы по месту работы, подавать в розыск на скрывающегося должника, аннулировать сделки с недвижимостью и другой дорогостоящей собственностью за последние три года.

Ведь приставы наделены широким спектром полномочий, помогающим им взыскивать задолженность. Так, они вправе арестовывать счета, приходить домой к должнику для описи и дальнейшей продажи его имущества, направлять запросы по месту работы, подавать в розыск на скрывающегося должника, аннулировать сделки с недвижимостью и другой дорогостоящей собственностью за последние три года.

Должник может избежать негативных последствий исполнительного производства, только если он не имеет постоянного источника дохода или если его размер не превышает МРОТ. А также у него нет в собственности имущества, которое могли бы конфисковать приставы. Это единственное жилье, имущество для получения доходов, одежда, продукты, вещи дешевле 100 МРОТ, домашняя утварь, птица скот, семена и пр.

Лишь единицам должников с относительно небольшой суммой долга везет и банки списывают задолженность как безнадежную. Но обычно банкиры продлевают срок исковой давности как минимум на 6 лет, а потом процедура взыскания становится накладной с экономической точки зрения. В последнее время участились случаи о возбуждении в отношении злостных неплательщиков уголовных дел по статье мошенничество.

В последнее время участились случаи о возбуждении в отношении злостных неплательщиков уголовных дел по статье мошенничество.

Как считается срок давности

Указанные трехлетние сроки давности начинают отсчитываться с момента выдачи исполнительного листа судебным органом в пользу кредитора, а точнее с даты вступления судебного решения в силу (в соответствии с п.1 ст.21 ФЗ №229-ФЗ «Об исполнительном производстве»).

В указанном документе сроки давности не прописываются и их соблюдение должна контролировать заинтересованная сторона.

Исковая давность истекает в следующем случае:

1. Исполнительный лист не был передан кредитору в течение трех лет. Такая ситуация возможна, если банк-кредитор решил не взыскивать задолженность с помощью судебных приставов. Например, он смог договориться с должником о подписании мирового соглашения, о реструктуризации задолженности и пр.

2. Если кредитор решил не возобновлять исполнительное производство в течение 3-х лет. В данном случае исполнительный лист передается ФССП, но они в силу различных обстоятельств не смогли выполнить свои обязанности: например, когда у должника попросту нечего взыскивать.

Постановление Конституционного суда от 10.03.2016 защитило должников

Постановление Конституционного Суда Российской Федерации от 10 марта 2016 г. N 7-П «по делу о проверке конституционности части 1 статьи 21, части 2 статьи 22 и части 4 статьи 46 Федерального закона «Об исполнительном производстве» в связи с жалобой гражданина М.Л. Ростовцева» защитило должников от бесконечного продления исполнительного производства по инициативе кредиторов.

Данное Постановление признало, что положения закона об исполнительном производстве, которые позволяют кредитору по своему усмотрению без веских причин отзывать исполнительный документ, а затем предъявлять его бесконечное множество раз и без ограничений по срокам давности, не соответствуют конституционным нормам.

Суть дела была такова. Против гражданина Ростовцева М.Л. в 2010 году возбудили исполнительное производство из-за образовавшейся задолженности по кредиту. Кредит являлся залоговым, поэтому на заложенное имущество было наложено взыскание.

В середине 2011 года банком отзывается исполнительный лист из ФССП, а предмет залога снимается с реализации. Мотивы банка прямо не прописаны, но они понятны. В ходе торгов приставам не удалось реализовать предмет залога, поэтому по закону они обязаны предложить его банку в счет погашения задолженности.

У кредитора не возникло желания принимать предмет залога, так как это непрофильный для него актив и его достаточно сложно поставить на баланс, либо придется тратить дополнительные ресурсы на самостоятельную продажу залога.

Когда банк отозвал из ФССП исполнительный лист, он тем самым избавил себя от обязанности принимать предмет залога. Такое право у кредитора регламентировано п.1 ч.1 ст.46 «Об исполнительном производстве».

Затем банк повторно передает приставам исполнительный лист в 2013 году и в апреле 2014 года отзывает его по той же причине. В декабре 2014 года исполнительный лист снова направляется банком к приставам.

Ростовцев М.Л. обратился в суд, указывая на то, что, по его мнению, банк пропустил трехлетний срок для предъявления исполнительного документа (ч. 1 ст. 21 ФЗ «Об исполнительном производстве). Но суды отказали ему в удовлетворении его требований, ссылаясь на ст. 21, 22 и 46 ФЗ «Об исполнительном производстве». Их суть состоит в том, что срок исковой давности прерывался после каждого отзыва исполнительного листа.

1 ст. 21 ФЗ «Об исполнительном производстве). Но суды отказали ему в удовлетворении его требований, ссылаясь на ст. 21, 22 и 46 ФЗ «Об исполнительном производстве». Их суть состоит в том, что срок исковой давности прерывался после каждого отзыва исполнительного листа.

Конституционный суд признал, что отсутствие правовых ограничений по отзыву исполнительного документа является нарушением прав должника и не может практиковаться банками. В результате банк-кредитор лишился залога и права на взыскание долга.

Но важно понимать, что данное судебное решение не касается тех случаев, когда исполнительный документ был возвращен кредитору из-за невозможности взыскания.

Что будет с долгом по истечении 3-х лет

Многие должники считают, что после того как исполнительный лист находился у приставов три года и так и не был исполнен, то они освобождаются от своих долговых обязательств. На самом деле это не так.

В ч.1 ст.47 229-ФЗ приведен исчерпывающий перечень оснований для окончания исполнительного производства. В их числе: исполнение требования; возврат документа заявителю, истечение срока давности или перенаправление документа. Но хотя исполнительное производство считается оконченным, это не свидетельствует о том, что непогашенная задолженность аннулируется, если она не была взыскана.

В их числе: исполнение требования; возврат документа заявителю, истечение срока давности или перенаправление документа. Но хотя исполнительное производство считается оконченным, это не свидетельствует о том, что непогашенная задолженность аннулируется, если она не была взыскана.

Указанные трехлетние сроки прерываются частичным исполнением документа должником. А после того как приставы вернут кредиторам исполнительный лист в связи с невозможностью его исполнения и исчерпанием доступных мер для взыскания (отсутствия доходов или имущества у должника), кредитор имеет право повторно предъявить исполнительный лист в течение 3 лет после его получения. В этом случае исполнительное производство возобновится.

Исполнительный лист утратит свое действие, только если кредитор не предъявит его к исполнению в течение трех лет подряд.

Таким образом, истечение срока давности нельзя рассматривать как надежный способ защиты своих прав должниками. Кредиторы могут бесконечное число раз продлевать сроки исполнительного производства. Единственным реальным способом избавиться от долговых обязательств навсегда является банкротство. После прохождения данном процедуры все долги банкрота перед кредиторами считаются исполненными и они не вправе более заявлять о своих претензиях к должнику и предпринимать попытки взыскания с него долга.

Единственным реальным способом избавиться от долговых обязательств навсегда является банкротство. После прохождения данном процедуры все долги банкрота перед кредиторами считаются исполненными и они не вправе более заявлять о своих претензиях к должнику и предпринимать попытки взыскания с него долга.

Срок давности взыскания долга по кредиту

Долг по кредиту — срок давности его взыскания в настоящее время является довольно актуальной проблемой и для заемщиков, и для собственно кредиторов (банков и прочих организаций, предоставляющих деньги под проценты). В нашей статье мы рассмотрим наиболее важные вопросы, относящиеся к данной теме.

Сроки по списанию долга по кредиту

Сумма задолженности по кредиту может быть списана банком в случае признания ее безнадежной.

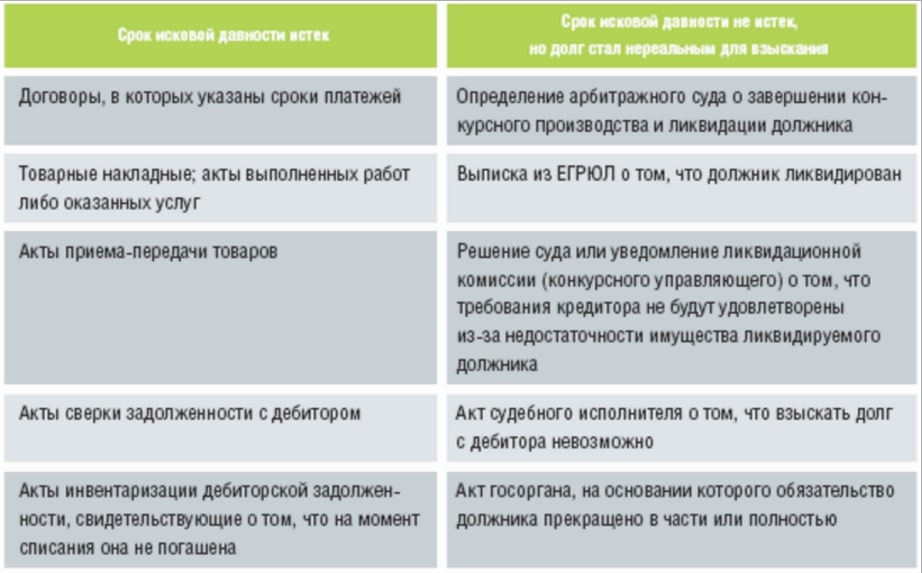

При этом безнадежными долгами признаются долги, срок исковой давности (далее — ИД) по которым завершился или обязательство по которым считается прекращенным вследствие невозможности его исполнить либо на основании предписания компетентного госоргана, например суда или Федеральной службы судебных приставов (п. 2 ст. 266 Налогового кодекса РФ).

2 ст. 266 Налогового кодекса РФ).

О том, какие в принципе есть основания для прекращения обязательства, читатель узнает из другой нашей статьи: «Какие существуют основания для прекращения обязательств?».

Определяя предельные сроки, до истечения которых возможно требование долга по кредиту, необходимо опираться на следующие правила:

- Общий срок ИД, в т. ч. по взысканию задолженности по кредиту, составляет 3 года (ст. 196 Гражданского кодекса РФ). По обязательствам с установленным сроком исполнения течение срока ИД начинается по завершении срока исполнения (п. 2 ст. 200 ГК РФ). Получается, что начало течения срока ИД в рассматриваемом нами случае исчисляется с момента, когда ожидаемый платеж не поступил на счет кредитора.

Судьи обычно привязывают начало течения такого срока ко дню, следующему за днем внесения очередного платежа по графику (например, решение Ленинского райсуда г. Курска от 06.07.2017 по делу № 2-2654/10-2017).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Полный и бесплатный доступ к системе на 2 дня.

- Предельный срок, в течение которого могут быть предъявлены требования по обязательству, составляет 10 лет с момента нарушения исполнения данного обязательства (кроме случаев, когда течение срока ИД было прервано). В пределах названного срока, например, может быть восстановлен судом 3-летний срок течения ИД. Или этот срок может начинаться с момента, когда кредитор узнал о нарушении своего права.

Исковая давность при задолженности по кредиту: периодические платежи

Учитывая тот факт, что долг по кредиту зачастую должен быть возвращен не единовременно, а путем уплаты частями по согласованному сторонами графику, т.е. посредством внесения повременных платежей, актуальным становится вопрос о том, с какого момента начинает исчисляться срок ИД по таким периодическим платежам и чему он равен.

Как разъясняет правоприменитель, срок ИД по повременным платежам исчисляется по каждому такому платежу отдельно (п. 24 постановления Пленума ВС РФ от 29.09.2015 № 43, далее — ПП ВС № 43).

24 постановления Пленума ВС РФ от 29.09.2015 № 43, далее — ПП ВС № 43).

Специальных сроков ИД для повременных платежей не установлено. Соответственно, по общему правилу кредитор имеет право предъявлять требования в отношении тех платежей, которые подпадают под 3-летний срок с момента, когда кредитор узнал или должен был узнать о нарушении своего права (с учетом 10-летнего предельного срока). В противном случае суды откажут кредитору в удовлетворении требований, срок ИД по которым истек и не был восстановлен (например, решение Ключевского райсуда Алтайского края от 24.07.2017 по делу № 2-217/2017).

ВАЖНО! Представление в суд основного требования не оказывает влияния на течение срока ИД по доптребованиям.

Однако если, например, кредитор и должник условились, что проценты на сумму основного долга, подлежащие уплате должником, должны уплачиваться позже срока уплаты основного долга, срок ИД по требованию об уплате суммы таких процентов, начисленных до наступления даты выплаты основного долга, рассчитывается отдельно по этому обязательству и не ставится в зависимость от истечения срока ИД по требованию о возврате основного долга (п. 26 ПП ВС № 43).

26 ПП ВС № 43).

В нашей статье мы рассматриваем, каким может быть срок давности для предъявления кредитором требований в отношении задолженности по кредиту. А о том, имеют ли срок ИД, например, иски к банкам, вы узнаете из статьи «Требования, на которые исковая давность не распространяется».

Срок исковой давности при взыскании процентов и неустойки по кредиту

Срок ИД по требованию о взыскании неустойки или процентов по правилам ст. 395 ГК РФ рассчитывается конкретно по каждому неисполненному платежу, определяемому относительно к каждому дню просрочки. Правоприменитель уточняет: подобным же образом рассчитывается срок ИД по процентам на сумму основного долга за время пользования предоставленными в кредит средствами (п. 25 ПП ВС № 43).

Таким образом, истец имеет право на получение процентов за пользование займом/кредитом в пределах 3-летнего срока, предшествующего его обращению в суд с соответствующим исковым заявлением, что подтверждается правоприменительной практикой (например, решение Когалымского горсуда ХМАО-Югры от 05. 07.2017 по делу № 2-379/2017).

07.2017 по делу № 2-379/2017).

ВАЖНО! Признание должником основного долга, в т. ч. посредством его уплаты, само по себе не может выступать доказательством признания им доптребований кредитора, в т. ч. неустойки (можно ли взыскать неустойку, если она не предусмотрена договором, читайте в нашей статье «Если договором не предусмотрена неустойка?»), процентов за пользование чужими денежными средствами, а также требований по компенсации убытков и не прерывает срок ИД по ним.

Рекомендуем также ознакомиться с нашей статьей «Каков срок исковой давности по кредиту?», в которой подробно раскрыто, какие действия прерывают течение срока ИД по кредиту, а какие не могут этого сделать, а также отражены некоторые нюансы исчисления срока исковой давности по задолженности по кредиту, не упомянутые в настоящей статье.

***

Итак, срок ИД по задолженности по кредиту имеется, и составляет он 3 года с момента окончания срока исполнения (разумеется, если обязательство по кредиту не было исполнено в оговоренный сторонами срок). Но в любом случае требование по кредиту не может быть предъявлено позже истечения 10 лет с момента нарушения обязательства (кроме случаев, когда течение ИД было прервано).

Но в любом случае требование по кредиту не может быть предъявлено позже истечения 10 лет с момента нарушения обязательства (кроме случаев, когда течение ИД было прервано).

Признание должником основного долга само по себе еще не может трактоваться как факт, доказывающий признание им и дополнительных требований кредитора (например, о взыскании неустойки или процентов по ст. 395 ГК РФ).

Срок исковой давности по взысканию долга, по кредитам, коммунальным платежам, по займу физическим лицам

24.11.2020

Взыскание задолженности по кредиту

Судебное взыскание задолженности по кредиту: судебный приказ, как составить иск о…

Посмотреть24.11.2020

Взыскание по исполнительному производству

Взыскание задолженности приставами по исполнительному производству: что нужно знать…

Посмотреть19.11.2020

Взыскание неустойки: порядок, сроки, образец искового заявления

Взыскание неустойки по договору (реальный ущерб и упущенная выгода): образец искового…

Посмотреть18. 11.2020

11.2020

Взыскание убытков: порядок, основания, исковое заяление

Взыскание убытков в суде (реальный ущерб и упущенная выгода): образец искового заявления,…

Посмотреть17.11.2020

Субсидиарная ответственность директора ООО

Субсидиарная ответственность директора и учредителя ООО по долгам. Основания и поведение…

Посмотреть16.11.2020

Субсидиарная ответственность ООО

Субсидиарная ответственность ООО: учредителя, директора, акционера. Судебная практика…

Посмотреть15.11.2020

Субсидиарная ответственность по долгам

Субсидиарная ответственность по долгам: кого можно привлечь, основания и порядок…

Посмотреть13.11.2020

Субсидиарная ответственность при банкротстве

Субсидиарная ответственность при банкротстве в 2020 году. Когда привлекают директора…

Посмотреть12.11.2020

Взыскание долгов с пенсионеров

Взыскание задолженности с пенсионеров в 2020 году. Основания и порядок, как можно…

Основания и порядок, как можно…

11.11.2020

Что делать, если у бизнеса нет возможности платить по обязательствам?

Что делать, если у бизнеса нет возможности платить по обязательствам? | Советы экспертов…

Посмотреть11.11.2020

Взыскание долга без расписки

Как можно вернуть долг без расписки: способы и пошаговая инструкция. Исковое заявление…

Посмотреть10.11.2020

Обжалование решения арбитражного суда

Сроки и порядок обжалования решения арбитражного суда первой инстанции, составление…

Посмотреть09.11.2020

Взыскание на квартиру

Обращение взыскания на единственное жилье должника, условия подачи взыскания на квартиру,…

Посмотреть28.10.2020

Субсидиарная ответственность без банкротства

Привлечение к субсидиарной ответственности без банкротства: основания, что грозит…

Посмотреть20.10.2020

Взыскание алиментов

Порядок взыскания алиментов: причины обращения в суд, судебный приказ, иск (исковое…

Посмотреть07. 10.2020

10.2020

Как отменить судебный приказ о взыскании долга

Отмена судебного приказа в 2020 году: порядок и особенности процедуры, как составить…

Посмотреть17.09.2020

Взыскание долга по договору займа: способы взыскания задолженности, проблемы, этапы процедуры

Взыскание задолженности по договору займа в 2020 году — этапы и порядок процедуры…

Посмотреть09.09.2020

Как вернуть долг по исполнительному листу?

Как вернуть долг по исполнительному листу. Сроки, порядок, особенности возврата денег.…

Посмотреть13.07.2020

Сколько стоит банкротство. И зачем вам вообще это надо знать

Самым частым аргументом против банкротства компании у клиентов выступает дороговизна…

Посмотреть23.06.2020

Как ликвидировать ИП в 2020 году: пошаговая инструкция

Современные реалии сейчас таковы, что многие предприниматели, которые буквально пару…

Посмотреть22. 06.2020

06.2020

Как с первого раза зарегистрировать товарный знак: полоса юридических препятствий

Зачем компании регистрировать товарный знак и логотип в Роспатенте? Как с первого…

Посмотреть04.06.2020

Выкуп и взыскание долгов

Случай из практики

Посмотреть02.06.2020

Удастся ли сохранить активы в коронакризис. И что делать тем, кому не повезет

Коронавирусная истерия потихоньку спадает. И бизнес остается один на один с тем,…

Посмотреть20.05.2020

Вы уверены, что Ваш директор в кризис на Вашей стороне?

Директор это одна из главных фигур компании, которая выбирает стратегию её развития,…

Посмотреть12.05.2020

Несите ваши денежки! Или как аферисты предоставляют юридические услуги?

Мы думаем — раз сфера юридических услуг связана с законом и правом, то здесь должно…

Посмотреть06.05.2020

Пока вы спокойно спите, ваши должники банкротят фирму и вряд ли вернут вам деньги. Что делать?

Что делать?

Сегодня предприниматели попали в крайне сложную ситуацию из-за пандемии коронавируса.…

Посмотреть04.05.2020

Покажи кукиш кредиторам. Что делать с долгами в 2020 году?

Для граждан России сейчас каждый день несет только новые страхи и проблемы. Все навалилось…

Посмотреть28.04.2020

Охота на дебиторку

Бизнес Гарант (полезная информация) — Охота на дебиторку

Посмотреть23.04.2020

Самобанкротство — безумие или спасение для бизнеса?

Что делать предпринимателю в условиях коронавируса и кризиса?

Посмотреть17.04.2020

Войны с налоговой: как банкротство оказалось ключом к решению большой проблемы

Или как не попасть на 15 миллионов: реальная история предпринимателя, который не…

Посмотреть17.04.2020

Вернуть свое: как взаимодействовать с судебными приставами-исполнителями, чтобы получить долги

В настоящее время в экономически и социально сложный финансовый период свободные…

Посмотреть09. 04.2020

04.2020

Финансовая кома: что делать, если ваш бизнес умирает

Как услуга «Каникулы по оплате долгов» может спасти ваш бизнес

Посмотреть08.04.2020

Как не потерять деньги по доброте душевной?

Любое поручительство по кредиту начинается с просьбы — чаще дружеской, реже партнерской.…

Посмотреть27.03.2020

Когда требуется взыскивать долг?

Пока вы ждете и ведётесь на «завтраки» должника — он спокойно переводит с себя имущество…

Посмотреть20.03.2020

Как избежать наказания за дробление бизнеса?

Если со стороны налогового органа выявят признаки незаконного дробления, то избежать…

Посмотреть11.12.2019

Учитывается ли имущество супруга при банкротстве?

Должно ли имущество супруга быть продано в банкротстве?

Посмотреть11.12.2019

Какую ответственность несет номинальный директор?

Расскажем причины, риски и как вычислить «номинала»

Посмотреть04. 06.2019

06.2019

Образец заявления о взыскании задолженности

Бизнес Гарант (полезная информация) — Образец заявления о взыскании задолженности

Посмотреть18.05.2019

Заявление в суд

Отменить судебный приказ о взыскании задолженности можно в течении 10 суток после…

Посмотреть21.03.2019

Заявление о взыскании долга – как правильно оформить

Образец составления искового заявления о взыскание долгов от экспертов Бизнес-Гарант.…

Посмотреть18.07.2017

Претензионные работы с должниками

Бизнес Гарант (полезная информация) — Претензионные работы с должниками

Посмотреть18.07.2017

Взыскание долгов по исполнительному листу

Бизнес Гарант (полезная информация) — Взыскание долгов по исполнительному листу

Посмотреть18.07.2017

Уголовное преследование должников

Бизнес Гарант (полезная информация) — Уголовное преследование должников

Посмотреть18. 07.2017

07.2017

Преимущества работы с нами

Бизнес Гарант (полезная информация) — Преимущества работы с нами

Посмотреть18.07.2017

Взыскание долгов в судебном порядке

Бизнес Гарант (полезная информация) — Взыскание долгов в судебном порядке

Посмотреть18.07.2017

Кредиторам / взыскателям

Бизнес Гарант (полезная информация) — Кредиторам / взыскателям

Посмотреть18.07.2017

Взыскание долгов: как вернуть долг?

Взыскание долгов: как вернуть долг в 2020 году? Этап возврата денег, особенности…

Посмотреть18.07.2017

Юристы по лизинговым спорам

Бизнес Гарант (полезная информация) — Юристы по лизинговым спорам

Посмотреть18.07.2017

Как взыскать долг по расписке?

Как взыскать долг по расписке: исковое заявление, ошибки при составлении расписки,…

Посмотреть18.07.2017

Как переуступить дебиторскую задолженность

Бизнес Гарант (полезная информация) — Как переуступить дебиторскую задолженность

Посмотреть18. 07.2017

07.2017

Условия переуступки долгов

Бизнес Гарант (полезная информация) — Условия переуступки долгов

Посмотреть18.07.2017

Арбитражные споры

Бизнес Гарант (полезная информация) — Арбитражные споры

Посмотреть18.07.2017

Помощь на стадии исполнительного производства

Бизнес Гарант (полезная информация) — Помощь на стадии исполнительного производства

Посмотреть18.07.2017

Сопровождение налоговых споров

Бизнес Гарант (полезная информация) — Налоговые споры

ПосмотретьУчет процентов по кредиторской задолженности за 360-дневный год | Small Business

Кредиторская задолженность — это средства, которые ваша компания должна частным лицам или другим предприятиям. Например, вы могли запросить кредит у другого предприятия, чтобы купить у него товар. Возможно, вы купили производственное оборудование и профинансировали покупку. Кредит, который другие предоставляют вашей компании, имеет свою цену. Ваша компания выплачивает проценты вашим кредиторам на непогашенный остаток.

Ваша компания выплачивает проценты вашим кредиторам на непогашенный остаток.

Расчет процентов

Проценты — это деньги, которые ваши клиенты или клиенты платят вам за удобство получения ваших продуктов или услуг без полной предоплаты.Кредиторы обязаны информировать заемщика о годовой процентной ставке, даже если ссуда предоставляется на более короткий срок. Для расчета процентов умножьте основную сумму или сумму заемных денег на процентную ставку и умножьте ее на продолжительность ссуды на год или часть года.

Значение

До появления калькуляторов и компьютеров бухгалтеры должны были выполнять финансовые расчеты карандашом и бумагой. Календарный год, состоящий из 365 или 366 дней, не делится равномерно на 12 месяцев, поэтому стало стандартной практикой записывать проценты по кредиторской задолженности, используя год из 360 дней, рассматривая каждый месяц как 30 дней.Этот метод начисления процентов называется условным начислением.

Замечания

Поскольку в каждом месяце 30 дней для бухгалтерского учета, вы можете равномерно распределять сумму процентов, начисленных на кредиторскую задолженность, по четырем финансовым кварталам. Это полезно, потому что многие компании не следят за календарным годом, а начинают свой финансовый год в месяц, отличный от января.

Это полезно, потому что многие компании не следят за календарным годом, а начинают свой финансовый год в месяц, отличный от января.

Учет процентов

Регистрируйте заработанные проценты в кредиторской задолженности как дробную часть, указав длину задолженности как верхнее число и 360 дней как нижнее число.Например, если компания купила у вас запасы с 90-дневной запиской, запишите транзакцию как 90 на 360. Это означает, что вы будете записывать проценты за три месяца, а ежемесячный расчет основан на четных 30 днях каждого месяца. Счет клиента должен быть оплачен полностью в течение 90 дней.

Дебет и кредит

Если вы кредитор, полученные проценты являются кредитом по дебиторской задолженности. Если вы заемщик, записывайте проценты как дебет в бухгалтерской книге кредиторской задолженности, поскольку они начисляются каждый месяц в течение месяца.

Ссылки

Биография писателя

Дайан Перес — писатель, который участвует в различных веб-сайтах, специализируясь на тематике садоводства и бизнеса, а также создает копии для продажи частным клиентам. Перес имеет степень бакалавра наук в области образования Университета Майами.

Перес имеет степень бакалавра наук в области образования Университета Майами.

Счета к оплате — значение, процесс, формулы и записи в журнале

Кредиторская задолженность и управление ею — это важный бизнес-процесс, посредством которого организация эффективно управляет своими кредиторскими обязательствами.Кредиторская задолженность — это сумма, которую организация должна своим продавцам / поставщикам за полученные товары и услуги. Чтобы уточнить, как только организация заказывает и получает товары перед оплатой за них, она должна регистрировать обязательство в своих бухгалтерских книгах на основе суммы счета-фактуры. Эти краткосрочные обязательства перед поставщиками, продавцами и другими лицами называются кредиторской задолженностью. После того, как поставщику произведен платеж за неоплаченные покупки, соответствующая сумма уменьшается с баланса кредиторской задолженности.

Почему важна кредиторская задолженность и управление ею?

Кредиторская задолженность и управление ею жизненно важны для бесперебойного функционирования любого хозяйственного общества. Это важно для любого бизнеса, потому что:

Это важно для любого бизнеса, потому что:

- Он в первую очередь отвечает за своевременную оплату счетов организации. Это важно для поддержания прочной кредитной истории и долгосрочных отношений с поставщиками.

- Только при своевременной оплате счетов поставщики обеспечат бесперебойный поток товаров и услуг; что, в свою очередь, поможет в систематическом ведении бизнеса.

- Надлежащий процесс кредиторской задолженности гарантирует отсутствие просроченных платежей, штрафов или штрафов за просрочку платежа.

- Организованный процесс кредиторской задолженности гарантирует, что все подлежащие оплате счета отслеживаются и оплачиваются должным образом. Это поможет избежать пропуска платежей и двукратной оплаты.

- Он также позволяет хозяйствующим субъектам лучше управлять денежными потоками (т. Е. Производить платежи только в установленный срок, используя кредитную линию, предоставленную поставщиком, и т. Д.).

- Мошенничества и краж можно избежать в большей степени, если соблюдать строгие правила обработки кредиторской задолженности.

Чтобы финансовая отчетность компании была полной и точной, остатки кредиторской задолженности должны регистрироваться с точностью. Эта кредиторская задолженность должна обрабатываться эффективно и точно. Если имеется двойная запись о расходе или пропуск в конкретном счете-фактуре, в финансовых отчетах не будут указаны правильные суммы, и потери будут огромными, если задействованные цифры большие. Следовательно, необходим надлежащий учет расходов и отслеживание платежа.

Обработка кредиторской задолженности

У каждого предприятия будет отдел кредиторской задолженности, и его структура зависит от размера бизнеса.Раздел «Счета к оплате» настраивается на основе вероятного количества продавцов и поставщиков услуг, объема платежей, которые будут обрабатываться в течение определенного периода времени, и характера отчетов, которые потребуются руководством.

Например, для небольшой компании с меньшим количеством транзакций покупки потребуется базовый процесс расчета кредиторской задолженности.

Принимая во внимание, что отдел кредиторской задолженности среднего / крупного предприятия должен иметь набор процедур, которым необходимо следовать, прежде чем производить платежи поставщику.Установленные здесь руководящие принципы важны из-за стоимости и объема транзакций в течение любого периода времени. В процессе участвуют:

В случае товаров счет-фактура помогает отследить количество / количество полученных товаров. Время, в течение которого счет действителен, также можно узнать, когда счет получен вовремя.

Подробная информация о счете:

Имя поставщика, полномочия, дата и требования, предъявляемые к поставщику на основании заказа на поставку, также могут быть проверены.

Обновление записей по полученным счетам:

Необходимо обновить счета главной книги, связанные с полученными векселями. Здесь обычно требуется делать запись о расходах в бухгалтерских книгах. В случаях, когда используется бухгалтерское программное обеспечение, для регистрации некоторых расходов может потребоваться одобрение руководства. Утверждение будет основано на стоимости счета. В качестве меры предосторожности крупные компании обычно следуют концепции «создателя и проверщика» при публикации.

По мере наступления сроков платежа (на основе взаимопонимания с продавцом / поставщиком / кредитором) платежи должны быть обработаны. Здесь необходимо подготовить и проверить необходимые документы. Данные, указанные в чеке, реквизиты банковского счета поставщика, платежные чеки, оригинал счета, заказ / договор на поставку и т. Д., Должны быть тщательно изучены. Часто может потребоваться подпись уполномоченного лица.

После того, как платежи произведены, бухгалтерский счет продавцов / поставщиков / кредиторов должен быть закрыт в бухгалтерских книгах.Это уменьшит ранее созданную ответственность. Проще говоря, сумма, указанная как подлежащая выплате, больше не будет рассматриваться как обязательство.

Упомянутые выше процедуры зависят от организации. Они могут быть более строгими для крупных компаний, которым требуется больше разрешений. Однако перед осуществлением платежей необходимо рассмотреть основные шаги, чтобы избежать ошибок и мошенничества.

Автоматизированный учет

Поскольку процесс расчета кредиторской задолженности жизненно важен для каждой организации, необходимо потратить много времени на его успешное внедрение.Чтобы иметь эффективные счета, необходима автоматизация процесса кредиторской задолженности. Это минимизирует время и стоимость обработки счетов, количество сотрудников и многое другое. Автоматизация также поможет уменьшить количество человеческих ошибок и повысить эффективность.

Бухгалтерское программное обеспечение, доступное на рынке, которое может упростить процесс обработки счетов к оплате. Это устраняет большую часть документации, связанной с бухгалтерским учетом. Использование электронных счетов-фактур, сканированных копий отчетов, подтверждений по электронной почте и т. Д. Не только сократит время, затрачиваемое на управление кредиторской задолженностью, но также улучшит повседневную работу предприятий.Вдобавок они обычно интегрируются с ERP организации.

Есть много других дополнительных услуг, которыми можно воспользоваться с помощью этого бухгалтерского программного обеспечения. В конечном итоге они повышают эффективность бизнеса.

6511 (а) | Срок давности на предъявление иска о возврате денежных средств. | Требование должно быть подано в течение 3 лет с момента подачи декларации или 2 лет с момента уплаты налога, в зависимости от того, какой из таких периодов истекает позже, или, если налогоплательщик не подал декларацию, в течение 2 лет с момента налог был уплачен. |

6511 (б) (1) | Ограничение на предоставление кредитов и возмещений — Подача претензии в установленный срок. | По истечении срока давности, установленного в разделе 6511 (а) для подачи требования о возмещении, кредит или возмещение не разрешается или не производится, если только требование не подано в течение такого периода. |

6511 (б) (2) | Ограничение на предоставление кредита и возмещения — Требование подано в течение 3 лет. | (A) Сумма возмещения не должна превышать часть налога, уплаченную в течение периода, непосредственно предшествующего подаче иска, равного 3 годам плюс период любого продления времени для подачи декларации. |

Ограничение на предоставление кредита и возмещения — Требование не подано в течение 3 лет. | (B) Если претензия не была подана в течение такого трехлетнего периода, сумма возмещения не должна превышать часть налога, уплаченного в течение 2 лет, непосредственно предшествующих подаче претензии. | |

6511 (в) (1) | Продление срока по договоренности — Срок подачи претензии. | Срок подачи требования о возмещении не истекает раньше, чем через 6 месяцев после истечения срока, в течение которого может быть произведена оценка в соответствии с соглашением или его продлением согласно разделу 6501 (c) (4). |

6511 (г) (2) | Особый срок исковой давности в отношении чистого операционного убытка или переноса капитального убытка. | Период для подачи претензии — это период, который заканчивается через 3 года после срока, установленного законом для подачи декларации (включая продления) за налоговый год чистого операционного убытка или чистого убытка капитала, который приводит к такому переносу, или период, установленный в разделе 6511 (c) для продления периода оценки в отношении такого налогового года, который когда-либо истекает позже. |

6511 (г) (4) | Особый срок давности в отношении некоторых переносов кредита | Период для подачи претензии — это период, который заканчивается через 3 года после срока, установленного законом для подачи декларации (включая продления) за налоговый год неиспользованного кредита, который приводит к переносу (или, в отношении любой части кредитного переноса из налогового года, связанного с переносом чистого операционного убытка, переносом капитального убытка или другим кредитным переносом из следующего налогового года, период должен быть периодом, который заканчивается через 3 года после срока, установленного законом для подачи декларации , включая его продление, на такой последующий налоговый год) или период, предписанный в разделе 6511 (c) для продления периода оценки в отношении такого налогового года, который когда-либо истекает позже. |

Процедуры кредиторской задолженности

Продавец или поставщик, которому причитаются деньги, называется кредитором.

Процедуры кредиторской задолженности: Семь шагов к списку кредиторской задолженности

Как согласовать кредиторскую задолженность

Во-первых, что означает «сверка» кредиторской задолженности?

Это просто означает, что вы дважды проверяете, что ваша система бухгалтерского учета содержит все неоплаченные счета, которые вы получили, и что общая сумма задолженности является точной в системе.Например, если сумма неоплаченных счетов составляет 5000 долларов, на вашем счете кредиторской задолженности должно быть указано 5000 долларов.

- Проверяйте каждый полученный счет / счет на точность — убедитесь, что сведения в каждом документе соответствуют тому, что вы фактически заказали и получили.

- Введите счета-фактуры в вашу систему бухгалтерского учета.

Напишите или поставьте на них отметку «введено» или «обработано», чтобы показать, что они были внесены в систему бухгалтерского учета. - Файл введенные банкноты переместите в алфавитную папку с гармошкой или дырочную папку с алфавитными табуляторами.Назовите папку «Неоплаченные» Счета-фактуры ». Убедитесь, что вы используете эту папку только для неоплаченных счетов, чтобы вас не перепутали с другой бумажной работой. Или отсканируйте / сохраните их в электронной файловой системе.

- Вы должны получить выписку от каждого из Поставщики не реже одного раза в месяц перечисляют все покупки, которые вы сделали у них в течение предыдущих 4 недель. Если вы не получили выписку и получили от них много счетов-фактур, позвоните по телефону и попросите выписку, потому что вы хотите убедиться, что то, что вы считаете своим долгом, совпадает с тем, что указано в их записях.Если вы не ожидаете получить выписку и знаете, что от поставщика был только один или два счета, используйте их.

- Сопоставьте ваши счета с выписками или счетами . Выньте неоплаченные счета из папки. Отметьте каждое утверждение рядом с те, по которым у вас есть счета-фактуры, и прикрепите их сзади. Если есть покупки в Выписке, по которым у вас нет счета-фактуры (или кредит-ноты для любых возмещений), выделите его и позвоните поставщику для получения копии.Они охотно электронная почта или факс, потому что, конечно, они захотят свои деньги! Никогда не оплачивайте счет, которого у вас нет. Как только недостающий счет поступит, отметьте его галочкой в выписке.

- Выделите общую сумму в каждом отчете или счете-фактуре , чтобы вы могли быстро увидеть, какова общая сумма. Вы также можете написать «R» в выписке или поставить отметку «сверено», которая указывает, что все счета-фактуры учтены.

- Сопоставьте итоговые суммы отчета со списком кредиторской задолженности .Откройте Отчет о кредиторской задолженности из своей системы бухгалтерского учета или из электронной таблицы Excel; проще всего располагать их в алфавитном порядке. Возможно, будет проще его распечатать. Отсортируйте все выписки с прикрепленными к ним счетами-фактурами в том же алфавитном порядке, что и список. Сопоставьте общую сумму задолженности по каждой выписке с общей суммой в списке кредиторской задолженности. Те, которые совпадают, можно отметить галочкой. Если какие-то не совпадают, выделите их в списке. Возможно, вы не записали все счета или пропустили кредиты, или могут быть счета за предыдущие месяцы, которые вы еще не оплатили… Найдите проблему и устраните ее.

Следующим шагом является оплата счетов в установленный срок.

Журнал двойной записи при вводе счета:

Дебет : расходный счет (прибыли и убытки)

Кредит : счет кредиторской задолженности (баланс)

Процедуры расчетов с поставщиками: семь шагов по оплате счетов и расходов

Хорошо, вы выполнили указанные выше процедуры расчета кредиторской задолженности. Ваш банковский счет заполнен наличными 🙂 и срок платежа для ваших счетов к оплате прибыла; теперь пора платить по счетам: —

- Оплата чеком? Отметьте выписку / счет как оплаченную.Напишите номер чека и дату чека на выписке или распечатайте копию чека и приложите ее к выписке.

- Платите через Интернет? Отметьте выписку / счет как оплаченную. Напишите дату платежа и что-нибудь, что поможет вам определить, что вы заплатили через Интернет, например. ВР для оплаты счета или распечатайте скриншот онлайн-платежа.

- Если вы производите только частичную оплату, запишите частично оплаченную сумму в выписке / счете.

- Введите данные платежа в свою систему бухгалтерского учета, чтобы показать счет как оплаченный и удалить его из счета кредиторской задолженности в балансе.

- Отметьте счета-фактуры / Выписки как оплаченные в своем списке Счета к оплате буквой «P», что означает «оплачено», или пропишите их, или выделите, или что-нибудь еще, что поможет вам идентифицировать их как оплаченные.

- Те, которые вы полностью оплатили, можно сохранить в «Оплаченных счетах». папки в алфавитном порядке или по дате.

- Те, кому вы не заплатили полный должен быть отправлен обратно в папку «Неоплаченные счета», чтобы вы процесс либо в следующем цикле кредиторской задолженности, либо как только у вас достаточно средств.

Процедуры расчетов с поставщиками — заполнение

Почему в неоплаченных счетах счета сначала подаются в алфавитном порядке, а затем в оплаченных счетах в порядке дат?

Это потому, что когда они не оплачиваются, их легче найти по названию, чтобы оно соответствовало Заявлению.После оплаты их обычно легче найти по дате и ссылке на платеж, которые указаны в банковской выписке.

Бухгалтерский журнал с двойной записью при оплате кредитору:

Дебет : Кредиторская задолженность (баланс)

Кредит : Банк (наличные деньги) (баланс)

. При таком раскладе даже если должник умрет, это никак не повлияет на продолжительность поручительства.

При таком раскладе даже если должник умрет, это никак не повлияет на продолжительность поручительства. Чаще всего обанкротившийся банк сливается с другим, либо права требования по кредитам разоренного банка продают коллекторам.

Чаще всего обанкротившийся банк сливается с другим, либо права требования по кредитам разоренного банка продают коллекторам. лиц

лиц Ими применяются процедуры медиации и посредничества. Период приостановки сроков давности в данном случае установлен законом, который регулирует данные процедуры, а при отсутствии установленных сроков – как 6 месяцев с даты ее начала (по нормам п. 3 ст. 202 ГК).

Ими применяются процедуры медиации и посредничества. Период приостановки сроков давности в данном случае установлен законом, который регулирует данные процедуры, а при отсутствии установленных сроков – как 6 месяцев с даты ее начала (по нормам п. 3 ст. 202 ГК).

Об авторе