Сроки уплаты 6 усн: Авансовые платежи по УСН в 2023 году: сроки уплаты и расчёт

Когда нужно оплачивать налог на УСН — Контур.Экстерн

20 апреля 2022 9 562

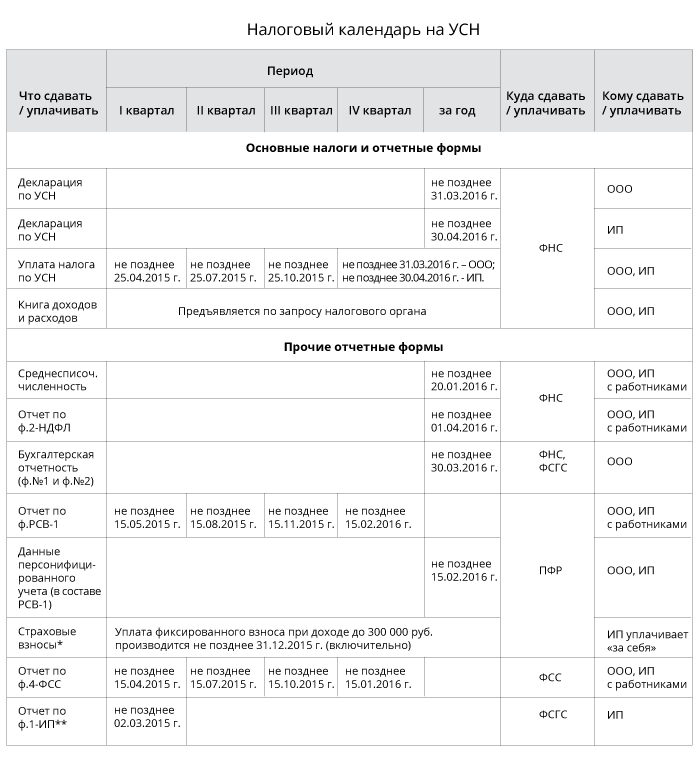

Организации и предприниматели платят налог в связи с применением упрощенной системы налогообложения четыре раза в год: три авансовых платежа по итогам каждого отчетного периода и налог по итогам года. Иногда сроки меняются, например, при утрате права на УСН или закрытии компании. А в 2022 году для УСН ввели дополнительные отсрочки. Разберемся, как и когда платить налог по актуальным правилам.

Содержание

- Что такое налог на УСН

- Кто оплачивает налог

- Сроки уплаты налога на УСН

- Перенос сроков уплаты УСН правительством в 2022 году

- Что грозит за опоздание с уплатой УСН

Бесплатно сдать декларацию по УСН через интернет

Попробовать

Упрощенная система налогообложения освобождает от уплаты налога на прибыль (НДФЛ для ИП), НДС и налога на имущество. Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

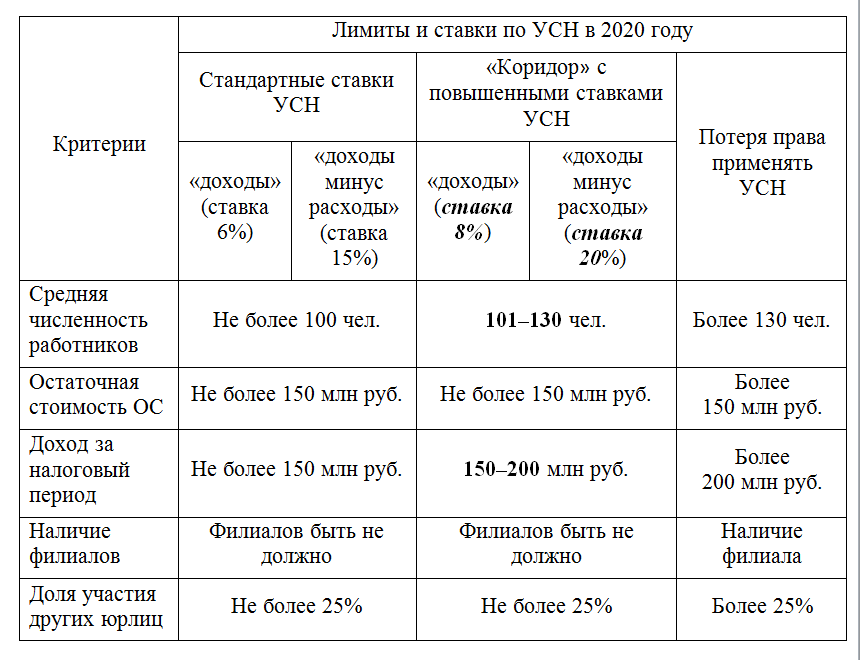

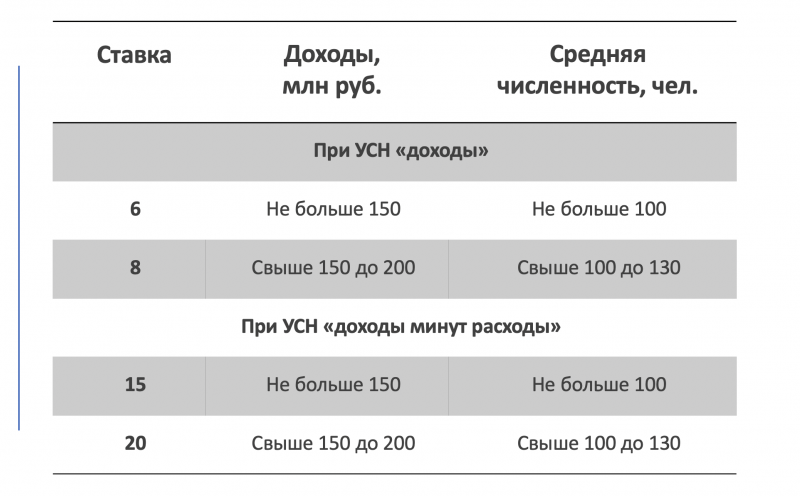

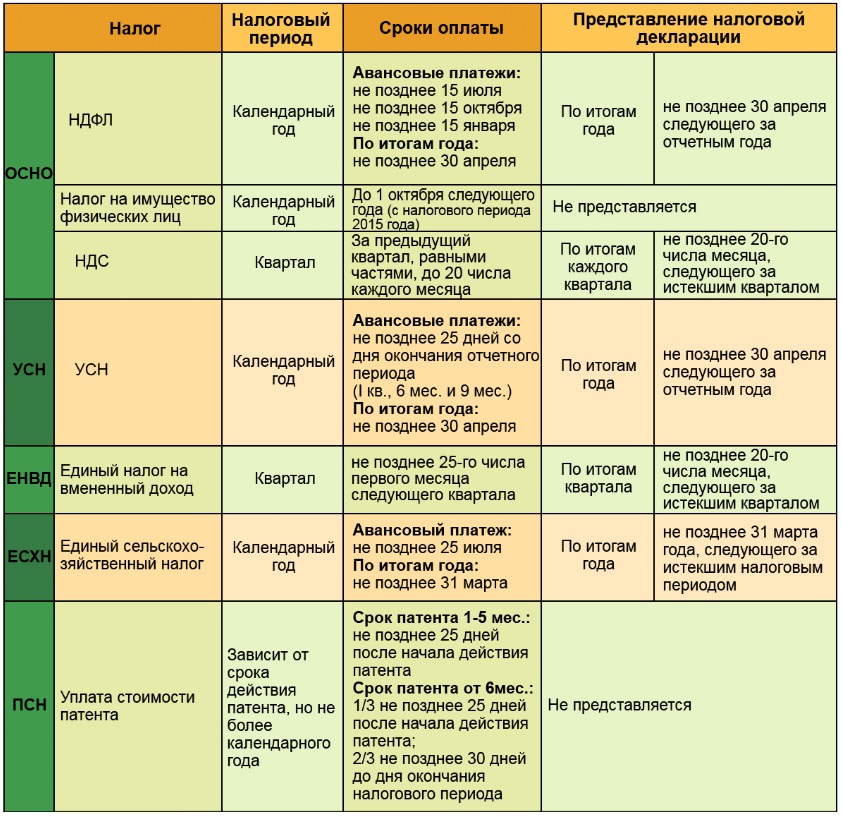

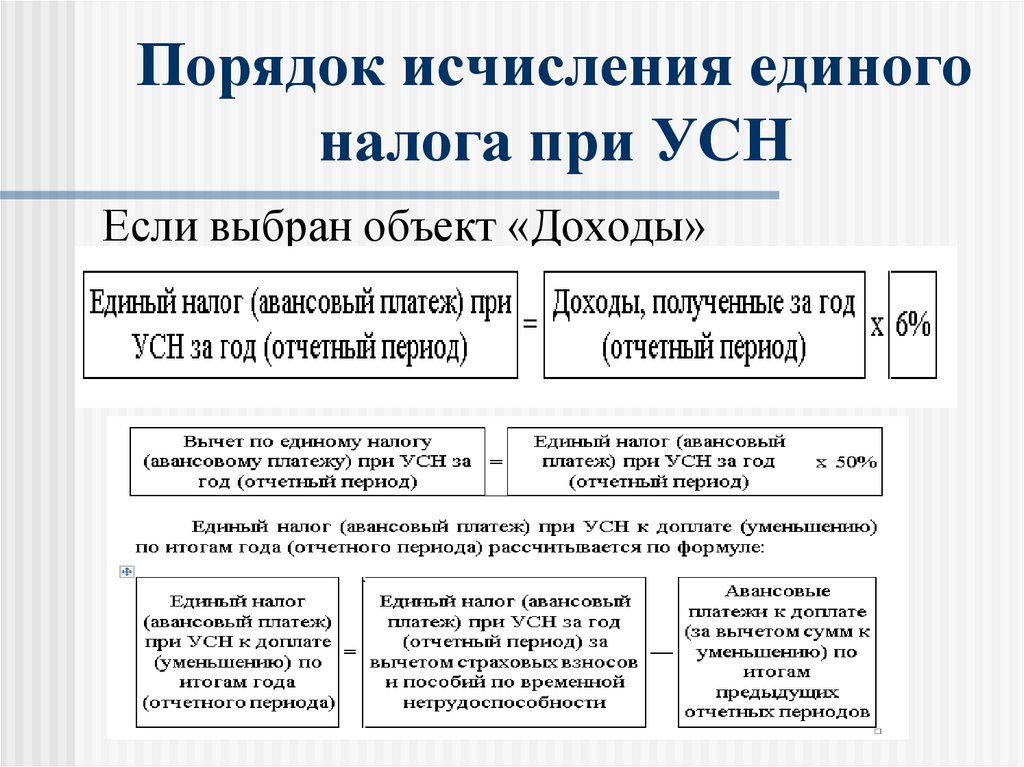

Предусмотрено два вида упрощенной системы на выбор — можно выбрать ту налоговую базу, которая будет более выгодна. При расчете база умножается на ставку налога.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| УСН «доходы» | Доходы, перечисленные в статье 346.15 НК РФ | Стандартная — до 6 %* Повышенная — 8 % |

| УСН «доходы минус расходы» | Доходы, перечисленные в статье 346.15 НК РФ, уменьшенные на расходы из статьи 346.16 НК РФ | Стандартная — до 15 %* Повышенная — 20 % |

* субъекты РФ могут устанавливать пониженные ставки для налогоплательщиков.

С 1 июля 2022 года вводится экспериментальный режим — автоматизированная упрощенная система налогообложения (далее — АУСН). Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| АУСН «доходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ | Стандартная — 8 % |

| АУСН «доходы минус расходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ, уменьшенные на величину расходов, кроме запрещенных ст. 6 17-ФЗ | Стандартная — 20 % |

Платить налог по УСН должны организации и предприниматели, которые выбрали этот налоговый режим при регистрации бизнеса или перешли на него с другой системы налогообложения. Напомним, что для сохранения права на применение УСН важно соблюдать условия, перечисленные в главе 26.2 НК РФ.

Чтобы перейти на УСН при создании бизнеса, нужно подать уведомление в ИФНС вместе с документами на регистрацию или в течение 30 дней после постановки на учет.

Сменить ОСНО, патент и ЕСХН на УСН можно только с начала следующего календарного года. Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Бесплатно подать уведомление о переходе на УСН через интернет

Попробовать

Для организаций и предпринимателей порядок уплаты отличается. В этом разделе рассмотрим стандартные правила уплаты, а также платежи при ликвидации и утрате права на применение спецрежима.

Когда организациям платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 31 марта следующего года.

Если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день.

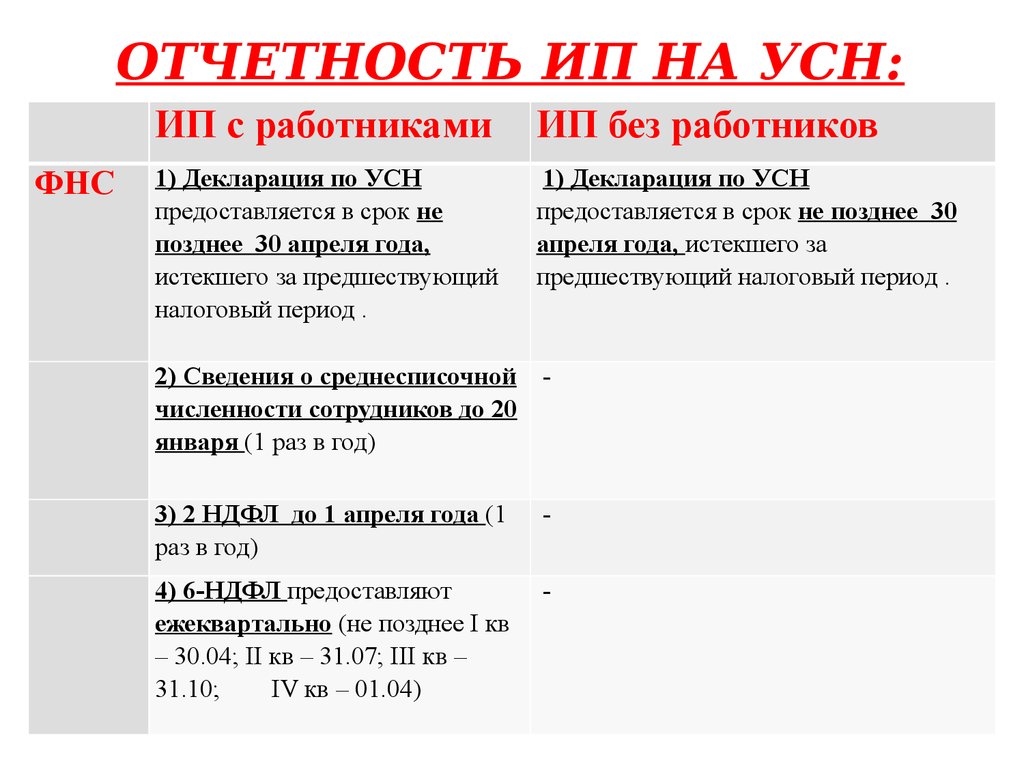

Когда ИП платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 30 апреля следующего года.

Как и у организаций, если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день. Например, в 2022 году 30 апреля приходится на субботу, а за ней следуют майские праздники, поэтому уплатить авансовый платеж можно до 4 мая включительно.

Когда организациям и ИП платить налог по АУСН

Налогоплательщики на АУСН должны платить налог ежемесячно — не позднее 25 числа месяца, следующего за истекшим. Срок продлевается, если 25 число выпадает на выходной или праздник.

Автоматизированная система дает возможность платить налог не только самостоятельно. Налогоплательщик может передать полномочия по уплате своему банку — тогда ИФНС будет сама направлять в банк уведомление о сумме налога и реквизиты для его уплаты.

Специальные сроки уплаты налога на УСН

Если налогоплательщик прекращает работу или теряет право на применение УСН, он должен заплатить налог в особые сроки, предусмотренные налоговым законодательством:

- ликвидация организации — в период ликвидации платить налог и авансовые платежи в стандартном порядке, а итоговую сумму налога за вычетом авансов уплатить до внесения в ЕГРЮЛ записи о ликвидации;

- закрытие ИП — уплатить налог при подаче документов на регистрацию прекращения деятельности;

- прекращение деятельности на УСН — уплатить налог не позднее 25 числа месяца, следующего за месяцем прекращения деятельности;

- утрата права на применение УСН — уплатить налог не позднее 25 числа месяца, следующего за кварталом, в котором потеряно право на УСН.

В 2022 году Правительство РФ получило право менять сроки уплаты налогов и сдачи отчетности (Федеральный закон от 08.03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

В Постановлении Правительства РФ от 30.03.2022 № 512 перечислены коды ОКВЭД, для которых изменяются сроки уплаты налога по УСН за 2021 год и авансового платежа за I квартал 2022 года. Отсрочку смогут получить и ИП, и организации, если в ЕГРЮЛ или ЕГРИП на 1 января 2022 года у них указан соответствующий основной код ОКВЭД. В их число попали:

- производители пищевых продуктов, напитков, одежды, кожи, текстильных изделий, мебели, бумаги, хим веществ, лекарств, резиновых и пластмассовых изделий, компьютеров, автотранспорта и пр.;

- сфера здравоохранения, спорта и развлечений;

- турагентства, отели;

- сфера творчества и искусства, библиотеки, музеи.

Полный перечень видов деятельности представлен в приложении к постановлению.

Дополнительно для этих налогоплательщиков предусмотрена рассрочка — перенесенный платеж можно будет заплатить не за раз, а разделить его на равные части, перечисляя по ⅙ в течение полугода. Это право, а не обязанность, можно внести всю сумму сразу.

Новые сроки уплаты налога для организаций

Налог за 2021 год организации должны уплатить до 31 марта, но срок переносится на полгода с последующей рассрочкой. Первый платеж нужно будет сделать 31 октября — не менее ⅙ суммы налога. Даты платежей следующие:

- 31 октября 2022;

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023.

Новые сроки уплаты налога для ИП

Предприниматели уплачивают налог за прошедший год до 30 апреля. С учетом переноса и рассрочки сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Новые сроки для уплаты аванса

Авансовые платежи ИП и организации вносят в одну дату — 25 числа месяца, следующего за отчетным периодом. По новым правилам сроки следующие:

По новым правилам сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Органы власти субъектов РФ в 2022 году тоже могут менять сроки уплаты налогов в своих регионах (Федеральный закон от 09.03.2022 № 52-ФЗ). Им разрешили продлить платеж для всех налогоплательщиков или дать льготу только бизнесу определенных размеров и видов деятельности. Такие переносы уже утверждены в Вологде, Красноярске, Краснодаре, Туле, Рязани, а также в Республике Хакасия и ряде других регионов. Изучите последние нормативные акты своих субъектов, чтобы проверить наличие отсрочек.

Последствия зависят от того, что вы не заплатили — налог или авансовый платеж.

За неуплату аванса по УСН начислят только пени. Санкции ужесточаются, если не уплатить авансовые платежи и после сдачи декларации. Это связано с тем, что налоговая узнаёт об авансовых платежах только из отчетности, которую налогоплательщики сдают по итогам года.

Если в ней будут указаны суммы, которые вы не заплатили, есть риск блокировки счета и принудительного взыскания.

Если в ней будут указаны суммы, которые вы не заплатили, есть риск блокировки счета и принудительного взыскания.До конца 2023 года пени для организаций рассчитывают исходя из 1/300 ставки рефинансирования за весь период просрочки (п. 2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

За неуплату налога на УСН по причине ошибки в расчетах могут оштрафовать по ст. 122 или 120 НК РФ или привлечь к ответственности по КоАП или УК РФ. Если налог рассчитан верно, отражен в декларации, но не уплачен вовремя, то к ответственности не привлекут. В обоих случаях дополнительно грозит начисление пеней, блокировка счета, принудительное взыскание и арест имущества.

В Контур.Экстерне удобно планировать отчетность и платежи по налогам, все важные даты транслируются в одной таблице. Платежные поручения на уплату УСН можно составить автоматически — сведения о платеже будут заполнены на основе налоговой декларации, как и банковские реквизиты получателя. Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Автоматически сформировать платежку на уплату налога по данным из декларации

Попробовать

Главное на почту — и памятка по ЕНП в подарок

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Когда нужно оплачивать налог на УСН — Контур.Экстерн

20 апреля 2022 9 562

Организации и предприниматели платят налог в связи с применением упрощенной системы налогообложения четыре раза в год: три авансовых платежа по итогам каждого отчетного периода и налог по итогам года. Иногда сроки меняются, например, при утрате права на УСН или закрытии компании. А в 2022 году для УСН ввели дополнительные отсрочки. Разберемся, как и когда платить налог по актуальным правилам.

Содержание

- Что такое налог на УСН

- Кто оплачивает налог

- Сроки уплаты налога на УСН

- Перенос сроков уплаты УСН правительством в 2022 году

- Что грозит за опоздание с уплатой УСН

Бесплатно сдать декларацию по УСН через интернет

Попробовать

Упрощенная система налогообложения освобождает от уплаты налога на прибыль (НДФЛ для ИП), НДС и налога на имущество. Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

Но есть частные случаи, в которых эти налоги приходится платить даже на упрощенке, например, НДС уплачивают все импортеры.

Предусмотрено два вида упрощенной системы на выбор — можно выбрать ту налоговую базу, которая будет более выгодна. При расчете база умножается на ставку налога.

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| УСН «доходы» | Доходы, перечисленные в статье 346.15 НК РФ | Стандартная — до 6 %* Повышенная — 8 % |

| УСН «доходы минус расходы» | Доходы, перечисленные в статье 346.15 НК РФ, уменьшенные на расходы из статьи 346.16 НК РФ | Стандартная — до 15 %* Повышенная — 20 % |

* субъекты РФ могут устанавливать пониженные ставки для налогоплательщиков.

С 1 июля 2022 года вводится экспериментальный режим — автоматизированная упрощенная система налогообложения (далее — АУСН). Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.02.2022 № 17-ФЗ (далее — 17-ФЗ)).

Он касается только четырех регионов: Москвы, Московской и Калужской областей, Татарстана. На АУСН тоже предусмотрено два способа расчета налога, но налоговые базы и ставки отличаются (Федеральный закон от 25.02.2022 № 17-ФЗ (далее — 17-ФЗ)).

| Вид УСН | Налоговая база | Ставка налога |

|---|---|---|

| АУСН «доходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ | Стандартная — 8 % |

| АУСН «доходы минус расходы» | Доходы, кроме перечисленных в ст. 6 17-ФЗ, уменьшенные на величину расходов, кроме запрещенных ст. 6 17-ФЗ | Стандартная — 20 % |

Платить налог по УСН должны организации и предприниматели, которые выбрали этот налоговый режим при регистрации бизнеса или перешли на него с другой системы налогообложения. Напомним, что для сохранения права на применение УСН важно соблюдать условия, перечисленные в главе 26.2 НК РФ.

Чтобы перейти на УСН при создании бизнеса, нужно подать уведомление в ИФНС вместе с документами на регистрацию или в течение 30 дней после постановки на учет.

Сменить ОСНО, патент и ЕСХН на УСН можно только с начала следующего календарного года. Если предприниматель совмещал УСН и патент и нарушил условия применения патентной системы, то он сможет перейти на УСН раньше.

Бесплатно подать уведомление о переходе на УСН через интернет

Попробовать

Для организаций и предпринимателей порядок уплаты отличается. В этом разделе рассмотрим стандартные правила уплаты, а также платежи при ликвидации и утрате права на применение спецрежима.

Когда организациям платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 31 марта следующего года.

Если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день.

Когда ИП платить налог по УСН

В течение года нужно внести платежи в бюджет четыре раза:

- по итогам I квартала — до 25 апреля;

- по итогам полугодия — до 25 июля;

- по итогам 9 месяцев — до 25 октября;

- по итогам года — до 30 апреля следующего года.

Как и у организаций, если последний день для уплаты выпадет на выходной или праздник, платеж разрешат провести в ближайший следующий рабочий день. Например, в 2022 году 30 апреля приходится на субботу, а за ней следуют майские праздники, поэтому уплатить авансовый платеж можно до 4 мая включительно.

Когда организациям и ИП платить налог по АУСН

Налогоплательщики на АУСН должны платить налог ежемесячно — не позднее 25 числа месяца, следующего за истекшим. Срок продлевается, если 25 число выпадает на выходной или праздник.

Автоматизированная система дает возможность платить налог не только самостоятельно. Налогоплательщик может передать полномочия по уплате своему банку — тогда ИФНС будет сама направлять в банк уведомление о сумме налога и реквизиты для его уплаты.

Специальные сроки уплаты налога на УСН

Если налогоплательщик прекращает работу или теряет право на применение УСН, он должен заплатить налог в особые сроки, предусмотренные налоговым законодательством:

- ликвидация организации — в период ликвидации платить налог и авансовые платежи в стандартном порядке, а итоговую сумму налога за вычетом авансов уплатить до внесения в ЕГРЮЛ записи о ликвидации;

- закрытие ИП — уплатить налог при подаче документов на регистрацию прекращения деятельности;

- прекращение деятельности на УСН — уплатить налог не позднее 25 числа месяца, следующего за месяцем прекращения деятельности;

- утрата права на применение УСН — уплатить налог не позднее 25 числа месяца, следующего за кварталом, в котором потеряно право на УСН.

В 2022 году Правительство РФ получило право менять сроки уплаты налогов и сдачи отчетности (Федеральный закон от 08. 03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

03.2022 № 46-ФЗ). Такую возможность уже использовали, продлив срок уплаты УСН для некоторых видов деятельности.

В Постановлении Правительства РФ от 30.03.2022 № 512 перечислены коды ОКВЭД, для которых изменяются сроки уплаты налога по УСН за 2021 год и авансового платежа за I квартал 2022 года. Отсрочку смогут получить и ИП, и организации, если в ЕГРЮЛ или ЕГРИП на 1 января 2022 года у них указан соответствующий основной код ОКВЭД. В их число попали:

- производители пищевых продуктов, напитков, одежды, кожи, текстильных изделий, мебели, бумаги, хим веществ, лекарств, резиновых и пластмассовых изделий, компьютеров, автотранспорта и пр.;

- сфера здравоохранения, спорта и развлечений;

- турагентства, отели;

- сфера творчества и искусства, библиотеки, музеи.

Полный перечень видов деятельности представлен в приложении к постановлению.

Дополнительно для этих налогоплательщиков предусмотрена рассрочка — перенесенный платеж можно будет заплатить не за раз, а разделить его на равные части, перечисляя по ⅙ в течение полугода. Это право, а не обязанность, можно внести всю сумму сразу.

Это право, а не обязанность, можно внести всю сумму сразу.

Новые сроки уплаты налога для организаций

Налог за 2021 год организации должны уплатить до 31 марта, но срок переносится на полгода с последующей рассрочкой. Первый платеж нужно будет сделать 31 октября — не менее ⅙ суммы налога. Даты платежей следующие:

- 31 октября 2022;

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023.

Новые сроки уплаты налога для ИП

Предприниматели уплачивают налог за прошедший год до 30 апреля. С учетом переноса и рассрочки сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Новые сроки для уплаты аванса

Авансовые платежи ИП и организации вносят в одну дату — 25 числа месяца, следующего за отчетным периодом. По новым правилам сроки следующие:

- 30 ноября 2022;

- 9 января 2023;

- 31 января 2023;

- 28 февраля 2023;

- 31 марта 2023;

- 2 мая 2023.

Органы власти субъектов РФ в 2022 году тоже могут менять сроки уплаты налогов в своих регионах (Федеральный закон от 09.03.2022 № 52-ФЗ). Им разрешили продлить платеж для всех налогоплательщиков или дать льготу только бизнесу определенных размеров и видов деятельности. Такие переносы уже утверждены в Вологде, Красноярске, Краснодаре, Туле, Рязани, а также в Республике Хакасия и ряде других регионов. Изучите последние нормативные акты своих субъектов, чтобы проверить наличие отсрочек.

Последствия зависят от того, что вы не заплатили — налог или авансовый платеж.

За неуплату аванса по УСН начислят только пени. Санкции ужесточаются, если не уплатить авансовые платежи и после сдачи декларации. Это связано с тем, что налоговая узнаёт об авансовых платежах только из отчетности, которую налогоплательщики сдают по итогам года. Если в ней будут указаны суммы, которые вы не заплатили, есть риск блокировки счета и принудительного взыскания.

До конца 2023 года пени для организаций рассчитывают исходя из 1/300 ставки рефинансирования за весь период просрочки (п. 2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

2 ст. 1 Федерального закона от 26.03.2022 № 67-ФЗ). Раньше ставка увеличилась до 1/150 при просрочке более 30 дней.

За неуплату налога на УСН по причине ошибки в расчетах могут оштрафовать по ст. 122 или 120 НК РФ или привлечь к ответственности по КоАП или УК РФ. Если налог рассчитан верно, отражен в декларации, но не уплачен вовремя, то к ответственности не привлекут. В обоих случаях дополнительно грозит начисление пеней, блокировка счета, принудительное взыскание и арест имущества.

В Контур.Экстерне удобно планировать отчетность и платежи по налогам, все важные даты транслируются в одной таблице. Платежные поручения на уплату УСН можно составить автоматически — сведения о платеже будут заполнены на основе налоговой декларации, как и банковские реквизиты получателя. Вы сможете уплатить налог в интернет-банке или распечатать платежное поручение.

Автоматически сформировать платежку на уплату налога по данным из декларации

Попробовать

Главное на почту — и памятка по ЕНП в подарок

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компаний СКБ Контур.

Условия оплаты и договора (обучение EVU)

Условия оплаты

Когда вы записываетесь на курсы и программы с оплатой за обучение через веб-сайт EVU или SøknadsWeb, вы должны прочитать и принять следующие условия оплаты:

- После отмены период истек, все наши курсы и программы с оплатой за обучение являются финансово обязательными.

- Если вы отказываетесь от участия в программе после того, как вам было разрешено зачисление, и не позднее, чем за 2 недели до начала обучения, вы должны оплатить 10 процентов от стоимости обучения, но не более 3000 норвежских крон.

- Если вы отмените регистрацию позднее, чем за 2 недели до начала обучения, вы должны оплатить полную стоимость обучения за текущий семестр.

Крайний срок аннулирования – форма аннулирования

Независимо от вышеупомянутых положений, период отмены составляет 14 дней с момента получения вами формы отмены в соответствии с Норвежским законом об отмене.

Форма аннулирования высылается студентам по электронной почте вместе с письмом о зачислении. Если вы отмените регистрацию до истечения срока отмены, вам не нужно будет платить никаких сборов.

Однако, если вы зарегистрируетесь настолько близко к началу обучения, что воспользуетесь своим правом на отмену после начала программы, вы должны рассчитывать на оплату пропорционального количества полученных вами услуг по обучению, исх. Норвежский закон об отмене, раздел 21, подраздел 3.

Одновременное участие в нескольких программах

Если вы зарегистрируетесь на несколько программ с оплатой за обучение, вы будете финансово обязаны платить за выбранные вами программы.

Условия контракта на курсы и программы с оплатой за обучение (обучение EVU)

Следующие условия рассылаются студентам при поступлении на обучение и применяются, если они не используют свое право на отмену.

1. Обязательная регистрация на программу обучения

После истечения периода отмены регистрация на программу является финансово обязательной.

2. Начало обучения, даты и продолжительность семинара

Начало обучения. Проверьте веб-сайт программы и ваше письмо о зачислении для получения дополнительной информации.

Обратите внимание, что время занятий может меняться.

3. Обязательства по оплате

Плата за семестр: _______________ Срок оплаты: ______________

Плата за обучение: ____________ Срок оплаты: ____________

Другие сборы: ________________ Срок оплаты: ____________

Плата за семестр, плата за обучение и другие платежи обычно наступают, когда начинается программа обучения, которая может быть разделена на несколько частей для программ, рассчитанных на несколько семестров.

4. Обязанности Университета Юго-Восточной Норвегии (USN)

USN отвечает за проведение обучения в соответствии с планами, представленными студенту заранее. Тем не менее, USN может вносить изменения, если того требуют особые обстоятельства. USN должен задокументировать и объяснить, почему изменения необходимы.

USN оставляет за собой право отменить программу обучения из-за низкого набора или по другим причинам, не зависящим от USN, таким как потеря учебных ресурсов, поврежденные классные комнаты или пересмотр национальной политики. В таких случаях студент получит возмещение уплаченных сборов. Если USN отменяет программу обучения в результате низкого набора, студент должен получить уведомление об отмене как можно раньше и не позднее, чем за 2 недели до начала обучения.

5. Обязанности студента

5.1 Контракт и положения

Учащийся должен ознакомиться и соблюдать настоящие договорные положения и условия, а также школьные правила и положения, принятые USN, в любое время.

5.2 Другие условия

Учебные материалы, компьютерное программное обеспечение или другая информация, принадлежащая USN или любому лицу, с которым USN имеет соглашение, не должны копироваться без предварительного явного письменного согласия USN.

Школа должна быть немедленно уведомлена в письменной форме о любом изменении адреса. Если у студента есть особые потребности в адаптированном обучении, мы просим указать это в связи с процессом приема.

Если у студента есть особые потребности в адаптированном обучении, мы просим указать это в связи с процессом приема.

6. Перерывы в учебе

6.1 Студент прерывает учебу:

- Если студент отказывается от своей программы обучения после истечения периода отмены и не позднее, чем за 2 недели до начала обучения, студент должен оплатить 10 процентов от стоимости обучения, до 3000 норвежских крон.

- Если студент отказывается от своей программы обучения позднее, чем за 2 недели до начала обучения, студент должен оплатить полную стоимость обучения за текущий семестр.

При перерывах в программах обучения, которые охватывают несколько семестров, студент обязан оплатить все начатые семестры.

6.2 Формальные требования

Если учащийся уходит из школы, он/она должен направить письменное уведомление административному контактному лицу USN по этому конкретному курсу или программе обучения. USN обязуется информировать учащегося о том, что уведомление получено и будет обработано без неоправданной задержки.

7. Нарушение договора

7.1 Нарушение договора со стороны УСН

Если USN нарушает контракт, не обеспечивая программу обучения, или не обеспечивает качество, на которое учащийся имеет право по этому контракту, школа имеет право предоставить компенсацию через дополнительную или альтернативную соответствующую программу обучения. В той мере, в какой ситуация может быть исправлена в соответствии с вышеизложенным, студент может либо потребовать снижения цены, либо расторгнуть договор в случае существенного нарушения со стороны USN.

Жалобы, основанные на вышеуказанных факторах, должны быть отправлены USN в разумные сроки. Любые требования о компенсации следуют принципам общей ответственности за потребительские покупки.

7.2 Нарушение договора со стороны студента

Если плата за обучение или любое другое договорное вознаграждение, причитающееся USN, просрочена более чем на 14 дней, студент уплачивает штраф за просрочку платежа. Если непогашенные денежные средства не будут выплачены в течение 14 дней после отправки напоминания, платеж будет взыскан путем судебного взыскания долга в соответствии с Законом Норвегии о взыскании долгов от 13 мая 19 года.88 с сопутствующими положениями, изложенными в Королевском указе от 14 июля 1989 г.

Если непогашенные денежные средства не будут выплачены в течение 14 дней после отправки напоминания, платеж будет взыскан путем судебного взыскания долга в соответствии с Законом Норвегии о взыскании долгов от 13 мая 19 года.88 с сопутствующими положениями, изложенными в Королевском указе от 14 июля 1989 г.

Если студент не платит за обучение, он теряет право на прием, исх. Раздел 12.3 d) Положений о приеме, программах и экзаменах в Университете Юго-Восточной Норвегии.

В случае существенного нарушения этого договора со стороны студента USN может расторгнуть договор с немедленным вступлением в силу. Школа направит письменное уведомление о таком прекращении.

15 Учет условий оплаты и их использование

- Своевременное получение платежей важно для любого владельца малого бизнеса.

- Установив надлежащие условия оплаты со своими клиентами, вы избежите просроченных счетов, плохого денежного потока и финансового стресса.

- Ваше понимание общих условий и стратегий бухгалтерских платежей может оптимизировать вашу способность своевременно получать комиссионные.

- Эта статья предназначена для владельцев малого бизнеса, которые хотят использовать лучшие методы бухгалтерского учета для своевременного получения платежей.

Если вы владелец малого бизнеса, своевременное получение оплаты является главным приоритетом. Если вы не установите правильные условия оплаты со своими клиентами, это может привести к просроченным платежам, плохому денежному потоку и ненужному стрессу в вашем бизнесе.

К счастью, есть простые шаги, которые можно предпринять, чтобы улучшить методы выставления счетов. В этой статье будут рассмотрены 15 распространенных условий оплаты бухгалтерских услуг и способы их использования в вашем бизнесе.

Каковы условия оплаты?

Когда вы отправляете своим клиентам счет, условия платежа устанавливают ожидания в отношении будущих платежей. Они сообщают вашим клиентам, как вы предпочитаете получать оплату и когда они должны платить вам.

Условия оплаты также иногда включают штрафы за пропущенный или просроченный платеж. Важно установить прозрачные условия оплаты, чтобы ваши клиенты знали, чего ожидать. Чем проще они будут, тем легче вашим клиентам будет платить вам вовремя.

Важно установить прозрачные условия оплаты, чтобы ваши клиенты знали, чего ожидать. Чем проще они будут, тем легче вашим клиентам будет платить вам вовремя.

Что включают в себя условия оплаты счетов?

Когда вы отправляете клиенту новый счет, он должен включать всю информацию, которая требуется клиенту для точной и своевременной оплаты. Вот обзор информации, которую вы должны включить.

- Дата счета: Это дата, когда вы отправляете счет.

- Срок оплаты: Срок оплаты — это когда вы ожидаете получить платеж по счету — многие счета включают стандартные условия оплаты, такие как Net 14 или Net 30. (Вы узнаете больше об этих условиях ниже.)

- Номер счета: Номер счета позволяет вашим клиентам отслеживать все счета, которые вы им отправляете.

- Сколько стоит счет: В счете должно быть четко указано, сколько клиент должен вам.

- Валюта, в которой вы хотите получать платежи: Если вы часто работаете с международными клиентами, вы можете указать валюту, в которой вы хотите получать платежи.

- Принимаемые способы оплаты: Счет должен включить список приемлемых способов оплаты. Например, вы можете принимать кредитные карты, онлайн-платежи и платежи ACH.

- Другие условия оплаты: Ваш счет должен включать любые другие условия оплаты, которые необходимо знать клиенту. Например, вы захотите включить скидки за раннюю оплату или если вы ожидаете авансовый депозит.

Общие условия оплаты

Условия оплаты обычно включаются в счет в виде сокращения. Вот некоторые из наиболее распространенных условий оплаты счетов, которые вам необходимо знать.

- 1MD: Это означает платежный кредит за полный месячный запас.

- PIA: Это означает «авансовый платеж», означающий, что оплата должна быть произведена в полном объеме до того, как товары или услуги будут доставлены.

- CIA: Это означает «аванс наличными», что означает, что полная оплата должна быть произведена наличными до того, как товары или услуги будут доставлены.

- При получении: Оплата ожидается, как только клиент получит счет.

- Нетто 7: Оплата должна быть произведена в течение семи дней.

- Net 21: Оплата должна быть произведена в течение 21 дня.

- Нетто 30: Оплата должна быть произведена в течение 30 дней. Вы также иногда будете видеть Net 60, Net 90 и т. д.

- EOM: Оплата должна быть произведена в конце месяца, в котором был получен счет.

- 15 МФО: Оплата производится 15-го числа месяца, следующего за датой выставления счета.

- 2/10 Net 30: Оплата должна быть произведена в течение 30 дней, но клиент может получить скидку 2% при оплате в течение 10 дней.

- COD: Это означает «наложенный платеж», что означает, что товары или услуги должны быть оплачены наличными в момент доставки.

- CND: Это означает «наличные при следующей доставке», что означает, что оплата должна быть произведена до следующей доставки. Этот срок оплаты обычно зарезервирован для повторяющихся поставок.

- CBS: Это означает «наличные до отгрузки», что означает, что остаток должен быть оплачен до того, как продукт будет отправлен покупателю.

- CWO: Это означает «наличные с заказом», что означает, что клиент должен оплатить счет в полном объеме, прежде чем товары будут произведены и отправлены.

- Накопительная скидка: Это скидка на большой заказ.

Важность условий оплаты

Денежный поток вашего малого бизнеса зависит от того, как быстро ваши клиенты платят вам. Четко определенные условия оплаты облегчат прогнозирование денежных потоков, реализацию новых проектов и инвестирование в новые возможности.

Если вы слишком небрежно относитесь к условиям оплаты или не обращаетесь к клиентам с непогашенными остатками, денежный поток вашего бизнеса может пострадать, что, согласно исследованию банка США, приводит к банкротству 82% малых предприятий.

Как использовать условия оплаты

Вы можете использовать условия оплаты, чтобы контролировать, как и когда ваши клиенты будут платить вам. Эти условия устанавливают ожидания в отношении оплаты с самого начала, поэтому вы избегаете путаницы в будущем.

Вот несколько советов, как выгодно использовать условия оплаты:

- Попросите предоплату. В некоторых случаях вы можете потребовать предоплату. Это может быть хорошим выбором для поставщиков услуг, которые хотят гарантировать оплату до начала работы.

- Запрос депозита. Если требовать предоплату нереально, рассмотрите возможность внесения депозита. Например, запрос 50% депозита является хорошим вариантом для более крупных проектов.

- Создание ежемесячных авансовых платежей. Если у вас есть клиенты, с которыми вы работаете на постоянной основе, вы можете установить для них ежемесячное вознаграждение. Это установленная сумма платежа, на которую вы соглашаетесь каждый месяц.

- Установите условия счета. Если вы время от времени работаете для клиентов, вам необходимо определиться с условиями выставления счета. Например, вы можете установить условия оплаты по факту получения или выбрать условия оплаты до Net 90. Все зависит от того, что имеет смысл для вас и вашего клиента.

Как настроить эффективные условия оплаты

Если вы пытаетесь заставить своих клиентов оплачивать счета вовремя, вам может потребоваться установить более эффективные условия оплаты. Вот семь советов по созданию более выгодных условий оплаты для ваших клиентов.

1. Используйте бухгалтерское программное обеспечение.

Во-первых, вы можете упростить процесс выставления счетов и финансов, если используете бухгалтерское программное обеспечение. Правильная бухгалтерская программа позволит вам отправлять счета быстрее и с меньшим количеством ошибок.

Кроме того, вы сможете отслеживать предстоящие платежи, отправлять автоматические напоминания о просроченных платежах и легко выверять свою учетную запись. А программное обеспечение для бухгалтерского учета позаботится о том, чтобы ваши финансовые записи оставались организованными и чтобы вы были готовы к налоговому сезону.

А программное обеспечение для бухгалтерского учета позаботится о том, чтобы ваши финансовые записи оставались организованными и чтобы вы были готовы к налоговому сезону.

Вы заинтересованы в использовании программного обеспечения для бухгалтерского учета, но перегружены всеми доступными опциями? Ознакомьтесь с нашим руководством по лучшему бухгалтерскому программному обеспечению 2023 года для малого бизнеса или подробностями о конкретных продуктах, например, в нашем онлайн-обзоре QuickBooks.

2. Будьте откровенны в отношении условий оплаты.

Прежде чем приступить к работе с новым клиентом, убедитесь, что он понимает ваши условия оплаты и согласен с ними. Устно объясните условия вашему клиенту и включите письменное описание в контракт, который вы отправляете. Это поможет устранить любые недоразумения относительно того, сколько клиенты должны вам и когда должен быть произведен платеж.

3. Будьте вежливы.

Хотите простой способ заставить клиентов платить вам быстрее? Будьте вежливы, когда выставляете счет своим клиентам, и включите слова «пожалуйста» и «спасибо» где-нибудь в счете.

Исследование, проведенное FreshBooks, показало, что счета, в которых есть слово «спасибо», оплачиваются почти на 90 % быстрее. И 45% этих счетов оплачиваются в течение семи дней или меньше, а 12% оплачиваются в течение 14 дней или меньше. Использование «пожалуйста» дает аналогичный результат; эти счета оплачиваются на 88% быстрее.

4. Предлагайте различные способы оплаты.

Вы когда-нибудь пытались сделать покупку в магазине и обнаружили, что магазин принимает только наличные? Подумайте о том, что вы чувствовали, когда поняли это – были ли вы разочарованы и раздражены неудобством?

Скорее всего, именно так будут себя чувствовать ваши клиенты, если вы предложите им ограниченные варианты оплаты. Если вы хотите, чтобы они платили вовремя, максимально упростите им задачу. Предлагайте различные способы оплаты, такие как кредитные карты, дебетовые карты, онлайн-платежи, ACH или даже платежи в криптовалюте.

5. Установите более короткие сроки оплаты.

Один из лучших способов заставить ваших клиентов платить быстрее — это сократить срок платежа. Звучит очевидно, но если вы дадите своим клиентам долгое время для оплаты, они, как правило, согласятся.

Во многих отраслях Net 30 считается золотым стандартом сроков оплаты. Это хорошие временные рамки, но если у вас есть клиент, который регулярно игнорирует срок выполнения Net 30, вы можете сократить его до Net 21 или Net 14.

6. Будьте гибкими.

Очевидно, вы хотите, чтобы ваши клиенты платили вам вовремя, но вы хотите понимать, что иногда вы работаете с другим бизнесом, и у этой компании могут быть собственные проблемы с денежными потоками. Некоторые предприятия просто не могут принять условия оплаты Net 14 или даже Net 30 и оценят более гибкие условия.

Если у вас есть клиент, который регулярно опаздывает, поговорите с ним, чтобы узнать, в чем заключается задержка, не оказывая на него ненужного давления. Постарайтесь придумать условия оплаты, которые устроят всех.

Об авторе