Ставка дисконтирования при которой npv 0 называется: Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта.

%d0%92%d0%bd%d1%83%d1%82%d1%80%d0%b5%d0%bd%d0%bd%d1%8f%d1%8f%20%d0%bd%d0%be%d1%80%d0%bc%d0%b0%20%d0%b4%d0%be%d1%85%d0%be%d0%b4%d0%bd%d0%be%d1%81%d1%82%d0%b8 — с русского на все языки

Все языкиАбхазскийАдыгейскийАфрикаансАйнский языкАканАлтайскийАрагонскийАрабскийАстурийскийАймараАзербайджанскийБашкирскийБагобоБелорусскийБолгарскийТибетскийБурятскийКаталанскийЧеченскийШорскийЧерокиШайенскогоКриЧешскийКрымскотатарскийЦерковнославянский (Старославянский)ЧувашскийВаллийскийДатскийНемецкийДолганскийГреческийАнглийскийЭсперантоИспанскийЭстонскийБаскскийЭвенкийскийПерсидскийФинскийФарерскийФранцузскийИрландскийГэльскийГуараниКлингонскийЭльзасскийИвритХиндиХорватскийВерхнелужицкийГаитянскийВенгерскийАрмянскийИндонезийскийИнупиакИнгушскийИсландскийИтальянскийЯпонскийГрузинскийКарачаевскийЧеркесскийКазахскийКхмерскийКорейскийКумыкскийКурдскийКомиКиргизскийЛатинскийЛюксембургскийСефардскийЛингалаЛитовскийЛатышскийМаньчжурскийМикенскийМокшанскийМаориМарийскийМакедонскийКомиМонгольскийМалайскийМайяЭрзянскийНидерландскийНорвежскийНауатльОрокскийНогайскийОсетинскийОсманскийПенджабскийПалиПольскийПапьяментоДревнерусский языкПортугальскийКечуаКвеньяРумынский, МолдавскийАрумынскийРусскийСанскритСеверносаамскийЯкутскийСловацкийСловенскийАлбанскийСербскийШведскийСуахилиШумерскийСилезскийТофаларскийТаджикскийТайскийТуркменскийТагальскийТурецкийТатарскийТувинскийТвиУдмурдскийУйгурскийУкраинскийУрдуУрумскийУзбекскийВьетнамскийВепсскийВарайскийЮпийскийИдишЙорубаКитайский

Все языкиАнглийскийНемецкийНорвежскийКитайскийИвритФранцузскийУкраинскийИтальянскийПортугальскийВенгерскийТурецкийПольскийДатскийЛатинскийИспанскийСловенскийГреческийЛатышскийФинскийПерсидскийНидерландскийШведскийЯпонскийЭстонскийТаджикскийАрабскийКазахскийТатарскийЧеченскийКарачаевскийСловацкийБелорусскийЧешскийАрмянскийАзербайджанскийУзбекскийШорскийРусскийЭсперантоКрымскотатарскийСуахилиЛитовскийТайскийОсетинскийАдыгейскийЯкутскийАйнский языкЦерковнославянский (Старославянский)ИсландскийИндонезийскийАварскийМонгольскийИдишИнгушскийЭрзянскийКорейскийИжорскийМарийскийМокшанскийУдмурдскийВодскийВепсскийАлтайскийЧувашскийКумыкскийТуркменскийУйгурскийУрумскийЭвенкийскийБашкирскийБаскский

CFA — Внутренняя норма доходности (IRR) и правило внутренней нормы доходности | программа CFA

Показатель нормы прибыли, наиболее часто используемый в анализе инвестиций (в том числе в бюджетировании капиталовложений), — это внутренняя норма доходности.

Правило внутренней нормы доходности является вторым методом выбора среди альтернативных инвестиционных предложений.

Внутренняя норма или норма прибыли (IRR, от англ. ‘internal rate of return’) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) инвестиций равной нулю. Она приравнивает текущую стоимость затрат (оттоков) к текущей стоимости доходов (притоков) от инвестиций.

Ставка называется «внутренней», потому что она зависит только от денежных потоков инвестиций — внешние данные не требуются. В результате мы можем применить концепцию IRR к любым инвестициям, которые могут быть представлены в виде последовательности денежных потоков.

Например, при изучении облигаций мы сталкиваемся с IRR под видом доходности к погашению (YTM, от англ. ‘yield to maturity’). Также IRR рассматривается как взвешенная ставка доходности для инвестиционных портфелей.

Необходимо помнить о предостережении в отношении интерпретации IRR: даже если наши прогнозы о движении денежных средств верны, мы получаем сложную норму прибыли, равную IRR, на срок инвестирования, но только при условии, что мы сможем реинвестировать все промежуточные денежные потоки, как это происходит в расчете IRR. N} } \)

N} } \)

В большинстве практических ситуаций финансовые аналитики используют программное обеспечение, электронные таблицы или финансовые калькуляторы для решения этого уравнения для IRR, поэтому вам следует ознакомиться с такими инструментами.

В реальных ситуациях при составлении бюджета капиталовложений первоначальные инвестиции (которые имеют знак минус) могут сопровождаться последующими притоками (которые имеют знаки плюс) и оттоками (которые имеют знаки минус) денежных средств.В этих случаях инвестиционный проект может иметь более одного IRR. Возможность множественных решений является теоретическим ограничением IRR.

Правило IRR.

Правило принятия инвестиционных решений, использующее IRR или правило IRR (англ. ‘IRR rule’), гласит следующее:

«Принимайте проекты или инвестиции, для которых IRR превышает альтернативную стоимость капитала».

Правило IRR использует альтернативную стоимость капитала в качестве барьерной ставки (англ. ‘hurdle rate’), которую ставка IRR проекта должна превышать, чтобы проект был принят инвестором.

‘hurdle rate’), которую ставка IRR проекта должна превышать, чтобы проект был принят инвестором.

Обратите внимание, что:

- если альтернативная стоимость капитала равна IRR, то NPV равна 0.

- если альтернативная стоимость капитала меньше IRR, то NPV больше 0 (т.е., при ставке дисконтирования меньше IRR, ставка NPV будет положительной).

Имея в виду все вышесказанное, рассмотрим два примера с использованием внутренней нормы доходности.

Пример оценки программы исследований и разработок с использованием правила IRR.

В предыдущем примере с RAD Corporation первоначальные затраты составляли $1 млн., а положительные денежные потоки по программе НИОКР составляли $150,000 в течение неограниченного срока.

Теперь определим внутреннюю норму доходности программы НИОКР. Для этого нужно сделать следующее:

- Составить уравнение для определения внутренней нормы доходности этой программы исследований и разработок.

- Рассчитать IRR.

Решение 1-й части:

Нахождение IRR эквивалентно нахождению ставки дисконтирования, которая делает NPV равной 0. Поскольку денежные потоки программы НИОКР являются перпетуитетом, вы можете представить уравнение NPV как:

NPV = -Инвестиции + \( \mathbf { \overline{CF}/IRR} \) = 0

NPV = -$1,000,000 + $150,000 / IRR = 0

или как

Инвестиции = \( \mathbf { \overline{CF}/IRR} \)

$1,000,000 = $150,000 / IRR

Решение 1-й части:

Мы можем рассчитать IRR следующим образом:

IRR = $150,000/$1,000,000 = 0.15 или 15%.

Полученная ставка 15% соответствует определению IRR.

В исходном примере 1 вы обнаружили, что ставка дисконтирования в 15% сделала NPV программы НИОКР равной 0. Следовательно, в соответствии с определением внутренней нормы доходности, IRR программы НИОКР должна составлять 15%.

- Если альтернативная стоимость капитала также составляет 15%, программа НИОКР просто окупает свою альтернативную стоимость, не увеличивая и не уменьшая благосостояние акционеров.

- Если альтернативная стоимость составляет менее 15%, правило IRR указывает, что руководство компании должно инвестировать в программу НИОКР, поскольку она окупает свою альтернативную стоимость с избытком.

- Если альтернативная стоимость превышает 15%, правило IRR предписывает руководству компании отказаться от программы НИОКР. Для данной альтернативной стоимости и правило IRR и правило NPV приводят к одному и тому же выводу.

Пример совместного применения правила IRR и правила NPV.

Японская компания Kageyama Ltd. рассматривает вопрос об открытии нового завода по производству конденсаторов, используемых в сотовых телефонах. Завод потребует инвестиций в размере ¥1,000 млн.

Ожидается, что завод будет генерировать денежные потоки в размере ¥294.

Положительная NPV этого проекта говорит нам, что внутренняя норма доходности должна быть больше, чем 11%.

Рассчитав значение с помощью финансового калькулятора или функции ВСД в Excel, мы обнаруживаем, что IRR составляет 0,145012 или 14,50%.

В таблице ниже приведены сочетания клавиш для большинства финансовых калькуляторов.

|

Обозначения |

Числовые |

|---|---|

|

N |

5 |

|

%i compute |

X |

|

|

-1,000 |

|

PMT |

294. |

|

FV |

n/a(= 0) |

Поскольку IRR в 14,50% больше альтернативной стоимости проекта, проект должен принести выгоду акционерам Kageyama. Используя как правило IRR, так и правило NPV, компания Kageyama примет одно и то же решение: построить фабрику.

В предыдущем примере увеличение стоимости капиталовложений очевидно: если за 1 платеж в размере ¥1,000 млн. Kageyama создает проект стоимостью ¥1,089.55 млн., то стоимость увеличивается на ¥89.55.

Еще одна перспектива создания стоимости связана с преобразованием первоначальных инвестиций в альтернативную стоимость капитала, сопоставляемую с годовыми операционными денежными притоками, генерируемыми проектом.

Напомним, что проект приносит ежегодный операционный денежный поток в размере ¥294,800,000. Если вычесть из этой суммы альтернативную стоимость капитала в размере ¥270,570,310 (сумма 5-летнего аннуитета, имеющего текущую стоимость PV в размере ¥1,000 млн. при ставке 11%), мы получим:

при ставке 11%), мы получим:

¥294,800,000 — ¥270,570,310 = ¥24,229,690.

Сумма в ¥24,229,690 представляет собой прибыль за каждый год из следующих 5 лет с учетом альтернативной стоимости капитала.

Приведенная стоимость (PV) 5-летнего аннуитета в размере ¥24,229,690 при альтернативной стоимости капитала 11% — это именно то, что мы рассчитали как NPV проекта: ¥89.55 млн.

Таким образом, мы также можем рассчитать NPV путем преобразования первоначальных инвестиций в годовую альтернативную стоимость капитала, сопоставляемую с денежным потоком от проекта.

Финансовый калькулятор для расчета NPV / IRR онлайн

Расчет чистого дисконтированного дохода NPV и внутренней нормы доходности IRR теперь не проблема!

Почему представленные программы на нашем портале заслужили хорошие оценки поисковых систем ? Потому что: все представление программное обеспечение прошло тщательную проверку на совместимость с современными операционными системами и проверку на вирусы. Мы делаем ваш поиск безопасным. Цените бесплатное и качественное.

Мы делаем ваш поиск безопасным. Цените бесплатное и качественное.

IRR — Internal Rate of Return показатель представляет собой разницу между всеми денежными притоками и оттоками, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Он показывает ту величину денежных средств, которую инвесторы ожидают получить от своего проекта (портфеля), после того, как денежные притоки окупят его первоначальные инвестиционные затраты и последующие денежные оттоки, связанные с реализацией инвестиционного проекта. Так как денежные платежи оцениваются с учетом их временной стоимости и рисков, IRR — Internal Rate of Return можно выразить, как стоимость, добавляемую проектом. Ее также можно охарактеризовать как общую прибыль инвестора.

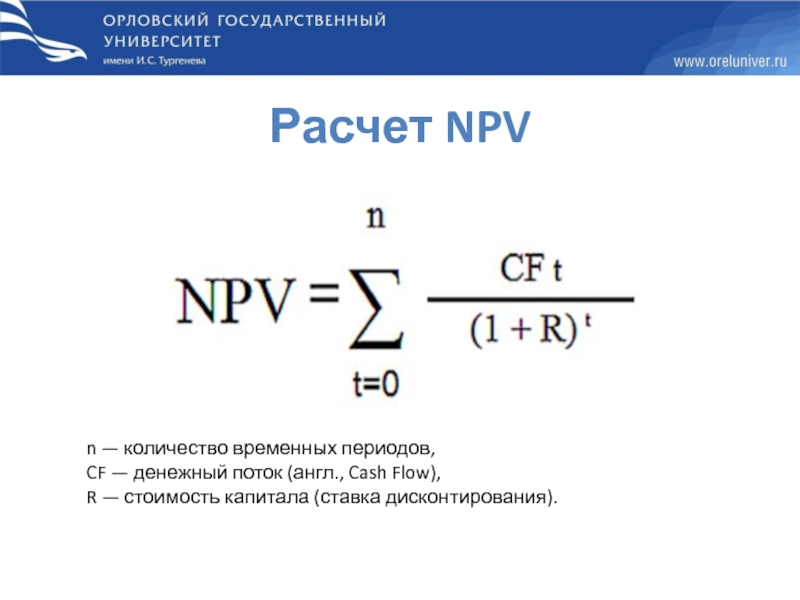

Формула расчета чистого дисконтированного дохода или чистой приведенной стоимости NPV (Net Present Value). Поступления денежных потоков группируются и суммируются внутри определенных временных периодов. Например, помесячно, поквартально или годично. Тогда, для денежного потока, состоящего из периодов N (шагов), можно представить в виде следующей формулы:

Например, помесячно, поквартально или годично. Тогда, для денежного потока, состоящего из периодов N (шагов), можно представить в виде следующей формулы:

CF = CF1 + CF2 + … + CFN,

То есть, полный денежный поток равен сумме денежных потоков всех периодов. Формула расчета чистого дисконтированного дохода NPV при этом выглядит следующим образом:

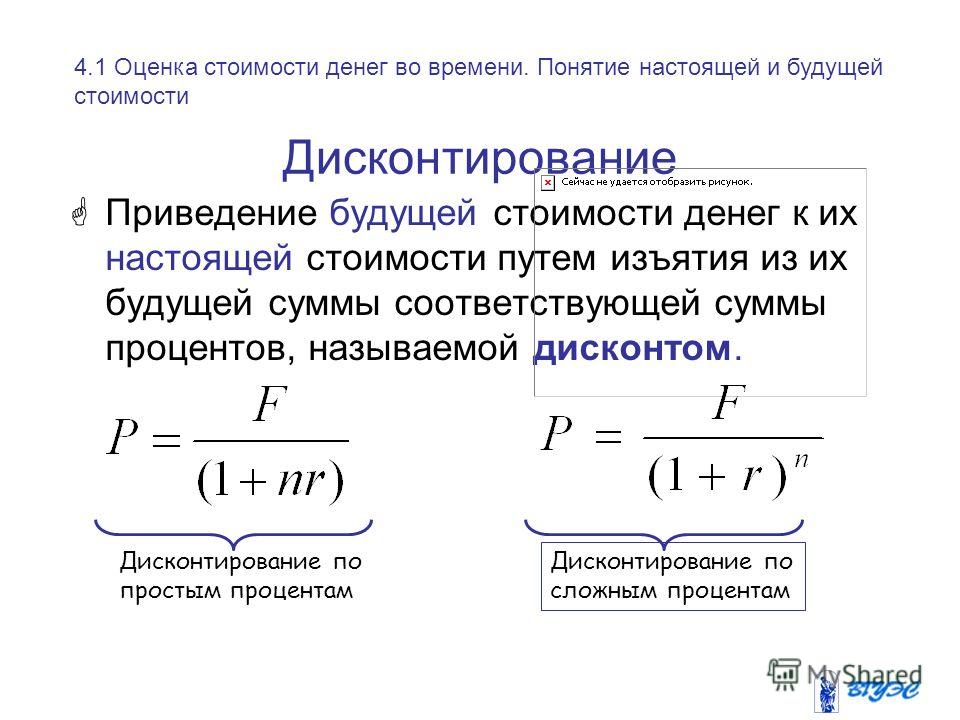

Где D — ставка дисконтирования. Она показывает скорость изменения стоимости денег со временем, чем выше ставка дисконтирования, тем выше скорость.

npv формула пример: В случае оценки инвестиций формула расчета записывается в виде:

CF1 CF2 CFN

NPV = -CF0 + ———— + ——— +…+ ————-,

(1+r) (1+r)2 (1+r)N

Где CF0 — инвестиции сделанные на начальном этапе.

Величина CFK/(1+r)N называется дисконтированным денежным потоком на шаге N.

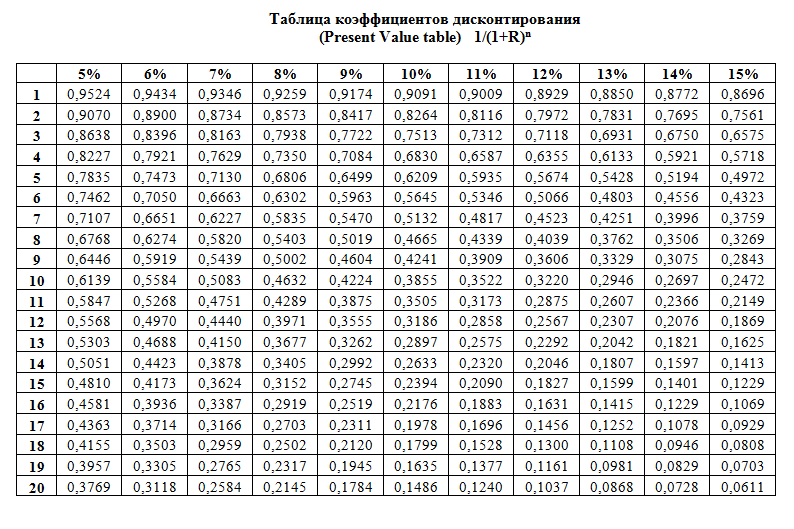

Множитель 1/(1+r)N, используемый в формуле расчета NPV, уменьшается с ростом N, что отражает уменьшение стоимости денег со временем.

Формула расчета NVP может быть использована для оценки уже сделанных в прошлом инвестиций и полученных при этом доходов. В этом случае ставка дисконтирования будет отрицательна, а множитель 1/(1+r)N будет расти с ростом N.

Внутренняя норма доходности, её так же называют внутренней нормой прибыли, либо внутренним коэффициентом окупаемости (IRR — Internal Rate of Return ) — есть норма полученной прибыли, от вложенной инвестиции. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая приведенная (текущая) стоимость инвестиции будет нулевой, т.е. равна 0, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. IRR — Internal Rate of Return выявляет наилучшую ставку дисконта, при котором можно вкладывать капитал без каких-либо потерь и с минимальным риском для собственников, то есть :

IRR = r, при котором NPV = f(r) = 0

Приведем пример:

| Год | Приток платежей | Отток платежей |

| 0 | 7500 | |

| 1 | 2200 | |

| 2 | 2500 | |

| 3 | 2900 |

Ставка дисконта r = 10%

Расчет NPV:

NPV = -7500 +2200/(1+10/100)1+2500/(1+10/100)2+2900/(1+10/100)3= -1257. 3

3

Расчет IRR:

NPV = 0

-7500 +2200/(1+r/100)1+2500/(1+r/100)2+2900/(1+r/100)3= 0

IRR = r =0.64%

Чтобы решить данный пример с помощью нашего финансового калькулятора необходимо просто заполнить графы притока и оттока финансовых поступлений (денежной наличности) и через секунду задача решена и Вы знаете какой чистый дисконтированный доход ожидать от инвестиций!

Excel таблица-калькулятор Расчета инвестиций Финансовые функции и таблицы подстановки

Скачать бесплатно без рекламы и ожиданий по прямой ссылке

skachat-excel-tablicu-kalkulyator-rascheta-investiciy.zip

Расчет экономической эффективности инвестиционного проекта

Проводить оценку эффективности инвестиционного проекта рекомендуется в три этапа:

- Делается определение масштабности проекта, его социальной и экономической важности и значимости для конкретной территории.

- Проводится расчет показателей эффективности инвестиционного проекта и делается вывод о целесообразности вложения в него средств.

- Проводится анализ чувствительности проекта к возможным негативным факторам.

Первый этап. Масштабность и значимость вашего проекта.

Что дает конкретной территории реализация вашего проекта? Сколько семей получит работу, какой размер оплаты труда будет на предприятии? Выше или ниже среднего по стране и данной территории? Какие выплаты и в каком объеме в местный, региональный и федеральные бюджеты планируются в рамках проекта?

Масштабность проекта можно определить по объемам привлеченных денежных средств и инвестиций, объемам выпуска продукции, доли рынка, которую планирует занять предприятие.

Необходимо учитывать и экологическую составляющую. Что будет делаться для недопущения загрязнения подземных вод и воздуха? Какое негативное воздействие будет оказывать предприятие и к чему это может привести через 5-10 лет работы производства?

Второй этап. Оценка показателей эффективности инвестиционного проекта.

Оценка показателей эффективности инвестиционного проекта.

К ним относятся:

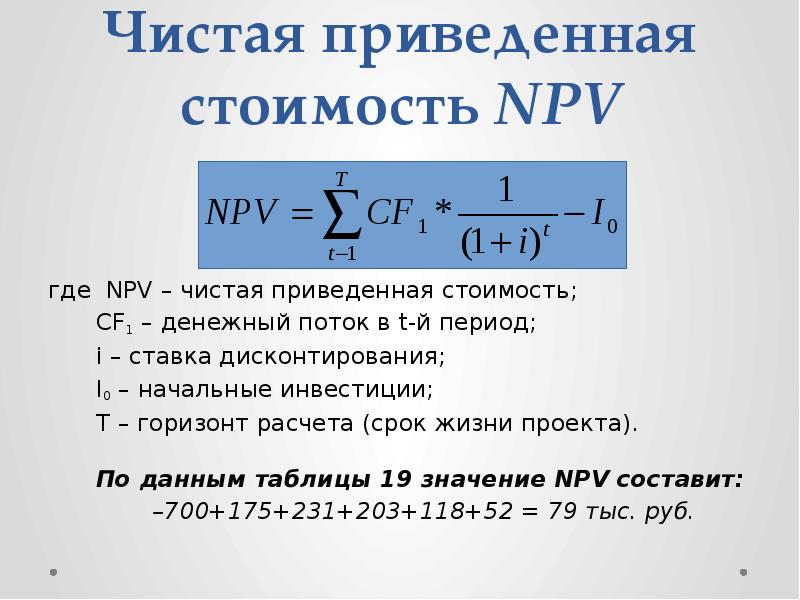

1) Чистый дисконтированный доход (NPV).

Дисконтированный – это значит, что он скорректирован с учетом времени и инфляции.

Чистый дисконтированный доход легко рассчитать как сумму всех поступлений от проекта, скорректированных на величину ставки дисконта, за минусом ежегодных расходов по проекту. Расчет производится за период жизненного срока проекта.

Формулу расчета NPV можно представить в следующем виде:

NPV= — Начальные капитальные вложения + (Поток дохода за первый год – Затраты за первый год)/(1+Ставка дисконта) + … + (Поток дохода за n-ный год – Затраты за n-ный год)/(1+Ставка дисконта) (в степени n).

Положительное NPV говорит о том, что проект окупится. Но это не единственный критерий эффективности, и не факт, что проект с высоким NPV будет более привлекательным в глазах инвестора.

2) Внутренняя норма доходности (IRR).

Когда встает вопрос о сравнительной оценке двух альтернативных проектов, то показатель внутренней нормы доходности играет даже более существенную роль, чем дисконтированный доход.

Внутренняя норма доходности — это такая ставка дисконта, при которой проект становится безубыточным, NPV = 0.

Если ставка дисконта больше Внутренней нормы доходности, то проект убыточен. Соответственно, если ставка дисконта меньше Внутренней нормы доходности, то проект будет приносить прибыль. А при ставке дисконта равной Внутренней норме доходности проект будет не прибылен и не убыточен.

Определяют Внутреннюю норму доходности методом подбора или с помощью таблиц Exel, которые содержат функцию для расчета.

3) Индекс доходности (IP).

Определяет прибыльность инвестированных в проект средств. Можно определить индексы доходности затрат и инвестиций.

Индекс доходности дисконтированных затрат – отношение всех денежных притоков к дисконтированным затратам.

Формула индекса доходности дисконтированных затрат может быть представлена в следующем виде:

IP = (Сумма денежных потоков за весь период (два, три или больше лет)/(1+Ставка дисконта)в степени, соответствующей количеству лет периода) / (Начальные капитальные вложения + Сумма денежных расходов за весь период /(1+Ставка дисконта)в степени, соответствующей количеству лет периода).

Индекс доходности дисконтированных инвестиций – отношение всех денежных притоков от операционной деятельности к дисконтированным денежным притокам от инвестиционной деятельности.

Для прибыльных проектов величина Индекса доходности не должна быть меньше единицы.

4) Дисконтированный срок окупаемости.

Это период, за который получаемые от реализации проекта доходы покрывают все инвестиционные издержки и обеспечивают работу предприятия за счет собственных оборотных средств.

Срок окупаемости называется дисконтированным потому, что учитываются дисконтированные значения затрат и дохода. Если срок окупаемости превышает срок жизни проекта, то проект убыточен.

Третий этап. Оценка чувствительности основных интегральных показателей проекта.

Для того, чтобы определить насколько подвержен проект влиянию тех или иных негативных факторов, проводится анализ чувствительности.

К анализируемым факторам относят:

- инфляцию;

- объемы продаж в натуральном измерении;

- цены на продукцию;

- размеры необходимого финансирования;

- процентная ставка по кредитам;

- величины постоянных и переменных издержек.

При неизменных значениях остальных факторов изучается влияние изменения одного фактора на финансовую устойчивость и показатели проекта. Эту кропотливую работу делает программа по разработке бизнес-планов Project Expert в автоматическом режиме, которая определяет наиболее рисковые переменные и точку безубыточности для каждой из них.

Рассмотрим способы финансирования здесь

Вычисление внутренней доходности — Энциклопедия по экономике

Вычисление внутренней доходности [c.603]Несмотря на перечисленные трудности, все же вычисление внутренней доходности исходя из балансового уравнения (14.38) не представляет особых проблем, поскольку имеются методы (алгоритмы) вычисления корней таких уравнений с любой степенью точности. Все эти методы являются итеративными процедурами, порождающими последовательность приближенных значении [c.604]

Вычисление внутренней доходности 6П [c.611]

Существуют основательные причины для присвоения отдельного веса фактору активов в процессе оценки акций аналитиком, чтобы таким образом дезавуировать вычисления внутренней стоимости, когда вычисления, учитывающие другие факторы, дают высокие значения мультипликатора собственных средств. Одна причина в том, что при судебных оценках стоимость активов всегда учитывается. Иногда фактору стоимости активов присваивают вес в 25%( ). Тогда активы увеличивают потенциал компаний, цена акций которых сильно занижена, что и делает их вероятными кандидатами на слияние или продажу. Противоположный эффект может быть достигнут для компаний с высоким значением доходности собственного капитала, или для акций с большой премией . Экономисты верят в то, что высокая прибыльность капитала привлекает конкуренцию и в итоге прибыльность падает. Поскольку высокие значения рыночных мультипликаторов балансовой стоимости и прибыли возникают в результате многих лет роста и высокой прибыльности, этот экономический закон может оказаться более действенным, чем можно было бы судить по краткосрочным перспективам роста. [c.631]

Второй метод построения SML предполагает вычисление внутренней ставки доходности для портфеля обыкновенных акций. Это делается путем усреднения внутренних ставок доходности всех бумаг портфеля (пропорционально стоимости бумаг в портфеле), затем полученное значение принимается за оценку внутренней ставки доходности портфеля. Выбирая в качестве значения коэффициента бета единицу, полученную внутреннюю ставку доходности портфеля и бета -коэффициент можно отложить на графике по вертикали откладывается внутренняя ставка доходности, по горизонтали — бета . Затем на графике изображается точка, соответствующая безрисковой ставке, имеющей значение бета , равное нулю. Наконец, график SML строится путем соединения этих двух точек прямой линией. [c.571]

Какой же метод вычисления доходности портфеля является более предпочтительным В приведенном здесь примере внутренняя доходность равняется -1,95%, а взвешенная во времени доходность равняется -2,1%. Исходя из этого, можно предположить, что разница между двумя методами является несущественной. Хотя данное предположение и будет верно в некоторых ситуациях, можно привести примеры, для которых данная разница будет весьма велика и в которых метод, вычисляющий доходность, взвешенную во времени, будет более предпочтительным. [c.881]

Наличные платежи внутри периода усложняют вычисления периодической доходности. Существуют два метода вычисления доходностей при наличии таких платежей внутренние доходности и взвешенные во времени доходности. [c.911]

Вычисление внутренней нормы доходности осуществимо только на компьютере со специальной программой или на специальном финансовом калькуляторе. В обычных условиях определить внутреннюю норму доходности можно серией попыток, в которых NPV вычисляется при разных ставках дисконта. Например, [c.366]

Ввиду большой сложности расчетов вычисление внутренней нормы доходности осуществляется обычно с использованием специальных компьютерных программ, а также методом итерационного подбора коэффициента дисконтирования при вычислении чистого дисконтированного дохода. [c.323]

| Рис. 8.7. Вычисление внутренней нормы доходности |

Полная доходность, или внутренняя ставка окупаемости (IRR), — это действительная ставка доходности долгосрочных инвестиций. Если полная доходность выше или равна соответствующей ставке дисконта, то инвестиции будут приемлемыми. Важный принцип применения полной доходности состоит в способности инвестора получить доходность, равную вычисленной полной доходности, на все доходы, полученные от данных инвестиций и реинвестированные в течение периода владения активом. Доходность инвестиций можно также оценивать с помощью формулы приблизительной доходности. [c.246]

Важнейшее допущение, лежащее в основе использования показателя внутренней ставки окупаемости в качестве измерителя дохода, заключается в предположении о способности инвестора получить норму доходности, равную вычисленной внутренней ставке окупаемости, на все реинвестируемые доходы за весь период владения активом. [c.55]

Конечной целью фундаментального анализа является получение критерия, который может быть использован при принятии решения о покупке обыкновенной акции. Этот критерий именуется внутренней стоимостью акции и основывается на ее ожидаемой доходности и риске. Ретроспективный аспект фундаментального анализа был раскрыт в главе 7. В настоящей главе мы рассматриваем фундаментальный анализ с точки зрения оценки будущих результатов, поскольку они определяют, сколько должна стоить акция. Ожидаемая выручка, прогнозная прибыль на одну акцию и будущие дивиденды представляют собой основные параметры при вычислении внутренней стоимости. Определив с помощью модели внутреннюю стоимость акций, ее сравнивают с их текущей рыночной ценой. Если последняя равна внутренней стоимости или меньше ее, тогда данная обыкновенная акция считается целесообразным вложением. Рассмотренные в тексте модели оценки используют принцип приведенной стоимости дивидендов и будущего курса акции. Можно брать в качестве справедливого курса приведенную стоимость либо вычислять ожидаемую доходность. При правильном применении обе модели дают одинаковый ответ на вопрос о покупке акций. [c.86]

Можно ли сказать, не производя вычислений (см. таблицу 9.4.), какая из трех облигаций будет иметь большее процентное изменение цены при изменении безрисковых процентных ставок на одну и ту же величину Предполагается, что облигации продаются с одной и той же внутренней доходностью. [c.113]

Вычисление внутренней нормы доходности осуществимо только на компьютере со специальной программой или на специальном финансовом калькуляторе. В обычных условиях определить внутреннюю норму доходности можно серией попыток, в которых вычисляется NPV при разных ставках дисконта. Например, NPV положительна при ставке дисконта 10 % и отрицательна при ставке дисконта 20 %. Это означает, что внутренняя норма доходности лежит между 10 и 20 %. Сделаем еще попытку NPV все еще положительна при 15 %. Это значит, что внутренняя норма доходности лежит между 15 и 20 %. Следующие попытки будут все больше сужать этот диапазон, и в конце концов ставка дисконта, при которой NPV=0, будет найдена. Этот метод расчета называется методом итераций. [c.163]

Внутренняя норма доходности — норма дисконта, при которой величина доходов от текущей деятельности предприятия в процессе реализации равна приведенным (дисконтированным) капитальным вложениям. Внутренняя норма доходности представляет собой предельно допустимую стоимость денежных средств (величину процентной ставки по кредиту, размер дивидендов и т. д.), которые могут привлекаться для финансирования проекта. Практически вычисление внутренней нормы доходности производится с помощью программных средств типа электронных таблиц. [c.56]

Стоимость капитала проекта (т. е. предельная ставка дисконтирования), следовательно, будет равна 17,4% (20,0 — 2,6), в этом случае NPV будет нулевой. Конечно, это вычисление аналогично тому, которое использовалось в предыдущей главе при вычислении внутренней нормы доходности проекта, иными словами, 17,4% — это внутренняя норма доходности IRR проекта [c.202]

Чтобы получить стоимость заемного капитала для компании, мы можем применить метод итераций (проб и ошибок), использованный при вычислении внутренней нормы доходности IRR. [c.318]

Решая уравнения, получаем для первого проекта ставку 9,4%, а для второго 8,6%. Следовательно, в первом случае получаемый процент на капитал оказывается выше минимально приемлемого, а во втором -ниже. Ясно, что на основании этой информации инвестор будет согласен финансировать первый проект и в любом случае отвергнет второй. Другими словами, задачу экономической оценки инвестиционных проектов и выбора из них наилучшего можно решать и с помощью такого подхода, хотя информация здесь качественно иная, чем в случае использования критерия NPV — здесь имеется представление только о получаемом проценте на капитал, но не о массе сверхприбыли, формирующейся в ходе реализации проекта. Очевидно, что вычисленные нами показатели (0,094 и 0,086) хорошо дополняют показатели NPV (20 и -16). При экономической оценке инвестиционных проектов они называются внутренней нормой рентабельности, доходности или прибыльности (ПШ). [c.148]

Ставку /-часто называют доходностью облигации к погашению, или внутренней нормой доходности. В нашем примере она равна 7,6%. Если вы дисконтируете потоки денежных средств по ставке 7,6%, вы получите цену облигации, равную 1202,77 дол. Как мы увидим в главе 5, основным и единственным методом вычисления г является метод подбора. Для вычисления г можно использовать компьютерные программы или же вы можете прибегнуть к таблицам для расчета стоимости облигаций, в которых приведены значения г для различных купонных ставок и различных сроков погашения. [c.48]

Доходность собственного капитала. Балансовая стоимость используется при вычислении доходности собственного капитала. В той мере, в какой эта оценка устойчива во времени, этот коэффициент наряду с показателем доли дивидендов в прибыли может характеризовать возможность финансировать рост за счет внутренних ресурсов. [c.344]

Ключевой вопрос. Ниже перечислены составляющие внутреннего продукта и национального дохода и приведены их числовые значения для данного года (в млрд дол.). Для ответа на проверочные вопросы вам придется определить основные показатели национального дохода и затратным и доходным методами. Результаты вычислений, полученные обоими методами, должны совпадать. [c.155]

При наличии заданной требуемой станки доходности акций компании AB к 12,4% можно считать, что псе входные данные для модели переменного роста получены. Поэтому теперь есть возможность оценить внутреннюю (истинную) стоимость акций компании AB . Заметим, что Т= 8, поэтому для вычисления величины Vr требуется определить приведенные стоимости величин, начиная от D и до Dy [c.569]

Внутренняя норма доходности установлена методом итерационного подбора ставки дисконтирования при вычислении чистого дисконтированного дохода. [c.331]

Следует постепенно улучшить выбор до тех пор, пока приведенная стоимость доходов от вложения не сравняется с денежным потоком в году, предшествующем первым поступлениям (т.е. с отрицательными денежными потоками). Этот процесс осуществляется гладко, если в ряде рассматриваемых лет (кроме года первоначального вложения) не встретится год с отрицательным потоком платежей. В таком случае вычисленное значение внутренней нормы доходности кажется ошибочным, если его вообще можно будет определить. Но, несмотря на это, расчет этого показателя — популярный метод оценки инвестиционных доходов, поскольку он позволяет оценить доходы от вложений с точки зрения сопоставления внутренней ставки дохода с коэффициентом дисконтирования, использованным для расчета чистого приведенного дохода. Итак под ВНД понимают ту расчетную ставку процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную инвестициям, и, следовательно, капиталовложения являются окупаемой операцией. Иначе го-воря, при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности (обозначается gB), обеспечивается получение распределенного во времени дохода. Чем выше эта ставка, тем больше эффективность капиталовложений. [c.248]

Итак, мы рассмотрели концепцию дохода с позиций его компонентов (текущий доход и прирост капитала), с точки зрения его роли и основных сил, влияющих на уровень дохода (внутренние характеристики, внешние силы и инфляция). В процессе изложения мы намеренно упрощали вычисления, обычно приемлемые при определении прошлого или ожидаемого дохода. Чтобы сравнивать доходы от различных инструментов инвестирования, мы должны применить соответствующий измеритель. Такой измеритель должен как-то объединить концепцию стоимости денег во времени, которая явно учитывает различия в распределении во времени инвестиционных доходов и (или) прироста капитала (или убытков). Такой подход также позволит оперировать с приведенной стоимостью будущих доходов. В данной главе рассматриваются несколько измерений, которые позволят эффективно оценить альтернативные инвестиционные возможности, в первую очередь доходность за период владения, а затем полную доходность, которую справедливо считают более точным измерителем дохода. [c.223]

В предыдущих параграфах отмечены некоторые трудности, связанные с вычислениями внутренней доходности. Основная состоит в неоднозначности самого определения внутренней доходности для произвольных потоков платежей, порождаемых данной финансовой сделкой. Но даже в тех случаях, когда денежный поток СРсделки обеспечивает единственность решения балансового уравнения [c.603]

Методы вычисления внутренней доходности, основанные на преобразовании уравнения баланса (14.38), обычно используются в тех случаях, когда точное описание потока платежей Fневозможно или затруднительно. Поэтому вместо потока F оперируют его обобщенными характеристиками. Особенно часто такой подход используется при оценке работы крупных финансовых институтов, таких, как инвестиционные или пенсионные фонды, банки, страховые компании и I1 т.п. Выше деятельность таких институтов была описана нами в рамках модели фонда, представляющего собой счет с переменным капиталом, состояния которого задаются функцией S(t) и внешним потоком СГ (дискретным, непрерывным или общим). Ниже приведен один из методов, позволяющий получить приближенную оценку внутренней доходности операций фонда на некотором периоде. [c.605]

Опишите приближенный метод Харди вычисления внутренней доходности. [c.612]

Альтернативой внутренней доходности является доходность, взвешенная во времени (time-weighted return), которая может быть вычислена в случае наличных платежей между началом и концом периода. Этот метод использует рыночные стоимости портфеля перед каждым наличным платежом. Предположим, что в примере, рассмотренном ранее, рыночная стоимость портфеля в середине квартала составляла 96 млн. Таким образом, сразу после внесения депозита в 5 млн. рыночная стоимость составила 101 млн. ( 96 млн. + 5 млн.). В данном случае доходность за первую часть квартала составила -4% [( 96 млн. — 100 млн.)/ ( 100 млн.)], доходность за вторую часть квартала составила 1,98% [( 103 млн. — 101 млн.)/ 101 млн.]. Далее эти две доходности за половины кварталов могут быть преобразованы в доходности за квартал с помощью прибавления 1 к каждой доходности, перемножения всех сумм и вычитания 1 из полученного произведения. В нашем примере результатом данных вычислений будет квартальная доходность в -2,1% [(1 — 0,04) х (1 + 0,0198)] — 1 . [c.881]

Другой способ принятия решений о бюджетном финансировании, аналогичный методу с использованием NPV, связан с вычислением внутренней ставки доходности (internal rate of return, IRR) инвестиционного проекта. В случае IRR, NPV равенстве (18. 2) приравнивается к нулю, а коэффициент дисконтирования рассматривается как переменная, которую требуется определить. Иначе говоря, IRR данного проекта — это коэффициент дисконтирования, при котором. /VTT равна нулю. Алгебраически это сводится к решению следующего уравнения [c.549]

Во многих крупных фирмах существуют инструкции, которые позволяют проконтролировать, всели значимые виды затрат и альтернативы учтены. Инструкции содержат указания по составлению прогнозов потоков денежных средств и вычислению чистой приведенной стоимости, внутренней нормы доходности и других критериев оценки стоимости проекта. В инструкциях обычно также определяются альтернативные издержки инвестирования2. [c.283]

При этом зависимость ЧДД от Е на отрезке [Е1Е2] считается линейной, что определяет погрешность вычисления значения внутренней нормы доходности (рис. 8.7). [c.206]

Суть оценки внутренней нормы доходности проекта состоит в том, что при ее вычислении задаются вопросом, при какой ставке ссудного процента было бы равнопредпочтительно вместо инвестирования в этот проект просто вложить те же необходимые для него средства (1о) в покупку государственных безрисковых облигаций или прокредито-вать кого-либо при том же уровне кредитных рисков, что и уровень рисков рассматриваемого бизнеса. [c.197]

Внутренняя норма доходности (IRR) инвестиционного проекта высчитывается приравниванием к нулю выражения для определения чистой настоящей ценности анализируемого инвестиционного проекта и решения полученного уравнения относительно той дисконтной ставки IRR, при которой чистая настоящая ценность проекта обратится в ноль (что будет означать равнопредпочтительность данного проекта с простым ссуживанием инвестируемого капитала по таким образом вычисленной ставке процента). [c.197]

Функция ВСД в Excel и пример как посчитать IRR

Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

Примеры функции ВСД в Excel

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

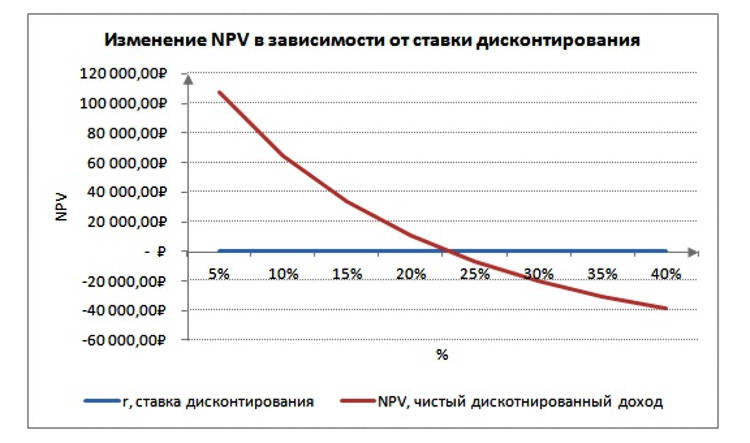

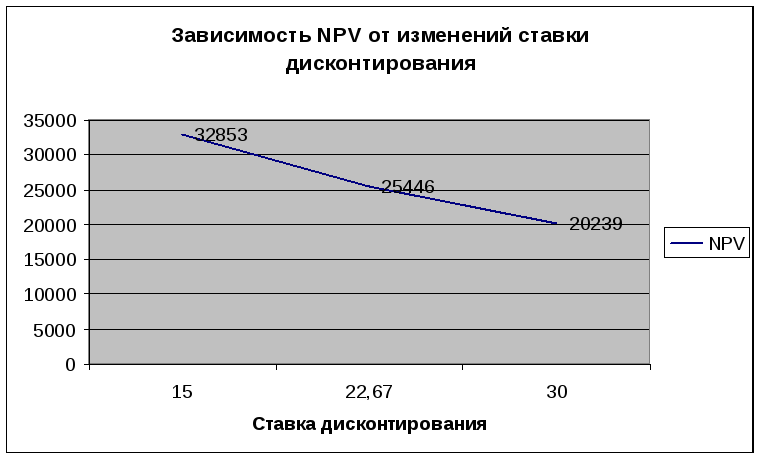

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Скачать пример функций ВСД IRR и ЧПС NPV в Excel.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

1

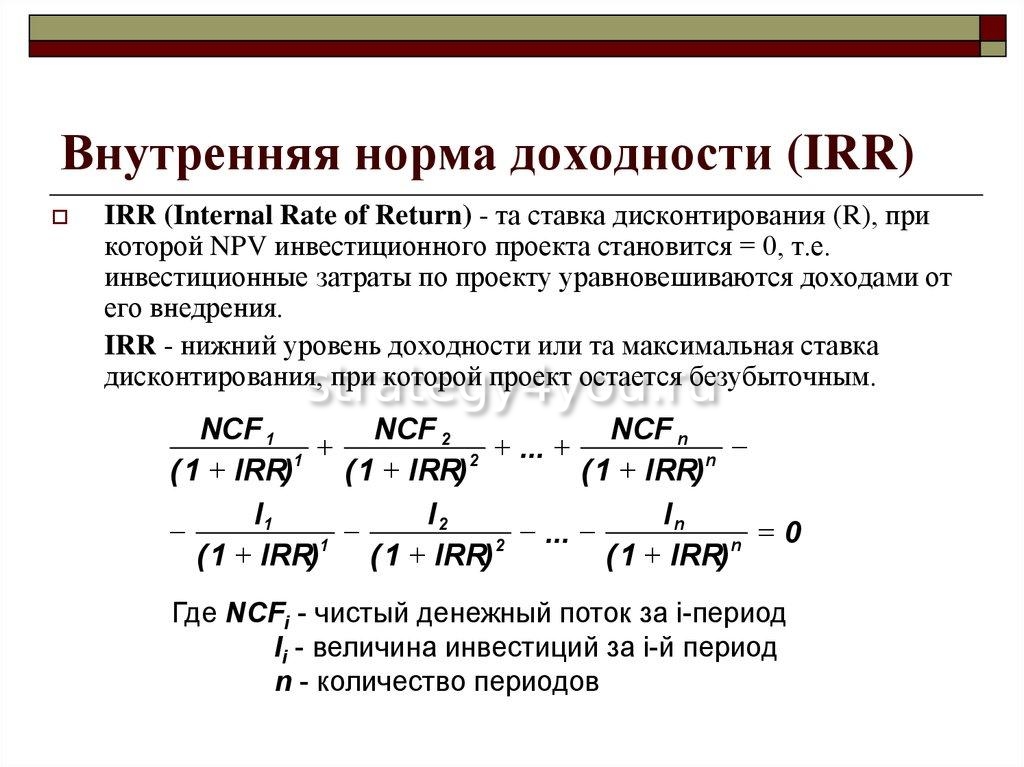

Первый слайд презентации: Внутренняя норма доходности (IRR)

IRR ( Internal Rate of Return ) — та ставка дисконтирования (R), при которой NPV инвестиционного проекта становится = 0, т.е. инвестиционные затраты по проекту уравновешиваются доходами от его внедрения. IRR — нижний уровень доходности или та максимальная ставка дисконтирования, при которой проект остается безубыточным. Где NCF i — чистый денежный поток за i- период I i — величина инвестиций за i -й период n — количество периодов 0 ) I R R 1 ( I … ) I R R 1 ( I ) I R R 1 ( I ) I R R 1 ( NCF … ) I R R 1 ( NCF ) I R R 1 ( NCF n n 2 2 1 1 n n 2 2 1 1 = + — — + — + — — + + + + + +

Изображение слайда

2

Слайд 2: Внутренняя норма доходности

NPV R IRR Искомая ставка внутренней доходности

Изображение слайда

3

Слайд 3: Принятие решения по величине IRR

Если IRR инвестиционного проекта > нормативной ставки дисконтирования, то проект считается приемлемым. Если IRR инвестиционного проекта < нормативной ставки дисконтирования, то проект признается неприемлемым.

Изображение слайда

4

Слайд 4: Выводы из установленной величины IRR :

Внутренняя норма доходности — та ставка дисконтирования, при которой сумма дисконтированных притоков денежных средств равна сумме дисконтированных оттоков

Изображение слайда

5

Слайд 5

При расчете IRR предполагается полная капитализация получаемых чистых доходов, то есть все образующиеся свободные денежные средства должны быть либо реинвестированы, либо направлены на погашение внешней задолженности

Изображение слайда

6

Слайд 6: Капитализация процентов

Капитализация процентов — процесс реинвестирования процентов Сложный процент — начисление процентов на полученный доход, что означает получение «процентов с процентами», а результат называется сложным процентом В случае простого процента, процент не реинвестируется и проценты начисляются за каждый период только на основную сумму Будущая стоимость денег Текущая (настоящая) стоимость денег Коэффициент капитализации Номер периода Процентная ставка

Изображение слайда

7

Слайд 7: Сущность показателя IRR

IRR — та максимальная ставка платы за привлекаемые источники финансирования проекта, при которой проект остается безубыточным

Изображение слайда

8

Слайд 8: Принятие решения по величине IRR

IRR — нижний гарантированный уровень прибыльности инвестиционных затрат. Поэтому IRR должен превышать среднюю норму прибыли в рассматриваемом секторе экономики

Изображение слайда

9

Слайд 9: Принятие решения по величине IRR

Если IRR ≥ WACC, то проект может быть одобрен как экономически эффективный Если IRR ≤ WACC, то проект должен быть отклонен как экономически нецелесообразный WACC используется в качестве барьерной ставки, т.к. это цена источников финансирования, или нижний уровень доходности проекта

Изображение слайда

10

Слайд 10: Частота применения показателей эффективности проектов

Примечание: Таблица составлена на основании опроса 103 крупнейших инвестиционных компаний США. При этом 98 компаний ответили, что в качестве основного показателя эффективности они обычно выбирают 1-2 показателя.

Изображение слайда

11

Слайд 11: Применение IRR

11 Применение IRR IRR измеряет привлекательность отдельного проекта Нельзя сравнивать IRR взаимно исключающих альтернатив Трудности возникают при неоднократной смене знака денежного потока на протяжении жизненного цикла проекта Выбор наиболее привлекательных для инвестирования проектов при ограниченном бюджете Выбор наиболее привлекательных источников финансирования

Изображение слайда

12

Слайд 12: Индекс прибыльности проекта PI – Profitability Index

12 Индекс прибыльности проекта PI – Profitability Index PI показывает относительную доходность проекта и равен отношению дисконтированного потока доходов к дисконтированному потоку затрат Проект принимается, если PI >1 и отклоняется при PI < 1

Изображение слайда

13

Слайд 13: Дисконтированный срок окупаемости ( Discounted Payback )

13 Дисконтированный срок окупаемости ( Discounted Payback ) DPP – число периодов, необходимое для того, чтобы сумма чистых дисконтированных доходов сравнялась с начальными затратами Когда баланс проекта впервые достигает 0, DPP равен числу периодов

Изображение слайда

14

Слайд 14: Дисконтированный срок окупаемости ( Discounted Payback)

Достоинства Учет временной стоимости денег Наглядность

Изображение слайда

15

Слайд 15: Дисконтированный срок окупаемости ( Discounted Payback)

Недостатки показателя: Игнорирование ДП после срока окупаемости Меньшая точность измерения риска по сравнению с NPV и IRR

Изображение слайда

16

Слайд 16: Отражение риска с помощью DPP

16 Отражение риска с помощью DPP NPV 0 Risk t DPP

Изображение слайда

17

Слайд 17: Максимальный денежный отток с учетом дисконтирования ( Discounted Cash Outflow)

17 Максимальный денежный отток с учетом дисконтирования ( Discounted Cash Outflow) Это максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности; Показывает минимальный дисконтированный объем внешнего (по отношению к проекту) финансирования проекта, необходимый для обеспечения его финансовой реализуемости

Изображение слайда

18

Слайд 18: ВОПРОС ДЛЯ ОБСУЖДЕНИЯ :

18 ВОПРОС ДЛЯ ОБСУЖДЕНИЯ : Что такое инвестиционный риск? Можно ли его измерить?

Изображение слайда

19

Слайд 19

Наиболее распространенной ошибкой предприятий, планирующих реализацию инвестиционных проектов, является недостаточная проработка рисков, которые могут повлиять на доходность проектов

Изображение слайда

20

Слайд 20: Что понимают под риском проекта

Под проектными рисками понимается, как правило, предполагаемое ухудшение итоговых показателей эффективности проекта, возникающее под влиянием неопределенности. В количественном выражении риск обычно определяется как изменение численных показателей проекта: чистой приведенной стоимости (NPV), внутренней нормы доходности (IRR) и срока окупаемости (PB).

Изображение слайда

21

Слайд 21: Что понимают под неопределенностью

Под неопределенностью понимается неточность или неполнота информации об условиях реализации проекта, в том числе, о связанных с ним затратах и результатах

Изображение слайда

22

Слайд 22: Основные риски, присущие практически всем проектам:

операционный риск риск несоблюдения графика проекта риск превышения бюджета проекта общеэкономические риски.

Изображение слайда

23

Слайд 23: Операционный риск

Операционный риск — это риск недополучения прибыли в результате снижения объема реализации или цены товара. Этот риск является одним из наиболее значимых для большинства инвестиционных проектов. Причиной его возникновения может быть неприятие нового продукта рынком или слишком оптимистическая оценка будущего объема продаж

Изображение слайда

24

Слайд 24: PERT-анализ

Для более точной оценки срока и бюджета проекта существуют особые методики, в частности метод PERT-анализа (Program Evaluation and Review Technique)

Изображение слайда

25

Слайд 25: Алгоритм PERT-анализа:

Ожидаемый срок (стоимость) = (Оптимистический срок (стоимость) + 4 х Наиболее вероятный срок (стоимость) + Пессимистический срок (стоимость)) : 6

Изображение слайда

26

Слайд 26: Общеэкономические риски

Это риски, связанные с внешними по отношению к предприятию факторами: риски изменения курсов валют; усиления или ослабления инфляции; риск увеличения конкуренции; риск выхода на рынок новых игроков

Изображение слайда

27

Слайд 27: Процедура оценки и анализа проектных рисков

Изображение слайда

28

Слайд 28: Качественный анализ рисков

Это описание неопределенностей, присущих проекту, причин, которые их вызывают и определение областей, факторов и видов рисков проекта. В результате будет сформирован перечень рисков, которым подвержен проект.

Изображение слайда

29

Слайд 29: Количественный анализ рисков

Он включает в себя определение и оценку: вероятности данного вида риска опасности (значимости) риска степени важности данного риска Результатом является ранжирование рисков по степени важности

Изображение слайда

30

Слайд 30: Риск и эффективность проекта

Количественный анализ рисков необходим для того, чтобы оценить, каким образом наиболее значимые рисковые факторы могут повлиять на показатели эффективности инвестиционного проекта.

Изображение слайда

31

Слайд 31: Методы количественного анализа риска и неопределенности

анализ влияния отдельных факторов (анализ чувствительности) анализ влияния комплекса факторов (сценарный анализ) имитационное моделирование (метод Монте-Карло)

Изображение слайда

32

Слайд 32: Анализ чувствительности

Это стандартный метод количественного анализа, который заключается в изменении значений критических параметров (физического объема продаж, себестоимости и цены реализации), подстановке их в финансовую модель проекта и расчете показателей эффективности проекта при каждом таком изменении.

Изображение слайда

33

Слайд 33: Изменение показателей эффективности в зависимости от изменения цены реализации продукции фирмы

Изображение слайда

34

Слайд 34: Анализ чувствительности

Анализ чувствительности очень нагляден, однако главным его недостатком является то, что анализируется влияние только одного из факторов, а остальные считаются неизменными

Изображение слайда

35

Слайд 35: Метод сценариев

Обычно рассматривают три сценария: оптимистический, пессимистический и наиболее вероятный, В каждом из сценариев фиксируются соответствующие значения отобранных факторов, после чего рассчитываются показатели эффективности проекта. Результаты сводятся в таблицу. Как и при анализе чувствительности, каждому сценарию на основе экспертных оценок присваивается вероятность его реализации. Данные каждого сценария подставляются в основную финансовую модель проекта, и определяются ожидаемые значения NPV и величины риска.

Изображение слайда

36

Слайд 36: Величина NPV в млн.р.при изменении фактора на +10% или -10%

Факторы -10% Базовое значение +10% Цена за ед. 75 150 225 Объем продаж 90 150 210 Плата за кредит 170 150 130 Стоимость материалов 180 150 130 Налоги 160 150 140

Изображение слайда

37

Слайд 37: Анализ сценариев развития

Сценарии Вероятность NPV, млн.р. NPV с учетом вероятности Оптимистический 0,25 45 45*0,25=11,25 Нормальный 0,5 15 15*0,5=7,5 Пессимистический 0,25 -5,0 -5*0,25=-1,25 Всего 1,0 11,25+7,5-1,25=17,5

Изображение слайда

38

Слайд 38: Результат анализа сценариев

Чистая настоящая стоимость проекта больше нуля, следовательно, с учетом проанализированных рисков проект экономически эффективен

Изображение слайда

39

Слайд 39: Метод имитационного моделирования

В случае, когда точные оценки параметров ( как в сценарном анализе) задать нельзя, а аналитики могут определить только интервалы возможного колебания показателя, используют метод имитационного моделирования Монте-Карло

Изображение слайда

40

Слайд 40: Метод имитационного моделирования

На первом этапе задаются границы, в которых может изменяться параметр. Затем программа случайным образом (имитируя случайность рыночных процессов) выбирает значения этого параметра из заданного интервала и рассчитывает показатель эффективности проекта, подставляя в финансовую модель выбранное значение. Проводится несколько сотен таких экспериментов (при электронных расчетах это занимает несколько минут), и получается множество значений NPV, для которых рассчитываются среднее значение, а также величина риска (стандартное отклонение)

Изображение слайда

41

Слайд 41: Преимущества метода Монте -Карло

Возможен учет большой гаммы неопределенностей, с которыми может столкнуться реальный проект Интервальные, а не точечные характеристики показателей эффективности проекта Большое число, в том числе, случайных сценариев.

Изображение слайда

42

Последний слайд презентации: Внутренняя норма доходности (IRR): Программные пакеты для инвестиционного проектирования

Изображение слайда

Определение правила чистой приведенной стоимости

Что такое правило чистой приведенной стоимости?

Правило чистой приведенной стоимости — это идея, согласно которой менеджеры компаний и инвесторы должны инвестировать только в проекты или участвовать в сделках с положительной чистой приведенной стоимостью (ЧПС). Им следует избегать инвестирования в проекты с отрицательной чистой приведенной стоимостью. Это логическое развитие теории чистой приведенной стоимости.

Общие сведения о чистой приведенной стоимости

Понимание правила чистой приведенной стоимости

Согласно теории чистой приведенной стоимости, инвестирование во что-то, имеющее чистую приведенную стоимость больше нуля, должно логически увеличивать прибыль компании.В случае инвестора инвестиции должны увеличивать благосостояние акционера. Компании также могут участвовать в проектах с нейтральной NPV, когда они связаны с будущими нематериальными и неизмеримыми в настоящее время выгодами или когда они позволяют осуществлять текущие инвестиции.

Хотя большинство компаний следуют правилу чистой приведенной стоимости, бывают обстоятельства, когда это не имеет значения. Например, компания со значительными долговыми проблемами может отказаться или отложить реализацию проекта с положительной NPV.Компания может пойти в обратном направлении, поскольку перенаправляет капитал для немедленного решения неотложной долговой проблемы. Плохое корпоративное управление также может заставить компанию игнорировать или неправильно рассчитывать NPV.

Как используется правило чистой приведенной стоимости

Чистая приведенная стоимость, обычно наблюдаемая в проектах капитального бюджета, учитывает временную стоимость денег (TVM). Временная стоимость денег — это идея о том, что будущие деньги имеют меньшую ценность, чем имеющийся в настоящее время капитал, из-за потенциальной прибыли настоящих денег.Бизнес будет использовать расчет дисконтированного денежного потока (DCF), который будет отражать потенциальное изменение благосостояния от конкретного проекта. В расчетах будет учитываться временная стоимость денег путем дисконтирования прогнозируемых денежных потоков до настоящего времени с использованием средневзвешенной стоимости капитала компании (WACC). Чистая приведенная стоимость проекта или инвестиции равна приведенной стоимости чистых денежных поступлений, которые проект, как ожидается, будет генерировать, за вычетом начального капитала, необходимого для проекта.

В процессе принятия решения компания будет использовать правило чистой приведенной стоимости, чтобы решить, продолжать ли проект, например, приобретение.Если рассчитанная ЧПС проекта отрицательна (<0), ожидается, что проект приведет к чистым убыткам для компании. В результате и согласно правилу компания не должна заниматься проектом. Если NPV проекта положительна (> 0), компания может рассчитывать на прибыль и должна рассмотреть возможность продолжения инвестирования. Если NPV проекта нейтральна (= 0), не ожидается, что проект приведет к какой-либо значительной прибыли или убытку для компании. При нейтральной чистой приведенной стоимости руководство использует немонетарные факторы, такие как создаваемые нематериальные выгоды, для принятия решения об инвестициях.

Ставка дисконтирования— определение, виды и примеры, вопросы

Что такое ставка дисконтирования?

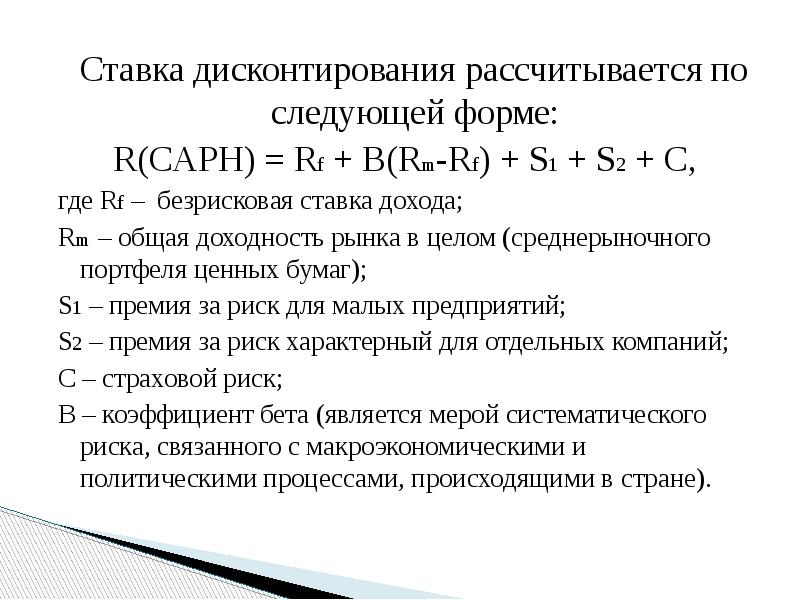

В корпоративных финансах Обзор корпоративных финансов Корпоративные финансы имеют дело со структурой капитала корпорации, включая ее финансирование и действия, предпринимаемые руководством для увеличения стоимости, ставка дисконтирования — это норма прибыли, используемая для дисконтирования будущих денежных потоков. ) — это увеличение или уменьшение суммы денег, имеющейся у компании, учреждения или частного лица.В финансах этот термин используется для описания суммы наличных денег (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF с их нынешней стоимостью. Эта ставка часто представляет собой средневзвешенную стоимость капитала (WACC) компании. WACCWACC — это средневзвешенная стоимость капитала компании, которая представляет собой смешанную стоимость капитала, включая собственный капитал и заемные средства, требуемую норму прибыли или пороговую ставку Определение барьерной ставки который также известен как минимально допустимая ставка доходности (MARR), это минимальная требуемая ставка доходности или целевая ставка, которую инвесторы ожидают получить от инвестиции.Ставка определяется путем оценки стоимости капитала, связанных с этим рисков, текущих возможностей для расширения бизнеса, нормы прибыли для аналогичных инвестиций и других факторов, которые инвесторы ожидают заработать относительно риска инвестиций.

Другие типы учетных ставок включают ставку дисконтного окна центрального банка и ставки, полученные на основе вероятностных корректировок риска.

Почему используется дисконтная ставка?

Ставка дисконтирования используется для расчета чистой приведенной стоимости (NPV). Чистая приведенная стоимость (NPV). Чистая приведенная стоимость (NPV) — это стоимость всех будущих денежных потоков (положительных и отрицательных) в течение всего срока действия инвестиций, дисконтированных до настоящее.бизнеса, как часть формулы дисконтированного денежного потока (DCF) Дисконтированный денежный поток (DCF) В этой статье формула DCF разбивается на простые термины с примерами и видео с расчетами. Научитесь определять ценность бизнеса. анализ. Он также используется для:

- Счет временной стоимости денег Временная стоимость денег Временная стоимость денег — это базовая финансовая концепция, согласно которой деньги в настоящем стоят больше, чем та же сумма денег, которая будет получена в будущем. .Это верно, потому что деньги, которые у вас есть прямо сейчас, можно инвестировать и получить прибыль, таким образом создавая большую сумму денег в будущем. (Кроме того, с будущим

- Учет рискованности инвестиций

- Представление альтернативных затрат Альтернативная стоимость Альтернативная стоимость является одним из ключевых понятий в изучении экономики и преобладает в различных процессах принятия решений. Для фирмы

- Действовать как пороговая ставка для инвестиционных решений

- Сделайте различные инвестиции более сопоставимыми

Типы ставок дисконтирования

В корпоративных финансах существует только несколько типов ставок дисконтирования, которые используются для дисконтирования будущих денежных потоков обратно в настоящее время.К ним относятся:

- Средневзвешенная стоимость капитала (WACC) — для расчета стоимости предприятия Стоимость предприятия (EV) Стоимость предприятия или стоимость фирмы — это полная стоимость фирмы, равная ее стоимости капитала, плюс чистый долг плюс любые Доля меньшинства фирмы

- Стоимость капитала Стоимость капитала Стоимость капитала — это норма прибыли, требуемая акционером для инвестирования в бизнес. Требуемая норма прибыли зависит от уровня риска, связанного с инвестициями — для расчета стоимости капитала фирмы

- Стоимость долга Стоимость долга Стоимость долга — это доход, который компания предоставляет своим держателям долга и кредиторам.Стоимость долга используется в расчетах WACC для анализа оценки. — для расчета стоимости облигации или ценной бумаги с фиксированным доходом

- Предварительно определенная пороговая ставка — для инвестирования во внутренние корпоративные проекты

- Безрисковая ставка Безрисковая ставка Безрисковая ставка доходности — это процентная ставка, которую может инвестор рассчитывайте заработать на инвестициях, не связанных с риском. На практике безрисковая ставка обычно считается равной проценту, выплачиваемому по трехмесячному государственному казначейскому векселю, что, как правило, является самым безопасным вложением, которое может сделать инвестор.- для учета временной стоимости денег

Пример ставки дисконтирования (простой)

Ниже приведен снимок экрана с гипотетической инвестицией, которая приносит семь годовых денежных потоков, каждый платеж равен 100 долларам. Чтобы рассчитать чистую приведенную стоимость инвестиций, аналитик использует пороговую ставку 5% и рассчитывает стоимость в 578,64 доллара. Для сравнения, общий денежный поток без дисконтирования составляет 700 долларов.

По сути, инвестор говорит: «Мне все равно, получить 578 долларов.64 все сразу сегодня и получают 100 долларов в год в течение 7 лет ». Это утверждение учитывает предполагаемый профиль риска инвестора в отношении инвестиций и альтернативную стоимость, которая представляет собой то, что он мог бы заработать на аналогичных инвестициях.

Пример (расширенный)

Ниже приведен пример курса CFI по финансовому моделированию на Amazon. Как вы можете видеть на скриншоте, финансовый аналитик использует оценку WACC Amazon, чтобы дисконтировать свои прогнозируемые будущие денежные потоки обратно к настоящему.

Используя WACC для дисконтирования денежных потоков, аналитик принимает во внимание предполагаемую требуемую норму доходности Требуемая ставка доходности Требуемая ставка доходности (пороговая ставка) — это минимальная доходность, которую ожидает инвестор. получать за свои вложения. По сути, требуемая норма прибыли — это минимально приемлемая компенсация уровня риска инвестиций. ожидаются инвесторами как в акционерный, так и в долговый бизнес.

Пример WACC

Ниже приведен снимок экрана с S&P Capital IQCapIQCapIQ (сокращение от Capital IQ) — это платформа анализа рынка, разработанная Standard & Poor’s (S&P).Платформа широко используется во многих областях корпоративных финансов, включая инвестиционный банкинг, исследования капитала, управление активами и многое другое. Платформа Capital IQ предоставляет исследования, данные и анализ по частному общедоступному шаблону, который использовался в курсе CFI по расширенному финансовому моделированию для оценки WACC Amazon.

Чтобы узнать больше, посетите расширенный курс оценки CFI на Amazon.

Проблемы со ставками дисконтирования

При расчете ставок дисконтирования и их использовании в финансовом моделировании Что такое финансовое моделирование Финансовое моделирование выполняется в Excel для прогнозирования финансовых показателей компании.Обзор того, что такое финансовое моделирование, как и зачем его создавать. может показаться научным, существует множество предположений, которые являются лишь «наилучшим предположением» о том, что произойдет в будущем.

Кроме того, в определенный момент времени для оценки всех будущих денежных потоков используется только одна ставка дисконтирования, тогда как на самом деле процентные ставки и профили рисков постоянно меняются в значительной степени.

При использовании WACC в качестве ставки дисконтирования расчет сосредотачивается на использовании бета-бета-версии (β) инвестиционной ценной бумаги компании (т. Е.е. акция) — это показатель волатильности доходности по отношению ко всему рынку. Он используется в качестве меры риска и является неотъемлемой частью модели ценообразования капитальных активов (CAPM). Компания с более высоким бета-коэффициентом имеет больший риск, а также большую ожидаемую доходность, что является мерой исторической волатильности доходности инвестиций. Историческая волатильность доходности не обязательно является хорошим показателем того, насколько рискованным будет что-то в будущем.

Дополнительные ресурсы

CFI предлагает аналитика финансового моделирования и оценки (FMVA) ™ Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам обрести уверенность в себе. необходимость в вашей финансовой карьере.Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжать учиться и продвигаться по карьерной лестнице, вам будут полезны следующие ресурсы CFI:

- Купонная ставка Купонная ставка Купонная ставка — это сумма годового процентного дохода, выплачиваемого держателю облигации, на основе номинальной стоимости облигации.

- Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) Внутренняя норма доходности (IRR) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) проекта равной нулю.Другими словами, это ожидаемая совокупная годовая норма прибыли, которая будет получена от проекта или инвестиций.

- Unlevered BetaUnlevered Beta / Asset BetaUnlevered Beta (Asset Beta) — неустойчивость доходности для бизнеса без учета его финансового рычага. Он учитывает только свои активы.

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и предшествующие операции

Внутренняя норма прибыли — обзор

6.3.2 Внутренняя норма доходности

IRR — это показатель, который помогает инвесторам определить, является ли проект экономически жизнеспособным. Это пороговое значение для процентных ставок. Если процентная ставка ниже IRR, проект может иметь положительную доходность. Расчет IRR требует разработки полной финансовой модели доходов и расходов, которые проект будет генерировать в течение срока его службы. Финансовая модель требует, чтобы свободные денежные потоки (FCF) создавались для каждого периода (в данном примере год), что позволяет рассчитать прогнозируемую IRR в размере 0 долларов США.0409 / кВтч e , как показано в Таблице 6.2.

Таблица 6.2. Пример расчета IRR и чистой приведенной стоимости

IRR , внутренней нормы прибыли.

IRR — это ставка дисконтирования, при которой PV набора будущих денежных потоков будет равна нулю, или ставка дисконтирования, при которой проект достигнет статуса безубыточности с финансовой точки зрения. Формула выглядит следующим образом:

0 = FCF0 + [FCF1 (1 + IRR)] + [FCF2 (1 + IRR) 2] + [FCF3 (1 + IRR) 3]… + [FCFn (1 + IRR) n]

FCF 0 — начальная стоимость проекта (отрицательная, поскольку это потраченные деньги) в уравнении.Термин n — это индекс периода (в примерах год). IRR необходимо рассчитывать в процессе итерации, когда ставка дисконтирования изменяется в формуле до тех пор, пока формула PV (слева) не станет равной 0. Программное обеспечение для работы с электронными таблицами с решателями и финансовыми калькуляторами оказывается полезным для этого анализа. Как указывалось ранее, IRR — это не явная доходность, которую проект предоставит инвесторам, а, скорее, максимальная стоимость капитала, при которой проект будет обеспечивать положительную доходность.Таким образом, это дает хорошее представление о вероятности того, что проект обеспечит привлекательную прибыль до того, как станет полностью известна стоимость капитала, доступного для его финансирования. Финансовая информация такого типа очень ценна для потенциальных инвесторов.

В примере оценки IRR (см. Таблицу 6.2) используется тот же SRBC CC, который использовался в расчетах LCOE. Если предположить, что проект будет приносить доход в размере 0,06 доллара США / кВтч произведенной электроэнергии, то годовой доход составит 14 303 900 долларов США. Операционные расходы в размере 10 636 258 долларов США перенесены из расчета LCOE.А амортизационные расходы составляют 3 079 700 долларов. Вычитание годовых операционных расходов и годовых расходов на амортизацию из выручки дает налогооблагаемую прибыль в размере 587 957 долларов. Налоговое обязательство составляет 35% налогооблагаемой прибыли или 205 784 доллара США. Таким образом, в течение первых 10 лет годовой амортизированный денежный поток составляет 382 172 доллара. Затем добавление обратно вычета амортизационного налога (неденежный расход) дает свободный свободный денежный поток в размере 3 461 872 доллара за первые 10 лет. (Другими словами, свободный денежный поток равен доходу-расходам-налогам.) После полной амортизации проекта налогооблагаемый доход увеличивается до 3 667 657 долларов, ежегодные налоговые обязательства увеличиваются до 1 283 680 долларов, а годовой свободный денежный поток падает до 2 383 967 долларов.Если использовать стоимость проекта в размере 30 797 000 долларов для «FCF 0 », 3 461 872 долларов для «FCF 1 –FCF 10 », а затем 2383 976 долларов для «FCF 11 –FCF 20 », то IRR составит 7,924% для SRBC в паре с LM2500-PE.

Итак, этот набор расчетов IRR показывает, что, когда процентные ставки ниже 7,92%, этот проект CC является жизнеспособным. Следующим шагом экономического анализа является оценка его ценности. Для этого необходимо использовать формулы NPV, которые описаны в следующем разделе.

Что такое NPV и как это работает?

Чистая приведенная стоимость, сокращенно NPV, является одним из наиболее важных понятий в сфере финансов и коммерческой недвижимости. По сравнению с внутренней нормой доходности концепцию NPV легко понять, но она все еще часто неправильно понимается многими профессионалами в области коммерческой недвижимости и финансов. В этой статье мы подробно обсудим концепцию NPV и дадим вам четкое понимание логики и интуиции, лежащих в основе чистой приведенной стоимости.

Что такое ЧПС?

Прежде всего, что такое NPV? Чистая приведенная стоимость (NPV) определяется как инвестиционная мера, которая сообщает инвестору, достигают ли инвестиции целевой доходности при данной первоначальной инвестиции. NPV также количественно определяет корректировку первоначальных инвестиций, необходимых для достижения целевой доходности, при условии, что все остальное останется прежним. Формально чистая приведенная стоимость — это просто сумма денежных потоков (C) за каждый период (n) в периоде владения (N), дисконтированных по требуемой норме прибыли (r) инвестора:

Если все это математика пугает вас, не беспокойтесь, далее мы рассмотрим несколько подробных примеров, которые дадут вам твердую интуицию и понимание NPV.

NPV Intuition

Какая интуиция стоит за NPV? Вот простой способ подумать о чистой приведенной стоимости:

NPV = Текущая стоимость — Стоимость

Чистая приведенная стоимость — это просто приведенная стоимость всех будущих денежных потоков, дисконтированных до настоящего времени при соответствующем ставка дисконтирования за вычетом затрат на получение этих денежных потоков. Другими словами, NPV — это просто стоимость за вычетом .

Что означает NPV? Когда NPV рассматривается как стоимость за вычетом затрат, легко видеть, что NPV говорит вам, стоит ли то, что вы покупаете, больше или меньше того, что вы платите.

Есть только 3 возможных категории NPV:

- Положительная NPV. Если NPV положительна, это означает, что вы платите меньше, чем стоит актив.

- Отрицательная ЧПС. Если ЧПС отрицательная, это означает, что вы платите больше, чем стоит актив.

- Нулевая ЧПС. Если NPV равна нулю, это означает, что вы платите ровно столько, сколько стоит актив.

Примеры NPV

Давайте рассмотрим несколько примеров, чтобы понять, как точно рассчитать и интерпретировать чистую приведенную стоимость или NPV.Прежде всего, давайте взглянем на примерный набор денежных потоков:

Приведенный выше набор денежных потоков показывает авансовые инвестиции в размере — 100 000 долларов США (это отрицательное число, потому что это деньги, покидающие наш карман), которые в конечном итоге возвращают 10 000 долларов США. каждого года в течение 5 лет, а затем в конце 5-го года также возвращаются первоначальные инвестиции в размере 100 000 долларов США. Как показано, когда внутренняя норма доходности или IRR рассчитывается для этого набора денежных потоков, мы получаем 10%. Это означает, что процентная ставка, получаемая на каждый вложенный доллар за каждый период, когда он инвестируется, составляет ровно 10%.Итак, что насчет NPV, другого обычно используемого показателя дисконтированного денежного потока?

Как показано на диаграмме выше, когда мы вычисляем NPV для этого набора денежных потоков при 8% ставке дисконтирования, мы получаем положительную NPV в размере 7 985 долларов. Как ясно показано выше, NPV рассчитывается путем дисконтирования каждого денежного потока до настоящего времени с 8% ставкой дисконтирования. Затем каждая из этих приведенных стоимостей складывается и вычитается из первоначальных инвестиций в размере 100 000 долларов, чтобы найти чистую приведенную стоимость.Именно так, шаг за шагом, рассчитывается NPV.

Рассмотрим другой пример расчета NPV с использованием того же набора денежных потоков, но с другой ставкой дисконтирования.

В этом втором примере используется тот же самый процесс для расчета чистой приведенной стоимости. Однако на этот раз мы используем ставку дисконтирования 12% вместо ставки дисконтирования 8%. Как показано выше, каждый будущий денежный поток дисконтируется до настоящего времени по ставке дисконтирования 12%. Затем каждая из этих приведенных стоимостей суммируется и вычитается против первоначальной суммы инвестиций в размере 100 000 долларов, в результате чего чистая приведенная стоимость составляет -7210 долларов.

Обратите внимание, что когда ставка дисконтирования ниже внутренней нормы доходности, наша ЧПС положительна (как показано в первом примере выше). И наоборот, когда ставка дисконтирования выше IRR, результирующая чистая приведенная стоимость будет отрицательной (как показано во втором примере выше). Интуитивно это имеет смысл, если вы думаете о ставке дисконтирования как о требуемой норме прибыли. IRR сообщает нам, какую «прибыль» мы получаем на основе определенного набора денежных потоков. Если наша требуемая ставка доходности (ставка дисконтирования) выше, чем IRR, это означает, что мы хотим зарабатывать больше на наборе денежных потоков, которые мы фактически зарабатываем (IRR).Итак, чтобы мы могли больше зарабатывать на данном наборе денежных потоков, мы должны платить меньше за получение этих денежных потоков. Насколько меньше? Точно сумма чистой приведенной стоимости.

Давайте рассмотрим последний пример, чтобы увидеть, что происходит, когда ставка дисконтирования в точности равна IRR:

Как показано выше, когда ставка дисконтирования в точности равна IRR, то результирующая NPV в точности равна нулю. Почему это? Что ж, интуитивно, если вы думаете о IRR как о фактическом доходе, который вы получаете от данного набора денежных потоков, а о ставке дисконтирования как о том, какой вы хотите получить доход от одного и того же набора денежных потоков, тогда, когда они оба равны, NPV будет нулевым.Это означает, что то, что вы хотите заработать на инвестиции (ставка дисконтирования), в точности равно тому, что фактически приносят денежные потоки от инвестиций (IRR), и, следовательно, стоимость равна стоимости.

NPV и ставка дисконтирования

Чтобы полностью понять, как рассчитать чистую приведенную стоимость, вам сначала потребуется твердое представление о временной стоимости денег. Предполагая, что вас устраивает временная стоимость денег и, в частности, расчет приведенной стоимости, вы быстро поймете, что используемая ставка дисконтирования имеет большое влияние на определение приведенной стоимости будущих денежных потоков.

Итак, какую ставку дисконтирования следует использовать при расчете чистой приведенной стоимости? Один из простых способов представить себе ставку дисконтирования — это просто необходимая норма прибыли, которую вы хотите достичь. Ставка дисконтирования — это то, что вы хотите, IRR — это то, что вы получаете, а NPV количественно определяет разницу. Ознакомьтесь с нашей статьей о ставке дисконтирования, чтобы более подробно изучить эту концепцию.

Калькулятор NPV

Заполните быструю форму ниже, и мы отправим вам наш бесплатный калькулятор NPV по электронной почте.Вы можете использовать наш калькулятор NPV, чтобы быстро рассчитать NPV для любого необходимого вам периода владения. Вы также можете визуализировать, что делают ваши денежные потоки в каждый период анализа.Заключение

Что такое NPV? В этой статье мы обсудили, что такое NPV, подробно описали, как он рассчитывается, а также интуитивно понимаем, что это означает. Мы также рассмотрели некоторые распространенные заблуждения и ошибки и, наконец, связали все это вместе с некоторыми соответствующими примерами. Если вы посмотрите пошагово, как работает NPV, легко увидеть, что NPV — это просто значение минус затраты.

Профиль NPV (определение, компоненты) | Как построить профиль NPV?

Профиль NPV Значение

Профиль чистой приведенной стоимости (NPV) компании относится к графику, который показывает чистую приведенную стоимость рассматриваемого проекта по отношению к соответствующим различным различным ставкам дисконта, где чистая приведенная стоимость проекта нанесена на график Y — ось графика и размер скидки отложены по оси X графика.

Отношение между ставкой дисконтирования и NPV обратное.Когда ставка дисконтирования равна 0%, профиль NPV пересекает вертикальную ось. Профиль NPV чувствителен к ставкам дисконтирования. Более высокие ставки дисконтирования указывают на более раннее возникновение денежных потоков, которые влияют на чистую приведенную стоимость. Первоначальные инвестиции — это отток, поскольку это вложения в проект.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Профиль NPV (wallstreetmojo.com)

Компоненты

Ниже представлены компоненты профиля NPV

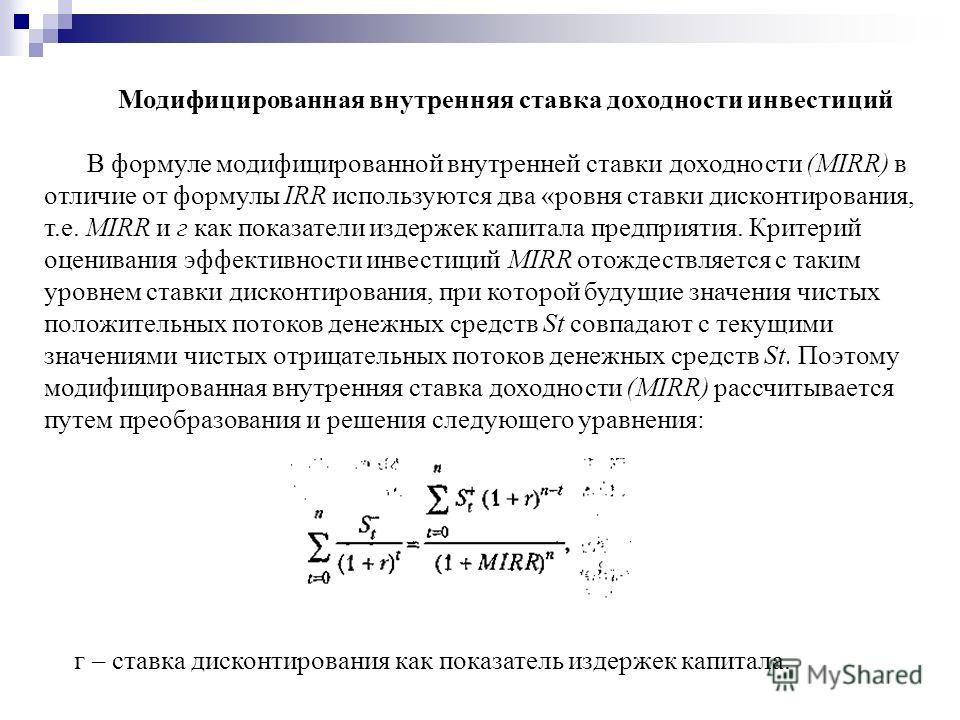

.- Внутренняя норма доходности (IRR): Норма доходности, при которой NPV проекта равна нулю, называется IRR. Это один из важных факторов при рассмотрении прибыльного проекта.

- Коэффициент кроссовера: Когда два проекта имеют одинаковую ЧПС, т.е. когда ЧПС двух проектов пересекаются, это называется коэффициентом кроссовера.