Ставка налога на прибыль организации: Основная ставка налога на прибыль организаций в 2022 году — «Моё Дело»

«Налоговые ставки по налогу на прибыль организаций» (Материал подготовлен специалистами КонсультантПлюс) \ КонсультантПлюс

- Главная

- Документы

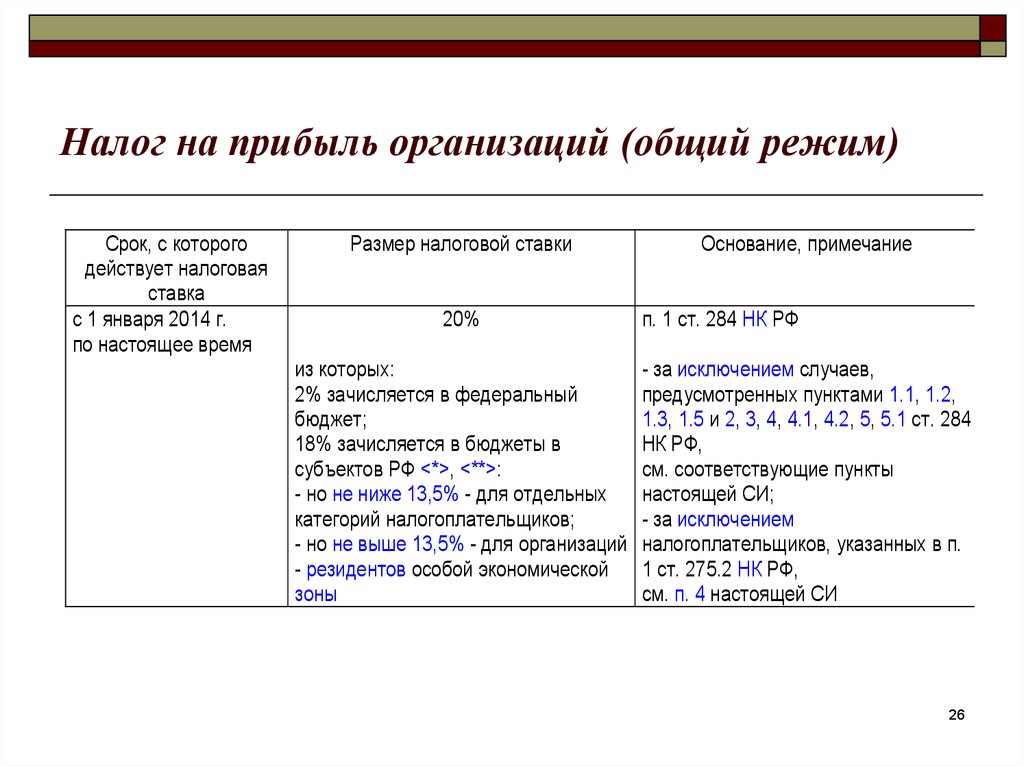

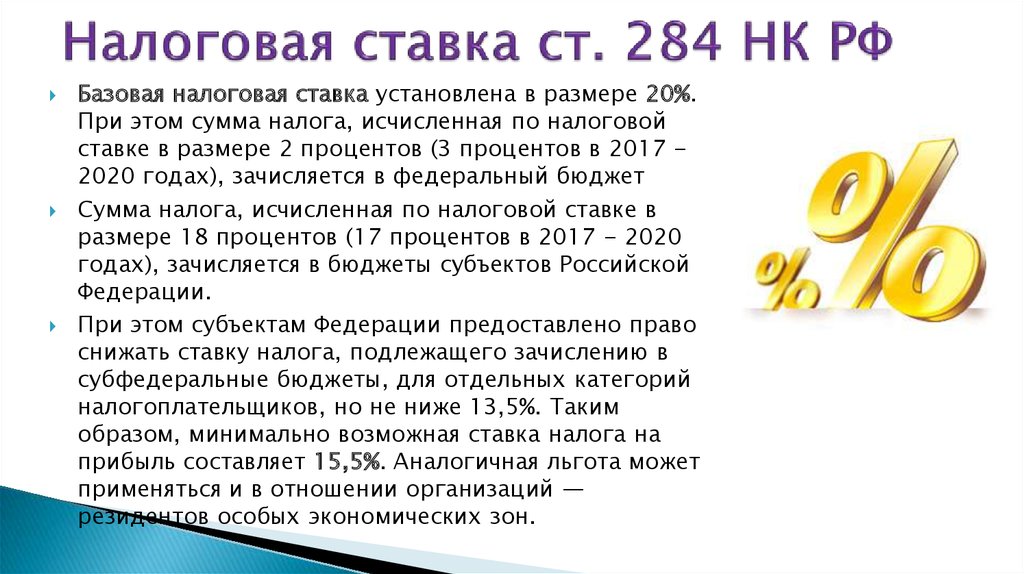

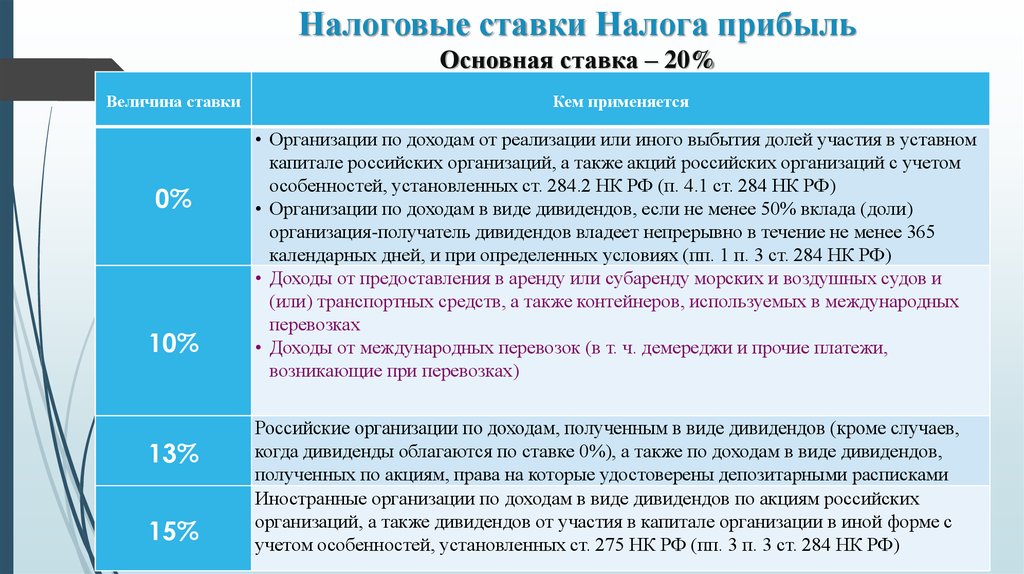

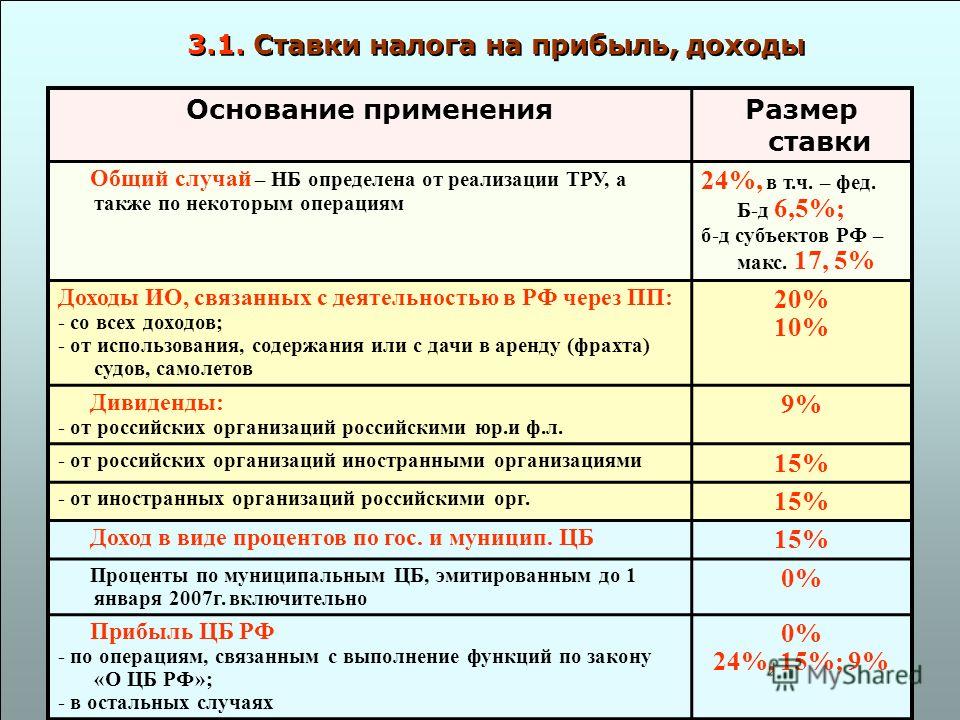

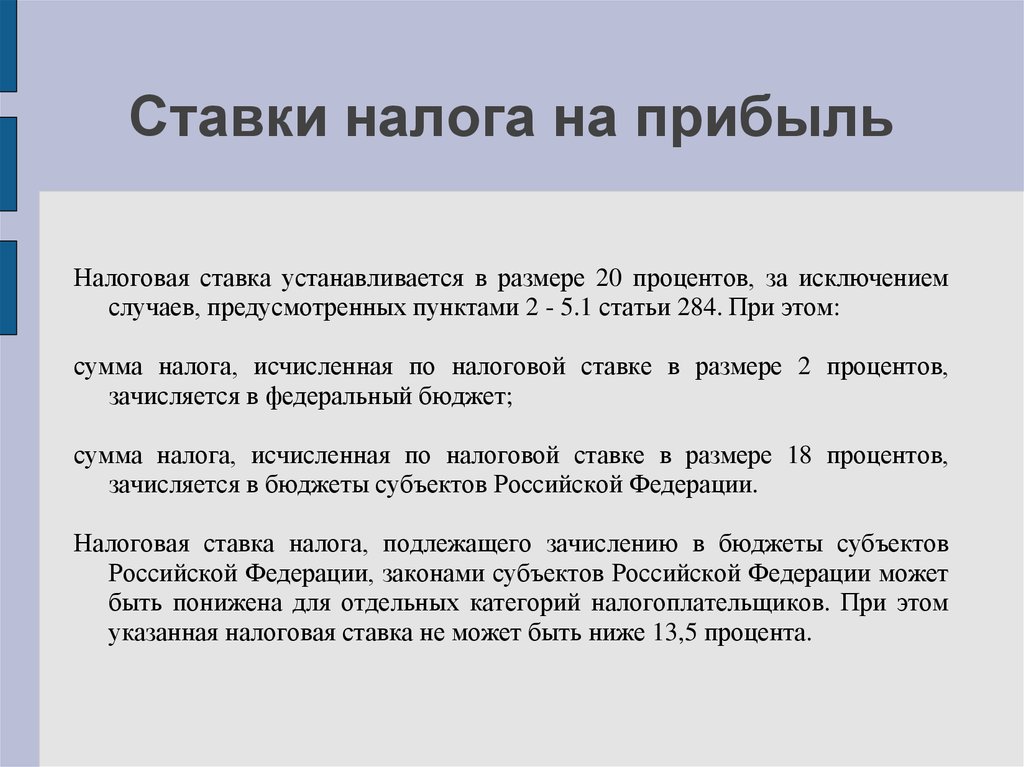

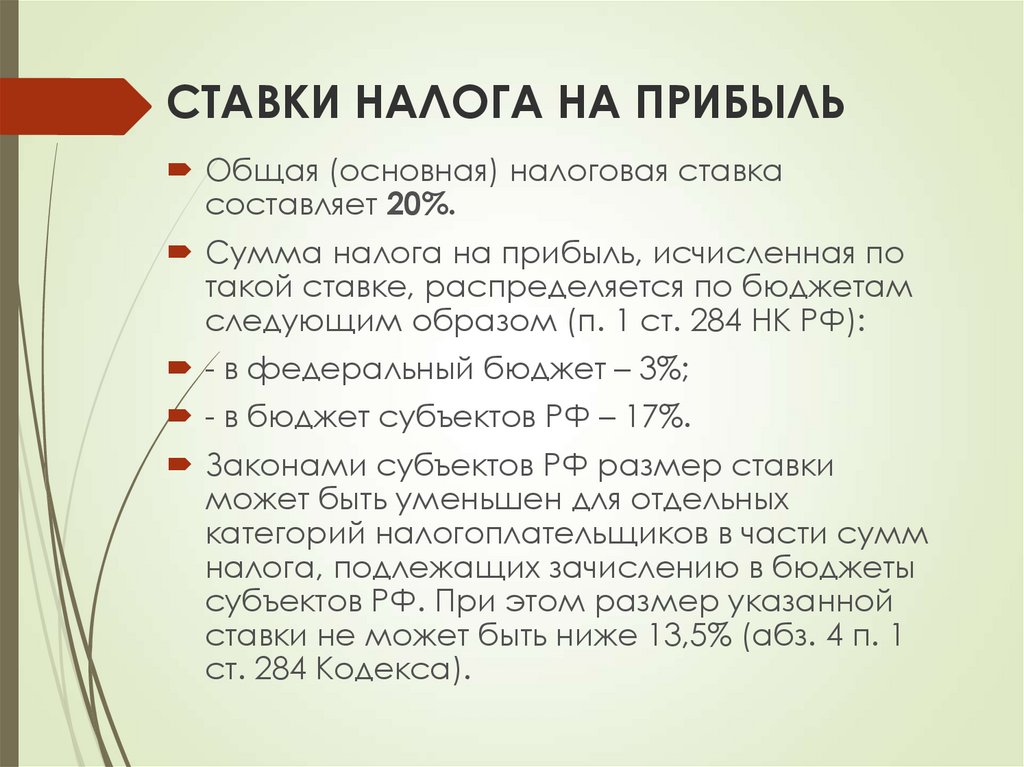

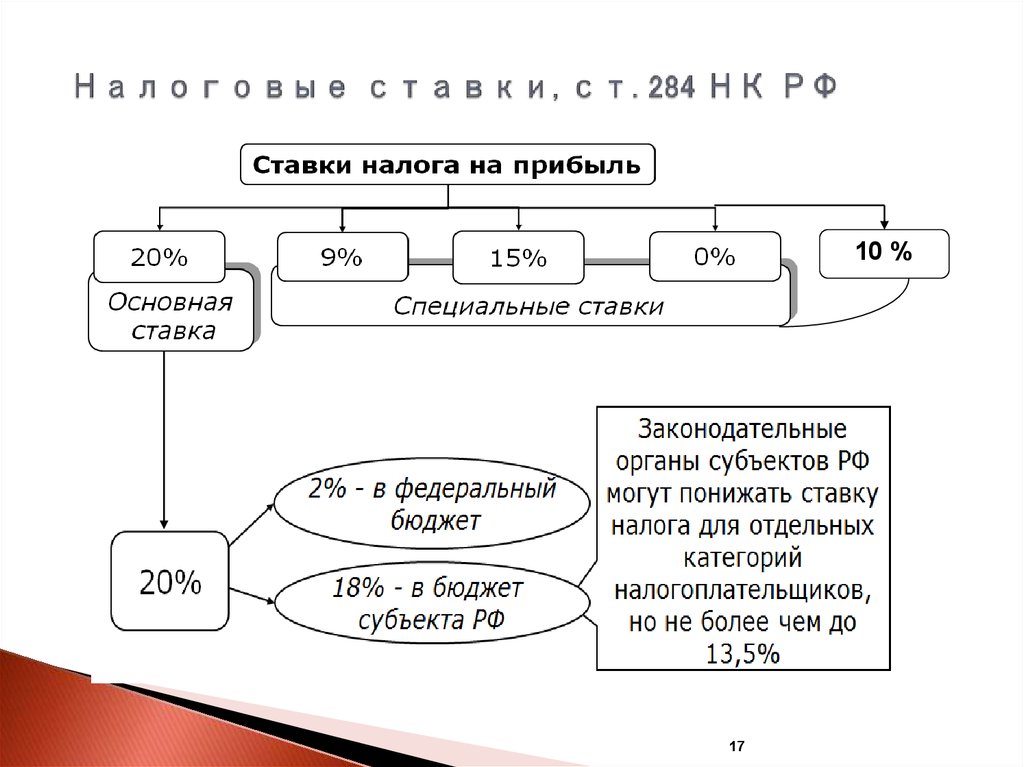

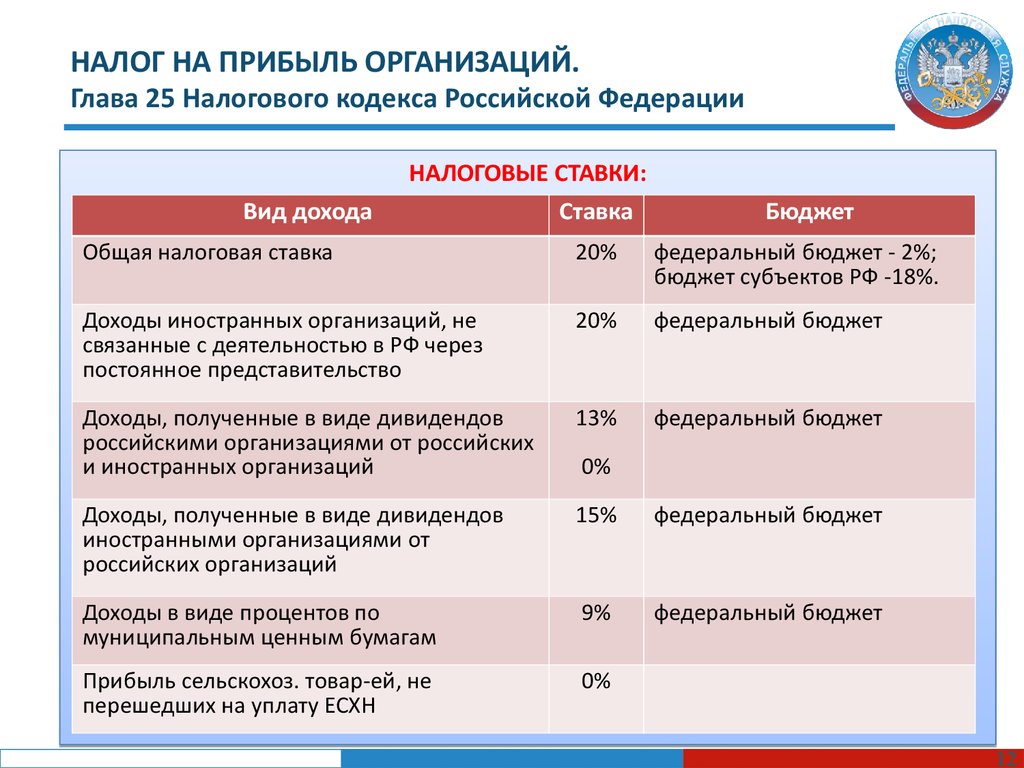

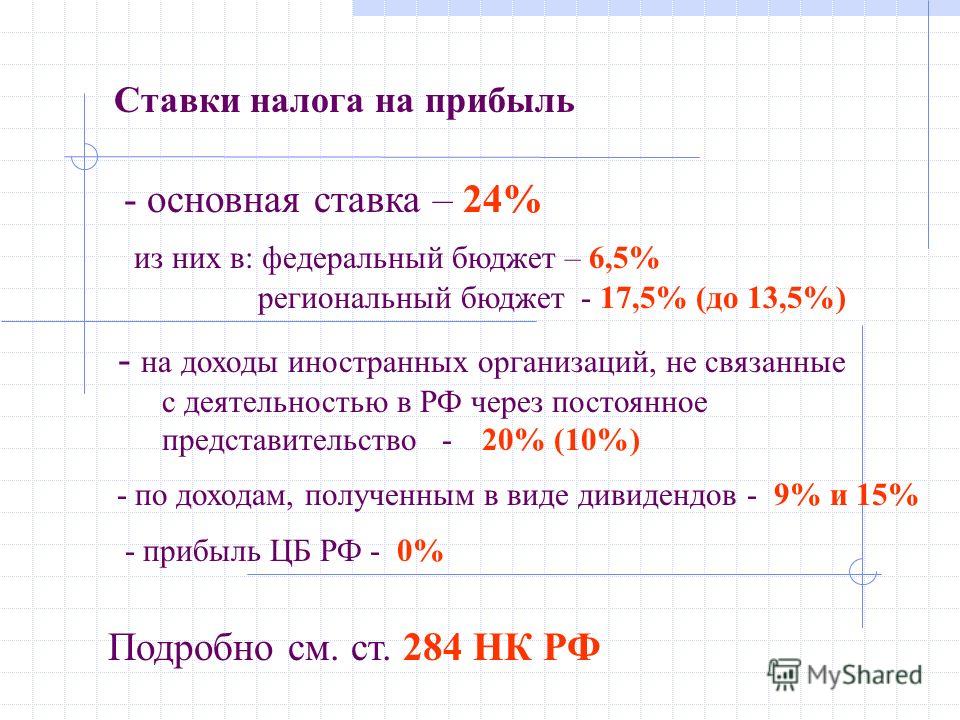

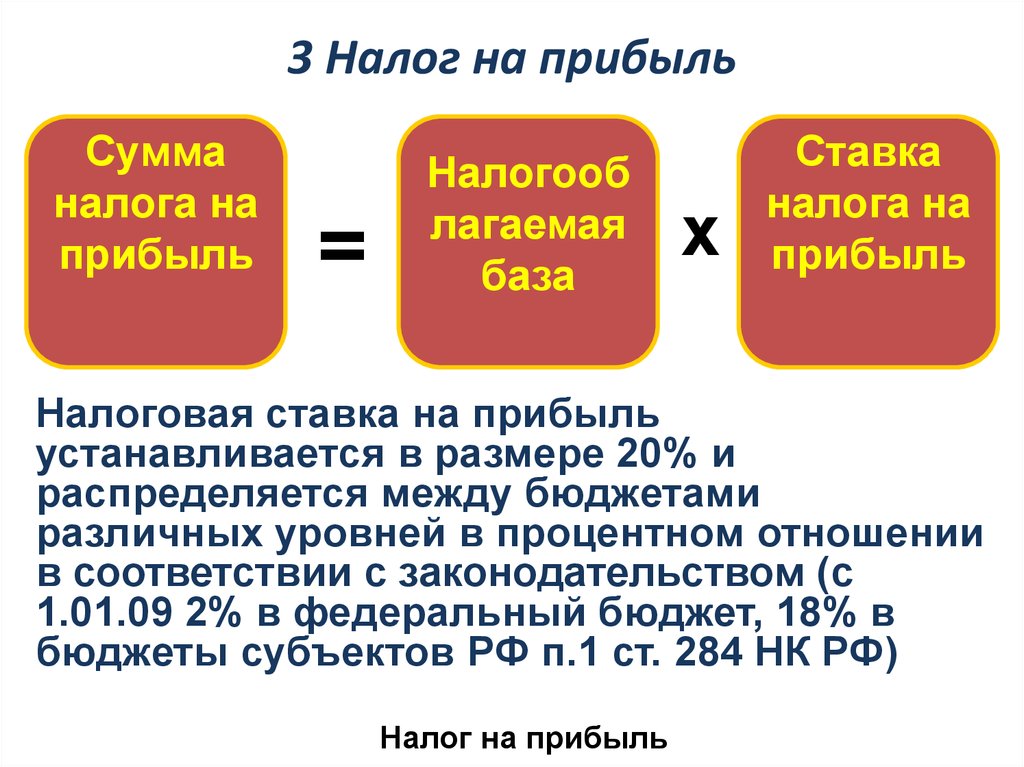

- Общая налоговая ставка по налогу на прибыль организаций

- с 01.01.2022 по настоящее время

- с 01.01.2020 по 31.12.2021

- с 01.01.2019 по 31.12.2019

- с 01.01.2018 по 31.12.2018

- с 01.01.2017 по 31.12.2017

- С 01.01.2016 по 31.12.2016

- с 01.01.2015 по 31.12.2015

- с 01.01.2014 по 31.12.2014

- с 01.01.2012 по 31.12.2013

- с 01.01.2009 по 31.12.2011

- с 01.01.2005 по 31.12.2008

- с 01.01.2004 по 31.12.2004

- с 01.01.2003 по 31.12.2003

- с 01.01.2002 по 31.12.2002

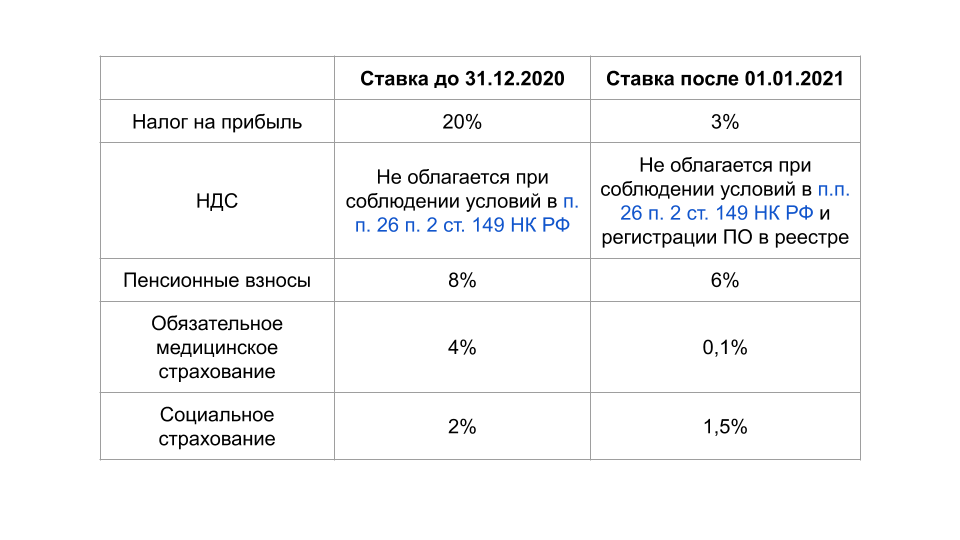

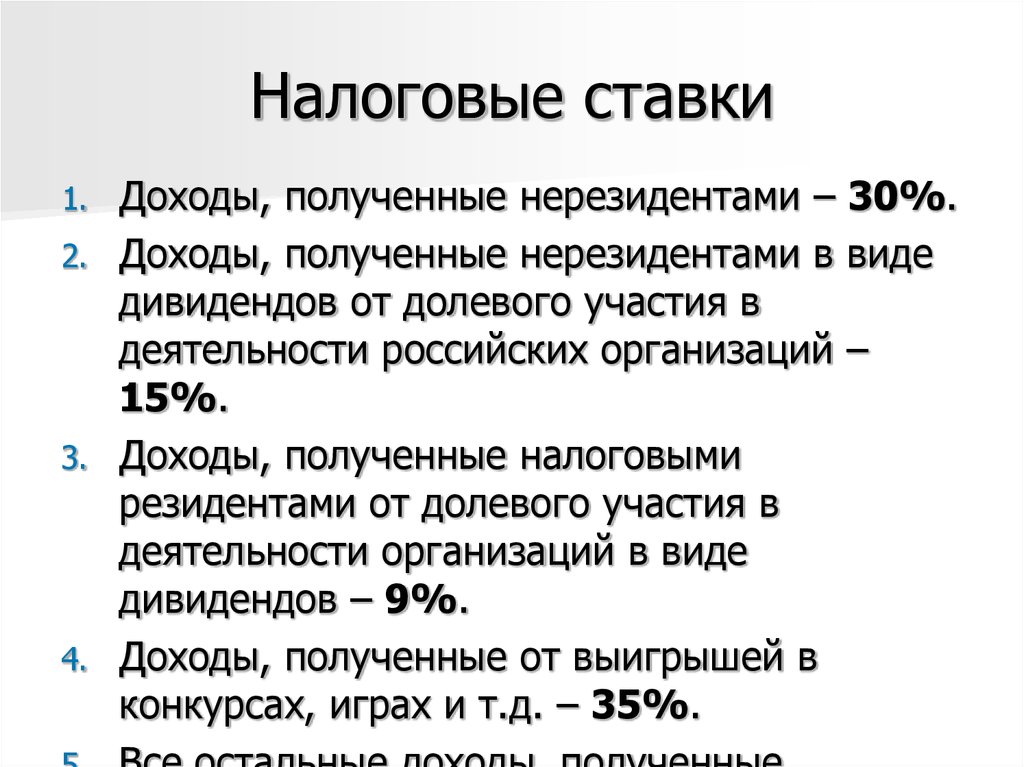

- Специальные налоговые ставки по налогу на прибыль организаций

- 1. Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п.

- 2. Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями — резидентами особой экономической зоны, организациями — резидентами технико-внедренческой особой экономической зоны, а также организациями — резидентами туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер

- Организации — резиденты ОЗС

- Организации — резиденты технико-внедренческой ОЭЗ

- Организации — резиденты туристско-рекреационных ОЭЗ

- 3. Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, включенными в единый реестр резидентов Особой экономической зоны в Калининградской области, от реализации инвестиционного проекта в соответствии с Федеральным законом от 10.01.2006 N 16-ФЗ «Об Особой экономической зоне в Калининградской области и о внесении изменений в некоторые законодательные акты Российской Федерации»

- 4. Налоговая ставка, установленная для сельскохозяйственных товаропроизводителей, отвечающих критериям, предусмотренным п.

2 ст. 346.2 НК РФ, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным пп. 1 или пп. 1.1 п. 2.1 ст. 346.2 НК РФ

2 ст. 346.2 НК РФ, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным пп. 1 или пп. 1.1 п. 2.1 ст. 346.2 НК РФ - 5. Налоговая ставка, установленная для налогоплательщиков, указанных в п. 1 ст. 275.2 НК РФ: — организациями, владеющими лицензиями на пользование участком недр, в границах которого расположено новое морское месторождение углеводородного сырья либо в границах которого предполагается осуществлять поиск, оценку и (или) разведку нового морского месторождения углеводородного сырья; — операторами нового морского месторождения углеводородного сырья.

- 6. Налоговая ставка, установленная для организаций — участников региональных инвестиционных проектов

- 7. Налоговая ставка, установленная для организаций — участников региональных инвестиционных проектов, указанных в пп. 2 п. 1 ст. 25.9 НК РФ

- 8. Налоговая ставка установленная к налоговой базе, определяемой налогоплательщиками — контролирующими лицами по доходам в виде прибыли контролируемых ими иностранных компаний

- 9.

Для организаций — участников свободной экономической зоны (СЭЗ)

Для организаций — участников свободной экономической зоны (СЭЗ) - 10. Для организаций, получивших статус резидента территории опережающего социально-экономического развития, статус резидента свободного порта Владивосток либо статус резидента Арктической зоны РФ

- 11. Налоговые ставки установленные для организаций, владеющих лицензиями на пользование участками недр, указанными в пп. 5 п. 1 ст. 333.45 НК РФ (расположенных полностью или частично севернее 70 градуса северной широты полностью в границах Красноярского края, Республики Саха (Якутия), Чукотского автономного округа) и исчисляющих НДД в отношении углеводородного сырья, добытого на таких участках недр

- 12. Налоговые ставки установленные для налогоплательщиков, осуществляющих деятельность по производству сжиженного природного газа и (или) по переработке углеводородного сырья в товары, являющиеся продукцией нефтехимии, на новых производственных мощностях

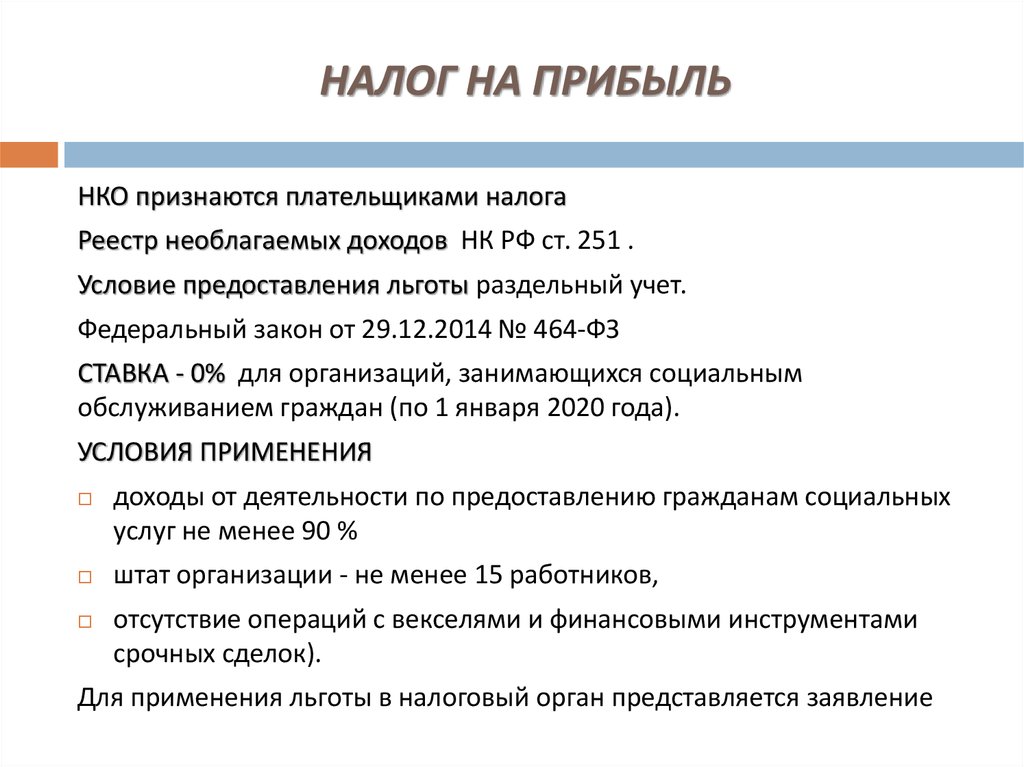

- 13. Налоговые ставки установленные для организаций, осуществляющих социальное обслуживание граждан

- 14.

Налоговые ставки установленные для организаций, которые в соответствии с Федеральным законом от 31.05.1999 N 104-ФЗ «Об Особой экономической зоне в Магаданской области» приобрели статус участника Особой экономической зоны в Магаданской области по 31.12.2015 г. Включительно

Налоговые ставки установленные для организаций, которые в соответствии с Федеральным законом от 31.05.1999 N 104-ФЗ «Об Особой экономической зоне в Магаданской области» приобрели статус участника Особой экономической зоны в Магаданской области по 31.12.2015 г. Включительно - 15. Налоговые ставки установленные для организаций, осуществляющих туристско-рекреационную деятельность на территории Дальневосточного федерального округа

- 16. Налоговые ставки установленные для организаций, которым присвоен статус регионального оператора по обращению с твердыми коммунальными отходами в соответствии с Федеральным законом от 24.06.1998 N 89-ФЗ «Об отходах производства и потребления»

- 17. Налоговые ставки установленные для музеев, театров, библиотек, учредителями которых являются субъекты РФ или муниципальные образования, домами и дворцами культуры, клубами, учредителями которых являются муниципальные образования (за исключением указанных домов и дворцов культуры, клубов, располагающихся в городах, районных центрах (кроме административных центров муниципальных районов, являющихся единственным населенным пунктом муниципального района), поселках городского типа)

- 18.

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов - 19. Налоговые ставки установленные для российских организаций, осуществляющих деятельность в области информационных технологий, начиная с налогового периода получения документа о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий

- 20. Налоговые ставки установленные для российских организаций, включенных в реестр организаций, осуществляющих деятельность в сфере радиоэлектронной промышленности, формирование и ведение которого осуществляются федеральным органом исполнительной власти, осуществляющим функции по выработке государственной политики и нормативно-правовому регулированию в сфере промышленного и оборонно-промышленного комплексов

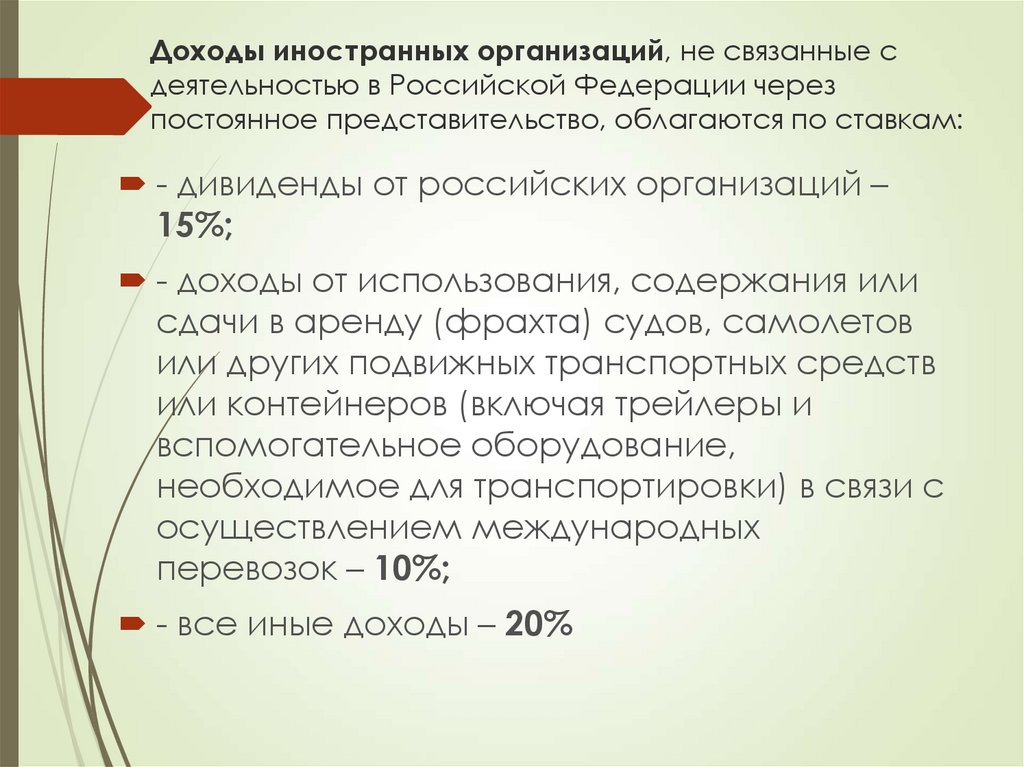

- 21. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство

- 22. Налоговые ставки, применяемые к налоговой базе, определяемой по доходам, полученным в виде дивидендов

- 22.

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций - 22.2. Налоговые ставки по доходам, полученным международной холдинговой компанией

- 22.3. Налоговые ставки по доходам, полученным иностранными лицами от международных холдинговых компаний

- 22.4. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций, не указанных в пп. 1 п. 3 ст. 284 НК РФ, а также по акциям, права на которые удостоверены депозитарными расписками

- 22.5. Налоговые ставки по доходам, полученным иностранными организациями от российских организаций, а также от участия в капитале организации в иной форме

- Письма ФНС России

- 23. Налоговые ставки, применяемые к налоговой базе, определяемой по операциям с отдельными видами долговых обязательств

- Налоговые ставки по пп. 1 п. 4 ст. 284 НК РФ

- Налоговые ставки по пп. 2 п. 4 ст. 284 НК РФ

- Налоговые ставки по пп.

3 п. 4 ст. 284 НК РФ

3 п. 4 ст. 284 НК РФ - 24. Налоговая ставка, установленная для обложения налоговой базы, определяемой по доходам от операций по реализации или иного выбытия (в т.ч. погашения) долей участия в уставном капитале российских и (или) иностранных организаций, а также акций российских организаций

- 25. Налоговая ставка, установленная для обложения доходов по ценным бумагам, выпущенным российскими организациями, выплачиваемых лицам, информация о которых не была предоставлена налоговому агенту в соответствии с требованиями ст. 310.1 НК РФ

- 26. Налоговая ставка, установленная для обложения прибыли, полученной Центральным банком Российской Федерации (Банком России)

- 27. Налоговая ставка, установленная для обложения прибыли, полученной организацией, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре «Сколково» либо участника проекта в соответствии с Федеральным законом от 29.

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах» - 28. Налоговая ставка, установленная по доходам, полученным организациями — обладателями цифровых финансовых активов в случае, если решением о выпуске таких цифровых финансовых активов предусмотрена выплата дохода в сумме, равной сумме дивидендов, полученных лицом, выпустившим такие цифровые финансовые активы

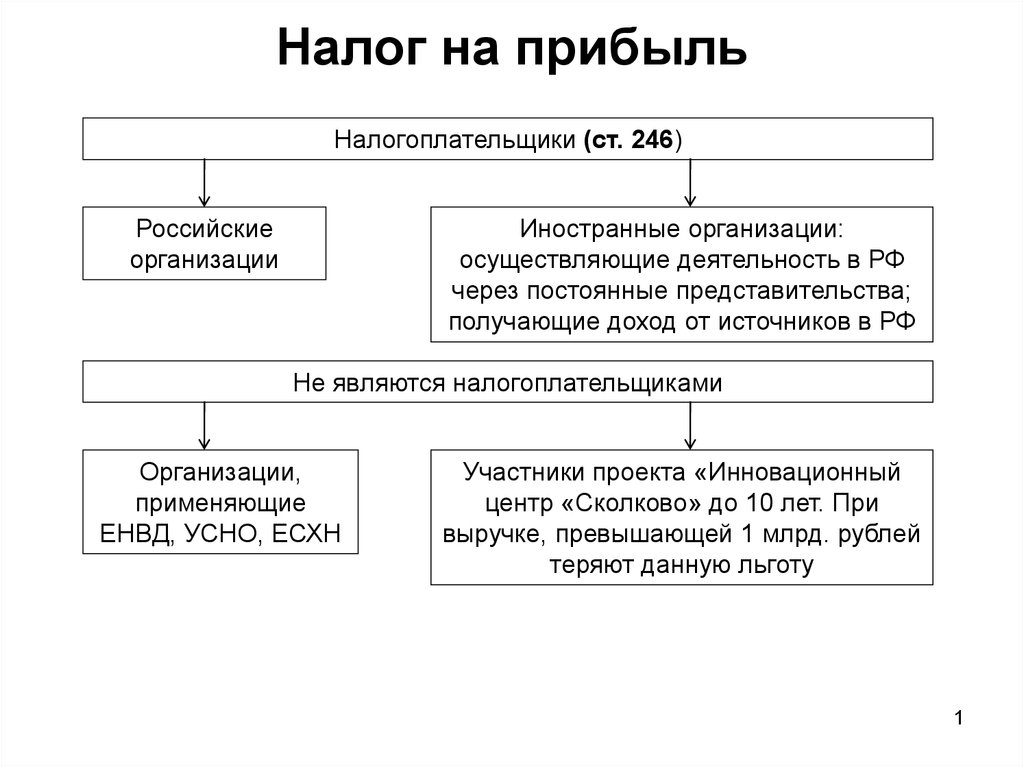

Общая налоговая ставка по налогу на прибыль организаций

Налог на прибыль предприятий — China Window / Окно в Китай

| Данный налог является совместным налогом, распределяемым между центральным и местным правительствами. | Уплата данного налога регулируется управлениями по центральным налогам. |

Взимание налога на прибыль предприятий в КНР в настоящее время регулируется Законом КНР «О налоге на прибыль предприятий» от 29. 12.2018 и Нормами и правилами применения Закона КНР «О налоге на прибыль предприятий» от 06.12.2007.

12.2018 и Нормами и правилами применения Закона КНР «О налоге на прибыль предприятий» от 06.12.2007.

В соответствии с Законом «О налоге на прибыль предприятий» плательщиками налога являются предприятия и иные организации, получающие доход на территории КНР.

Налог на прибыль предприятий в КНР до 2008 г

До 1 января 2008 года в КНР параллельно существовали две системы налогообложения налогом на прибыль предприятий. Китайские предприятия выплачивали налог на прибыль в соответствии с Временными нормами и правилами КНР «О налоге на прибыль предприятий» в размере 33%. Для предприятий с иностранным капиталом (совместные паевые предприятия, совместные контрактные предприятия, предприятия с 100% иностранным капиталом, иностранные предприятия и представительства иностранных предприятий) был отдельно установлен налог на прибыль предприятий с иностранным капиталом и иностранных предприятий.

Ставка налога на прибыль предприятий с иностранным капиталом также составляла 33%, однако для привлечения иностранных инвестиций Китай предоставлял значительные налоговые льготы для инвесторов. Предприятия с иностранным капиталом могли уплачивать налог по 15% или 24% ставке при регистрации в особых экономических зонах и получить налоговые каникулы (освобождение от налога на прибыль в течение 2 лет + выплата налога по ставке в размере 50% от обычной в течение следующих 3 лет). Фактически большинство предприятий с иностранным капиталом с точки зрения налога на прибыль имели преимущество перед китайскими предприятиями.

Предприятия с иностранным капиталом могли уплачивать налог по 15% или 24% ставке при регистрации в особых экономических зонах и получить налоговые каникулы (освобождение от налога на прибыль в течение 2 лет + выплата налога по ставке в размере 50% от обычной в течение следующих 3 лет). Фактически большинство предприятий с иностранным капиталом с точки зрения налога на прибыль имели преимущество перед китайскими предприятиями.

После вступления в ВТО Китай принял обязательство по предоставлению предприятиям с иностранным капиталом национального режима, в результате чего был принят новый закон о налоге на прибыль предприятий, уравнявший налоговое бремя предприятий с китайским и иностранным капиталом и ликвидировавший ранее действовавшие льготы для иностранных инвесторов. В результате с вступлением нового закона в силу Китай перешел от территориального принципа налогообложения, когда играло значительную роль место регистрации предприятия, к отраслевому принципу, в соответствии с которым предприятие может получить льготы в отношении налога на прибыль в зависимости от отраслевой принадлежности.

Предприятия подразделяются на предприятия-резиденты и предприятия-нерезиденты. Предприятиями-резидентами считаются предприятия, зарегистрированные на территории КНР, либо предприятия, место эффективного управления которых находится на территории КНР.

Предприятия-резиденты должны выплачивать налог на прибыль, источники которой находятся на территории КНР или за рубежом. Предприятия-нерезиденты должны выплачивать налог на прибыль, полученную структурами (местами ведения хозяйственной деятельности) от источников, находящихся на территории КНР, а также прибыль, возникшую за пределами КНР, но фактически связанную с деятельностью данных структур на территории КНР.

Налогооблагаемый доход предприятий включает:

- Доход от продаж.

- Доход от предоставления услуг

- Доход от передачи имущества.

- Доходы от капиталовложений в акционерный капитал.

- Доход по процентам.

- Доход от сдачи в аренду.

- Доход от авторских прав и лицензий.

- Доход от пожертвований и дарения.

- Иные виды дохода.

При расчете налогооблагаемой суммы от налогооблагаемого дохода предприятия вычитаются:

- Себестоимость по ведению деятельности, включая:

а) себестоимость осуществления хозяйственной деятельности;

б) дополнительные издержки и платежи;

в) расходы на рекламу – не более 15% от ежегодного дохода;

г) представительские расходы – 60% понесенных расходов, но не более 0,5% от ежегодного дохода. - Расходы на сотрудников (разумные расходы на выплату заработной платы, социальные налоги, социальные расходы)

- Налоги и сборы (за исключением налога на прибыль предприятий).

- Убытки и ущерб, потеря и повреждения.

- Некоторые иные расходы (например, расходы на благотворительность, осуществленные в соответствии с Законом КНР «О благотворительности», в размере не более 12% от годовой прибыли предприятия).

Ставка налога на прибыль

В отличие от ранее действовавшего законодательства, новый закон предусматривает единую ставку налога для предприятий с иностранным капиталом и собственно китайских предприятий. Ставка налога составляет 25%. Также предусмотрена сниженная ставка налога на прибыль для малых малорентабельных предприятий и предприятий новых и высоких технологий.

Ставка налога составляет 25%. Также предусмотрена сниженная ставка налога на прибыль для малых малорентабельных предприятий и предприятий новых и высоких технологий.

Для малых малорентабельных предприятий действует сниженная ставка налога на прибыль предприятий в размере 20%. Для предприятий новых и высоких технологий действует сниженная ставка налога на прибыль в размере 15%.

Малые малорентабельные предприятия

В соответствии с Нормами и правилами применения Закона КНР «О налоге на прибыль» малые малорентабельные предприятия должны соответствовать следующим требованиям:

- Промышленные предприятия: ежегодная сумма налогооблагаемой прибыли не должна превышать 300 000 юаней жэньминьби; максимальное количество рабочих и служащих – 100 человек; общая стоимость активов не должна превышать 30 000 000 юаней жэньминьби.

- Иные предприятия: ежегодная сумма налогооблагаемой прибыли не должна превышать 300 000 юаней жэньминьби; максимальное количество рабочих и служащих – 80 человек; общая стоимость активов не должна превышать 10 000 000 юаней жэньминьби.

Кроме того, к малым малорентабельным предприятиям могут относиться только предприятия, ведущие деятельность в разрешенных и поощряемых государством сферах деятельности.

Предприятия новых и высоких технологий

В соответствии с Нормами и правилами применения Закона КНР «О налоге на прибыль» предприятиями новых и высоких технологий считаются предприятия, соответствующие следующим условиям:

- Продукция (услуги) предприятия отнесены государством к новым и высоким технологиям (список установлен документом «Область новых и высоких технологий, поддерживаемых государством»).

- Отношение расходов на разработку и внедрение (R&D) к общей сумме дохода предприятия от продаж не ниже установленной государством нормы.

- Доля доходов от продукции (услуг) предприятия в общей сумме доходов предприятия не ниже установленной государством нормы.

- Численность научно-технического персонала в общем количестве рабочих и служащих не ниже установленной государством нормы.

При этом основные права интеллектуальной собственности на разрабатываемую продукцию (услуги) должны принадлежать непосредственно предприятию.

Налоговые льготы

В период с 1 января 2019 г. по 31 декабря 2021 г. действуют специальные налоговые льготы:

В отношении малых малорентабельных предприятий, чья совокупная годовая прибыль не превышает 1 000 000 юаней жэньминьби, налоговая ставка к уплате составляет 20%, а за базу при расчете налога на прибыль берется только 25% налогооблагаемой прибыли. Эффективная налоговая ставка к уплате составляет 5%;

В отношении малых малорентабельных предприятий, чья совокупная годовая прибыль превышающей 1 000 000 юаней жэньминьби, но не превышающей 3 000 000 юаней жэньминьби, налоговая ставка к уплате составляет 20%, а за базу при расчете налога на прибыль берется только 50% налогооблагаемой прибыли. Эффективная налоговая ставка к уплате составляет 10%.

Место и сроки уплаты налога

Местом уплаты налога является место регистрация предприятия в соответствии с действующими положениями. В случае если место регистрации предприятия расположено за рубежом, местом уплаты налога является место эффективного управления.

В случае если место регистрации предприятия расположено за рубежом, местом уплаты налога является место эффективного управления.

Окончательная сумма налога на прибыль предприятий рассчитывается на годовой основе, а предварительные (авансовые налоговые платежи) осуществляются ежемесячно или ежеквартально на основании суммы фактически полученной прибыли в течение данного периода. В случае возникновения трудностей с расчетом суммы допускается предварительная выплаты суммы за аналогичный период предыдущего года или по иной методике, признаваемой налоговым органом.

Предварительные ежемесячные (ежеквартальные) платежи по налогу на прибыль предприятий должны производиться в течение 15 дней после окончания каждого месяца (квартала). Окончательный расчет налога за год и подача ежегодной налоговой декларации по налогу на прибыль предприятий производится в течение 5 месяцев после окончания налогового года с возвращением излишне уплаченных налоговых платежей либо возмещением недоплаты.

Удержание налога на прибыль у источника выплаты

В соответствии с положениями Закона КНР «О налоге на прибыль предприятий» предприятия-нерезиденты, не создавшие на территории КНР структуры (места ведения хозяйственной деятельности), либо создавшие такие структуры, но полученная предприятием прибыль не имеет фактической связи с деятельностью данных структур, должны уплачивать налог на прибыль предприятий с прибыли, источник которой находится на территории КНР. Таким образом, прибыль предприятий-нерезидентов, не имеющих постоянного представительства на территории КНР, подлежит обложению налогом на прибыль предприятий у источника дохода.

Удержание и выплата налога на прибыль осуществляется налоговым агентом.

Базовая ставка налога у источника доходов, предусмотренная Законом КНР «О налоге на прибыль предприятий», составляет 20%, однако в соответствии с положениями того же закона, допускается снижение или освобождение прибыли предприятий-нерезидентов от налога у источника доходов, а в соответствии с Нормами и правилами применения Закона КНР «О налоге на прибыль предприятий», к такой прибыли применяется сниженная ставка в размере 10% от налогооблагаемой прибыли.

Соединенные Штаты — Корпоративные — Налоги на прибыль корпораций

Законодательство США о налоговой реформе, принятое 22 декабря 2017 г. (PL 115-97), перевело Соединенные Штаты с «всемирной» системы налогообложения на «территориальную» систему налогообложения. Среди прочего, П.Л. 115-97 навсегда снизил ставку налога на прибыль в размере 35% для корпораций-резидентов до фиксированной ставки в размере 21% для налоговых периодов, начинающихся после 31 декабря 2017 года. Соединенные Штаты, а также уровень и степень присутствия лица, не являющегося гражданином США, в Соединенных Штатах.

До вступления в силу P.L. 115-97, неамериканская корпорация, занимающаяся торговлей или бизнесом в США, облагалась налогом по ставке налога на прибыль в США в размере 35% на доход из источников в США, фактически связанных с этим бизнесом (т. е. эффективно связанный доход или ECI). Однако, как отмечалось выше, П.Л. 115-97 существенно изменил федеральный налоговый режим. П.Л. 115-97 навсегда снизил ставку налога на прибыль в размере 35% для ECI до фиксированной ставки в размере 21% для налоговых периодов, начинающихся после 31 декабря 2017 года. бизнес продолжает облагаться налогом на валовой основе по ставке 30%.

бизнес продолжает облагаться налогом на валовой основе по ставке 30%.

Альтернативный минимальный налог (AMT)

AMT ранее взимался с корпораций, отличных от корпораций S ( см. ниже ) и малых корпораций категории C (как правило, те, у которых среднегодовой валовой доход за три года не превышает 7,5 миллионов долларов США [USD] ). Налог составлял 20% от альтернативного минимального налогооблагаемого дохода (AMTI) сверх суммы освобождения от налогообложения в размере 40 000 долларов США (при условии поэтапного отказа). AMTI был рассчитан путем корректировки регулярного налогооблагаемого дохода корпорации с помощью указанных корректировок и статей «налоговых льгот». Налоговые льготы или статьи корректировки могут возникнуть, например, если корпорация имеет существенную ускоренную амортизацию, процентное истощение, нематериальные затраты на бурение или необлагаемый налогом доход.

П.Л. 115-97 отменил корпоративный AMT, действующий для налоговых периодов, начинающихся после 31 декабря 2017 года, и предоставил механизм возврата корпоративных кредитов AMT за предыдущий год до конца 2021 года.

P.L. 116-136, принятом в рамках законодательства о помощи COVID-19, внесли поправки в это положение и предусмотрели возмещение всех корпоративных кредитов AMT до конца 2019 года. В частности, P.L. 116-136 ускорили возможность компаний получать возмещение кредитов AMT в налоговых годах, начинающихся в 2019 году.. В качестве альтернативы компании могут потребовать возмещаемый кредит AMT полностью в налоговых годах, начинающихся в 2018 году. облагаются налогом в соответствии с подразделом S Налогового кодекса (IRC или «Кодекс») и поэтому известны как S-корпорации. Корпорации типа S облагаются налогом так же, как и товарищества, но не идентичны (т. е. все налоговые статьи [например, доход, отчисления] переходят к владельцам предприятия). Таким образом, корпорации типа S обычно не облагаются федеральным подоходным налогом США.

Налог на валовой транспортный доход

Иностранные корпорации и иностранные физические лица-нерезиденты облагаются ежегодным налогом в размере 4% на их валовой транспортный доход из США (USSGTI), за исключением определенных доходов, которые считаются фактически связанными с США. торговля или бизнес. Доход от транспортировки — это любой доход, полученный в результате или в связи с (i) использованием (или наймом или арендой для использования) морского или воздушного судна, или (ii) оказанием услуг, непосредственно связанных с использованием морского или воздушного судна. .

торговля или бизнес. Доход от транспортировки — это любой доход, полученный в результате или в связи с (i) использованием (или наймом или арендой для использования) морского или воздушного судна, или (ii) оказанием услуг, непосредственно связанных с использованием морского или воздушного судна. .

Налог на размывание базы и борьбу со злоупотреблениями (BEAT)

P.L. 115-97 ввел новый федеральный налог США под названием «налог на эрозию базы и противодействие злоупотреблениям» (BEAT). П.Л. 115-97 направлено на снижение налоговой базы США путем введения дополнительных корпоративных налоговых обязательств для корпораций (кроме регулируемых инвестиционных компаний [RIC], инвестиционных фондов недвижимости [REIT] или S-корпораций), которые вместе со своими аффилированными лицами имеют среднегодовые валовые поступления за трехлетний период, заканчивающийся в предыдущем налоговом году, в размере не менее 500 миллионов долларов США и которые осуществляют определенные размывающие базу платежи связанным иностранным лицам в течение налогового года в размере 3% (2% для некоторых банков и дилеров по ценным бумагам) или больше всех их вычитаемых расходов, за некоторыми исключениями. Наиболее заметными из этих исключений являются вычет NOL, новый вычет из полученных дивидендов (DRD) для дивидендов из иностранных источников, новый вычет для нематериального дохода, полученного из-за рубежа (FDII), и вычет, относящийся к новой категории глобальных нематериальных низко- налогооблагаемый доход (GILTI), квалифицированные производные платежи, определенные в положении, и определенные платежи за услуги.

Наиболее заметными из этих исключений являются вычет NOL, новый вычет из полученных дивидендов (DRD) для дивидендов из иностранных источников, новый вычет для нематериального дохода, полученного из-за рубежа (FDII), и вычет, относящийся к новой категории глобальных нематериальных низко- налогооблагаемый доход (GILTI), квалифицированные производные платежи, определенные в положении, и определенные платежи за услуги.

BEAT применяется при условии, что 10% (5% на 2018 г.) «модифицированного налогооблагаемого дохода» налогоплательщика (как правило, налогооблагаемого дохода в США, определяемого без учета каких-либо налоговых льгот, уменьшающих базу, или процента уменьшения базы вычет NOL) превышает обычные налоговые обязательства налогоплательщика за вычетом большинства налоговых кредитов. Вышеупомянутые проценты изменены на 11% и 6% соответственно для некоторых банков и дилеров по ценным бумагам.

Платеж, разрушающий базу, как правило, представляет собой любую сумму, уплаченную или начисленную налогоплательщиком связанному иностранному лицу, которая подлежит вычету или для приобретения имущества, подлежащего амортизации или амортизации, или для перестраховочных платежей. В эту категорию также входят определенные платежи «экспатриантов», подпадающие под действие правил против инверсии, изложенных в Разделе 7874.

В эту категорию также входят определенные платежи «экспатриантов», подпадающие под действие правил против инверсии, изложенных в Разделе 7874.

Положение действует в отношении платежей за размывание базы, уплаченных или начисленных в налоговые годы, начинающиеся после 31 декабря 2017 г. Для налоговых периодов, начинающихся после 31 декабря 2025 г., процент модифицированного налогооблагаемого дохода, который сравнивается с обычным налоговым обязательством, увеличивается до 12,5%. (13,5% для некоторых банков и дилеров по ценным бумагам) и позволяет использовать все кредиты при определении обычных налоговых обязательств американской корпорации. Специальные правила применяются к банкам, страховым компаниям и «экспатриантам».

Штатный и местный подоходный налог

Ставки подоходного налога варьируются от штата к штату и обычно составляют от 1% до 12% (хотя в некоторых штатах подоходный налог не взимается). Наиболее распространенной налогооблагаемой базой является федеральный налогооблагаемый доход, который изменяется в соответствии с положениями штата и обычно распределяется по штату на основе формулы распределения, состоящей из одного или нескольких из следующих элементов: материальные активы и расходы по аренде, продажи и другие поступления, и начисление заработной платы. Многие штаты отказываются от трехфакторной формулы в пользу однофакторной методологии распределения поступлений.

Многие штаты отказываются от трехфакторной формулы в пользу однофакторной методологии распределения поступлений.

Корпоративный налог и налоги на франшизу

Корпоративный подоходный налог

Кто должен подать?

Все корпорации и организации, облагаемые налогом как корпорации для целей федерального подоходного налога. получение дохода из источников в Луизиане, независимо от того, есть ли у них чистый доход, необходимо подать декларацию о доходах. Корпорации, получившие постановление об освобождении от Служба внутренних доходов должна представить копию постановления в Департамент для получения льготы.

Ставка налога

За периоды, начинающиеся до 1 января 2022 года, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

Четыре процента от первых $25 000 чистой прибыли

Пять процентов на следующие 25 000 долларов

Шесть процентов на следующие 50 000 долларов

Семь процентов на следующие 100 000 долларов

Восемь процентов от суммы, превышающей 200 000 долларов США

За периоды, начинающиеся 1 января 2022 года или после этой даты, корпорации будут платить налог на чистую прибыль, рассчитанный по следующим ставкам:

Три с половиной процента на первые 50 000 долларов

Пять с половиной процентов на следующие 100 000 долларов

Семь с половиной процентов от суммы, превышающей 150 000 долларов США

Действует для налоговых периодов, начинающихся 1 января 2019 г. и после этой даты, Подраздел S Корпорации и другие сквозные юридические лица, которые

получает согласие на выбор сквозного налога на юридические лица в соответствии с LA R.S. 287.732.2 будет:

и после этой даты, Подраздел S Корпорации и другие сквозные юридические лица, которые

получает согласие на выбор сквозного налога на юридические лица в соответствии с LA R.S. 287.732.2 будет:

Рассчитать чистую прибыль, как если бы они подали декларацию корпорации C на федеральном уровне, и

Уплачивать налог на чистый доход, рассчитанный по следующим ставкам за периоды, начинающиеся до 1 января 2022 года:

o Два процента от первых 25 000 долларов чистой прибыли

o Четыре процента на следующие 75 000 долларов

o Шесть процентов от суммы, превышающей 100 000 долларов США

За периоды, начинающиеся 1 января 2022 г. или после этой даты, уплачивать налог на чистую прибыль, исчисляемый по следующим ставкам:

o Одна и восемьдесят пять сотых процента от первых 25 000 долларов чистой прибыли

o Три с половиной процента на следующие 75 000 долларов

o Четыре и двадцать пять сотых процента от суммы, превышающей 100 000 долларов США

Дата уплаты налога

Возвраты и платежи должны быть произведены не позднее 15-го числа пятого месяца, следующего за

закрытие отчетного периода (15 мая календарного года).

Корпоративный налог на франшизу

Кто должен подать?

Любая корпорация или организация, облагаемая налогом как корпорация для целей федерального подоходного налога. отвечающие любому из следующих положений, если иное специально не освобождено в соответствии с положениями Р.С. 47:608, должны подать налоговую декларацию о франшизе корпорации Луизианы:

Организовано в соответствии с законодательством штата Луизиана.

Квалифицирован для ведения бизнеса в этом штате или для ведения бизнеса в этом штате.

Осуществление или продолжение корпоративного устава в этом штате.

Владение или использование какого-либо корпоративного капитала, завода или другого собственность в этом штате, независимо от того, принадлежит ли она прямо или косвенно товарищество, совместное предприятие или любая другая коммерческая организация, отечественная или иностранная корпорация является связанной стороной, как это определено в R.

S. 47:605.1.

S. 47:605.1.

Начиная с налогового периода франшизы 2017 года, компания с ограниченной ответственностью (ООО) для Налог на франшизу в Луизиане рассматривается и облагается налогом таким же образом, как и рассматриваются и облагаются налогом для целей федерального подоходного налога. Акт 12 Первого Чрезвычайного собрания 2016 г. Сессия распространила введение налога на франшизу на дополнительные виды юридических лиц. Ан предприятие, облагаемое налогом как корпорация в соответствии с 26 U.S.C. Подзаголовок A, Глава 1, Подглава C для для целей федерального подоходного налога, теперь облагается налогом на франшизу, если он соответствует любому из критериев перечислено выше, за двумя исключениями:

- Любой ООО квалифицированы и имеют право избирать для налогообложения в соответствии с

с положениями 26 U.

S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается.

S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается. - Любое другое предприятие, приобретенное в период с 1 января 2012 г. по декабрь 31, 2013, юридическим лицом, которое облагалось налогом в соответствии с 26 U.S.C. Подзаголовок А, Глава 1, Подраздел S не облагается налогом на франшизу.

Ставка налога

Для периодов, начинающихся до 1 января 2023 г., 1,50 доллара США за каждую 1000 долларов США или большую ее часть до 300 000 долларов США.

капитал, используемый в Луизиане, и 3 доллара за каждую 1000 долларов или большую часть этой суммы сверх

300 000 долларов капитала, занятого в Луизиане.

Для периодов, начинающихся 1 января 2023 года или после этой даты, 2,75 доллара США за каждую 1000 долларов США или большую часть. из них более 300 000 долларов капитала, используемого в Луизиане.

Первоначальный налог на корпоративную франшизу составляет 110 долларов. Для информации об используемом капитале в Луизиане и расчет налога см. в инструкциях к форме CIFT-620.

Дата возврата

Первоначальный доход : Первоначальный доход, охватывающий период, начинающийся с

дата, когда корпорация впервые становится ответственной за подачу декларации и заканчивается следующим

закрытие отчетного периода должно быть подано не позднее 15 числа третьего месяца

после того, как корпорация впервые становится ответственной.

Годовой отчет : Налог на франшизу корпорации Луизианы начисляется в первый день каждого отчетного года, и декларация за этот период должна быть подана не позднее 15 числа числа пятого месяца отчетного года.

верх страницыДекларация расчетного налога

Р.С. 47: 287,654 требует, чтобы корпорации платили расчетный подоходный налог, если доход корпорации разумно ожидать, что налог за вычетом любых кредитов за налоговый год составит 1000 долларов США. или больше. Если корпорация обязана платить расчетный подоходный налог, процент исчисленной суммы налога необходимо уплатить 15-го числа следующего месяца на основании за период, в котором была удовлетворена потребность в уплате расчетного налога:

| Дата выполнения требования | Сумма к оплате 15-го числа следующего месяца | |||

|---|---|---|---|---|

| До 1-го числа 4-го месяца налогового года | 25% | 25% | 25% | 25% |

| После последнего дня 3-го месяца и до 1-го дня 6-го месяца налоговый год | 33⅓% | 33⅓% | 33⅓% | |

| После последнего дня 5-го месяца и до 1-го дня 9-го месяца налоговый год | 50% | 50% | ||

| После последнего дня 8-го месяца и до 1-го дня 12-го месяца налоговый год | 100% | |||

Перерасчет расчетного налога

Если после уплаты какой-либо части расчетного налога налогоплательщик определяет, что

требуется новая смета, суммы платежей по оставшимся платежам могут

увеличиваться или уменьшаться в зависимости от обстоятельств. Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Сумма, необходимая по новой смете

рассчитывается путем расчета разницы между предыдущей расчетной суммой налога

и новую предполагаемую сумму налога и разделив эту разницу между числом

оставшиеся платежи.

Переплата расчетного налога на прибыль

Если корпорация уплачивает налоговую часть, превышающую правильную сумму рассрочка, Р.С. 47:287.660 позволяет зачесть переплату в счет корпорации неоплаченные платежи и любые излишки, подлежащие кредитованию или возмещению.

Корректировка переплаты расчетного подоходного налога

Пересмотренный Статут 47: 287.656

позволяет корпорациям подавать заявление на корректировку переплаты

расчетный налог на прибыль за налоговый год. Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

Заявление должно быть подано после

на конец налогового года и не позднее 15-го числа четвертого месяца

после этого и до подачи налоговой декларации. Однако ни одно приложение не будет

допускается, если только сумма корректировки не составляет не менее десяти процентов от

предполагаемая сумма налога и более 500 долларов США. Это приложение для корректировки переплаты

расчетного подоходного налога не является требованием о зачете или возмещении. Есть

нет формы заявления на эту корректировку. Однако запрос должен содержать

Следующая информация:

Расчетный подоходный налог, уплаченный корпорацией в течение налогового года.

Сумма, которую корпорация оценивает как обязательство по налогу на прибыль для налоговый год.

Величина корректировки.

Другая соответствующая информация.

В течение 45 дней с даты подачи заявления о корректировке корректировка будет разрешено или запрещено, если будет определено, что приложение содержит существенные упущения или ошибки. Если корректировка разрешена, секретарь может кредитовать сумма корректировки любого другого налогового обязательства корпорации и вернуть остаток.

Если позже будет установлено, что сумма корректировки была чрезмерной, штраф в размере 12

процентов годовых от излишней суммы с даты предоставления кредита

или возмещение выплачивается в установленный срок за налоговый год. Для целей

штраф, чрезмерная сумма меньше суммы корректировки

или сумма, на которую обязательства корпорации по налогу на прибыль превышают расчетную

подоходный налог, уплаченный в течение налогового года, уменьшается на сумму корректировки.

Запрос на продление срока подачи декларации

Пересмотренный Статут 47:287.614 позволяет продлить время для подачи объединенного дохода корпорации и франшизы налоговая декларация не должна превышать семи месяцев с даты подачи декларации. Все расширения запросы должны быть сделаны в электронном виде до или после возврата срок оплаты. Срок подачи декларации — 15 мая для подателей календарного года, а 15-го числа пятого месяца, следующего за окончанием налогового года для финансового года файлеры. Запросы на продление, полученные после истечения срока возврата или на бумаге не будут удостоены чести. Продление может быть запрошено следующим образом:

Электронный запрос на продление через Заявка на массовое расширение или Подача онлайн-расширения приложение на сайте ЛДР;

Подача заявления на продление в электронном виде по телефону 225-922-3270 или 888-829-3071.

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или же

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или жеЗапрос на продление в электронном виде через программное обеспечение для налоговой подготовки который поддерживает электронную подачу заявки Луизианы на расширение до Файл Корпоративный налог и налог на франшизу.

Платежи не могут производиться через приложение для массовой подачи расширений

на сайте ЛДР. Электронный платеж можно произвести с помощью программного обеспечения для подготовки налоговых деклараций.

который поддерживает опцию, через LaTap;

или кредитной картой на

Официальные платежи. com

. Если вам нужно отправить чек или денежный перевод, вы

необходимо использовать электронный ваучер на продление платежа, форма CIFT-620EXT-V.

Этот ваучер можно распечатать через

Подача онлайн-расширения

приложение или

Ваучер онлайн-платежей

заявление.

com

. Если вам нужно отправить чек или денежный перевод, вы

необходимо использовать электронный ваучер на продление платежа, форма CIFT-620EXT-V.

Этот ваучер можно распечатать через

Подача онлайн-расширения

приложение или

Ваучер онлайн-платежей

заявление.

Подача исправленной декларации

Для внесения поправок в суммы, сообщаемые для расчета дохода или франшизы

налогов, вы должны подать исправленную (исправленную) форму CIFT-620.

Пересмотренный статут Луизианы 47: 287.614 (C)

требует от каждого налогоплательщика, чья федеральная декларация корректируется, предоставить

заявление, раскрывающее характер и суммы таких корректировок в течение 180 дней после внесения корректировок, и

принято.

2 ст. 346.2 НК РФ, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным пп. 1 или пп. 1.1 п. 2.1 ст. 346.2 НК РФ

2 ст. 346.2 НК РФ, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным пп. 1 или пп. 1.1 п. 2.1 ст. 346.2 НК РФ Для организаций — участников свободной экономической зоны (СЭЗ)

Для организаций — участников свободной экономической зоны (СЭЗ) Налоговые ставки установленные для организаций, которые в соответствии с Федеральным законом от 31.05.1999 N 104-ФЗ «Об Особой экономической зоне в Магаданской области» приобрели статус участника Особой экономической зоны в Магаданской области по 31.12.2015 г. Включительно

Налоговые ставки установленные для организаций, которые в соответствии с Федеральным законом от 31.05.1999 N 104-ФЗ «Об Особой экономической зоне в Магаданской области» приобрели статус участника Особой экономической зоны в Магаданской области по 31.12.2015 г. Включительно Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов

Налоговые ставки установленные для налогоплательщиков — участников специальных инвестиционных контрактов 1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций

1. Налоговые ставки по доходам, полученным российскими организациями от российских и иностранных организаций 3 п. 4 ст. 284 НК РФ

3 п. 4 ст. 284 НК РФ 07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»

07.2017 N 216-ФЗ «Об инновационных научно-технологических центрах»

S. 47:605.1.

S. 47:605.1. S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается.

S.C. Подзаголовок A, Глава 1, Подглава S на первом

день налогового периода франшизы налогом на франшизу не облагается.

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или же

Для запроса на продление выберите вариант № 3, затем выберите

вариант №2. Налогоплательщикам потребуется номер счета Корпорации в Лос-Анджелесе, чтобы запросить

расширение; или же

Об авторе