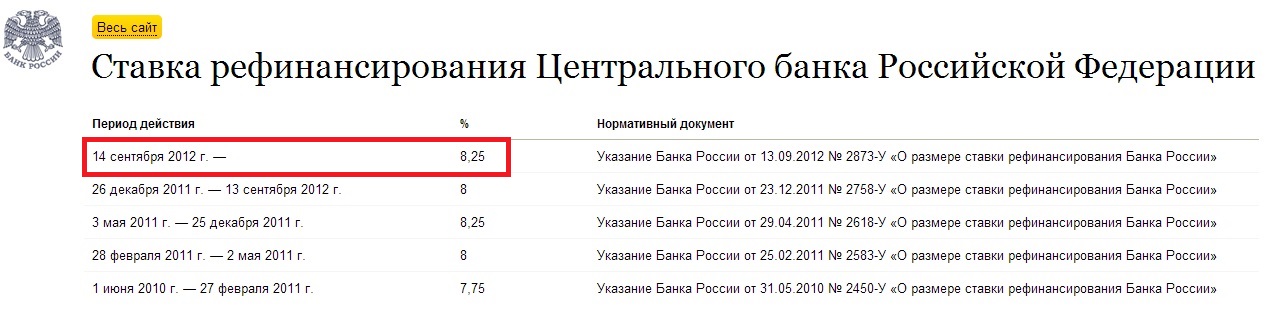

Ставка рефинансирования 1 300: С 27 мая 2022 года ставка рефинансирования равна 11,0 процентов годовых | ФНС России

Калькулятор пеней — Контур.Бухгалтерия — СКБ Контур

Если платить налоги и взносы не в полной сумме или с опозданием, будут санкции. Одна из них — пени. Пени составляют процент от неуплаченной суммы и растут с каждым днем просрочки платежа, пока компания полностью не погасит свои обязательства перед бюджетом. Расскажем, как посчитать пени и чем поможет онлайн-калькулятор.

Кто должен считать пени

Налоговая начисляет пени компаниям, которые уплатили налоги, авансовые платежи или страховые взносы с опозданием (ст. 75 НК РФ). Чтобы заплатить пени, дождитесь требования ИФНС. Налоговая сама должна указать на просрочку уплаты и рассчитать пени.

Если вы нашли недоимку и хотите ее закрыть, посчитайте пени самостоятельно, заплатите недоимку

и пени, а затем подайте уточненную декларацию. Только так получится избежать штрафа (ст. 81 НК РФ). Если сначала подать уточненку, а потом заплатить налог и пени,

инспекция назначит штраф.

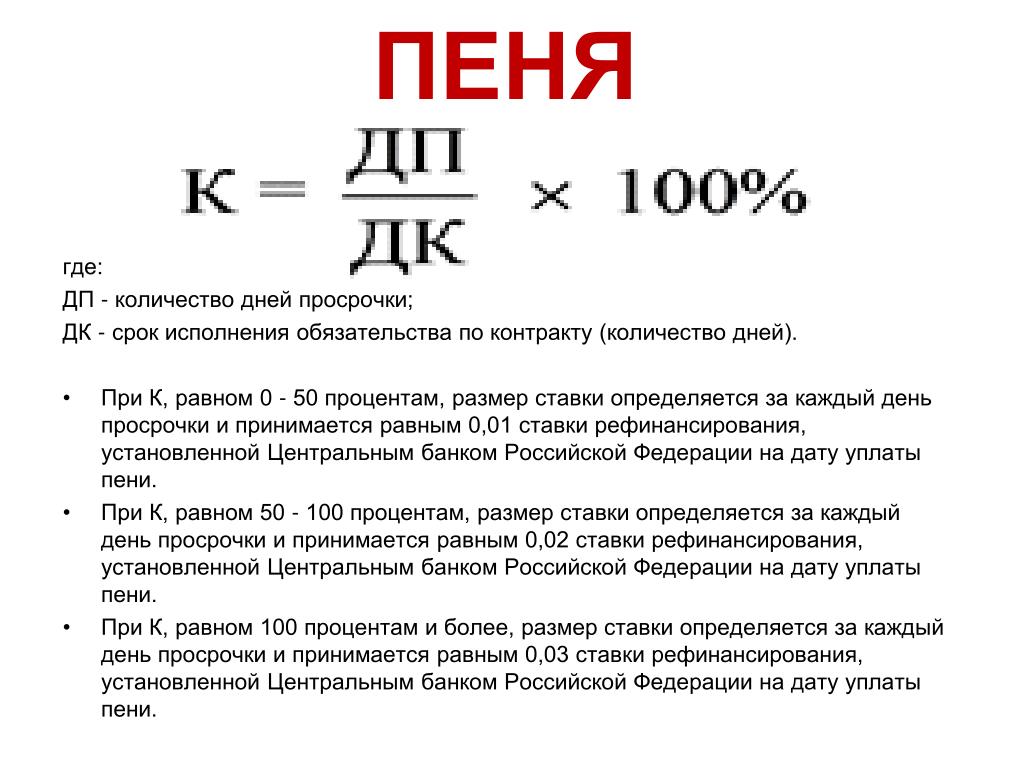

Как рассчитать пени

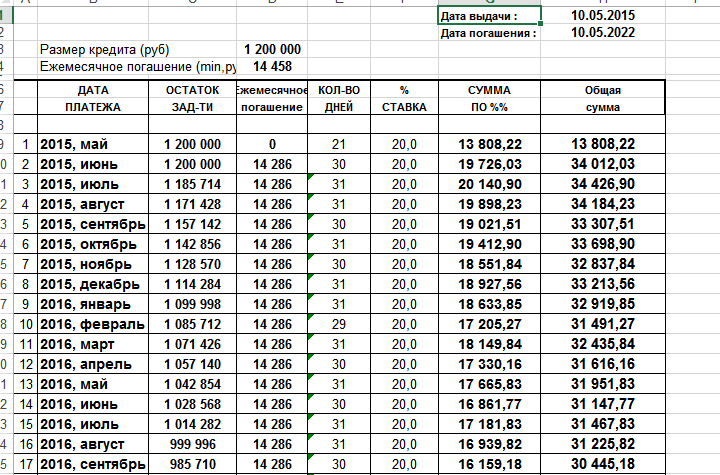

Задолженность возникла не раньше 28 декабря 2018 года

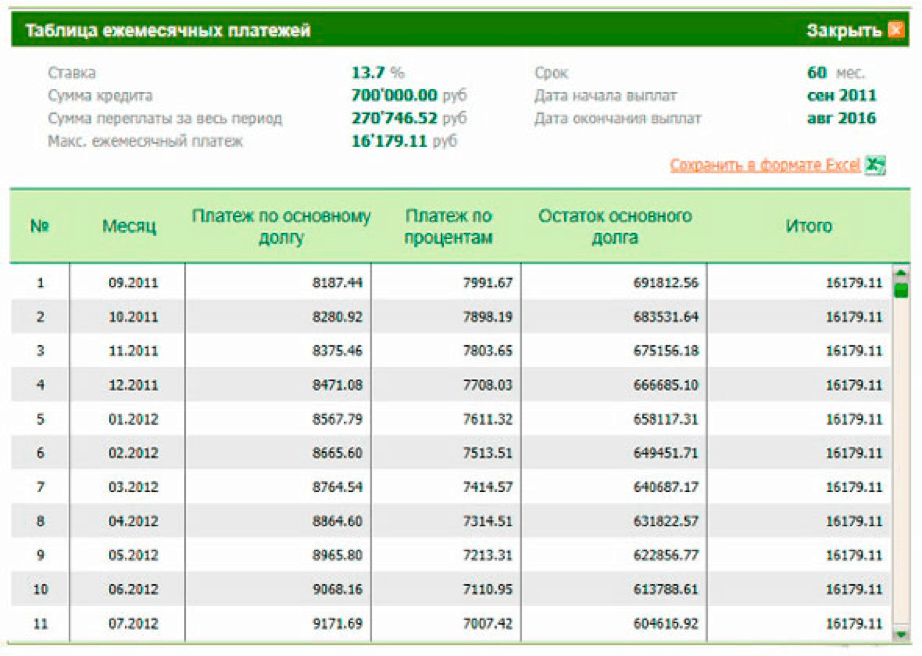

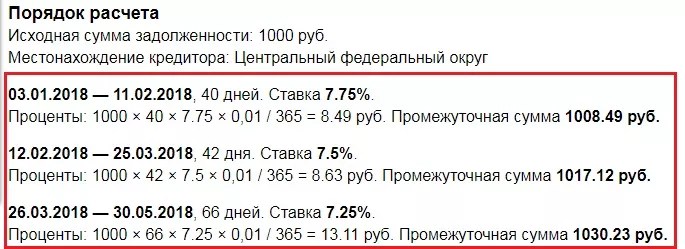

Пени начисляют с даты возникновения задолженности до даты погашения включительно. Для расчета учитывают каждый календарный день просрочки, включая праздники, выходные и нерабочие дни.

Пример. ООО «Яблоко» в 2020 году просрочило уплату авансового платежа по налогу на прибыль. Его нужно было заплатить 28 июля 2020 года, но организация перечислила платеж 5 августа. Пени начислят за 8 календарных дней — с 29 июля по 5 августа включительно.

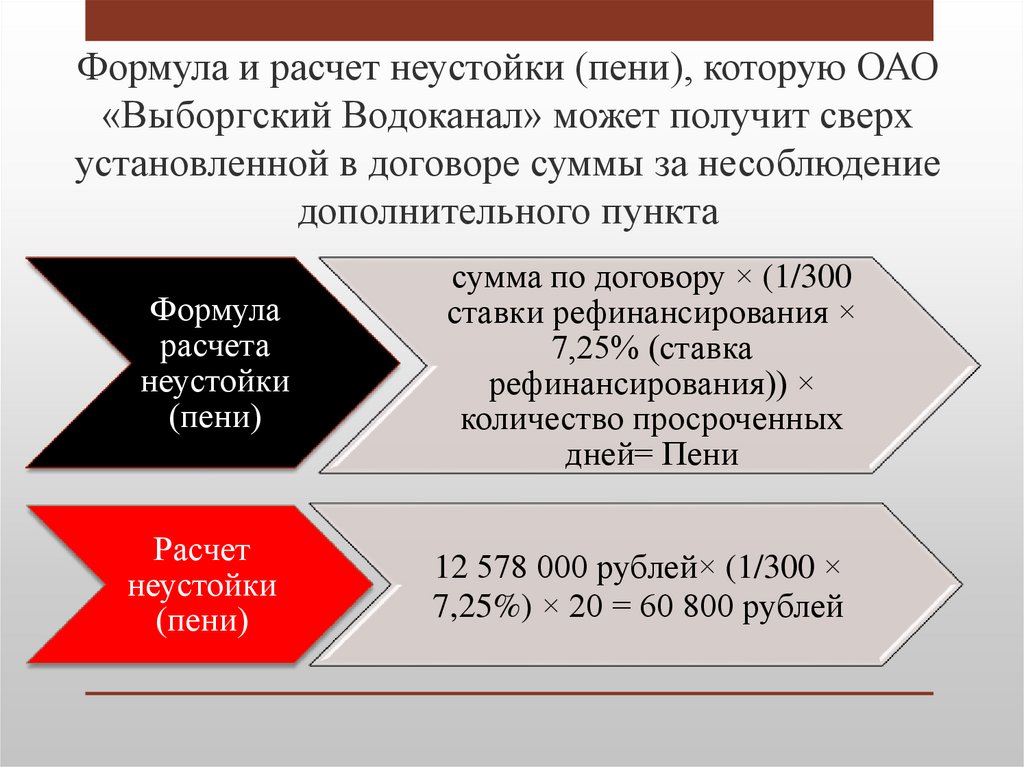

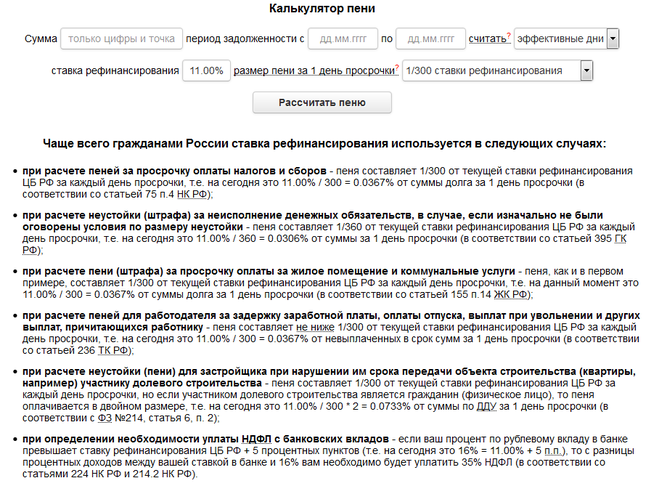

Предприниматели и физлица платят пени за весь период просрочки по ставке 1/300 ставки рефинансирования ЦБ РФ. Для организаций ставка меняется в зависимости от периода просрочки (ст. 75 НК РФ, ст. 13 Федерального закона от 30.11.2016 № 401-ФЗ):

-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

Пени за просрочку до 30 дней = Сумма задолженности × Календарные дни просрочки × 1/300 ставки рефинансирования

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Пени за просрочку с 31-го дня = Сумма задолженности × Календарные дни просрочки с 31-го дня × 1/150 ставки рефинансирования

Важно! Сумма пеней не может превышать сумму задолженности. Если пени оказались больше, в бюджет нужно заплатить пени в размере неуплаченного или невовремя уплаченного взноса, налога, авансового платежа, но не более суммы долга (п. 3 ст. 75 НК РФ).

Задолженность возникла с 1 октября 2017 по 27 декабря 2018

Пени начисляют со следующего за крайним сроком уплаты дня и до даты погашения недоимки, исключая этот день (письмо ФНС от 06.12.2017 № ЗН-3-22/7995).

Для ИП ставка равна 1/300 на весь период,

для организаций она повышается:

Для ИП ставка равна 1/300 на весь период,

для организаций она повышается:-

С 1-го по 30-й день — 1/300 ставки рефинансирования на период просрочки.

-

С 31-го дня — 1/150 ставки рефинансирования, которая действовала с 31-го дня.

Важно! По недоимкам, которые возникли до 28 декабря 2018 года нет ограничений. Сумма пеней не может превышать сумму задолженности.

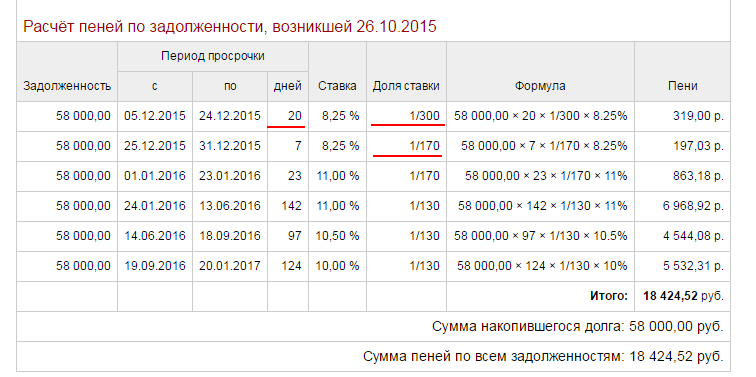

Задолженность возникла до 1 октября 2017 года

Порядок расчета пеней практически идентичен действовавшему в период с 1 октября 2017 по 27 декабря 2018. Сумма пеней не ограничена и даты, которые принимаются к расчету, совпадают.

Единственное отличие в формуле расчета. Ключевая ставка рефинансирования берется в размере 1/300 на весь период просрочки. Исключений не предусмотрено.

Как заплатить пени

Порядок уплаты пеней аналогичен для страховых взносов и налогов. Платите их вместе с суммой

недоимки либо после уплаты всей суммы налога, взноса (п. 5, 7 ст. 75 НК РФ, п. 7 ст. 26.11 Закона № 125-ФЗ).

Платите их вместе с суммой

недоимки либо после уплаты всей суммы налога, взноса (п. 5, 7 ст. 75 НК РФ, п. 7 ст. 26.11 Закона № 125-ФЗ).

Чтобы заплатить пени, оформите отдельное платежное поручение. В его поле 104 отразите КБК для пеней по соответствующему налогу или взносу. В поле 24 укажите, что платите пени, за какой период и реквизиты требования налоговой, если оно есть.

В поле 106 укажите код основания платежа. Например, добровольно (ЗД), по требованию налоговой (ТР), по акту налоговой проверки (АП). В зависимости от кода заполняются поля 107-109. Для пеней по взносам на травматизм в полях 106-109 проставьте «0».

Расчет пеней на онлайн-калькуляторе — инструкция

Выберите тип должника: физическое лицо, индивидуальные предприниматель или юридическое лицо. От этого зависит порядок расчета пеней. А также впишите сумму задолженности, по которой начислены пени.

Впишите установленный срок уплаты налога или взноса, который вы не смогли соблюсти. Помните,

что пени начинают начисляться со следующего дня.

Помните,

что пени начинают начисляться со следующего дня.

Рядом укажите дату фактической уплаты налога. Поставьте галочку о том, нужно ли включать в просрочку день оплаты. она включается в расчет по задолженностям с 28 декабря 2018 года, раньше этот день исключался.

Затем нажмите кнопку «Рассчитать», чтобы получить результат в правой части калькулятора. Он учтет изменение ставки рефинансирования и продолжительность просрочки. Готовый расчет можно распечатать прямо из калькулятора.

К списку калькуляторов

Ставка рефинансирования: что это, на что влияет ставка ЦБ

В этой статье:

•

Ставка рефинансирования: что это такое простыми словами

•

На что влияет ставка рефинансирования

•

Когда может меняться ставка рефинансирования

•

Действующая ставка рефинансирования Центрального банка РФ на 2022 год

•

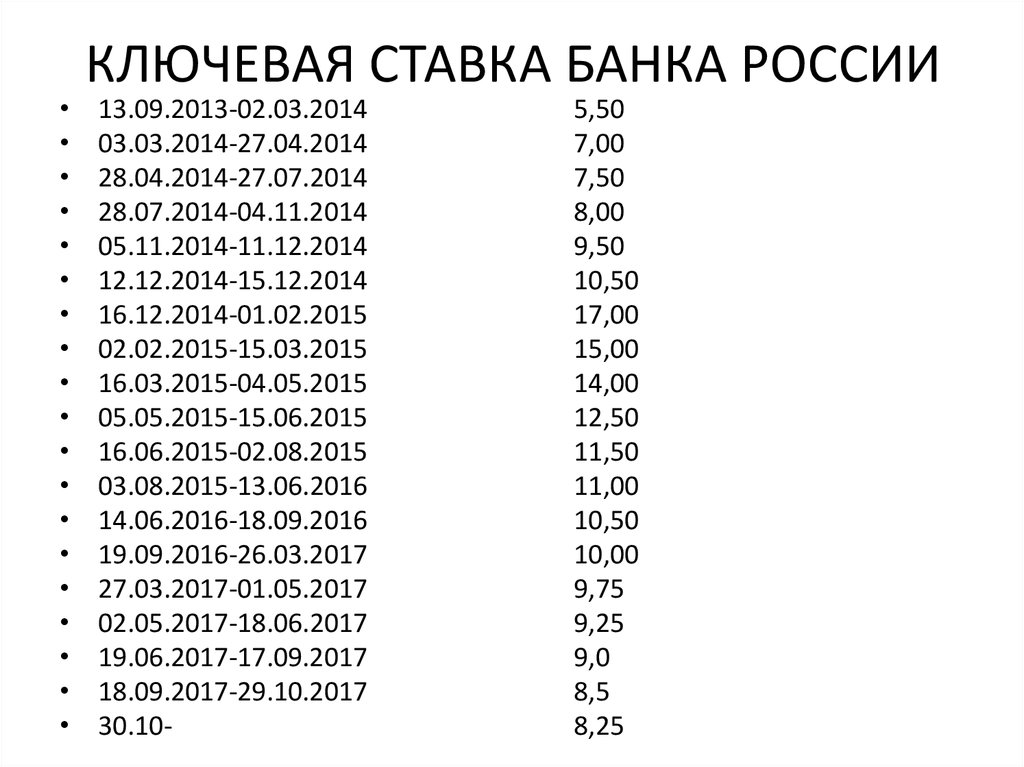

История ставки

Ставка рефинансирования: что это такое простыми словами

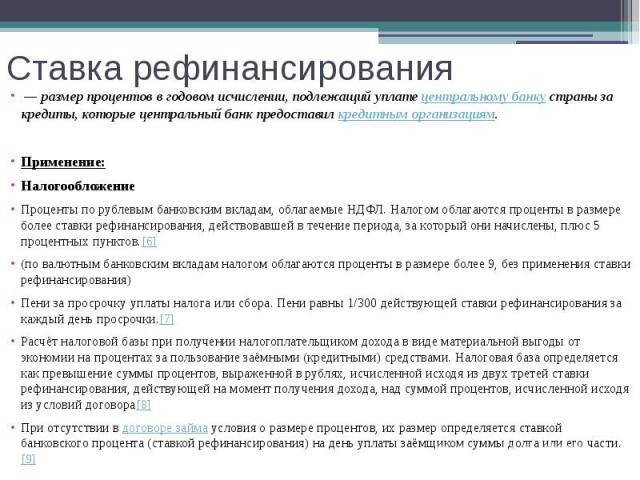

Ставка рефинансирования ЦБ — это важный индикатор развития экономики, который используется для определения величины налогов, штрафов и других денежных выплат.

Смысл этого параметра изначально был связан с тем, что по нему определялся процент, по которому коммерческие банки могут получить кредит у ЦБ. Прибыль банка зависела от разницы между ставкой рефинансирования и тем процентом, под который выдавались кредиты на любые цели населению и бизнесу.

Сейчас вместо этого понятия используется термин «ключевая ставка», он был введён ЦБ в 2013 году. Разница между этими показателями заключается в сроках кредитования: ставка рефинансирования применяется к годичным кредитам, а ключевая — к краткосрочным. Кроме того, разница в словах связана со сферами применения термина, в налоговом и гражданском законодательстве они различаются1.

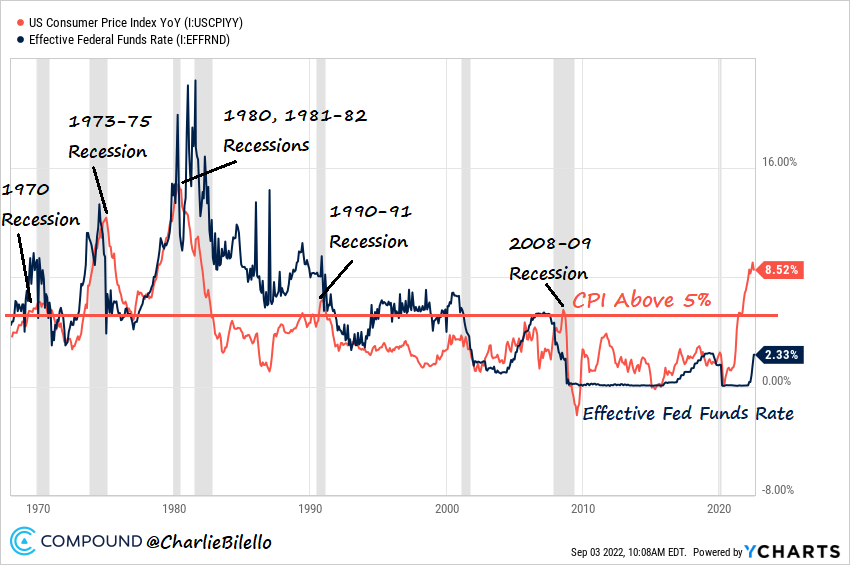

У высокого и низкого значения регулятора есть свои плюсы и минусы. При снижении этого показателя в экономике начинают происходить следующие процессы:

•

Кредиты становятся дешевле.

•

Проценты по депозитам падают.

•

Покупательная способность населения увеличивается, вследствие чего улучшается и общее состояние экономики.

•

Инфляция растёт, так как производители не могут быстро насытить рынок товарами повышенного спроса.

При росте показателей происходят обратные процессы: инфляция снижается, заёмные средства дорожают, потребительский спрос падает. Кроме того, низкая ставка неэффективна в период кризиса и замедляет экономический рост.

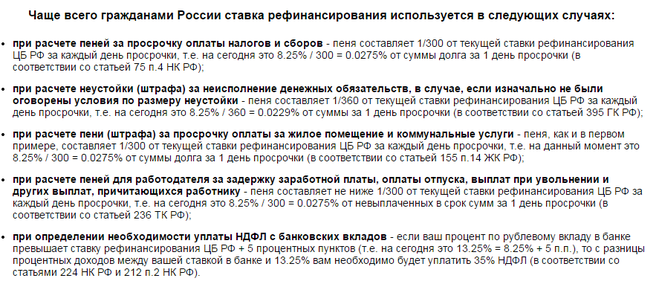

На что влияет ставка рефинансирования

Основные функции ставки рефинансирования:

•

Определение процентной ставки в спорных договорах.

•

Это основа для решения трудовых споров по задержке заработной платы.

•

Индикатор позволяет рассчитать штрафы и пени за задержку налоговых и коммунальных платежей.

•

Расчёт льготы по НДФЛ.

То есть фактически индикатор затрагивает все аспекты экономической и финансовой жизни страны и регулирует отношения банков с заёмщиками. Размер ставки рефинансирования напрямую зависит от текущего уровня инфляции в стране.

Инфляция — это снижение стоимости денег, которое ведёт за собой падение спроса на товары и услуги и ухудшение имущественного положения граждан и предприятий. Низкая ставка позволяет брать много ссуд, так как переплата по займу будет небольшой. Но такая ситуация невыгодна производителям, так как при низких ценах они теряют большую часть прибыли.

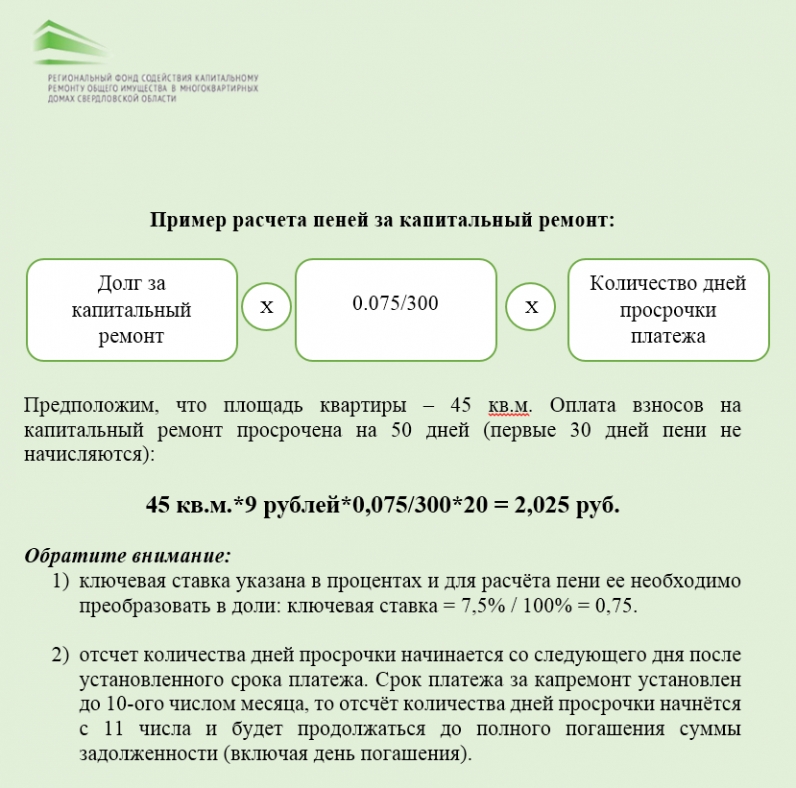

При просрочке платежа за кредит, налоговых выплат и коммунальных платежей сумма долга также рассчитывается с помощью ставки рефинансирования. Для этого её величина делится на число дней в году, умножается на количество просроченных дней, а затем на сумму общей задолженности.

При расчёте НДФЛ используется показатель, равный 1/300 ставки. Для этого общий долг умножается на эту величину, на ставку рефинансирования и на количество дней просрочки.

Для этого общий долг умножается на эту величину, на ставку рефинансирования и на количество дней просрочки.

Компенсация за задержку заработной платы рассчитывается по показателю 1/150.

В сфере налогообложения ставка используется и при других расчётах:

Влияет показатель и на валютный курс: если он растёт, национальная валюта становится более привлекательной и банки зарабатывают больше денег. При его снижении курс валют падает, так как уменьшается доходность вкладов.

Ставка крайне важна не только для физических лиц, но и для бизнеса. Дорогие ссуды невыгодны предпринимателям, они делают дорогим любое производство. Возможность взять дешёвый заём открывает для бизнеса новые возможности, стимулирует к открытию новых предприятий и расширению сферы услуг.

Низкие ставки провоцируют потребление, из-за увеличения спроса растут и цены. Этот процесс хорошо продемонстрировала ситуация на рынке ипотеки в 2020 году, когда возможность взять кредит под небольшой процент вызвала резкий рост стоимости жилья.

При росте показателя физические лица и предприниматели перестают брать займы и одновременно не тратят свои сбережения. Но в то же время вырастают проценты по банковским вкладам, люди начинают копить деньги. Экономика переходит в режим сбережения, что в итоге сдерживает её развитие.

Решение о величине ставки принимает Совет директоров ЦБ после тщательного анализа ситуации в стране. Экономика любой страны развивается неравномерно, но в период кризисов и спадов ЦБ может повлиять на цены и уровень инфляции при помощи регулятора. Совет собирается восемь раз в год, заседания бывают промежуточные и опорные. По результатам опорных раз в квартал формируется отчёт о денежно-кредитной политике, который публикуется на сайте ЦБ.

Когда может меняться ставка рефинансирования

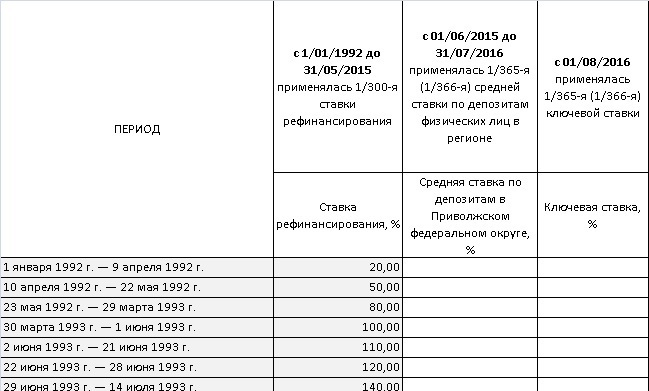

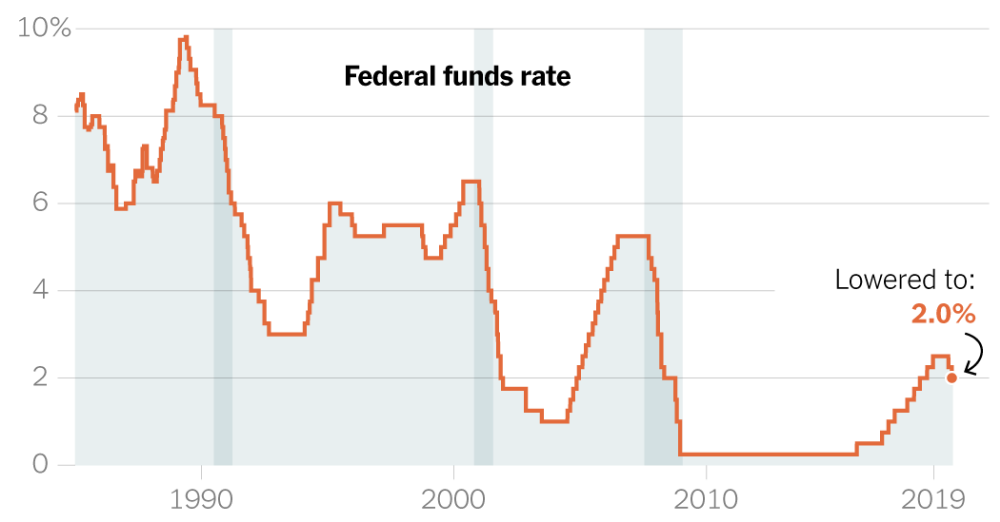

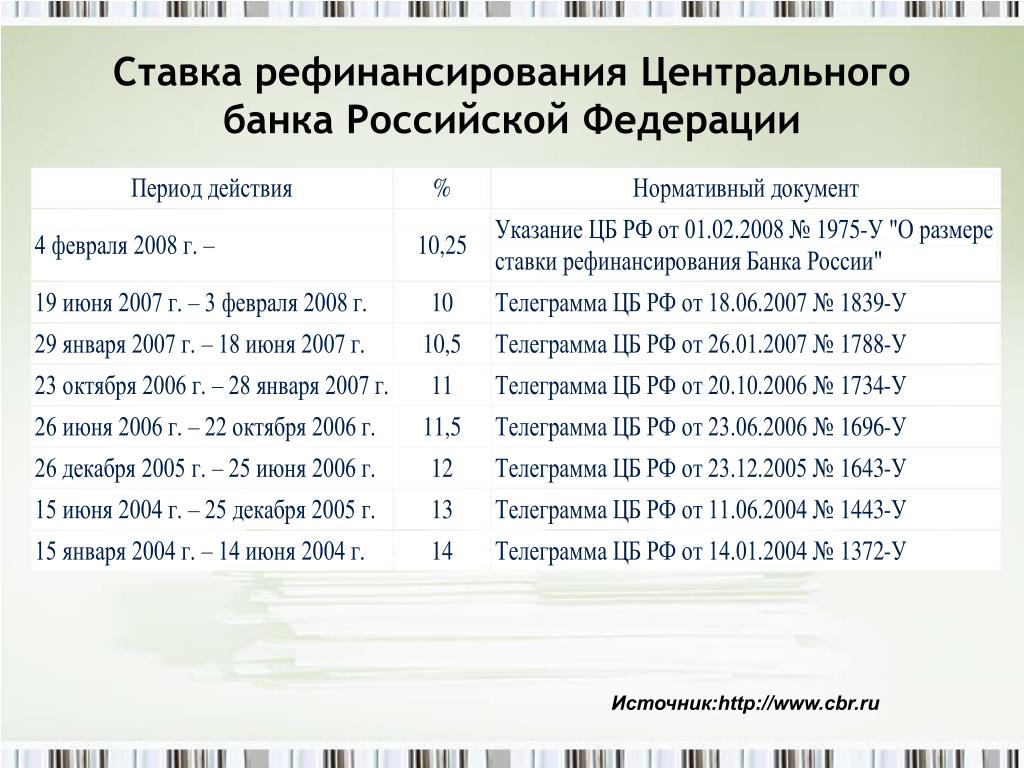

Слово «ставка» появилось в лексиконе банкиров сразу после распада СССР, на сегодняшний день ключевая и ставка рефинансирования равны. Начиная с 1992 года этот показатель часто менялся и был одним из основных инструментов влияния на валютный курс и активность банков на рынке кредитования.

Начиная с 1992 года этот показатель часто менялся и был одним из основных инструментов влияния на валютный курс и активность банков на рынке кредитования.

Она определяется исходя из совокупности многих факторов, среди которых:

•

изменения в налоговом законодательстве, введение или отмена некоторых обязательных платежей;

•

серьёзные кризисные явления в экономике;

•

введение международных санкций;

•

изменение конъюнктуры на мировых рынках, например неурожай в основных странах — поставщиках продовольствия;

•

увеличение или снижение объёма государственных закупок.

Действующая ставка рефинансирования Центрального банка РФ на 2022 год

В этом году ставка менялась несколько раз: в феврале зафиксирован её рост сразу до 20%. Это было связано с введёнными против нашей страны экономическими санкциями и резким изменением экономической ситуации. Изменения вступили в силу 28 февраля, ставка выросла сразу на 10,5%.

Это было связано с введёнными против нашей страны экономическими санкциями и резким изменением экономической ситуации. Изменения вступили в силу 28 февраля, ставка выросла сразу на 10,5%.

В дальнейшем ситуацию удалось стабилизировать. Уровень инфляции снизился, цены тоже вернулись почти к докризисному уровню. Уже 8 апреля ставка была снижена на 3%. Это позволило многим банкам возобновить программы ипотечного кредитования, которые практически были поставлены на паузу. Вырос спрос на потребительские кредиты наличными и на другие виды ссуд.

Значительное снижение было также связано с резким ростом курса доллара и его последующим падением. Прогноз годовой инфляции в апреле составлял 17,8%, а на 20 мая — 17,5%. В такой ситуации люди почувствовали некоторое облегчение и стали охотнее тратить деньги. Увеличился и приток средств на депозиты.

14 июня 2022 года ставка рефинансирования ЦБ была снижена до 9,5%, а 22 июля Совет директоров принял решение о снижении показателя ещё на один процентный пункт — до 8,5%.

Эксперты прогнозируют дальнейшее снижение ставки, пространство для этого имеется. Для этого нужно дождаться конца лета и оценить объём урожая важнейших зерновых культур и возможные риски продовольственной инфляции.

История ставки

История начинается с переходом России на принципы рыночной экономики. Впервые это слово было использовано в 2016 году. Как самостоятельный показатель она не употребляется с 2016 года, только в связке с ключевой.

В 2021 году регулятор повышался несколько раз, так как уровень инфляции достиг 7,4–7,9%, а цены выросли на 8,11%. ЦБ пришлось вводить дополнительные механизмы нормализации ситуации.

Необходимость введения ключевой ставки обусловлена изменениями в денежно-кредитной политике и новыми подходами к управлению инфляционными процессами. Для этого со стороны ЦБ РФ предпринимаются следующие действия:

•

унификация ставок по всем займам;

•

совершенствование принципов банковского менеджмента;

•

создание инструмента кредитной политики.

Простого решения для изменения ставки рефинансирования нет, это зависит от многих взаимосвязанных процессов в экономике и кредитно-денежной политике.

Альфа-Банк всегда ставит в приоритет интересы своих клиентов и старается придерживаться гибкой политики в отношении процентов по кредитам. Если вы приняли решение о привлечении заёмных средств, обратитесь за консультацией к нашим специалистам — они помогут подобрать наиболее выгодную для вас программу кредитования с учётом ваших индивидуальных потребностей.

Текущие ипотечные ставки и ставки рефинансирования штата Вирджиния

- Текущие ставки по ипотеке в Вирджинии

- Как найти лучшую ставку по ипотеке в Вирджинии для вас

- Варианты ипотеки в Вирджинии

- Программы для покупателей жилья в первый раз в Вирджинии

О наших таблицах ставок по ипотечным кредитам: указанная выше информация по ипотечным кредитам предоставляется или получена Bankrate. Некоторые кредиторы предоставляют Bankrate условия ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наших «Рекламодателей»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для применимых критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или номер телефона Рекламодателя.

Некоторые кредиторы предоставляют Bankrate условия ипотечного кредита в рекламных целях, и Bankrate получает компенсацию от этих рекламодателей (наших «Рекламодателей»). Условия других кредиторов собираются Bankrate посредством собственного исследования доступных условий ипотечного кредита, и эта информация отображается в нашей таблице ставок для применимых критериев. В приведенной выше таблице список Рекламодателя можно идентифицировать и отличить от других списков, поскольку он включает кнопку «Далее», которую можно использовать для перехода на собственный веб-сайт Рекламодателя или номер телефона Рекламодателя.

Доступность рекламируемых условий: Каждый рекламодатель несет ответственность за точность и доступность своих собственных рекламируемых условий. Bankrate не может гарантировать точность или доступность любого срока кредита, указанного выше. Тем не менее, Bankrate пытается проверить точность и доступность рекламируемых условий с помощью процесса обеспечения качества и требует от рекламодателей согласия с нашими Условиями и положениями и соблюдения нашей Программы контроля качества. Щелкните здесь, чтобы просмотреть критерии ставок по кредитным продуктам.

Щелкните здесь, чтобы просмотреть критерии ставок по кредитным продуктам.

Условия кредита для клиентов Bankrate.com: Рекламодатели могут указывать на своем веб-сайте условия кредита, отличные от тех, которые рекламируются через Bankrate.com. Чтобы получить курс Bankrate.com, вы должны представиться Рекламодателю как клиент Bankrate.com. Обычно это делается по телефону, поэтому вам следует искать номер телефона рекламодателя при переходе на его веб-сайт. Кроме того, кредитные союзы могут требовать членства.

Кредиты на сумму более 726 200 долларов США могут иметь другие условия кредита: Если вы ищете кредит на сумму более 726 200 долларов США, кредиторы в определенных местах могут предоставить условия, которые отличаются от тех, которые указаны в таблице выше. Вы должны подтвердить свои условия с кредитором для запрашиваемой суммы кредита.

Налоги и страхование, не включенные в условия кредита. Условия кредита (примеры годовой процентной ставки и платежа), показанные выше, не включают суммы налогов или страховых взносов. Сумма ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Сумма ежемесячного платежа будет больше, если включены налоги и страховые взносы.

Удовлетворенность потребителей: Если вы использовали Bankrate.com и не получили рекламируемые условия кредита или иным образом были недовольны своим опытом работы с каким-либо рекламодателем, мы хотим услышать от вас. Нажмите здесь, чтобы отправить свои комментарии в отдел контроля качества Bankrate.

Текущие ставки по ипотечным кредитам в Вирджинии

В течение 2022 года ставки по ипотечным кредитам росли, что сдерживает рынок покупки жилья. Более высокие ставки вдохновили многих потенциальных покупателей остаться в стороне.

По состоянию на вторник, 11 апреля 2023 г., текущие процентные ставки в Вирджинии составляют 6,86% для 30-летней фиксированной ипотеки и 6,10% для 15-летней фиксированной ипотеки. Более высокие процентные ставки в сочетании с нехваткой инвентаря для домов на одну семью приводят к росту цен и замедлению продаж. Средняя цена на апрель 2022 года составляла 39 долларов. 0,000, согласно Virignia Realtors. Тем не менее, дома, доступные в Вирджинии, продаются быстрыми темпами, некоторые всего за три дня.

0,000, согласно Virignia Realtors. Тем не менее, дома, доступные в Вирджинии, продаются быстрыми темпами, некоторые всего за три дня.

Ставки рефинансирования в Вирджинии

Ставки рефинансирования также имеют тенденцию к повышению. Если вы рассматриваете возможность рефинансирования, используйте ипотечный калькулятор Bankrate, чтобы выяснить, какими будут ежемесячные платежи, и определить, сколько вы можете сэкономить, сбросив ипотечный кредит.

Как найти лучшую ставку по ипотеке в Вирджинии для вас

Всегда лучше поискать наиболее конкурентоспособный ипотечный кредит. Сравнение нескольких предложений от кредиторов может сэкономить тысячи долларов в течение ипотечного кредита.

Варианты ипотечного кредита в Вирджинии

Поскольку Вирджиния является одним из лучших штатов страны для ведения бизнеса и многие города расположены в пределах досягаемости от столицы страны, неудивительно, что многие покупатели интересуются Вирджинией. Ожидается, что в ближайшие два десятилетия население штата вырастет примерно на 13 процентов. Когда дело доходит до ипотеки в Вирджинии, есть много вариантов, в том числе:

Когда дело доходит до ипотеки в Вирджинии, есть много вариантов, в том числе:

- Ипотечные кредиты с фиксированной процентной ставкой: Ипотечные кредиты с фиксированной процентной ставкой поддерживают одну и ту же процентную ставку в течение всего срока действия кредита, что означает, что ваш ежемесячный платеж по ипотечному кредиту всегда остается неизменным.

- Ипотечные кредиты с регулируемой процентной ставкой: В отличие от стабильных кредитов с фиксированной процентной ставкой, ипотечные кредиты с регулируемой процентной ставкой (ARM) имеют процентные ставки, которые колеблются в зависимости от рыночных условий.

- Кредиты FHA: При поддержке FHA эти жилищные кредиты предоставляются по конкурентоспособным процентным ставкам и помогают заемщикам приобрести жилье без крупного первоначального взноса или чистого кредита.

- Кредиты VA: Кредиты VA предоставляют гибкие, низкопроцентные ипотечные кредиты для военнослужащих США (действующей службы и ветеранов) и их семей.

- Кредиты USDA: Кредиты USDA помогают заемщикам со средним и низким доходом, которые соответствуют определенным пределам дохода, покупать дома в сельских районах, отвечающих требованиям USDA.

- Крупные кредиты: Крупные ипотечные кредиты — это продукты жилищного кредита, которые выходят за пределы заимствований FHFA. Крупные кредиты более распространены в районах с более высокими затратами, где цены на жилье часто находятся на более высоком уровне.

Программы для тех, кто впервые покупает жилье в Вирджинии

Virginia Housing предлагает множество программ для помощи покупателям жилья. Агентство ранее называлось Управлением жилищного строительства Вирджинии или VHDA, и во многих ссылках на его веб-сайте до сих пор используется это название. Агентство предоставляет доступные ипотечные кредиты для тех, кто покупает жилье впервые и повторно, а также образовательные программы, первоначальный взнос и помощь в закрытии сделки.

- Грант на помощь с первоначальным взносом: Грант на помощь с первоначальным взносом (DPA) предоставляет средства квалифицированным покупателям жилья, впервые покупающим жилье. Максимальный первоначальный взнос составляет от 2 до 2,5 процентов от покупной цены дома. Поскольку средства предоставляются в виде гранта, деньги не нужно возвращать. Чтобы иметь право на участие, вы должны быть покупателем жилья впервые. Деньги также должны быть использованы в сочетании с кредитом на жилье в Вирджинии. Также существуют ограничения по доходам для всех членов домохозяйства.

- Грант на помощь при закрытии: Грант Вирджинии на помощь при закрытии (CCA) предназначен для сокращения личных расходов покупателей жилья, которые используют либо кредит VA, либо кредит Rural Housing Service (RHS). Максимальный размер субсидии составляет 2 процента от покупной цены дома, и эти деньги могут быть использованы для закрытия ваших расходов. Как грант, деньги не должны быть возвращены.

Вы должны быть первым покупателем дома, чтобы иметь право на участие, и грант должен быть использован с кредитом RHS или VA от Virginia Housing. Также есть ограничения по доходам.

Вы должны быть первым покупателем дома, чтобы иметь право на участие, и грант должен быть использован с кредитом RHS или VA от Virginia Housing. Также есть ограничения по доходам. - Virginia Housing Обычный: Virginia Housing предлагает 30-летнюю программу обычного кредита с фиксированной процентной ставкой для новых и повторных покупателей. Программа требует меньше наличных средств при закрытии, чем с кредитом FHA. Этот кредит можно использовать как для покупки, так и для рефинансирования наличными. Это также позволяет использовать гибкие источники первоначального взноса, такие как подарки, субсидии на выплату первоначального взноса в штате Вирджиния или программа Virginia Housing Plus Second Mortgage. Программа допускает первоначальный взнос в размере 3 процентов или всего 1 процент при использовании субсидии на помощь при первоначальном взносе. При использовании программы Plus Second первоначальный взнос может составлять даже 0 процентов. Кандидаты должны иметь кредитный рейтинг не менее 640, а максимальное соотношение долга к доходу составляет 45 процентов.

- Традиционная программа жилищного строительства штата Вирджиния без ипотечного страхования: Практически идентична обычной программе жилищного строительства штата Вирджиния, главное отличие состоит в том, что заявители не обязаны иметь страховку ипотечного кредита. Кроме того, требования к минимальному кредитному рейтингу для этой программы немного выше и составляют 660.

- Virginia Housing Plus Second Mortgage: Эта программа исключает первоначальный взнос, необходимый для квалифицированных покупателей жилья, впервые покупающих жилье. Программа работает путем сочетания первой ипотеки Virginia Housing со второй ипотекой Housing Plus, которая используется для покрытия первоначального взноса. Максимальная сумма второй ипотеки составляет от 3 до 5 процентов от покупной цены. Программа предоставляет 30-летний кредит с фиксированной процентной ставкой и покрывает весь первоначальный взнос. Чтобы получить право, вы должны иметь кредитный рейтинг 680 или выше.

Существуют также ограничения по доходам для квалификации.

Существуют также ограничения по доходам для квалификации. - Сертификат об ипотечном кредите: Эта программа предоставляет покупателям жилья налоговый кредит в соотношении доллар за доллар против вашего федерального подоходного налога в размере, равном 10 процентам вашего годового процента по ипотеке. Чтобы соответствовать требованиям, вы должны быть покупателем впервые, который не владел домом в течение последних трех лет. Однако, если вы покупаете дом в целевом районе, вам, возможно, не нужно быть покупателем впервые. Существуют также требования к доходу домохозяйства и цене дома.

- Жилищная ссуда в Вирджинии: Жилищная ссуда в Вирджинии позволяет покупателям сочетать ипотеку с другими видами помощи, такими как субсидия на первоначальный взнос, налоговый кредит и курсы по покупке жилья впервые.

Дополнительные ипотечные ресурсы штата Вирджиния

- Ресурсы для лиц, впервые приобретающих жилье в Вирджинии

- Кредитные лимиты Вирджинии по округам

- Ипотечные кредиторы Вирджинии

Сравните сегодняшние ставки по ипотечным кредитам на 30 лет: ежедневное обновление

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Сегодняшняя средняя 30-летняя фиксированная ставкаСегодняшняя средняя 15-летняя фиксированная ставкаСегодняшняя средняя 5-летняя ставка ARM

Сегодняшнее сред. 30 лет. фиксированная ставкаСегодняшняя ср. 15 лет. фиксированная ставкаСегодняшняя ср. 5 лет. Ставка ARM

30 лет. фиксированная ставкаСегодняшняя ср. 15 лет. фиксированная ставкаСегодняшняя ср. 5 лет. Ставка ARM

6,411% годовых

Уменьшение на 0,04% за 1 день

Увеличение на 1,30% за 1 год

Некоторые или все ипотечные кредиторы, представленные на нашем сайте, являются рекламными партнерами NerdWallet, но это не влияет на наши оценки, звездные рейтинги кредиторов или порядок, в котором кредиторы перечислены на странице. Наши мнения являются нашими собственными. Вот список наших партнеров.

What’s on this page

- Compare your rates

- Rate trends and insights

- Explore more quotes

Loan purpose

Purchase

Refinance

ZIP code

Purchase price

Down payment

Loan term

30-летний фиксированный20-летний фиксированный15-летний фиксированный10-летний фиксированный7-летний ARM5-летний ARM3-летний ARM10-летний ARM

Кредитный рейтинг

Отлично (760+)Отлично (740-759)Хорошо (720-739))Хорошо (700-719)Удовлетворительно (680-699)Удовлетворительно (660-679)Плохо (640-659)Плохо (620-639)Плохо (580-619)Плохо (до 580)

Показаны результаты для: Хорошее (720-739), 30-летний фиксированный срок, Дом на одну семью, Основное место жительства.

Об этих ставках: Кредиторы, чьи ставки указаны в этой таблице, являются рекламными партнерами NerdWallet. NerdWallet стремится поддерживать точность и актуальность своей информации. Эта информация может отличаться от той, которую вы видите при посещении сайта кредитора. Условия, рекламируемые здесь, не являются предложениями и не налагают обязательств на какого-либо кредитора. Показанные здесь ставки получены с помощью механизма ставок Mortech и могут быть изменены. Эти тарифы не включают налоги, сборы и страховку. Ваша фактическая ставка и условия кредита будут определяться оценкой партнером вашей кредитоспособности и другими факторами. Любые цифры потенциальной экономии являются приблизительными, основанными на информации, предоставленной вами и нашими рекламными партнерами.

Тенденции и выводы

Тенденции ставок по ипотечным кредитам (APR)

Анализ ставок NerdWallet по ипотечным кредитам

6,411% ипотека с фиксированной процентной ставкой упала на 4 базисных пункта до 6,411%. Средняя годовая процентная ставка по 15-летней ипотеке с фиксированной ставкой осталась на уровне 5,760%, а средняя годовая процентная ставка по 5-летней ипотеке с регулируемой ставкой (ARM) выросла на 1 базисный пункт до 7,034%, согласно ставкам, предоставленным NerdWallet компанией Zillow. 30-летняя ипотека с фиксированной ставкой на 17 базисных пунктов выше, чем неделю назад, и на 130 базисных пунктов выше, чем год назад.

Средняя годовая процентная ставка по 15-летней ипотеке с фиксированной ставкой осталась на уровне 5,760%, а средняя годовая процентная ставка по 5-летней ипотеке с регулируемой ставкой (ARM) выросла на 1 базисный пункт до 7,034%, согласно ставкам, предоставленным NerdWallet компанией Zillow. 30-летняя ипотека с фиксированной ставкой на 17 базисных пунктов выше, чем неделю назад, и на 130 базисных пунктов выше, чем год назад.

Базисный пункт равен одной сотой процента. Ставки выражаются в виде годовой процентной ставки или годовых.

Текущие ставки по ипотеке и рефинансированию

| Product | Interest rate | APR |

|---|---|---|

| 30-year fixed-rate | 6.331% | 6.411% |

| 20-year fixed-rate | 6.240% | 6,411% |

| 15-year fixed-rate | 5. 586% 586% | 5.760% |

| 10-year fixed-rate | 6.125% | 6.655% |

| 7-year ARM | 6.101% | 6.962 % |

| 5-year ARM | 5.916% | 7.034% |

| 3-year ARM | 6.125% | 7.204% |

| 30-year fixed-rate FHA | 5.965% | 6,866% |

| 30-летняя фиксированная ставка VA | 5,918% | 6,338% |

Источник данных: © Zillow, Inc. Ставки по ипотеке на 30 лет?

Инструмент NerdWallet для определения ставок по ипотечным кредитам поможет вам найти конкурентоспособные ставки по ипотечным кредитам на 30 лет. В приведенных выше фильтрах введите несколько сведений о кредите, который вы ищете, и вы получите персональное предложение по ставке в считанные минуты, не предоставляя никакой личной информации. Оттуда вы можете начать процесс одобрения ипотечного кредита. Это так просто

Оттуда вы можете начать процесс одобрения ипотечного кредита. Это так просто

30-летняя ипотека с фиксированной процентной ставкой является наиболее распространенным сроком ипотеки. Он обеспечивает безопасность фиксированной основной суммы и выплаты процентов, а также гибкость для предоставления более крупного ипотечного кредита, поскольку платежи более доступны — они распределены в течение трех десятилетий.

Как мне сравнить текущие 30-летние фиксированные ставки по ипотечным кредитам?

Чем больше кредиторов вы просматриваете при покупке ипотечных ставок, тем больше вероятность того, что вы получите более низкую процентную ставку. Получение более низкой процентной ставки может сэкономить вам сотни долларов в течение года на выплатах по ипотеке и тысячи долларов в течение срока действия ипотеки.

С помощью простого в использовании инструмента расчета ставок по ипотечным кредитам NerdWallet вы можете сравнить текущие процентные ставки по 30-летним ипотечным кредитам — независимо от того, являетесь ли вы покупателем жилья впервые, ищущим 30-летние фиксированные ставки по ипотечным кредитам, или давним домовладельцем, сравнивающим рефинансированные ипотечные кредиты. ставки.

ставки.

Как найти индивидуальные ставки по 30-летней ипотеке?

Инструмент NerdWallet для определения ставок по ипотечным кредитам поможет вам найти конкурентоспособные ставки по ипотечным кредитам на 30 лет. Укажите почтовый индекс собственности и укажите, покупаете ли вы или рефинансируете. После нажатия «Начать» вас спросят о цене или стоимости дома, размере первоначального взноса или текущем остатке кредита, а также о диапазоне вашего кредитного рейтинга. Вы будете на пути к получению персонального предложения по ставке без предоставления личной информации. Оттуда вы можете начать процесс, чтобы получить предварительное одобрение для вашего ипотечного кредита. Это так просто.

Какова хорошая фиксированная ставка по 30-летней ипотеке?

30-летняя ипотека с фиксированной процентной ставкой — это жилищный кредит, который поддерживает ту же процентную ставку и ежемесячные платежи по основному долгу и процентам в течение 30-летнего периода кредита. Со ставкой, которая длится на протяжении всего кредита, вам нужна лучшая ставка, которую вы можете получить. Поскольку на вашу ставку самым непосредственным образом влияет ваш кредитный рейтинг и первоначальный взнос, вам нужно убедиться, что ваш кредитный файл точен, и внести первоначальный взнос в размере, который вы можете себе позволить.

Со ставкой, которая длится на протяжении всего кредита, вам нужна лучшая ставка, которую вы можете получить. Поскольку на вашу ставку самым непосредственным образом влияет ваш кредитный рейтинг и первоначальный взнос, вам нужно убедиться, что ваш кредитный файл точен, и внести первоначальный взнос в размере, который вы можете себе позволить.

Получить выгодную сделку по ипотеке — это то же самое, что получить хорошую сделку по покупке автомобиля. Вы проводите онлайн-исследования, разговариваете с друзьями и семьей, а затем сравниваете товары. Этот последний шаг, который включает в себя применение с несколькими кредиторами, является наиболее важным шагом.

Когда вы сравниваете предложения по кредиту с помощью Оценки кредита, вы будете чувствовать себя уверенно, когда определите предложение, которое имеет наилучшее сочетание ставки и сборов.

В отчете Freddie Mac сделан вывод о том, что типичный заемщик может рассчитывать сэкономить 400 долларов на процентах всего за первый год, сравнив покупки с пятью кредиторами, а не с одним кредитором. В течение нескольких лет сравнительные покупки для ипотеки могут сэкономить тысячи долларов. Это даст вам то, чем вы сможете похвастаться.

В течение нескольких лет сравнительные покупки для ипотеки могут сэкономить тысячи долларов. Это даст вам то, чем вы сможете похвастаться.

30-летний фиксированный срок — не единственный вариант. 15-летний фиксированный кредит распространен среди рефинансистов. Ипотечные кредиты с регулируемой процентной ставкой имеют низкие ежемесячные платежи в течение первых нескольких лет кредита, что делает их популярными для кредитов в высоких долларах.

Имеют ли 30-летние фиксированные кредиты лучшие ставки по ипотечным кредитам?

Долгосрочные ипотечные кредиты обычно имеют более высокие процентные ставки, чем краткосрочные кредиты. Таким образом, 30-летний кредит будет иметь более высокую ставку, чем, например, 15-летний кредит. Тем не менее, ваши ежемесячные платежи будут ниже, потому что вы выплачиваете свой кредит в течение гораздо более длительного периода времени.

Конечно, это также означает, что вы платите гораздо больше в виде процентов.

Плюсы и минусы 30-летней фиксированной ипотеки

Хотя 30-летняя фиксированная ипотека является наиболее популярным видом жилищного кредита, она подходит не всем. Вот некоторые преимущества и недостатки фиксированной 30-летней:

Плюсы

Более низкие платежи. Поскольку они распределены на 30 лет, ежемесячные платежи по 30-летней фиксированной ипотеке ниже, чем по кредитам с более короткими сроками.

Гибкость. Вы можете внести минимальный ежемесячный платеж. Но если вы хотите сократить свой долг быстрее, вы можете сделать более крупные дополнительные платежи или дополнительные платежи. Когда у вас нет лишних денег, вы можете вернуться к внесению минимальных ежемесячных платежей.

Предсказуемость. Поскольку это фиксированная ставка, ежемесячные платежи по основному долгу и процентам одинаковы в течение всего срока кредита. Имейте в виду, что платежи включают налоги и страхование, которые могут увеличиваться, а иногда даже уменьшаться.

Большой кредит. Поскольку ежемесячные платежи по кредиту на 30 лет меньше, чем по кредиту на более короткий срок (например, на 20 или 15 лет), вы можете занять больше.

Минусы

Более высокая процентная ставка. Поскольку кредитор связывает свои деньги дольше, процентная ставка по 30-летней фиксированной ипотеке выше, чем, скажем, по 15-летней ссуде.

Больше процентов в целом: вы платите больше процентов в течение срока действия 30-летней ипотеки, потому что вы делаете больше платежей.

Вы рискуете занять слишком много. 30-летний кредит позволяет вам брать больше, что может соблазнить вас взять слишком большой кредит. Вы можете позволить себе ежемесячные платежи, но у вас не будет денег на отпуск, рестораны, новые машины и другие необязательные расходы.

Как устанавливаются фиксированные ставки по 30-летней ипотеке?

На высоком уровне ставки по ипотечным кредитам определяются экономическими факторами, влияющими на рынок облигаций. Вы ничего не можете с этим поделать, но стоит знать: плохие экономические или глобальные политические проблемы могут снизить ставки по ипотечным кредитам. Хорошие новости могут подтолкнуть ставки выше.

Вы ничего не можете с этим поделать, но стоит знать: плохие экономические или глобальные политические проблемы могут снизить ставки по ипотечным кредитам. Хорошие новости могут подтолкнуть ставки выше.

Вы можете контролировать сумму первоначального взноса и кредитный рейтинг. Кредиторы точно настраивают свою базовую процентную ставку в зависимости от риска, который они воспринимают при выдаче индивидуального кредита.

Таким образом, их базовая ставка по ипотеке, рассчитанная с учетом нормы прибыли, соответствующей рынку облигаций, корректируется в большую или меньшую сторону для каждого предлагаемого ими кредита. Более высокие ставки по ипотечным кредитам для более высокого риска; более низкие ставки для меньшего предполагаемого риска.

Таким образом, чем больше ваш первоначальный взнос и чем выше ваш кредитный рейтинг, тем ниже ставка по ипотеке.

В чем разница между процентной ставкой и годовой процентной ставкой?

Процентная ставка – это процент, который кредитор взимает за ссуду денег. Годовая процентная ставка, или годовая процентная ставка, должна отражать более точную стоимость займа. Расчет APR включает сборы и дисконтные баллы, а также процентную ставку.

Годовая процентная ставка, или годовая процентная ставка, должна отражать более точную стоимость займа. Расчет APR включает сборы и дисконтные баллы, а также процентную ставку.

APR — это инструмент, используемый для сравнения предложений по кредитам, даже если они имеют разные процентные ставки, сборы и скидки.

Важным компонентом APR является ипотечное страхование — полис, защищающий кредитора от потери денег в случае невыполнения обязательств по ипотечному кредиту. Вы, заемщик, платите за это.

Кредиторы обычно требуют ипотечного страхования по кредитам с первоначальным взносом менее 20% (при покупке дома) или менее 20% собственного капитала (при рефинансировании).

Узнайте больше о кредитах с фиксированной процентной ставкой:

Авторы NerdWallet — это авторитетные специалисты, которые используют первичные, заслуживающие доверия источники для информирования своей работы, включая рецензируемые исследования, правительственные веб-сайты, академические исследования и интервью с отраслевыми экспертами. Весь контент проверяется на точность, своевременность и актуальность. Вы можете узнать больше о высоких стандартах NerdWallet в отношении журналистики, прочитав наши редакционные правила

Весь контент проверяется на точность, своевременность и актуальность. Вы можете узнать больше о высоких стандартах NerdWallet в отношении журналистики, прочитав наши редакционные правила

.

Фредди Мак. Почему потребители оставляют деньги на столе? По состоянию на 13 сентября 2022 г.

Мой дом от Freddie Mac. Как получить лучшую процентную ставку по ипотечному кредиту. По состоянию на 13 сентября 2022 г.

Федеральный резервный банк Сент-Луиса. Как ставка по федеральным фондам влияет на потребителей? По состоянию на 13 сентября 2022 г.

Об авторе: Холден является авторитетом NerdWallet в области ипотеки и недвижимости. Он писал об ипотеке с 2001 года, завоевав множество наград.

Ознакомьтесь с другими нашими инструментами для ипотеки и рефинансирования

Кредиторы

Получить предварительное одобрение

Получите предварительное одобрение

Узнайте свой реальный бюджет и легко найдите дом.

Вы должны быть первым покупателем дома, чтобы иметь право на участие, и грант должен быть использован с кредитом RHS или VA от Virginia Housing. Также есть ограничения по доходам.

Вы должны быть первым покупателем дома, чтобы иметь право на участие, и грант должен быть использован с кредитом RHS или VA от Virginia Housing. Также есть ограничения по доходам.

Существуют также ограничения по доходам для квалификации.

Существуют также ограничения по доходам для квалификации.

Об авторе