Стаж работы для ипотеки: Ипотека со стажем 3 месяца по месту работы

Стаж работы для ипотеки: чем грозит прерывание

Собираемся с мужем брать ипотеку. Официально трудоустроены оба. У него серая зарплата, стаж полтора года на этом месте. Меня формально увольняли в январе этого года, а с февраля приняли в другую нашу организацию. В предыдущей организации мой стаж — два с половиной года.

Теряются ли для банка мои годы работы из-за перехода в другую организацию? Я могу документально подтвердить, что у этих двух компаний одинаковый юридический адрес и один генеральный директор. Налицо аффилированность юридических лиц.

Как еще можно претендовать на более выгодные условия ипотеки от банка? Не с одной же справкой с работы мужа подавать на ипотеку. Я же тоже продолжаю работать и зарабатывать деньги.

С уважением,

Елена Г.

Елена, банку важны несколько моментов: стаж, стабильность дохода за последнее время и уверенность, что вы сможете выплачивать кредит в будущем. Если вы сменили работу только по документам, это не повлияет на решение банка. Поясню подробнее.

Поясню подробнее.

Елена Евстратова

отвечает на вопросы про ипотеку

Профиль автора

На общий стаж увольнение не повлияет

Доход обычно подтверждают справкой 2-НДФЛ или справкой по форме банка. Банк запрашивает справку за последние шесть месяцев. Если вас фиктивно уволили и сразу приняли на работу в другую фирму, на общем доходе это не скажется. Только у вас будет две справки о доходах — из старой и новой организации.

На общий стаж ваше фиктивное увольнение тоже не повлияет. Скорее всего, вас уволят по документам и сразу же примут на работу в новую организацию на следующий день. То есть общий стаж у вас тоже не прервется. Для банка главное, чтобы стаж был больше года, но у вас с этим все в порядке.

/ideal-client/

Что делать, чтобы не отказали в ипотеке

Но банку также важен стаж работы на текущем месте

Увольнение скажется на стаже на текущем месте работы. Обычно для ипотеки требуется стаж не меньше трех месяцев на последнем месте, а в большинстве банков — шесть. Когда человек устраивается на новую работу, первое время он работает на испытательном сроке. Его продолжительность устанавливает работодатель. По закону испытательный срок не может быть больше трех месяцев, кроме случаев, прямо оговоренных в законе. Например, для главных бухгалтеров испытательный срок шесть месяцев.

Когда человек устраивается на новую работу, первое время он работает на испытательном сроке. Его продолжительность устанавливает работодатель. По закону испытательный срок не может быть больше трех месяцев, кроме случаев, прямо оговоренных в законе. Например, для главных бухгалтеров испытательный срок шесть месяцев.

Для банка давать кредит человеку, который работает еще на испытательном сроке, — большой риск. Вдруг он не выдержит испытаний, потеряет работу и не сможет потом выплачивать деньги.

ст. 70 ТК РФ

Чтобы подтвердить текущий стаж, банк просит представить копию трудовой книжки. Ее заверяет сотрудник отдела кадров: ставит печать и пишет, что сотрудник работает по настоящее время. По вашей трудовой будет видно, что стаж на текущем месте работы у вас меньше положенного.

Что делать с аффилированными организациями

Но здесь есть нюанс: у вас аффилированные организации. Скорее всего, суть и характер вашей работы остались прежними. Если в вашем новом трудовом контракте нет упоминаний об испытательном сроке, значит, вас приняли без него.

Что делать? 16.01.19

Как трудовой кодекс регулирует испытательный срок

Поэтому представьте в банке вместе с копией трудовой книжки справку о том, что должность и характер работы у вас не изменились, а на новое место работы вас приняли без испытательного срока. Справку пишут в свободной форме и заверяют той же печатью, что и копию трудовой книжки.

Банк учтет это и, скорее всего, пойдет вам навстречу. Вы с мужем сможете получить максимальную сумму возможного кредита по вашим доходам.

Как получить более выгодные условия

Прежде всего посчитайте на калькуляторе, сколько банк даст в кредит, если заемщиком будет только муж или только вы.

В некоторых банках имеет значение, как вы подтверждаете доход. Со справкой по форме 2-НДФЛ ставка обычно ниже, чем со справкой по форме банка. Если один из супругов подтверждает доход справкой по форме 2-НДФЛ, а второй — справкой по форме банка, ставку рассчитают по второму варианту. Поэтому, если ваш доход позволяет одобрить нужную сумму и у вас справка по форме 2-НДФЛ, выгоднее супруга сделать нефинансовым созаемщиком и не портить ставку. А доход второго супруга затем пустить на погашение кредита.

А доход второго супруга затем пустить на погашение кредита.

Что делать? 31.05.18

Научите пользоваться ипотечным калькулятором

Если вы подтверждаете доход справкой 2-НДФЛ, узнайте в своем зарплатном банке, есть ли скидки к ставкам. Очень часто банки предлагают зарплатным клиентам льготные условия, например скидку 0,5% к ставке.

В некоторых банках есть программы, по которым можно «купить ставку». Заемщик при заключении сделки выплачивает банку фиксированную сумму, а банк за это снижает ему ставку по кредиту на весь срок. Размер суммы для покупки зависит от суммы кредита. Обычно такие программы окупаются уже через 3—4 года, и дальше вы экономите в сравнении с обычной программой. Если планируете выплатить ипотеку за два года, такая программа не подойдет. Но если берете кредит на срок от пяти лет, стоит ее рассмотреть.

Чем выгодна программа «Платеж за снижение ставки»

Если вы покупаете новостройку, узнайте в банках-партнерах застройщика о скидках на понравившийся комплекс. Некоторые банки дают скидку к ставкам за электронную регистрацию сделки. Спросите об этом, когда будете подавать документы на ипотеку.

Некоторые банки дают скидку к ставкам за электронную регистрацию сделки. Спросите об этом, когда будете подавать документы на ипотеку.

Также не бойтесь подавать заявку в небольшие банки. Иногда они предлагают условия, сопоставимые со ставками крупных игроков на рынке. Но при этом у них могут быть дополнительные программы погашения или более лояльные требования к недвижимости и документам. Например, они рассматривают квартиры с перепланировками или проводят сделки с занижением стоимости квартиры по документам. Такие квартиры иногда стоят на рынке дешевле, что тоже позволяет сэкономить.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Задать вопрос

Кто может получить ипотеку на квартиру?

Далеко не каждый может получить ипотечный кредит на покупку квартиры или дома. Банки готовы кредитовать вас лишь в случае соответствия целому ряду критериев. Расскажем о каждом из них.

Расскажем о каждом из них.

Каждый банк предъявляет собственные требования к вам, как к заёмщику по ипотеке. Их можно свести к следующим параметрам:

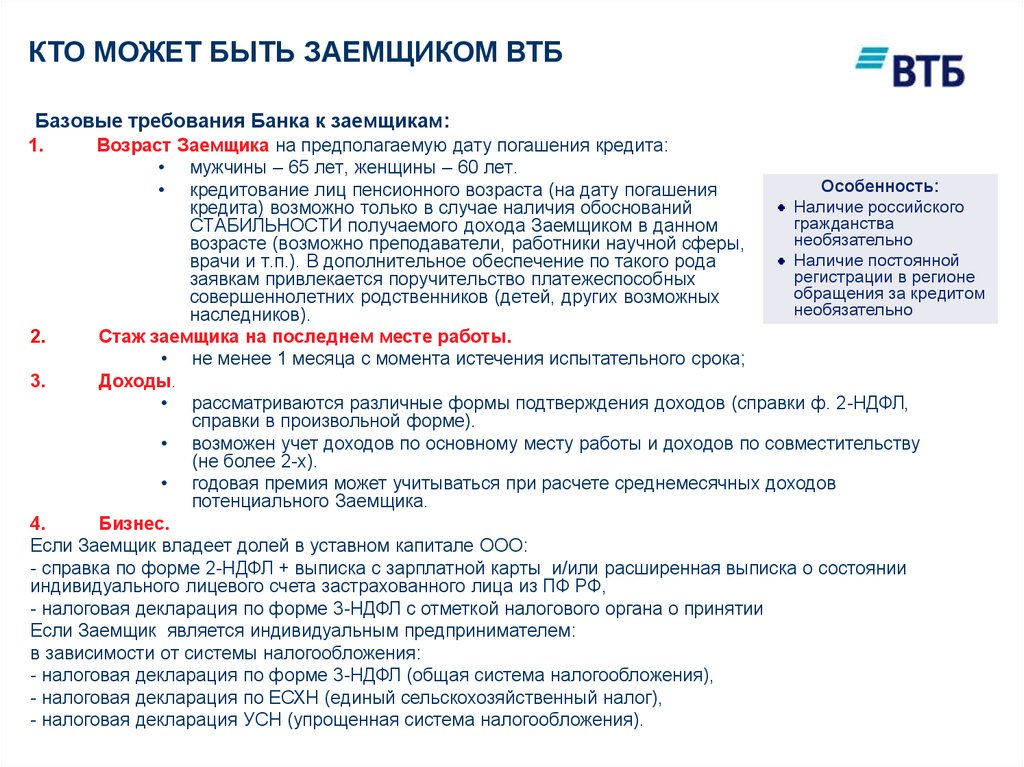

1. Наличие российского гражданства. Первое, что спрашивают у человека в любом банке – паспорт. Важно, чтобы он был российским. Лишь небольшое число отечественных банков предлагают ипотеку для иностранцев.

2. Возраст. Большинство банков выдают кредиты на покупку недвижимости начиная с 21 года. Они мотивируют это тем, что как минимум с этого возраста человек может иметь стабильную работу. Предельный возраст заёмщика ограничивается его выходом на пенсию (женщины в 55 лет, мужчины в 60 лет), но при условии, что к этому моменту кредит должен быть полностью возвращен.

3. Регистрация в регионе. Для банков важно, чтобы регистрация клиента, банк и приобретаемый объект недвижимости находились в одном регионе (субъекте Российской Федерации). При обращении в кредитное учреждение Екатеринбурга для покупки квартиры во Владимире высока вероятность отказа.

4. Трудовой стаж. Непрерывный стаж на текущем месте работы должен быть не меньше 6 месяцев (в ряде случаев 1 год). Иное скажет банку у легкомысленности, нестабильности и конфликтности заёмщика. Для подтверждения стажа нужно представить заверенную работодателем копию трудовой книжки.

5. Платежеспособность. Это одно из главных требований. Вы должны получать достаточный и стабильный доход. Его уровень можно условно определить – банки охотно дают кредиты, если ежемесячные платежи по ним не превышают 40% заработной платы клиента. Если банк засомневается в вашей возможности возвращать долг, то может попросить предложить ему созаёмщиков или поручителей.

6. Кредитная история. Все данные о выданных вам займах попадают в кредитную историю, именно поэтому при каждом новом обращении сотрудники банков делают запрос в специальные бюро, которые хранят эти данные. Если вы не возвращали кредит или имели иные проблемы с выплатой долга, то банкиры быстро узнают об этом, и, скорее всего, откажут в выдаче ипотеки.

7. Особый статус. Это условие важно, если вы собираетесь приобретать специальный кредит, например, ипотеку для молодых семей, военных или пенсионеров. В этом случае необходимо подтверждение своего социального положения.

Не забывайте, что в зависимости от размера ипотечного кредита и банка требования к заёмщикам могут различаться, поэтому уточняйте данную информацию у представителей кредитных учреждений.

Совет Сравни.ру: Прежде чем обратиться за ипотекой, воспользуйтесь кредитной картой. Несколько раз возьмите кредит на короткий срок и верните его. Так вы сформируете положительную кредитную историю, которая позволит банку предложить вам минимальную ставку по ипотеке.

Интересные предложения

Московский Индустриальный Банк

Новостройка

2.2174 отзыва

Ставка

от 10,2%

500 000 ₽ – 30 млн ₽

Первоначальный взнос

от 15%

Реклама АО «МИнБанк»

Московский Индустриальный Банк

Готовое жильё

2. 2174 отзыва

2174 отзыва

Ставка

от 10,25%

500 000 ₽ – 30 млн ₽

Первоначальный взнос

от 15%

Реклама АО «МИнБанк»

Промсвязьбанк

Госпрограмма 2020

2.21 311 отзывов

Ставка

от 6,35%

500 000 ₽ – 12 млн ₽

Первоначальный взнос

15% – 80%

Реклама ПАО «Промсвязьбанк»

Московский Индустриальный Банк

Рефинансирование

2.2174 отзыва

Ставка

от 9,95%

500 000 ₽ – 20 млн ₽

Первоначальный взнос

Без взноса

Реклама АО «МИнБанк»

Сравни.ру

Банки

Ипотека

Путеводитель

Требования к заемщикам по ипотеке

Могу ли я купить дом без двухлетнего стажа работы? (Подкаст)

Как обойти правило двух лет

Наличие двух лет постоянной работы является одним из основных требований для получения ипотечного кредита. Но что, если вы только что устроились на новую работу или недавно сменили профессию? Это не означает, что вы автоматически отстранены от покупки жилья.

Но что, если вы только что устроились на новую работу или недавно сменили профессию? Это не означает, что вы автоматически отстранены от покупки жилья.

На самом деле, по словам консультанта по ипотечному кредитованию Ивана Сименталя, трудовой стаж — это лишь часть головоломки. Если вы можете доказать, что вы надежный заемщик, а не рискованная ставка для кредитора, есть способы обойти двухлетнюю историю работы. Вот как.

Слушайте Ивана в подкасте The Mortgage Reports!

Вам нужен опыт работы, чтобы купить дом?

Технически да, для покупки дома требуется двухлетний стаж работы. Это может затруднить одобрение ипотеки для тех, кто впервые покупает жилье, или для заемщиков, недавно сменивших работу.

Хорошие новости? Есть несколько способов обойти правило двух лет, сказал Симентал в недавнем выпуске подкаста The Mortgage Reports.

«Когда кредитор просматривает ваш кредитный профиль, он хочет убедиться, что вы в состоянии погасить кредит», — пояснил он. «Есть три основных момента, на которые они обращают внимание: ваш кредит, ваш доход, который включает вашу занятость и ваши активы, и то, что у вас есть для первоначального взноса».

«Есть три основных момента, на которые они обращают внимание: ваш кредит, ваш доход, который включает вашу занятость и ваши активы, и то, что у вас есть для первоначального взноса».

Другими словами, кредиторы рассматривают полную картину вашей заявки на ипотеку. Таким образом, можно компенсировать более короткую историю трудоустройства, будучи сильным в других областях, таких как ваш кредитный рейтинг или ваши активы.

Конкретная гибкость будет зависеть от вашей конкретной ситуации, включая вашу карьеру, вашу кредитную программу и кредитора, которого вы выберете. Теперь давайте углубимся в детали.

Кто может купить дом

без двухлетнего трудового стажа?«Если у вас большой кредит, и вы можете положить много денег или иметь деньги в резервах, но у вас нет двухлетнего трудового стажа, кредиторы могут сделать исключение», — сказал Симентал.

Ключом к этим исключениям является наличие того, что кредиторы называют «компенсирующими факторами» — или элементов, которые компенсируют (а затем и некоторые) отрицательную оценку в вашей заявке на получение кредита.

К компенсирующим факторам относятся:

- Очень большой первоначальный взнос

- Отличный кредитный рейтинг

- Низкое отношение долга к доходу (DTI)

- Много наличных денег в сбережениях или активах

- Новый платеж по ипотеке, который будет таким же или ниже, чем вы в настоящее время платите за жилье

Если у вас есть один или несколько из этих факторов, сказал Симентал, кредиторы «увидят в вас ответственного, нерискованного заемщика» и с большей вероятностью одобрят вашу ипотеку.

Самое главное — доказать, что вы можете позволить себе ежемесячные платежи по новому кредиту.

Ваши банковские выписки, платежные квитанции, налоговые декларации или письмо с убедительным предложением от нового работодателя могут помочь в этом, даже если у вас нет двухлетнего опыта работы.

Утверждение ипотеки зависит от последовательности

Согласно Сименталу, «двухлетний» трудовой стаж не обязательно означает два года на одной и той же работе или даже два года работы вообще.

Вместо этого кредиторы хотят видеть постоянство — что у вас был какой-то доход за последние два года, и он будет продолжать получать его после закрытия кредита.

«Если вы работали на нескольких работах в течение последних двух лет, но вы работали в течение двух лет в одной и той же сфере деятельности или в какой-то родственной области, мы все равно считаем это постоянным доходом за два года», — сказал Симентал. . «Не обязательно два года на одной и той же работе. Это просто должно быть два года постоянной работы в той же или похожей области».

Не обязательно два года на одной и той же работе. Вам просто нужно два года постоянной работы в той же или аналогичной области.

В некоторых случаях обучение также может считаться работой. Это особенно верно для профессионалов с высоким доходом, таких как врачи и адвокаты. Некоторые новые специалисты могут получить одобрение только на основании предложения о работе.

Даже доход от безработицы, если он зарабатывается на регулярной основе, иногда может учитываться при двухлетнем трудовом стаже.

«Допустим, в течение последних двух лет вы работали шесть месяцев, получали пособие по безработице два месяца, снова работали шесть месяцев и делали это на постоянной основе в течение двух лет», — сказал Сименталь. «Тогда мы можем использовать эти деньги по безработице в качестве дохода, потому что вы постоянно получаете безработицу в течение двух лет».

Симентал сказал, что такой подход характерен для гиговых, сезонных и контрактных работников, у которых может не быть работы на полный рабочий день или стабильного ежемесячного дохода.

Гибкость зависит от кредитора и кредитной программы

Точная гибкость, которую вы получите, будет зависеть от вашей программы ипотечного кредитования и выбранного вами кредитора.

Правила трудоустройства по типу кредита следующие:

- Для кредитов FHA и обычных кредитов вам потребуется два года трудового стажа и не менее шести месяцев на текущей работе сервис

- Кредиты USDA запрашивают двухлетний стаж работы (хотя минимальный стаж работы в текущей должности не требуется)

Рекомендации также различаются в зависимости от кредитора, поскольку у каждой компании свои требования и порог риска. Вот почему важно искать ипотечного кредитора, особенно если вы беспокоитесь о том, что не соответствуете требованиям.

Вот почему важно искать ипотечного кредитора, особенно если вы беспокоитесь о том, что не соответствуете требованиям.

«Существует множество кредиторов, которые могут и будут работать с вами», — сказал Сименталь. «Вы должны сделать свою домашнюю работу, провести исследование и найти этих кредиторов».

Наконец, сказал Сименталь, если вам отказали, это не значит, что вы не можете получить кредит в другом месте. Так что продолжайте пытаться.

«То, что один кредитор говорит вам «нет», не означает, что другой кредитор также скажет вам «нет», — сказал он в подкасте. «Все зависит от банка в его правилах и от того, насколько они гибки».

Итак, если вы считаете, что имеете право на получение ипотечного кредита — независимо от того, работали ли вы в одной области в течение двух лет или имеете сопоставимое образование и опыт работы — подайте заявку в несколько разных ипотечных кредиторов.

Это не только поможет вам получить одобрение, но также поможет вам найти самую низкую процентную ставку и сэкономить деньги на вашем новом доме.

Покупка дома с новой работой

Два года работы не всегда нужны для покупки дома

Стабильный опыт работы доказывает, что у вас есть стабильный доход и возможность регулярно платить по кредиту.

Но не у всех есть большой стаж работы. Может быть, вы впервые покупаете дом, только начинаете свою карьеру. Возможно, вы были уволены и недавно вернулись к работе.

Существует множество сценариев, в которых двухлетняя история работы просто нереалистична. К счастью, кредиторы это понимают. И у них есть правила, помогающие соискателям, только начинающим новую работу.

В этой статье (Перейти к…)

- Требования к трудоустройству

- Получить кредит с новой работой

- Ипотека без работы

- Квалификация по безработице

- Как кредиторы рассматривают историю работы

- Правила кредитной программы

- Требования к доходам

Как долго вы должны работать, чтобы купить дом?

Как правило, кредиторам требуется два года работы, чтобы претендовать на получение ипотечного кредита

Ваш трудовой стаж — лишь один из нескольких критериев, которые страховщики проверяют при покупке дома или рефинансировании. Ваш кредитный рейтинг, соотношение долга к доходу и размер первоначального взноса также имеют большое значение.

Ваш кредитный рейтинг, соотношение долга к доходу и размер первоначального взноса также имеют большое значение.

Более короткий или неустойчивый стаж работы может стать препятствием для приобретения жилья. Но это препятствие, которое вы должны быть в состоянии преодолеть, особенно если ваше приложение в остальном находится в хорошей форме.

Как получить жилищный кредит без двух лет работы

Когда вы подаете заявление на получение ипотечного кредита, кредитор хочет знать, что вы можете и готовы погасить свой новый ипотечный кредит.

Вот почему ипотечные компании проверяют вашу кредитоспособность и доход: ваш кредитный рейтинг отражает вашу готовность погасить долг. Ваш доход показывает вашу способность погасить долг.

Кредиторы понимают, что человек, проработавший менее двух лет, может быть вполне готов и способен выплатить ипотечный кредит.

Вот почему существуют обходные пути к правилу двухлетнего трудоустройства для квалифицированных кандидатов:

- Вы можете получить ипотечный кредит, даже если вы только начинаете свою карьеру : Вам не всегда нужны годы и годы опыта работы, чтобы получить одобренный жилищный кредит.

Иногда кредитор одобряет вас только на основании предложения о работе; особенно для высокооплачиваемых должностей, таких как врачи и юристы.0081 : Кредиторы могут одобрить ипотечные кредиты на основании письма-предложения для людей, которые временно перестают работать или начинают работать в новой компании, когда они переезжают

Иногда кредитор одобряет вас только на основании предложения о работе; особенно для высокооплачиваемых должностей, таких как врачи и юристы.0081 : Кредиторы могут одобрить ипотечные кредиты на основании письма-предложения для людей, которые временно перестают работать или начинают работать в новой компании, когда они переезжают - Вам не нужно два года обычной работы, чтобы получить ипотечный кредит : Многие кредиторы рассмотрят альтернативную информацию о доходах для самозанятых, подрядчиков или разнорабочих. с тобой.

Какие кредиторы работают с коротким стажем?

Возможно, вы сможете найти кредитора в Интернете, особенно если вы являетесь самозанятым заемщиком, который ищет кредит по выписке из банка.

Однако кредиторы часто предпочитают работать с заемщиками один на один, когда они оценивают и утверждают нестандартные заявки на жилищный кредит.

Так что, если вы хотите стать домовладельцем без двух лет работы, вам, вероятно, придется напрямую связаться с кредиторами и спросить о ваших вариантах.

Можно ли получить ипотеку без работы?

Чтобы одобрить вам ипотечный кредит, кредиторы должны знать, что у вас достаточно дохода, чтобы с комфортом вносить ежемесячные платежи по кредиту.

Из-за этого трудно, но не невозможно купить дом без работы. Вот несколько стратегий, на которые стоит обратить внимание, если вы сейчас без работы:

- Квалификация на основании письма с предложением о новой работе : Как мы упоминали выше, можно получить ипотечный кредит, если вы в настоящее время не работаете, но скоро начнете новую работу. Многие кредиторы одобрят вас на основании письма с предложением и подтверждения занятости от вашего будущего работодателя

- Право на получение на основании занятости партнера или супруга : Если вы безработный, но покупаете дом с партнером или супругом, вы можете претендовать на получение ипотечного кредита на основании дохода и кредита этого лица

- Право на получение на основании ваши активы : Если у вас есть значительные активы, вы можете претендовать на так называемую «ипотеку на истощение активов», которая предполагает, что вы будете производить платежи, продавая или ликвидируя эти активы с течением времени

- Квалифицируйтесь с инвестиционным доходом : Кредиторы могут претендовать на получение ипотечного кредита на основании выплаты дивидендов и процентов от инвестиций, которыми вы владеете.

Но они должны быть значительными, если они являются вашим единственным источником дохода для квалификации. Узнайте больше здесь

Но они должны быть значительными, если они являются вашим единственным источником дохода для квалификации. Узнайте больше здесь - Получите право на пособие по инвалидности : Во многих кредиторах вы можете использовать доход от полиса долгосрочного страхования по инвалидности или от пособий социального страхования по инвалидности (SSDI). Вы должны показать, что доход будет продолжаться еще как минимум три года

- Альтернативный доход: Другие источники дохода, которые потенциально могут помочь вам получить ипотечный кредит, включают доход от пенсии и социального обеспечения, аннуитетный доход и алименты

Как всегда, правила различаются в зависимости от кредитора. Если вы в настоящее время безработный, ваши шансы на получение ипотечного кредита будут сильно зависеть от вашей уникальной ситуации.

Ваш лучший выбор? Пообщайтесь с несколькими разными кредиторами, чтобы узнать, какие у вас есть варианты и что вам нужно сделать, чтобы претендовать на получение ипотечного кредита.

Можете ли вы претендовать на получение ипотечного кредита с доходом от безработицы?

В большинстве случаев доход от безработицы не может использоваться для получения ипотечного кредита.

Если вы были уволены и только начали получать пособие по безработице, вам придется подождать, пока вы не начнете новую работу — или, по крайней мере, иметь на руках письмо с предложением — чтобы купить дом.

Единственным исключением из этого правила являются сезонные рабочие, которые регулярно получали пособие по безработице.

Например:

- Вы работаете по контракту, работаете шесть месяцев в году и зарабатываете 90 000 долларов США

- Вы получаете пособие по безработице в остальные шесть месяцев года

- Вы сохраняете тот же график и уровень дохода не менее двух лет

- Кредитор может утвердить вас на основании вашего постоянного дохода и дохода по безработице вместе взятых, используя средний годовой доход за последние два или более года

Однако это редкий сценарий, ограниченный сезонными работниками.

Почти во всех остальных случаях доход от безработицы не поможет вам претендовать на получение ипотечного кредита.

Почти во всех остальных случаях доход от безработицы не поможет вам претендовать на получение ипотечного кредита.Как ипотечные кредиторы определяют ваш трудовой стаж

Обычно кредиторы учитывают ваши последние два года работы. Но это не значит, что вы должны работать на одной и той же работе последние два года.

Как правило, кредиторы принимают двухлетнюю историю последовательной работы в одной и той же сфере деятельности, если не на одной и той же работе.

- Пример : если вы были штатным бухгалтером в индустрии программного обеспечения и сменили работу на штатного бухгалтера в медицинской сфере, это будет считаться приемлемым сдвигом в сторону для кредитора

Затем идут нетрадиционные, но приемлемые истории:

- Пример : Предположим, вы потратили последние четыре года на получение степени бухгалтера и летом работали на нескольких временных бухгалтерских работах. По окончании обучения вы получили должность бухгалтера на полную ставку.

Тот факт, что вы работали полный рабочий день всего один год, вероятно, не повлияет на ваши шансы на одобрение ипотеки. На самом деле, если вы работаете в той же области, в которой учились, само ваше образование может считаться двухлетним трудовым стажем 9.0035

Тот факт, что вы работали полный рабочий день всего один год, вероятно, не повлияет на ваши шансы на одобрение ипотеки. На самом деле, если вы работаете в той же области, в которой учились, само ваше образование может считаться двухлетним трудовым стажем 9.0035

Однако большой стаж работы не поможет, если вы перескакивали с одного места работы на другое и занимались разными отраслями:

- Пример : Ваш стаж работы составляет 10 лет. Но вы проработали год бухгалтером, на пару лет перешли в бармен, потом в маркетинг, а теперь вы персональный тренер с полгода в бизнесе. Все эти карьерные движения поднимут красный флаг для кредитора, который ищет надежный послужной список доходов

Как правило, ваш кредитор просто хочет убедиться, что доход вашей семьи стабилен и будет продолжаться в течение как минимум трех лет.

Требования к трудоустройству по типу ипотечного кредита

Каждая программа ипотечного кредита имеет свои собственные требования, когда речь идет о трудовой деятельности.

Если вы находитесь на пороге квалификации, основанной на вашем опыте работы, стоит изучить различные виды ипотечных кредитов, чтобы определить, какой из них подходит вам лучше всего.

Ниже приводится разбивка того, как долго вы должны проработать на работе, чтобы претендовать на получение каждого основного типа кредита.

Тип кредита Требуемый опыт работы Традиционный Два года родственной истории. Необходимо проработать на текущей работе шесть месяцев, если у заявителя есть перерывы в работе Кредит FHA Два года родственной истории. Необходимо проработать на текущей работе шесть месяцев, если заявитель имеет пробелы в работе Кредит по программе VA Два года или соответствующее образование или военная служба. Если действующий военный, должно быть более 12 месяцев с даты выпуска Кредит USDA Нет минимума в текущей позиции; подтверждение двухлетнего опыта работы или родственной истории Обычные правила трудоустройства по ипотеке

Обычные кредиты — самый популярный вид ипотеки — как правило, требуют наличия стажа работы не менее двух лет.

Однако срок менее двух лет может быть приемлемым, если профиль заемщика демонстрирует «положительные факторы», компенсирующие более короткую историю доходов. Эти компенсирующие факторы могут включать:

- Образование : Например, у вас есть четырехлетняя степень в области, в которой вы сейчас работаете. Это образование почти всегда считается трудовой историей. У новых выпускников, как правило, нет проблем с квалификацией, несмотря на совершенно новую работу

- Письмо с объяснением смены работы : Если вы недавно сменили работу и сменили сферу деятельности, постарайтесь связать их воедино с помощью отличного объяснительного письма. Представьте кейс, почему эта новая работа является лишь продолжением вашей предыдущей. Какие навыки вы приобрели там, что используете сейчас?

Имейте в виду, что вышеизложенное относится только к оплачиваемой работе с полной занятостью. Вам, вероятно, потребуется не менее двух лет надежного дохода, если вы в основном зарабатываете бонусы, сверхурочные, комиссионные или доход от самостоятельной занятости.

А если вы устроитесь на вторую работу с частичной занятостью для дополнительного заработка, вам потребуется двухлетний стаж работы на этой работе, чтобы кредиторы могли подсчитать дополнительный доход. Из этого правила нет исключений.

Правила трудоустройства по ипотечным кредитам FHA

Федеральное жилищное управление страхует ссуды FHA, которые могут помочь заемщикам с более низким кредитным рейтингом получить более выгодные процентные ставки.

FHA также более снисходительно относится к трудовой биографии.

Руководства по кредитам FHA гласят, что предыдущая история в текущей позиции не требуется. Тем не менее, кредитор должен задокументировать два года предыдущей работы, учебы или военной службы и объяснить любые пробелы.

Если имеется продолжительный перерыв, заявитель должен проработать на текущей работе в течение шести месяцев, а также показать двухлетний стаж работы до перерыва.

Кредиторы FHA хотят видеть, что:

- Вы подходите для своей текущей должности

- Вероятно, вы сохраните эту должность или улучшите ее в будущем

Не беспокойтесь, если вы часто меняли работу за последние два года.

Это приемлемо до тех пор, пока каждая смена работы была продвижением в вашей карьере.

Это приемлемо до тех пор, пока каждая смена работы была продвижением в вашей карьере.Напишите письмо, в котором объясните, какую пользу принесло ваше положение каждый шаг — больше денег, больше обязанностей, компания с большими возможностями.

Как и в случае с другими типами ссуд, FHA требует двухлетней документальной истории сверхурочной работы, бонусов и других переменных доходов.

Правила трудоустройства по ипотеке VA

КредитыVA доступны только для военнослужащих, находящихся на действительной военной службе, ветеранов вооруженных сил и некоторых оставшихся в живых супругов ветеранов.

Если вы имеете право на получение кредита VA, вы можете брать кредит менее чем за два года работы. Кредитор документирует вашу историю работы и запрашивает подтверждение соответствующего образования или военной службы.

Эти кредиты сложнее, если у вас есть менее 12 месяцев общей занятости (включая все рабочие места). Кредитор VA может запросить вероятность продолжения работы у вашего нынешнего работодателя.

Кроме того, кредиторы изучают прошлое обучение или соответствующий опыт. VA требует, чтобы кредитор доказал, что заявитель обладает необходимыми навыками для текущей работы.

Для военнослужащих, проходящих действительную военную службу, кредиторы VA считают доход стабильным, если заявителю осталось более 12 месяцев с даты его или ее увольнения.

Правила трудоустройства по ипотеке Министерства сельского хозяйства США

Ипотечные кредитыUSDA предлагают множество преимуществ, таких как нулевой первоначальный взнос и гибкость кредитного рейтинга. И они также очень снисходительно относятся к истории занятости.

В соответствии с руководящими принципами Министерства сельского хозяйства США не существует минимального периода времени, в течение которого заявители должны работать на своей нынешней должности, прежде чем подавать заявку на ипотеку.

Заявитель должен просто документировать трудовую книжку за предыдущие два года. Ничего страшного, если соискатель кредита сменил место работы.

Однако заявитель должен объяснить любые существенные пробелы или изменения.

Однако заявитель должен объяснить любые существенные пробелы или изменения.Если вы являетесь абитуриентом Министерства сельского хозяйства США, вы должны документально подтвердить, что во время перерыва вы работали над получением степени или получили ее с помощью стенограммы колледжа. Или подтвердите свою военную службу документами об увольнении.

Оба этих фактора помогают удовлетворить требования к трудовой биографии.

Хотя вы можете претендовать на получение кредита Министерства сельского хозяйства США на новой работе, вы должны доказать, что ваше нынешнее положение стабильно, чтобы вы могли вносить платежи по ипотеке в долгосрочной перспективе.

Также обратите внимание, что для получения кредита USDA ваш годовой доход не может превышать 115% среднего дохода в вашем районе. И вам нужно будет купить дом в соответствующей сельской местности.

Если вы не уверены, могут ли дома, которые вы рассматриваете, финансироваться за счет кредита Министерства сельского хозяйства США, обратитесь к своему агенту по недвижимости или воспользуйтесь поисковым инструментом Министерства сельского хозяйства США.

Какой доход вам нужен для ипотеки?

Ипотечные кредиторы не просто смотрят на продолжительность вашего трудового стажа. Они также оценивают уровень вашего дохода.

Однако методы, используемые большинством ипотечных кредиторов для расчета дохода, могут поставить некоторых заемщиков в невыгодное положение. Это связано с тем, что не все доходы могут считаться «квалифицированными» доходами.

Вот как большинство кредиторов относятся к разным видам доходов, когда речь заходит об ипотечном кредитовании:

Иногда кредитор одобряет вас только на основании предложения о работе; особенно для высокооплачиваемых должностей, таких как врачи и юристы.0081 : Кредиторы могут одобрить ипотечные кредиты на основании письма-предложения для людей, которые временно перестают работать или начинают работать в новой компании, когда они переезжают

Иногда кредитор одобряет вас только на основании предложения о работе; особенно для высокооплачиваемых должностей, таких как врачи и юристы.0081 : Кредиторы могут одобрить ипотечные кредиты на основании письма-предложения для людей, которые временно перестают работать или начинают работать в новой компании, когда они переезжают

Но они должны быть значительными, если они являются вашим единственным источником дохода для квалификации. Узнайте больше здесь

Но они должны быть значительными, если они являются вашим единственным источником дохода для квалификации. Узнайте больше здесь

Об авторе