Степень платежеспособности: Анализ платежеспособности

Как оценить платежеспособность компании — Контур.Фокус

Платежеспособность — это возможность компании выполнить в срок свои обязательства: погасить взятый кредит, перечислить работникам зарплату, оплатить поставленный товар (Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организации, утв. Госкомстатом России 28.11.2002). Платежеспособность считается одним из показателей финансовой устойчивости предприятия.

Выделяют два основных фактора, из которых складывается платежеспособность организации:

- Наличие активов: деньги, имущество, дебиторская задолженность, акции и доли в других компаниях, оборудование.

- Степень ликвидности активов. Ликвидность — это возможность продажи или использования активов для погашения задолженностей. Важен не только размер активов, но и то, насколько быстро компания сможет их реализовать по рыночной цене. Например, продать оборудование или другое имущество, чтобы выполнить обязательства перед кредиторами.

Платежеспособность может быть краткосрочной и долгосрочной. Под краткосрочной понимают способность компании погашать свои срочные обязательства деньгами или краткосрочными финансовыми вложениями — наиболее ликвидными активами. Долгосрочная платежеспособность показывает возможность выполнить обязательства в будущем.

Есть два основных подхода определениям этих понятий. Представители первого считают, что и платежеспособность, и ликвидность — это способность компании вовремя расплачиваться по своим обязательствам.

Сторонники второго подхода разграничивают термины. Если платежеспособность показывает возможность компании рассчитаться по краткосрочным и долгосрочным обязательствам, то ликвидность — скорость продажи активов, за счет которых можно платить по долгам.

Разберем пример

В бухгалтерском балансе компании сумма активов больше суммы обязательств. Значит, в целом организация платежеспособна. При этом большинство активов сосредоточены в основных средствах, а денег у компании практически нет. Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Основные средства сложно быстро продать по рыночной цене, то есть активы труднореализуемые. Поэтому когда оборудование компании выйдет из строя, получится, что денег на незапланированный ремонт техники нет. Это говорит о низкой ликвидности компании.

Оценка состояния бизнеса — важный инструмент для планирования деятельности компании. Результаты финансового анализа помогают эффективнее использовать ресурсы предприятия и формировать стратегию долгосрочного развития. Наряду с руководителями состояние бизнеса оценивают банки, инвесторы, страховые компании, представители государственных ведомств.

Руководители, собственники, учредители, акционеры

Цель — вовремя выявить, что финансовое положение компании ухудшается, предпринять меры, чтобы исправить ситуацию и не допустить возникновения признаков банкротства.

Партнеры

Если компания планирует новое сотрудничество или рассматривает перспективу долгосрочной работы с контрагентом, то оценивает показатели его платежеспособности. Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Это помогает определить, сможет ли выбранный партнер погасить свои обязательства в сроки, предусмотренные договором, например оплатить товар или выполненные работы.

Инвесторы

Оценивают целесообразность инвестиций, определяют объем следующих вложений или принимают решение об отказе от проекта.

Банки

Если организация обращается за кредитом на развитие бизнеса, сотрудники банка оценивают платежеспособность фирмы, чтобы выяснить, в состоянии ли она погасить кредит. Также определяют размер ссуды или займа, который можно одобрить.

Проверить компанию в Фокусе

Попробовать бесплатно

Для анализа платежеспособности используется довольно много показателей финансового состояния. Их называют коэффициентами. Перечень некоторых показателей и порядок их расчета можно найти в Методологических рекомендациях по проведению анализа финансово-хозяйственной деятельности организации или Методических рекомендациях по оценке эффективности инвестиционных проектов.

Рассмотрим основные коэффициенты.

Коэффициент финансовой устойчивости показывает, насколько организация независима от займов и кредитов, а также объем средств, которые компания может использовать для работы. Показатель рассчитывается как соотношение суммы собственного капитала (стр. 1300 бухгалтерского баланса) и долгосрочных обязательств (стр. 1400 бухгалтерского баланса) к валюте баланса (стр. 1700 бухгалтерского баланса).

К (фин. ус.) = (стр. 1300 + стр. 1400) / стр. 1700.

| Значение | Что это значит |

|---|---|

| < 0,6 | Компания рискует попасть в финансовую зависимость от кредиторов |

| ≥ 0,6 | Оптимальное значение коэффициента |

| 0,6–0,95 | Растет независимость организации от займов и кредитов |

| 0,95 | Организация не использует все возможности для развития |

Коэффициент независимости, или автономии, показывает, насколько активы организации сформированы из собственных средств — без привлечения стороннего капитала или вложений.

К автономии = стр. 1300 / стр. 1700.

Оптимальное значение показателя — ≥ 0,5 — говорит о возможности организации за счет собственных средств погасить обязательства, а следовательно, указывает на надежность компании.

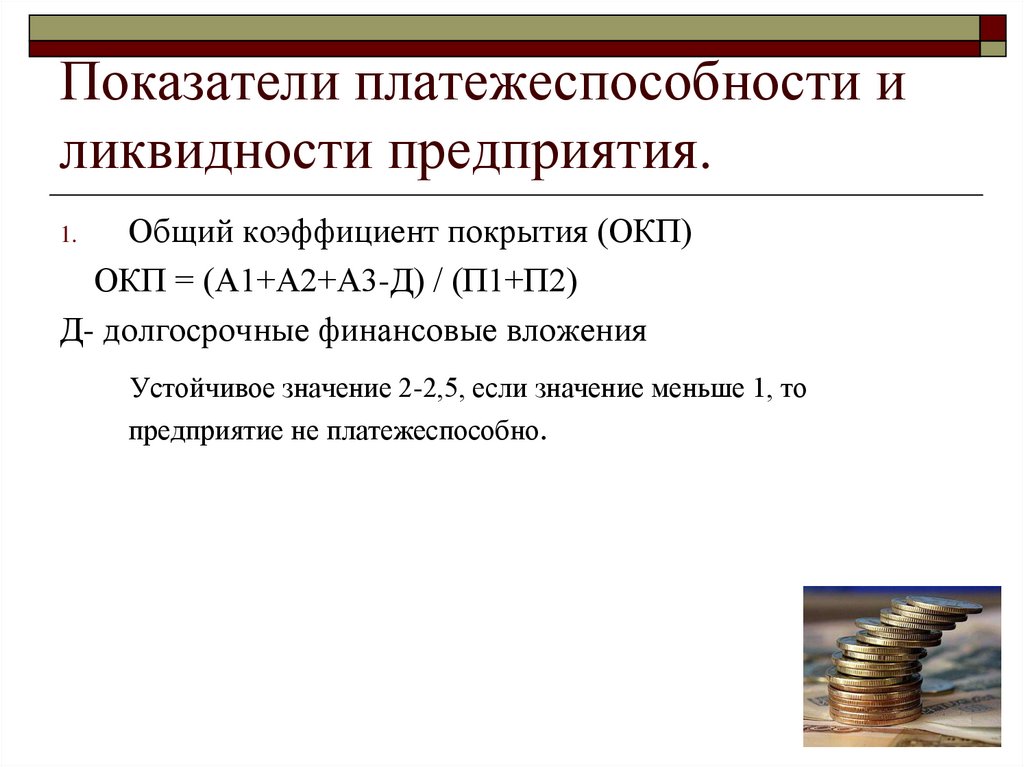

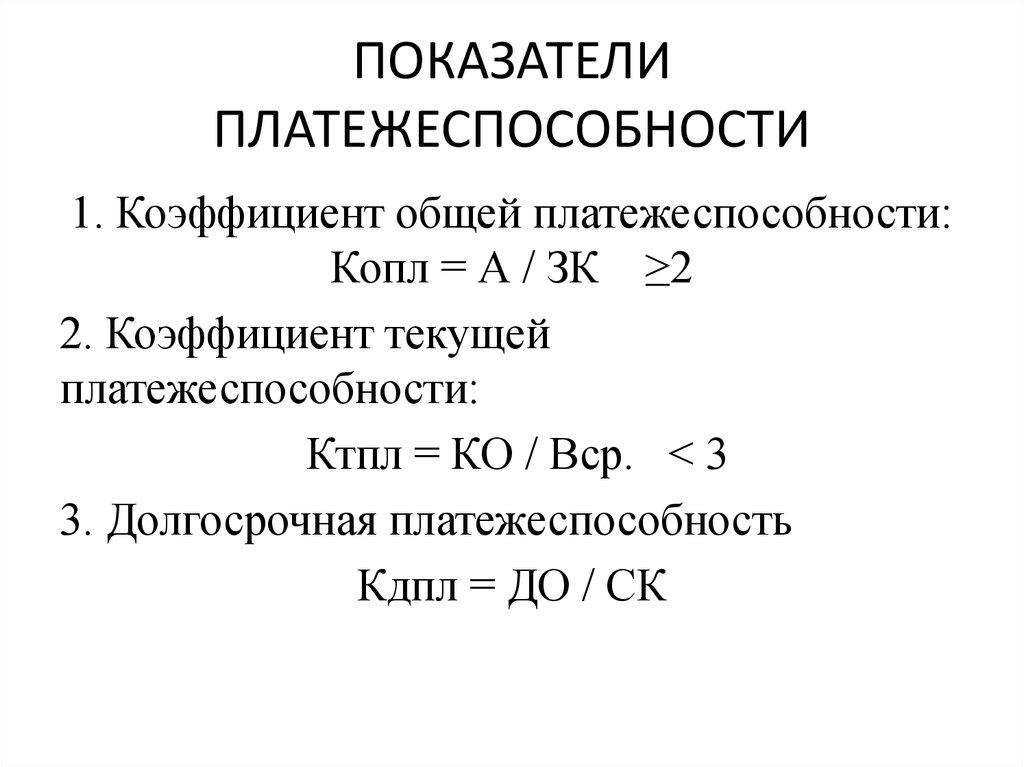

Коэффициент общей платежеспособности показывает, насколько фирма может покрыть все свои обязательства активами, которыми она располагает.

К (общ. плат.) = стр. 1300 / (стр. 1520 + стр. 1510 + стр. 1550 + стр. 1400).

Наиболее оптимальное значение — 2 — говорит о возможности организации погасить обязательства за счет собственных активов.

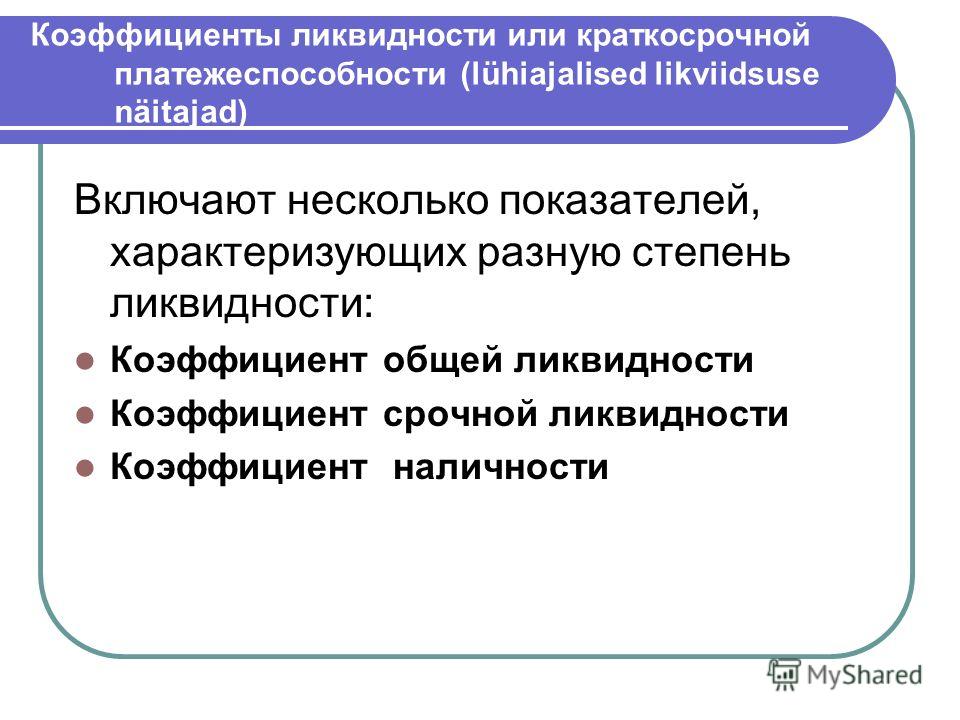

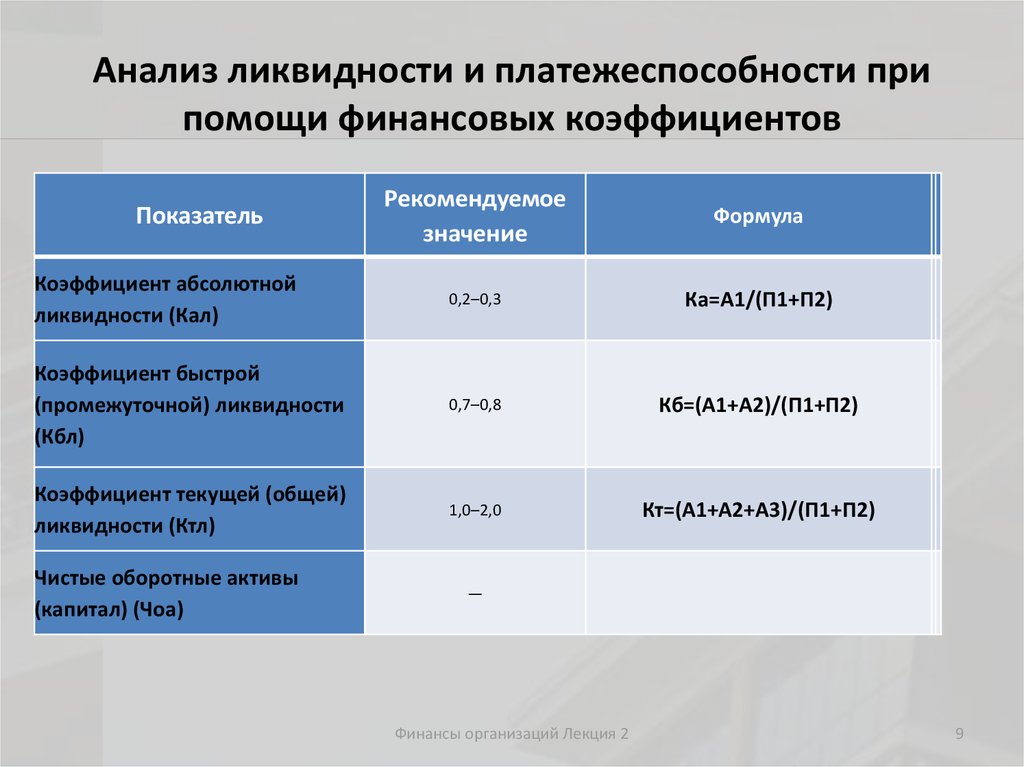

Для анализа платежеспособности также используют три показателя в сфере ликвидности активов.

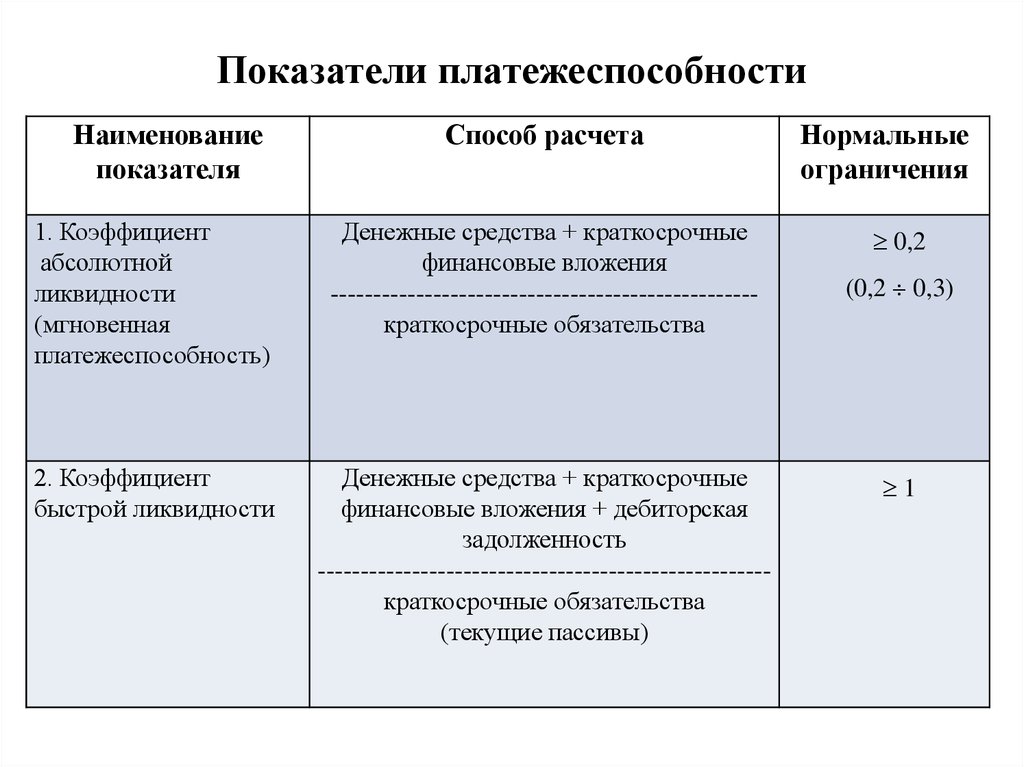

Коэффициент срочной ликвидности показывает возможность компании погасить свои краткосрочные обязательства за счет наиболее ликвидных активов.

К (ср. л.) = (стр. 1230 + стр. 1240 + стр. 1250 + стр. 1260) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее эффективный показатель — от 0,8 до 1 — отражает возможность быстро покрыть краткосрочные обязательства. Еще рекомендуют обращать внимание на показатель состава активов. Он не должен состоять в основном из дебиторской задолженности, так как на ее взыскание нужно время.

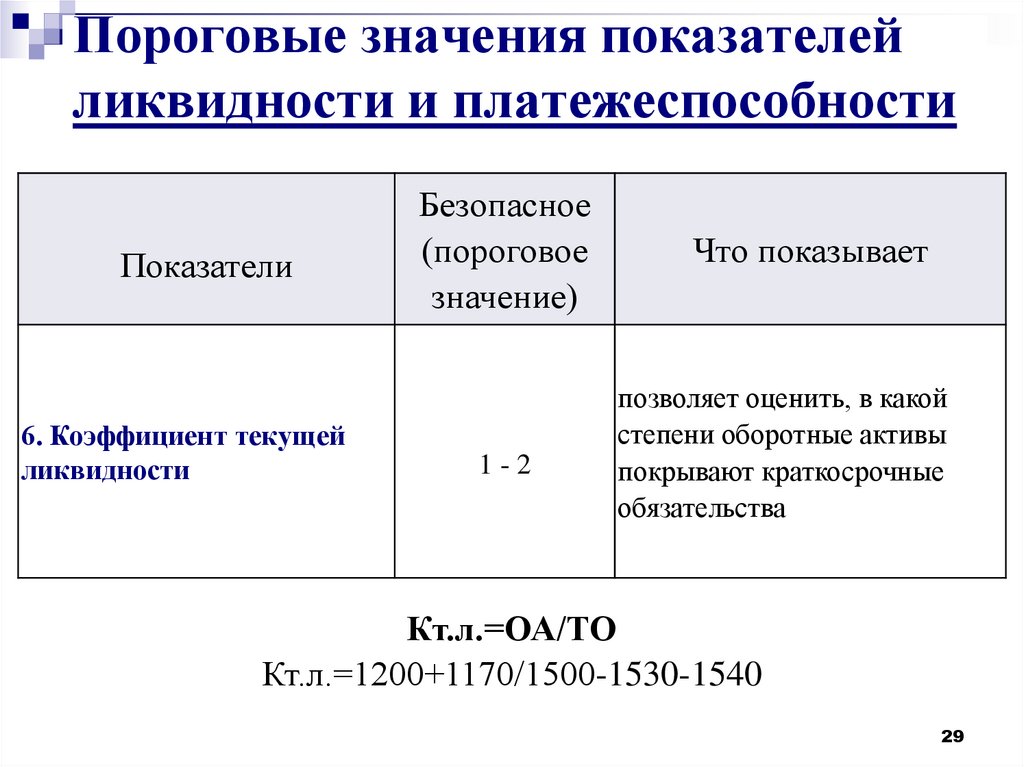

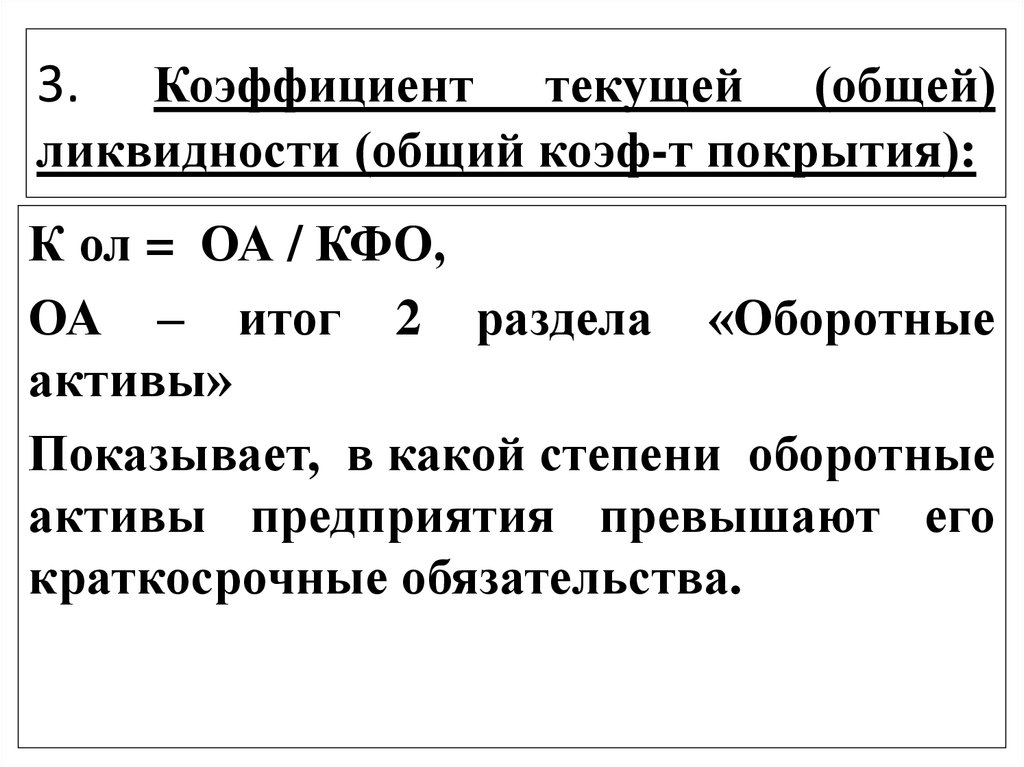

Коэффициент текущей ликвидности показывает, в какой степени оборотные активы покрывают краткосрочные обязательства. К оборотным относятся активы, используемые в производстве или купленные для перепродажи. Например, сырье или полуфабрикаты для переработки. К ним также можно отнести деньги, ликвидные ценные бумаги и дебиторскую задолженность. В балансе это отражается в строке 1200.

К (тек. л.) = (1200 + стр. 1170) / (стр. 1500 — стр. 1530 + стр. 1540).

Наиболее оптимальный показатель 1–2. Если он меньше единицы, значит, компания не может погашать свои текущие обязательства.

Коэффициент абсолютной ликвидности показывает способность фирмы расплачиваться по краткосрочным обязательствам с помощью высоколиквидных активов.

К (абс. л.) = (стр. 1240 + 1250) / (стр. 1510 + стр. 1520 + стр. 1550).

Если показатель 0,2, это говорит о возможности компании погасить около 20 % от своих краткосрочных обязательств в сжатые сроки.

Проверить компанию в Фокусе

Попробовать бесплатно

Для оценки платежеспособности также используются вертикальный и горизонтальный методы анализа бухгалтерской отчетности. Рассмотрим каждый из них.

Горизонтальный анализ позволяет проанализировать, как со временем меняются показатели. Чтобы применить метод, сравнивают показатели балансов на разные отчетные даты за аналогичный период. Например, сопоставляют показатели дебиторской задолженности (стр. 1230 бухгалтерского баланса). Если значение выросло, это может говорить как о недостаточной работе компании по взысканию долгов, так и о расширении производства и привлечении новых партнеров.

По общему правилу, показатель положительной динамики работы компании — это увеличение денежных средств в бухгалтерском балансе. Но такое изменение нужно рассматривать в совокупности с другими значениями. Если у компании становится больше долгов, есть риск, что фирма не сможем погасить свои обязательства перед партнерами.

При вертикальным анализе рассмотривают показатели бухгалтерского баланса на определенную дату. Это позволяет определить структуру активов и обязательств. Другими словами, посмотреть вес каждой позиции в общих показателях баланса. Итог баланса организации принимают за 100 % и рассчитывают процентное соотношение каждой статьи баланса.

Посчитаем вес денежных средств в общем отношении к балансу.

Сначала рассчитаем итого по балансу (=валюта баланса) = стр. 1100 (итого по разделу I) + стр. 1200 (итого по разделу II).

Затем возьмем нужный показатель, например денежные средства и их эквиваленты (стр. 1250 бухгалтерского баланса).

Рассчитываем его вес в процентном соотношении:

Стр. 1250 / валюта баланс × 100 % = вес (%).

1250 / валюта баланс × 100 % = вес (%).

С помощью расчета этих показателей можно понять структуру баланса фирмы потенциального контрагента.

Проверить компанию в Фокусе

Попробовать бесплатно

На какие основные элементы бухгалтерского баланса необходимо обращать внимание

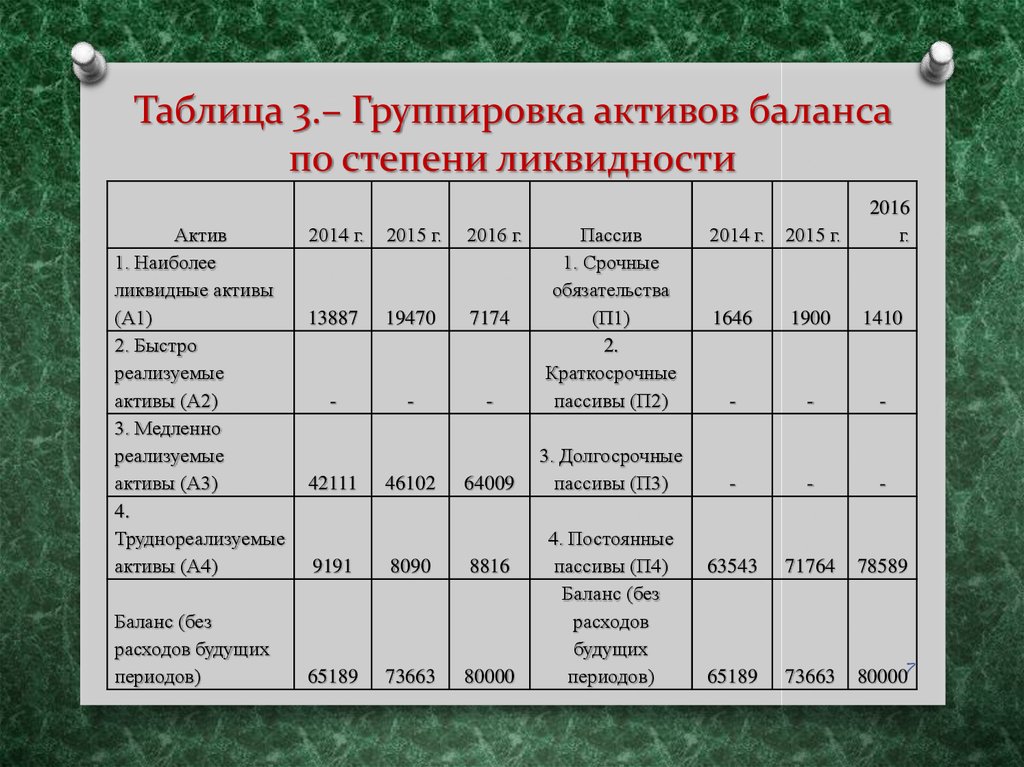

Схема расположения данных в бухгалтерском балансе составлена так, что активы группируются по степени их ликвидности. Наиболее ликвидные расположены в конце бухгалтерского баланса, а наименее — в начале. Например, денежные средства как наиболее ликвидные располагаются в конце баланса, а недвижимость, которую не так легко продать по рыночной цене, в начале.

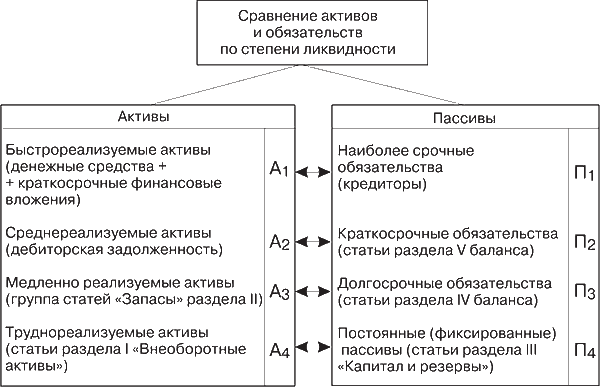

Все активы компании можно разделить на четыре основные группы.

Первая группа — высоколиквидные активы

К ним относятся денежные средства и краткосрочные финансовые обязательства. С их помощью организация сможет в любое время погасить свои долги. При продаже такие активы почти не теряют в рыночной стоимости. В бухгалтерском балансе показатели стр. 1250 + стр. 1240.

1250 + стр. 1240.

Вторая группа — быстрореализуемые активы

К ним можно отнести дебиторскую задолженность компании сроком до 12 месяцев и другие оборотные активы, например банковские вклады. Такие активы фирма может достаточно быстро перевести в деньги и выполнить обязательства перед контрагентами. В бухгалтерском балансе показатели стр. 1230 + стр. 1260.

Третья группа — медленно реализуемые активы

Включает в себя дебиторскую задолженность со сроком погашения более 12 месяцев, запасы организации (товар на складе, сырье), финансовые вложения. Для перевода таких активов в деньги понадобится время, то есть их ликвидность ниже активов второй группы. В бухгалтерском балансе показатели стр. 1210 + стр. 1220 + стр. 1170.

Четвертая группа — труднореализуемые активы

Компания постоянно использует их в своей деятельности. К ним относятся собственная недвижимость, транспорт, зарегистрированные программы, базы данных, изобретения, секреты производства. Чтобы реализовать активы четвертой группы, понадобится больше всего времени, поэтому их ликвидность самая низкая. В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

В бухгалтерском балансе показатели стр. 1100 — стр. 1170.

Если в балансе преобладают активы первой и второй групп, можно сделать вывод о высокой платежеспособности фирмы. Но для комплексного анализа этого недостаточно. Еще нужно оценить показатель чистых оборотных активов. Если они есть, это значит, что компания в состоянии не только погасить обязательства, но и продолжить развитие. Показатель чистых оборотных активов рассчитывается как разница между совокупностью оборотных активов и краткосрочными обязательствами перед третьими лицами.

Чистые оборотные активы = стр. 1200 – (стр. 1500 — стр. 1530 — стр. 1540).

Полученное значение должно быть больше нуля. Это будет говорить о том, что после погашения компанией своих обязательств у нее останутся ресурсы для развития.

При принятии решения важно учитывать не только оценку показателя чистых оборотных активов, но и изменение его значения во времени. Если показатель растет достаточно долго, значит, собственные оборотные активы избыточны, что приводит к снижению деловой активности. При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

При уменьшении показателя можно говорить о недостаточности собственных оборотных средств, что угрожает финансовой стабильности. Другими словами, у организации может быть недостаточно средств, чтобы погасить краткосрочные обязательства.

Контур.Фокус в разы ускоряет анализ платежеспособности компании. С помощью аналитики и графиков можно быстро сделать выводы о финансовом положении контрагента.

Данные бухгалтерской отчетности загружаются в сервис из Государственного информационного ресурса бухгалтерской отчетности (ГИР БО). Сведения отображаются в блоке «Финансы» в карточке компании. Вы можете быстро посмотреть основные показатели организации по итогам года: баланс, выручку и чистую прибыль. Также Фокус показывает, на сколько изменились значения показателей по сравнению с предыдущим периодом.

А еще в блоке «Финансы» отображаются результаты автоматического финансового анализа компании: статистическая оценка отчетности и экспертный рейтинг. Эти показатели помогают быстро определить, не начнет ли организация процедуру банкротства в следующем году, и оценить ее положение относительно других компаний той же отрасли.

Кликнув на кнопку «Подробности», вы можете детально изучить информацию. Так, данные бухгалтерских форм собраны в таблицах. Нужные поля вы можете добавить в общий интерактивный график, чтобы проследить, как менялось значение каждого показателя, будь то размер уставного капитала или количество заемных средств. Наведя на линию, вы увидите значение показателя в определенный отчетный период.

Подробный анализ финансового состояния контрагента тоже не придется искать — готовый документ уже есть в Фокусе. Скачайте отчет в формате PDF, чтобы понять, из чего сложилась такая оценка финансового состояния предприятия. Документ готовится на основе бухгалтерской отчетности, которую ежегодно сдает компания.

Проверить компанию в Фокусе

Попробовать бесплатно

Показатели финансового анализа по Методике проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций

В моём сервисе оценки риска банкротства в новой редакции добавлены показатели из Методики проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций (утв.

Указанная методика содержит всего 2 финансовых показателя для оценки риска банкротства (и значительное количество других показателей).

На основании этих показателей предприятия и организации относятся к разным группам по риску возникновения банкротства.

Всего таких групп 5, использование показателей, рассчитываемых по публичной отчётности, определяет, относится ли предприятие к 1, 2 или остальным группам.

Наименования групп по уровню риска банкротства

а) группа 1 — платежеспособные объекты учета, которые имеют возможность в установленный срок и в полном объеме рассчитаться по своим текущим обязательствам за счет текущей хозяйственной деятельности или за счет своего ликвидного имущества;

б) группа 2 — объекты учета, не имеющие достаточных финансовых ресурсов для обеспечения своей платежеспособности;

в) группа 3 — объекты учета, имеющие признаки банкротства, установленные Федеральным законом от 26 октября 2002 г. N 127-ФЗ «О несостоятельности (банкротстве)» для стратегических предприятий и организаций;

N 127-ФЗ «О несостоятельности (банкротстве)» для стратегических предприятий и организаций;

г) группа 4 — объекты учета, у которых имеется непосредственная угроза возбуждения дела о банкротстве;

д) группа 5 — объекты учета, в отношении которых арбитражным судом принято к рассмотрению заявление о признании такого объекта учета банкротом.

Определяемые показатели риска банкротства по Методике проведения Федеральной налоговой службой учета и анализа финансового состояния и платежеспособности стратегических предприятий и организаций

Степень платежеспособности по текущим обязательствам (в месяцах) определяется как отношение суммы краткосрочных обязательств, уменьшенных на величину доходов будущих периодов, к среднемесячной выручке, рассчитываемой как отношение выручки, полученной за отчетный период, к количеству месяцев в отчетном периоде.

Коэффициент текущей ликвидности определяется как отношение суммы оборотных активов к сумме краткосрочных обязательств, уменьшенных на величину доходов будущих периодов.

Оценка полученных показателей

Если степень платежеспособности по текущим обязательствам меньше или равна 6 месяцам и (или) коэффициент текущей ликвидности больше или равен 1, то данный объект учета относится к группе 1.

Если степень платежеспособности по текущим обязательствам больше 6 месяцев и одновременно коэффициент текущей ликвидности меньше 1, то данный объект учета относится к группе 2.

Группировка по группам 3-5 осуществляется на основании сведений о событиях и обстоятельствах объектов учета, которые увеличивают риск несостоятельности.

Отношение, на мой взгляд, носит спорный характер, поскольку на основе данных бухгалтерского баланса и отчёта о финансовых результатах предприятие всегда попадёт либо в первую, либо во вторую группу.

С уважением, Александр Крылов, anfin.ru

Александр Крылов

Старший преподаватель ЧГУ и СПбГИЭУ «Инжэкон» в 2004-2011 годах.

Специализируюсь на финансовом состоянии организаций: коммерческих организаций, банков, бюджетных учреждений. Помогаю с подготовкой ВКР по экономике.

Помогаю с подготовкой ВКР по экономике.

Метки: Анализ и оценка банкротства, Ликвидность и платёжеспособность

Значение, формула и преимущества

Каково отношение общего долга к общему количеству активов?

Общий долг к общим активам — это коэффициент левериджа, который определяет, сколько долга принадлежит компании по сравнению с ее активами. Используя эту метрику, аналитики могут сравнить левередж одной компании с левериджем других компаний в той же отрасли. Эта информация может отражать, насколько финансово устойчива компания. Чем выше коэффициент, тем выше степень кредитного плеча (DoL) и, следовательно, выше риск инвестирования в эту компанию.

Ключевые выводы

- Отношение общей суммы долга к сумме активов показывает, в какой степени компания использовала заемные средства для финансирования своих активов.

- При расчете учитывается вся задолженность компании, а не только кредиты и облигации к оплате, и учитываются все активы, включая нематериальные активы.

- Отношение общей суммы долга к общей сумме активов рассчитывается путем деления общей суммы долга компании на общую сумму активов компании.

- Если отношение общей суммы долга к общей сумме активов компании составляет 0,4, 40% ее активов финансируются за счет кредиторов, а 60% финансируются за счет собственного капитала владельцев (акционеров).

- Коэффициент не информирует пользователей ни о составе активов, ни о том, как коэффициент отдельной компании может сравниваться с другими компаниями в той же отрасли.

Общий долг к общим активам

Понимание отношения общего долга к общим активам

Отношение общего долга к общим активам анализирует баланс компании. В расчет включены долгосрочная и краткосрочная задолженность (займы со сроком погашения в течение одного года) компании. Он также охватывает все активы — как материальные, так и нематериальные. Он показывает, сколько долга используется для поддержания активов фирмы и как эти активы могут использоваться для обслуживания долга. Таким образом, он измеряет степень финансового рычага фирмы.

Таким образом, он измеряет степень финансового рычага фирмы.

Платежи по обслуживанию долга должны производиться при любых обстоятельствах, в противном случае компания нарушит свои долговые ковенанты и рискует оказаться под угрозой банкротства со стороны кредиторов. В то время как другие обязательства, такие как кредиторская задолженность и долгосрочная аренда, могут быть в некоторой степени согласованы, существует очень мало «пространства для маневра» с долговыми ковенантами.

Таким образом, компании с высокой долей заемных средств может оказаться труднее оставаться на плаву во время рецессии, чем компании с низкой долей заемных средств. Следует отметить, что показатель общего долга не включает краткосрочные обязательства, такие как кредиторская задолженность, и долгосрочные обязательства, такие как капитальная аренда и обязательства по пенсионному плану.

Формула отношения общего долга к общему количеству активов

Формула общего долга к общим активам представляет собой частное общего долга, деленного на общие активы. Как показано ниже, общий долг включает как краткосрочные, так и долгосрочные обязательства. Все активы компании, включая краткосрочные, долгосрочные, капитальные, материальные или другие.

Как показано ниже, общий долг включает как краткосрочные, так и долгосрочные обязательства. Все активы компании, включая краткосрочные, долгосрочные, капитальные, материальные или другие.

ТД/ТА «=» Краткосрочный долг + Долгосрочные кредиты Всего активов \begin{aligned} &\text{TD/TA} = \frac{ \text{Краткосрочный долг} + \text{Долгосрочный долг} }{ \text{Общие активы} } \\ \end{align} TD/TA=Общие активыКраткосрочная задолженность+Долгосрочная задолженность

Если расчет дает результат больше 1, это означает, что компания технически неплатежеспособна, поскольку у нее больше обязательств, чем всех ее активов вместе взятых. Чаще отношение общей суммы долга к сумме активов будет меньше единицы. Расчет 0,5 (или 50%) означает, что 50% активов компании финансируются за счет заемных средств (а другая половина финансируется за счет собственного капитала).

О чем говорит отношение общего долга к общему количеству активов?

Отношение общего долга к общим активам — это мера активов компании, которые финансируются за счет долга, а не собственного капитала. При расчете за несколько лет этот коэффициент левериджа показывает, как компания росла и приобретала свои активы в зависимости от времени.

При расчете за несколько лет этот коэффициент левериджа показывает, как компания росла и приобретала свои активы в зависимости от времени.

Инвесторы используют коэффициент, чтобы оценить, достаточно ли у компании средств для погашения своих текущих долговых обязательств, и оценить, может ли компания выплатить доход от своих инвестиций. Кредиторы используют коэффициент, чтобы увидеть, сколько долга у компании уже есть и может ли компания погасить свой существующий долг. Это определит, будут ли дополнительные кредиты предоставлены фирме.

Коэффициент больше 1 показывает, что значительная часть активов финансируется за счет долга. Другими словами, у компании больше пассивов, чем активов. Высокий коэффициент также указывает на то, что компания может подвергать себя риску дефолта по своим кредитам, если процентные ставки резко вырастут.

В то же время коэффициент ниже 0,5 указывает на то, что большая часть активов компании финансируется за счет собственного капитала. Это часто дает компании больше гибкости, поскольку компании могут увеличивать, уменьшать, приостанавливать или отменять будущие планы дивидендов акционерам. В качестве альтернативы, будучи заблокированной долговыми обязательствами, компания часто юридически связана этим соглашением.

Это часто дает компании больше гибкости, поскольку компании могут увеличивать, уменьшать, приостанавливать или отменять будущие планы дивидендов акционерам. В качестве альтернативы, будучи заблокированной долговыми обязательствами, компания часто юридически связана этим соглашением.

Отношение общей суммы долга к сумме активов больше единицы означает, что если компания прекратит свою деятельность, не все должники получат платежи по своим активам.

Реальный пример отношения общего долга к общему количеству активов

Давайте рассмотрим отношение общего долга к общим активам для трех компаний:

- Alphabet, Inc. (Google) на финансовый квартал, закончившийся 31 марта 2022 г.

- Costco Wholesale на финансовый квартал, закончившийся 8 мая 2022 г.

- Hertz Global Holdings на финансовый квартал, закончившийся 31 марта 2022 г. 31 марта 2022 г.

| Сравнение долга и активов | |||

|---|---|---|---|

| (данные в миллионах) | Костко | Герц | |

| Общий долг | 107 633 долл. США США | 31 845 долларов | 18 239 долларов США |

| Всего активов | 359 268 долларов | 63 852 $ | 20 941 $ |

| Общий долг к активам | 0,30 | 0,50 | 0,87 |

В приведенном выше примере компании упорядочены от самой высокой степени гибкости к самой низкой степени гибкости.

- Google не отягощен долговыми обязательствами и, вероятно, сможет привлечь дополнительный капитал по потенциально более низким ставкам по сравнению с двумя другими компаниями. Хотя баланс ее долга более чем в три раза выше, чем у Costco, она имеет пропорционально меньший долг по сравнению с общими активами по сравнению с двумя другими компаниями.

- Costco финансируется почти поровну между заемным и собственным капиталом. Это означает, что у компании примерно такая же сумма долга, как и в нераспределенной прибыли, обыкновенных акциях и чистой прибыли.

- Hertz относительно известен тем, что на его балансе имеется высокая степень долга. Хотя остаток ее долга меньше, чем у двух других компаний, почти 90% всех активов, которыми она владеет, профинансированы. У Hertz самая низкая степень гибкости из этих трех компаний, поскольку у нее есть юридические обязательства (тогда как у Google есть гибкость в отношении распределения дивидендов акционерам).

Также важно понимать размер, отрасль и цели каждой компании, чтобы интерпретировать их общий долг к общим активам. Google больше не технологический стартап; это устоявшаяся компания с проверенными моделями доходов, которую легче привлечь инвесторам. Между тем, Hertz — гораздо меньшая компания, которая может быть не столь привлекательной для акционеров. Hertz может обнаружить, что требования инвесторов слишком велики, чтобы обеспечить финансирование, и вместо этого обратится к финансовым учреждениям за своим капиталом.

Отношение общего долга к общему количеству активов может указываться в виде десятичной дроби или в процентах. Например, отношение общего долга к общему количеству активов Google, равное 0,30, также может быть указано как 30%. Это означает, что 30% активов Google финансируются за счет долга.

Например, отношение общего долга к общему количеству активов Google, равное 0,30, также может быть указано как 30%. Это означает, что 30% активов Google финансируются за счет долга.

Ограничения отношения общей суммы долга к общей сумме активов

Одним из недостатков отношения общего долга к общим активам является то, что он не дает никаких указаний на качество активов, поскольку объединяет все материальные и нематериальные активы.

Например, в приведенном выше примере Hertz сообщает о нематериальных активах на сумму 2,9 миллиарда долларов, основных средствах на 611 миллионов долларов и деловой репутации на 1,04 миллиарда долларов как часть своих общих активов на 20,9 миллиарда долларов. Таким образом, в бухгалтерском учете компании больше долга, чем всех ее оборотных активов. Если все ее долги будут немедленно отозваны кредиторами, компания не сможет выплатить весь свой долг, даже если отношение общего долга к общим активам указывает на то, что она могла бы это сделать.

Как и в случае со всеми другими коэффициентами, следует оценивать тенденцию соотношения общего долга к совокупным активам с течением времени. Это поможет оценить, улучшается или ухудшается профиль финансовых рисков компании. Например, растущая тенденция указывает на то, что бизнес не желает или не может погасить свой долг, что может указывать на дефолт в будущем.

Каково хорошее соотношение общей суммы долга к общей сумме активов?

Отношение общего долга к совокупным активам компании зависит от ее размера, отрасли, сектора и стратегии капитализации. Например, начинающие технологические компании часто больше полагаются на частных инвесторов и будут иметь более низкие расчеты общего долга к общим активам. Однако более надежным и стабильным компаниям может быть проще получить кредиты в банках, и у них могут быть более высокие коэффициенты. В целом, при соотношении от 0,3 до 0,6 многие инвесторы будут чувствовать себя комфортно, хотя конкретная ситуация в компании может привести к другим результатам.

Хорошее ли соотношение общей суммы долга к общей сумме активов?

Низкое отношение общего долга к общему количеству активов не обязательно хорошо или плохо. Это просто означает, что компания решила уделить первоочередное внимание привлечению денег путем выпуска акций для инвесторов, а не брать кредиты в банке. В то время как более низкий расчет означает, что компания избегает уплаты процентов, это также означает, что владельцы сохраняют меньшую остаточную прибыль, поскольку акционеры могут иметь право на часть прибыли компании.

Как рассчитать отношение общего долга к общему количеству активов?

Отношение общей суммы долга к общей сумме активов рассчитывается путем деления общей суммы долгов компании на ее общие активы. Учитываются все долги и учитываются все активы.

Может ли отношение общей суммы долга к общей сумме активов компании быть слишком высоким?

Нет, отношение общей суммы долга к сумме активов компании не может быть слишком высоким. Даже если компания имеет коэффициент, близкий к 100%, это просто означает, что компания решила не выпускать много (если вообще) акций. Это просто указание на стратегию, которую руководство использовало для сбора денег.

Даже если компания имеет коэффициент, близкий к 100%, это просто означает, что компания решила не выпускать много (если вообще) акций. Это просто указание на стратегию, которую руководство использовало для сбора денег.

Обратной стороной высокого отношения общей суммы долга к сумме активов является то, что дополнительные долги могут стать слишком дорогими. Скорее всего, компания уже будет выплачивать основную сумму долга и проценты, съедая прибыль компании вместо того, чтобы реинвестировать ее в компанию.

Практический результат

Отношение общего долга к общим активам сравнивает общую сумму обязательств компании со всеми ее активами. Коэффициент используется для измерения того, насколько компания использует заемные средства, поскольку более высокие коэффициенты указывают на то, что используется больше долга, чем собственного капитала. Чтобы получить наилучшее представление об отношении общей суммы долга к общей сумме активов, часто бывает лучше сравнить результаты одной компании за определенный период времени или сравнить отношения разных компаний.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Гугл. «Форма 10-Q», стр. 5.

Оптовая торговля Costco. «Оптовая корпорация Costco отчитывается за третий квартал и текущие операционные результаты за 2022 финансовый год».

Герц. «Форма 10-Q», стр. 5.

Коэффициенты платежеспособности (формула, пример, список)

Коэффициенты платежеспособности — это коэффициенты, рассчитанные для оценки финансового положения организации с точки зрения долгосрочной платежеспособности. Эти коэффициенты измеряют способность фирмы выполнять свои долгосрочные обязательства. Инвесторы внимательно следят за ними, чтобы понять и оценить способность бизнеса выполнять свои долгосрочные обязательства и помочь им в принятии решений о долгосрочном инвестировании своих средств в бизнес.

Инвесторы внимательно следят за ними, чтобы понять и оценить способность бизнеса выполнять свои долгосрочные обязательства и помочь им в принятии решений о долгосрочном инвестировании своих средств в бизнес.

- Соответственно, SolvencySolvencyПлатежеспособность компании означает ее способность выполнять долгосрочные финансовые обязательства, продолжать свою деятельность в обозримом будущем и добиваться долгосрочного роста. Это указывает на то, что организация будет вести свой бизнес с легкостью. Коэффициенты рассчитываются для оценки финансового положения, чтобы убедиться, что бизнес достаточно устойчив с финансовой точки зрения для выполнения своих долгосрочных обязательств.

- Коэффициенты платежеспособности анализируют способность бизнеса погасить свой долгосрочный долг. Здесь важно отметить, что часть средств Акционера (владельца Капитал ) из общей суммы обязательств определяет Платежеспособность Организации.

- Чем выше Фонды Акционера по сравнению с другими обязательствами Организации, тем больше прибыль от бизнеса Solvency, и наоборот.

Содержание

- Что такое коэффициенты платежеспособности?

- Перечень коэффициентов платежеспособности

- №1 – Отношение долгосрочного долга к собственному капиталу

- №2 – Отношение общего долга к собственному капиталу

- №3 – Отношение долга к собственному капиталу

- #4 — Финансовый рычаг

- #5 — Собственное соотношение

- Пример коэффициентов платежеспособности

- Заключение

- Соотношение растворителей видео

- Рекомендуемые статьи

- Перечень коэффициентов платежеспособности

Вы бесплатно используете это изображение на своем веб -сайте. шаблоны и т. д., пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Коэффициенты платежеспособности (wallstreetmojo.com)

Список коэффициентов платежеспособности

Список важных коэффициентов платежеспособности обсуждается ниже, после чего приводится числовой пример:

#1 – Отношение долгосрочного долга к собственному капиталу

Эта формула коэффициента платежеспособности предназначена для определения суммы долгосрочного долга предприятия. предприняла действия по отношению к акционерному капиталу и помогает найти рычаги воздействия на бизнес. Коэффициент также помогает определить, сколько долгосрочного долга бизнес должен привлечь по сравнению с его вкладом в акционерный капитал. Здесь Долгосрочная задолженностьДолгосрочная задолженностьДолгосрочная задолженность — это задолженность, взятая компанией, которая причитается или подлежит оплате через год на дату составления баланса. Он отражается в пассиве баланса компании как долгосрочное обязательство. Подробнее включает долгосрочные кредиты, то есть долговые обязательстваОблигацииОблигации относятся к долгосрочным долговым инструментам, выпущенным правительством или корпорацией для удовлетворения своих финансовых потребностей. В свою очередь, инвесторы получают компенсацию в виде процентного дохода за то, что они являются кредиторами эмитента. Подробнее или Долгосрочные кредиты, взятые у финансовых учреждений, и Собственный капитал означает фонды акционеров, т. Е. Акционерный капитал, Привилегированная акцияПривилегированная акция акции, которые пользуются приоритетом в получении дивидендов по сравнению с обыкновенными акциями.

предприняла действия по отношению к акционерному капиталу и помогает найти рычаги воздействия на бизнес. Коэффициент также помогает определить, сколько долгосрочного долга бизнес должен привлечь по сравнению с его вкладом в акционерный капитал. Здесь Долгосрочная задолженностьДолгосрочная задолженностьДолгосрочная задолженность — это задолженность, взятая компанией, которая причитается или подлежит оплате через год на дату составления баланса. Он отражается в пассиве баланса компании как долгосрочное обязательство. Подробнее включает долгосрочные кредиты, то есть долговые обязательстваОблигацииОблигации относятся к долгосрочным долговым инструментам, выпущенным правительством или корпорацией для удовлетворения своих финансовых потребностей. В свою очередь, инвесторы получают компенсацию в виде процентного дохода за то, что они являются кредиторами эмитента. Подробнее или Долгосрочные кредиты, взятые у финансовых учреждений, и Собственный капитал означает фонды акционеров, т. Е. Акционерный капитал, Привилегированная акцияПривилегированная акция акции, которые пользуются приоритетом в получении дивидендов по сравнению с обыкновенными акциями. Ставка дивидендов может быть фиксированной или плавающей в зависимости от условий выпуска. Кроме того, держатели привилегированных акций, как правило, не имеют права голоса. Тем не менее, их требования погашаются перед акциями обыкновенных акционеров во время ликвидации. Подробнее Капитал и резервы в форме нераспределенной прибылиНераспределенная прибыльНераспределенная прибыль определяется как совокупная прибыль, полученная компанией до даты после поправки на распределение дивиденды или другие выплаты инвесторам компании. Отражается как часть собственного капитала в пассиве баланса компании. подробнее.

Ставка дивидендов может быть фиксированной или плавающей в зависимости от условий выпуска. Кроме того, держатели привилегированных акций, как правило, не имеют права голоса. Тем не менее, их требования погашаются перед акциями обыкновенных акционеров во время ликвидации. Подробнее Капитал и резервы в форме нераспределенной прибылиНераспределенная прибыльНераспределенная прибыль определяется как совокупная прибыль, полученная компанией до даты после поправки на распределение дивиденды или другие выплаты инвесторам компании. Отражается как часть собственного капитала в пассиве баланса компании. подробнее.

Формула коэффициента платежеспособности:

Отношение долгосрочного долга к собственному капиталу = Долгосрочный долг/общий капитал

#2 – Отношение общего долга к собственному капиталу который включает в себя как краткосрочную, так и долгосрочную задолженность) компания взяла на себя обязательства по отношению к Акционерному капиталу и помогает найти общий левередж бизнеса.

Коэффициент помогает определить, какая часть бизнеса финансируется за счет долга по сравнению с собственным капиталом. Короче говоря, чем выше коэффициент, тем выше кредитное плечо и тем выше риск из-за больших долговых обязательств (в виде процентов и основных платежей) со стороны бизнеса.

Коэффициент помогает определить, какая часть бизнеса финансируется за счет долга по сравнению с собственным капиталом. Короче говоря, чем выше коэффициент, тем выше кредитное плечо и тем выше риск из-за больших долговых обязательств (в виде процентов и основных платежей) со стороны бизнеса.Формула коэффициента платежеспособности:

Отношение общего долга к собственному капиталу = Общий долг/общий собственный капитал

#3 – Коэффициент долга относится к тем краткосрочным активам, которые могут быть эффективно использованы для деловых операций, проданы за наличные деньги или ликвидированы в течение года.Он включает в себя товарно-материальные запасы, денежные средства, их эквиваленты, ликвидные ценные бумаги, дебиторскую задолженность и т. д. -Оборотные активыВнеоборотные активы — это долгосрочные активы, купленные для использования в бизнесе, и их выгоды, вероятно, будут накапливаться в течение многих лет. Эти активы раскрывают информацию об инвестиционной деятельности компании и могут быть материальными или нематериальными.

Примеры включают имущество, завод , оборудование, земля и здания, облигации и акции, патенты, товарные знаки. читать далее) финансируется за счет долга. Это помогает в оценке общего рычага бизнеса. Чем выше коэффициент, тем выше кредитное плечо и выше финансовый риск из-за тяжелого долгового обязательства (в виде процентов и основных платежейОсновные платежиОсновная сумма составляет значительную часть от общей суммы кредита. Помимо ежемесячных платежей, когда заемщик выплачивает часть основной суммы, первоначальная сумма кредита напрямую уменьшается (подробнее) со стороны бизнеса.

Примеры включают имущество, завод , оборудование, земля и здания, облигации и акции, патенты, товарные знаки. читать далее) финансируется за счет долга. Это помогает в оценке общего рычага бизнеса. Чем выше коэффициент, тем выше кредитное плечо и выше финансовый риск из-за тяжелого долгового обязательства (в виде процентов и основных платежейОсновные платежиОсновная сумма составляет значительную часть от общей суммы кредита. Помимо ежемесячных платежей, когда заемщик выплачивает часть основной суммы, первоначальная сумма кредита напрямую уменьшается (подробнее) со стороны бизнеса.Формула коэффициента платежеспособности:

Коэффициент долга = общий долг/общие активы

#4 – Финансовый рычаг

Финансовый рычаг Финансовый рычаг Коэффициент финансового рычага измеряет влияние долга на общую прибыльность Компании. Более того, высокое и низкое соотношение подразумевает высокие и низкие фиксированные затраты на инвестиции в бизнес соответственно. Читать далее коэффициент отражает влияние всех обязательств, как процентных, так и беспроцентных. Этот коэффициент направлен на определение того, какая часть бизнес-активов принадлежит акционерам компании, а не держателям долга / кредиторам. Соответственно, если акционеры финансируют большую часть активов, бизнес будет иметь меньшую долю заемных средств, чем большинство активов, финансируемых за счет долга (в этом случае бизнес будет иметь большую долю заемных средств). Чем выше коэффициент, тем выше левередж и выше финансовый риск по тяжелому долговому обязательству, взятому для финансирования активов бизнеса.

Читать далее коэффициент отражает влияние всех обязательств, как процентных, так и беспроцентных. Этот коэффициент направлен на определение того, какая часть бизнес-активов принадлежит акционерам компании, а не держателям долга / кредиторам. Соответственно, если акционеры финансируют большую часть активов, бизнес будет иметь меньшую долю заемных средств, чем большинство активов, финансируемых за счет долга (в этом случае бизнес будет иметь большую долю заемных средств). Чем выше коэффициент, тем выше левередж и выше финансовый риск по тяжелому долговому обязательству, взятому для финансирования активов бизнеса.

Формула коэффициента платежеспособности:

Финансовый леверидж = общие активы/общий капитал

#5 – коэффициент собственного капитала

Этот коэффициент устанавливает соотношение между фондами акционеров и общими активами бизнеса. Он показывает, сколько средств акционеров было вложено в активы бизнеса. Чем выше коэффициент, тем меньше кредитное плечо и сравнительно меньше финансовый риск. Финансовый риск Финансовый риск относится к риску потери средств и активов с возможностью невозможности погасить долг, взятый у кредиторов, банков и финансовых учреждений. Фирма может столкнуться с этим из-за некомпетентных деловых решений и практики, что в конечном итоге приведет к банкротству со стороны бизнеса. И наоборот, его можно рассчитать, взяв обратную величину коэффициента финансового рычага.

Финансовый риск Финансовый риск относится к риску потери средств и активов с возможностью невозможности погасить долг, взятый у кредиторов, банков и финансовых учреждений. Фирма может столкнуться с этим из-за некомпетентных деловых решений и практики, что в конечном итоге приведет к банкротству со стороны бизнеса. И наоборот, его можно рассчитать, взяв обратную величину коэффициента финансового рычага.

Формула коэффициента платежеспособности:

Коэффициент собственности = общий капитал/общие активы

Пример коэффициентов платежеспособности

Давайте разберем приведенные выше коэффициенты с помощью числового примера для большей концептуальной ясности:

4 две компании, занимающиеся одним и тем же направлением деятельности — «Производство кожаной обуви», которые представили определенные сведения из своего баланса на конец года. Давайте проанализируем платежеспособность двух предприятий на основе одного и того же.

Об авторе