Стоимость собственного капитала: Сколько стоит собственный капитал компании

Стоимость компании или стоимость акционерного капитала

Открыть эту статью в PDF

ОпределениеПонятия стоимости компании и стоимости акционерного капитала играют важную роль в оценке бизнеса и финансовом анализе, поэтому важно не путать их и правильно применять.

Стоимость компании (Enterprise Value,EV) — это стоимость всех активов компании. Как правило, подразумевают рыночную стоимость, особенно если речь идет о публичной компании, но те же методические подходы применяют и в других задачах оценки стоимости.

Стоимость компании называют также «стоимость предприятия» — это более дословный перевод английского термина Enterprise Value.

Стоимость компании можно определить как сумму трех составляющих:

- Стоимость операционных активов, которую обычно оценивают методом дисконтированных денежных потоков. Это основная часть бизнеса, и при оценке считают, что ее стоимость определяют доходы, которые этот бизнес способен принести инвесторам с учетом дисконтирования будущих доходов.

- Деньги и денежные эквиваленты. Возможно, на счетах компании скопились деньги, у нее есть банковские депозиты или рыночные ценные бумаги. Стоимость таких активов точно известна, и их просто добавляют к стоимости основной части бизнеса.

- Стоимость неоперационных активов. Если компания владеет активами, которые имеют ценность, но не задействованы в ведении бизнеса, эти активы надо учесть дополнительно и прибавить к стоимости компании. Например, производственное предприятие владеет большим земельным участком, который не использует для своих нужд. Стоимость этого участка надо прибавить к сумме, определенной в пунктах 1 и 2.

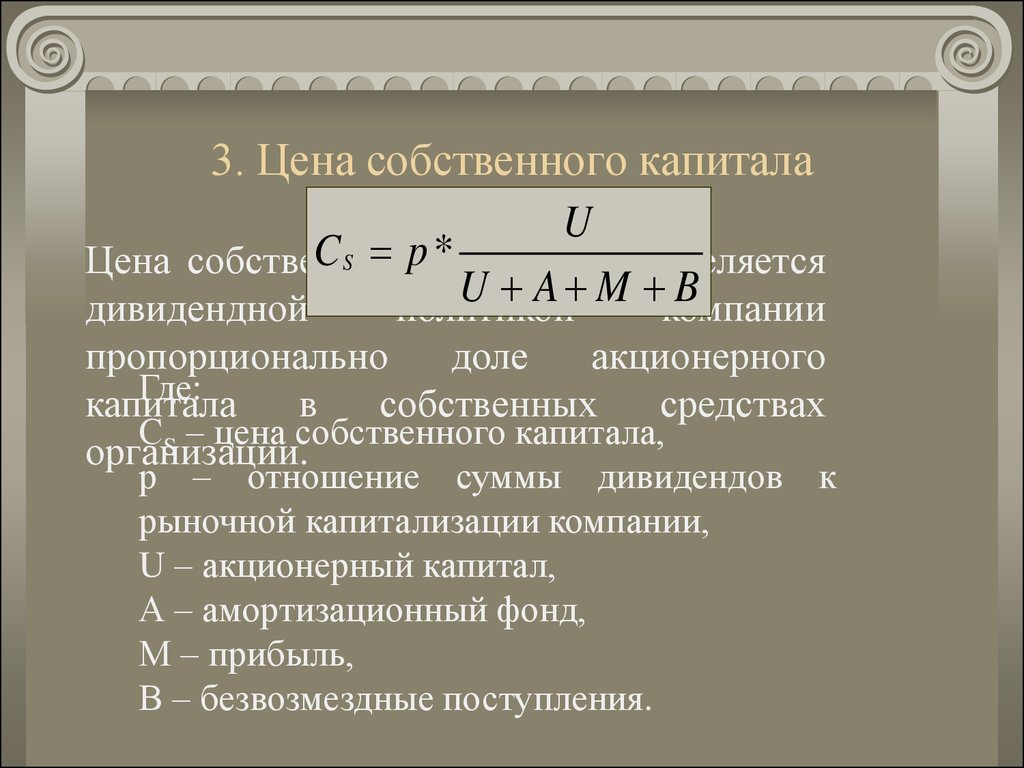

Стоимость собственного капитала (Equity) — стоимость акционерного капитала компании, принадлежащего ее акционерам. Данный термин применяют универсально, и поэтому он относится к разным видам стоимости, а также может касаться разных определений собственного капитала.

Частный случай понятия стоимости собственного капитала — капитализация. Капитализация — это текущая рыночная цена обыкновенных акций компании, умноженная на общее число обыкновенных акций в обращении. Капитализация не учитывает привилегированные акции и применяется только для рыночной стоимости (при этом оценочная стоимость может быть другой, если аналитик полагает, что компания недооценена или переоценена рынком).

Связь между стоимостью компании и стоимостью собственного капитала

Связь между стоимостью компании и стоимостью собственного капитала определяется следующей формулой:

Equity = EV – Total Debt – Pref. Stock – Minority Interest

где:

Equity — стоимость собственного капитала

EV — стоимость компании

Total Debt

Как правило, для целей оценки бизнеса в качестве суммарного долга рассматривают сумму краткосрочных и долгосрочных долговых обязательств, по которым начисляются проценты: кредиты, облигации, лизинг.

Pref. Stock — привилегированные акции

Этот вид акций имеет одновременно черты собственного капитала и долга, поэтому в разных задачах финансового анализа можно встретить их разную интерпретацию. Для оценки публичной компании они не включаются в акционерный капитал.

Minority Interest — доля меньшинства

Это величина, учитывающая особенность построения консолидированной отчетности. Если анализируемая компания владеет на 90% дочерним предприятием, то в отчетность холдинга включаются все 100% доходов и активов этого дочернего предприятия, но затем надо учесть, что у него есть и другие акционеры, миноритарии. Их доля и учитывают как доля меньшинства.

Применимая ставка дисконтирования

Один из ключевых подходов к оценке стоимости — анализ дисконтированных денежных потоков. Методы и формулы из этого подхода применяют и в различных смежных видах анализа: в оценке инвестиционных проектов, анализе отдельных компонент доходов и затрат компании. Для того, чтобы результаты расчетов были верны, надо правильно выбирать ставку дисконтирования для оценки.

Для того, чтобы результаты расчетов были верны, надо правильно выбирать ставку дисконтирования для оценки.

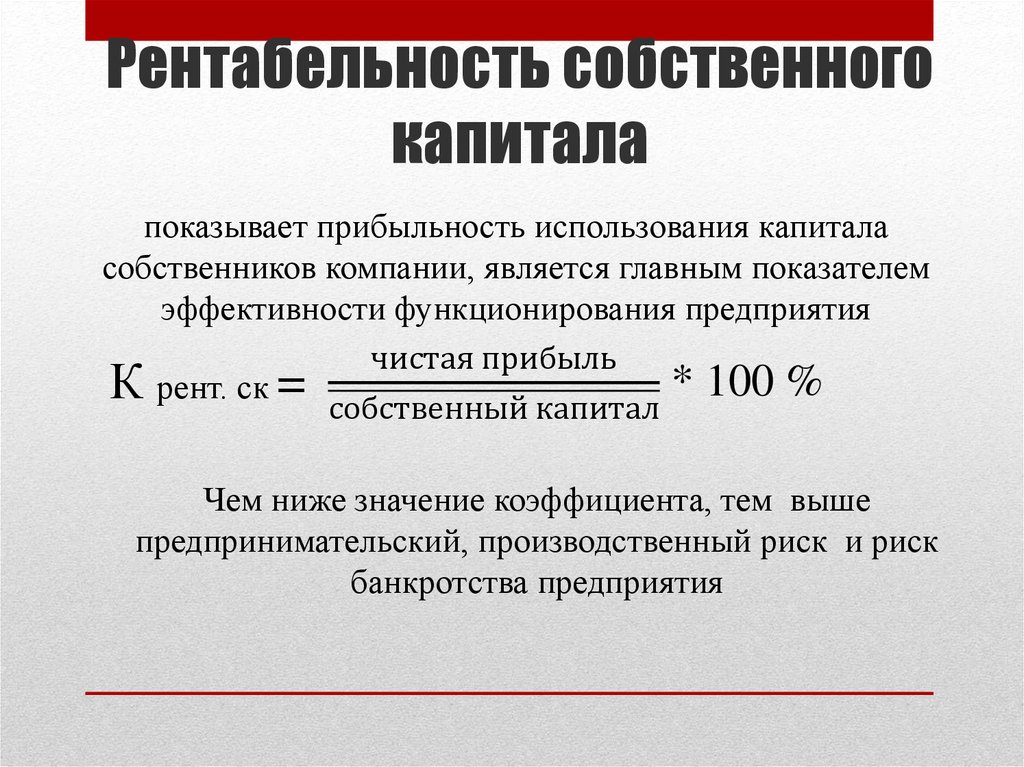

Ставка дисконтирования — требуемая норма доходности на капитал, задействованный в инвестициях. Как видно из определения стоимости собственного капитала, в данном случае речь идет только об акционерах компании, а значит во всех формулах для ее расчета мы будем применять стоимость собственного капитала.

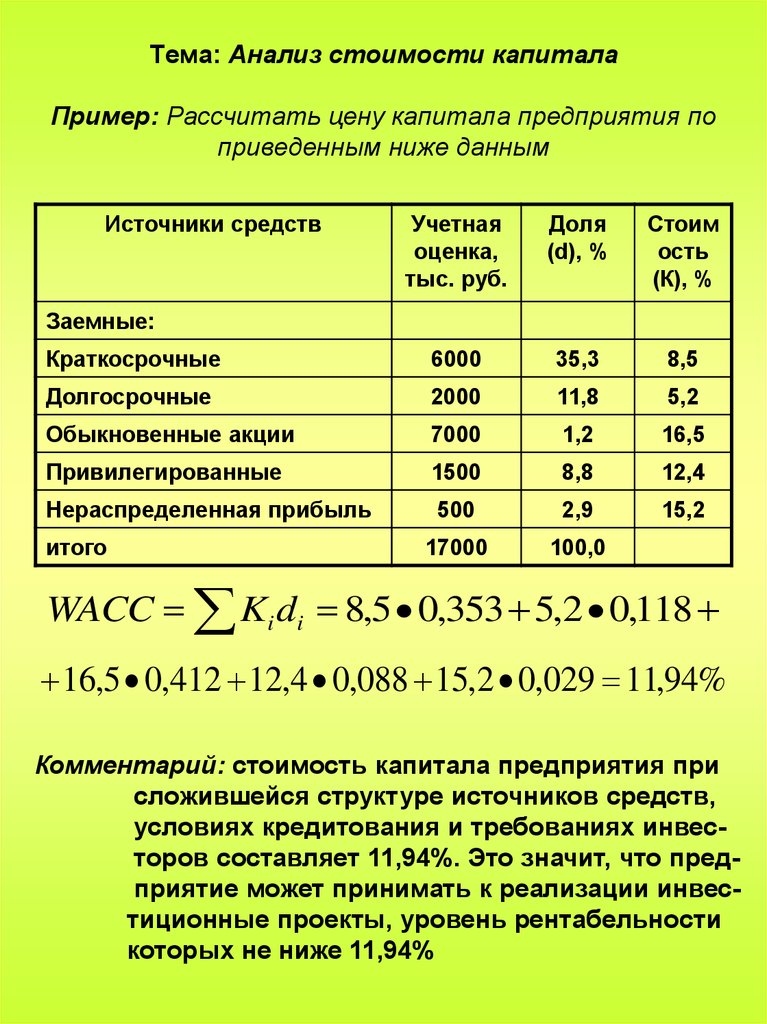

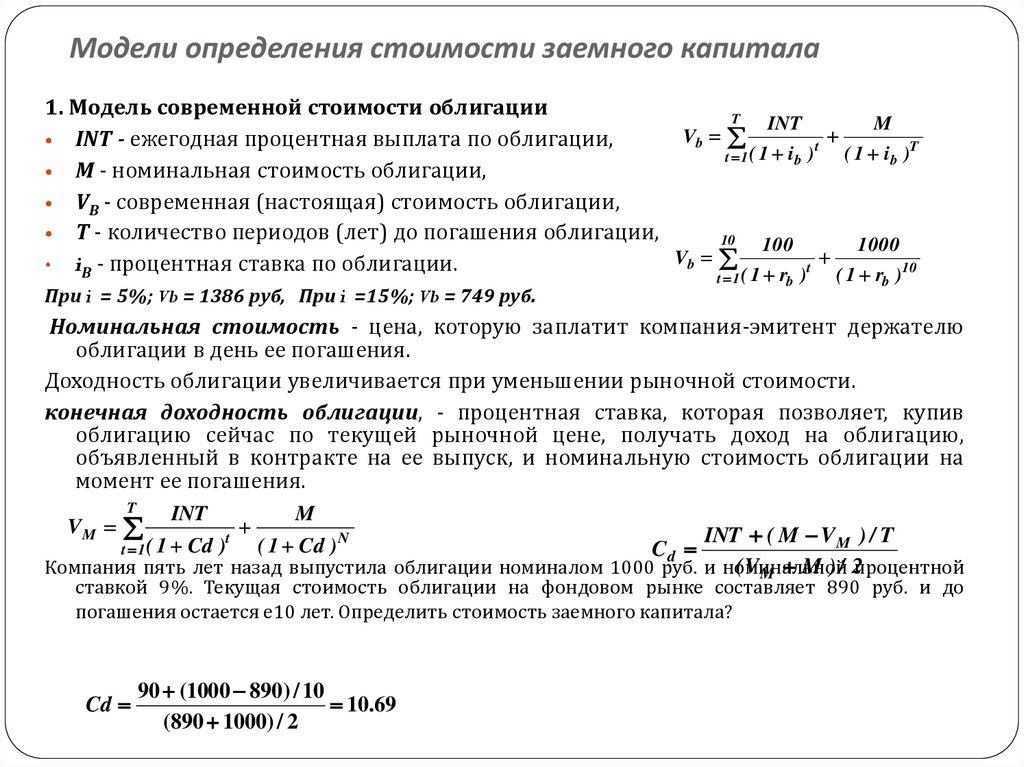

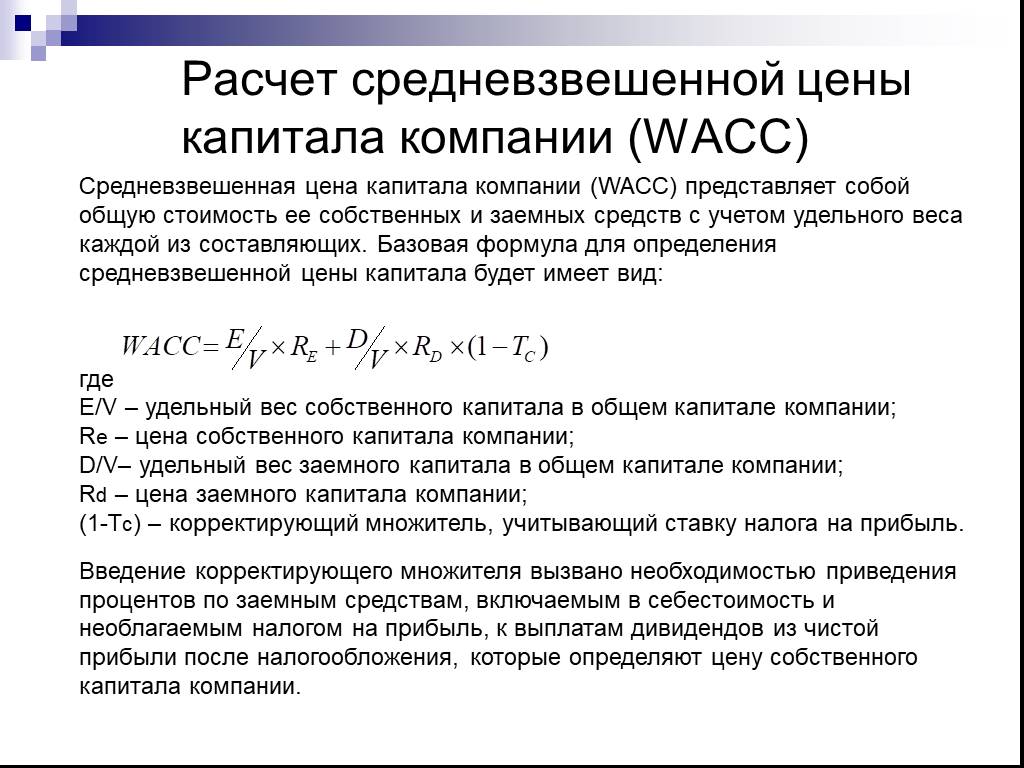

Стоимость компании в целом включает два основных вида капитала: собственный и заемный. Ожидаемая доходность этих двух видов капитала отличается, поэтому в качестве ставки дисконтирования применяют средневзвешенную стоимость капитала (WACC).

Как видно из формулы, связывающей стоимость собственного капитала и EV, есть еще две составляющие капитала: привилегированные акции и доля меньшинства. Аналитик может расширить формулу WACC, чтобы учесть и эти компоненты, но на практике обычно достаточно учитывать в расчете WACC только акционерный капитал и долг.

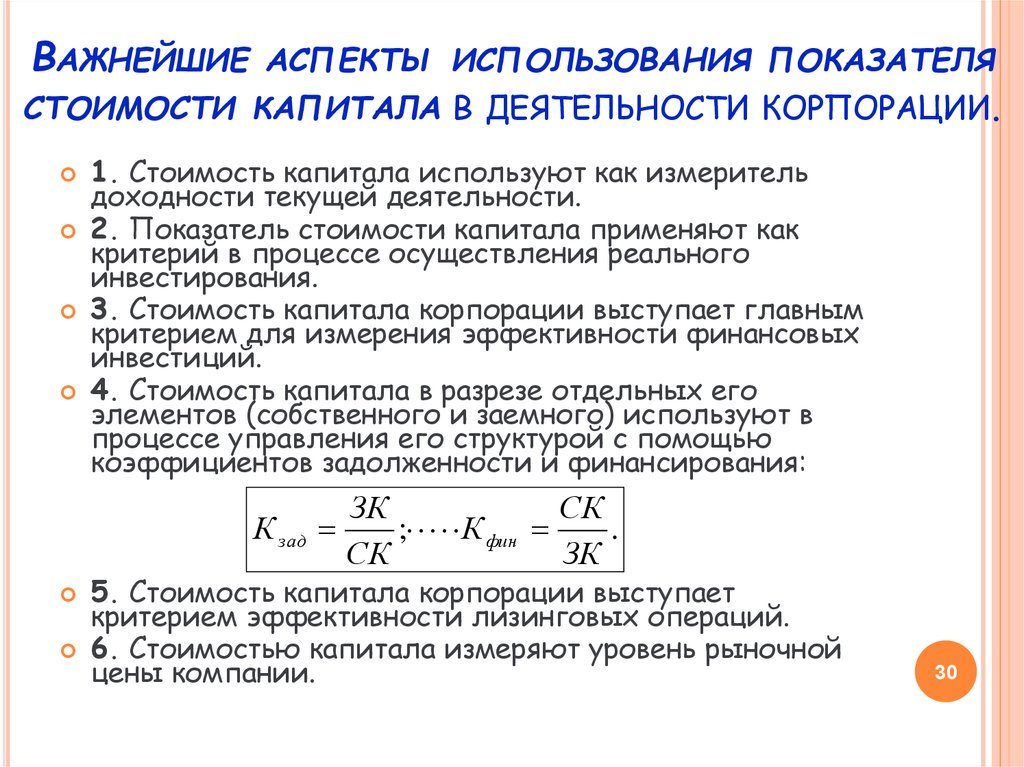

Использование в показателях

При выполнении оценки бизнеса сравнительным методом, вычисляют различные показатели, которые характеризуют отношение стоимости компаний к различным результатам их деятельности — рыночные мультипликаторы.

Ниже приведен пример типичной таблицы, используемой в сравнительной оценке:

Некоторые важные аспекты применения стоимости компании и капитала в расчете мультипликаторов:

- В таблицу расчета обычно включают рыночную капитализацию, но, могут также включать стоимость компании и суммарный долг. Это позволяет увидеть роль долга в формировании активов компании.

- Стоимость компании (EV) всегда соотносят с EBITDA компании, а не с чистой прибылью, так как в чистой прибыли уже вычтены проценты по кредитам, то есть чистая прибыль отражает доход, который остался для акционеров.

- Стоимость собственного капитала в показателях обозначают как

Ее могут соотносить с прибылью, денежным потоком для акционеров или балансовой стоимостью собственного капитала.

Ее могут соотносить с прибылью, денежным потоком для акционеров или балансовой стоимостью собственного капитала.

Поскольку в расчете показателей применяют значения, которые формируются за период, и есть разные способы определения этого периода, в названии мультипликатора часто указывают способ определения периода. Например, в этой таблице:

LFY — Last Financial Year, последний финансовый год

LTM — Last Twelve Months, последние 12 месяцев. Trailing 12M — то же самое.

Определение стоимости капитала в текущих условиях

Авторы публикации

Лопатников Александр Николаевич

ASA, MRICS, управляющий партнер компании AAR (прежнее название American Appraisal, AAR)

Румянцев Александр ЮрьевичCFA, директор, финансовая оценка и моделирование, AAR (прежнее название American Appraisal, AAR)

Неопределенность, вызванная COVID-19 и экономическими последствиями борьбы с его распространением, имеет мало аналогов в современной истории. Изменения на рынках влияют на настроения и ожидания инвесторов, заставляют компании адаптировать финансовые модели и модели тестов на обесценение к новым реалиям. При этом определение стоимости капитала становится для участников рынка актуальной и непростой задачей. Ниже мы приводим несколько практических рекомендаций относительно того, какие факторы важно учитывать при определении стоимости капитала в текущих условиях.

Изменения на рынках влияют на настроения и ожидания инвесторов, заставляют компании адаптировать финансовые модели и модели тестов на обесценение к новым реалиям. При этом определение стоимости капитала становится для участников рынка актуальной и непростой задачей. Ниже мы приводим несколько практических рекомендаций относительно того, какие факторы важно учитывать при определении стоимости капитала в текущих условиях.Определение стоимости капитала при построении финансовых моделей является одной из краеугольных задач в корпоративных финансах. Этот показатель широко используется для принятия инвестиционных решений, при подготовке финансовой отчетности, включая измерение справедливой стоимости и анализ возможного обесценения активов и гудвилла.

Мы неоднократно писали о практических аспектах определения стоимости капитала и расчета WACC, в том числе в журнале «Корпоративная финансовая отчетность. Международные стандарты» (finotchet.ru/articles/39/). Однако неопределенность, вызванная COVID-19 и экономическими последствиями мер по борьбе с его распространением, дает повод вернуться к этой теме и проанализировать, как эти события отразились на параметрах, используемых для расчета стоимости капитала.

Напомним, что согласно теории корпоративных финансов стоимость актива рассчитывается путем дисконтирования ожидаемых денежных потоков с использованием соответствующей им ставки дисконтирования. Стандарты МСФО допускают использование двух равноценных подходов к учету рисков при использовании анализа дисконтированных денежных потоков. Риски могут учитываться:

- в ставке дисконтирования, то есть используются ожидаемые денежные потоки, их дисконтирование производится под ставку, учитывающую риск инвестирования;

- в денежных потоках, то есть дополнительные риски учитываются в денежных потоках, их дисконтирование производится под безрисковую ставку [п. 32 МСФО (IAS) 36 «Обесценение активов»].

На практике второй подход используется гораздо реже.

Размер дисконта показывает риски инвестирования в конкретный актив и уровень доходности, который инвесторы ожидают получить в качестве компенсации за принятие этого риска. При прочих равных чем выше неопределенность, тем выше ставка дисконтирования.

Отметим, что английские термины

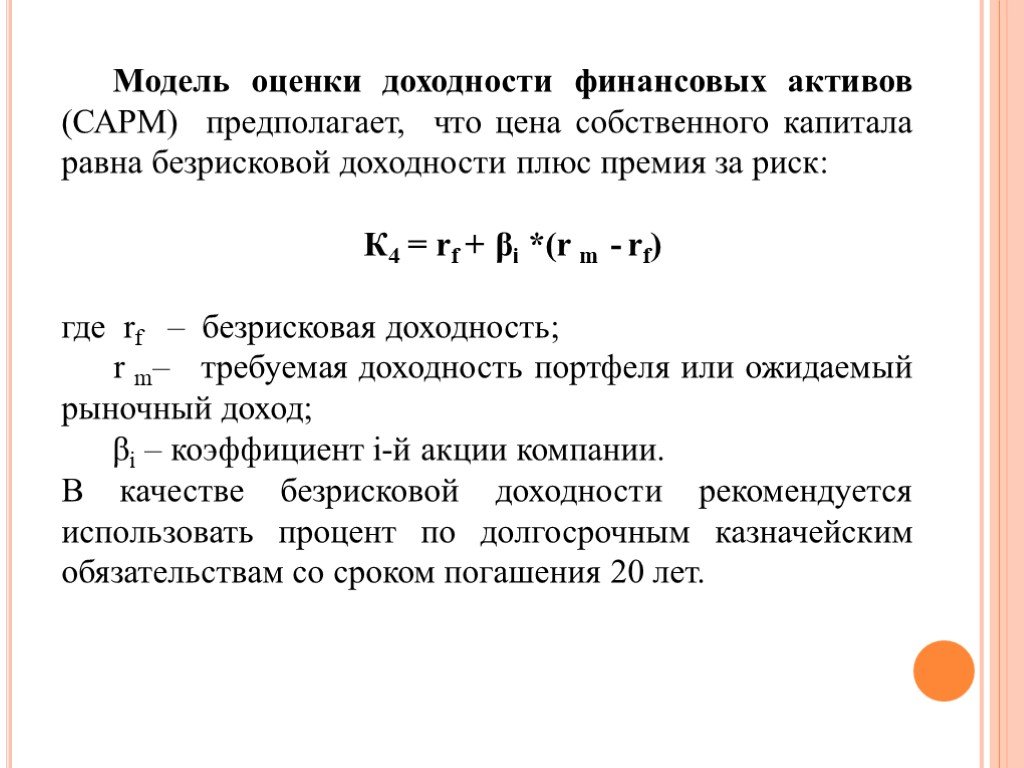

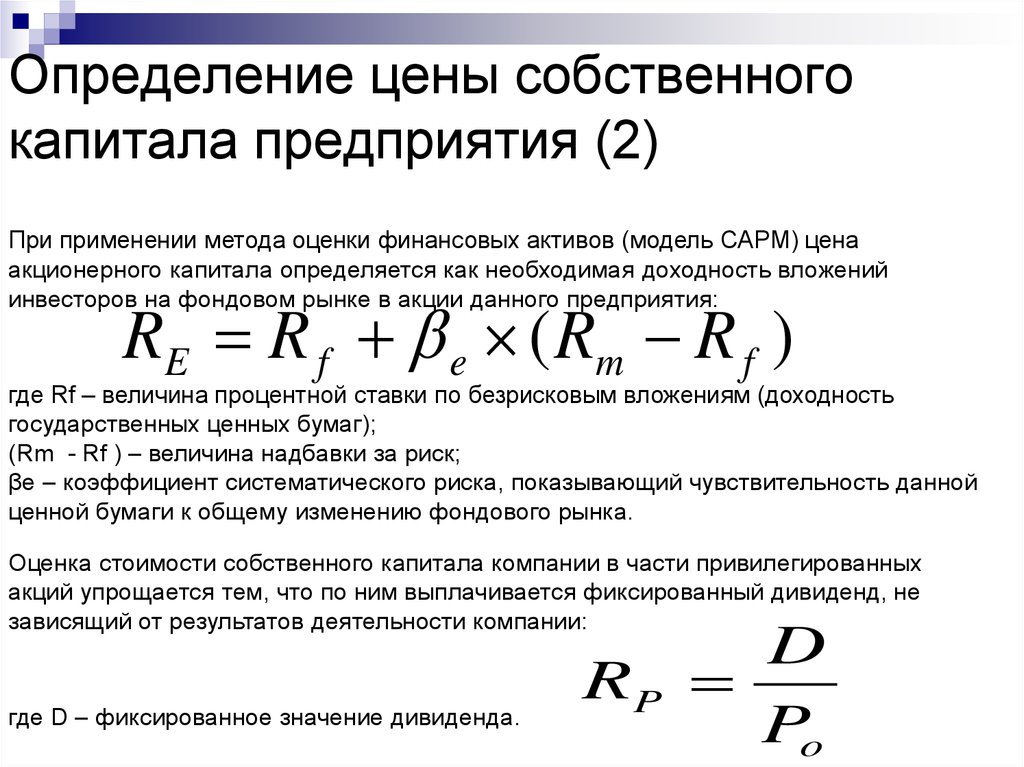

Ожидаемая доходность на акционерный капитал (rE), как и на полный капитал (WACC), — ненаблюдаемый параметр. Для расчета доходности, ожидаемой акционерами от вложения в конкретную компанию или актив, можно использовать несколько способов, в основе которых лежат соответствующие экономические теории. На практике инвесторы и аналитики наиболее часто используют для этого теорию капитальных активов Capital Asset Pricing Model, или CAPM (модель CAPM, в том числе, упоминается в приложении А к МСФО (IAS) 36 «Обесценение активов» как одна из рекомендованных).

Не вдаваясь в технические детали, раскрытые в многочисленных монографиях и публикациях, суть модели CAPM состоит в установлении соотношения между доходностями, ожидаемыми инвесторами (участниками рынка, если использовать терминологию МСФО) при инвестировании в конкретный актив, и доходностью инвестиций в безрисковые активы.

Для расчета стоимости акционерного (собственного) капитала с использованием теории CAPM применительно к расчету справедливой стоимости для целей финансовой отчетности часто используют формулу, которая представляет модификацию CAPM:

rE = rf + β × (rm − rf ) + SP,

где rE — ожидаемая (требуемая) доходность на акционерный (собcтвенный) капитал;

rf — ожидаемая доходность вложения в безрисковые активы. При определении безрисковой ставки для стран, не имеющих рейтинга AAA, используют доходность бумаг стран с рейтингом ААА, например казначейских облигаций США, к которой добавляют страновую премию (CRP), то есть rf = rf (США) + CRP;

β — коэффициент, отражающий связь между риском конкретной компании и риском рынка в целом;

SP — дополнительная поправка (премия) для учета размеракомпании.

Рисунок 1. Страновая премия за риск (доходность 20-летних CDS на российские государственные облигации). Источник: Refinitiv

Множитель (rm – rf) часто называют премией за риск вложения в акции, Equity Risk Premium, или ERP.

На практике при расчете денежных потоков в долларах США в качестве безрискового инструмента используются государственные ценные бумаги США, которым присвоен наивысший рейтинг надежности — ААА. Правительство США выпускает ценные бумаги разной срочности — долгосрочные и краткосрочные. В качестве безрисковой ставки (rf) чаще всего используют доходность долгосрочных государственных облигаций со сроком обращения 20 лет.

Размер страновой премии часто определяют используя спреды между доходностями к погашению государственных облигаций страны, где находится компания, номинированных в долларах США, и доходностями государственных облигаций США. Альтернативой может быть использование в качестве страновой премии за риск доходностей CDS (Credit Default Swap) на эти облигации. CDS — финансовый инструмент, финансовый своп, покупаемый для страхования от кредитного риска (невыполнения контрагентом финансовых обязательств) (дополнительно можно прочитать, например, здесь: bcs-express.ru/novosti-i-analitika/cds-chto-eto-za-instrument-i-dlia-chego-on-ispol-zuetsia).

CDS — финансовый инструмент, финансовый своп, покупаемый для страхования от кредитного риска (невыполнения контрагентом финансовых обязательств) (дополнительно можно прочитать, например, здесь: bcs-express.ru/novosti-i-analitika/cds-chto-eto-za-instrument-i-dlia-chego-on-ispol-zuetsia).

Для определения безрисковой доходности, применимой для российских компаний, при расчете с использованием денежных потоков в долларах США можно использовать доходность 20-летних CDS на российские государственные облигации. Динамика страновой премии для России, определенной таким образом, приведена на графике. На конец 2019 года эта доходность составляла 1,3 %, на середину 2020 года, после всплеска в марте — мае, она составляла 1,7 %.

Третий интересующий нас параметр — ERP — ненаблюдаем. В его качестве используют долгосрочные исторические средние, рассчитанные тем или иным способом с использованием той же теории CAPM, или вмененные показатели, рассчитанные на основании текущего значения индекса акций и ожидаемых денежных потоков входящих в него компаний. Расчет rf и ERP должен быть согласован.

Расчет rf и ERP должен быть согласован.

Отмечая отсутствие единого (или лучшего) способа оценки ERP, а также изменчивость ERP в разных фазах экономических циклов, большинство исследователей и практиков до начала пандемии COVID-19 считали, что ожидаемое значение ERP меняется во времени в диапазоне 4–6 % (aswathdamodaran.blogspot.ru/2013/05/equity-risk-premiums-erp-and-stocks.html).

Дополнительную сложность создает тот факт, что доходность долгосрочных государственных заимствований во многих странах давно перешла в отрицательную область. Создатели модели CAPM, очевидно, не предусматривали такой возможности, да и прошлые исторические наблюдения, на которых основан расчет ERP, также приходились на периоды положительных ставок. Рассогласование между rf и ERP при отрицательных или нулевых значениях rf будет приводить к неоправданно низким значениям ожидаемой доходности на акционерный капитал, что инвесторам принять сложно.

Рисунок 2. Общий размер долговых обязательствс отрицательной доходностью в мире, трлн долл. США

Использование «нормализации» безрисковой ставки при определении ожидаемой доходности на акционерный капитал связано с необычным с исторической точки зрения поведением доходностей по государственным ценным бумагам в экономически развитых странах. Во многих их них не только реальная, но и номинальная доходность перешла в отрицательную область, а общий размер государственного долга с отрицательными ставками Deutsche Bank в 2019 году оценивал примерно в 15 трлн долл. США (cnbc.com/2019/08/07/bizarro-bonds-negative-yielding-debt-in-the-world-balloons-to-15-trillion.html). С началом пандемии COVID-19 эта цифра сначала заметно снизилась, но после решения Федерального резерва от 23 марта 2020 года о неограниченной финансовой поддержке экономики и аналогичных решений в других экономически развитых странах снова стала быстро расти и к середине 2020 года вернулась к значению на конец предыдущего года (bloomberg.

com/news/articles/2020-07-27/world-s-stock-of-negative-yield-debt-climbs-toward-2019-s-record). Изменение доходности 10-летних казначейских облигаций США приведено на графике.

com/news/articles/2020-07-27/world-s-stock-of-negative-yield-debt-climbs-toward-2019-s-record). Изменение доходности 10-летних казначейских облигаций США приведено на графике.Рисунок 3. Доходность 10-летних казначейских обязательств США. Источник: FRED

Если не менять другие параметры при расчете стоимости собственного капитала с помощью CAPM, кроме безрисковой ставки, то стоимость акционерного капитала (rE) будет тем ниже, чем ниже безрисковая ставка rf . Такое снижение ставки дисконтирования эквивалентно снижению риска инвестирования и будет приводить к неоправданному росту стоимости актива, рассчитываемой таким образом. Исторические минимумы доходности по государственным ценным бумагам в экономически развитых странах явно не приводят к снижению риска компаний и проектов, в которые вкладывают деньги инвесторы.

Устранить это очевидное противоречие можно двумя способами: используя либо многолетние средние значения для rf и ERP, либо текущие значения доходности государственных облигаций и применяя повышенную («нормализованную») премию ERP.

Рекомендуем, рассчитывая стоимость собственного капитала в текущих условиях, обратить внимание на публикации сотрудников офисов Duff & Phelps в Филадельфии и Чикаго Carla Nunes и James P. Harrington. Учитывая влияние на финансовые рынки и реальную экономику последствий пандемии COVID-19, они приводят ключевые параметры расчета rE для дисконтирования денежных потоков, номинированных в долларах США. В частности, в конце марта 2020 года значение ERP было повышено с 5 до 6 % (duffandphelps.com/insights/publications/valuation-insights/valuation-insights-second-quarter-2020/cost-of-capital-valuation-current-environment), а 30 июля 2020 года было уточнено значение нормализованной безрисковой ставки rE, которая должна использоваться вместе с указанным ERP. Она была снижена с 3 до 2,5 % (duffandphelps.com/insights/publications/cost-of-capital/us-normalized-risk-free-rate-lowered-june-30-2020).

Рисунок 4. Безрисковая ставка rE, ERP и базовое значение стоимости собственного капитала с 2007 года по настоящее время, %. Источник: Duff & Phelps Cost of Capital Navigator: U.S. Cost of capital Module

Безрисковая ставка rE, ERP и базовое значение стоимости собственного капитала с 2007 года по настоящее время, %. Источник: Duff & Phelps Cost of Capital Navigator: U.S. Cost of capital Module

9 Предположение о том, что ß в модели CAMP принята равной 1,0, соответствует рынку в целом.

Эволюция безрисковой ставки rE и ERP, а также базовое значение стоимости собственного капитала с 2007 года по настоящее время показана на графике выше. Базовое значение стоимости соответствует риску рынка в целом, то есть при использовании модели CAPM имеет показатель β, равный 1,0. Базовое значение ожидаемой доходности собственного капитала для расчета с использованием денежных потоков в долларах США на середину 2020 года составило 8,5 %.

Продолжающееся снижение доходности государственных облигаций при росте рынка акций является одним из индикаторов того, что сегодняшние инвесторы, конечно, могут требовать, но едва ли должны ожидать доходности, которую они зарабатывали в недавнем прошлом. Снижение консенсус-прогнозов темпов экономического роста и доходности предполагает, что достижение исторических средних доходности на капитал в среднесрочной перспективе выглядит малореалистичным. Аналитики и академики финансов разнятся в степени оптимизма (или, скорее, пессимизма), однако, как показывает исследование инвестиционной компании GMO, приведенное на графике для разных классов инвестиционных активов, ожидаемые доходности для большинства классов активов существенно ниже их средних исторических значений.

Снижение консенсус-прогнозов темпов экономического роста и доходности предполагает, что достижение исторических средних доходности на капитал в среднесрочной перспективе выглядит малореалистичным. Аналитики и академики финансов разнятся в степени оптимизма (или, скорее, пессимизма), однако, как показывает исследование инвестиционной компании GMO, приведенное на графике для разных классов инвестиционных активов, ожидаемые доходности для большинства классов активов существенно ниже их средних исторических значений.

Рисунок 5. Прогноз ожидаемой реальной доходности в ближайшие 7 лет по некоторым классам инвестиционных активов (апрель 2020 года). Источник: GMO Research, gmo.com/europe/research-library/gmo-7-year-asset-class-forecast-1q-2020/

Рисунок 6. Рыночная капитализация Apple и индекса Russell 2000. Источник: FT, Bloomberg

Отметим также, что в последнее время, размышляя о возможных профилях восстановления мировой экономики, эксперты начали обсуждать K-образный профиль, когда некоторые секторы будут расти, а некоторые продолжат падение.

На подобные размышления экономистов наводит парадоксальный рост рынка акций на фоне рецессии в экономике, а также резкий рост компаний технологического сектора и доминирование в индексе S&P500 компаний с мегакапитализацией также из сектора технологий. Например, рыночная капитализация одной только компании Apple сегодня превышает суммарную капитализацию всего индекса Russell 2000, который отражает капитализацию американских публичных компаний малой капитализации. Капитализация Apple также выше, чем капитализация всех мировых горных компаний, взятых вместе. Недавней иллюстрацией доминирования компаний технологического сектора стало исключение из списка Dow Jones компании ExxonMobil, которую заменила Salesforce.

На подобные размышления экономистов наводит парадоксальный рост рынка акций на фоне рецессии в экономике, а также резкий рост компаний технологического сектора и доминирование в индексе S&P500 компаний с мегакапитализацией также из сектора технологий. Например, рыночная капитализация одной только компании Apple сегодня превышает суммарную капитализацию всего индекса Russell 2000, который отражает капитализацию американских публичных компаний малой капитализации. Капитализация Apple также выше, чем капитализация всех мировых горных компаний, взятых вместе. Недавней иллюстрацией доминирования компаний технологического сектора стало исключение из списка Dow Jones компании ExxonMobil, которую заменила Salesforce.Пример того, как изменения на рынках повлияли на расчет стоимости собственного капитала для российской компании, если ее денежные потоки прогнозируются в долларах США, приведен ниже. Расчет с использованием потоков в долларах или евро часто используется при определении приведенной стоимости компаний или проектов, основная выручка которых связана с экспортом продукции или цены на продукцию которых определяет экспортный нетбэк.

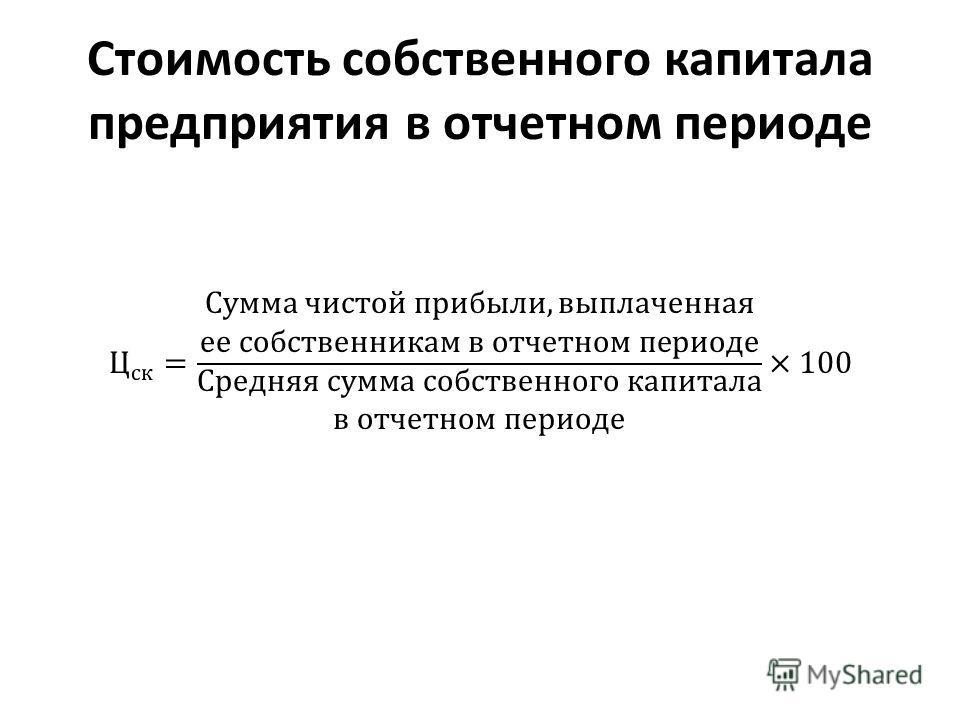

| 31.12.2019 | 30.06.2020 | Источник |

Нормализованная безрисковая ставка | 3,0 % | 2,5 % | Duff & Phelps |

Страновая премия за риск для России | 1,3 % | 1,8 % | 20-летние CDS на российские облигации |

Премия за риск инвестирования в акции | 5,0 % | 6,0 % | Duff & Phelps |

β | 1,0 | 1,0 | Допущение |

Базовая стоимость собственного капитала | 9,3 % | 10,3 % |

|

Премия за размер (компании микрокапитализации — до 515 млн долл. | 3,2 % | 3,2 % | Duff & Phelps |

Стоимость акционерного капитала | 12,5 % | 13,5 % |

|

Таким образом, аналог базового значения стоимости собственного капитала для российских компаний составит на середину 2020 года 10,3 %, а стоимость акционерного капитала компании со среднерыночным риском (то есть если ее показатель β равен 1) с капитализацией, размер которой, исчисленный в долларах США, меньше 515 млн долл. США, составит 13,5 %. Мы выбрали этот размер исключительно для иллюстрации.

В каждом конкретном случае значение премии за размер можно определить используя ресурсы Duff & Phelps Cost of Capital Navigator (duffandphelps.com/insights/publications/valuation-insights/valuation-insights-first-quarter-2019/cost-of-capital-navigator).

В каждом конкретном случае значение премии за размер можно определить используя ресурсы Duff & Phelps Cost of Capital Navigator (duffandphelps.com/insights/publications/valuation-insights/valuation-insights-first-quarter-2019/cost-of-capital-navigator).Стоимость собственного капитала российских компаний для использования вместе с денежными потоками в рублях будет выше стоимости капитала для потоков в долларах на разницу ожидаемой инфляции в РФ и США, то есть примерно на 2 %. Аналог базовой стоимости ожидаемой доходности для дисконтирования рублевых денежных потоков на середину 2020 года, таким образом, составит примерно 12,3 %.

В завершение отметим, что, учитывая необычность ситуации, складывающейся в глобальной экономике, большинство рекомендаций по измерению справедливой стоимости в текущих условиях носят крайне общий и обтекаемый характер. Типичный пример: «…убедитесь, что данные, используемые при измерении стоимости, учитывают предположения участников рынка и состояние рынка на дату измерения, в том числе возможные премии за риск, связанные с ростом неопределенности и другими последствиями пандемии COVID-19». Другой расхожей, но также малополезной практически фразой в начальный период развития пандемии стало клише «Stick to basics», или «исходите из фундаментальных предпосылок». Подобные советы если что и помогают понять, то только степень растерянности тех, кто их дает.

Другой расхожей, но также малополезной практически фразой в начальный период развития пандемии стало клише «Stick to basics», или «исходите из фундаментальных предпосылок». Подобные советы если что и помогают понять, то только степень растерянности тех, кто их дает.

Наличие неопределенности — неустранимое свойство рынков. Она есть всегда, меняется только ее размер. Когда неопределенность резко и значительно возрастает, как это происходит сегодня, лучшая рекомендация состоит в том, чтобы при измерении справедливой стоимости для подготовки финансовой отчетности максимально прозрачно и детально описывать производимые расчеты, их логику и использованные предположения, то есть увеличить объем раскрытия. В этом сходятся все крупнейшие аудиторские компании и финансовые консультанты мира.

Мы также советуем обратить внимание на рекомендации, касающиеся использования значительного числа ненаблюдаемых данных, то есть данных уровня 3 в иерархии справедливой стоимости, а также увеличения объема раскрытия ключевых предположений, чувствительности к их вариациям и способам учета неопределенности.

Поделиться ссылкой на статью в соцсетях:

Стоимость собственного капитала: определение и способ расчета

Стоимость собственного капитала помогает определить стоимость инвестиций в акционерный капитал. Стоимость собственного капитала измеряет теоретическую доходность актива, чтобы гарантировать, что она соизмерима с риском инвестирования капитала. Это также порог возврата, который компании используют, чтобы определить, может ли капитальный проект продолжаться. Инвесторы используют стоимость собственного капитала, чтобы убедиться, что они получают адекватное вознаграждение за финансовый риск, на который они идут.

Источник изображения: Getty Images.

Как определить стоимость собственного капитала компании

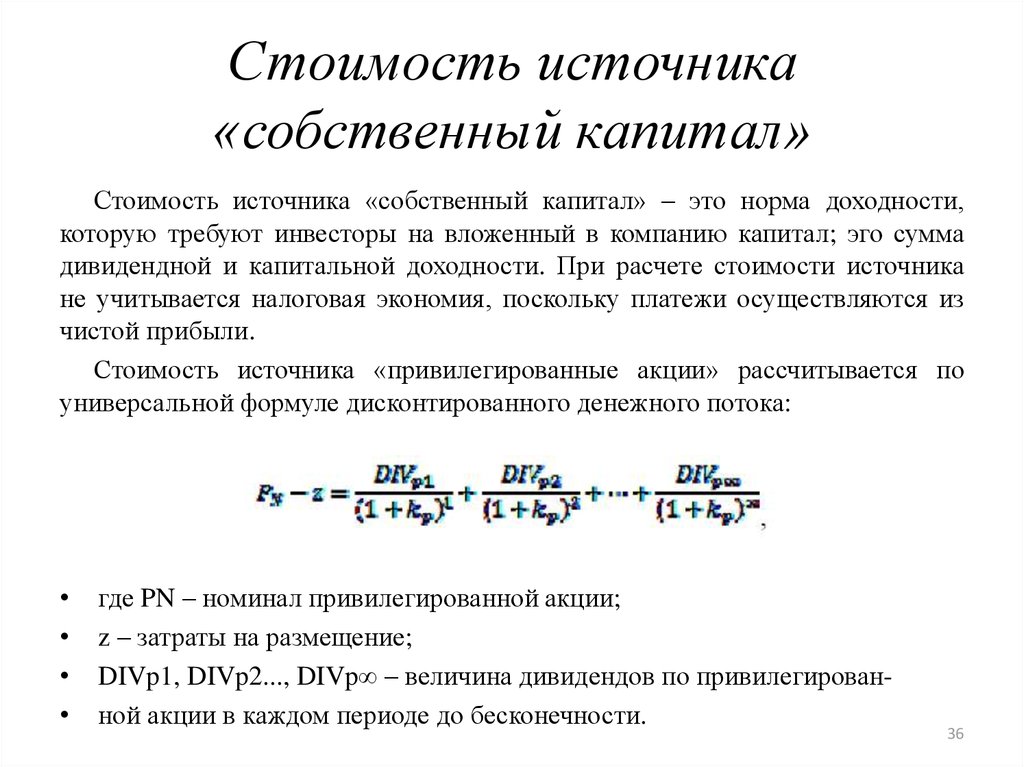

Традиционные подходы к определению стоимости собственного капитала используют модель капитализации дивидендов и модель оценки капитальных активов (CAPM).

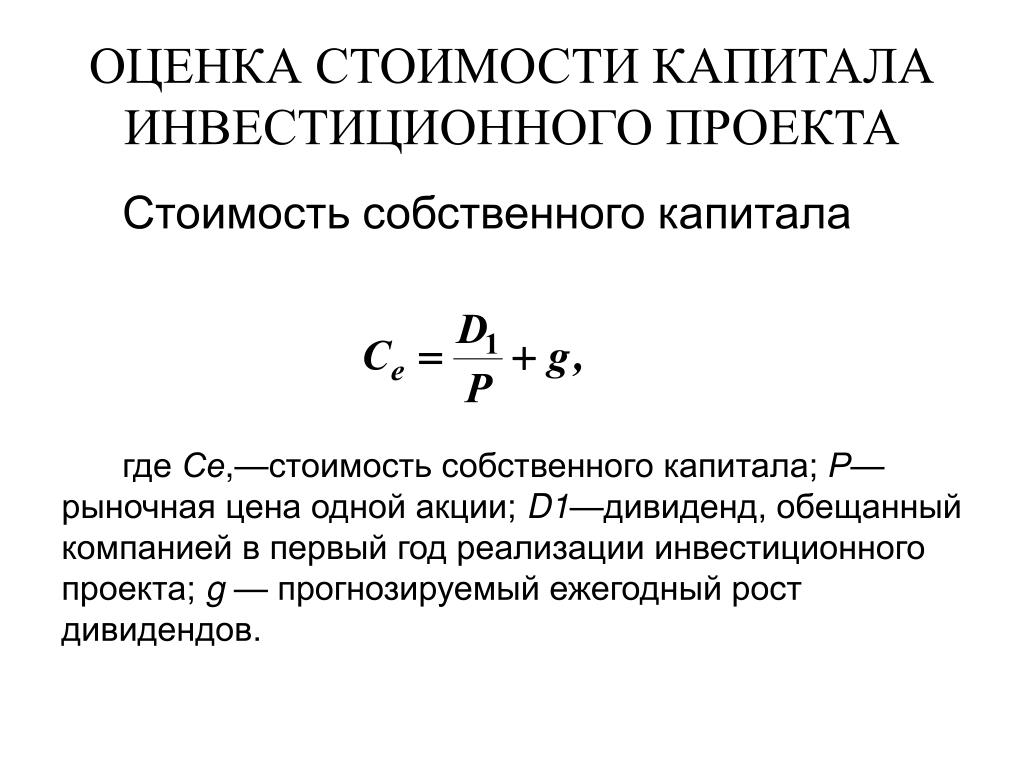

Используя модель капитализации дивидендов, формула стоимости собственного капитала:

Стоимость собственного капитала = (Годовые дивиденды на акцию / Текущая цена акции) + Темп роста дивиденда

Например, рассмотрим компанию, которая в настоящее время выплачивает дивиденды в размере 0,30 доллара на акцию каждый квартал (1,20 доллара на акцию в год) и торгуются по цене 30 долларов. Если эта компания рассчитывает увеличить свои дивиденды на 5% в год, то ее стоимость собственного капитала составит 9% (1,20 долл. США / 30 долл. США) + 5% = 9%.

Модель ценообразования капитальных активов (CAPM) определяет стоимость собственного капитала с помощью следующего уравнения: return

Бета в этом уравнении является мерой того, насколько в среднем меняется цена акции, когда общий фондовый рынок получает или теряет стоимость. Вы можете рассчитать бету самостоятельно или воспользоваться одним из множества онлайн-ресурсов, где перечислены беты компаний за разные промежутки времени и сопоставлены с различными рыночными ориентирами.

Вы можете рассчитать бету самостоятельно или воспользоваться одним из множества онлайн-ресурсов, где перечислены беты компаний за разные промежутки времени и сопоставлены с различными рыночными ориентирами.

ожидаемая рыночная норма доходности — это ожидаемая доходность всего фондового рынка.

Безрисковая норма доходности — это наименьшая норма доходности, которую инвесторы готовы принять в обмен на то, что они не принимают на себя никакого финансового риска. Обычно она приблизительно равна доходности трехмесячных казначейских векселей США.

Например, рассмотрим компанию с бета-коэффициентом 1,3, что означает, что цена ее акций на 30% более волатильна, чем рынок в целом. Если ожидаемая рыночная доходность составляет 8%, а доходность трехмесячных казначейских векселей составляет 0,05%, то стоимость собственного капитала компании с использованием модели CAPM составляет 1,3 x (8%-0,05%) + 0,05% = 10,4%.

Взаимосвязь между стоимостью собственного капитала и стоимостью капитала

Стоимость собственного капитала является одним из компонентов общей стоимости капитала компании. Это потому, что компании могут получить капитал для инвестиционных целей в виде долга или капитала. Кредиторы взимают с компаний проценты по определенным ставкам за заемные средства, что позволяет относительно легко определить стоимость долга компании. Стоимость капитала компании представляет собой взвешенную сумму ее стоимости долга и стоимости собственного капитала, причем вес пропорционален тому, сколько долга по сравнению с собственным капиталом у компании.

Важность стоимости собственного капитала в других финансовых моделях

Стоимость собственного капитала важна для оценки акций, поскольку она является ключевым входом во многих Моделях дисконтирования дивидендов (DDM), например, Модели роста Гордона. Формула модели роста Гордона:

Формула модели роста Гордона:

Формула модели роста Гордона.

В этом уравнении требуемый доход равен стоимости акционерного капитала компании. Продолжая наш предыдущий пример компании с годовым дивидендом в размере 1,20 доллара на акцию, 9% стоимости собственного капитала и 5% темпов роста дивидендов Модель роста Гордона оценивает акции в 30 долларов за акцию. Если акции торгуются более чем за 30 долларов, инвесторы не получают адекватной компенсации за риск, на который они идут, инвестируя в компанию.

Связанные темы инвестирования

Как инвестировать в акции

Вы готовы выйти на фондовый рынок? У нас есть ты.

Как инвестировать в недвижимость

При инвестировании в недвижимость у вас есть несколько вариантов.

Как купить акции

Итак, вы хотите инвестировать в акции. Как начать?

Как инвестировать в паевые инвестиционные фонды

Взаимные фонды предоставляют инвесторам доступ ко множеству различных видов инвестиций.

Стоимость собственного капитала является важным показателем

Инвесторы и предприятия рассчитывают стоимость собственного капитала компаний, чтобы определить, несут ли инвестиции (в акции или капитальные проекты) риски, соизмеримые с прогнозируемой доходностью. Стоимость собственного капитала, наряду со стоимостью долга, определяет общую стоимость капитала компании, в то время как стоимость собственного капитала является важным входом в модели оценки акций. Стоимость собственного капитала помогает учитывать как риск, так и стоимость, позволяя инвесторам принимать более обоснованные решения.

В «Пестром дураке» действует политика раскрытия информации.

Что такое стоимость собственного капитала и как ее рассчитать?

Старт

Все, что вам нужно знать, чтобы начать свой собственный бизнес. От бизнес-идей до изучения конкурентов.

- Бизнес-идеи

- Стратегия

- Запускать

Рост

Наш лучший экспертный совет о том, как развивать свой бизнес — от привлечения новых клиентов до поддержания удовлетворенности существующих клиентов и наличия капитала для этого.

- Продажи

- Клиенты

- Маркетинг

- Процветать

Выполнить » Финансирование бизнеса

Инвестируя в бизнес-проект или возможность, вы должны видеть прибыль, которая стоит риска. Узнайте, как стоимость собственного капитала влияет на ваше решение.

Автор: Джессика Эллиотт, автор

Расчет стоимости собственного капитала включает в себя больше, чем просто математику, и просчеты могут привести к неправильным решениям. Если вы не уверены в цифрах, вы всегда можете нанять профессионала. — Getty Images/LaylaBird Хотите построить вторую локацию, купить компанию или выйти на новый рынок? Рассчитайте стоимость собственного капитала, чтобы убедиться, что ваши инвестиции окупаются. Инвесторы и владельцы малого бизнеса используют показатель стоимости собственного капитала для сравнения будущих денежных потоков с инвестиционными затратами и рисками. Понимание стоимости акционерного капитала вашей компании поможет вам принимать более обоснованные решения и защитить финансовое здоровье вашей организации.

Однако стоимость акционерного капитала является субъективной, то есть вы можете получить разные результаты в зависимости от ставок, используемых для расчетов. Кроме того, определение стоимости акционерного капитала вашей компании может быть сложной задачей. Просчеты могут привести к тому, что вы упустите ценные возможности или возьметесь за убыточные проекты. Если вы сомневаетесь, поработайте с экспертом по финансовой и бизнес-оценке. Используйте эту информацию, чтобы понять, что такое стоимость собственного капитала, как ее рассчитать и почему вы должны использовать ее в своей деловой практике.

Стоимость собственного капитала Значение и финансовые термины, которые следует знать

«Стоимость собственного капитала» относится к норме прибыли, ожидаемой от инвестиции, финансируемой за счет собственного капитала. Инвесторы и владельцы бизнеса используют эту метрику, чтобы определить, стоит ли вкладывать деньги в проект или бизнес.

Вот термины, с которыми вы можете столкнуться при оценке стоимости собственного капитала:

- Собственный капитал малого бизнеса: Эта цифра представляет собой стоимость вашего бизнеса после вычитания общей суммы обязательств из общей суммы активов.

- Безрисковая (Rf) ставка: Ожидаемая доходность от инвестиции с низким или нулевым риском дефолта, такие как государственные облигации или векселя казначейства США.

- Бета инвестиций: Значение указывает, как компания цена акций обычно реагирует на рыночные изменения, будь то устойчивые или волатильны, когда рынок растет или падает в цене.

- Ожидаемая рыночная доходность: Средняя сумма доходности фондового рынка на основе исторических данных.

- Премия за риск рынка акций (EMRP): Эта ставка равна разнице между ожидаемой рыночной ставкой и ставкой Rf.

[ Подробнее: 4 Модели финансового прогнозирования для малого бизнеса ]

«Стоимость собственного капитала» относится к ожидаемой доходности инвестиций, финансируемых за счет собственного капитала.

Кто использует показатель стоимости собственного капитала?

При финансировании инвестиций в бизнес у вас есть два варианта: взять долг или использовать собственный капитал вашей компании. Прежде чем принять решение, вы должны убедиться, что ваш предполагаемый денежный поток покрывает стоимость проекта. Точно так же ваши заинтересованные лица хотят инвестировать в акции, соответствующие их уровню терпимости к риску, и стоимость собственного капитала влияет на их доходность.

Прежде чем принять решение, вы должны убедиться, что ваш предполагаемый денежный поток покрывает стоимость проекта. Точно так же ваши заинтересованные лица хотят инвестировать в акции, соответствующие их уровню терпимости к риску, и стоимость собственного капитала влияет на их доходность.

Если третья сторона вкладывает свои деньги в ваш бизнес, она хочет получить доход, соответствующий первоначальным затратам и риску. Поэтому инвесторы и владельцы бизнеса используют стоимость собственного капитала компании для принятия решений.

Три метода расчета стоимости собственного капитала

Существует три формулы расчета стоимости собственного капитала: модель оценки капитальных активов (CAPM), капитализация дивидендов и средневзвешенная стоимость собственного капитала (WACE). Если ваша компания выплачивает дивиденды акционерам, вы можете использовать капитализацию дивидендов. Эта формула учитывает дивиденды на акцию, текущую рыночную стоимость акций и темпы роста дивидендов. Оцените стоимость собственного капитала, разделив годовые дивиденды на акцию на текущую цену акции, а затем добавьте темпы роста дивидендов.

Оцените стоимость собственного капитала, разделив годовые дивиденды на акцию на текущую цену акции, а затем добавьте темпы роста дивидендов.

Для сравнения, модель ценообразования капитальных активов учитывает бета инвестиций, ожидаемую рыночную норму прибыли и норму прибыли Rf. Чтобы вычислить CAPM, вам нужно найти свою бету. Институт корпоративных финансов утверждает, что «акции с низким коэффициентом бета менее рискованны и приносят меньшую доходность, чем акции с высоким коэффициентом бета». Investopedia заявила, что бета — это «мера риска: чем выше бета компании, тем выше должен быть ожидаемый доход, чтобы компенсировать избыточный риск, вызванный волатильностью».

CAPM также требует ставки надбавки за рыночный риск, также известной как EMRP. Ваша рыночная премия равна ожидаемой рыночной норме доходности минус ставка Rf. Профессионалы обычно используют доходность трехмесячных казначейских векселей США в качестве ставки Rf. Рассчитайте стоимость собственного капитала с помощью CAPM, умножив коэффициент бета инвестиций на рыночную премию, а затем добавьте норму прибыли Rf.

Компании с несколькими формами капитала могут использовать уравнение WACE. Он смотрит на цены акций, нераспределенную прибыль и распределение капитала. Этот подход сложен, и вы можете предпочесть работать с профессионалом.

[ Подробнее: Вам нужно программное обеспечение для финансового прогнозирования? ]

CO— стремится вдохновить вас от ведущих уважаемых экспертов. Однако, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться с профессионал, который может проконсультировать вас в зависимости от вашей индивидуальной ситуации.

Чтобы быть в курсе всех новостей, влияющих на ваш малый бизнес, перейдите сюда для всех наших последних новостей и обновлений малого бизнеса.

CO — стремится помочь вам начать, управлять и развивать свой малый бизнес. Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Привлекайте и удерживайте лучших специалистов в своем бизнесе с помощью плана 401(k)

Пенсионный план не только подготовит вас и ваших сотрудников к надежному финансовому будущему, но и поможет привлечь и удержать лучших специалистов. Новый план 401(k) от Fidelity, разработанный для таких малых предприятий, как ваш, отличается простотой выбора плана и меньшей административной нагрузкой, поэтому вы можете тратить меньше времени на управление 401(k) и больше времени на управление своим бизнесом.

НачатьПодпишитесь на нашу рассылку новостей Midnight Oil

Экспертные советы по бизнесу, новости и тенденции, рассылаемые еженедельно

Регистрируясь, вы соглашаетесь с Политикой конфиденциальности CO. Вы можете отказаться в любое время.

Опубликовано 13 октября 2022 г.

Дополнительные советы по финансированию бизнеса

Продолжая работу с нашим веб-сайтом, вы соглашаетесь на использование нами файлов cookie в статистических целях и в целях персонализации.

Ее могут соотносить с прибылью, денежным потоком для акционеров или балансовой стоимостью собственного капитала.

Ее могут соотносить с прибылью, денежным потоком для акционеров или балансовой стоимостью собственного капитала. США)

США)

Об авторе