Текущий и расчетный счет в чем разница: в чем разница и как их отличить по номеру

в чем разница и как их отличить по номеру

Из статьи вы узнаете, чем отличается расчетный счет от текущего. Разберемся, какой из них предназначен для ведения бизнеса, а какой можно использовать только для личных покупок. Рассмотрим, как определить текущий и расчетный счет по их номерам.

Что такое текущий и расчетный счет

Практически у каждого из нас есть текущий счет (т/с). Его можно привязать к пластиковой карте банка и совершать покупки в безналичной форме. Казалось бы, зачем предпринимателю заводить второй — расчетный (р/с)? Давайте разбираться.

Т/с предназначен для оплаты личных покупок физическими лицами, для начисления заработной платы или пенсии. Им мы пользуемся каждый день.

Р/с принадлежит юридическому лицу или ИП, и используемый им в предпринимательских целях (расчет с поставщиками и клиентами, оплата налогов, совершение страховых выплат и другое).

Оба счета могут быть привязаны к банковской карте. Это позволит использовать их для совершения личных покупок. Таким образом, т/с и р/с предназначены для безналичной формы расчета физическими и юридическими лицами, соответственно. В чем же тогда их различия?

В чем разница между расчетным и текущим счетом

Как можно заметить из определений, т/с предназначается для физических лиц, а р/с — для юридических. Давайте более подробно разберем понятия текущего и расчетного счета, чтобы понять, в чем их отличие.

ИП — физическое лицо, но использовать т/с в предпринимательских целях оно не может, ведь он предназначен только для оплаты личных покупок. В предпринимательской деятельности его использовать нельзя.

Другие отличия расчетного от текущего счета приведены в таблице.

| Характеристика | Текущий | Расчетный |

| Начисление процентов на остаток | Возможно | Отсутствует (бывает редко) |

| Взаимозаменяемость | Невозможно использовать как р/с, осуществлять переводы/получать средства с р/с | Можно использовать как т/с. Например, совершать покупки в магазине (для целей бизнеса) |

| Назначение | Использование исключительно в личных целях физическими лицами | Использование в предпринимательской деятельности, а также в личных целях физическими и юридическими лицами (например, при выводе прибыли в качестве собственного дохода) |

Теперь вы точно знаете, какой из них нужен для физических и юридических лиц (текущий или расчетный) и в чем разница между ними. Осталось разобраться, как понять, какой перед вами счет в зависимости от комбинации цифр, из которых он состоит.

Также прочитайте: Расчетный и транзитный счет: основные отличия и назначение при валютных переводах

Как узнать — текущий счет или расчетный

Скорее всего, у вас уже есть какой-то банковский счет. Прежде чем заводить новый, необходимо выяснить, какой именно у вас уже открыт. Сделать это можно по его номеру.

Комбинация из цифр составляется по определенным правилам и имеет следующую структуру: ААА.ВВ.ССС.D.XXZZ.PР.М.NNNN. Нам нужны только первые три цифры («ААА»), они и определяют владельца р/с или т/с.

Состав «ААА» может быть следующей:

- 405 — организации, находящиеся в федеральной собственности.

- 406 — организации, находящиеся в собственности у государства.

- 407 — другие юридически лица, ИП.

- 408 — физ. лица.

Таким образом, р/с будет начинаться с комбинации «407», а т/с — с «408». Это позволит определить, с какого из них вам пришла оплата.

Также прочитайте: Расшифровка номера расчетного счета — что означают цифры.

Отличие расчетного и текущего счета

РКО 26 марта 2019 2477

Содержание:

- Что такое текущий и расчетный счет?

- Какая разница между расчетным и текущим счетом?

- Как отличить расчетный и текущий счет?

Что такое текущий и расчетный счет?

Текущий счет сейчас есть практически у каждого гражданина, который пользуется банковской картой. Его можно открыть самостоятельно по заявлению в банке, либо он открывается компаниями или государственными органами для выплаты пенсий и пособий, а также зарплаты. Им физические лица могут пользоваться каждый день для безналичной оплаты, привязав к нему пластиковую карту.

Расчетный счет открывается для индивидуальных предпринимателей и юридических лиц для расчетов с поставщиками, обязательных отчислений в фонды и так далее. Этот счет также может быть привязан к пластиковой карточке. Счет также предназначен для проведения безналичной оплаты.

Какая разница между расчетным и текущим счетом?

Разница т/с и р/с в том, что первый предназначается для физических лиц, которые не используют его для целей деятельности ИП, а пользуются им от имени себя как физического лица. Индивидуальный предприниматель использовать р/с для ведения бизнеса не может.

Т/с нельзя использовать в качестве р/с, но при этом расчетный счет можно использовать как текущий для оплаты каких-то покупок. При этом на остаток средств на нем проценты банк не начисляет, а т/с имеет такую возможность, хоть и не всегда.

Т/с могут использовать исключительно физические лица, а расчетный счет может использоваться ИП и юридическими лицами для целей бизнеса или для личных целей в некоторых случаях. Определить, какой именно это счет, можно, посмотрев на комбинацию цифр.

Как отличить текущий и расчетный счет?

Если у вас уже есть открытый счет в банке, то прежде чем открывать еще один, стоит узнать, какой именно открыт счет – расчетный или текущий. Определить назначение банковского счета можно по цифрам, из которых он состоит.

Цифры как в р/с, так и в т/с формируются по определённым правилам. Структура выглядит следующим образом: ААА.ВВ.ССС.D.XXZZ.PР.М.NNNN. Для того, чтобы определить, какой именно счет перед вами, нужно посмотреть на первые три цифры счета. Эти цифры могут быть такими:

- 405 — это предприятие, которое находится в федеральной собственности

- 406 – организации, которые находятся у государства на праве хозяйственного ведения или оперативного управления;

- 407 – счета, открытые для ООО, индивидуальных предпринимателей или иных юридических лиц;

- 408 – счета, открытые для физических лиц.

Таким образом, банковские счета, которые начинаются с цифр 407 будут являться расчетными, а те, которые начинаются с цифр 408 – текущими, открытыми физическими лицами для получения безналичных денежных средств и распоряжения ими.

текущий и расчетный счет. Чем отличается расчетный от текущего счета

Счет в банке открывается физическими и юридическими лицами с целью накопления денежных средств и проведения безналичных расчетов с ними. Для идентификации каждого вида существуют установленные правила. Визуально это числовой код, состоящий из длинной комбинации цифр. В нем содержится информация о том, на какой валюте открыт счет, его разновидность, банковское отделение, где он обслуживается, лицевой номер и ключ.

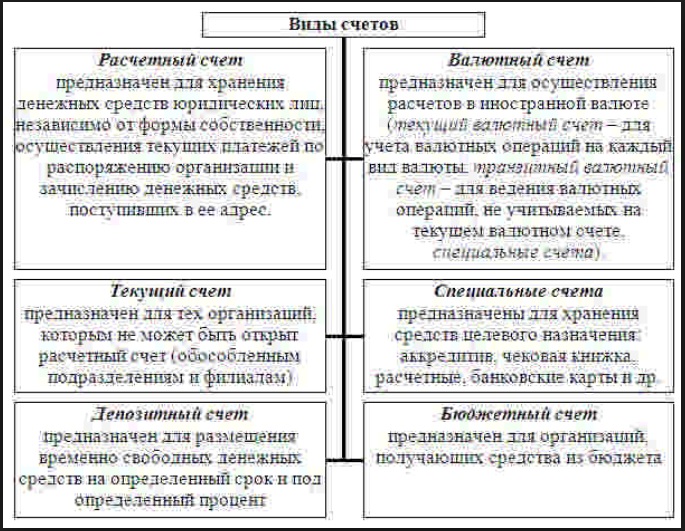

Виды банковских счетов

Существую следующие типы счетов:

- бюджетный;

- валютный;

- замороженный;

- застрахованный;

- корреспондентский;

- накопительный;

- сберегающий;

- транзитный;

- сводный;

- фондовый;

- ссудный;

- чековый;

- металлический обезличенный;

- онкольный;

- общий;

- текущий счет

- расчетный счет.

Номер любого счета в России состоит из 20 цифр. Такая система принята в 1998 году. Кодовая комбинация делится на 5 групп, каждая из которых несет определенную информацию.

Что такое расчетный счет?

Расчетный счет открывается для юридических лиц и индивидуальных предпринимателей. Открытию предшествует подписание банковского договора. Основные функции расчетного счета:

- Зачисление платы за оказанные услуги или проданные товары.

- Другие внереализационные операции.

- Расчеты с контрагентами.

- Погашение налоговых обязательств.

- Авансовые платежи по налогам.

- Перечисление заработной платы служащим.

- Страховые выплаты и социальные взносы.

- Погашение кредитов и других финансовых обязательств.

Текущий счет

Под данным термином подразумеваются два вида счетов: счет, привязанный к карте физического лица, и счет, предназначенный для обслуживания филиалов и представительств юридических лиц. Текущий расчетный счет – это средство оплаты покупок, получения пенсии, заработной платы, погашения кредитных и других финансовых обязательств физических лиц.

Как физическим, так и юридическим лицам, счет открывают по их заявлению. Наличие банковского счета у субъектов предпринимательской деятельности — это обязательное требование законодательства. Открытие счета должно быть инициировано в процессе регистрации субъекта. Отдельного внимания заслуживают текущий и расчетный счета, принадлежащие юридическим лицам.

Текущий счет юридического лица

У текущего счета юридического лица есть режим, который определяется в зависимости оттого, какие задачи он будет выполнять. Текущий счет и расчетный счет компании могут отличаться между собой или даже быть открытыми в разных банках. При открытии представительства головное предприятие может ходатайствовать о присвоении ему расчетного счета. Режим в таких случаях определяется автоматически.

Функции расчетного счета представительства следующие:

- Расходы, связанные с содержанием отделения.

- Налоговые и другие выплаты в пользу государственного бюджета.

- Выплата заработных плат.

- Страховые взносы на сотрудников.

Это не исчерпывающий список. Он может быть расширен в зависимости от потребностей организации. Расчетные и текущие счета в банке обычно доступны ограниченному кругу лиц. Это может быть управляющий отделения и бухгалтер. Правомочные лица прописываются в договоре. В целом спектр операций для расчетного счета представительства тоже достаточно узок.

Нормативная база

Одним из важных регулирующих нормативных документов на этом поприще является Постановление Совета Министров СССР № 911 в редакции от 8 октября 1998 года. В данном документе, помимо всего прочего, рассмотрена ответственность банка за ошибки, допущенные в ходе расчетных операций и нарушение условий договора.

В частности, ответственность наступает, если банк списывает неправильную сумму денег, задерживает операцию на день или больше, перечисляет некорректную сумму или задерживает выплату средств в пользу владельца счета. Неустойка во всех случаях составляет 0,5 % от суммы ошибки и за каждый последующий день до ее устранения.

Другой рычаг регулирования в правовом поле – закон «О банках и банковской деятельности», принятый и практикуемый с 1996 года. Согласно статье 31 данного закона, в случае обнаружения ошибочных операций, произошедших по вине финансовой организации, предусматривается выплата процентов на ошибочную сумму в пользу клиента по ставке рефинансирования.

Иными словами, за те случаи, за которые в первом документе предусмотрен штраф, согласно второму документу полагаются проценты. Следует учитывать, что согласно положениям закона «О банках и банковской деятельности», размер ответственности, зафиксированный в первоначальном договоре, последующим изменениям не подлежит. Текущий счет и расчетный счет компаний, а также порядок проведения операций с ними подчиняются именно этим правилам.

Юристы считают, что данная мера, по сути, является неустойкой, несмотря на то что в тексте закона прописана как штраф. Дело в том, что данный случай целиком подходит под законное определение неустойки, указанной статьей 330 Гражданского кодекса РФ. Согласно ему, неустойка – это денежная выплата, взыскиваемая с одной из сторон в случае невыполнения условий договора или закона.

Однако в законе не предусмотрен такой фактор, как нанесенные убытки вследствие ошибочных действий одной из сторон. Следовательно, установить соотношение также невозможно. В таких случаях сумма компенсации на практике засчитывается как зачетная неустойка.

Чем отличается расчетный счет от текущего?

Если говорить о разнице между счетами головной компании и представительства, то тут, кроме ограниченного круга доступа, других отличий на практике нет. Более детального рассмотрения заслуживает разница между расчетными и текущими счетами для юридических лиц и индивидуальных предпринимателей.

ИП теоретически может использовать личную банковскую карту или счет для оплаты расходов компании или своего бизнеса. Но сложности возникнут при отражении этих операций в бухгалтерской документации.

Текущий счет и расчетный счет между собой отличаются по нескольким существенным параметрам, каждый из которых следует рассмотреть более подробно.

Взаимозаменяемость

Расчетный счет в некоторых обстоятельствах может быть использован как текущий. Например, если нужно что-то купить или оплатить услуги. Разумеется, все это будет отражено как операции в интересах компании.

Однако текущий счет не может заменить расчетный. В частности, с него нельзя делать переводы на расчетный счет. Точно так же невозможно получать средства, если речь не идет о карте сотрудника и расчетном счете компании-работодателя.

Иными словами, текущий счет и расчетный счет могут заменять друг друга только в одном направлении. Однако у расчетного счета чуть больше возможностей, так как они могут быть использованы в личных целях персон, имеющих к ним законный доступ (руководителя или его полномочного представителя).

Процентные ставки

Банки заинтересованы в том, чтобы как можно больше операций совершалось через них. Поэтому маркетинговые стратегии часто бывают направлены как на физические, так и на юридические лица. Одна из распространенных фишек – это начисление процентов на сумму баланса.

Если речь идет о текущем счете физического лица, то существует очень широкий спектр банковских продуктов, где предусмотрены процентные ставки. Помимо них сегодня почти все банковские карты практикуют возврат процентов с потраченной суммы – кэшбек, что также можно сосчитать прибылью клиента.

Учитывая повседневную необходимость обоих видов счетов, можно часто встретить вопрос: в чем разница текущего и расчетного счетов? Рассмотрим еще один отличительный признак. Например, на расчетный счет редко полагается процентная ставка.

В то же время расчетный счет находится под строгим контролем государственных органов. Например, если образовался долг компании по налогам или есть невыплаченные штрафы или пени, то легко могут наложить запрет на операции. В некоторых случаях ограничение накладывается на сумму долга, в других случаях – на все средства на балансе. Но есть законные способы снятия запрета – погасить долг, оповестить налоговый орган и сообщить в банк. Обычно доступ открывают не позднее следующего дня.

Расчетный, текущий, транзитный счета в банке

- Отличие транзитного от расчетного счета

- В чем разница между расчетным и текущим счетом

- Как определить расчетный и текущий счет

- Выводы

Компании, предприниматели и просто физические лица пользуются банковскими счетами для проведения тех или иных финансовых операций. Сегодня можно открыть расчетный счет и другие виды счетов. Чем они отличаются? Разберемся в том, в чем же заключается разница между текущим и расчетным счетом (РС), а также транзитным счетом.

Расчетный и транзитный: различия

Расчетный служит для проведения операций в целях бизнеса. Он используется для совершения платежей за товары, услуги, для перечислений в счет государства в виде налогов, оплаты заработных плат работникам и пр. РС должно иметь каждое юридическое лицо. В свою очередь, транзитный является специальным счетом. Его используют для зачислений денежных средств в валюте за проведенные работы, оказанные услуги. Он не может быть применен для совершения тех же платежных операций, что возможно при использовании расчетного счета.

Когда открывается валютный счет, транзитный открывается одновременно. Транзитный позволяет банку провести валютный контроль. После того, как выполняется проверка средств, поступивших в валюте, финансовая организация перечисляет деньги на счет клиента и далее он ими может пользоваться по своему усмотрению.

Возмжные цели использования транзитного счета:

- Продажа выручки в валюте;

- Перечисление таможенных пошлин;

- Оплата за транспортные услуги;

- Зачисление выручки в валюте.

Отличием транзитного счета от расчетного является тот момент, что средства на таком счете не подлежат продолжительному хранению. Отводится определенный срок, в течение которого валюта проверяется и перечисляется на РС клиента. Как правило, такой срок составляет не более 15 дней. Для проверки требуется предоставить банку документы, к которым относится справка об операциях в валюте, оформленная в установленной форме, заявление на перевод с транзитного на валютный счет, а также обосновывающий документ, который подтверждает основание для перевода валюты.

Важно! Транзитный по своей нумерации можно спутать с другим счетом. Он отличается только 1 единственной цифрой. У транзитного на 7 месте стоит 1, а у РС – 0.

Нужно ли указывать транзитный счет в договорах? Указание такого счета не имеет значения. Даже если в договоре будет прописан номер валютного счета, то деньги все равно сначала окажутся на транзитном, где станет проводиться валютный контроль.

Расчетный и текущий счет — в чем разница

Текущий счет имеет почти каждый современный человек. Он может быть привязан к банковской карте, которая используется для оплаты товаров, услуг. Такой счет может иметь и предприниматель. Но тогда возникает вопрос, зачем ему нужен расчетный. Текущий – это счет, который подлежит использованию в личных целях. Он позволяет совершать различные операции:

- Осуществлять переводы в пользу государственных, а также бизнес организаций;

- Получать на него зарплату, пенсию, стипендию;

- Держать деньги в безопасности – на счету в банке;

- Проводить платежи по кредиту, совершать иные платежные операции.

Расчетный нужно открывать, чтобы иметь возможность совершать платежи, связанные с ведением предпринимательской деятельности. Согласно закону, текущий для таких целей использовать запрещается. Если будет установлено, что по нему проводятся бизнес операции, то банк вправе расторгнуть договор рассчетно-кассового облуживания.

К другим отличиям относится:

На текущем – очень часто, на РС – очень редко.

- Взаимозаменяемость.

Текущий нельзя использовать в качестве РС. Расчетным можно пользоваться как текущим, но в определенных случаях, к примеру, для совершения покупок, необходимых для достижения бизнес целей.

- Владелец счета.

Текущий используется для личных целей только физическими лицами. Расчетный может открываться не только предпринимателем, который является физическим лицом, но и компанией, организацией, фирмой, то есть юридическими лицами.

- Плата за обслуживание.

За обслуживание текущего счета плата чаще не взимается. В случае с расчетным придется платить по тарифу. Комиссия за обслуживание расчетного счета может быть разной в силу особенностей того или иного тарифа.

Как определить расчетный и текущий счет

Многие, кто задает такой вопрос, как правило, имеют уже какой-то счет в банке или же хотели бы узнать, с какого счета им поступили деньги. Чтобы понять, кому принадлежит учетная запись, нужно проанализировать первые цифры ее номера:

- 405 указывает на то, что счет принадлежит юридическом лицу, которое находится в федеральной собственности;

- 406 – цифры, указывающие на организацию, которая находится в государственной собственности;

- 407 – счета, принадлежащие прочим юридическим лицам, а также индивидуальным предпринимателям;

- 408 – счета, которые принадлежат физическим лицам.

По владельцу можно определить и вид счета. Текущий – это счет, номер которого начинается с 408. Все остальные варианты – это расчетные счета.

Выводы

Расчетный счет, транзитный счет, текущий – это разные ученые записи, которые обслуживают банковские организации. У каждого есть особенности, отличающие их от других. Расчетный – счет для ведения бизнеса. Без него не может работать ни одна компания. Предприниматели тоже должны открывать его, если имеются на то основания и необходимо проводить платежи через банк в целях осуществления коммерческой деятельности.

Текущий – счет для личных нужд. Многие физические лица имеют его и активно им пользуются. В свою очередь, транзитный – это счет, сопровождающий валютный счет, который открывают компании и предприниматели при ведении дел в валюте. Транзитный не является платежным. Здесь валюта просто проверяется. Поведение платежей выполняется на расчетном счете, куда валюта попадает после проверки на транзитном.

Депозитный и расчетный счет — в чем разница, отличия

Сегодня многие путают депозитный и расчетный счет, считая смежными идентичными эти понятия. Если кратко, депозитный счет (ДС) открывается для накопления средств, а расчетный (РС) для проведения операций (зачисления, вывода, снятия, перевода другим пользователям и т. д.). В чем разница между такими банковскими услугами? О чем необходимо помнить клиентам? Обсудим эти вопросы подробно.

Текущий (расчетный) счет

В ГК РФ (статье 845) указано, что после оформления договора между банком и клиентом финансовая организация должна принимать деньги и проводить расчетные операции по требованию владельца. Имеющиеся средства могут использоваться банком для иных задач, но распоряжение клиента должно выполняться в срок до 24 часов (не позже, чем на следующие сутки после выдачи приказа).

По требованиям ГК РФ (статьи 846) банк должен открыть счет и проводить сделки на условиях, которые согласованы между сторонами или объявлены банковской организацией. При этом расчетный — вид текущего аккаунта, который открывается для ИП и юрлиц. В остальном назначение и особенности РС идентичны (разница не существенная).

Депозитный счет

По ГК РФ (статье 834) депозит (вклад) — банковская услуга, при которой человек передает в финансовую организацию определенную сумму для хранения и получения процентов. Условия перечисления средств прописываются в договоре и правилах работы банка.

Право на получение услуги имеют как физлица, так и компании. Если в роли клиента выступает юрлицо, оно должно учесть требования ГК РФ (статьи 834, п. 3). Законодательство запрещает применение вкладов для расчетов по операциям.

Депозитный и расчетный счет: разница

С учетом сказанного легко выделить, чем расчетный счет отличается от депозитного. Здесь нужно выделить разницу в таких моментах:

| Критерии сравнения | Депозитный | Расчетный |

| Срок | Ограниченный | Бессрочный |

| Цели | Хранение, использование | Хранение, получение процентов |

| Комиссия | Отсутствует | Взимается (по тарифам банка) |

| Проценты | Предусмотрены | На остаток |

| Распоряжение деньгами | Ограничено | Не ограничено |

| Дополнительные опции | Нет | Присутствуют |

| Пользователи | Физлица (как правило) | ИП, юрлица |

| Стоимость | Бесплатно | Плата за применение |

- Цели. Человек открывает депозит для накопления, а РС для оперативного внесения и снятия денежных средств. При оформлении вклада деньги часто «замораживаются» и не могут сниматься до определенного срока (в зависимости от условий договора).

- Срок соглашения. Разница между депозитным и РС состоит в периоде, на который оформляется договор. В первом случае он ограничивается определенным сроком (3, 6, 12 или более месяцев). Отличие расчетного счета состоит в бессрочном оформлении. Владелец закрывает его тогда, когда это необходимо.

- Размер вознаграждения и комиссия. Рассматривая, чем отличается РС от ДС нужно учесть прибыль владельца. В ситуации с РС заметна разница — человек вправе рассчитывать на пользование возможностями банка без процентов (иногда деньги начисляются на остаток), но с комиссиями.

- Возможность распоряжения деньгами. При открытии текущего аккаунта пользование деньгами почти не ограничено. Владелец использует тот объем средств, которые имеются. Для депозита предусмотрены ограничения, ведь банк рассчитывает на депозитные деньги и возвращает их после завершения срока договора (или в случае его расторжения, но без процентов).

- Применение дополнительных плюсов. Рассматривая разницу между ДС и РС, в последнем случае предлагается больше дополнительных бонусов (кредит, овердрафт и т. д.).

- Пользователи. Основные владельцы ДС — физлица, а РС — юрлица и ИП.

Чем еще отличается депозитный от расчетного (текущего) счета

Главные отличия расчетного счета от депозитного — отсутствие прибыли от использования денег и бессрочность пользования. По умолчанию соглашение по РС относится к категории бессрочных. Иные условия возможны в случае, если стороны определили дополнительные нюансы сотрудничества (ГК РФ, статья 846, п. 1). По ГК РФ (ст. 859) человек может расторгнуть соглашение и тем самым закрыть РС.

Банк вправе ограничить пользование аккаунтом, но при наличии веских обстоятельств, к примеру, решения суда.

В ситуации с депозитом ситуация обратная. В ГК РФ (ст. 837, п. 1) указано, что вклад оформляется на определенный период. Такая услуга относится к категории срочных, а условия прописаны в соглашении между сторонами.

Итоги

Расчетный (текущий) и депозитный — разные счета. Первый направлен на простое хранение средств, а второй — на сохранение и приумножение капитала. Для владельцев РС банк предлагает широкий набор полезных опций — терминалы, банкоматы, SMS-управление, онлайн-банкинг и другое. На деньги РС, как правило, не начисляются проценты. Если это и происходит, они минимальные. Деньги на ДС «работают» и приносят доход, благодаря процентам от инвестированной суммы.

Расчетный и транзитный счет: определения, отличия и назначение

В статье мы рассмотрим расчетный и транзитный счет. Поговорим об их основных отличиях и узнаем, какой счет необходимо указывать в реквизитах при валютном переводе. А также мы расскажем, как различать расчетный и транзитный счет по цифрам в номере счета.

Что такое расчетный счет

Расчетный счет (р/с) представляет собой специальную учетную запись, которую банки и другие организации используют для учета операций клиента. Именно с него совершаются различные платежи за товары и услуги, снимаются или перечисляются средства для выплаты заработной платы, уплачиваются налоги и сборы в бюджет и т. д. Юридическому лицу практически невозможно осуществлять реальную деятельность без рублевого р/с.

Также прочитайте: Виды расчетных счетов в банке: отличия и характеристика

Что такое транзитный счет

Если расчетный счет — это учетная запись для осуществления всех операций клиента, то транзитный — это специальный вид счета, который служит фактически только для зачисления валюты за выполненные работы или оказанные услуги.

Одновременно с открытием валютного р/с всегда открывается и транзитный. Последний служит для проведения банком операций валютного контроля. После предоставления документов и прохождения проверок средства с транзитного переводятся на р/с и могут использоваться клиентом.

При этом транзитный может быть использован только для определенных операций, среди которых:

- продажа обязательной части валютной выручки;

- уплата таможенных пошлин;

- оплата транспортных услуг;

- зачисление валютной выручки.

Чем отличается расчетный счет от транзитного

Транзитный и расчетный счет в валюте всегда существуют совместно. Эти две учетные записи имеют существенные отличия. Для зачисления валютной выручки из-за рубежа всегда используется первая и именно она указывается в договорах с покупателями. Но для поступлений средств от российских контрагентов и для платежей организации используется уже р/с юридического лица.

Также прочитайте: Как открыть расчетный счет для ИП и ООО — пошаговая инструкция

Рассматривая, в чем разница между этими видами учетной записи, нужно обратить внимание на следующие моменты:

1

Средства на транзитном счете могут храниться лишь ограниченный период времени. Максимум за 15 дней организация-получатель платежа должна передать банку все необходимые документы, а также осуществить необходимые операции, например, продажу части валютной выручки. После этого средства должны быть переведены на р/с, на нем они могут храниться неограниченное время.

2

Транзитный счет не может использоваться для большинства операций. Например, с него нельзя осуществить оплату товаров или услуг в другом государстве.

3

Нумерация учетных записей обычно различается только одной цифрой. У транзитного в седьмой позиции указывается «1», а у р/с — «0».

4

Р/с может быть рублевым. В этом случае к нему не открывается транзитный (который может существовать только в валюте), а все операции осуществляются напрямую по текущему, так как необходимость в валютном контроле при этом отпадает.

При заключении договора с иностранным контрагентом не имеет значения, какой из двух счетов будет указан в реквизитах. Все средства изначально окажутся на транзитном и только после прохождения валютного контроля поступят на р/с. Эти две учетные записи не могут существовать раздельно и открываются всегда одновременно в рамках одного договора.

что это такое, разница, какой счёт – как узнать

Для чего нужны расчётный и текущий счета? Чем каждый из них является для банка и для клиента? Какая между ними разница? Разберём данные вопросы в статье.

Расчётный и текущий счета – что это такое?

Практически у каждого пользователя банковского сервиса есть свой текущий счёт. ТС можно прикрепить к имеющейся карте и впоследствии с его помощью оплачивать покупки безналичным способом. Вопрос здесь в следующем: зачем бизнесмену открывать ещё один счёт – расчётный?

Текущий необходим для оплаты личных приобретений, которые совершает физлицо, и для начисления зарплаты, пенсии и разнообразных пособий. Сегодня этим инструментом граждане пользуются почти каждый день.

Расчётный нужен юридическим лицам и индивидуальным предпринимателям и используется он для обеспечения целей бизнеса – расчётов с партнёрами и клиентами, оплаты налоговых сборов, осуществления страховых выплат и пр.

Примечание 1. И ТС, и РС можно привязать к карте. Такой манёвр даёт возможность использовать их для личных покупок. Итого: назначение текущего счёта – в безналичных расчётах физлицами, расчётного – в безналичных расчётах юрлицами.

В чём состоит разница?

Определения явлений говорят сами за себя: расчётный счёт предназначен для реализации нужд юридического лица, а текущий – для удовлетворения потребностей в распоряжении финансами физического лица.

Важно! Индивидуальный предприниматель является физлицом, однако применять текущий счёт в бизнес-целях он не может, поскольку данный инструмент предназначен исключительно для оплаты персональных покупок и услуг. В рамках предпринимательской деятельности работают всегда с расчётными счетами.

Таблица 1. Отличия РС и ТС.

| Характеристика | Расчётный | Текущий |

| Взаимозаменяемость | В качестве ТС может применяться – например, для проведения покупок в целях обеспечения бизнеса | В качестве РС не применяется – ни для реализации транзакций, ни для получения денег |

| Процентные начисления на остаток | Опционально – в большинстве случаев услуга не предоставляется | Опционально – как правило, банки предоставляю такую услугу |

| Цели использования | Назначение состоит в обеспечении предпринимательской деятельности, а также реализации личных целей юрлицами и физлицами – например, при выводе прибыли в качестве своего дохода | Назначение состоит только в достижении личных целей физическими лицами |

Обладая указанными сведениями, перепутать счета по назначению уже не получится. Чтобы закрепить в уме тему, далее рассмотрим вопрос: как определить тип счёта по цифрам его номера?

Счёт является расчётным или текущим – как узнать?

Если знать номер платёжного инструмента, можно с лёгкостью определить его тип. Цифровая комбинация составляется сообразно определённым правилам и выглядит следующим образом: 111.22.333.4.5566.77.8.9999. Разумеется, это лишь пример для простоты понимания – в реальности символы сочетаются иначе.

В контексте вопроса нас интересуют только первые три цифры. Именно они определяют владельца счёта, а потому и его тип.

Часть “111” из предложенной выше структуры могут быть такие:

- 405 – федеральные компании;

- 406 – государственные компании;

- 407 – юрлица и ИП;

- 408 – физлица.

Отсюда следует вывод: номер расчётного счёта начинается с цифр “407”, а номер текущего счёта – с “408”.

Примечание 2. Более подробно о расшифровке номеров платёжных инструментов читайте в другой нашей статье здесь.

Заключение

Расчётный счёт – это платёжный инструмент юридического лица или индивидуального предпринимателя. Текущий же счёт используется физическими лицами. В этом и состоит главное отличие между данными банковскими продуктами. Отсюда же проистекают назначение и характер их использования.

Мой мир

Вконтакте

Одноклассники

Разница между сберегательным счетом и текущим (текущим) счетом (с диаграммой сходства и сравнения)

Перед тем, как открывать счет в банке, нужно четко понимать, какой тип счета лучше всего соответствует их требованиям. Если человек хочет открыть счет, чтобы хранить свои сбережения для удовлетворения своих будущих потребностей, и желает получать доход от таких сбережений, тогда нет ничего лучше, чем сберегательный банковский счет . Однако, если физическое или юридическое лицо желает открыть счет, которым можно управлять несколько раз в течение рабочего дня, то лучше всего подойдет текущий счет или текущий счет .

Перед тем, как открывать счет в банке, нужно четко понимать, какой тип счета лучше всего соответствует их требованиям. Если человек хочет открыть счет, чтобы хранить свои сбережения для удовлетворения своих будущих потребностей, и желает получать доход от таких сбережений, тогда нет ничего лучше, чем сберегательный банковский счет . Однако, если физическое или юридическое лицо желает открыть счет, которым можно управлять несколько раз в течение рабочего дня, то лучше всего подойдет текущий счет или текущий счет .

Хотя сберегательный счет в основном предпочитают клубы, ассоциации, частные лица, трасты и т. Д., Текущий счет предназначен для физических лиц, коммерческих структур, государственных органов, обществ, трастов, учреждений и т. Д.

Чтобы лучше понять это, прочитайте статью, чтобы получить полные знания о разнице между сберегательным счетом и текущим счетом.

Содержание: текущий счет (текущий счет) против сберегательного счета

- Таблица сравнения

- Определение

- Ключевые отличия

- Видео

- Сходства

- Заключение

Сравнительная таблица

| Основание для разницы | Сберегательный счет | Текущий счет |

|---|---|---|

| Значение | Сберегательный банковский счет — это счет, предназначенный для лиц, которые любят делать сбережения для удовлетворения своих будущих финансовых потребностей. | Текущий счет — это текущий счет, в котором нет ограничений на операции в течение рабочего дня. |

| Цель | Поощрять сбережения человека. | Для поддержки частых и регулярных транзакций. |

| Подходит для | Физическое лицо | Предприниматель или компания |

| Проценты | Выплачены | Не выплачены |

| Вывод средств | Ограничено | Без ограничений |

| Сберегательная книжка | Предоставляется банками | Банками не выпускается. |

| Овердрафт | Не допускается | Разрешено |

| Начальное сальдо | Для открытия сберегательного счета требуется меньшая сумма. | Для открытия текущего счета требуется большая сумма. |

Определение сберегательного счета

Сберегательный счет— наиболее распространенный вид депозитных счетов. Счет в коммерческом банке для поощрения сбережений и инвестиций известен как сберегательный банковский счет.Сберегательный счет предоставляет ряд услуг, таких как банкомат, дебетовая карта с различными вариантами, ежедневный расчет процентов, интернет-банкинг, мобильный банкинг, онлайн-переводы денег и т. Д.

Счет может быть открыт любым физическим лицом, агентством или учреждением (если они зарегистрированы в соответствии с Законом о регистрации обществ 1860 года). A Pvt. Ltd и компаниям с ограниченной ответственностью не разрешается открывать сберегательный счет.

Определение текущего счета

Депозитный счет, открытый в любом коммерческом банке для поддержки частых денежных операций, известен как Текущий счет.Когда вы выбираете текущий счет, вам предоставляется множество возможностей, таких как оплата по постоянным инструкциям, переводы, возможность овердрафта, прямое дебетование, отсутствие ограничений на количество снятий / депозитов, интернет-банк и т. Д.

Этот тип счета удовлетворяет потребности организации, которая требует частых денежных переводов в своей повседневной деятельности.

Физическое лицо может открыть этот тип счета: индусская неделимая семья (HUF), фирма, компания и т. Д. В соответствии с правилами банка взимается плата за обслуживание счета.Текущий счет также известен как текущий счет или транзакционный счет .

Основные различия между сберегательным счетом и текущим (чековым) счетом

Разницу между сберегательным счетом и текущим (текущим) счетом можно четко определить по следующим основаниям:

- Сберегательный счет — это счет, предназначенный для людей, которые хранят свои сбережения для удовлетворения своих финансовых потребностей в будущем. Текущий (текущий) счет — это активный счет, предназначенный для повседневных денежных операций. Сберегательный счет

- направлен на поощрение сбережений населения, тогда как текущий счет поддерживает частые и регулярные транзакции владельца счета. Накопительный счет

- подходит для людей, получающих зарплату, и таких групп людей, как клуб, трест, ассоциация людей и т. Д., Для регулярных сбережений. И наоборот, текущий счет идеально подходит для коммерческих организаций, государственных ведомств, обществ, учреждений и т. Д., Поскольку им приходится иметь дело с ежедневными денежными операциями

- Существует ограничение на количество ежедневных и ежемесячных транзакций в случае сберегательного счета, т.е.е. если лимит транзакции превышает указанный лимит, может взиматься плата. Для Текущего счета такого ограничения нет, по сути, нет ограничений на количество и сумму транзакции.

- Текущий счет является беспроцентным, но сберегательный банковский счет приносит проценты, которые обычно составляют 4-8%. Сберегательная книжка

- предоставляется банками на сберегательный банковский счет, в котором указывается количество дебетований и кредитов на счет по дате. По счету сберегательная книжка держателям расчетных счетов банком не выдается.

- Банковский овердрафт предоставляется только на текущий счет, а не на сберегательный.

- Начальный баланс, необходимый для открытия сберегательного счета, очень меньше. Напротив, текущий счет требует большой суммы в качестве начального баланса, чтобы открыть счет.

Видео: сбережения против текущего счета

Сходства

- Вид депозита до востребования

- Интернет-банк

- Пункт проверки нескольких объектов

- Номинация

Заключение

Мы подробно обсудили обе сущности, и совершенно ясно, что они важны на месте.Если говорить о главном различии между ними, то это количество транзакций — вывода или депозита.

.Общие сведения о дебиторской задолженности (определение и примеры)

Большинство предприятий продают своим клиентам в кредит. То есть они немедленно доставляют товары и услуги, отправляют счет, а через несколько недель получают оплату. Компании отслеживают все деньги, которые их клиенты должны им, используя счет в своих книгах под названием дебиторская задолженность .

Здесь мы рассмотрим, как работает дебиторская задолженность, чем она отличается от кредиторской, и как правильное управление дебиторской задолженностью может ускорить получение платежей.

Что такое дебиторская задолженность?

Дебиторская задолженность — это любые деньги, которые ваши клиенты должны вам за товары или услуги, которые они приобрели у вас в прошлом. Эти деньги обычно собираются через несколько недель и регистрируются как актив на балансе вашей компании. Вы используете дебиторскую задолженность как часть учета по методу начисления.

Где найти дебиторскую задолженность?

Вы можете найти дебиторскую задолженность в разделе «Оборотные активы» вашего баланса или плана счетов.Дебиторская задолженность классифицируется как актив, потому что она обеспечивает ценность для вашей компании. (В данном случае в виде будущего платежа наличными.)

В чем разница между дебиторской и кредиторской задолженностью?

Дебиторская задолженность — это счет активов, представляющий деньги, которые ваши клиенты должны вам.

С другой стороны, кредиторская задолженность— это счет обязательств , представляющий деньги, которые вы должны другому бизнесу.

Допустим, вы отправили своему другу дело Кейта, Keith’s Furniture Inc., счет на 500 долларов в обмен на созданный вами логотип.

Когда Кейт получает ваш счет, он записывает его как счетов к оплате в своих книгах, потому что это деньги, которые он должен заплатить кому-то другому.

Вы запишете это как дебиторскую задолженность на вашей стороне, потому что это деньги, которые вы получите от кого-то другого.

Считается ли дебиторская задолженность выручкой?

Дебиторская задолженность — это счет активов, а не счет доходов.Однако при учете по методу начисления выручка регистрируется одновременно с записью дебиторской задолженности.

В приведенном выше примере вы должны сделать следующую запись в своих книгах в момент выставления счета Keith’s Furniture:

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | $ 500 | – |

| Выручка | – | $ 500 |

(Если вы хотите понять, почему мы делаем здесь две записи для записи одной транзакции, ознакомьтесь с нашим руководством по двойной записи.)

Но помните: при кассовом учете дебиторской задолженности нет. Согласно этой системе транзакция не считается продажей, пока деньги не поступят на ваш банковский счет.

Что такое «скидка на безнадежные счета»?

Если вы ведете бизнес достаточно долго, вы рано или поздно столкнетесь с клиентами, которые платят поздно или не платят вовсе. Когда клиент не платит и мы не можем получить его дебиторскую задолженность, мы называем это безнадежной задолженностью .

Компании, которые существуют уже какое-то время, часто заранее оценивают свои безнадежные долги, чтобы убедиться, что дебиторская задолженность, указанная в их финансовых отчетах, не является нереально высокой.Они сделают это, установив так называемый «резерв на безнадежные счета».

Предположим, что ваши общие продажи за год, как ожидается, составят 120 000 долларов, и вы обнаружили, что в обычном году вы не получаете 5% дебиторской задолженности.

Чтобы оценить свои безнадежные долги за год, вы можете умножить общий объем продаж на 5% (120 000 долларов * 0,05). Затем вы должны кредитовать полученную сумму (6000 долларов) на «резерв на безнадежные счета» и дебетовать «расходы по безнадежной задолженности» на ту же сумму:

.| Счет | Дебет | Кредит |

|---|---|---|

| Расходы по безнадежным долгам | 6000 долларов США | – |

| Резерв по безнадежным счетам | – | 6000 долларов США |

Что произойдет, если мои клиенты не заплатят?

Когда становится ясно, что дебиторская задолженность не будет оплачена, мы должны списать ее как расходы на безнадежную задолженность .

Например, предположим, что после нескольких месяцев ожидания, звонка ему по мобильному телефону и разговора с членами его семьи становится ясно, что Кейт исчез и не собирается оплачивать тот счет на 500 долларов, который вы ему отправили.

В этом случае вы списываете «скидку на безнадежные счета» в размере 500 долларов, чтобы уменьшить его на 500 долларов.

Почему?

Помните, что скидка на безнадежные счета — это всего лишь оценка того, сколько вы не получите от своих клиентов.Как только становится ясно, что конкретный клиент не будет платить, больше не будет двусмысленности в том, кто не будет платить.

После того, как вы закончите корректировку безнадежных счетов, вы должны кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» на 500 долларов, также уменьшив его на 500 долларов. Поскольку мы решили, что счет, который вы отправили Кейту, не подлежат взысканию, он больше не должен вам эти 500 долларов.

Таким образом, итоговая запись в журнале будет:

| Счет | Дебет | Кредит |

|---|---|---|

| Резерв по безнадежным счетам | $ 500 | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | $ 500 |

Что, если они все-таки мне заплатят?

Допустим, проходит еще несколько месяцев, и в вашем почтовом ящике появляется таинственный конверт без обратного адреса. Это чек от Keith’s Furniture Inc. на 500 долларов — в конце концов, он все-таки заплатил вам!

Чтобы записать эту транзакцию, вы сначала должны списать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы вернуть дебиторскую задолженность в свои бухгалтерские книги, и кредитный доход на 500 долларов.

| Счет | Дебет | Кредит |

|---|---|---|

| Дебиторская задолженность — Keith’s Furniture Inc. | $ 500 | – |

| Выручка | – | $ 500 |

Наконец, чтобы записать платеж наличными, вы должны дебетовать свой «денежный» счет на 500 долларов и кредитовать «дебиторскую задолженность — Keith’s Furniture Inc.» еще раз на 500 долларов, чтобы закрыть его раз и навсегда.

| Счет | Дебет | Кредит |

|---|---|---|

| Наличные | $ 500 | – |

| Дебиторская задолженность — Keith’s Furniture Inc. | – | $ 500 |

Почему важна дебиторская задолженность?

Иметь много клиентов — это здорово. Но если некоторые из них платят вам поздно или не платят вообще, продажа им может нанести ущерб вашему бизнесу. Просрочка платежей от клиентов — одна из основных причин, по которым компании сталкиваются с проблемами движения денежных средств.

Один из лучших способов отслеживать просроченные платежи и следить за тем, чтобы они не выходили из-под контроля, — это рассчитать коэффициент оборачиваемости дебиторской задолженности для вашего бизнеса.

Каков коэффициент оборачиваемости дебиторской задолженности?

Коэффициент оборачиваемости дебиторской задолженности — это простой финансовый расчет, который показывает, насколько быстро ваши клиенты оплачивают свои счета.

Мы рассчитываем его, разделив общую сумму чистых продаж на среднюю дебиторскую задолженность .

В качестве примера возьмем финансовые результаты вымышленной компании XYZ Inc. за 2018 год.

Допустим, в начале 2018 года (1 января) XYZ Inc.общая дебиторская задолженность составила 2500 долларов. Также предположим, что на конец 2018 года (31 декабря) его общая дебиторская задолженность составляла 1500 долларов. Кроме того, в 2018 году общий чистый объем продаж компании составил ровно 60 000 долларов.

Чтобы получить средней дебиторской задолженности для XYZ Inc. за этот год, мы складываем начальную и конечную суммы дебиторской задолженности и делим их на два:

2500 долларов США + 1500 долларов США / 2 = 2000 долларов США

Для расчета коэффициента оборачиваемости дебиторской задолженности мы затем делим чистую выручку (60 000 долларов) на среднюю дебиторскую задолженность (2 000 долларов):

60 000 долл. США / 2 000 долл. США = 30

Это означает, что XYZ Inc.имеет коэффициент оборачиваемости дебиторской задолженности 30. Чем выше этот коэффициент, тем быстрее ваши клиенты платят вам.

Тридцать — это коэффициент оборачиваемости хорошей дебиторской задолженности действительно . Для сравнения: в четвертом квартале 2018 года коэффициент оборачиваемости Apple Inc. составил 15,02.

Чтобы рассчитать средний кредитный период продаж — среднее время, которое требуется вашим клиентам, чтобы заплатить вам — мы делим 52 (количество недель в году) на коэффициент оборачиваемости дебиторской задолженности (30):

52 недели / 30 = 1.73 недели

Это означает, что в 2018 году у клиентов XYZ Inc. уходит в среднем 1,73 недели на оплату счетов. Довольно хорошо!

Что такое график устаревания дебиторской задолженности?

Если у вас много разных клиентов, то отследить, кто именно задерживает платежи, может оказаться непросто. Некоторые предприятия создадут график старения дебиторской задолженности для решения этой проблемы.

Вот пример графика старения дебиторской задолженности вымышленной компании XYZ Inc.

График устаревания дебиторской задолженности

XYZ Inc., по состоянию на 22 июля 2019 г.

| Имя клиента | 1-30 дней | 30-60 дней | 60+ дней | Всего |

|---|---|---|---|---|

| Keith’s Furniture Inc. | $ 500 | 1 000 долл. США | $ 500 | 2000 долларов США |

| Joe’s Fencing | $ 500 | $ 100 | $ 100 | $ 700 |

| ABC Paint Supply | 1 000 долл. США | $ 200 | $ 0 | $ 1,200 |

| Учебные фермы | 1 000 долл. США | $ 0 | $ 100 | $ 1,100 |

| Пицца Нина | 2000 долларов США | $ 50 | $ 0 | $ 2 050 |

| Всего | 5000 долларов США | $ 1 350 | $ 700 | $ 7 050 |

Беглый взгляд на это расписание может сказать нам, кто будет платить в течение 30 дней, кто отстает от графика, а кто на самом деле отстает на .

Например, вы сразу видите, что у Keith’s Furniture Inc. возникают проблемы с своевременной оплатой счетов. Возможно, вы захотите позвонить им и поговорить с ними о том, чтобы вернуть свои платежи в нужное русло.

Что я могу сделать, чтобы люди платили быстрее?

Сопровождение клиентов, опоздавших с оплатой, может быть стрессовым и трудоемким, но своевременное решение проблемы может избавить вас от множества неприятностей в будущем. Вот что вы можете сделать, чтобы клиенты платили вам вовремя.

Разработайте четкую кредитную политику

Когда вам не хватает продаж, может возникнуть соблазн ослабить существующие правила предоставления кредита вашим клиентам (также известные как ваша кредитная политика ). Не надо. Это краткосрочное решение, которое обычно вызывает больше проблем, чем решает, и может спустить вашу компанию по скользкой дорожке.

Вместо этого разработайте кристально четкие руководящие принципы, когда вы можете и не можете предоставлять кредит своим клиентам, и не стесняйтесь применять их, даже если это означает отказ от нескольких человек в краткосрочной перспективе.

Проверяйте новых клиентов, запрашивайте авансовые депозиты по крупным заказам и устанавливайте процентные платежи за просроченные платежи. Когда новый клиент зарегистрируется и увидит эти условия, он с самого начала поймет, что вы серьезно относитесь к оплате.

Дайте им материальное вознаграждение

Один из способов заставить людей платить вам раньше — это окупить их. Предложение им скидки за досрочную оплату счетов — например, 2% скидку, если вы платите в течение 15 дней, — может обеспечить вам более быструю оплату и снизить расходы ваших клиентов.

Позвоните им и запланируйте регулярные напоминания

Часто бывает достаточно просто поговорить с клиентом по телефону и напомнить ему о просрочке платежа, чтобы заставить его заплатить. Отправка напоминаний по электронной почте через регулярные промежутки времени — например, через 15, 30, 45 и 60 дней — также может помочь освежить память ваших клиентов.

Что делать, если они не платят?

Допустим, вы выполнили все вышеперечисленное, но до сих пор не получили свои деньги. Что теперь?

Исключение просроченных клиентов

Многие компании прекращают предоставлять клиентам услуги или товары, если у них есть счета на срок более 120, 90 или даже 60 дней.Избавление от клиента таким образом может стать сигналом о том, что вы серьезно относитесь к получению денег и что вы не будете вести дела с людьми, которые нарушают правила.

Конвертировать свою дебиторскую задолженность в долгосрочную облигацию

Если у вас хорошие отношения с просрочившим платежом покупателя, вы можете рассмотреть возможность преобразования его дебиторской задолженности в долгосрочную вексель. В этой ситуации вы заменяете дебиторскую задолженность в своих книгах ссудой, срок погашения которой превышает 12 месяцев, и за которую вы взимаете проценты с клиента.

Коллекторское агентство по аренде

Если вы не можете связаться со своим клиентом и уверены, что сделали все возможное, чтобы собрать деньги, вы можете нанять кого-нибудь, кто сделает это за вас.

Прежде чем решить, нанимать ли инкассатора, свяжитесь с клиентом и дайте ему последний шанс произвести платеж. Коллекторские агентства часто берут огромную часть собираемой суммы — иногда до 50 процентов — и обычно их стоит нанимать только для взыскания крупных неоплаченных счетов. Достижение какого-либо соглашения с заказчиком почти всегда является менее затратным по времени и менее затратным вариантом.

Когда что-то называть «безнадежным долгом»

Если затраты на взыскание долга начинают приближаться к общей стоимости самого долга, возможно, пришло время задуматься о списании долга как безнадежного долга, то есть долга, который больше не представляет для вас ценности. Плохая задолженность может также возникнуть в результате банкротства клиента и финансовой неспособности выплатить свои долги.

IRS утверждает, что безнадежные долги включают «ссуды клиентам и поставщикам», «продажи в кредит клиентам» и «гарантии бизнес-ссуд», и что бизнес «полностью или частично вычитает свои безнадежные долги из валового дохода, когда расчет налогооблагаемого дохода.”

Справочник IRS по коммерческим расходам содержит подробную информацию о том, какие виды безнадежных долгов вы можете списать по налогам.

.

Об авторе