Универсальный передаточный документ что заменяет: Какие документы заменяет универсальный передаточный документ?

что это такое в бухгалтерии, какие документы заменяет, как выглядит

Понятие универсального передаточного документа (УПД) пришло к нам в 2013 году с подачи ФНС России по согласованию с Министерством финансов. Это форма документа объединяет в себе первичный учетный документ и счет-фактуру, который и формируется на его основе, для целей налогового учета.

Появление УПД стало возможным благодаря вступившему двумя годами ранее в силу закону № 402-ФЗ РФ «О бухгалтерском учете», который давал возможность отказаться от унифицированных форматов первички, закрепляя только заполнение обязательных для нее реквизитов. Наряду с этим на уровне законодательства появилось разрешение вносить в счета-фактуры дополнительные сведения, например, обычно не вносимые туда обязательные реквизиты для первичного учета. Все это сформировало возможность для появления УПД.

Поскольку первичные документы используются и для бухгалтерского, и для налогового учета (вычет НДС возможен только при наличии соответствующей первички), это обеспечило законность применения УПД для обоих видов учета, позволив избежать дублирования данных, большинство из которых повторяются в первичке и СФ. О преимуществах этого мы поговорим ниже.

При переходе на ЭДО продавцу и покупателю необходимо заранее договориться, какими документами обмениваться – УПД или отдельно СФ и первичными документами

Когда можно применять УПД?

Применение УПД не носит обязательный характер, то есть субъект налогообложения может сам выбирать, использовать ли его вообще, или использовать его наряду с традиционными формами. В разъяснениях были описаны ситуации, для которых может быть применен УПД:

- Отгрузка товаров с/без транспортировки;

- Передача результатов выполненных работ;

- Оказание услуг;

- Посреднические операции;

- Передача имущественных прав как исключительных, так и по договору лицензионного соглашения.

Для применения УПД организация должна утвердить его использование в учетной политике, а также составить распоряжение руководителя об утверждении бланка УПД.

Бесплатная

консультация

эксперта

Ольга Сергеева

Руководитель проектов

Спасибо за Ваше обращение!

Специалист 1С свяжется с вами в течение 15 минут.

Что такое «статус УПД»?

Статус в УПД пояснение, поскольку он может использоваться в двух «качествах»:

- Статус «1» устанавливается, когда УПД используется как первичка и счет-фактура;

- Статус «2» устанавливается, когда УПД используется только как первичка, только для целей бухгалтерского учета.

Таким образом, статус показывает, какую функцию несет УПД в документообороте. Если при создании УПД по ошибке установлен статус «2», но все обязательные для СФ поля заполнены, то этот УПД можно использовать для подачи на вычет.

УПД со статусом «2» могут использовать:

- Неплательщики НДС, например, юрлица на упрощенке, так как выставление УПД не обязывает к исчислению и уплате НДС

- Комиссионеры для отгрузки товаров комитенту

Что включает в себя УПД и как его правильно заполнить?

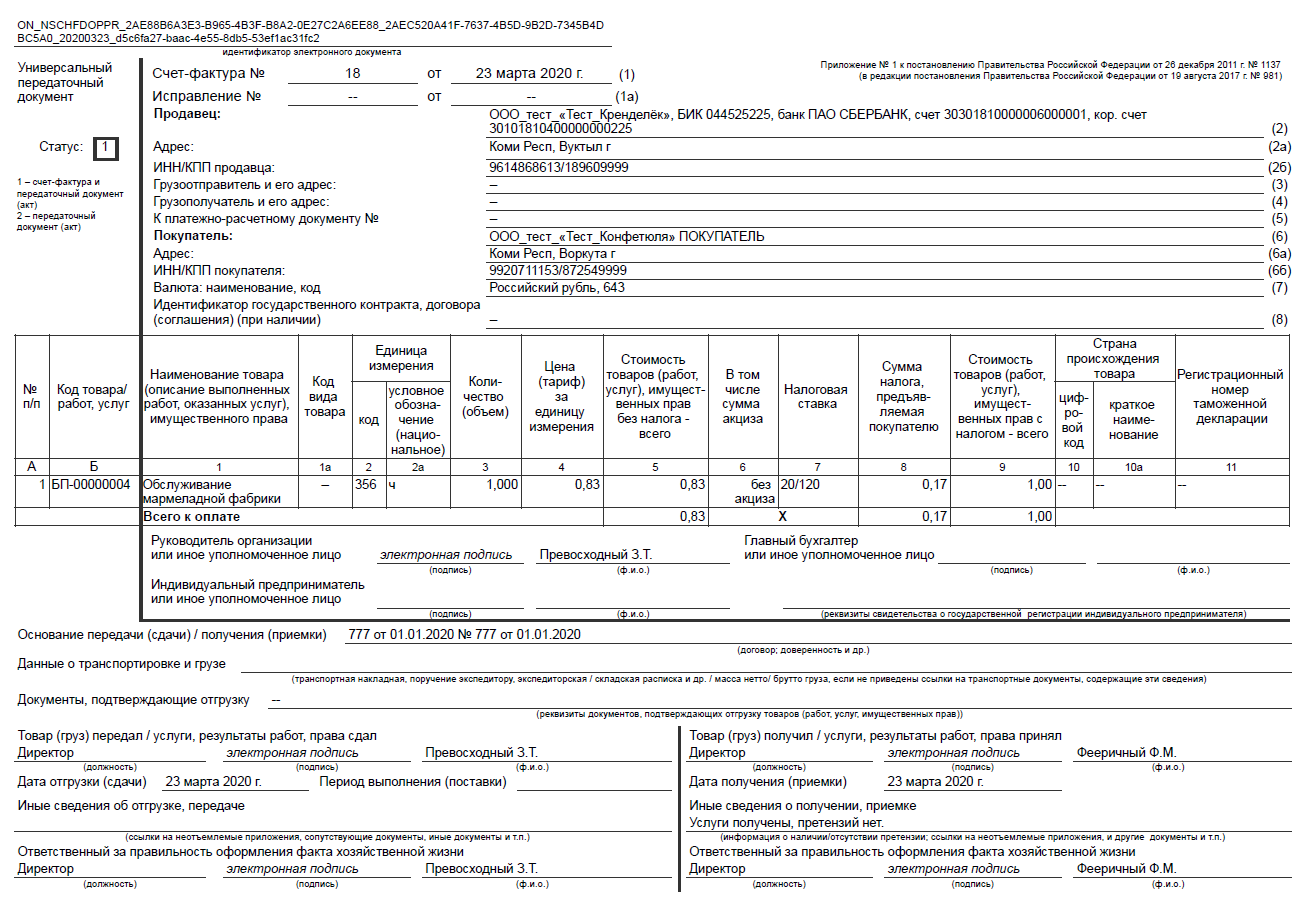

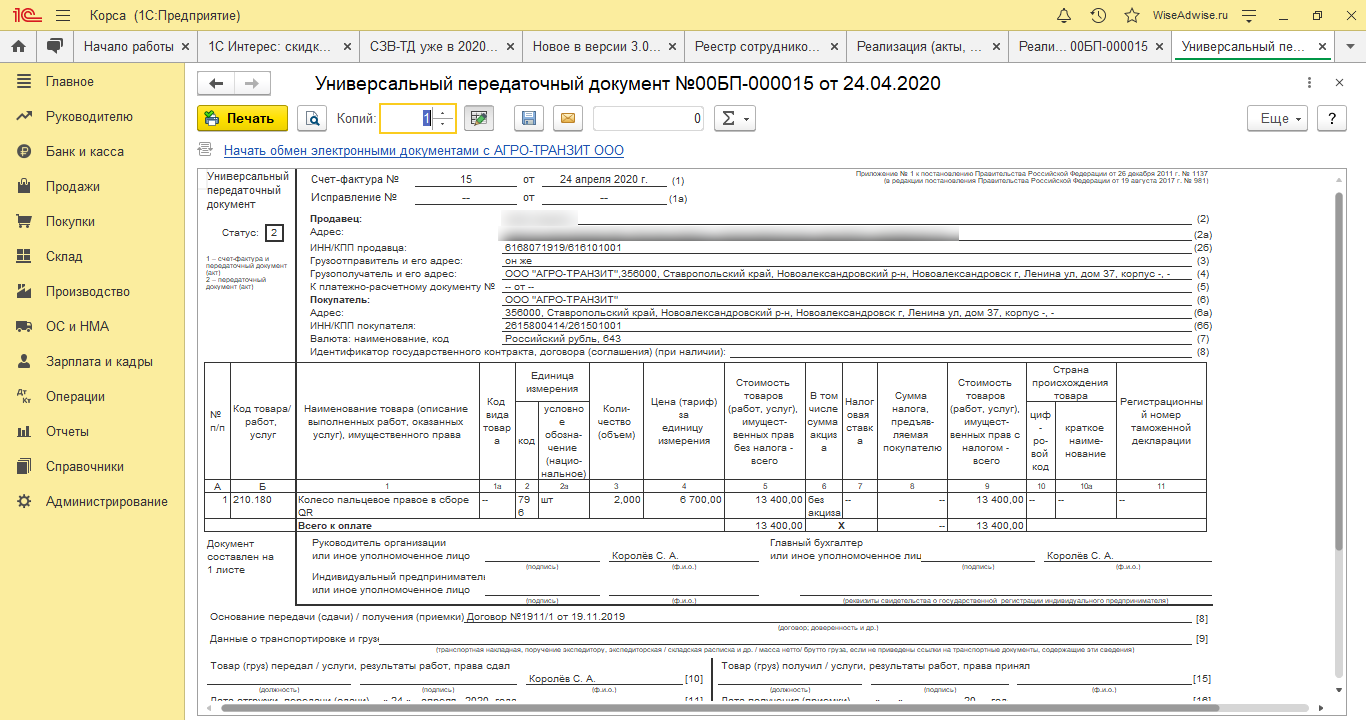

УПД, как мы уже говорили, состоит из двух частей – первичного документа и счета-фактуры, составленного на его основании. На печатной форме фактурная часть обведена жирной рамкой.

Рис.1 Внешний вид УПД

Рис.1 Внешний вид УПДЗаконодательство при этом настаивает на присутствии в документе следующих данных:

- Название документа;

- Название юрлица-составителя*;

- Дата его составления и номер**;

- Отображение факта хозоперации;

- Цена и количество объектов;

- Подписи с расшифровкой и должностью для идентификации подписантов – ответственного за операции и ответственного за подписание или их заместителей.

- Основание сделки, если такая информация введена в реализации.

Обязательные поля для УПД со статусом «1»:

- Платежно-расчетный документ, к которому он составлен;

- В числе суммы сумма акциза;

- Налоговая ставка;

- Цифровой код страны происхождения товара;

- Краткое наименование страны происхождения товара;

- Номер таможенной декларации.

*Если бухучет продавца ведется сторонней организацией, то выводятся данные этой организации, также в поле могут быть указаны данные комиссионера. В бумажном УПД есть место для печати, наличие которой не является обязательным условием. А если на печати четко видны данные продавца, то название составителя можно не заполнять.

**От статуса зависит дата и номер УПД. Налоговики предъявляют особые требования к порядку нумерации в счетах-фактурах, а для первички номер не является обязательным реквизитом. Таким образом:

- Если к реализации ввели СФ, то УПД будет формироваться со статусом «1». При этом дата составления документа и номер УПД будут присваиваться в соответствии с хронологией нумерации счетов-фактур, то есть требованиями налогового учета.

- Если же СФ нет, то УПД формируется со статусом «2», дата составления документа и номер будут браться из накладной в соответствии с хронологией нумерации первичных документов по правилам бухучета.

УПД – что это за документ в бухгалтерии?

Как мы уже выяснили, УПД может заменять собой и СФ, и первичку, или только первичку: в зависимости от выбранного статуса УПД можно (первый вариант) или нельзя (второй вариант) использовать для подачи на вычет. УПД нельзя использовать только вместо счета-фактуры!

То есть УПД является основанием для:

- начисления/вычета НДС;

- подтверждения доходов продавца;

- подтверждения расходов покупателя.

При получении предоплаты или части оплаты по сделке, а также оплаты за выполнении обязанностей налогового агента, следует выписывать СФ в обычном виде.

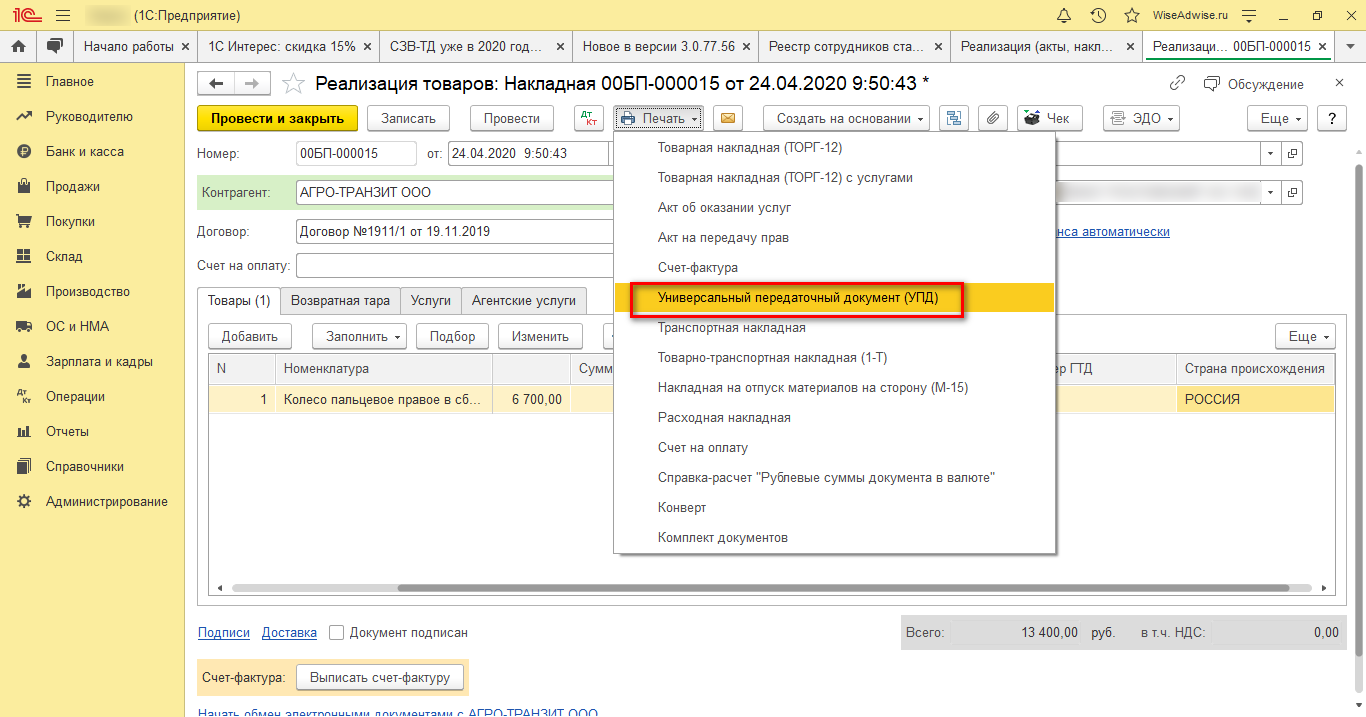

Для того чтобы сформировать УПД, достаточно воспользоваться печатной формой в документе реализации.

Рис.2 Создание УПД из Накладной

Рис.2 Создание УПД из НакладнойВ 1С понятия УПД как отдельного документ не существует, но поскольку УПД исполняет роль счета-фактуры, для завершения цикла работы с использованием УПД необходимо зарегистрировать его, как и обычный счет-фактуру.

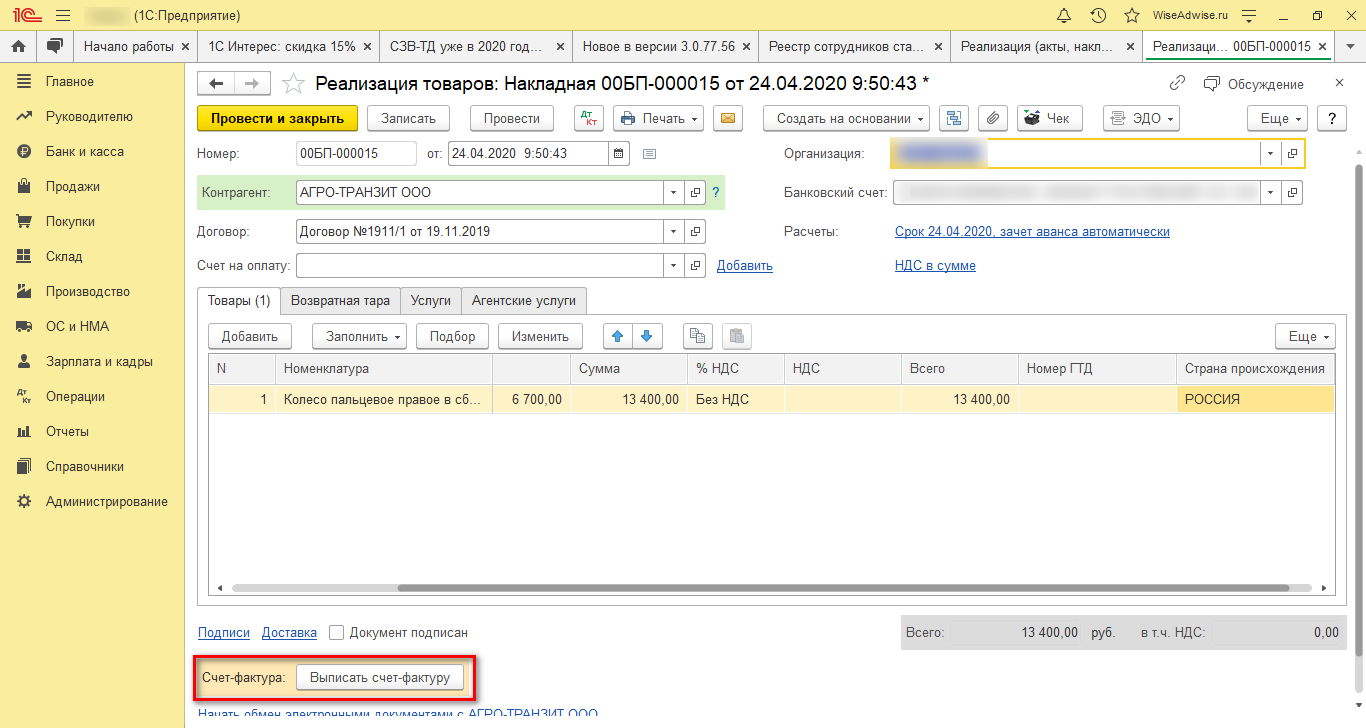

Рис.3 Выписка СФ

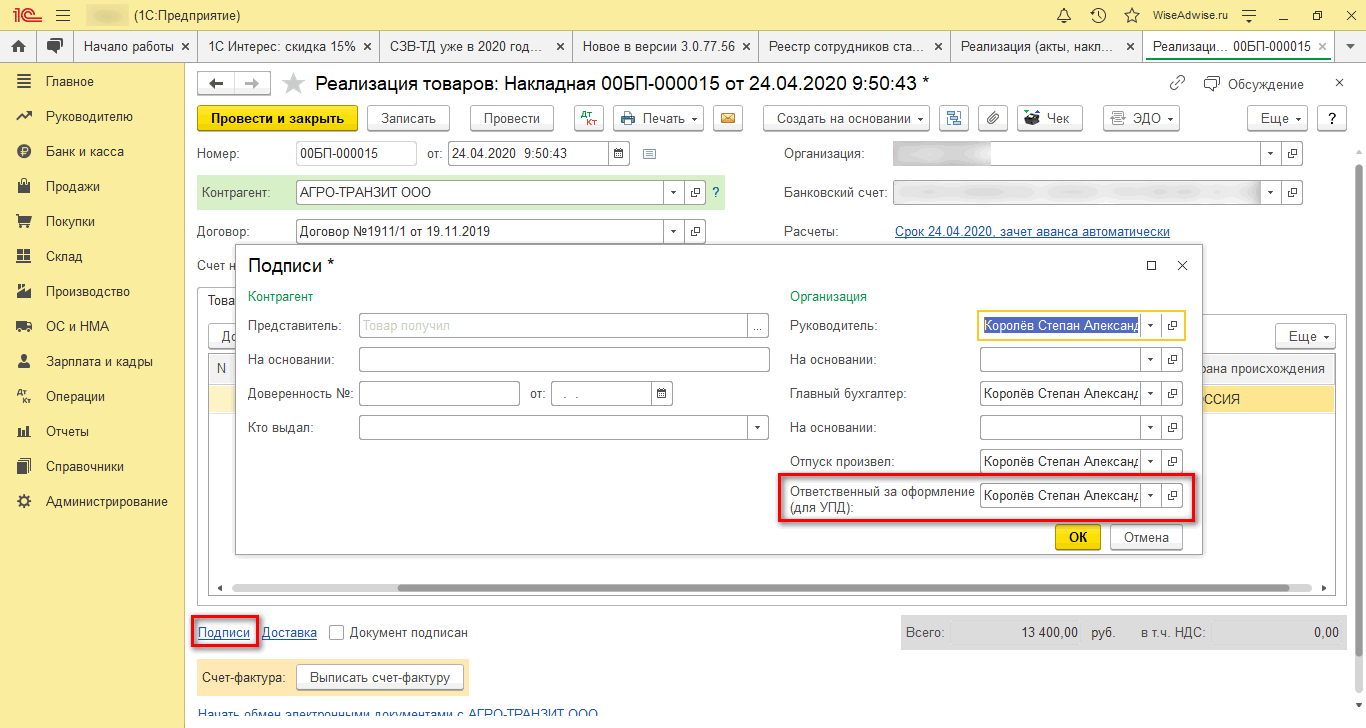

Рис.3 Выписка СФДалее заполнить подписанта УПД в дополнительной закладке.

Рис.4 Заполняем подписанта УПД

Рис.4 Заполняем подписанта УПДПосле всех манипуляций можно использовать печатную форму УПД.

Рис.5 Печатная форма УПД

Рис.5 Печатная форма УПДСчет-фактура или УПД: что удобнее?

Каждая компания решает для себя, как удобнее вести свой документооборот – с УПД или без. Важно понимать, что для использования УПД как СФ, документ должен содержать все заполненные реквизиты, обязательные для СФ.

Так как УПД многофункциональный документ, то он позволяет уменьшить документооборот, а составленный в электронном виде – снизит количество транзакций через оператора, то есть уменьшит затраты на ЭДО. Также цифровой УПД позволит всегда иметь пакет оригиналов «на руках».

Быстро внедрим ЭДО для обмена УПД с контрагентами

Существует ли корректировочный УПД?

Как и со счетами-фактурами УПД можно исправить или скорректировать.

Для корректировки, в условиях изменения фактических условий сделки и при наличии согласия контрагента на такую корректировку составляется универсальный корректировочный документ (УКД). Его отличие от первоначального документа заключается в том, что он должен содержать дату, когда контрагент согласился на корректировку или дата, когда получил об этом уведомление.

Если в УПД закралась ошибка, и ее исправили, документ является исправительным – то есть новой версией уже выставленного документа. При этом его исправление будет зависеть, во-первых, от статуса и, во-вторых, от того, какие именно показатели в документе необходимо исправить.

- Если в УПД со статусом «1» ошибка допущена в части и счета-фактуры, и первички, которые для счета-фактуры квалифицируются как грубые, мешающие налоговикам провести проверку, то необходимо в дополнительной строке указать дату и номер исправления.

- Если ошибки в части счета-фактуры не являются грубыми или находятся только «на территории» первичного документа, то УПД исправляется только как первичный документ. Для акцента на исправление рекомендуется поменять статус на «2», вне зависимости от первоначального. При этом ни руководитель, ни главбух не обязаны его подписывать. Соответственно, такой УПД не регистрируется.

- Если УПД со статусом «2» был исправлен, соответственно, в части первичного учетного документа, производятся те же действия, что и в предыдущем пункте, но СФ в этом случае на основании исправленных данных рекомендуется выставить отдельно.

Отметим, что дата признания в налоговом учете определяется фактической датой осуществления сделки, и не зависит от даты исправления документа.

Сроки оформления универсального передаточного документа

Как и любой первичный документ, УПД должен быть составлен во время или сразу же после совершения любой хозяйственной операции. Это эталонная ситуация, которая не всегда «срабатывает».

В рекомендуемой форме УПД выделяют три даты:

- Дата составления документа;

- Дата реального совершения сделки;

- Дата получения/приемки.

Поскольку к дате выставления счетов-фактур законодательство предъявляет особые требования в связи с необходимостью зафиксировать момент определения налоговой базы и момент возникновения права на вычет, разберемся в этом параметре поподробнее.

- Когда все три даты будут совпадать, с датой определения налоговой базы по НДС вопросов не возникнет.

- Если первые две даты совпадают, то эта дата станет датой определения налоговой базы, а датой определения налоговой базы для работ станет дата подписания акта сдачи-приемки работ заказчиком.

- Если УПД составили до или после отгрузки, то датой определения налоговой станет дата реального совершения сделки, а для работ – дата приемки.

В любом случае, право на вычет возникнет у покупателя при наличии УПД, но не ранее даты получения товара или даты приемки работ.

Чем бумажный документ УПД отличается от электронного?

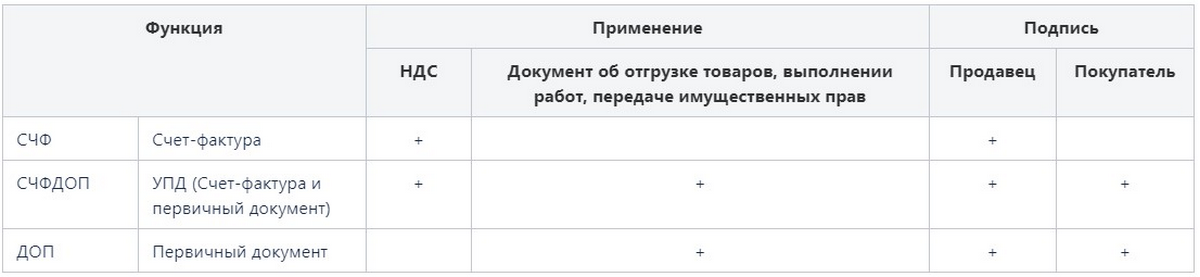

Приказ ФНС от 24.03.2016 № ММВ-7-15/155@ утвердил формат УПД, после чего появилась возможность оформлять УПД в электронном виде. Выглядит он так же как бумажный, и как и у бумажного, каждый вид электронного УПД имеет свои обязательные поля, а также требования к подписанию:

- СЧФ – счет-фактура, подписывается только продавцом;

- СЧФДОП – универсальный передаточный документ (счет-фактура и первичный документ), подписывается продавцом и покупателем;

- ДОП – первичный документ, подписывается продавцом и покупателем.

Для УПД статуса «1» используются все три формата, для УПД статуса «2» – второй и третий.

Рис.6 Применение УПД с разными статусами

Рис.6 Применение УПД с разными статусамиЭлектронный УПД может быть:

- Односторонний, один xml-файл, содержащий информацию и подписи продавца;

- Двусторонний, два xml-файла, где один файл содержит информацию и подписи продавца, второй файл содержит информацию и подписи покупателя.

Подписывать электронный УПД может лицо, уполномоченное на подписание СФ и первички. Если такими полномочиями наделены разные сотрудники, то подписей должно быть несколько – по одной от каждого уполномоченного лица.

В электронных УПД обязательно корректно указывать статус лица, подписывающего документ:

- Сотрудник продавца;

- Сотрудник организации, составившей файл продавца;

- Сотрудник иной уполномоченной организации; при использовании этого статуса также необходимо заполнить поле «Основание полномочий (доверия)»

- Уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий».

Существенные отличия бумажной и цифровой версии УПД кроются в преимуществах использования электронного документооборота вообще, а не конкретно этой формы документа. Хотя использование УПД при электронном обмене через оператора позволяет снизить количество пакетов документов, пересылаемых по телекоммуникационным каналам связи, а значит снижает затраты на оплату транзакций у оператора. При этом цена использования электронного документооборота сама по себе несопоставима с затратами, которых требует бумажный документооборот: расходники для принтера, бумага, оплата курьера или почты, не говоря уже о трудозатратах, – из всего этого складываются внушительные суммы.

А если учесть, что система ЭДО сокращает время отклика, снижает ошибки, гарантирует наличие актуальных документов, и при этом обмен защищен «со всех сторон», отличия электронного УПД от бумажного становятся очевидными.

Наша компания специализируется на построении систем ЭДО, поэтому мы с радостью поможем вам внедрить безбумажный документооборот, а также предложим максимально выгодные условия обмена за счет применения собственной технологии WA:ЭДО, которая позволяет существенно сэкономить на стоимости исходящих документов. Наша компания является агрегатором операторов ЭДО и помогает настроить отправку документов самым выгодным способом. Технология обладает рядом преимуществ и дополнительных возможностей, например, подключившись к сервису WA:ЭДО, вы сможете работать в едином интерфейсе с операторами 1С:ЭДО и Контур.Диадок без роуминга, а также получите доступ к расширенному функционалу ЭДО. Технология доступна и для внедрения на территории компании. Наши специалисты готовы в любой момент рассказать обо всех преимуществах технологии и продемонстрировать, как работает сервис.

Счет-фактура и УПД — в чем разница

Счет-фактура и УПД — два первичных документа, имеющих практически одинаковую структуру, но в то же время отличающихся по своему назначению. Разберем в нашей статье, в каких ситуациях выписывается каждый из названных документов, а также выясним, в чем разница между УПД и счетом-фактурой.

Товарная накладная или акт — когда и какой документ выписать?

При оформлении операций, связанных с отгрузкой товаров, работ, услуг, продавец обязан выписать подтверждающие первичные документы. Что это могут быть за документы?

Для оформления отгрузки в первую очередь мы вспоминаем такие документы, как:

- Товарная накладная — применяется при отгрузке продукции собственного производства либо товаров, предназначенных для перепродажи. Хозсубъекты могут применять бланк унифицированной формы ТОРГ-12, утвержденный постановлением Госкомстата от 25.12.98 № 132. Также у них есть возможность на его основе разработать собственный бланк, но с внесением всех обязательных реквизитов (ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, далее — закон № 402-ФЗ).

- Акт приема-передачи основных средств используется при реализации имущества. Унифицированный бланк также есть в постановлении Госкомстата от 21.01.2003 № 7, но можно разработать и свой.

- Акт выполненных работ / оказанных услуг — оформляется при выполнении работ / оказании услуг. Унифицированной формы не существует, каждая организация или ИП вправе разработать форму исходя из собственных нужд.

- Другие формы документов — это могут быть акты приема-передачи имущественных прав, накладные на отпуск материалов на сторону по форме М-15 и пр.

В комплект отгрузочных документов, если организация работает на общем режиме, обязательно должен входить и счет-фактура. О его предназначении поговорим в следующем разделе.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Организации и ИП на ОСН обязаны выставить этот документ, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

В свою очередь, спецрежимники, например лица, применяющие УСН, могут отказаться от выписки счетов-фактур за исключением тех случаев, когда они осуществляют посреднические или импортные операции.

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Его форма утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

ВНИМАНИЕ! С 01.01.2019 действует новая форма счета-фактуры. Подробности узнайте из материала «Новый счет-фактура с 01.01.2019 — скачать бланк».

Однако существует документ на замену счету-фактуре — универсальный передаточный документ. О нем расскажем в следующем разделе.

Универсальный передаточный документ — что это такое?

УПД — это своеобразный гибрид передаточного документа и счета-фактуры. При оформлении торговой операции продавец может выписать не два документа, а лишь один, в который будут заложены признаки обоих:

- Реквизиты счета-фактуры в УПД обособлены черной рамкой. Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями.

- Часть УПД за пределами черной рамки может изменяться и дополняться согласно потребностям составителя документа — законодательством такие видоизменения не запрещены.

УПД в целом предназначен для замены комплекта передаточного документа (накладной, акта приема-передачи, акта выполненных работ) со счетом-фактурой — тогда он имеет статус «1».

Также УПД может заменять только передаточный документ — тогда он имеет статус «2», а счет-фактура выставляется отдельно.

Форма УПД не является обязательной для применения. Она была рекомендована Федеральной налоговой службой в 2013 году для того, чтобы упростить документооборот.

Как правильно заполнить УПД и как учитывать документ в налоговом учете, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как относятся контролеры к применению комплекта товарной накладной и счета-фактуры и УПД в отдельности, расскажем ниже.

Оформляем реализацию: возможно ли выписать УПД вместо ТОРГ-12 и счета-фактуры?

Для того чтобы оформлять производимые торговые операции с помощью УПД, организации/ИП должны закрепить этот момент в учетной политике (УП).

Все формы документов, использующиеся в хоздеятельности и не входящие в альбомы унифицированных форм, нужно фиксировать в УП во избежание конфликтных ситуаций.

Оформляя операцию универсальным передаточным документом, экономический субъект не нарушает требований законодательных норм, поскольку согласно ст. 9 закона № 402-ФЗ он вправе самостоятельно определять формы документирования фактов хозяйственной жизни — об этом говорят налоговики в письме от 21.10.2013 № ММВ-20-3/96@.

В бухгалтерских же программах зачастую при оформлении отгрузок нужно выписать оба документа — и накладную, например по форме ТОРГ-12, и счет-фактуру, а уже при выборе печатной формы воспользоваться возможностью напечатать один документ (УПД) вместо двух. При выполнении работ или оказании услуг комплект счета-фактуры и акта универсальный передаточный документ также может заменить, однако на практике такое встречается довольно редко.

Оформляем приход от поставщика (получаем УПД вместо счета-фактуры) и принимаем НДС к вычету: что лучше — УПД или счет-фактура?

Получая какую-либо продукцию или услуги, покупатели на общем режиме имеют право принять налог, который выделен в документах поставщика к вычету. Но для этого должны соблюдаться определенные условия:

- Товары (работы, услуги) получены, оприходованы и будут использованы в НДС-деятельности. Приход товаров и пр. оформляется на основании накладных и актов.

- Получен корректный счет-фактура.

Поскольку УПД заменяет передаточный документ со счетом-фактурой, то и приход товаров в бухучете и принятие к вычету НДС в налоговом можно сделать на основании одного УПД. В уже упомянутом письме ФНС от 21.10.2013 № ММВ-20-3/96@ отмечено, что внесение в счета-фактуры допсведений не является основанием для отказа в вычете НДС.

Также обратим внимание читателей на еще одно совсем новое письмо ФНС от 22.08.2018 № АС-4-15/16298@. В нем говорится о том, что для УПД не предусмотрено использование статуса в качестве только счета-фактуры. Поэтому при получении накладной или акта в комплекте должен идти исключительно счет-фактура, а не УПД. Предъявлять НДС к вычету по УПД в качестве счета-фактуры недопустимо.

Итоги

Итак, в статье мы:

- рассказали о формах первичных отгрузочных документов и о том, почему в комплекте с ними должен или не должен идти счет-фактура;

- выяснили, для чего появился УПД и что отличает его от остальных отгрузочных документов;

- охарактеризовали позицию контролеров по отношению к УПД и привели их письма, где они разъясняют хозсубъектам их права по оформлению и использованию УПД или счета-фактуры при предъявлении НДС к вычету.

Полный и бесплатный доступ к системе на 2 дня.

Вправе ли контрагент требовать вместо УПД счет-фактуру?

Вопрос: Наша организация, согласно учетной политике, применяет УПД. Клиент в ответ на предоставленный нами УПД по оказанным услугам прислал официальное письмо о том, что в учетной политике их организации не прописано применение УПД. Поэтому наши документы они отказываются принимать и просят предоставить счет-фактуру и акт. Правомерно ли их несогласие принять от нас УПД? И можем ли мы отказать им в предоставлении счета-фактуры и акта?

Ответ:

Отказ контрагента в принятии универсального передаточного документа (УПД) правомерен, как закономерен и ваш отказ в предоставлении счета-фактуры и акта вместо УПД, если в учетной политике партнеров по сделке утвержден только один вид такого документа.

Требование законодательства заключается лишь в том, чтобы локальный акт организации (как правило, приказ, утверждающий учетную политику) определял применяемые ею формы первичных документов. Использование счета-фактуры и УПД со статусом «1» в рамках одного договора не является препятствием для принятия сумм НДС к вычету. Решение вопроса лежит в плоскости не законодательства, а договорных отношений и содержания учетной политики контрагентов.

Если для вашей организации является принципиальным вопрос выставления исключительно УПД, то круг ваших возможных контрагентов-покупателей может сузиться до того их количества, которые согласны принимать документы, связанные с НДС, только в форме УПД.

Аналогично ваш контрагент сможет работать и закупать необходимые ему для деятельности товары, работы, услуги исключительно у тех поставщиков, которые выставляют привычные счета-фактуры и акты или накладные.

Форма УПД рекомендована письмом ФНС РФ от 21.10.2013 № ММВ-20-3/96@. Выставленная со статусом «1», она позволяет покупателю принимать к вычету НДС и обходиться одним документом, который служит и счетом-фактурой, и «первичкой» — актом или ТТН, ТОРГ-12 или ОС-1.

Не существует каких-либо разъяснений, на основании которых налогоплательщики могли бы сделать вывод, правомерно или неправомерно отказывать в принятии или выдаче первичных документов в определенной форме, если в документе указаны все требуемые реквизиты.

Но выпущено множество разъяснений ФНС и Минфина, подтверждающих безопасность принятия и выставления счета-фактуры с дополнительными реквизитами или объединяющего в себе как счет-фактуру, так и иной первичный документ — УПД.

Так, Минфин в своем письме от 16.06.2014 № 03-07-09/28664 разъясняет, что «Нормами Кодекса и постановления Правительства РФ от 26 декабря 2011 года № 1137 „О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость“ указание в счете-фактуре дополнительной информации не запрещено. Поэтому указание такой информации, предусмотренной УПД, форма которого рекомендована к применению ФНС, не является основанием для отказа в вычете сумм НДС, предъявленных продавцом покупателю».

ФНС РФ в письме от 21.10.2013 № ММВ-20-3/96@ пояснила, что любая организация может объединить информацию первичных документов и счетов-фактур, так как по многим позициям она дублируется, это не будет нарушать законодательство. Если при этом требования Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» и гл. 21 НК РФ не нарушаются, то такой налогоплательщик не может лишиться возможности учитывать оформленный факт хозяйственной жизни в целях бухгалтерского учета, так же как и права использования вычета по НДС.

У организации есть в таком случае и право подтвердить свои затраты по налогу на прибыль.

А в письме ФНС РФ от 27.05.2015 № ГД-4-3/8963 говорится о том, что даже и в рамках одного договора (например, поставки), могут быть выставлены и УПД со статусом «1», и счет-фактура.

Учитывая это, вы можете оформлять в форме УПД не только договоры поставки, но и оказания услуг, выполнения работ.

Достигнутые договоренности по оформлению первичных документов по сделкам фиксируйте в договорах с контрагентами.

Вопросы же о взаимодействии со своими партнерами относительно применения тех или иных форм первичных документов, счета-фактуры или УПД решаются в договорах с ними, а не на уровне законодательных запретов или разрешений.

С 2013 года применение унифицированных форм первичной документации больше не регламентируется законодательством о бухгалтерском учете.

Организация вправе установить самостоятельно, по каким формам первичной документации ей работать.

Логично будет для большей свободы выбора в своей учетной политике утвердить оба варианта форм документа, служащего основанием для принятия к вычету «входного» НДС вашими покупателями. В таком случае у вас не возникнет ситуаций, когда вы будете вынуждены решать вопросы, подобные поставленному, рискуя потерять покупателя или сузить круг своих контрагентов из-за жесткости своей позиции.

Да и вы, являясь покупателем, не будете ограничены, как ваш контрагент, в заданном вопросе, в возможности учета обеих форм при получении уже от вашего поставщика счетов-фактур с актами или накладными вместо УПД.

В конце концов рекомендуемая форма УПД должна служить для удобства взаиморасчетов с контрагентами, а не для их затруднения.

Таким образом, правомерность отказа в выставлении или принятии счета-фактуры или УПД зависит не столько от законодательства, сколько от договоренностей, зафиксированных в документе по сделке.

Согласно разъяснениям контролирующих ведомств и вы, и ваш контрагент могут и принять к учету, и выставить УПД, при этом никаких затруднений в получении вычета по НДС, учета в расходах возникать не должно.

Весь вопрос заключается в воле сторон пойти навстречу друг другу. Это можно сделать, внеся небольшое изменение в свою учетную политику.

Ответ подготовлен Натальей Салиховой, старшим специалистом службы правового консалтинга компании РУНА

Универсальный передаточный документ (УПД) — альтернатива счету-фактуре и акту — Контур.Диадок — СКБ Контур

УПД — альтернатива пакету из счета-фактуры и акта. Также он может применяться вместо первичного учетного документа. В каком именно качестве он используется в каждом конкретном случае отражает его статус: 1 — для комплекта документов, 2 — для акта.

Универсальный передаточный документ (УПД) — альтернатива пакету из счета-фактуры и акта. Также он может применяться вместо первичного учетного документа. В каком именно качестве он используется в каждом конкретном случае отражает его статус: 1 — для комплекта документов, 2 — для акта. Таким образом, статус является показателем того, какую функцию выполняет УПД в данном документообороте.

УПД введен в 2013 году письмом ФНС РФ № ММВ-20-3/96. Оно не обязывает бизнес использовать его, организации сами вправе выбирать, работать им с данным документом или нет. В данном письме предлагается и бумажный вид УПД — образец заполнения. С его помощью можно зафиксировать факт хозяйственной жизни организации и получить налоговый вычет.

УПД должен соответствовать правилам заполнения документов, которые он заменяет. Если это комплект из счета-фактуры и акта (статус 1), то в него нужно внести все сведения, которые обычно содержат эти документы.

Заполнение УПД с 01.10.2017 изменилось (хоть и незначительно), когда вступило в силу Постановление Правительства РФ от 19.08.2017 № 981, которое отредактировало Постановление № 1137. К хорошо знакомым бизнесу строкам счета-фактуры добавилась пара новшеств. Это графа 1а — код вида товара по ТН ВЭД ЕАЭС, она заполняется, если поставка отправляется в ЕЭС. Это новое название графы 11: было «Номер таможенной декларации», стало — «Регистрационный номер таможенной декларации», но содержимое не изменилось. В строку 2а компания-продавец должна вносить адрес по ЕГРЮЛ (был адрес по учредительным документам), а ИП — место жительства по ЕГРИП.

Если УПД заменяет первичный закрывающий документ (статус 2), то данные для счета-фактуры заполнять не нужно.

Отправляйте УПД в электронном виде через Диадок. Получайте УПД от контрагентов бесплатно!

ПодключитьсяКак регистрировать УПД в регистрах учета счетов-фактур

В книге продаж универсальный передаточный документ регистрируется по дате фактической отгрузке/приемке работ, которые отражены в его строке (1). Если УПД был составлен в другой день — этот принцип сохраняется.

Для журнала учета выставленных и полученных счетов-фактур существует больше нюансов. Если документ оформлен в день отгрузки, то графы 2 и 6 журнала нужно заполнять по строке (1) УПД. Если нет, то для второй графы журнала важна строка [11] УПД, для шестой — строка (1). Если речь идет о приемке работ, то графа 2 в журнале соответствует строке [16] УПД, графа 6 — строке (1).

В книге покупок УПД регистрируется только после регистрации в журнале. Вторая графа книги заполняется по строки (1) УПД, четвертая — по строке [16] УПД.

Когда оформлять УПД, а когда счёт-фактуру

Содержание страницы

Компании на ОСНО для налогового учета НДС применяют счет-фактуру (СЧФ). Универсальный передаточный документ (УПД) применяется значительно реже, несмотря на способность заменять собой несколько документов: СЧФ и первичную документацию БУ. Что мешает повсеместно применять УПД? Можно ли применять одновременно оба документа и в каких случаях? В каких случаях предпочтительно использовать счет-фактуру? Разберемся.

УПД и СЧФ

Счет-фактура – документ НУ. Он подтверждает отпуск товара покупателю, оказание ему услуг, производство работ по операциям, облагаемым НДС, больше нигде не применяется. Реквизиты СЧФ содержат сведения:

- о предмете сделки;

- о стране его происхождения;

- о сумме;

- о количественных характеристиках хозяйственной операции;

- о ставке налога;

- об акцизе;

- о соответствующей группе товаров;

- позволяющие идентифицировать налогоплательщиков.

Информация, содержащаяся в СЧФ, применяется для расчетов по НДС и контроля этих операций. К СЧФ при оформлении отпуска товара прилагается документ БУ: товарная накладная, акт приема-передачи и пр.

Универсальный передаточный документ (УПД) — бланк, созданный на базе СЧФ. Все сведения из СЧФ отражаются в УПД. Для удобства «зона счета-фактуры» выделена темным контуром. Помимо этого, в УПД присутствуют сведения на отпуск ТМЦ (акта, товарной накладной, частично — ТТН, документа на отпуск материалов ф. М-11 и пр.), т.е. информация, когда произведена отгрузка, кто из должностных лиц взял за нее ответственность и скрепил своей подписью, на основании какого договора произведена отгрузка.

УПД может использоваться как в БУ, так и в НУ. Характер использования помечается цифрой (1 или 2) – в левой части бланка, вверху:

- При статусе 1 УПД исполняет роль одновременно счета-фактуры и документа, подтверждающего передачу.

- При статусе 2 УПД заполняется только как документ БУ.

Очевидно, что СЧФ может быть заменен УПД с одновременным сокращением документооборота. Однако полного замещения в практике учета не происходит. Этому есть объективные причины.

УПД или СЧФ?

Письмом №ММВ-20-3/96 от 21-10-13 г. налоговая служба рекомендует применять УПД в учете, а применение счетов-фактур закреплено в НК РФ как обязательное. При выборе документа, фиксирующего суммы по НДС, налогоплательщики зачастую отказываются от УПД именно по той причине.

Есть и более веские поводы, указывающие, что счет-фактуру заменять УПД нецелесообразно:

- Ограничения по формату УПД. Согласно законодательству УПД в бумажном виде может использоваться комплексно в НУ и БУ либо только как документ БУ. Исключительно как счет-фактуру его использовать можно только электронно (согласно Пр. №ММВ-7-15/155 от 24-03-16 г.).

- Авансовые платежи. В письме №ММВ-20-3/96 зафиксированы случаи, при которых используется УПД (отгрузка товаров, передача имущественных прав, оказание услуг). Авансовые платежи в списке не упомянуты. На аванс выставляется только счет-фактура (ст. 168-3 НК РФ).

- Корректировки. Изменения стоимости, количества ТМЦ, имущественных прав ведут к необходимости использования корректировочного счета-фактуры. В БУ обычно составляется и подписывается акт или подобный ему документ, отражающий разницу первоначальных и измененных показателей, согласие сторон на изменение условий отгрузки (т.н. кредит-нота и аналогичные ей). При использовании корректировочного УПД все эти сведения (корректировки по НДС, корректировки на разницу показателей) придется отражать в одном документе. Учитывая, что на практике ситуации хозяйственной жизни имеют множество нюансов, это может вызывать затруднения и замедлять оформление документов. Оформить два разных документа, внести в них корректировки и зарегистрировать намного проще.

- Исправления. При необходимости исправить данные счета-фактуры выписывают новый экземпляр (Правила заполнения СЧФ, п. 7, Пост. Прав. №1137), при этом номер и дату документа менять нельзя. Исправления в бухгалтерских документах вносить проще, например, цифровую информацию просто зачеркивают, помечают дату исправления, и рядом с записью ставит подпись ответственное лицо. Как и в предыдущем случае, здесь проще использовать СЧФ и первичные документы БУ по сделке порознь.

Кроме того, структура бухгалтерской службы на некоторых предприятиях (сельскохозяйственных, производственных) предполагает использование нескольких экземпляров первичных бухгалтерских документов, например, в складском учете и сводных отчетах ответственных лиц подразделений используется одна и та же накладная. Применение УПД в этом случае не имеет смысла.

Универсальный передаточный документ, с этой точки зрения, рекомендуется применять в малом и среднем бизнесе, при наличии ограниченного числа хозяйственных операций и небольшого штата учетных работников.

Важно! Применение УПД, как и применение счетов-фактур, необходимо отразить в учетной политике организации. Целесообразно утвердить локальным нормативным актом используемую форму УПД (корректировочного УПД). При переходе на УПД в середине года следует вводить дополнения к учетной политике до начала налогового периода.

Можно ли использовать два документа одновременно?

Могут возникать ситуации, при которых встает вопрос об одновременном использовании УПД и СЧФ. Например, один контрагент требует оформить сделку счетом-фактурой и товарной накладной, а другой согласен на обмен УПД. С точки зрения законодательства, оба варианта вполне легитимны и могут применяться в одной организации.

Применение одного из вариантов оформления возможно в рамках одного договора, т.е. все отгрузки по одному договору могут, например, оформляться пакетом документов «СЧФ + накладная», а по другому договору – УПД, заполненным в соответствии со статусом «1». Разные партии в рамках одного договора могут оформляться как пакетом документов «СЧФ + первичный документ БУ», так и УПД со статусом «1» (по тексту письма №ГД-4-3/8963 ФНС от 27-05-15 г.).

В НУ эти суммы признаются и в целях расчета налога на прибыль, одновременно с учетом по НДС.

Применение УПД не накладывает ограничений на использование в документообороте других учетных форм. Теоретически нет законодательного запрета и на использование УПД со статусом «2» с одновременным оформлением счета-фактуры.

Главное

- УПД целесообразно применять при ограниченном документообороте и объемах хозяйственных операций.

- СЧФ может применяться в пакете с документами БУ подтверждающего характера практически повсеместно.

- В ряде случаев заменить счет-фактуру УПД невозможно.

- Применение двух видов документов в рамках разных партий по договору либо в рамках разных договоров законом не запрещено.

- В законодательстве не содержится запрета также на одновременное использование УПД и любых иных документов.

Универсальный передаточный документ (УПД) — Контур.Диадок — СКБ Контур

Универсальный передаточный документ (УПД) объединяет в себе счет-фактуру (СФ) и накладную/акт. Его можно представлять в ФНС как основание для получения вычета по НДС. У бумажной и электронной версии УПД есть свои особенности при использовании.

Универсальный передаточный документ (УПД) объединяет в себе счет-фактуру (СФ) и накладную/акт. Его можно представлять в ФНС как основание для получения вычета по НДС (письмо ФНС от 21.10.2013 № ММВ-20-3/96@). У бумажной и электронной версии УПД есть свои особенности при использовании.

| Бумажный | Электронный | |

|---|---|---|

| Назначение и статус | Применяется в двух вариантах:

|

Применяется в трех вариантах:

|

| Подписант | Статус 1: у продавца — ответственный за подпись СФ, накладных и актов. Статус 2: у продавца — ответственный за подпись первичных документов. В обоих статусах у покупателя — ответственный за оформление первичных документов | СЧФДОП и ДОП — требуется подпись ответственного за оформление первичных документов или сделки со стороны получателя. СЧФ — подпись получателя не требуется |

Отправляйте УПД в электронном виде через Диадок. Получайте УПД от контрагентов бесплатно!

ПодключитьсяЭлектронный УПД заполняется:

- СЧФ — по п. 5 ст. 169 Налогового кодекса РФ плюс графа «Субъект, который заполнил информацию продавца». Если это не сам продавец, то составитель обосновывает, на каком основании именно он сформировал документ.

- ДОП — согласно ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете».

- СЧФДОП — должен содержать все сведения, предусмотренные законодательством для СЧФ и ДОП. Передается по Приказу Минфина от 10.11.2015 № 174н.

Особенности формата

ДОП и СЧФДОП:

- стороны сделки могут давать им второе название, о котором договорились;

- содержат графы для информации о перевозчике.

Для СЧФДОП, ДОП и СЧФ:

- возможность добавить дополнительную информацию о сторонах сделки, виде операции и др.;

- сведения об участниках сделки включают:

- код ОКПО;

- подразделение;

- информацию об участниках документооборота;

- для ИП — данные свидетельства о госрегистрации, ФИО; для юрлиц — название, ИНН, КПП;

- адрес;

- контакты;

- банковские реквизиты.

- в блок «Подписант» входят «Область полномочий» и «Статус» — их заполнять обязательно, «Основание полномочий (доверия)» — зависит от выбранного статуса, «Основания полномочий (доверия) организации».

С 1 января УПД и счета‑фактуры можно выставлять только в новом формате

Что меняется

До 1 января 2020 года электронные первичные документы, формы УПД и счета-фактуры можно создавать по двум форматам:

1 января 2020 года приказ 155 утратит силу, создавать счета-фактуры и УПД можно будет только в новом формате. В старом формате они не будут соответствовать требованиям закона (п. 1 ст. 169 НК РФ).

Документы в старом формате, который вы выставили до 1 января 2020 года, ФНС будет принимать до конца 2022 года. В 2023 году приёмные комплексы перестанут обрабатывать электронные счета-фактуры и УПД со счётом-фактурой в старом формате. Вы сможете представить только печатную форму документа.

Что нового в формате

Изменения, связанные с маркировкой

В электронных формах УПД по новому формату можно зафиксировать коды товара. Для прослеживаемой импортной продукции выделены поля под регистрационный номер партии товара и его количество.

В одном документе могут быть либо прослеживаемые, либо маркируемые товары, так как в названии файла указывается соответствующий префикс.

Изменения, связанные с закупками

Федеральное казначейство санкционирует все расходы получателей бюджетных средств. Чтобы отслеживать оплату по закупкам, в документах указывается, в частности, информация по контракту.

В формате по приказу 155 это был только идентификатор госконтракта (таблица 5.9). В новом формате УПД появился новый блок (таблица 5.10), куда заносятся дата и номер госконтракта, номер лицевого счета продавца, наименование территориального органа Федерального казначейства и другие реквизиты.

Изменения, влияющие на обработку документов

С первичными документами в новом формате проще работать пользователям ЭДО и контролирующим органам. Участники сделки могут договориться о структуре информационных полей и заполнять документы по этой структуре. Стало удобнее отражать дату оказания услуг, выполнения работ или поставки товаров. Характеристику, сорт, артикул и код товара вынесли в отдельные поля — теперь система ЭДО может автоматически обработать эти данные.

Все изменения в формате и требования по заполнению отражены в приказе 820.

Как перейти на новый формат

Изменения формата УПД поддерживают операторы ЭДО и разработчики учётных систем. Чтобы работать в актуальном формате, пользователям нужно до 1 января 2020 года установить обновления.

Если вы обмениваетесь документами через Контур.Диадок, то ваши шаги будут зависеть от варианта интеграции.

Как перейти на новый формат в Диадоке

| Чем пользуетесь | Что делать |

|---|---|

| Модуль для 1С | Скачайте обновление, нажав кнопку в интерфейсе модуля |

| Интеграция через API или коннектор | Следуйте рекомендациям |

| Веб-версия | Обменивайтесь документами, как обычно. Всё уже настроено |

Если вы работаете в другой системе ЭДО и ещё не установили обновление, уточните у оператора, как это сделать.

Области применения

Обмен документами и архивирование Обмен документами в формате Adobe PDF защищает вас и ваших клиентов от любых технических проблем.  Создание презентации Документы, преобразованные в графические форматы JPEG или PNG, могут быть легко вставлены в ваши презентации PowerPoint без каких-либо проблем.  Интернет-публикация Публикация презентационных материалов и каталогов продукции в формате Adobe PDF предлагает клиентам всю необходимую информацию в надежной и защищенной от изменений форме.  Подготовка макетов для типографии Преобразование документов в формат TIFF гарантирует высокое качество печати и упрощает работу с типографиями и издательствами.  Развертывание системы корпоративного рабочего процесса Универсальный конвертер документов сокращает ваши расходы на разработку корпоративной системы документооборота.  Новости и статьи

|  |  Отзывы клиентов

Другие отзывы |

Universal Document Converter — конвертируйте в PDF с легкостью!

Universal Document Converter — это интуитивно понятное решение для повышения производительности, которое позволяет пользователям конвертировать документы в форматы PDF или файлы изображений для распространения. Приложение устанавливается как виртуальный принтер на компьютер пользователя. После открытия файла, который нужно преобразовать, пользователю нужно только выбрать принтер «Универсальный конвертер документов» и «распечатать» файл, чтобы преобразование прошло успешно.

Универсальный конвертер документовспособен преобразовывать документ из текущего формата в один из восьми различных форматов вывода, включая популярные варианты, такие как PDF, JPEG, DCX, BMP, PCX, GIF и даже файлы изображений TIFF и PNG высокого качества.В приложении используется усовершенствованный алгоритм квантования изображения, который позволяет преобразовать файл в желаемый формат, сохраняя при этом максимально возможное качество по сравнению с оригиналом.

Поскольку безопасность является одним из главных приоритетов в современном технологическом климате, неудивительно, что Universal Document Converter предлагает ряд различных методов защиты документов, которые вы можете выбрать в зависимости от ваших потребностей. По желанию можно включить защиту от копирования и вставки, что предотвратит копирование получателем текста и вставку его в другую программу на своем компьютере для несанкционированного распространения.Также предлагается совместимость с водяными знаками, которая расширяет защиту контента на бумажные копии документов, которые могут быть напечатаны в будущем. Также доступна стандартная защита паролем.

8 различных форматов вывода: PDF, JPEG, TIFF, PNG, GIF, PCX, DCX или BMP

Более 100 000 довольных клиентов используют Universal Document Converter дома и в офисе

Расширенный алгоритм квантования изображения позволяет создавать выходные файлы высочайшего качества

Более 1000 корпоративных клиентов заказали и развернули универсальный конвертер документов на своих предприятиях

Возможность работы по сети позволяет делегировать обработку документов принт-серверу

Более 500 некоммерческих и муниципальных организаций используют Universal Document Converter в своей повседневной деятельности

Различные методы защиты документов: защита паролем, водяными знаками или защита от копирования и вставки

Более 300 системных интеграторов и независимых разработчиков включили универсальный конвертер документов в системы dockflow

Что нового?

Печать в PDF из командной строки с помощью fCoder 2Printer 7.0

Автоматизируйте виртуальную печать в PDF через командную строку с 2Printer 7.0! 2Printer, утилита CMD, работающая через интерфейс командной строки, была обновлена до версии ver. 7.0. С помощью 2Printer и UDC вы можете распечатать несколько документов в формате PDF с помощью команд, сценариев или пакетных файлов.

Новое программное обеспечение для мониторинга принтеров от fCoder уже вышло

PrintVisor — это новая утилита, предназначенная для мониторинга работы принтеров в бизнес-среде. Предоставляя данные в реальном времени, он позволяет удаленно контролировать печатающие устройства и информирует вас о том, что расходные материалы — картриджи с чернилами и расходные материалы с тонером — заканчиваются.

.документ передачи — определение — английский

документ передачи — определение — английскийПримеры предложений с «передаточным документом», память переводов

патентов-wipo Устройство передачи документов для передачи документов на станцию сбора, устройство передачи, в том числе: средства для выборочного перемещение документа на станцию приема документов; и средство направления для предотвращения затруднения передачи документов из-за контакта с любыми документами, уже находящимися на станции сбора, при этом передающее устройство встроено в принтер (706) со встроенным средством связывания документов (605) для передачи документов из средства связывания в пункт сбора (619).

патентов-wipo Устройство передачи документов для передачи документов на станцию сбора, устройство передачи, в том числе: средства для выборочного перемещение документа на станцию приема документов; и средство направления для предотвращения затруднения передачи документов из-за контакта с любыми документами, уже находящимися на станции сбора, при этом передающее устройство встроено в принтер (706) со встроенным средством связывания документов (605) для передачи документов из средства связывания в пункт сбора (619).

UN-2 [Эмитент / должник] выдает контролирующему лицу вместо бумажного переводного документа или инструмента электронную передаваемую запись, которая включает всю информацию, содержащуюся в бумажном переводном документе или инструменте, и заявление о том, что он заменил бумажный переводной документ или инструмент; и

UN-2 [Эмитент / должник] выдает контролирующему лицу вместо бумажного переводного документа или инструмента электронную передаваемую запись, которая включает всю информацию, содержащуюся в бумажном переводном документе или инструменте, и заявление о том, что он заменил бумажный переводной документ или инструмент; и

UN-2 Должник должен выдать держателю вместо бумажного переводного документа или инструмента электронную передаваемую запись, которая включает всю информацию, содержащуюся в бумажном переводном документе или инструменте, и заявление о том, что он заменил бумажный переводной документ или инструмент; и

UN-2 Должник должен выдать держателю вместо бумажного переводного документа или инструмента электронную передаваемую запись, которая включает всю информацию, содержащуюся в бумажном переводном документе или инструменте, и заявление о том, что он заменил бумажный переводной документ или инструмент; и

UN-2 [Когда одновременно выдаются одна или несколько электронных передаваемых записей и один или несколько переводных документов или инструментов, относящихся к одному и тому же обязательству] [В случае выпуска одной или нескольких электронных передаваемых записей и одного или нескольких передаваемых документов или инструменты согласно параграфу 1], электронные передаваемые записи и переводные документы или инструменты должны указывать это.

UN-2 [Когда одновременно выдаются одна или несколько электронных передаваемых записей и один или несколько переводных документов или инструментов, относящихся к одному и тому же обязательству] [В случае выпуска одной или нескольких электронных передаваемых записей и одного или нескольких передаваемых документов или инструменты согласно параграфу 1], электронные передаваемые записи и переводные документы или инструменты должны указывать это.

UN-2 На этой сессии Рабочая группа согласилась с тем, что (i) название проекта статьи 9 должно относиться к «передаваемому документу или инструменту», чтобы соответствовать стилю формулировок других статей, предусматривающих функциональный эквивалент в проект Типового закона; и (ii) подпункт 1 (a) должен относиться к передаваемому документу или инструменту без какого-либо уточнения, такого как «эквивалент», чтобы избежать неопределенности при понимании того, что электронная передаваемая запись должна содержать ту же информацию, что и передаваемый документ или инструмент того же тип.

UN-2 На этой сессии Рабочая группа согласилась с тем, что (i) название проекта статьи 9 должно относиться к «передаваемому документу или инструменту», чтобы соответствовать стилю формулировок других статей, предусматривающих функциональный эквивалент в проект Типового закона; и (ii) подпункт 1 (a) должен относиться к передаваемому документу или инструменту без какого-либо уточнения, такого как «эквивалент», чтобы избежать неопределенности при понимании того, что электронная передаваемая запись должна содержать ту же информацию, что и передаваемый документ или инструмент того же тип.

UN-2 «бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право предъявителю или бенефициару требовать исполнения обязательства, указанного в бумажном переводном документе или инструменте.

UN-2 «бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право предъявителю или бенефициару требовать исполнения обязательства, указанного в бумажном переводном документе или инструменте.

Giga-fren132, № 8 — 15 апреля 1998 г. Регистрация SOR / 98-200 24 марта 1998 г. FIREARMS ACT Положения о документах о запрещении передачи боеприпасов P.C. 1998-475 24 марта 1998 г. Принимая во внимание, что в соответствии с разделом 118 Закона об огнестрельном оружии (см. Сноску а), у министра юстиции была копия предлагаемых Правил передачи запрещенных боеприпасов, по существу, в прилагаемой форме, помещенной перед каждым Палата Парламента — 27 ноября 1996 г., т.е. не менее чем за 30 дней до даты принятия настоящего Распоряжения; Поэтому Его Превосходительство генерал-губернатор в совете по рекомендации министра юстиции в соответствии с параграфами 25 (a) и 117 (w) Закона об огнестрельном оружии (см. Сноску b) настоящим делает прилагаемую передачу незапрещенных боеприпасов. Положение о документе.

Giga-fren132, № 8 — 15 апреля 1998 г. Регистрация SOR / 98-200 24 марта 1998 г. FIREARMS ACT Положения о документах о запрещении передачи боеприпасов P.C. 1998-475 24 марта 1998 г. Принимая во внимание, что в соответствии с разделом 118 Закона об огнестрельном оружии (см. Сноску а), у министра юстиции была копия предлагаемых Правил передачи запрещенных боеприпасов, по существу, в прилагаемой форме, помещенной перед каждым Палата Парламента — 27 ноября 1996 г., т.е. не менее чем за 30 дней до даты принятия настоящего Распоряжения; Поэтому Его Превосходительство генерал-губернатор в совете по рекомендации министра юстиции в соответствии с параграфами 25 (a) и 117 (w) Закона об огнестрельном оружии (см. Сноску b) настоящим делает прилагаемую передачу незапрещенных боеприпасов. Положение о документе.

UN-2 «бумажный переводный документ или инструмент» означает любой переводной документ или инструмент, выпущенный на бумаге, который дает право предъявителю или бенефициару требовать исполнения обязательства, указанного в бумажном переводном документе или инструменте.

UN-2 «бумажный переводный документ или инструмент» означает любой переводной документ или инструмент, выпущенный на бумаге, который дает право предъявителю или бенефициару требовать исполнения обязательства, указанного в бумажном переводном документе или инструменте.

UN-2 «бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право держателю требовать исполнения обязательства, [указанного] в документе или инструменте, и который может передавать право к исполнению обязательства [указанного] в документе или инструменте посредством передачи этого документа или инструмента.

UN-2 «бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право держателю требовать исполнения обязательства, [указанного] в документе или инструменте, и который может передавать право к исполнению обязательства [указанного] в документе или инструменте посредством передачи этого документа или инструмента.

UN-2 [«бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право держателю требовать исполнения обязательства, [указанного] в документе или инструменте, и который может передавать право на исполнение обязательства [указанного] в документе или инструменте посредством передачи этого документа или инструмента.]

UN-2 [«бумажный переводной документ или инструмент» означает переводной документ или инструмент, выпущенный на бумаге, который дает право держателю требовать исполнения обязательства, [указанного] в документе или инструменте, и который может передавать право на исполнение обязательства [указанного] в документе или инструменте посредством передачи этого документа или инструмента.]

UN-2 «бумажный передаваемый документ или инструмент» означает переводный документ или инструмент, выпущенный на бумаге, который дает право контролирующее лицо, требующее исполнения обязательства, [указанного] в документе или инструменте, и которое способно передать право на исполнение обязательства, [указанного] в документе или инструменте, посредством передачи этого документа или инструмента.

UN-2 «бумажный передаваемый документ или инструмент» означает переводный документ или инструмент, выпущенный на бумаге, который дает право контролирующее лицо, требующее исполнения обязательства, [указанного] в документе или инструменте, и которое способно передать право на исполнение обязательства, [указанного] в документе или инструменте, посредством передачи этого документа или инструмента.

UN-2 Более того, передача бумажного передаваемого документа или инструмента может не требоваться для представления, поскольку контролирующее лицо требует исполнения или требует принятия при демонстрации своего контроля над бумажным переводным документом или инструментом, но делает это. не передавать этот документ или вексель (см., например, статью 24 Конвенции, устанавливающей единообразный закон о переводных и простых векселях, 1930 г.).

UN-2 Более того, передача бумажного передаваемого документа или инструмента может не требоваться для представления, поскольку контролирующее лицо требует исполнения или требует принятия при демонстрации своего контроля над бумажным переводным документом или инструментом, но делает это. не передавать этот документ или вексель (см., например, статью 24 Конвенции, устанавливающей единообразный закон о переводных и простых векселях, 1930 г.).

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады — Канадской тихоокеанской железнодорожной компании; и (ii) дату регистрации в Управлении правового титула на землю Нью-Вестминстера передаточных документов, подтверждающих передачу недвижимости от Canadian Pacific Railway Company Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады — Канадской тихоокеанской железнодорожной компании; и (ii) дату регистрации в Управлении правового титула на землю Нью-Вестминстера передаточных документов, подтверждающих передачу недвижимости от Canadian Pacific Railway Company Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту должны вступить в силу в последнюю из следующих дат: (i) дата регистрации в Управлении земельного права Нового Вестминстера передаточного документа, подтверждающего передачу федеральной недвижимости от Ее Величества Королевы в праве собственности. Из Канады в Keiry Holdings Ltd.; и (ii) дату регистрации в Управлении правового титула на землю Нового Вестминстера передаточных документов, подтверждающих передачу недвижимости от Keiry Holdings Ltd. Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту должны вступить в силу в последнюю из следующих дат: (i) дата регистрации в Управлении земельного права Нового Вестминстера передаточного документа, подтверждающего передачу федеральной недвижимости от Ее Величества Королевы в праве собственности. Из Канады в Keiry Holdings Ltd.; и (ii) дату регистрации в Управлении правового титула на землю Нового Вестминстера передаточных документов, подтверждающих передачу недвижимости от Keiry Holdings Ltd. Ее Величеству Королеве по праву Канады.

Обычные документы о переводе денежных средств — документ в бумажной или электронной форме, используемый банками или их клиентами для передачи инструкций или информации о переводе денежных средств между субъектами денежных переводов (расчетные документы, документы по денежным переводам, а также документы, используемые для межбанковских операций). перевод и уведомление об оплате и др.).

Обычные документы о переводе денежных средств — документ в бумажной или электронной форме, используемый банками или их клиентами для передачи инструкций или информации о переводе денежных средств между субъектами денежных переводов (расчетные документы, документы по денежным переводам, а также документы, используемые для межбанковских операций). перевод и уведомление об оплате и др.).

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады на 366466 Б.C. Ltd .; и (ii) дату регистрации в Управлении правового титула Нового Вестминстера документов о передаче, подтверждающих передачу недвижимости с 366466 до н.э. Ltd. Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады на 366466 Б.C. Ltd .; и (ii) дату регистрации в Управлении правового титула Нового Вестминстера документов о передаче, подтверждающих передачу недвижимости с 366466 до н.э. Ltd. Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады в город Суррей; и (ii) дату регистрации в Управлении правового титула на землю Нового Вестминстера документов о передаче, подтверждающих передачу недвижимости из города Суррей Ее Величеству Королеве по праву Канады.

Giga-fren Эти дополнительные письма к патенту вступают в силу в последнюю из следующих дат: (i) дата регистрации в Земельном управлении Нового Вестминстера передаточных документов, подтверждающих передачу федеральной недвижимости от Ее Величества Королевы по праву Канады в город Суррей; и (ii) дату регистрации в Управлении правового титула на землю Нового Вестминстера документов о передаче, подтверждающих передачу недвижимости из города Суррей Ее Величеству Королеве по праву Канады.

Giga-fren «Отсюда N 62 ° 30’35» E на расстоянии 2,673 метра до железной булавки; «Эти дополнительные патентные письма вступают в силу в последнюю из: (i) даты регистрации в реестре Ньюфаундленда. Документов о передаче, подтверждающих передачу федеральной собственности, описанной в Приложении А, от Ее Величества Королевы по праву Канады городу Сент-Джонс; и (ii) дату регистрации в Реестре актов Ньюфаундленда передаточные документы, подтверждающие передачу недвижимого имущества, описанного в Приложении B, из города Санкт-Петербурга.Дж.

Giga-fren «Отсюда N 62 ° 30’35» E на расстоянии 2,673 метра до железной булавки; «Эти дополнительные патентные письма вступают в силу в последнюю из: (i) даты регистрации в реестре Ньюфаундленда. Документов о передаче, подтверждающих передачу федеральной собственности, описанной в Приложении А, от Ее Величества Королевы по праву Канады городу Сент-Джонс; и (ii) дату регистрации в Реестре актов Ньюфаундленда передаточные документы, подтверждающие передачу недвижимого имущества, описанного в Приложении B, из города Санкт-Петербурга.Дж.

Об авторе