Универсальный передаточный документ вместо товарной накладной: Универсальный передаточный документ (УПД) — Диадок

Счет-фактура и УПД — в чем разница

Счет-фактура и УПД — два первичных документа, имеющих практически одинаковую структуру, но в то же время отличающихся по своему назначению. Разберем в нашей статье, в каких ситуациях выписывается каждый из названных документов, а также выясним, в чем разница между УПД и счетом-фактурой.

Товарная накладная или акт — когда и какой документ выписать?

При оформлении операций, связанных с отгрузкой товаров, работ, услуг, продавец обязан выписать подтверждающие первичные документы. Что это могут быть за документы?

Для оформления отгрузки в первую очередь мы вспоминаем такие документы, как:

- Товарная накладная — применяется при отгрузке продукции собственного производства либо товаров, предназначенных для перепродажи. Хозсубъекты могут применять бланк унифицированной формы ТОРГ-12, утвержденный постановлением Госкомстата от 25.12.98 № 132. Также у них есть возможность на его основе разработать собственный бланк, но с внесением всех обязательных реквизитов (ст.

9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, далее — закон № 402-ФЗ).

9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ, далее — закон № 402-ФЗ). - Акт приема-передачи основных средств используется при реализации имущества. Унифицированный бланк также есть в постановлении Госкомстата от 21.01.2003 № 7, но можно разработать и свой.

- Акт выполненных работ / оказанных услуг — оформляется при выполнении работ / оказании услуг. Унифицированной формы не существует, каждая организация или ИП вправе разработать форму исходя из собственных нужд.

- Другие формы документов — это могут быть акты приема-передачи имущественных прав, накладные на отпуск материалов на сторону по форме М-15 и пр.

В комплект отгрузочных документов, если организация работает на общем режиме, обязательно должен входить и счет-фактура. О его предназначении поговорим в следующем разделе.

Каково предназначение счета-фактуры при отгрузке?

Счет-фактура — это первичный документ налогового учета по НДС. Организации и ИП на ОСН обязаны выставить этот документ, выделив в нем сумму налога, подлежащую уплате в бюджет с данной операции.

От оформления документа не освобождаются хозяйствующие субъекты, получившие освобождение от уплаты налога по ст. 145 НК РФ.

В свою очередь, спецрежимники, например лица, применяющие УСН, могут отказаться от выписки счетов-фактур за исключением тех случаев, когда они осуществляют посреднические или импортные операции.

Покупателю на ОСН требуется корректный счет-фактура со всеми реквизитами, чтобы принять НДС к вычету. Поэтому продавцам следует подходить к выписке этого документа с предельной внимательностью. Его форма утверждена постановлением Правительства от 26.12.2011 № 1137. Никаких собственных форм на базе этой экономические субъекты разрабатывать не вправе, в противном случае покупатель не будет иметь возможности принять НДС к вычету, а ведь основное предназначение счета-фактуры именно в этом (ст. 169 НК РФ).

С 01.07.2021 действует новый бланк счета-фактуры, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров.

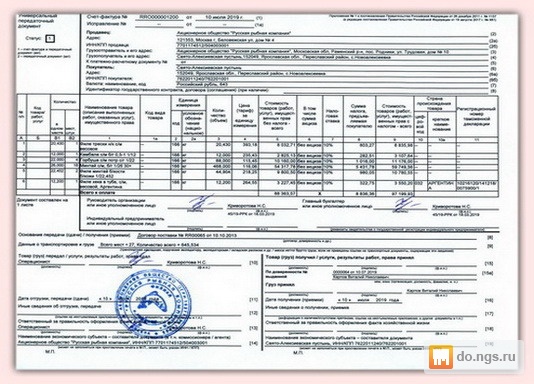

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Однако существует документ на замену счету-фактуре — универсальный передаточный документ. О нем расскажем в следующем разделе.

Универсальный передаточный документ — что это такое?

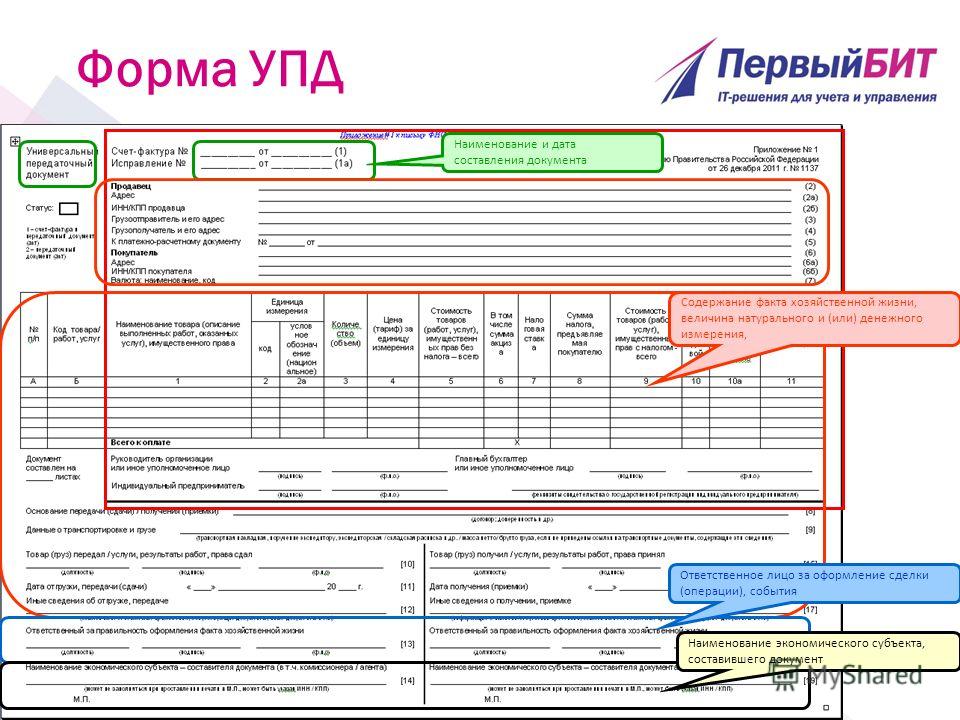

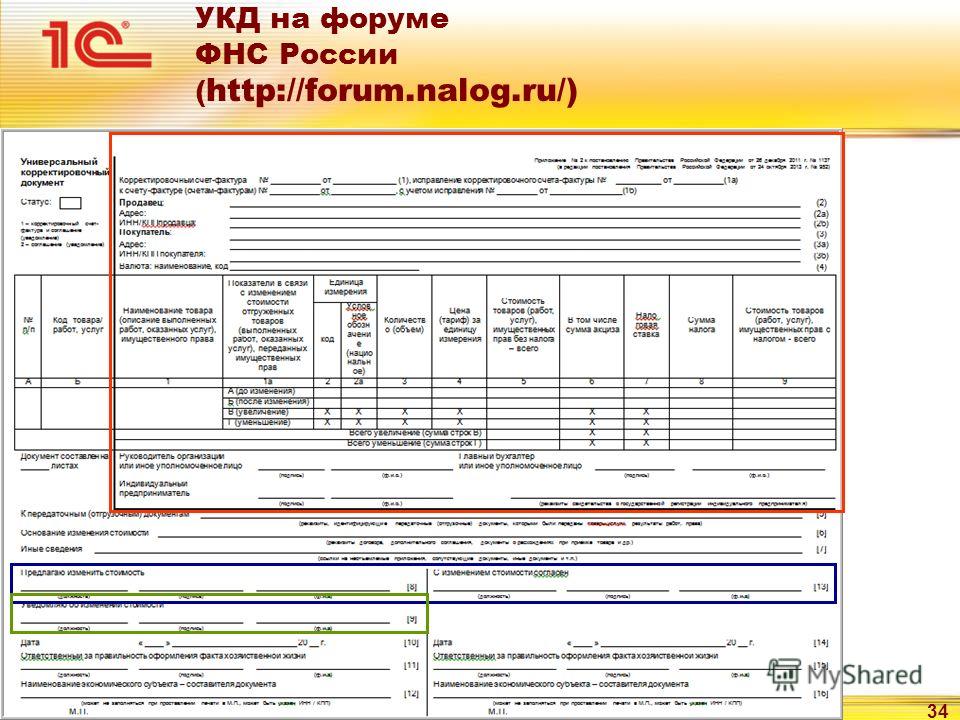

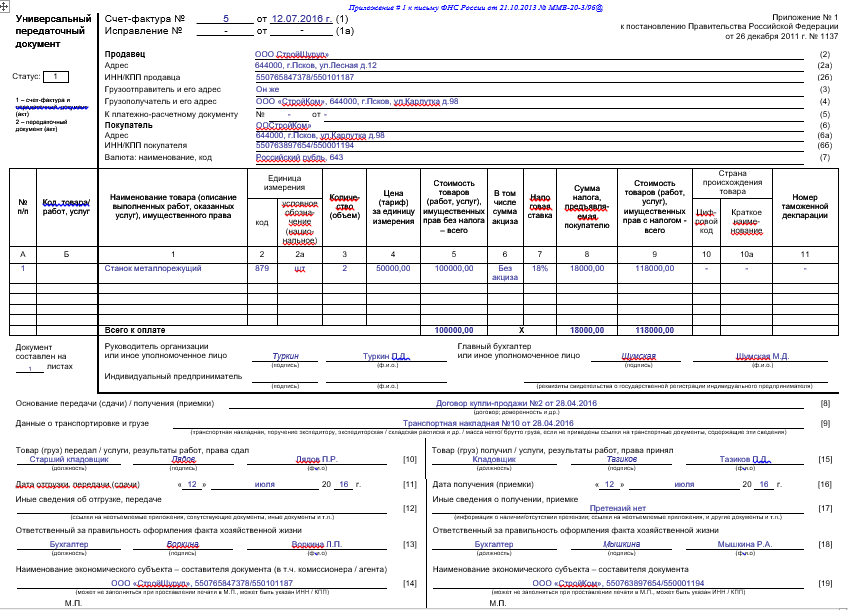

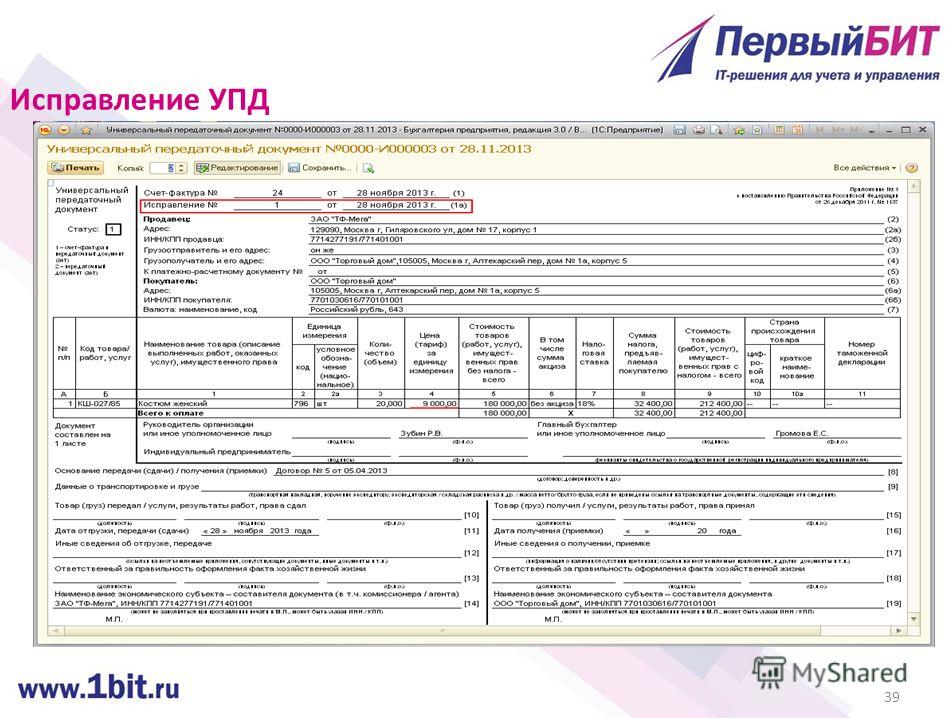

УПД — это своеобразный гибрид передаточного документа и счета-фактуры. При оформлении торговой операции продавец может выписать не два документа, а лишь один, в который будут заложены признаки обоих:

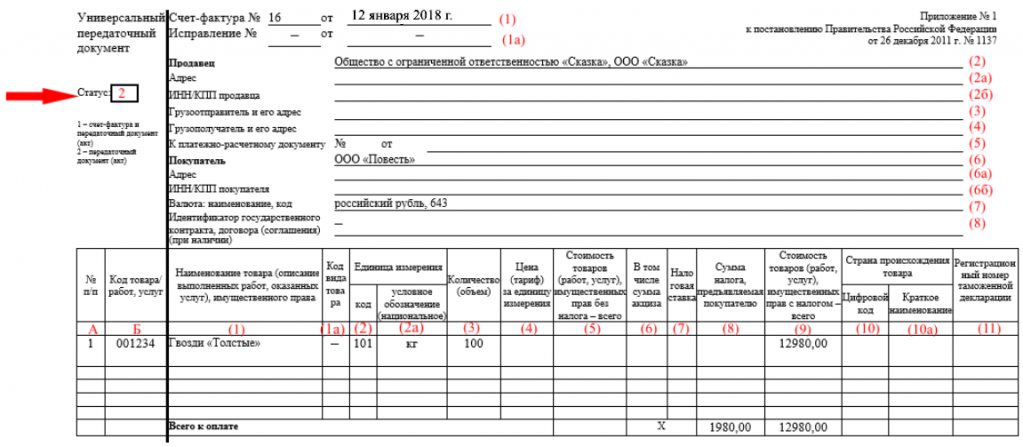

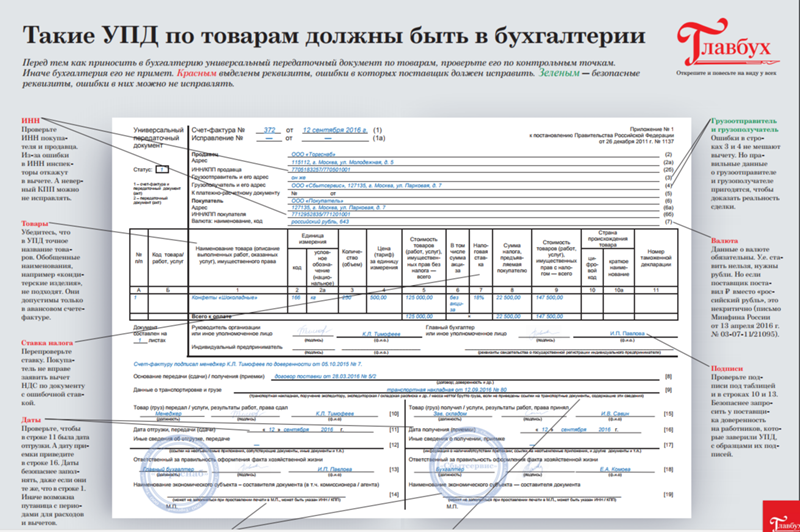

- Реквизиты счета-фактуры в УПД обособлены черной рамкой.

Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями.

Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями. - Часть УПД за пределами черной рамки может изменяться и дополняться согласно потребностям составителя документа — законодательством такие видоизменения не запрещены.

УПД в целом предназначен для замены комплекта передаточного документа (накладной, акта приема-передачи, акта выполненных работ) со счетом-фактурой — тогда он имеет статус «1».

Также УПД может заменять только передаточный документ — тогда он имеет статус «2», а счет-фактура выставляется отдельно.

Форма УПД не является обязательной для применения. Она была рекомендована Федеральной налоговой службой в 2013 году для того, чтобы упростить документооборот.

Как правильно заполнить УПД и как учитывать документ в налоговом учете, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Как относятся контролеры к применению комплекта товарной накладной и счета-фактуры и УПД в отдельности, расскажем ниже.

Оформляем реализацию: возможно ли выписать УПД вместо ТОРГ-12 и счета-фактуры?

Для того чтобы оформлять производимые торговые операции с помощью УПД, организации/ИП должны закрепить этот момент в учетной политике (УП).

Все формы документов, использующиеся в хоздеятельности и не входящие в альбомы унифицированных форм, нужно фиксировать в УП во избежание конфликтных ситуаций.

Оформляя операцию универсальным передаточным документом, экономический субъект не нарушает требований законодательных норм, поскольку согласно ст. 9 закона № 402-ФЗ он вправе самостоятельно определять формы документирования фактов хозяйственной жизни — об этом говорят налоговики в письме от 21.10.2013 № ММВ-20-3/96@.

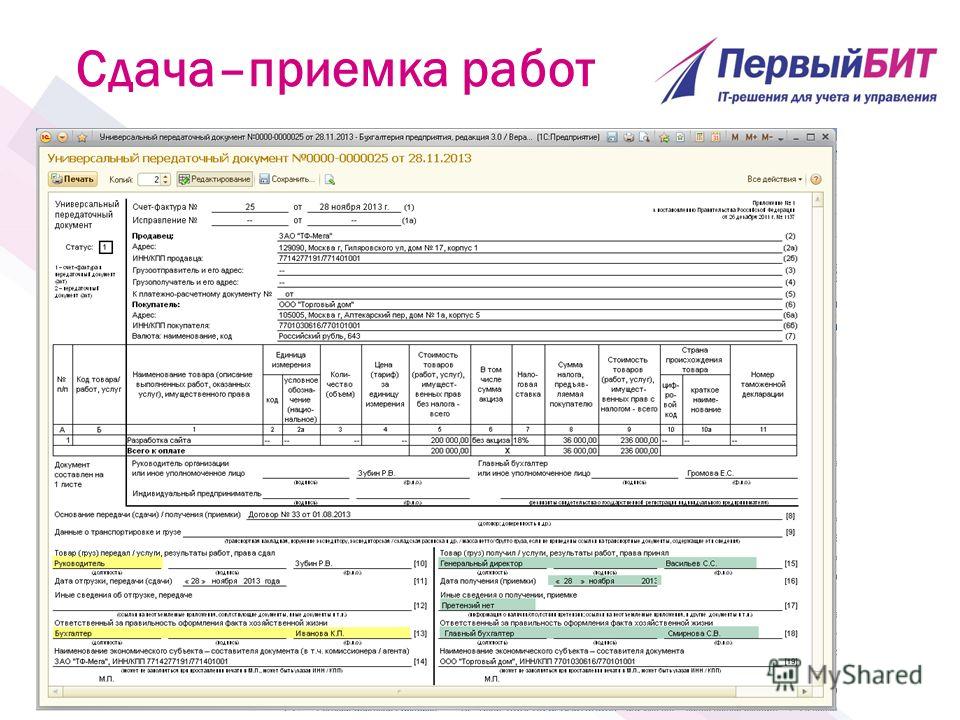

В бухгалтерских же программах зачастую при оформлении отгрузок нужно выписать оба документа — и накладную, например по форме ТОРГ-12, и счет-фактуру, а уже при выборе печатной формы воспользоваться возможностью напечатать один документ (УПД) вместо двух. При выполнении работ или оказании услуг комплект счета-фактуры и акта универсальный передаточный документ также может заменить, однако на практике такое встречается довольно редко.

При выполнении работ или оказании услуг комплект счета-фактуры и акта универсальный передаточный документ также может заменить, однако на практике такое встречается довольно редко.

Оформляем приход от поставщика (получаем УПД вместо счета-фактуры) и принимаем НДС к вычету: что лучше — УПД или счет-фактура?

Получая какую-либо продукцию или услуги, покупатели на общем режиме имеют право принять налог, который выделен в документах поставщика к вычету. Но для этого должны соблюдаться определенные условия:

- Товары (работы, услуги) получены, оприходованы и будут использованы в НДС-деятельности. Приход товаров и пр. оформляется на основании накладных и актов.

- Получен корректный счет-фактура.

Поскольку УПД заменяет передаточный документ со счетом-фактурой, то и приход товаров в бухучете и принятие к вычету НДС в налоговом можно сделать на основании одного УПД. В уже упомянутом письме ФНС от 21.10.2013 № ММВ-20-3/96@ отмечено, что внесение в счета-фактуры допсведений не является основанием для отказа в вычете НДС.

Также обратим внимание читателей на еще одно совсем новое письмо ФНС от 22.08.2018 № АС-4-15/16298@. В нем говорится о том, что для УПД не предусмотрено использование статуса в качестве только счета-фактуры. Поэтому при получении накладной или акта в комплекте должен идти исключительно счет-фактура, а не УПД. Предъявлять НДС к вычету по УПД в качестве счета-фактуры недопустимо.

Итоги

Итак, в статье мы:

- рассказали о формах первичных отгрузочных документов и о том, почему в комплекте с ними должен или не должен идти счет-фактура;

- выяснили, для чего появился УПД и что отличает его от остальных отгрузочных документов;

- охарактеризовали позицию контролеров по отношению к УПД и привели их письма, где они разъясняют хозсубъектам их права по оформлению и использованию УПД или счета-фактуры при предъявлении НДС к вычету.

Универсальный передаточный документ: задачи, особенности, порядок составления

Подача документов в ФНС была и остается непростой, и монотонной задачей для каждого бухгалтера. Любой факт хозяйственной деятельности предприятия должен быть зафиксирован в нескольких, зачастую дублирующих друг друга формах. До 2013 года больше всего вопросов вызывала необходимость подавать в налоговую службу одновременно первичный учетный документ и счет-фактуру. И это при том, что оба они, в сущности, подтверждают одно и то же.

Любой факт хозяйственной деятельности предприятия должен быть зафиксирован в нескольких, зачастую дублирующих друг друга формах. До 2013 года больше всего вопросов вызывала необходимость подавать в налоговую службу одновременно первичный учетный документ и счет-фактуру. И это при том, что оба они, в сущности, подтверждают одно и то же.

Чтобы сократить количество бумаг и снизить нагрузку на бухгалтеров, ФНС России предложила использовать единую форму, содержащую в себе все необходимые данные, прежде рассредоточенные между первичным документом и счетом-фактурой.

Эта форма получила название «Универсальный передаточный документ» (УПД) и является одной из возможных форм документа о передаче товаров (работ, услуг) и имущественных прав, пригодного как для исчисления налога на прибыль, так и в расчетах по налогу на добавленную стоимость. Может выступать и в качестве товарной накладной.

Что такое УПД

Ознакомиться с предложенным ФНС бланком УПД можно, например, здесь. Стоит обратить внимание на то, что эта форма носит рекомендательный характер, так что оформление фактов хозяйственной деятельности без использования УПД не может служить основанием для отказа в учете этих фактов в целях налогообложения.

Стоит обратить внимание на то, что эта форма носит рекомендательный характер, так что оформление фактов хозяйственной деятельности без использования УПД не может служить основанием для отказа в учете этих фактов в целях налогообложения.

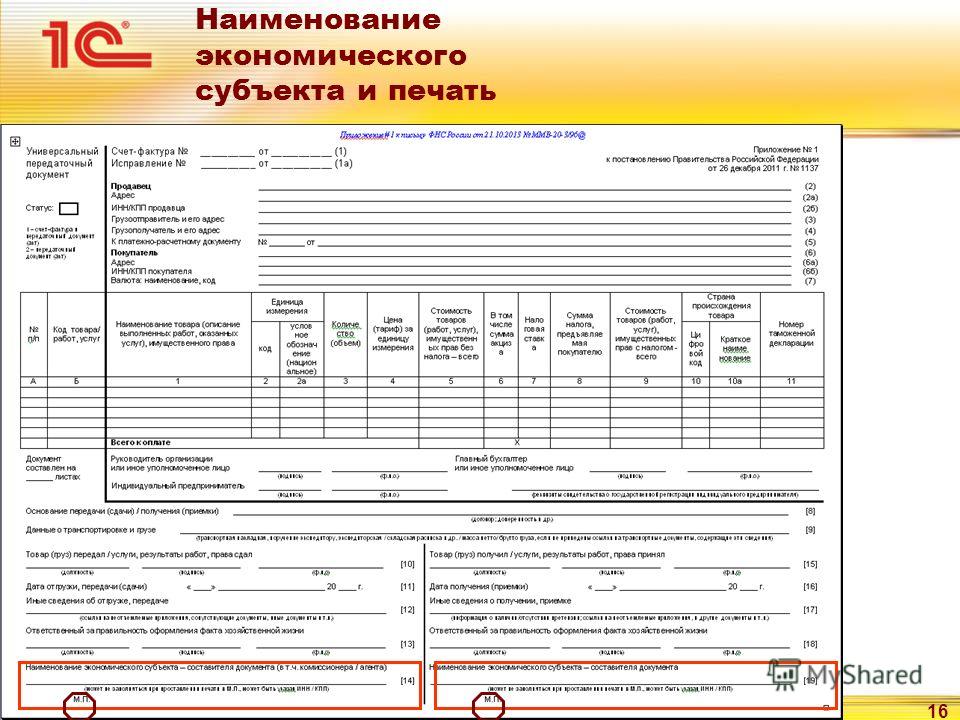

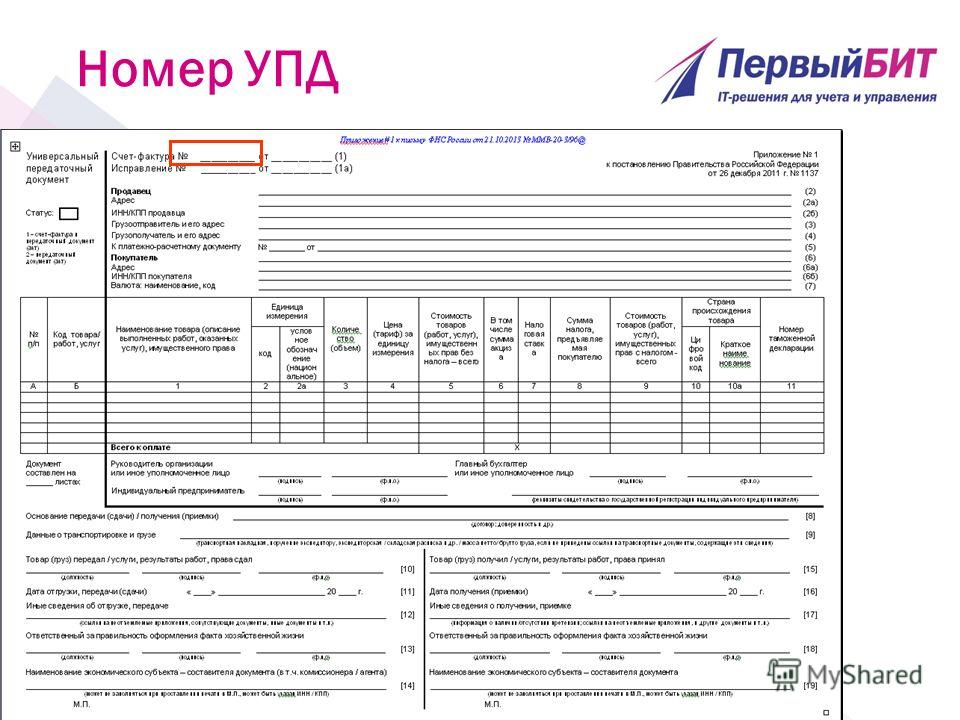

Подтверждением этого является Письмо ФНС России от 21.10.2013 № ММВ-20-3/96@. УПД может быть изменен по желанию подающей его организации. Например, можно исключить лишние или нужные дополнительные поля. При этом, правда, необходимо следить за тем, чтобы необходимые поля все же были представлены в полном объеме. К обязательным реквизитам УПД относятся:

— название формы;

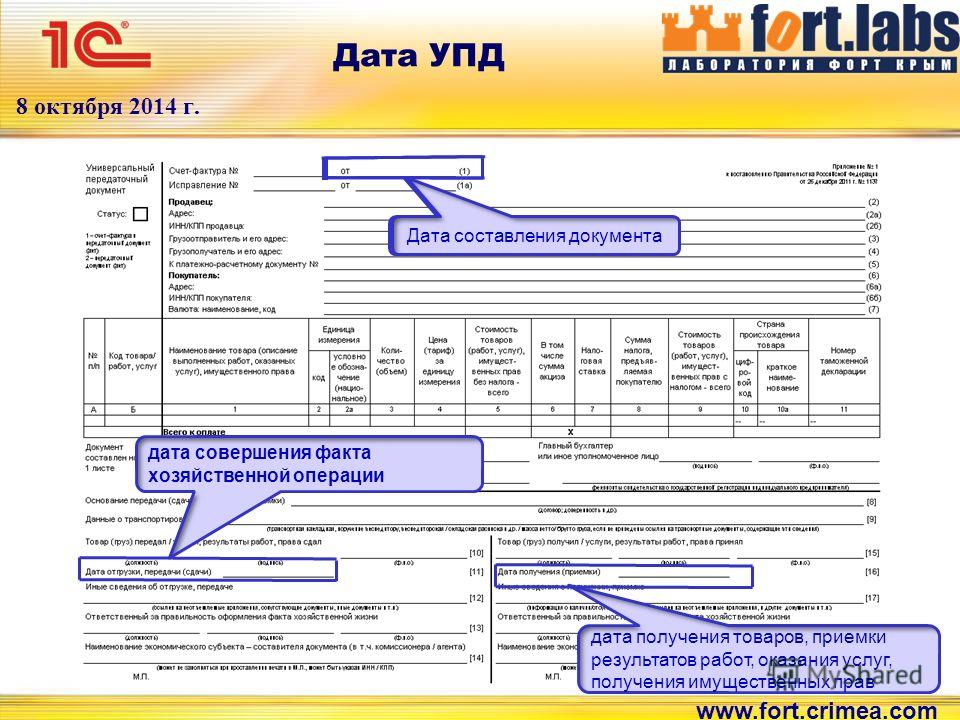

—дата оформления документа;

— указание составителя;

— содержание и измеритель сделки;

— указание лиц, ответственных за оформление сделки (ФИО, должность, подпись).

УПД может применяться и лицами (или организациями), не являющимися плательщиками НДС, так как содержит все данные стандартного счета-фактуры. При этом роль УДП определяется его статусом (верхний левый угол бланка), который может принимать значения 1 или 2. Статус 1 предполагает, что УДП совмещает роли первичного документа и счета-фактуры. Статус 2 говорит о том, что УДП следует рассматривать только как первичный документ. В этом случае заполнение реквизитов для счета-фактуры не требуется.

При этом роль УДП определяется его статусом (верхний левый угол бланка), который может принимать значения 1 или 2. Статус 1 предполагает, что УДП совмещает роли первичного документа и счета-фактуры. Статус 2 говорит о том, что УДП следует рассматривать только как первичный документ. В этом случае заполнение реквизитов для счета-фактуры не требуется.

Применение универсального передаточного документа может оказаться удобным для:

— оформления сотрудничества с контрагентами;

— транспортировке продукции;

— документальном оформлении мероприятий, связанных с поставками товара или оказанием услуг;

— реализации или уступке прав требования.

Возможно использование УПД и в качестве акта выполненных работ, но только при согласии обеих сторон сделки.

Также

по теме

Как составить УПД

Начать использование УПД можно в любое время на протяжении всего года.

Далее должен быть определен порядок заполнения УПД. Для этого необходимо установить:

— кто составляет документ и в скольких экземплярах;

— в какой очередности, кто и какие поля документа заполняет;

— в какой срок нужно заполнять те или иные поля документа;

— какие поля и как должны заполнять представители покупателя.

Согласование перехода на УПД с контрагентами не требуется, но все же лучше обсудить с ними этот вопрос заранее и утвердить порядок заполнения. При этом на заполненный бланк можно поставить печать, однако ее наличие не является обязательным. В то же время, если печать содержит полное наименование организации, можно оставить поля 14 и 19 пустыми. Обмен с контрагентами электронными УПД так же вполне возможен при наличии необходимых технических средств.

Обмен с контрагентами электронными УПД так же вполне возможен при наличии необходимых технических средств.

Подробные рекомендации по построчному заполнению УПД содержатся в упомянутом выше Письме ФНС России от 21.10.2013 № ММВ-20-3/96 (Приложение 3).

Плюсы и минусы УПД

Очевидным плюсом использования универсального передаточного документа является заметное снижение объемов документооборота за счет применения документа единой формы вместо нескольких дублирующихся. Это позволяет заметно облегчить работу бухгалтера в части взаимодействия с ФНС.

Кроме того, УДП является универсальным документом, который можно использовать в самых разных видах хозяйственной деятельности. Например, при погрузке-разгрузке товаров, заключении подрядных обязательств, заключении договора на оказание услуг и пр.

Важным свойством УПД является и легкость его заполнения. В нем нет необходимости указывать общественный классификатор, данные о банках или иных кредитных организациях. Это помогает избежать ошибок и сократить время, необходимое для составления отчетности.

Это помогает избежать ошибок и сократить время, необходимое для составления отчетности.

Еще одним достоинством УПД является возможность заполнения его счет-фактурной части в иностранной валюте, что не противоречит налоговому законодательству и следует из положений пункта 7 статьи 169 Налогового кодекса РФ и подпункта «м» пункта 1 Приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137. При этом в части первичного документа УПД стоимость должна быть указана еще и в рублях.

К минусам УДП можно отнести тот факт, что заполнять его может только специально уполномоченное приказом или доверенностью лицо, чья подпись должна содержаться в реквизитах вместе с указанием должности. Это не всегда удобно при ведении хозяйственной деятельности.

Также УДП не может выступать в качестве транспортного, товаросопроводительного или иного документа, подтверждающего факт вывоза товаров за пределы России. Разъяснение этого момента содержится в Письме ФНС России от 04. 04.16 № ЕД-4-15/5702.

04.16 № ЕД-4-15/5702.

Сообщаем Вам, что с 01.01.2021 компания «Системный софт» переходит на использование при оформлении хозяйственных операций универсальных передаточных документов по форме, установленной письмом ФНС России от 21.10.2013 г. № ММВ-20-3/96. Просим учесть это в своей деятельности.

Поделиться:

Заполнение транспортных документов — GOV.UK

Введение

Транспортная документация необходима для предоставления указаний относительно вашего груза перевозчику, принимающему органу или экспедитору.

При перевозке неопасных грузов обычно используется стандартная транспортная накладная ( SSN ). Это дает властям порта четкие инструкции о том, как обращаться с вашими товарами. Номер SSN также можно использовать для авиаперевозок.

Если ваши товары являются опасными, они должны сопровождаться Декларацией об опасных грузах.

Также вероятно, что вы будете использовать Инструкцию по доставке экспортных грузов ( ECSI ) при экспорте товаров. ECSI содержит подробную информацию о вашем грузе, включая таможенную информацию и распределение расходов.

Уведомление об опасных грузах

DGN — это транспортный документ, в котором перевозчикам, принимающим органам и экспедиторам предоставляется подробная информация о содержимом груза.

Как используется

DGNDGN используется для сопровождения опасных грузов в пути.

Вы можете использовать номер DGN при перевозке грузов всеми видами транспорта, кроме авиаперевозок, когда обычно используется декларация об опасных грузах ИАТА.

Когда вы перевозите опасные грузы, ваш груз должен сопровождаться документом, в котором указывается, чем опасен груз. Используя DGN , вы можете заполнить один и тот же стандартный документ для всех партий опасных грузов, независимо от того, в какой порт или ICD (внутренний контейнерный склад) они направляются.

Используя DGN , вы можете заполнить один и тот же стандартный документ для всех партий опасных грузов, независимо от того, в какой порт или ICD (внутренний контейнерный склад) они направляются.

Если вы используете Упрощенные таможенные процедуры, вы можете использовать DGN в качестве предотгрузочной рекомендации.

Для получения дополнительной информации см. руководство по перевозке опасных грузов.

Преимущества использования

DGNКогда вы используете номер DGN , он предоставляет принимающей стороне полную, точную и своевременную информацию о вашем грузе. Таким образом, у них есть четкие и точные сведения о том, как следует обращаться с вашими товарами.

Использование DGN также означает, что каждый, кто заинтересован в вашем отправлении, имеет адекватную информацию на каждом этапе движения.

Стандартная транспортная накладная

Номер SSN — это отгрузочный документ, в котором перевозчикам, принимающим властям и экспедиторам предоставляется подробная информация о содержимом груза.

Как используется

SSN ?Номер SSN используется для сопровождения неопасных грузов в пути.

Номер SSN можно использовать для всех грузов, кроме опасных грузов.

Используя номер SSN , вы можете заполнить один и тот же стандартный документ для всех грузов, независимо от того, в какой порт или депо они направляются.

Если вы используете Упрощенные таможенные процедуры, вы можете использовать SSN в качестве предотгрузочной рекомендации.

Преимущества использования номера социального страхования

Когда вы используете SSN , он предоставляет принимающей стороне полную, точную и своевременную информацию о вашем грузе. Таким образом, у них есть четкие и точные сведения о том, как следует обращаться с вашими товарами.

Таким образом, у них есть четкие и точные сведения о том, как следует обращаться с вашими товарами.

Использование SSN также означает, что каждый, кто интересуется вашим грузом, имеет адекватную информацию на каждом этапе перевозки, вплоть до его окончательной погрузки на борт морского или воздушного судна.

Заполните SSN

При заполнении SSN примите во внимание следующее:

- по возможности не следует заполнять SSN от руки, поскольку рукописные документы часто трудно читать и они с большей вероятностью содержат неточности

- вы можете включать товары только для одной отправки в порт или аэропорт, или для одного плавания или рейса, на один SSN

- если вам необходимо использовать дополнительные листы, они должны быть пронумерованы и прикреплены к каждой копии SSN

- , если вы не заполните все графы SSN , это должно быть решено между всеми сторонами, участвующими в договоре в отношении груза

Инструкция по отправке экспортных грузов

ECSI — это инструкция экспортера экспедитору или перевозчику.

Как используется

ECSIECSI содержит следующую информацию о вашем грузе:

- характер товара

- маршрут к месту назначения

- любые транспортные требования

- таможенная информация

- кто должен получить указанные документы

- распределение затрат

Поэтому очень важно, чтобы информация, которую вы предоставляете в ECSI , была точной.

Преимущества использования

ECSI Когда вы используете ECSI , он предоставляет всем участникам полную, точную и своевременную информацию о вашем грузе. Таким образом, все стороны получают четкие и точные сведения о том, как следует обращаться с вашими товарами, что может сэкономить ваше время и деньги.

Заполните

ECSIВы не обязаны использовать ЭКСИ . Но это хорошая практика экспорта, потому что это полезный контрольный список на этапе планирования. И ECSI также содержит авторитетную запись ваших инструкций о том, как следует обращаться с вашим грузом. Поэтому, если есть какие-либо разногласия по поводу процедур, документации или сборов, вы можете использовать правильно заполненную форму ECSI в качестве источника для разрешения спора.

Документ ECSI представляет собой универсальный документ, который можно использовать для любой из следующих функций:

- перемещение и обработка товаров

- таможенные формальности, включая оформление и уплату любых пошлин и налогов

- распространение коммерческих и транспортных документов, связанных с грузом

- распределение фрахта и других эксплуатационных расходов

- специальные инструкции, например, если груз опасен или если необходимы дополнительные документы

Загрузите форму DGN с веб-сайта Департамента транспорта (PDF, 30 КБ)

СодержаниеНалог с продаж и использования | Часто задаваемые вопросы

Как часто моей компании необходимо подавать налоговые декларации о продажах и использовать налоговые декларации?

Налоговый период зависит от суммы обязательства по налогу с продаж и использования в непосредственно предшествующем календарном году. Так, например, если в 2014 году обязательство по налогу с продаж и использования составляло 1000 долларов США, предприятие должно подавать ежемесячно. Если бизнес платит 500 долларов США или меньше ежегодного налога с продаж и использования, то бизнес должен подавать отчет ежеквартально. Обратите внимание: Департамент налогов назначит вам периодичность подачи заявок при регистрации.

Так, например, если в 2014 году обязательство по налогу с продаж и использования составляло 1000 долларов США, предприятие должно подавать ежемесячно. Если бизнес платит 500 долларов США или меньше ежегодного налога с продаж и использования, то бизнес должен подавать отчет ежеквартально. Обратите внимание: Департамент налогов назначит вам периодичность подачи заявок при регистрации.

Каковы сроки подачи налоговых деклараций и платежей по налогу с продаж и использования?

Срок оплаты зависит от налогового периода.

- Ежеквартально подающие: 25 апреля, июля, октября и января, следующие за последним днем календарных кварталов, заканчивающихся 31 марта, 30 июня, 30 сентября и 31 декабря соответственно

- Ежемесячная декларация: 25-й день месяца, следующего за месяцем, за который уплачивается налог (Исключение: 23 февраля)

Как мой бизнес подает налоговую декларацию о продажах и использовании и производит платежи?

Налоговые декларации по продажам и использованию должны быть поданы, а платежи должны производиться в электронном виде с использованием myVTax.

Могу ли я по-прежнему подавать налоговую декларацию по налогу с продаж и использования, используя бумажную форму, и производить оплату чеком?

Если вы должны платить налог с продаж и использование для нескольких мест, или если ваш общий налог с продаж и использования, перечисленный за год, превысит 100 000 долларов США, Комиссар по налогам и сборам обязал вас использовать myVTax. Если у вас одно местонахождение и вы не можете подавать документы и платить через myVTax, вы все равно можете использовать бумажные формы. Файл Форма SUT-451, Налоговая декларация по продажам и использованию и инструкции.

Что такое оптимизированный налог с продаж?

Вермонт, как и большинство других штатов, является участником проекта упрощенного налогообложения с продаж. Благодаря упрощенному соглашению о налоге с продаж предприятия получают единообразное определение объектов налогообложения и другие преимущества, облегчающие соблюдение налогового законодательства. Узнайте больше об упрощенном налоге с продаж.

Узнайте больше об упрощенном налоге с продаж.

Какие формы требуются для освобожденных продаж?

Некоторые продажи, как правило, освобождаются от уплаты налога с продаж и использования Вермонта, и не требуется никаких специальных форм или отчетов. Однако некоторые сделки купли-продажи освобождаются от налога только при определенных обстоятельствах. В этих случаях покупатель должен предоставить продавцу во время продажи свидетельство об освобождении от налога, и продавец сохраняет это свидетельство, чтобы документально подтвердить, почему налог с продаж не был взиматься с покупателя в течение трех лет. Бланки справок об освобождении можно скачать на нашем сайте.

Если мой бизнес совершает покупки через Интернет, а налог с продаж не взимается, что мне делать?

Причитающийся налог должен быть указан в строке 4b формы SUT-451 «Налоговая декларация по продажам и использованию».

Причитается ли налог с продаж на стоимость доставки и фрахта, когда я покупаю товар и доставляю его?

Если предмет подлежит налогообложению, то налог также уплачивается при доставке и транспортных расходах за доставку предмета. И наоборот, если товар не облагается налогом, плата за доставку также не облагается. При отправке посылки, содержащей как налогооблагаемые, так и не облагаемые налогом товары, налог уплачивается за доставку только налогооблагаемой части заказа. Налог на доставку или фрахт может применяться в зависимости от процентной доли либо от цены, либо от веса налогооблагаемых предметов в упаковке.

И наоборот, если товар не облагается налогом, плата за доставку также не облагается. При отправке посылки, содержащей как налогооблагаемые, так и не облагаемые налогом товары, налог уплачивается за доставку только налогооблагаемой части заказа. Налог на доставку или фрахт может применяться в зависимости от процентной доли либо от цены, либо от веса налогооблагаемых предметов в упаковке.

Взимается ли налог с продаж в зависимости от места покупки или места доставки?

Продавец должен взимать налог с продаж во время и в месте продажи. Налог с продаж зависит от места назначения, то есть налог применяется в зависимости от места, где покупатель получает товар или куда он доставляется.

Облагаются ли товары, продаваемые партиями, налогом с продаж?

Розничный продавец, продающий товары от имени другого лица (партии товаров), должен взимать с покупателя налог на любые товары, облагаемые налогом с продаж штата Вермонт. Например, если комиссионный магазин продает одежду, он не должен взимать налог с продаж, поскольку одежда освобождена от налога с продаж в Вермонте.

Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями.

Эта часть (наличие и последовательность строк, граф и других реквизитов) должна соответствовать форме, утвержденной Правительством РФ для счета-фактуры. То есть при внесении изменений в бланк последней выделенная рамкой часть УПД также должна поменяться в соответствии с новыми требованиями.

Об авторе