Усн это какой налог: Упрощенная система налогообложения | ФНС России

УСН – это федеральный или региональный налог?

УСН – федеральный или региональный налог? Рассмотрим этот вопрос в данной статье и определим, в какой из бюджетов он оплачивается налогоплательщиками.

Что такое УСН?

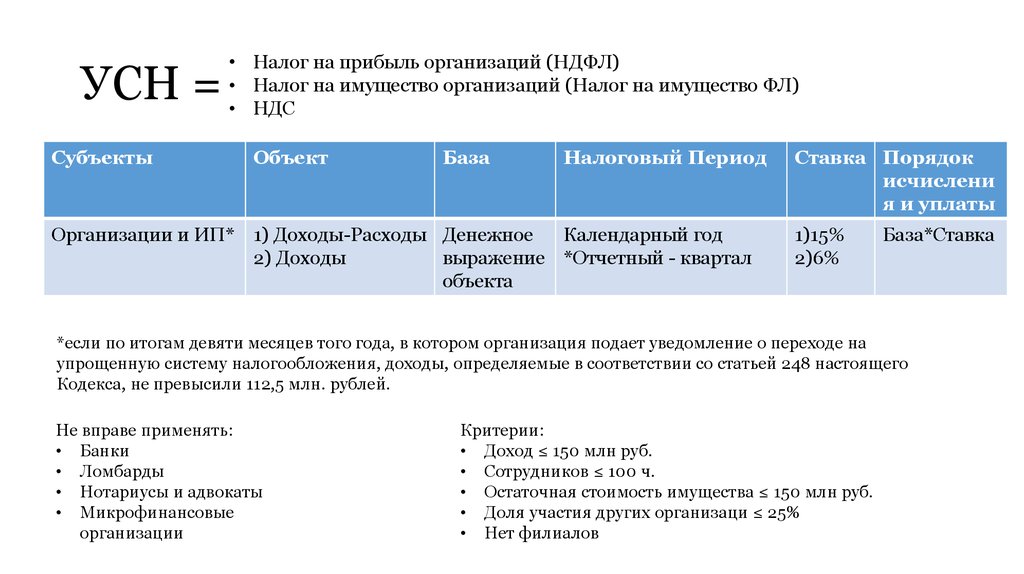

«УСН» расшифровывается как «упрощенная система налогообложения». Она по своей сути является самой понятной и удобной по сравнению с остальными системами налогообложения.

Преимущества применения УСН:

- отчетность сдается один раз в год;

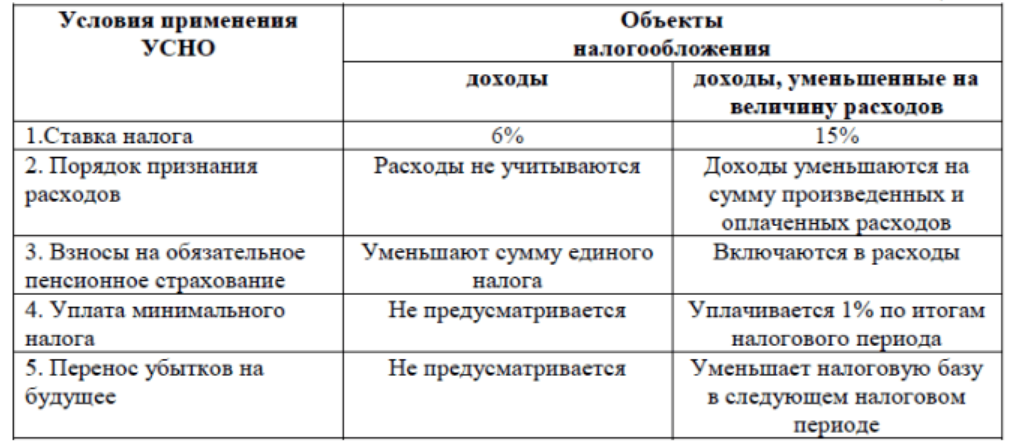

- можно выбирать объекты для расчета налога (6% или 15%) в зависимости от суммы расходов предприятия.

Так, если расходы превышают отметку в 60%, оптимально использовать объект «доходы минус расходы» со ставкой налога 15%.

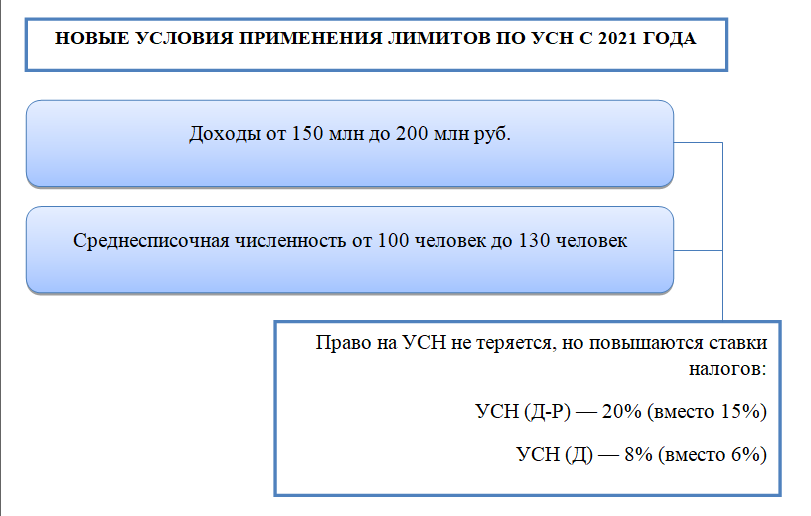

Обратите внимание, что упрощенцы в некоторых случаях обязаны платить налог по более высоким ставкам — 8% при использовании объекта «доходы» и 20% при использовании объекта «доходы минус расходы». Что это за случаи, мы рассказывали в статье «Как применять повышенные лимиты и ставки при УСН в 2022 — 2023 годах».

Ведение учета хозопераций при УСН довольное простое по сравнению с другими системами. Данная форма налогообложения позволяет сэкономить финансы на налогах и дает возможность использовать денежные средства на другие цели, необходимые для развития предприятия.

Подробнее об особенностях УСН читайте в статье «Порядок применения упрощенной системы налогообложения».

С 1 июля 2022 г. в нескольких российских регионах был введен новый вид упрощенки — автоматизированная упрощенная система налогообложения. О ней в Типовой ситуации рассказали эксперты КонсультантПлюс. Получите пробный бесплатный доступ к системе и узнайте все нововведения.

В какой бюджет платится УСН?

УСН является такой системой налогообложения, при которой сдавать отчетность и оплачивать налог нужно по месту жительства (для ИП) или по месту регистрации (для предприятий). Уплата данного налога не привязана к месту получения дохода от осуществляемой деятельности. То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

УСН является федеральным налогом, но это не означает, что он пойдет именно в федеральный бюджет. Перечисление данного налога производится на счет федерального казначейства, а оттуда денежные средства распределяются по бюджетам. Данные действия осуществляются независимо от плательщика.

Органы региональной власти уполномочены снижать ставки по единому налогу, уплачиваемому в связи с применением УСН. В справочной информации, подготовленной экспертами КонсультантПлюс, можно найти все значения ставок по интересующим субъектам РФ. Для просмотра материала получите пробный бесплатный доступ к системе.

Порядок распределения данного рода платежей подробно отражен в бюджетном законодательстве, согласно которому УСН распределяется в размере 100-процентного норматива в бюджет региона (ст.

О том, кто может работать на упрощенке, см. материал «Кто является плательщиками УСН?».

Источники:

- НК РФ

- Бюджетный кодекс РФ

Налоговые расходы | Министерство финансов США

Что такое налоговые расходы?

Налоговые расходы определяются законом как «потери доходов, относимые на счет положений федерального налогового законодательства, которые разрешают специальное исключение, освобождение или вычет из валового дохода или которые предусматривают специальный кредит, льготную ставку налога или отсрочку налоговое обязательство.» Эти исключения можно рассматривать как альтернативу другим инструментам политики, таким как расходы или программы регулирования.

Каковы самые большие налоговые расходы? (оценка за десять лет, 2023–2032 финансовые годы)

- За исключением взносов работодателей на медицинское страхование и медицинское обслуживание (3 366 320 млн долл. США)

- Исключение чистого вмененного дохода от аренды (1 679 550 млн долл. США)

- Планы работодателей с установленными взносами (1 535 700 миллионов долларов США)

- Прирост капитала (кроме сельского хозяйства, древесины, железной руды и угля) (1 492 400 миллионов долларов США)

Учитываются ли поведенческие реакции в оценках налоговых расходов?

Как правило, нет, оценки предполагают, что налогоплательщики не меняют свой выбор в отношении того, какую деятельность осуществлять. Однако оценки допускают «поведение налоговой формы», поскольку налогоплательщики пытаются минимизировать налоговые обязательства. Например, налоговые расходы на вычет процентов по ипотечным кредитам позволяют налогоплательщикам перейти от постатейных вычетов к стандартным вычетам, если они более обеспечены. Напротив, налоговые расходы на взносы 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же самая экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых договоров для преобразования IRA. доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

Напротив, налоговые расходы на взносы 401 (k) не позволят перейти на взносы IRA, даже если это фактически та же самая экономическая деятельность, потому что переход требует от работников покупки IRA, а в некоторых случаях требует пересмотра трудовых договоров для преобразования IRA. доля фирмы в взносах 401(k) на заработную плату, и, таким образом, включает в себя нечто большее, чем простое поведение налоговой формы.

Принесет ли отмена положения доход, эквивалентный оценкам в этих таблицах?

Нет. Во-первых, налоговые расходы не включают влияние изменений в экономическом поведении. Во-вторых, оценки налоговых расходов предназначены для полностью поэтапных налоговых изменений. Для положений с важным временным эффектом сумма доходов, полученных в результате отмены в течение типичного десятилетнего бюджетного окна, может отличаться от оценки налоговых расходов. В-третьих, оценки налоговых расходов учитывают только изменения налога на прибыль. Изменение некоторых налоговых положений может повлиять на другие налоги, такие как налоги на заработную плату или налоги на имущество.

В чем разница между эффектами текущей выручки и эффектами приведенной стоимости?

В отчете о текущих доходах указывается годовая стоимость налоговых расходов в денежном потоке, включающая влияние удержания налога, расчетных платежей и сроков подачи налоговых деклараций. Текущая стоимость представляет собой суммарную меру влияния доходов за несколько лет, дисконтированную до настоящего момента, чтобы отразить временную стоимость денег. Это особенно полезно для налоговых расходов, связанных с отсрочкой налоговых платежей в будущем.

Почему некоторые налоговые расходы приносят доход?

Оценка налоговых расходов для резерва, который по праву считается налоговой субсидией или налоговой льготой, тем не менее может принимать отрицательное значение в некоторые годы, указывая на то, что в эти годы он приносит доход. Это происходит из-за временных эффектов. Резервы, которые ускоряют вычеты или откладывают признание дохода, со временем компенсируют влияние на доход и, в зависимости от модели основной экономической деятельности, могут иметь негативное влияние на доход в конкретном году. Для этих видов налоговых расходов оценки приведенной стоимости обеспечивают более содержательную меру стоимости резерва.

Для этих видов налоговых расходов оценки приведенной стоимости обеспечивают более содержательную меру стоимости резерва.

Что такое отрицательные налоговые расходы?

Закон о бюджете определяет налоговые расходы как положения налогового законодательства о потере доходов. Налоговый резерв, увеличивающий доход, иногда называют отрицательными налоговыми расходами (обратите внимание, что это отличается от отрицательных налоговых расходов, см. выше). Примеры, которые можно считать отрицательными налоговыми расходами, включают отказ в вычете компенсации за неэффективность, превышающую 1 миллион долларов США для публичных компаний, и поэтапный отказ от личного освобождения налогоплательщиков с высокими доходами.

Почему не указывается общая сумма всех налоговых расходов?

Важное допущение, лежащее в основе каждой приведенной ниже оценки налоговых расходов, заключается в том, что другие части Налогового кодекса остаются неизменными. Из-за взаимодействия между положениями, как правило, неправильно добавлять отдельные налоговые расходы для каждого положения, чтобы получить общую сумму для отмены всех сразу. Эти взаимодействия могут увеличивать или уменьшать ожидаемое влияние налоговых расходов на доход. Например, отдельные постатейные вычеты по благотворительным взносам, расходы по процентам по ипотечным кредитам, а также государственные и местные налоги — все это налоговые расходы. При индивидуальном рассмотрении сумма их влияния на доход больше, чем при их совместном рассмотрении. Это связано с тем, что, когда все отменяются сразу, более вероятно, что оптимальным поведением налогоплательщика будет заявление о стандартном вычете, который ограничивает общий прирост дохода от отмены постатейных вычетов. В другом примере из-за прогрессивной шкалы ставок совместное рассмотрение исключений по доходам подтолкнет некоторых налогоплательщиков к более высоким налоговым категориям и, таким образом, увеличит совместную оценку по сравнению с оценками индивидуальных налоговых расходов.

Эти взаимодействия могут увеличивать или уменьшать ожидаемое влияние налоговых расходов на доход. Например, отдельные постатейные вычеты по благотворительным взносам, расходы по процентам по ипотечным кредитам, а также государственные и местные налоги — все это налоговые расходы. При индивидуальном рассмотрении сумма их влияния на доход больше, чем при их совместном рассмотрении. Это связано с тем, что, когда все отменяются сразу, более вероятно, что оптимальным поведением налогоплательщика будет заявление о стандартном вычете, который ограничивает общий прирост дохода от отмены постатейных вычетов. В другом примере из-за прогрессивной шкалы ставок совместное рассмотрение исключений по доходам подтолкнет некоторых налогоплательщиков к более высоким налоговым категориям и, таким образом, увеличит совместную оценку по сравнению с оценками индивидуальных налоговых расходов.

Как обрабатываются резервы с истекающим сроком действия?

Расчеты производятся с учетом действующего законодательства по состоянию на 1 июля календарного года, в котором выпущены последние расчеты. Оценки представляются для резервов, срок действия которых истек или истекает, если они оказывают влияние на доход в первом финансовом году, указанном в таблицах налоговых расходов, и далее, до тех пор, пока эти положения не будут поэтапно отменены и не будут продлены.

Оценки представляются для резервов, срок действия которых истек или истекает, если они оказывают влияние на доход в первом финансовом году, указанном в таблицах налоговых расходов, и далее, до тех пор, пока эти положения не будут поэтапно отменены и не будут продлены.

Руководство по подаче налоговой декларации в 2023 году

Примечание

В 2022 налоговом году некоторые налоговые льготы, которые были расширены в 2021 году, вернутся к уровню 2019 года. Это означает, что затронутые налогоплательщики, скорее всего, получат меньшее возмещение по сравнению с предыдущим налоговым годом. Изменения включают суммы налоговой скидки на детей (CTC), налоговой льготы на заработанный доход (EITC) и кредита на уход за детьми и иждивенцами.

- Те, кто получил 3600 долларов США на каждого иждивенца в 2021 году для CTC, при наличии права получат 2000 долларов США за 2022 налоговый год.

- Что касается EITC, правомочные налогоплательщики без детей, которые получили около 1500 долларов США в 2021 году, теперь получат максимум 530 долларов США в 2022 году9.0012

вернуть деньги, выбрав один из трех вариантов.

Полная налоговая подготовка с личным присутствием

Программы добровольной налоговой помощи IRS (VITA), налогового помощника Фонда AARP и налогового консультирования для пожилых людей (TCE) действуют уже более 50 лет. Во всех этих услугах используются сертифицированные IRS налоговые специалисты, и они соответствуют высоким стандартам качества IRS. Сайты VITA/TCE и Tax-Aide предлагают бесплатную налоговую помощь людям, которым нужна помощь в подготовке налоговых деклараций, в том числе:

- Люди, которые обычно зарабатывают 60 000 долларов США или меньше

- Лица с ограниченными возможностями; и

- Англоговорящие налогоплательщики с ограниченной ответственностью

- 60 лет и старше

Чтобы найти сайт VITA или AARP Tax Aide, перейдите сюда.

Удаленная подготовка налоговой декларации с полным спектром услуг

Вы можете самостоятельно подготовить налоговую декларацию с помощью сертифицированных добровольцев IRS, когда вам это нужно, через MyFreeTaxes, если:

- Ваш доход не превышает 73 000 долларов США.

Вы можете виртуально подключиться к поставщикам услуг VITA по всей стране для подготовки декларации, зарегистрировавшись через GetYourRefund, если:

- Ваш доход не превышает 66 000 долларов США.

Самостоятельная подготовка

Вы можете самостоятельно подготовить и подать декларацию через бесплатный файл IRS:

- Если ваш доход составляет 73 000 долларов США или меньше, вы можете получить помощь в подготовке налоговой декларации.

- Если ваш доход превышает 73 000 долларов США, вы можете получить доступ к заполняемым формам, чтобы самостоятельно подготовить декларацию.

Для военнослужащих

Вы можете подготовить и подать налоговую декларацию через MilTax, если вы:

- Военнослужащие действительной военной службы, супруги и дети-иждивенцы соответствующих военнослужащих.

- Члены Национальной гвардии и резерва — вне зависимости от статуса активации.

- Вышедшие в отставку и уволенные с отличием военнослужащие, включая ветеранов береговой охраны, в течение 365 дней после увольнения.

- Член семьи, который занимается делами военнослужащего, имеющего право на участие, пока военнослужащий находится в командировке.

- Назначенный член семьи тяжелораненого военнослужащего, неспособного заниматься своими делами.

- Подходящие выжившие военнослужащие действительной службы, Национальной гвардии и резерва, умершие военнослужащие, независимо от конфликта или статуса активации.

- Некоторые члены гражданского экспедиционного персонала Министерства обороны.

О подаче налоговой декларации

Если ваш доход ниже стандартного порога вычета на 2022 год, который составляет 12 950 долларов США для лиц, подающих заявление в одиночку, и 25 900 долларов США для супружеских пар, подающих совместную декларацию, от вас может не потребоваться подача налоговой декларации. Тем не менее, вы можете подать заявку в любом случае, потому что вы можете воспользоваться некоторыми функциями и преимуществами налоговой системы, которые могут уменьшить сумму, которую вы должны, или во многих случаях, особенно для людей с низкими доходами, увеличить сумму, которую вы могли бы получить в возврате. Вот некоторые ключевые факторы, на которые следует обратить внимание: 9.0005

Избыточное удержание

Если вы работали в течение 2022 года и у вас были удержаны налоги из вашей зарплаты, возможно, вы сможете вернуть часть или всю сумму этого «чрезмерного удержания» в качестве возмещения. Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении.

Убедитесь, что вы получили формы W2 от всех своих работодателей и вводите эту информацию в налоговую форму при ее заполнении.

Налоговый вычет за заработанный доход

Чтобы получить налоговый зачет за заработанный доход (EITC), вы должны:

- Работать и получать доход менее 59 187 долларов США

- Иметь доход от инвестиций менее 10 000 долларов США в налоговом 2022 году

- Иметь действующий номер социального страхования к сроку подачи декларации за 2022 год (включая продления)

- Быть гражданином США или иностранцем-резидентом в течение всего года

- Не подавать форму 2555 (связанную с доходом, полученным за границей)

Если вы имеют право на получение этого кредита, максимальная сумма, которую вы можете получить, составляет:

- 560 долларов США, если у вас нет детей-иждивенцев

- 3733 долларов США, если у вас есть один соответствующий требованиям ребенок

- 6164 долларов США, если у вас есть два соответствующих требованиям ребенка

- 6 935 долларов США, если у вас трое или более детей, соответствующих требованиям

Налоговый вычет на детей (CTC)

Налоговый кредит CTC составляет не более 2 000 долларов США на ребенка, отвечающего требованиям. Сумма до 1400 долларов подлежит возврату. Чтобы иметь право на участие в CTC, вы должны заработать более 2500 долларов.

Сумма до 1400 долларов подлежит возврату. Чтобы иметь право на участие в CTC, вы должны заработать более 2500 долларов.

Получите быстрый и безопасный доступ к возврату налога

Если вы считаете, что можете получить возмещение, вот о чем следует подумать, прежде чем подавать налоговую декларацию:

- возвращать деньги. При использовании прямого депозита Налоговое управление США обычно возвращает средства в течение 21 дня. Возврат бумажных чеков может занять гораздо больше времени.

- Если у вас уже есть счет в банке или кредитном союзе , убедитесь, что у вас есть готовая информация, включая номер счета и маршрутный номер, при подаче налоговой декларации. Вы можете указать эту информацию в налоговой форме, и IRS автоматически внесет средства на ваш счет.

- Если у вас есть предоплаченная карта, которая принимает прямой депозит , вы также можете получить возврат на карту.

Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте.

Прежде чем подавать декларацию, обратитесь к поставщику карты предоплаты, чтобы получить номер маршрута и номер счета, назначенный карте. - Подробнее о выборе подходящей карты предоплаты можно узнать здесь.

- Если у вас нет банковского счета или карты предоплаты, рассмотрите возможность открытия счета или получения карты предоплаты. Многие банки и кредитные союзы предлагают счета с низкой ежемесячной платой за обслуживание (или без нее), если у вас есть прямой депозит или поддерживается минимальный баланс. Эти учетные записи могут ограничивать типы сборов, которые вы можете понести, а также могут предлагать бесплатный доступ к внутрисетевым банкоматам (банкоматам). Вы часто можете легко открыть эти счета онлайн.

- Узнайте больше о кампании FDIC #GetBanked.

Тысячи людей потеряли миллионы долларов и свою личную информацию из-за мошенничества с налогами.

Об авторе