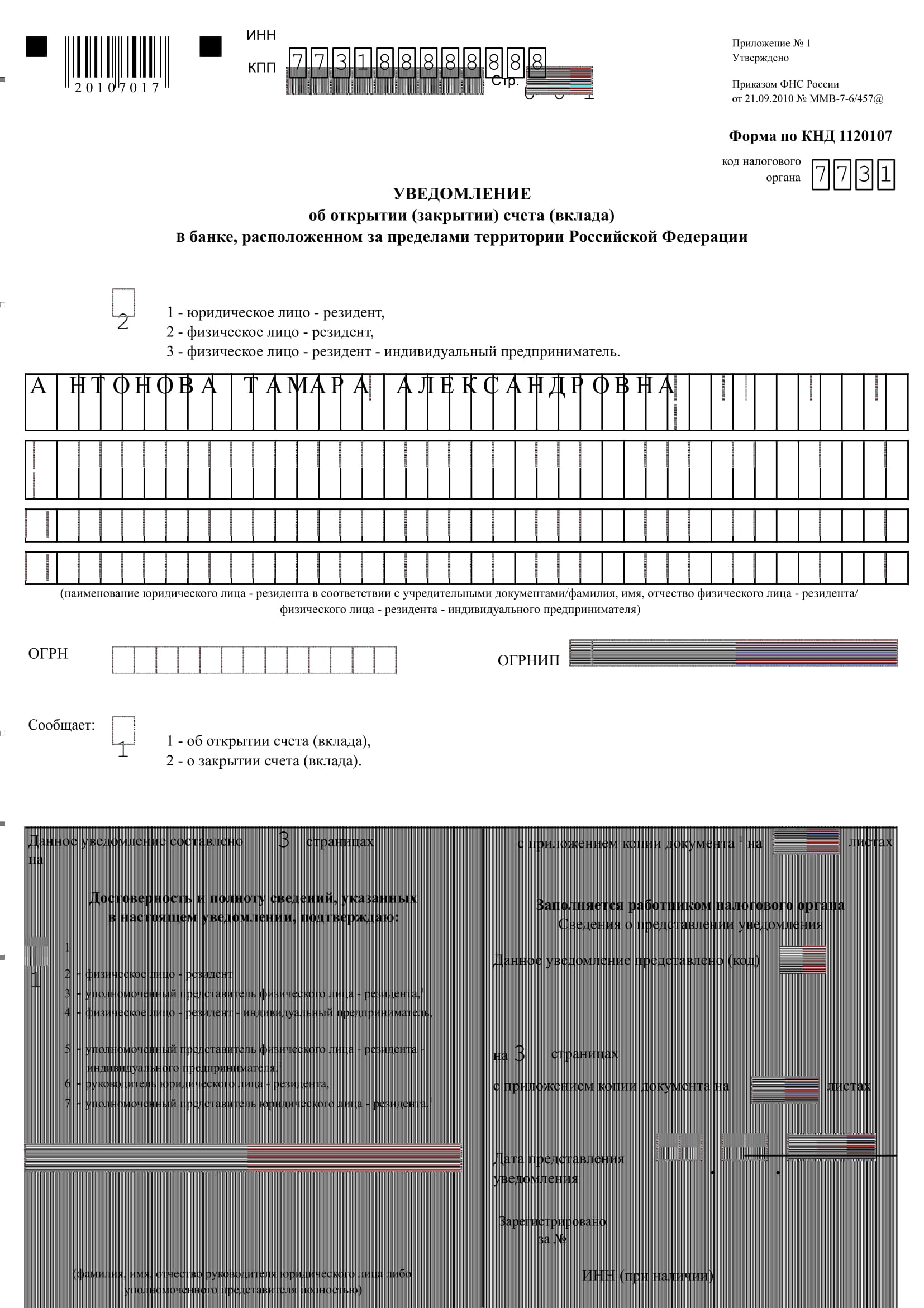

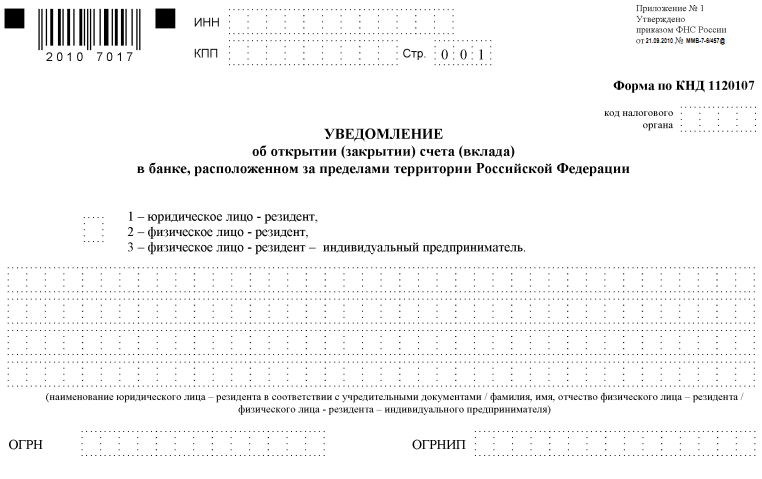

Уведомление налоговой об открытии счета: Уведомление налоговой об открытии расчетного счета

Уведомление об иностранном счете: инструкция, способы и форма подачи

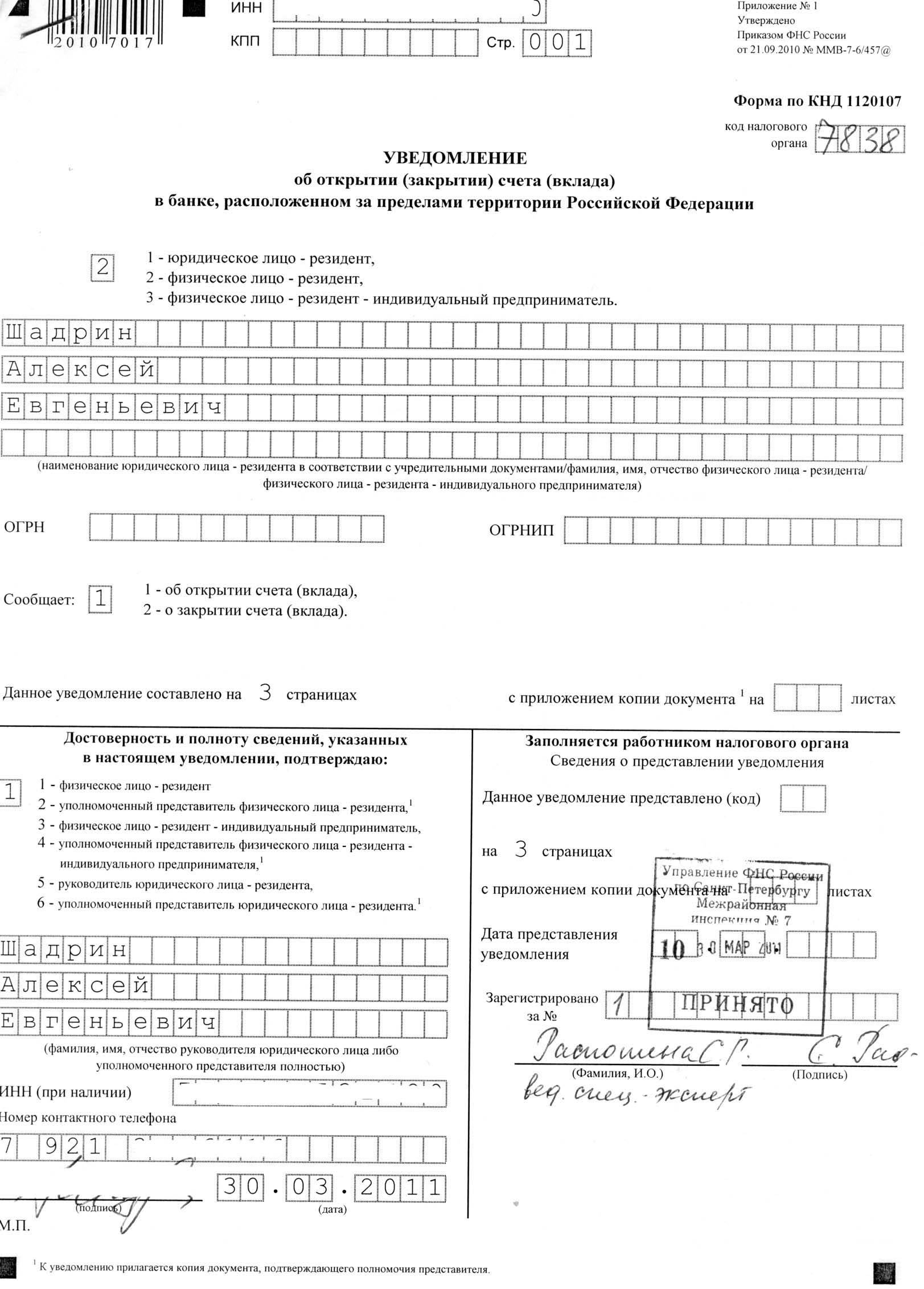

Если вы открыли счет в зарубежном банке или у иностранного брокера, то об этом нужно сообщить налоговой. Иначе вам могут выписать штраф. Разбираемся, кому нужно отчитываться в ФНС, в какие сроки и как это сделать

Фото: Shutterstock

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делатьСогласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и другие финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

О чем еще нужно уведомлять налоговую:

www.adv.rbc.ru

Это правило касается резидентов России, то есть граждан страны за исключением:

-

граждан России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

-

граждан России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать эти данные налоговому органу по месту учета не позднее месяца со дня открытия, закрытия счета или вклада либо изменения реквизитов. Резиденты России, которые не являются при этом налоговыми резидентами, также должны отчитываться о зарубежных счетах.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дней и менее в год.

Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2022 года нужно отчитаться за открытие счета в 2021 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Подать документы о зарубежном счете можно несколькими способами:

-

через инспекцию;

-

по почте с уведомлением о вручении;

-

онлайн с электронной подписью;

-

через личный кабинет налогоплательщика на сайте ФНС.

После того как вы сообщили о своем зарубежном счете, необходимо каждый год отчитываться о движении средств на нем по итогам года. Первый отчет вы должны направить до 1 июня года, следующего за тем, в который вы открыли счет. Например, если вы открыли счет в 2022 году, то до 1 июня 2023 года нужно будет отчитаться перед налоговой.

Как зарегистрироваться в личном кабинете налогоплательщикаВозьмем последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить.

Чтобы получить реквизиты доступа в личный кабинет, можно обратиться в любой налоговый орган независимо от места жительства и постановки на учет. Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками.

Зарегистрироваться в личном кабинете также можно с помощью вашей учетной записи на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», «Тинькофф Банк», ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

-

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

- с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шагиШаг 1Зайдите в раздел «Жизненные ситуации» и выберете пункт «Информировать о счете в банке, расположенном за пределами РФ».

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Шаг 2Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке…».

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Переходим к полю «признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

Вторая строка — для налоговых нерезидентов, добавил он.

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

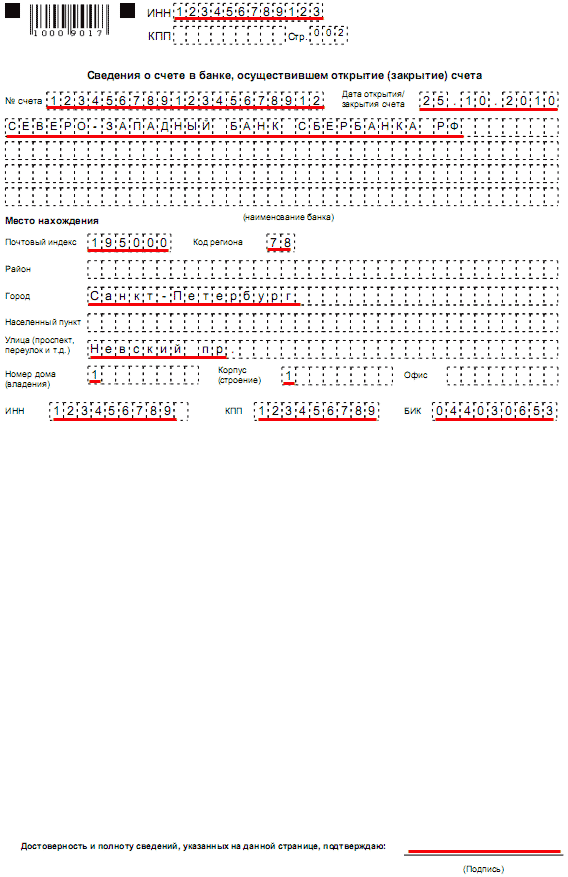

Шаг 4На этой же странице заполняем сведения о счете: его номер, дату его открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми, а также внести валюту, в которой он открыт. Код валюты искать не нужно, можно выбрать из предложенных вариантов.

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Шаг 5Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем, где — в банке или другой финансовой организации, вводим название, ее адрес и страну.

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «номер налогоплательщика» речь идет о номере, который присваивает банку налоговая в иностранном государстве, налоговым резидентом которого является банк или организация финансового рынка. Это аналог российского ИНН, только присвоенный за границей. Например, в Казахстане компаниям присваивают бизнес-идентификационный номер (БИН).

Шаг 6На следующем этапе необходимо ввести пароль к сертификату электронной подписи (ЭП), поэтому если у вас ее нет, то нужно получить ее заранее.

Скриншот из личного кабинета налогоплательщика на сайте ФНС (Фото: ФНС)

Для этого необходимо зайти в раздел «Жизненные ситуации» и выбрать «Прочие ситуации». Далее нужно найти раздел «Нужна электронная подпись», выбирать вариант хранения сертификата и отправить запрос. Время его обработки может быть разным, иногда это происходит быстро — за полчаса, а в других случаях может затянуться до суток.

Далее нужно найти раздел «Нужна электронная подпись», выбирать вариант хранения сертификата и отправить запрос. Время его обработки может быть разным, иногда это происходит быстро — за полчаса, а в других случаях может затянуться до суток.

Россия обменивается налоговыми данными с 79 государствами дальнего зарубежья и 12 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

Если опоздать с подачей уведомления или отправить его не по форме, вам начислят штраф:

-

для граждан: от ₽300 до ₽500, если просрочить подачу отчета не более чем на десять дней, просрочка более чем на десять дней, но менее 30 дней — ₽1 тыс.

до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.; -

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

-

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

-

для граждан: от ₽4 тыс. до ₽5 тыс.;

-

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

-

для юрлиц: от ₽800 тыс. до ₽1 млн.

В ФНС пояснили, что если вы допустили неточность в уже отправленных сведениях или ошибочно направили уведомление, то можете исправить или отменить его с помощью корректирующего или отменяющего сообщения. Кроме того, после подачи уведомления налоговая может потребовать с вас пояснений.

Больше интересных историй и новостей о финансах в нашем телеграм-канале «Сам ты инвестор!»

Как уведомить налоговую об открытии счета за рубежом и получении ВНЖ за границей

Планирую уехать за границу. Скорее всего, временно, но, возможно, задержусь на полгода-год. С налогами я разобрался, а как быть со счетами в иностранных банках и ВНЖ? Слышал, что нужно уведомлять об этом государство.

Скорее всего, временно, но, возможно, задержусь на полгода-год. С налогами я разобрался, а как быть со счетами в иностранных банках и ВНЖ? Слышал, что нужно уведомлять об этом государство.

Так как платежные системы «Виза» и «Мастеркард» не поддерживают российские карты за границей, а «Мир» работает не везде, думаю открыть счет за границей и выпустить карту иностранного банка. Нужно ли уведомлять о счете российскую налоговую, если я просто буду переводить на него зарплату из РФ? Если да, то как это сделать?

Если я решусь на ВНЖ, например, в Турции, тоже нужно уведомлять государство? В какие сроки и как это сделать?

Анастасия Корнилова

юрист

Профиль автора

Вам придется уведомить Россию о счете в иностранном банке и полученном виде на жительство в другой стране. Вот как это сделать.

Как уведомить об открытых за границей счетах

Когда человек открывает счет в другой стране, он должен сообщить об этом российской налоговой. Банки РФ сами передают сведения налоговикам, поэтому про российские счета рассказывать не нужно. Так, если вы откроете счет в зарубежном филиале российского банка, уведомлять налоговую не придется.

Банки РФ сами передают сведения налоговикам, поэтому про российские счета рассказывать не нужно. Так, если вы откроете счет в зарубежном филиале российского банка, уведомлять налоговую не придется.

ч. 2 ст. 12 закона о валютном контроле

А вот иностранные банки в российскую налоговую ничего не сообщают, поэтому такая обязанность лежит на владельце счета. Уведомлять ИФНС нужно об открытии или закрытии счета либо об изменении реквизитов — не позднее 30 дней с момента события. Еще нужно уведомить инспекцию о движении денег по счету не позднее 1 июня следующего года. Подробнее об этом отчете я расскажу ниже.

Ну и что? 25.10.18

Новый приказ ФНС: как сообщать о счетах в иностранных банках

Есть исключение: можно не подавать сведения, если вы проведете за границей больше 183 дней в течение календарного года.

ч. 8 ст. 12 закона о валютном контроле

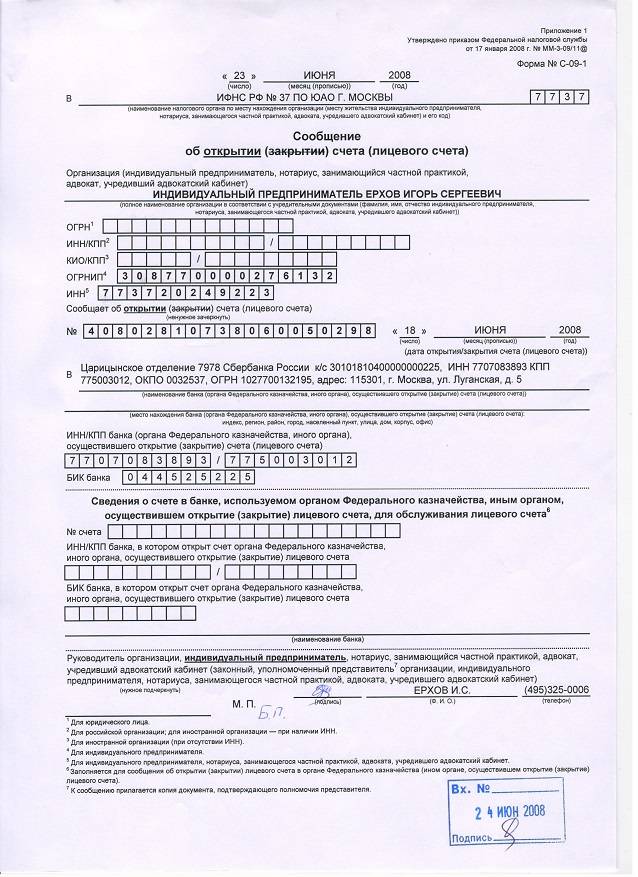

Уведомление об открытии счета в зарубежном банке. Сведения надо представить в налоговую инспекцию по месту жительства или месту временной регистрации, если нет постоянной прописки. Если нет ни постоянной, ни временной регистрации, можно отправить информацию в ИФНС по месту расположения недвижимости. Если нет и недвижимости, об иностранных счетах можно уведомить любую налоговую, кроме тех, что занимаются регистрацией бизнеса.

Если нет ни постоянной, ни временной регистрации, можно отправить информацию в ИФНС по месту расположения недвижимости. Если нет и недвижимости, об иностранных счетах можно уведомить любую налоговую, кроме тех, что занимаются регистрацией бизнеса.

Сообщество 15.03.21

Как определяется статус валютного резидента?

Информацию проще всего подать онлайн — заполнить форму в личном кабинете налогоплательщика в разделе «Жизненные ситуации» → «Информировать о счете в банке, расположенном за пределами РФ». Или, если в ближайшее время вернетесь в Россию, можно прийти в инспекцию лично. Также можно отправить представителя — в этом случае необходима нотариальная доверенность с полномочиями уведомлять налоговую о заграничных счетах.

Еще можно отправить сведения почтой — даже из-за границы. В этом случае датой представления будет дата отправки.

Отчет о движении денег по счету. Кроме информации о счетах государство хочет получать сведения о количестве денег на них. Для этого вам придется заполнять отдельный отчет — о движении денежных средств. Этот документ надо подавать ежегодно не позднее 1 июня. Например, вы открыли счет в зарубежном банке 28 марта 2022 года — сведения о движении денег по нему надо будет передать налоговикам не позднее 1 июня 2023 года.

Для этого вам придется заполнять отдельный отчет — о движении денежных средств. Этот документ надо подавать ежегодно не позднее 1 июня. Например, вы открыли счет в зарубежном банке 28 марта 2022 года — сведения о движении денег по нему надо будет передать налоговикам не позднее 1 июня 2023 года.

Способы подачи отчета такие же, как и уведомления об открытии счета. В отчет не нужно вписывать информацию о каждой операции, но нужно указать, сколько денег было в начале года, сколько пришло, ушло и осталось — отдельно по каждой валюте. В вашей ситуации, если вы хотите переводить на счета в иностранных банках зарплату, вам надо будет показать движение денег: сколько было на счете изначально, сколько поступило в течение года, сколько вы потратили и какая сумма осталась.

Сообщество 01.09.22

Как работает закон о валютном контроле?

Отчитываться не придется, если сумма переводов резидента менее 600 000 Р в год или эквивалентной суммы в валюте и счет открыт в стране ЕАЭС либо в государстве или на территории, от которой ФНС получает информацию автоматически. От всех остальных стран налоговая информацию не получает.

От всех остальных стран налоговая информацию не получает.

Список стран ЕАЭС, а также государств и территорий, с которыми осуществляется автоматический обмен финансовой информацией

Учтите, что сейчас резиденты вправе переводить из российского банка на свои зарубежные счета до 1 млн долларов каждый месяц или эквивалент в другой валюте. Зачислять можно любую валюту, кроме:

- Дивидендов по акциям российских акционерных обществ.

- Распределения прибыли российских ООО, хозяйственных товариществ и производственных кооперативов.

Ответственность за неуведомление. Если вы не уведомите налоговую о зарубежном счете и движении денег по нему, вас могут оштрафовать.

Штраф за непредставление сведений об открытых счетах — от 4000 до 5000 Р. Штраф за нарушение срока или формы представления — от 1000 до 1500 Р. Штраф за нарушение срока подачи отчета о движении денег — от 2500 до 3000 Р.

чч. 2, 2.1, 6.3 ст. 15.25 КоАП РФ

Как уведомить о получении ВНЖ в другом государстве

Гражданин России, у которого есть гражданство иностранного государства либо вид на жительство или другой документ, подтверждающий право на постоянное проживание за рубежом, обязан письменно уведомить об этом МВД РФ.

ч. 3 ст. 6 закона о гражданстве РФ

В законе сказано, что граждане РФ, которые постоянно проживают за рубежом, уведомлять о таких событиях никого не должны. Но есть нюанс: ни в одном нормативном акте не сказано, как трактовать слова «постоянно проживать за пределами России». Поэтому лучше не рисковать и подать сведения, ведь за нарушение этого требования предусмотрена ответственность.

Если не уведомите вообще, грозит уголовная ответственность — штраф до 200 000 Р или в размере зарплаты или другого дохода осужденного за период до года либо обязательные работы на срок до 400 часов.

Что делать? 18.04.19

Как уведомить Россию о ВНЖ в другой стране?

Если уведомите с опозданием, могут выписать штраф от 500 до 1000 Р.

Срок для уведомления отсчитывается с даты получения ВНЖ. Для тех, кто живет в России, и тех, кто живет за рубежом, он отличается.

ст. 6 закона о гражданстве Российской Федерации

Если вы получите ВНЖ в другом государстве, пока присутствуете на территории России, уведомление нужно будет подать в течение следующих 60 дней. Например, если вы, будучи в РФ, получите турецкий ВНЖ 10 апреля 2022 года, подать уведомление нужно будет до 9 июня 2022 года.

Например, если вы, будучи в РФ, получите турецкий ВНЖ 10 апреля 2022 года, подать уведомление нужно будет до 9 июня 2022 года.

Эти же 60 дней с даты получения ВНЖ будут у вас для уведомления, если вы получите ВНЖ в другом государстве, находясь не в России, но в течение следующих 60 дней приедете в РФ.

А если вы получите ВНЖ, будучи за пределами России, и все следующие 60 дней не будете въезжать в РФ, уведомление надо будет подать в течение 30 дней со дня въезда в Россию. Дата въезда определяется по штампу в паспорте.

Подать уведомление можно лично, через представителя с доверенностью или Почтой России. На почте надо будет предъявить паспорт гражданина России или загранпаспорт.

п. 3 порядка, утв. приказом МВД России от 31.12.2019 № 994

Уведомление о ВНЖ можно подать только в России. Вы не сможете сделать это из-за границы — не помогут ни консульства и посольства, ни международная почта.

Вам надо будет заполнить уведомление и подать его в территориальный орган МВД России по месту прописки, временной регистрации или месту фактического нахождения.

К уведомлению необходимо приложить:

- Копию внутреннего российского паспорта.

- Копию ВНЖ или аналогичного документа.

- Копию паспорта иностранного государства либо иного документа, который подтверждает наличие другого гражданства, если оно есть.

/uvedomil/

Как я уведомил Россию о ВНЖ в другой стране

Постарайтесь оформить все документы в соответствии с установленными требованиями и сроками. Это поможет вам избежать штрафов и уголовной ответственности.

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Я получил уведомление от IRS

Прежде чем продолжить, проверьте, откуда пришло уведомлениеПервое, что нужно сделать, это проверить обратный адрес, чтобы убедиться, что он принадлежит IRS, а не другому агентству.

Если оно от Налогового управления США, , в уведомлении будут инструкции, как на него реагировать. Если вам нужна дополнительная информация о вашем налоговом учете, вы можете заказать выписку.

Если вам нужна дополнительная информация о вашем налоговом учете, вы можете заказать выписку.

Если это другой орган , например, налоговый департамент штата, вам необходимо позвонить в этот офис для получения объяснений.

Если письмо отправлено Департаментом казначейства Бюро налоговой службы , эти уведомления часто отправляются, когда IRS берет (засчитывает) часть или часть вашего возмещения налога для покрытия другого долга, не связанного с IRS. Бюро фискальной службы только облегчает переводы — у него не будет информации о вашем счете IRS или о том, куда отправляются деньги.

Понимание вашего уведомленияУведомления и письма IRS пронумерованы и содержат контактную информацию для вопросов. Оба обычно отображаются в правом верхнем углу. В уведомлении или письме будет объяснена причина обращения и даны инструкции о том, как решить проблему.

Если вы получили письмо или уведомление от IRS, первым делом нужно точно определить, что именно IRS пытается вам сообщить. Другими словами, вы должны внимательно прочитать письмо или уведомление и оценить его содержание. Чтобы лучше понять цель письма или уведомления, вам необходимо определить номер письма или уведомления, который находится в правом верхнем или нижнем углу письма или уведомления, которому предшествуют буквы CP или LTR.

Другими словами, вы должны внимательно прочитать письмо или уведомление и оценить его содержание. Чтобы лучше понять цель письма или уведомления, вам необходимо определить номер письма или уведомления, который находится в правом верхнем или нижнем углу письма или уведомления, которому предшествуют буквы CP или LTR.

После того, как вы нашли номер CP или LTR, вы можете перейти к поиску уведомлений и писем IRS, который является инструментом поиска как для индивидуальных, так и для юридических лиц. Второй шаг — следовать инструкциям в уведомлении или письме, если вы не согласны с информацией. Вы можете позвонить в IRS по контактному номеру телефона, указанному в правом верхнем углу уведомления или письма. Кроме того, вы можете написать в IRS по адресу, указанному в уведомлении или письме. Сроки ответа IRS на ваше письменное сообщение указаны в уведомлении или письме.

Преобразование вашего уведомления или письма в альтернативный медиаформат

Если вы уже получили уведомление или письмо в печатном формате и предпочитаете его в альтернативном формате, таком как шрифт Брайля, крупный шрифт, аудио или электронный формат, вы можете выбрать один из трех способов ниже, чтобы запросить его в альтернативный медиаформат:

- Позвоните в налоговую службу IRS по номеру 800-829-1040.

- Отправьте по факсу свое уведомление и титульный лист: Alternative Media Center (AMC), тел. 855-473-2006. На титульном листе вверху напишите «Альтернативный медиаформат» и укажите свое имя, адрес, номер телефона в дневное время и предпочтительный альтернативный медиаформат.

- Отправьте уведомление с указанием предпочтительного формата (шрифтом Брайля или крупным шрифтом) по адресу: Служба внутренних доходов, Альтернативный медиа-центр, 400 N. 8th St. Room G39, Richmond, VA 23219.

Альтернативному медиа-центру Налогового управления США потребуется до 15 рабочих дней, чтобы преобразовать ваше уведомление в предпочтительный формат и отправить его вам по почте.

Языки, кроме английского

Налогоплательщики могут заполнить форму 1040 Schedule LEP, Request for Change in Language Preference, чтобы получать письменные сообщения от IRS на одном из двадцати языков по вашему выбору. Следуйте инструкциям LEP и приложите график к своей налоговой декларации. После обработки IRS сможет определить ваши потребности в переводе и предоставить вам переводы, когда они будут доступны.

После обработки IRS сможет определить ваши потребности в переводе и предоставить вам переводы, когда они будут доступны.

Информационные сообщения

Заявление об определенных налоговых скидках и другие взаимодействия с IRS могут привести к тому, что IRS направит вам уведомление. В большинстве случаев они предназначены только для ваших записей, и вам не нужно отвечать.

Уведомления об изменениях в вашей налоговой декларации или счете

Налоговая служба США, возможно, уже внесла изменения или изучает вашу налоговую декларацию, чтобы проверить, не была ли в ней ошибка. В уведомлении будут инструкции о том, нужно ли вам отвечать, и если да, то как.

Некоторые общие уведомления об изменении:

- Неправильный возврат, где вы допустили ошибку

- Занижение дохода, когда возможно, что вы не указали весь свой доход

- Вы проходите проверку или IRS уже проверила вас и предлагает изменения

Уведомления, в которых IRS говорит, что вы должны уплатить налоги

Если у вас есть остаток на налоговом счете, вы получите уведомление, в котором будет указано, сколько вы должны, когда это необходимо и как оплатить.

Если вы не можете оплатить всю сумму к этой дате, вам нужно выяснить, какие варианты оплаты могут подойти в вашей ситуации, и принять меры, чтобы настроить план платежей или другой способ погасить остаток.

Что делать, если я хочу поговорить с кем-нибудь об уведомлении?Каждое уведомление должно содержать контактную информацию . Некоторые телефонные номера в письмах или уведомлениях являются общими бесплатными номерами IRS, но если конкретный сотрудник работает над вашим делом, будет показан конкретный номер телефона, по которому можно связаться с этим сотрудником или руководителем отдела.

Если вы потеряли уведомление

Если вы потеряли уведомление, позвоните по одному из следующих бесплатных номеров:

- Индивидуальные налогоплательщики: 800-829-1040 (TTY/TDD 800-829-4059)

- Налогоплательщики предприятий: 800-829-4933

Вы можете разрешить большинство уведомлений без посторонней помощи, но вы также можете обратиться за помощью к специалисту – либо к лицу, подготовившему вашу декларацию, либо к другому специалисту по налогам.

Советы по выбору специалиста по налогам

Может ли IRS получить мой банковский счет и финансовую информацию? Краткий ответ: Да.

IRS, вероятно, уже знает о многих ваших финансовых счетах, и IRS может получить информацию о том, сколько там находится. Но на самом деле IRS редко копается глубже в ваших банковских и финансовых счетах, если только вас не проверяют или IRS не взимает с вас задолженность по налогам.

Налоговое управление располагает массой информации о налогоплательщиках. Большинство из них поступает из трех источников:

- Ваши поданные налоговые декларации

- Информационные заявления о вас (формы W-2, форма 1099 и т. д.) по вашему номеру социального страхования

- Данные от третьих лиц, таких как Администрация социального обеспечения

Из-за информационных заявлений IRS, вероятно, уже знает о ваших финансовых счетах

Вот несколько примеров:

- Когда вы получаете более 10 долларов в виде процентов на банковский счет в течение года, банк должен сообщить об этих процентах в IRS по форме 1099-ИНТ.

- Если у вас есть инвестиционные счета, IRS может увидеть их в отчетах о дивидендах и продажах акций через формы 1099-DIV и 1099-B.

- Если у вас есть IRA, IRS узнает об этом через форму 5498.

- Если вам платят через торговый счет (например, PayPal или VISA) и у вас достаточно транзакций, IRS увидит сумму этих транзакций в форме 1099-K.

Как узнать, что есть у Налогового управления США о ваших финансовых счетах

Чтобы просмотреть информацию Налогового управления США о ваших финансовых счетах, закажите выписку о заработной плате и доходах за год в Налоговом управлении США. В конце июля в этой расшифровке будет показано большинство ваших информационных заявлений, которые сообщаются в IRS.

Что произойдет, если Налоговое управление США захочет получить более подробную информацию о ваших банковских счетах

В некоторых случаях Налоговое управление США захочет узнать о точных транзакциях на ваших банковских счетах или о других счетах, которые не указаны в ваших налоговых декларациях или информации заявления. В большинстве случаев эти запросы поступали от конкретного сотрудника IRS во время аудита (налоговый агент) или налоговой задолженности (налоговый инспектор).

В большинстве случаев эти запросы поступали от конкретного сотрудника IRS во время аудита (налоговый агент) или налоговой задолженности (налоговый инспектор).

- Агент по доходам будет проверять, указали ли вы все свои доходы. Например, если налоговый агент, проверяющий вас, обнаружит необъяснимые денежные депозиты на вашем счете, он или она может заподозрить, что вы не указали все свои доходы в декларации.

- В случае неуплаты налогов налоговый инспектор IRS просматривает вашу финансовую информацию в поисках активов, которые вы могли бы использовать для погашения налогового счета или подачи просроченной налоговой декларации.

Первое, что сделает налоговая служба, это запросит у вас эти записи. Если вы откажетесь или не предоставите их к крайнему сроку IRS, IRS может потребовать записи непосредственно из вашего банка или финансового учреждения.

Вы можете оспорить повестку (это называется «аннулированием» повестки), если вы можете доказать, что повестка не предназначена для законной цели или что информация не имеет отношения к этой цели.

до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

до ₽1,5 тыс., более чем на 30 дней — от ₽2,5 тыс. до ₽3 тыс.;

Об авторе