Уведомление о системе налогообложения ип: ( N 26.2-1) ( 1150001) /

Описание Услуга предоставляется организациям и индивидуальным предпринимателям, не относящимся к кругу лиц, указанных в ч.3 ст. 346.12 Налогового кодекса РФ.

| |

Ведомство Управление Федеральной налоговой службы по Республике Саха (Якутия) | |

Стоимость и порядок оплаты За предоставление услуги плата не взимается | |

Срок оказания 1 р.д. + 3 р.д. на обработку документов в МФЦ | |

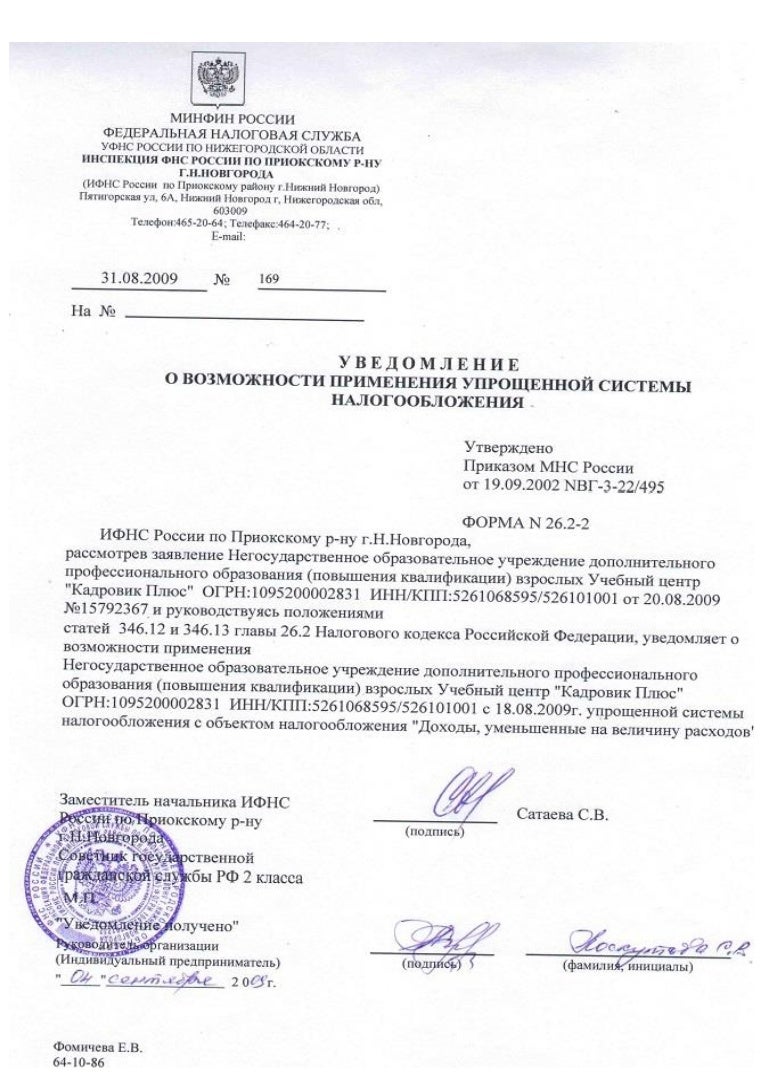

Результат оказания Уведомление о переходе на упрощенную систему налогообложения (УСН) с отметкой налогового органа о приеме | |

Условия отказа в предоставлении Оснований для отказа в предоставлении государственной услуги не предусмотрено | |

|

Нормативно-правовые акты

|

Переход на УСН упрощенную систему налогообложения упрощенку порядок сроки

Способы перехода на УСН

Порядок перехода на УСН с ОСН и ЕСХН

Порядок перехода на УСН с ЕНВД

Уведомление о переходе на упрощенную систему налогообложения

Работа без ККМ при УСН

Изменения упрощенной системы налогообложения

- Полезные ссылки

Способы перехода на упрощенную систему налогообложения (УСН)

По общему правилу, изложенному в пункте 1 статьи 346.13 и пункте 1 статьи 346.19 Налогового кодекса РФ) организации и индивидуальные предприниматели (ИП) переходят на упрощенную систему налогообложения (УСН) с начала календарного года.

Особые положения установлены для:

вновь созданных организаций (вновь зарегистрированных предпринимателей). Они вправе применять «упрощенку» с даты постановки на учет в налоговом органе (абз. 1 п. 2 ст. 346.13 НК), если уведомят налоговую инспекцию о переходе на упрощенную систему налогообложения не позднее 30 календарных дней с даты постановки на учет в налоговом органе (эта дата указанна в свидетельстве о постановке на учет в налоговом органесрок). В этом случае организации и индивидуальные предприниматели будут признаваться плательщиками УСН с даты постановки на учет в налоговом органе;

- налогоплательщиков, которые переходят на УСН в связи с упразднением другого спецрежима — ЕНВД. Они могут работать на «упрощенке» с начала того месяца, в котором прекратилась обязанность по уплате единого налога (абз. 2 п. 2 ст. 346.13 НК).

При переходе на «упрощенку» необходимо соблюсти установленные законом ограничения, а также процедуру смены налогового режима, которая заключается в том, что вы должны в определенные сроки и в установленной форме сообщить о переходе на УСН в налоговый орган.

Кроме того, необходимо соблюдать специальные правила учета доходов и расходов переходного периода, которые закреплены в п. 1, абз. 1, 3, 4 п. 2.1, п. п. 4, 5 ст. 346.25 НК.

Также надо иметь в виду, что при работе на УСН организации не вправе одновременно использовать другую систему налогообложения (за исключением ЕНВД). А индивидуальные предприниматели могут совмещать УСН как с ЕНВД, так и с патентной системой налогообложения.

Т.о. для перехода на упрощенную систему налогообложения с 1 января следующего года организации и индивидуальные предприниматели обязаны письменно уведомить об этом налоговую инспекцию в любое время, но не позднее 31 декабря текущего года, а если 31 декабря является выходным или праздничным днем, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК).

Примечание: представление уведомления о переходе на УСН является обязательным условием применения названного спецрежима: организации и ИП, не уведомившие о переходе на упрощенную систему налогообложения в установленные сроки, не вправе применять УСНО (пп.

Письмом ФНС России от 12.08.2015 № ГД-4-3/14234 «О направлении письма Минфина России» разъяснены вопросы, касающиеся применения УСН и правил перехода на иные режимы налогообложения, а именно:

в случае допущения несоответствия требованиям, установленным пунктами 3 и 4 статьи 346.12 и пунктом 3 статьи 346.14 НК РФ, налогоплательщик считается утратившим право на применение УСН. В этом случае налогоплательщик обязан сообщить в налоговый орган о переходе на иной режим налогообложения в течение 15 календарных дней по истечении отчетного (налогового) периода. За непредставление сообщения налогоплательщик несет ответственность в порядке, установленном статьей 126 НК РФ;

при переходе на иной режим налогообложения налогоплательщик обязан представить налоговую декларацию по УСН в срок не позднее 25-го числа месяца, следующего за кварталом, в котором он утратил право применять упрощенную систему налогообложения;

при непредставлении налоговой декларации налогоплательщик несет ответственность в порядке, установленном статьей 119 НК РФ;

в случае если переход на иной режим налогообложения налогоплательщиком не осуществлен или осуществлен несвоевременно, то за несвоевременную уплату ежемесячных платежей по истечении того квартала, в котором должен быть осуществлен переход на иной режим налогообложения, налогоплательщиком уплачиваются пени и штрафы в порядке, установленном законодательством о налогах и сборах.

Порядок перехода на УСН с ОСН и ЕСХН

По общему правилу перейти на УСН с начала налогового периода. Т.к. налоговым периодом для упрощенки является календарный год, перейти на УСН можно с 1 января очередного года (п. 1 ст. 346.13, п. 1 ст. 346.19 НК РФ). Для этого необходимо подать уведомление в налоговую инспекцию по месту нахождения организации (месту жительства ИП).

Уведомление о переходе на УСН представляется в налоговый орган в срок не позднее 31 декабря года, предшествующего году, с которого вы планируете применять УСН. Если последний день срока подачи уведомления приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК).

Уведомление может быть подано в электронном виде. Порядок электронного документооборота в данном случае утвержден Приказом ФНС России от 18.01.2013 № ММВ-7-6/20. Формат представления уведомления о переходе на УСН в электронной форме утвержден Приказом ФНС России от 16.

При этом необходимо учесть ограничения, установленные для применения упрощенки.

Бывшие «упрощенцы», которые снова хотят применять УСН, вправе вновь перейти на «упрощенку» не ранее чем через один год после того, как он утратил право на применение УСН (п. 7 ст. 346.13 НК). При утрате права на применение УСН, к примеру, с 01.04.2017 организация может перейти на указанный режим налогообложения с 01.01.2019 при условии соблюдения требований гл. 26.2 НК РФ (Письмо Минфина России от 15.03.2018 № 03-11-06/2/16016).

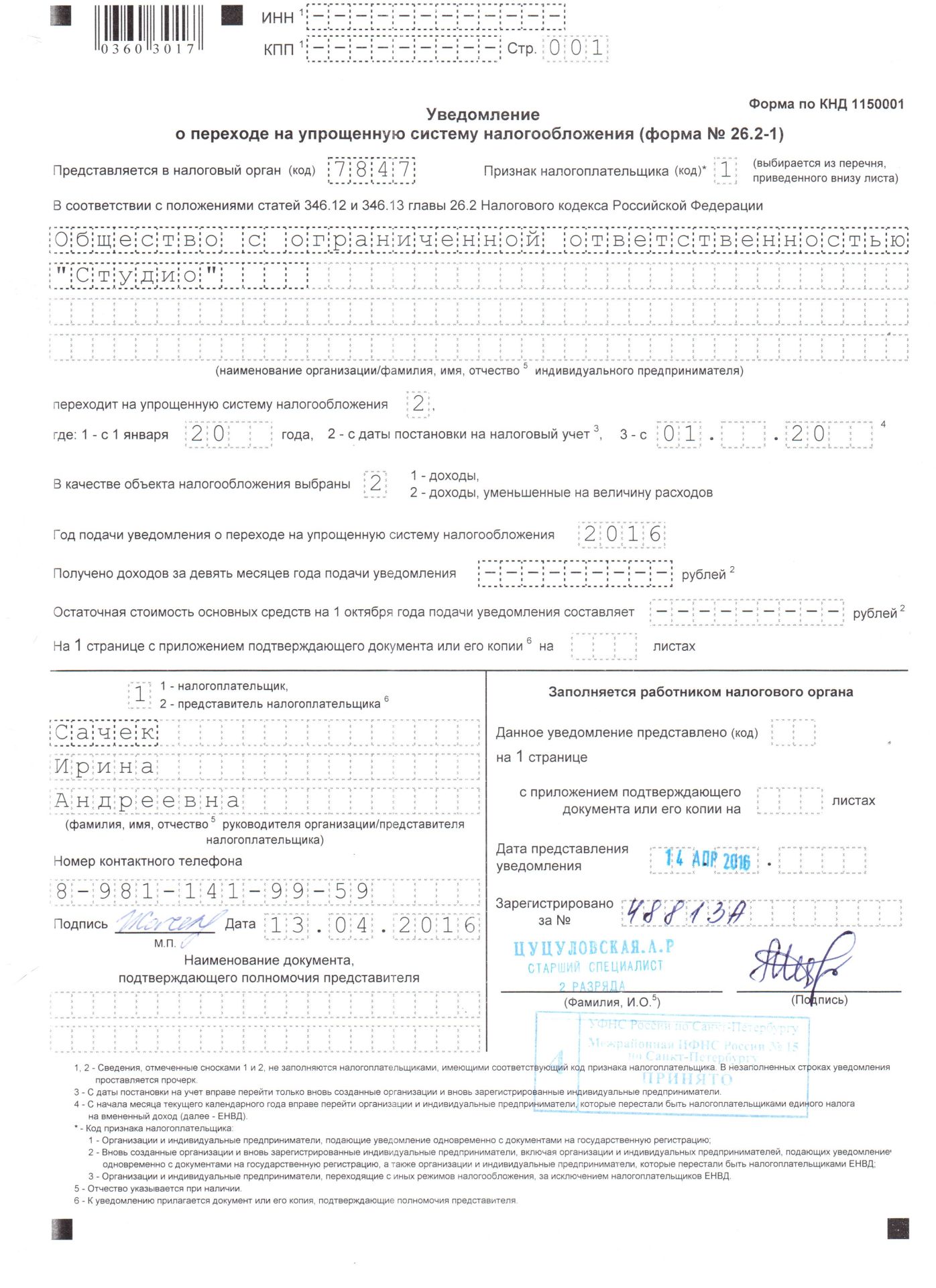

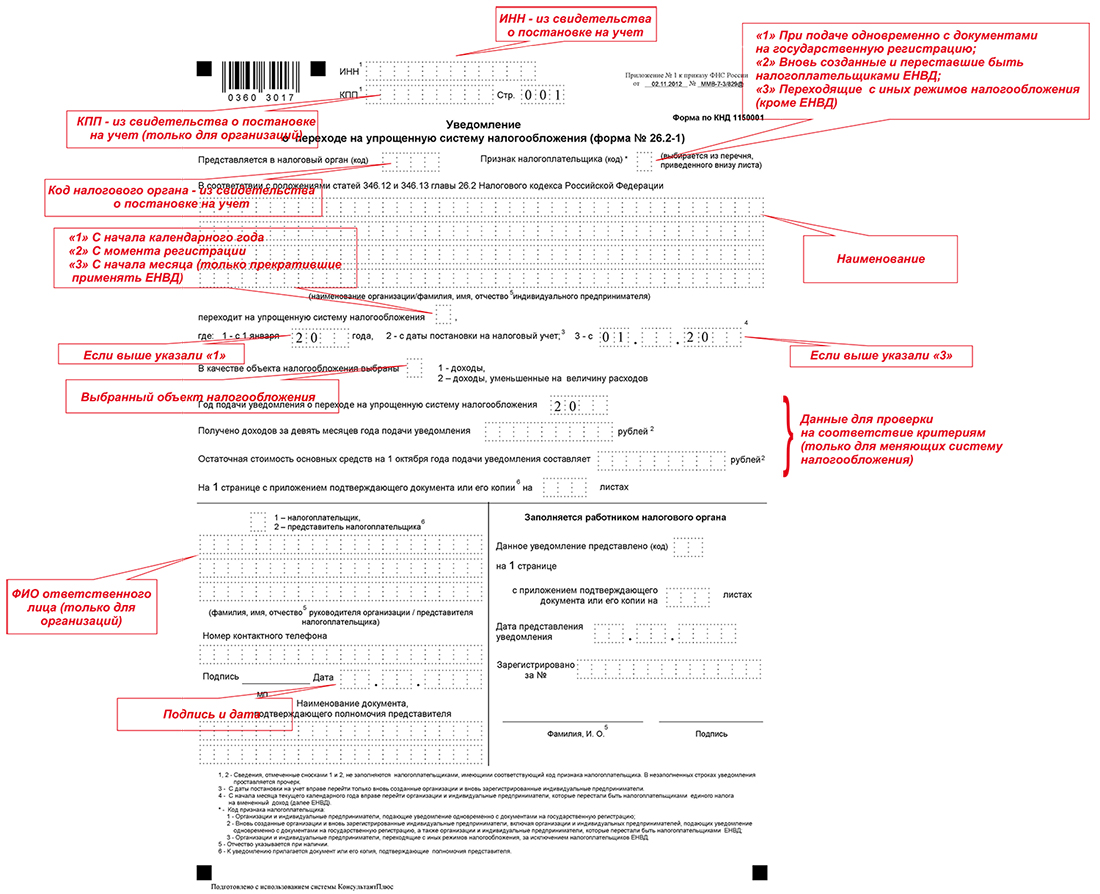

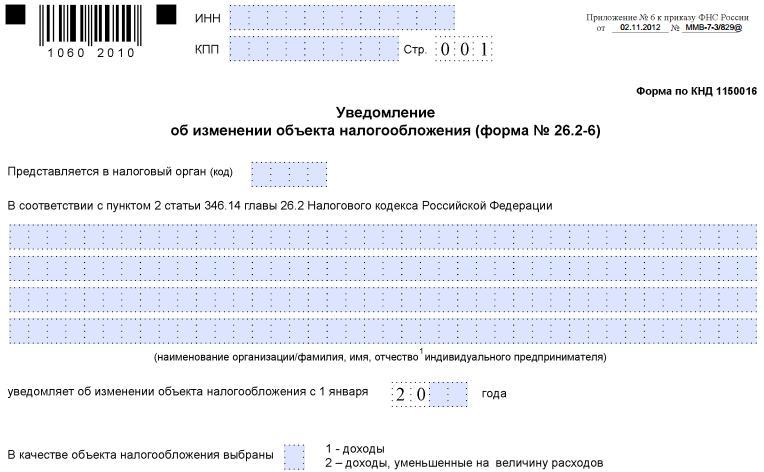

Уведомление о переходе на упрощенную систему налогообложения

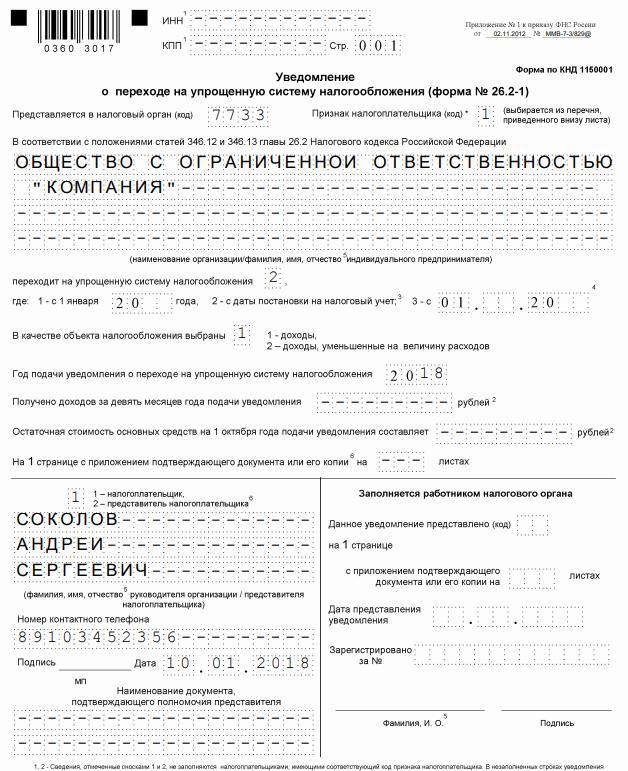

Уведомление можно представить в произвольной форме, а можно воспользоваться рекомендованной формой уведомления о переходе на УСН (форма № 26.2-1) (утверждена Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения»).

Отличия от заявления о переходе на УСН (форма № 26.

| В чем отличие | Приказ ФНС России от 13.04.2010 № ММВ-7-3/182@ | Приказ ФНС России от 02.11.2012 № ММВ-7-3/829@ |

| наименование | заявление | уведомление |

| численность работников | неоходимо указывать среднюю численность работников | пункт отсутствует |

| стоимость имущества | Надо указывать стоимость амортизируемого имущества, в т.ч. — нематериальных активов | Надо указывать только остаточную стоимость основных средств |

| контактный телефон | надо указать | пункт отсутствует |

Таким образом, в уведомлении нужно указать:

выбранный объект налогообложения;

остаточную стоимость основных средств по состоянию на 1 октября года, предшествующего календарному году, начиная с которого налогоплательщики переходят на УСН.

При этом сведения об остаточной стоимости нематериальных активов и о средней численности работников теперь указывать в уведомлении не нужно.

При этом сведения об остаточной стоимости нематериальных активов и о средней численности работников теперь указывать в уведомлении не нужно.

К этому сводятся и разъяснения Минфина, данные в письме от 12.09.2012 № 03−11−06/2/123 по вопросам применения упрощенной системы налогообложения, внесенных Федеральным законом от 25.06.12 № 94−ФЗ.

Не лишним будет напомнить, что до конца года надо будет применять общую систему налогообложения, если в указанные выше порядок и сроки не направить уведомление.

Статья написана и размещена 10 ноября 2012 года. Дополнена — 20.11.2014, 28.08.2015, 15.10.2018

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2021

Полезные ссылки по теме «Переход на УСН — порядок и сроки»

НДФЛ 15%. Прогрессивная шкала

Налог на проценты по вкладам

Налоговый контроль счетов

Почему льготы носят заявительный характер

НДФЛ с наследства

Налоговая ответственность за непредставление документов

Ошибки при заполнении налоговой декларации 3-НДФЛ

Подтверждение статуса налогового резидента РФ

Производственный календарь на 2021 год

Правовой календарь на 2021 год

Налоговый календарь на 2018 — 2021 год

Переход с ЕНВД на УСН

Адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Санкт-Петербурга

Адреса, телефоны, интернет-сайты, реквизиты налоговых инспекций Москвы

Какую налоговую отчетность, по каким формам и в какие сроки надо сдавать ООО и ИП (ПБЮЛ) в налоговую инспекцию, Пенсинный фонд РФ (ПФ), ФСС, ФФОМС при применении УСН?

Страховые взносы в 2013-2020 году в ПФ, ФСС, ФФОМС (ставки, тарифы, изменения)

Общий налоговый режим

Патентная система налогообложения

Система налогообложения в виде ЕНВД

Налоговая отчетность для общего режима налогообложения

Налоговая отчетность для системы налогообложения в виде ЕНВД

Тэги: УСН, упрощенка, упрощенная система налогообложения, переход на УСН, переход на упрощенную систему налогообложения, переход на упрощенку, порядок, сроки, налоги

как подать заявление о переходе на УСН

Переход на УСН с 2020 года: как быстро можно изменить налоговый режим

Срок перехода на УСН в 2020 году зависит от того, когда налогоплательщик выбрал упрощенку — при регистрации или после того, как использовал другой налоговый режим. Перевести на УСН можно бизнес, который вписывается в критерии НК для применения упрощенной системы налогообложения.

Перевести на УСН можно бизнес, который вписывается в критерии НК для применения упрощенной системы налогообложения.

Как быстро получится изменить систему налогообложения, а когда перейти на УСН нельзя? Как направить в налоговую уведомление о переходе на УСН? Ответы вы найдете в статье.

Сроки перехода на УСН с 2020 года

Новые компании автоматически попадают в ряды налогоплательщиков на ОСНО. Но ИП или организации могут подать уведомление о переходе на УСН вместе с заявлением на регистрацию бизнеса. Тогда упрощенка сразу становится режимом, который применяет налогоплательщик.

Примечание: регистрация ИП занимает три рабочих дня с даты, следующей за получением инспекцией документов на открытие. ООО регистрируют в пятидневный срок.

После регистрации у предпринимателя есть ещё 30 календарных дней на решение. Если он успевает с подачей заявления на применение УСН в эти сроки, то платить налоги по ОСНО до следующего года не придется.

Действующие компании могут изменить систему налогообложения на упрощенную, но только с начала нового календарного года. Чтобы перейти на упрощенку с 2020 года, нужно было уведомить налоговую не позднее 31 декабря 2019 года. В следующий раз перейти на УСН можно с 2021 года. Подача уведомления будет своевременна в аналогичный срок — не позднее 31 декабря.

Чтобы перейти на упрощенку с 2020 года, нужно было уведомить налоговую не позднее 31 декабря 2019 года. В следующий раз перейти на УСН можно с 2021 года. Подача уведомления будет своевременна в аналогичный срок — не позднее 31 декабря.

Важно: утратившие право на применение ЕНВД могут перейти на УСН с начала следующего за этим месяца.

Переход с ЕНВД на УСН будет автоматическим, если организация или ИП ещё при регистрации подали уведомление на применение упрощенки. Другие налогоплательщики могут сообщить в ФНС о применении УСН, направив уведомление до 15 числа месяца, с которого фактически применяют упрощенку.

Чтобы применять спецрежим, не нужно ждать подтверждения из налоговой о применении УСН. Для перевода нужно уведомить налоговую о своем решении и о соответствии бизнеса лимитам по УСН. Однако если компании понадобится подтверждение факта перехода на упрощенку, налоговая пришлет его по запросу.

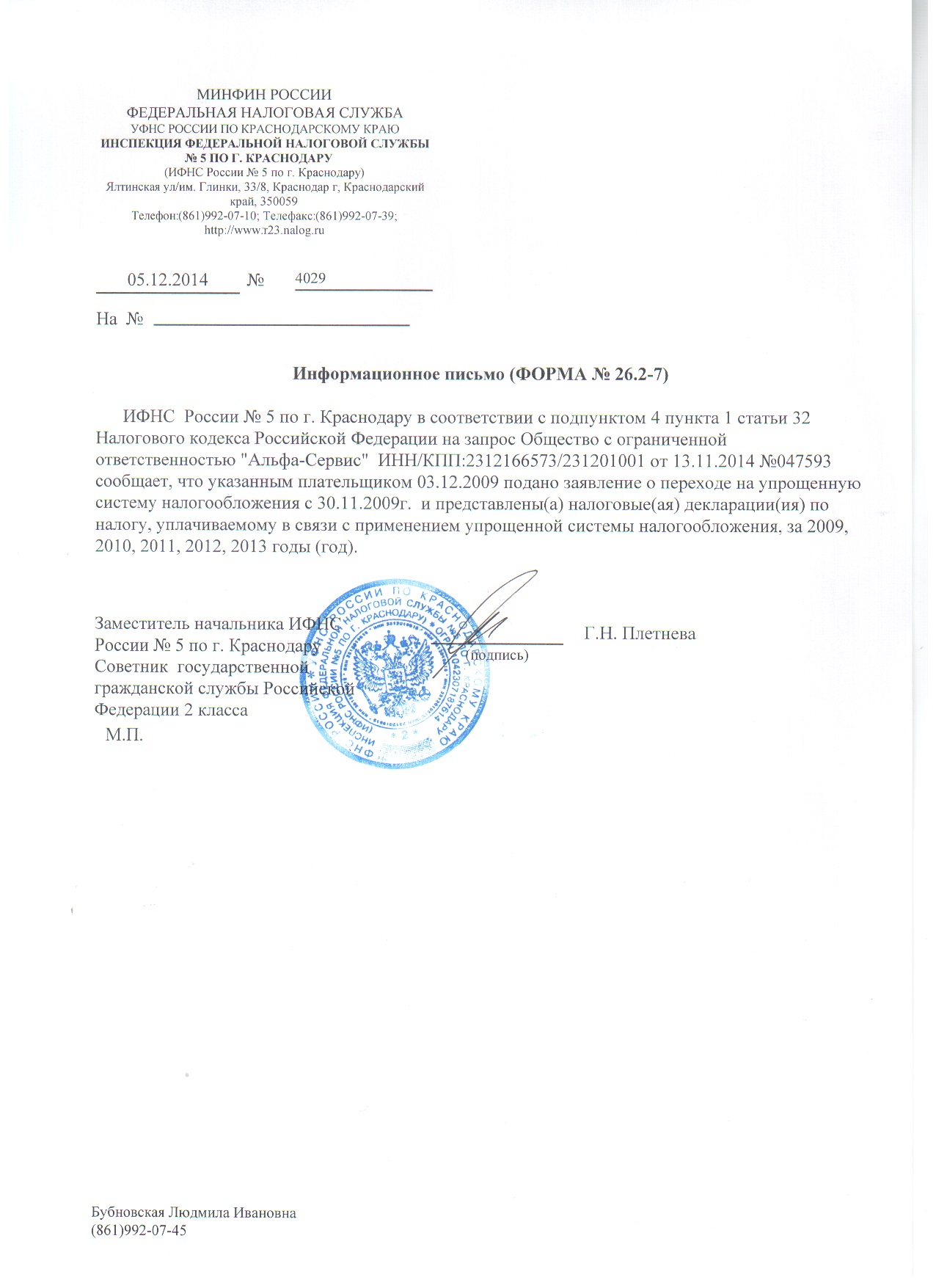

Запрос о применении УСН можно составить в свободной форме. В течение 30 календарных дней с момента регистрации запроса инспекция пришлет налогоплательщику информационное письмо с указанием даты, когда предприниматель представил уведомления о переходе на упрощенку.

Как уведомить ФНС о применении УСН с 2020 года

Чтобы переход на УСН прошел в намеченные сроки, нужно подать уведомление по форме № 26-2.1. Если подать некорректное заявление в 2020 году, придется ждать перехода и платить налоги по ОСН еще год.

Скачать форму № 26.2-1 (Уведомление о переходе на упрощенную систему налогообложения)

В уведомлении нужно указать код ИФНС и заполнить поле «Признак налогоплательщика»:

предприниматели, которые переходят на УСН при регистрации — код1;

вновь созданные компании, а также те, кто переходит на упрощенку с ЕНВД — код 2;

предприниматели, которые переходят на УСН с других режимов налогообложения — код 3.

Также предприниматель заполняет в уведомлении поле «Переходит на упрощенную систему налогообложения»:

новые ИП и организации ставят код 2;

те, кто переходит на УСН с других режимов — код 1;

те, кто потерял право на ЕНВД, указывают код 3.

Затем заявитель указывает сумму доходов за девять месяцев без НДС, а также остаточную стоимость основных средств на 1 октября текущего года.

Уведомление можно представить в налоговую лично, по почте или через МФЦ. Подача уведомления происходит по месту нахождения организации или месту жительства индивидуального предпринимателя.

Документ может быть составлен на бумаге или в электронной форме, утвержденной Приказом ФНС № ММВ-7-6/878@ от 16.11.2012.

Итак, не нужно ждать подтверждения ФНС о применении УСН. Уведомив налоговую, можно применять упрощенный режим до тех пор, пока бизнес соответствует его критериям. Об этих критериях читайте в статье «Кто может применять УСН в 2020 году?».

Системы налогообложения. Вопросы и ответы

Как в личном кабинете изменить систему налогообложения?

Напишите нам: перейдите по ссылке или нажмите значок сообщения в личном кабинете внизу экрана и

выберите пункт Создать заявку. Выберите тему «Финансы» → «Изменить реквизиты». К сообщению

прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную

систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или

Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Выберите тему «Финансы» → «Изменить реквизиты». К сообщению

прикрепите документ, подтверждающий смену системы налогообложения. Если вы перешли на упрощенную

систему налогообложения (УСН), таким документом будет уведомление о переходе на УСН или

Информационное письмо, свидетельствующее о праве применения УСН (по форме № 26.2-7).

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать при работе с Ozon?

Для работы с Ozon подходят общая (ОСНО или ОСН) или упрощенная (УСН) системы налогообложения. Мы рекомендуем применять УСН. Однако не все компании могут перейти на эту систему.

Подробнее об УСН читайте на сайте Федеральной налоговой службы.

Какую систему налогообложения выбрать, если у меня патент?

Патентную систему налогообложения (ПСН) нельзя применять при розничной торговле через Интернет. Однако вы можете совмещать ПСН с другими системами: общей (ОСНО) и упрощенной (УСН).

Подробнее о ПСН

От чьего имени Ozon выдает чеки покупателям?

Чеки выдают партнеры Ozon, осуществляющие прием денежных средств.

От какой суммы платить налог в зависимости от моей системы налогообложения?

Доходом по договору комиссии считается вся полученная вами сумма денежных средств, включая комиссию Ozon. Датой получения доходов считается тот день, когда денежные средства поступили на ваш банковский счет.

На общей системе налогообложения

При реализации товара через Ozon право собственности на товар переходит напрямую от вас к покупателю. Ozon не выкупает товар у вас, а только оказывает услугу реализации. Налоговым Кодексом РФ не установлены специальные правила в отношении момента определения базы по НДС при реализации товаров через посредников. При определении цены товара учитывайте НДС — включайте его в цену товара. Если вы продаете со склада Ozon, указывайте цену с НДС в УПД-2.

В дальнейшем вы сможете сделать вычет по НДС.

На упрощенной системе налогообложения

Если вы работаете на УСН «Доходы», при работе с Ozon нужно учитывать весь товарооборот, не вычитая

из доходов размер комиссии. Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер

комиссии и стоимость дополнительный услуг Ozon.

Если на УСН «Доходы минус расходы» — нужно вычесть из доходов размер

комиссии и стоимость дополнительный услуг Ozon.

На обеих схемах УСН вы не платите НДС.

Если применяется общая система налогообложения, указывать ли НДС при поставке товаров на склад Ozon?

При поставке товаров на склад Ozon, вы должны создать и передать Ozon через систему ЭДО УПД-2. В этом документе должны быть указаны все поставляемые товары со ставкой НДС — 10% (для детских, продовольственных, медицинских товаров, книг и печатной периодики) или 20% (для остальных товаров).

Подробнее о УПД-2

При определении цены товара учитывайте НДС — включайте его в цену товара.

Если применяется общая система налогообложения, какие закрывающие документы предоставляет Ozon? Как выглядит отчет о продажах?

Каждый месяц Ozon предоставляет о тчет о реализации товаров и УПД к этому отчету.

Подробное описание отчета

Скачать примеры документов:

Если применяется общая система налогообложения, кто является конечным покупателем в отчете о продажах?

Конечным покупателем в отчете о продажах является розничный покупатель.

Если наша компания на упрощенной системе налогообложения и не платит НДС, а Ozon на общей и продает товары с НДС, то какая ставка НДС проставляется на карточке товара?

Если применяется УСН, то при загрузке товаров в поле НДС (налог на добавочную стоимость) вы должны указать «Не облагается». Ozon не продает товары, а оказывает услугу реализации, поэтому в данном случае ставка НДС составляет 0%.

Как в 1С проводить возврат товара, который был куплен в марте и есть в отчете о реализации за март, а возвращен в апреле. На каком основании его можно поставить обратно на сток в учете?

Если товар возвращен покупателем после утверждения отчета о реализации, мы спишем деньги, которые вернули покупателю, и стоимость возврата с вашего счета, а также вернем вам комиссию за продажу в полном объеме. Все эти операции мы отразим в отчете о реализации за тот период, когда товар был возвращен.

Обратитесь в службу поддержки 1С за консультацией о том,

как проводить возвраты товаров в этой системе.

Влияет ли схема работы – FBO и FBS – на проведение реализаций и возвратов?

Реализации и возвраты проводятся одинаково, независимо от системы налогообложения, — информация предоставляется в едином отчете о реализации товаров за месяц. Схемы работы не влияют на отражение информации в бухгалтерском учете, по договору партнер остается комитентом.

Материал подготовлен совместно с технологическим партнером ООО «Адаптер».

Как заполнить заявление на УСН. Инструкция для 2021 г.

Льготный налоговый режим, предоставляющий возможность существенно снизить налоговую нагрузку на субъекты малого и среднего бизнеса, носит название упрощённая система налогообложения (УСН). Осуществить переход на УСН можно со дня регистрации ИП или ООО, в 30-дневный срок с момента создания ИП или ООО, а также с начала нового календарного года.

Бланк уведомления о переходе на УСН разработан по форме № 26. 2-1 и утвержден ФНС. Он одинаков и для юр. лиц, и для ИП.

2-1 и утвержден ФНС. Он одинаков и для юр. лиц, и для ИП.

Уведомление о переходе ИП и ООО на УСН по форме № 26.2-1

Бланк заявления о переходе на УСН

1. Сроки подачи уведомления по форме № 26.2-1

Налоговое законодательство в 2021 году предоставляет юр. лицам и ИП 30 дней после постановки на налоговый учет в качестве срока для перехода на УСН. Стоит отметить, что заявитель считается применяющим упрощенную систему налогообложения с момента регистрации общества или ИП. Это необходимо для того, чтобы налогоплательщики не были вынуждены предоставлять отчетность по общей системе налогообложения за несколько дней до перехода на УСН.

Заявление о переходе на УСН можно направлять вместе с другими документами на госрегистрацию или же в течение 30 дней с момента создания ООО или ИП. Если вы пропустили срок подачи уведомления о решении перейти на УСН, то в следующий раз направить документы для рассмотрения возможности перехода на этот налоговый режим можно будет только со следующего года. К примеру, уже зарегистрированный хозяйствующий субъект хочет применять УСН с 2022 года, тогда сообщить об этом необходимо не позже 31.12.2021.

Таким образом, уведомить ФНС о желании перейти на льготный налоговый режим надо в 30-дневный срок с момента регистрации общества или индивидуального предпринимателя, если вы хотите работать на «упрощенке» с момента создания бизнеса, или до 31 декабря текущего года, если вы планируете осуществить переход на УСН с нового года.

2. Как выбрать ИФНС для подачи заявление о переходе на УСН

Законодательством в сфере налогов и сборов установлено, что заявление о переходе на УСН следует подать в ИФНС, где субъект предпринимательства поставлен на налоговый учет.

Территориальная и регистрирующая инспекция ФНС могут отличаться. Для того чтобы определиться с местом подачи документов, рекомендуем вам воспользоваться нашим онлайн-сервисом для ИП или для ООО, который поможет бесплатно подготовить уведомление о переходе на УСН и выбрать необходимую ИФНС.

3. Что нужно помнить перед подачей заявления в ФНС

Заполняя бланк заявления в 2021 году, следует помнить:

- В случае подачи заявления на УСН при регистрации общества или ИП, поля ИНН и КПП заполнять не нужно.

- Бланк заявления самостоятельно подписывает или предприниматель, или непосредственный руководитель организации. Учредители общества, а также другие лица обладают правом подписи заявления лишь при наличии доверенности, при этом необходимо указать ее реквизиты.

- Изучите отличия между объектами налогообложения «Доходы» или «Доходы минус расходы» и только после этого сделайте выбор.

Исключите ошибки — заполните заявление на УСН автоматически

Не нужно искать бланк и правила заполнения. Все, что нужно — 15 минут и сведения об ИП или ООО. Остальное сервис сделает сам и бесплатно. В итоге вы получите заявление на УСН и полный пакет документов для регистрации ИП или ООО.

Действующие организации, изъявившие желание сменить налоговый режим, прописывают ИНН и КПП, действующие ИП — ИНН. Только что созданные организации и ИП указывают прочерки в ячейках.

Укажите код налогового органа и признак налогоплательщика:

- 1 – если форма 26.2-1 подается одновременно с документами на регистрацию;

- 2 – в случае уведомления о переходе на УСН в течение 30 дней с момента постановки на учет;

- 3 – если действующие организации или ИП приняли решение о переходе на УСН с других режимов налогообложения.

Напишите название общества или фамилию, имя и отчество индивидуального предпринимателя.

Выберите код даты перехода на УСН:

- 1 – если запланировано перейти на УСН с 1 января следующего года;

- 2 – с даты регистрации только что созданного общества либо ИП;

- 3 – с начала месяца в году при снятии с учета организации или ИП в качестве плательщика ЕНВД.

Укажите вид объекта налогообложения:

- 1 – «Доходы»;

- 2 – «Доходы, уменьшенные на величину расходов».

Затем необходимо прописать год подачи уведомления о переходе на УСН. Ячейки с указанием величины доходов, заработанных за предыдущие 9 месяцев, и остаточную стоимость основных средств указывают исключительно функционирующие организации и предприниматели.

В нижнем поле слева необходимо вписать информацию о заявителе:

- 1 – налогоплательщик: ИП или руководитель ООО;

- 2 – представитель налогоплательщика: лицо, наделенное полномочиями представлять интересы по доверенности.

Не забудьте указать наименование и реквизиты доверенности, если здесь указано число «2»; полное имя руководителя или представителя (зависит от того, кто представляет заявление). Фамилия, имя и отчество ИП или руководителя ООО в нижнем поле слева не повторяется.

Пишем телефонный номер заявителя и дату подачи заявления. Подпись в данном блоке ставит лицо, представляющее документы, и только при инспекторе ФНС.

Уведомление выводится на печать в двух экземплярах: один остается у сотрудника ФНС, другой вам возвратят с отметкой о принятии, его требуется сохранить в качестве подтверждения о выборе УСН. Но бывают случаи, когда в ИФНС могут запросить три экземпляра уведомления, в связи с этим лучше иметь дополнительную копию.

Данное заявление является информационным документом, в связи с этим его нотариальное заверение не требуется.

Законодательством установлено, что по письменному запросу налогоплательщика ИФНС должна предоставить подтверждение о применении УСН. В подавляющем большинстве ситуаций нет необходимости в наличии данного подтверждения, достаточно иметь второй экземпляр заявления с отметкой сотрудника ИФНС. Но некоторые контрагенты при оформлении договорных отношений могут запросить у вас официальное подтверждение работы на УСН из налоговой.

Переход с ЕНВД на УСН — Платформа Госотчёт

Отмена ЕНВД

С 01.01.2021 г в РФ перестает действовать такая система налогообложения, как ЕНВД. (Единый налог на вмененный доход).

Если вы работаете на ЕНВД без совмещения с другим специальным режимом, до 31.12.2020 г. вы должны выбрать новую систему налогообложения (СНО). В противном случае вы автоматически начнете работать по ОСНО и столкнетесь с ограничениями по переходу на более выгодную СНО.

УСН – самый распространенный из специальных налоговых режимов. Перейти на этот режим могут индивидуальные предприниматели (ИП) и организации (ЮЛ) в добровольном порядке.

Узнать больше

Как перейти с ЕНВД на УСН

В сервисе «Платформа Госотчёт» реализована функция подачи уведомления о переходе на УСН в электронном виде. Для подачи заявления необходимо активировать любой тариф «Платформа Госотчёт», в т.ч. подойдет Тариф «ОТЧЕТЫ В ФНС»

1. Оставьте заявку на подключение сервиса «Платформа Госотчёт»: Оставить заявку

2. Перейдите в сервис по адресу: gosotchet.platformaofd.ru или по ссылке с сайта «Платформа Госотчёт»

3. Введите логин и пароль на экране входа в программу

4. Разрешите выполнение криптографических операций (необходимо для подписи и отправки документов)

5. Для создания уведомления о переходе на УСН:

- Нажмите кнопку «Новый документ»;

- Выберите раздел «Документы в ФНС»;

- Выберите «Уведомление о переходе на упрощенную систему налогообложения»;

- Откройте уведомление по двойному клику или по кнопке «Создать».

6. Заполните уведомление в соответствии с выбранной системой налогообложения. Некоторые поля на форме уже заполнены.

Заполните недостающие поля:

- В поле «Представляется в» выберите свою ФНС;

- В поле «Признак налогоплательщика (код)» выберите код 3;

- В поле «переходит на упрощенную систему налогообложения» укажите, что переход будет с 2021 года;

- Выберите объект налогообложения: Доходы или Доходы, уменьшенные на величину расходов;

- В поле «Получено доходов за 9 месяцев года подачи уведомления» укажите только те доходы, которые были получены от деятельности на основной системе налогообложения (то есть вы совмещали Общую СНО и ЕНВД). Если по ОСНО доходов не было, то в этом поле ничего не указывается. Для ИП заполнение данного поля необязательно;

- В поле «Остаточная стоимость основных средств на 1 октября года подачи уведомления составляет» укажите стоимость основных средств на всех используемых системах налогообложения. Для ИП заполнение данного поля необязательно;

- Заполните ФИО руководителя организации;

- Номер контактного телефона заполняется по желанию.

7. После заполнения формы нажмите кнопку «Проверить».

8. После получения положительного ответа нажмите кнопку «Сохранить». После этого заполненное уведомление попадает в папку «Черновики».

9. Перейдите в папку черновики и выберите уведомление для его отправки.

10. Нажмите на кнопку «Отправить» и следуйте указаниям мастера отправки.

11. Документ перемещается в раздел «Отправленные» и меняет статус на «Отправлен».

12. Получите квитанцию от оператора и дождитесь квитанции о получении уведомления налоговой службой. Посмотреть квитанции можно, открыв уведомлении двойным кликом мыши.

Скачать инструкцию по переходу с ЕНВД на УСН

Потеряли уведомление о применении усн что делать

Тогда налоговики укажут в письме данные обо всех отчетах, которые вы представляли в свое время. Но не более чем за три последних года. В запросе обязательно укажите наименование своей компании, ее ИНН и КПП. Имеет смысл также сослаться на статью 32 НК РФ, которая обязывает инспекторов бесплатно информировать компании.

Подготовить информационное письмо по форме № 26.2-7 налоговики обязаны в течение 30 календарных дней после того, как получили от вас запрос. Такой срок предусмотрен пунктом 93 Административного регламента ФНС, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н .

Главное, о чем важно помнить

1Запрос с просьбой подтвердить, что компания применяет упрощенку и сдает декларации, можно составить в произвольной форме. А ответ инспекторы подготовят строго по форме № 26.2-7.

2В запросе укажите, что хотите получить информационное письмо лично в руки. Тогда ответ ИФНС не затеряется.*

Ну а отдадут вам информационное письмо по форме № 26.2-7 таким способом, который вы сами выбрали в запросе. То есть лично в руки представителю компании или по почте. А вот получить ответ по ТКС не получится. Дело в том, что электронного формата для такой формы чиновники не утверждали. Если же вы забыли отметить, каким способом хотите получить письмо, то налоговики отправят его по умолчанию почтой.

Начальнику ИФНС по городу ___________

ИНН 000000000 КПП 000000000

юридический адрес: г.0000000 , ул 000000, д.000, стр000

Запрос с просьбой подтвердить применение УСН

Просим Вас предоставить информационное письмо согласно статьи 32 НК РФ по форме №26.2.-7 о применении упрощенной системы налогообложения организации ООО «0000000» ИНН 00000000000 КПП 000000000в 2016 году, а также указать сведения об обьекте налогообложения в срок указанный в пункте 93 Административного регламента ФНС. Получить информационное письмо лично в руки (или по почте. юр.. адрес)

Вопрос

Где получить дубликат Уведомления на упрощенную систему налогообложения?

Ответ

Уведомление о переходе на УСН в налоговую инспекцию обычно подается в двух экземплярах. Один из них — для отметки налогового органа о принятии документа. Он должен храниться у вас.

Если ваш экземпляр уведомления не сохранился, то чтобы получить дубликат (копию) напишите в свою ИФНС письмо в произвольном виде, чтобы инспекторы подтвердили применение вами упрощенной системы налогообложения. Например, можете использовать такую формулировку в письме:

Налоговые инспекторы выдадут вам информационное письмо по форме № 26.2-7,

утвержденной приказом ФНС России от 02.11.2012 № ММВ-7-3/829@. Его вы можете представить своему контрагенту по требованию. Или использовать для других целей — как подтверждение работы на спецрежиме.

Информационное письмо налоговики должны выдать вам в течение 30 календарных дней со дня регистрации письменного обращения в налоговой инспекции. Такой срок на ответ установлен п. 93 Административного регламента, утвержденного приказом Минфина России от 02.07.2012 № 99н.

При этом обратиться с запросом на получение информационного письма можно и в электронной форме, в том числе по ТКС (пп. 111–124 вышеуказанного регламента).

ИП из Липецка занимался ремонтными работами: ремонтировал здания больниц и школ, чинил отопление, фасады и делал внутреннюю отделку.

Предприниматель работал на упрощенке: сдавал декларации по УСН, платил по ней же налоги и не заявлял вычеты по НДС. Налоговая провела проверку и посчитала, что ИП работает на общем режиме, а значит должен доплатить налоги.

Аргументы ИП

Предприниматель сказал, что отдавал уведомление налоговой, но копии у него не осталось — она хранилась у брата и потерялась при переезде. В качестве свидетеля Завен представил того самого брата. Брат подтвердил, что ходил вместе с Завеном в налоговую и видел, как он подавал заявление.

Аргументы налоговой

Налоговая заявила, что уведомления она не получала — отметки об этом нет ни в журнале регистрации корреспонденции, ни в журнале, где регистрируются заявления на УСН.

Решения судов

Дело разбирали сначала в областном арбитражном суде, потом в Девятнадцатом арбитражном апелляционном суде, и наконец, в Арбитражном суде Центрального округа.

Суд посмотрел журналы регистрации из налоговой и убедился, что заявления от ИП не приходило. Но при этом суд решил, что начислить налоги и штрафы налоговики не могут. Судьи руководствовались такими вещами:

- правилами перехода на упрощенку, которые устанавливает статья 366.13 Налогового кодекса;

- журналом регистрации, который привела налоговая в качестве доказательства;

- действиями налоговой, которая ничего не сказала налогоплательщику.

Налоговый кодекс говорит, что упрощенку нельзя использовать, если не успел подать заявление о переходе в срок. А по словам истца, он подал заявление, когда регистрировался в качестве ИП, значит, сроки нарушены не были.

То, что в журнале регистрации нет заявления, не говорит о том, что заявление не подавали. Логика примерно такая. Налогоплательщик не ставит подпись в журнале, значит, журнал не может быть подтверждением того, что он не подал заявление.

И самое главное — действия налоговой. Инспекция в течение нескольких лет принимала авансовые платежи, налоги и декларации по упрощенке и не возражала. Она не отправила ни отказа в переходе на УСН и не сказала, что уведомление подано не вовремя. А в 2016 году инспекция сама отправила требование заплатить налоги по УСН.

Поэтому по факту, налоговая действовала так, будто ИП правомерно находился на упрощенке и не предъявляла претензий. А значит утверждать, что ИП не имел права работать на УСН, налоговая не может.

Что это всё значит

Артур Дулкарнаев, налоговый юрист:

Налогоплательщики могут смело использовать это дело в качестве довода в налоговых спорах в подобных ситуациях. Например, заявить его в письменных возражениях на акт налоговой проверки, в апелляционной жалобе на решение налоговой о привлечении к ответственности или в заявлении в суд.

Но хотелось бы обратить внимание: этого спора можно было бы избежать, если внимательнее отнестись к вопросу сохранности документов.

Налоговые законы и правила> Циркуляры и уведомления> Уведомления

Уведомление № 69/2021 [F. 225/53/2020-ITA.II /] / S.O. 2098 (E): Уведомление № 69/2021 [F. 225/53/2020-ITA.II /] / S.O. 2098 (E)

!Новый 31 мая 2021 г., печать в правительстве Индии Press, Ring Road, Mayapuri, New Delhi-110064 и опубликована Контролером публикаций, Delhi-110054

Уведомление №68/2021 [F. № 370142/16/2021-TPL] / GSR 338 (E): Правила о подоходном налоге (16-я поправка), 2021 г.

24 мая 2021[भाग II— खण् ड 3 (i)] भारत का रािपत्र: असाधारण 3 िी = स्ट्थािर संपजत्त से जभन्न संपजत्त से िर्िडत कीमत के पठरणामस्ट्िरूप िह कीमत जिस पर-धनीय प्रजतफल प्राप्त दकया गया है

Уведомление №5 от 2021 г .: Процедура реализации опциона в соответствии с подразделом (1) раздела 245M и указание на это путем предоставления и загрузки Формы № 34BB в соответствии с подправилом (1) правила 44DA Правил по подоходному налогу 1962 г.

24 мая 2021Подробная информация о ссылке также размещена на портале электронного архива Департамента: www.incometaxindiaefiling.gov.in (также на.www yieldtax ~ ov вступает в силу с 7-го числа

г.Уведомление № 67/2021 [F. № 370142/18/2021-TPL] / S.O. 1889 (E): Уведомление № 67/2021 [F. № 370142/18/2021-TPL] / S.O. 1889 (E)

17 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2.अजधजनयम की धारा 10 खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में से दकसी भी ितड उल्लंघन जनधाडररती को कर छूट के जलए

Уведомление № 66/2021 [F. № 370142/13/2021-TPL] / SO 1856 (E): Уведомление № 66/2021 [F. № 370142/13/2021-TPL] / SO 1856 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 МИНИСТЕРСТВО ФИНАНСОВ (Департамент доходов) (ЦЕНТРАЛЬНЫЙ СОВЕТ ПРЯМЫХ НАЛОГОВ) УВЕДОМЛЕНИЕ Нью-Дели, 13 мая 2021 г. (НАЛОГ НА ПРИБЫЛЬ

Уведомление №65/2021 [F. № 370142/15/2021-TPL] / SO 1855 (E): Уведомление № 65/2021 [F. № 370142/15/2021-TPL] / SO 1855 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2. अजधजनयम की धारा 10 के खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में दकसी भी का उल्लंघन जनधाडररती कर छूट के

Уведомление №64/2021 [F. № 370142/40/2020-TPL] / SO 1854 (E): Уведомление № 64/2021 [F. № 370142/40/2020-TPL] / SO 1854 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2. अजधजनयम की धारा 10 के खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में दकसी भी ितड का उल्लंघन जनधाडररती कर छूट के जलए

Уведомление №63/2021 [F. № 370142/37/2020-TPL] / SO 1853 (E): Уведомление № 63/2021 [F. № 370142/37/2020-TPL] / SO 1853 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 7 5. जनम्नजलजखत में से दकसी एक कूट का चयन दकया िाना है: आय की प्रकृजत कूट लयाि 1 लाभांि 2 पूंिी अजभलाभ 3 अन्य 4 6. जनम्नजलजखत में से

Уведомление №62/2021 [F. № 370142/47/2020-TPL] / SO 1852 (E): Уведомление № 62/2021 [F. № 370142/47/2020-TPL] / SO 1852 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का राजपत्र: ऄसाधारण S.O. 1852 (E) .— Во исполнение полномочий, предоставленных подпунктом (vi) пункта (b) Пояснения 1 к пункту (23FE) раздела

.Уведомление №61/2021 [F. № 285/04/2019-IT (Inv.V) CBDT] / SO 1843 (E): Уведомление № 61/2021 [F. № 285/04/2019-IT (Inv.V) CBDT] / SO 1843 (E)

11 мая 2021, печать в правительстве Индии Press, Ring Road, Mayapuri, New Delhi-110064 и опубликована Контролером публикаций, Delhi-110054

циркуляров и уведомлений

Уведомление №69/2021 [F. No. 225/53/2020-ITA.II /] / S.O. 2098 (E): Уведомление № 69/2021 [F. 225/53/2020-ITA.II /] / S.O. 2098 (E)

!Новый 31 мая 2021 г., печать в правительстве Индии Press, Ring Road, Mayapuri, New Delhi-110064 и опубликована Контролером публикаций, Delhi-110054

Циркуляр №10/2021: Разъяснение относительно срока давности для подачи апелляций в CIT (апелляции) в соответствии с Законом о подоходном налоге 1961 года (Закон)

25 мая 2021Циркуляр № I 0 12021 F .NO.225 / 49/2021 / ITA-1I Правительство Индии Департамент доходов Министерства финансов Центральный совет по прямым налогам Нью-Дели, от 25 мая 2021 г.

Уведомление №68/2021 [F. № 370142/16/2021-TPL] / GSR 338 (E): Правила о подоходном налоге (16-я поправка), 2021 г.

24 мая 2021[भाग II— खण् ड 3 (i)] भारत का रािपत्र: असाधारण 3 िी = स्ट्थािर संपजत्त से जभन्न संपजत्त से िर्िडत कीमत के पठरणामस्ट्िरूप िह कीमत जिस पर-धनीय प्रजतफल प्राप्त दकया गया है

Уведомление №5 от 2021 г .: Процедура реализации опциона в соответствии с подразделом (1) раздела 245M и указание на это путем предоставления и загрузки Формы № 34BB в соответствии с подправилом (1) правила 44DA Правил по подоходному налогу 1962 г.

24 мая 2021Подробная информация о ссылке также размещена на портале электронного архива Департамента: www.incometaxindiaefiling.gov.in (также на.www yieldtax ~ ov вступает в силу с 7-го числа

г.Циркуляр № 9/2021: Продление сроков выполнения некоторых требований, чтобы облегчить налогоплательщикам в связи с серьезной пандемией

20 мая 2021(Ф.NO.225 / 49/2021-ITA-1I Правительство Индии, Министерство финансов, Департамент доходов, Циркуляр Центрального совета по прямым налогам, № i от 2021 г. ~ Нью-Дели, от 10 мая 2021 г. Тема

Уведомление № 67/2021 [F. № 370142/18/2021-TPL] / S.O. 1889 (E): Уведомление № 67/2021 [F. № 370142/18/2021-TPL] / S.О. 1889 (E)

17 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2. अजधजनयम की धारा 10 के खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में दकसी भी ितड का उल्लंघन जनधाडररती कर छूट के जलए

Уведомление №66/2021 [F. № 370142/13/2021-TPL] / SO 1856 (E): Уведомление № 66/2021 [F. № 370142/13/2021-TPL] / SO 1856 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 МИНИСТЕРСТВО ФИНАНСОВ (Департамент доходов) (ЦЕНТРАЛЬНЫЙ СОВЕТ ПРЯМЫХ НАЛОГОВ) УВЕДОМЛЕНИЕ Нью-Дели, 13 мая 2021 г. (НАЛОГ НА ПРИБЫЛЬ

Уведомление №65/2021 [F. № 370142/15/2021-TPL] / SO 1855 (E): Уведомление № 65/2021 [F. № 370142/15/2021-TPL] / SO 1855 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2. अजधजनयम की धारा 10 के खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में दकसी भी का उल्लंघन जनधाडररती कर छूट के

Уведомление №64/2021 [F. № 370142/40/2020-TPL] / SO 1854 (E): Уведомление № 64/2021 [F. № 370142/40/2020-TPL] / SO 1854 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 3 2. अजधजनयम की धारा 10 के खंड (23 चङ) और इस अजधसूचना में यर्ा उजल्लजखत ितों में दकसी भी ितड का उल्लंघन जनधाडररती कर छूट के जलए

Уведомление №63/2021 [F. № 370142/37/2020-TPL] / SO 1853 (E): Уведомление № 63/2021 [F. № 370142/37/2020-TPL] / SO 1853 (E)

13 мая 2021[भाग II— खण् ड 3 (ii)] भारत का रािपत्र: असाधारण 7 5. जनम्नजलजखत में से दकसी एक कूट का चयन दकया िाना है: आय की प्रकृजत कूट लयाि 1 लाभांि 2 पूंिी अजभलाभ 3 अन्य 4 6. जनम्नजलजखत में से

Понимание вашего уведомления или письма IRS

В вашем уведомлении или письме будет объяснена причина обращения и даны инструкции о том, как решить проблему.

Если вы согласны с информацией, то связываться с нами не нужно.

Если при поиске вашего уведомления или письма с помощью функции поиска на этой странице он не дает результатов или вы считаете, что уведомление или письмо выглядят подозрительно, свяжитесь с нами по телефону 800-829-1040. Если вы определили, что уведомление или письмо являются поддельными, следуйте инструкциям помощника IRS или посетите нашу страницу «Сообщить о фишинге», чтобы узнать о дальнейших действиях.

Чтобы получить копию уведомления или письма IRS, напечатанного шрифтом Брайля или крупным шрифтом, посетите страницу «Информация об альтернативном медиацентре» для получения более подробной информации.

Почему я получил уведомление от IRS?

IRS рассылает уведомления и письма по следующим причинам:

- У вас есть задолженность.

- Вы должны вернуть большую или меньшую сумму.

- У нас есть вопрос по вашей налоговой декларации.

- Нам необходимо подтвердить вашу личность.

- Нам нужна дополнительная информация.

- Мы изменили ваш возврат.

- Нам необходимо уведомить вас о задержках в обработке вашего возврата.

Следующие шаги

ЧтениеКаждое уведомление или письмо содержит много ценной информации, поэтому очень важно, чтобы вы внимательно их прочитали.Если мы изменили вашу налоговую декларацию, сравните информацию, которую мы предоставили в уведомлении или письме, с информацией в вашей исходной декларации.

ОтветитьЕсли ваше уведомление или письмо требует ответа к определенной дате, есть две основные причины, по которым вы хотите выполнить это требование:

- , чтобы минимизировать дополнительные проценты и штрафы.

- , чтобы сохранить за собой право на апелляцию, если вы не согласны.

Платите как можно больше, даже если вы не можете выплатить всю свою задолженность.Вы можете произвести оплату онлайн или подать заявку на заключение соглашения об онлайн-оплате или предложения на компромиссе. Посетите нашу страницу платежей для получения дополнительной информации.

Сохраните копию уведомления или письмаВажно хранить копии всех уведомлений или писем в налоговой отчетности. Эти документы могут понадобиться вам позже.

Свяжитесь с намиМы указываем наш контактный телефон в правом верхнем углу уведомления или письма. Как правило, вам нужно связаться с нами, только если вы не согласны с информацией, если мы запросили дополнительную информацию или если у вас есть задолженность.Вы также можете написать нам по адресу, указанному в уведомлении или письме. Если вы пишете, дайте нам ответ не менее 30 дней.

Местонахождение уведомления или номер письма

Вы можете найти номер уведомления (CP) или буквы (LTR) в верхнем или нижнем правом углу вашей корреспонденции.

информационных писем IRS о платежах за экономический эффект и возвратном кредите

FS-2021-06, апрель 2021 г.

Для налогоплательщиков, получивших письмо от Налоговой службы о возмещении возврата, можно найти ответы на часто задаваемые вопросы.

Почему я получил более одного письма от IRS о моих платежах, влияющих на экономику?

После того, как произведены три платежа за экономическое воздействие, IRS отправляет письмо, называемое уведомлением, на последний известный адрес каждого получателя. В этом уведомлении содержится информация о сумме платежа, о том, как он был произведен, и о том, как сообщить о любом платеже, который не был получен.

- Уведомление 1444, Ваш экономический платеж . IRS отправило это уведомление по почте в течение 15 дней после первого платежа в 2020 году.Некоторые люди получили еще одно Уведомление 1444, если IRS исправило или выписало более одного платежа в первом раунде. Налогоплательщики, получившие Уведомление 1444, но не получившие свой первый платеж, могут узнать, что делать, если их второй платеж утерян, украден, уничтожен или не был получен в разделе «Часто задаваемые вопросы».

- Уведомление 1444-A, вам может потребоваться действие, чтобы потребовать платеж . Осенью прошлого года IRS отправило это письмо людям, которые обычно не обязаны подавать федеральные налоговые декларации, но могут иметь право на получение первого платежа за экономический ущерб в рамках усилий IRS по получению платежа правомочными физическими лицами.

- Уведомление 1444-B, ваш второй платеж, оказывающий влияние на экономику. В отличие от Уведомления 1444, закон, разрешивший второй платеж, дал IRS больше времени для отправки Уведомления 1444-B по почте лицам, которым был выдан второй платеж. Это означает, что они могли получить второй платеж за несколько недель до получения Уведомления 1444-B. Налогоплательщики, получившие Уведомление 1444-B, но не получившие второй платеж, могут узнать, что делать, если их второй платеж утерян, украден, уничтожен или не был получен.

- Уведомление 1444-C, Ваш платеж в 2021 году. Позднее в этом году IRS отправит это письмо людям, получившим третий платеж за экономический ущерб. Это письмо следует хранить в учете за 2021 налоговый год.

Сохраняйте любые полученные IRS-уведомления, связанные с платежами за экономический ущерб, вместе с другими налоговыми документами. IRS не может выдать копию уведомления, если оно потеряно или никогда не получено, даже если платеж был получен. Налогоплательщики, у которых нет уведомлений, могут просматривать суммы первой и второй Платежей за экономическое воздействие через свой онлайн-аккаунт.

Некоторым людям, которые получили дебетовую карту EIP и до сих пор не активировали свою карту, было отправлено письмо в начале этого года с напоминанием о необходимости активировать карту или запросить замену, если они случайно выбросили ее. См. FAQ об этом напоминании.

Я ошибся при расчете скидки на восстановление за 2020 год на свой возврат за 2020 год. IRS исправит это и сообщит мне?

Да. IRS не отклонит налоговую декларацию, если при расчете скидки на восстановление за 2020 год была допущена ошибка.Если налогоплательщик ввел сумму в строку 30, но ошибся при ее расчете, IRS рассчитает правильную сумму скидки на восстановление за 2020 год, внесет исправление в налоговую декларацию и продолжит ее обработку. Если требуется исправление, может возникнуть небольшая задержка в обработке возврата, и IRS отправит уведомление с объяснением любых внесенных изменений. Возвратный кредит на восстановление включен в возврат налога. Чтобы проверить статус возврата из первоначального возврата, проверьте Где мой возврат? Для исправления этой ошибки нет необходимости подавать исправленную налоговую декларацию в IRS.

Я получил письмо от IRS, в котором говорилось, что возникла проблема с моим бонусным кредитом на восстановление. Что мне нужно сделать?

Уведомление о том, что IRS изменило сумму скидки на восстановление в 2020 году, также объяснит причину изменения. Просмотрите налоговую декларацию за 2020 год, требования к возмещению возмещения за 2020 год и рабочий лист в инструкциях по форме 1040 и форме 1040-SR. Вопросы и ответы о бонусном кредите на восстановление в 2020 году содержат дополнительные указания для конкретных ситуаций, рассматриваемых в соответствующих уведомлениях IRS.

Мне пришло письмо о том, что я неправильно рассчитал свой возвратный кредит на восстановление за 2020 год. Что, если я не согласен?

Налогоплательщики, которые не согласны с расчетом IRS, должны ознакомиться с уведомлением и вопросами и ответами на возмещение ущерба, прежде чем связываться с IRS. Они предоставляют дополнительную информацию, чтобы объяснить, какие ошибки могли произойти, и какую информацию следует иметь при обращении в IRS.

Я имею право на получение скидки на восстановление за 2020 год, но не запрашивал ее в своей налоговой декларации за 2020 год.Нужно ли мне вносить изменения в свою налоговую декларацию за 2020 год?

Да. Те, кто не претендовал на получение кредита в своей налоговой декларации за 2020 год, указав сумму в строке 30 формы 1040 или формы 1040-SR, должны будут подать форму 1040-X, измененную налоговую декларацию на доходы физических лиц США. IRS не будет рассчитывать возвратный кредит на восстановление за 2020 год, если налогоплательщик не указал какую-либо сумму в своей первоначальной налоговой декларации за 2020 год.

Тем, кому необходимо подать исправленную декларацию, чтобы претендовать на возврат скидки на восстановление, следует использовать рабочий лист на странице 59 инструкций 2020 года для форм 1040 и 1040-SR, чтобы определить сумму кредита.Введите сумму в разделе «Возвратные кредиты» 1040-X и включите «Возвратный кредит на восстановление» в разделе «Объяснение изменений».

Те, кто подали декларацию 2020 в электронном виде и должны подать исправленную декларацию, могут заполнить форму 1040-X в электронном виде.

Налогоплательщикам, которые не подавали декларацию за 2020 год в электронном виде, необходимо будет предоставить бумажную версию формы 1040-X и следовать инструкциям по подготовке и отправке бумажной формы по почте.

Те, кто заполняет форму 1040-X в электронном виде или на бумаге, могут использовать «Где мой измененный возврат?». онлайн-инструмент для проверки статуса их возврата с поправками.

Для получения дополнительной информации посетите IRS.gov/rrc и ответы на часто задаваемые вопросы по темам.

Уведомление о действиях персонала | GSA

Пожалуйста, введите поисковый запрос в поле выше

Форма: SF50

Уведомление о действиях персонала

Если вы действующий федеральный служащий и нуждаетесь в актуальной копии SF-50, обратитесь в свою кадровую службу.(Сотрудники GSA могут получить доступ и распечатать из системы HR Links.) Если вы являетесь бывшим федеральным служащим, вы можете получить копии своего уведомления SF-50 о кадровых действиях, написав в Национальный центр кадровой документации, приложение, 1411 Boulder Boulevard, Valmeyer, IL 62295. Дополнительную информацию можно получить по этой ссылке: https://www.archives.gov/personnel-records-center/civilian-non-archival

Дата текущей редакции: 07/1991

Орган или регулирующий орган: FPM Supp.296-33 подч. 4

СКАЧАТЬ ФОРМУ:

Выберите ссылку ниже, чтобы начать загрузку.

- sf50.pdf

[PDF —

335 КБ]

PDF-версии форм используют Adobe Считыватель ™ .Загрузить Adobe Reader ™

Заявление о политике конфиденциальности | FTB.ca.gov

Конфиденциальность и безопасность вашей личной информации имеют для нас первостепенное значение.

Мы собираем соответствующую личную информацию законными способами в соответствии с Кодексом доходов и налогообложения Калифорнии (RTC).

Мы сообщаем о цели, для которой будет использоваться информация, во время или до момента сбора. Любое последующее использование будет соответствовать первоначальной цели.

Мы не будем раскрывать ваши личные данные без вашего согласия, если это не разрешено законом.

Мы используем технологии безопасности, чтобы защитить всю вашу информацию от несанкционированного просмотра внутренними и внешними источниками.

Ваши права

Вы имеете право знать, какие типы информации мы собираем и как мы ее используем. Вы можете просмотреть свою информацию и сообщить нам о неточностях.

Наша политика в отношении личной информации, которую мы собираем и управляем, регулируется законом, в том числе Законом о информационной практике (Гражданский кодекс 1798 — 1798.78), за исключением случаев, предусмотренных в RTC 19570.

Для получения дополнительной информации о нашем использовании, сборе и раскрытии личной информации посетите нашу Политику конфиденциальности FTB:

Защита вашей конфиденциальности

Мы используем технологии безопасности для защиты всей вашей информации на нашем веб-сайте от несанкционированного просмотра или повреждения внутренними или внешними источниками. Чтобы помочь вам вести с нами дела безопасно и конфиденциально, мы требуем, чтобы вы использовали последнюю версию своего браузера.Посетите справку веб-сайта для получения дополнительной информации. Мы помечаем любые формы как «небезопасные» и объясняем, что вы не должны использовать их для отправки конфиденциальной информации.

Есть кое-что, что вы можете сделать, чтобы защитить свою конфиденциальность. Обязательно регулярно обновляйте свой браузер и операционную систему. Для получения дополнительной информации о том, как вы можете защитить свою конфиденциальность, посетите страницу обеспечения конфиденциальности и защиты на веб-сайте Генеральной прокуратуры.

Любая информация, которую мы получаем, включая информацию, собранную на нашем веб-сайте, может быть разглашена по запросу, как указано в Законе о информационной практике 1977 года (Гражданский кодекс 1798 и след.).

Личная информация, собранная электронным способом, не подлежит разглашению по запросу в соответствии с Законом о публичных записях (Правительственный кодекс 6250 и последующие).

Информация, которую мы собираем для конкретных запросов

Мы собираем указанную ниже информацию, чтобы отвечать на ваши запросы.

РегистрацияМы используем ваше имя, адрес и адрес электронной почты, чтобы связываться с вами по поводу услуг на нашем веб-сайте, например, когда вы регистрируетесь для участия в мероприятиях и семинарах.

Заказ материалов конференцииМы используем ваше имя, адрес и адрес электронной почты для обработки вашего заказа или связи с вами, если у нас возникнут проблемы с обработкой вашего заказа.

ПодписокМы используем ваш адрес электронной почты для рассылки ваших материалов по подписке, таких как налоговые новости и новости в электронном виде. Если вы предоставите нам свой почтовый индекс, мы сможем отправить вам информацию, относящуюся к вашей местности. Вы можете подписаться или отказаться от подписки в любое время.

Электронная почтаМы используем ваше имя, адрес электронной почты и номер телефона, чтобы ответить на ваш запрос.

е-услугиЧтобы использовать наши интерактивные онлайн-сервисы, вам необходимо предоставить личную информацию для аутентификации и деловых целей. Эта информация может включать, но не ограничивается:

- Ваш номер социального страхования, деловой или налоговый профессиональный идентификационный номер.

- Информация из ранее поданной налоговой декларации Калифорнии в том виде, в котором она была изначально подана.

- Ваша контактная информация, такая как ваша фамилия, адрес, номер телефона и адрес электронной почты.

Что мы делаем с собранной информацией

Мы используем собранную информацию, чтобы помочь нам улучшить наш веб-сайт и обработать ваши запросы. Мы не продаем вашу информацию и не распространяем ее никому за пределами Налогового управления франшизы, за исключением случаев, когда это требуется по закону или необходимо для обработки вашей онлайн-транзакции.

От нас могут потребовать выполнения повесток в суд и государственных распоряжений, а также предоставить информацию в той степени, в которой это разрешено законом.

Ссылки на другие сайты

На нашем веб-сайте есть ссылки на другие веб-сайты. Мы предоставили эти ссылки для удобства. Дополнительно:

- Мы получаем налоговые декларации, поданные через Интернет через третьих лиц

- Мы пользуемся услугами третьих лиц для обработки платежей по кредитным картам

Ознакомьтесь с политикой конфиденциальности любого веб-сайта, собирающего вашу личную информацию.Их политика конфиденциальности не находится под нашим контролем.

Уведомление об изменениях

Мы можем изменить нашу политику конфиденциальности. После внесения изменений мы незамедлительно опубликуем их и начнем внедрять их через 30 дней с даты публикации.

Свяжитесь с нами

Если у вас есть какие-либо вопросы или опасения по поводу этой политики, свяжитесь с нашим отделом конфиденциальности и раскрытия информации:

- Почта

- Департамент налогообложения франшиз

Раскрытие информации Office MS A181

А / я 1468

Сакраменто, Калифорния 95812-1468 - Телефон

- (916) 845-3226

Дата вступления в силу: 15 августа 2018 г.

Добро пожаловать | Гарантия занятости в Нью-Гэмпшире

Система безработицы будет недоступна в четверг 03.06.21 с 19:00 до 21:00 для технического обслуживания и повышения производительности.

Планируйте соответственно.

Благодарим вас за терпение в процессе совершенствования системы.

ТРЕБОВАНИЯ К ПОИСКУ РАБОТЫ — ПРЕДСТОЯЩИЕ ВИРТУАЛЬНЫЕ ЯРМАРКИ РАБОТЫ — ПОРТАЛ НАБЛЮДЕНИЯ NHJOBS

- НАЖМИТЕ ЗДЕСЬ, чтобы посмотреть видео, объясняющее требования к поиску работы.

- Начиная с 23-го МАЯ от заявителей снова потребуется проводить ЕЖЕНЕДЕЛЬНЫЙ ПОИСК РАБОТЫ в качестве условия для получения права на пособие по безработице.

- Удовлетворите свои еженедельные требования к поиску работы, посетив предстоящую ВИРТУАЛЬНУЮ ЯРМАРКУ РАБОТЫ. Узнайте больше и зарегистрируйтесь на сайте virtualjobfairs.nh.gov.

- Удовлетворите свои требования к еженедельному поиску работы, связавшись с нанимающими работодателями через ПОРТАЛ НАБОР НА РАБОТУ NHJOBS. Узнайте больше на сайте nhjobs.nh.gov.

- ЦЕНТРЫ РАБОТЫ NH WORKS теперь открыты для общественности ПОНЕДЕЛЬНИК — ПЯТНИЦА 12:00 — 16:00, чтобы помочь вам в поиске работы.Смотрите полный список ОФИСНЫХ РАСПОЛОЖЕНИЙ.

- ВСЕ ВОПРОСЫ О ПРИЕМЛЕМОСТИ должны по-прежнему направляться на ГОРЯЧУЮ ЛИНИЮ ПО БЕЗРАБОТИЦЕ (603) 271-7700. Агенты готовы оказать помощь ПОНЕДЕЛЬНИК — ПЯТНИЦА с 8:00 до 17:00.

ПРОГРАММЫ ФЕДЕРАЛЬНЫХ ПОСОБИЙ ЗАКОНЧИТСЯ 19 ИЮНЯ

- Нью-Гэмпшир объявил, что ПРЕКРАТИТ ВЫПЛАТУ ФЕДЕРАЛЬНОГО БОНУСА в размере 300 долларов лицам, получающим пособие по безработице. Неделя, заканчивающаяся 19 ИЮНЯ, будет последней неделей, которая будет иметь право на получение этого платежа.

- ФЕДЕРАЛЬНЫЕ ПАНДЕМИЧЕСКИЕ ПРОГРАММЫ, включая PUA, PEUC и MEUC, ТАКЖЕ ЗАКАНЧИВАЮТСЯ в Нью-Гэмпшире. Неделя, заканчивающаяся 19 ИЮНЯ, будет последней неделей, на которой люди будут иметь право на получение льгот по этим программам.

- Традиционные государственные пособия по безработице будут по-прежнему доступны тем, кто имеет на это право.

- Кроме того, штат Нью-Гэмпшир будет возвращаться к существующим требованиям штата, поэтому новым людям, подающим на пособие по безработице, ТРЕБУЕТСЯ ОБСЛУЖИВАТЬ НЕДЕЛЮ ОЖИДАНИЯ до получения пособия за первую неделю безработицы.

Важно: изменение налоговой ставки

2021-1 и 2021-2 Уведомление о налоговой ставке в связи с пандемией COVID-19: Целевой фонд продолжает поддерживать высокий уровень выплат пособий в связи с пандемией. Однако в результате вливания денежных средств из фондов помощи в соответствии с законом CARES департамент снял надбавку в размере 0,5% на период с 2021-1 по 2021-29

.В соответствии с RSA 282-A: 82-a, I обратная минимальная скорость также остается равной 1.Дополнительная надбавка 5% для работодателей с отрицательным рейтингом, выплачивающих в соответствии с Приложениями II и III.

Чтобы просмотреть таблицу налоговых ставок и ставки за предыдущий квартал, посетите https://www.nhes.nh.gov/services/employers/tax-rate-chart.htm

Работодатели могут просматривать свои налоговые ставки за текущий и предыдущий кварталы в нашей системе WEBTAX. www2.nhes.nh.gov/webtax

КОЭФФИЦИЕНТ БЕЗРАБОТИЦЫ, ВЛИЯЮЩИЙ НА COVID-19: еженедельная публикация, показывающая первоначальные заявления со стороны сообщества, округа и отрасли, чтобы показать, как COVID-19 влияет на географические регионы и бизнес-секторы штата.Он публикуется каждый четверг.

УРОВЕНЬ БЕЗРАБОТИЦЫ, ВЛИЯЮЩИЙ НА COVID-19

** NH AG И NHES ВНИМАНИЕ: ОБЩЕСТВЕННОСТЬ БЫТЬ

БЕЗОПАСНОСТЬ ОТ МОШЕННИЧЕСТВА **

Предупреждение о выпуске новостей

Предупреждение системы безопасности

NHES продолжает получать информацию о ряде общенациональных онлайн-мошенников, нацеленных на лиц, стремящихся подать заявление о страховании по безработице.Эти сайты запрашивают личную информацию и взимают плату, чтобы помочь клиентам заполнить заявки на страхование по безработице, обычно подразумевая, что они напрямую связаны с официальным веб-сайтом штата.

Штат Нью-Гэмпшир обрабатывает заявки на пособие по безработице бесплатно, поэтому клиентам следует с особой осторожностью относиться к любым сайтам, взимающим плату за эту услугу.

New Hampshire Employment Security также никогда не будет запрашивать данные вашей кредитной карты. Если вас попросят предоставить информацию о вашей кредитной карте или если вы должны получить всплывающее сообщение с запросом информации о вашей кредитной карте на веб-сайте агентства, вы не должны предоставлять какую-либо информацию и немедленно закрыть приложение, которое вы используете.Затем вам следует обратиться к соответствующему ИТ-специалисту, чтобы проверить безопасность компьютерной системы, которую вы используете, и обратиться за помощью, особенно в отношении устранения вредоносных программ / вирусов.

При этом сведения об остаточной стоимости нематериальных активов и о средней численности работников теперь указывать в уведомлении не нужно.

При этом сведения об остаточной стоимости нематериальных активов и о средней численности работников теперь указывать в уведомлении не нужно.

Об авторе