В чем отличие лизинга от кредита: Чем отличается лизинг от кредита

Чем отличается лизинг от кредита

Содержание материала

Чем отличается лизинг от кредита

Среди отечественных потребителей стремительно набирает популярность относительно новая финансовая услуга, известная как лизинг. Чаще всего в лизинг покупают автомобили. Для лучшего понимания сути предложения ознакомьтесь со сравнительной характеристикой особенностей покупки транспортного средства в лизинг и традиционный кредит.

Основные сведения о лизинге

Лизинг

Лизинг работает по предельно простой схеме: клиент получает транспортное средство в длительную аренду с правом дальнейшего выкупа. То есть лизинг является своего рода ипотекой на транспортное средство.

Механизм действия следующий: клиент берет интересующий его предмет в лизинг и регулярно вносит установленную владельцем арендную плату в счет дальнейшего выкупа. За арендодателем сохраняется право проверки порядка использования его собственности. В случае если арендатор нарушает условия договора, предмет аренды может быть изъят.

Схема лизинга

Однако и арендой в традиционном смысле лизинг не является. Отличия становятся заметны еще на этапе оформления договора. Простой договор аренды может быть заключен на любое время, лизинг же (за исключением т.н. оперативного лизинга) оформляется на срок, примерно соответствующий 50%-й амортизации вещи по моральному износу. Только при таких условиях сотрудничества кредитодатель остается в выигрыше. Ориентироваться же на физический износ не имеет смысла: продать бывшую в употреблении вещь с сохранением выгоды невозможно.

Как распоряжаться предметом аренды по истечению срока договора решает в большинстве ситуаций клиент. При желании он может выкупить вещь по остаточной стоимости и стать законным собственником предмета либо же вернуть его кредитору и уже тот будет распоряжаться предметом лизинга на свое усмотрение.

Преимущества и недостатки лизинга

Лизинг и кредит: общие моменты

Общие моменты между лизингом и обыкновенным кредитом ограничиваются платностью, срочностью и возвратностью обоих предложений.

В процессе эксплуатации предмет лизинга исчерпывает больший процент своей рыночной цены. Ввиду этого, выкупная доля изначально закладывается в арендную плату. Эта же доля гарантирует возвратность: в случае если арендатор захочет стать собственником предмета, изначальный владелец при любых обстоятельствах получит начальную стоимость вещи и некоторый заработок сверху.

Различия между автокредитом и лизингом

Сравнение лизинга и кредита

Лизингом называются взаимоотношения между дателем и получателем предмета лизинга, на основании которых компания покупает некоторую вещь за собственные средства и передает ее лизингополучателю в личную эксплуатацию за установленное вознаграждение.

Получатель лизинга владеет вещью в течение времени, установленного контрактом, и отчисляет вознаграждение в пользу фирмы с утвержденной периодичностью.

Оперативный лизинг

Отдельного рассмотрения заслуживает программа оперативного лизинга. Ее ключевыми особенностями являются:

- сравнительно краткий срок действия контракта (обычно не более трех лет), благодаря чему полный износ предмета лизинга исключается;

- кредитор не покрывает свои затраты на покупку, обслуживание и амортизацию имущества с одного договора;

- у получателя, как правило, нет права на выкуп вещи в будущем;

- за получателем остается право расторжения контракта в любое время.

Ответственность за порчу имущества либо его утерю обычно несет лизингодатель.

Традиционный же кредит является целевым займом, выдаваемым банком клиенту на утвержденных контрактом условиях. Средства на покупку не выдаются заемщику лично: банк перечисляет их в пользу продавца.

Лизинг. Схема

Среди ключевых особенностей целевого автомобильного кредита следует выделить следующие моменты:

- транспортное средство сразу переходит в собственность клиента;

- риски в отношении поломки, угона и потери предмета кредита несет заемщик;

- банк получает прибыль в виде процентов, уплачиваемых клиентом. Как правило, в течение первых нескольких месяцев (иногда лет) клиент выплачивает исключительно проценты по кредиту, а основной долг, при этом, практически не снижается. Банки идут на это с целью получения максимальной прибыли в случае, если клиент решит погасить кредит раньше срока.

Транспортное средство сразу переходит в собственность клиента

Среди ключевых различий между лизингом и обычным автокредитом необходимо выделить следующее:

- кредиты могут выдавать исключительно банки.

- собственником лизингового транспортного средства остается лизингодатель. При оформлении же автокредита машина становится личной собственностью клиента сразу;

- условия договора автокредитования, как правило, обязывают клиента покупать полное КАСКО за личные средства. В случае же с лизингом затраты по страхованию несет лизингодатель. Аналогично обстоит ситуация и в отношении ремонта и технического обслуживания транспортного средства.

Главное же различие между лизингом и автокредитом заключается в сути данных договоров. Цель автокредита – выкуп транспортного средства с его освобождением от залоговых обременений. Задачи же лизинга сводятся к максимально возможному извлечению полезных характеристик транспортного средства и уменьшению расходов на его эксплуатацию.

Расчет расходов по кредиту и лизингу, пример

Преимущества лизинга перед автокредитом

Оформляя лизинг, клиент получает следующие преимущества:

- возможность сэкономить на налогах;

- отсутствие необходимости дополнительного залогового обеспечения;

- более лояльное отношение со стороны кредитора;

- большой перечень дополнительных услуг (бесплатная замена резины, масла, оплата технического обслуживания и т.

д.).

д.).

Недостатки лизинга перед автокредитом

Недостатки лизинга перед автокредитом

Кроме преимуществ, лизинг имеет несколько весомых недостатков перед традиционным автокредитом, которые тоже нужно обязательно принимать во внимание на этапе выбора способа финансирования.

Первый недостаток – лизингополучатель не становится собственником предмета кредитования. Получателю разрешается пользоваться имуществом на протяжении действия договора, однако владельцем вещи он не является. Любого рода действия по отношению к имуществу должны предварительно согласовываться с фирмой-собственником.

При нарушении установленных условий эксплуатации вещи и прочих положений договора, владелец имеет право отозвать предмет лизинга.

Помимо этого, у лизингополучателя нет права предоставлять вещь как залог при оформлении иных кредитов.

Второй большой минус – на вещь, оформленную в собственность по лизингу, могут налагаться взыскания по обязательствам фирмы.

На вещь, оформленную в собственность по лизингу, могут налагаться взыскания по обязательствам фирмы

Юридически собственником имущества остается лизингодатель. При желании он может применить его, к примеру, в качестве залога при оформлении кредита на свои нужды

Если у лизинговой фирмы появятся денежные трудности, у кредиторов будут все законные полномочия для обращения в суд с иском об изъятии предмета, представленного в качестве залога по договору кредитования. Одновременно с этим вещь будет обременена лизинговым контрактом, в соответствии с которым за лизингополучателем сохранится формальное право эксплуатации имущества, но при таких обстоятельствах его использование будет существенно затруднено.

Поэтому при подписании контракта лизинга нужно не только изучать продиктованные положения договора, но и обращать отдельное внимание на надежность и стабильность лизингодателя.

Третий значительный недостаток – платежи по лизинговому договору облагаются НДС. Для сравнения: выплаты по стандартному автокредиту такому налогообложению не подлежат. Данный факт не создаст никаких проблем, если получатель лизинга и так платит НДС и может предъявить уплаченный своевременно налог к зачету.

Для сравнения: выплаты по стандартному автокредиту такому налогообложению не подлежат. Данный факт не создаст никаких проблем, если получатель лизинга и так платит НДС и может предъявить уплаченный своевременно налог к зачету.

Если же получатель лизинга освобожден от обязательств по уплате НДС (к примеру, если он физическое лицо, либо же работает по упрощенной схеме налогообложения и т.п.), из-за НДС, уплаченного в зачете лизинговых платежей, расходы увеличатся.

Ввиду всего вышесказанного у лизинга, как варианта финансирования инвестиций, есть ряд преимуществ и слабых сторон, значимость которых необходимо оценивать индивидуально для клиента и конкретной сделки.

Изучив особенности финансовых продуктов, можно подвести итоги и сделать вывод о том, какая программа является более выгодной для обычного потребителя.

Сравнение лизинга и кредита

Что же лучше?

Лизинг считается выигрышнее, чем автокредит, по ряду причин.

Что же лучше?

- Во-первых, при оформлении лизинга на кредитную историю клиента, как правило, никто не обращает внимания.

Также лизинговые компании обычно не требуют от клиента справок о доходах, поэтому данный метод отлично подходит получателям «серой» зарплаты.

Также лизинговые компании обычно не требуют от клиента справок о доходах, поэтому данный метод отлично подходит получателям «серой» зарплаты. - Во-вторых, лизинговые компании дают ответ на заявку клиента в течение нескольких рабочих дней. Для сравнения: банки могут заниматься рассмотрением заявки о выдаче ссуды на покупку транспортного средства в течение нескольких недель.

- В-третьих, получателю лизинга не нужно брать на себя обязательства по оформлению автостраховки и постановке транспортного средства на учет.

- В-четвертых, автовладелец защищен от разного рода убытков и прочих непредвиденных обстоятельств, т.к. все финансовые риски и обременения лежат на лизингодателе.

При прочих равных обстоятельствах оперативный лизинг является более выигрышным вариантом приобретения транспортного средства по сравнению со стандартным автокредитом. Лизинг позволяет сэкономить время на оформлении разного рода документов и избавляет от затрат на страховку, обслуживание автомобиля, его ремонт и т.

Лизинг позволяет сэкономить время на оформлении разного рода документов и избавляет от затрат на страховку, обслуживание автомобиля, его ремонт

Таким образом, лизинг – это лучшее решение для всех, кто хочет получить в свое распоряжение автомобиль, не обременяя себя при этом денежными рисками и убытками.

| Условие | Описание |

|---|---|

| Аванс | от 0% |

| Срок автолизинга | от 12 до 36 мес. |

| Ежемесячные платежи | Равные или убывающие |

что выгоднее для юридических лиц?

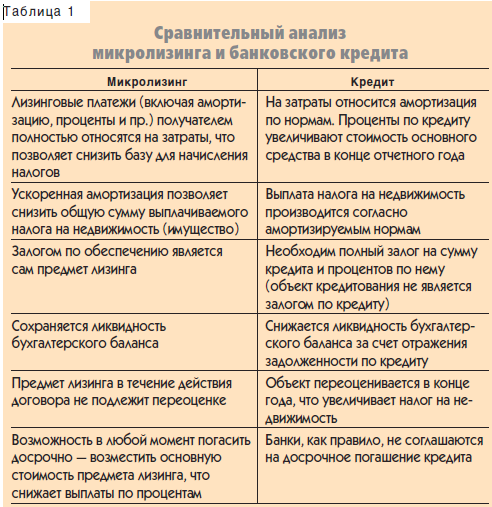

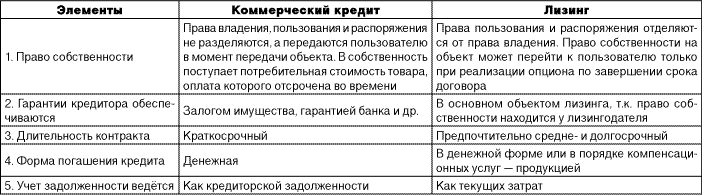

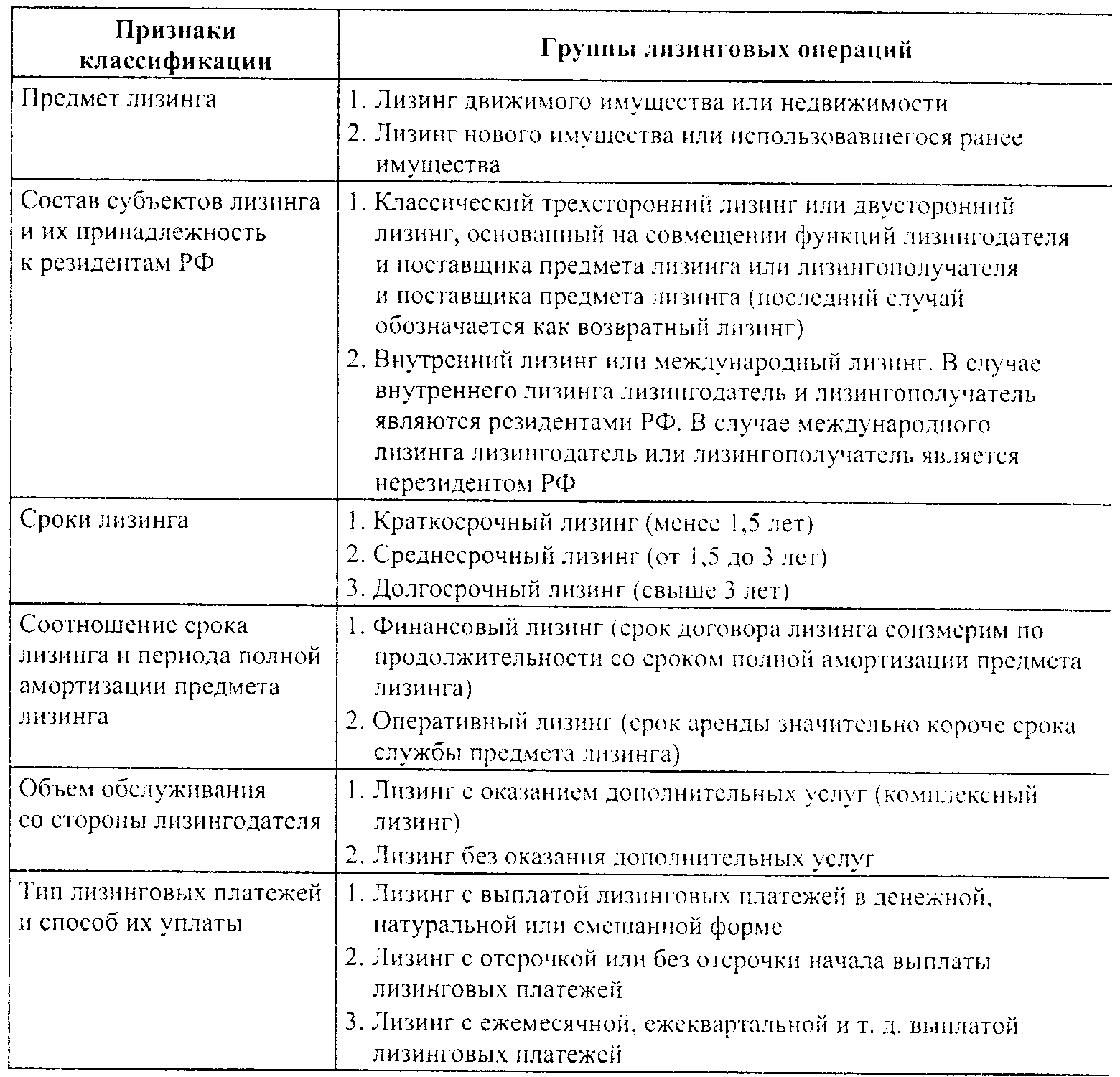

Буквально перед каждым предприятием в рамках его финансово-хозяйственной деятельности встает вопрос приобретения основных средств. Имущество производственного назначения можно приобрести как за счет коммерческого или банковского кредитования, так и в порядке лизинга. Какой инструмент использовать выгоднее — лизинг или кредит, рассмотрим в данной статье.

ЛИЗИНГ

Согласно ст. 2 Федерального закона от 29.10.1998 № 164-ФЗ (в ред. от 26.07.2017) «О финансовой аренде (лизинге)» (далее — Федеральный закон № 164-ФЗ) лизингом является совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе с приобретением предмета лизинга.

В соответствии с договором лизинга лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Лизингодатель может быть как отдельной лизинговой компанией, то есть коммерческой организацией, которая предоставляет услуги по лизингу, так и выступать в качестве продавца и лизингодателя в одном лице.

Предметом лизингового договора могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов, а также имущества, которое запрещено федеральными законами для свободного обращения.

Замечания

- Предмет лизинга, переданный во временное владение и пользование, является собственностью лизингодателя, а право владения и пользования им переходит к лизингополучателю в полном объеме.

- По окончании срока действия договора лизинга лизингополучатель обязан возвратить предмет лизинга или приобрести его в собственность на основании договора купли-продажи по остаточной стоимости.

- В случае приобретения и по окончании действия договора лизинга право собственности на предмет лизинга переходит от лизингодателя к лизингополучателю.

Нюансы, связанные с лизинговыми платежами

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок его действия. В эту сумму входят:

- возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

- возмещение затрат, связанных с оказанием других услуг, предусмотренных договором лизинга;

- доход лизингодателя.

В общую сумму договора лизинга включают выкупную цену предмета лизинга, если договором предусмотрен переход права собственности на предмет лизинга к лизингополучателю.

ОБРАТИТЕ ВНИМАНИЕ

В договоре лизинга в обязательном порядке указывают информацию о размере, способе осуществления и периодичности лизинговых платежей. При этом в состав расходов предприятия с целью налогообложения относят полный размер лизинговых платежей, а не размер переплаты.

Нужно уделять внимание учету лизингового имущества, ведь от этого зависит размер налогов. Согласно Приказу Минфина России от 17.02.1997 № 15 (в ред. от 23.01.2001) «Об отражении в бухгалтерском учете операций по договору лизинга» условия постановки лизингового имущества на баланс лизингодателя или лизингополучателя определяются по согласованию между сторонами договора лизинга.

Для лизингополучателя выгодно, когда имущество учитывается на балансе лизингодателя. В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

В таком случае лизингополучатель не платит с него налоги. Для лизингополучателя стоимость предмета лизинга учитывается либо на забалансовом счете 001 «Арендованные основные средства» (учет на балансе лизингодателя), либо по дебету счета 08 «Капитальные вложения», субсчет «Приобретение отдельных объектов основных средств по договору лизинга» (учет на балансе лизингополучателя).

Еще одна особенность приобретения имущества в лизинг — возможность применить ускоренную амортизацию на коэффициент не выше трех. Поскольку ускоренную амортизацию применять не обязательно, то в учетной политике предприятия стоит указать условие об использовании специального коэффициента в отношении предмета лизинга. Таким образом, если лизингополучатель воспользуется возможностью применения ускоренной амортизации, то он сократит расходы по налогам.

Согласно Приказу Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010) «Об утверждении Методических указаний по бухгалтерскому учету основных средств» начисление амортизации по объектам основных средств, являющимся предметом договора финансовой аренды, производится лизингодателем или лизингополучателем в зависимости от условий договора. В случае учета имущества на балансе лизингодателя амортизационные отчисления осуществляет лизингодатель, в случае учета на балансе лизингополучателя отчисления производит лизингополучатель.

В случае учета имущества на балансе лизингодателя амортизационные отчисления осуществляет лизингодатель, в случае учета на балансе лизингополучателя отчисления производит лизингополучатель.

КРЕДИТ

Кредит предполагает предоставление денежных средств кредитором заемщику, которое оформляется соответствующим кредитным договором, заключенным в письменной форме. В случае несоблюдения письменной формы кредитного договора он является недействительным.

В соответствии со ст. 819 Гражданского кодекса РФ (далее — ГК РФ) по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее.

Для получения денежных средств заемщик обязан предоставить ряд документов, в том числе подтверждающих его платежеспособность и характеризующих финансовое состояние.

К СВЕДЕНИЮ

Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

Кредитный договор должен содержать следующие основные пункты:

- процентные ставки по кредиту;

- стоимость банковских услуг и сроки их выполнения;

- сроки обработки платежных документов;

- имущественная ответственность сторон за нарушение договора;

- порядок расторжения договора.

Замечания

- Согласно Федеральному закону от 02.12.1990 № 395-1 (в ред. от 26.07.2017) «О банках и банковской деятельности» процентные ставки по кредиту устанавливаются кредитной организацией по соглашению с клиентами.

- Кредитная организация не имеет права в одностороннем порядке изменять процентные ставки по кредитам и сроки действия кредитных договоров.

Чтобы обеспечить возвратность кредитов, банки оформляют залог недвижимого и движимого имущества. В случае приобретения имущества в кредит залогом чаще всего служит приобретаемое имущество.

Бухгалтерские аспекты учета имущества, приобретаемого в кредит:

- согласно Налоговому кодексу РФ (далее — НК РФ) к расходам предприятия для уменьшения налоговой базы относятся только проценты по кредиту;

- при приобретении имущества в кредит возможность ускоренной амортизации отсутствует, за исключением случаев его эксплуатации в агрессивной среде и (или) в условиях повышенной сменности (ст. 259.3 НК РФ).

ОСНОВНЫЕ ОТЛИЧИЯ ПРИОБРЕТЕНИЯ ИМУЩЕСТВА В КРЕДИТ И ЛИЗИНГ

Рассмотрим основные отличительные черты приобретения имущества в кредит и лизинг:

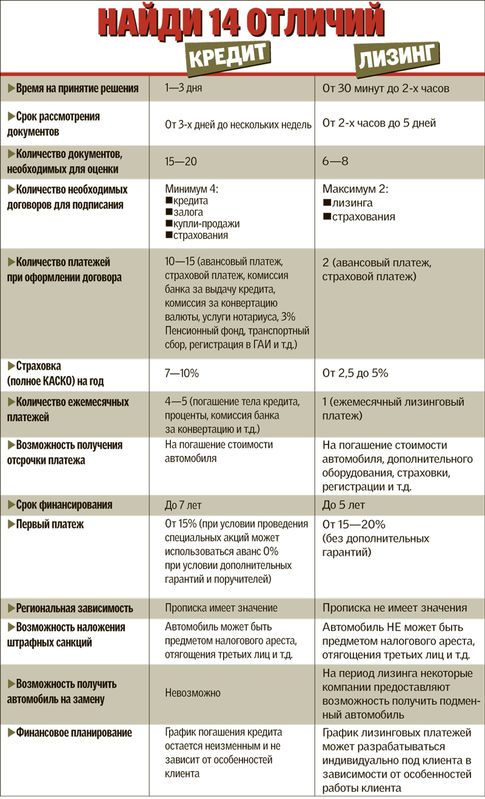

1. Требования кредитных и лизинговых организаций. Чтобы приобрести имущество в кредит, нужно собрать и подготовить много документов (в том числе учредительные документы, бизнес-план, бухгалтерскую отчетность и др.), в то время как для оформления лизинга такой объем документов не нужен. Заявление покупателя на кредит рассматривают приблизительно два месяца, на лизинг — несколько дней.

2. Право собственности. При оформлении кредитной сделки собственником является покупатель, приобретаемое имущество может идти в качестве залога для кредита. В случае приобретения имущества в лизинг собственником является лизингодатель, однако по окончании действия лизингового договора и выплаты всех лизинговых платежей лизингополучатель имеет право договориться о выкупе имущества по остаточной стоимости. В таком случае собственником имущества становится лизингополучатель.

Важный нюанс: даже если балансодержателем является лизингополучатель, собственником он все равно не считается до момента приобретения имущества по остаточной стоимости.

В договоре лизинга может быть прописано, что по окончании его действия право собственности переходит получателю (в таком случае остаточная стоимость обычно равна 0 или приближается к этому значению).

3. Наличие залога. Для оформления кредита необходим залог, в качестве залога может выступать имущество, приобретаемое за счет кредитных средств. Для лизинга залог не нужен, так как имущество и так принадлежит лизингодателю по праву собственности (иногда нужно оформлять залог и при лизинговых сделках, в том числе при учете имущества на балансе лизингополучателя).

Для лизинга залог не нужен, так как имущество и так принадлежит лизингодателю по праву собственности (иногда нужно оформлять залог и при лизинговых сделках, в том числе при учете имущества на балансе лизингополучателя).

4. Наличие переплаты. В обоих случаях покупатель переплачивает, причем по лизингу переплата больше. Понятно, что имущество выгоднее было бы приобретать за счет собственных средств, минуя третью сторону.

5. Отнесение затрат в состав расходов предприятия с целью налогообложения. При кредитной сделке в состав расходов включают только проценты по кредиту, в отличие от возможности отнести все лизинговые платежи в расходы в случае приобретения имущества в лизинг.

6. Амортизация. Приобретая имущество в лизинг, покупатель вправе применить ускоренную амортизацию и сократить расходы по налогу на прибыль. Для имущества, приобретенного за счет кредита, законодательством не предусмотрены какие-либо особенности применения амортизации. Как и в любом другом случае, возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде и (или) в условиях повышенной сменности.

Для имущества, приобретенного за счет кредита, законодательством не предусмотрены какие-либо особенности применения амортизации. Как и в любом другом случае, возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде и (или) в условиях повышенной сменности.

7. Уплата налога на имущество и НДС. По имуществу, приобретенному в кредит, начисляют налог на имущество. В случае с лизингом лизингополучатель не оплачивает налог на имущество в течение всего срока действия договора лизинга, так как собственником имущества является лизингодатель. После выкупа имущества налог будет оплачиваться с его остаточной стоимости.

Лизинговые платежи облагаются налогом на добавленную стоимость, выплаты по кредитам обложению НДС не подлежат. Если предприятие-покупатель платит НДС, то оно имеет право предъявить уплаченный налог к зачету; если предприятие работает по упрощенной схеме налогообложения и освобождено от уплаты НДС, то расходы увеличиваются.

Несмотря на то что лизинговые платежи обычно выше выплат по кредиту, лизинг считается наиболее выгодной сделкой для юридических лиц за счет возможности сократить налогооблагаемую базу и особых условий, предусмотренных Федеральным законом № 164-ФЗ. В целом экономически выгодные условия по лизинговым сделкам напрямую связаны с политикой Правительства РФ по развитию финансовой аренды на территории страны.

А. Н. Дубоносова, заместитель управляющего директора по экономике и финансам

Чем отличается лизинг от кредита?

При кредитовании во временное пользование передаются денежные средства (денежная форма кредита).

При лизинге лизинговая компания покупает необходимое клиенту имущество и передаёт его во временное владение и пользование на условиях договора лизинга.

Таким образом, лизинг отличается от кредита тем, что при кредите в пользование передаются денежные средства, а при лизинге – конкретное имущество.

Приобретение имущества в лизинг имеет ряд преимуществ по сравнению с получением кредита:

- требование к лизингополучателю при лизинге менее жёсткие, чем требования к заёмщику при получении кредита

- меньший срок рассмотрения заявки на получение лизинга.

- сроки финансирования по лизингу больше, чем сроки кредита. При лизинге стандартный срок финансирования – 36 месяцев, при этом многие лизинговые компании предлагают финансирование на срок до 5 лет и даже до 10 лет

- требования по дополнительному обеспечению при лизинге отсутствуют либо существенно ниже, чем при кредите. В случае заключения лизинговой сделки предмет лизинга, являясь собственностью лизинговой компании до конца действия договора лизинга, обеспечивает риски лизингодателя. В большинстве случаев предоставления дополнительного обеспечения по лизингу не требуется

- лизинговое имущество свободно от претензий кредиторов лизингополучателя. Предмет лизинга в течение всего срока договора лизинга является собственностью лизинговой компании. Вследствие этого лизинговое имущество не может быть арестовано либо изъято кредиторами лизингополучателя при возникновении различных экономических споров

Помимо преимуществ у лизинга есть определённые недостатки, которые также необходимо учитывать при выборе метода финансирования:

- лизингополучатель не является собственником предмета лизинга. Любые действия в отношении лизингового имущества (изменение места эксплуатации, сдача в субаренду и т.п.) должны быть согласованы с лизинговой компанией

- на предмет лизинга может быть обращено взыскание по обязательствам лизинговой компании. Лизингодатель, являясь собственником переданного в лизинг имущества, может предоставить его в залог по своим кредитным договорам

Лизинг автомобиля, отличие от кредита, в чем разница

Многие не понимают, чем лизинг автомобиля отличается от кредита. На территории России отечественные потребители все чаще интересуются такой финансовой услугой, как лизинг. Практика показывает, что наиболее часто с ее помощью покупаются транспортные средства. Однако обычный пользовательский кредит и лизинг – это принципиально разные услуги, несмотря на аналогичную суть (предоставить требуемый товар в рассрочку).

Дорогие читатели! Для решения вашей проблемы прямо сейчас, получите бесплатную консультацию — обратитесь к дежурному юристу в онлайн-чат справа или звоните по телефонам:Вам не нужно будет тратить свое время и нервы — опытный юрист возмет решение всех ваших проблем на себя!

Особенности лизинга

Услуги лизинга и автокредита отличаются схемой работы. Заказчик услуги приобретает автомобиль в долгую аренду, оставляя за собой право выкупить его в будущем. Соответственно, лизинг является своеобразной ипотекой на машину.

Принцип действия следующий. Клиент банковской организации берет машину, постоянно вносит арендную плату, которая ведется в счет будущего выкупа. Арендодатель может проверять порядок использования его имущества. Если арендатор нарушил условия, прописанные в договоре, банк может отобрать машину и пригнать ее в собственный парк. Таким образом, клиент не является окончательным владельцем имущества до того момента, пока он не закроет лизинг полностью.

Однако в данном случае лизинг нельзя назвать традиционной арендой. Заметить отличия можно еще во время оформления договорной документации. Если заключить обычный договор аренды можно на любое удобное время, лизинг оформляется на срок, который соответствует 50%-ной амортизации вещи с учетом морального износа. Кредитная организация только в этом случае может извлечь для себя выгоду. Не стоит ориентироваться на физический износ, поскольку в будущем нереально продать ранее употребляемую вещь, сохранив выгоду.

Чем еще лизинг отличается от обычного кредита? В большинстве случаев клиент самостоятельно распоряжается правом аренды в то время, когда срок договора истечет. По мере необходимости он может внести остаточную стоимость транспортного средства, совершив его выкуп. После этого клиенту банка следует обратиться в органы ГИБДД для перерегистрации машины на себя. Как только документы будут созданы и приобретут юридическую силу, человек становится полноправным владельцем авто. При этом распоряжаться им можно любым удобным способом.

Положительные и отрицательные стороны лизинга

К положительным особенностям следует отнести следующие:

- физические лица могут кредитоваться как в отечественной, так и в иностранной валюте;

- графики внесения лизинговых взносов меняются крайне редко;

- не нужно вносить большой первоначальный взнос;

- клиенту достаточно подписать только один договор, в котором уже рассчитаны и включены все необходимые платежи;

- по мере необходимости транспортное средство можно заменить;

- пользователь лизинга знает все платежи, которые ему надо вносить на протяжении срока действия заключенного договора;

- не нужно привлекать дополнительное залоговое имущество для успешного оформления услуги;

- лизинговая компания самостоятельно берет на себя хлопоты, связанные со страховкой, техническим обслуживанием и оформлением других документов.

К недостаткам услуги относятся следующие:

- повышенная окончательная стоимость;

- срок лизинга – он составляет минимум один год;

- если договор оформлен по наличному денежному курсу, при возможной девальвации валюты все риски ложатся на плечи клиента;

- если прекратить внесение платежей, клиент быстро расстанется не только с выданным ему имуществом, но и деньгами, которые он выплатил;

- стать полноправным владельцем транспортного средства можно только в то время, когда срок действия оформленного договора закончится. Причем выкуп проводится по остаточной стоимости транспортного средства.

Основные различия между автомобильным кредитом и лизингом

Если в случае с кредитом срок принятия решения о предоставлении услуги варьируется в пределах 3-6 недель, над лизингом думают 1-2 недели. Срок получения транспортного средства идентичен – не более одной недели. Если при кредитовании минимальная сумма сделки устанавливается банком, в случае с лизингом ее определяет лизингодатель. Платежи рассчитываются на протяжении 3-6 недель при кредитовании и на протяжении всего 3-х дней при выборе лизинга. Как в первом, так и втором случае выдвигается ряд стандартных условий. Ни при кредитовании, ни при предоставлении лизинга организация не помогает собирать необходимый пакет документов. В случае с кредитом присутствует налог на имущество, который составляет 2,2%, а в лизинге такого условия нет.

Чем лизинг автомобиля отличается от кредита еще? Амортизация ускоряется при лизинге в 3 раза, в то время как при кредитовании такая опция отсутствует. Для лизинга не надо вносить вещи в залог, в то время как при кредитовании большинством банков придется принимать решение об оформлении дополнительного имущества в залог.

Стоит отдельно рассмотреть программу оперативного лизинга. Она имеет ряд ключевых особенностей. Так, срок действия контракта составляет не более 36 месяцев, поэтому полный износ автомобиля исключается. Кредитору не приходится покрывать собственные затраты на приобретение, техническое обслуживание и амортизацию имущественных владений с одного договора. Получатель не имеет права на дальнейший выкуп по окончанию срока действия договора, но может расторгнуть заключенный договор в любое удобное время без серьезных последствий.

Любой лизинг отличается от автокредита еще и тем, что лизингодатель самостоятельно несет ответственность за потерю имущества или его порчу. Традиционный же кредит является обычным целевым займом, который выдается на условиях, указанных в договорной документации. Клиент не получает средства на покупку в руки своего клиента. Здесь работает схема «из рук банка в руки продавца». Клиент сразу становится полноправным владельцем авто. При этом заемщик берет на себя все риски, связанные с угоном, поломкой или потерей транспортного средства.

разница между арендой и покупкой

Заключение договора аренды

Разница между лизингом и покупкой

Столкнувшись с решением о покупке — например, решая, какой тип автомобиля или устройства купить, — потребители могут либо заплатить наличными вперед, либо занять общую сумму денег, а затем приобрести товар . Хотя эти два варианта предполагают оплату полной стоимости предмета во время покупки, третий вариант также становится очень популярным среди потребителей: аренда предмета.В случае аренды арендатор немедленно переходит во владение, уплачивая первоначальный взнос, а затем вносит ежемесячные взносы в соответствии с договором аренды или до тех пор, пока не будет выплачена общая стоимость объекта. Технически арендодатель владеет предметом до тех пор, пока не будет погашена общая сумма, но владение остается за арендатором с самого начала.

Как лизинг ведет к более дорогим моделям

При аренде покупатель должен внести первоначальный взнос вперед, в то время как большая часть стоимости выплачивается в более поздние годы в виде рассрочки.Поскольку арендатор может отложить большую часть затрат на потом, процесс аренды влияет на решение арендатора о покупке. Оплачивая полную стоимость товара, покупатель принимает решение на основе тех товаров, которые находятся в его ценовом диапазоне. В случае аренды у арендатора возникает соблазн сделать покупку по более высокой цене, поскольку сумма, подлежащая уплате, предназначена только для первоначального взноса, а остальная часть будет выплачиваться ежемесячно в рассрочку. При наличии лизинга потребители, как правило, увеличивают объем своих покупок, арендуя более дорогие модели, чем более доступные модели, которые они купили бы, если бы лизинг не был вариантом.Таким образом, лизинг увеличивает количество покупок премиальных моделей и влияет на качество жизни.

Разница между лизингом и финансированием

Между лизингом и финансированием есть много общего, а также некоторые различия. В случае финансирования заемная сумма представляет собой общую цену предмета за вычетом первоначального взноса или стоимости предмета при обмене. Таким образом, покупатель оплачивает всю эту часть реальной стоимости автомобиля. Совершенно иначе действует лизинг.Арендатор в основном «финансирует» только амортизацию транспортного средства или любого другого объекта в течение определенного периода, который называется периодом лизинга. Это могло быть три или пять лет. Другая возникающая стоимость — это плата за обработку. По истечении срока лизинга лизингополучатель просто возвращает автомобиль или предмет лизингодателю, и весь процесс лизинга заканчивается. Ежемесячный платеж по лизингу, вероятно, будет меньше, чем по ссуде, поэтому аренда кажется гораздо более привлекательным вариантом.В течение всего периода лизинга арендатор оплачивает только стоимость оборудования, прибора или транспортного средства за вычетом его оставшейся или остаточной стоимости в конце периода лизинга. ¹

Плюсы и минусы лизинга и покупки

Основываясь на информации, представленной до сих пор, можно подумать, что лизинг всегда является лучшим вариантом. Однако это не всегда так. Сдавать в аренду или покупать — зависит от конкретной ситуации. Лизинг может быть не лучшим вариантом для тех, чей кредитный рейтинг не соответствует требованиям или чьи доходы колеблются от месяца к месяцу.У других может не хватить дохода для получения права на аренду. Также могут быть некоторые ограничения, не связанные с доходом или кредитом. В случае с автомобилями, например, лизинг может быть доступен только для новых автомобилей, хотя многие автосалоны также предлагают лизинг для подержанных автомобилей.

Лизинг или покупка автомобиля

Потенциальный арендатор или покупатель должен рассмотреть множество различных аспектов, прежде чем принять решение о покупке или аренде автомобиля. Необходимо выбрать различные уровни ответственности, связанные с покупкой или арендой.Если кто-то арендует автомобиль, у него меньше обязанностей по уходу за автомобилем и его ремонту. Некоторым людям нравится идея владеть вещами, и поэтому они не хотят сдавать их в аренду. Поэтому важно заранее знать, что для вас важнее: владеть чем-то и платить за это более высокие ежемесячные взносы или просто отказаться от владения и платить более низкие ежемесячные взносы. Здесь также играет роль личная склонность к заботе о транспортных средствах. Некоторым людям нравится заботиться о своих автомобилях и делать все возможное, чтобы они всегда оставались блестящими и полностью функциональными.Для таких людей, возможно, было бы лучше принять решение о покупке. Лизинг больше подходит для тех, кто жаждет выгод, но не обязательно имеет определенные отношения или привязанность к конкретному автомобилю. Для них преимущества безопасности, комфорта, пробега и удовольствия от вождения важнее, чем марка или модель автомобиля, и, следовательно, вариант лизинга, безусловно, предпочтительнее. Однако в случае аренды, в зависимости от того, в каком штате вы живете, налог с продаж применяется к ежемесячным платежам вместе с денежным фактором (финансовая ставка, аналогичная по форме процентной ставке).Хотя транспортное средство может быть возвращено арендодателю в конце периода лизинга, также возможно приобрести транспортное средство у арендатора в конце этого периода, уплатив остаточную стоимость транспортного средства в конце периода действия договора. Таким образом, любое возможное навесное оборудование, разработанное с транспортным средством во время его использования, может быть сохранено и продлено с помощью этого варианта покупки. ²

Вкратце, решение о том, арендовать или купить автомобиль, включает рассмотрение ваших предпочтений в отношении следующего: статус собственности, низкие или высокие ежемесячные платежи, желательно ли досрочное или позднее расторжение контракта, является ли возврат автомобиля жизнеспособным вариантом или нет, желателен ли какой-либо капитал в транспортном средстве или нет, можно ли жить с ограничением пробега, часто устанавливаемым на арендованные автомобили, можно ли организовать финансирование другого транспортного средства после завершения аренды первого, независимо от того, купленный ли автомобиль было бы лучше, потому что это обеспечит остаточную стоимость в конце периода контракта или, что не менее важно, если вы относитесь к тому типу людей, которые любят модифицировать свой автомобиль.Если на последний вопрос ответ «да», то решение о покупке будет лучше, потому что большинство арендодателей не разрешают арендатору вносить какие-либо изменения в транспортное средство. Если в течение срока действия контракта были внесены какие-либо дополнения, их необходимо будет удалить с транспортного средства, и, если в результате этих процессов удаления возникнут какие-либо повреждения, арендатор должен будет нести понесенные расходы. ³

Сдача внаем или покупка дома

Что касается домов, то решения о владении домом и лизинге также зависят от индивидуальных обстоятельств.Когда человек покупает дом, он чувствует постоянную связь со своим сообществом. Кроме того, владелец может вносить изменения в дом без каких-либо правил. Часть платежей по ипотеке даже вычитается из федеральных налогов, и во время бума, когда цены на жилье растут, владелец может получить значительную прибыль, продав его. С другой стороны, аренда позволяет арендатору переезжать из одного дома в другой, если ему это необходимо, например, для переезда, ориентированного на карьеру, переехать в дом большего или меньшего размера или дом с большим количеством удобств.Кроме того, вопросы обслуживания не беспокоят арендатора, в отличие от домовладельцев, которые должны сами заботиться о своем доме. Страхование жилья и налоги на имущество уже включены в ежемесячные арендные платежи, что сводит к минимуму количество платежей, которые должен произвести арендатор. Консультируя клиентов, некоторые банки используют простое правило: покупатель жилья не должен покупать дом на сумму, превышающую их годовой доход более чем в 3 раза. 4 Однако решение не всегда так просто и должно зависеть от индивидуальных обстоятельств человека.Каждый вариант необходимо тщательно обдумать, прежде чем принимать решение, которое оказывает такое долгое влияние на жизнь.

: Если вам понравилась эта статья или наш сайт. Пожалуйста, расскажите об этом. Поделитесь им с друзьями / семьей.

Цитируйте

Сайма Хан. «Разница между арендой и покупкой». DifferenceBetween.net. 14 июня 2017 г.

Разница между покупкой и лизингом (со сравнительной таблицей)

Транспортные средства являются долгосрочным активом предприятия, который используется в повседневной деятельности.Чтобы использовать такие транспортные средства, как автомобиль, фургон или пикап, вам доступны два варианта. Один — владеть автомобилем, купив его, или использовать на определенный срок, сдав автомобиль в лизинг. Покупка — это просто покупка автомобиля путем уплаты цены единовременно или в рассрочку.

С другой стороны, leasing немного отличается, что позволяет вам использовать актив в течение фиксированного срока, периодически выплачивая арендную плату. Итак, прежде чем принимать какое-либо решение, вы должны рассмотреть определенные параметры, касающиеся ваших требований, использования, срока и так далее.А для этого вам необходимо выяснить разницу между покупкой и лизингом.

Содержание: покупка против лизинга

- Таблица сравнения

- Определение

- Ключевые отличия

- Заключение

Таблица сравнения

| Основа для сравнения | Покупка | Лизинг |

|---|---|---|

| Значение | Термин «покупка» означает покупку актива путем уплаты за него цены. | Лизинг — это договор, при котором владелец актива разрешает другому лицу использовать актив для регулярных платежей. |

| Участвующие стороны | Продавец и покупатель. | Арендодатель и арендатор. |

| Стоимость | Стоимость владения активом. | Стоимость использования актива. |

| Передача | Покупатель имеет право передать или продать актив. | Арендатор не имеет права передавать или продавать актив любой другой стороне. |

| Вознаграждение | Может быть выплачено единовременно или равными ежемесячными платежами в течение определенного периода. | Возможна оплата через аренду. |

| Срок | Срок полезного использования актива. | Уточненный срок |

| Вариант владения | После выравнивания всех взносов актив принадлежит только покупателю. | В конце срока у арендатора есть два варианта: либо купить актив, либо вернуть его. |

| Ремонт и обслуживание | Ответственность покупателя | Зависит от вида аренды |

| Бухгалтерский баланс | Показан в составе актива, как внеоборотный актив. | Зависит от типа аренды. |

| Остаточная стоимость | Позволяет покупателю пользоваться остаточной стоимостью актива. | Арендатор лишен остаточной стоимости актива. |

Определение покупки

Покупка — это договоренность, при которой продавец передает право собственности на транспортное средство покупателю в обмен на соответствующее денежное вознаграждение.Риск и вознаграждение, связанные с правом собственности, также передаются с переходом права собственности.

Покупатель приобретает владение и право использовать актив либо путем уплаты всей суммы за один раз, т. Е. Единовременно, либо путем выплаты наличных денежных средств, чтобы принять поставку актива, и обещания уплатить оставшуюся часть суммы в регулярные ежемесячные платежи. Авансовая стоимость состоит из цены наличными или первоначального взноса, налогов, регистрационного сбора и других сборов.

Поскольку покупатель владеет активом, нет никаких ограничений на использование, передачу или продажу актива.Кроме того, расходы на ремонт и обслуживание ложатся на него.

Определение лизинга

Лизинг определяется как соглашение, по которому арендодатель предоставляет арендатору право использовать актив в обмен на адекватное вознаграждение, то есть периодические платежи в виде арендной платы на согласованный срок. В этом соглашении одна сторона (арендодатель или лизинговая компания) покупает актив и предоставляет его использование другой стороне (арендатору) на определенный срок.

Проще говоря, аренда включает в себя сдачу в аренду долгосрочного актива владельцем другой стороне за регулярное вознаграждение, подлежащее выплате в течение периода аренды.Возмещение относится к арендной плате, уплачиваемой арендатором через регулярные промежутки времени за использование актива, которая составляет доход арендодателю. AS — 19 имеет дело с договорами аренды и предписывает соответствующую учетную политику для обеих сторон. Есть два типа аренды:

- Финансовая аренда : Также известная как капитальная аренда, это договоренность без права досрочного прекращения, срок которой эквивалентен сроку экономической службы актива. В соответствии с этим типом аренды все риски и выгоды, связанные с правом собственности, переходят к арендатору, однако право собственности может передаваться или не передаваться.По истечении указанного срока право собственности на актив может быть передано арендатору за небольшую сумму, то есть по цене, которая меньше справедливой рыночной стоимости актива.

- Операционная аренда : Вид аренды, срок которой короче экономического срока службы актива, и арендатор имеет право прекратить аренду, направив короткое уведомление. В соответствии с этим договором аренды риски и выгоды, связанные с владением активом, не передаются, и по истечении указанного срока актив возвращается своему владельцу.

Ключевые различия между покупкой и лизингом

С точки зрения разницы между покупкой и лизингом существенны следующие моменты:

- Термин покупка используется для обозначения процесса, в котором продавец передает право собственности на актив покупателю за адекватное денежное вознаграждение. Лизинг — это договоренность, при которой одна сторона покупает актив и передает право использовать актив другой стороне для периодических платежей.

- В покупке участвуют покупатель и продавец. И наоборот, сторонами, участвующими в лизинге, являются арендодатель, то есть владелец актива, и арендатор, то есть пользователь арендованного актива.

- При покупке стоимость актива — это стоимость владения активом, а стоимость аренды — это стоимость использования арендованного актива.

- При покупке покупатель имеет право продать или обменять актив в любое время. Напротив, договор аренды не дает такой свободы арендатору, поскольку право собственности на актив принадлежит арендодателю.

- Возмещение за покупку актива должно быть выплачено единовременно или равным ежемесячным платежом на определенный срок. В отличие от этого арендатор должен ежемесячно вносить арендную плату, чтобы использовать актив.

- Покупка не ограничивается определенным сроком, как в случае лизинга. Таким образом, покупка позволяет человеку использовать актив на протяжении всей его экономической жизни.

- После того, как покупатель погасит все платежи по активу, он / она становится владельцем актива. И наоборот, в конце срока аренды у арендатора есть два варианта: либо владеть активом, указав номинальную сумму, либо вернуть его арендодателю.Хотя в операционной аренде такой возможности нет.

- Ответственность за ремонт и техническое обслуживание актива возлагается на покупателя в рамках соглашения о покупке. Напротив, в зависимости от условий договора и типа аренды определяется ответственность за ремонт и обслуживание.

- Арендованный актив — это внебалансовая статья. Следовательно, он не отображается в балансе. В отличие от покупки, когда купленный актив отображается на стороне активов баланса под внеоборотным активом.

- Покупатель актива пользуется ликвидационной стоимостью актива, потому что он / она владеет активом. Напротив, арендатор лишается ликвидационной стоимости, поскольку актив является собственностью арендодателя.

Заключение

Можно сказать, что лизинг — это альтернатива покупке долгосрочного актива за счет собственных или заемных средств. Можно выбрать любую из двух альтернатив, но перед этим расставьте приоритеты в своих требованиях, т. Е. Если вам нужен актив на длительный период, имеет смысл купить актив, потому что эквивалентные годовые затраты (EAC) на владение и эксплуатационные расходы будут меньше чем сдавать его в аренду.

Поэтому проверьте EAC актива после уплаты налогов: если он меньше арендной платы, тогда следует выбрать покупку, а если она больше арендной платы, лизинг будет иметь смысл.

Финансы против аренды | 9 главных отличий, которые нужно изучить с помощью инфографики

Разница между финансами и арендой

Финансы против аренды в этом контексте Финансы можно определить как вариант или механизм, которым помогает покупатель, когда он или она решает приобрести дорогой продукт и рассчитывает общую сумму, выплачивая периодические платежи.С другой стороны, аренда может быть определена как вариант или механизм, при котором лизинговая компания решает купить финансовый актив от имени других. В варианте финансирования клиент считается владельцем продукта, в то время как в варианте аренды лизинговая компания или дилер считаются владельцем финансового актива.

Вариант финансирования может требовать, а может и не требовать от покупателя внесения авансовых платежей, тогда как в случае варианта лизинга первоначальные платежи просто не требуются. Финансы — это своего рода капитальные затраты, тогда как возможность аренды рассматривается как операционные расходы.В случае финансового варианта наемник может фактически потребовать амортизацию, тогда как в случае варианта лизинга именно арендодатель имеет право требовать амортизации.

Сравнение финансов и аренды (инфографика)

Ниже приведены 9 основных отличий между финансами и лизингом:

Ключевые различия между финансами и арендой

Ключевые различия между финансами и арендой представлены и обсуждаются следующим образом:

- В варианте финансирования наниматель может требовать амортизации, а ремонт и техническое обслуживание актива полностью являются обязанностью покупателя.С другой стороны, в варианте лизинга арендодатель может требовать амортизации. В условиях операционной аренды именно арендодатель должен будет позаботиться о ремонте и обслуживании арендуемого имущества. Однако в случае финансовой аренды арендатор несет полную ответственность за ремонт и техническое обслуживание актива.

- Вариант финансирования не всегда может требовать от покупателя внесения авансовых платежей. Это полностью зависит от продавца к продавцу, от активов к активам и от предложений к предложениям.Сумма первоначального взноса не всегда может указываться одинаково всеми продавцами определенного актива. С другой стороны, вариант предоплаты недоступен в случае аренды.

- Срок действия варианта финансирования может быть короче, чем срок действия варианта лизинга.

- Тип затрат, связанных с финансированием, — это капитальные затраты, тогда как вид затрат, связанных с лизингом, — это операционные расходы.

- Финансирование происходит между покупателем и продавцом актива, тогда как аренда осуществляется между арендодателем и арендатором актива.

Сравнение финансов и аренды

Давайте обсудим лучшее сравнение b

Покупка и лизинг | 7 лучших отличий для изучения (с инфографикой)

Разница между покупкой и лизингом

Приобретение актива, будь то для бизнеса или личных целей, требует важного выбора между покупкой актива (покупка) или сдачей актива в аренду (лизинг). Оба варианта покупки и лизинга имеют свои плюсы и минусы. Давайте попробуем понять то же самое, а также преимущества и недостатки, связанные как с покупкой, так и с лизингом.

Говоря простым языком, покупка означает покупку актива бизнесом в виде единовременной выплаты или в рассрочку. Бизнес может приобрести актив либо за счет собственных средств, накопленных внутри компании, либо за счет займа для финансирования покупки. Другими словами, покупка подразумевает предоплату за покупку актива и приводит к большому оттоку денежных средств. Дальнейшая покупка также приводит к смене юридического лица.

Лизинг, с другой стороны, представляет собой договорное соглашение, по которому арендодатель, который является владельцем актива, позволяет арендатору использовать актив в течение определенного периода времени в обмен на периодические платежи.В лизинге участвуют две стороны — Арендодатель и Арендатор. Проще говоря, лизинг включает в себя сдачу в аренду долгосрочных активов владельцем активов (лизингодателем или лизинговой компанией) другой стороне (известной как лизингополучатель) за регулярное вознаграждение в течение определенного периода, и при этом право собственности вообще не переходит из рук в руки. .

Аренда подразделяется на два типа, а именно:

Операционная аренда : В рамках операционной аренды собственник актива (арендодатель) в основном разрешает пользователю (арендатору) использовать актив в рамках договора аренды.Все риски, связанные с владением активом, несет арендодатель. Арендатор не сообщает об активах или обязательствах, а периодические арендные платежи признаются в качестве расходов на аренду в отчете о прибылях и убытках арендатора. Обычно операционная аренда заключается на период, который значительно короче срока полезного использования актива.

Финансовая аренда : По условиям финансовой аренды арендатор принимает на себя большую часть риска, связанного с владением активом. Финансовая аренда — это покупка актива, финансируемая за счет привлечения долга.Другими словами, арендатор покупает актив напрямую, но финансирует покупку, уплачивая арендную плату, а не выплачивая единовременную сумму вперед. Обычно срок финансовой аренды совпадает с вероятным сроком службы актива. Финансовая аренда известна как капитальная аренда в Соединенных Штатах.

Инфографика покупки и лизинга

Ниже приведены 7 основных различий между покупкой и лизингом

Ключевые различия между

В чем разница между лизингом и сдачей внаем?

Заявление о файлах cookie

Мы действительно хотим, чтобы вы всегда получали максимум от использования наших веб-сайтов и приложений (приложений).Вот почему нам нравится адаптировать их контент, чтобы он лучше соответствовал вашим потребностям и предпочтениям. Для этого мы используем различные методы, включая файлы cookie, пиксели, комплекты для разработки программного обеспечения, локальное хранилище и аналогичные технологии (далее вместе именуемые «cookie»).

Эта политика в отношении файлов cookie объясняет, что такое файлы cookie, какие из них мы используем, как вы можете изменить настройки файлов cookie и как мы защищаем вашу конфиденциальность.

Всякий раз, когда мы говорим о «Мы / нас / наш» в этой политике, мы имеем в виду одну из организаций, перечисленных в разделе 5 ниже.

1. Что такое файлы cookie?

Файлы cookie — это небольшие файлы, которые сохраняются на вашем компьютере, смартфоне или планшете, когда вы посещаете веб-сайт или используете приложение. Они содержат такую информацию, как ваш предпочтительный язык для просмотра веб-сайта, поэтому вам не нужно переключать язык каждый раз, когда вы его посещаете.

Иногда мы используем следующие файлы cookie:

- Временные (или сеансовые) файлы cookie, которые удаляются при закрытии браузера или приложения

- Постоянные (или постоянные) файлы cookie, которые остаются до истечения срока их действия или до тех пор, пока вы не удалите их (постоянные файлы cookie позволяют нам помнить вас, когда вы вернетесь к нам, чтобы вам не приходилось каждый раз входить в систему)

- Основные файлы cookie, используемые одним из наших доменов

- Сторонние файлы cookie, размещенные другими доменами за пределами нашей организации

См. Подробный список файлов cookie.

2. Какие файлы cookie мы используем и почему?

На наших веб-сайтах мы используем файлы cookie трех типов.

Строго необходимые файлы cookie

Эти файлы cookie делают мобильный банкинг с нами безопасным, гарантируют правильную работу наших цифровых сервисов и повышают удобство работы с нами. Они нужны нам для таких вещей, как проверка вашей личности при входе в систему или запоминание предпочитаемого вами языка. Для этих файлов cookie не требуется вашего согласия, и вы не можете их отклонить, так как без них наши цифровые сервисы не будут работать.

Файлы cookie анализа / производительности

Эти файлы cookie собирают информацию, которая помогает нам отслеживать, как используются наши цифровые услуги, и делать их еще лучше. Они говорят нам, например, сколько людей пользуются нашими цифровыми услугами и как долго.

Другие файлы cookie

К ним относятся файлы cookie, которые распознают вас, чтобы записывать ваши предпочтения или поведение для различных целей:

- Функциональные файлы cookie делают просмотр более приятным, например гарантируют, что мы не просим вас заполнить анкету, которую вы уже прошли.

- Рекламные и персонализированные файлы cookie собирают информацию о ваших привычках просмотра с целью предложить вам рекламу или контент, который может вас заинтересовать.

- Файлы cookie для отслеживания используются для отслеживания вашего поведения на наших веб-сайтах и в наших приложениях.

- Мы используем файлы cookie социальных сетей, чтобы повысить нашу актуальность и измерить эффективность наших рекламных кампаний в социальных сетях, таких как Facebook, Instagram и LinkedIn

Мы также можем использовать данные из других файлов cookie для целей, указанных выше, для наших тщательно отобранных партнеров, которые предлагают банковские и страховые продукты и услуги.Актуальный список этих партнеров можно найти на сайте www.kbc.be/partners.

См. Подробный список файлов cookie.

3. Как вы выбираете файлы cookie, которые мы размещаем?

Мы дадим вам максимальный контроль. Обратите внимание, что если вы отклоните файлы cookie, некоторые части наших цифровых услуг будут менее адаптированы к вашим потребностям и предпочтениям.

Различные варианты представлены ниже.

Веб-сайты

Если вы посещаете один из наших веб-сайтов впервые, вы можете принять или отклонить файлы cookie.Если вы захотите изменить это позже, нажмите «Изменить настройки файлов cookie».

Приложения

Если вы впервые используете одно из наших приложений, вы можете принять или отклонить файлы cookie. Вы всегда можете изменить это позже в Меню , прежде чем войти в приложение. Некоторые из наших приложений также позволяют изменить это после входа в систему.

Браузеры

Вы можете отключить файлы cookie в настройках своего браузера. Изменение этих настроек зависит от типа браузера. Проверьте функцию справки вашего браузера или его руководство пользователя: Internet Explorer, Mozilla Firefox, Chrome и Safari.

Некоторые браузеры позволяют отказаться от отслеживания веб-сайтов (« Не отслеживать, »). Мы учитываем только наши собственные механизмы cookie и не поддерживаем функцию «Не отслеживать».

4. Как насчет вашей конфиденциальности?

При любом сотрудничестве с третьими сторонами мы гарантируем, что они не смогут идентифицировать вас по данным, которые мы собираем с помощью файлов cookie.

Когда мы собираем личные данные с помощью файлов cookie, мы всегда делаем это в соответствии с нашим Положением о защите данных, которое мы рекомендуем прочитать.В нем вы можете прочитать, что мы используем данные из файлов cookie, например, для создания моделей и генерации статистики, которая впоследствии применяется в общем к вам индивидуально, вашей семье или другим лицам.

Мы стремимся максимально приспособить наши услуги к вашим потребностям и предпочтениям. Вот почему мы добавляем личные данные, собранные с помощью файлов cookie, к уже имеющейся у нас информации. И наоборот, мы добавляем ограниченный набор данных (включая тип вашего клиента, вашу возрастную группу и ваш пол) из наших систем, чтобы адаптировать наши цифровые услуги для вас.Мы делаем это только в том случае, если вы даете согласие на использование файлов cookie.

Если вы приняли файлы cookie для наших цифровых услуг, но передумали позже:

- Мы перестанем хранить новые данные с того момента, как вы отклоните файлы cookie. Если вы измените настройки файлов cookie позже и снова дадите согласие на их использование, мы добавим новые данные к предыдущим данным.

- Мы продолжим использовать уже сохраненные данные, если вы дали свое согласие на использование «персонализированной информации».

Узнайте больше о персонализированной информации в нашем Заявлении о защите данных KBC.

5. К каким компаниям применяется эта политика в отношении файлов cookie и как я могу получить ответы на вопросы и поделиться отзывами?

Эта политика в отношении файлов cookie применяется к компаниям группы KBC, перечисленным ниже.

Контроллер данных для обработки личных данных зависит от цифровой службы, к которой вы обращаетесь или используете.

Когда вы заходите на сторонний веб-сайт через наши цифровые службы, применяется их политика в отношении файлов cookie. Наши приложения иногда отправляют вас на сторонние веб-сайты, например, когда вы покупаете «Дополнительные услуги» с помощью нашего Мобильного приложения.В этом случае также применяется политика сторонних файлов cookie, и мы сообщим вам об этом. Поскольку применяется собственная политика сторонних файлов cookie, мы рекомендуем вам также ознакомиться с их политикой.

Обратитесь в нашу службу поддержки, чтобы получить дополнительную помощь по вопросам и поделиться отзывами. С жалобами на использование ваших прав обращайтесь в нашу команду по рассмотрению жалоб. Вы можете написать нам по электронной почте, написать нам или отправить нам сообщение онлайн (в том числе через наш веб-сайт, KBC Touch, Bolero Online или наше приложение Bolero).

Если наша команда по обработке жалоб не может ответить на ваш вопрос, обратитесь к соответствующему специалисту по защите данных.

KBC Bank NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0462.920.226

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или жалоб@kbc.be.

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Brussels, или dataprotection @ kbc.быть.

CBC Banque SA, Avenue Albert Ier 60, 5000 Namur, Бельгия — НДС 0403.211.380

Первое контактное лицо: ваш филиал CBC, ваш страховой агент CBC или [email protected]

Управление жалобами: Avenue Albert Ier, 60, 5000 Намюр, [email protected]

Сотрудник по защите данных: CBC Banque, сотрудник по защите данных (соблюдение требований группы), avenue du Port 2, 1080 Bruxelles или [email protected]

KBC Insurance NV, профессор Роджер Ван Оверстратенплейн 2, 3000 Левен, Бельгия — НДС 0403.552.563

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected].

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Brussels, или [email protected].

KBC Group NV, Havenlaan 2, 1080 Brussels, Belgium — VAT BE 0403.227.515

См. Контактные данные для KBC Bank NV или CBC Banque SA.

KBC Asset Management NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС 0469.444.267

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Asset Management NV, Сотрудник по рассмотрению жалоб (Департамент рисков компании), Havenlaan 2, 1080 Брюссель или [email protected]

KBC Fund Management Ltd., CPPI Team Sandwith Street, Dublin 2, D02 X489, Ирландия — НДС 450585

Управление жалобами: сотрудник по рассмотрению жалоб, KBC Fund Management Ltd., Sandwith Street, Dublin 2, D02 X489, Ireland или [email protected]

KBC Securities NV, Havenlaan 2, 1080 Брюссель, Бельгия — НДС BE 0437.060.521

Сотрудник по защите данных: KBC Securities, Сотрудник по защите данных, Havenlaan 2, 1080 Брюссель или [email protected]

KBC Autolease NV, Professor Roger Van Overstraetenplein 5, 3000 Leuven, Belgium — VAT BE 0422.562.385

Первое контактное лицо: drivercare @ kbcautolease.be

Управление жалобами: [email protected]

Сотрудник по защите данных: KBC Autolease NV, Сотрудник по защите данных, Prof. R. Van Overstraetenplein 5, 3000 Leuven или [email protected]

KBC Lease Belgium NV, Brusselsesteenweg 100, 3000 Leuven, Belgium — VAT BE 0426.403.684

Первое контактное лицо: ваш филиал KBC, ваш страховой агент KBC или [email protected]

Управление жалобами: Brusselsesteenweg 100, 3000 Leuven или [email protected]

Сотрудник по защите данных: KBC Bank NV, Группа защиты данных (Group Compliance), Havenlaan 2, 1080 Брюссель, или dataprotection @ kbc.быть.

6. Заключение

Мы можем изменить эту политику в отношении файлов cookie в любое время в будущем; применяется только самая последняя версия. Мы также сообщим вам, когда произойдут важные изменения, и при необходимости попросим вашего согласия.

(последнее обновление 12 октября 2020 г.)

В чем разница между кредитной линией и ссудой? | Регионы

Если вам нужно занять деньги для определенной цели или вам нужна резервная копия на всякий случай, вам доступны несколько типов кредита.Знание разницы между кредитными линиями и личными ссудами может помочь вам решить, какой вариант лучше всего подходит для вашей ситуации.

Кредитная линия функционирует как возобновляемая ссуда. Вам предоставляется кредитный лимит, вы не производите платежи и не начисляете проценты, если не используете его, и обычно вы можете занять любую часть доступной кредитной линии — что вы можете продолжать делать каждый раз, когда вы погашаете деньги в долг. Часто кредитная линия будет иметь переменную процентную ставку.

Индивидуальная ссуда — часто называемая ссудой в рассрочку, ссудой или необеспеченной ссудой — однако является единовременной суммой.Обычно вы получаете всю ссуду после прохождения процесса ссуды и закрытия ссуды в банке, но вы должны сразу же начать выплачивать проценты на полную сумму. Индивидуальный заем обычно имеет фиксированный платеж и фиксированную процентную ставку.

У каждого есть свои преимущества и ограничения, конечно, в зависимости от вашего денежного потока и того, когда вам нужны деньги, — говорит Сьюзан Фишер, Regions Bank Priority Banker и руководитель группы отделения в Брентвуде, Теннесси .

«Кредитная линия готова и ждет вас», — говорит Фишер.«Это похоже на возможность подойти к крану и включить воду. Если вода не нужна, не поворачивай кран ».

Кредитная линия выгодна на случай непредвиденных обстоятельств, как выяснил несколько лет назад один из клиентов Фишера. После того, как жестокая зимняя буря повредила его дом — и до того, как было проведено расследование и процесс утверждения страхового покрытия, — он смог использовать свою нетронутую кредитную линию собственного капитала, чтобы произвести необходимый и немедленный ремонт своего дома.

Конечно, кредитная линия должна быть открыта заранее, но продолжительность зависит от продукта.«Процесс подачи заявки может занять несколько недель, поэтому не стоит ждать до последней минуты», — говорит Фишер. Полезно иметь кредитную линию до того, как она вам понадобится. Некоторые кредитные линии могут иметь комиссионные, такие как бездействие или ежегодная плата, и вам нужно будет определить, стоит ли удобство затрат.

Если вы знаете, сколько вам нужно будет занять и когда вам понадобятся деньги, личный заем может быть лучшим вариантом. Эти ссуды в рассрочку обычно используются для определенных целей, таких как покупка автомобиля или плановое улучшение дома, и как только вы выплачиваете их, ссуда считается завершенной.

«Поскольку большинство людей точно знают, когда они получат свою следующую зарплату и когда наступит срок платежа по кредиту, это помогает им управлять своим денежным потоком», — говорит Фишер. «Кроме того, вы не подвержены колебаниям процентных ставок, поскольку они обычно фиксированы».

Однако, если вы решите, что вам нужно больше денег после выплаты ссуды, вы должны подать заявление о новой ссуде. Кроме того, вы рискуете потерять право на получение ссуды, если изменились ваш доход или ситуация с работой.

Какими бы ни были ваши обстоятельства, банкир или финансовый консультант может помочь вам определить, какой вариант заимствования будет соответствовать вашим потребностям.

«Хороший личный банкир не станет просто рассказывать о продуктах», — говорит Фишер. «Они выслушают вашу уникальную ситуацию и сделают предложения, которые вам подходят».

Есть много вариантов использования как кредитных линий, так и личных займов. При планировании будущего учитывайте свои потребности и финансовое положение.

.

д.).

д.). Также лизинговые компании обычно не требуют от клиента справок о доходах, поэтому данный метод отлично подходит получателям «серой» зарплаты.

Также лизинговые компании обычно не требуют от клиента справок о доходах, поэтому данный метод отлично подходит получателям «серой» зарплаты.

Об авторе