В чем отличие налога от сбора: Полная информация для работы бухгалтера

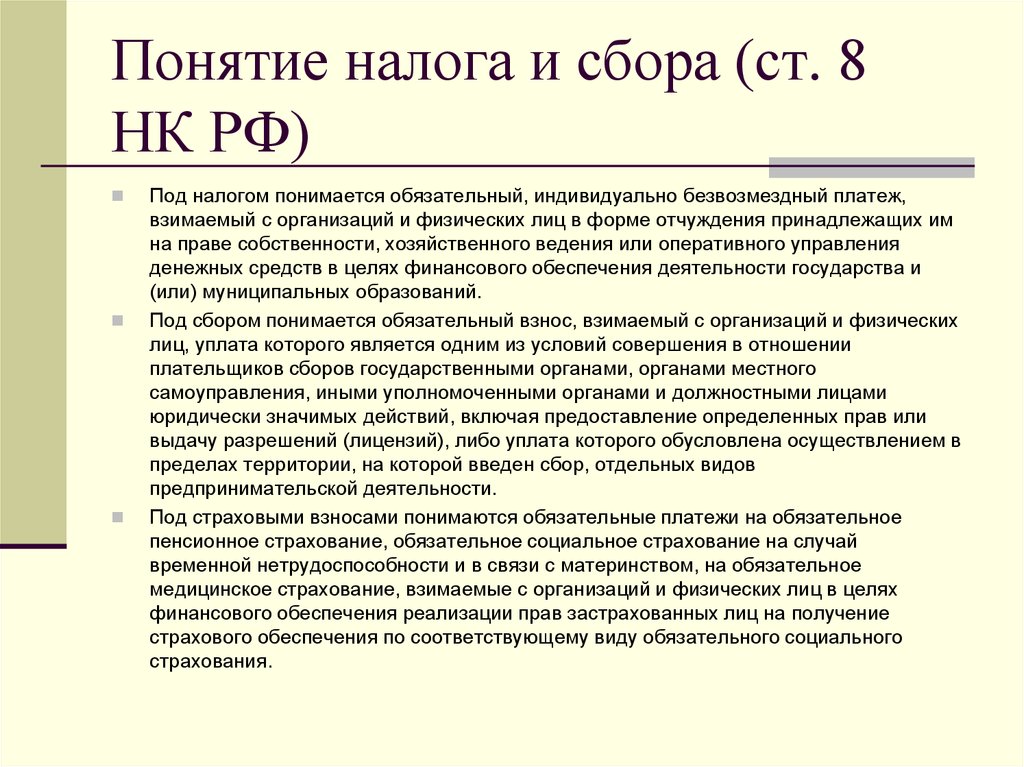

Понятие налога и сбора

15, Октября 2018 Симуляция природолюбия

С.Г. Пепеляев,

главный редактор

журнала «Налоговед»,

канд. юрид. наук

30, Августа 2017 Налоговые недорасходы

С.Г. Пепеляев,

главный редактор,

канд. юрид. наук

06, Июля 2017 Сбор платы: оператор vs администратор дохода бюджета

Ф.С. Погорелый,

магистрант по направлению «Налоговое право»

юридического факультета СПбГУ

В продолжение дискуссии вокруг налоговых проблем, возникших в связи с введением системы «Платон», рассматривается администрирование платы с большегрузных автомобилей. Сделан вывод, что полномочия частных операторов и государственных администраторов доходов бюджета во многом дублируются, необходима гармонизация правового регулирования

Читайте полную версию статьи на сайте электронного журнала «Налоговед»

12, Октября 2016 Toll Collect и «Платон»: сложности взимания дорожного сбора частным оператором

А. Бланкенагель,

Бланкенагель,

профессор в отставке кафедры публичного права,

российского права и сравнительного правоведения юридического факультета

Берлинского университета им. Гумбольдта (ФРГ)

Рассматривается история введения в ФРГ дорожной платы для владельцев и водителей большегрузных автомобилей, а также связанные с этим проблемы правоприменения и судебная практика. Отмечая недоработки в механизме взимания платежа, автор находит некоторые из них и в российском варианте – системе «Платон»

06, Сентября 2016 Починить принтер

С.Г. Пепеляев,

главный редактор,

канд. юрид. наук

30, Июля 2016 Двери настежь

С.Г. Пепеляев,

главный редактор, канд. юрид. наук

21, Мая 2016 Взносо-налоговый кодекс

С.Г. Пепеляев,

главный редактор,

канд. юрид. нау

юрид. нау

20, Февраля 2016 Правовая природа ОСАГО и платы за парковку

В.М. Зарипов,

руководитель аналитической службы «Пепеляев Групп»

Автомобиль все больше становится роскошью, а не просто средством передвижения. Причины этому как налоги и сборы, установленные Налоговым кодексом РФ, так и другие платежи принудительного характера, такие как ОСАГО и плата за парковку на городских автодорогах

Читайте полную версию статьи на сайте электронного журнала «Налоговед»

20, Января 2016 Торговый сбор. Или налог? Вопрос, непраздный для бухгалтера

В.Ю. Чарковский,

руководитель по методологии

ПАО «МегаФон»

Мы продолжаем обсуждение природы торгового сбора. Как показано в статье, от ее точного определения зависит правильность не только налогового, но и бухгалтерского учета. Предложенные автором аргументы помогут в правовом споре

Предложенные автором аргументы помогут в правовом споре

Читайте полную версию статьи на сайте электронного журнала «Налоговед»

20, Января 2016 «Неналоговые» налоги: системный подход

Участники дискуссии обсудили вопросы правового регулирования и взимания неналоговых платежей

| предыдущая | 1|2|3|4|5 | следующая |

Отличие налога от сбора по законодательству РФ (виды)

31 декабря 2018 Тромбач Бэла Геннадьевна 0

Добавить в избранное В избранное

Поделиться

- Где закрепляются виды налогов и сборов, существующие в РФ?

- О каких отличиях между налогом и сбором идет речь в законодательстве?

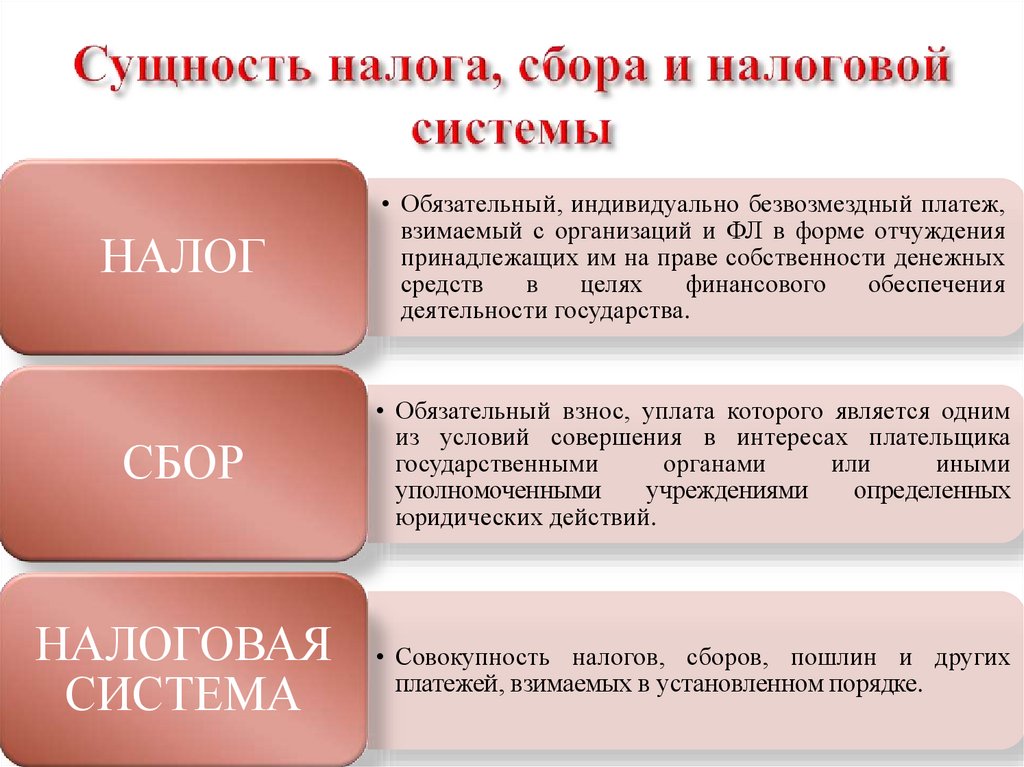

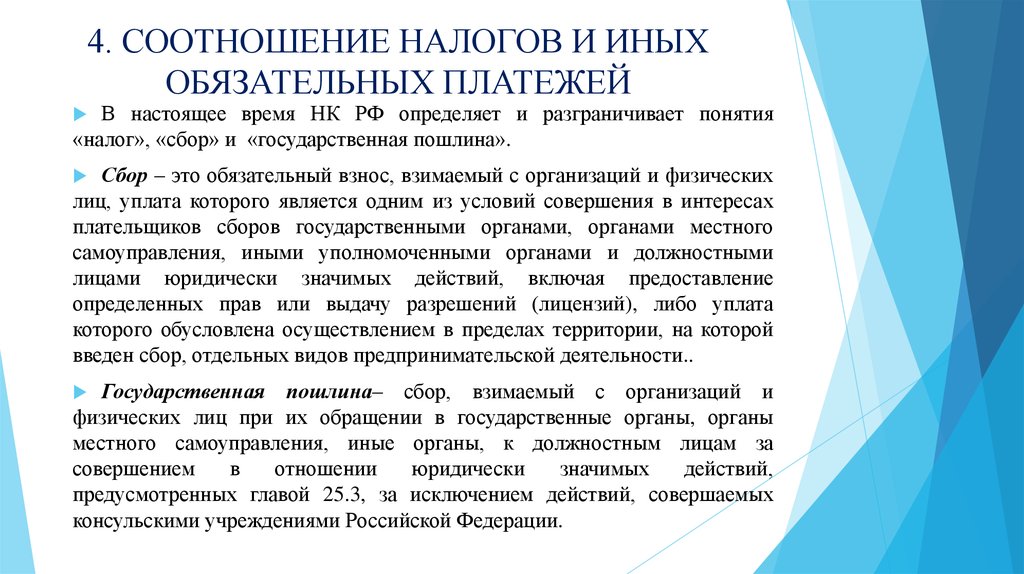

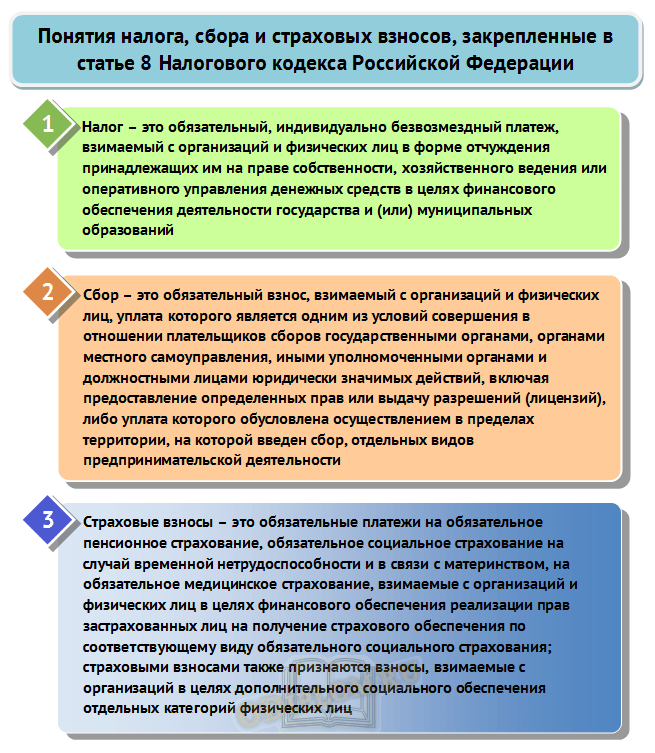

Отличие налога от сбора закреплено на уровне налогового законодательства. Хотя оба этих фискальных платежа являются источниками пополнения бюджета, механизм их начисления и основания для уплаты делают разницу между этими двумя категориями.

Хотя оба этих фискальных платежа являются источниками пополнения бюджета, механизм их начисления и основания для уплаты делают разницу между этими двумя категориями.

Где закрепляются виды налогов и сборов, существующие в РФ?

Все нормы, которые составляют костяк налогового законодательства России, собраны в одном правовом акте — Налоговом кодексе РФ. Но некоторые вопросы налогообложения, в связи с особенностями государственного устройства страны, могут решаться на региональном и местном уровнях.

Поэтому в НК РФ предусмотрена возможность для региональных и местных властей самостоятельно устанавливать особенности взимания налогов и сборов на своей территории. Делается это при помощи законов, принимаемых субъектами федерации, и нормативных актов муниципальных образований.

На практике это выглядит следующим образом: в НК РФ закрепляется вид налога или сбора, порядок его исчисления и уплаты, другие основные моменты, а местные или региональные власти уже конкретизируют все эти нормы.

Итак, в РФ действует три вида налогов и сборов:

- федеральные;

- региональные;

- местные.

Каждый конкретный вводимый в действие налог или сбор сразу же закрепляется в НК РФ за одной из названных категорий. Это определяет, кто именно в дальнейшем будет детализировать ставки.

О каких отличиях между налогом и сбором идет речь в законодательстве?

Проанализировав нормы налогового законодательства, можно выделить следующиеотличия налогов от сборов.

Налоги | Сборы |

Как только физическое или юридическое лицо подпадает под действие норм НК РФ, становясь налогоплательщиком, оно обязано регулярно уплачивать налог. Периоды для исчисления налога могут быть длиннее или короче, но уплата налогов носит систематический характер. Если произошла регистрация юрлица, то после выбора системы налогообложения оно постоянно должно перечислять деньги в бюджет. |

Сбор уплачивается единожды.

|

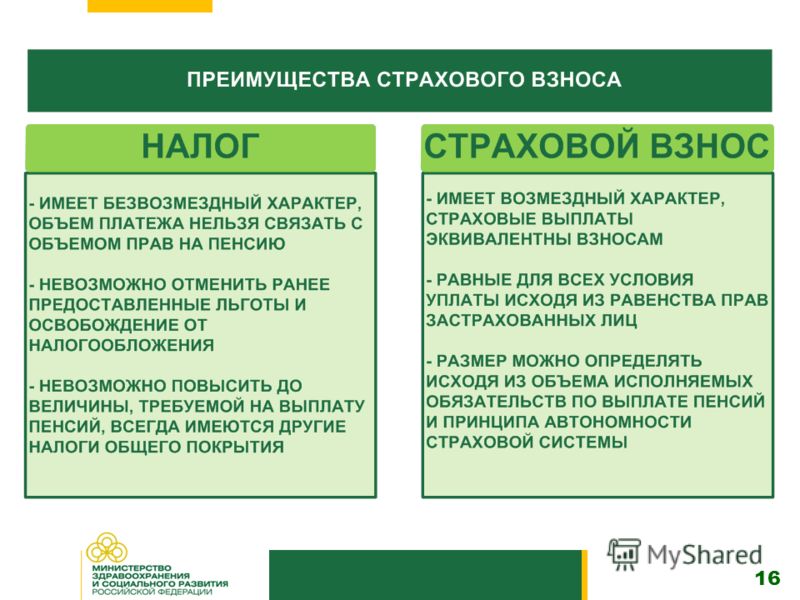

Налогоплательщик обязан уплачивать налоги в силу действия закона. | Платить или не платить сбор – лицо может решить самостоятельно. |

У налогов просматривается безвозмездный характер. | Сбор имеет возмездный характер. За то что лицо оплатило сбор, оно получает нужное ему право или государство выполнит в его пользу определенное действие. |

Сумма налогового платежа рассчитывается в зависимости от размера налоговой базы и ставки, тут также могут применяться льготы. | Размер сбора фиксированный. |

Законодатель, устанавливая размеры налогов, принимает во внимание финансовые способности налогоплательщика. | Размер сбора одинаков для всех. |

Отличия между налогом и сбором существенны.

Добавить в избранное В избранное

Поделиться

Предыдущий материал

Следующий материал

Основное различие между налогом и сбором

Бизнес

Налог является обязательным платежом правительству без получения каких-либо прямых выгод. Сборы, как правило, обязательны для регулирования или контроля различных видов деятельности. Тем не менее, за использование услуги взимается плата. Налог – это обязательный взнос, уплачиваемый налогоплательщиком. Плата является добровольным платежом. Разница между налогом и сбором обычно зависит от использования дохода.

Разница между налогом и сбором

Налог

- Определение: Налог представляет собой деньги, которые правительство взимает с физических лиц или предприятий, когда они совершают определенные действия или совершают определенные сделки.

Налоги взимаются в высших интересах страны.

Налоги взимаются в высших интересах страны. - Измерено: Этот налог часто рассчитывается как процент от суммы денег, задействованной в сделке.

- Сбор налогов: Налог – это сбор, взимаемый за общие государственные услуги. Это способ получения дохода государством.

- Администрация и заявление: Ваши налоги могут покрывать заработную плату учителя, полицейского или бюрократа. Они могут помочь проложить дорогу или построить школу. Они могут финансировать работу местных очистных сооружений.

- Пример: Налогом облагается доход, полученный лицом в течение года. Кроме того, налог часто взимается с продажи товаров. подоходный налог, налог на дарение, налог на богатство, НДС и т. д. являются примерами налога.

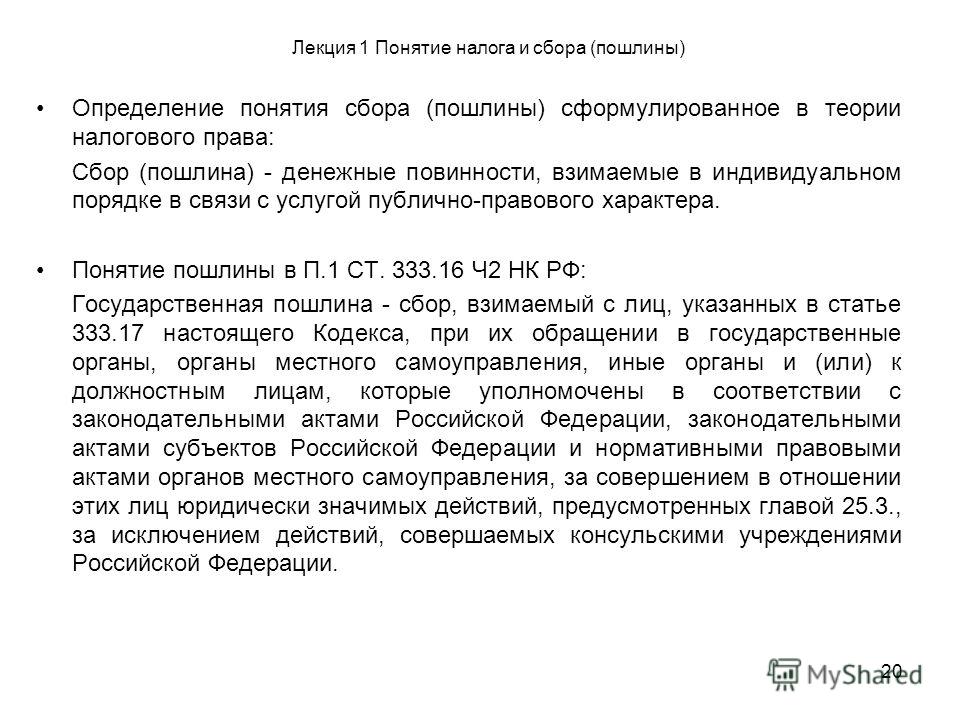

Сбор

- Определение: Сбор связан с налогом в том смысле, что он также является сбором, уплачиваемым правительству физическими лицами или предприятиями.

Сборы в основном взимаются для регулирования или контроля различных видов деятельности.

Сборы в основном взимаются для регулирования или контроля различных видов деятельности. - Измерено: Ставка комиссии напрямую связана со стоимостью обслуживания услуги. Деньги от комиссии обычно не используются для других целей, кроме как для предоставления услуги, за которую взимается плата.

- Сбор налога: Сбор — это сбор, взимаемый за предоставление услуги, которая приносит пользу группе людей, с которых собираются деньги. Взимается за услуги, оказанные физическим лицом/компанией/специалистами.

- Администрация и заявка: Плата взимается за сложную услугу, и собранные деньги обычно предназначены для этой услуги. Плата, которую вы платите за проверку своих активов раз в два года, вероятно, идет непосредственно на покрытие расходов.

- Пример: Однако за использование услуги взимается плата. Например, правительство может взимать плату за посещение парка.

Гербовый сбор, плата за водительские права, гос. регистрационный сбор и т. д. являются примерами сборов.

Гербовый сбор, плата за водительские права, гос. регистрационный сбор и т. д. являются примерами сборов.

Поделиться на Facebook

Поделиться на Twitter

Еще пост

Последний пост

➤

В чем разница между налогом и сбором?

СМИ

- Элизабет Стелл, Натан Бенефилд

- Налоги и экономика

историю Анжелы Колумбис (с Лорой Олсон), историю Роберта Свифта, Лора Статья Весси, сообщения в блогах Скотта Детроу, Politics PA, и Лоры Олсон, а также интервью Джона Мичека с самим Норквистом.

историю Анжелы Колумбис (с Лорой Олсон), историю Роберта Свифта, Лора Статья Весси, сообщения в блогах Скотта Детроу, Politics PA, и Лоры Олсон, а также интервью Джона Мичека с самим Норквистом.Но на самом деле это не просто вопрос мнения, существуют юридические различия между «налогом» и «сбором», и законодатели присягают не Гроверу Норквисту, а избирателям, которые их избрали.

Несмотря на то, что SB 1100 помечен как плата за влияние, есть много причин , по которым SB 1100 больше представляет собой налог, чем сбор. В соответствии с правовыми прецедентами комиссия ограничивается стоимостью конкретной услуги, оказываемой государственным органом, и комиссионные выплачиваются плательщику.

Имея в виду эти определения, давайте рассмотрим положения SB 1100:

- Вознаграждение за воздействие не привязано к какой-либо конкретной оказанной услуге, но будет финансировать множество программ предположительно «прямо или косвенно», связанных с бурением скважин на природный газ.

- SB 1100 распределяет средства между местными органами власти, которые могут быть использованы для различных конкретных целей. Среди этих целей — «снижение налогов, в том числе исключение приусадебных участков». Предоставление налоговых льгот домовладельцам или другим лицам не является услугой, оказываемой газовым бурильщикам.

- Львиная доля собранных государством средств пойдет на финансирование программ Финансового управления Содружества. С момента своего создания CFA использовался для финансирования различных любимых проектов законодателей, и делал это вне бюджета. Программы CFA, которые будут финансироваться за счет этой платы за воздействие, кажутся очень похожими на «Growing Greener» — программу с истекающим сроком действия, которая не имеет прямого отношения к газовому бурению.

- Плата не фиксированная, а увеличивается в зависимости от добычи и цен на природный газ. Маловероятно, что стоимость предоставляемых услуг или даже эффект от бурения Marcellus Shale выше для более продуктивных газовых скважин.

И заканчивается это только с ликвидацией компании.

И заканчивается это только с ликвидацией компании.

Об авторе