В чем суть кредитной карты: Что такое кредитная карта, зачем она нужна и что нужно знать каждому

Что такое кредитная карта, зачем она нужна и что нужно знать каждому

Сегодня банки предлагают своим клиентам большой выбор банковских продуктов. Наибольшей популярностью среди них пользуется кредитная карта. Что это такое, для чего нужна кредитная карта и как она работает, Вы узнаете далее.

-

Как работает кредитная карта?

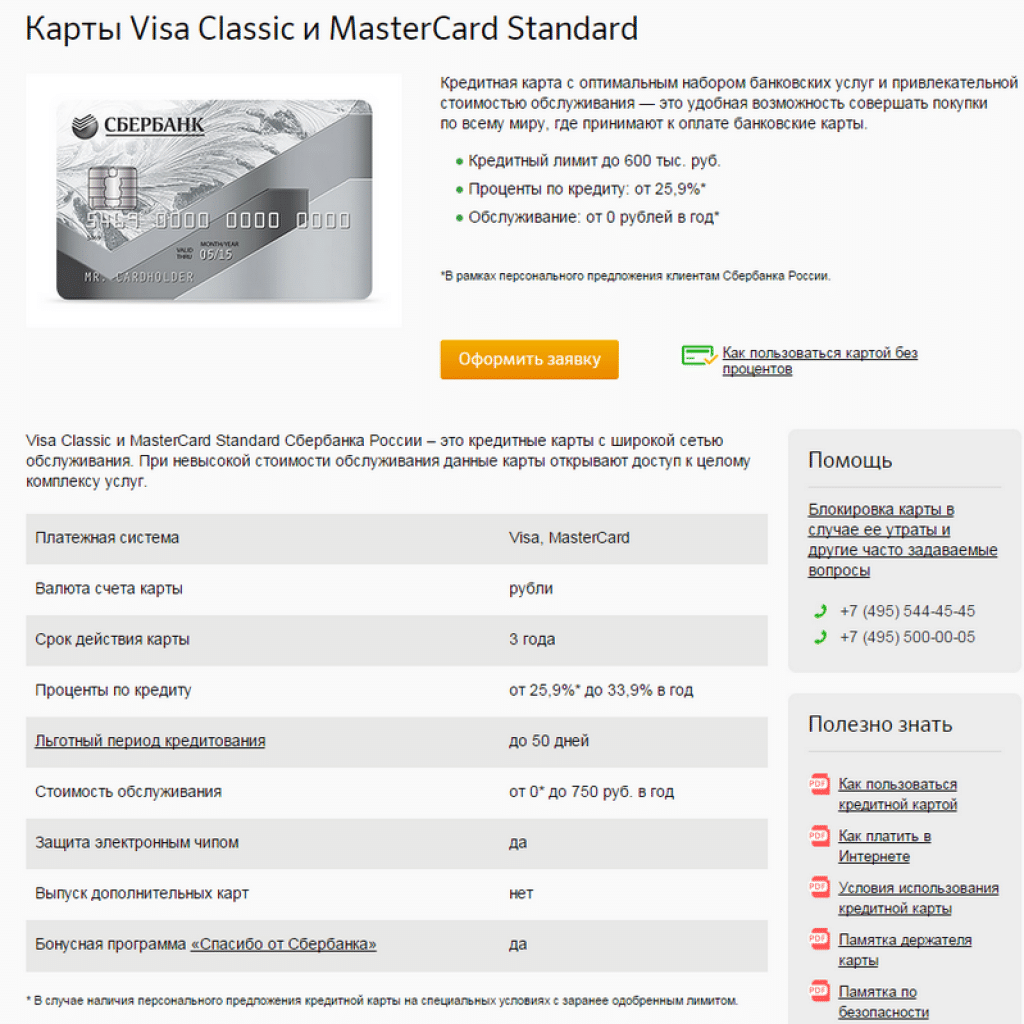

При оформлении банк определяет кредитный лимит — то есть сумму, которую он кредитует пользователю карты. Вы можете совершать покупки в любое время за счет заемных средств, а впоследствии расплатиться с банком — кредитная карта это позволяет.

-

Зачем нужна кредитная карта?

Этот современный банковский продукт дает возможность всегда иметь дополнительную сумму средств на счету.

Кроме того, многие карты предусматривают системы вознаграждения за покупки, а также значительные скидки в магазинах — партнерах банка. Поэтому пользоваться ими бывает даже выгоднее, чем дебетовыми.

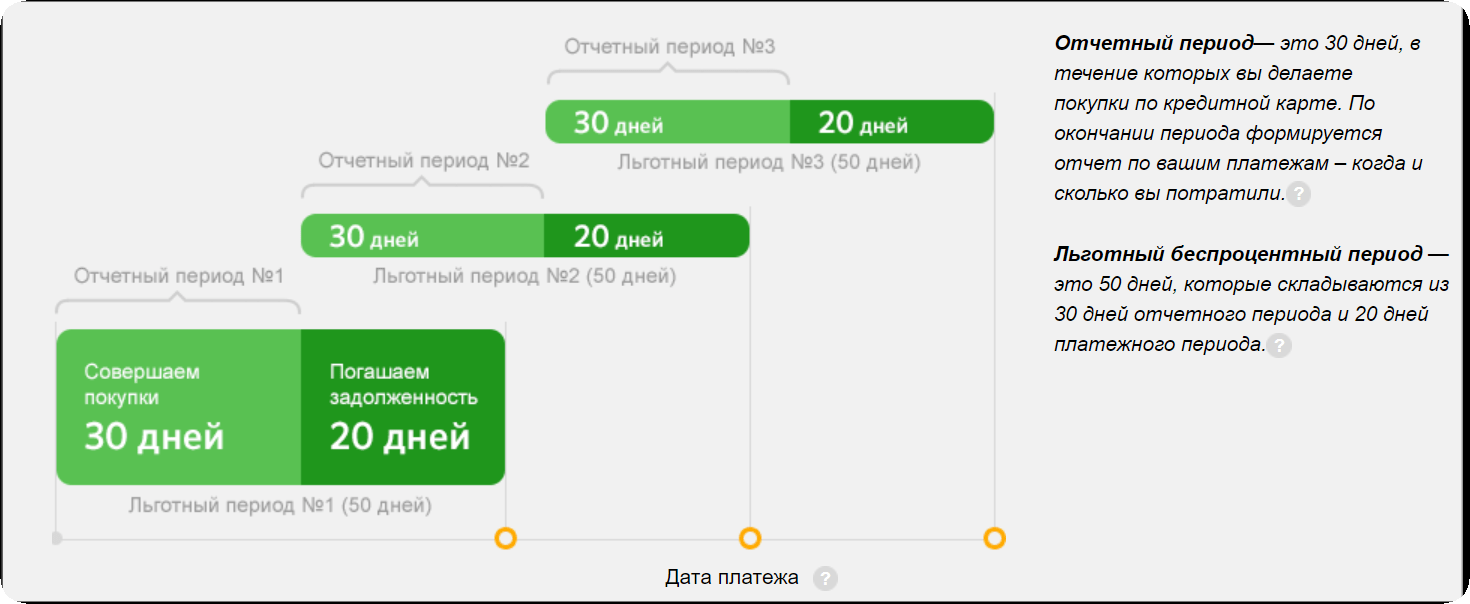

К тому же у них есть очень удобная опция — так называемый льготный период. Он может достигать 50 дней: если погасить долг в течение этого периода, то проценты за пользование деньгами банка не начисляются (сделать это необходимо до определенной даты, указанной в выписке).

-

Если Вам бывают нужны наличные деньги, обратите внимание на Просто кредитную карту:

- с бесплатным годовым обслуживанием,

- бесплатным снятием наличных и

- отсутствием штрафов за задержку платежа.

-

Можно также перевести деньги с любой кредитной карты на дебетовую или на счет в Ситибанке, а после этого без комиссии снять деньги в банкомате или банке.

-

Сколько кредитных карт может иметь один человек?

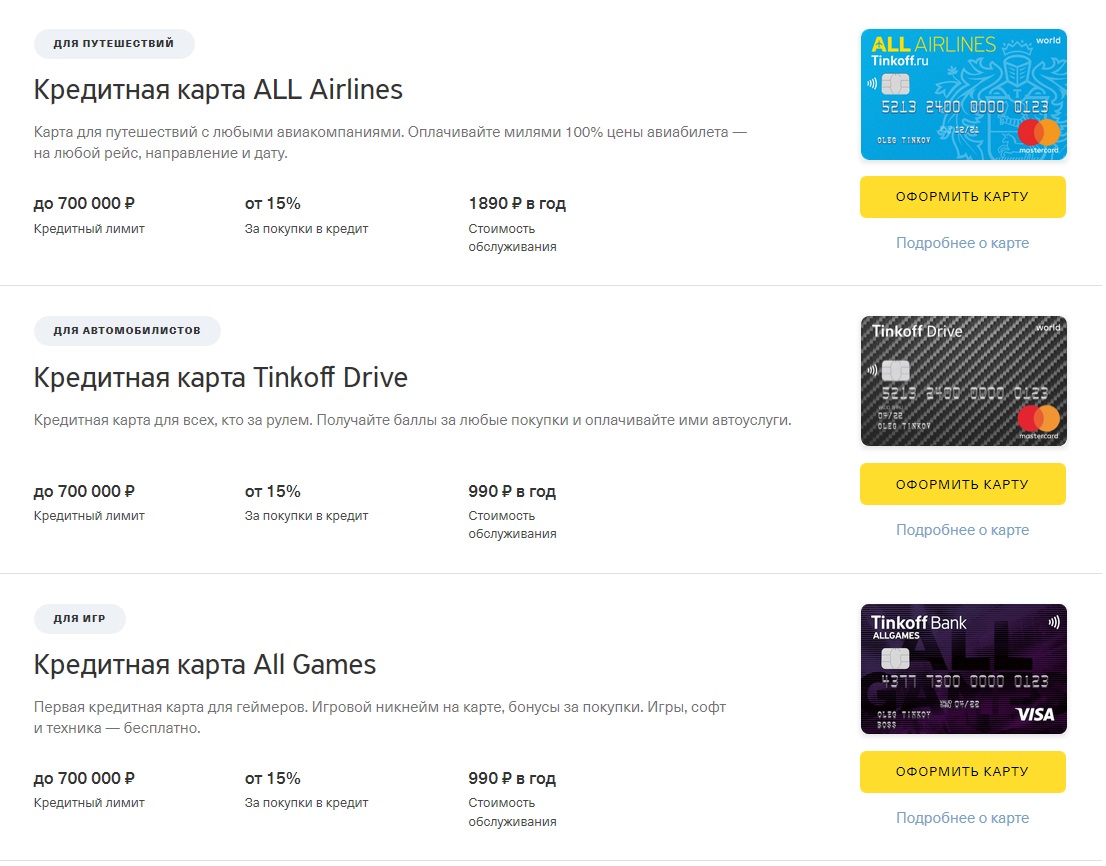

Можно оформить несколько карт в разных банках или в одном банке. Ситибанк предлагает широкий ассортимент кредитных карт с разными условиями и формами вознаграждений, каждая из которых может использоваться для различных ситуаций — например, одна карта выгодна для оплаты авиабилетов, а вторая — для шопинга. Кроме того, две карты позволяют более гибко пользоваться льготным периодом, погашая задолженности на картах в разное время.

Вы все еще раздумываете, нужна ли Вам кредитная карта?

Оформите кредитную карту прямо сейчас, чтобы воспользоваться всеми ее преимуществами и совершать покупки в любом месте и в любое время!

8 правил для владельцев кредитных карт.

Как правильно управлять долгами? :: Новости :: РБК Инвестиции

Как правильно управлять долгами? :: Новости :: РБК ИнвестицииМы давно привыкли пользоваться кредитками. Их легко получить, ими удобно пользоваться. Но с ними и легко угодить в «долговую яму». Рассказываем, как избежать проблем с кредитными картами

Фото: Sean MacEntee/Flickr

Трудно устоять перед множеством соблазнов — тем более в новогодние праздники. Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Нужную сумму можно легко взять у банка, но возвращать деньги придется уже с процентами. Главное не потерять голову и соблюсти разумный баланс между долгами и доходами.

Правило первое: вовремя вносите платежи

Это самое главное кредитное правило. Не допускайте просрочки платежей по кредитным картам. От этого зависит ваша кредитная история. Хорошая кредитная история гарантирует одобрение крупного кредита, если возникнет такая необходимость. Поэтому пренебрегать этим правилом не стоит. Тем более, что просрочки «бьют и по карману». Ведь банки взимают штрафы за нарушение сроков выплат.

Как правило, по кредитным картам устанавливается срок, в течение которого деньги можно вернуть без уплаты процентов — так называемый «льготный период». Чаще всего это — 50 дней, хотя некоторые банки не взимают проценты и за более длительное владение их деньгами — на протяжении 100 дней. Если вы успеете погасить весь долг в течение «льготного периода», то никакого процента банк взимать не будет.

«Если у вас постоянно возникают проблемы с погашением задолженности вовремя, лучше отказаться от кредитных карт», — советует директор по образованию некоммерческого агентства InCharge Debt Solutions Карен Карлсон.

Правило второе: никогда не используйте более 30% кредита

Чем меньше соотношение использованных денег к доступному лимиту, тем лучше у вас будет кредитная история. Банки не любят клиентов, которые тратят почти всю предоставленную им кредитную линию. Даже если вы незначительно превышаете 30%-ный порог кредитного лимита, вы рискуете попасть в списки «неудобных» клиентов. Тогда вам могут отказать в получении новой кредитки, и не только в этом банке.

Но главное, вы рискуете попасть в ситуацию, когда придется месяцами выплачивать проценты. Если сумма окажется неподъемной для полного погашения в «льготный период», за ее использование вы заплатите начисленный процент.

Правило третье: вникайте в условия кредитного договора

Прежде чем подписать договор на банковское обслуживание, его следует внимательно изучить. У каждого банка свои условия кредитования — и в них могут быть свои «подводные камни».

Гендиректор Национального фонда финансового образования Брент Нейзер рекомендует тщательно ознакомиться с тем, какие процентные ставки предлагаются банком, и в какие сроки будут списываться проценты. «Необходимо прочитать каждую страницу контракта, включая текст, написанный мелким шрифтом», — настаивает Нейзер. Зачастую именно в этих строчках содержится информация, незнание которой может сыграть с вами злую шутку.

И обязательно храните распечатанный договор с банком, иначе вы не сможете оперативно решить возникшие проблемы.

Правило четвертое: проверяйте отчет по кредитной карте

Во-первых, вы можете обнаружить какие-либо неточности — банки тоже не застрахованы от ошибок. А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

А, во-вторых, проверка отчета дисциплинирует вас в плане будущих расходов. Вам будет легче понять, где можно было сэкономить, и какие траты были ненужными. Регулярная проверка отчета по кредитке — еще одна возможность улучшить свою кредитную историю.

К тому же банки постоянно предоставляют всевозможные бонусы самым дисциплинированным заемщикам.

Правило пятое: тратьте деньги, планируя бюджет

Суть кредитной карты не в повседневном использовании, а только в ситуациях, когда это действительно необходимо.

«Это правило кредитования многие не соблюдают, потому что считают кредитную карту «финансовым спасательным кругом». Между тем, использовать кредитные карты следует только на покупки, которые нельзя оплатить самостоятельно, без кредита», — говорит директор InCharge Debt Solutions Карен Карлсон.

Не затягивайте сами себя в «долговую яму» — планируйте свой бюджет. Неконтролируемые траты ведут к увеличению выплат по процентам.

Правило шестое: планируйте будущие расходы

Относитесь к деньгам на кредитке, как к собственным, а не долговым. Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Если вы собираетесь занять деньги на крупную покупку или отпуск, значит, нужно сэкономить на чем-то другом.

Тогда вам будет легче уложиться в «льготный период» и не придется платить проценты.

Правило седьмое: соблюдайте баланс между тратами и доходами

Кредитные карты — это не доход, не личные деньги. Мы часто забываем об этом, привыкая ежедневно оплачивать кредиткой мелкие повседневные покупки. Это чревато превышением 30%-го порога кредитного лимита.

Часто банки предлагают увеличить кредитный лимит, но это — не решение проблемы. Ведь более высокий лимит «подстегнет» вас потратить еще больше доступных денег. Поэтому взвесьте все «за» и «против», и убедитесь, что вы осилите погашение долга в «льготный период» в случае увеличения кредитной линии.

Правило восьмое: карт должно быть не слишком много и не слишком мало

Одна карта хороша для кредитной истории. Но если вы пользуетесь ею регулярно, то наличие нескольких карт значительно облегчит управление финансами. Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Особенно, если у вас кредитки с «льготным периодом» различной длительности. Но помните, что некоторые банки негативно относятся к клиентам, которые пользуются несколькими картами одновременно.

Соблюдение этих восьми правил помогает избежать лишних трат по процентам и использовать деньги на кредитках с максимальной эффективностью и удовольствием.

Кредитная карта: плюсы и минусы

Кредитная карта – удобный инструмент для получения денег и безналичной оплаты. Однако вам нужно знать не только преимущества, но и недостатки при использовании.

Все «за» кредитку

Льготный период кредитной карты по праву можно назвать самым весомым плюсом такого пластика. В среднем от 50 до 60 дней деньгами банка владелец может пользоваться бесплатно. И только по истечении этого срока, если кредит не будет погашен, за средства придётся платить в соответствии с установленными процентными ставками.

Ещё один положительный момент заключается в том, что использовать кредитный лимит можно не единожды, а многократно. Только вернул задолженность – и можешь сразу по новой пустить в оборот кредитные средства.

Вы можете смело использовать кредит по своему усмотрению: оплачивать любые покупки и услуги, снимать наличные; и все это без необходимости отчитываться перед банком о целях использования займа.

Примечательно, что при расчёте за товары и услуги кредитной картой в ряде случаев есть возможность сэкономить. Банки активно запускают кобрендовые проекты с торговыми сетями и крупными компаниями, позволяющие клиентам получать дополнительные скидки.

Некоторые кредитки наделены очень выгодной функцией под названием cash-back. Она подразумевает под собой возврат определённого процента от потраченной суммы покупки обратно на ваш счёт.

Никто не запрещает вам оформить несколько карт под разные цели. В таком случае вы будете всегда иметь под рукой средства на любые случаи жизни.

Все «против» кредитки

Все перечисленные плюсы, несомненно, способствуют постоянному росту спроса на этот банковский продукт. Но учитывать только их при принятии решения об оформлении пластика в корне неправильно. Как и у любого кредитного предложения, у кредитки есть ряд недостатков.

Во-первых, процентные ставки по кредиткам традиционно выше ставок по потребительским кредитам. Разница может достигать 5, а то и 10 или 15 процентных пунктов.

Во-вторых, за выпуск и годовое обслуживание карты в большинстве случаев придётся заплатить комиссию. Да и снятие наличных в банкомате повлечёт за собой дополнительные расходы в виде все тех же комиссий, которые могут составлять до нескольких процентов от суммы снятых средств. К тому же, льготный период кредитования в ряде банков может не распространяться на снятие наличности.

В-третьих, кредитными картами необходимо пользоваться очень аккуратно, мошенничество в этой сфере пока никто не отменял. Ежегодно правоохранительные органы выявляют тысячи преступлений, связанных с кредитными картами.

Все эти факты не идут ни в какое сравнение с психологическими аспектами пользования картами. К ним очень легко можно привыкнуть, стать от них зависимым и даже не заметить, как долговые обязательства превысят ваши финансовые возможности.

Поэтому перед тем как оформить заветную карту, лучше многократно подумать, насколько это действительно необходимо. И если плюсы для вас перевесят чашу с минусами, то дело остается только за выбором конкретного банковского предложения, сделать который всегда поможет калькулятор кредитных карт Сравни.ру.

Совет Сравни.ру: Оформляйте кредитную карту только в том случае, если уверены что сможете в срок расплачиваться по кредиту.

Кредитные карты. Что нужно знать

В прошлых статьях мы выделили кредитную карту в качестве одного из видов кредитных продуктов, а также назвали ее основные преимущества и неудобства. В данной статье более подробно остановимся на основных нюансах и тонкостях использования кредитной карты.

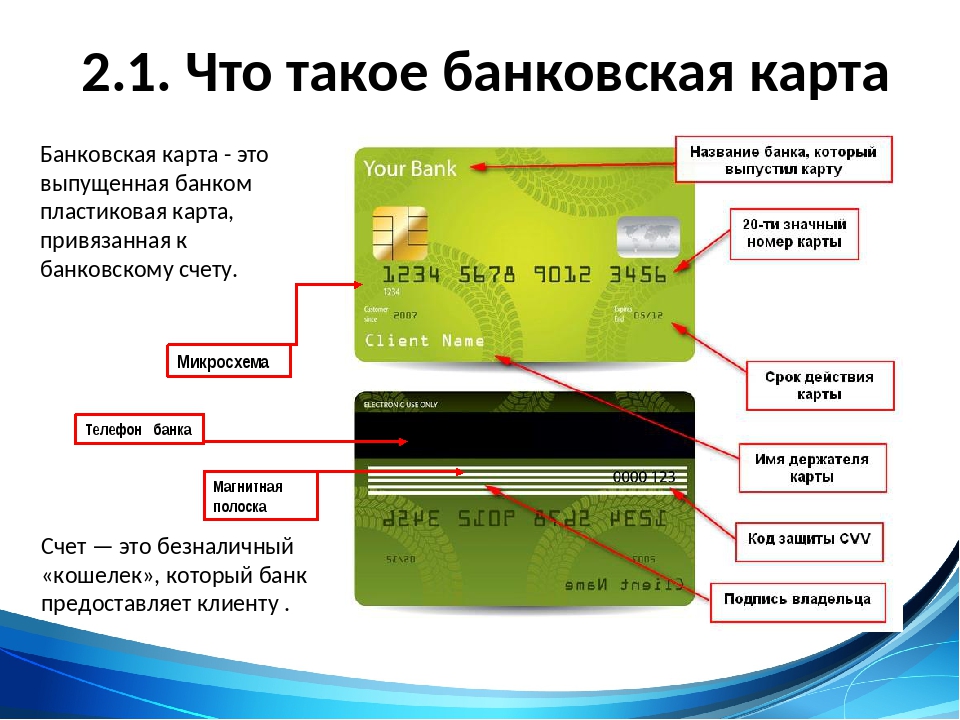

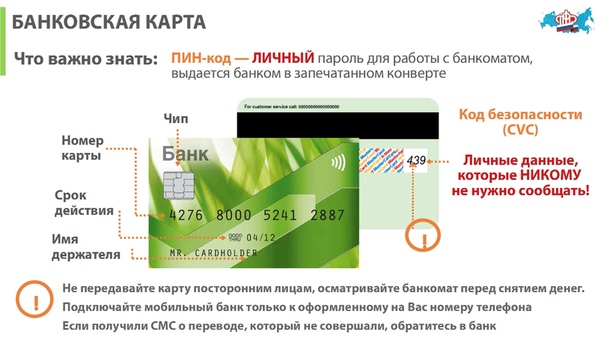

Сущность кредитной карты состоит в том, что она привязана к счету кредита и дает возможность пользоваться суммой предоставленных Вам заемных средств в пределах установленного лимита. Причем Вы можете воспользоваться всей суммой кредита сразу или частично, оплачивая разовые покупки.

Кредитная карта относится к разновидности нецелевого потребительского кредита, а средства, которыми она дает возможность распоряжаться, принадлежат банку и являются для держателя карты заемными. Отсюда следует, что такие средства выдаются держателю карты — заемщику на условиях возвратности, срочности и платности. Кредитная карта, аналогично дебетовой, может использоваться как для снятия наличных, так и для безналичной оплаты за товары и услуги. За ее выдачу и дальнейшее обслуживание, как правило, взимается комиссия. Однако, имеются свои особенности, связанные с кредитной «природой» такой карты.

Для оформления кредитной карты ее потенциальный держатель предоставляет в банк помимо заявления и документов, удостоверяющих его личность, документы, характеризующие его финансовое состояние, так как, исходя из размера подтвержденного дохода, устанавливается кредитный лимит. Кредитный лимит является, как правило, возобновляемым, то есть в течение всего срока действия кредитного договора после погашения Вами части основного долга лимит восстановится на сумму возврата.

Кредитный лимит является, как правило, возобновляемым, то есть в течение всего срока действия кредитного договора после погашения Вами части основного долга лимит восстановится на сумму возврата.

Срок оформления и выдачи карты обычно занимает несколько дней. Так называемые «мгновенные» кредитные карты, выдаваемые без достаточной проверки заемщика, предполагают более высокую ставку по кредиту. Следует иметь в виду, что процесс выдачи Вам кредитной карты с одобренным лимитом сопровождается передачей соответствующих сведений в бюро кредитных историй независимо от того, пользуетесь Вы ей в дальнейшем или нет.

Многие банки в момент активации карты списывают сумму годового обслуживания, в связи с чем еще до момента совершения Вами первой операции по карте, у Вас уже может образоваться задолженность.

За пользование средствами по кредитной карте всегда уплачивается процент, оговариваемый в заключаемом договоре с банком. Причем проценты начисляются не на всю сумму предоставленного лимита, а лишь на использованную его часть. Списанная с карты сумма должна быть возвращена держателем в определенный срок. Несвоевременный возврат использованных средств влечет наложение различных штрафных санкций.

Списанная с карты сумма должна быть возвращена держателем в определенный срок. Несвоевременный возврат использованных средств влечет наложение различных штрафных санкций.

Многие банки по кредитным картам устанавливают так называемый льготный период, в течение которого при условии своевременного возврата взятых в кредит денег начисление процентов за использованную ссуду не производится. В большинстве случаев такой период не превышает 60 дней и состоит из периода кредитования и платежного периода. Срок периода кредитования отсчитывается от момента списания средств по карте и до конца текущего месяца. Платежный период составляет определенное количество дней месяца, следующего за месяцем, в котором образовалась задолженность, в течение которого необходимо погасить кредит. В противном случае льготный период не будет применен, и на долг в общем порядке будут начислены проценты. Следует также помнить, что льготный период применяется только к безналичному использованию средств. При снятии наличных за счет кредитных средств банками устанавливаются дополнительные комиссии. Если правильно пользоваться кредитной картой, то можно вообще избежать процентов за получаемый кредит и дополнительных комиссий.

При снятии наличных за счет кредитных средств банками устанавливаются дополнительные комиссии. Если правильно пользоваться кредитной картой, то можно вообще избежать процентов за получаемый кредит и дополнительных комиссий.

В связи с отсутствием заранее определенного графика платежей контролировать задолженность по карте можно следующими способами:

А) при помощи электронной выписки по счету, формируемой в личном кабинете (интернет-банк),

Б) позвонив в call-центр и назвав необходимые реквизиты счета,

В) из выписки, направляемой банками ежемесячно.

Как правило, ежемесячный платеж состоит из суммы минимального платежа по основному долгу (прописывается в договоре, обычно от 5 до 30% от суммы задолженности на определенную дату) и из суммы процентов (комиссий). При несвоевременной или неполной уплате долга, как и по любому другому кредиту, образуется просроченная задолженность с соответствующими штрафными санкциями.

Существует несколько способов погашения задолженности: через платежный терминал или кассу банка (выдавшего кредитную карту или иного), а также переводом средств с текущего (в том числе карточного) счета и других счетов. Менее затратным способом часто является оплата через кассу или терминал с функцией принятия платежей банка-кредитора. В целях своевременной оплаты всегда необходимо учитывать, что при оплате через терминал или иной банк денежные средства могут поступить на Ваш счет не в день совершения оплаты, а несколько позже.

При снятии с кредитной карты наличных средств, во-первых, может устанавливаться разовый, дневной или месячный лимиты выдачи, а также всегда взимается комиссия (как правило, не менее 1%).

С одной стороны, кредитная карта является удобным инструментом бесперебойного доступа в течение определенного срока к возобновляемым кредитным ресурсам. Но с другой стороны это же удобство может спровоцировать психологическую зависимость от легкодоступных кредитных средств и привести к дополнительным расходам. Если пользоваться кредитной картой правильно, а именно прибегать к ней только при разумной необходимости, внимательно следить за всеми установленными сроками, не прибегать к платным операциям и погашать задолженность в течение льготного периода, то она при минимуме дополнительных затрат позволит получать комфорт и выгоду при совершении необходимых покупок, когда имеется временный недостаток собственных средств.

Если пользоваться кредитной картой правильно, а именно прибегать к ней только при разумной необходимости, внимательно следить за всеми установленными сроками, не прибегать к платным операциям и погашать задолженность в течение льготного периода, то она при минимуме дополнительных затрат позволит получать комфорт и выгоду при совершении необходимых покупок, когда имеется временный недостаток собственных средств.

Источник: SotniBankov.ru

Кредитная карта с льготным периодом

Что такое кредитная карта с льготным периодом?

Из понятия «кредитная карта» следуют две ее главные функции. Первая – возможность отказа от наличных средств при расчетах, вторая – использование для этого заемных денег, имеющихся на карте. Это очень удобно, потому что не нужно отправляться в банк всякий раз, когда нужны будут деньги. Прямо сейчас на нее денег нет, но точно известно, что через месяц-другой они появятся.

Для того чтобы тратить заемные средства без переплат, разработаны кредитные карты с льготным периодом. Его суть состоит в следующем:

Его суть состоит в следующем:

- держатель платежного инструмента с опцией беспроцентного интервала каждый месяц вносит оговоренный банком платеж;

- вся потраченная сумма возвращается до даты окончания этого срока;

- при соблюдении условий проценты на потраченную сумму не начисляются.

Льготный безпроцентный период по кредитной карте 50 дней – средний срок в финансовых учреждениях РФ. У нас есть более выгодные предложения с беспроцентным интервалом в три, шесть месяцев.

На что распространяется льготный срок и как он рассчитывается

Для расчета данного периода в кредитных карточных продуктах применяются разные схемы. Для их понимания нужно уяснить следующее:

- существует интервал в 30 дней, после которого формируется выписка по счету клиента. Он может начинаться с первого числа месяца, даты совершения первой покупки или дня, наступившего после формирования выписки;

- по окончании расчетного периода наступает платежный. В течение этого времени заемщик должен погасить задолженность;

- если операция совершена в последний день расчетного периода, его минимальная продолжительность (для 50-дневного случая) – 25 дней, если покупка была сделана в первый день – предусмотрена максимальная длительность, 56 дней.

Узнать условия кредитной карты со льготным периодом для разных вариантов можно, проконсультировавшись с нашими менеджерами.

Действие грейс-интервала распространяется на определенные типы операций. Особенности предложений нашего банка:

- по карте «Сезонная» это время составляет 56 дней и распространяется только на безналичные операции. В течение трех месяцев кредитная карта имеет льготный период на снятие наличных на выгодных условиях (11,5 %), который начинается с оформления/активации карты;

- продукт «Рассрочка на все» предполагает подобный срок в 90 дней, распространяющийся и на покупки, и на снятие наличных в банкоматах;

- кредитная карта с большим льготным периодом в 180 дней «Большой беспроцент» позволяет в течение полугода не платить проценты за совершение безналичных покупок;

- карта Cashback предусматривает 56-дневный грейс-интервал для проведения безналичных операций. Аналогичные условия предоставляются по кредиту «Путешественника».

плюсы и минусы использования, основные преимущества перед кредитами

С одной стороны, банковская кредитная карта – удобный платежный инструмент с большими возможностями. С другой – деньги, взятые у банка на определенных условиях. Каждый, кто приходит к мысли получить такую карту, сталкивается с вопросами и сомнениями. Эти сомнения отпадут, если знать, чем кредитная карта отличается от других способов оплаты.

Так стоит ли пользоваться кредитными картами? Какие у нее есть преимущества перед другими платежными инструментами? Какие у кредитки есть плюсы и минусы? Ответы на эти и другие вопросы вы найдете в этой статье.

Преимущества

Для начала рассмотрим основные плюсы и минусы кредитной карты. К преимуществам этого продукта можно отнести следующие параметры:

- Льготный период. Так называется период, в течение которого кредиткой можно пользоваться без процентов. Если вы полностью вернете долг в течение этого срока, то сможете воспользоваться картой без переплат.

Льготный период может длиться от 50-55 до 100-200 дней

Льготный период может длиться от 50-55 до 100-200 дней - Возобновляемая кредитная линия. После погашения долга картой можно будет воспользоваться снова на тех же условиях. Кредитный лимит возобновляется постоянно, пока карта не будет закрыта

- Универсальность. Кредитную карту можно оформить для любой цели – для повседневного использования, оплаты крупных покупок, для путешествий или про запас. Различных предложений на российском рынке много – из них легко выбрать подходящую кредитку для вашей цели

- Бонусы за покупки. Банки вводят разнообразные бонусные программы для кредиток – кэшбэк, начисление баллов, скидки и другие. Так они стимулируют безналичные покупки с помощью карт

Недостатки

При этом у кредитной карты есть несколько недостатков, которые нужно учитывать:

- Высокие процентные ставки. Они могут быть выше, чем у потребительского кредита, оформленного на схожих условиях, в два или три раза.

Ставка очень сильно зависит от платежеспособности и надежности заемщика

Ставка очень сильно зависит от платежеспособности и надежности заемщика - Ограничения на некоторые операции. Кредитная карта обычно не позволяет снимать наличные и переводить деньги. За эти операции банк взимает высокую комиссию, а иногда – останавливает льготный период и повышает проценты

- Риск мошенничества. За безопасностью кредитной карты необходимо следить очень тщательно. Если кредитная карта или ее данные попадут в руки мошеннику, то вы рискуете получить большой долг перед банком

- Психологический аспект. Правильное использование кредитки потребует определенного уровня финансовой грамотности и умения планировать свои расходы. Если вы будете тратить больше, чем зарабатываете, неправильно использовать карту и не вовремя вносить платежи, то сможете получить очень большой долг

Чем кредитка лучше кредита?

Суть обоих продуктов одинакова – это банковские деньги, выданные в долг. Различий между ними намного больше. Многие достоинства дают преимущество кредитке:

Многие достоинства дают преимущество кредитке:

- Кредитная карта предоставляет возобновляемую сумму денег. После уплаты долга ее можно использовать снова

- Получить кредитную карту обычно проще и быстрее, чем потребительский кредит

- При оформлении карточки с льготным периодом вы сможете не платить проценты

- Кредитную карту можно использовать для любых целей, а потребительский кредит – только для заранее оговоренной

- Кредитная карта подходит как для небольших, так и для крупных трат

С другой стороны, некоторые отличия говорят не в пользу кредитки:

- Процентная ставка у карты выше, чем у простого кредита

- За долгом по кредитке нужно следить тщательнее, чем за выплатой кредита

Кредитная карта или наличные средства?

Пользоваться кредитной картой гораздо удобнее, чем наличностью. Связано это с такими причинами:

- Маленькую карточку проще хранить и переносить, чем большую пачку денег

- С помощью кредитки можно расплачиваться за покупки через интернет

- Кредитную карту проще использовать за границей – не нужно волноваться об обмене валют

- Для владельцев кредитных карт действуют бонусные программы, наиболее популярная из которых — возврат части денег от покупок (кэшбэк)

- Использование кредитки подчеркивает статус клиента банка в глазах окружающих.

Особенно это касается премиум-карт

Особенно это касается премиум-карт

В то же время кредитная карта обладает и рядом минусов:

- Кредитная карта использует заемные деньги, которые потом нужно возвращать с процентами

- За некоторые операции – снятие наличных или обмен валюты – банки взимают комиссию

- Не во всех торговых точках принимают кредитные карты к оплате

Что же лучше?

Рекомендовано для вас Прежде всего, вы должны заранее ответить на вопрос: нужна ли мне кредитная карта, а если нужна, то зачем? Если вы полагаетесь на наличные средства или сомневаетесь, что сможете выплачивать долги, то лучше будет завести обычную дебетовую карту. Она будет хранить ваши личные деньги и предоставлять их для безналичной оплаты.

Она будет хранить ваши личные деньги и предоставлять их для безналичной оплаты.Если вы уверены в своих финансах и хотите получить дополнительные преимущества – смело оформляйте кредитную карту. При правильном использовании она станет хорошим денежным инструментом, подходящим для любых целей.

Итак, у кредитной карты есть свои преимущества перед наличными средствами и потребительским кредитом. Но при этом у нее есть и недостатки:

- Кредитку проще оформить, чем кредит наличными, но ее сумма, как правило, меньше

- У кредитки есть беспроцентный период, но процентная ставка у нее выше, чем у кредита

- Кредитку удобнее использовать для покупок, но с нее нельзя снимать наличные

- Кредиткой удобно пользоваться за границей, но она может потеряться или попасть к мошенникам

- Кредитная карта требует внимательного отношения к доходам и погашению, иначе держатель рискует получить большой долг

А какими платежными инструментами — кредитными картами, кредитами, наличными средствами или дебетовыми картами — предпочитаете пользоваться вы? Поделиться своим мнением вы можете в комментариях к этой статье.

Источники

Инфографика

Виктор АвдеевГлава SEO-отдела #ВЗО. Работает в проекте с 2018 года, до этого занимался фрилансом. Руководит работой маркетологов и SEO-специалистов. Опыт работы над аналогичными проектами позволяет ему эффективно участвовать в развитии нашего сервиса.

[email protected] (14 оценок, среднее: 3. 9 из 5)

9 из 5)

Плюсы и минусы использования кредитной и дебетовой карты

Содержание статьи:

Главное различие между дебетовыми и кредитными картами проявляется в том, чьими деньгами пользуется их обладатель. Иначе говоря — кто именно выступает в роли собственника финансовых средств. Если речь идет о дебетовой карте, то она прикрепляется к текущему банковскому счету своего владельца, на котором содержатся его собственные деньги. Поскольку безналичные выплаты производятся в пределах той суммы, которая есть на счете, уйти в минус практически невозможно, за исключением некоторых ситуаций (например, в результате списания комиссионных за обслуживание при нулевом балансе).

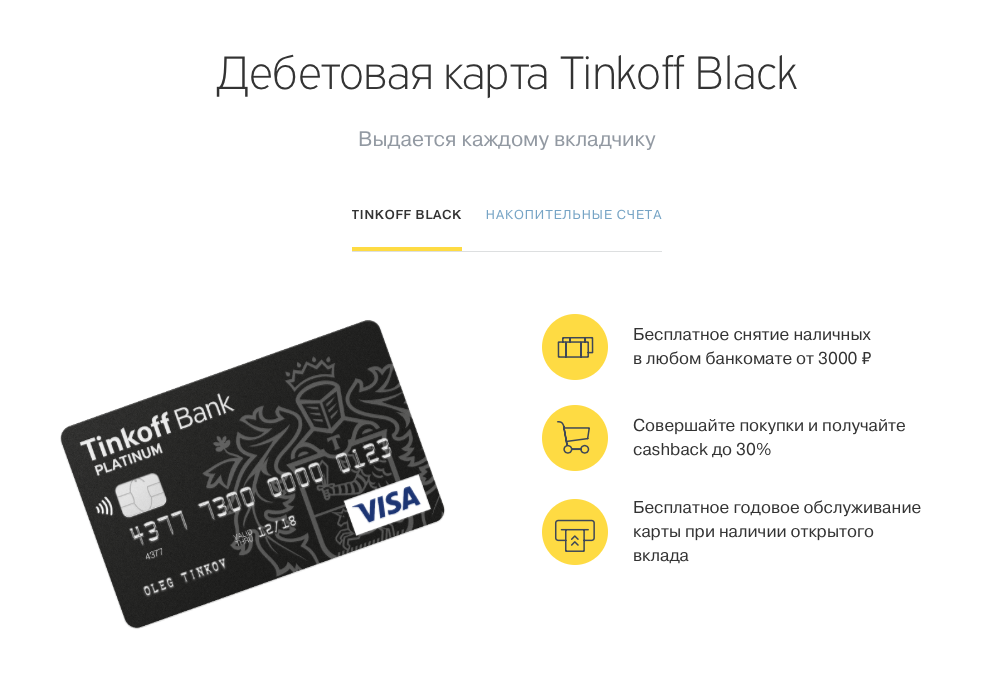

Дебетовые карты с партнерским кэшбэком до 30%

Что же касается кредитной карты, то она позволяет распоряжаться не собственными финансами, а деньгами, принадлежащими банку. Таким образом, она выступает в качестве ссуды, которую финансовая организация предоставляет своему клиенту. Расходуемые по кредитке деньги должны возмещаться в определенный договором срок, чтобы не набежали проценты. Здесь чаще возможен уход в минус по причине просрочек, изменения кредитного лимита и других факторов. Если сравнивать тарифы по обслуживанию карт, то у кредиток он будет выше.

Таким образом, она выступает в качестве ссуды, которую финансовая организация предоставляет своему клиенту. Расходуемые по кредитке деньги должны возмещаться в определенный договором срок, чтобы не набежали проценты. Здесь чаще возможен уход в минус по причине просрочек, изменения кредитного лимита и других факторов. Если сравнивать тарифы по обслуживанию карт, то у кредиток он будет выше.

Преимущества пластиковых карт

Главным достоинством банковских карт любого типа является их удобство при выполнении множества финансовых операций. Посредством нее можно совершать покупки в обычных и онлайн-магазинах, делать денежные переводы, рассчитываться с контрагентами, получать зарплату и так далее. По совокупности функциональных возможностей этот платежный инструмент — вне конкуренции в плане универсальности.

Немаловажен и тот факт, что и дебетовые, и кредитные карты освобождают от необходимости пользоваться наличными. Потребитель становится более свободным в трате денег, не зависящим от содержимого кошелька на момент покупки. Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Помимо прочего большинство карт имеют кэшбэк — возврат процента от оплаченной суммы на счет.

Какую лучше оформлять?

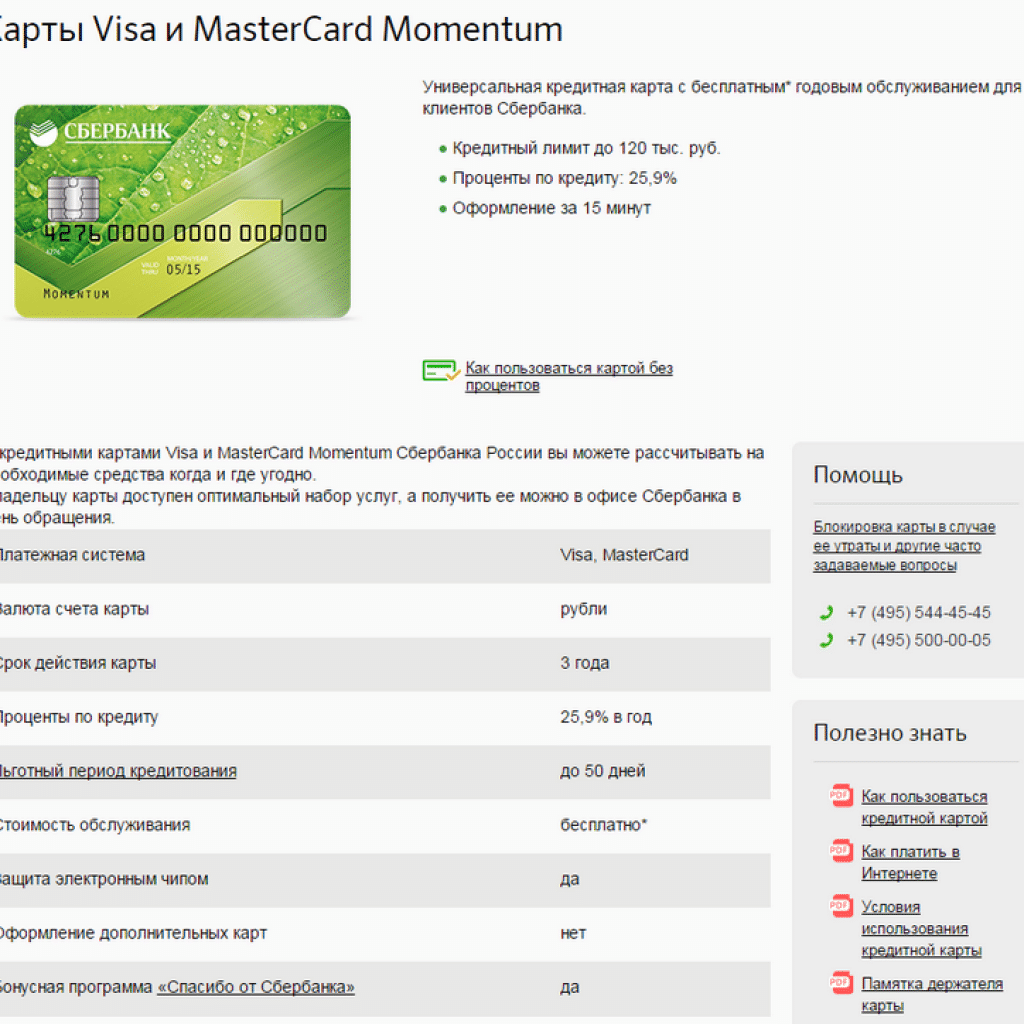

Как и в случаях с любыми банковскими продуктами, вопрос о том, что лучше брать — кредитную или дебетовую карту — решается в соответствии с конкретными целями и задачами. Для повседневных нужд с минимальной стоимостью обслуживания и максимально лояльными условиями оформления подойдет любой дебетовый продукт от Сбербанка или иной финансовой организации. Для людей с достаточно высоким и стабильным материальным положением эффективным помощником станет кредитка. Она позволит совершать насущные покупки на деньги банка в счет будущего дохода, а собственные средства использовать для извлечения прибыли.

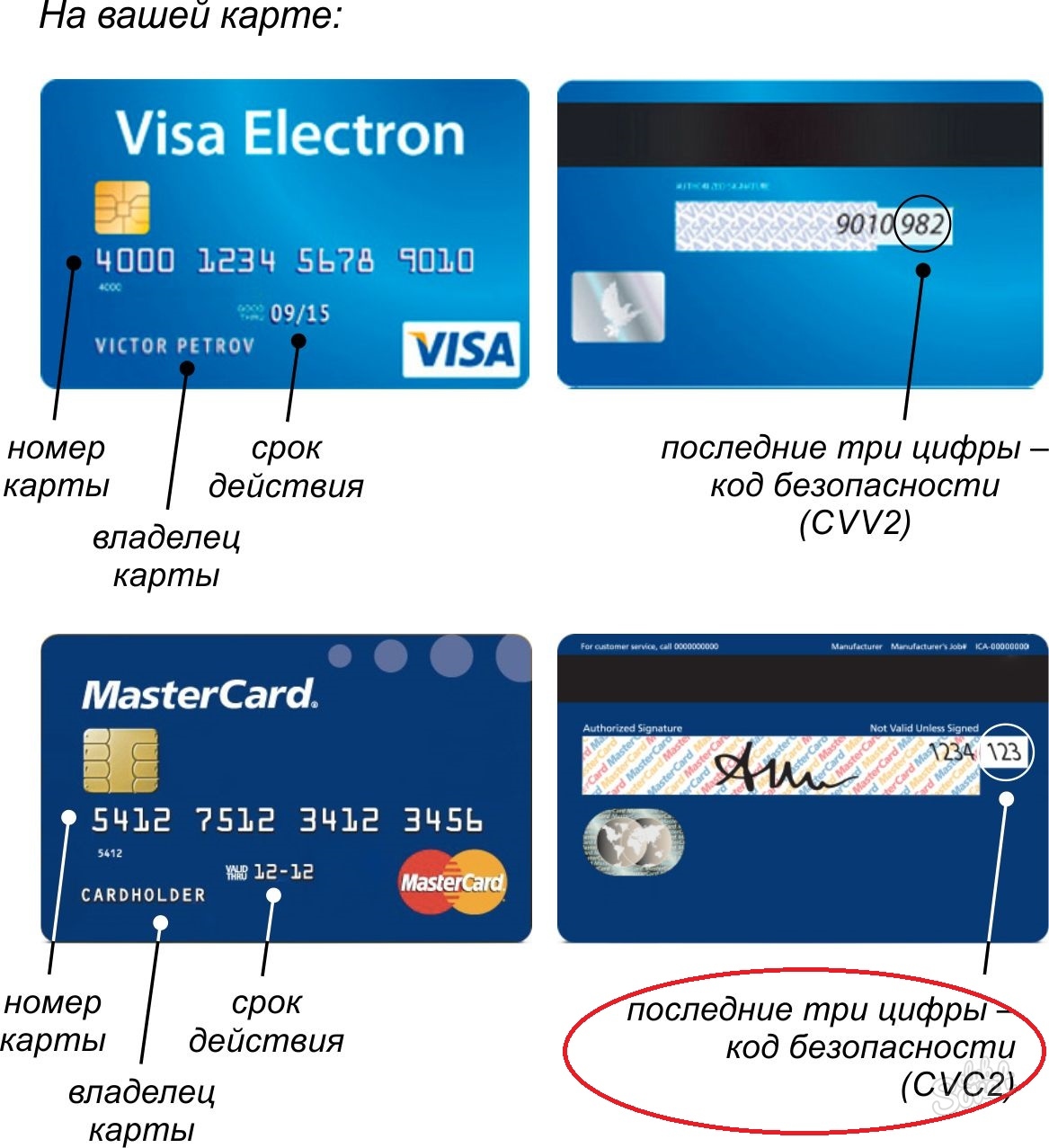

Способы определения типа карты

Проще всего отличить кредитку от дебетовой карты можно визуально, если есть соответствующая отметка — Credit или Debit. Но в последнее время такая маркировка встречается все реже по соображениям безопасности. Как понять, если надпись отсутствует? Например, можно обратиться в банк по горячей линии и проверить тип карты по ее номеру, сообщив оператору личные данные и секретное слово.

Другой способ — навести справки через личный кабинет интернет-банка. Если для интересующей карты указан кредитный лимит, текущий остаток и платеж к оплате при наличии долга, значит это — кредитный продукт. Также о типе можно узнать по номеру его банковской идентификации (БИН) на одном из специализированных сайтов.

Условия обслуживания

Условия по обслуживанию кредитных и дебетовых карт зависят от их категории и того банка, который их выдает. Премиальные «золотые» и «платиновые» продукты всегда обходятся дороже обычных, но имеют расширенный функционал. Прежде чем заказывать карту целесообразно определиться с приоритетами и ознакомиться с разными предложениями, чтобы выбрать наиболее выгодные.

Требования к оформлению

Процедура получения пластиковых карт достаточно простая. Для этого нужно подать заявку в банк и заказать нужный тип продукта. Это можно сделать в офисе банковского учреждения или онлайн с доставкой. Проще всего получить дебетовую карту, для ее оформления понадобится только паспорт. Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Решение о выдаче кредитки может занять некоторое время на проверку уровня доходов клиента. Это нужно для установления индивидуального кредитного лимита.

Комиссии

Помимо фиксированной тарифной оплаты годового обслуживания, интернет-банкинга и SMS-информирования есть комиссионные сборы в процентах. Как правило, они предусмотрены для следующих случаев:

- снятие наличных;

- перевод на карту другого банка;

- конвертация валюты.

Если используется кредитная карта, комиссия также может взиматься за применение заемных средств, при погашении или невозврате задолженности, при пополнении счета безналичным способом.

Получайте выгодные проценты от вкладов уже сейчас

Плюсы и минусы дебетовых и кредитных карт

Помимо общих преимуществ, связанных с универсальностью и удобством безналичных операций, карты разных видов имеют свои плюсы и минусы. К достоинствам дебетового банковского продукта относятся:

К достоинствам дебетового банковского продукта относятся:

- простота оформления;

- минимальные комиссионные;

- возможность получения дохода на остаток.

Недостаток у нее один, притом весьма условный — невозможность превышения лимита.

Основные плюсы кредитной карты включают в себя:

- наличие беспроцентного периода;

- возможность моментального кредитования.

Среди минусов стоит отметить пени и штрафы за просроченное погашение долга, повышенные проценты за снятие денег, а также более бюрократизированное оформление по сравнению с дебетовой.

Преимущества кредитной карты

Кредитная карта — это удобный финансовый продукт, который можно использовать для повседневных покупок, таких как бензин, продукты и другие товары и услуги. Это также может быть отличным ресурсом для покупки дорогостоящих предметов, таких как телевизоры, туристические пакеты и ювелирные изделия, потому что средства на эти предметы не всегда сразу в нашем распоряжении. Ниже приведены некоторые из преимуществ, предлагаемых многими кредитными картами:

Ниже приведены некоторые из преимуществ, предлагаемых многими кредитными картами:

Льготы по кредитной карте

- Возможность построить кредит

- Получайте вознаграждения, например кэшбэк или мили

- Защита от мошенничества с кредитными картами

- Бесплатная информация о кредитном рейтинге

- Без комиссии за зарубежные транзакции

- Повышение покупательной способности

- Не привязан к текущему или сберегательному счету

- Задержка аренды автомобиля или номера в отеле

Наш справочник по кредитным картам:

- Какие преимущества использования кредитной карты?

- Как ответственно использовать кредитную карту?

- Что такое кредитная карта для перевода баланса?

- На какую кредитную карту мне следует подавать заявление?

- Откройте для себя преимущества карты

- Откройте для себя ® Преимущества карты

- На что обращать внимание на кредитной карте

Совершая покупку с помощью кредитной карты, важно помнить, что кредитная карта в первую очередь выступает в роли ссуды, которую необходимо вернуть. Этот кредит имеет годовую процентную ставку (APR), которая представляет собой ставку, которую вы будете платить при начислении процентов в соответствии с условиями соглашения о кредитной карте. Годовая процентная ставка определяется многими факторами, включая кредитоспособность человека, историю платежей и тип кредитной карты. Кто-то с хорошей кредитной историей может иметь более низкую ставку, чем кто-то с небольшой кредитной историей или без нее.

Этот кредит имеет годовую процентную ставку (APR), которая представляет собой ставку, которую вы будете платить при начислении процентов в соответствии с условиями соглашения о кредитной карте. Годовая процентная ставка определяется многими факторами, включая кредитоспособность человека, историю платежей и тип кредитной карты. Кто-то с хорошей кредитной историей может иметь более низкую ставку, чем кто-то с небольшой кредитной историей или без нее.

Кредитные карты отличаются от дебетовых карт тем, что дебетовая карта напрямую связана с денежным рынком или текущим счетом и списывается с доступного остатка на этом счете.Здесь нет ежемесячных счетов или процентов, потому что, в отличие от кредитной карты, после транзакции нет денег, подлежащих уплате. Кроме того, кредитные карты дают вам возможность получить кредит, тогда как дебетовые карты обычно этого не делают.

Кредитные карты имеют кредитную линию, которая представляет собой максимальную сумму кредита, доступную для совершения покупок. Кредитная линия определяется многими факторами, включая кредитную историю человека, доход и то, какую часть текущего доступного кредита он использует. По мере совершения покупок доступный баланс — это сумма, которую можно использовать в данный момент.Например, если у кого-то есть кредитная линия на 1000 долларов, но он совершает покупку на 200 долларов, тогда у него будет 800 долларов на балансе.

Кредитная линия определяется многими факторами, включая кредитную историю человека, доход и то, какую часть текущего доступного кредита он использует. По мере совершения покупок доступный баланс — это сумма, которую можно использовать в данный момент.Например, если у кого-то есть кредитная линия на 1000 долларов, но он совершает покупку на 200 долларов, тогда у него будет 800 долларов на балансе.

Каковы преимущества использования кредитной карты?

При ответственном использовании кредитные карты могут стать ценным инструментом для получения вознаграждений, путешествий, урегулирования чрезвычайных ситуаций или незапланированных расходов, а также для получения кредита.

Наградная кредитная карта выполняет именно то, что подразумевает ее название: вознаграждает держателя карты за совершение покупок. Вознаграждения могут различаться в зависимости от эмитента и типа карты.Некоторые награды бывают в виде кэшбэка, скидок на покупки на заправках и даже путевых миль. Для тех, кто регулярно пользуется своими картами, получение вознаграждений является одним из основных преимуществ кредитных карт, поскольку держатели карт могут обменять их на вещи, которые они уже собирались купить, а также на случайные угощения.

Для тех, кто регулярно пользуется своими картами, получение вознаграждений является одним из основных преимуществ кредитных карт, поскольку держатели карт могут обменять их на вещи, которые они уже собирались купить, а также на случайные угощения.

Кредитные карты также могут быть полезны во время путешествий. Это связано с тем, что некоторые крупные компании по аренде автомобилей и отели требуют удержания кредитной или дебетовой карты, чтобы зарезервировать автомобиль или забронировать номер.Эта процедура может занять несколько дней или дольше. В это время нельзя использовать сумму удержания на кредитной или дебетовой карте. Поскольку у вас может не быть необходимых средств на вашем банковском счете, кредитные карты повышают вашу покупательную способность, предоставляя вам необходимые средства в то время, когда они необходимы.

Некоторые кредитные карты предлагают предупреждения о мошенничестве, которые служат в качестве подстраховки, если кто-то столкнется с кражей своей карты или информации во время путешествия. В случае потенциально мошеннической деятельности предупреждение может быть отправлено посредством телефонного звонка, электронной почты или текстового сообщения, и транзакции могут быть остановлены.Поскольку кредитная карта не связана с текущим или сберегательным счетом, риск того, что вор получит доступ к деньгам на этих счетах, меньше. Например, с гарантией ответственности Discover за мошенничество в размере 0 долларов США вы не несете ответственности за несанкционированные покупки с помощью кредитной карты Discover.

В случае потенциально мошеннической деятельности предупреждение может быть отправлено посредством телефонного звонка, электронной почты или текстового сообщения, и транзакции могут быть остановлены.Поскольку кредитная карта не связана с текущим или сберегательным счетом, риск того, что вор получит доступ к деньгам на этих счетах, меньше. Например, с гарантией ответственности Discover за мошенничество в размере 0 долларов США вы не несете ответственности за несанкционированные покупки с помощью кредитной карты Discover.

Как я могу ответственно использовать кредитные карты?

Как и большинство финансовых продуктов, преимущества кредитных карт лучше всего проявляются при ответственном использовании карт. Каждому, кто решает открыть кредитную линию, важно подумать о том, как они планируют производить платежи и как ответственно использовать свою новообретенную покупательную способность.

Может быть выгодно использовать кредитную карту для покупок, позволяющих выплатить остаток в разумные сроки. Однако, если нет плана выплатить остаток, он, вероятно, продолжит накапливать проценты, уменьшит покупательную способность и потенциально ограничит преимущества наличия кредитной карты. Вы можете рассчитать проценты и время выплаты по любой кредитной карте с помощью онлайн-инструментов, таких как Калькулятор процентов по кредитной карте от Discover. Хорошее эмпирическое правило для ответственного использования кредитных карт — не использовать их для импульсивных покупок или недоступных по цене товаров, если вы не можете оплатить их в разумные сроки.

Однако, если нет плана выплатить остаток, он, вероятно, продолжит накапливать проценты, уменьшит покупательную способность и потенциально ограничит преимущества наличия кредитной карты. Вы можете рассчитать проценты и время выплаты по любой кредитной карте с помощью онлайн-инструментов, таких как Калькулятор процентов по кредитной карте от Discover. Хорошее эмпирическое правило для ответственного использования кредитных карт — не использовать их для импульсивных покупок или недоступных по цене товаров, если вы не можете оплатить их в разумные сроки.

Что такое кредитная карта для перевода остатка?

Кредитные карты могут предлагать варианты перевода остатка средств, и важно ответственно поддерживать эти преимущества. Перевод баланса — это когда кто-то перемещает баланс одной или нескольких кредитных карт на другую кредитную карту. На переведенный баланс будут действовать процентная ставка и условия новой карты. Эмитенты кредитных карт могут предлагать ограниченные по времени начальные переводы процентного баланса с нулевым процентом новым заявителям и держателям карт или существующим держателям карт с низким балансом. В некоторых случаях могут быть комиссии, связанные с переводом баланса, а после вводного предложения могут применяться процентные ставки. При использовании предложения о переводе баланса обязательно ознакомьтесь с условиями и планируйте ответственную выплату остатка до окончания вступительного предложения, чтобы избежать выплаты процентов на оставшуюся сумму.

В некоторых случаях могут быть комиссии, связанные с переводом баланса, а после вводного предложения могут применяться процентные ставки. При использовании предложения о переводе баланса обязательно ознакомьтесь с условиями и планируйте ответственную выплату остатка до окончания вступительного предложения, чтобы избежать выплаты процентов на оставшуюся сумму.

На какую кредитную карту мне следует подавать заявление?

При выборе кредитной карты следует уделять столько же внимания, как и любому другому финансовому решению, например, при подаче заявки на получение кредита на покупку автомобиля или жилья.Карты различаются в зависимости от эмитента и типа, поэтому то, что работает для одного человека, может быть не лучшим вариантом для другого.

Для тех, кто часто путешествует — по делам или на отдых, — карта путешествий или миль, предлагаемая эмитентами кредитных карт, может быть хорошим выбором. В зависимости от карты могут быть награды за повседневные покупки. Кредитная карта с возвратом денежных средств может быть лучшим выбором для тех, кто любит получать вознаграждение за свои покупки. Некоторые карты предлагают кэшбэк за ежедневные покупки и расширенные вознаграждения, которые можно активировать в определенных категориях до максимума, который меняется ежеквартально.Для студентов часто существуют специальные кредитные карты с программами, предназначенными для тех, кто только начинает свой финансовый путь.

Кредитная карта с возвратом денежных средств может быть лучшим выбором для тех, кто любит получать вознаграждение за свои покупки. Некоторые карты предлагают кэшбэк за ежедневные покупки и расширенные вознаграждения, которые можно активировать в определенных категориях до максимума, который меняется ежеквартально.Для студентов часто существуют специальные кредитные карты с программами, предназначенными для тех, кто только начинает свой финансовый путь.

Бонусы с возвратом денег обычно могут быть применены к остатку в вашей выписке, могут быть погашены на подарочные карты или иногда даже использованы для оплаты покупок непосредственно у другого продавца. Знание того, какие типы карт доступны и что они предлагают, является важным шагом в сравнении карт, на которые следует подать заявку.

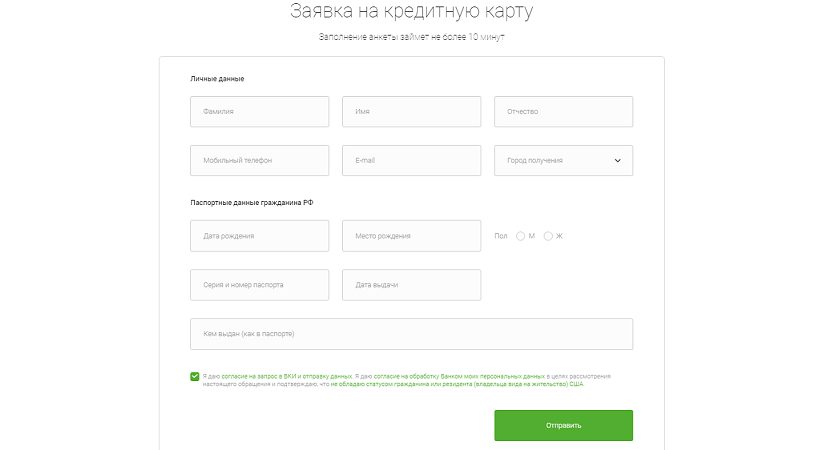

Говоря о подаче заявления на получение кредитной карты, ниже приведен пример того, что вам, вероятно, потребуется для заполнения заявки на получение кредитной карты.Обратите внимание, что это может зависеть от эмитента и типа карты.

Откройте для себя преимущества карты

Кредитные картыDiscover обладают рядом преимуществ, которые стоит учесть. На каждой карточке есть свои термины, и вам нужно внимательно их изучить. Но вот несколько плюсов, которых вы можете ожидать, если станете держателем карты (более подробную информацию см. В нижней части этой статьи):

- Cash Back and Cashback Match : соответствующие участники карты Discover могут получать кэшбэк за покупки, сделанные с помощью кредитной карты Discover .Разные карты предлагают разные программы вознаграждений, например, возврат наличных за повседневные покупки по сравнению с возвратом денег за бензин и рестораны, поэтому вам нужно выбрать ту, которая вознаграждает ваши привычки тратить. Тем не менее, все бонусные карты Discover имеют такие преимущества, как Cashback Match, неограниченное количество долларовых выплат всех кэшбэков, которые вы заработали в конце вашего первого года *.

- FICO ® Кредитная карта : Откройте для себя, что держатели карт могут проверить свои FICO ® Оценка в любое время бесплатно без какого-либо ущерба для своей кредитной истории.

Это означает, что вы никогда не будете гадать о своем счете, и вы можете легко отслеживать свой прогресс на пути к получению хорошей репутации, если это ваша цель.

Это означает, что вы никогда не будете гадать о своем счете, и вы можете легко отслеживать свой прогресс на пути к получению хорошей репутации, если это ваша цель. - Безопасность : Все держатели карт Discover защищены гарантией ответственности Discover за мошенничество в размере 0 долларов США, что означает, что вы никогда не несете ответственности за несанкционированные покупки с помощью своей карты Discover. Discover также будет отслеживать тысячи темных веб-сайтов и сообщать вам, если они найдут ваш номер социального страхования. * Активируйте бесплатно.

- Удобство : быстро расплачивайтесь, когда вы нажимаете и платите бесконтактной картой или добавляете карту в Apple Pay, Samsung Pay или Google Pay, для быстрой и легкой оплаты.

- Wide Acceptance : кредитные карты Discover принимаются в 99% мест по всей стране, где принимаются кредитные карты *, поэтому есть вероятность, что вы сможете использовать свою карту Discover везде, где принимаются кредитные карты.

Преимущества карты Discover it®

Использование карты Discover it ® дает ряд ключевых преимуществ, включая перечисленные выше. Однако профиль вознаграждений различается в зависимости от того, какая карта Discover it ® у вас есть:

- Откройте для себя ® Cash Back: Держатели карт Discover it® Cash Back зарабатывают 5% кэшбэка за повседневные покупки в разных местах каждый квартал, например, на Amazon.com, продуктовых магазинах, ресторанах, заправочных станциях и при оплате через PayPal до квартального максимума при активации. Кроме того, вы получаете 1% кэшбэка на все остальные покупки и неограниченное количество долларовых выплат, которые вы заработали в конце первого года с Cashback Match.

- Откройте для себя ® Chrome : Держатели карт Discover it® Chrome зарабатывают 2% кэшбэка на заправках и ресторанах (включая кафе и фаст-фуд) при комбинированных покупках до 1000 долларов каждый квартал плюс 1% на все другие покупки автоматически.

Держатели карт Chrome также зарабатывают Cashback Match в первый год.

Держатели карт Chrome также зарабатывают Cashback Match в первый год.

Выбор кредитной карты — важное финансовое решение. Имея это в виду, убедитесь, что вы понимаете каждый аспект карты, прежде чем выбирать один. Чтобы помочь вам в этом, вот шесть ключевых особенностей карты, на которые стоит обратить внимание, когда вы совершаете покупки:

- Сборы : Кредитные карты могут иметь любое количество сборов , таких как годовые сборы, сборы за зарубежные транзакции, сборы за перевод баланса и сборы за просрочку платежа.В идеале некоторые комиссии, с которыми вы никогда не столкнетесь, если будете использовать карту ответственно, — например, комиссии за просрочку платежа. Другие, такие как ежегодные сборы, могут быть неизбежны, и вы можете быть на крючке из года в год.

- Награды : Вознаграждения по кредитным картам охватывают весь спектр: от возврата наличных и миль авиакомпаний до гостиничных баллов и розничных льгот.

Каждая бонусная кредитная карта имеет уникальное предложение и уникальный набор условий, регулирующих получение и погашение вознаграждений. Уловка состоит в том, чтобы найти карту с вознаграждениями, которые благоприятствуют вашему профилю расходов.Например, карта авиационных миль, которая дает вознаграждение за расходы на авиабилеты, может не подойти, если вы летите только один раз в год. Но карта с бонусом на бензин может быть как раз тем, что вам нужно, если вы доберетесь до работы на час. С другой стороны, некоторые кредитные карты менее ориентированы на вознаграждение, вместо этого они предназначены для студентов (студенческие кредитные карты) или людей, желающих создать кредитную историю (обеспеченные кредитные карты).

Каждая бонусная кредитная карта имеет уникальное предложение и уникальный набор условий, регулирующих получение и погашение вознаграждений. Уловка состоит в том, чтобы найти карту с вознаграждениями, которые благоприятствуют вашему профилю расходов.Например, карта авиационных миль, которая дает вознаграждение за расходы на авиабилеты, может не подойти, если вы летите только один раз в год. Но карта с бонусом на бензин может быть как раз тем, что вам нужно, если вы доберетесь до работы на час. С другой стороны, некоторые кредитные карты менее ориентированы на вознаграждение, вместо этого они предназначены для студентов (студенческие кредитные карты) или людей, желающих создать кредитную историю (обеспеченные кредитные карты). - Промоакции : Промоакции, такие как приветственные бонусы, которые предлагают расширенные вознаграждения в течение ограниченного времени, вводные годовые ставки или 0% годовых на переводы баланса, являются обычными способами для эмитентов карт обращаться к новым заявителям.

Эти предложения могут быть отличным способом выжать дополнительные вознаграждения с вашей кредитной карты или временно снизить процентные ставки, но убедитесь, что вы их полностью понимаете, прежде чем воспользоваться этим преимуществом. Многие рекламные акции ограничены по времени (например, вводная годовая процентная ставка) или имеют пороговые значения расходов (например, баллы за регистрацию или мили, которые начисляются только в том случае, если вы потратите определенную сумму денег).

Эти предложения могут быть отличным способом выжать дополнительные вознаграждения с вашей кредитной карты или временно снизить процентные ставки, но убедитесь, что вы их полностью понимаете, прежде чем воспользоваться этим преимуществом. Многие рекламные акции ограничены по времени (например, вводная годовая процентная ставка) или имеют пороговые значения расходов (например, баллы за регистрацию или мили, которые начисляются только в том случае, если вы потратите определенную сумму денег). - APR : Кредитные карты могут иметь несколько годовых. Среди них: начальная годовая процентная ставка, годовая процентная ставка перевода баланса, стандартная годовая процентная ставка за покупку, годовая ставка аванса наличными и годовая процентная ставка штрафа.Вам захочется понять их все и сравнить карты, пока вы взвешиваете свои варианты. Конечно, если вы выплачиваете остаток вовремя и полностью каждый месяц, вам не придется беспокоиться о выплате процентов.

- Acceptance : Принимается ли карта там, где вы делаете покупки? Некоторые сети кредитных карт шире других.

Хорошая идея — изучить влияние эмитентов карт, которых вы рассматриваете, чтобы убедиться, что тот, который вы выберете, широко распространен.

Хорошая идея — изучить влияние эмитентов карт, которых вы рассматриваете, чтобы убедиться, что тот, который вы выберете, широко распространен. - Безопасность : Какие функции безопасности предлагает карта? Отправит ли вам эмитент сообщение, если ваш номер социального страхования будет использоваться для проверки кредитоспособности? Сможете ли вы легко отключить карту, если потеряете или украдете? Такие функции могут дать вам душевное спокойствие, если что-то пойдет не так.

Вооружившись знаниями о том, как работают кредитные карты, о преимуществах, которые они могут предоставить, и о том, как использовать их ответственно, возможно, пришло время сделать следующий шаг и найти ту идеальную карту.

Первоначально опубликовано 21 сентября 2017 г.

Обновлено 12 мая 2021 г.

Заявление об отказе от ответственности: Этот сайт предназначен для образовательных целей и не заменяет профессиональные консультации. Материал на этом сайте не предназначен для предоставления юридических, инвестиционных или финансовых советов и не указывает на наличие каких-либо продуктов или услуг Discover.Это не гарантирует, что Discover предлагает или одобряет продукт или услугу. За конкретными советами относительно ваших уникальных обстоятельств вы можете проконсультироваться с квалифицированным специалистом.

Материал на этом сайте не предназначен для предоставления юридических, инвестиционных или финансовых советов и не указывает на наличие каких-либо продуктов или услуг Discover.Это не гарантирует, что Discover предлагает или одобряет продукт или услугу. За конкретными советами относительно ваших уникальных обстоятельств вы можете проконсультироваться с квалифицированным специалистом.

Cashback Match: Мы сопоставим все вознаграждения по кэшбэку, которые вы заработали на своей кредитной карте со дня утверждения вашей новой учетной записи, в течение первых 12 последовательных расчетных периодов или 365 дней, в зависимости от того, какой из них длиннее, и добавим его в ваш бонусный аккаунт в течение двух расчетных периодов. Вы получили кэшбэк-вознаграждения только тогда, когда они были обработаны, что может быть после даты транзакции.Мы не будем сопоставлять: награды, которые будут обработаны после окончания периода матча; выписки по кредитам; вознаграждения за переводы с чековых или других депозитных счетов Discover; или вознаграждения за закрытые счета. Это рекламное предложение может быть недоступно в будущем и предназначено исключительно для новых держателей карт. Нет минимальных покупок.

Это рекламное предложение может быть недоступно в будущем и предназначено исключительно для новых держателей карт. Нет минимальных покупок.

FICO ® Условия кредитного рейтинга: Кредитный рейтинг FICO ® , ключевые факторы и другая кредитная информация основаны на данных TransUnion ® и могут отличаться от других кредитных баллов и другой кредитной информации, предоставленной разными бюро. .Эта информация предназначена и предоставляется только владельцам основных учетных записей, у которых есть доступный балл. См. Discover.com/FICO, чтобы узнать о наличии вашего счета. Ваш балл, ключевые факторы и другая кредитная информация доступны на Discover.com, и держателям карт также предоставляется оценка в выписках. Клиенты увидят в Интернете последние результаты за год. Discover и другие кредиторы могут использовать различные исходные данные, такие как кредитные рейтинги FICO ® , другие кредитные рейтинги и дополнительную информацию при принятии кредитных решений. Это преимущество может измениться или прекратиться в будущем. FICO является зарегистрированным товарным знаком Fair Isaac Corporation в США и других странах.

Это преимущество может измениться или прекратиться в будущем. FICO является зарегистрированным товарным знаком Fair Isaac Corporation в США и других странах.

Если вы предпочитаете не получать кредитный рейтинг FICO ® , просто позвоните нам по телефону 1-800-DISCOVER (1-800-347-2683). Дайте нам два платежных цикла для обработки вашего запроса. Чтобы узнать больше, посетите Discover.com/FICO.

Discover ® Identity Alerts предлагаются Discover Bank бесплатно, доступны только в Интернете и в настоящее время включают следующие услуги: (a) ежедневный мониторинг вашего кредитного отчета Experian ® и оповещение при новом запросе или счет указан в вашем отчете; (б) ежедневный мониторинг тысяч темных веб-сайтов, известных тем, что раскрывает личную информацию, и предупреждение, если ваш номер социального страхования найден на таком веб-сайте.Эта информация предназначена и предоставляется только тем держателям основных кредитных карт, чьи счета открыты, имеют хорошую репутацию и адрес электронной почты в файле. Основной владелец карты должен дать онлайн-согласие на получение уведомлений, удостоверяющих личность. Службы идентификации личности основаны на информации и данных Experian, которые могут отличаться от информации и данных других кредитных бюро. Мониторинг вашего кредитного отчета не влияет на ваш кредитный рейтинг. Это преимущество может измениться или прекратиться в будущем. Discover Bank не является организацией по ремонту кредитов, как это определено в соответствии с федеральным законодательством или законодательством штата, включая Закон о кредитных ремонтных организациях.Список часто задаваемых вопросов можно найти на сайте discover.com/freealerts.

Основной владелец карты должен дать онлайн-согласие на получение уведомлений, удостоверяющих личность. Службы идентификации личности основаны на информации и данных Experian, которые могут отличаться от информации и данных других кредитных бюро. Мониторинг вашего кредитного отчета не влияет на ваш кредитный рейтинг. Это преимущество может измениться или прекратиться в будущем. Discover Bank не является организацией по ремонту кредитов, как это определено в соответствии с федеральным законодательством или законодательством штата, включая Закон о кредитных ремонтных организациях.Список часто задаваемых вопросов можно найти на сайте discover.com/freealerts.

PayPal: PayPal, логотип PayPal являются товарными знаками PayPal или ее аффилированных лиц. Включенные в список продавцы никоим образом не спонсируют эту программу и не участвуют в ней

Amazon не является спонсором данной акции. Amazon, логотип Amazon.com и логотип улыбки являются товарными знаками Amazon или ее аффилированных лиц.

Chrome Disclosure : вы зарабатываете полный 2% Cashback Bonus® на свои первые 1000 долларов США в комбинированных покупках на АЗС (автономных) и в ресторанах каждый календарный квартал.Календарные кварталы определяются как трехмесячные периоды, начинающиеся 1 января, 1 апреля, 1 июля и 1 октября. Покупки на АЗС и ресторанах сверх квартального лимита, а также все другие покупки приносят 1% кэшбэка. Покупки, сделанные на АЗС, включают только продавцов той категории, которые продают автомобильный бензин, за который можно заплатить либо на заправке, либо внутри станции. АЗС, связанные с супермаркетами и суперцентрами, могут не иметь права. Покупки в ресторанах включают только те, которые сделаны у торговцев, которые классифицируются как рестораны с полным спектром услуг, кафе, кафетерии и пункты быстрого питания.Определенные транзакции с цифровым кошельком имеют право на получение 2% кэшбэка, для получения дополнительной информации см. Discover.com/digitalwallets. Покупки, совершенные через сторонние платежные аккаунты, мобильные или беспроводные устройства чтения карт, виртуальные кошельки или аналогичные технологии, не будут допущены, если технология не предоставляет достаточных сведений о транзакции для квалификации вознаграждений. Категории кэшбэка 2%. В соответствии со стандартной отраслевой практикой торговцам присваивается код категории торговца (MCC), как правило, в зависимости от направления их деятельности или типа продуктов и / или услуг, которые они в основном продают или предоставляют.Discover Card не назначает MCC продавцам. Даже если вы совершаете покупки у продавца предметов, которые соответствуют категории вознаграждений, у продавца может не быть назначенного MCC в этой категории вознаграждений. Только покупки, сделанные у продавцов, расположенных в Соединенных Штатах, имеют право на получение 2% кэшбэка. Чтобы покупка соответствовала требованиям программы 2% кэшбэка, дата транзакции должна быть до или в последний день предложения или рекламной акции.

Покупки, совершенные через сторонние платежные аккаунты, мобильные или беспроводные устройства чтения карт, виртуальные кошельки или аналогичные технологии, не будут допущены, если технология не предоставляет достаточных сведений о транзакции для квалификации вознаграждений. Категории кэшбэка 2%. В соответствии со стандартной отраслевой практикой торговцам присваивается код категории торговца (MCC), как правило, в зависимости от направления их деятельности или типа продуктов и / или услуг, которые они в основном продают или предоставляют.Discover Card не назначает MCC продавцам. Даже если вы совершаете покупки у продавца предметов, которые соответствуют категории вознаграждений, у продавца может не быть назначенного MCC в этой категории вознаграждений. Только покупки, сделанные у продавцов, расположенных в Соединенных Штатах, имеют право на получение 2% кэшбэка. Чтобы покупка соответствовала требованиям программы 2% кэшбэка, дата транзакции должна быть до или в последний день предложения или рекламной акции. Вознаграждения добавляются на ваш счет Cashback Bonus в течение двух расчетных периодов.См. Условия и положения бонусной программы кэшбэка для получения дополнительной информации о ваших вознаграждениях.

Вознаграждения добавляются на ваш счет Cashback Bonus в течение двух расчетных периодов.См. Условия и положения бонусной программы кэшбэка для получения дополнительной информации о ваших вознаграждениях.

и кредитная карта: в чем разница?

Дебетовая картаи кредитная карта: обзор

Многие дебетовые и кредитные карты имеют схожие функции. Как правило, на обеих картах есть логотип крупной компании, выпускающей кредитные карты, например Visa или Mastercard, и обе карты можно использовать в розничных магазинах для покупки товаров и услуг. Однако дебетовая карта использует средства с вашего банковского счета.Кредитная карта использует кредитную линию, которая может быть погашена позже, что дает вам больше времени для оплаты. Кредитная линия клиента зависит от его кредитоспособности, и они могут решить, как и когда потратить кредитную линию, и обычно им выставляются счета ежемесячно.

Дебетовая карта может поставляться с кредитной линией овердрафта, связанной с текущим счетом клиента, для покрытия перерасхода. К кредитной карте прикреплена определенная сумма кредита, и если потребитель попытается потратить сверх лимита кредита, карта будет отклонена.

К кредитной карте прикреплена определенная сумма кредита, и если потребитель попытается потратить сверх лимита кредита, карта будет отклонена.

Ключевые выводы

- Кредитные карты являются долговыми инструментами. Дебетовых карт нет.

- Если текущий счет не имеет овердрафта, пользователи дебетовой карты могут тратить только деньги, имеющиеся на их банковском счете.

- Стандартная дебетовая карта связана с текущим счетом. Предоплаченная дебетовая карта — нет.

- Кредитная карта связана с кредитной линией, предлагаемой компанией, выпустившей карту.

- Кредитные карты помогают построить кредитную историю; дебетовые карты нет.

Дебетовая карта

Дебетовая карта может выглядеть как кредитная, но она сильно отличается от одной. Дебетовая карта выдается банком своим клиентам для доступа к средствам без необходимости выписывать бумажный чек или снимать наличные.

Дебетовая карта связана с текущим счетом и может использоваться везде, где разрешены кредитные карты. Например, если на вашей дебетовой карте есть логотип Visa, ее можно использовать везде, где есть Visa. Когда вы используете дебетовую карту, банк удерживает потраченную вами сумму.В зависимости от суммы покупки и вашего банка, деньги будут немедленно сняты с вашего счета или будут храниться в банке в течение 24 часов или дольше.

Например, если на вашей дебетовой карте есть логотип Visa, ее можно использовать везде, где есть Visa. Когда вы используете дебетовую карту, банк удерживает потраченную вами сумму.В зависимости от суммы покупки и вашего банка, деньги будут немедленно сняты с вашего счета или будут храниться в банке в течение 24 часов или дольше.

Вы можете использовать свою дебетовую карту для снятия наличных со своего текущего счета, используя уникальный персональный идентификационный номер (PIN). Когда вы используете свою дебетовую карту для покупки, вас могут попросить ввести свой PIN-код или подписать покупку, как при использовании кредитной карты.

Для людей, которые пытаются ограничить бюджет или не переоценивать свои финансовые возможности, дебетовая карта, связанная с текущим счетом, может быть лучшим вариантом, чем кредитная карта.

Некоторые дебетовые карты являются предоплаченными, и средства зачисляются на карту финансовым учреждением. Эти карты можно использовать так же, как и стандартные дебетовые банковские карты. Однако предоплаченные карты — это всего лишь предоплаченные карты, и они не связаны с текущим счетом человека.

Однако предоплаченные карты — это всего лишь предоплаченные карты, и они не связаны с текущим счетом человека.

против дебетовой карты

Карта банкомата (банкомат) и дебетовая карта похожи. Оба они позволяют снимать средства со своего текущего или сберегательного счета в банкомате.Однако, хотя обе карты позволяют снимать наличные, обычно только дебетовая карта имеет журнал Visa или Mastercard, позволяющий использовать ее для покупки товаров и услуг. Карту банкомата можно использовать только для снятия средств с вашего счета.

Кредитная карта

Кредитная карта — это долговой инструмент для финансовых операций вместо наличных денег, чека или дебетовой карты. В зависимости от платежеспособности владельца кредитная карта может иметь высокий или более низкий лимит расходов. Когда вы используете кредитную карту, сумма покупки автоматически добавляется к вашему непогашенному остатку.

В большинстве компаний, выпускающих кредитные карты, у клиента есть 30 дней на оплату до начисления процентов на непогашенный остаток, хотя в некоторых случаях проценты начинают начисляться сразу.

Ответственные пользователи кредитных карт часто могут зарабатывать баллы и вознаграждения от эмитентов карт, а положительное использование кредита помогает создавать и поддерживать высокий кредитный рейтинг.

Процентные ставки по кредитным картам могут быть заведомо высокими; они являются основным способом зарабатывания денег компаниями, выпускающими кредитные карты.Опытные потребители могут избежать его оплаты, выплачивая полную сумму каждый месяц.

Ключевые отличия

Когда вы используете дебетовую карту, деньги автоматически снимаются с вашего текущего счета. Когда вы используете кредитную карту, вы оплачиваете счет позже. Вы не можете использовать свою дебетовую карту, если ваш банковский счет пуст, но вы можете использовать кредитную карту. Кроме того, кредитные карты могут помочь вам увеличить свой кредит или навредить ему.

Дебетовая карта — это просто инструмент, который можно использовать вместо чека или наличных денег.Вы занимаетесь деньгами, используя кредитную карту. Когда вы используете дебетовую карту, вы используете свои средства.

Не обязательно использовать лучшую карту. Использование кредита по сравнению с использованием дебетовой карты, которая по сути является наличными, зависит от того, как вы хотите тратить и распоряжаться своими деньгами.

Однако, если кто-то украдет вашу дебетовую карту и снимет средства с вашего счета, вернуть средства будет сложнее и потребуется больше времени, чем если бы кто-то украл вашу кредитную карту. В этом случае вы можете заявить о краже карты, и ваша ответственность будет ограничена.

Дебетовая карта и кредитная карта Пример

Рассмотрим двух клиентов, каждый из которых покупает телевизор в местном магазине электроники за 300 долларов. Один использует стандартную дебетовую карту, а другой — кредитную карту.

Клиент дебетовой карты проводит своей картой. Их банк немедленно блокирует их счет на 300 долларов, фактически выделяя эти деньги на покупку телевизора и не позволяя им потратить их на что-то другое. В течение следующих одного-трех дней магазин отправляет детали транзакции в банк, который в электронном виде переводит причитающиеся средства магазину.

Другой клиент использует традиционную кредитную карту. Когда они проводят его, компания-эмитент кредитной карты автоматически добавляет стоимость покупки к непогашенному остатку на своем карточном счете. Клиент, использующий кредитную карту, должен до следующего срока выставления счета возместить компании расходы, оплатив часть или всю сумму, указанную в его выписке.

Особые соображения

Однако различие между долговыми и недолговыми инструментами стирается, если пользователь дебетовой карты решает реализовать защиту от овердрафта.В этом случае, когда человек снимает больше денег, чем имеется на его счете, банк выплачивает оставшуюся сумму. Владелец банковского счета затем обязан выплатить задолженность по счету и любые проценты, которые применяются к защите от овердрафта.

Защита от овердрафта предназначена для предотвращения неловких ситуаций, таких как возврат чеков или отклоненные дебетовые транзакции. Однако эта защита стоит недешево; процентные ставки, взимаемые банками за использование защиты от овердрафта, такие же, если не выше, чем ставки по кредитным картам.Таким образом, использование дебетовой карты с защитой от овердрафта может привести к последствиям, аналогичным долговым.

Дебетовая карта и кредитная карта: часто задаваемые вопросы

В чем разница между дебетовой и кредитной картой?

Основное различие между двумя картами — это вопрос: «Вы хотите заплатить сейчас или позже?» Дебетовая карта привязана к вашему текущему или сберегательному счету, и когда вы ее используете, средства снимаются с вашего счета в течение 24 часов. Кредитную карту можно использовать для немедленной оплаты товаров и услуг, но вы платите за них, когда наступает срок ежемесячного выставления счетов.

Что лучше: кредитная или дебетовая карта?

У каждой карты есть свои преимущества и преимущества в зависимости от человека. Например, вы можете рассмотреть возможность использования кредитной карты для крупных покупок, но только если вы знаете, что сможете оплатить счет вовремя. Если вам нужны наличные, в целом дешевле использовать дебетовую карту, чем снимать аванс с кредитной карты. Когда вы платите наличными, вы не влезаете в долги, что является риском при использовании кредитной карты.

Кредитные карты полезны в экстренных ситуациях дома и за границей.Если в вашем распоряжении имеется кредитная линия, вы можете произвести экстренный платеж, не беспокоясь о том, что деньги уйдут с вашего банковского счета. Кроме того, большинство компаний по аренде автомобилей, отелей и курортов принимают только кредитную карту, а не дебетовую, когда вы путешествуете.

Если вы хотите накапливать свою кредитную историю, имеет смысл использовать свою карту ответственно. Аналогичным образом, если ваша карта имеет бонусную программу, вы можете использовать свою кредитную карту, чтобы получить эти преимущества. Хотя некоторые дебетовые карты могут предлагать вознаграждения, большинство — нет, и ваша дебетовая карта не улучшает вашу кредитную историю.

Кредитная карта безопаснее дебетовой?

В большинстве случаев да. Если кто-то украдет вашу дебетовую карту, у него будет прямой доступ к наличным на ваших счетах. Если кто-то украдет вашу кредитную карту, вы не потеряете реальные деньги со своего текущего или сберегательного счета. Банки заблокируют вашу учетную запись, если вы заявите о краже карты, но у вас будет больше ответственности, чем в случае кражи или использования вашей кредитной карты.

Могу ли я использовать кредитную карту в качестве дебетовой?

Вы можете использовать свою кредитную карту в банкомате, чтобы получить аванс наличными из кредитной линии.Однако большинство кредитных карт имеют высокую комиссию за получение краткосрочной ссуды у вашего кредитора. Если вам нужны наличные, разумнее будет использовать дебетовую карту.

Итог

По определению, все кредитные карты являются долговыми инструментами. Всякий раз, когда кто-то использует кредитную карту для транзакции, владелец карты, по сути, просто занимает деньги у компании, потому что пользователь кредитной карты по-прежнему обязан выплатить компании кредитной карты.

С другой стороны, дебетовые карты не являются долговыми инструментами, потому что всякий раз, когда кто-то использует дебетовую карту для совершения платежа, этот человек просто подключается к своему банковскому счету.За исключением любых связанных транзакционных издержек, пользователь дебетовой карты не должен денег какой-либо внешней стороне; покупка была произведена на их свободные средства.

Дебетовые и кредитные карты — полезные инструменты при оплате товаров и услуг. Если вас беспокоит перерасход и ограниченный бюджет, дебетовая карта (без овердрафта) может гарантировать, что вы потратите только то, что можете себе позволить.

Кредитная карта поможет вам создать свою кредитную историю и пригодится в экстренных случаях.Вы будете меньше нести ответственность за платежи, если кто-то украдет вашу кредитную карту, а не дебетовую, но вы рискуете попасть в долги по кредитной карте с расходами, которые вы не можете позволить себе вернуть. Обе карты могут быть полезны потребителям, особенно тем, кто внимательно следит за своими покупками и вовремя оплачивает счета.

Важность кредитных карт | Бюджетирование денег

Рынок кредитных карт, начав скудный в 1920-х годах, с годами стремительно развивался, во многом благодаря компьютеризации общества.Кредитные карты произвели революцию в потребительских привычках к расходам и изменили лицо бизнеса. В современной экономике кредитные карты представляют собой важную часть домашнего хозяйства, бизнеса и мировой деятельности.

Персональные кредитные льготы

Для физических лиц кредитные карты являются важной частью повседневной жизни. Будь то покупка бензина и продуктов или резервирование гостиницы и аренда автомобиля на предстоящий отпуск, кредитные карты представляют собой удобную и безопасную форму оплаты для потребителей.Преимущества, начиная от защиты от повреждений при покупках и заканчивая легкостью оспаривания подозрительных обвинений или мошенничества, делают кредитные карты привлекательной формой оплаты.

Помимо простоты использования и дополнительной безопасности, кредитные карты также могут помочь вам создать надежную кредитную историю . При регулярном использовании и своевременной оплате ответственные потребители обнаружат, что кредиторы с большей готовностью предлагают им дополнительные кредиты в виде увеличенных кредитных линий, ипотечных и потребительских кредитов.

Льготы по кредиту для бизнеса

Новые предприятия и предприниматели, желающие начать новое предприятие, часто сталкиваются с трудностями при поиске капитала. Для малого бизнеса кредитные карты представляют собой важный жизненный путь, когда традиционные источники финансирования , такие как ссуды для малого бизнеса, недоступны. Кредитные карты помогают предприятиям в финансовом отношении, а также положительно влияют на рост малого бизнеса.

Влияние на экономику

Кредитные карты важны не только для физических и юридических лиц; они являются важным аспектом непрерывного экономического роста .Наличные лучше всего работают при личных операциях, а для обналичивания чеков требуется время. Однако кредитные карты и электронные платежи значительно упрощают работу на глобальном рынке. Это упрощение стимулирует междугородние транзакции, которые увеличивают валовой внутренний продукт и потребление, что приводит к созданию рабочих мест.

Кредитные карты играют важную роль в цикле роста потребления и производства , предлагая продавцам гарантированный способ оплаты и предоставляя потребителям способ сократить разрыв между зарплатами во время чрезвычайных ситуаций.

Бонусные программы и другие льготы

Многие современные кредитные карты пытаются соблазнить держателей карт, предлагая дополнительных потребительских льгот и вознаграждений . В зависимости от типа вашей карты вы можете претендовать на такие вознаграждения, как возврат наличных, покупки со скидкой, страхование отмены поездки и авиа-мили. Сделав небольшое сравнение покупок, вы можете найти кредитную карту, которая предлагает вознаграждения в соответствии с вашим стилем жизни.

По некоторым кредитным картам можно получить баллов за новые покупки без процентов в течение нескольких месяцев .Это позволит вам оплатить посещение врача скорой помощи или ремонт автомобиля без уплаты процентов и финансовых затрат.

Ссылки

Биография писателя